Экономическое обоснование разработки бизнес-плана (на примере ООО 'Радуга')

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ

РОССИЙСКОЙ ФЕДЕРАЦИИ

федеральное государственное бюджетное

образовательное

учреждение высшего профессионального

образования

«Московский государственный

индустриальный университет»

(ФГБОУ ВПО «МГИУ»)

Кафедра менеджмента организации

ДИПЛОМНЫЙ ПРОЕКТ

По специальности «Менеджмент

организации»

На тему «Экономическое обоснование

разработки бизнес-плана (на примере ООО «Радуга»)»

Студент-дипломник

___________________ М.А. Мелина

Руководитель

проекта ___________________ к.э.н., доцент Ю.Н. Шедько

ДОПУСКАЕТСЯ К

ЗАЩИТЕ

Семенова А.А.

д.э.н., профессор

МОСКВА 2013г.

«УТВЕРЖДАЮ»

Зав. кафедрой

Семенова А.А. д.э.н., профессор

_________________________________

/личная подпись/

З А Д А Н И Е

на дипломный

проект

Студента Мелиной Марии Анатольевны

.Тема «Экономическое обоснование разработки бизнес-плана (на примере ООО

«Радуга»)»

. Утверждена приказом ректора МГИУ № 1276 3/4 от 15.11.2012г

. Исходные данные к проекту Действующее законодательство Российской

Федерации, научная, научно-методическая и учебная литература, материалы

периодической печати, Интернет-источники

. Содержание дипломного проекта (перечень подлежащих разработке вопросов)

|

№ п/п

|

Наименование раздела

|

Содержание раздела

|

100%

|

|

1.

|

Теоретический раздел

|

1. Назначение и задачи

бизнес-плана 2. Структура бизнес-плана 3. Роль бизнес-плана в экономическом

обосновании инвестиционного проекта

|

20%

|

|

2.

|

Аналитический раздел

|

1 Резюме проекта и

характеристика предприятия 2. Исследование и анализ бизнес среды 3.

Маркетинговый план 4. Производственный план 5. Организационный план 6.

Разработка схемы финансирования проекта

|

40%

|

|

3.

|

Проектный раздел

|

1. Финансовый план 2.

Расчет рисков, связанных с реализацией проекта 3. Оценка экономической

эффективности от реализации проекта

|

40%

|

. Консультации по проекту (с указанием относящихся к ним разделов работы)

|

№№ п/п разделов

|

Наименование разделов

|

Дата проведения

консультаций

|

|

1.

|

Теоретическая часть

|

16.11.2012г.

|

|

2.

|

Аналитическая часть

|

25.11.2012г.

|

|

3.

|

Проектная часть

|

10.12.2012г.

|

. Срок сдачи студентом законченного проекта

Задание выдал(дата) 16.11.2012г. Задание принял (дата) 16.11.2012г.

Руководитель _________________ Подпись студента

Аннотация

Актуальность дипломного исследования подтверждается тем, что в

современной экономике при формировании малого и среднего бизнеса написание

бизнес-плана становится актуальным.

Необходимость бизнес-планирования давно понятно в крупных компаниях, но

появляется и набирают силу множество новых компаний и фирм, где с ростом

объемов растет и потребность в предвидении результата. Есть много работ по

общим вопросам составления бизнес-плана, однако в каждом конкретном случае

необходимо учесть особенности компании, проекта, что требует разработки и

расчетов своего бизнес-плана.

В дипломном проекте исследуются теоретические и методические аспекты

управления бизнес-планированием инвестиционной деятельностью предприятий.

В первой главе дипломного

проекта рассмотрены теоретические аспекты бизнес-планирования малого

предприятия.

Во второй главе дипломного

проекта разработан бизнес-проект по открытию детского садика.

В третьей главе дипломного

проекта рассчитано экономическое обоснование открытия детского сада.

Дипломный проект содержит 72 страницы пояснительного текста, 5

рисунков,23 таблицы, 2 приложения.

Содержание

Введение

. Теоретические основы бизнес-планирования

.1 Назначение и задачи бизнес-плана

.2 Структура бизнес-плана

.3 Роль бизнес-плана в экономическом обосновании

инвестиционного проекта

. Разработка бизнес-проекта по открытию детского

садика

.1 Резюме проекта и характеристика предприятия

.2 Исследование и анализ бизнес среды

.3 Маркетинговый план

.4 Производственный план

.5 Организационный план

.6 Разработка схемы финансирования проекта

. Оценка экономической эффективности бизнес-плана

открытия детского садика

.1 Финансовый план

.2 Расчет рисков, связанных с реализацией проекта

.3 Оценка экономической эффективности от реализации

проекта

Заключение

Список использованной литературы

Приложения

Введение

Актуальность дипломного проекта обусловлена тем, что в современной

экономике при формировании малого и среднего бизнеса написание бизнес-плана

становится актуальным.

Потребность качественных и инновационных изменений российской экономики

являются объективной причиной популяризации и широкого применения

бизнес-планирования в рамках задач повышения эффективности рыночного

функционирования и стратегического развития российских предприятий малого и

среднего бизнеса. Чтобы четко представлять свои потребности и перспективы,

предприятиям малого и среднего бизнеса жизненно необходимо качественно

использовать такой мощный инструмент управления как бизнес-план,

визуализирующий критерии и показатели в рамках рыночной стратегии. Изучение и

анализ бизнес-плана как общепризнанного механизма управления, позволяет систематизировано

подойти к вопросу анализа функционирования предприятий малого и среднего

бизнеса. Однако в отечественной управленческой практике весь функционал такого

серьезного инструмента управления как бизнес-план зачастую используются не в

полном объеме, либо же не используется вовсе. Объясняется это зачастую

неприспособленностью используемых в зарубежной практике технологий к принятым и

употребляемым в Российской Федерации методикам. Препятствиями к применению

современных приемов бизнес-планирования нередко являются

социально-экономические условия деятельности российских предприятий малого и

среднего бизнеса. Этими причинами объясняется необходимость работы по

дальнейшей локализации и приспособлению методик бизнес-планирования к

существующим экономическим, законодательным и общественным факторам

формирования делового климата Российской Федерации.

Бизнес-планирование представляет собой эффективный

инструмент управления, широко применяемый в современной экономической практике,

независимо от масштабов, сферы деятельности и формы собственности отдельных

предприятий малого и среднего бизнеса. Бизнес-план является рабочим

инструментом как для вновь создаваемых, так и для уже существующих фирм и

представляет собой краткое, доступное и понятное описание бизнеса, являясь, в

то же время, важнейшим механизмом при рассмотрении большого спектра

потенциально возможных ситуаций. Бизнес-планирование позволяет определить

перспективные проектные решения, определить и рассчитать средства для их

достижения. В связи с этим возрастает роль процесса бизнес-планирования.

В условиях нестабильной экономической и финансовой

ситуации на мировом и отечественном рынке особенно важными становятся вопросы

выявления, оценки и нейтрализации рисков планируемых мероприятий. Эта задача

должна быть решена на всех этапах жизненного цикла бизнес проекта - как на

этапе идентификации и оценки потенциальных рисков на этапе планирования, так и

на этапе реализации бизнес-плана в процессе мониторинга и контроля. В

современной российской практике проблемам управления рисками в процессе

формирования и реализации бизнес-планов предприятий малого и среднего бизнеса

уделяется неоправданно мало внимания. В настоящее время отсутствует комплексная

система оценки и контроля проектных рисков на этапе формирования, реализации и

анализа бизнес-плана, что снижает роль бизнес-планирования как важнейшего

инструмента стратегического и оперативного управления проектной деятельностью

российских предприятий малого и среднего бизнеса.

Отмеченное выше определяет актуальность выбранной темы исследования,

которая обусловлена необходимостью:

объективной оценки экономического потенциала малого бизнеса в конкретных

сегментах бизнеса и регионах;

определения долгосрочной стратегии развития малого бизнеса в основных

отраслях и разработкой мер по обеспечению устойчивости его развития;

разработки мер по повышению эффективности деятельности малых предприятий

в реальном секторе экономики на основе более полного учета спроса и

рационализации уровня затрат.

В настоящее время на российском рынке все более быстрыми темпами

развивается сфера услуг. Являясь необходимым компонентом в любой сфере

деятельности, услуги, как объект бизнеса привлекают все большее число

предпринимателей.

Целью написания дипломного проекта является проведение анализа и разработка

бизнес-плана малого предприятия, предоставляющего услуги по воспитанию и

образованию детей разного возраста, его экономическое обоснование.

Исходя из поставленной цели, необходимо решить следующие задачи:

- выявление теоретической сущности бизнес-плана и методики его

разработки;

- составление бизнес-плана для малого предприятия;

- экономическое обоснование целесообразности инвестиций.

Объектом дипломного проекта явилось малое предприятие сферы услуг в

современных условиях хозяйствования.

Предмет дипломного проекта представлен как совокупность методического

инструментария системы создания и управления малым предприятием и методы

поддержки его эффективной деятельности.

Дипломный проект состоит из введения, трех глав, заключения и списка

использованной литературы.

В первой главе дипломного

проекта рассмотрены теоретические аспекты бизнес-планирования малого

предприятия.

Во второй главе дипломного

проекта разработан бизнес-проект по открытию детского садика.

В третьей главе дипломного

проекта рассчитано экономическое обоснование открытия детского сада.

1. Теоретические основы бизнес-планирования

1.1 Назначение и задачи бизнес-плана

Одной из главных задач комплексного управленческого анализа является

обоснование, мониторинг бизнес-планов.

Бизнес-план - краткое, точное, доступное и понятное описание

предполагаемого или действующего бизнеса. Он описывает процесс функционирования

фирмы, показывает, каким образом будут достигаться цели.

Бизнес-план является постоянным документом: он систематически обновляется,

в него вносятся изменения, связанными как с переменами, происходящими внутри

фирмы, так и с изменениями на рынке, в экономике в целом.

Назначение бизнес-плана [26, с.11]:

· разработка проекта открытия нового дела и получение на

выполнение проекта необходимых производственных ресурсов, в первую очередь

денежных средств;

· разработка новой стратегии или тактики развития предприятия

на долгосрочный период (3-5 лет);

· разработка инновационных проектов;

· обоснование и реализация инвестиционных проектов;

· эмиссия ценных бумаг;

· проведение реорганизации, санации, финансового оздоровления.

Анализ как функция управления составляет неотъемлемую часть

бизнес-планирования. При составлении бизнес-плана экономический анализ

позволяет взглянуть на свою организацию «с высоты птичьего полета», а уже затем

выбрать дорогу к успеху.

В условиях рынка нереально добиться стабильного успеха в бизнесе, если не

планировать эффективно его развития, не аккумулировать постоянно информацию о

собственных состоянии и перспективах, о состоянии целевых рынков, положении на

них конкурентов и т. д.

Необходимо не только точно представлять свои потребности на перспективу в

материальных, трудовых, интеллектуальных, финансовых ресурсах, но и

предусматривать источники их получения, уметь выявлять эффективность

использования ресурсов в процессе работы предприятия.

Бизнес-планирование - это объективная оценка собственной

предпринимательской деятельности предприятия, фирмы и в то же время необходимый

инструмент проектно-инвестиционных решений в соответствии с потребностями рынка

и сложившейся ситуацией хозяйствования.

В общем случае бизнес-планирование предусматривает решение стратегических

и тактических задач, стоящих перед предприятием.

Основная цель аналитического обоснования бизнес-плана - доказать

возможность реализации долгосрочной стратегии организации.

Основной центр бизнес-плана - концентрирование финансовых ресурсов для

решения стратегических задач, т. е. он призван помочь предпринимателю решить

следующие основные задачи, связанные с функционированием фирмы [22, с.37]:

а) определить конкретные направления деятельности, перспективные рынки

сбыта и место фирмы на этих рынках;

б) оценить затраты, необходимые для изготовления и сбыта продукции,

соизмерить их с ценами, по которым будут продаваться товары, чтобы определить

потенциальную прибыльность проекта;

в) выявить соответствие кадров фирмы и условий для мотивации их труда

требованиям по достижению поставленных целей;

г) проанализировать материальное и финансовое положение фирмы и

определить, соответствуют ли материальные и финансовые ресурсы достижению

намеченных целей;

д) просчитать риски и предусмотреть трудности, которые могут помешать

выполнению бизнес-плана.

Задачи, содержание и глубина проведения анализа определяются целью

составления бизнес-плана и глубиной его проработки. Цели составления

бизнес-плана могут быть разными [15, с.17]:

· обоснование выгодности инвестиционных проектов;

· обоснование реструктуризации организации;

· обоснование финансового оздоровления организации;

· подготовка эмиссии ценных бумаг;

· обоснование целесообразности получения и возврата кредита и

другие.

В соответствии с целью составления бизнес-плана выбираются система

показателей и объем анализируемой информации, определяется период, который

требуется анализировать.

В экономической литературе существует множество версий бизнес-планов, как

по форме, так и по содержанию, структуре и т.д. В разрезе объектов бизнеса

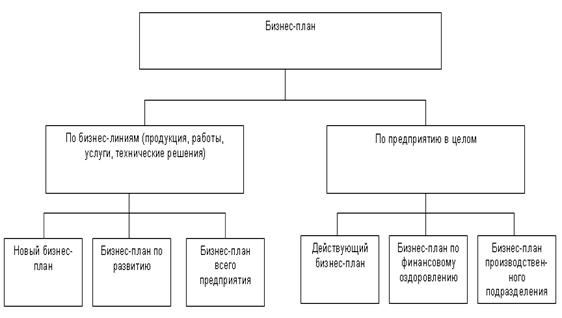

целесообразно применять следующую классификацию бизнес-планов (см. рисунок

1.1).

Рисунок 1.1 - Классификация бизнес-планов [33, с.267]

Бизнес-планирование текущей деятельности и создание нового предприятия

является наиболее комплексным и объемным.

Главная отличительная особенность бизнес-плана - сводный, системный характер

этого документа, что отличает его от других видов планов, разрабатываемых на

предприятии. В нем увязаны характеристики и факторы внешней среды бизнеса с

внутренними характеристиками и функциональными сферами деятельности самого

предприятия (от маркетинга и сбыта продукции до технологического обеспечения

производства продукции).

Бизнес-план составляется для внутренних и внешних целей.

Внешние цели, для которых составляется бизнес-план - обоснование

необходимости привлечения дополнительных инвестиций или заемных средств,

демонстрация имеющихся у фирмы возможностей и привлечение внимания со стороны

инвесторов и банка, убеждение их в достаточном уровне эффективности

инвестиционного проекта и высоком уровне менеджмента предприятия.

Каждый инвестор захочет оценить выгодность инвестирования в предлагаемый

инвестиционный проект и оценить соотношение возможной отдачи от проекта и

рискованности вложений, а лучший способ для этого - изучить и проанализировать

бизнес-план инвестиционного проекта.

Бизнес-план - визитная карточка инвестиционного проекта. Он дает

инвестору ответ на вопрос, стоит ли вкладывать средства в данный инвестиционный

проект и при каких условиях он будет наиболее эффективен при допустимой для

инвестора степени риска и верности допущений, сделанных разработчиком

инвестиционного проекта. Обязательным условием получения банковского кредита

является предоставленный банку грамотно составленный бизнес-план

инвестиционного проекта. Если у заемщика он отсутствует, это говорит о низком

профессиональном уровне администрации предприятия и делает получение

банковского кредита невозможным, кроме того, в будущем банк будет оценивать

выдачу кредита такому предприятию, как более высокорисковую операцию, что

обязательно повлияет на величину процентов по кредиту в сторону увеличения.

Гораздо более важными для предприятия являются внутренние цели, для

которых составляется бизнес-план.

Внутренние цели - проверка знаний управляющего персонала, понимания ими

рыночной среды и реального положения предприятия на рынке. Очень важны

достижение понимания инвестором и администрацией предприятия стратегических

целей, характеристик, конкурентной среды, слабых и сильных сторон конкретного

инвестиционного проекта, его возможной эффективности при заданных условиях.

Бизнес-план помогает предпринимателю решить следующие основные задачи

[24, с.256]:

· определить конкретные направления деятельности фирмы, целевые

рынки и место фирмы на этих рынках;

· сформулировать долговременные и краткосрочные цели фирмы,

стратегии и тактики их достижения. Определить лиц, ответственных за реализацию

каждой стратегии;

· выбрать состав и определить показатели товаров и услуг,

которые будут предлагаться фирмой потребителям. Оценить производственные и

торговые издержки по их созданию и реализации;

· оценить соответствие кадров фирмы и условий для мотивации их

труда требованиям по достижению поставленных целей;

· определить состав маркетинговых мероприятий фирмы по изучению

рынка, рекламе, стимулированию продаж, ценообразованию, каналам сбыта и т.п.;

· оценить материальное и финансовое положение фирмы и

соответствие финансовых и материальных ресурсов достижению поставленных целей;

· предусмотреть трудности и «подводные камни», которые могут

помешать выполнению бизнес-плана.

Планирование деятельности фирмы с помощью бизнес-плана сулит немало выгод

[31, с.78]:

· заставляет руководителей заниматься перспективами фирмы;

· позволяет осуществлять более четкую координацию

предпринимаемых усилий по достижению поставленных целей;

· устанавливает показатели деятельности фирмы, необходимые для

последующего контроля;

· заставляет руководителей четче и конкретнее определить свои

цели и пути их достижения;

· делает фирму более подготовленной к внезапным изменениям

рыночных ситуаций (повышает скорость адаптации);

· наглядно демонстрирует обязанности и ответственность всех

руководителей фирмы.

Конечно главное достоинство бизнес-планирования заключается в том, что

правильно составленный бизнес-план показывает перспективу развития фирмы, то

есть, в конечном счете, отвечает на самый нужный для бизнесмена вопрос: стоит

ли вкладывать деньги в это дело и принесет ли оно доходы, которые окупят все

затраты сил и средств.

Таким образом, бизнес-план предусматривает решение следующих

стратегических и тактических задач, стоящих перед предприятием, независимо от

его функциональной ориентации [32, с.34]:

· организационно-управленческая и финансово-экономическая

оценка сегодняшнего состояния предприятия;

· выявление потенциальных возможностей предпринимательской

деятельности предприятия, акцентируя внимание на сильных сторонах и не скрывая

слабых;

· формирования инвестиционно-проектных целей этой деятельности

на планируемый период.

В бизнес-плане обосновываются:

· общие и специфические детали функционирования предприятия в

условиях конкретного рынка;

· выбор стратегии и тактики (методов) конкуренции;

· оценка финансовых, материальных, трудовых ресурсов,

необходимых для достижения целей предприятия.

Итак, бизнес-план - это средство управления предприятием, освещает и

предписывает последовательность решения следующих задач [10, с.28]:

· формируются долговременные и краткосрочные цели предприятия,

конкретные направления деятельности, стратегии и тактики их достижения;

· обосновывается экономическая целесообразность направлений

развития фирмы;

· выбирается состав и определяются показатели товаров и услуг,

которые будут предлагаться потребителям;

· определяется состав маркетинговых мероприятий предприятия по

изучению рынка, рекламе, стимулированию продаж, каналов сбыта;

· оцениваются технические, технологические возможности,

соответствие кадров предприятия и условий для мотивации их труда требованиям по

достижению поставленных целей;

· оценивается материальное и финансовое положение предприятия;

· определяются источники финансирования реализации выбранной стратегии;

· рассчитываются ожидаемые финансовые результаты деятельности;

· предусматриваются трудности и «подводные камни», которые

могут помешать выполнению бизнес-плана.

1.2 Структура бизнес-плана

Бизнес-план является как инструментом для привлечения инвестиций, так и

основой внутрифирменного планирования. Последовательность составления и

принципы детализации бизнес-плана для разных компаний и проектов не совпадают.

При составлении бизнес-плана необходимо учитывать, что это всегда итерационный

процесс, подразумевающий внесение изменений на основе вновь полученной

информации и применения различных сценариев. В то же время существует

внутренняя логика структуры бизнес-плана и общепризнанные принципы его

разработки.

Важное значение имеет структура бизнес-плана, который представляет собой

достаточно сложный документ, включающий в себя описание компании, ее

потенциала, оценку внутренней и внешней среды бизнеса, конкретные данные о

развитии фирмы. Хотя внешне бизнес-планы могут отличаться друг от друга, состав

их разделов остается практически неизменным.

Основные положения бизнес-плана отображает резюме.

Резюме - это единственная часть бизнес-плана,

которую полностью и до конца читают потенциальные инвесторы. Эта пояснительная

записка бизнес-плана должна отвечать на основные вопросы инвестора. Если язык,

которым составлено резюме бизнес-плана, сумеет заинтересовать инвесторов, то

можно говорить об успешности бизнес-плана.

Общее описание проекта. Данный раздел содержит

сведения о компании (об инициаторе проекта). Прежде чем рассматривать будущее

состояние компании, потенциальный инвестор обязательно должен оценить то, как

компания функционировала до сих пор. Этот раздел должен включать

хронологическую историю компании, включая сведения об управленческом и производственном

персонале, организационной и юридической основе деятельности, финансовой

истории и текущем состоянии. Если проект представляется частным лицом, то

обязательно должны быть представлены сведения об опыте его работы: знание

предметной области (связанной с проектом), а также навыки в области организации

и управлении. А также в данном разделе приводится детальное описание самого

проекта, его особенности, основные параметры и характеристики, ценность и

привлекательность с точки зрения вложения средств в данный проект.

Описание услуг/продукции. В этом разделе достаточно

подробно описываются продукты и/или услуги, которые компания представляет на

рынке сегодня и планирует предложить в будущем. Потенциальный инвестор должен

понять, как продукты и/или услуги представляются на рынке и их важнейшие

конкурентные преимущества.

Анализ рынка. В данном разделе должна быть дана оценка

рынка услуги (продукции), а также возможностей и конкурентных преимуществ,

которыми на нем можно воспользоваться. Этот раздел предусматривает:

а) общую характеристику рынка по следующим позициям:

ёмкость, структуру рынка, основные типии клиентов; состояние на рынке и его

прогнозированное изменении; механизм действия рынка и основные показатели

конкуренции (цена, качество, обслуживание и репутация).

б) анализ сегментов рынка по следующим позициям:

распределение всего рынка деятельности фирмы; позиции, на которые направляется

бизнес; местоположение сегмента рынка, на который ориентируется фирма; размер

данного сегмента и темпы развития; особенности данного сегмента (в т.ч. способы

реализации продукции, приоритеты покупателей, прочее); оценка возможностей

рынка (по количеству возможных покупателей, по доле рынка и т.п.).

в) анализ (оценка) конкурентов: кто есть конкуренты,

насколько они серьёзные и как организованы; конкурентные позиции (цена, объем

продаж, репутация, дизайн продукта, качество и сервис); близость или отличие

услуг/продукции фирмы от тех услуг/продуктов, которые уже есть на рынке

(относительно цены, технико-эксплуатационных свойств, качества, надежности и

т.п.); отличительные черты услуг/продукции фирмы от других и способы сохранения

их уникальности и защиты от подделок; барьеры входа на рынок и реакция

конкурентов на появление фирмы; сильные позиции конкурентов; слабые позиции

конкурентов и как ими можно воспользоваться.

Анализ перспективности проекта (SWOT-АНАЛИЗ). SWOT - аббревиатура

английских слов: Strenth - сила, Weafness - слабость, Oportunitis -

возможности, Troubles - угрозы. Этот анализ также называют ситуационным анализом.

Сильные и слабые стороны идеи - это те характеристики идеи, которые могут быть

проконтролированы предпринимателем, на которые он может оказать воздействие.

Они обычно относятся к настоящему времени.

Здесь необходимо рассмотреть следующие факторы: организационные (правовая

форма, наличие помещений собственных или арендованных); маркетинговые (место

расположения, маркетинговый комплекс, рынок, его сегмент; конкуренты: чем

продукт (услуга) будет отличаться от конкурентной); технические

(производственные фонды: состояние и ресурсы); финансовые (наличие собственных

средств); кадровые (навыки и профессиональные недостатки, насколько идея

отвечает идеям, знаниям и умениям предпринимателя).

Возможности и угрозы - это те характеристики, которые находятся вне контроля

предпринимателя и могут повлиять на результат в будущем. Здесь необходимо

учесть следующие факторы: экономическая среда (государственная поддержка малых

форм, налоговое законодательство); социально-культурная среда; технологическая

среда; демографическая среда.

Возможности: повысить профессиональный уровень; есть вероятность получить

новый продукт; использование новых материалов, нового сырья; благоприятная

налоговая и кредитная политика.

Угрозы: таможенное оформление; появление конкурентов (но может быть и

сильной стороной).

План маркетинга должен предоставлять объяснения, в чем

состоит стратегия маркетинга фирмы и почему она должна привести к успеху. Он

предусматривает оценку (описание) таких позиций: ценообразование; создание

благоприятных условий для продаж; продвижение и продажа.

План продаж. Данный раздел содержит прогнозированные

данные объемов и сроков продажи услуг/предоставления услуг, цен, скидок и т.п.

План производства. Раздел должен включать информацию,

дающую представление о том, как функционирует бизнес. Что и как предприятие

производит и каким образом продает и доставляет продукцию клиентам? Описание

промышленных проектов должно содержать информацию об используемом оборудовании,

основных технологических операциях и бизнес-процессах, возможностях повышения

качества и расширения производственных мощностей.

Организационный план. В этом разделе указываются

законодательные, нормативные и другие документы, имеющие правовую силу и

отношение к данному проекту, а также график реализации проекта.

В этом разделе должна быть приведена характеристика

системы управления проектом и описание организационной структуры предприятия.

Определяется численность персонала, планируемые затраты на оплату труда. Дается

характеристика формы собственности.

Финансовый план. Вопросы финансового планирования

относятся к жизненно важным областям компании. От того, насколько эффективно

компания планирует и контролирует финансовые ресурсы, зависят ее конкурентные

преимущества, способность быть мобильной и быстро реагировать на перемены, а, в

конечном счете, и ее выживание на рынке. Финансовый план концентрирует

информацию обо всех основных направлениях деятельности компании и является

ключевым разделом при разработке бизнес-плана.

Необходимо описать основные финансовые расчеты и

издержки, провести калькуляцию себестоимости и описать смету расходов на

проект. Так же, описать источники финансовых средств, привести таблицу расходов

и доходов и описать движение денежных средств.

Обычно в данном разделе должна быть представлена следующая

информация:

полный набор прогнозных финансовых отчетов (отчет о

прибылях и убытках, баланс, отчет о денежных потоках);

описание всех основных исходных данных и

предположений, которые были использованы для расчетов финансовых прогнозов,

включая рост объема продаж, цены на продукцию и услуги, налоговое окружение,

уровень оплаты персонала и т.д.;

инвестиционные затраты (издержки начального периода,

капитальные вложения и т.п.);

операционные издержки (производственные,

маркетинговые, административные, налоги и сборы);

прогноз прибыли предприятия;

прогноз денежных потоков.

Анализ проекта. Данный раздел основывается,

преимущественно на финансовом плане и включает информацию о дисконтированных

денежных потоках предприятия, финансовых коэффициентах и анализе

чувствительности.

Анализ ключевых показателей. В данном разделе следует

представить следующие отчеты: отчет о прибылях и убытках, который покажет

уровень прибыльности фирмы; отчет о движении наличности - показывает, есть ли

(или будет) у компании наличность, чтобы платить по счетам.

Анализ рисков. При разработке бизнес-плана необходимо

оценивать рисковые ситуации, которые могут возникнуть в период осуществления

данных мероприятий, т.е. провести просчет рисков. В зависимости от выбранного

проекта возможен различный уровень оценки, прогнозирования и управления

рисками.

Для небольших проектов (в малом и среднем бизнесе)

достаточен анализ риска с помощью чисто экспертных методов.

Существует два основных типа рисков: технические и

финансовые риски.

Невозможно перечислить все технические риски,

поскольку они часто связаны с типом продукции. Следующий перечень дан в

качестве примера: задержка в подготовке стройплощадки и выполнении графика

строительства; задержка поставки оборудования и возведения предприятия; поздний

запуск производства в связи с использованием сезонных сырьевых материалов и

наличия непредвиденных остановок; непредвиденные остановки производства во

время ввода в эксплуатацию и приемки комиссией; отсутствие сырья; низкое

качество продукции; несоблюдение государственных нормативов; долговечность

изделия: насколько быстро продукция становиться устаревшей, создание

альтернативной продукции, которая завоюет рынок, воздействие вашей продукции на

потребителя; новые внешние условия, влияющие на технологию производства.

Финансовые риски можно оценить при помощи так

называемого анализа чувствительности проекта. Он состоит в том, что кроме

прогнозируемых финансовых результатов, рассчитанных для базового варианта,

производится такой же самый расчет еще для двух крайних случаев: расчет по

наихудшему сценарию - случай, при котором внешние факторы максимально мешают

осуществлению проекта; расчет по наилучшему сценарию - случай, при котором

внешние факторы максимально содействуют реализации проекта.

Приложения. В данный раздел включаются документы,

которые могут служить подтверждением или более подробным объяснением сведений,

представленных в бизнес-плане.

1.3 Роль бизнес-плана в экономическом обосновании инвестиционного

проекта

бизнес план экономический обоснование

Бизнес-план инвестиционного проекта - форма представления инвестиционного

проекта, составляемая, как правило, на стадиях предварительного

технико-экономического обоснования и содержащая основные сведения об условиях

инвестирования, целях и масштабе проекта, объеме и номенклатуре намечаемой к

производству продукции, потребных ресурсах, а также конкретную программу

действии по осуществлению проекта, возможные экономические и финансовые

результаты.

Масштабы инвестиционной деятельности характеризуют следующие показатели в

динамике:

) объемы инвестиционных ресурсов;

) структура инвестиционных ресурсов;

) объемы производства;

) степень завершенности инвестиционных проектов;

) величина привлеченных иностранных инвестиций и другие.

Знание факторов, механизм их влияния на инвестиционную деятельность и

эффективность инвестиций имеют важное научное и практическое значение и в

первую очередь для управления инвестиционной деятельностью на любом уровне. Но

при этом необходимо учитывать всю совокупность факторов, так как только в этом

случае можно управлять инвестиционной деятельностью и достигать поставленной

цели. То есть требуется системный подход при управлении инвестиционной

деятельностью.

Наиболее важным разделом бизнес-плана является финансовый план.

Финансовое обоснование проекта выступает критерием принятия инвестиционного

решения, поэтому разработка финансового плана должна вестись особо тщательно.

Финансовый план включает расчет потребности в инвестициях, обоснование

плана доходов и расходов, определение точки безубыточности по инвестиционному

проекту, срока окупаемости инвестиционных вложений, характеристику источников

финансирования инвестиционного проекта.

Расчет потребности в инвестициях осуществляется на основе моделирования

потока инвестиций, связанных с созданием новых производственных мощностей

(модернизацией производства, его реконструкцией или техническим

перевооружением) и вводом объекта в эксплуатацию. Здесь также отражаются

необходимый объем инвестиций в оборотные активы и создание резервных фондов.

Обоснование стратегии финансирования инвестиционного проекта предполагает

определение источников инвестиционных ресурсов и их структуры. В качестве

основных способов финансирования инвестиционных проектов могут рассматриваться:

· самофинансирование, т.е. осуществление инвестирования только

за счет собственных средств;

· привлечение акционерного и паевого капитала;

· кредитное финансирование (кредиты банков, выпуск облигаций);

· лизинг;

· смешанное финансирование на основе различных комбинаций

рассмотренных способов.

Выбор способов финансирования должен быть ориентирован на оптимизацию

структуры источников формирования инвестиционных ресурсов. При этом следует

учитывать достоинства и недостатки каждой группы источников финансирования

инвестиций.

При обосновании плана доходов и расходов, связанных с эксплуатацией

инвестиционного проекта, приводятся расчеты основных показателей хозяйственной

деятельности по проекту: валового дохода, объем и состав текущих затрат,

валовая и чистая прибыль, денежный поток, определяемый как сумма амортизации и

чистой прибыли.

Точка безубыточности (break-even point) определяет границы убыточности и

прибыльности инвестиционного проекта. Она показывает, при каком объеме продаж

достигается окупаемость затрат. Безубыточность будет достигнута при таком

объеме чистого дохода, который равен общей сумме текущих постоянных и

переменных затрат.

Чистый доход от реализации рассчитывается путем вычета из валового дохода

налога на добавленную стоимость и акцизных сборов. Постоянные текущие затраты -

это затраты, которые не изменяются при изменении объемов производства или

продаж; к ним относятся расходы по содержанию и аренде основных фондов,

амортизация, расходы на рекламу и др. Переменные текущие затраты включают

расходы на сырье и материалы, транспортные издержки и другие, сумма которых

изменяется пропорционально изменению объемов производства и продаж.

Определение точки безубыточности осуществляется по формуле

Оп = З т.пост / У ч.д - У зт.пер , (1)

где Оп - объем продаж (производства), при котором достигается

безубыточность объекта;

З т.пост - сумма текущих постоянных затрат;

У ч.д - уровень чистого дохода к объему продаж (производства), %;

У зт.пер - уровень переменных текущих затрат к объему продаж

(производства), %.

Срок окупаемости является одной из характеристик эффективности

инвестиционного проекта. Он показывает, через какой период времени окупятся

вложения в инвестиционный проект.

Формула для расчета периода окупаемости может быть представлена в

следующем виде:

(2)

(2)

где РР (Payback Period) - показатель окупаемости инвестиций (период

окупаемости);(Investment) - первоначальные инвестиции;

Р - чистый годовой поток денежных средств от реализации инвестиционного

проекта.

Расчет периода окупаемости может осуществляться также путем постепенного,

шаг за шагом, вычитания суммы амортизационных отчислений и чистой прибыли за

очередной интервал (как правило, за год) планирования из общего объема

капитальных затрат. Интервал, в котором остаток обнуляется или становится отрицательным,

и является тем самым периодом окупаемости. Если таковой результат не достигнут,

значит, срок окупаемости превышает установленный срок жизни проекта. Так как

полученный результат должен быть достаточно нагляден, то показатель срока

окупаемости иногда используется как простой способ оценки риска инвестирования.

Чистая текущая стоимость проекта. Значение чистого потока денежных

средств за время жизни проекта, приведенное в сопоставимый вид в соответствии с

фактором времени, есть показатель, называемый чистой текущей приведенной

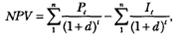

стоимостью проекта (NPV- Net Present Value). В общем виде формула расчета

выглядит следующим образом:

(3)

(3)

где Рi - объем

генерируемых проектом денежных средств в периоде t;- норма

дисконта;

n - продолжительность периода действия проекта в годах;

I0 - первоначальные инвестиционные затраты.

В случае если инвестиционные

расходы осуществляются в течение ряда лет, формула расчета примет следующий

вид:

(4)

(4)

где It, -

инвестиционные затраты в период %, при этом если:> 0 - принятие проекта

целесообразно;< 0 - проект следует отвергнуть;= 0 - проект не является

убыточным, но и не приносит прибыли.

Следовательно, при

рассмотрении нескольких вариантов реализации проекта нужно выбрать тот, у

которого NPV > 0.

Одним из факторов,

определяющих величину чистой текущей стоимости проекта, является масштаб

деятельности, который выражается в «физических» объемах инвестиций,

производства или продаж.

Поэтому применение данного

метода ограничено для сопоставления различных проектов: большее значение NPV

всегда будет соответствовать более эффективному использованию инвестиций.

В такой ситуации

целесообразно рассчитывать показатель рентабельности инвестиций (PI- Profitability Index):

(5)

(5)

или в обобщенном виде:

(6)

(6)

где PVP (Present Value of

Payments) -дисконтированный поток денежных средств;(Present Value of

Investment) - дисконтированная стоимость инвестиционных затрат.

Показатель внутренней нормы

прибыли. Более точно, чем другие, эффективность вложений в проект, предприятие

и т.д. на определенном этапе времени характеризует показатель внутренней нормы

прибыли (IRR- Internal Rate of Return).

На практике внутренняя норма

прибыли представляет собой такую ставку дисконта, при которой эффект от

инвестиций, т.е. чистая настоящая стоимость (NPV), равен нулю. Иначе говоря,

приведенная стоимость будущих денежных потоков равна приведенным капитальным

затратам. Это означает, что предполагается полная капитализация полученных

чистых доходов, т.е. все образующиеся свободные денежные средства должны быть

реинвестированы либо направлены на погашение внешней задолженности. В общем

виде, когда инвестиции и отдача от них задаются в виде потока платежей, IRR

определяется как решение следующего уравнения:

(7)

(7)

Если инвестиционные расходы

осуществляются в течение ряда лет, то формула примет следующий вид:

(8)

(8)

Существуют и другие трактовки

расчета внутренней нормы прибыли. Показатель IRR определяет максимальную ставку

платы за привлеченные источники финансирования, при котором проект остается

безубыточным. Вместе с тем его можно рассматривать как минимальный

гарантированный уровень прибыльности инвестиционных затрат. Если IRR превышает

среднюю стоимость капитала в данной отрасли с учетом инвестиционного риска

конкретного проекта, то данный проект может быть рекомендован к реализации.

Внутренняя норма прибыли

находится обычно методом итерационного подбора значений ставки сравнения

(дисконта) при вычислении показателя чистой текущей стоимости проекта. Однако

этот процесс трудоемок и сопряжен с ошибками. Поэтому для расчетов внутренней

нормы прибыли используют специальные финансовые калькуляторы. Кроме того, все

деловые пакеты программ для персональных калькуляторов содержат встроенную

функцию для расчета IRR

Алгоритм определения IRR

методом подбора можно представить в следующем виде:

выбираются два значения нормы

дисконта и рассчитываются NPV; при одном значении NPV должно быть ниже нуля,

при другом - выше нуля;

значения коэффициентов и

самих NPV подставляются в следующую формулу (известную еще как интерполяция):

(9)

(9)

где d1 - норма

дисконта, при которой NPV положительна;- величина положительной NPV;

d2 - норма дисконта, при которой NPV отрицательна;-

величина отрицательной NPV.

Определение IRR - популярный

метод оценки инвестиционных проектов, поскольку данный показатель легко

сопоставляется с барьерным коэффициентом фирмы (это минимальный уровень дохода,

на который фирма согласна пойти при инвестировании средств). Если IRR меньше,

чем барьерный коэффициент, выбранный фирмой, то проект капиталовложения будет

отклонен. Однако ввиду сложности расчета IRR нет гарантии получения верных

результатов. Другим недостатком этого метода является то, что IRR не позволяет

сравнивать размеры доходов разных вариантов проектов.

Подводя итоги первой главы,

отметим, что в настоящее время бизнес-план становиться для предпринимателя все

более важным документом. Ни одна компания не сможет выразить цели своего

существования или получить финансирование без грамотно разработанного

бизнес-плана.

Ценность бизнес-планирования

определяется тем, что оно:

дает возможность определить

жизнеспособность проекта в условиях конкуренции;

содержит ориентир, как должен

развиваться проект (предприятие);

служит важным инструментом

получения финансовой поддержки от внешних инвесторов.

Бизнес-план разрабатывается

для экономического обоснования, выпуска новой продукции, внедрения новой

техники и других нововведений. Бизнес-план может разрабатываться под отдельную

сделку. И если бизнес-планы одобрены и приняты к реализации, то в этом случае

это должно быть отражено в плане экономического и социального развития

предприятия. Бизнес-план - это документ, описывающий все аспекты будущего или

производственного мероприятия, анализирующий проблемы, с которыми может

столкнуться предприятие и способы их решения. Бизнес-план позволяет всесторонне

обосновать проект или мероприятие, разработать стратегию и тактику поведения

для достижения цели, определить финансовые результаты от реализации проекта или

мероприятия.

2. Разработка бизнес-проекта по открытию детского садика

.1 Резюме проекта и характеристика предприятия

Цель проекта - открыть частный детский сад, который будет осуществлять

дошкольную подготовку детей. Форма организации - ООО.

«Радуга» является частным детским садом, который предоставляет услуги по

воспитанию и образованию детей дошкольного возраста. Помещением садика является

частный дом в деревне, который первоначально арендуется. Дом находится в 37 км

от города Москва в г.Зеленоград. Этот дом планируется обустроить специальным

детским оборудованием. Цель проекта - описать создание частного детского сада и

построить его финансовую модель.

Детский садик площадью 165 квадратных метров на 15 детей в возрасте от 2

до 7 лет может открыться уже в августе 2013 года. В нём родители смогут

оставлять малышей с воспитательницами и няней с 7 часов утра и до 20 часов

вечера любого дня недели, кроме официальных праздников. Родители смогут ходить

на работу не переживая за своих малышей.

Этот

проект вызван в первую очередь острой необходимостью в детских дошкольных

учреждениях. Зеленоград - один из 12 административных округов

<#"828310.files/image010.gif">

Рис. 2. Организационная структура детского сада «Радуга»

Приведенную структуру управления персоналом можно отнести к линейной.

Состав персонала детского сада «Радуга» представлен в таблице 6.

Таблица 6

Штатное расписание

|

Должность

|

Кол-во, чел.

|

Оклад, руб.

|

Сумма, руб.

|

|

Директор

|

1

|

37800

|

37800

|

|

Бухгалтер

|

1

|

15000

|

15000

|

|

Воспитатель

|

2

|

21450

|

42900

|

|

Нянечка

|

1

|

20900

|

20900

|

|

Тренер по плаванию

|

1

|

9900

|

9900

|

|

Уборщик бассейна

|

1

|

4950

|

4950

|

|

Повар

|

1

|

21600

|

21600

|

|

Медсестра

|

1

|

10560

|

10560

|

|

Охранник-дворник

|

1

|

15000

|

15000

|

|

Итого в месяц

|

10

|

-

|

178610

|

|

Итого в год

|

10

|

-

|

1964710

|

Таким образом, оплата труда персонала детского сада «Радуга» в месяц

составит 178,61 тыс.руб., а в год уже 1964,71 тыс.руб.

2.6 Разработка схемы финансирования проекта

Схема финансирования отражает распределение денежных

оттоков, относящихся к инвестиционному проекту и денежных притоков по проекту

на каждом шаге расчетов для определения сальдо совокупных денежных потоков.

Схема финансирования подбирается в прогнозных ценах.

Цель ее подбора - обеспечение финансовой реализуемости инвестиционного проекта,

то есть обеспечение такой структуры денежных потоков порождающего её проекта,

при которой на каждом шаге расчета имеется достаточное количество денег для

продолжения проекта.

Требование финансовой реализуемости определяет

необходимый объем финансирования инвестиционного проекта.

При выявлении финансовой нереализуемости, схема

финансирования и, возможно, отдельные элементы организационно-экономического

механизма проекта должны быть скорректированы.

Выработка схемы финансирования инвестиций составляется

с целью обеспечения финансовой реализуемости для каждого из участников проекта.

Участник проекта - субъект инвестиционной деятельности

по данному проекту, а также общество субъектов в целом.

Субъектами инвестиционной деятельности являются

инвесторы, заказчики, подрядчики, пользователи объектов капитальных вложений и

другие лица.

Финансовый план является ключевым для определения

эффективности проекта. Назначением финансового плана является определение

суммарных доходов и расходов, с которыми связана реализация проекта и

необходимость привлечения средств.

Финансовый план - это главная форма реализации цели и задач развития

предприятий, стратегии инвестиций и предполагаемых накоплений. Оценка

финансовых результатов в период реализации проекта требует предварительной

плановой работы по следующим направлениям:

- установление источников финансирования проекта;

- определение стратегии финансирования проекта (структуры капитальных

вложений);

- разработка графика освоения проектной производственной мощности;

- определение схемы погашения кредита;

- разработка плана текущих издержек, выручки и прибыли;

- разработка плана движения денежных потоков от производственной,

инвестиционной и финансовой деятельности предприятия в период реализации

проекта.

Для открытия детского сада «Радуга» необходимо приобрести оборудование,

инвентарь и мебель (табл. 7):

стоимость оборудования, инвентаря и мебели, документов составляет 250

тыс. руб.;

помещение - 450 тыс.руб.

Таблица 7

Инвестиционный план открытия детского сада «Радуга»

|

Показатели

|

Ед.

|

2012

|

|

изм.

|

|

|

Затраты на приобретение

|

|

|

|

оборудования

|

тыс.руб.

|

|

Помещение

|

тыс.руб.

|

450

|

|

ВСЕГО

|

тыс.руб.

|

700

|

Реализация проекта потребует привлечения средств в

размере 700 тыс.руб. Для финансирования инвестиционного проекта будем

использовать кредит.

Планируется сотрудничество с ОАО КБ «Сбербанк России».

По программе кредитования малого и среднего бизнеса будет предоставлен кредит

«Бизнес-старт» на открытие своего бизнеса по программе франчайзинга в

необходимом размере на срок 2 года с льготным периодом по погашению основной

суммы кредита до 12 месяцев с момента его выдачи.

Уплата процентов осуществляется ежеквартально (в форме

дифференцированного ежеквартального платежа), годовая процентная ставка равна

17%.

Источником погашения кредита и процентов по нему

является прибыль.

Условия кредитования представлены в Приложении 2.

Таким образом, источники финансирования проекта обобщенно отражены в

таблице 8.

Таблица 8

Источники финансирования проекта, тыс.руб.

|

Наименование показателя

|

2013 г.

|

|

Всего

|

По кварталам

|

|

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

|

1 Собственные средства,

направляемые на финансирование проекта, всего, в т.ч.:

|

-

|

-

|

-

|

-

|

-

|

|

1.1 Нераспределённая

прибыль на начало реализации проекта

|

-

|

-

|

-

|

-

|

-

|

|

1.2 Поступления от

хозяйственной деятельности предприятия в период реализации проекта, всего в

т.ч.:

|

-

|

-

|

-

|

-

|

-

|

|

1.2.1 Доходы от реализации

основных средств

|

-

|

-

|

-

|

-

|

-

|

|

1.2.2 Амортизация

|

-

|

-

|

-

|

-

|

-

|

|

2 Заёмные средства, всего

|

700

|

-

|

700

|

-

|

-

|

|

ИТОГО:

|

700

|

-

|

700

|

-

|

-

|

Закупка средств производится в июне 2013 года, также как и установка и

монтаж. Ввод в эксплуатацию - август 2013 год.

Схема погашения кредита представлена в таблице 9.

Таблица 9

Схема погашения кредита, руб.

|

Наименование показателя

|

2013 г.

|

|

Всего

|

По кварталам

|

|

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

|

Получено

|

700

|

-

|

-

|

-

|

-

|

|

Оплата основного долга

|

-

|

-

|

-

|

-

|

-

|

|

Заключительный баланс

|

700

|

-

|

700

|

700

|

700

|

|

Оплата процентов по кредиту

|

69,42

|

-

|

9,92

|

29,75

|

29,75

|

|

Процентная кредитная ставка

|

17

|

4,25

|

4,25

|

4,25

|

4,25

|

|

Наименование показателя

|

2014 г.

|

|

Всего

|

По кварталам

|

|

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

|

Получено

|

-

|

-

|

-

|

-

|

-

|

|

Оплата основного долга

|

350

|

87,5

|

87,5

|

87,5

|

87,5

|

|

Заключительный баланс

|

350

|

612,5

|

525

|

437,5

|

350

|

|

Оплата процентов по кредиту

|

96,68

|

29,75

|

26,03

|

22,31

|

18,59

|

|

Процентная кредитная ставка

|

17

|

4,25

|

4,25

|

4,25

|

4,25

|

|

Наименование показателя

|

2015 г.

|

|

Всего

|

По кварталам

|

|

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

|

Получено

|

-

|

-

|

-

|

-

|

-

|

|

Оплата основного долга

|

350

|

87,5

|

87,5

|

87,5

|

87,5

|

|

Заключительный баланс

|

0

|

262,5

|

175

|

87,5

|

0

|

|

Оплата процентов по кредиту

|

37,16

|

14,87

|

11,15

|

7,43

|

3,71

|

|

Процентная кредитная ставка

|

17

|

4,25

|

4,25

|

4,25

|

4,25

|

В табл. 9 ежеквартальный дифференцированный платеж

складывается из двух составляющих - возвращения основного долга и процентных

выплат. Из-за постоянного уменьшения суммы долга уменьшается и размер

процентных выплат, а с ними и ежеквартальный платеж.

Исходя из полученных данных, рассчитаем экономическое

обоснование целесообразности открытия частного детского сада ООО «Радуга».

3. Оценка экономической эффективности бизнес-плана открытия детского

садика

.1 Финансовый план

Финансовое планирование - выбор целей по реальности их достижения с

имеющимися финансовыми ресурсами в зависимости от внешних условий и

согласование будущих финансовых потоков, выражается в составлении и контроле за

выполнением планов формирования доходов и расходов, учитывающих текущее

финансовое состояние, выраженные в денежном эквиваленте цели и средства их

достижения.

Таблица 10

Основные данные для расчетов экономической эффективности

проекта

|

Наименование показателя

|

Единица измерения

|

Значение показателя

|

|

Цена 1 места

|

тыс. руб.

|

26

|

|

Годовой объём реализованных

услуг в натуральном выражении

|

чел.

|

180

|

|

Годовой объём реализованных

услуг в денежном выражении

|

тыс. руб.

|

4680

|

|

Себестоимость (полная)

единицы места

|

тыс. руб.

|

16,82

|

|

Объём инвестиций, всего в

том числе: на оборудование; на монтажные работы; помещение

|

тыс. руб.

|

700 200 20 480

|

|

Финансовые ресурсы на

реализацию предпринимательского проекта, всего в том числе: заёмные средства.

|

тыс. руб.

|

700 700

|

|

Процентная ставка за кредит

|

%

|

17

|

|

Налог на прибыль

|

%

|

15

|

|

Выплата основного долга

2012-й г. 2013-й г. 2014-й г..

|

тыс. руб.

|

- 350 350

|

|

Уплата процентов за кредит

2012-й г. 2013-й г. 2014-й г.

|

тыс. руб.

|

69,42 96,68 37,16

|

|

Срок жизни проекта (предельные

сроки)

|

лет

|

5

|

|

Внутренняя норма

рентабельности

|

%

|

≥20

|

План текущих издержек, выручки и прибыли приведен в таблице 11.

Таблица 11

План текущих издержек, выручки и прибыли, тыс.руб.

|

Наименование показателя

|

2013 г.

|

|

Всего

|

По кварталам

|

|

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

|

1 Объем продаж

|

75

|

|

|

30

|

45

|

|

2 Цена продажи единицы

продукции

|

26

|

|

|

26

|

26

|

|

3 Выручка от продажи в

денежном выражении (3) = (1) * (2)

|

1950

|

|

|

780

|

1170

|

|

4 Затраты на производство и

сбыт

|

1261,5

|

|

|

504,6

|

756,9

|

|

5 Операционные затраты:

(5)=(4)-(6)

|

1257,72

|

|

|

503,09

|

754,63

|

|

6 Налоги и др. обязательные

платежи, отнесенные на финансовый результат

|

3,78

|

|

|

1,51

|

2,27

|

|

7 Балансовая прибыль: (7) =

(3) - (5) - (6)

|

688,5

|

|

|

275,4

|

413,1

|

|

8 Платежи в бюджет по

налогу на прибыль

|

103,28

|

|

|

41,31

|

61,97

|

|

9 Уплата процентов за

кредит

|

69,42

|

|

9,92

|

29,75

|

29,75

|

|

10 Чистая прибыль: (11) =

(7) - (8) - (9)

|

515,8

|

|

-9,92

|

204,34

|

321,38

|

|

11 То же нарастающим итогом

|

|

|

|

194,42

|

515,8

|

|

Наименование показателя

|

2014 г.

|

|

Всего

|

По кварталам

|

|

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

|

1 Объем продаж

|

180

|

45

|

45

|

45

|

45

|

|

2 Цена продажи единицы

|

26

|

26

|

26

|

26

|

26

|

|

3 Выручка от продажи в

денежном выражении (3) = (1) * (2)

|

4680

|

1170

|

1170

|

1170

|

1170

|

|

4 Затраты на производство и

сбыт

|

3027,42

|

756,85

|

756,85

|

756,85

|

756,85

|

|

5 Операционные затраты:

(5)=(4)-(6)

|

3018,35

|

754,59

|

754,59

|

754,59

|

754,59

|

|

6 Налоги и др. обязательные

платежи, отнесенные на финансовый результат

|

359,07

|

89,76

|

89,76

|

89,76

|

89,76

|

|

7 Балансовая прибыль: (7) =

(3) - (5) - (6)

|

1652,6

|

413,15

|

413,15

|

413,15

|

413,15

|

|

8 Платежи в бюджет по

налогу на прибыль

|

247,89

|

61,97

|

61,97

|

61,97

|

61,97

|

|

9 Уплата процентов за

кредит

|

96,68

|

29,75

|

26,03

|

22,31

|

18,59

|

|

10 Чистая прибыль: (11) =

(7) - (8) - (9)

|

1308,03

|

321,43

|

321,43

|

321,43

|

321,43

|

|

|

642,86

|

964,29

|

1308,03

|

|

Наименование показателя

|

2015 г.

|

|

Всего

|

По кварталам

|

|

|

1 кв.

|

2 кв.

|

3 кв.

|

4 кв.

|

|

1 Объем продажи

|

180

|

45

|

45

|

45

|

45

|

|

2 Цена продажи единицы

продукции

|

26

|

26

|

26

|

26

|

26

|

|

3 Выручка от продажи в

денежном выражении (3) = (1) * (2)

|

4680

|

1170

|

1170

|

1170

|

1170

|

|

4 Затраты на производство и

сбыт

|

3027,42

|

756,85

|

756,85

|

756,85

|

756,85

|

|

5 Операционные затраты:

(5)=(4)-(6)

|

3018,35

|

754,59

|

754,59

|

754,59

|

754,59

|

|

6 Налоги и др. обязательные

платежи, отнесенные на финансовый результат

|

359,07

|

89,76

|

89,76

|

89,76

|

89,76

|

|

7 Балансовая прибыль: (7) =

(3) - (5) - (6)

|

1652,6

|

413,15

|

413,15

|

413,15

|

413,15

|

|

8 Платежи в бюджет по

налогу на прибыль

|

247,89

|

61,97

|

61,97

|

61,97

|

61,97

|

|

9 Уплата процентов за

кредит

|

96,68

|

29,75

|

26,03

|

22,31

|

18,59

|

|

10 Чистая прибыль: (11) =

(7) - (8) - (9)

|

1308,03

|

321,43

|

321,43

|

321,43

|

321,43

|

|

11 То же нарастающим итогом

|

|

|

642,86

|

964,29

|

1308,03

|

Чистая прибыль предприятия в 2013 году составит 515,8 тыс. руб. Чистая

прибыль в период с 2014 по 2015 годы равна по 1308,03 тыс. руб.

Точка

безубыточности (ТБ) - минимальный объем производства и реализации продукции,

при котором расходы

<#"828310.files/image011.gif">

Рис.

3. Графическое представление точки безубыточности

Произведем

расчет точки безубыточности из расчета ежемесячного дохода и затрат на

содержание частного сада (табл. 12).

Таблица

12

Расчет

точки безубыточности, руб.

|

Количество детей

|

постоянные

|

переменные

|

общие затраты

|

доход

|

маржинальный доход

|

прибыль

|

|

1

|

2

|

3

|

4

|

5

|

6=5-3

|

7=6-2

|

|

0

|

62010

|

0

|

62010

|

0

|

0,0

|

-62010

|

|

1

|

62010

|

13029,5

|

75039,5

|

26000

|

12970,5

|

-49039,5

|

|

2

|

62010

|

26059

|

88069

|

52000

|

25941

|

-36069

|

|

3

|

62010

|

39088,5

|

101098,5

|

78000

|

38911,5

|

-23098,5

|

|

4

|

62010

|

52118

|

114128

|

104000

|

51882

|

-10128

|

|

5

|

62010

|

65147,5

|

127157,5

|

130000

|

64852,5

|

2842,5

|

|

6

|

62010

|

78177

|

140187

|

156000

|

77823

|

15813

|

|

7

|

62010

|

91206,5

|

153216,5

|

182000

|

90793,5

|

28783,5

|

|

8

|

62010

|

104236

|

166246

|

208000

|

103764

|

41754

|

|

9

|

62010

|

117265,5

|

179275,5

|

234000

|

116734,5

|

54724,5

|

|

10

|

62010

|

130295

|

192305

|

260000

|

129705

|

67695

|

|

11

|

62010

|

143324,5

|

205334,5

|

286000

|

142675,5

|

80665,5

|

|

12

|

62010

|

156354

|

218364

|

312000

|

155646

|

93636

|

|

13

|

62010

|

169383,5

|

231393,5

|

338000

|

168616,5

|

106606,5

|

|

14

|

62010

|

182413

|

244423

|

364000

|

181587

|

119577

|

|

15

|

62010

|

195442,5

|

257452,5

|

390000

|

194557,5

|

132547,5

|

В точке безубыточности линия доходов пересекает и идет выше линии общих

(валовых) затрат, линия прибыли пересекает 0 - переходит из зоны убытков в зону

прибыли.

Таким образом, в детском саду необходимо содержать 5 человек, чтобы

детский сад не имел ни прибыли ни убытка. Прибыль планируется получать за счет

ведения дополнительных занятий у детей, посещающих курсы.

Произведем расчет точки безубыточности аналитическим методом:

Общая формула выглядит следующим образом (формула 10):

(10)

(10)

где:

Ц

- стоимость посещения одного ребенка в месяц, тыс.руб.;

Ип

- постоянные затраты в плановом периоде, тыс.руб.;

Иуп

- удельные переменные затраты на посещение детского сада одним ребенком,

тыс.руб.

Для

нахождения всех ее составляющих необходимо составить целевые функции.

Составим

целевые функции (по формуле 11).

Функция

реализации:

(11)

(11)

где:

- цена

одного места в детском саде, тыс.руб.;

- цена

одного места в детском саде, тыс.руб.;

В

- объем мест.

Функция

издержек производства (формула 12):

(12)

(12)

где:

-

удельно-переменные издержки, составляющие 77,47% от полной себестоимости

единицы продукции.

-

удельно-переменные издержки, составляющие 77,47% от полной себестоимости

единицы продукции.

-

постоянные издержки, составляющие 22,53% от общей себестоимости.

-

постоянные издержки, составляющие 22,53% от общей себестоимости.

Таким образом:

Запас финансовой прочности предприятия - это разность между фактическим

объемом вместимости детского сада и объемом в точке безубыточности. Рассчитаем

запас прочности (по формуле 13):

(13)

(13)

где:

-

планируемый объем выпуска;

-

планируемый объем выпуска;

- объем

выпуска, найденный в точке безубыточности.

- объем

выпуска, найденный в точке безубыточности.

Итак, при посещении детьми в полном объеме частный детский сад

предприятие обеспечит себе полное покрытие затрат. Запас прочности предприятия

составляет 70,55%.

3.2 Расчет рисков, связанных с реализацией проекта

Риск бизнес проекта - комплекс возможных обстоятельств, которые могут

стать причиной снижения эффективности (доходности) проекта или его полной

неосуществимости. По своей природе риск - это некоторое вероятностное событие,

которое может случиться, и связано с неопределенностью.

Альтернативой является трактовка риска как возможности любых (позитивных

или негативных) отклонений показателей от предусмотренных проектом их средних

значений. Согласно этой трактовке, риск - это событие (возможная опасность),

которое может быть или не быть. И, если оно будет, то возможны три вида

результата:

- положительный (прибыль, доход иди другая выгода);

- отрицательный (убытки, ущерб, потери и т.п.);

- нулевой (безубыточный и бесприбыльный) результат.

На реализацию бизнес проектов оказывают влияние многие перемены в

политической, социальной, коммерческой и деловой среде, изменения в технике и

технологии, производительности и ценах, состояние окружающей среды, действующее

налогообложение, правовые и другие вопросы. Все это предопределяет наличие в

проектах определенного риска.

Неопределенность условий реализации бизнес проекта не является заданной.

Для учета факторов риска при оценке эффективности проекта используется

вся имеющаяся информация об условиях его реализации, в том числе и не

выражающаяся в форме каких-либо вероятностных законов распределения. При этом

могут использоваться следующие два вида методов:

- методы качественной оценки рисков;

- методы количественной оценки рисков.

Методика качественной оценки рисков проекта должна привести аналитика -

исследователя к количественному результату, к стоимостной оценке выявленных

рисков, их негативных последствий и стабилизационных мероприятий.

Качественный анализ проектных рисков проводится на стадии разработки

бизнес-плана, а обязательная комплексная экспертиза проекта позволяет подготовить

обширную информацию для анализа его рисков.

В качественной оценке можно выделить следующие методы:

- экспертный метод;

- метод анализа уместности затрат;

- метод аналогий.

Экспертный метод представляет собой обработку оценок экспертов по каждому

виду рисков и определение интегрального уровня риска. Экспертный анализ

устанавливает степень воздействия риска на компанию (проект) путем экспертных

оценок специалистов в этой области.

В ходе анализа составляется сводная таблица, в которой учитываются

непосредственно факторы риска, связанные с реализацией проекта, экспертная

оценка факторов, также их приоритетность.

Для оценки вероятности рисков использовались мнения трех экспертов.

Каждому эксперту, работающему отдельно, предоставлялся перечень первичных рисков,

и им предлагалось оценить вероятность их наступления, руководствуясь следующей

системой оценок:

- 0,00 - риск рассматривается как несущественный;

- 0,25 - риск, скорее всего, не реализуется;

- 0,50 - о наступлении события ничего определенного сказать нельзя;

- 0,75 - риск, скорее всего, проявится;

- 1,00 - риск наверняка реализуется.

Оценки экспертов подвергались анализу на их

непротиворечивость согласно принятой методике (формула 14):

МАХ | Aij - Bij | < 0,50, (14)

где:

Aij, Bij -

оценки j-ой пары экспертов пр j-ому простому риску;- общее число

оценок по парам экспертов;

= 1,2,...... N

Для получения оценки объединенных рисков использовалась процедура

взвешивания, для которой необходимо определить веса, с которыми каждый простой

риск входит в общий риск проекта.

При этом использовалась единая систему весов для каждой композиции

простых рисков, веса удовлетворяли естественному условию неотрицательности, а

их сумма была равна единице.

Процедура взвешивания (определение веса, с которыми

каждый простой риск входит в общий риск проекта) проводилась согласно следующим

правилам:

- все простые риски могут быть проранжированы по степени

важности (расставлены по приоритетам). Риски первого приоритета имеют больший

вес, чем риски второго, и т.д.;

- все риски с одним и тем же

приоритетом имеют равные веса.

Определение приоритетов прямо связано с социально-экономической ситуацией

в стране. Так как она существенным образом связана с неплатежами, то все риски,

связанные с системой расчетов, имели первый приоритет. Второй приоритет был

отдан социальным факторам.

Наиболее существенные риски для частного детского сада «Радуга»:

отсутствие платежеспособного спроса;

- страновые и региональные риски;

правовые риски;

социальные риски;

риски плохого управления.

Страновой

риск - риск того, что большинство или все экономические агенты (включая

правительство) какой-либо страны в силу определенной общей причины не смогут

или не захотят выполнять международные финансовые обязательства

<#"828310.files/image025.gif">

Рис. 4. Чистая прибыль нарастающим итогом по годам, руб.

Далее проведем расчет окупаемости садика с корректировкой на ставку

дисконтирования. Рассчитаем ставку дисконтирования для оценки эффективности

проекта. Ставку дисконта для определения методом кумулятивного построения по

следующим параметрам (табл. 16).

Таблица 16

Параметры для расчета

|

Размер компании (0-3)

|

объект оценки

позиционируется как малый бизнес в пределах города

|

|

Финансовая структура (0-5)

|

зависит от собственного

капитала и показателя текущей ликвидности

|

|

Производственная и

территориальная диверсификация (0-3)

|

производственная

диверсификация невысока территориальная отсутствует практически из-за высокой

затратности переезда

|

|

диверсификация клиентуры

(0-4)

|

риск потери клиентуры высок

из-за человеческого фактора

|

|

рентабельность предприятия

и прогнозируемость его доходов (0-4)

|

рентабельность прежде всего

зависит от ценовой политики. Прогнозируемость доходов в данном случае не

сильно высокая

|

|

качество управления (0-3)

|

так как компания небольшая

легко выделить факторы на которые может оказать влияние руководитель

|

|

прочие собственные риски

(0-5)

|

принимая во внимание

специфику работы, низкую ликвидность и участие большого количества

собственного капитала

|

По каждому параметру в скобках указан возможный диапазон значений,

выставляется же процент эмпирически на основе анализа отрасли и оценок рисков

экспертов, представленных в экономических статьях в интернете.

Таблица 17

Возможный диапазон значений рисков

|

Размер компании (0-3)

|

1,50%

|

|

Финансовая структура (0-5)

|

4%

|

|

Производственная и

территориальная диверсификация (0-3)

|

2,00%