Оценка дефолта заемщика

Оглавление

Введение

. Теоретические аспекты кредитного

риска в коммерческом банке

.1 Экономическая сущность и виды

банковских рисков

.2 Кредитная политика и кредитный

риск коммерческого банка

.3 Нормативное регулирование

минимизации кредитного риска

. Организационно-методические основы

минимизации кредитного риска в коммерческом банке

.1 Понятие и причины возникновения

дефолта заемщика

.2 Методы и модели оценки дефолта

заемщика

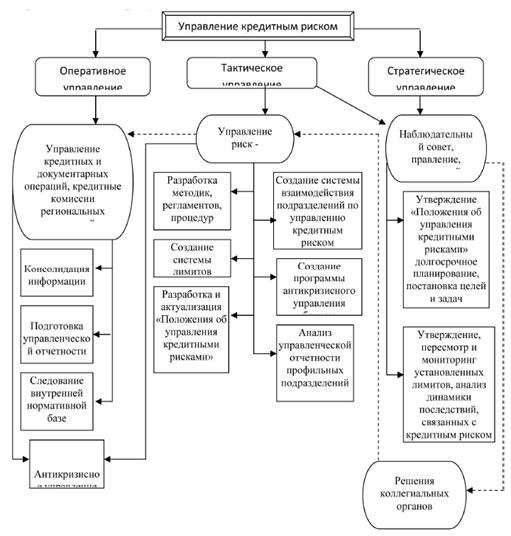

.3 Система управления кредитным

риском в коммерческом банке

. Минимизация кредитного риска в

банке на примере ОАО Сбербанк России

.1 Организационно-экономическая

характеристика деятельности банка

.2 Оценки дефолта заемщика

юридического лица

.3 Направления совершенствования

оценки дефолта заемщика как способа минимизации кредитного риска

Заключение

Список использованной литературы

Приложения

Введение

В банковской деятельности одним из ведущих

моментов является оценка и минимизация кредитного риска при принятии кредитных

решений.

На современном этапе развития кредитных

отношений перед банковским риск-менеджментом стоит актуальная задача внедрения

в практику основных рекомендаций Базельского комитета по банковскому надзору

(«Базель-II» и «Базель-III»), направленных на стабилизацию финансовой системы и

снижение банковских рисков. Российские коммерческие банки по сравнению с

зарубежными банками в меньшей степени подвержены рыночным рискам. Как

показывает практика, для отечественных банков наиболее актуальным является

управление кредитными рисками.

Несмотря на то, что предложенная Базельским

комитетом концепция оценки кредитных рисков позволяет избавиться от большого

количества недостатков существующей системы риск-менеджмента, не все

рекомендации Базеля можно сразу использовать в практической работе российских

банков. Многие положения, касающиеся совершенствования методик оценки рисков,

требуют теоретической проработки и адаптации к российским условиям. В

частности, одной из важных рекомендаций является внедрение принципа управления

кредитным риском на основе внутренних кредитных рейтингов заемщиков, который,

как показывает международный опыт, позволяет достаточно точно оценить кредитный

риск и необходимую величину капитала для его покрытия.

Еще одной, не менее важной проблемой оценки

кредитного риска, является оценка вероятного дефолта заемщика. Если до

недавнего времени дефолт заемщика рассматривался банками как ухудшение

финансового состояния хозяйствующего субъекта вплоть до признания его

банкротом, как некий финал взаимоотношений с банком, то данная характеристика

не только позволяет взглянуть на дефолт как на событие, ведущее к уменьшению

поступлений банка по кредитной сделке, но и оценивать, и контролировать ход

мероприятий по возврату проблемной задолженности.

Дефолту может быть подвержен как мелкий бизнес,

так и крупные компании, что является более значимым, так как именно такие

компании определяют макроэкономические тенденции экономики и ее состояние,

вызывая не только цепочки дефолтов в смежных компаниях, но и влияя на всю

экономическую ситуацию.

Проблема минимизации и управления риском имеет

почти вековую историю. Начало исследованиям положили труды таких видных

зарубежных ученых-экономистов, как Ф. Найт, П. Самуэльсон, Р. Смит, А. Фридмен

и др.

С построением моделей для оценки риска

банкротства связаны работы Э. Альтмана, Р. Мертона, Д. Олсона, Г. Спрингейта,

Р. Таффлера, Д. Фулмера и др.

Большой вклад в разработку вопросов, связанных с

содержанием рисков банковского кредитования и организацией управления рисками в

коммерческом банке, внес ряд видных отечественных ученых: В.Н. Афанасьев, М.И.

Баканов, А.Т. Гиляровская, Л.П. Гончаренко, В.В. Ковалев, А.В. Колышкин, В.Ю.

Королев, С.Н. Паневин, Г.В. Савицкая, Р.С. Сайфулин, А.Д. Шеремет и др.

Мировые финансовые кризисы стали причиной поиска

и построения новых моделей оценки дефолта, над которыми работали Э. Альтман, К.

Гесеке, Д. Дуффи и др.

Тем не менее, несмотря на такое значительное

количество работ зарубежных и российских авторов, необходимо отметить, что если

для расчета вероятности наступления банкротства разработано достаточно большое

количество моделей, адаптированных к российским условиям, то вопрос о

вероятности дефолтов российских предприятий исследован в гораздо меньшей

степени. Более того, существующие на сегодняшний день методики не позволяют

спрогнозировать с большой долей вероятности наступление дефолта заемщика, и

минимизировать риск потерь по кредитной сделке.

Актуальность и существующие проблемы оценки

дефолта заемщика как способа минимизации кредитного риска в банке определили

цель дипломной работы - изучение и оценка дефолта заемщика - юридического лица

и выдача рекомендаций для совершенствования методов оценки дефолта на примере

ОАО Сбербанк России.

Объект исследования - способы минимизации

кредитного риска.

Предмет исследования - оценка дефолта заемщика -

юридического лица.

Объект наблюдения - ОАО Сбербанк России.

Для достижения поставленной цели были определены

следующие задачи:

) изучить экономическую сущность и виды

банковских рисков;

) рассмотреть кредитную политику и кредитный

риск коммерческого банка;

) проанализировать нормативное регулирование

минимизации кредитного риска

) выделить понятие и причины возникновения

дефолта заемщика;

) определить методы и модели оценки дефолта

заемщика;

) изучить систему управления кредитным риском в

коммерческом банке

) дать организационно- экономическую

характеристику деятельности банка ОАО Сбербанк России;

) провести оценку дефолта заемщика юридического

лица в банке

) разработать направления совершенствования

оценки дефолта заемщика как способа минимизации кредитного риска.

Методической основой дипломной работы послужили

нормативные акты РФ, бюллетени банковской статистики ЦБ РФ, материалы СМИ,

научно-методическая литература и материалы научных конференций.

Структура работы обусловлена целью исследования

и состоит из введения, трех глав, заключения и списка использованных

источников.

1. Теоретические аспекты кредитного риска в

коммерческом банке

.1 Экономическая сущность и виды банковских

рисков

Современный банковский рынок немыслим без риска.

Риск присутствует в любой операции, только он может быть разных масштабов и

по-разному «смягчаться», компенсироваться. Банковский риск - это ситуативная

характеристика деятельности банка, отображающая неопределенность ее исхода и

характеризующая вероятность негативного отклонения действительности от

ожидаемого.

Актуальность проблемы состоит в том, что

банковская деятельность подвержена большому числу рисков, так как банк, помимо

функции бизнеса, несет в себе функцию общественной значимости и проводника

денежно-кредитной политики, то есть знание, определение и контроль банковских

рисков представляет интерес для большого числа внешних заинтересованных сторон:

Центральный Банк, акционеры, участники финансового рынка, клиенты. В

исследовании риска целесообразно разграничить два ключевых направления -

распознавание и оценка уровня риска и принятие решений в области риска.

Риск - это ситуативная характеристика

деятельности любого хозяйствующего субъекта в рыночной экономике, в том числе и

банка, отображающая неопределенность ее исхода и возможные неблагоприятные

последствия, связанные с каким-либо событием или его последствием. Риск

выражается вероятностью получения таких нежелательных результатов, как потери

прибыли и возникновение убытков. Поэтому, с одной стороны, каждый банк

стремится свести к минимуму степень риска и из нескольких альтернативных

решений выбирает то, при котором уровень риска минимален; с другой стороны,

необходимо находить оптимальное соотношение между уровнем риска и степенью

деловой активности, доходности.

Для управления ресурсами чрезвычайно важна

концепция взаимозависимости «риск-доход»: чтобы повысить доход, приходиться

принимать больший риск. Банковское законодательство, регулирующее деятельность

банков, однако, ограничивает возможности банков по стремлению к более высоким

доходам (то есть ограничивает риск) в целях обеспечения их устойчивости.

Оптимальное соотношение уровня риска и

прибыльности различно и зависит от ряда объективных и субъективных факторов.

Риск редко может быть равен нулю, и банк должен

определить его объемные характеристики. Главное - не превысить определенную

величину риска, после которой возникает опасность получать только убытки.

Во всех случаях банк должен определить риск,

просчитать и подстраховаться на случай потерь, то есть управлять рисками.

Уровень риска, связанного с тем или иным событием, постоянно меняется как из-за

динамичного характера внешнего окружения банка, так и вследствие изменений,

происходящих внутри банка. Это требует от банка постоянной корректировки своей

политики в области управления рисками.

В целях эффективного управления банк должен

знать, с какими видами риска он может столкнуться в результате проведения той

или иной банковской операции, оказания банковской услуги, и понимать

взаимосвязь рисков.

Для этого следует провести определенную

классификацию банковских рисков. В ее основу могут быть положены разные

критерии, что приводит к наличию множества классификаций.

В письме ЦБ РФ от 23 июня 2004 г. № 70-Т «О

типичных банковских рисках» дана классификация рисков кредитных организаций. К

типичным банковским рискам относятся:

Кредитный риск - риск возникновения у кредитной

организации убытков вследствие неисполнения, несвоевременного либо неполного

исполнения должником финансовых обязательств перед кредитной организацией в

соответствии с условиями договора.

Страновой риск (включая риск неперевода средств)

- риск возникновения у кредитной организации убытков в результате неисполнения

иностранными контрагентами (юридическими, физическими лицами) обязательств

из-за экономических, политических, социальных изменений, а также вследствие

того, что валюта денежного обязательства может быть недоступна контрагенту

из-за особенностей национального законодательства (независимо от финансового

положения самого контрагента).

Рыночный риск - риск возникновения у кредитной

организации убытков вследствие неблагоприятного изменения рыночной стоимости

финансовых инструментов торгового портфеля и производных финансовых

инструментов кредитной организации, а также курсов иностранных валют и (или)

драгоценных металлов.

Рыночный риск включает в себя фондовый риск,

валютный и процентный риск.

Фондовый риск - риск убытков вследствие

неблагоприятного изменения рыночных цен на фондовые ценности (ценные бумаги, в

том числе закрепляющие права на участие в управлении) торгового портфеля и

производные финансовые инструменты под влиянием факторов, связанных как с

эмитентом фондовых ценностей и производных финансовых инструментов, так и

общими колебаниями рыночных цен на финансовые инструменты.

Валютный риск - риск убытков вследствие

неблагоприятного изменения курсов иностранных валют и (или) драгоценных

металлов по открытым кредитной организацией позициям в иностранных валютах и

(или) драгоценных металлах.

Процентный риск - риск возникновения финансовых

потерь (убытков) вследствие неблагоприятного изменения процентных ставок по

активам, пассивам и внебалансовым инструментам кредитной организации.

Риск ликвидности - риск убытков вследствие

неспособности кредитной организации обеспечить исполнение своих обязательств в

полном объеме. Риск ликвидности возникает в результате несбалансированности

финансовых активов и финансовых обязательств кредитной организации (в том числе

вследствие несвоевременного исполнения финансовых обязательств одним или

несколькими контрагентами кредитной организации) и (или) возникновения

непредвиденной необходимости немедленного и единовременного исполнения

кредитной организацией своих финансовых обязательств.

Операционный риск - риск возникновения убытков в

результате несоответствия характеру и масштабам деятельности кредитной

организации и (или) требованиям действующего законодательства внутренних

порядков и процедур проведения банковских операций и других сделок, их

нарушения служащими кредитной организации и (или) иными лицами (вследствие некомпетентности,

непреднамеренных или умышленных действий или бездействия), несоразмерности

(недостаточности) функциональных возможностей (характеристик) применяемых

кредитной организацией информационных, технологических и других систем и (или)

их отказов (нарушений функционирования), а также в результате воздействия

внешних событий.

Правовой риск - риск возникновения у кредитной

организации убытков вследствие:

несоблюдения кредитной организацией требований

нормативных правовых актов и заключенных договоров;

допускаемых правовых ошибок при осуществлении

деятельности (неправильные юридические консультации или неверное составление

документов, в том числе при рассмотрении спорных вопросов в судебных органах);

несовершенства правовой системы

(противоречивость законодательства, отсутствие правовых норм по регулированию

отдельных вопросов, возникающих в процессе деятельности кредитной организации);

нарушения контрагентами нормативных правовых

актов, а также условий заключенных договоров.

Риск потери деловой репутации кредитной

организации (репутационный риск) - риск возникновения у кредитной организации

убытков в результате уменьшения числа клиентов (контрагентов) вследствие

формирования в обществе негативного представления о финансовой устойчивости

кредитной организации, качестве оказываемых ею услуг или характере деятельности

в целом.

Стратегический риск - риск возникновения у

кредитной организации убытков в результате ошибок (недостатков), допущенных при

принятии решений, определяющих стратегию деятельности и развития кредитной

организации (стратегическое управление), и выражающихся в не учете или

недостаточном учете возможных опасностей, которые могут угрожать деятельности

кредитной организации, неправильном или недостаточно обоснованном определении

перспективных направлений деятельности, в которых кредитная организация может

достичь преимущества перед конкурентами, отсутствии или обеспечении в неполном

объеме необходимых ресурсов (финансовых, материально-технических, людских) и

организационных мер (управленческих решений), которые должны обеспечить

достижение стратегических целей деятельности кредитной организации.

Согласно законодательству в РФ все банки

универсальные. Деятельность универсальных банков по определению универсальна.

Они занимаются всеми видами банковских операций, что позволяет компенсировать

потери на одних операциях за счет доходов от других. Вместе с тем расширение

круга банковских операций может привести к снижению суммарной доходности банка

из-за невозможности глубокого и всестороннего изучения каждого сегмента рынка

банковских услуг.

По времени риски распределяются на

ретроспективные, текущие и перспективные. Анализ ретроспективных рисков даст

возможность более точно прогнозировать и оценивать текущие и перспективные.

По степени (уровню) банковские риски разделяются

на: низкие, умеренные и полные.

Риски, связанные с составом клиентов банка,

следует различать в зависимости от принадлежности клиентов к различным

отраслям: первичной сферы, к которой относят сельскохозяйственные предприятия;

вторичной - промышленные предприятия, они могут быть добывающими и

перерабатывающими; третичной сферы - предоставляющие разного рода услуги

(банки, страховые компании, консультативные) и осуществляющие деятельность в

сфере сбыта (оптового или розничного).

Состав клиентов банка различается по

принадлежности к разным формам собственности: государственной, частной,

акционерной, кооперативной. Каждой группе клиентов будет присущ разный уровень

риска.

Клиенты банка классифицируются на мелкие,

средние и крупные.

Мелкие и средние заемщики банковских ресурсов

более гибкие и могут быстрее отреагировать на потребности рынка, что дает

возможность получать высокую прибыль, но эти клиенты имеют небольшой

собственный капитал, что может привести к банкротству. Крупные фирмы более инертны,

но и более устойчивы.

По сфере возникновения банковские риски могут

быть внешними и внутренними. К внешним рискам относятся риски, непосредственно

не связанные с деятельностью банков и его клиентов. К их числу принято относить

страновые риски и риски стихийных бедствий (форс-мажорных обстоятельств).

Страновый риск обозначает риск финансовых

потерь, которые могут возникнуть у банков в процессе предоставления зарубежных

займов, приобретения финансовых обязательств нерезидентов или кредитования

клиентов-резидентов, вовлеченных во внешнеэкономическую деятельность.

К факторам материализации странового риска можно

отнести лишь те события или обстоятельства, которые полностью или хотя бы

отчасти по своим последствиям находятся в сфере влияния правительства данной

страны. Так, например, прекращение долговых выплат, вызванных банкротством

заемщика, считается страновым риском, если банкротство стало результатом ошибок

в хозяйственной политике правительства страны, а не управляющих фирмы.

Страновые риски актуальны для всех банков,

созданных с участием иностранного капитала (совместных банков) и кредитных

организаций, имеющих генеральную лицензию.

Оценкой странового риска занимаются, как

правило, специализированные фирмы и банковские корпорации. Для отдельных банков

процесс анализа всех сторон экономической и политической ситуации в стране

является проблематичным и дорогостоящим.

Риск стихийных бедствий (форс-мажорных

обстоятельств) зависит от наличия или отсутствия стихийных явлений природы и

связанных с ними последствий.

Ограничить влияние этих рисков на деятельность

кредитных организациийможно только путем получения своевременной информации.

Внутренние риски зависят от специфики банка,

характера его деятельности (операций) и состава его клиентов и контрагентов.

В зависимости от характера банковских операций

внутренние риски могут быть определены спецификой балансовых и внебалансовых

операций, и те и другие подразделяются на риски активных и пассивных операций.

Риски пассивных операций связаны с возможными

затруднениями в обеспечении активных операций ресурсами по приемлемым рыночным

ценам, непредвиденным оттоком привлеченных средств.

Риски активных операций возникают при размещении

банком своих ресурсов и поэтому связаны со структурой и качеством активов

банка.

Внутренние риски банка, вызванные проведение

определенных операций, включают в себя также технологический риск, операционный

риск, риск рыночной стратегии, риск аффилиации, риск регулирования.

Технологический риск - это риск того, что в

результате технологических изменений существующие системы производства и сбыта

финансовых услуг устаревают и тем самым уменьшается капитал банка и его

способность получать прибыль из-за понижения конкурентоспособности на рынке

банковских услуг.

Операционный риск связан с нарушениями процесса

внутреннего контроля и управления банком. Эти нарушения могут привести к

финансовым потерям, когда допускаются ошибки, либо имеет место мошенничество,

либо обнаруживается неспособность учесть изменившиеся под влиянием рыночных

тенденций интересы банка, либо допускается превышение полномочий или

невыполнение обязательств отдельными сотрудниками банка.

Риск рыночной стратегии определяется

способностью банка разрабатывать и предлагать финансовые услуги и продукты,

удовлетворяющие потребности и создающие спрос.

Риск аффилиации, т.е. риск «заразности», связан

с расширение деятельности банков и их филиалов. Он означает, что невозможен

отдельный риск, который не затрагивал бы общей рискованности банка. Проблемы в

деятельности дочерних и зависимых банков (организаций) могут привести к

возможности подрыва всего банковского учреждения.

Риск регулирования - это риск того, что

непредвиденные действия регулирующих органов обернутся ущербом для прибыльности

банка. Данный риск особо актуален для российских банков, где происходит

формирование банковской законодательной и нормативной базы.

Регулирующее воздействие не только служит

источником потенциального риска для банка, но и помогает банкам осознать

необходимость в управлении и планировании рисков.

Достаточно логичные и приемлемые основания для

выработки схемы анализа рисков предложены Дж.Синки в книге «Управление

финансами в коммерческих банках». Банк рассматривается как консолидированный

баланс, как регулирующее предприятие (фирма), как поставщик финансовых услуг.

Существует классификация банковских рисков,

созданная Базельским комитетом по банковскому надзору. В основу классификации

положен уровень возникновения риска:

) индивидуальный (уровень сотрудника);

) микроуровень;

) макроуровень.

На уровне отдельного сотрудника банка возникают

риски, вызванные последствиями неправомерных или некомпетентных решений

отдельных работников.

Данные риски включают:

хищение ценностей;

проведение сделок и операций, наносящих банку

ущерб, сокрытие результатов таких операций;

вовлечение банка в коммерческие взаимоотношения

с теневой или криминальной экономикой.

На микроуровне возникают риски ликвидности и

снижения капитала, формируемые неправильными решениями управленческого аппарата

банка.

Данные риски включают кредитный риск; страновый

риск и риск перевода средств; рыночный риск; процентный риск; риск потери

ликвидности; операционный риск; правовой риск; риск потери репутации банка.

На макроуровне возникают риски, предопределяемые

внешними по отношению к банку макроэкономическими и нормативно-правовыми

условиями деятельности, а именно:

не отвечающая интересам банка текущая емкость и

доходность отечественных и международных финансовых рынков, на которых банк

проводит операции и сделки;

негативные общие и структурные (отраслевые и

региональные) тенденции экономического развития;

неблагоприятные изменения государственной

экономической политики;

неблагоприятные изменения отечественных и

зарубежных нормативно-правовых условий банковской деятельности.

В связи с изданием Банком России Положения от

02.04.2012 № 375-П были установлены новые требования к формированию в

российских банках системы внутреннего контроля в целях ПОД/ФТ,

предусматривающие введение в российскую банковскую практику принципиально новой

категории - управление риском легализации (отмывания) доходов, полученных

преступным путем, и финансирования терроризма (далее - риск ОД/ФТ).

Регулятором разъясняется сущность указанного

риска следующим образом: «при реализации программы управления риском

легализации (отмывания) доходов, полученных преступным путем, и финансирования

терроризма кредитная организация обязана принимать меры по классификации

клиентов с учетом критериев риска, по которым осуществляется оценка степени

(уровня) риска совершения клиентом операций в целях легализации (отмывания)

доходов, полученных преступным путем, и финансирования терроризма (далее - риск

клиента), а также по определению риска вовлеченности кредитной организации и ее

сотрудников в использование услуг кредитной организации в целях легализации (отмывания)

доходов, полученных преступным путем, и финансирования терроризма (далее - риск

использования услуг кредитной организации в целях легализации (отмывания)

доходов, полученных преступным путем, и финансирования терроризма)».

В письме ЦБ РФ от 23 июня 2004 г. № 70-Т «О

типичных банковских рисках» дана классификация рисков кредитных организаций.

Таким образом, к настоящему времени теория

банковского дела определила типичные виды банковских рисков, а также выработала

эффективные механизмы управления их отдельными видами. Вместе с тем, в условиях

развития международного механизма противодействия легализации доходов,

полученных преступным путем, деятельность кредитных организаций также сопряжена

со «специфическими» рисками, присущими им как субъектам таких системы.

При определении и изучении банковских рисков,

необходимо помнить, что банки в своей деятельности сталкиваются не с одним

определенным риском, а со всей совокупностью различных видов риска,

отличающихся между собой по месту и времени возникновения, своему влиянию на

деятельность банка, и рассматривать их (риски) необходимо в совокупности.

Изменение одного вида риска вызывают изменения почти всех остальных видов. Все

это, естественно, затрудняет выбор метода анализа уровня конкретного риска и

принятие решения по его оптимизации ведет к углубленному анализу множества

других рисковых факторов.

.2 Кредитная политика и кредитный риск

коммерческого банка

Управление кредитным риском производится в

соответствии с проводимой банком кредитной политикой.

Кредитная политика - это составная часть

стратегии банка, определение направлений деятельности банка в области

кредитно-инвестиционных операций и разработка процедур, обеспечивающих

максимальную доходность по кредитным операциям при допустимом уровне рисков.

Сущность кредитной политики банка состоит в

обеспечении безопасности, надежности и прибыльности кредитных операций, то есть

в умении свести к минимуму кредитный риск.

На кредитную политику банка оказывают влияние

различные факторы:

. Внешние факторы:

макроэкономические;

денежно-кредитная политика Банка России;

конъюнктура рынка ссудных капиталов;

состояние нормативно-правовой базы кредитной

деятельности;

политическая ситуация;

региональные и отраслевые факторы и т.п.

. Внутренние факторы:

размер банка (величина капитала и активов);

размер и структура ресурсной базы;

клиентская база;

квалификация персонала.

Формирование банками кредитной политики

обусловлено требованиями Положения Банка России от 16 декабря 2003 г. № 242-П

«Об организации внутреннего контроля в кредитных организациях и банковских

группах» (приложение 2 «Перечень основных вопросов, связанных с осуществлением

внутреннего контроля, по которым кредитная организация должна принять

внутренние документы»).

П. 1.7 Положения Банка России № 54-П установлена

обязанность кредитной организации разработать и утвердить внутренние документы.

Кредитная политика включает в себя:

условия и методы предоставления внутренних и

внешних кредитов;

масштабы кредитования;

порядок и условия взимания платы за кредит;

предоставление льготных кредитов;

целевую ориентацию кредитов.

На практике кредитная политика коммерческого

банка может включать в себя также:

порядок установления предельных сумм кредитов,

выдачу которых администрация банка считает желательной;

параметры кредитов, от выдачи которых банк

намерен воздержаться;

перечень географических регионов, где желательна

кредитная экспансия банка;

перечень отраслей промышленности, сельского

хозяйства и сферы услуг, представителей которых банк планирует кредитовать.

Основной целью кредитной политики банка является

обеспечение рационального и эффективного размещения денежных средств (по

направлениям вложения, по срокам и по видам валют), позволяющего получать

максимальные доходы при минимальном риске, поддерживая при этом необходимый

уровень ликвидности.

Кредитная политика банка реализуется через

механизм формирования и управления кредитным портфелем. Схема разработки

кредитной политики банка представлена в Прил. А.

Кредитная политика банка определяет стандарты,

параметры и процедуры, которыми руководствуются банковские работники в своей

деятельности по предоставлению, оформлению кредитов и управлению ими. Кредитная

политика обычно оформляется в виде документа и включает в себя положения,

регламентирующие предварительную работу по выдаче кредита, а также процесс

кредитования.

В пределах нормативных ограничений,

установленных Банком России, коммерческий банк самостоятельно определяет круг

будущих заемщиков, виды кредитов, формирует ссудный портфель и устанавливает

процентные ставки исходя из соображений выгодности.

Повышение доходности кредитных операций и

снижение риска по ним - две противоположные цели. Как и во всех сферах

финансовой деятельности, где наибольшие доходы инвесторам приносят операции с

повышенным риском, повышенный процент за кредит является «платой за риск» в

банковском деле. При формировании ссудного портфеля банк должен придерживаться

общего для всех инвесторов принципа - сочетать высокодоходные и достаточно

рискованные вложения с менее доходными, но менее рискованными направлениями

кредитования.

Процентная политика - важная часть кредитной

политики в целом. Проценты, полученные от предоставления кредитов, составляют

важнейшую часть доходов банка. Уровень процентных ставок по кредитам зависит от

ряда общих и частных факторов:

уровень инфляции в стране (для рублевых

кредитов);

ставка рефинансирования Банка России, играющая

роль официальной «цены денег» на кредитном рынке;

средняя процентная ставка по межбанковскому

кредиту;

ставка LIBOR (для кредитов в валюте);

средняя процентная ставка банка по депозитам;

структура кредитных ресурсов банка (чем выше

доля «дорогих» ресурсов в пассивах банка, тем дороже выдаваемый кредит);

спрос на кредит, который связан с настроениями

инвесторов относительно вложений в реальный сектор экономики, уровнем

доходности других способов инвестиций (например, вложений в валюту, ценных

бумаг);

назначение и условия выдачи ссуды, степень

риска;

операционные расходы банка.

Таким образом, назначая плату за кредит, банк

учитывает ситуацию на рынке кредитных ресурсов и индивидуальные обстоятельства

кредитной сделки, риск, срок кредитования, способ предоставления ссуды,

обеспеченность возврата. Например, старым клиентам с хорошей кредитной историей

банк может предоставлять льготные ссуды по ставке ниже ставки рефинансирования

или ниже средневзвешенной ставки по кредитам в данном банке. кредитный банк дефолт заемщик

Методы оценки кредитоспособности и

платежеспособности потенциальных заемщиков также определяются самим банком. При

кредитовании банки дифференцируют заемщиков в зависимости от их

кредитоспособности.

Выбор форм обеспечения возвратности кредита -

важный момент подготовительной работы по выдаче кредита. Надежные клиенты,

имеющие продолжительные отношения с банком, могут получить бланковый кредит -

кредит без обеспечения, единственной гарантией возврата которого является

кредитный договор и честные намерения заемщика.

Банк разрабатывает и утверждает соответствующие

внутренние документы, определяющие его политику по размещению средств, а также

учетную политику и методы ее реализации, документы, определяющие процедуры

принятия решений по размещению банком денежных средств, документы, определяющие

распределение функций и полномочий между внутренними подразделениями и

должностными лицами банка (включающие внутренние правила размещения средств, в

том числе правила кредитования клиентов банка - регламент кредитования).

Содержание указанных документов не должно противоречить действующему

законодательству Российской Федерации и нормативным актам Банка России.

Можно сказать, что кредитная политика - это

определение того уровня риска, который может взять на себя банк. Отсутствие

кредитной политики неизбежно увеличивает риски кредитования.

Официальное определение кредитного риска банка

при финансовых операциях приведено в письме Банка России от 23 июня 2004 г. №

70-Т. Согласно абзацу 3 данного письма кредитный риск - риск возникновения у

кредитной организации убытков вследствие неисполнения, несвоевременного либо

неполного исполнения должником финансовых обязательств перед кредитной

организацией в соответствии с условиями договора.

Итак, кредитная политика банка заключается в

определении приоритетных направлений развития и совершенствования банковской

деятельности в процессе инвестирования кредитных ресурсов, развитии кредитного

процесса, повышении его эффективности и минимизации кредитных рисков.

Избежать кредитный риск позволяет тщательный

отбор заемщиков, анализ условий выдачи кредита, постоянный контроль за

финансовым состоянием заемщика, его способностью (и готовностью) погасить

кредит. Выполнение всех этих условий гарантирует успешное проведение важнейшей

банковской операции - предоставление кредитов.

Применяя те или иные методы и инструменты,

кредитный риск управляется на всех определяющих стадиях кредитного процесса:

разработка основных положений банковской политики, начальные стадии

(знакомство) работы с потенциальным клиентом, координация целей банка и

интересов клиента, оценка кредитоспособности заемщика, структурирование

качественных характеристик кредита, кредитный мониторинг, работа с проблемными

кредитами, применение санкций и т.д.

Кредитный риск - это возможность возникновения

убытков вследствие неоплаты или просроченной оплаты клиентом своих финансовых

обязательств. Кредитному риску подвергается как кредитор (банк), так и заемщик.

Под кредитным риском понимают возможность того, что компания не сумеет погасить

свои долги вовремя и полностью.

В составе кредитного риска можно выделить

следующие виды риска:

. Риск непогашения кредита означает опасность

невыполнения заемщиком условий кредитного договора: полного и своевременного

возврата основной суммы долга, а также выплаты процентов и комиссионных.

. Риск просрочки платежей (ликвидности) означает

опасность задержки возврата кредита и несвоевременность выплаты процентов и

ведет к уменьшению ликвидных средств банка. Риск просрочки платежей может

трансформироваться в риск непогашения.

. Риск обеспечения кредита не является

самостоятельным видом риска и рассматривается только при наступлении риска

непогашения кредита. Этот вид риска проявляется в недостаточности дохода,

полученного от реализации предоставленного банку обеспечения кредита, для

полного удовлетворения долговых требований банка к заемщику.

. Риску непогашения кредита предшествует риск

кредитоспособности заемщика, под которым понимается неспособность заемщика

выполнить свои обязательства по отношению к кредиторам вообще. Каждый заемщик

характеризуется индивидуальным риском кредитоспособности, который присутствует

независимо от деловых отношений с банком и является результатом делового риска

и риска структуры капитала.

. Деловой риск охватывает все виды рисков,

связанных с функционированием бизнес-системы (закупочная, производственная и

сбытовая деятельность). На деловой риск оказывают влияние неуправляемые внешние

факторы, в особенности развитие отрасли и конъюнктуры. Величину и характер

риска в значительной степени определяют инвестиционные программы и производимая

продукция.

. Риск структуры капитала определяется

структурой пассивов и усиливает деловой риск.

Выдавая кредит, банк повышает тем самым общий

риск бизнес-системы, так как использование заемных средств усиливает за счет

эффекта финансового рычага возможные как положительные, так и негативные

изменения рентабельности собственного капитала бизнес- системы.

Особенностью кредитного риска, отличающей его от

других видов банковских рисков, является его индивидуальный характер. Принимая

решение о выдаче кредита, банк должен ориентироваться не на оценку отдельных

видов рисков, а на определение общего риска заемщика.

Кредитный риск зависит от кредитоспособности

заемщика. Улучшение качества и количества информации о кредитоспособности

потенциального заемщика в настоящее время и в перспективе помогает снизить

неопределенность. Проверка кредитоспособности клиента осуществляется с помощью

методов экономического и финансового анализа. Тем самым, с помощью анализа

кредитоспособности заемщиков до принятия решения о выдаче кредита, банк на

начальных этапах оценивает риск кредитоспособности заемщика и снижает свой

кредитный риск.

Кредитный риск определяется как относительная

величина потерь, приходящихся на единицу выданных кредитов, и рассчитывается на

основе кредитной истории заемщика.

Общий объем потерь от кредитных операций можно

оценить как совокупную сумму обязательств заемщика (или их группы) перед

банком, умноженную на вероятность потерь при проведении кредитных операций. Под

вероятностью потерь от проведения кредитных операций понимается средняя за

предшествующую историю развития банка доля не возвратов кредитов и невыполнения

прочих обязательств клиентами (или их группами), имеющими похожие

характеристики и показатели кредитоспособности. Совокупная сумма обязательств

включает, учтенные векселя клиента, овердрафт по расчетному счету заемщика,

гарантии и поручительства, выставленные в пользу данного заемщика, а также все

другие принятые на себя банком обязательства по выполнению платежей за клиента

при отсутствии денег на его расчетном счете за вычетом суммы рыночной стоимости

залогов и прочих видов обеспечения, полученных от клиента.

Основные методы снижения кредитного риска

следующие:

страхование и резервирование - страхование

подразумевает собой, что заемщик страхует свои обязательства в пользу кредитора

(такая форма защиты от не возврата кредита является все более популярной и

часто является обязательным условием выдачи ссуды); резервирование - создание

резервов под возможные потери; резервирование является обязательной процедурой

в банковской практике снижения кредитного риска;

диверсификация - распределение риска между

различными кредитами (различные по срокам, отраслям и т.д.); этот метод

используется применительно к управлению кредитным портфелем.

Основным методом снижения уровня кредитного

риска является тщательный анализ кредитоспособности и отбор заемщика и,

возможно, отказ от выдачи кредита, связанного с большим риском.

Центральный Банк РФ осуществляет контроль и

надзор за деятельностью коммерческих банков в целом и в частности осуществления

банками кредитных операций.

В соответствии с Федеральным Законом 10.07.2002

№ 86-ФЗ «О Центральном Банке Российской Федерации» ЦБ РФ установлены

обязательные нормативы (в частности, связанные с кредитными операциями) в целях

обеспечения устойчивости кредитных организаций. Для данного исследования представляют

интерес следующие нормативы, указанные в Инструкции ЦБ РФ от 03.12.2012 № 139-И

(ред. от 25.10.2013) «Об обязательных нормативах банков»:

1) норматив максимального размера риска на

одного заемщика или группу связанных заемщиков (Н6) - регулирует (ограничивает)

кредитный риск банка в отношении одного заемщика или группы связанных заемщиков

и определяет максимальное отношение совокупной суммы кредитных требований банка

к заемщику или группе связанных заемщиков к собственным средствам (капиталу)

банка (≤ 25%);

) норматив максимального размера крупных

кредитных рисков (Н7) - регулирует (ограничивает) совокупную величину крупных

кредитных рисков банка и определяет максимальное отношение совокупной величины

крупных кредитных рисков и размера собственных средств (капитала) банка (≤

800%).

В соответствии со ст. 65 Федерального закона «О

Центральном банке Российской Федерации (Банке России)» крупным кредитным риском

является сумма кредитов, гарантий и поручительств в пользу одного клиента,

превышающая пять процентов собственных средств (капитала) банка. Максимально

допустимое числовое значение норматива Н7 устанавливается в размере 800%.

В случае несоблюдения коммерческим банком

установленных нормативов, ЦБ РФ уполномочен приостановить деятельность

кредитной организации вплоть до отзыва лицензии.

Оценка риска кредитных операций осуществляется

на основе положения Центробанка № 254-П «О порядке формирования кредитными

организациями резервов на возможные потери по ссудам, по ссудной и приравненной

к ней задолженности».

Определение категории качества ссуды: финансовое

состояние заемщика и качество обслуживания им долга определяется по специальной

матрице (табл. 1.1).

Представленная в табл. 1.1 матрица позволяет

определить группы риска в зависимости от финансового состояния заемщика и

качества обслуживания им долга.

Так, к первой категории качества относятся

стандартные ссуды, выданные заемщику, имеющему очень хорошее финансовое

состояние и хорошее обслуживание долга. К пятой категории качества относятся

безнадежные ссуды, выданные заемщику, финансовое состояние которого оценено как

среднее, плохое - среднее или плохое, а качество обслуживания им долга среднее

или плохое.

Таблица 1.1 - Определение категории качества по

ссуде с учетом финансового положения заемщика и качества обслуживания долга

|

Финансовое

состояние

|

Обслуживание

долга

|

|

хорошее

|

среднее

|

плохое

|

|

Очень

хорошее

|

Стандартные

(1гр.)

|

Нестандартные

(2гр.)

|

Сомнительные

(3гр.)

|

|

Хорошее-среднее

|

Нестандартные

(2гр.)

|

Сомнительные

(3гр.)

|

Проблемные

(4 гр.)

|

|

Среднее

|

Сомнительные

(3гр.)

|

Проблемные

(4 гр.)

|

Безнадежные

(5гр.)

|

|

Плохое-среднее

|

Проблемные

(4 гр.)

|

Безнадежные

(5гр.)

|

Безнадежные

(5гр.)

|

|

Плохое

|

Безнадежные

(5гр.)

|

Безнадежные

(5гр.)

|

Безнадежные

(5гр.)

|

Данная классификация по позволяет определить,

размер резерва на возможные потери по ссудам. Причем под ссуды первой категории

качества резерв не создается, а с увеличением риска растет и резерв от 1 до

100% (см. табл. 1.2).

Таблица 1.2 - Величина расчетного резерва по

классифицированным ссудам

|

Категория

качества по ссуде

|

Наименование

|

Размер

расчетного резерва в % от суммы основного долга

|

|

1

категория качества (высшая)

|

Стандартные

|

0

|

|

2

категория качества

|

Нестандартные

|

от

1 до 20

|

|

3

категория качества

|

Сомнительные

|

от

21 до 50

|

|

4

категория качества

|

Проблемные

|

от

51 до 100

|

|

5

категория качества (низшая)

|

Безнадежные

|

100

|

Изложенные требования и критерии в Положении №

254-П существенно расширяют возможности по оценке кредитных рисков. Это

позволяет коммерческому банку лучше и достоверней провести анализ финансового

состояния заемщика и на этой основе оценить кредитный риск.

Управление кредитным риском требует от банков

постоянного контроля за структурой портфеля ссуд и их качественным составом. В

рамках дилеммы «доходность - риск» банки вынуждены ограничивать норму прибыли,

страхуя себя от излишнего риска. Они должны проводить политику рассредоточения

риска и не допускать концентрации кредитов у нескольких крупных заемщиков, что

чревато серьезными последствиями в случае непогашения ссуды одним из них. Банк

не должен рисковать средствами вкладчиков, финансируя спекулятивные (хотя и

высокоприбыльные) проекты. За этим внимательно наблюдают банковские контрольные

органы в ходе периодических ревизий.

Способность управлять кредитным риском зависит

от компетентности руководства банка и уровня квалификации его рядового состава,

занимающегося анализом конкретных кредитных проектов и выработкой условий

кредитных соглашений, внутренней политики банка.

.3 Нормативное регулирование минимизации

кредитного риска

Основными механизмами государственного

регулирования кредитного риска являются:

. Установление нормативов кредитного риска.

. Стандарты организации и деятельности служб

внутреннего контроля и управления рисками

. Нормативные требования к методикам

количественной оценки риска

. Нормативные требования к формированию резервов

на возможные потери по ссудам, ссудной и приравненной к ней задолженности

. Требования к раскрытию информации о финансовом

состоянии и общем риске банка

Косвенное воздействие на кредитный риск ЦБ РФ

оказывает через экономические нормативы кредитного риска, которые регулируют

риск концентрации кредитов у отдельных заемщиков.

В конце 2010 г. на саммите «двадцатки» ведущих

государств мира в Сеуле принята третья по счету редакция Международных правил

банковского регулирования и международных расчетов, известная как Базель-3.

Базель-3 представляет собой симбиоз передовых

способов оценки рисков (кредитного, рыночного и операционного) и создания

соответствующего капитала, содержательного надзора и рыночной дисциплины. Только

совокупность этих трех «столпов» можно назвать риск-ориентированным надзором,

который, по замыслу Базельского комитета по банковскому надзору, будет в

состоянии обеспечить финансовую стабильность. Это новая парадигма банковского

надзора, распространяющаяся на всю финансовую систему.

Основным положением Базеля-3 является

ужесточение требований к форме капитала первого уровня, который включает только

обыкновенные акции и нераспределенную прибыль. Капитал первого уровня должен

быть увеличен с нынешних (требования Базеля-2) от 4 % до 6 % активов,

взвешенных по риску. Акционерный капитал вместе с нераспределенной прибылью

должен быть также увеличен - с 2 % активов, взвешенных по риску, до 4,5 %.

Предусматриваются увеличение запасов капитала сверх регулятивного минимума,

введение показателя оценки достаточности капитала (соотношение капитала и

совокупных активов за вычетом резервов и без учета обеспечения), а также

показателей краткосрочной (до 30 дней) и долгосрочной (до одного года)

ликвидности.

Устанавливаются повышенные нормы на резервный и

стабилизационный капитал, который должен иметь каждый банк. Вводятся два

специальных буфера капитала - резервный и антициклический. Резервный должен

составлять по 2,5 % активов. Антициклический буферный капитал вводится на

случай перегрева экономики в периоды кредитного бума и может составлять от 0 до

2,5 %.

Финансовые институты обязаны ограничить выплаты

бонусов и дивидендов, пока не будут выполнены требования по формированию

буферных капиталов. Дополнительные инструменты, прежде включавшиеся в расчет

достаточности капитала: отложенные налоги, инвестиции в финансовые институты и

т. п. - будут также плавно выводиться из расчета достаточности капитала.

С одной стороны, предложенные в регламенте

Базеля-3 требования выглядят весьма жесткими - их исполнение поставит

большинство банков в непростое положение. С другой, срок, установленный для

приведения положения в банках в соответствие, достаточно продолжительный, банки

смогут нарастить капитал безболезненно или почти безболезненно.

Также нормативное регулирование минимизации

кредитных рисков осуществляется путем регулирования кредитных операций банка.

Минимизация кредитных рисков коммерческих банков

регулируется рядом нормативных актов, основополагающим документом является

Гражданский Кодекс РФ (ч. 1, 2).

. Нормативные документы

Гражданский кодекс РФ определяет содержание,

принципы и форму оформления кредитных отношений. В гл. 42 «Заем и кредит»

вводится принципиальное разграничение этих понятий.

Налоговый кодекс Российской Федерации -

регулирует порядок налогообложения кредитных операций.

Федеральный закон от 2 декабря 1990 г. № 395-1

«О банках и банковской деятельности» - устанавливает перечень банковских

операций, в том числе и кредитных операций. Им сформулированы принципы взаимоотношений

кредитных организаций с клиентами, сформулированы принципы обеспечения

стабильности деятельности кредитных организаций.

Федеральный закон от 7 августа 2001 г. № 115-ФЗ

«О противодействии легализации (отмыванию) доходов, полученных преступным путем,

и финансированию терроризма» - содержит критерии объема, операций, подлежащих

обязательному контролю, их перечень, а также определяет организации,

осуществляющие операции с денежными средствами или иным имуществом, которые

обязаны информировать уполномоченный орган об этих операциях, в число которых в

том числе входят кредитные организации.

Федеральный закон от 30 декабря 2004 г. № 218-ФЗ

«О кредитных историях» - целью ФЗ является создание и определение условий для

формирования, обработки, хранения и раскрытия бюро кредитных историй

информации, характеризующей своевременность исполнения заемщиками своих

обязательств по договорам займа (кредита), повышения защищенности кредиторов и

заемщиков за счет общего снижения кредитных рисков, повышение эффективности

работы кредитных организаций. Закон направлен на снижение затрат банков при

оценке кредитоспособности заемщиков.

Положение ЦБ РФ от 26 июня 1998 г. № 39-П «О

порядке начисления процентов по операциям, связанным с привлечением и

размещением денежных средств банками» - так как привлечение и размещение

денежных средств всегда связано с риском, настоящее положение регулирует

порядок начисления банками процентов по кредитным операциям.

Положение ЦБ РФ от 31 августа 1998 г. № 54-П «О

порядке предоставления (размещения) кредитными организациями денежных средств и

их возврата (погашения)» - Положение предусматривает порядок размещения

денежных средств, применительно к банковскому кредиту, и оно не

распространяется на другие банковские операции по размещению денежных средств.

В Положении отмечается, что до принятия банком решения о целесообразности

предоставления денежных средств, клиенту банку-кредитору следует тщательно

изучить все представленные заемщиком документы и т.д.

Положение ЦБ РФ от 26 марта 2004 г. № 254-П «О

порядке формирования кредитными организациями резервов на возможные потери по

ссудам, по ссудной и приравненной к ней задолженности» - устанавливает порядок

формирования кредитными организациями резервов на возможные потери по ссудам,

по ссудной и приравненной к ней задолженности.

Положение ЦБ РФ от 20 марта 2006 г. № 283-П «О

порядке формирования кредитными организациями резервов на возможные потери» -

устанавливает порядок формирования кредитными организациями резервов на

возможные потери и порядок осуществления Банком России надзора за его

соблюдением.

Указание ЦБ РФ от 12 ноября 2009 г. № 2332-У «О

перечне, формах и порядке составления и представления форм отчетности кредитных

организаций в Центральный банк Российской Федерации»: устанавливает порядок

составления и представления в подразделение Банка России отчетности по формам №

0409115 «Информация о качестве активов кредитной организации», № 0409117

«Данные о крупных ссудах», № 0409118 «Данные о концентрации кредитного риска»;

№ 0409128 «Данные о средневзвешенных процентных ставках по средствам,

предоставленным кредитным организациям»; № 0409155 «Сведения о финансовых

инструментах, отражаемых на внебалансовых счетах»; № 0409302 «Сведения о

привлеченных и размещенных средствах».

Указание ЦБ РФ от 03 июня 2010 г. № 2459-У «Об

особенностях оценки кредитного риска по отдельным выданным ссудам, ссудной и

приравненной к ней задолженности» - настоящим Указанием Банк России определил

особенности оценки кредитного риска по отдельным выданным ссудам, ссудной и

приравненной к ней задолженности.

. Документы ненормативного характера

Из документов ненормативного характера отметим

следующие:

Письмо ЦБ РФ от 5 октября 1998 г. № 273-Т

«Методические рекомендации к Положению Банка России «О порядке представления (размещения)

кредитными организациями денежных средств и их возврата (погашения) от 31

августа 1998 года № 54-П».

Письмо ЦБ РФ от 15 января 2009 г. № 18-1-2-5/33

«О погашении ссудной задолженности».

Письмо ЦБ РФ от 17 января 2005 г. № 2-Т «О

совершении сделок со связанными с банком лицами и оценке рисков, возникающих

при их совершении».

Письмо ЦБ РФ от 23 марта 2007 г. № 26-Т

«Методические рекомендации по проведению проверки системы управления

банковскими рисками в кредитной организации (ее филиале).

Внутрибанковские нормативные документы,

регламентирующие порядок работы банка с юридическими лицами, разрабатываются

индивидуально, но они, в обязательном порядке, должны отражать распределение

функций, обязанностей, лимитов и ответственности.

Примерный перечень внутрибанковских документов,

затрагивающих операции кредитования юридических лиц, может включать следующие

позиции:

кредитная политика банка (или, как

сформулировано в Положении № 54-П, политика по размещению (предоставлению)

средств);

положение о кредитном комитете (комитете по

управлению активами);

политика по управлению активами и пассивами;

процентная политика;

лимитная политика;

положение (регламент) по кредитованию

юридических лиц;

положение (регламент) по межбанковским кредитам

и депозитам (могут быть отдельные документы для работы на внутрироссийском и

внешнем рынках);

порядок отражения кредитных операций в

бухгалтерском учете (соответствующий раздел Учетной политики);

порядок формирования и использования резервов на

возможные потери;

методики определения уровня риска по кредитным

операциям;

отдельные порядки и процедуры (по работе с

залогами, с проблемной и безнадежной задолженностью и так далее);

положения о подразделениях банка, на которые

возложены функции по кредитованию клиентов;

должностные инструкции работников этих

подразделений;

утвержденные распорядительным документом банка

программы кредитования;

типовые формы кредитных договоров, договоров

залога, поручительства и др.

В соответствии с п. 1.7. Положения № 54-П

внутренние документы банка должны определять, в частности:

процедуры принятия решений по размещению банком

денежных средств;

распределение функций и полномочий между

подразделениями и должностными лицами банка, принимающими участие в

осуществлении кредитных операций.

Говоря о нормативно-правовом регулировании

кредитных операций можно отметить, что банковское законодательство России

постепенно выходит на уровень передовых международных стандартов. Хотя сам

процесс принятия принципиально важных правовых документов и введения их в жизнь

в российских условиях зачастую сопровождается серьезными столкновениями

интересов.

Столкновение интересов касается, во-первых,

законодательства о страховании рисков.

Выводы:

банковский риск - это ситуативная характеристика

деятельности банка, отображающая неопределенность ее исхода и характеризующая

вероятность негативного отклонения действительности от ожидаемого;

существуют различные классификации банковских

рисков в зависимости от выбранных критериев;

кредитный риск - риск возникновения у кредитной

организации убытков вследствие неисполнения, несвоевременного либо неполного

исполнения должником финансовых обязательств перед кредитной организацией в

соответствии с условиями договора;

кредитная политика - это определение того уровня

риска, который может взять на себя банк;

нормативное регулирование кредитного риска:

установление нормативов кредитного риска; стандарты организации и деятельности

служб внутреннего контроля и управления рисками; нормативные требования к

методикам количественной оценки риска; нормативные требования к формированию

резервов на возможные потери по ссудам, ссудной и приравненной к ней

задолженности; требования к раскрытию информации о финансовом состоянии и общем

риске банка.

2. Организационно-методические основы

минимизации кредитного риска в коммерческом банке

.1 Понятие и причины возникновения дефолта

заемщика

Дефолт (англ. - невыполнение обязательств) -

нарушение платежных обязательств заемщика перед кредитором, неспособность

производить своевременные выплаты по долговым обязательствам или выполнять иные

условия договора займа.

Под дефолтом понимается невозврат или просрочка

основной суммы долга или процентов. Дефолт конкретного должника является

произошедшим, когда имело место хотя бы одно из следующих событий: банк

считает, что должник не в состоянии полностью погасить свои кредитные

обязательства перед банком без принятия банком таких мер, как реализация

обеспечения (если такое имеется); должник более чем на 90 дней (для юридических

лиц) просрочил погашение любых существенных кредитных обязательств перед

банком.

Ведущие два мировых рейтинговых агентства

Standard & Poor’s и Moody’s используют несколько различные определения

дефолта. Так «Standard & Poor’s определяет дефолт как первый пропущенный

платеж основной суммы долга либо процентных отчислений». Рейтинговое агентство

Moody’s использует существенно более жесткое определение дефолта «как любой

пропущенный либо отсроченный платеж, или реструктуризация долга, направленная

на уменьшение объема обязательств заемщика или иное упрощение условий

первоначального договора займа».

В работах отечественных и зарубежных авторов

понятие риска дефолта отождествляется с риском банкротства заемщика. Однако эти

понятия нетождественны. В соответствии с ФЗ т 26.10.2002 № 127-ФЗ (ред. от

28.12.2013) «О несостоятельности (банкротстве)» для возбуждения дела о

банкротстве необходимо, чтобы должник обладал признаками банкрота. Признаком

банкрота для юридических лиц является неисполнение обязательств в течение трёх

месяцев. При этом сумма обязательств должна превышать сумму 100 000 рублей.

Между моментом дефолта и фактическим

банкротством компании (определение П.В. Гусятникова) лежит временной интервал в

диапазоне от 1,5 до 3,5 лет. При этом само банкротство является одним из

исходов произошедшего дефолта. На любом этапе процесса перехода от дефолта к

списанию долга, возможно достижение договоренности между банком и задолжником,

которая в той или иной степени позволит урегулировать проблему задолженности

(на рис. эти возможности показаны пунктиром).

Банкротство представляет собой особое состояние

физического/юридического лица, при котором последнее имеет формальное

подтверждение о частичной возможности или невозможности погасить долги. Таким

образом, можно сделать вывод: банкротству всегда предшествует дефолт.

Существует два основных вида дефолта:

Непосредственный дефолт - характеризуется

физической невозможностью заемщика исполнить свои обязательства по договору,

т.е. погасить задолженность. В данном случае все права и имущество заемщика

официально переходят к кредитору, и последний может ими распоряжаться по своему

усмотрению в рамках действующего законодательства.

Здесь следует выделить два подвида: дефолт

физического лица и суверенный дефолт. Последний отличается от других видов как

своими масштабами, так и неспособностью получить юридическую поддержку от

государства. Это логично, ведь само себе государство помочь не может. При

дефолте по внешним долгам условия договора со страной- кредитором, как правило,

кардинально пересматриваются. Что касается дефолта юридического лица - его

дальнейшая судьба определяется на уровне законодательства той страны,

гражданином которой он является.

Технический дефолт - представляет собой

нарушение заемщиков пунктов договора займа при том, что он обладает физической

возможностью выполнить условия договора. Это к примеру, заведомый отказ по

уплате процентов, не предоставление требуемой отчетности или возврат части

долга и др. Такой дефолт чаще всего не вызывает последующее банкротство

заемщика. Его последствия зависят от причин возникновения и законодательства

государства. Следует отметить, что многие современные крупные предприятия

пережили когда-то технический дефолт, причем некоторые из них до такого

состояния доводили себя осознанно.

Факторы, влияющие на возникновение дефолта,

связанные с деятельностью заемщика, можно разделить на две группы: связанные с

физическими лицами и связанные с юридическими лицами.

К факторам, которые влияют на возникновение

дефолта физических лиц относятся:

уменьшение доходов заемщика;

увольнения с места работы или переход на новое

место работы;

рождение ребенка или смерть родственника, другие

непредвиденные события.

К факторам, влияющим на возникновение дефолта

юридических лиц, относятся:

низкий уровень менеджмента, ухудшение репутации

руководства;

снижение конкурентоспособности товаров и услуг;

ошибки в формировании маркетинговой политики;

слабый контроль за состоянием финансовых

ресурсов, что проявляется в росте кредиторской задолженности,

непроизводственных расходов;

ошибки в оценке рынков сбыта, недостаточный

операционный доход;

функционально или экономически устаревший

объект, смерть или болезнь основного плательщика или партнера и др.

Указанные основные группы факторов связаны между

собой. Так, изменения в макросреде приводят к изменениям в микросреде.

Например, при ухудшении макроэкономической конъюнктуры рынка, уменьшаются

доходы как физических, так и юридических лиц, что в свою очередь, приводит к

невыполнению обязательств по кредиту, возникают просрочки и дефолт.

Таким образом, различные определения дефолта

заемщика характеризуют ухудшение его финансового состояния и возникновение

риска невозврата ссудной задолженности.

.2 Методы и модели оценки дефолта заемщика

Базельский Комитет выделяет следующие основные

виды рисков, с которыми сталкиваются финансовые организации: кредитные,

операционные и рыночные риски. При этом и сами представители финансовой сферы и

регуляторы называют кредитные риски основным видом финансового риска.

Как правило, при оценке по бухгалтерской

отчетности проводится комплексный анализ качественных и количественных

показателей, характеризующих деятельность заемщика.

Его результатом является присвоение заемщику

внутреннего кредитного рейтинга в соответствии с внутренней рейтинговой шкалой.

Таким образом, кредитный рейтинг выражает мнение риск- менеджеров банка

относительно способности и готовности эмитента своевременно и в полном объеме

выполнять свои финансовые обязательства.

Отметим, что методика оценки кредитных рисков

должна быть разработана и внедрена в каждой финансовой организации. Однако

часто она базируется на Положении 254-П ЦБ РФ и носит формальный характер. К

сожалению, во многих кредитных организациях управление кредитными рисками этим

и ограничивается. Не все российские кредитные организации воспринимают управление

рисками как жизненно необходимую практику. Часто риск-менеджмент существует

номинально, для внешних пользователей: главным образом, для регулятора, для

аудиторов или рейтинговых агентств, и пока не воспринимается руководством

кредитных организаций как одно из главных конкурентных преимуществ, как

инструмент стратегического развития и выживания организации.

Особенностью подходов к оценке вероятности

дефолта на основе анализа по бухгалтерской отчетности является то, что

информация в отчетности заемщика (при условии её достоверности) отражает лишь

текущее финансовое положение компании и таким образом оценка кредитных рисков

осуществляется постфактум. Зачастую бывает, что данных о финансовом положении

заемщика давностью в несколько месяцев недостаточно для принятия взвешенного

решения. К тому же в случае, если в банке не ведется обратное тестирование

вероятности дефолта, рассчитанной на основе внутренних моделей, то данные

методы позволяют дать лишь лингвистическую интерпретацию вероятности дефолта.

Так как вероятность дефолта - величина

непрерывная, в целях ее дискретизации банк самостоятельно определяет шкалу

внутренних кредитных рейтингов, где каждый заемщик получает определенный

кредитный рейтинг, в соответствии с уровнем его кредитоспособности, и вероятность

дефолта (PD), соответствующую полученному кредитному рейтингу. Количество

категорий по шкале внутренних кредитных рейтингов выбирается банком

произвольно, но как показывают опросы Базельского комитета по банковскому

надзору, среднее количество категорий внутренних кредитных рейтингов в

европейских банках равно 10.

После определения шкалы внутренних кредитных

рейтингов, например R1,…R10, банку необходимо выбрать метод оценки вероятностей

дефолта (PD), при этом на практике наибольшее распространение получили

эконометрические модели «probit» и «logit». Выбор этих моделей продиктован

бинарным (двоичным) характером зависимой переменной, принимающей только два

возможных значения: дефолт или отсутствие дефолта.

В табл. 2.1. представлено сравнение вероятностей

дефолта каждой категории кредитного рейтинга на основании данных ведущих

мировых рейтинговых агентств Standard & Poor’s и Moody’s.

Таблица 2.1 - Сопоставление вероятностей дефолта

рейтинговых агентств Standard & Poor's и Moody's

|

Standard & Poor's, %

|

Moody's, %

|

Агрегированные

рейтинги Standard & Poor's, %

|

Вероятность

дефолта

|

Обозначение

|

Вероятность

дефолта

|

Обозначение

|

Вероятность

дефолта

|

|

AAA

|

0

|

Aaa

|

0

|

R1

|

0

|

|

AA+

|

0

|

Aa1

|

0

|

|

|

|

AA

|

0

|

Aa2

|

0

|

R2

|

0.015

|

|

AA-

|

0.03

|

Aa3

|

0.06

|

|

|

|

A+

|

0.02

|

A1

|

0

|

R3

|

0.035

|

|

A

|

0.05

|

A2

|

0

|

|

|

|

A-

|

0.05

|

A3

|

0

|

R4

|

0.085

|

|

BBB+

|

0.12

|

Baa1

|

0.07

|

|

|

|

BBB

|

0.22

|

Baa2

|

0.06

|

R5

|

0.285

|

|

BBB-

|

0.35

|

Baa3

|

0.39

|

|

|

|

BB+

|

0.44

|

Ba1

|

0.64

|

R6

|

0.690

|

|

BB

|

0.94

|

Ba2

|

0.54

|

|

|

|

BB-

|

1.33

|

Ba3

|

2.47

|

R7

|

2.12

|

|

B+

|

2.91

|

B1

|

3.48

|

|

|

|

B

|

8.38

|

B2

|

6.23

|

R8

|

9.35

|

|

B-

|

10.32

|

B3

|

11.88

|

|

|

|

CCC

|

21.94

|

Caa

|

18.85

|

R9

|

21.94

|

|

D

|

100

|

D

|

100

|

R10

|

100

|

Анализ данных табл. 2.1 позволяет определить

главное свойство кредитных рейтингов: увеличение вероятности дефолта при

ухудшении категории кредитного рейтинга. Так по методологии Standard &

Poor’s вероятность дефолта возрастает с 0% для компаний, имеющих кредитный

рейтинг ААА, до 21,94% для компаний, имеющих кредитный рейтинг ССС.

Более строгим требованием, предъявляемым к

системе кредитных рейтингов, является свойство монотонности вероятностей

дефолта. Однако, как следует из табл. 2.1, это свойство нарушается для

категории АА- методологии Standard & Poor’s, так как вероятность дефолта в

этой категории (0,3) превышает вероятность дефолта категории кредитного

рейтинга А+ (0,2).

Ряд дополнительных нарушений свойства

монотонности наблюдаются для категорий Aa3-Baa2 методологии Moody’s. Для

удаления указанных недостатков можно воспользоваться методами сглаживания и

агрегирования кредитных рейтингов. Последние два столбца табл. 2.1 содержат

пример агрегирования кредитных рейтингов Standard & Poor’s по шкале

R1,…R10, что позволяет восстановить свойство монотонности вероятностей дефолта.

Вероятности дефолта, соответствующие агрегированным категориям кредитных

рейтингов, получены как среднее арифметическое значение двух смежных

вероятностей.

Следующим этапом является оценка размера потерь

по ссуде в случае дефолта заемщика. Данную величину принято обозначать LGD (см.

выше) и выражать в виде процентной доли от общей суммы, предоставленной

заемщику ссуды. В соответствии с рекомендациями Базельского комитета величина

LGD должна определяться индивидуально для каждого заемщика в зависимости от

рыночной стоимости залога и другого обеспечения по ссуде.

Оценка вероятности дефолта (PD), а также

величины потерь по ссуде в результате дефолта (LGD), позволяют определить цену

ссуды и минимальную доходность по ссуде.

Наибольшую сложность при определении

минимальной доходности ссуды составляет тот факт, что в отличие от рыночных

долговых ценных бумаг (облигаций) специалистам банка не доступна реальная цена

ссуды (). Тем не менее, стоимость ссуды может быть найдена на основе

аналитического выражения как текущая дисконтированная стоимость потока платежей

по ссуде с учетом вероятности дефолта (PD) и размера

потерь в случае дефолта (LGD).

Таблица 2.2 - Значения минимальных

доходностей, рассчитанные для агрегированных кредитных рейтингов

Standard&Poor’s (R1-R9) в предположении, что размер потерь в случае дефолта

заемщика составляет 50% и безрисковая процентная ставка равна 5%

|

Кредитный

рейтинг

|

Минимальная

требуемая доходность по ссуде (y)

|

|

R1

|

0.0500

|

|

R2

|

0.0501

|

|

R3

|

0.0502

|

|

R4

|

0.0504

|

|

R5

|

0.0514

|

|

R6

|

0.0535

|

|

R7

|

0.0607

|

|

R8

|

0.0990

|

|

R9

|

0.1732

|

Как следует из рис. 1, увеличение риска дефолта

заемщика сопровождается увеличением минимальной доходности по ссуде, требуемой

банком. Тем не менее, полученные значения доходностей являются минимальными и

учитывают лишь возможность дефолта заемщика, т.е. кредитный риск.

Полученные значения вероятностей дефолта и

соответствующих им минимальных доходностей проиллюстрированы на рис. 1.

Рисунок 1 - Соотношение вероятности дефолта и

доходности по ссуде

На практике доходность ссуд превышает значения

минимальной доходности, так как учитывает ряд дополнительных факторов, таких

как создание обязательных резервов на потери по ссудам, длительность срока

погашения ссуды и др. Создание обязательных резервов увеличивает требуемую

доходность по ссуде, так как резерв не является прибыльным для банка, и служит

для покрытия реализованных кредитных рисков.

Ссуды, выданные на более длительный срок, также

характеризуются более высокой требуемой доходностью.

Определение вероятности дефолта заемщика может

быть проведено банком на основании построения модели (системы) рейтингования

заемщика. Для построения модели рейтингования необходимо произвести следующий

порядок действий:

. Выделить основные отраслево-целевые сектора.

. Для каждого отраслево-целевого сектора

требуется выделить основные риск-доминирующие факторы.

. Осуществить накопление данных по оценке

показателей.

. Сформировать границы принятия решений.

. Определить веса показателей.

. Произвести верификацию рейтингового балла.

. Осуществить калибровку рейтингового балла,

установить соответствия между рейтинговым баллом и вероятностью дефолта.

. Выделение основных отраслево-целевых секторов.

Очевидно, что характеристики и финансовые

показатели корпоративных клиентов значительно отличаются от показателей

финансовых компаний или субъектов Российской Федерации. Поэтому в первую

очередь требуется выделить основные типы клиентов, которые находятся в портфеле

и с которыми работает банк в соответствии с реализуемой кредитной политикой. В

общем случае можно предложить следующее разделение на сектора: корпоративные

заемщики (стандартные формы кредитования), банки, федеральные и муниципальные

органы власти, малый и средний бизнес, инвестиционные проекты, прочие

(депозитарии, страховые компании и т.д.).

Каждый из выделенных секторов требует отдельного

рассмотрения и специальной настройки рейтинговой системы.

. Выделение основных риск-доминирующих факторов.

Факторы могут быть как количественными,

например, финансовые показатели, так и качественными, отражающими, в том числе,

и экспертное мнение. Можно выделить несколько групп факторов, в зависимости от

отраслево-целевого сектора. Например, для корпоративных заемщиков можно

выделить следующие группы показателей:

финансовые показатели и отношения (выручка,

операционная маржа, доходность активов, ликвидность и т.д.);

качественные факторы (отраслевые факторы,

диверсификация бизнеса, зависимость от регуляторов, квот и т.д.);

характеристика отношения с кредитором;

индивидуальные факторы риска и защиты от риска

(юридические, политически риски, недостаточность информации, защита от риска в

виде залогов, поручительств, гарантий).

При выборе факторов, кроме их значимости и

экономического смысла, следует учитывать, что по некоторым из них потребуется

собрать достаточную для анализа историю. Кроме этого, не стоит выбирать слишком

большое число показателей, так как, скорее всего, многие из них окажутся

взаимозависимыми, что приведет к сложностям с определением их весов.

. Накопление данных по оценке показателей.

Для сбора данных необходимо выбрать не менее 50

клиентов, относящихся к рассматриваемой отраслево-целевой группе и собрать для

них определенные ранее показатели за несколько последних лет. При этом данные

можно получать из различных источников, в том числе и общедоступных. В

частности, с серверов раскрытия информации (данные по отчетности), данные Федеральной