Учет вложений во внеоборотные активы (на примере активы ООО 'Портнефтесервис')

ФЕДЕРАЛЬНОЕ

АГЕНСТВО ПО РЫБОЛОВСТУ

Дальневосточный

государственный технический рыбохозяйственный университет (ФГБОУ ВПО

«ДАЛЬРЫБВТУЗ»)

Кафедра

«Бухгалтерский учет и аудит»

Курсовая

работа

По

дисциплине «Бухгалтерский финансовый учет»

Тема: Учет вложений

во внеоборотные активы

Выполнила студентка

заочного отделения, группы ЭКб - 414

Кожурина О.В.

Владивосток

2014

Оглавление

Введение

Глава 1. Теоретические основы

организации учета вложений во внеоборотные активы

1.1 Сущность, понятие и виды

долгосрочных инвестиций

1.2 Исследование нормативной базы по

учету долгосрочных инвестиций

.3 Особенности деятельности

предприятия и его учетная политика

Глава 2. Действующая практика учета

вложений во внеоборотные активы

.1 Организация учета строительных

работ, выполненных хозяйственным способом

.2 Порядок учета расчетов с

подрядчиками по выполненным долгосрочным инвестициям

.3 Учет кредитов и займов,

полученных для осуществления строительных работ

Заключение

Список использованных источников

Приложения

Введение

Современная экономическая ситуация сложившаяся в

нашей стране, требует от специалистов рассмотрения перспектив будущего развития

как на макро-, так и на микроэкономическом уровне, на уровне конкретных

предприятий. Для этого необходимы долгосрочные инвестиции.

В условиях современной рыночной экономики

необходимо постоянно совершенствовать и расширять производство, вкладывать

средства в научно-исследовательские разработки, приобретать земельные участки и

другие объекты природопользования, в связи с чем, повышается роль учета и

контроля за рациональным использованием всех ресурсов, в том числе и

внеоборотных активов. Известно, что для экономического роста или расширения

деятельности на уровне хозяйствующего субъекта нужны определенные минимально необходимые

условия. Одним из этих условий является наличие более или менее современных

производственных мощностей. В этих условиях особенно актуальным становится

вопрос о модернизации и расширении номенклатуры этих ресурсов. Проблемы

планирования, учета и рассмотрение целесообразности вложений в эти ресурсы

также приобретает особую актуальность. Учет вложения в основные средства, то

есть долгосрочные инвестиции и является предметом настоящей работы.

Под вложениями во внеоборотные активы понимаются

затраты на создание объектов основных средств, увеличение их размеров,

связанные с капитальным строительством новых объектов, реконструкцией,

расширением и техническим перевооружением действующих предприятий, а также с

приобретением зданий, сооружений, оборудования, транспортных средств и других

отдельных объектов или их частей.

Целью данной курсовой работы является подробное

рассмотрение такого сложного понятия в бухгалтерском учете, как «долгосрочные

инвестиции», а именно - учет вложений во внеоборотные активы.

Для того чтобы достичь цели курсовой работы,

необходимо решить следующие задачи, которые мы будем решать в двух главах. Ведь

данная курсовая работа состоит из двух частей.

В теоретической части необходимо рассмотреть

сущность и классификацию долгосрочных инвестиций, нормативные документы,

регулирующие их учет, источники их финансирования, а также документальное

оформление долгосрочных инвестиций.

Во второй главе курсовой работы для детального

раскрытия учета вложений во внеоборотные активы рассмотрены: организация учета

строительных работ, выполненных хозяйственным способом; порядок учета расчетов

с подрядчиками по выполненным долгосрочным инвестициям; учет кредитов и займов,

полученных для осуществления строительных работ.

Объект исследования: учет вложений во внеоборотные

активы ООО «Портнефтесервис». Предмет исследования: методика учета вложений во

внеоборотные активы.

Методологической базой исследования послужили

учебные пособия и учебники российских авторов; материалы интернет-ресурсов:

системы Главбух, сайта «Теория и практика бухгалтерского учета и

налогообложения, журнала «Главбух», Гражданский кодекс РФ, Налоговый кодекс РФ,

Федеральный закон о бухгалтерском учете, Положения о бухгалтерском учете,

действующий план счетов, бухгалтерская (финансовая) отчетность и другая

документация ООО «Портнефтесервис».

Структура работы состоит из введения, в котором

содержится короткое и конкретное описание основных элементов курсовой работы.

Первая глава является теоретико-методологической, в которой показана социально

-экономическая природа исследуемого вопроса, сущность проблемы с точки зрения

взаимосвязи с другими экономическими процессами и явлениями. Во второй главе

рассматривается действующая практика организации учета на предприятии ООО

«Портнефтесервис». В заключении описывается логика проведенного исследования и

представляются его основные результаты.

Глава 1. Теоретические основы организации учета

вложений во внеоборотные активы

.1 Сущность, понятие и виды долгосрочных

инвестиций

К внеоборотным активам относят: основные

средства, нематериальные активы, незавершенные капитальные вложения, затраты по

формированию основного стада, стоимость оборудования, требующего монтажа и

предназначенного для установки.

Внеоборотные активы участвуют во множестве

циклов производства, служат в течение длительного времени и переносит свою

стоимость на стоимость производимых с его помощью товаров постепенно, по мере

износа путем начисления амортизации. В составе внеоборотные активов различают

активную и пассивную части.

К активной части внеоборотных активов относятся

машины, оборудование, транспортные средства, непосредственно участвующие в

переработке, преобразовании и перемещении предметов труда. Активная часть

внеоборотных активов наиболее подвижна и динамична, в наибольшей степени

подвержена влиянию научно-технического прогресса.

К пассивной части внеоборотных активов относятся

здания и сооружения, от наличия, состава и состояния которых зависят условия

труда, функционирование машин и оборудования.

Вложения во внеоборотные активы представляют

собой долгосрочные инвестиции.

Долгосрочные инвестиции - это затраты

организации на создание, увеличение размеров, а также на приобретение

внеоборотных активов длительного пользования (свыше 1 года), не предназначенных

для продажи, за исключением долгосрочных финансовых вложений в государственные

ценные бумаги, ценные бумаги и уставные капиталы других организаций.[18;102]

Долгосрочные инвестиции связаны со следующими

действиями:

осуществление капитального строительства в форме

нового строительства, реконструкции, расширения, технического перевооружения

действующих организаций т объектов непроизводственной сферы;

приобретением зданий, сооружений, оборудования,

транспортных средств и других объектов основных средств;

приобретением земельных участков и объектов

природопользования;

приобретение и создание активов нематериального

характера (патентов, программных продуктов, научно-исследовательских и

опытно-конструкторских разработок, проектно-изыскательских работ и др.);

осуществлением доходных вложений в материальные

ценности;

приобретением и выращиванием взрослого и

рабочего скота.

Под расширением действующих организаций

понимается строительство дополнительных производств в действующей организации,

а также строительство новых и расширение существующих отдельных цехов и

объектов основного, подсобного и обслуживающего назначения на территории

действующих организаций. К расширению действующих организаций относится также

строительство филиалов, входящих в их состав, которые после ввода в

эксплуатацию не будут находиться на самостоятельном балансе.

Реконструкция действующих организаций

рассматривается как переустройство существующих цехов и объектов основного,

подсобного и обслуживающего назначения, как правило, без расширения имеющихся

зданий и сооружений, связанное с совершенствованием производства и повышением

его технико-экономического уровня в целях увеличения производственных

мощностей, улучшения качества и изменения номенклатуры продукции.

Под техническим перевооружением действующих

организаций понимается комплекс мероприятий по повышению технико-экономического

уровня отдельных производств, цехов, участков на основе внедрения передовой

техники и технологии, автоматизации производства, модернизации и замены

устаревшего и физически изношенного оборудования новым, более производительным.

[18;104]

Организация строительства объектов, контроль за

его ходом и ведение бухгалтерского учета производимых при этом затрат

осуществляется застройщиками. Под застройщиками понимаются предприятия,

специализирующиеся на организации капитального строительства, дирекции

строящихся предприятий, а также действующие предприятия, осуществляющие

капитальные вложения.

Законченные долгосрочные инвестиции оценивают

исходя из инвентарной стоимости законченных строительных объектов и

приобретенных отдельных видов основных средств и других долгосрочных активов. В

балансе долгосрочные инвестиции отражаются по статье «Незавершенное

строительство». По этой статье застройщик показывает стоимость незаконченного

строительства, осуществляемого хозяйственным и подрядным способами.

В практике учета капитальных вложений их

стоимость формируется через принятие к учету затрат на их приобретение.

Поэтому, стоимость инвестиций во внеоборотные активы представляет собой сумму

материальных, трудовых средств и иных затрат необходимых для создания объекта

инвестирования или завершение его создания на каком либо этапе развития

(частично готовым к введению в действие, завершение строительства первой

очереди и т.д.). Разделение затрат на материальные (материалы, товары, топливо,

энергия и т.д.), трудовые (заработная плата рабочих занятых в создании объекта

или обслуживаемых его производство в любой форме), затраты на амортизацию

оборудования применяемого для создания объекта, социальные затраты, то есть отчисления

в социальные фонды, и прочие затраты (консультационные услуги и т.д.).

Номенклатура расходов зависит от способа капитальных вложений. Так, например,

при подрядном способе инвестирования стоимости объекта не бывает трудовых

затрат и затрат на амортизацию.

Основными задачами учета долгосрочных инвестиций

являются:

• своевременное, полное и достоверное отражение

всех произведенных расходов при строительстве объектов по их видам и

учитываемым объектам;

• обеспечение контроля за ходом выполнения

строительства, вводом в действие производственных мощностей и объектов основных

средств;

• правильное определение и отражение инвентарной

стоимости вводимых в действие и приобретенных объектов основных средств,

земельных участков, объектов природопользования и нематериальных активов;

• осуществление контроля за наличием и

использованием источников финансирования долгосрочных инвестиций.

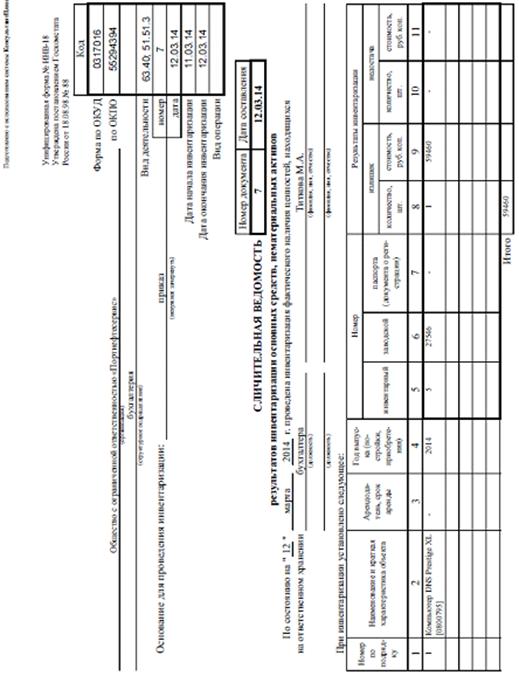

По затратам, связанным со строительством и

приобретением основных средств, аналитический учет ведется по каждому

строящемуся или приобретаемому объекту основных средств. При этом построение

аналитического учета должно обеспечить возможность получения данных о затратах

на:

строительные работы и реконструкцию;

буровые работы;

монтаж оборудования;

оборудование, требующее монтажа;

оборудование, не требующее монтажа, а также на

инструменты и инвентарь, предусмотренные сметами на капитальное строительство;

проектно-изыскательские работы;

прочие затраты по капитальным вложениям.

По затратам, связанным с приобретением

(созданием) нематериальных

активов, аналитический учет осуществляется по

каждому приобретенному или созданному самой организацией объекту нематериальных

активов.

Ведение аналитического учета по затратам,

связанным с формированием основного стада, производится по видам животных (крупный

рогатый скот, свиньи, овцы, лошади и т.д.).

Если организация осуществляет

научно-исследовательские, опытно-конструкторские и технологические работы, то

она организует учет по видам выполняемых работ, а также по договорам (заказам).

[21;55]

Долгосрочные инвестиции можно классифицировать

по ряду признаков, например, по форме, по степени готовности, по структуре, по

назначению, по отраслям, по источникам финансирования.

По форме долгосрочные инвестиции делятся на:

новое строительство, реконструкцию, расширение, техническое перевооружение,

поддержание мощностей действующих производств и объектов непроизводственной

сферы.

По степени готовности долгосрочные капитальные

вложения подразделяются на законченные и незаконченные (незавершенные).

По структуре долгосрочные инвестиции в форме

капитальных вложений подразделяются на: строительство и создание объектов

основных средств, приобретение основных средств, приобретение природных

объектов, создание и приобретение объектов нематериальных активов.

По назначению все долгосрочные инвестиции

подразделяются на инвестиции в производственные и непроизводственные объекты,

объекты, предназначенные для сдачи в аренду, лизинг, прокат.

По отраслям долгосрочные капитальные вложения

делятся на: вложения в промышленность, транспорт, объекты жилищного

строительства, здравоохранение, сельское хозяйство, лесное хозяйство,

промышленность и другие отрасли.

По способу производства работ долгосрочные

вложения могут быть выполнены подрядным и хозяйственным способами.

По источникам финансирования долгосрочные

инвестиции подразделяются на инвестиции за счет собственных средств инвесторов

и за счет привлеченных средств. [17;138]

Капитальные вложения являются необходимым

элементом воспроизводства, который заключается в замене (восстановлении) основных

фондов, если их дальнейшее использование физически невозможно или экономически

нецелесообразно, либо в приобретении новых основных фондов и в обеспечении

данного процесса путем выделения соответствующих источников его финансирования.

.2 Исследование нормативной базы по учету

долгосрочных инвестиций

Нормативное регулирование бухгалтерского учета

долгосрочных инвестиций в форме капитальных вложений регулируется Положением по

бухгалтерскому учету долгосрочных инвестиций, утвержденным Минфином РФ 30 декабря

1993 г. № 160.

Данное Положение устанавливает правила

бухгалтерского учета долгосрочных инвестиций и определения инвентарной

стоимости объектов этих инвестиций на предприятиях и в организациях.

Это Положение является обязательным для всех

предприятий и организаций, осуществляющих долгосрочные инвестиции, независимо

от форм собственности.

В этом положение говорится, что расходы по

содержанию застройщиков (по действующим предприятиям - работники аппарата

подразделения капитального строительства) производятся за счет средств,

предназначенных на финансирование капитального строительства, и включаются в

инвентарную стоимость вводимых в эксплуатацию объектов.

По дебету счета 08 «Вложения во внеоборотные

активы» отражают фактически произведенные затраты на строительство (создание) и

приобретение соответствующих активов, а также затраты на формирование основного

стада.

Сформированная первоначальная стоимость объектов

основных средств, нематериальных и других активов, принятых в эксплуатацию и

оформленных в установленном порядке, списывается со счета 08 «Вложения во

внеоборотные активы» в дебет счетов 01 «Основные средства», 03 «Доходные

вложения в материальные ценности», 04 «Нематериальные активы» и др.

Сальдо по счету 08 «Вложения во внеоборотные

активы» отражает величину капитальных вложений организации в незавершенное

строительство, незаконченные операции приобретения основных средств и

нематериальных активов, а также сумму незаконченных затрат по формированию

основного стада.

Незавершенные долгосрочные инвестиции отражаются

по статье «Незавершенное строительство» раздела I «Внеоборотные активы»

бухгалтерского баланса. Организация аналитического учета по счету 08 «Вложения

во внеоборотные активы» зависит от вида долгосрочных инвестиций.

Затраты, не увеличивающие стоимость основных

средств, учитываются на счете 08 "Вложения во внеоборотные активы"

отдельно от затрат на строительство объектов, определяющих их стоимость,

согласно оформленным в установленном порядке, оплаченным или принятым к оплате

документам, с подразделением их в учете на затраты, предусмотренные и не

предусмотренные в сводных сметных расчетах стоимости строительства.

К затратам, предусмотренным в сводных сметных

расчетах стоимости строительства, относятся:

затраты на подготовку эксплуатационных кадров

для основной деятельности строящихся предприятий;

расходы перспективного характера:

геолого-разведочные, изыскательские и другие, связанные со строительством

объектов, в случае невозможности их включения в дальнейшем в стоимость

строительства объектов;

средства, передаваемые на строительство объектов

в порядке долевого участия, если построенные объекты будут приняты по вводу их

в эксплуатацию в собственность другими организациями;

расходы, связанные с возмещением стоимости

строений и посадок, сносимых при отводе земельных участков под строительство.

К затратам, не предусмотренным в сводных сметных

расчетах стоимости строительства, относятся:

затраты застройщика по объектам, не законченным

строительством, а также стоимость других материальных ценностей, переданных

безвозмездно другим предприятиям (основанием для списания этих затрат, кроме

соответствующих актов приемки - передачи, является также справка принимающей

стороны об отражении в учете упомянутых затрат);

расходы по оплате процентов по кредитам банков

сверх учетных ставок, установленных Центральным банком Российской Федерации;

убытки по основным средствам строительства, а

также от разрушений не законченных строительством зданий и сооружений,

возникшие от стихийных бедствий (в том числе приведшие к их ликвидации);

затраты на консервацию строительства;

расходы по сносу, демонтажу и охране объектов,

прекращенных строительством;

расходы, связанные с уплатой процентов, штрафов,

пени и неустоек за нарушения в финансово-хозяйственной деятельности;

другие затраты.

Законченные строительством здания и сооружения,

установленное оборудование, законченные работы по реконструкции объектов,

увеличивающие их первоначальную стоимость, приемка в эксплуатацию которых

оформлена в установленном порядке, зачисляются в состав основных средств.

Основанием для зачисления является "Акт приемки - передачи основных

средств".

По объектам, вводимым в действие согласно

договору на строительство по частям, в основные средства зачисляется стоимость

введенной в действие части объекта, приемка которой оформлена в установленном

порядке, исходя из суммы фактически произведенных застройщиком затрат по

данному объекту, в доле, относящейся к вводимой его части, определяемой

пропорционально отношению договорной стоимости вводимой части объекта к полной

договорной стоимости данного объекта.

Малоценный и быстроизнашивающийся инструмент и

инвентарь, предусмотренные в сметах на строительство и предназначенные в

качестве первого комплекта для вводимых в действие объектов, зачисляются по

приемке объектов в эксплуатацию в состав малоценных и быстроизнашивающихся

предметов.

Затраты, не увеличивающие стоимости основных

средств, списываются со счета 08 «Вложения во внеоборотные активы» за счет

предусмотренных источников финансирования по мере полного производства

соответствующих работ или совершения операций.

Бухгалтерский учет вложений во внеоборотные

активы ведется в соответствии с порядком, установленным Положением по

бухгалтерскому учету «Учет договоров строительного подряда» - ПБУ 2/2008

(приказ МФ РФ от 24.10.2008 г. №116н).[7]

Положение по бухгалтерскому учету «Учет

договоров строительного подряда» устанавливает особенности порядка формирования

в бухгалтерском учете и раскрытия в бухгалтерской отчетности информации о

доходах, расходах и финансовых результатах организациями (за исключением

кредитных организаций и государственных (муниципальных) учреждений),

являющимися юридическими лицами по законодательству Российской Федерации и

выступающими в качестве подрядчиков либо в качестве субподрядчиков (далее -

организации) в договорах строительного подряда (далее - договор), длительность

выполнения которых составляет более одного отчетного года (долгосрочный

характер) или сроки начала и окончания которых приходятся на разные отчетные

годы.

Данное Положение распространяется также на

договоры оказания услуг в области архитектуры, инженерно-технического

проектирования в строительстве и иных услуг, неразрывно связанных со строящимся

объектом, на выполнение работ по восстановлению зданий, сооружений, судов, по

ликвидации (разборке) их, включая связанное с ней восстановление окружающей

среды, длительность выполнения которых составляет более одного отчетного года

(долгосрочный характер) или сроки начала и окончания которых приходятся на

разные отчетные годы.

Настоящее Положение может не применяться

субъектами малого предпринимательства, за исключением эмитентов публично

размещаемых ценных бумаг, а также социально ориентированными некоммерческими

организациями.

Бухгалтерский учет доходов, расходов и

финансовых результатов ведется отдельно по каждому исполняемому договору.

В случае, когда одним договором предусмотрено

строительство комплекса объектов для одного или нескольких заказчиков по

единому проекту, для целей бухгалтерского учета строительство каждого объекта должно

рассматриваться как отдельный договор при соблюдении одновременно следующих

условий:

а) на строительство каждого объекта имеется

техническая документация;

б) по каждому объекту могут быть достоверно

определены доходы и расходы.

Два и более договоров, заключенных организацией

с одним или несколькими заказчиками, должны рассматриваться для целей

бухгалтерского учета как один договор при соблюдении одновременно следующих

условий:

а) в силу взаимосвязи отдельные договоры

фактически относятся к единому проекту с нормой прибыли, определенной в целом

по договорам;

б) договоры исполняются одновременно или

последовательно (непрерывно следуя один за другим).

В случае, когда при исполнении договора в

техническую документацию вносится дополнительный объект строительства

(дополнительные работы), для целей бухгалтерского учета строительство

дополнительного объекта (выполнение дополнительных работ) должно

рассматриваться как отдельный договор при соблюдении хотя бы одного из

следующих условий:

а) дополнительный объект (дополнительные работы)

по конструкционным, технологическим или функциональным характеристикам

существенно отличается от объектов, предусмотренных договором;

б) цена строительства дополнительного объекта

(дополнительных работ) определена на основе согласованной сторонами

дополнительной сметы.

Бухгалтерский учет вложений во внеоборотные

активы ведется в соответствии с порядком, установленным Положением по

бухгалтерскому учету «Учет основных средств» ПБУ 6/01: Утв. приказом

Министерства финансов РФ от 30.03.2001 № 26н (с учетом последующих изменений и

дополнений).[10]

Настоящее Положение устанавливает правила

формирования в бухгалтерском учете информации об основных средствах

организации. Под организацией понимается юридическое лицо по законодательству

Российской Федерации (за исключением кредитных организаций и государственных

(муниципальных) учреждений).

Положением по бухгалтерскому учету «Учет

основных средств» не применяется в отношении:

машин, оборудования и иных аналогичных

предметов, числящихся как готовые изделия на складах организаций-изготовителей,

как товары - на складах организаций, осуществляющих торговую деятельность;

предметов, сданных в монтаж или подлежащих

монтажу, находящихся в пути;

капитальных и финансовых вложений.

Актив принимается организацией к бухгалтерскому

учету в качестве основных средств, если одновременно выполняются следующие

условия:

а) объект предназначен для использования в

производстве продукции, при выполнении работ или оказании услуг, для

управленческих нужд организации либо для предоставления организацией за плату

во временное владение и пользование или во временное пользование;

б) объект предназначен для использования в

течение длительного времени, т.е. срока, продолжительностью свыше 12 месяцев

или обычного операционного цикла, если он превышает 12 месяцев;

в) организация не предполагает последующую

перепродажу данного объекта;

г) объект способен приносить организации

экономические выгоды (доход) в будущем.

Некоммерческая организация принимает объект к

бухгалтерскому учету в качестве основных средств, если он предназначен для

использования в деятельности, направленной на достижение целей создания данной

некоммерческой организации (в т.ч. в предпринимательской деятельности,

осуществляемой в соответствии с законодательством Российской Федерации), для

управленческих нужд некоммерческой организации, а также если выполняются

условия, установленные в подпунктах "б" и "в" настоящего

пункта.

Сроком полезного использования является период,

в течение которого использование объекта основных средств приносит

экономические выгоды (доход) организации. Для отдельных групп основных средств

срок полезного использования определяется исходя из количества продукции

(объема работ в натуральном выражении), ожидаемого к получению в результате использования

этого объекта.

К основным средствам относятся: здания,

сооружения, рабочие и силовые машины и оборудование, измерительные и

регулирующие приборы и устройства, вычислительная техника, транспортные

средства, инструмент, производственный и хозяйственный инвентарь и

принадлежности, рабочий, продуктивный и племенной скот, многолетние насаждения,

внутрихозяйственные дороги и прочие соответствующие объекты.

В составе основных средств учитываются также:

капитальные вложения на коренное улучшение земель (осушительные, оросительные и

другие мелиоративные работы); капитальные вложения в арендованные объекты

основных средств; земельные участки, объекты природопользования (вода, недра и

другие природные ресурсы).

Основные средства, предназначенные исключительно

для предоставления организацией за плату во временное владение и пользование

или во временное пользование с целью получения дохода, отражаются в

бухгалтерском учете и бухгалтерской отчетности в составе доходных вложений в

материальные ценности.

Активы, в отношении которых выполняются условия,

предусмотренные в пункте 4 настоящего Положения, и стоимостью в пределах

лимита, установленного в учетной политике организации, но не более 40 000

рублей за единицу, могут отражаться в бухгалтерском учете и бухгалтерской

отчетности в составе материально-производственных запасов. В целях обеспечения

сохранности этих объектов в производстве или при эксплуатации в организации

должен быть организован надлежащий контроль за их движением.

Единицей бухгалтерского учета основных средств

является инвентарный объект. Инвентарным объектом основных средств признается

объект со всеми приспособлениями и принадлежностями или отдельный конструктивно

обособленный предмет, предназначенный для выполнения определенных

самостоятельных функций, или же обособленный комплекс конструктивно сочлененных

предметов, представляющих собой единое целое и предназначенный для выполнения

определенной работы. Комплекс конструктивно сочлененных предметов - это один

или несколько предметов одного или разного назначения, имеющих общие

приспособления и принадлежности, общее управление, смонтированные на одном

фундаменте, в результате чего каждый входящий в комплекс предмет может

выполнять свои функции только в составе комплекса, а не самостоятельно.

В случае наличия у одного объекта нескольких

частей, сроки полезного использования которых существенно отличаются, каждая

такая часть учитывается как самостоятельный инвентарный объект.

Объект основных средств, находящийся в

собственности двух или нескольких организаций, отражается каждой организацией в

составе основных средств соразмерно ее доле в общей собственности.

Бухгалтерский учет вложений во внеоборотные

активы ведется в соответствии с порядком, установленным Положением по

бухгалтерскому учету «Учет материально - производственных запасов» ПБУ 5/01:

Утв. приказом Министерства финансов РФ от 09.06.2001 № 44н (с учетом

последующих изменений и дополнений).[9]

Настоящее Положение устанавливает правила

формирования в бухгалтерском учете информации о материально-производственных

запасах организации. Под организацией понимается юридическое лицо по

законодательству Российской Федерации (за исключением кредитных организаций и

государственных (муниципальных) учреждений).

Для целей настоящего Положения к бухгалтерскому

учету в качестве материально-производственных запасов принимаются активы:

используемые в качестве сырья, материалов и т.п.

при производстве продукции, предназначенной для продажи (выполнения работ,

оказания услуг);

предназначенные для продажи;

используемые для управленческих нужд

организации.

Готовая продукция является частью

материально-производственных запасов, предназначенных для продажи (конечный

результат производственного цикла, активы, законченные обработкой

(комплектацией), технические и качественные характеристики которых

соответствуют условиям договора или требованиям иных документов, в случаях,

установленных законодательством).

Товары являются частью

материально-производственных запасов, приобретенных или полученных от других

юридических или физических лиц, и предназначенные для продажи.

Единица бухгалтерского учета

материально-производственных запасов выбирается организацией самостоятельно

таким образом, чтобы обеспечить формирование полной и достоверной информации об

этих запасах, а также надлежащий контроль за их наличием и движением. В

зависимости от характера материально-производственных запасов, порядка их

приобретения и использования единицей материально-производственных запасов

может быть номенклатурный номер, партия, однородная группа и т.п.

Настоящее Положение не применяется в отношении

активов, характеризуемых как незавершенное производство.

Методические указания по бухгалтерскому учету

основных средств: Утв. приказом Министерства финансов РФ от 13.10.2003 № 91н (с

учетом последующих изменений и дополнений).[16]

Настоящие Методические указания определяют

порядок организации бухгалтерского учета основных средств в соответствии с

Положением по бухгалтерскому учету "Учет основных средств" ПБУ 6/01,

утвержденным приказом Министерства финансов Российской Федерации от 30 марта

2001 г. N 26н (зарегистрировано в Министерстве юстиции Российской Федерации 28

апреля 2001 г., регистрационный номер 2689).

Данные Методические указания по бухгалтерскому

учету основных средств распространяются на организации, являющиеся юридическими

лицами по законодательству Российской Федерации (за исключением кредитных

организаций и государственных (муниципальных) учреждений).

На основе настоящих Методических указаний

организации разрабатывают внутренние положения, инструкции, иные

организационно-распорядительные документы, необходимые для организации учета

основных средств и контроля за их использованием. Указанными документами могут

утверждаться:

формы применяемых первичных учетных документов

по поступлению, выбытию и внутреннему перемещению объектов основных средств и

порядок их оформления (составления), а также правила документооборота и

технология обработки учетной информации;

перечень должностных лиц организации, на которых

возложена ответственность за поступление, выбытие и внутреннее перемещение

объектов основных средств;

порядок осуществления контроля за сохранностью и

рациональным использованием объектов основных средств в организации.

Первичные учетные документы должны быть

надлежащим образом оформлены, с заполнением всех необходимых реквизитов, и

иметь соответствующие подписи.

Первичные учетные документы могут составляться

на бумажных и (или) машинных носителях информации.

Программы кодирования, идентификации и машинной

обработки данных документов на машинных носителях должны обладать системой

защиты и храниться в организации в течение срока, установленного для хранения

соответствующих первичных учетных документов.

Бухгалтерский учет вложений во внеоборотные

активы ведется в соответствии с порядком, установленным Планом счетов

бухгалтерского учета финансово-хозяйственной деятельности организаций и

Инструкция по его применению: Утв. приказом Министерства финансов РФ от

31.10.2000 № 94н (с учетом последующих изменений и дополнений) и инструкцией по

применению Плана счетов бухгалтерского учета финансово-хозяйственной

деятельности организаций (утв. приказом Минфина РФ от 31 октября 2000 г. N

94н).[5]

Настоящая Инструкция устанавливает единые

подходы к применению Плана счетов бухгалтерского учета финансово -

хозяйственной деятельности организаций и отражению фактов хозяйственной

деятельности на счетах бухгалтерского учета. В ней приведена краткая

характеристика синтетических счетов и открываемых к ним субсчетов: раскрыты их

структура и назначение, экономическое содержание обобщаемых на них фактов

хозяйственной деятельности, порядок отражения наиболее распространенных фактов.

Описание счетов бухгалтерского учета по разделам приводится в

последовательности, предусмотренной Планом счетов бухгалтерского учета.

План счетов бухгалтерского учета представляет

собой схему регистрации и группировки фактов хозяйственной деятельности

(активов, обязательств, финансовых, хозяйственных операций и др.) в

бухгалтерском учете. В нем приведены наименования и номера синтетических счетов

(счетов первого порядка) и субсчетов (счетов второго порядка).

Для учета специфических операций организация

может по согласованию с Министерством финансов Российской Федерации вводить в

План счетов бухгалтерского учета дополнительные синтетические счета, используя

свободные номера счетов.

Субсчета, предусмотренные в Плане счетов

бухгалтерского учета, используются организацией исходя из требований управления

организацией, включая нужды анализа, контроля и отчетности. Организация может

уточнять содержание приведенных в Плане счетов бухгалтерского учета субсчетов,

исключать и объединять их, а также вводить дополнительные субсчета.

Бухгалтерский учет долгосрочных инвестиций

ведется на счете 08 «Вложения во внеоборотные активы». На этом счете отражаются

инвестиции по их видам на специально открываемых субсчетах:

-1 «Приобретение земельных участков»;

-2 «Приобретение объектов природопользования»;

-3 «Строительство объектов основных средств»;

-4 «Приобретение объектов основных средств»;

-5 «Приобретение нематериальных активов»;

-6 «Перевод молодняка животных в основное

стадо»;

-7 «Приобретение взрослых животных»;

-8 «Выполнение научно-исследовательских,

опытно-конструкторских и технологических работ» и др.

Бухгалтерский учет вложений во внеоборотные

активы ведется в соответствии с порядком, установленным Положением по

бухгалтерскому учету «Расходы организации» - ПБУ 10/99 (приказ Минфина России

от 06.05.99 г. №33н (в ред. Приказов МФ РФ от 18.09.2006 г. №116н, от

27.11.2006 г. №156н).

Настоящее Положение устанавливает правила формирования

в бухгалтерском учете информации о расходах коммерческих организаций (кроме

кредитных и страховых организаций), являющихся юридическими лицами по

законодательству Российской Федерации.

Применительно к настоящему Положению

некоммерческие организации (кроме государственных (муниципальных) учреждений)

признают расходы по предпринимательской и иной деятельности.

Расходами организации признается уменьшение

экономических выгод в результате выбытия активов (денежных средств, иного

имущества) и (или) возникновения обязательств, приводящее к уменьшению капитала

этой организации, за исключением уменьшения вкладов по решению участников

(собственников имущества).

Для целей настоящего Положения не признается

расходами организации выбытие активов:

в связи с приобретением (созданием) внеоборотных

активов (основных средств, незавершенного строительства, нематериальных активов

и т.п.);

вклады в уставные (складочные) капиталы других

организаций, приобретение акций акционерных обществ и иных ценных бумаг не с

целью перепродажи (продажи);

по договорам комиссии, агентским и иным

аналогичным договорам в пользу комитента, принципала и т.п.;

в порядке предварительной оплаты

материально-производственных запасов и иных ценностей, работ, услуг;

в виде авансов, задатка в счет оплаты

материально-производственных запасов и иных ценностей, работ, услуг;

в погашение кредита, займа, полученных

организацией.

.3 Особенности деятельности предприятия и его

учетная политика

Полное наименование организации: Общество с

ограниченной ответственностью «Портнефтесервис» (ООО «Портнефтесервис»). Место

нахождения Общества: 690065, РФ, Приморский край, г. Владивосток, ул.

Стрельникова, 9 (Приложение 1). Данное общество является коммерческой

организацией, существующей в организационно-правовой форме: Общество с

ограниченной ответственностью. ООО «Портнефтесервис» зарегистрировано

20.11.2000г. Общество руководствуется положениями Устава, действующим

законодательством Российской Федерации и принятыми на его основе нормативными

актами местных органов власти и управления. Вопросы, не урегулированные Уставом

Общества, регулируются в соответствии с Федеральным законом «Об Обществах с

ограниченной ответственностью».

Общество имеет в собственности обособленное

имущество, учитываемое на его самостоятельном балансе. Общество имеет реквизиты

юридического лица: круглую печать, угловой штамп, самостоятельный баланс,

обособленное имущество, счета в банках, наименование, знаки отличия - товарный

знак, эмблемы и другие средства индивидуализации. Общество не отвечает по

обязательствам своих Участников, также и Участники не отвечают по

обязательствам Общества и несут риск убытков, связанных с деятельностью

Общества в пределах стоимости принадлежащих им долей в Уставном капитале

Общества.

Учредителями общества в 2013 году являлись

физические лица в количестве 5 человек (резиденты РФ). Численность работающих -

7 человек.

Основной целью Общества является получение

прибыли в интересах Участников и обеспечение стабильности Общества.

Основные виды деятельности предприятия ООО

«Портнефтесервис»:

. Оптовая торговля нефтепродуктами

. Бункеровка судов топливом

- внутренняя

- экспортное (НДТ)

. Перевалка нефтепродуктов

ООО "Портнефтесервис", на основании

договоров с ООО НПП «ВЛАДПОРТБУНКЕР», грузоотправителями, судовладельцами и их

агентами предоставляет полный комплекс транспортно-экспедиторских услуг по

перегрузке внешнеторговых и внутригосударственных грузов

Одна из основных целей предприятия получение

прибыли и наращивание ее на определенных нормой указанных в стратегическом плане.

Учетная политика ООО «Портнефтесервис»

разработана в соответствии с требованиями Федерального закона от 06.12.2011 №

402-ФЗ «О бухгалтерском учете», Положениями по ведению бухгалтерского учета и

бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина

России от 29.07.98 № 34н, Положения по бухгалтерскому учету «Учетная политика

организации» ПБУ 1/2008, утвержденного приказом Минфина России от 06.10.08 №

106н.

Общество обязано вести бухгалтерский учет и

представлять финансовую отчетность в порядке, установленном нормативными

правовыми актами Российской Федерации. Ответственность за организацию,

состояние и достоверность бухгалтерского учета в Обществе, своевременное

представление ежегодного отчёта и другой финансовой отчетности в

соответствующие государственные органы несёт Генеральный директор в

соответствии с нормативными правовыми актами Российской Федерации.

Общество не обязано публиковать отчетность о

своей деятельности, за исключением случаев, предусмотренных федеральным законом.

Итоги деятельности Общества отражаются в бухгалтерском балансе, отчёте о

финансовых результатах, годовом отчёте Общества.

Бухгалтерский учет имущества, обязательств и

хозяйственных операций в организации ведется в рублях и копейках.

Основание: пункт 25 Положения по ведению

бухгалтерского учета и бухгалтерской отчетности в Российской Федерации,

утвержденного приказом Минфина России от 29.07.98 № 34н

Критерием существенности является величина 5

процентов.

Основание: пункт 4 ПБУ 1/2008 «Учетная политика организации»[6]

В качестве форм первичных учетных документов

используются унифицированные формы, утвержденные Госкомстатом России.

Дополнительно используются формы разработанные организацией в соответствии со

спецификой ее деятельности. Основание: пункт 4 ПБУ 1/2008 «Учетная политика

организации»

В качестве форм бухгалтерской отчетности формы,

используются формы, приведенные в приложении к приказу Минфина России от

02.07.2010 № 66н.

С 1 января 2013 г. вступил в силу Федеральный

закон от 06.12.2011 N 402-ФЗ (далее - Закон N 402-ФЗ). Согласно ч. 1 ст. 13

Закона N 402-ФЗ бухгалтерская отчетность предназначена для отражения

достоверных и полных сведений о финансовом положении экономического субъекта на

отчетную дату, финансовом результате его деятельности и движении денежных

средств за отчетный период.

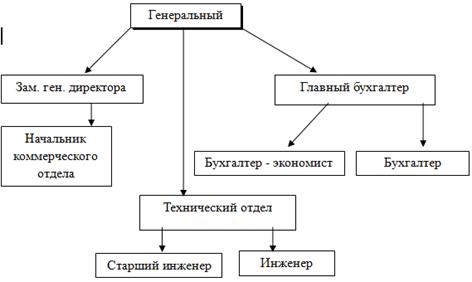

На данном предприятии функциональная структура

управления.

Финансовые результаты работы ООО

«Портнефтесервис» в 2013 году представлены следующими показателями:

Финансовые результаты общества текущего года

возросли, из за увеличения объемов реализации компании ОАО «Сибирская угольная

энергетическая компания» (2013г - 14747,651 тн.; 2012г. - 614,214 тн.) а так же

роста цен на топливо в среднем : мазуты - 15,3%, ТСМ - 7,1%.

Рис. 1 Структура ООО «ПОРТНЕФТЕСЕРВИС»

Таблица 1

|

Показатели

|

Ед.изм.

|

2013

г.

|

2012

г.

|

|

Прибыль

(убыток) от продаж

|

Тыс.руб.

|

15

960

|

12

362

|

|

Прибыль

(убыток) до налогообложения

|

Тыс.руб.

|

5

009

|

3

474

|

|

Чистая

прибыль (убыток) отчетного периода

|

Тыс.руб.

|

3

800

|

2

713

|

Изменения в составе затрат на производство так

же происходили пропорционально росту выручки от продаж. Коммерческие расходы

возросли против 2012 года в 2 раза, из-за увеличения роста поставок топлива

покупателям автомобильным транспортом (бензовозы). В 2012 г. затраты по

перевозке составили 882 тыс. руб., в 2013г. - 3306 тыс. руб.

В составе прочих доходов и расходов ООО

«Портнефтесервис» отражены:

Таблица 2

|

Показатели

|

Ед.изм.

|

2013

г.

|

2012

г.

|

|

Прочие

доходы

|

Тыс.

руб.

|

2

723

|

1

578

|

|

в

т.ч.: реализация ОС

|

-

« -

|

86

|

-

|

|

курсовые

разницы

|

-

« -

|

2

519

|

1

578

|

|

штрафы,

пени

|

-

« -

|

118

|

-

|

|

Прочие

расходы

|

Тыс.

руб.

|

5

573

|

3

662

|

|

в

т.ч.: курсовые разницы

|

-

« -

|

3

985

|

1

899

|

|

убыток

от уступки прав долга разные (налоги услуги

|

-

« -

|

-

|

463

|

|

банков)

|

-

« -

|

1

588

|

1

300

|

В текущем году рост прочих доходов и расходов

сформировался за счет роста курсовых разниц по валютным операциям. В целом

данный блок хозяйственных операций в 2013г принес убыток - 1 466 тыс. руб.

(2012г.- 321 тыс. руб).

В связи с недостатком собственных оборотных

средств, ООО «Портнефтесервис» в 2013 году пользовалось кредитами банков и

займами физических лиц. Задолженность на конец 2013г. по кредитам банка

составляет 49 702 тыс. руб. ( на конец 2012 г - 75 637 тыс. руб.), уплачено

процентов по кредитам за 2013 г в сумме - 6 034,2 тыс. руб.

Все кредитные обязательства по банкам в текущем

году ООО «Портнефтесервис» выполняло своевременно.

Задолженность на конец 2013 года по займам

физическим лицом составляет - 15 000 тыс. руб. ( 2011- 15 000 тыс. руб.),

уплачено процентов в сумме - 2 144,6 тыс. руб.

Дебиторская задолженность на конец года

составила 115 162 тыс. руб. и возросла против 2012 г на 28604 тыс. руб. (2012г.

- 86 558 тыс. руб.)

Рост дебиторской задолженности возник из-за

авансов, перечисленных в декабре 2013г контрагентом на приобретение топлива

(2013г. - 43 789 тыс. руб. ; 2012 г. - 10 722 тыс. руб.)

Выданные авансы под приобретение оборотных

активов - являются краткосрочной задолженностью.

Кредиторская задолженность снижена против

прошлого года на 69928 тыс. руб. (2013г - 61 049 тыс. руб.; 2012г. 130 977 тыс.

руб.), снижение произошло из-за уменьшения задолженности перед поставщиками за

поставленный товар (2013г. - 36 929; 2012г. - 66 914 тыс. руб.), снижение

авансовых платежей покупателям на конец года (2013г - 22 720 тыс. руб.; 2012г.

- 62 941 тыс. руб.)

С 2013 г возникли оценочные обязательства для

оплаты предстоящих отпусков и составили на конец года 213 тыс. руб.

Изменения в капитале ООО «Портнефтесервис» в

2013 году происходили следующим образом:

·

Произведены

расчеты с учредителями за 2012 г - 2 713 тыс. руб.

·

Чистая

прибыль 2013г. составила 3 800 тыс. руб.

·

Капитал

общества вырос на 1 087 тыс. руб. (на начало года - 4 663 тыс. руб.; на конец

года - 5 750 тыс. руб.)

В текущем году ООО «Портнефтесервис» своевременно

и в полно объеме производило расчеты с бюджетом и внебюджетными фондами. В

текущем году ООО «Портнефтесервис» не совершал операций по договорам о

совместной деятельности. Совокупных затрат на оплату использованных

энергетических ресурсов - не производилось.

Показатели, характеризующие результаты

финансово-хозяйственной деятельности ООО «Портнефтесервис»

Таблица 3

|

Показатели

|

Ед.

изм.

|

2013г.

|

2012г.

|

|

1.

Норма чистой прибыли

|

%

|

0,21

|

0,19

|

|

2.

Коэффициент оборачиваемости активов

|

раз

|

13,6

|

6,3

|

|

3.

Рентабельность активов

|

%

|

2,9

|

1,2

|

|

4.

Собственные оборотные средства

|

тыс.

руб.

|

35375

|

43193

|

|

5.

Чистые активы

|

|

5750

|

4663

|

|

6.

Рентабельность собственного капитала

|

%

|

66,1

|

58,2

|

|

7.

Рентабельность продаж

|

%

|

0,89

|

0,86

|

|

8.

Коэффициент текущей ликвидности.

|

|

1,366

|

1,235

|

|

9.

Коэффициент быстрой ликвидности

|

|

1,23

|

0,63

|

Глава 2. Действующая практика учета вложений во

внеоборотные активы

.1 Организация учета строительных работ,

выполненных хозяйственным способом

Под капитальным строительством понимаются работы

по строительству новых объектов, а также расширению, реконструкции и

техническому перевооружению действующих объектов основных средств.

Капитальное строительство осуществляется в

соответствии с договором (контрактом) на капитальное строительство, под которым

понимается документ, устанавливающий обязательства сторон, участвующих в его

заключении и выполнении. Организация строительства объектов, контроль за ходом

строительства, а также ведение бухгалтерского учета осуществляется

застройщиком.

Приоритетное значение для понимания проблем

инвестирования в основные средства имеет рассмотрение методики учета

строительства объектов основных средств и выполнения НИОКР.

Под застройщиками понимаются организации,

специализирующиеся на выполнении указанных функций.

Юридическое или физическое лицо, осуществляющее

вложения собственных и заемных средств в капитальное строительство объектов,

называется инвестором.

При осуществлении строительства хозяйственным

способом функции подрядчика и заказчика совмещает один экономический субъект.

Последний осуществляет строительство

самостоятельно, либо создает в рамках своей уставной деятельности

вспомогательное производство - внутреннее строительно-монтажное подразделение.

Иными словами, и строительное производство, и основная деятельность, предусмотренная

уставом, находят отражение в единой системе бухгалтерского учета и в одном

бухгалтерском отчете данного хозяйствующего субъекта.[19;96]

Хозяйственный способ - это выполнение

строительных и монтажных работ своими силами, без привлечения подрядных

строительно-монтажных организаций.

Организация, осуществляющая долгосрочные

инвестиции хозяйственным способом, должна организовывать в своем хозяйстве

строительно-монтажные участки, цехи, отделы (ОКСы).

Фактические затраты на строительство и монтажные

работы, произведенные застройщиком, относят в дебет счета 08 «Вложения во

внеоборотные активы» с кредита расчетных счетов, счета «Материалы» и др.:

Д 08 К 10, 70, 69, 02, 76, 60.

Аналитический учет долгосрочных инвестиций в

основные средства ведут по каждому объекту в целом и по видам работ ежемесячно

и нарастающим итогом с начала строительства до ввода объекта в действие в

бухгалтерских регистрах по дебету счетов 07 и 08.

Синтетический учет долгосрочных инвестиций ведут

в журнале ордере №16 по кредиту счетов 08, 07.

Регистр аналитического учета - ведомость № 18,

где аналитические счета открываются по объектам вложений. (Приложение А)

При использовании организацией

автоматизированной формы учета с применением программного продукта «1C:

Предприятие» регистрами синтетического учета являются обороты счета 08 (Главная

книга), анализ счета 08, оборотно-сальдовая ведомость и др. Регистрами

аналитического учета выступают оборотно-сальдовая ведомость по счету 08, анализ

счета 08 по субконто, обороты между субконто, карточка счета 08, карточка счета

08 по субконто и др.

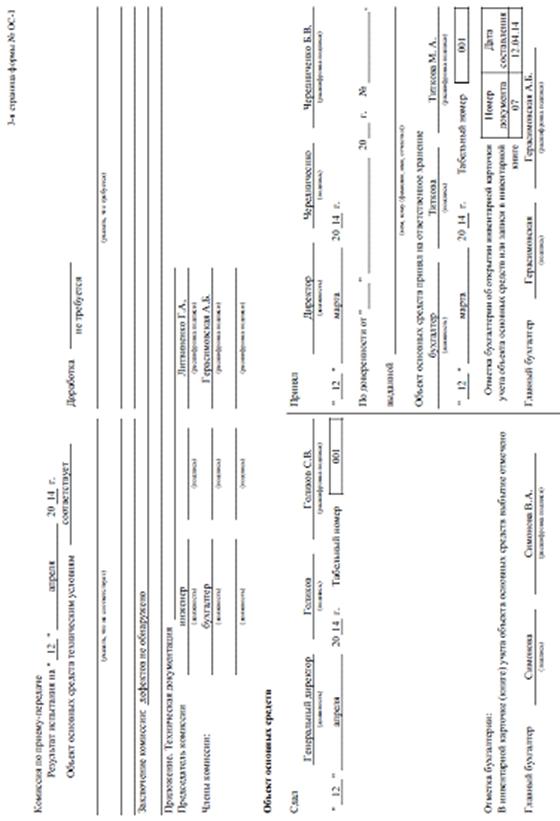

Моментом ввода объекта капитальных вложений в

эксплуатацию считается дата подписания акта приемочной комиссией (форма КС -

14, приложение Б). Первоначальная стоимость складывается в момент принятия

объекта в эксплуатацию в данной организации. Основные средства приходуют по

дебету счета 01 по первоначальной (инвентарной) стоимости и оформляют записью:

Д 01 К 08.

Основанием для выполнения записей в

бухгалтерские регистры являются следующие документы:

1. Документы, подтверждающие размер

затрат, произведенных при создании основных средств;

2. Акт, подтверждающий создание основных

средств в организации;

. Акт приемки основных средств,

подтверждающий их оприходование в самой организации (форма ОС - 1, приложение

В).

Построенный объект подлежит государственной

регистрации.

Затраты организации, выполняемые хозяйственным

способом, подлежат включению в налогооблагаемую базу при расчете суммы НДС,

подлежащей взносу в бюджет, по ставке 18%. Налогооблагаемая база определяется

как стоимость выполненных работ, исчисленная исходя их всех фактических

расходов налогоплательщиков на их выполнение, включая расходы реорганизованной

(реорганизуемой) организации (ст. 159 НК РФ).[2]

Налоговый кодекс РФ позволяет возмещать НДС по :

- строительно-монтажным работам для

собственного потреблен

Налоговый вычет НДС производится после

принятия на учет законченного строительством объекта в месяце, следующем за

месяцем ввода его в эксплуатацию.

Начислять НДС при строительстве для собственных

нужд (п. 10 ст. 167 НК РФ) следует в конце каждого налогового периода

(квартала).

«Входной» НДС по материалам, работам и услугам,

использованным при строительстве, можно принять к вычету сразу же, как только

эти материалы (работы и услуги) будут приняты к учету. [18;108]

Например, Общество с ограниченной

ответственностью «Портнефтесервис» осуществляет хозяйственным способом

строительство объекта основных средств, предназначенного для производства

продукции, реализация которой облагается НДС. Затраты по строительству

составили.:

стоимость материалов - 212400 руб., в том числе

НДС -32400 руб.;

заработная плата работников строительного

подразделения - 500000 руб.;

сумма единого социального налога от заработной

платы - 130000 руб.,

страховые взносы на обязательное социальное

страхование от несчастных случаев на производстве и профессиональных

заболеваний -1500 руб ;

амортизация основных средств, использованных при

строительстве,-200 000 руб.;

стоимость услуг сторонних организаций по

строительству объекта-118 000 руб., в том числе НДС - 18 000 руб.

Объект завершен строительством и принят к

бухгалтерскому учету.

Операции по строительству объекта основных

средств хозяйственным способом в бухгалтерском учете организации отражаются

следующими записями:

Дебет 10 «Материалы»

Кредит 60 «Расчеты с поставщиками и

подрядчиками»

180 000 руб. (212 400 руб. - 32 400 руб.) -

оприходованы на склад поступившие материалы;

Дебет 19-3 «НДС по приобретенным

материально-производственным запасам»

Кредит 60 «Расчеты с поставщиками и

подрядчиками»

32 400 руб. - отражен НДС по поступившим

материалам;

Дебет 08-3 «Строительство объектов основных

средств»

Кредит 10 «Материалы»

180 000 руб. - материалы переданы строительному

подразделению;

Дебет 19-1 «НДС при приобретении основных

средств»

Кредит 19-3 «НДС по приобретенным

материально-производственным запасам»

32 400 руб. - отражен НДС по переданным

строительному подразделению материалам;

Дебет 08-3 «Строительство объектов основных

средств»

Кредит 60 «Расчеты с поставщиками и

подрядчиками»

100000 руб. (118 000 руб. - 18 000 руб.) -

включена в затраты на строительство стоимость услуг сторонних организаций по

строительству объекта;

Дебет 19-1 «НДС при приобретении основных

средств»

Кредит 60 «Расчеты с поставщиками и

подрядчиками»

18 000 руб - учтен НДС по услугам сторонних

организаций;

Дебет 60 «Расчеты с поставщиками и подрядчиками»

Кредит 51 «Расчетные счета»

330400 руб. (212400 руб. + 118000 руб.) -

оплачена задолженность перед поставщиками;

Дебет 08-3 «Строительство объектов основных

средств»

Кредит 70 «Расчеты с персоналом по оплате труда»

500 000 руб. - начислена заработная плата

работникам строительного подразделения;

Дебет 08-3 «Строительство объектов основных

средств»

Кредит 69 «Расчеты по социальному страхованию и

обеспечению»

131500 руб. (130000 руб. + 1500 руб.) - начислен

единый социальный налог и страховые взносы на обязательное социальное

страхование от несчастных случаев на производстве и профессиональных

заболеваний;

Дебет 08-3 «Строительство объектов основных

средств»

Кредит 02 «Амортизация основных средств»

200 000 руб. - начислена амортизация основных

средств, использованных при строительстве;

Дебет 01 «Основные средства»

Кредит 08-3 «Строительство объектов основных

средств»

1111500руб.

(180000руб.+100000руб.+500000руб.+131500руб.+ 200000 руб.) - введен в

эксплуатацию объект основных средств по первоначальной стоимости, равной сумме

затрат на строительство (без НДС).

По окончании строительства организация

определяет сумму НДС, подлежащую уплате в бюджет исходя из всех фактически

произведенных затрат на строительно-монтажные работы. По условию примера

стоимость затрат равна 1111 500 руб. Сумма НДС, исчисленная от налоговой базы,

составит 200 070 руб. (1 111 500 руб. х 18 %):

Дебет 19-1 «НДС при приобретении основных

средств»

Кредит 68 «Расчеты по налогам и сборам», субсчет

«Расчеты по НДС»

200 070 руб. - начислена сумма НДС на

строительно-монтажные работы, выполненные хозяйственным способом;

Дебет 68 «Расчеты по налогам и сборам», субсчет

«Расчеты по НДС»

Кредит 51 «Расчетные счета»

200 070 руб. - перечислена в бюджет сумма НДС;

Дебет 68 «Расчеты по налогам и сборам», субсчет

«Расчеты по НДС»

Кредит 19-1 «НДС при приобретении основных

средств»

250 470 руб. (32 400 руб. + 18 000 руб. + 200

070 руб.) - предъявлен к налоговому вычету НДС по выполненному хозяйственным

способом строительству в месяце, следующем за месяцем ввода в эксплуатацию

объекта.

.2 Порядок учета расчетов с подрядчиками по

выполненным долгосрочным инвестициям

Подрядный способ - это выполнение всех работ:

проектирование, подбор оборудования, строительство, монтажные работы сторонней

организацией, т.е. подрядчиком. Объект сдается заказчиком под «ключ».

При подрядном способе на соответствующих

объектах заказчик и подрядчик ежемесячно составляют акт о приемке выполненных

строительно-монтажных работ. Стоимость выполненных работ определяется по

сметной стоимости.

Согласно ст. 740 ГК РФ по договору строительного

подряда подрядчик обязуется в установленный договором срок построить по заданию

заказчика определенный объект либо выполнить иные строительные работы. Заказчик

должен создать подрядчику необходимые условия для их выполнения, принять

результат этих работ и уплатить обусловленную цену.

Подрядчик обязан вести строительство и связанные

с ним работы в соответствии с технической документацией, которая определяет

объем, содержание работ, а также сметой, определяющей стоимость работ.

Выполненные подрядчиком работы оплачиваются

заказчиком в размере, предусмотренном сметой, а также в сроки и в порядке,

которые установлены договором строительного подряда.

На основании ежемесячных счетов подрядчика,

принятых к оплате, заказчик делает проводки:

Д 08 К 60 - на сумму выполненных работ;

Д 19 К 60 - на сумму НДС;

Д 68 К 19 - на сумму вычета НДС из бюджета.

Оплата счетов подрядчика отражается проводкой: Д

60 К 51.

Окончательный расчет с подрядчиком происходит

после завершения строительства объекта и утверждения акта приемки формы № КС -

11 «Акт приемки законченного строительством объекта» Государственной приемочной

комиссией о вводе объекта в эксплуатацию. (Приложение Г)

Заказчик вправе отказаться от приемки объекта

при обнаружении недостатков, которые исключают возможность использования

объекта в предусмотренных договором целях, а также в случае невозможности их

устранения подрядчиком или заказчиком.

При вводе построенного объекта в эксплуатацию и

постановке на учет в состав основных средств делают бухгалтерскую запись на

инвентарную стоимость: Д 01 К 08.

Инвентарная стоимость определяется отдельно по

каждому вводимому объекту - зданию, сооружению, оборудованию.

Согласно п. 52 Методических указаний по бухучету

основных средств (в ред. Приказа Минфина России от 24.12.2010 г. №186н) объекты

недвижимости, права собственности, не зарегистрированные в установленные в

установленном законодательном порядке, принимаются к бухгалтерскому учету в

качестве основных средств. По объектам недвижимости, по которым закончены

капвложения, амортизация начисляется в общем порядке с первого числа месяца,

следующего за месяцем принятия объекта к бухгалтерскому учету.

Суммы НДС, уплаченные подрядным организациям при

строительстве производственных основных средств, в первоначальную стоимость

объектов не включаются и подлежат возмещению из бюджета.

Организация сможет принять НДС по

строительно-монтажным работам к вычету сразу же, как только работы и услуги

будут учтены на счете 08.

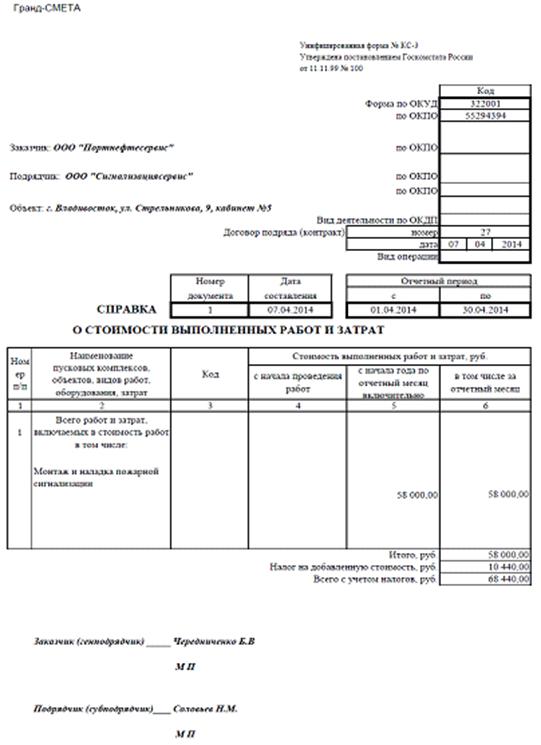

При подрядном способе, выполненные и оформленные

в установленном порядке, строительные работы и работы по монтажу оборудования,

отражаются в учете по дебету счета 08-3 по договорной стоимости согласно

принятым к оплате счетам-фактурам подрядных организаций и справкам формы No

КС-3 «Справка о стоимости выполненных работ и затрат» в корреспонденции с

кредитом счета 60 «Расчеты с поставщиками и подрядчиками». (Приложение Д)

При подрядном способе строительные работы и

работы по монтажу оборудования отражаются на счетах заказчика по договорной

стоимости, в соответствии с принятыми к оплате счетами подрядчиков. Учет этих

затрат ведется на счете 08 «Вложения во внеоборотные активы», субсчет 3

«Строительство объектов основных средств». Стоимость принятых

строительно-монтажных работ оформляется справками о законченных технологических

этапах и комплексах работ и актами приемки выполненных и сданных заказчику

работ (ф. No ОС-1), составляемых приемочной комиссией. На стоимость

принятых работ по акцептованным счетам подрядных организаций дебетуется счет 08

«Вложения во внеоборотные активы», субсчет 3 «Строительство объектов основных

средств», и кредитуется счет 60 «Расчеты с поставщиками и подрядчиками». Если

заказчиком выявлено завышение стоимости строительных или монтажных работ по

сравнению с договорной стоимостью, то на сумму завышения уменьшается задолженность

подрядчику по принятому к оплате счету или возмещаются затраты за счет ранее

полученных подрядчиком сумм.

В соответствии с действующим порядком (НК РФ,

часть вторая) суммы НДС, уплаченные налогоплательщиком (заказчиком) при

капитальном строительстве объектов производственного назначения подрядным

способом, подлежат вычету у заказчика после окончания работ по объекту и

принятия его на учет по акту.

При этом сумма НДС по выполненным подрядчиком

строительно- монтажным работам отражается следующей бухгалтерской записью: Д-т

сч. 19 «Налог на добавленную стоимость по приобретенным ценностям» К-т сч. 60

«Расчеты с поставщиками и подрядчиками».

Ввод в эксплуатацию законченного объекта

отражается обычной записью по дебету счета 01 «Основные средства» и кредиту

счета 08 «Вложения во внеоборотные активы», субсчет 3 «Строительство объектов

основных средств». На величину вычета из сумм НДС по выполненным подрядчиком

строительно-монтажным работам сумм налога по приобретенным заказчиком

стройматериалам запись производится по дебету счета 68 «Расчеты по налогам и

сборам» и кредиту счета 19 «Налог на добавленную стоимость по приобретенным

ценностям».

При строительстве объекта непроизводственного

назначения суммы НДС, уплаченные поставщиком за приобретенные материальные

ценности, а также подрядным организациям за выполненные строительно-монтажные

работы, к вычету не принимаются, а включаются в затраты на строительство.

Проектами строительства может предусматриваться

создание временных титульных зданий и сооружений. Затраты на их возведение

предусматриваются сметами строек; их состав зависит от срока использования этих

сооружений. В случае, когда подобные объекты используют только в течении

времени строительства основного объекта, их стоимость может формироваться только

из стоимости строительно-монтажных работ. Если временные постройки будут

функционировать после их передачи заказчику или подлежат реализации на сторону,

то в сумме строительно-монтажных работ прибавляют прочие капитальные затраты.

Затраты на возведение временных титульных

сооружений амортизируют, как и основные средства.

Временные титульные здания и сооружения,

числящиеся на балансе подрядчика и используемые только в процессе строительства

основного объекта, ликвидируют в установленном порядке с отнесением убытков на

счет 99 «Прибыли и убытки». Эти убытки увеличивают инвентарную стоимость

строящихся объектов.

Если подрядчик получил от заказчика средства на

возведение временных титульных объектов, их учитывают в составе выручки, а

непосредственно затраты отражают на 29 «Обслуживающие производства и

хозяйства».

Оборудование, требующее монтажа, для строящегося

объекта, может приобретать как заказчик, так и подрядчик. В первом случае оно

учитывается на балансе заказчика на счете 07 «Оборудование к установке» по

стоимости приобретения.

В дальнейшем по акту это оборудование передается

подрядчику, но оно продолжает учитываться у заказчика на отдельном

аналитическом счете к счету 07.

Подрядчик берет такое оборудование на

забалансовый счет 005 «Оборудование, принятое для монтажа» (без кредитования

какого либо другого счета).

При сдаче строительной организации оборудования

в монтаж его стоимость в оценке поставщиков заказчик списывает: Д 08 К 07.

Основанием служит справка о стоимости,

выполненных работ и затрат (форма ЗКС) или акты инвентаризации незавершенного

производства. Кроме того, на счет 08 следует отнести соответствующую часть

расходов по доставке и заготовительно-складские расходы.

В отчетности, оборудование отражают в составе

капитальных вложений с того месяца, в котором начаты работы по его установке на

постоянном месте эксплуатации.

Поступление на склад оборудования не требующего

монтажа, оформляют актами о приемке оборудования, а инструмента и инвентаря -

приходными ордерами. Если по оплаченному счету поставщика указанные ценности к

концу месяца на склад заказчика не поступили, их учитывают на счетах, как

ценности в пути.

Если стройки обеспечивают этим оборудованием и

предметами непосредственно подрядчики, то заказчик отражает такое оборудование

и предметы в составе затрат на капитальное строительство по договорной

стоимости по мере оплаты или принятия к оплате счетов подрядчика вместе с

объектом строительства, для которого они приобретались.

Инвентарная стоимость оборудования, не

требующего монтажа, инструмента и инвентаря, предназначенных для вводимых

объектов в качестве первого комплекта, а также оборудования для постоянного

запаса, переданного заказчиком подрядчику, в балансе заказчика отражают по Д 08

и К 07, 10, субсчет 9 «Инвентарь и хозяйственные принадлежности». С вводом в

эксплуатацию объекта инвентарную стоимость каждой единицы в действующих

организациях приходуют проводкой: Д 01 и К 08.

При отпуске строительных материалов заказчиком

со своих складов подрядчику заказчик делает запись: Д 08 К 10, субсчет 8

«Строительные материалы».

Прочие капитальные затраты включают в себя в

инвентарную стоимость вводимых объектов либо по прямому назначению (оплата

проектных работ, затраты по отводу земельных участков), либо пропорционально

договорной стоимости каждого объекта (если затраты осуществлялись для

нескольких объектов одновременно). Можно использовать нормативы исходя из

соотношений ассигнований на эти цели по смете и общей сметной стоимости

объектов, когда последние вводят частями.

По объектам, вводим в эксплуатацию по завершении

строительства, налог на добавленную стоимость не возмещается; его сумма,

уплаченная поставщикам, включается в балансовую стоимость объекта. [19;99]

Например, ООО «Портнефтесервис» - застройщик

заключила с подрядчиком договор на строительство объекта производственного

назначения. Согласно договору обеспечение строительства оборудованием возложено

на застройщика. Затраты организации на строительство составили:

стоимость работ по составлению сметы - 118 000

руб, в том числе НДС - 18 000 руб.;

стоимость строительных работ по предъявленным

счетам подрядчика - 1180 000руб., в том числе НДС- 180000 руб.;

стоимость оборудования, требующего монтажа, - 2

360000руб., в том числе НДС - 360 000 руб,

стоимость работ по монтажу оборудования согласно

предъявленным счетам подрядчика - 590 000руб, в том числе НДС - 90 000руб.;

стоимость оборудования, не требующего монтажа, -

1 770000 руб., в том числе НДС - 270 000руб.

Организация произвела расчеты с контрагентами.

Объект завершен строительством и принят к бухгалтерскому учету.

Затраты по строительству объекта в бухгалтерском

учете застройщика отражаются следующими записями:

Дебет 08-3 «Строительство объектов основных

средств»

Кредит 60 «Расчеты с поставщиками и

подрядчиками»

100 000 руб. (118 000 руб. - 18 000 руб.) -

отражена стоимость услуг сторонней организации по составлению сметы (без НДС);

Дебет 19-1 «НДС при приобретении основных

средств»

Кредит 60 «Расчеты с поставщиками и

подрядчиками»

18 000 руб. - отражен НДС по услугам;

Дебет 08-3 «Строительство объектов основных

средств»

Кредит 60 «Расчеты с поставщиками и

подрядчиками»

1000 000 руб. (1 180000 руб. - 180000 руб.) -

отражена стоимость строительных работ согласно Справке о стоимости выполненных

работ и затрат (форма № КС-3), предъявленной подрядчиком (без НДС);

Дебет 19-1 «НДС при приобретении основных

средств»

Кредит 60 «Расчеты с поставщиками и

подрядчиками»

— 180 000 руб. - отражен НДС по строительным

работам;

Дебет 07 "Оборудование к установке"

Кредит 60 "Расчеты с поставщиками и

подрядчиками"

2 000 000 руб. (2 360 000 руб. - 360 000 руб.) -

оприходовано на склад оборудование, требующее монтажа (без НДС);

Дебет 19-1 "НДС при приобретении основных

средств"

Кредит 60 "Расчеты с поставщиками и

подрядчиками"

360000 руб. - отражен НДС по поступившему

оборудованию;

Дебет 08-3 "Строительство объектов основных

средств"

Кредит 07 "Оборудование к установке"

2 000 000 руб. - списана стоимость оборудования,

переданного в монтаж (подрядчик приступил к его монтажу);

Дебет 08-3 "Строительство объектов основных

средств"

Кредит 60 "Расчеты с поставщиками и

подрядчиками"

500000 руб. (590000 руб. - 90000 руб.) -

отражена стоимость работ по монтажу оборудования (без НДС);

Дебет 19-1 "НДС при приобретении основных

средств"

Кредит 60 "Расчеты с поставщиками и подрядчиками"

90 000 руб. - отражен НДС по монтажным работам;

Дебет 08-3 "Строительство объектов основных

средств"

Кредит 60 "Расчеты с поставщиками и

подрядчиками"

1 500000 руб. (1 770 000 руб. - 270 000 руб.) -

стоимость оборудования, не требующего монтажа, включена в затраты на

строительство (без НДС);

Дебет 19-1 "НДС при приобретении основных

средств"

Кредит 60 "Расчеты с поставщиками и

подрядчиками"

270 000 руб. - отражен НДС по поступившему

оборудованию;

Дебет 60 "Расчеты с поставщиками и

подрядчиками"

Кредит 51 "Расчетные счета"

6018000руб. (118000руб. + 1180000руб. +

2360000руб. + 590 000 руб. + 1 770 000 руб.) - с расчетного счета перечислено в

погашение задолженности перед поставщиками и подрядчиками.

Дебет 01 "Основные средства"

Кредит 08-3 "Строительство объектов

основных средств"

5 100000 руб. (100000 руб. + 1000 000 руб. + 2

000 000 руб. + 500000 руб. + 1500000 руб.) - законченный строительством объект

принят к бухгалтерскому учету по первоначальной стоимости;

Дебет 68 "Расчеты по налогам и

сборам", субсчет "Расчеты по НДС"

Кредит 19-1 "НДС при приобретении основных

средств"

918000 руб. (18000 руб. + 180000 руб. + 360000

руб. + 90000 руб. + 270000 руб.) - предъявлен к налоговому вычету НДС в месяце,

следующем за месяцем, в котором объект, завершенный капитальным строительством,

был введен в эксплуатацию.

При строительстве объектов непроизводственного

назначения, а также объектов, используемых при производстве и реализации

товаров, не облагаемых НДС, суммы налога, уплаченные по строительно-монтажным

работам, оборудованию, товарам, использованным на строительство, не подлежат

налоговому вычету и включаются в первоначальную стоимость основных средств. В

этом случае по завершении строительства в бухгалтерском учете производятся

записи:

Дебет 08-3 "Строительство объектов основных

средств"

Кредит 19-1 "НДС при приобретении основных

средств"

918 000 руб. - сумма НДС включена в

первоначальную стоимость объекта строительства;

Дебет 01 "Основные средства"

Кредит 08-3 "Строительство объектов

основных средств"

6 018 000 руб. (5 100 000руб + 918 000 руб.) -

законченный строительством объект принят к бухгалтерскому учету по

первоначальной стоимости.

.3 Учет кредитов и займов, полученных для

осуществления строительных работ

Кредиты банка, обеспечивая хозяйственную деятельность

предприятий, содействуют их развитию, увеличению объемов производства

продукции, работ, услуг.

Учет кредитов и займов организуется в

соответствии с ПБУ 15/2008 «Учет расходов по займам и кредитам». В нем нет

деления на краткосрочные и долгосрочные займы.[14]

Долгосрочные (свыше одного года) кредиты

выдаются главным образом на приобретение основных средств и осуществление

долгосрочных инвестиций (расширение, реконструкция, новое строительство) с

погашением кредита в течении срока, предусмотренного кредитным договором: Д 51,

52 К 67.

В соответствии ПБУ 10/99 проценты за пользование

любыми кредитами и займами должны быть учтены в составе прочих расходов, т.е.

списаны на финансовые результаты в дебет счета 91, а для целей налогообложения

учтены согласно требования законодательства по налогу на прибыль.

Проценты, начисленные по кредитам и займам,

признаются расходами при условии, что размер начисленных процентов существенно

не отклоняется от среднего уровня процентов, взимаемых по кредитам, выданным в

том же квартале или месяце на сопоставимых условиях.

При этом существенным отклонением размера

начисленных процентов по долговому обязательству считается отклонение более чем

на 20% в сторону повышения или понижения от среднего уровня процентов,