Фінансовий аналіз діяльності ВАТ 'ЦГЗК'

ЗМІСТ

1.

Ознайомлення з підприємством ВАТ "ЦГЗК"та організацією фінансової

роботи

.Вивчення

фінансових взаємовідносин господарських суб`єктів та організації грошових

розрахунків на ВАТ «ЦГЗК

.Управління

грошовими

потоками на ВАТ «ЦГЗК»

4.Управління

формуванням

і розподілом прибутку на ВАТ «ЦГЗК»

5.Вивчення

порядку

оподаткування на ВАТ «ЦГЗК»

6.Управління

власним капіталом на ВАТ «ЦГЗК»

7.Управління

оборотним капіталом

ВАТ»ЦГЗК»

8.Управління

інвестиційною діяльністю на ВАТ «ЦГЗК»

9.Упрвління

залученим позичкового капіталом на ВАТ «ЦГЗК»

10.Фінансовий

аналіз діяльності ВАТ «ЦГЗК»

Додатки

фінансовий грошовий

прибуток капітал

РОЗДІЛ 1.ОЗНАЙОМЛЕННЯ З ВАТ

"ЦГЗК" Й ОРГАНІЗАЦІЄЮ ФІНАНСОВОЇ РОБОТИ

Вiдкрите акцiонерне товариство

"Центральний гiрничо-збагачувальний комбiнат" - одне з найпотужнiших

пiдприємств в Українi по виробництву концентрату, обкотишiв та iншої

залiзорудної сировини.

ВАТ «Центральний

гірничо-збагачувальний комбінат» (м. Кривий Ріг) входить до п'ятірки найбільших

виробників гірничорудної сировини України.

Підприємство володіє значним

інтелектуальним потенціалом, має дружні, тісні стосунки з партнерами, оснащене

сучасними інформаційними засобами діяльності і управління, облік і управління

діяльністю здійснюються за допомогою комп'ютерної мережі.

ВАТ "Центральний

гірничо-збагачувальний комбінат" (Центральний ГОК, ЦГОК) - єдине

підприємство в Україні, яке одночасно використовує відкритий і підземний

способи добування руди, а також залучає до переробки відходи збагачення.

Підприємство спеціалізується

на здобичі, переробці і виробництві сировини

для металургійної промисловості

- окатишів і залізорудного концентрату.

Маркетингова діяльність ВАТ

«Центральний ГЗК» - це складна система, основними задачами якої є формування

асортименту підприємства, підвищення якості

товару та цінова політика.

РОЗДІЛ 2. ВИВЧЕННЯ ФІНАНСОВИХ

ВЗАЄМОВІДНОСИН ГОСПОДАРСКИХ СУБ`ЄКТІВ ТА ОРГАНІЗАЦІЇ ГРОШОВИХ РОЗРАХУНКІВ ВАТ

«ЦГЗК»

У процесі фінансово-господарської

діяльності підприємства України та зарубіжжя складають як поточну, так і

прогнозовану фінансову звітність. Якщо поточна звітність відображає результати

господарювання за певний період, то прогнозована-формується до початку

господарської діяльності у відповідності до перспективних планів, стратегії

розвитку підприємства.

У її складані зацікавлені, в першу

чергу, внутрішні користувачі інформації оскільки саме у прогнозованій

фінансовій звітності інтегрується уся фінансово-господарська діяльність

підприємства.

Певний інтерес до прогнозованої

фінансової звітності мають і зовнішні користувачі, зокрема:

Установи банків-наприклад, для

оцінки рівня кредитоспроможності суб’єктів

господарювання

при отриманні позик.

Кредитори-з метою оцінки

передбачуваності дій керівництва та ризику фінансового результату протягом

терміну позики.

Крім того, прогнозовані фінансові

звіти включаються окремим розділом до стратегічних планів, що розробляються як

фінансово стабільними, так і не прибутковими підприємствами.

Вміння підготувати проектовані

фінансові звіти і обрати оптимальну фінансову стратегію є запорукою уникнення

помилок у бізнесі.

На основі запропонованих заходів

складемо прогнозний агрегований звіт про фінансові результати підприємства на

плановий рік(табл.10.1) [30].

Таблиця 10.1

Агрегований прогнозований звіт про

фінансові результатиВАТ «ЦГЗК» на плановий рік(тис.грн.)

|

Стаття

|

2014 рік

|

Плановий рік

|

Відхилення

|

|

|

|

Абсол.

|

Відн., %

|

|

1

|

2

|

3

|

4

|

5

|

|

Доход (виручка) від реалізації продукції

(товарів, робіт, послуг)

|

16696783

|

19535236

|

2838453

|

17,0

|

|

Податок на додану вартість

|

2048490

|

3255873

|

1207383

|

58,9

|

|

Чистий доход (виручка) від реалізації

продукції (товарів, робіт, послуг)

|

14648293

|

16279363

|

1631070

|

11,1

|

|

Собівартість реалізації продукції (товарів,

робіт, послуг)

|

5308264

|

6051421

|

743157

|

14,0

|

|

Валовий прибуток:

|

|

- прибуток

|

9340029

|

10227942

|

887913

|

9,5

|

|

Інші операційні доходи

|

10036095

|

11641870

|

1605775

|

16,0

|

|

Адміністративні витрати

|

125853

|

139697

|

13844

|

11,0

|

|

Витрати на збут

|

763010

|

831681

|

68671

|

9,0

|

|

Інші операційні витрати

|

10042037

|

10945820

|

903783

|

9,0

|

|

Фінансові результати від операційної

діяльності:

|

|

- прибуток

|

8445224

|

9952615

|

1507391

|

17,8

|

|

Інші фінансові доходи

|

68038

|

74842

|

6804

|

10,0

|

|

Інші доходи

|

5083

|

5693

|

610

|

12,0

|

|

Фінансові витрати

|

379448

|

387037

|

7589

|

2,0

|

|

Втрати від участі в капіталі

|

0

|

0

|

|

|

|

Інші витрати

|

121852

|

1226029

|

1104177

|

906,2

|

|

Фінансові результати від звичайної діяльності

до оподаткування:

|

|

- прибуток

|

8252328

|

8420083

|

167755

|

2,0

|

|

Податок на прибуток від звичайної діяльності

|

2003172

|

1936619

|

-66553

|

-3,3

|

|

Фінансові результати від звичайної діяльності:

|

|

- прибуток

|

6249156

|

6483464

|

234308

|

3,7

|

|

Надзвичайні:

|

|

|

- доходи

|

0

|

0

|

0

|

0

|

|

Чистий:

|

|

- прибуток

|

6249152

|

6483464

|

234312

|

3,7

|

|

|

|

|

|

|

|

Так у плановому періоді планується

отримання чистого прибутку у сумі 6483464 тис.грн.., тобто на 3,7%

більшепорівняно з 2014 роком (див. рис.10.1).

Дохід від реалізації продукції у

плановому періоді збільшився на 17 % і становитиме 1953523633тис..грн..

Собівартість реалізованої продукції у порівнянні із 2014 роком зросла на 14%,

що пов’язано з економією енерговитрат за рахунок придбання лазерного

устаткування. Інші фінансові доходи збільшаться на 10,0% тобто на

6804тис..грн..

Із збільшення обсягів реалізації

продукції підприємства збільшаться запаси та готівкові кошти для розрахунків із

своїми постачальниками.

Відповідно із збільшенням обсягів

реалізації продукції збільшиться сума дебіторської заборгованості підприємства.

Рис.10.1. Динаміка фінансових

показників ВАТ

«ЦГЗК» на 2014 рік та на плановий період.

Отже, на основі отриманих

результатів діяльності підприємства на плановий рік складемо прогнозний баланс

(див.табл.3.2).

Проаналізувавши дані таблиці 3.2

можна зробити висновок, що серед необоротних активів найбільшу питому вагу

займають основні засоби, первісна вартість основних засобів збільшилась на

38,1% і складатиме 12894375тис. грн.., згідно з цим підвищаться й усі статті в

оборотних активах у зв’язку із збільшенням обсягів реалізації продукції.

Таблиця 10.2

Агрегований прогнозний баланс ВАТ

"ЦГЗК" на плановий рік (тис.грн.)

|

Актив

|

2014 рік

|

Плановий рік

|

Відхилення

|

|

|

|

Абсолютне

|

Відносне, %

|

|

1

|

2

|

3

|

4

|

5

|

|

1. Необоротні активи

|

|

Нематеріальні активи:

|

|

|

залишкова вартість

|

9789

|

32218

|

22429

|

229,1

|

|

первісна вартість

|

34281

|

61363

|

27082

|

79,0

|

|

Накопичена амортизація

|

24492

|

29145

|

4653

|

19,0

|

|

Незавершене виробництво

|

2291573

|

2726972

|

435399

|

19,0

|

|

Основні засоби:

|

|

|

|

|

|

залишкова вартість

|

7352883

|

9791105

|

2438222

|

33,2

|

|

первісна вартість

|

9337528

|

12894375

|

3556847

|

38,1

|

|

Знос

|

1984645

|

3112003

|

1127358

|

56,8

|

|

Довгострокові фінансові інвестиції:

|

|

інші фінансові інвестиції

|

14

|

14

|

0

|

0

|

|

Довгострокова дебіторська заборгованість

|

184679

|

240083

|

55404

|

30,0

|

|

Усього за розділом 1

|

9858174

|

12790391

|

2932217

|

29,7

|

|

2. Оборотні активи

|

|

|

|

|

|

Запаси:

|

|

|

|

|

|

виробничі запаси

|

310430

|

808653

|

498223

|

160,5

|

|

тварини на вирощуванні та відгодівлі

|

0

|

0

|

0

|

0

|

|

Незавершене виробництво

|

41758

|

48857

|

7099

|

17,0

|

|

готова продукція

|

144343

|

168881

|

24538

|

17,0

|

|

товари

|

14815

|

17778

|

2963

|

20,0

|

|

Дебіторська заборгованість за товари, роботи,

послуги:

|

|

|

чиста реалізаційна вартість

|

7033409

|

8440203

|

1406794

|

20,0

|

|

первісна вартість

|

7034809

|

8441771

|

1406962

|

20,0

|

|

резерв сумнівних боргів

|

1400

|

1568

|

168

|

12,0

|

|

Дебіторська заборгованість за розрахунками:

|

|

з бюджетом

|

56820

|

67616

|

10796

|

19,0

|

|

за виданими авансами

|

945871

|

1125586

|

179715

|

19,0

|

|

з нарахованих доходів

|

0

|

0

|

0

|

0

|

|

Інша поточна дебіторська заборгованість

|

1408871

|

1662468

|

253597

|

18,0

|

|

Поточні фінансові інвестиції

|

8648

|

10205

|

1557

|

18,0

|

|

Грошові кошти та їх еквіваленти:

|

|

|

в національній валюті

|

33375

|

328669

|

295294

|

884,8

|

|

у т.ч. в касі

|

7

|

8

|

1

|

19,0

|

|

в іноземній валюті

|

3114

|

3706

|

592

|

19,0

|

|

Інші оборотні активи

|

0

|

0

|

0

|

0

|

|

Усього за розділом 2

|

10005621

|

12682622

|

2677001

|

26,8

|

|

3. Витрати майбутніх періодів

|

39

|

46

|

7

|

19,0

|

|

Баланс

|

19865782

|

25473059

|

5607277

|

28,2

|

Первісна вартість нематеріальних

активів підвищується і це пов’язано з удосконаленням цих нематеріальних

активів. Найменша питома вага належить нематеріальним активам і це пов’язано з

тим, що підприємство не використовує інновації повною мірою, первісна вартість

нематеріальних активів складає 61363 тис. грн.., а залишкова вартість становить

32218 тис. грн..

Так сума первісної вартості основних

засобів збільшилася на 12894375 тис..грн. , відповідно збільшилися у статті в

оборотних активах підприємства у зв’язку із збільшенням обсягів реалізації

продукції.

Зміна статутного капіталу

підприємства пов’язана із заміною нерозподіленого збитку підприємства на нерозподілений

прибуток підприємства за рахунок чистого прибутку підприємства.

Довгострокові зобов’язання

зменшилися. Зміна короткострокових кредитів банку пов’язана із потребою

залучених коштів для здійснення господарської діяльності підприємства.

При цьому зменшується сума поточних

зобов’язань підприємства, що пов'язано із політикою підприємства зменшити їх

суми на кінець планового періоду.

РОЗДІЛ 3.

УПРАВЛІННЯ

ГРОШОВИМИ ПОТОКАМИ ВАТ «ЦГЗК»

Основною метою управління грошовими

потоками є забезпечення фінансової рівноваги підприємства в процесі його

розвитку шляхом збалансування обсягів надходжень і витрат коштів і їхньої

синхронізації в часі.

Також в процесі управління,

необхідним є виділення основних завдань, на шляху до реалізації основної цілі.

Процес управління грошовими потоками

підприємства, за Бланком І.А. охоплює такі основні етапи:

. Забезпечення повного і

достовірного обліку грошових потоків підприємства і формування необхідної

звітності. Цей етап управління покликаний реалізувати принцип інформативної

його вірогідності. У процесі здійснення цього етапу управління грошовими

потоками забезпечується координація функцій і задач служб бухгалтерського

обліку і фінансового менеджменту підприємства.

. Аналіз грошових потоків

підприємства в попередньому періоді. Основною метою цього аналізу є виявлення

рівня достатності формування коштів, ефективності їхнього використання, а також

збалансованості позитивного і негативного грошових потоків підприємства за

обсягом і в часі. Аналіз грошових потоків проводиться по підприємству в цілому,

у розрізі основних видів його господарської діяльності, по окремих структурних

підрозділах (“центрах відповідальності”).

. Оптимізація грошових потоків

підприємства. Така оптимізація є однією з найважливіших функцій управління

грошовими потоками, спрямованою на підвищення їхньої ефективності в майбутньому

періоді.

Найважливішими завданнями,

розв'язуваними в процесі цього етапу управління грошовими потоками, є:

• виявлення і реалізація резервів,

що дозволяють знизити залежність підприємства від зовнішніх джерел залучення

коштів;

• забезпечення більш повної

збалансованості позитивних і негативних грошових потоків у часі і за обсягами;

• забезпечення більш тісного

взаємозв'язку грошових потоків по видах господарської діяльності підприємства;

• підвищення суми і якості чистого

грошового потоку, генерованого господарською діяльністю підприємства.

. Планування грошових потоків

підприємства в розрізі різних їхніх видів. Таке планування носить прогнозний

характер у силу невизначеності ряду вихідних його передумов. Тому планування

грошових потоків здійснюється у формі різноманітних планових розрахунків цих

показників при різних сценаріях розвитку вихідних факторів (оптимістичному,

реалістичному, песимістичному).

. Забезпечення ефективного контролю

грошових потоків підприємства.

В літературі також виділяють і інший

перелік етапів управління грошовими потоками підприємства [13]. Управління

грошовими потоками слід розглядати як послідовний процес постановки завдань та

їх виконання, котрий включає реалізацію таких етапів:

• планування та прогнозування

грошових потоків і складання відповідних внутрішні фінансових документів;

• імплантація бюджету грошових

потоків;

• корегування планових величин

відповідно до зміни зовнішніх і внутрішніх умов реалізації бюджету грошових

потоків.

На наш погляд, в управлінні

грошовими потоками необхідно здійснювати низку організаційних економічних

заходів: виявлення проблемних аспектів фінансового стану підприємства; аналіз

проблемної ситуації за допомогою оцінки грошових коштів; розробка пропозицій

щодо оптимізації руху грошових потоків на підприємстві; планування показників

грошових потоків із врахуванням оптимізаційних заходів; своєчасний моніторинг

планових показників грошових потоків підприємств.

Процес управління грошовими потоками

підприємства базується на визначених принципах, основними з яких є [2]:

• принцип інформативної

вірогідності;

• принцип забезпечення

збалансованості;

• принцип забезпечення ефективності;

• принцип забезпечення ліквідності.

Управління грошовими потоками

підприємства є важливою складовою частиною загальної системи управління його

фінансовою діяльністю. Воно дозволяє вирішувати різноманітні задачі фінансового

менеджменту і підпорядковане його головній меті.

У таблиці 2.1 наведено чистий рух

коштів від інвестиційної, фінансової та операційної діяльності на ВАТ «ЦГЗК».

Таблиця 2.1

Звіт про рух коштів на ВАТ «ЦГЗК»

за

2011-2013 рр.

|

Показник

|

Рік

|

Відхилення

|

|

2011

|

2012

|

2013

|

2012-2011

|

2013-2012

|

|

Чистий рух коштів від операційної діяльності

|

1072586

|

3285838

|

5158803

|

2213252

|

1872965

|

|

Чистий рух коштів від фінансової діяльності

|

-916897

|

-2443610

|

-3139319

|

-1526713

|

-695709

|

|

Чистий рух коштів від інвестиційної діяльності

|

-310449

|

-776092

|

-2058005

|

-465643

|

-1281913

|

Дивлячись на таблицю, можемо зробити

висновок, що чистий рух коштів від операційної діяльності протягом 2011-2013

року зростає, це свідчить про постійні грошові надходження на підприємства, чистий

рух коштів від фінансової діяльності на початок аналізованого періоду складав

-916897 тис.грн.., а на кінець 2013 він зменшивсся до -3139319 тис.грн., а

чистий рух коштів від інвестиційної діяльності протягом аналізованого періоду з

-310449 тис.грн.. зріс до -2058005 тис. грн.., це є негативною тенденцію, так

як було дуже мало надходжень на підприємство.

Отже, розроблений алгоритм системи

управління грошовими потоками дозволяє підвищити ступінь фінансової і

виробничої гнучкості підприємства та покращити оперативне управління з точки

зору збалансованості надходжень і видатків грошових коштів; підвищити обсяги

продажу та оптимізації затрат за рахунок більших можливостей маневрування

ресурсами компанії; підвищити ефективність управління борговими зобов’язаннями

та вартістю їх обслуговування; створити надійну базу оцінки ефективності роботи

кожного підрозділу компаній; підвищити ліквідність і платоспроможність

підприємств

РОЗДІЛ 4.

УПРАВЛІННЯ

ФОРМУВАННЯМ І РОЗПОДІЛОМ ПРИБУТКУ НА ВАТ «ЦГЗК»

Прибуток є важливим показником

ефективної діяльності підприємств. Проте якість роботи підприємства не можна

оцінювати за масою прибутку. Для того щоб точно обчислити прибутковість

підприємства, потрібно зіставити прибуток з витратами підприємства або з

обсягом виробничих фондів підприємств. Таке зіставлення характеризує

рентабельність. Рентабельність показує прибутковість, доходність підприємства.

Ефективність фінансової діяльності

виражається в досягнутих фінансових результатах. Для визначення фінансового

результату діяльності підприємства за звітний період необхідно порівняти доходи

звітного періоду і витрати, понесені для одержання цих доходів.[22]

Доходи підприємства - це збільшення

економічних вигод у вигляді надходжень активів або зменшення зобов’язань, які

приводять до зростання власного капіталу (крім зростання капіталу за рахунок

внесків власників).

У таблиці 3.1. наведені результати

аналізу доходів ПАТ «ЦГЗК» . Розрахунки засвідчують, що протягом чотирьох років

доходи підприємства сформовані за рахунок доходів, отриманих у результаті

операційної діяльності. Основну частку в їх загальній сумі займає виручка від

реалізації ( у 2013 році 59,17 %), порівняно з 2012 роком вона збільшилася на

4,92 %. Відзначаємо значну питому вагу інших операційних доходів, особливо у 2011

році, що пояснюється реалізацією оборотних активів підприємства.

Відмічаємо також тенденцію до

збільшення загальної суми доходів за рахунок збільшення, в першу чергу, обсягів

виробничої діяльності та виручки від реалізації. Серед основних причин цих змін

можуть бути - збільшення доходів від реалізації матеріальних оборотних активів,

доходів від операційної аренди.

Таблиця 3.1

Динаміка складу та структури доходів

на ПАТ«ЦГЗК»

|

№ з/п

|

Найменування

показника

|

2011 рік

|

2012 рік

|

2013 рік

|

Відхилення 2012-2011 рр.

|

Відхилення 2013-2012 рр.

|

|

|

сума, тис. грн.

|

%

|

сума, тис. грн.

|

%

|

сума, тис. грн.

|

%

|

Абсолют-не

|

Відно-сне,%

|

П

|

Абсолютне

|

Відносне,%

|

Пунктів структури

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

13

|

14

|

|

1

|

Чистий дохід

від реалізації

продукції

|

5870394

|

57,32

|

9988713

|

54,25

|

14648293

|

59,17

|

4118319

|

70,15

|

-3,07

|

4659580

|

46,64

|

4,92

|

|

2

|

Інші операційні

доходи

|

4197662

|

40,99

|

8054666

|

43,75

|

10036095

|

40,54

|

3857004

|

91,88

|

2,76

|

1981429

|

24,59

|

-3,21

|

|

3

|

Інші фінансові

доходи

|

29043

|

0,28

|

70002

|

0,38

|

68038

|

0,27

|

40959

|

141,03

|

0,10

|

-1964

|

-2,80

|

-0,11

|

|

4

|

Інші доходи

|

144096

|

1,41

|

298114

|

1,62

|

5083

|

0,02

|

154018

|

106,89

|

0,21

|

-293031

|

-98,29

|

-1,60

|

|

5

|

Надзвичайні доходи

|

-

|

-

|

219

|

0,0012

|

0

|

0,00

|

-

|

-

|

-

|

-219

|

-100

|

0,00

|

|

Разом

|

10241195

|

100

|

18411714

|

100

|

24757518

|

110

|

8170519

|

79,78

|

0,00

|

6345812

|

67927148

|

19

|

У загальній сумі доходів

підприємства за 2011 рік найбільшу питому вагу (57,32%) займає чистий дохід від

реалізації продукції. Інші операційні доходи становлять 40,99%,а найменшу

частку займають інші фінансові доходи 0,28%.

У загальній сумі доходів

підприємства за 2012 рік найбільшу питому вагу (54,25%) займає чистий дохід від

реалізації продукції. Інші операційні доходи становлять 43,75%,а найменшу

частку займають надзвичайні доходи 0.0012%. Інші доходи підприємства складають

1,62%.

Сума чистого доходу від реалізації продукції

у 2013 році збільшилась на 4659580 тис..грн., і становить 59,17%. Інші

операційні доходи зросли на 24,59 % і у сумі дали 10036095 тис..грн., інші

фінансові доходи та інші доходи зменшились у порівнянні з 2012 роком на 1964

тис..грн., і 293031 тис..грн. відповідно.

Порівнюючи тенденцію зміни доходів

та витрат підприємства відмічаємо деяке збільшення доходів. Так якщо порівняно

з 2012 роком загальна сума доходів становила 18411714тис..грн., то в 2013 році

зросла на 6345812 тис..грн., і в підсумкускладає24757518 тис.грн..

РОЗДІЛ 5.

ВИВЧЕННЯ

ПОРЯДКУ ОПОДАТКУВАННЯ ВАТ «ЦГЗК»

Порядок оподаткування ВАТ «ЦГЗК»

здійснюється згідно чинного законодавства, насамперед Закону України “Про

систему оподаткування” від 25.06.91 № 1251-ХІІ [1], а також на загальних підставах.

Підприємство сплачує наступні

податки та обов’язкові платежі: податок на прибуток, податок на додану

вартість, податок на прибуток від звичайної діяльності; податки з надзвичайного

прибутку; збір за забруднення навколишнього середовища, збір на обов’язкове

державне пенсійне страхування, збір до фонду зайнятості, відрахування на

страхування від нещасних випадків.

Згідно Закону України “Про систему

оподаткування” з вище перелічених податків і зборів, що сплачує ВАТ «ЦГЗК» всі

є загальнодержавними.

Серед прямих податків слід приділити

увагу податку на прибуток. При цьому об’єктом оподаткування є прибуток, який

визначається шляхом зменшення скоригованого валового доходу звітного періоду на

суму валових витрат платника та суму амортизаційних відрахувань. Обчислення

оподаткованого прибутку покладено на бюро розрахунків з бюджетом, працівники

якого керуються Законом України “Про оподаткування прибутку підприємств”.

Слід відмітити, що валовий дохід

підприємства - це загальна сума доходів його від всіх видів діяльності,

одержаних протягом звітного періоду у будь - якій його формі як на території

України, так і за її межами. Виключенням з валових доходів є суми акцизного

збору і податку на додану вартість, які отримані підприємством при формуванні

ціни продажу продукції, робіт, послуг. Валові витрати - це сума будь - яких

витрат платника протягом звітного періоду у будь - якій формі [7].

В декларації про прибуток визначено

суму податкового зобов’язання по податку на прибуток у розділі V визначеної

декларації. Цю суму відображають в «Звіті про фінансові результати» в графі

«податок на прибуток». У 2010 році ВАТ «ЦГЗК» сплатило до бюджету податок на

прибуток у розмірі - 847885 тис. грн., у 2011 році 565387 тис. грн., у 2012

році - 1214742 тис. грн. , а у 2013 році - 2003172 тис. грн., тобто на 64,9%

більше у порівнянні з 2012 роком. Але сума податку на прибуток, що

відображається у декларації та формі №2 дещо відрізняється, оскільки податковий

та бухгалтерський звітні періоди не збігаються.

Податок, що підлягає сплаті до

бюджету зменшується на вартість придбаних торгових патентів та суму сплачених

протягом звітного періоду авансових внесків. Протягом звітного періоду до 20

числа другого і третього місяця кварталу відповідно за перший та другий місяці

сплачуються авансові внески, виходячи із очікуваного розміру оподаткованого

прибутку. Декларація подається протягом 40 днів з дня закінчення звітного

кварталу або року. По закінченні кварталу, виходячи із фактичного розміру

об’єкта оподаткування визначається фактична сума податку на прибуток, яка

співставляється із сумою сплачених авансових внесків і визначається сальдо

розрахунків з бюджетом. Кінцева сплата податку здійснюється протягом 10 днів з

кінцевого строку подання декларації. Зайве сплачені суми авансових внесків

зараховуються в рахунок майбутніх платежів по податку на прибуток.

Серед непрямих податків ВАТ «ЦГЗК»

сплачує ПДВ. Сума цього податку розраховується як різниця між податковим

зобов’язанням та податковим кредитом. Якщо різниця від’ємна, то бюджет

відшкодовує суму переплати або зараховує в наступні податкові періоди. У 2010

році ВАТ «ЦГЗК» сплатило 1305110 тис. грн. ПДВ, у 2011 році - 882050 тис. грн.

ПДВ, у 2012 році - 1514440 тис. грн. ПДВ, а у 2013році - 2048490 тис. грн., ці

суми відображені у декларації з ПДВ, а також у „Звіті про фінансові

результати”. Термін подання декларації по даному податку до 20 числа місяця

наступного за звітним. Сплата податку здійснюється протягом 10 днів з кінцевого

строку подання декларації [3].

Серед відрахувань у цільові централізовані

фонди слід приділити увагу збору на обов’язкове державне пенсійне страхування,

збору на обов’язкове державне соціальне страхування. Збір на обов’язкове

державне пенсійне страхування підприємство сплачує за ставкою 32%, при цьому

об’єктом оподаткування є фактичні витрати на оплату праці [4]. Законодавчо

встановлені розміри внесків на загальнообов’язкове державне соціальне

страхування:

у зв’язку з тимчасовою втратою

працездатності та витратами, зумовленими народженням та похованням - 2,9% суми

фактичних витрат на оплату праці;

на загальнообов’язкове державне

соціальне страхування на випадок безробіття - 2,1% суми фактичних витрат на

оплату праці [6].

Штрафні санкції застосовуються ДПІ

до підприємства на основі вище вказаного Закону. Так, в разі, якщо платник

податку не подає податкову декларацію в строки, передбачені законодавством, то

до нього застосовується штраф в розмірі 10 неоподатковуваних мінімумів доходів

громадян за кожне таке неподання чи затримку; в разі коли по результатах

документальних перевірок встановлено заниження суми податкового зобов’язання і

контролюючий орган самостійно донараховує суму податкового зобов’язання,

передбачено штраф - 5% від суми недоплати за кожний з податкових періодів.

До шляхів зниження податкового тиску

слід віднести своєчасну та в повному обсязі проплату всіх податків та зборів з

метою запобігання утворенню заборгованості, по якій нараховується пеня.

Таким чином, порядок оподаткування

ВАТ «ЦГЗК» здійснюється згідно чинного законодавства. Підприємство сплачує наступні

податки та обов’язкові платежі: податок на прибуток, податок на додану

вартість, податок на прибуток від звичайної діяльності; податки з надзвичайного

прибутку; збір за забруднення навколишнього середовища, збір на обов’язкове

державне пенсійне страхування, збір до фонду зайнятості, відрахування на

страхування від нещасних випадків. З метою уникнення штрафних санкцій

підприємство повинно своєчасно і у повному розмірі розрахуватись по своїм

податкам і зборам.

РОЗДІЛ 6.

УПРАВЛІННЯ ВЛАСНИМ КАПІТАЛОМ ВАТ «ЦГЗК»

Фінансова стійкість - це надійно

гарантована платоспроможність, рівновага між власними та залученими засобами,

незалежність від випадковостей ринкової кон'юнктури і партнерів, довіра

кредиторів і інвесторів та рівень залежності від них, наявність такої величини

прибутку, який би забезпечив самофінансування. [13]

Показники фінансової стійкості ВАТ

«ЦГЗК» за 2010 - 2013 рр. представлені у табл. 5.1.

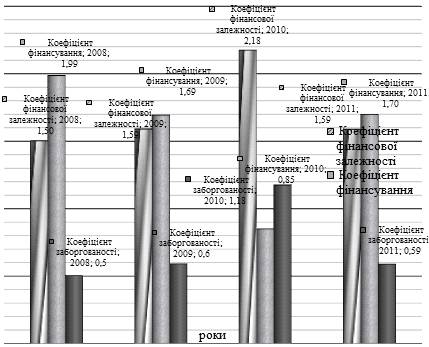

На рис. 5.1 представлена динаміка

коефіцієнтів фінансової залежності, фінансування та коефіцієнту заборгованості.

Коефіцієнт фінансової залежності

характеризує частку залученого капіталу, у загальній вартості авансованого

капіталу. Протягом аналізованого періоду значення коефіцієнту фінансової

залежності відповідає його нормативному значенню, тобто ≤2.

У 2010 році коефіцієнт фінансової

залежності дорівнював 1,5 пунктів. У 2011 р. він збільшився на 0,09 пунктів.

Збільшення цього показника означає збільшення залежності підприємства від

зовнішніх інвесторів. У 2012 р. спостерігається зростання цього коефіцієнту на

0,59 пунктів. Це означає, що у 2012р. залежність підприємства від зовнішніх

інвесторів посилилась. У 2013 році коефіцієнт фінансовий залежності зменшився

на 0,59 пунктів і загалом становить 1,59 пунктів.

Таблиця 5.1

Показники фінансової стійкості ПАТ

«ЦГЗК» за 2010 - 2013 рр.

|

Показник

|

Нормативне значення

|

Рік

|

Відхилення 2011-2010рр.

|

Відхилення 2012-2011рр.

|

Відхилення 2011-2010рр.

|

|

|

2010

|

2011

|

2012

|

2013

|

Абсолютне

(+;-)

|

Абсолютне

(+;-)

|

Абсолютне

(+;-)

|

|

Коефіцієнт економічної незалежності

|

>0,5

|

0,67

|

0,63

|

0,46

|

0,63

|

-0,04

|

-0,17

|

0,17

|

|

Коефіцієнт концентрації позикового капіталу

|

<0,5

|

0,33

|

0,37

|

0,54

|

0,37

|

0,04

|

0,17

|

-0,17

|

|

Коефіцієнт фінансової залежності

|

<2

|

1,50

|

1,59

|

2,18

|

1,59

|

0,09

|

0,59

|

-0,59

|

|

Коефіцієнт фінансування

|

>1

|

1,99

|

1,69

|

0,85

|

1,70

|

-0,29

|

-0,84

|

0,85

|

|

Коефіцієнт заборгованості

|

<1

|

0,5

|

0,6

|

1,18

|

0,59

|

0,09

|

0,59

|

-0,59

|

|

Коефіцієнт довгостроково-го

залучення коштів

|

|

0,06

|

0,18

|

0,16

|

0,09

|

0,13

|

-0,03

|

-0,06

|

|

Коефіцієнт забезпеченості оборотних активів

|

>0,5

|

0,60

|

0,5

|

0,19

|

0,36

|

-0,08

|

-0,33

|

0,17

|

Рис. 5.1. Динаміка коефіцієнтів

фінансової залежності, фінансування та коефіцієнту заборгованості ВАТ «ЦГЗК» за

2001 - 2014 рр.

У 2011 році коефіцієнт фінансування

дорівнював 1,99 пунктів. Це означає,що на 1 гривню позикових коштів приходиться

1,99 грн. власних коштів. У 2012 році спостерігається зменшення показника на

0,29 пункти, тобто на 1 гривню позикових коштів вже приходиться 1,69 грн.

власних коштів. У 2013 році коефіцієнт фінансування знизився на 0,84 пункти і дорівнював

0,85 пунктів. У 2014 році коефіцієнт фінансування збільшився на 0,85 пунктів і

дорівнював 1,7 пунктів.

Коефіцієнт фінансування відповідає

своєму нормативному значенню протягом усього аналізованого періоду, тобто

становить >1. Це свідчить про фінансову стійкість підприємства.

Коефіцієнт заборгованості показує,

наскільки діяльність підприємства фінансується за рахунок позичених коштів.

Протягом 2011 - 2014 рр. він відповідає своєму нормативному значенню, тобто

<1.

У 2011 році коефіцієнт заборгованості

дорівнював 0,5. Це означає, що на половину діяльність підприємства

фінансувалась за рахунок позичених коштів. У 2012 році спостерігається

збільшення коефіцієнту заборгованості на 0,1 пункти, у 2013 р. - зростання на

0,59 пунктів, а у 2014 році зменшився на -0,59 пунктів відносно до 2014 року.

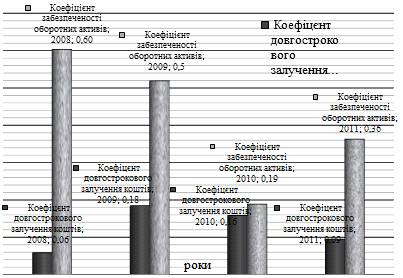

Наступні показники - коефіцієнт

довгострокового залучення коштів та коефіцієнт забезпеченості оборотних активів

(див. рис. 5.2).

Рис.5.2. Динаміка коефіцієнту

довгострокового залучення коштів та коефіцієнту забезпеченості оборотних

активів ВАТ

«ЦГЗК» за 2011 - 2014 рр.

Коефіцієнт довгострокового залучення

коштів у 2011 році дорівнював 0,06 пунктів. У 2012 році спостерігається

збільшення показника 0,13 пунктів. Це є позитивною тенденцією. У 2013 році цей

показник зменшився на 0,03 пункти, а у 2014 році цей показник зменшився на 0,06

пункти, що є позитивною тенденцією і означає, що підприємство дедалі не

залежатиме від зовнішніх інвесторів.

Коефіцієнт забезпеченості оборотних

активів показує, яка частина матеріальних оборотних активів фінансується за

рахунок засобів чистого оборотного капіталу. У 2011 році він дорівнював 0,6

пунктів, у 2012 році зменшився на 1 пункт і дорівнював 0,5 пунктів, у 2013 році

знизився на 0,33 пункти, а у 2014 році він дорівнював 0,36 пунктів. Протягом

аналізованого періоду даний коефіцієнт відповідав своєму нормативному значенню

протягом 2011-2012 років, але у 2013-2014 роках цей коефіцієнт знижується, це

означає що підприємство вважається неплатоспроможним і наявні оборотні активи

підприємства не покриваються власними джерелами.

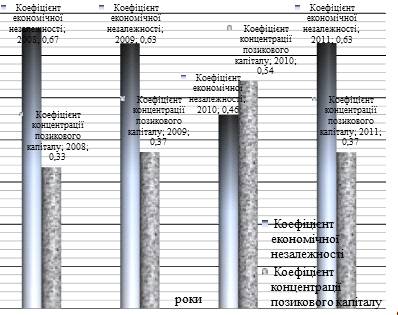

Наступні показники - коефіцієнт

економічної незалежності і коефіцієнт концентрації позикового капіталу (див.

рис. 5.3).

У 2011 році коефіцієнт економічної

незалежності дорівнював 0,67, тобто 67% майна підприємство покривало за рахунок

власних джерел. У 2012 році за рахунок власних джерел підприємство фінансувало

63% майна, у 2013 році - 46%, а у 2014 році - 63%.

Рис. 5.3. Динаміка коефіцієнту

економічної незалежності і коефіцієнту концентрації позикового капіталу ВАТ

«ЦГЗК» за 2011 - 2014 рр.

Протягом аналізованого періоду

спостерігається збільшення коефіцієнту концентрації позикового капіталу з 0,33

до 0,54, тобто показники відповідають нормативному значенню ≤0,5. Це

означає, що у 2011 році в загальній сумі коштів, вкладених у майно

підприємства, 33% займають позикові кошти. У 2012 році частка позикових коштів

збільшилася до 37%, у 2013 році - до 54%, а у 2014 році - до 37%. Це є

позитивною тенденцією.

Проведемо вертикальний та

горизонтальний аналіз складових власного та позикового капіталу ВАТ «ЦГЗК» за

2012 - 2014 роки, використовуючи дані форми №1 «Баланс» (див. додаткиА1-А2) а

результати розрахунків наведемо в таблиці 5.2.

Проаналізувавши таблицю 5.2 можна

сказати стосовно власного капіталу підприємства, що протягом аналізованого

періоду його розмір зростає: у 2012 році власний капітал підприємства складав

11374198 тис. грн, протягом наступного року він зменшився на 15, 3 % і склав

9633485 тис. грн., а протягом 2011 року збільшився на 29,82 %, що становило на

кінець року 12506450 тис. грн. Найбільшу питому вагу серед складових власного

капіталу становив нерозподілений прибуток - 53,4% у 2012 році та 56,76 % у 2014

році. Протягом наступного року розмір нерозподіленого прибутку зріс на 3398269

тис. грн., питома вага збільшилась проти 2013 року і становила 56,76 %, тому

найбільшу питому вагу у 2013 році займає інший додатковий капітал - 54,12 %,

розмір якого протягом 2012 - 2014 років зменшується. Найменшу питому вагу

займає резервний капітал (у 2012 році - 1,27%; 2013 рік - 1,49%; 2014 рік -

1,15%), який протягом аналізованого періоду зменшується в динаміці.

Таблиця 5.2

Динаміка та структура власного

капіталу ВАТ «ЦГЗК» за 2012 - 2014 роки

|

Показник

|

2012

|

2013

|

2014

|

Відхилення 2013-2012

|

Відхилення 2014-2013

|

|

|

|

|

абсолютне, +/-

|

відносне, %

|

абсолютне, +/-

|

відносне, %

|

|

Статутний

капітал

|

|

сума, тис. грн.

|

576019

|

576019

|

576019

|

0

|

0

|

0

|

0

|

|

питома вага, %

|

5,06

|

5,98

|

4,61

|

0,92

|

18,07

|

-1

|

-22,97

|

|

Інший додатковий

капітал

|

|

сума, тис. грн.

|

4578121

|

5213393

|

4688089

|

635272

|

13,88

|

-525304

|

-10,08

|

|

питома вага, %

|

40,25

|

54,12

|

37,49

|

13,87

|

34,45

|

-17

|

-30,73

|

|

Резервний

капітал

|

|

сума, тис. грн.

|

144005

|

144005

|

144005

|

0

|

0,00

|

0

|

0

|

|

питома вага, %

|

1,27

|

1,49

|

1,15

|

0,23

|

18,07

|

-0,34

|

-22,97

|

|

Нерозподілений

прибуток (непокритий

збиток)

|

|

|

6076053

|

3700068

|

7098337

|

-2375985

|

-39,10

|

3398269

|

91,84

|

|

питома вага, %

|

53,4

|

38,41

|

56,76

|

-15,01

|

-28,10

|

18

|

47,77

|

|

Усього

|

11374198

|

9633485

|

12506450

|

-1740713

|

-15,30

|

2872965

|

29,82

|

Розмір статутного капіталу є

незмінним протягом аналізованого періоду, а от його питома вага зменшується з

5,06 % у 2012 році до 4,61 % у 2014. Все це є свідченням того, що протягом

останніх трьох років доля власного капіталу у загальній його структурі

зменшується. Підприємство залучає позикові кошти, оскільки це є для його

діяльності вигіднішим, тобто залучення та використання позикових кошти дешевше

за власні.

Стосовно позикового капіталу, то у

2012 році найбільшу питому вагу мала кредиторська заборгованість за товари,

роботи, послуги - 77,49 %, так само і в 2014 році зменшившись займала 34,54 %.

Усі складові позикового капіталу збільшувалися, за винятком довгострокових

кредитів банків, частка яких у продовж аналізованого періоду дорівнює 0.

Отже, протягом 2012 - 2014 років

власний капітал підприємства зростає. Позиковий капітал зменшується, а саме

кредиторська заборгованість за товари, роботи, послуги. У 2014 році загальній

структурі капіталу переважає власний капітал, що говорить про зменшення

залежності підприємства від зовнішніх кредиторів.

РОЗДІЛ 7.

УПРАВЛІННЯ ОБОРОТНИМ КАПІТАЛОМ ВАТ «ЦГЗК»

Майно - це ресурси, контрольовані

підприємством в результаті минулих подій, використання яких, як очікується

призведе до надходження економічних вигод у майбутньому. Показники майнового

стану ВАТ «ЦГЗК» наведено в табл. 6.1.

Розрахунки свідчать, що підприємство

станом на кінець 2014 року має загальну вартість майна у розмірі 19865782 тис.

грн. За останні 3 роки спостерігаємо його збільшення на 10465407 тис. грн.

відносно 2011 року, на 1776579 тис. грн. відносно 2012 року, а у 2013 році

спостерігаємо його зменшення на 1093702 тис. грн. порівняно з 2014 роком. На

кінець періоду який досліджується 50,37% загальної вартості майна займають

оборотні активи.

У структурі оборотних активів зміни

відбулися за рахунок зменшення суми поточної дебіторської заборгованості

(див.рис.6.1).

Рис.6.1. Динаміка структури

оборотних активів підприємства,%

ВАТ «ЦГЗК» за 2011 - 2014 рр.

Таблиця 6.1

Показники майнового стану ВАТ «ЦГЗК»

за 2011-2014 роки

|

Активи

|

Роки

|

Відхилення (+;-) 2014 року від:

|

|

2011

|

2012

|

2013

|

2014

|

2011

|

2012

|

2013

|

|

Абс. (+;-)

|

Пит. вага

|

Абс. (+;-)

|

Відн. (%)

|

Абс. (+;-)

|

Відн. (%)

|

Абс. (+;-)

|

Відн. (%)

|

Абс. (+;-)

|

Відн. (%)

|

Абс. (+;-)

|

Відн. (%)

|

Абс. (+;-)

|

Відн. (%)

|

|

Усього активів

|

9400375

|

243,97

|

18089203

|

199,99

|

20959484

|

213,40

|

19865782

|

198,15

|

10465407

|

-45,82

|

1776579

|

-1,84

|

-1093702

|

-15,25

|

|

Необоротні активи

|

2429890

|

25,85

|

8864812

|

49,01

|

8825857

|

42,11

|

9858213

|

49,62

|

7428323

|

23,78

|

993401

|

0,62

|

1032356

|

7,51

|

|

Оборотні активи

|

7002846

|

74,50

|

9229559

|

51,02

|

12146376

|

57,95

|

10005660

|

50,37

|

3002814

|

-24,13

|

776101

|

-0,66

|

-2140716

|

-7,59

|

|

Запаси

|

440041

|

4,68

|

366891

|

2,03

|

512340

|

2,44

|

511346

|

2,57

|

71305

|

-2,11

|

144455

|

0,55

|

-994

|

0,13

|

|

Грошові кошти та розрахунки

|

6562805

|

69,81

|

8862668

|

48,99

|

11634036

|

55,51

|

9494314

|

47,79

|

2931509

|

-22,02

|

631646

|

-1,20

|

-2139722

|

-7,71

|

|

Кошти в розрахунках

|

6494176

|

69,08

|

8843824

|

48,89

|

11524702

|

54,99

|

9449099

|

47,56

|

2954923

|

-21,52

|

605275

|

-1,33

|

-2075603

|

-7,42

|

|

Грошові кошти та їх еквіваленти

|

3907

|

0,04

|

8508

|

0,05

|

83836

|

0,40

|

45137

|

0,23

|

41230

|

0,19

|

36629

|

0,18

|

-38699

|

-0,17

|

Так, якщо у 2011 році частка коштів

в розрахунках складала 69,08%, то у 2012 році вже 48,89%, у 2013 році 54,99%, а

у 2014 році 47,56%. Такі зміни свідчать про покращення роботи бухгалтерської,

фінансової, юридичної служб підприємства і призведуть до збільшення наявних

грошових активів, спрямованих на погашення поточних зобов’язань за

розрахунками. В той же час спостерігаємо збільшення вартості виробничих запасів

з 440041 тис. грн. до 511346 тис.грн.

Таким чином за період з 2011 по 2014

роки відмічаємо наступні

зміни

у структурі активів:

підприємство володіє неліквідним

майном, частка оборотних активів від валюти балансу на кінець періоду, який

аналізується становить 50,37%;

збільшення вартості майна

підприємства протягом 2011-2014 років зумовлено збільшенням основних засобів;

РОЗДІЛ 8. УПРАВЛІННЯ ІНВЕСТИЦІЙНОЮ

ДІЯЛЬНІСТЮ ВАТ «ЦГЗК»

Капітальні вкладення - це витрати на

створення нових, реконструкцію і технічне переозброєння діючих основних

засобів. За допомогою капітальних вкладень здійснюється просте і розширене

відтворювання основних засобів. Для визначення розміру капітальних вкладень на

підприємстві складається бюджет капітальних витрат. Капітальні інвестиції ВАТ

“КЗРК” спрямовані на капітальне будівництво, придбання або виготовлення

основних засобів, виготовлення не обігових матеріальних активів, матеріальних

активів.

Джерелами фінансування капітальних

вкладень підприємства-інвестора можуть бути власні фінансові ресурси і

внутрішні господарські резерви, позикові ресурси, залучені фінансових кошти,

бюджетні асигнування [30].

Оскільки одним з об’єктів

капітальних інвестицій є основні фонди, тому доцільно розглянути їх склад,

структуру та оцінку. У П(С)БО №7 визначено, що для цілей бухгалтерського обліку

основні засоби класифікуються за наступними групами [21]:

основні засоби: земельні ділянки;

капітальні витрати на поліпшення земель; будинки, споруди ; машини та

обладнання; транспортні засоби; інструменти, прилади, інвентар (меблі) тощо.

інші необоротні матеріальні активи:

бібліотечні фонди; малоцінні необоротні матеріальні активи; тимчасові споруди;

предмети прокату тощо.

Згідно Закону України “Про

оподаткування прибутку підприємств” основні фонди підлягають розподілу на 4

групи: група 1 - будівлі, споруди та їх структурні компоненти та передавальні

пристрої; група 2 - автомобільний транспорт; меблі; побутові, електронні,

оптичні, електромеханічні пристрої та інструменти, інше конторське обладнання;

група 3 - будь-які інші основні фонди не включені в групи 1, 2 и 4; група 4 -

електронно-обчислювальні машини, інші машини для автоматичної обробки

інформації, їх програмне забезпечення, інформаційні системи, телефони,

мікрофони і рації [7].

Таблиця 7.1

Аналіз капітальних інвестицій ВАТ

«ЦГЗК» за 2013-2014 рр.

|

Показник

|

Сума, тис..грн.

|

Питома вага, %

|

Відхилення, тис..грн.

|

|

2013

|

2014

|

2013

|

2014

|

|

|

Капітальне будівництво

|

354072

|

751669

|

33,406

|

32,801

|

397597

|

|

Придбання (виготовлення) інших необоротних

матеріальних засобів

|

1071

|

1151

|

0,101

|

0,050

|

80

|

|

Придбання(виготовлення) основних засобів

|

236647

|

821759

|

22,327

|

35,860

|

585112

|

|

Придбання(створення) нематеріальних активів

|

5211

|

585

|

0,492

|

0,026

|

-4626

|

|

Інші

|

462916

|

716409

|

43,675

|

31,263

|

253493

|

|

Разом

|

1059917

|

2291573

|

100

|

100

|

1231656

|

Що стосується фінансових інвестицій,

то аналіз їх динаміки і структури проводити недоцільно, оскільки вони

представлені на ВАТ «ЦГЗК» лише однією статтею - це частки і паї у статутному

капіталі інших підприємств.

РОЗДІЛ 9.

УПРАВЛІННЯ

ЗАЛУЧЕННЯМ ПОЗИЧКОВОГО КАПІТАЛУ ВАТ «ЦГЗК»

Управління підприємства ВАТ „ЦГЗК”

використовує для фінансування своєї діяльності довгострокові та короткострокові

позикові кошти.

Дані таблиці 2.15 вказують на те, що

довгострокові позикові кошти мають невелику частку у структурі джерел

фінансування підприємства і протягом періоду, що аналізується, ця частка

знижується з 10,51% у 2011р. до 0,03% у 2014р. Тому доцільно розглянемо їх

склад:

Таблиця 2.15 - Склад і структура

довгострокових зобов’язань ВАТ „ЦГЗК” за 2011 - 2014рр.

|

№ п/п

|

Показник

|

2011р,, тис.грн.

|

2012р., тис.грн

|

2013р., тис.грн.

|

2014р., тис.грн.

|

Питома вага у валюті балансу,%

|

|

|

|

|

|

|

2011р.

|

2012р.

|

2013р.

|

2014р.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

1

|

Довгострокові кредити банків

|

99 916

|

52 192

|

-

|

-

|

10,02

|

3,59

|

-

|

-

|

|

2

|

Інші довгострокові

фінансові

зобов'язання

|

-

|

-

|

-

|

503

|

-

|

-

|

-

|

0,02

|

|

3

|

Інші довгострокові

зобов'язання

|

4 867

|

2 113

|

553

|

96

|

0,49

|

0,15

|

0,04

|

0,01

|

|

4

|

Усього

|

104 783

|

54 305

|

553

|

599

|

10,51

|

3,74

|

0,04

|

0,03

|

З таблиці 2.15 видно, що протягом

2011 - 2012рр. довгострокові зобов’язання підприємства складались із

довгострокових кредитів банків і інших довгострокових зобов’язань. У 2013р .

підприємство відмовилось від використання довгострокових кредитів банків, і в

цьому році довгострокові зобов’язання складались лише із інших довгострокових

зобов’язань. У 2014р. склад довгострокових позикових коштів: інші довгострокові

фінансові зобов’язання та інші довгострокові зобов’язання.

Таким чином, найбільшою складовою

довгострокових зобов’язань у 2011 - 2012рр. були довгострокові кредити банків

абсолютна сума яких знизилась з 99916 тис. грн. у 2011р. до 52192 тис. грн. у

2012р., тобто зміни були як позитивного характеру, зважаючи також на зниження

їхньої частки у валюті балансу 10,02% до 3,59%, можна сказати, що значно

зменшилась залежність від довгострокового позикового капіталу. А у 2013р., як

уже згадувалось, підприємство не мало довгострокових кредитів банків і головною

складовою довгострокових зобов’язань стали інші довгострокові зобов’язання,

причому абсолютна сума їх 533 тис. грн., що значно менше від суми

довгострокових кредитів банків у 2012р., і частка в валюті балансу складає

всього 0,04%, у 2014р. сума інших довгострокових зобов’язань зменшується до 96

тис. грн., але головною складовою довгострокового позикового капіталу стають

інші фінансові довгострокові зобов’язання у сумі 503 тис. грн., але частка

довгострокових зобов’язань у валюті балансу знов знижується до 0,03%, отже, підприємство

протягом досліджуваного періоду, значно знизило свою залежність від

довгострокового позикового капіталу, що дає змогу значно зменшити ризик

фінансово-господарської діяльності.

Важливо також дослідити ефективність

використання позикових коштів.

Рентабельність довгострокових

зобов’язань мала дуже високі значення через значні суми чистого прибутку і

невеликі значення самих довгострокових зобов’язань.

Рентабельність поточних зобов’язань

мала схожі тенденції з показником рентабельності позикових коштів. Оскільки

саме вони були визначальною часткою позикового капіталу, але значення дещо

вищі: у 2011р. - 20,65%, у 2012р. - 0,95%, причиною зниження є зростання суми

поточних зобов’язань та значне зниження чистого прибутку в цей період, у 2023р.

- 1,62% зростання обумовлено збільшенням чистого прибутку. У 2014р. значне

збільшення до 48, 21% знову ж такі зміни обумовлені значним зростанням чистого

прибутку, причому варто зауважити і зростання суми поточних зобов’язань.

Рентабельність кредитів банків мала

високі значення у 2011 - 2013р. через відносно незначні їх суми, але, слід

підкреслити стійку тенденцію до зниження показника: у 2011 - 2012 рр. через

зменшення чистого прибутку, у 2013р. через зростання суми використовуваних

кредитів банків, у 2014р. підприємство взагалі не мало кредитів банків.

Важливими показником ефективності

використання позикових коштів є також їх оборотність.

За даними таблиці: оборотність

позикових коштів мала позитивні тенденції зростання. Зокрема, коефіцієнт

оборотності товарного кредиту мав стійку тенденцію зростання протягом 2011 -

2014рр. і збільшився з 1,29 до 2,83 обороту на рік.

Коефіцієнт оборотності поточних

зобов’язань також зріс протягом періоду з 0,81 до 2,21 обороту на рік.

Отже, ефективність використання

позикових коштів ВАТ „ЦГЗК” є високою і протягом 2011 - 2014рр. зазнала

позитивних змін.

В цілому ж, варто зазначити, що в

результаті проведеного у другому розділі роботи аналізу з’ясовано, що

підприємство на протязі 2011 - 2014рр. мало позитивні зрушення у фінансово-господарській

діяльності у вигляді зростання обсягів виробництва і реалізації продукції,

фінансових результатів, поліпшення фінансового стану, стосовно джерел

фінансування також відбулись позитивні зміни у їх структурі та в ефективності

їх використання, але існують і певні проблеми, тобто значне зростання

абсолютної суми кредиторської заборгованості, збільшення залежності

підприємства від позикового капіталу тощо.

РОЗДІЛ 10. ФІНАНСОВИЙ АНАЛІЗ

ДІЯЛЬНОСТІ ВАТ «ЦГЗК»

Стійкий фінансовий стан підприємства

формується в процесі всієї його виробничо-господарської діяльності. Тому оцінку

фінансового стану можна об’єктивно здійснити не через один, навіть

найважливіший, показник, а тільки за допомогою комплексу, системи показників,

що детально і всебічно характеризують фінансовий стан підприємства. [19]

Аналіз фінансового стану дає змогу

спрогнозувати майбутнє управління підприємством. Необхідність цієї оцінки

зумовлена потребою систематичного аналізу та вдосконалення роботи підприємства,

потребою в найоптимальнішому використанні фінансових ресурсів. При аналізі

чітко можна визначити, що потрібно змінити чи покращити в діяльності

підприємства.

Мета аналізу фінансового стану це не

тільки дізнатися стан, оцінити рівень фінансового стану та установити,

наскільки ефективно використовуються фінансові ресурси, що знаходяться в

розпорядженні підприємства, а найголовніше знайти шляхи подальшого розвитку

підприємства, тобто спрогнозувати розвиток на майбутнє.

Для аналізу фінансового стану ВАТ

«ЦГЗК» ми скористаємося наступними групами показників: рентабельністю

підприємства; ліквідність підприємства; ділової активності.

Ділова активність - це комплексна

характеристика, яка втілює різні аспекти діяльності підприємства, а тому

визначається системою таких критеріїв, як місце підприємства на ринку

конкретних товарів, географія ділових відносин, репутація підприємства як

партнера, активність іноваційно-інвестиційної діяльності,

конкурентоспроможність.

Аналіз ділової активності дозволяє

проаналізувати ефективність основної діяльності підприємства, що

характеризується швидкістю обертання фінансових ресурсів підприємства. Аналіз

здійснюється за допомогою коефіцієнтів оборотності. Показники ділової

активності ВАТ «ЦГЗК» представлені в тал. 8.1.

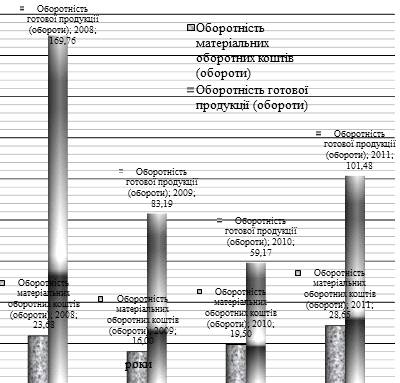

На рис. 8.1 представлена динаміка

оборотності матеріальних оборотних коштів та оборотності готової продукції.

Рис. 8.1. Динаміка загальної

оборотності матеріальних оборотних коштів та оборотності готової продукції ВАТ

«ЦГЗК» за 2011 - 2014 рр.

У 2011 році оборотність матеріальних

оборотних коштів дорівнювала 23,68. У 2012 році цей показник зменшився до 16, у

2013 - збільшився до 19, а у 2014 році показник становив 28,65.

На підприємстві існує тенденція до

зменшення оборотності готової продукції протягом 2011-2013 років. Якщо у 2011

році показник дорівнював 169,76 обертів, то у 2012 році - 83,19 оборотів, а у

2013 - 59,17 обертів. Це означає, що попит на продукцію підприємства суттєво

падає, але у 2014 році оборотність готової продукції збільшилася до 101,48

обертів, що є позитивною тенденцією Наступні показники - загальної оборотності

капіталу та оборотності оборотного капіталу (див. рис. 8.2).

У 2011 році оборотність оборотного

капіталу дорівнювала 1,49. У наступних роках спостерігається зниження цього

показника. Так, у 2012 році він знизився на 0,85 пунктів і дорівнює 0,64, у

2013 році збільшився до 0,82, а у 2014 році збільшився до 1,46. Це є позитивною

тенденцією.

У 2011 році загальна оборотність

капіталу дорівнювала 1,11 оборотів. У наступних роках спостерігається значне

зниження цього показника до 0,74 обертів. У 2012 році він знизився на 0,78

оборотів, у 2013 році - зріс на 0,15, а у 2014 році становив 0,74 обертів. Це є

позитивною тенденцією.

Рис. 8.2. Динаміка загальної оборотності

капіталу та оборотності оборотного капіталу ВАТ «ЦГЗК» за 2011 - 2014 рр.

Наступні показники ділової

активності - оборотність дебіторської заборгованості та оборотність

кредиторської заборгованості (див. рис. 8.3).

Рис. 8.3. Динаміка оборотності

дебіторської заборгованості та оборотності кредиторської заборгованості ВАТ

«ЦГЗК» за 2011 - 2014 рр.

За період, що аналізується суттєво

знизились коефіцієнт оборотності дебіторської заборгованості (з 1 до 0,42 у 2012

р., та до 0,52 у 2013 р.), але у 2014 році коефіцієнт зріс на 0,37 і становив

0,9 та коефіцієнт оборотності кредиторської заборгованості (з 5,43 до 1,47 у

2012р., та 0,16 у 2013 р.), але у 2014 році коефіцієнт збільшився і становив

2,43. Зниження першого коефіцієнта протягом 2011-2013 років показує зменшення

комерційного кредиту, що надає підприємство, але у 2014 році цей коефіцієнт має

тенденцію до збільшення, і свідчить про збільшення комерційного кредиту.

Відносно тенденції другого коефіцієнта, то вона вказує на зниження комерційного

кредиту протягом 2011-2013 років, але в 2014 році показник збільшується, це

свідчить про збільшення покупок в кредит.

Перейдемо до аналізу показників

прибутковості підприємства.

Рентабельність (прибутковість) - це

відносний показник, який відображає відношення отриманого прибутку до понесених

витрат. Рентабельним є такий стан діяльності, коли протягом певного періоду

отримані доходи перевищують витрати, створюється і накопичується прибуток.

Дослідження показників рентабельності дасть змогу комплексно оцінити

ефективність господарської діяльності підприємства [27].

Рентабельність як показник дає

уявлення про достатність (недостатність) прибутку порівняно з іншими окремими

величинами, які впливають на виробництво, реалізацію і взагалі на

фінансово-господарську діяльність підприємства.

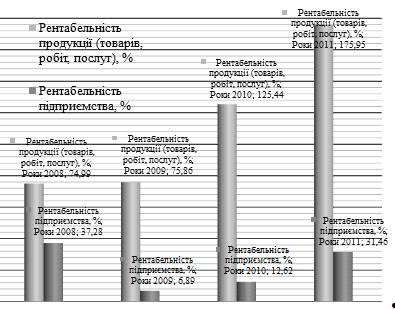

Рис. 8.4. Динаміка рентабельності

продукції (товарів, робіт, послуг) та рентабельності підприємства ВАТ «ЦГЗК» за

2011 - 2014 рр.

На рис. 8.4 представлено динаміку

рентабельності продукції (товарів, робіт, послуг) та рентабельності

підприємства. Протягом аналізованого періоду спостерігається зростання

рентабельності продукції (на 49,58 в. п. у 2013 р., та на 50,51 в. п. у 2014

р.). Це є позитивною тенденцією. Рентабельність підприємства у 2012 р.

зменшиласьна 30,39 в. п. Це пояснюється зменшенням рентабельності продукції. А

у 2014 р. використання виробничих фондів покращилося, внаслідок чого

рентабельність підприємства зросла на 18,84 в. п.

На рис. 8.5 представлено динаміку

рентабельності господарської, звичайної та операційної діяльності.

Рентабельність даних видів діяльності характеризується розміром прибутку, який

отримує підприємство внаслідок відповідної діяльності.

Рис. 8.5. Динаміка рентабельності

господарської, звичайної та операційної діяльності ВАТ «ЦГЗК» за 2011 - 2013

рр.

Згідно з даними табл. 8.2 та рис.

8.5, рентабельність всіх трьох видів діяльності у 2012 р. знижується, а у 2013

р. спостерігається її поступове зростання. Так, рентабельність господарської

діяльності зросла у 2013 р. на 5,03 в. п., рентабельність операційної

діяльності - на 12,27 в. п., а рентабельність звичайної діяльності - на 5,03 в.

п.. У 2014 р. рентабельність господарської діяльності зросла на 23,47 в. п.,

рентабельність операційної діяльності - на 14,70 в. п., а рентабельність

звичайної діяльності - на 23,47 в. п.

На рис. 8.6 представлена динаміка

валової та чистої рентабельності продажу. Як випливає з графіка, у 2014 р.

спостерігається зростання цих показників. Зростання чистої рентабельності

продажу більш значне. У 2014р. вона зросла на 58,02 в. п., а валова

рентабельність продажу - на 8,12 в.п.

Рис. 8.6. Динаміка валової та чистої

рентабельності продажу ВАТ «ЦГЗК» за 2011 - 2014 рр.

У 2012р. спостерігається зниження

цих показників. Чиста рентабельність продажу знизилась на 21,51 в. п., а валова

зросла - на 0,28 в.п. Причиною зниження цих коефіцієнтів може бути ріст витрат

на виробництво і реалізацію продукції. Іншою причиною цього може бути падіння

загального обсягу продажів. Це зв'язано з ростом витрат на одиницю продукції.

Наступні показники рентабельності

(рентабельність перманентного та залученого капіталу) представлені на рис. 8.7.

Рентабельність перманентного

капіталу у 2012 р. спостерігається значне зниження цього показника до 13,27 в.

п., тобто на 52,44 в. п., але у 2013 р. цей показник зріс на 21,48в. п. Це

означає, що використання всього капіталу, вкладеного в діяльність підприємства,

є дуже ефективним.

Рис. 8.7. Динаміка рентабельності

перманентного,власного та залученого капіталу ВАТ «ЦГЗК» за 2011 - 2014 рр.

Також в аналізованому періоді

спостерігається збільшення показника рентабельність залученого капіталу. Так, у

2011 р. він дорівнював 139,15%, у 2012 р. зменшився до 28,25%, тобто на 110,90

в. п., у 2013 р. збільшився до 35,13%, тобто на 6,9 в. п., а у 2014 р.

збільшився до 117,32%., тобто на 82,19в.п.

На рис. 8.8 представлена динаміка

показників рентабельність оборотних та необоротних активів.

У 2011 році коефіцієнт

рентабельності оборотних активів дорівнював 62,44%. Це означає, що на кожну

гривню, вкладену в оборотні активи, підприємство отримувало 0,62 грн. прибутку.

Протягом аналізованого періоду, з 2011 р. по 2013 р. спостерігається тенденція

до зниження цього показника. Так, у 2012 р. рентабельність оборотних активів

знизилась на 42,80 в. п., у 2013 р. зросла на 12,2 в. п., а у 2014 вона

збільшилась на 50,67 в. п. Це є позитивною тенденцією.

Коефіцієнт рентабельності

необоротних активів у 2011 році дорівнював 181,23%. Це означає, що на кожну

гривню необоротних активів припадало 1,81 грн. чистого прибутку. У 2012 р. цей

коефіцієнт зменшився на 161 в. п., що є негативною тенденцією. У 2013 р. спостерігається

збільшення даного показника до 43,80 в. п., тобто на 23,34 в. п. Але у 2013 р.

спостерігається значне збільшення даного показника до 83,71%, тобто на 39,92 в.

п.

Рис. 8.8. Динаміка рентабельності

оборотних та необоротних активів ВАТ «ЦГЗК» за 2011 - 2014 рр.

Таким чином, зростання показників

рентабельності активів свідчить про ефективність реалізації продукції.

Протягом аналізованого періоду

спостерігається коливання фінансової стабільності підприємства. У 2014 році

спостерігається збільшення чистого доходу, що говорить про ефективну роботу

підприємства; збільшення собівартості продукції, що позитивно впливає на роботу

підприємства; збільшення валового та чистого прибутку, що позитивно впливає на

стан підприємства і дає можливості удосконалювати процес виробництва;

дебіторська та кредиторська заборгованість підприємства зростають, але все таки

підприємство є фінансово стабільним.

Позитивною тенденцією є зростання

рентабельності продукції. значення коефіцієнту залежності свідчить про

залежність підприємства від позикових коштів. Попит на продукцію підприємства

суттєво зростає, про що свідчить збільшення коефіцієнта оборотності готової

продукції. Збільшення показників рентабельності активів свідчить про швидку реалізацію

продукції.

Ліквідність поточних активів є

головним фактором, який визначає ступінь ризику вкладень в оборотні активи.

Ступінь ліквідності оборотних активів, і кожної їх групи, визначається як

відношення відповідної частки оборотних активів до поточних зобов’язань.

Аналіз ліквідності балансу полягає у

порівнянні засобів (актив балансу), які згруповані за ступенем їх ліквідності і

розміщенні у порядку убування (зменшення) їх ліквідності, із зобов’язаннями

(пасив балансу), які згруповані за строками їх погашення та розміщені у порядку

зростання термінів.

Баланси ліквідності за декілька

періодів, років дають можливість виявити тенденції зміни фінансового стану

підприємства.

Наведені баланси підприємства (див.

табл.. 8.3) на вказані дати не є ліквідними, а саме:

підприємство не дає достатньої суми

наявних грошових коштів для розрахунків з кредиторами (А1≤П1). На кінець

2014 року найбільш ліквідні активи не покривають найбільш термінові

зобов’язання на 3,94 %, у 2012 році активи покривають пасиви на 755,89 %, та

2013 році найбільш ліквідні активи не покривають найбільш термінові

зобов’язання на 10,67%;

Таблиця 8.3

Оцінка ліквідності балансу ВАТ

«Центральний ГЗК»

(станом на кінець року), тис..грн.

|

Активи

|

Роки

|

Пасиви

|

Роки

|

Надлишок (+), нестача (-)платіжних коштів у

|

|

2011

|

2012

|

2013

|

2014

|

|

2011

|

2012

|

2013

|

2014

|

2011 рік

|

2012 рік

|

2013 рік

|

2014 рік

|

|

Найбільш ліквідні (А1)

|

3907

|

8508

|

83836

|

45137

|

Найбільш термінові зобов'язання (П1)

|

1936623

|

4293455

|

9852745

|

6356333

|

-1932716 А1<П1

|

-4284947 А1<П1

|

-9768909 А1<П1

|

-6311196 А1<П1

|

|

Які швидко реалізовуються(А2)

|

6558898

|

8854160

|

11550200

|

9449177

|

Короткострокові кредити банків і позики (П2)

|

840342

|

145182

|

0

|

17833

|

5718556 А1>П2

|

8708978 А1>П2

|

11550200 А1>П2

|

9431344 А1>П2

|

|

Які повільно реалізовуються(А3)

|

440041

|

366891

|

512340

|

511346

|

Довгострокові зобов'язання (П3)

|

388948

|

2577381

|

1812087

|

1310514

|

51093 А3>П3

|

-2210490 А3<П3

|

-1299747 А3<П3

|

-799168 А3<П3

|

|

Які важко реалізуються (А4)

|

2429890

|

8864812

|

8825857

|

9858213

|

Постійні пасиси (П4)

|

6253510

|

11374198

|

9633485

|

12506450

|

-3823620 А4<П4

|

-2509386 А4<П4

|

-807628 А4<П4

|

-2648237 А4<П4

|

|

Баланс

|

9432736

|

18094371

|

20972233

|

19863873

|

Баланс

|

9432736

|

18094371

|

20972233

|

19863873

|

|

|

|

|

Дивлячись на данні таблиці 8.3.,

можемо зробити висновки, що найбільш ліквідні активи менше найбільш термінових

зобов’язань протягом 2011 - 2014 рр., така ж тенденція спостерігається у

продовж аналізованого періоду у активах які важко реалізуються та постійних

пасивах. Активи які швидко реалізуються на протязі аналізованого періоду

перевищують короткострокові кредити банків і позики.

Враховуючи ступінь ліквідності

активів маємо можливість спрогнозувати фінансовий стан підприємства на

короткострокову та довгострокову перспективу

Враховуючи ступінь ліквідності

оборотних активів фінансовий стан ВАТ «Центральний ГЗК» відповідає третьому

типу сталості, тобто має перед кризовий (критичний) тип сталості, як на дату

складання звітності, так і на довгострокову та короткострокову перспективу як

перед кризовий (критичний).

Ліквідність підприємства - це його

здатність швидко продати активи й одержати гроші для оплати своїх зобов'язань.

Ліквідність підприємства

характеризується співвідношенням величини його високоліквідних активів (грошові

кошти та їх еквіваленти, ринкові цінні папери, дебіторська заборгованість) і

короткострокової заборгованості.

Про незадовільний стан ліквідності

підприємства свідчитиме той факт, що потреба підприємства в коштах перевищує їх

реальні надходження.

Щоб визначити, чи достатньо в

підприємства грошей для погашення його зобов'язань, необхідно передовсім

проаналізувати процес надходження коштів від господарської діяльності і

формування залишку коштів після погашення зобов'язань перед бюджетом та

позабюджетними фондами, а також виплати дивідендів.

Аналіз ліквідності здійснюється на

підставі порівняння обсягу поточних зобов'язань із наявністю ліквідних коштів.

Результати розраховуються як коефіцієнти ліквідності за інформацією з

відповідної фінансової звітності.

Проведемо аналіз ліквідності ВАТ

«Центральний ГЗК» і результати наведемо в таблиці 8.5.

Перший показник - коефіцієнт

загальної ліквідності (покриття) ( див. рис. 8.9). Характеризує достатність

обігових коштів для погашення боргів протягом року.

Рис. 8.9. Динаміка коефіцієнту

загальної ліквідності

ВАТ «ЦГЗК» за 2011 - 2014 рр.

Коефіцієнт загальної ліквідності

показує, що у 2011 - 2012 роках поточні активи підприємства повністю покривають

поточні зобов’язання підприємства, коефіцієнт становить 2,52 і 2,08 відповідно.

У 2013 році поточні зобов’язання підприємства майже в 2 рази перевищують

поточні активи, значення коефіцієнту складає 1,23, але у 2014 році ситуація

трохи покращилась, але все ж таки значення коефіцієнта не відповідає його

нормативу.

Таблиця 8.5

Аналіз ліквідності ВАТ «ЦГЗК» за

2011-2014 рр.

|

Показник

|

Норм. Зн.

|

Роки

|

Відхилення 2012-2011рр.

|

Відхилення 2013-2012рр.

|

Відхилення 2015-2013рр.

|

|

|

2011

|

2012

|

2013

|

2014

|

Абсолютне відхилення (+;-)

|

Відносне відхилення %

|

Абсолютне відхилення (+;-)

|

Відносне відхилення %

|

Абсолютне відхилення (+;-)

|

Відносне відхилення%

|

|

Коефіцієнт загальної ліквідності

|

2,0-2,5

|

2,52

|

2,08

|

1,23

|

1,57