Выбор инвестиционного проекта для финансирования

Министерство

образования Российской Федерации

Новосибирский

государственный технический университет

Выбор

инвестиционного проекта для финансирования

Новосибирск

Оглавление

инвестиционный риск денежный депозит

Введение

. Общие сведения

об инвестиционных проектах

2. Инвестиционный проект А

2.1 Исходные

данные по проекту

.2 Отчет о

прибылях и убытках

.3 Отчет о

движении денежных средств

.4

Интегральные финансовые показатели проекта

.

Инвестиционный проект Б

. Выбор

инвестиционного проекта

. Анализ

инвестиционных проектов в условиях риска

Список

литературы

Введение

Инвестиции - это долгосрочное вложение капитала с целью получения

прибыли. В конечном итоге они используются для создания и расширения

предприятий различных отраслей. Очевидно, что развитие экономики невозможно без

инвестиций, при этом каждый инвестор желает, чтобы инвестиции использовались

оптимальным образом, принося наибольший экономический эффект. Поэтому любой

инвестиционный проект включает этап оценки данного варианта инвестирования. При

этом желательно не ограничиваться рассмотрением одного варианта, а

проанализировать несколько альтернативных инвестиционных проектов и выбрать

наиболее эффективный.

В 30-е годы был разработан ряд методов оценки инвестиционных проектов. С

помощью этих методов рассчитываются показатели эффективности инвестиций. В той

или иной степени все современные методики оценки инвестиций используют эти

показатели.

При подготовке данной курсовой работы использовались "Методические

рекомендации по оценке эффективности инвестиционных проектов" [6, 7],

соответствующие методическим подходам UNIDO (Организации Объединенных Наций по

промышленному развитию) по проведению промышленных технико-экономических

исследований.

Таблица 1

Вариант задания

|

Последние цифры зачетной книжки

|

Вариант

|

|

23

|

23

|

1. Общие

сведения об инвестиционных проектах

В данной курсовой работе рассматриваются два инвестиционных проекта, из

которых необходимо выбрать проект с наибольшим экономическим эффектом. Период

инвестирования каждого проекта равен 3 годам.

Проект А. Создание предприятия по производству масляных фильтров для

автомобилей. По данным статистики автомобильный парк растет достаточно высокими

темпами. Таким образом, этот рынок достаточно стабильно расширяется, что,

по-видимому, обеспечит достаточно низкий риск проекта.

Проект Б. Наиболее простой вариант инвестирования - разместить те же

денежные средства на сберегательном депозите в банке под i процентов годовых

(табл. 2). Предполагается воспользоваться услугами надежного банка с низкой

степенью риска потерять вложения.

Необходимо произвести оценку каждого инвестиционного проекта и выбрать

оптимальный вариант инвестирования.

Для упрощения расчетов в курсовой работе учитываются только два вида

налоговых платежей: единый социальный налог и налог на прибыль.

Таблица 2

Исходные данные

|

№ варианта

|

Капитал S, тыс. руб.

|

Процент i, %

|

Цена, руб.

|

NП, тыс. шт.

|

N5, тыс. шт.

|

Рост r, %

|

Q1, руб.

|

Q2, тыс. руб.

|

|

23

|

4800

|

55%

|

85

|

24

|

96

|

8%

|

20,6

|

8

|

2.

Инвестиционный проект А

.1 Исходные

данные по проекту

Название проекта - Производство автомобильных масляных фильтров

Автор проекта - Уманцева Олеся Алексеевна

Дата начала проекта - 01.01.2002

Продолжительность проекта - 36 мес.

Таблица 3

Список продуктов

|

Наименование

|

Ед. изм.

|

Цена, руб.

|

Начало продаж

|

|

Масляные фильтры

|

тыс.шт.

|

85

|

20.04.2002

|

Необходимо рассчитать инвестиционные затраты (стоимость этапа) для первых

пяти этапов и заполнить табл. 4.

Таблица 4

Этапы инвестиционного проекта

|

№

|

Название этапа

|

Длительность, мес.

|

Дата начала

|

Дата окончания

|

Стоимость этапа

|

Стоимость этапа тыс. руб

|

|

1

|

Разработка бизнес-плана

|

1

|

1.01.2002

|

31.01.2002

|

2% от S

|

96

|

|

2

|

Приобретение помещений

|

1

|

1.02.2002

|

28.02.2002

|

25% от S

|

1200

|

|

3

|

Приобретение производственного оборудования

|

1

|

1.03.2002

|

31.03.2002

|

20% от S

|

960

|

|

4

|

Приобретение автотранспорта

|

1

|

1.03.2002

|

31.03.2002

|

15% от S

|

720

|

|

5

|

Пусконаладочные работы

|

1

|

1.04.2002

|

30.04.2002

|

7% от S

|

33,6

|

|

6

|

Выпуск пробной партии продукции

|

0,5

|

15.04.2002

|

30.04.2002

|

|

|

|

7

|

Серийный выпуск продукции

|

32

|

1.05.2002

|

31.12.2004

|

|

|

Размер пробной партии NП и выпуск продукции в мае 2002 г. №5 приведены в

табл. 2. В последующие четыре месяца (по сентябрь 2002 г. включительно)

ожидается рост продаж на r процентов в месяц (см. табл. 2). После сентября 2002

г. объемы продаж будут неизменны. Данные в таблице 5, как и в других подобных

таблицах 9-10 и 12, расписываются помесячно в первый год проекта (2002 г.),

поквартально - во второй год (2003 г.) и укрупнено одной цифрой в третий год

(2004 г.).

Таблица 5

Планируемый объем продаж масляных фильтров (тыс. шт.)

|

Период

|

2002 г.

|

2003 г.

|

2004 г.

|

|

I квартал

|

-

|

391,821

|

|

|

Январь

|

-

|

|

|

|

Февраль

|

-

|

|

|

|

Март

|

-

|

|

|

|

II квартал

|

223,68

|

391,821

|

|

|

Апрель

|

24,0

|

|

|

|

Май

|

96,0

|

|

|

|

Июнь

|

103,68

|

|

|

|

III квартал

|

363,513

|

391,821

|

|

|

Июль

|

111,974

|

|

|

|

Август

|

120,932

|

|

|

|

Сентябрь

|

130,607

|

|

|

|

IV квартал

|

391,821

|

391,821

|

|

|

Октябрь

|

130,607

|

|

|

|

Ноябрь

|

130,607

|

|

|

|

Декабрь

|

130,607

|

|

|

|

ГОД

|

979,014

|

1567,284

|

1567,284

|

Все затраты, связанные с производством продукции, условно делят на две

части. Прямые (переменные) издержки, непосредственно связанные с выпуском

продукции (затраты на материалы и комплектующие, топливо, электроэнергия на

технологические нужды, сдельная заработная плата и др.). Они растут с ростом

выпуска продукции.

Таблица 6

Прямые издержки на изделие

|

Наименование

|

Расход, руб.

|

|

Материалы и комплектующие Полиэтилен 0,1 Q1 Фильтровальная

бумага 0,2 Q1 Сталь 0,5 Q1

|

16,48 2,06 4,12 10,3

|

|

Сдельная зарплата 0,9 Q1

|

18,54

|

|

Единый социальный 35,6% налог от сдельной зарплаты

|

6,6

|

|

Другие издержки Электроэнергия 0,8 Q1 Транспортные расходы

0,7 Q1

|

30,9 16,48 14,42

|

|

Всего

|

72,52

|

Значение параметра Q1 приведено в табл. 2.

Постоянные издержки обычно включают все остальные затраты предприятия,

неучтенные в прямых издержках: затраты на управление, общехозяйственные

расходы, маркетинг. Значение параметра Q2 приведено в табл. 2.

Постоянные издержки на месяц

|

Название

|

Сумма, тыс. руб.

|

Платежи

|

|

Управление

|

|

|

|

|

Заработная плата администра- тивно -управленческого

персонала

|

15 Q2

|

120

|

Ежемесячно, весь проект

|

|

Единый социальный налог

|

35,6% от зарплаты

|

42,72

|

Ежемесячно, весь проект

|

|

Командировки

|

5 Q2

|

40

|

Ежемесячно, весь проект

|

|

Услуги связи

|

Q2

|

8

|

Ежемесячно, весь проект

|

|

Плата за охрану

|

6 Q2

|

48

|

Ежемесячно с 4.2002

|

|

Производство

|

|

|

|

|

Заработная плата вспомогательных рабочих

|

10 Q2

|

80

|

Ежемесячно с 4.2002

|

|

Единый социальный налог

|

35,6% от зарплаты

|

28,48

|

Ежемесячно с 4.2002

|

|

Общехозяйственные издержки

|

8 Q2

|

64

|

Ежемесячно, весь проект

|

|

Тепловая энергия

|

25 Q2

|

200

|

Ежемесячно, весь проект

|

|

Электроэнергия на общехозяйственные цели

|

9 Q2

|

72

|

Ежемесячно, весь проект

|

|

Транспортные расходы

|

7 Q2

|

56

|

Ежемесячно, весь проект

|

|

Амортизация

|

АМ

|

26,42

|

Ежемесячно с 4.2002

|

|

Маркетинг

|

|

|

|

|

Разработка рекламной кампании

|

18 Q2

|

144

|

Разовый платеж 3.2002

|

|

Реклама начального периода

|

14 Q2

|

112

|

Разовый платеж 4.2002

|

|

Регулярная реклама

|

3 Q2

|

24

|

Ежемесячно с 5.2002т

|

|

|

|

|

|

Таблица 7

Постоянные издержки тыс. руб.

|

Период

|

2002

|

2003

|

2004

|

|

1 квартал

|

1952,16

|

2428,86

|

|

|

Январь

|

120+42,72+40+8+64+200+72+56= 602,72

|

|

|

|

Февраль

|

602,72

|

|

|

|

Март

|

602,72+144=746,72 746,72

|

|

|

|

2 квартал

|

2516,86

|

2428,86

|

|

|

Апрель

|

602,72+48+80+28,48+26,42+112= 897,62

|

|

|

|

Май

|

897,62-112+24=809,62 809,62

|

|

|

|

Июнь

|

809,62

|

|

|

|

3 квартал

|

2428,86

|

2428,86

|

|

|

Июль

|

809,62

|

|

|

|

Август

|

809,62

|

|

|

|

Сентябрь

|

809,62

|

|

|

|

4 квартал

|

2428,86

|

2428,86

|

|

|

Октябрь

|

809,62

|

|

|

|

Ноябрь

|

809,62

|

|

|

|

декабрь

|

809,62

|

|

|

|

ГОД

|

9326,74

|

9715,44

|

9715,44

|

Таблица 8

Амортизация

|

Вид основных фондов

|

Балансовая стоимость

|

Годовая норма амортизации НА

|

Амортизационные отчисления за год

|

Амортизация за месяц

|

|

ФБ

|

тыс. руб.

|

%

|

Порядок расчета

|

тыс. руб

|

тыс. руб

|

|

Здания и сооружения

|

Стоимость этапа 2 (табл. 4)

|

1200

|

2

|

ФБ ´ НА / 100

|

24

|

2

|

|

Оборудование

|

Стоимость этапов 3 и 5 (табл. 4)

|

993,6

|

15

|

ФБ ´ НА / 100

|

149,04

|

12,42

|

|

|

|

|

|

|

|

|

Транспортные средства

|

Стоимость этапа 4 (табл. 4)

|

720

|

20

|

ФБ ´ НА / 100

|

144

|

12

|

|

Всего

|

|

2913,6

|

|

|

317,04

|

26,42

|

В результате получим величину амортизации за год (АГ). Тогда амортизация

за месяц

77 АМ = АГ/12. = 317,04/12 = 26,42.

Соответственно

амортизация за квартал

АК

= АГ/4 = 317,04/4 = 79,26;

При

оценке инвестиционного проекта рекомендуется разработать следующие документы:

·

Отчет о прибылях

и убытках;

·

Отчет о движении

денежных средств;

·

Баланс

предприятия (в данной курсовой работе не рассматривается).

Информация, представленная в этих таблицах, содержит развернутый во

времени прогноз финансового положения предприятия. Этот прогноз получается в

результате расчета, основанного на исходных данных, полученных в процессе

подготовки проекта. Рассматриваемые здесь формы представления финансовых

отчетов соответствуют международным стандартам бухгалтерского учета

(International Accounting Standards, сокращенно, IAS). Такая форма понятна для

зарубежных инвесторов и распространена в настоящее время в практике российских

предприятий и финансовых учреждений.

Анализ этих таблиц позволяет получить полное представление о

финансово-хозяйственной деятельности, предусмотренной проектом. Кроме того,

таблицы содержат исходные данные для оценки эффективности инвестиций и расчета

финансовых показателей.

2.2 Отчет о

прибылях и убытках

Отчет о прибылях и убытках позволяет определить, из каких составляющих

складывается прибыль предприятия. Результаты расчетов сведены в таблицу 9.

2.3 Отчет о

движении денежных средств

Реализация любого инвестиционного проекта связана с движением денежных

средств. Инвестор должен произвести расходы, связанные с подготовкой и

организацией производства продукции, нести текущие расходы на покупку сырья и

материалов, выплату заработной платы, налогов и т.д. Те деньги, которые

расходуются, называют оттоком денежных средств О(t), где t обозначает номер

шага расчета (период или момент времени, когда мы произвели расходы). t=0, 1,

2, …, T, а Т - горизонт расчета).

Также на предприятие поступают денежные средства от реализации продукции,

продажи различного имущества и из других источников. Поступающие на предприятия

денежные средства называют притоком денежных средств П(t).

При осуществлении проекта выделяют три вида деятельности: инвестиционная

(1), операционная (2) и финансовая (3). Соответственно рассчитывают три вида притоков

Пi(t) и оттоков Оi(t) денежных средств. Разность между притоком и оттоком

называют потоком реальных денег или кэш-фло (Cash Flow)

Фi(t)= Пi(t) - Оi(t), (1)

Расчет движения денежных средств сведен в таблицу 10.

Условием осуществимости инвестиционного проекта является то, что сальдо

наличности (другими словами, расчетный счет в банке) никогда не должен

принимать отрицательных значений. В связи с тем, что в результате расчетов было

получено отрицательное значение сальдо наличности, появилась необходимость

искать дополнительные источники инвестирования в виде кредитов. Расчет суммы

кредитов и процентов по их выплате представлен в таблице 11.

Таблица 11

|

Расчет кредитных платежей 2002 г. Цена за фильтр 85 руб.

|

|

|

Дата

|

Взято в кредит , тыс.руб.

|

Погашение кредита, тыс. руб

|

Выплата процентов, тыс. руб.

|

Кэш-фло от финансовой деятельности, тыс. руб.

|

|

|

|

|

|

|

|

|

|

|

|

|

март

|

1500

|

|

|

1500

|

|

апрель

|

|

250

|

0,06 х 1500= 90

|

-250

|

|

май

|

|

250

|

0,06 х 1250 =75

|

-250

|

|

июнь

|

|

250

|

0,06 х 1000 = 60

|

-250

|

|

июль

|

|

250

|

0,06 х750 = 45

|

-250

|

|

август

|

|

250

|

0,06 х 500 = 30

|

-250

|

|

сентябрь

|

|

250

|

0,06 х 250 = 15

|

-250

|

|

Расчет кредитных платежей 2002 г. Цена за фильтр 93,5 руб.

|

|

март

|

1000

|

|

|

1000

|

|

апрель

|

|

200

|

0,06 х 1000 = 60

|

-200

|

|

май

|

|

200

|

0,06 х 800 = 48

|

-200

|

|

июнь

|

|

200

|

0,06 х 600= 36

|

-200

|

|

июль

|

|

200

|

0,06 х 400 = 24

|

-200

|

|

август

|

|

200

|

0,06 х 200 =12

|

-200

|

2.4

Интегральные финансовые показатели проекта

Так как инвестиционный проект осуществляется в течение длительного

периода времени, то необходимо учитывать фактор времени. Это связано с тем, что

с течением времени ценность денег уменьшается (рубль инвестированный

(полученный) сегодня стоит дороже, чем тот же рубль через год). Для соизмерения

расходов и доходов, получаемых в различные периоды времени, используют их

приведение (дисконтирование) к моменту начала проекта (в нашем случае к

1.01.2002 г.). Дисконтирование осуществляется путем умножения расходов

(доходов), произведенных в t-й момент времени на коэффициент дисконтирования at:

, (2)

, (2)

где

е - ставка дисконта. Ставка дисконта задается: инвестором и равна доходности,

которую он хотел бы получить на инвестированный капитал. Нет единого подхода к

определению этой величины. Ставка дисконта обычно равна банковской ставке в

наиболее надежных банках. Также ставка дисконта может соответствовать уровню

доходности, который преобладает на рынке в момент анализа выгодности

инвестиционных проектов [13]. В данной курсовой работе используется годовая

ставка дисконта е=0,25. Формула (2) справедлива при неизменной ставке дисконта.

В курсовой работе предполагается, что годовая ставка дисконта неизменна. Если

же ставка дисконта меняется во времени и на t-м шаге расчета равна et, то

коэффициент дисконтирования равен

и

и  при t>0. (3)

при t>0. (3)

В

отчетных таблицах 9-11 используются периоды времени различной

продолжительности: месяц, квартал, год.

Зная

годовую ставку дисконта можно рассчитать ставку дисконта на квартал ( ), на месяц (

), на месяц ( ). Таким

образом, получаем, что при неизменной годовой ставке дисконта, ставка дисконта

для некоторого периода времени изменяется в зависимости от длительности

интервала времени.

). Таким

образом, получаем, что при неизменной годовой ставке дисконта, ставка дисконта

для некоторого периода времени изменяется в зависимости от длительности

интервала времени.

Если

расходы (доходы) были распределены равномерно в течение некоторого периода

времени, то рекомендуется [8, 10] использовать коэффициент дисконтирования вида

и

и  при t>0.(4)

при t>0.(4)

В

данной курсовой работе будем считать, что расходы и доходы распределены

равномерно в пределах периода времени, поэтому необходимо использовать

коэффициент дисконтирования (4). Тогда коэффициент дисконтирования:

для

1.2002

;

;

для

11.2002

;

;

для

второго квартала 2003 г. (4.2003-6.2003)

;

;

для 2004 г.

.

.

Коэффициенты

дисконтирования at сведены в таблицу 12.

Для

оценки инвестиционных проектов рассчитывают следующие показатели:

1.NPV (Net Present Value) - чистый дисконтированный доход (ЧДД).

, (5)

, (5)

где

Ф1(t) - кэш-фло от операционной деятельности (Строка 3 Отчета о движении

денежных средств); Ф2(t) - кэш-фло от инвестиционной деятельности (Строка 6

Отчета о движении денежных средств); SЛ - дисконтированная ликвидационная

стоимость предприятия.

Ликвидационная

стоимость предприятия может определяться различными методами: на основе

балансовой стоимости акционерного капитала по бухгалтерской отчетности; на

основе рыночных сравнений [2], по стоимости замещения [2] и др. В [9]

рекомендуется использовать так называемую модель Гордона. Она предполагает, что

поток реальных денег Ф1(t)+Ф2(t) за пределами инвестиционного проекта растет на

g процентов в год. Тогда дисконтированная ликвидационная стоимость предприятия

равна дисконтированной стоимости будущих потоков реальных денег за пределами

проекта. В нашем случае

, (6)

, (6)

где Ф1(Т), Ф2(Т) - соответствующие потоки реальных денег в последний год

проекта.

В курсовой работе будем полагать, что g=0.

Если NPV<0, то проект не эффективен. Чем NPV больше, тем эффективнее

проект.

2. PI (Profitability Index) - индекс доходности (ИД)

, (7)

, (7)

где

К - дисконтированные инвестиции,

(8)

(8)

Если

PI<1 - проект не эффективен. Если PI ³1, проект

рентабелен.

.

IRR (Internal Rate of Return) - внутренняя норма доходности (ВНД) -

представляет собой ту ставку дисконта е, при которой величина NPV равна 0.

Иными

словами, IRR является решением уравнения

(IRR)=0.

(9)

Рассчитанная

величина нормы доходности сравнивается с требуемой инвестором величиной нормы

доходности на капитал.

Если

IRR³ е, то проект считается эффективным.

Замечание.

Чтобы найти IRR, необходимо решить нелинейное уравнение (9). Для этого выполняют

несколько пробных расчетов при различных значениях показателя IRR. Например,

для IRR равного 0.2, 0.4 или при других значениях. Так как такие вычисления

являются достаточно трудоемкими, для приближенного вычисления IRR можно

использовать метод линейной аппроксимации. Для этого выбирают два таких

значения ставки дисконта е1 и е2, чтобы в интервале (е1, е2) функция NPV(e)

меняла свой знак с "+" на "-" или с "-" на

"+". Далее применяют формулу

. (10)

. (10)

Для

получения приемлемой точности оценки IRR делают несколько итераций, пока не

достигнут приемлемой точности. В данной курсовой работе итерационный процесс

вычисления IRR прекращается, если на очередной итерации длина интервала (е1,

е2) меньше 0,01.

В

рамках данной работы можно применить приближенный метод нахождения IRR. Для

этого при расчете NPV не будем использовать значение ликвидационной стоимости

SЛ. Таким образом, при ставке дисконта е=0,25 и без учета SЛ значение

NPV(0,25)= 7708,679 (табл. 13). Необходимо найти значение NPV при ставке

дисконта е=0, т.е. без учета дисконтирования. Для этого используем данные о

потоке реальных денег.

(0)=

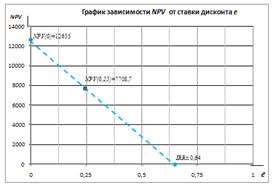

-1760,62+7207,8+7207,8=12654,98 NPV(0)= 12654,98

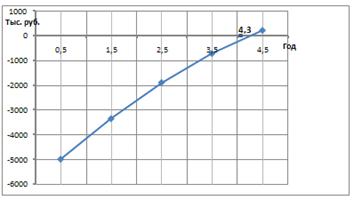

На

основании этих данных построим график (рис. 1), проведя прямую через точки

NPV(0) и NPV(0,25).

Абсцисса

точки пересечения данной прямой с осью абсцисс даст приближенную оценку IRR»64%.

Рис. 1

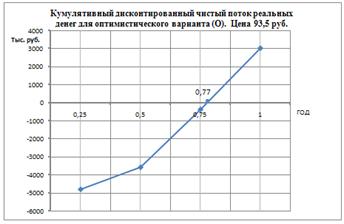

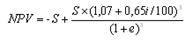

4. PP (Payback Period) - cрок окупаемости инвестиций - это срок, за

который можно возвратить инвестированные в проект средства.

Будем предполагать, что поток реальных денег в t-м году проекта

распределен равномерно в пределах года. Для простоты при дисконтировании

элементов денежного потока будем считать, что оттоки и притоки приходятся на

середину года. По данным о кумулятивном дисконтированном чистом потоке реальных

денег и по рисункам 2, 3 и 4 можно сделать вывод, что срок окупаемости лежит в

диапазоне от 1 до 2 лет, по рис.2 PP= 0,8; от 4 до 5 лет по рис 3 PP= 4,3; и от

4 до 5 месяцев по рис.4 PP=0,775 г.

Расчет интегральных финансовых показателей инвестиционного проекта сведен

в таблицу 13.

Рис. 2

Рис. 3

Рис. 4

3.

Инвестиционный проект Б

Изучение данного варианта инвестирования является достаточно простым для

анализа, поэтому произведем расчет только интегральных показателей

эффективности инвестиций.

Положив в банк 1.01.2002 сумму S под i% годовых, через три года 1.01.2005

мы снимем с банковского счета некоторую сумму денег. Произведем расчет этой

суммы. К 1.01.2003 на депозите будет находиться сумма S´(1+i/100). Таким образом, прирост

денежных средств за год составит S´i/100. Однако с процентных доходов по вкладам в банках

необходимо уплачивать налог на доходы физических лиц по ставке 35%. В рамках

курсовой работы будем полагать, что налогом облагается доход по вкладам в

банках в части превышения суммы, рассчитанной исходя из 20% годовых.

Следовательно, на 1.01.2003 в банке с учетом уплаты налога будет числиться

сумма S´(1,07+0,65i/100). Если в течение трех

лет мы не будем снимать деньги с депозита, то в итоге по прошествии трех лет на

счете будет числиться сумма S´(1,07+0,65i/100)3, так как при начислении процентов

используется формула сложных процентов [1, 8, 9]. Тогда

Ф1(0)=0,

Ф2(0) = -S;

Ф1(t)= Ф2(t) =0 при 0 < t < T ,

Ф1(T) =

S´(1,07+0,65i/100)3, Ф2(T)=0.

Отсюда

(11)

(11)

NPV= - 4800 + [4800(1,07 +0,65·55/100)3]/ (1+0,25)3 =2348,905

NPV=2348,905

Здесь использован коэффициент дисконтирования вида (2), так как помещение

денег в банк и изъятие вклада являются операциями, производимыми в некоторый

момент времени.

Найдем внутреннюю норму доходности IRR, решив уравнение (11) при NPV=0:

IRR=0,07+0,65i/100 = 0,07+0,65·0,55= 0,428 (12)

IRR=0,428

Найдем коэффициент доходности PI, воспользовавшись формулой (7).

PI= 1+NPV / K= 1+2349,616/4800 = 1,489

PI = 1,489

Очевидно, что дисконтированные инвестиции К = S.

Срок окупаемости PP для простоты будем считать равным 3 годам.

PP = 3

Расчет интегральных показателей эффективности инвестиций проекта "В"

сведен в таблицу 14. 32

4. Выбор

инвестиционного проекта

На основе рассчитанных интегральных показателей осуществляют выбор

наиболее привлекательного инвестиционного проекта. Одна из возможных методик

выбора приведена ниже [13].

Если для инвестора важен срок окупаемости РР, то рассчитывают срок

окупаемости инвестиций. На его основе отбрасывают неприемлемые варианты. Если

срок окупаемости не важен, то его не применяют вообще.

Далее используют показатели NPV, IRR и IR. Большинство финансовых аналитиков

США используют пару IRR-NPV, на втором месте NPV-IRR. Если при выборе

инвестиционного проекта с помощью выбранной пары возникают расхождения, то

привлекают третий показатель или проводят более глубокий финансовый анализ.

При выборе проекта учитываются так же нефинансовые факторы: экология,

безопасность персонала и населения, общественное мнение, социальные факторы и

др.

В курсовой работе для выбора инвестиционного проекта используем пару

показателей IRR-NPV. Более привлекательным будет тот проект, который

обеспечивает более высокие значения этих двух показателей. В нашем случае более

привлекательным будет проект "А".

|

Инвестиционный проект

|

IRR

|

NPV

|

|

А

|

0,6396

|

22470,254

|

|

Б

|

0,4275

|

2348,905

|

5. Анализ

инвестиционных проектов в условиях риска

Так как анализ инвестиционных проектов основан на прогнозах расходов и

доходов, а прогнозы имеют свойство не сбываться, поэтому невозможно получить

однозначный ответ о степени эффективности проекта. Практически полезно для

сокращения риска в условиях неопределенности применить сценарный подход [8,

11]. Методика анализа в этом случае такова:

·

по каждому

проекту строят три его возможных варианта развития: пессимистический, наиболее

вероятный, оптимистический.

·

по каждому из

вариантов рассчитывается соответствующий NPV, т.е. получаются три величины

NPVП, NPVНВ, NPVО.

Совокупность таких расчетных оценок дает возможность более полно

представить финансовые последствия инвестиций.

Существуют модификации рассмотренной методики, предусматривающие

применение вероятностных оценок [4, 5]. В этом случае методика может иметь вид:

·

По каждому

проекту рассчитываются пессимистическая, наиболее вероятная и оптимистическая

оценки NPV.

·

Для каждого

проекта значениям NPVП, NPVНВ, NPVО присваиваются вероятности их осуществления

PП, PНВ, PО.

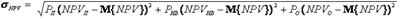

·

Для каждого

проекта рассчитывается математическое ожидание

М{NPV}= PП´NPVП + PНВ´NPVНВ + PО´NPVО, (13)

среднеквадратическое отклонение

(14)

(14)

коэффициент вариации

(15)

(15)

Проект с большим значением коэффициента вариации считается более

рискованным.

В курсовой работе необходимо выбрать инвестиционный проект при следующих

условиях:

Проект А:

·

пессимистический

вариант - цена на фильтры окажется на 5% ниже ожидаемой, PП=0,30;

·

наиболее

вероятный вариант -цена не изменится, PНВ=0,45;

·

оптимистический

вариант - цена окажется на 10% выше ожидаемой, PО=0,25.

Проект Б:

·

пессимистический

вариант - процентная ставка снизится до уровня i-20%, PП=0,25;

·

наиболее

вероятный вариант - процентная ставка не изменится, PНВ=0,65;

·

оптимистический

вариант - процентная ставка повысится до уровня i+10%, PП=0,10.

Расчет оценок инвестиционных проектов в условиях риска при использовании

сценарного подхода (NPVП, NPVНВ, NPVО) и применении вероятностных оценок сведен

в таблицу 15.

Анализ инвестиционных проектов в условиях риска показывает, что:

. при использовании сценарного подхода, инвестиционный проект

"А" более привлекателен, т.к. совокупность таких расчетных оценок

NPVП, NPVНВ, NPVО у проекта "А" больше чем у проекта "Б"

(таблица 15).

. при использовании модификации сценарного подхода, предусматривающего

применение вероятностных оценок, выбор инвестиционного проекта производим в

пользу проекта "Б", т.к. коэффициент вариации у проекта "А"

больше чем у проекта "Б" и соответственно проект "А"

считается более рискованным (таблица 15). 35

Список литературы

1. Методические

указания к курсовой работе для студентов всех факультетов всех форм обучения.

Выбор инвестиционного проекта для финансирования. - Новосибирск: НГТУ, 2001.

2. Инвестиции:

Учебник / Под ред. В.В. Ковалева, В.В. Иванова, В.А. Лялина. - М.: ТК Велби,

Изд-во Проспект, 2006.

. Ковалев

В.В. Методы оценки инвестиционных проектов. - М.: Финансы и статистика, 1999.

. Ковалев

В.В. Введение в финансовый менеджмент. - М.: Финансы и статистика, 1999.

. Ковалев

В.В. Финансовый анализ: Управление капиталом. Выбор инвестиций. Анализ отчетности.

- Учебник. Москва: Финансы и статистика, 1997 год.

. Ковалев

В.В. Финансовый менеджмент: теория и практика. - М.: ТК Велби, Изд-во Проспект,

2006.

. Методические

рекомендации по оценке эффективности инвестиционных проектов и их отбору для

финансирования. - Утверждено Госстроем России, Минэкономики РФ, Минфином РФ,

Госкомпромом России 31 марта 1994 г. №7-12/47.

. Методические

рекомендации по оценке эффективности инвестиционных проектов. - Утверждено

Минэкономики РФ, Минфином РФ, Госстроем РФ 21.06.1999 №ВК 477.

9. Об

утверждении типовой формы плана финансового оздоровления (бизнес-плана),

порядка его согласования и методических рекомендаций по разработке планов

финансового оздоровления Распоряжение ФУДН при Госкомимуществе РФ от 05.12.1994

№98-р.

. Холт Р.Н.

Основы финансового менеджмента: - М.:"Дело Лтд",1995.

. Четыркин

Е.М. Финансовый анализ производственных инвестиций. - М.: Дело, 1998.

. Экономика

предприятия. Учебное пособие. - Новосибирск: НГТУ, 1999 год.

. Башарин

Г.П. Начала финансовой математики. - М.:ИНФРА-М, 1997.