Ипотечное кредитование в Российской Федерации

Содержание:

Введение

. Состояние ипотечного кредитования

в РБ и РФ

.1 Проблемы препятствующие рынку

ипотеки

.2 Перспективы развития рынка

ипотечного кредитования

.3 Плюсы и минусы ипотечного

кредитования

. Определение рыночной стоимости

оцениваемого объекта на примере коммерческого объекта недвижимости ателье

индивидуального пошива

.1 Определение

задания на оценку и описание объекта оценки

.2 Определение рыночной стоимости

сравнительным подходом

.3 Определение рыночной стоимости

затратным подходом

.4 Определение рыночной стоимости

доходным подходом

2.5 Согласование результатов и

заключение о рыночной стоимости объекта оценки

Заключение

Список литературы

Приложение А (справочное)

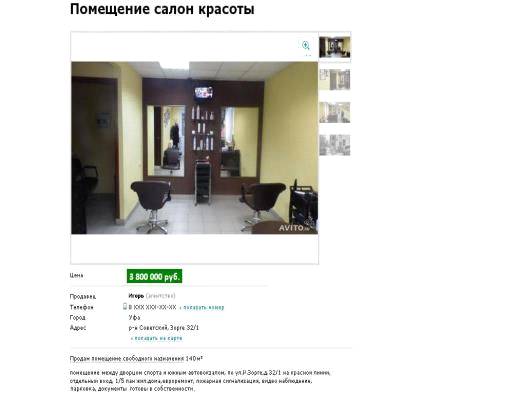

Объект-аналог №1

Приложение Б (справочное)

Объект-аналог №2

Приложение В (справочное)

Объект-аналог №3

Введение

Проблема ипотечного кредитования в

настоящее время является одной из наиболее значимых

проблем современной России. Высокие процентные ставки не предоставляют

возможности семьям брать ипотеку, возникающие суммы от переплаты по ставкам

кредитов заставляют ужаснуться. В результате и рынок недвижимости развивается

не такими темпами, какими хотелось бы. В данной курсовой работе рассмотрено

современное состояние ипотечного кредитования в России и Республике

Башкортостан.

Ипотечное кредитование - реальная возможность

изменения сложившейся в нашей стране ситуации. Суть ипотечного кредитования -

предоставление частным лицам долгосрочных кредитов на покупку жилья под залог

самого приобретаемого жилья.

Актуальность ипотечного кредитования заключается

в способности решить социальные проблемы многих россиян. По мнению социологов,

очень важно, чтобы жилье появлялось как можно раньше, а не после десятилетних

ожиданий. В этом отношении альтернативы ипотечному жилищному кредитованию не существует.

Анализ ситуации, сложившейся в области жилищной

политики, сложный характер жилищных проблем требуют придания системе ипотечного

кредитования статуса президентской программы. Поэтому ипотечное кредитование

является одним из приоритетных направлений государственной жилищной политики.

Целью данной курсовой работы является изучение

ипотечного кредитования на современном этапе, анализ перспективы его развития.

В соответствии с поставленной целью определены

следующие задачи:

·изучить теоретические аспекты и особенности

нормативного регулирования ипотечного кредитования;

·проанализировать состояние рынка ипотечного

кредитования в России в период кризиса и на современном этапе;

·выделить существующие на сегодняшний день

проблемы и пути их решения;

·изучить прогнозы развития рынка ипотечного

кредитования в России.

Объект исследования - рынок ипотечного

кредитования в России.

Предмет исследования - отношения между

кредитором и заемщиком в процессе ипотечного кредитования.

Методическая основа исследования: нормативно-правовые

акты, статистические данные аналитического центра АИЖК, ЦБРФ, специальная

литература, интернет - материалы.

Структура курсовой работы определена исходя из

поставленных задач. В первой части работы рассматриваются теоретические основы

ипотечного кредитования. Второй раздел носит прикладной характер, в нем

определяется рыночная стоимсоть объекта коммерческой недвижимости. В заключении

подведены итоги курсовой работы, обобщены выводы и рекомендации.

Курсовая работа состоит из введения,

двух

глав, заключения и списка литературы.

В первой главе данной работы рассматриваются

теоретические аспекты ипотечного кредитования недвижимости.

Второй раздел носит прикладной характер, в нем

определяется рыночная стоимсоть объекта коммерческой недвижимости..

В заключении подведены итоги

курсовой работы, обобщены выводы и рекомендации.

.Состояние ипотечного кредитования в

РБ и РФ

1.1 Проблемы препятствующие рынку

ипотеки

ипотека рыночный стоимость

кредитование

На сегодняшний день главная проблема, возникшая

при реализации Национального проекта «Доступное жилье», - активное

стимулирование спроса без достаточного обеспечения предложения, что ведет к

повышению цен. Увеличение объемов рынка ипотечного кредитования, не

подкрепленное ростом объемов возводимого жилья, вызывает удорожание

недвижимости и сокращение потенциальной базы ипотеки. Рост цен на недвижимость

девальвирует предпринимаемые банками снижение ставок и оптимизацию требований к

заемщикам.

Кардинально изменить ситуацию может только рост

объема возводимого жилья. Без увеличения объемов нового строительства и

снижения административных барьеров на строительном рынке невозможно сделать

жилье доступным, иначе рост цен будет всегда опережать платежеспособный спрос.

Даже при снижении процентных ставок до уровня инфляции ипотека сама по себе не

в состоянии решить проблему обеспечения граждан жильем. В связи с этим хотелось

бы обратить внимание на следующие актуальные проблемы ипотеки.

Неразвитость ипотеки в России по сравнению с

зарубежными странами нередко связывают с высокими процентными ставками, не

позволяющими значительной части населения воспользоваться программами

ипотечного кредитования ввиду невысоких доходов. Ставка по ипотечным кредитам в

среднем по России сегодня колеблется от 11,5 до 14% годовых в рублях.

В то же время следует помнить: непродуманное и

экономически непросчитанное снижение процентных ставок ниже уровня инфляции

может привести не только к дополнительному росту цен на недвижимость, но и к

неудачам при размещении ипотечных ценных бумаг на открытом рынке. Наибольшая

доля в формировании ипотечной ставки приходится на стоимость привлеченных

средств для финансирования кредитов.

Кроме того, в ценообразовании учитываются

операционные расходы банка, резервы на возможные потери и прибыль.

Необходимо отметить, что для банковского

сообщества важна поддержка государством финансовых институтов, работающих с

ипотекой. В данном случае речь может идти о создании особого режима

налогообложения банковских доходов, получаемых от этой деятельности, а также о

совершенствовании требований по обязательным нормативам и резервированию.

Среди факторов, осложняющих процесс оформления и

обслуживание выдаваемых банками ипотечных кредитов, - существующие нормы

регуляторов рынка, в частности некоторые пункты действующего Положения № 254-П

от 26 марта 2004 г. «О порядке формирования кредитными организациями резервов

на возможные потери по ссудам, по ссудной и приравненной к ней задолженности».

Для улучшения процесса кредитования банками

строительства новых объектов жилой и коммерческой недвижимости Комитет в рамках

совещания в Росстрое представил предложения о необходимости увеличить срок

государственных гарантий по кредитам, предоставляемым на обеспечение земельных

участков коммунальной инфраструктурой под строительство жилья (как предлагается

Федеральной целевой программой «Жилище») до 5 лет. Это объясняется тем, что

только оформление различного рода разрешений на строительство занимает на

практике не менее 2 лет.

Кроме того, необходимо принять комплекс мер,

направленных на снижение административных барьеров при получении застройщиком

пакета необходимых разрешений на строительство объекта.

Для решения проблемы достаточного объема

финансовых ресурсов в ипотечном кредитовании необходимо:

привлечь на российский ипотечный рынок, в том

числе на рынок ипотечных ценных бумаг, долгосрочные финансовые ресурсы

институциональных инвесторов;

вовлечь в действующую унифицированную систему

рефинансирования ипотечного кредитования большее число банков;

постоянно увеличивать уставный капитал АИЖК и

его региональных операторов, а также объемы предоставляемых гарантий РФ по

обязательствам АИЖК и гарантий субъектов РФ по обязательствам региональных

операторов;

сформировать новый механизм государственной

поддержки развития ипотечного кредитования.

Решение проблемы снижения рисков для инвесторов

в ипотечном кредитовании позволит повысить надежность ипотечных ценных бумаг,

привлечь дополнительные ресурсы с финансового рынка и частично удешевить

заимствования путем снятия рисков, связанных с движением денежных средств,

поступающих в погашение обязательств, лежащих в основе ипотечного покрытия.

Для решения проблемы высоких транзакционных

издержек (материальных, административных и временных) при выдаче кредита,

рефинансировании, выпуске ипотечных ценных бумаг и их обеспечении необходимо:

законодательно закрепить электронный

(бездокументарный) учет прав требования по обеспеченным ипотекой обязательствам

(закладные);

унифицировать документы и стандартизировать

процедуру выдачи и рефинансирования ипотечных кредитов.

Перечисленные меры следует осуществить на всей

территории Российской Федерации и для всех участников ипотечного рынка страны,

возможно, с постепенным переходом к национальным стандартам.

Среди факторов, сдерживающих развитие ипотечного

жилищного кредитования в России, следует назвать отсутствие должной защиты прав

кредиторов, в данном случае банков, выдающих ипотечные кредиты на приобретение

жилья. Конституция РФ, гарантирующая каждому гражданину право на жилище, не

позволяет выселять залогодателя и членов его семьи. Следовательно, необходимы

четкие механизмы промежуточного отселения указанных лиц на период проведения

реализации предмета ипотеки.

В частности, предлагается предусмотреть

возможность переселения заемщиков и членов их семей в жилые помещения

(отдельные квартиры, комнаты или общежития), предоставляемые в коммерческий

имущественный наем третьими лицами по нормам, действующим в отношении

маневренного фонда, - не менее 6 кв. м жилой площади на 1 человека. Подобная

норма может быть закреплена в Законе «Об ипотеке» и Жилищном кодексе РФ.

С принятием поправок к Закону «Об ипотечных

ценных бумагах» банки надеются получить финансовый инструмент секьюритизации и

приступить к выпуску ипотечных облигаций. Однако в погоне за клиентами нередко

страдает качество ипотечных портфелей, возникает недобросовестная конкуренция,

что приводит к подрыву доверия к банковской системе в целом и ипотечному

кредитованию в частности. Таким образом, необходимо ввести стандартизацию и

реитингование ипотечных портфелей.

Ожидаемым результатом обязательного

реитингования станет снижение уровня процентных ставок для конечного

потребителя - заемщика по ипотечному кредиту (за счет повышения ликвидности

выпускаемых эмитентами ипотечных ценных бумаг).

До определенного момента развитие ипотечных

операций сдерживалось неблагоприятными макроэкономическими условиями: высокими

темпами инфляции, нестабильностью курса рубля, низким уровнем доходов

населения. В последние три года ситуация изменилась: объемы предоставленных

кредитов активно растут, число банков - участников рынка постоянно

увеличивается, ставки по кредитам продолжают снижаться. Однако вклад ипотечных

операций в финансирование покупок жилья в России остается крайне низким.

Жилищная проблема в России, обеспечение

населения жильем является социально-экономической проблемой. Около 77% россиян

хотели бы улучшить свои жилищные условия, и только около 10 процентов

располагают достаточными доходами, чтобы с помощью ипотечного кредита

приобрести жилье.

Развитие жилищной ипотеки в России сегодня

сдерживается рядом основных факторов: ограниченный платежеспособный спрос

населения. По оценкам Минэкономразвития России, даже при самых

"либеральных" параметрах, максимальная граница доступности для

населения составит не более 10%.

Стимулирование покупательской способности

населения за счет ипотеки, без симметричных мер по стимулированию строительства

жилья ведет к росту цен на жилье и затрудняет решение жилищной проблемы. Из-за

роста цен на жилье возможно значительное смещение интереса заемщиков к

продуктам, предоставляемым на цели индивидуального жилищного строительства.

Основными негативными факторами останутся снижение предложения на рынке жилья и

рост цен на него.

Низкие темпы разработки и совершенствования

законодательства о недвижимости и несогласованность правовых актов между собой.

Так, например, очевидно, какое большое значение для развития рынка жилья имеет

земельное законодательство. Однако Земельный кодекс РФ на момент его принятия в

2000 году содержал не менее чем в 29 статьях отсылки на законы или нормы,

которые еще предстояло создать. В 2003 году положение мало изменилось. Только в

июле 2003 гола Правительство РФ внесло крайне важный для развития жилищного

строительства законопроект "О переводе земель из одной категории в другую".

Необходимо также отметить, что до настоящего

времени многие федеральные законы, содержащие нормы, регулирующие в той или

иной мере отношения, связанные с недвижимостью, имеют массу недоработок.

Неразвитость инфраструктуры рынка жилья и

жилищного строительства. Традиционными участниками жилищного рынка являются

строительные компании, банки, производители строительных материалов, страховые

компании, риэлтерские и оценочные агентства. При фактическом наличии данных

структур в России не отлажена технологическая схема их взаимодействия и, как

следствие, невысока эффективность системы в целом, завышены расходы при

совершении сделок.

Психологические факторы, главным из которых

является национальная особенность большинства населения - нежелание жить в

долг.

Неразвитость организационно-технологической и

финансовой инфраструктуры в системе ипотеки. На сегодняшний день в России пока

нет работающей и решающей проблемы населения ипотеки. Об этом свидетельствует

статистика ипотечных сделок, размер и структура доходов населения. Только 4%

жилья было куплено на банковские ипотечные займы.

Высокие процентные ставки на ипотеку для

большинства россиян, в связи с чем, ипотечное кредитование в России не

становится массовым, и большинство россиян не могут воспользоваться ипотекой

для решения своих жилищных проблем.

Непрозрачные источники доходов граждан,

значительный удельный вес не декларируемых доходов граждан. Документально

подтвердить свои доходы могут не более 10-12% потенциальных заемщиков.

Недостаток долгосрочных финансовых ресурсов

банков. Проблему привлечения кредитных ресурсов для долгосрочного ипотечного

кредитования с полным основанием можно считать наиболее актуальной для развития

системы ипотечного кредитования в России. Ни один банк не в состоянии

формировать свой кредитный портфель из долгосрочных кредитов, опираясь при этом

на краткосрочные источники. Несоответствие банковских активов и пассивов по

срокам, объемам и ставкам рано или поздно приводит банк к потере своей

ликвидности.

1.2 Перспективы развития рынка

ипотечного кредитования

Целью развития

системы ипотечного кредитования является, с одной

стороны, улучшение жилищных условий населения, а с другой - стимулирование спроса на рынке недвижимости и

строительства. Кроме этого, поддержка государством развития ипотечного

кредитования является одной из основных

предпосылок достижения реального экономического роста в стране. Особое место

ипотечного кредитования в системе рыночной экономики определяется и тем,

что оно является одним из самых проверенных

в мировой практике и надёжных способов привлечения внебюджетных

инвестиций в жилищную сферу, оказывает огромное влияние на мотивацию человека,

общественные процессы, происходящие в

обществе.

Доступность ипотечного жилищного

кредитования напрямую зависит от стоимости жилья, поэтому добиться повышения

доступности жилья только расширением возможностей кредитования проблематично,

так как увеличение спроса населения за счет развития различных финансовых

механизмов без изменения других условий на рынке жилья и жилищного

строительства объективно способствует росту цен на жилье. Необходимо в первую

очередь повышать доступность жилья за счет: дифференциации рынка жилья,

ускоренного формирования сегмента жилья экономкласса и содействия строительству

такого жилья в объемах, соответствующих потребностям и спросу граждан со

среднестатистическим уровнем доходов; повышения доступности кредитных ресурсов

для всех категорий застройщиков в первую очередь на цели строительства жилья

экономкласса; снижения волатильности цен на рынке жилья за счет расширения

сегмента экономкласса, повышения конкуренции, развития механизмов привлечения

индивидуальных и коллективных инвестиций.

Предусматривается решение к 2030

году основных проблем несбалансированности на рынке жилья, основная потребность

в улучшении жилищных условий будет формироваться в связи с качественными

изменениями стандартов жилищного обеспечения.

Рынок ипотечного жилищного

кредитования до 2030 года необходимо развивать устойчивыми темпами. Объемы

выдачи ипотечных жилищных кредитов должны превышать объемы погашения, что будет

способствовать росту портфеля ипотечных жилищных кредитов.

Предполагается, что ипотечный

жилищный кредит станет основным механизмом приобретения жилья в собственность,

цены на жилье, условия ипотечного жилищного кредитования и доходы населения

позволят приобретать жилье 60 процентам населения. Предусматривается, что

уровень ежемесячных доходов заемщика будет превышать как минимум в 3 раза

уровень ежемесячных расходов по погашению ипотечного жилищного кредита для

приобретения жилья, соответствующего стандартам обеспечения жилыми помещениями.

Возможность оплаты первоначального

взноса заемщика может быть обеспечена продажей уже имеющегося его жилья,

участием в накопительно-ипотечных системах и (или) ипотечным страхованием в

целях снижения размера первоначального взноса.

Наиболее распространенными

параметрами ипотечного кредита предусматриваются срок до 30 лет, фиксированная

ставка процента на уровне индекса потребительских цен плюс 2 - 3 процентных

пункта, первоначальный взнос не ниже 30 процентов (в случае отсутствия

ипотечного страхования) и аннуитетный порядок погашения кредита с возможностью

применения гибких схем управления задолженностью. Доля кредитов с ипотечным

страхованием и первоначальным взносом в размере 10 процентов составит до 20

процентов рынка ипотечного жилищного кредитования.

Необходима невысокая концентрация

рынка ипотечного жилищного кредитования на каждой территории, где сложился

ликвидный рынок жилья, на нем будут присутствовать как минимум 3 кредитора с

конкурентными предложениями.

Получение ипотечного жилищного

кредита заемщиком станет стандартным процессом. Предусматривается сократить

сроки сбора необходимых документов и принятия решения до одной недели при

повышении качества принимаемых решений. Необходимо до получения жилищного

ипотечного кредита довести до сведения заемщика полную информацию о своих

правах и об обязанностях в отношении получения кредита, в процессе погашения

кредита, в случае наступления просрочек и (или) иных ключевых событий,

предусмотренных кредитным договором банка. Предварительные консультации

заемщиков войдут в обязательства кредитора в соответствии с требованиями

профессионального сообщества.

Помимо консультирования и

информирования заемщика до выдачи кредита заемщик получит возможность в течение

срока погашения кредита по согласованию с кредитором переуступить права по

кредиту третьему лицу или реструктурировать его в случае существенного

изменения доходов семьи заемщика на условиях, приемлемых для кредитора и

заемщика. С другой стороны, кредитору будет принадлежать право взыскания на

предмет залога и удовлетворения всех понесенных затрат и расходов из стоимости

заложенного имущества в случае ненадлежащего исполнения обязательств должником.

Повышение информационной

доступности, накопление и обобщение статистики по рынку ипотечного жилищного

кредитования позволят банкам более дифференцированно подходить к оценке

заемщиков. Конкуренция на первичном рынке будет способствовать снижению тарифов

и повышению качества обслуживания кредитов для заемщиков. Заемщики с хорошей

кредитной историей могут иметь тарифные преимущества.

Помимо первичных кредиторов на

первичном рынке будут присутствовать ипотечные брокеры, непосредственно

взаимодействующие с заемщиками и оказывающие им консультационные услуги, в том

числе по подбору и комплектации документов.

Предусматривается создание

стабильности на вторичном рынке ипотеки. Его фондирование необходимо

обеспечивать долгосрочными ресурсами институциональных инвесторов, в том числе

системами пенсионного обеспечения и резервами страховых компаний.

Предполагается, что привлечение

долгосрочных ресурсов на рынок ипотеки будет осуществляться банками как

самостоятельно путем аккумуляции долгосрочных пассивов, так и через рынок

капитала путем выпуска ипотечных ценных бумаг и иных долговых обязательств,

обеспеченных ипотекой, с балансов банков и через специальных ипотечных агентов,

а также за счет перепродажи пулов закладных рефинансирующим организациям. В

долгосрочной перспективе до 60 процентов рынка будет фондироваться через выпуск

ипотечных ценных бумаг.

Предполагается, что получит развитие

модель 2-уровневой системы рефинансирования. Рынок рефинансирования будет

представлен крупными игроками, размер собственного капитала которых позволит

аккумулировать большие объемы пулов закладных с целью получения прибыли и

последующей секьюритизации активов. Рефинансирующие организации будут

аккумулировать пулы ипотек и привлекать деньги с рынка капиталов для тех

банков, чей масштаб деятельности и (или) опыт не позволяют проводить

секьюритизацию самостоятельно. При этом крупные банки будут самостоятельно

привлекать капитал с рынка как за счет депозитной базы, которая будет

преимущественно средне- и долгосрочной, так и за счет выпуска ипотечных

облигаций.

Эффективность привлечения средств с

рынка капитала банками и рефинансирующими организациями и предельно допустимый

уровень концентрации рисков будут определяться в соответствии с

законодательством Российской Федерации.

Привлечение средств на рынок ипотеки

необходимо осуществлять как с отечественного, так и с зарубежного рынков. При

этом на отечественном рынке основную долю инвесторов должны составлять

консервативные институциональные инвесторы, что позволит привлекать средства на

длительные сроки под низкие ставки.

Дополнительное развитие получит инвестирование

средств в ипотечные ценные бумаги физическими лицами вследствие снижения ставок

по депозитам, что будет способствовать росту отечественного рынка ипотечных

ценных бумаг.

.3 Плюсы и минусы ипотечного

кредитования

Ипотечный кредит берётся не от хорошей жизни, а,

наоборот, с целью её улучшить. В большинстве случаев деньги занимают в банке

тогда, когда их не хватает. Вы получаете выгоду в качестве решения своей

проблемы, но за это придется заплатить.

Основным минусом является

"переплата" за приобретенную квартиру. Зачастую она может достигать

более 100% стоимости жилья. В нее входят: проценты, выплачиваемые по кредиту, а

так же сумма, затрачиваемая ежегодно на страхование. Кроме того, в

"переплату" входят так же дополнительные расходы

<#"721101.files/image001.gif"> (1)

Таблица 7 - Расчет

накопленного неустранимого износа долгоживущих элементов

|

Конструктивные

элементы

|

Удельный

вес

|

Нормативный

срок жизни

|

Фактический

срок жизни

|

Накопленный

неустранимый износ

|

|

Фундамент

|

9

|

120

|

16

|

1,2

|

|

Стены

|

22

|

120

|

16

|

2,9

|

|

Перекрытия

|

10

|

120

|

16

|

1,3

|

|

Итого

|

|

|

|

5,4

|

(2)

(2)

Таблица 8 - Расчет

неустранимого износа короткоживущих элементов

|

Конструктивные

элементы

|

Удельный

вес

|

Нормативный

срок жизни

|

Фактический

срок жизни

|

Накопленный

неустранимый износ

|

|

Фундамент

|

9

|

120

|

16

|

1,2

|

|

Стены

|

22

|

120

|

16

|

2,9

|

|

Перекрытия

|

10

|

120

|

16

|

|

Итого

|

|

|

|

5,4

|

(3)

(3)

(4)

(4)

(5)

(5)

(6)

(6)

(7)

(7)

Таблица 9 - Расчет

общего физического износа

|

№

п/п

|

Показатель

|

Величина

|

|

1

|

ПВС

|

1124750

|

|

2

|

Стоимость

физ. Износа констр. элементов

|

218426

|

|

3

|

Стоимость

КЖЭ с неуст. износом

|

139805

|

|

4

|

Стоимость

ДЖЭ с неуст. износом

|

60736,5

|

|

5

|

Общий

физ. износ

|

418967,5

|

1. И ф.= Общ. Физ. Изн./ ПВС*100

. И общ. = 1 -(1- И ф) * (1- И вн)*(1-И фун)

. СИ= ПВС * И общ./100

. ПВС ост = ПВС - СИ

. РС = ПВС ост + стоимость ЗУ

И ф. = 418967,5 : 1124750*100=37

И общ.= 1-(1-0,37)*(1-0,06)*(1-0,16)=0,5

СИ= 1124750*0,5 = 562375

ПВС ост.= 1124750-562375 = 562375

РС = 562375

Вывод: Рыночная стоимость затратным подходом с

учетом округления составила 570000 рублей.

.4 Определение рыночной стоимости доходным

подходом

Доходный подход оценки недвижимости

отражает мотивацию типичного покупателя доходной недвижимости: ожидаемые

будущие доходы с требуемыми характеристиками. Учитывая, что существует

непосредственная связь между размером инвестиций и выгодами от коммерческого

использования объекта инвестиций, стоимость недвижимости определяется как

стоимость прав на получение приносимых ею доходов. Эта стоимость (рыночная,

инвестиционная) определяется как текущая стоимость будущих доходов,

генерируемых оцениваемым активом. Основное преимущество, которое имеет доходный

подход оценки недвижимости по сравнению с рыночным и затратным заключается в том,

что он в большей степени отражает представление инвестора о недвижимости как

источнике дохода, т.е. это качество недвижимости учитывается как основной

ценообразующий фактор. Доходный подход оценки тесно связан с рыночным и

затратным методами. Например, ставки дохода, применяемые в доходном методе,

обычно определяются из анализа сопоставимых инвестиций; затраты на

реконструкцию используются при определении денежного потока как дополнительные

инвестиции; методы капитализации используются при корректировке различий

рыночного и затратного методов.

Теоретической базой, которую

использует доходный подход оценки недвижимости, являются принципы оценки,

которые представляют собой сообщение анализа поведенческих характеристик

участников рынка недвижимости и функциональных связей между ценами и

ценообразующими факторами.

Таблица 10 - Расчет операционных расходов

|

п/п

|

Показатель

|

Расчеты

|

Цифровое

значение

|

|

Постоянные

расходы

|

|

1

|

Аренда

земли

|

1м2=150

|

22500

|

|

|

|

|

|

2

|

Страх-е

объекта

|

3%

от ПВС

|

33742,5

|

|

3

|

Др.

постоянные расходы

|

1%

от ПВС

|

11247,5

|

|

4

|

Итого

в пост-х расходах

|

Столбик

1+2+3

|

67490

|

|

Переменные

расходы

|

|

5

|

Расходы

на управление

|

3%

от ДВД

|

7371

|

|

6

|

З/п

управл-му

|

3%

от ПВД

|

|

Постоянные

расходы

|

|

1

|

Аренда

земли

|

1м2=150

|

22500

|

|

2

|

Страх-е

объекта

|

3%

от ПВС

|

33742,5

|

|

3

|

Др.

постоянные расходы

|

1%

от ПВС

|

11247,5

|

|

4

|

Итого

в пост-х расходах

|

Столбик

1+2+3

|

67490

|

|

Переменные

расходы

|

|

5

|

Расходы

на управление

|

3%

от ДВД

|

7371

|

|

6

|

З/п

управл-му

|

3%

от ПВД

|

8100

|

(@РС)_зд=ЧОД/К_к ,

где Кк = 14% (12)

ЧОД = ДВД - ОР (13)

ОР = Постоянные затр. + переменные затр. +

Резерв расходы (14)

ДВД = ПВД - Кп (15)

ПВД = S*Арендная

ставка*12 мес. (16)

.Расчитаем ПВД

ПВД=S*

Год.арендную ставку=150*(150*12)=270000 руб.

.Расчитаем ДВД

ДВД=ПВД-Кп=270000*(1-0,09)=245000 руб.

.Расчитаем ЧОД

ЧОД=245700-217132=28568

руб.

.Расчитаем рыночную стоимость

РС=ЧОД/Кк=28568/10%=285680

руб.

Вывод: Рыночная стоимость доходным

подходом с учетом округления составляет 300000 рублей.

.5 Согласование результатов и заключение о

рыночной стоимости объекта оценки

Суть данного этапа заключается

в получении итоговой величины стоимости на основании нескольких результатов,

полученных тремя подходами.

Согласование - это процесс, в

ходе которого для достижения окончательной оценки стоимости выносятся

определенные логические суждения. Перед его началом оценщик просматривает все

факты и проверяет точность вычислений. Все допущения проверяются на разумность

и надежность.

Согласование называют

"экзаменом совести". В ходе этого процесса оценщик проверяет

применимость принципов оценки на различных стадиях выявления задачи, сбора

данных и анализа - используя каждый подход к оценке. Заново пересматриваются

различные показатели стоимости. Насколько они обоснованны? Подтверждаются ли

они данными? Имеют ли они смысл? Заново анализируется исходная задача. Оценщик

может использовать статистические расчеты для разработки вероятностного

распределения. Далее он может обдумать диапазон, в пределах которого должна

находиться искомая величина стоимости. Обычно ожидается, что оценщик представит

клиенту единственную величину оценки стоимости. Теперь на основе этого процесса

согласования оценщик должен вынести такое решение.

Согласование - это не процесс

механического усреднения результатов, полученных с использованием трех

подходов. Это процесс логических рассуждений и принятия решения.

Наконец, получив результат всех

исследований - значение оцениваемой стоимости объекта оценки, необходимо

оформить работу по определенной форме - составить отчет об оценке. Отчет

составляется с соблюдением требований, устанавливаемых Законом "Об

оценочной деятельности".

Таблица 11 - Определение

удельного веса

|

Наим-ие

подхода

|

|

Спос-ть

учит-ть цель оценки

|

Спос-ть

учит-ть коньюк-ру рынка

|

Спос-ть

парам-ры об-та

|

Кач-во

инф-ии

|

Итог

|

Уд.

вес

|

|

ДП

|

ранг

|

высокий

|

высокий

|

средний

|

средний

|

|

33,3

|

|

бал

|

2

|

2

|

1

|

1

|

6

|

|

|

ЗП

|

ранг

|

средний

|

средний

|

средний

|

|

27,7

|

|

бал

|

2

|

1

|

1

|

1

|

5

|

|

|

СП

|

ранг

|

высокий

|

высокий

|

высокий

|

средний

|

|

38,8

|

|

бал

|

2

|

2

|

2

|

1

|

7

|

|

Таблица 12 - Согласование стоимости результатов

оценки

|

Наим-ие

подхода

|

|

Спос-ть

учит-ть цель оценки

|

Спос-ть

учит-ть коньюк-ру рынка

|

Спос-ть

парам-ры об-та

|

Кач-во

инф-ии

|

Итог

|

Уд.

вес

|

|

ДП

|

ранг

|

высокий

|

высокий

|

средний

|

средний

|

|

33,3

|

|

бал

|

2

|

2

|

1

|

1

|

6

|

|

|

ЗП

|

ранг

|

высокий

|

средний

|

средний

|

средний

|

|

27,7

|

|

бал

|

2

|

1

|

1

|

1

|

5

|

|

|

СП

|

ранг

|

высокий

|

высокий

|

высокий

|

средний

|

|

38,8

|

|

бал

|

2

|

2

|

2

|

1

|

7

|

Удельный

вес, %

|

Взвешенный

результат, т.р.

|

|

Доходный

подход

|

3000

|

33,3

|

999

|

|

Затратный

подход

|

5700

|

27,7

|

1578,9

|

|

Сравнительный

подход

|

33600

|

38,8

|

13036,8

|

|

Согласованная

стоимость

|

|

|

15614,7

|

Вывод: таким

образом

рыночная

стоимость салона красоты

на 29.03.2013 г.

составляет тыс.рублей.

Заключение

В результате написания этой курсовой были

решены, изучены следующие задачи:

изучены теоретические аспекты и особенности

нормативного регулирования ипотечного кредитования;

проанализировано состояние рынка ипотечного

кредитования в России в период кризиса и на современном этапе;

выделены существующие на сегодняшний день

проблемы и пути их решения;

изучены прогнозы развития рынка ипотечного

кредитования в России.

Цель написания курсовой работы была достигнута,

но отдельные проблемы требуют дополнительного, более глубокого исследования.

Список литературы

Федеральный

закон от 2 января 2000 г. №22-ФЗ «Об инвестиционной деятельности в Российской

Федерации, осуществляемой в форме капитальных вложений».

Гражданский

кодекс Российской Федерации от 29 декабря 2004 г. №188-ФЗ.

Земельный

кодекс РФ от 25 декабря 2001 г. №136-ФЗ.

Инвестиции

в вопросах и ответах: учебное пособие / А. Ю. Адрианов, С. В. Валдайцев, П. В.

Воробьев [и др.]; авторы-составители И. А. Дарушин, Н. А. Львова; отв. ред. В.

В. Ковалев, В. В. Иванов, В. А. Лялин. - Москва : Проспект, 2011. - 376 с.

Недвижимость:

экономика, оценка и девелопмент: учебное пособие / А.Д. Мурзин. - Ростов н/Д :

Феникс, 2013. - 382 с. - (Высшее образование)

Асаул

А. Экономика недвижимости: Учебник для вузов. 3-е изд. Стандарт третьего

поколения. - Спб.: Питер, 2013. - 416 с.: ил.

Приложение А

(справочное)

Объект-аналог №1

Приложение Б

(справочное)

Объект-аналог №2

Приложение В

(справочное)

Объект-аналог №3