Исполнение бюджета внебюджетных фондов на примере Пенсионного фонда РФ

Введение

Актуальность темы исследования определена тем,

что в современных условиях наряду с бюджетом вновь повышается значение

внебюджетных фондов, увеличиваются количество и объем этих фондов. Внебюджетные

фонды имеют ряд особенностей и преимуществ:

у органов государственной власти появляются

дополнительные средства для вмешательства в хозяйственную жизнь и финансовой

поддержки предпринимательства, особенно в условиях нестабильной экономики;

строго целевое использование средств этих фондов

обеспечивает более эффективный контроль, так как их автономность от бюджета и

предназначение (решение новых важных задач) требуют особого внимания со стороны

государства;

возможность использования для покрытия

бюджетного дефицита при определенных условиях - наличии активного сальдо.

В состав внебюджетных фондов входит Пенсионный

фонд РФ (ПФР). В современных условиях Пенсионная система в Российской Федерации

является одной из важнейших составных частей социальной политики, имеющую цель

обеспечить приемлемый уровень социальной защиты населения. Она включает в себя

следующие основные элементы: социальное страхование, социальное обеспечение,

социальную помощь.

Обеспечение пенсией нетрудоспособного населения

- одна из самых значительных социальных гарантий стабильного развития общества.

Пенсионное обеспечение в Российской Федерации

реализуется через систему обязательного государственного пенсионного

страхования и представляет собой экономическую категорию, определяющую

совокупность экономических связей его субъектов и объектов.

Пенсионный фонд РФ образован в соответствии со

ст. 8 Закона РФ от 20 ноября 1990 г. «О государственных пенсиях в Российской

Федерации» и действует на основании Положения о Пенсионном фонде РФ,

утвержденного постановлением Верховного Совета РФ от 27 декабря 1991 г.

В настоящее время деятельность Пенсионного фонда

РФ осуществляется в соответствии с БК РФ, Федеральным законом от 15 декабря

2001 г. «Об обязательном пенсионном страховании в Российской Федерации»,

Федеральным законом от 17 декабря 2001 г. «О трудовых пенсиях в Российской

Федерации, Федеральным законом от 1 апреля 1996 г. «Об индивидуальном

(персонифицированном) учете в системе государственного пенсионного

страхования», Федеральным законом от 24 июля 2002 г. «Об инвестировании средств

для финансирования накопительной части трудовой пенсии в Российской Федерации»,

Указом Президента РФ от 27 сентября 2000 г. «О мерах по совершенствованию

управления государственным пенсионным обеспечением в Российской Федерации»,

другими нормативными правовыми актами.

Разнообразие возложенных на ПФР функций,

сочетание в его деятельности административных, финансовых, гражданских и

социально-обеспечительных полномочий характеризуют своеобразие его правового

статуса. Пенсионная реформа, начавшаяся с принятия в 2001 году нового

пенсионного законодательства и вступления его в силу с января 2002 года, стала

крупнейшим на сегодня и наиболее успешным социальным проектом в Российской

Федерации. Осуществляя ее, Пенсионный фонд Российской Федерации выполняет роль

одного из активных участников реформирования социальной сферы страны и

утверждения новых отношений между поколениями, социальными группами,

работодателями, работающими и государством. При осуществлении своей

деятельности ПФР становится участником различных комплексов правоотношений,

возникающих в рамках государственной пенсионной системы. Эти правоотношения

значительно отличаются друг от друга. Для получения достоверных результатов

исследования необходимо их четкое разграничение.

Предметом исследования является бюджетный процесс

Пенсионного фонда РФ в части исполнения его бюджета.

Объект исследования - использование финансовых

ресурсов Пенсионного фонда в сфере обеспечения его деятельности.

Цель работы заключаются в разработке и

обосновании теоретических подходов анализа управления бюджетным процессом ПФР,

а также в выработке рекомендаций по совершенствованию системы управления

финансовыми ресурсами Пенсионного фонда Российской Федерации.

Достижение поставленной цели потребовало решения

следующих задач:

Характеристика финансовых отношений в системе

внебюджетных фондов, к которым относятся и финансы ПФР;

Анализ эффективности использования финансовых

ресурсов Пенсионного фонда в сфере обеспечения его деятельности;

Предложение системы финансового управления ПФР

на базе принципов бюджетирования, ориентированного на результат (БОР), с

одновременным повышением прозрачности бюджетного процесса ПФР.

Глава 1. Организация и

функционирование финансов внебюджетных фондов в Российской Федерации

.1 Система финансов государственных

внебюджетных фондов

Обычно под социальной защитой понимается

совокупность разнообразных мер, осуществляемых государством, обществом,

корпорациями, общественными организациями по защите граждан от различного рода

социальных угроз. В настоящее время сложилось понимание социальной защиты в

широком и узком смысле слова.

В широком смысле - это деятельность государства

и общественных организаций по реализации целей и приоритетных задач социальной

политики, реализации совокупности законодательно закрепленных экономических,

правовых и социальных гарантий, обеспечивающих каждому члену общества

соблюдение важных социальных прав, в том числе на достойный человека уровень

жизни, необходимый для нормального воспроизводства и развития личности.

В узком смысле - это комплекс целенаправленных

мероприятий экономического, правового и организационного характера для

поддержки, прежде всего, материально, наиболее уязвимых слоев населения.

Социальная защита включает в себя систему

разнообразных форм и направлений, а также совокупность различных организаций и

учреждений (государственных и негосударственных), которые ее осуществляют.

Комплекс мер по социальной защите населения реализуется как за счет федеральных

местных фондов, так и за счет специально создаваемых фондов (ФСС, благотворительных

фондов и т.п.).

Формирование системы социальной защиты включает

несколько этапов.

. Выделение из всего населения целевых групп -

лиц, нуждающихся в социальной защите. Для этого применяются механизмы контроля

и критерии определения семейных доходов.

. Выбор методов, обеспечивающих целенаправленный

характер помощи. С этой целью осуществляется привязка помощи к конкретным

регионам страны или социальным группам населения.

. Оценка уровня жизни, необходимая для

правильного определения целевых групп. Для этого осуществляется обследование

семейных бюджетов с учетом всех получаемых доходов в денежной и натуральной

формах.

С целью определения адресности социальной помощи

применяется концепция минимально необходимого уровня потребления. При этом так

называемая минимальная потребительская корзина включает набор необходимых

товаров и услуг с последующим его расширением. Применяются нормы потребления,

соответствующие фактической структуре потребления мало обеспеченных людей.

. Выбор способов предоставления пособий,

дотаций, льгот. Они могут предоставляться в денежной и натуральной формах.

Использование талонов на продовольствие или одежду обеспечивает целевое

использование выделяемой помощи.

Действенным инструментом осуществления

социальной защиты населения является социальная политика государства. В ней

находят практическое воплощение меры по развитию социальной сферы общества,

оказанию гражданам необходимой социальной поддержки, помощи и защиты с

использованием для этого имеющегося финансового и иного общественного

потенциала. В современных условиях Правительство РФ концентрирует основные

усилия в области социальной политики на следующих главных направлениях:

обеспечение роста денежных доходов населения и уменьшение дифференциации на

основе увеличения заработной платы, повышения доли оплаты труда в ВВП,

улучшения пенсионного обеспечения в ходе проведения пенсионной реформы,

улучшение качества медицинской помощи, значительное сокращение социальной и

экономической бедности, укрепление социальной безопасности граждан.

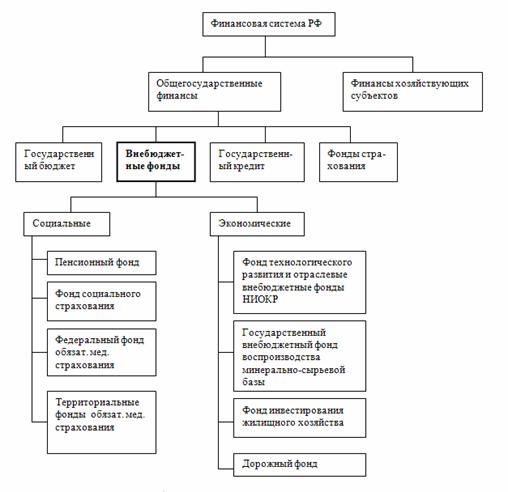

Финансовая система РФ включает следующие звенья

финансовых отношений: государственный бюджет, внебюджетные фонды,

государственный кредит, фонды страхования, финансы предприятий различных форм

собственности (рис. 1).

Рис. 1 - Структура внебюджетных фондов РФ

Внебюджетные фонды - один из методов

перераспределения национального дохода органами власти в пользу определенных

социальных групп населения. Государство мобилизует в фонды часть доходов

населения для финансирования своих мероприятий. Внебюджетные фонды решают две

важные задачи: обеспечение дополнительными средствами приоритетных сфер

экономики и расширение социальных услуг населения.

Государственные внебюджетные фонды создаются на

базе соответствующих актов высших органов власти, в которых регламентируется их

деятельность, указываются источники формирования, определяются порядок и

направленность использования денежных средств.

Внебюджетные фонды, являясь составной частью

финансовой системы РФ, обладают рядом особенностей:

запланированы органами власти и управления и

имеют строгую целевую направленность;

денежные средства фондов используются для

финансирования государственных расходов, не включенных в бюджет;

формируются в основном за счет обязательных

отчислений юридических и физических лиц;

страховые взносы в фонды и взаимоотношения,

возникающие при их уплате, имеют налоговую природу, тарифы взносов

устанавливаются государством и являются обязательными;

на отношения, связанные с исчислением, уплатой и

взысканием взносов в фонды, распространено большинство норм и положений

Налогового кодекса РФ;

денежные ресурсы фонда находятся в

государственной собственности, они не входят в состав бюджетов, а также других

фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные

законом;

расходование средств из фондов осуществляется по

распоряжению Правительства или специально уполномоченного на то органа

(Правление фонда).

Внебюджетные фонды - форма использования

финансовых ресурсов, привлекаемых государством для финансирования не включаемых

в бюджет некоторых общественных потребностей и комплексно расходуемых на основе

оперативной самостоятельности строго в соответствии с целевыми назначениями

фондов.

Решение об образовании внебюджетных фондов

принимает Федеральное собрание РФ, а также государственные представительные

органы субъектов Федерации и местного самоуправления. Внебюджетные фонды

находятся в собственности государства, но являются автономными. Они имеют, как

правило, строго целевое назначение.

Начиная с 1992 года в РФ, создано и действует

большое количество внебюджетных фондов. В зависимости от уровня управления

внебюджетные фонды подразделяются на государственные (федеральные) и

региональные; по целевому назначению - на экономические и социальные.

Внебюджетные фонды создаются двумя путями. Один

путь - это выделение из бюджета и финансирование определенных расходов, имеющих

особо важное значение, другой - формирование внебюджетного фонда с собственными

источниками доходов для использования в определенных целях. Внебюджетные фонды

предназначены для целевого использования. Обычно в названии фонда указана цель

расходования средств.

Материальным источником внебюджетных фондов

является национальный доход. Преобладающая часть фондов создается в процессе

перераспределения национального дохода. Основные методы мобилизации

национального дохода в процессе его перераспределения при формировании фондов -

налоги (например, единый социальный налог), сборы, средства из бюджета и займы.

Налоги и сборы устанавливаются законодательной

властью. Значительное количество фондов формируется за счет средств

центрального и региональных (местных) бюджетов. Средства бюджетов поступают в

форме безвозмездных субсидий или определенных отчислений от налоговых доходов

бюджета. Доходами внебюджетных фондов могут выступать и заемные средства,

полученные фондом у ЦБ РФ или коммерческих банков. Кроме того, к доходам

внебюджетных фондов относятся отчисления от прибыли предприятий, учреждений,

организаций и прибыль от коммерческой деятельности, осуществляемой фондом как

юридическим лицом (имеющиеся у внебюджетных фондов положительное сальдо может

быть использовано для приобретения ценных бумаг и получения прибыли в форме

дивидендов или процентов).

Разнообразие внебюджетных фондов обусловливает

сложные многоступенчатые связи между этими фондами и другими звеньями

финансовой системы. Различают односторонние, двусторонние и многосторонние

финансовые связи. При односторонних связях денежные средства идут в одном

направлении: от финансовых звеньев к внебюджетному фонду. Такая связь

появляется при формировании фондов или использования ими средств. При

двусторонних связях денежный поток движется между внебюджетными фондами и

другими звеньями финансовой системы в двух направлениях. Так фонды социального

страхования образуются не только за счет страховых взносов, но и средств

центрального бюджета. Одновременно при наличии активного сальдо они приобретают

государственные ценные бумаги и становятся кредитором бюджета. При

многосторонних связях один внебюджетный фонд одновременно приходит в

соприкосновение с разными финансовыми звеньями и другими внебюджетными фондами,

т.е. деньги движутся в разных направлениях между ними.

В системе целевых государственных и

муниципальных денежных фондов различают государственные и муниципальные

внебюджетные фонды, создаваемые соответственно на основании законов РФ,

федеральных законов, указов Президента РФ, постановлений Правительства РФ,

законов и подзаконных нормативных актов субъектов РФ, нормативных правовых

актов представительных и исполнительных органов местного самоуправления.

Средства внебюджетных фондов не консолидируются

в федеральный бюджет, бюджеты субъектов РФ и бюджеты муниципальных образований.

Среди указанных фондов выделяют внебюджетные фонды социальной и экономической направленности.

Целью создания социальных государственных

внебюджетных фондов является реализация конституционных прав граждан на:

социальное обеспечение по возрасту; социальное обеспечение по болезни,

инвалидности, в случае потери кормильца, рождения и воспитания детей и в других

случаях, предусмотренных законодательством РФ о социальном обеспечении; охрану

здоровья и получение бесплатной медицинской помощи (ст. 39, 41 Конституции РФ).

Особенностью названных социальных внебюджетных

фондов является то, что они представляют собой самостоятельные финансовые

учреждения, денежные средства которых находятся в государственной

собственности, не входят в состав бюджетов, других фондов и изъятию не

подлежат.

Бюджеты фондов рассматриваются и утверждаются

Федеральным Собранием в форме федеральных законов одновременно с принятием

федерального закона о федеральном бюджете на очередной финансовый год (ст. 145

БК РФ).

Согласно ст. 196 БК РФ федеральные законы о

бюджетах государственных внебюджетных фондов, о минимальном размере пенсии, о

размере тарифной ставки (оклада) первого разряда Единой тарифной сетки по

оплате труда работников организаций бюджетной сферы, о порядке индексации и

перерасчета государственных пенсий, о минимальном размере оплаты труда должны

быть рассмотрены и приняты Государственной Думой до рассмотрения во втором

чтении проекта федерального закона о федеральном бюджете.

Исполнение бюджетов социальных внебюджетных

фондов осуществляется федеральным казначейством РФ.

Фонды подотчетны Федеральному Собранию, и это

проявляется в том, что по итогам исполнения бюджетов органами управления фондов

составляются отчеты об исполнении бюджетов, которые представляются

Правительством РФ на рассмотрение и утверждение Федеральному Собранию в форме

федеральных законов. В то же время территориальные фонды обязательного

медицинского страхования подотчетны соответствующим органам представительной и

исполнительной власти субъектов Федерации.

Контроль за использованием средств фондов

возложен на федеральное казначейство и Счетную палату РФ.

1.2 Правовое положение Пенсионного

фонда РФ в системе государственных финансов

Пенсионный Фонд РФ создан Постановлением

Верховного Совета РФ от 27 декабря 1991 г. № 2122-1 в целях государственного

управления финансами пенсионного обеспечения в РФ.

Пенсионный Фонд РФ является самостоятельным

финансово-кредитным учреждением, осуществляющим свою деятельность в

соответствии с законодательством Российской Федерации.

Пенсионный фонд и его денежные средства

находятся в государственной собственности Российской Федерации. Денежные

средства фонда не входят в состав бюджетов, других фондов и изъятию не

подлежат.

В основные задачи ПФ РФ входят:

целевой сбор и аккумуляция страховых взносов, а

также финансирование расходов в соответствии с назначением ПФ РФ;

организация работы по взысканию с работодателей

и граждан, виновных в причинении вреда здоровью работников и других граждан,

сумм государственных пенсий по инвалидности вследствие трудового увечья,

профессионального заболевания или по случаю потери кормильца;

капитализация средств ПФ РФ, а также привлечение

в него добровольных взносов (в том числе валютных ценностей) физических и

юридических лиц;

контроль с участием налоговых органов за

своевременным и полным поступлением в ПФ РФ страховых взносов, а также за

правильным и рациональным расходованием его средств;

межгосударственное и международное

сотрудничество РФ по вопросам, относящимся к компетенции ПФ РФ, участие в

разработке и реализации в установленном законом порядке межгосударственных и

международных договоров и соглашений по вопросам пенсий и пособий.

Пенсионный фонд является важным звеном

финансовой системы государства, при этом обладая рядом особенностей:

фонд запланирован органами власти и управления,

и имеет строгую целевую направленность;

денежные средства фонда используются для

финансирования государственных расходов, не включенных в бюджет;

формируется в основном за счет обязательных

отчислений юридических и физических лиц;

страховые взносы в фонды и взаимоотношения,

возникающие при их уплате, имеют налоговую природу, тарифы взносов

устанавливаются государством и являются обязательными;

на отношения, связанные с исчислением, уплатой и

взысканием взносов в фонд, распространено большинство норм и положений

Налогового Кодекса РФ;

денежные ресурсы фонда находятся в

государственной собственности, они не входят в состав бюджетов, а также других

фондов и не подлежат изъятию на какие-либо цели, прямо не предусмотренные

законом;

расходование средств из фонда осуществляется по

распоряжению

Правительства или специально уполномоченного

органа (Правление фонда).

Руководство Пенсионного фонда России

осуществляет Правление и его постоянно действующий орган - Исполнительная

дирекция. Дирекции подчиняются отделения в республиках в составе РФ, отделения

в национально - государственных и административно-территориальных образованиях.

На местах (в городах, районах) имеются уполномоченные Фонда.

Отделения обеспечивают организационную работу по

сбору взносов на социальное страхование, финансирование органов социального

обеспечения, региональных программ социального обеспечения, а также контроль за

расходованием средств.

Кроме ПФ РФ вопросами пенсионного обеспечения

занимаются Министерство труда и социального развития РФ (назначает и

перераспределяет размеры пенсий), Министерство связи (доставляет пенсии),

сберегательные банки (обеспечивают пенсионеров наличными деньгами).

Пенсионный фонд РФ является самостоятельным

финансово- кредитным учреждением, однако эта самостоятельность имеет свои

особенности, и существенно отличается от экономической и финансовой

самостоятельности государственных, акционерных, кооперативных, частных

предприятий и организаций. Пенсионный фонд РФ организует мобилизацию и

использование средств фонда в размерах и на цели, регламентированные государством.

Государство также определяет уровень страховых платежей, принимает решение об

изменениях структуры и уровня денежных социальных выплат.

ПФР по своей организационно-правовой форме

является государственным учреждением. Однако следует учитывать, что говорить о

государственном учреждении в его классическом понимании применительно к ПФР

нельзя по следующим причинам.

Во-первых, в соответствии с ГК РФ

государственное учреждение в силу специфики своего правового статуса имеет

специальную право- и дееспособность, которая ограничивается в соответствии с

учредительным документом (уставом) учреждения. ПФР действует на основании

Положения о Пенсионном фонде Российской Федерации, а также ряда иных законов и

наделен довольно широким кругом полномочий, в том числе государственно-властных

(ст.13 Закона об обязательном пенсионном страховании).

Во-вторых, ПФР имеет свои территориальные

органы, создаваемые как самостоятельные юридические лица, тогда как гражданским

законодательством возможность наличия у государственного учреждения каких-либо

обособленных подразделений (тем более юридических лиц) не предусмотрена.

В связи с вышеизложенным говорить о ПФР как о

государственном учреждении можно только с учетом п. 3 ст. 120 ГК, согласно

которому законом и иными правовыми актами могут быть установлены особенности

правового положения отдельных видов государственных и иных учреждений. Таким

образом, ПФР является государственным учреждением, особенности правового

положения которого устанавливаются законодательством РФ об обязательном

пенсионном страховании.

ПФР и его территориальные органы составляют

единую централизованную систему органов управления средствами обязательного

пенсионного страхования в Российской Федерации, в которой нижестоящие органы

подотчетны вышестоящим.

Данная норма содержится в законодательстве РФ об

обязательном пенсионном страховании в связи с тем, что средства обязательного

пенсионного страхования в Российской Федерации являются федеральной

собственностью, поэтому с учетом положений ст. 71 Конституции (об исключительной

компетенции Российской Федерации в вопросах управления федеральной

собственностью) управление этими средствами может осуществляться только

федеральным органом или централизованной системой органов с жесткой,

вертикально интегрированной структурой и подотчетностью нижестоящих органов

вышестоящим.

Предусмотрено также положение о субсидиарной

ответственности государства по обязательствам ПФР перед застрахованными лицами.

Данная норма вытекает из статуса ПФР как

государственного учреждения, по обязательствам которого в случае нехватки

собственных денежных средств в соответствии с п. 2 ст. 120 ГК субсидиарную

ответственность должен нести собственник соответствующего имущества (т.е.

Российская Федерация).

В соответствии с Законом об обязательном пенсионном

страховании на ПФР и его территориальные органы возложено большое количество

полномочий, в том числе властных (связанных, например, с осуществлением

проверки правильности представления страхователями сведений индивидуального

(персонифицированного) учета с правом требования всех необходимых документов и

т.д.). Возложение всего этого комплекса полномочий на негосударственные

пенсионные фонды представляется необоснованным, поскольку в отличие от ПФР они

не выступают в системе обязательного пенсионного страхования от имени

государства.

С учетом особенностей правового положения

различных видов страхователей в системе обязательного пенсионного страхования

применены и различные подходы для установления критериев, которых следует

придерживаться при регистрации в территориальных органах ПФР.

В бюджетном послании о бюджетной политике в 2008

- 2010 гг. выделена ключевая задача стабилизации пенсионной системы как

главного рискового фактора развития отечественной экономики в долгосрочной

перспективе. Данная задача была конкретизирована в следующем бюджетном послании

в части необходимости формирования устойчивого экономического механизма

пенсионного обеспечения на долгосрочную перспективу, создания условий для

получения достойной пенсии как вышедшим на пенсию, та и тем, кому это

предстоит. Эти меры должны предусматривать, в том числе, упорядочение

источников финансирования пенсий, более эффективное управление пенсионными

накоплениями.

Сложность поставленных задач адекватна сложности

и глубине накопленных за годы перестройки экономических проблем пенсионной

системы в нашей стране, которые дополнительно осложняются воздействием

общемировых тенденций и факторов: углубившийся демографический и финансовый

кризисы.

Чтобы реализовать эффективные инструменты

государственного регулирования пенсионной системы, необходимо опираться на

факторы, которые определяют ее развитие:

макроэкономические (темпы роста и структура ВВП,

доля в нем фонда оплаты труда, индексы роста потребительских цен,

количественные характеристики состояния рынка труд и др.);

демографические (рождаемость, смертность,

продолжительность жизни, возрастно-половая структура населения);

социально-трудовые (ситуация на рынке труда,

период трудовой активности и структура трудового стажа, уровень оплаты труда

(доходы) лиц, уплачивающих взносы, величина прожиточного минимума

трудоспособного и нетрудоспособного населения);

собственно пенсионные (нормативные требования к

условиям выхода на пенсию (пенсионные схемы и пенсионные программы),

исторически сложившаяся организационная структура самой пенсионной системы).

Перечисленные факторы накладывают ограничения на

формирование экономических механизмов регулирования развитием пенсионной

системы и должны быть учтены при формировании долгосрочных целевых ориентиров

ее развития. Исходя из страховых принципов системы обязательного пенсионного

страхования, они должны формулироваться следующим образом:

полная текущая финансовая обеспеченность

накопленных государственных пенсионных обязательств и долгосрочная устойчивость

бюджета ПФР;

создание экономических и социально-трудовых

условий для обеспечения адекватного уровня замещения утраченного застрахованным

в ПФР лицом дохода/заработка (коэффициент замещения);

государственная гарантия обеспечения всем

получателям трудовых (страховых) пенсий минимального прожиточного уровня.

1.3 Порядок исполнения бюджета

Пенсионного фонда РФ

Главной формой организации финансовых отношений

современной пенсионной системы России выступает бюджет Пенсионного фонда

Российской Федерации (ПФР). При этом основной объем ресурсов системы

пенсионного обеспечения России аккумулируется в рамках финансового механизма

обязательного пенсионного страхования.

Бюджет Пенсионного фонда РФ и смета расходов

(включая фонд оплаты труда), а также отчеты об их исполнении составляются

Правлением. Бюджет утверждается законодательным органом. В законе о бюджете ПФ

РФ утверждается общая сумма доходов, в том числе по источникам, общая сумма

расходов - по направлениям.

Таблица 1 - Финансовый механизм обязательного

пенсионного страхования до 2010 г.

|

Вид

организации финансовых отношений

|

Форма

организации финансовых отношений

|

Метод

организации финансовых отношений

|

|

По

доходам:

|

|

-

бюджета ПФР

|

неналоговые

доходы

|

страховые

взносы на обязательное пенсионное страхование

|

страховой

|

|

безвозмездные

поступления

|

межбюджетные

трансферты

|

бюджетный

|

|

-

федерального бюджета

|

налоговые

доходы

|

единый

социальный налог

|

налоговый

|

|

По

расходам бюджета ПФР

|

бюджетные

ассигнования на социальное обеспечение населения

|

социальные

выплаты (трудовые пенсии)

|

-

бюджетный (базовая часть трудовой пенсии) - страховой (страховая часть

трудовой пенсии)

|

Система обязательного пенсионного страхования,

действовавшая до 2010 г., демонстрировала многообразие видов, форм и методов

организации финансовых отношений (табл. 1). Очевидно, что финансовый механизм

обязательного пенсионного страхования основывался не только на принципах

социального страхования, но и включал элемент социальной помощи,

осуществлявшейся посредством ресурсов межбюджетных трансфертов из федерального

бюджета. Введение единого социального налога (ЕСН) нарушило автономность

бюджета ПФР. С 2002 года ЕСН подлежал перечислению в федеральный бюджет. При

этом сумма налога, направлявшаяся в федеральный бюджет, уменьшалась

налогоплательщиками на сумму начисленных ими за тот же период страховых взносов

на обязательное пенсионное страхование, подлежавших уплате в бюджет ПФР.

Следовательно, ЕСН объединял в себе функции налога и сбора, что было достаточно

противоречиво: взнос - это индивидуально возмездный платеж, налог таковым не

является. Данное обстоятельство формально лишало платежи принципа

эквивалентности.

С 2010 г. структура финансового механизма

обязательного пенсионного страхования изменилась: законодательно была

регламентирована уплата страховых взносов на обязательное пенсионное

страхование, а ЕСН был упразднен. Причем с 2011 г. ставка взносов на цели

пенсионного обеспечения повышается с 20% до 26%. Базовая часть трудовой пенсии

заменена с 2010 г. на так называемый «фиксированный базовый размер страховой

части трудовой пенсии», финансирование которого осуществляется за счет общей

суммы взносов на страховую часть трудовой пенсии. Однако принципиального

изменения методов организации финансовых отношений в рамках обязательного

пенсионного страхования не произошло: несмотря на формальное следование

критериям социального страхования, использование части финансовых ресурсов в

системе обязательного пенсионного страхования происходит на базе уравнительного

принципа, причем зависимость от ресурсов федерального бюджета продолжает

усиливаться.

Финансовый механизм государственного пенсионного

обеспечения предназначен для осуществления выплат особым категориям граждан,

которые либо не являются застрахованными лицами по обязательному пенсионному

страхованию, либо обретают право на получение недостаточно высокой по величине

пенсии по обязательному пенсионному страхованию. Государственное пенсионное

обеспечение не предусматривает уплаты страховых взносов, поэтому не может

считаться программой социального страхования. Выплата пенсий производится за

счет ресурсов бюджета ПФР, источником которых преимущественно являются средства

в форме межбюджетных трансфертов, перечисляемые из федерального бюджета. Бюджет

ПФР, таким образом, выполняет несвойственную для него функцию по финансированию

нестраховых выплат.

Особенности структуры финансового механизма

современной пенсионной системы России предполагают, прежде всего, проведение

мероприятий по снижению уровня бедности, а не компенсацию утраченного заработка

гражданина, характерную для процесса страхования. С 2010 г. началось

осуществление социальных доплат к пенсии с целью доведения доходов граждан до

уровня прожиточного минимума пенсионера в субъекте Российской Федерации. В

результате нововведений предоставление социальной помощи населению стало весьма

сложным по организации и поэтому недостаточно эффективным процессом:

соответствующие функции теперь выполняют фиксированный базовый размер страховой

части трудовой пенсии в рамках обязательного пенсионного страхования, по сути,

являющаяся его аналогом социальная пенсия по государственному пенсионному

обеспечению, а также социальные доплаты к пенсии.

Несмотря на предпринимаемые шаги по усилению

обеспеченности расходов пенсионной системы России средствами страховых взносов,

формирование и использование ресурсов происходит преимущественно без соблюдения

принципов социального страхования. Этот факт подтверждается динамикой данных,

характеризующих исполнение бюджета ПФР, концентрирующего основной объем средств

пенсионной системы России. Пенсионный фонд Российской Федерации, задачей

которого является социальное страхование граждан, с течением времени получает

дополнительную нагрузку по осуществлению операций, не свойственных для

государственного страховщика в пенсионной системе. Доля доходов бюджета ПФР, сформировавшихся

за счет источников, не связанных с системой социального страхования,

увеличилась за период 2007-2009 гг. с 51% до 66%, при том, что удельный вес

соответствующих расходов бюджета ПФР составил в 2009 г. 53%. В связи с этим, а

также в результате сверхнормативного повышения в 2008-2009 гг. социальных

обязательств государства обострилась проблема нехватки страховых платежей,

направляемых на выплату трудовых пенсий. Как следствие, величина дотаций,

предоставляемых на покрытие дефицита бюджета ПФР, выросла к 2009 г. почти до

14% от совокупных доходов бюджета ПФР.

Динамика показателей накопительной составляющей

бюджета ПФР, связанной с формированием средств пенсионных накоплений, отражает

сильную зависимость результатов управления накоплениями от рыночной

конъюнктуры. В 2009 г. впервые потребовалось не только компенсировать

финансовые потери от временного размещения этих ресурсов за счет средств

федерального бюджета, но и на 3 месяца задержать передачу накоплений

организациям, осуществляющим их инвестирование.

Внедрение в 2008 г. добровольного

дополнительного пенсионного страхования как механизма, способствующего

проявлению заинтересованности граждан в увеличении своих будущих доходов,

фактически не оправдалось. Средний размер страховых взносов в 2009 г. по данной

программе оказался в 1,7 раза меньше требуемой для софинансирования со стороны

государства величины, а удельный вес участия работодателей, по данным

Пенсионного фонда Российской Федерации, составил всего 0,6% от совокупного

объема взносов.

Для финансового механизма негосударственного

пенсионного обеспечения (НПО) характерна высокая степень концентрации

пенсионных резервов в нескольких крупнейших фондах, снижающая конкуренцию и

качество предоставляемых на рынке НПО услуг. Несмотря на позитивную динамику

прироста резервов, и доходов от их размещения в среднесрочной перспективе,

экономический кризис 2008 г. показал несостоятельность отдельных положений

законодательства, регулирующего НПО. Отрицательный финансовый результат

негосударственных пенсионных фондов (НПФ) по итогам 2008 г. оценивается в 25%

от средств пенсионных резервов, вследствие чего у ряда субъектов НПО возникла

проблема недостаточности ресурсов для исполнения текущих обязательств перед

пенсионерами. В качестве главных причин подобной ситуации можно выделить

следующие моменты:

. Правовая невозможность зафиксировать

отрицательный финансовый результат по итогам отчетного года приводит к

нарушению структуры активов фондов и последующему дисбалансу доходов и расходов

в период экономического спада.

. В отсутствие последовательных мер по

регулированию рынка НПО постоянно сокращается количество действующих фондов и

падает заинтересованность граждан в их услугах. Прирост числа пенсионеров,

получивших право на негосударственные пенсии, постоянно опережает темпы

увеличения численности участников, вновь вступающих в систему, усиливая риск

неисполнения обязательств НПФ.

В процессе становления и развития российской

пенсионной системы использовались различные методы организации финансовых

отношений. При этом страховые принципы не смогли закрепиться в качестве

базового критерия функционирования пенсионной системы России. Если в 90-е годы

XX века зачастую приходилось применять весьма неэффективный кредитный метод

аккумулирования финансовых ресурсов в бюджет ПФР, то с 2001 г. основной объем

средств мобилизуется посредством бюджетного метода. Причем введение единого

социального налога (ЕСН) обусловило использование также и налогового метода

формирования доходов пенсионной системы. Увеличение числа граждан, получивших

право на пенсию, но не достигших нормативного пенсионного возраста, до 31% к

2010 г. привело к тому, что около 20% расходов на трудовые пенсии

осуществляется досрочно. Нехватка ресурсов на цели пенсионного обеспечения

сопровождается повышением роли трансфертов из федерального бюджета в бюджете

ПФР, замещая страховой метод финансирования пенсий бюджетным. Это послужило

одной из причин упразднения ЕСН.

В том случае, если по каким-либо причинам в

бюджете ПФР будет недостаточно денежных средств для обеспечения своевременно и

в полном объеме выплаты назначенных трудовых пенсий, государство за счет

средств федерального бюджета или из иных источников должно дотировать бюджету

ПФР недостающие финансовые ресурсы. Предусмотрено также положение о том, что ПФР

и его территориальные органы действуют на основании Федерального закона «Об

управлении средствами государственного пенсионного обеспечения (страхования) в

Российской Федерации» и Закона об обязательном пенсионном страховании. С учетом

того, что первый из этих двух законов в Российской Федерации не принят, ПФР и

его органы должны осуществлять свою деятельность на основании Закона об

обязательном пенсионном страховании, а также уже упоминавшегося Положения о

Пенсионном фонде Российской Федерации (России), которое применяется в части, не

противоречащей этому Закону. Дополнительно к этому каждый территориальный орган

ПФР осуществляет свою деятельность на основании индивидуального положения о

нем, утверждаемого правлением ПФР. При этом следует заметить, что территориальные

органы создаются также в организационно-правовой форме государственных

учреждений.

Глава 2. Система финансирования

обеспечения деятельности Пенсионного фонда России

.1 Состав, структура и динамика

финансовых ресурсов Пенсионного фонда

Пенсионный фонд Российской Федерации (ПФР) - это

система бюджетных учреждений, обязанностями которых относительно средств

накопительной части трудовой пенсии в соответствии с положениями

законодательства Российской Федерации являются:

. Создание условий для назначения трудовых

пенсий в соответствии с результатами труда каждого застрахованного лица

В процессе исполнения данной обязанности

объектом бюджетного учета выступают: средства единого счета бюджета, результат

кассового исполнения бюджета, поступления в бюджет, выбытия средств бюджета,

обязательства, финансовый результат текущей деятельности учреждения - (минус)

расходы учреждения).

. Осуществление инвестирования сумм страховых

взносов на финансирование накопительной части трудовой пенсии

При исполнении данной обязанности, можно

выделить, следующие объекты бюджетного учета ПФР: средства единого счета

бюджета, результат кассового исполнения бюджета, поступления в бюджет, выбытия

средств бюджета, финансовые вложения, расчеты с дебиторами, обязательства,

финансовый результат текущей деятельности учреждения - (минус) Доходы

учреждения).

Направление один раз в год застрахованным лицам

сведений, содержащихся в их индивидуальных лицевых счетах, а также не позднее 1

сентября каждого года информации о состоянии специальной части их

индивидуальных лицевых счетов и о результатах инвестирования средств пенсионных

накоплений.

Здесь, можно выделить единственный объект

бюджетного учета ПФР - результат кассового исполнения бюджета (в

соответствующей аналитике)).

. Формирование информационной базы для расчета

макроэкономических показателей, касающихся обязательного пенсионного

страхования.

Бюджетный кодекс РФ (БК РФ) включает в состав

бюджетной системы РФ бюджеты государственных внебюджетных фондов.

Пенсионный фонд России (далее ПФР) относится к

категории (системе) внебюджетных фондов денежных средств, он образуется в

соответствии с законодательством РФ и имеет своей целью аккумулирование

денежных средств и использование их для решения определенных

социально-экономических задач, в частности пенсионного обеспечения. Включение

бюджета ПФР в состав бюджетной системы с одновременным исключением средств

пенсионного страхования из состава федерального бюджета и бюджетов субъектов РФ

вызвало массу противоречий в бюджетном законодательстве, поскольку механизм

формирования и использования бюджета ПФР, изначально рассматриваемый как

страховой, принципиально иной, чем бюджетный механизм. Страховой механизм

предусматривает четкую связь между доходами и расходами бюджета ПФР, причем

доходы должны определяться исходя из оценки вероятности предстоящих выплат.

Бюджетный же механизм предусматривает обезличивание поступающих в бюджетный

фонд средств и многоцелевой характер использования средств.

Формирование и использование средств бюджета

ПФР, определенное пенсионным законодательством, предусматривает определение

конкретных источников соответствующих расходов фонда. Это противоречит принципу

совокупного покрытия расходов доходами и источниками финансирования дефицита

бюджета, определенных ст. 35 БК РФ. Формирование накопительной части трудовой

пенсии просто невозможно при соблюдении принципа совокупного покрытия расходов

доходами и источниками финансирования дефицита бюджета ПФР. Это, также

относится к выплатам, осуществляемым ПФР, за счет поступлений из федерального

бюджета, таких как финансирование базовой части трудовой пенсии, единовременной

денежной выплаты инвалидам, осуществление ежемесячной денежной выплаты

гражданам, подвергшимся воздействию радиации вследствие радиационных аварий и

ядерных испытаний, выплаты Героям Советского Союза, героям РФ и полным

кавалерам ордена Славы, оплата стоимости проезда пенсионерам к месту отдыха и

обратно, выплаты по государственному пенсионному обеспечению и прочие выплаты.

В целях реализации принципа единства бюджетной

системы РФ доходы и расходы бюджета ПФР группируются по единой бюджетной

классификации РФ, на органы управления ПФР (главных распорядителей средств

бюджета ПФР, распорядителей средств ПФР и бюджетополучателей средств ПФР)

распространены единые принципы бюджетного учета и отчетности. Органы управления

ПФР сталкиваются с проблемой, когда при единой бюджетной классификации РФ и

единой инструкции по бюджетному учету возникает необходимость в дополнении

данных документов, чтобы запланировать и учесть все операции, связанные с

формированием и использованием средств ПФР.

Действующая в настоящее время редакция БК РФ

рассматривает государственные внебюджетные фонды на стадии исполнения бюджета

только в части распространения полномочий органов Федерального казначейства по

кассовому обслуживанию на бюджеты государственных внебюджетных фондов.

Использование процедур санкционирования расходов бюджета, при организации

расходов бюджета ПФР является малозначимой, ибо разработка сводной бюджетной

росписи, утверждение лимитов бюджетных обязательств основаны на практике

исполнения федерального бюджета по расходам, в которой принимает участие

огромное число распорядителей и получателей бюджетных средств, а расход средств

носит многоцелевой характер. В то же время, средствами ПФР управляет один

орган, пусть и имеющий территориальную структуру. Кроме того, лимитировать

бюджетные обязательства, связанные с пенсионными выплатами, достаточно трудно,

поскольку они не носят постоянного характера в силу постоянного изменения количества

получателей пенсий, пособий и других денежных выплат. Соответственно,

стопроцентной точности в их планировании быть не может, следовательно, здесь

возможен и перерасход, и неполное использование средств. Распространение

процедур санкционирования расходов бюджета на расходы бюджета ПФР увеличил

документооборот, не обеспечив дополнительной прозрачности движения средств.

Трудность применения процедур исполнения бюджета

ПФР, как бюджета внебюджетного фонда, описанных в БК, связана и с тем, что

действующее законодательство не дает однозначного ответа на вопрос

распространения понятия «бюджетные средства» на средства государственных

внебюджетных фондов. Статья 32 БК РФ эти понятия разделяет: «Все

государственные и муниципальные расходы подлежат финансированию за счет

бюджетных средств, средств государственных внебюджетных фондов,

аккумулированных в бюджетной системе РФ», но при определении распорядителей и

получателей бюджетных средств (ст.158-162) к понятию распорядителя и получателя

бюджетных средств относит учреждения, финансирующихся из бюджетов

государственных внебюджетных фондов. Это также касается применения к

государственным внебюджетным фондам ст. 236 БК РФ о недопустимости размещения

бюджетных средств на банковских депозитах, передачи бюджетных средств в

доверительное управление, поскольку, в частности, Положение о Пенсионном фонде

Российской Федерации от 21.12.1991г. № 2122-1 предполагает капитализацию

средств фонда. И пенсионная реформа строится на принципе передачи накопительной

части трудовой пенсии в доверительное управление Управляющим компаниям. БК РФ

не оговаривает случаи, на которые не распространяется запрет на размещение

бюджетных средств в финансовые активы, но такую возможность нам дает ст. 236 БК

РФ.

Источниками покрытия дефицита бюджета ПФР

являются увеличение остатков средств на счетах соответствующих фондов, в

отличие от федерального бюджета и бюджетов субъектов РФ государственные

заимствования не могут служить источником покрытия дефицита бюджета ПФР.

Дополнительные денежные потоки делают

непрозрачным движение в системе социального страхования; в условиях инфляции

они приводят к потере средств, предназначенных для социальных выплат; мешают

реализовать преимущество, которое дает внебюджетная форма формирования

финансовых ресурсов, связанное с получением дополнительных источников

финансирования социальных выплат за счет размещения временно свободных средств

фондов.

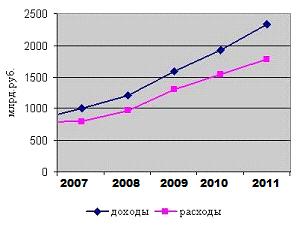

Проведём общее исследование системы исполнения

бюджета ПФР и его сбалансированности за период 2007-2011 гг.

Результаты анализа показали относительную

стабильность исполнения бюджета за анализируемый период, поскольку общие

расходы Фонда не превышали его доходы (рис.2).

пенсионный фонд финансы

бюджетирование

Рис. 2 - Исполнение бюджета ПФР и его сбалансированность

за 2007-2011 гг.

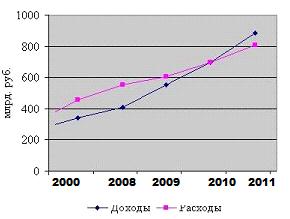

За анализируемый период в 2007-2008 гг.

наибольшего уровня достиг дефицит бюджета ПФР (рис.3). Далее профицит появился

в 2011 году.

Рис. 3 - Исполнение бюджета ПФР по финансовому

резерву и его сбалансированность за 2007-2011 гг.

Рис. 4 - Анализ сбалансированности доходов и

расходов ПФР на выплату страховой части трудовой пенсии в 2007-2011 гг.

Из проведенного анализа следует, что

сбалансированность бюджета по страховой части трудовой пенсии была обеспечена

только в 2008 и 2011 гг. Наибольшего уровня разбалансированность бюджета

достигла в 2007 и 2010 гг. Например, в 2010 году дефицит бюджета ПФР составил

400 млрд. руб.

Исследование показывает, что на фоне общей

сбалансированности бюджета ПФР в отдельных его составляющих наблюдается

усиление разбалансированности, что свидетельствует о неустойчивом уровне

финансовой обеспеченности текущих публично - правовых пенсионных обязательств,

осуществляемых за счет страховых взносов финансового резерва ПФР.

Важное место в проведенном исследовании отведено

изучению уровня собираемости страховых взносов в Пенсионный фонд до и после

передачи соответствующих функций налоговым органом (табл. 2).

Таблица 2 - Анализ собираемости страховых

взносов в 2007-2011 гг., млрд. руб.

|

2007

г.

|

2008

г.

|

2009

г.

|

2010

г.

|

2011

г.

|

|

1.

Годовой фонд оплаты труда

|

8789,0

|

11216,0

|

14334,0

|

3440,0

|

4494,0

|

|

2.

Поступления страховых взносов, в том числе: а) фактические

|

893,1

|

1105,3

|

1417,6

|

459,9

|

639,4

|

|

б)

расчетные (стр. 1х 0,28(0,14)) - 10%

|

1582,0

|

2000,0

|

2580,1

|

866,9

|

1132,5

|

|

в)

фактические в % к расчетным

|

56,0

|

55,0

|

55,0

|

53,0

|

56,0

|

Из таблицы 1 следует ситуация значительного

уровня недопоступления средств в бюджет ПФР.

Дублирование функций двух ведомств ФНС и ПФР: по

отчетности, представляемой работодателями по страховым взносам на обязательное

пенсионное страхование; исполнение контрольных функций учета и отчетности по

исчисленным и уплаченным страховым взносам на обязательное пенсионное страхование,

приводит к увеличению административных расходов на содержание аппарата и

порождает неэффективность использования бюджетных средств.

Возможны следующие методы повышения

эффективности и транспарентности управления финансовыми ресурсами ПФР:

передача функций администрирования доходов и

контрольных функций от ФНС к ПФР;

осуществление перехода на метод начисления сумм

доходов и расходов по исполнению бюджета ПФР;

разделение принципов планирования, учета и

отчетности финансовых ресурсов ПФР на две группы:

финансовый резерв и пенсионные накопления;

управление финансовыми ресурсами с разделением функций управления между

органом, организующим и исполняющим бюджет ПФР.

В качестве основных методов повышения

прозрачности и эффективности исполнения бюджета ПФР предложены следующие

критерии сопоставления показателей: 1) плановых и фактических доходов, расходов

и источников финансирования дефицита бюджета; 2) кассовых и фактических; 3)

динамика достижения целей в соответствии с поставленными задачами и объемами

израсходованных средств за отчетный период.

Для взаимосвязи между выделяемыми финансовыми

ресурсами и оценкой результатов их использования предложен показатель оценки

экономической эффективности финансовой деятельности ПФР и представлен его

расчет как отношение фактического объема доходов и социальных трансфертов ПФР к

трансакционным издержкам фонда. Расчет показателя экономической эффективности

финансовой деятельности ПФР представлен в табл. 3.

В анализируемый период наблюдался устойчивый

характер роста экономической эффективности финансовой деятельности ПФР.

Таблица 3 - Анализ экономической эффективности

финансовой деятельности ПФР

|

№№

|

Показатели

|

2007

|

2008

|

2009

|

2010

|

2011

|

|

1

|

Доходы,

млрд. руб.

|

1590,1

|

1928,4

|

2337,9

|

2827,17

|

3415,5

|

|

2

|

Социальные

трансферты, млрд. руб.

|

1265,3

|

1492,8

|

1727,5

|

2211,08

|

2660,5

|

|

3

|

Трансакционные

издержки, млрд. руб.

|

33,0

|

37,4

|

43,1

|

61,4

|

72,5

|

|

4

|

Доходы

на 1 рубль трансакционных издержек, руб. (стр.1:стр.3)

|

48,0

|

51,6

|

54,2

|

46,0

|

47,4

|

|

5

|

Социальные

трансферты на 1 рубль трансакционных издержек, руб. (стр.2:стр.3)

|

38,3

|

39,9

|

40,0

|

36,0

|

36,7

|

|

6

|

Показатель

экономической эффективности, руб. (стр.4+стр.5)

|

86,3

|

91,5

|

94,2

|

82,0

|

83,8

|

Для повышения прозрачности исполнения бюджета

ПФР в работе использован подход на основе сопоставимости показателей финансовой

отчетности с использованием метода начисления. Метод начисления, имеет важное

преимущество, по сравнению с другими методами учета, в связи с тем, что он

позволяет отражать реальную экономическую ситуацию благодаря ряду особенностей

учетного процесса: регистрации или признания доходов и расходов в момент их

совершения; учета всех ресурсных потоков, в том числе и тех, которые не

приводят к возникновению кассовых потоков, но влияют на стоимость финансовых

услуг; возможности получения информации о состоянии активов и обязательств;

возможности раздельного учета движения денежных средств и юридических

обязательств, связанных с ним, но не согласованных во временном периоде;

возможности учета некассовых операций, таких как взаимозачеты, создание и погашение

кредиторской задолженности.

Алгоритм сопоставимости показателей исполнения

доходной и расходной части бюджета представлен в табл. 4 и 5.

Таблица 4 - Алгоритм сопоставимости показателей

исполнения доходной части бюджета ПФР за 2011 год, млн. руб.

|

Показатели

|

Сумма

|

|

Фактические

доходы (ФД)

|

2587356,7

|

|

Кассовые

доходы (ДК)

|

2591213,7

|

|

Изменение

суммы расчетов с дебиторами по доходам (DДД)

|

-4698,0

|

|

Изменения

суммы расчетов с кредиторами по доходам (DКД)

|

0

|

|

Отклонение

(ФД - (ДК+DДД -DКД))

|

841,0

|

Таблица 5 - Алгоритм сопоставимости показателей

исполнения расходной части бюджета ПФР за 2011 год, млн. руб.

|

Показатели

|

Сумма

|

|

Фактические

расходы (ФР)

|

2309914,8

|

|

Кассовые

расходы (КР)

|

2376781,5

|

|

Изменение

суммы кредиторской задолженности (DКЗ)

|

-40465,9

|

|

Изменение

остатков материальных запасов (DМЗ)

|

346,9

|

|

Изменение

расчетов по дебиторской задолженности (DДЗ)

|

-26133,8

|

|

Изменение

остатков средств по денежным документам (DДД)

|

-9,2

|

|

Отклонение

( ФР - (КР+DКЗ+DМЗ+DДЗ+DДД))

|

-604,7

|

Исследование показателей исполнения бюджета ПФР

за 2011 г. и основных групп факторов, под влиянием которых формируется их

величина, показал отклонение доходной части бюджета - 631,9 млн. руб. и

расходной части бюджета - 454,3 млн. руб., что свидетельствует о не корректной

форме анализа финансовой отчетности, используемой ПФР. Предложенный в работе

алгоритм сопоставления показателей финансовой отчетности с использованием

метода начисления позволит повысить уровень реалистичности и прозрачности

исполнения бюджета, эффективность исполнения бюджета, обеспечит собираемость

страховых взносов и поднимет качество консолидированной финансовой отчетности.

Определим также основные параметры бюджета ПФР

на период 2013-2015 гг.

Суммарные доходы ПФР в 2013 г. прогнозируются в

сумме 5,14 трлн. рублей, что составляет 10,2% объема ВВП страны (в 2012 году -

9,87%). Суммарные расходы оцениваются в сумме 4,82 трлн. (в 2012 году - 4,41

трлн. рублей). Превышение доходов над расходами бюджета составит 315 млрд.

рублей. Данные средства будут направляться на формирование накопительной части

трудовой пенсии будущих пенсионеров.

Из Федерального бюджета в бюджет ПФР в 2013 г.

поступит 2,3 трлн. рублей, данные средства будут направлены на:

исполнение обязанностей государства по выплате

пенсий, пособий и других социальных выплат - 1396,2 млрд. рублей;

компенсацию выпадающих доходов бюджета Фонда в

связи с установлением пониженных тарифов уплаты страховых взносов для отдельных

категорий страхователей (сельскохозяйственные товаропроизводители, организации,

имеющие статус резидента технико-внедренческой особой экономической зоны,

организации, использующие труд инвалидов, организации средств массовой

информации, хозяйственные общества, созданные бюджетными научными и

образовательными учреждениями, организации, осуществляющие деятельность в

области информационных технологий и др.) - 69,55 млрд. рублей.

покрытие дефицита бюджета ПФР- 875,93 млрд.

рублей (в 2012 году 1166,3 млрд. рублей);

Для реализации задач по дальнейшему повышению

уровня материального положения пенсионеров в бюджете Пенсионного фонда на 2013

г. предусмотрены расходы на следующие мероприятия:

индексацию трудовых пенсий с 1 марта 2013 г. на

8% (для 36,6 млн. пенсионеров) и увеличения на 6,5% размеров ЕДВ с 1 июля 2013

г (для 17 млн. человек);

индексацию пенсий по государственному

пенсионному обеспечению в общей сложности на 9,1%, в том числе с 1 июля 2013 г.

на 8% (для 3,3 млн. пенсионеров).

Минимальный уровень пенсионного обеспечения с

учетом предоставляемых мер социальной поддержки, и установления социальной доплаты

к пенсии у неработающих пенсионеров будет равен величине прожиточного минимума

пенсионера в субъекте Российской Федерации.

Также в бюджете ПФР на 2013-1015 год учтены

средства федерального бюджета на предоставление материнского (семейного)

капитала на 2013 год в сумме 120,8 млрд. рублей (в 2012 году - 102 млрд.

рублей). Размер материнского капитала будет проиндексирован с 1 января 2013

года на 6,5% и составит 365698,42 рублей.

В бюджете ПФР учтены средства федерального

бюджета на софинансирование пенсионных накоплений за счет средств Фонда

национального благосостояния на 2013год в сумме 5 млрд. рублей (в 2012 году -

2,5 млрд. рублей).

2.2 Анализ эффективности

использования финансовых ресурсов Пенсионного фонда в сфере обеспечения его

деятельности

В процессе своей деятельности ПФР аккумулирует

денежные средства, которые направляет на выплату пенсий и на

административно-управленческие расходы, а также передаёт часть средств в

доверительное управление для инвестирования управляющим компаниям. В результате,

возникает движение денежных средств, то есть возникают и постоянно

возобновляются финансовые отношения. Пенсионное страхование в большинстве

развитых стран выступает основной формой образования и использования пенсионных

фондов, а поэтому является частной (по отношению к финансам и внебюджетным

фондам) финансовой категорией, опосредующей денежные отношения, возникающие в

процессе движения денежных средств в страховой форме.

Современная экономическая ситуация диктует

необходимость повышения эффективности социальной политики, концентрации усилий

на решении наиболее острых социальных проблем, выработке новых механизмов

реализации социальной политики, обеспечивающих более рациональное использование

финансовых и материальных ресурсов. Осмысление причин серьезных упущений в

социальной сфере, неблагоприятного развития общеэкономической ситуации в стране

побуждают к выработке новых подходов в рассматриваемой области, к системным

изменениям модели социальной политики. Решать конкретные задачи в социальной

области предстоит органам государственной власти субъектов Российской Федерации

и органам местного самоуправления, исходя из местных условий, уровня

экономического развития, демографической ситуации, финансовых возможностей,

национальных и культурных традиций. Субъектам Российской Федерации отводится

ведущая роль в разработке и реализации региональных социальных программ,

организации и предоставлении адресной социальной помощи, обеспечении

нормального функционирования учреждений социальной инфраструктуры, решении других

насущных проблем в области труда, занятости, социальной защиты и быта людей по

месту их проживания.

Одним из наиболее существенных критериев новой

модели пенсионного обеспечения является способность административной системы

ПФР эффективно функционировать в новых условиях, поскольку отсутствие данного

фактора может сыграть решающую роль и привести к пробуксовыванию реформы, а

также полной ее остановке. Сегодняшняя структура региональных отделений ПФР

зачастую не удовлетворяет требованиям реформы, в силу чего назрела

необходимость их реформирования. Прежде всего, указанная реформа, необходима с

целью снижения административных расходов ПФР. Краткая характеристика нынешнего

состояния расходов ПФР на содержание аппарата управления приведена в таблице 6.

Таблица 6 - Управленческие расходы ПФР по

статьям затрат, млн. руб.

|

Расходы

|

Бюджет

на 2012 г.

|

План

на 2013 г.

|

Отклонение

|

|

1

|

2

|

3

|

4

|

|

Содержание

органов Фонда

|

53947,84

|

58320,18

|

4372,34

|

|

В

том числе: подготовка и переподготовка кадров

|

177,84

|

183,73

|

5,89

|

|

расходы

на международное сотрудничество по вопросам пенсионного страхования

|

129,2

|

132,78

|

3,58

|

|

Материально

- техническое обеспечение индивидуального (персонифицированного) учета

застрахованных лиц и модернизация автоматизированных информационных систем

Фонда

|

6461,52

|

5362,42

|

-1099,09

|

|

Из

них содержание Информационного центра персонифицированного учета

|

365,56

|

484,76

|

119,2

|

|

Финансирование

научно-исследовательских работ по пенсионной реформе

|

782,8

|

974,5

|

191,7

|

|

Капитальные

вложения и проектные работы по строительству объектов для размещения органов

Фонда

|

1854,4

|

2337,6

|

483,2

|

|

Развитие

базы данных Фонда для актуарных расчетов

|

722

|

983,1

|

261,1

|

64441,16

|

68379,08

|

4337,91

|

Таким образом, можно отметить, что осуществление

пенсионной реформы повлекло за собой значительное увеличение административных

расходов ПФР в целом. Следует отметить, что зачастую превышение норматива

административных расходов обусловлено неэффективной организационной структурой

того или иного отделения.

Одним из важнейших инструментов управления

является информация, обмениваясь которой активно взаимодействуют между собой

структурные подразделения системы управления пенсионным обеспечением.

Информационный массив Пенсионного фонда Российской Федерации целесообразно

разделить на четыре большие группы:

нормативно-директивная информация;

отчетность о деятельности нижестоящих

подразделений ПФР;

информация, приходящая из внешних организаций;

информация, уходящая во внешние организации и в

правительственные органы.

Таким образом, можно говорить о том, что в связи

с широким набором функций и большим объемом информации, циркулирующей в системе

ПФР, для ее обработки требуется достаточно большая организационная структура.

Одним из основных направлений реформирования

системы управления пенсионным обеспечением является совершенствование методов,

с помощью которых осуществляется планирование и регулирование деятельности

структурных подразделений ПФР, с целью наиболее эффективного использования

денежных, людских, материальных и информационных ресурсов и, в первую очередь,

упорядочение информационных потоков. Организация информационных потоков

является составной частью общей структуры управления, но ее нельзя

рассматривать как обособленный элемент и подходить к созданию схемы

взаимодействия структурных подразделений по обмену информацией упрощенно.

Соответственно, информационные потоки можно

разделить на три основных блока: информация, приходящая из внешней среды;

внутренняя информация; информация для внешнего использования.

Кроме того, необходимо различать информацию

количественного и качественного характера.

Изменение подходов и приемов создания и

функционирования организационной структуры регионального отделения ПФР на

примере отделения Пенсионного фонда Российской Федерации по Санкт-Петербургу и

Ленинградской области меняет приоритеты интересов и задач во внутренней и

внешней среде деятельности, способствует появлению новых информационных

потоков, влияет на изменение системы ответственности в аппарате управления и,

как следствие, делает целесообразным появление структурного подразделения,

отвечающего за координацию деятельности служб по обмену информацией. Основными

функциями такого подразделения являются: информационно-аналитическая,

осуществление мониторинга, координирующая.

Полученная из различных источников информация

подвергается статистическому, корреляционному, регрессному и вероятностному

анализу, на основе которого формируются основные выводы, позволяющие

использовать полученную информацию и принимать решения в целях

совершенствования системы управления пенсионной системой и, в конечном счете,

для повышения эффективности системы пенсионного обеспечения в целом.

О.С. Кириллова, Т.В. Муравлёва среди направлений

совершенствования управления ресурсами Пенсионного фонда РФ предлагают снижение

уровня административно-управленческих расходов с 2% (по официальным данным) в

2009 г. до 1,5% в 2015 г. Сокращение административных расходов Пенсионного

фонда РФ они обосновывают следующим - направлений минимизации расходов

предостаточно: начиная от сокращения расходов на административные здания и до

сокращения расходов на доставку пенсий. Одним из важнейших расходов на

пенсионное администрирование являются расходы на доставку пенсий. За последние

пять-шесть лет эти средства увеличились с 3 млрд. руб. до 33 млрд. руб. Эти

расходы существенно завышены. Если исходить из фиксированной стоимости доставки

одной пенсии, - сейчас она составляет 60 рублей (что также завышено, то

несложные расчеты показывают, что даже при завышенных нормах расходы на

доставку пенсий должны быть на 5 млрд. руб. меньше (39,2 млн. пенсионеров в

2009 г. умножаются на 60 руб. и 12 месяцев). Кроме того, если пенсионер

самостоятельно получает пенсию, то ему необходимо выдавать «живыми деньгами»

названные доставочные расходы, поскольку они включены в смету расходов

отделения ПФР и отделения связи. Также предлагается экономически обосновать

тарифы на доставку пенсий, пособий и ежемесячных денежных выплат и таким

образом сократить сумму средств, которые из года в года увеличиваются в

пропорционально доставляемой сумме. Увеличение на 65% среднего размера пенсий и

индексация пенсионных выплат автоматически увеличивает расходы на их доставку,

так как тарифы напрямую зависят от доставляемых сумм.

Глава 3. Направления повышения

эффективности использования финансовых ресурсов Пенсионного фонда России в

сфере обеспечения его деятельности

.1 Бюджетирование в использовании

средств Пенсионного фонда, ориентированное на результат при организации его

деятельности

В настоящее время формирование бюджетов

территориальных органов Пенсионного фонда Российской Федерации испытывает

серьезные затруднения в методологическом отношении. Отход от плановой методики

не компенсировался разработкой методики прогнозирования доходов бюджетов,

характерных для рыночного хозяйствования. Более того, бюджеты преследуют

диаметрально противоположные цели, поскольку от уровня прогнозируемых доходов

территорий зависит величина трансфертов из бюджета Пенсионного фонда РФ.

Существующая методика анализа и прогнозирования доходной части бюджета не

позволяет решать эту проблему, т.к. допускает субъективное толкование тенденции

развития экономики страны и регионов. В связи с наметившейся тенденцией

дефицита бюджета Пенсионного фонда РФ, а также с учетом сложившейся в стране

демографической ситуации, особую значимость приобретает статистический анализ и

прогнозирование доходов региональных органов Пенсионного фонда. Опыт развитых

стран показывает, что экономическое прогнозирование представляет собой

предпрограммную стадию - предпосылку разработки программ развития.

Все отмеченное для регионов в большей степени

актуально и для уровня районных Управлений и Отделов Пенсионного фонда РФ.

Трудность состоит в том, что налоговые доходы на уровне районов не отличаются

устойчивостью, инертностью в силу недостаточной их величины и подверженности

влиянию крупных плательщиков. Построение моделей адаптивного сглаживания на

районном и региональном уровнях требуют разработки методики комплексного

статистического анализа, предварительной обработки исходных данных с целью

получения обобщенных показателей.

В процессе планирования бюджета Пенсионного

фонда необходим учет основной тенденции его доходов и развития экономики в

целом. Процесс бюджетного планирования на сегодняшний день недостаточно

формализован и поэтому содержит значительную субъективную составляющую в

межбюджетных отношениях, в трансфертной политике.

Общеизвестно, что основной задачей при

формировании бюджета является взаимоувязка потребностей территориального

образования с его доходами. В случае несбалансированности доходов и минимально

необходимых расходов бюджета региону предоставляется финансовая помощь от

вышестоящего органа Пенсионного фонда.

По существу, планирование бюджета на очередной

финансовый год состоит из расчетов доходной и расходной частей, а также размера

финансовой помощи.

Существующие методы расчета бюджетов

территориальных органов Пенсионного фонда, в основном, базируются на применении

нормативного метода планирования, который осуществляется на основе плана

экономического и социального развития территории муниципального образования.

При этом основой прогноза является базисный уровень. При таком подходе все

негативные тенденции, сложившиеся в предыдущие периоды, автоматически

переносятся на планируемый период.

В настоящее время осуществляется интенсивная работа

в области методических разработок по бюджетному планированию. Однако создание

единой методической основы формирования территориальных бюджетов требует

функционирования системы мониторинга бюджетной базы, включающий мониторинг

налоговых поступлений, экономического развития территориальных образований.

Фонд как система состоит из двух подсистем:

управляющей и управляемой. Первая выполняет функции управления. Вторая

выступает объектом управления. В управленческом цикле функция учета является

начальной и всегда предшествует планированию. Эффективное управление финансами

Фонда возможно в случае выполнения учетом и отчетностью функции обратной связи.

Для совершенствования управляющей части системы ПФР в работе предложен один из

инструментов, обеспечивающих повышение эффективного и ответственного управления

средствами бюджета - внедрение принципов бюджетирования, ориентированного на

результат (БОР).

БОР представляет собой технологию управления

определенных систем целей и задач, обеспечивающих единство проводимой в стране

государственной политики, а также взаимосвязь между выделяемыми на ее

реализацию бюджетными ресурсами и оценкой результатов их использования с точки

зрения эффективности и результативности. БОР позволит соизмерять затраты и

результаты, выбирать наиболее эффективные пути расходования бюджетных средств,

своевременно оценивать степень достижения запланированных результатов и их

качества. Результаты могут оцениваться как количественными, так и качественными

показателями, главные требования к которым - измеримость, сопоставимость,

достижимость, релевантность, четкая увязка с фактором времени. Одной из целей

внедрения метода БОР, является получение оптимальных показателей результатов

деятельности ПФР при их соотношении к использованным финансовым ресурсам.

Общая методология единой системы финансового

управления Фондом с учетом технологии БОР, представлена в форме трехуровневой

пирамиды (рис. 5).

Иерархия управления финансами обусловлена тем,

что элементы нижних уровней выступают в качестве поставщиков информации (в

первую очередь фактических данных о работе Фонда) для систем более высокого

уровня.

Основная задача систем нижнего уровня состоит в

фиксации трансакций, совершаемых в Фонде. От того, насколько полным,

оперативным и надежным будет данный процесс, напрямую зависит эффективность

работы всей системы финансового управления.

Средний уровень состоит из аналитических систем,

т.е. тех систем, которые, получив данные об отдельных трансакциях от систем

нижнего уровня, обеспечивают их агрегирование в информацию, необходимую для

аналитической обработки. Информация, отражающая различные тренды и зависимости,

является основой для принятия решений, к которым относятся системы бюджетного

учета, управленческой отчетности, бюджетирования. Системы стратегического

уровня ориентированны на принятие адекватных решений высшего руководства Фонда.

Главная задача системы финансового управления

состоит в декомпозиции в рамках системы сбалансированных показателей (ССП),

через систему ключевых показателей деятельности структурных подразделений (КПД)

до системы индикаторов эффективности работы сотрудников (ИЭР). Кроме того, на

стратегическом уровне находятся различные мониторинговые системы,

предназначенные для контроля деятельности Фонда, по важнейшим показателям со

стороны высшего руководства Фонда.

Ключевым звеном БОР, является трансформация

управляющей части подсистемы управления с выделением и внедрением на базе

существующих подразделений центров финансовой ответственности (ЦФО), которые

позволят децентрализовать управление, детализировать финансовую информацию, а

также повысить эффективность управления затратами.

Под центром финансовой ответственности (ЦФО)

понимается структурное подразделение или группа подразделений, способных

контролировать появление затрат, получение доходов, а также отвечать за

выполнение поставленных целей и получение адекватных результатов. Центр

финансовой ответственности называют также центром отчетности, где затраты и

доходы аккумулируются и отражаются в отчетах на определенных уровнях управления.

Под блоком управления понимаются структурные

подразделения, обеспечивающие исполнение функций ЦФО и общее руководство

соответствующим сегментом в деятельности ПФР.

В работе структурированы функции участников

бюджетного процесса ПФР в соответствии с требованиями бюджетного

законодательства, необходима централизация функций управления финансами.

Социально-экономические преимущества данной

модели заключаются в построении управления бюджетным процессом Фонда через