Структура финансовой системы РФ. Налог на прибыль организации. Транспортный налог

Федеральное государственное бюджетное

образовательное учреждение высшего образования

Московский государственный

университет путей сообщения императора Николая II

Российская открытая академия

транспорта

Факультет «Экономический»

Кафедра «Финансы и кредит»

Контрольная работа

по дисциплине: «Налоги и

налогообложение»

Выполнила: Комарова А.О.

Студент 4 курса группы ЗЭФ-491

Проверил: Ст. преп. Соколова Т.Г.

Москва 2017

СОДЕРЖАНИЕ

1. Структура

финансовой системы РФ

2. Налог

на прибыль организации

. Транспортный

налог

Задача 1

Задача 2

Задача 3

Задача 4

Список

литературы

1.

Структура финансовой системы Российской Федерации

Финансы представляют собой довольно сложное

общественное явление. Они охватывают широкую гамму обменно-распределительных отношений,

которые отображаются в различных денежных потоках. При единой сущности этих

отношений в них выделяются отдельные элементы, которые имеют свои характерные

признаки и особенности. Изучение финансов основывается как на понимании их

необходимости, сущности и роли в обществе, так и на детальном усвоении

конкретных форм финансовых отношений.

Понятие «финансовая система» употребляется в различных

значениях. Во-первых, как совокупность финансовых учреждений (институциональная

структура финансовой системы) и, во-вторых, с точки зрения экономического

содержания как совокупность финансовых отношений.

Само понятие «система» предполагает наличие

определенных составляющих элементов и связи между ними. Структурная организация

совокупности финансовых отношений позволяет упорядочить и целенаправленно

управлять элементами системы, отслеживать и корректировать финансовые связи.

Построение финансовой системы основывается на

следующих признаках:

Функциональном назначении той или иной группы

финансовых отношений;

Наличии определенной специфики в финансовых

отношениях;

Единстве и взаимодействии подсистем;

Наличии специального обслуживающего аппарата;

Наличии собственной финансовой базы.

Итак, финансовая система - это совокупность различных

сфер (звеньев) финансовых отношений, каждая из которых характеризуется

особенностями в формировании и использовании фондов денежных средств, различной

ролью в жизни общества.

В зависимости от признака, закладываемого в основу

построения финансовой системы, можно представить ее разное структурное

понимание. Рассмотрим структуры финансовой системы Российской Федерации.

. По фондовому признаку различают централизованные и

децентрализованные финансы.

Централизованные (государственные) финансы включают:

государственные бюджеты;

государственные социальные внебюджетные фонды;

государственный кредит;

государственное страхование.

К децентрализованным финансам относят:

финансы коммерческих предприятий и организаций;

финансы некоммерческих организаций;

финансы домохозяйств.

Централизованные фонды денежных средств формируются,

распределяются и используются государством. Для них жестко определены источники

средств, направления расходования устанавливаются на основе

законодательно-правовых актов. В отношении децентрализованных финансов нет

жесткого контроля за финансовыми потоками: предприятия, организации действуют

по принципу хозяйственной самостоятельности, самофинансирования,

ответственности, домохозяйства сами определяют структуру своих доходов и

расходов. И хотя нормативное регулирование (налогообложение, контроль за

законностью финансовых операций), социальное страхование присутствуют,

децентрализованные финансы имеют определенную свободу и независимость.

. По сфере финансовых отношений финансовая система РФ

включает:

финансы экономических субъектов:

предприятий, организаций по секторам (коммерческий,

некоммерческий),

по отраслям экономики (промышленные,

сельскохозяйственные, транспортные и др.);

банковско-кредитных организаций; участников фондового

рынка;

финансы государства: федерального уровня; регионального

уровня; местного (муниципального) уровня;

фонды страхования: государственного, частного;

финансы домохозяйств.

Финансы государства структурно можно представить

следующим образом:

Государственные и муниципальные финансы являются

частью финансовой системы РФ, охватывают часть денежных отношений, в процессе

которых происходит формирование, распределение и использование государственных

и муниципальных фондов денежных средств, необходимых для выполнения

общественных функций и задач.

Основными функциями государства являются:

создание адекватной требованиям экономики

нормативно-правовой базы и контроль за выполнением законов и нормативных актов;

предоставление общественных благ;

поощрение свободной конкуренции и антимонопольное

регулирование;

защита производителей от несправедливой конкуренции;

стимулирование развития новых прогрессивных

технологий;

защита окружающей среды;

организация общественных работ;

поддержка развития фундаментальной науки;

поддержка культуры, искусства, образования,

здравоохранения;

обеспечение социальной защиты населения, социальная

поддержка малообеспеченных слоев;

защита прав потребителей и др.

Государственные и муниципальные финансы играют важную

роль в решении социально-экономических задач. Выполняя распределительную

функцию, государственные и муниципальные финансы перераспределяют финансовые

ресурсы между различными регионами и муниципальными образованиями, различными

отраслями экономики, производительной и непроизводительной сферами, различными

социальными группами населения.

Посредством государственного и муниципального контроля

отслеживается весь механизм финансовых отношений в обществе, финансовое

состояние звеньев финансовой системы РФ, эффективность применяемых

правительством программ социально-экономического развития и эффективность,

законность деятельности самой исполнительной власти.

. Структура финансовой системы РФ с точки зрения

управления включает:

основные элементы системы (финансы государства,

финансы коммерческих предприятий, организаций, финансы домохозяйств);

вспомогательные элементы системы (финансы

банковско-кредитных организаций, страховых групп, финансы участников рынка

ценных бумаг).

На федеральном уровне институциональная структура

включает:

комитеты Государственной Думы и Совета Федерации;

Министерство финансов Российской Федерации и в его

составе: Федеральную налоговую службу; Федеральную службу страхового надзора;

Федеральную службу финансово-бюджетного надзора, Финансовую службу по

финансовому мониторингу, Федеральное казначейство (службу);

Центральный банк Российской Федерации;

Счетную палату Российской Федерации;

Федеральную таможенную службу;

Федеральную службу по финансам и рынкам;

Исполнительные дирекции (правления) федеральных

внебюджетных фондов.

На уровне субъектов РФ:

комиссии по бюджету и финансам в законодательном

органе, соответствующие федеральным структурам исполнительной власти;

министерства (управления, департаменты) финансов

субъекта РФ, в том числе региональные аппараты Департамента контроля Минфина

России, управления казначейства Министерства финансов РФ или управления

казначейства субъекта Федерации, территориальные управления Федеральной службы

РФ по страховому надзору;

главные управления Банка России субъектов Федерации;

Федеральную налоговую службу (инспекцию) субъекта

Федерации;

Таможенную службу субъекта Российской Федерации;

Территориальные органы Федеральной службы по

финансовым рынкам;

Региональные дирекции (правления) федеральных

внебюджетных фондов.

На муниципальном уровне:

комиссии по бюджету и финансам в представительном

органе местного самоуправления;

управления (департаменты, отделы) финансов;

аппарат Департамента контроля Минфина России;

городские (районные) органы (отделения) Федерального

казначейства или муниципальное казначейство;

городские (районные) управления Главного управления

Банка России субъекта РФ;

городские (районные) налоговые службы;

счетную комиссию представительного органа местного

самоуправления;

городскую (районную) таможню.

На уровне хозяйствующих субъектов управление финансами

осуществляется финансовой службой (отделом), дирекцией по финансам,

департаментом финансов.

Финансовая система Российской Федерации в соответствии

со структурным делением финансовой системы в экономически развитых странах

включает следующие звенья:

государственный бюджет;

государственные внебюджетные фонды;

государственный кредит;

фонд страхования;

фондовый рынок;

финансово-кредитную систему;

финансы предприятий различных форм собственности.

3. Краткая характеристика звеньев финансовой системы

Государственный бюджет

Бюджетная система РФ состоит из трех уровней:

федеральный бюджет, региональные бюджеты и местные бюджеты.

Федеральный бюджет - важнейшее звено финансовой

системы страны. В сущности, это финансовые ресурсы федерального государства.

Федеральный бюджет включает доходы и расходы, органически связанные с

макроэкономическими показателями, объемом налогов и задачами финансовой

политики государства.

Бюджет субъекта РФ - это региональный бюджет,

включающий республиканский, краевой, областной бюджеты и бюджеты крупных

городов (например, таких, как Москва и Санкт-Петербург).

Местные бюджеты охватывают бюджеты городов, не имеющих

районного деления, и районов с включением бюджетов районного центра.

Государственные внебюджетные фонды

В современном экономическом словаре даются следующие

определения внебюджетных фондов:

) денежные средства государства, не включаемые в

государственный бюджет и используемые по определенному целевому назначению

(например, государственный пенсионный фонд, государственный фонд социального

страхования, фонд обязательного медицинского страхования);

) средства организаций, учреждений, муниципальных

органов, не входящие в доходные и расходные статьи бюджетов, финансируемые из

других, внебюджетных источников.

Государственный кредит

Следует учесть, что на всех уровнях управления

финансами присутствует кредит. Государственный кредит - это кредитные отношения

между государством, юридическими и физическими лицами, при которых государство

выступает в основном заемщиком. Государственный заем осуществляется путем

продажи физическим и юридическим лицам государственных ценных бумаг. Таким

образом формируется государственный долг.

При государственном кредите государство выступает не

только заемщиком, но и кредитором. Правительство может предоставлять кредиты

резидентам (в основном виде краткосрочной бюджетной ссуды). Предприятиям

агропромышленного комплекса, районов Крайнего Севера (и приравненных к ним

местностям) предоставляются товарный и льготный кредиты. Государственный кредит

может выступать также в форме гарантированных обязательств федерального

правительства под кредиты, получаемые органами исполнительной власти субъектов

РФ, хозяйствующими субъектами.

Фонд страхования

Фонд страхования обеспечивает возмещение возможных

убытков от стихийных бедствий и несчастных случаев, а также способствует их

предупреждению.

До 1990 г. страхование в России было построено на

началах государственной монополии. Это означало, что только государство могло

совершать операции по страхованию и давать гарантированные обязательства по

возмещению ущерба, понесенного организациями или гражданами в результате

стихийного бедствия или несчастного случая. Все страховые операции в стране

проводились Госстрахом СССР, который осуществлял свою работу на началах

хозяйственного расчета. Государственная монополия на имущественное и личное

страхование позволяла в общегосударственном масштабе централизовать денежные

средства, предусмотренные на эти цели.

В связи с развитием рыночных отношений появилась

возможность отказаться от монополии государства в страховом деле. Рынок

побуждает государственные страховые организации изменять структуру и

направления деятельности в соответствии с новыми экономическими условиями. В

настоящее время наряду с государственными страховыми организациями страхование

осуществляют негосударственные страховые компании, получившие лицензии на

проведение страховых операций.

Страхование в условиях рыночной экономики все больше

становится сферой коммерческой деятельности.

Фондовый рынок

Среди звеньев финансово-кредитной системы фондовый

рынок занимает особое место. Его можно выделить в звено, так как фондовый рынок

представляет собой особый вид финансовых отношений, возникающих в результате

купли-продажи специфических финансовых активов - ценных бумаг.

Задача фондового рынка - обеспечение процесса перелив

капитала в отрасли с высоким уровнем дохода. Фондовый рынок служит для

мобилизации и эффективного использования временно свободных денежных средств.

Его особенность заключается в том, что участники фондового рынка рассчитывают

на получение более высокого довода по сравнению с вложением денег в банк.

Вместе с тем обратной стороной повышенного дохода оказывается повышенный риск.

Принципы использования финансовых ресурсов на фондовом рынке зависят от видов

ценных бумаг, в которые они вложены, и от типов операций с ценными бумагами.

Финансово-кредитная система

Финансово-кредитная система - в макроэкономике -

система, обеспечивающая финансовую и кредитную политику государства и все

аспекты финансового рынка. Финансово-кредитная система связывает финансовую и

кредитную системы, первичный и вторичный рынки.

Кредитная система - совокупность кредитных отношений,

форм и методов кредитования, а также система кредитных учреждений.

По этому звену рассматривается банковская система РФ.

Банковская система - совокупность разных видов

взаимосвязанных банков и других кредитных учреждений, действующих в рамках

единого финансово-кредитного механизма. В двухуровневой банковской системе на

первом уровне находится центральный банк, а на втором уровне - сеть

коммерческих банков и других расчетно-кредитных учреждений.

Финансы предприятий различных форм собственности

Финансы предприятий различных форм собственности

(государственные, муниципальные, акционерные, частные, арендные и др.), являясь

основой единой финансовой системы страны, обслуживают процесс создания и

распределения общественного продукта и национального дохода.

От состояния финансов предприятий зависит

обеспеченность централизованных денежных фондов финансовыми ресурсами. При этом

активное использование финансов предприятий в процессе производства и

реализации продукции не исключает участия в этом процессе бюджета, банковского

кредита, страхования.

2. Налог на прибыль организации

Налог на прибыль находится в числе самых главных источников пополнения

доходной части Государственного бюджета. Плательщики налога на прибыль - все

российские организации, за исключением перешедших на ЕНВД, УСН, ЕСХН или

занимающихся игорным бизнесом, а также иностранные организации, которые

действуют посредством постоянных представительств в РФ и получают доходы от

источников в РФ.

Объектом налогообложения признается полученная организацией прибыль.

Налог на прибыль находится в числе самых главных источников пополнения

доходной части Государственного бюджета. Плательщики налога на прибыль - все

российские организации, за исключением перешедших на ЕНВД, УСН, ЕСХН или

занимающихся игорным бизнесом, а также иностранные организации, которые

действуют посредством постоянных представительств в РФ и получают доходы от

источников в РФ.

Объектом налогообложения признается полученная организацией прибыль.

Согласно общим правилам, прибыль определяется как разница между доходами

и расходами предприятия (организации).

Доходом является экономическая выгода организации в натуральной или

денежной форме.

Ставка налога

на прибыль в 2017 году

Согласно ст.№284 НК РФ, налоговая ставка по налогу на прибыль обладает

значением в 20%, кроме некоторых исключений. 2% от суммы начисленного налога на

прибыль организаций идет в Федеральный бюджет, а 18% перечисляется в местные

бюджеты РФ.

Налоговая ставка на прибыль, средства по которой подлежат перечислению в

местные бюджеты РФ, может быть снижена местными органами самоуправления для

определенных категорий налогоплательщиков, однако ставка налога на прибыль не

может обладать значением ниже 13,5%

Налоговый период составляет календарный год, отчетные периоды: 1-й

квартал, полугодие, а также 9 месяцев календарного года. Налоговой базой

является денежное выражение прибыли, которая подлежит налогообложению. Если по

итогам календарного года расходы превышают доходы, то налоговой базе

присваивается нулевое значение.

Ставка налога

на прибыль в 2017 году

Согласно ст.№284 НК РФ, налоговая ставка по налогу на прибыль обладает

значением в 20%, кроме некоторых исключений. 2% от суммы начисленного налога на

прибыль организаций идет в Федеральный бюджет, а 18% перечисляется в местные

бюджеты РФ.

Налоговая ставка на прибыль, средства по которой подлежат перечислению в

местные бюджеты РФ, может быть снижена местными органами самоуправления для

определенных категорий налогоплательщиков, однако ставка налога на прибыль не

может обладать значением ниже 13,5%

Сроки уплаты налога на прибыль

Ежемесячные авансовые платежи, которые подлежат уплате

в течение отчетного периода, должны быть перечислены не позднее 28-го числа

каждого месяца такого периода.

3. Транспортный налог

финансовый система налог прибыль транспортный

Транспортному налогу посвящена глава 28 в Налоговом кодексе РФ.

Транспортный налог в 2017-2016 годах относится к региональным видам налога, а

это означает, что помимо федеральных льготников по уплате налога, на

региональном уровне местные власти могут назначить льготы или вовсе освободить

автовладельца от выплаты данного налога.

Ввод льгот на региональном уровне напрямую зависит от местных властей.

Чаще всего их вводят для определенных категорий граждан, таких как ветераны

Великой Отечественной войны, ветераны боевых действий, Герои России и СССР,

чернобыльцы, инвалиды, ветераны труда, многодетные семьи. Также от уплаты

налога могут быть освобождены некоторые виды транспорта, ввиду своей

маломощности или по другой причине. Главное понимать, что для каждого региона

вид льгот или полное освобождение от уплаты транспортного налога свое.

Кто должен платить транспортный налог

Транспортный налог - это обязательный к уплате региональный налог,

который уплачивают владельцы транспортных средств в бюджет субъекта Российской

Федерации.

Категория граждан, обязанных уплачивать транспортный налог, указана в

статье 357 Налогового кодекса РФ.

В соответствии с действующим законодательством налогоплательщиками по

уплате транспортного налога признаются лица, на которых в соответствии с

законодательством Российской Федерации зарегистрированы транспортные средства,

признаваемые объектом налогообложения.

В соответствии с действующим законодательством объектом налогообложения

признаются машины, автомобили, мотоциклы, мотороллеры, автобусы и другие

самоходные машины и механизмы на пневматическом и гусеничном ходу, самолеты,

вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани,

моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и

воздушные транспортные средства.

Организации обязаны рассчитывать как сумму налога, так и размер

авансового платежа самостоятельно. При этом общая сумма рассчитывается по

истечении налогового периода для каждой единицы транспорта отдельно. Для чего

соответствующая налоговая база должна быть умножена на налоговую ставку. Уплата

авансового платежа определяется как четверть указанного выше произведения. А

сумма, которая в конечном итоге должна попасть в бюджет рассчитывается в виде

разницы от вычета авансовых платежей из общей суммы начисленного налога.

Сроки уплаты транспортного налога

Налогоплательщики уплачивают налог на машину в бюджет по месту нахождения

транспортных средств.

Налогоплательщики-организации в течение налогового периода уплачивают

авансовые платежи по налогу, рассчитанных по истечении каждого отчетного

периода в размере одной четвертой произведения соответствующей налоговой базы,

налоговой ставки и налоговых льгот.

Сроки уплаты авансовых платежей и сроки уплаты суммы налога по итогам

отчетного периода устанавливаются соответствующим законом субъекта Российской

Федерации, но в любом случае срок уплаты налога, исчисленного по итогам

налогового периода, не может быть ранее 1 февраля года, следующего за истекшим

налоговым периодом.

Налогоплательщики, являющиеся физическими лицами, уплачивают транспортный

налог на основании налогового уведомления, направляемого налоговым органом.

Начиная с 2016 года физическими лицами транспортный налог должен быть уплачен в

срок не позднее 1 декабря года, следующего за истекшим налоговым периодом

(ранее срок уплаты транспортного налога был - октябрь). То есть транспортный

налог за 2016 г. должен быть уплачен гражданами не позднее 01 декабря 2017 года

по ставкам, установленным на 2016 год, за 2017 г. - в срок до 1 декабря 2018

года, за 2018 год - до 1 декабря 2019 года.

Как рассчитывается транспортный налог в 2017-2016 году

Порядок и срок уплаты транспортного налога регламентируется

законодательством РФ. Оплата производится налогоплательщиком непосредственно в

местный бюджет. Срок оплаты налога на машину указан в статье 383 Налогового

кодекса РФ. Сумма налога зависит от количества месяцев, в течение которых

эксплуатировалось транспортное средство. Ставка налога устанавливается законами

субъектов РФ, причем за субъектом остается право дифференцирования ставки

налога исходя из мощности двигателя, тяги реактивного двигателя или валовой

вместимости транспортного средства в расчете на одну лошадиную силу мощности

двигателя транспортного средства, один килограмм силы тяги реактивного двигателя,

одну регистровую тонну транспортного средства или одну единицу транспортного

средства.

Следует помнить, что при установлении срока полезной эксплуатации, то

есть при определении «возраста» транспортного средства расчет ведут по

состоянию на 1 января текущего года.

Налоговые ставки устанавливаются законами субъектов Российской Федерации

соответственно в зависимости от мощности двигателя, тяги реактивного двигателя

или валовой вместимости транспортного средства в расчете на одну лошадиную силу

мощности двигателя транспортного средства, один килограмм силы тяги реактивного

двигателя, одну регистровую тонну транспортного средства. Каждым субъектом

установлены различные ставки транспортного налога. Действующие ставки

транспортного налога можно найти по ссылке с указанием соответствующего

субъекта РФ.

Повышающие коэффициенты налога на дорогостоящие автомобили

С 2015 года налоговыми органами стали применяться повышенные коэффициенты

транспортного налога на дорогостоящие автомобили стоимостью более трех миллионов

рублей в следующем размере:

,1 - в отношении легковых автомобилей средней стоимостью от 3 миллионов

до 5 миллионов рублей включительно, с года выпуска которых прошло от 2 до 3

лет;

,3 - в отношении легковых автомобилей средней стоимостью от 3 миллионов

до 5 миллионов рублей включительно, с года выпуска которых прошло от 1 года до

2 лет;

,5 - в отношении легковых автомобилей средней стоимостью от 3 миллионов

до 5 миллионов рублей включительно, с года выпуска которых прошло не более 1

года;

- в отношении легковых автомобилей средней стоимостью от 5 миллионов до

10 миллионов рублей включительно, с года выпуска которых прошло не более 5 лет;

- в отношении легковых автомобилей средней стоимостью от 10 миллионов до

15 миллионов рублей включительно, с года выпуска которых прошло не более 10

лет;

- в отношении легковых автомобилей средней стоимостью от 15 миллионов

рублей, с года выпуска которых прошло не более 20 лет.

Перечень автомобилей с указанием марки транспортного средства и стоимости

размещен на официальном сайте Минпромторга по ссылке.

В список автомобилей более трех миллионов вошли автомобили марок:

Audi TT RS (2,5 TFSI), S6, RS 4, Q7, S7, A8,X6, 550i, X5

xDrive30d, Z4 sDrive35is, M3Escalade, CTS-V, Escalade HibridEquus 5.0 V8

GDIFX50, QX70, QX80XJ, Jaguar F-Type, XFRGrand Cherokee SRT8Rover Discovery 4,

Range Rover Sport 3.0 V6, Range Rover Sport TDV6 3.0LX 570, LS 460Benz ML 350,

Mercedes-Benz SLK 55 AMG, Mercedes-Benz C 63 AMG, Mercedes-Benz GL 350Carrera

4S, Porsche Panamera GTS, Porsche Cayenne Turbo, Porsche 911 GT3, Porsche

Cayenne Turbo S и другие.

В ценовую группу дороже 15 миллионов рублей включены

автомобили марок Aston Martin, Bentley, Bugatti, Ferrari, Lamborghini,

Rolls-Royce.

Задача 1

Организация по итогам налоговых периодов получила следующие финансовые

результаты (-) убыток (+)прибыль). Исчислить налог на прибыль (по ставке 20%)

по каждому налоговому периоду с учетом уменьшения налоговой базы на сумму

убытков, переносимых на будущее. Распределить сумму налога по уровням бюджета в

соответствии с нормативами, установленными Налоговым кодексом РФ.

Решение

В 2010 году получен убыток, значит, налогооблагаемая база признается

равной нулю.

Определим налогооблагаемую базу по налогу на прибыль в 2011 году. Сумма

убытков прошлых лет, подлежащая переносу в 2011-2020 гг. составляет 65 500 руб.

Налоговая база на конец налогового периода 2011 г. равна 25 500 руб.

организация вправе уменьшить облагаемую прибыль на всю сумму фактически

полученного убытка в 2010 году, то есть на 65 500 руб. налогооблагаемая прибыль

за 2011 год будет равна нулю:

- 65500 = - 40 000 руб.

Налог на прибыль за этот год не исчисляется. Величина оставшегося убытка

за 2010 год составит 40000 руб.

Рассчитаем налогооблагаемую прибыль за 2012 год.

В 2012 году получен убыток в размере 60000 руб., следовательно,

налогооблагаемая база признается равной нулю. Убыток может переноситься в

течение 2013 - 2022 гг.

Налоговая база на конец налогового периода 2013 г. равна 45500 руб.

организация вправе уменьшить облагаемую прибыль на всю сумму фактически

полученного убытка в 2012 году, то есть на 60000 руб. налогооблагаемая прибыль

за 2013 год будет равна нулю:

- 60000 = - 14500 руб.

Налог на прибыль за этот год не исчисляется

Величина оставшегося убытка за 2013 год составит 14500 руб.

Определим налогооблагаемую прибыль за 2013 г. Сумма убытков прошлых лет,

подлежащая переносу в 2011-2020 гг. равна 40000 руб. и в 2013 - 2022 гг. 14500

руб.

Прибыль, полученная в 2014 г., составила 100500 руб., следовательно, с

учетом переноса убытков прошлых лет налогооблагаемая база признается равной 20

000 руб.

Нп 2014 = 100500 - (40000 + 14500) = 46000 руб.

Величина налога на прибыль составит:

Нп 2014 = 100500 - (40000 + 14500) = 46000 руб.

Величина налога на прибыль составит:

Нп 2014 = 46000*20%/100% = 9200 руб. из которых, 920 руб. поступают в

федеральный бюджет, 8280 руб. в региональный бюджет.

Ответ:

П2010 = 0руб.; П2011 = 0руб.;

П2012 = 0руб.; П2013 = 0 руб., П2014 = 46000 руб.

Нп2014 = 9200 руб., из которых, 920 руб. поступают в федеральный бюджет,

8280 руб. в региональный бюджет.

Задача 2

Определить величину налога на доходы физических лиц работника предприятия

за календарный год, если известно:

что среднемесячный доход работника не изменяется в течение налогового

периода;

имеется заявление о применении стандартных налоговых вычетов в отношении

несовершеннолетних детей.

Определить величину налога на доходы физических лиц за год. Расчет задачи

представить в табличной форме.

Решение:

|

Доход работника за месяц,

руб.

|

Количество детей

|

4

|

|

Период

|

Доход за месяц

|

Доход с начала года

|

Вычеты согласно ст. 218

|

Налого-облагаемая база

|

Исчисленный, удержанный и

перечисленный налог

|

|

|

|

за месяц

|

всего

|

|

|

|

|

Январь

|

30800

|

30800

|

8800

|

8800

|

39600

|

1144

|

2873

|

|

Февраль

|

30800

|

61600

|

8800

|

17600

|

79200

|

1144

|

5746

|

|

Март

|

30800

|

92400

|

8800

|

26400

|

118800

|

1144

|

8619

|

|

Апрель

|

30800

|

123200

|

8800

|

35200

|

158400

|

1144

|

11492

|

|

Май

|

30800

|

154000

|

8800

|

44000

|

198000

|

1144

|

14365

|

|

Июнь

|

30800

|

184800

|

8800

|

52800

|

237600

|

1144

|

17238

|

|

Июль

|

30800

|

215600

|

8800

|

61600

|

277200

|

1144

|

20111

|

|

Август

|

30800

|

246400

|

8800

|

70400

|

1144

|

22984

|

|

Сентябрь

|

30800

|

277200

|

8800

|

79200

|

356400

|

1144

|

25857

|

|

Октябрь

|

30800

|

308000

|

8800

|

88000

|

396000

|

1144

|

28730

|

|

Ноябрь

|

30800

|

338800

|

8800

|

96800

|

435600

|

1144

|

31603

|

|

Декабрь

|

30800

|

369600

|

8800

|

105600

|

475200

|

1144

|

34476

|

|

|

|

|

|

|

|

|

|

Задача 3

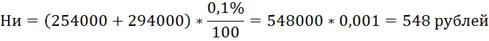

Физическое лицо имеет в собственности 4 квартиры, инвентаризационная

стоимость которых отражена в табл.

Все квартиры находятся на территории одного представительного органа

муниципального образования, который установил дифференцированные ставки налога

в зависимости от инвентаризационной стоимости имущества в следующих размерах:

при стоимости имущества до 300 тыс. руб. - 0,1%, от 300 тыс. руб. до 500 тыс.

руб. - 0,3%, свыше 500 тыс. руб. - 2,0%. Определить сумму налога на имущество

физических лиц за налоговый период. Решение:

|

Стоимость 1 квартиры

|

254000

|

|

Стоимость 2 квартиры

|

294000

|

|

Стоимость 3 квартиры

|

454000

|

|

Стоимость 4 квартиры

|

640000

|

Плательщиками налога на имущество физических лиц признаются физические

лица-собственники имущества, признаваемого объектом налогообложения. Объектами

налогообложения признаются следующие виды имущества: жилые дома, квартиры,

дачи, гаражи, и иные строения, помещения и сооружения. Налоговой базой являются

инвентаризационная стоимость строений, помещений и сооружений. Налоговый

период. Платежные извещения об уплате налога вручаются плательщикам налоговыми

органами ежегодно не позднее 1 августа. Уплата налога производится владельцами

равными долями в два срока - не позднее 15 сентября и 15 ноября. Найдем сумму

налога на имущество по квартирам с инвентаризационной стоимостью менее 300 тыс.

рублей.

Сумма налога на имущество по квартире с инвентаризационной стоимостью от

300 до 500 тыс. рублей составит:

Сумма налога на имущество по квартире с инвентаризационной стоимостью

более 500 тыс. рублей составит:

Общая сумма налога на имущество составит:

Ответ: сумма налога на имущество физических лиц за налоговый период

составит 14710 тыс. рублей.

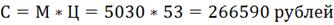

Задача 4

Табачная фабрика реализует сигареты с фильтром. Определить сумму акциза,

подлежащую уплате табачной фабрикой в Федеральный бюджет.

|

Количество реализованных

пачек сигарет

|

Стоимость 1 пачки

|

|

5030

|

53

|

Решение:

В соответствии с главой 22 “Акцизы” Налогового кодекса РФ(НК РФ) акцизами

облагаются следующие табачные изделия: табак трубочный, курительный,

жевательный, сосательный, нюхательный, кальянный, сигары, сигариллы, сигареты с

фильтром, сигареты без фильтра, папиросы. Объект обложения акцизами, то есть

перечень операций, при совершении которых необходимо начислять акциз, определен

ст. 182 НК РФ.

В частности, акциз должен начисляться при реализации на территории РФ

произведенных табачных изделий. Комбинированные, или смешанные, ставки акциза

применяются при исчислении акциза на сигареты с фильтром, сигареты без фильтра

и папиросы. В частности, на сигареты с фильтром предусмотрена специфическая

составляющая комбинированной ставки в размере 800 руб. за 1000 шт. + 8,5%

расчетной стоимости, исчисляемой исходя из максимальной розничной цены но не

менее 1040 руб. за 1000 шт.

Определим количество сигарет в натуральном выражении:

Определим расчетную стоимость подакцизных товаров:

Таким образом, налогооблагаемая база составит: Nшт + Сруб.

Сумма налога, который должно будет уплатить фабрика в бюджет составит:

СПИСОК ЛИТЕРАТУРЫ

1. Пансков,

В.Г. Налоги и налогообложение. Практикум: учебное пособие для вузов / В.Г.

Пансков, Т.А. Левочкина. - М.: Издательство Юрайт, 2015.

2. Лыкова,

Л.Н. Налоги и налогообложение: учебник и практикум для СПО / Л.Н. Лыкова. - М.:

Издательство Юрайт, 2015.

. Ордынская,

Е.В. Организация и методика проведения налоговых проверок: учебник и практикум

для СПО / Е.В. Ордынская; под ред. Л.С. Кириной. - М.: Издательство Юрайт,

2015.

. Черник,

Д.Г. Теория и история налогообложения: учебник для академического бакалавриата

/ Д.Г. Черник, Ю.Д. Шмелев; под ред. Д.Г. Черника. - М.: Издательство Юрайт,

2016.

. Налоговая

политика государства: учебник и практикум для академического бакалавриата / под

ред. Н.И. Малис. - М.: Издательство Юрайт, 2015.