Второе начало (закон) термодинамики. Концепция энтропии и закон её возрастания

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И

НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

федеральное государственное автономное образовательное

учреждение

высшего образования

«САНКТ-ПЕТЕРБУРГСКИЙ ГОСУДАРСТВЕННЫЙ УНИВЕРСИТЕТ

АЭРОКОСМИЧЕСКОГО ПРИБОРОСТРОЕНИЯ»

КАФЕДРА ИНСТИТУТА ТЕХНОЛОГИЙ ПРЕДПРИНИМАТЕЛЬСТВА

ОЦЕНКА

ПРЕПОДАВАТЕЛЬ

|

доцент, канд.экон.наук

|

|

|

|

Фетисова Л.Г.

|

|

должность, уч. степень,

звание

|

|

подпись, дата

|

|

инициалы, фамилия

|

|

САМОСТОЯТЕЛЬНАЯ РАБОТА

|

|

Контрольная работа № 1

|

|

по дисциплине: РЫНОК ЦЕННЫХ БУМАГ

|

|

|

РАБОТУ ВЫПОЛНИЛ

|

СТУДЕНТ ГР.

|

8267K

|

|

|

|

Н.М.Будницкий

|

|

|

|

подпись, дата

|

|

инициалы, фамилия

|

Санкт-Петербург 2015

Задача

№1 (вариант 2)

|

Номинал облигации

|

1000 у.е

|

|

Процентная ставка при выплате один

раз в год

|

20 %

|

|

Банковская ставка

|

20 %

|

|

Срок продажи до погашения

|

5 лет и 73 дня или 5 лет и 20 дней

|

Годовой

процентный доход по облигации в сумме = (1000*20)/100 = 200 у.е.

200 у.е. должны быть

распределены между продавцом и покупателем пропорционально времени владения:

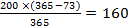

% доход продавца –  у.е.

у.е.

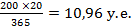

% доход покупателя -  у.е.

у.е.

Если продажа

осуществлялась за 73дня до конца календарного года (более чем за 30 дней), то

весь годовой доход в сумме 200 у.е. получит покупатель, а продавец

скомпенсирует свой неполученный доход за период владения в сумме 160 у.е.

повышением цены продажи облигации до 1160 у.е.

Вывод: если продажа облигации номиналом в

1000 у.е. осуществлялась за 73 дня до конца года, то продавец должен продавать

ее за 1160 у.е., а покупатель, заплатив за нее 1160 у.е., получит в конце года

200 у.е. и скомпенсирует свои потери с учетом времени владения ценной бумагой.

Доход продавца 160

у.е.

Доход покупателя 40

у.е.

Курсовая стоимость

1160 у.е.

Если продажа облигации

предполагается за 20 дней до времени начисления % (менее чем за 30 дней), то

весь % доход в сумме 200 у.е. получит продавец. однако покупатель должен

получить часть этого дохода пропорционально времени владения в сумме =

Поэтому покупатель

заплатит за облигацию 1000 – 10,96 = 989,04 у.е.

Вывод: если продажа облигации номиналом

1000 у.е. осуществлялась за 20 дней до выплаты процентов, то продавец продает

ее по цене 989,04 у.е. и получая в конце года весь % доход в сумме 200 у.е., а

покупатель платит за нее 989,04 у.е. и погашает ее по номиналу.

Доход продавца 189,04

у.е.

Доход покупателя 10,96

у.е.

Курсовая стоимость

989,04 у.е.

Задача №2 (вариант 3)

|

Номинал облигации

|

1000 у.е

|

|

Процентная ставка

|

20 %

|

|

Банковская ставка

|

10 %

|

|

Срок погашения облигации

|

2 года

|

|

Выплата процентов в год

|

2 раза

|

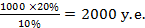

Цена

приобретения облигации, обеспечивающая инвестору уровень доходности равной

доходности по банковским вкладам:

Курсовая (рыночная) цена

=

Вывод: положив в банк 2000 у.е. под 10%

годовых, получаем доход 200 у.е.; купив облигацию номиналом 1000 у.е. за 2000

у.е., получим в конце года 20% от 1000 у.е. = 200 у.е.

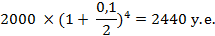

Срок погашения облигации

2 года, а не 1 год, следовательно, сумм возможного первоначального банковского

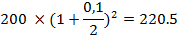

вклада в сумме 2000 у.е. к концу 2 года возрастет до:

Если купить облигацию, то

в течении 2-х лет в конце каждого года получаем %-й доход 200 у.е.

- положим в конце 1-го

года в банк по 10 % годовых на 1 год полученный процент и получим:

- в конце 2-го года

получим % по облигации 200 у.е. и погасим облигацию номиналом 1000 у.е.

Всего: 220,5 + 1000 + 200

= 1420,5 у.е.

Вывод:

- если продавец продаст

облигацию за 2000 у.е., то положив эту сумму в банк, получит 2431 у.е.

- если облигацию не

продавать, а полученные % положить в банк то получаем 1420 у.е.

Значит выгодно

продавать по курсовой цене 2000 у.е.

|

Ф.И.О

студента

|

Номер

группы

|

ТЕСТОВОЕ ЗАДАНИЕ

|

НОМЕР ТЕСТА

|

|

Н.М.Будницкий

|

8267К

|

В1

|

9

|

|

НОМЕРА ПРАВИЛЬНЫХ ОТВЕТОВ

(может быть несколько в В1)

|

|

Номер вопроса

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Вариант

Ответа

|

б

|

а

|

а

|

г

|

А,в,г

|

б

|

А,в

|

б

|

б

|

в

|

ЗАДАНИЕ В 2

|

Ф.И.О

студента

|

Номер

группы

|

ТЕСТОВОЕ ЗАДАНИЕ

|

НОМЕР ТЕСТА

|

|

|

Н.М.Будницкий

|

8267К

|

В2

|

10

|

|

|

НОМЕРА ПРАВИЛЬНЫХ ОТВЕТОВ

(только один правильный ответ в В2)

|

|

|

Номер вопроса

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

|

Вариант

Ответа

|

1

|

1

|

1

|

2

|

1

|

4

|

1

|

4

|

2

|

4

|

4

|

СТРАХОВАНИЕ

ФИНАНСОВЫХ РИСКОВ ПО ЦЕННЫМ БУМАГАМ

Возможности страхования финансовых рисков по

ценным бумагам в страховых компаниях существенно ограничены. В страховании

проводится различие между чистыми и спекулятивными рисками.

Чистые риски - это события, влекущие за собой

только убыток либо, при самом благоприятном исходе, неизменность ситуации для

пострадавшего лица. Получение какой-либо прибыли исключено. Таковы риски

дорожно-транспортных происшествий, пожара, кражи, стихийных бедствий и др.

Спекулятивные риски, напротив, предполагают возможность получения как убытков,

так и прибыли. Именно к этому типу относятся вложения денежных средств в ценные

бумаги.

Чистые риски всегда страховались и страхуются

страховыми компаниями. Спекулятивные риски стали страховаться относительно недавно.

Причина состоит в том, что спекулятивные риски зависят от субъективных

факторов, люди сознательно вдут на такой риск в надежде получить прибыль. Поэтому

подавляющая часть таких рисков либо остается заботой самого инвестора, либо

снимается использованием портфельных стратегий и методов хеджирования. Вместе

с нем потребность в страховании спекулятивных рисков настолько велика, что

страховые компании во всем мире все чаще включаются в их страхование, хотя и

очень осторожно.

Действующие Условия лицензирования страховой

деятельности на территории Российской Федерации предусматривают достаточно широкое

толкование страхуемых финансовых рисков. В соответствии с ними страхование

финансовых рисков представляет собой совокупность видов страхования,

предусматривающих обязанности страховой компании по страховым выплатам в

размере полной или частичной компенсации потери дохода или дополнительных

расходов застрахованного лица. С введением в действие в 1996 г. части второй

Гражданского кодекса РФ толкование понятия финансового риска в страховании

«несколько усложнилось. В гл. 48 ПС РФ "Страхование" отсутствует

понятие финансового риска. Вместо него в ст. 929 отмечается, что по договору

имущественного страхования может быть застрахован "...риск убытков от

предпринимательской деятельности из-за нарушения своих обязательств

контрагентами предпринимателя или изменения условий этой деятельности по

независящим от предпринимателя обстоятельствам, в том числе риск неполучения

ожидаемых доходов (предпринимательский риск). Таким образом, риск убытков от

вложений в ценные бумаги вполне вписывается в понятие "предпринимательский

риск. В соответствии со ст. 933 ГК РФ по договору страхования может быть

застрахован предпринимательский риск только самого страхователя и только в его

пользу. Это ограничение не касается других видов страхования финансовых рисков

или рисков убытков от предпринимательской деятельности.

После этого в правила страхования финансовых

рисков были внесены некоторые изменения. В соответствии с разъяснениями

надзорных органов договоры страхования финансовых рисков, предусматривающие

обязанности страховщиков по осуществлению страховых выплат в случае невыполнения

субъектами инвестиционной деятельности своих обязательств перед инвесторами по

возврату суммы вложенных средств и выплате суммы установленного дохода, могут

заключаться исключительно на случай ликвидации объекта инвестиционной деятельности.

Страховые компании могут заниматься этим видом страхования при условии, что он

указан в приложении к выданной им лицензии. Это значит, что в органы

страхового надзора должны быть представлены в установленном порядке документы,

определяющие порядок и условия проведения такого страхования, учитывающие

специфику риска.

Страхование финансовых рисков относится к разряду

катастрофических для отдельного страховщика. Поэтому для обеспечения защиты

интересов инвесторов и возможности выплаты страховщиками страховых возмещений

при наступлении страховых случаев для соответствующих страховых компаний были

введены повышенные требования. Во-первых, были увеличены минимальные размеры

оплаченного уставного капитала и собственных средств (до 2 млрд. руб. в 1995

г.). Во-вторых, введено обязательное ограничение объема обязательств

страховщика путем установления франшизы и ограничения максимального размера

компенсации в отношении ущерба, нанесенного отдельному инвестору. Максимальная

ответственность страховщика по отдельному страхуемому риску не может превышать

10% собственных средств страховой компании. При этом максимальной ответственностью

по отдельному риску признается совокупная страховая сумма по договорам

страхования, заключенным для защиты имущественных интересов инвесторов данного

инвестиционного института - банка или финансовой компании.

С принятием нового Закона РФ "Об организации

страхового дела в Российской Федерации" от 31 декабря 1997 г. для всех

страховых компаний введены новые требования к минимальному размеру оплаченного

в денежной форме уставного капитала. Для страховщиков, занимающихся

имущественным страхованием, это не менее 25 тыс. минимальных размеров оплаты

труда» что намного превышает установленные ранее особые требования па

страхованию финансовых рисков. Этот вид страхования в последние несколько лет

"отошел на задний план" и почти исчез со страхового рынка ввиду своей

рискованности и спекулятивного прошлого. Дело дошло до того, что при

проведении конкурсов на участие в государственных страховых программах к ним не

допускаются страховщики, имеющие в своих портфелях страхование финансовых

рисков. Однако, несмотря ни на что, потребность в этом виде страхования существует

и в перспективе с развитием инвестиционной деятельности она станет еще больше.

Возможности страхования финансовых рисков,

связанных с ценными бумагами, различны для эмитента и инвестора. В

определенной мере это объясняется спекулятивным характером риска, когда выигрыш

одной стороны оборачивается проигрышем для другой. Тем не менее у каждой из

сторон есть специфические собственные риски, не пересекающиеся друг с другом и

нуждающиеся в особых формах управления.

В частности, к рискам эмитента можно отнести

следующие:

• изменения

процентных ставок;

• временной;

• ликвидности;

• изменений

в законодательных и нормативных актах;

• неисполнения

обязательств эмитента перед держателями его ценных бумаг;

• капитальный.

Риск изменения процентных ставок заключается в

том, что при росте рыночной ставки процента начинается снижение курсовой

стоимости ценных бумаг, особенно приносящих твердо установленный процент. При

этом может начаться массовый сброс ценных бумаг, эмитированных под более

низкие проценты, особенно при условии возможности их досрочного выкупа

эмитентом. При снижении нормы процента определенный ущерб несет эмитент,

выпускающий средне- и долгосрочные ценные бумаги с фиксированным процентом. В

этой ситуации он связан условиями уже размещенного им выпуска ценных бумаг,

хотя мог бы привлечь средства и под более низкий процент. В случае высокой

инфляции этот вид риска действует и на краткосрочные ценные бумаги.

Временной риск представляет собой риск эмиссии

или размещения ценных бумаг в неблагоприятное время, когда сезонные, циклические

или конъюнктурные колебания ведут к снижению инвестиционных качеств ценной

бумаги. Как следствие возникает риск ликвидности, заключающийся в возможности

потерь при продаже ценной бумаги.

Риск изменений в законодательных и нормативных

актах состоит в необходимости перерегистрации или замены выпуска или даже в признании

его недействительным. Риск неисполнения обязательств эмитента перед

держателями его ценных бумаг заключается в невозможности для него выплачивать

проценты по ценным бумагам или основную сумму долга. Капитальный риск

выражается в столь существенном ухудшении качества портфеля ценных бумаг, что

списание крупных потерь ведет к уменьшению активов банка или инвестиционной

компании. При этом возникает необходимость пополнения капитала путем выпуска и

размещения новых ценных бумаг.

Одна из наиболее распространенных форм

страхования рисков эмитента страхование выпусков муниципальных облигаций. Эта

форма страхования появилась в США в начале 70-х гг. и с тех пор прочно заняла

свое место в системе страхования. Она представляет значительный интерес и для

России, где в ряде крупных городов прошли первые выпуски муниципальных займов.

Страхование муниципальных облигаций выполняет две

функции. Во-первых, оно защищает держателей облигаций от риска невыполнения

муниципалитетом обязательств по выплате процентов и основной суммы долга.

Застрахованные облигации представляют собой надежную форму вложения капитала,

так как основная сумма долга и проценты бесспорно гарантированы на весь период

их существования. Во-вторых, страхование позволяет заемщику существенно уменьшить

издержки, связанные с заимствованием, улучшая рыночную проходимость выпуска»

особенно для облигаций небольших, мало известных эмитентов. Кроме того,

преимущество покупки застрахованных облигаций состоит в активном характере их

рынка. Это значит, что владелец облигации может без особых усилий продать их

до срока выкупа и рассчитывать на цену, соответствующую полной стоимости

облигации.

Страхование муниципальных облигаций

рассматривается как стабильный и не слишком опасный вид страховой

деятельности. Подверженность риску здесь достаточно легко определима. Кроме

того, большая часть застрахованных обязательств имеет резервные фонды на

обслуживание долга, из которых обеспечивается выплата основной части долга и

процентов по нему при нехватке средств. Эти фонды представлены наличными

средствами, недвижимостью, ценными бумагами и другими видами активов. В случае

неуплаты по долговым обязательствам со стороны муниципалитета, что случается

довольно редко, страховщик становится собственником облигаций и получает

юридические права на обеспечивающую их собственность.

Страховая защита муниципальных облигаций

обеспечивается двумя способами. При первом способе муниципалитет может

непосредственно страховать выпуск облигаций в выбранной им страховой компании.

Сообщение о том, что выпуск застрахован, появляется уже во время рекламной и

подписной компании. Второй способ - конкурсная система страхования облигаций.

При этом выпуск облигаций продается посреднику-оптовику, который на конкурсных

началах предлагает страховым компаниям застраховать его. После выбора

страховщика и оформления страховых гарантий начинается подписка на займ.

Страхуются в основном долгосрочные облигации с

фиксированным уровнем процента, которые бывают двух видов. Первый вид - простые

облигации, средства от которых идут на финансирование капитальных затрат в

коммунальном хозяйстве (водоснабжение, канализация, энергетика). Второй вид -

доходные облигации, дающие вкладчику определенный процент чистого дохода от

исполнения финансируемого проекта. Чаще всего такие проекты касаются

строительства и эксплуатации мостов, аэропортов, программ индивидуального и

многоквартирного жилищного строительства. Для каждого облигационного выпуска

страховщик разрабатывает правила страхования, в которых учитывается специфика

страхуемого кредитного риска.

Наряду с традиционными формами страхования

облигаций постоянно разрабатываются и предлагаются новые формы страховой защиты,

в частности страхование ценных бумаг муниципальных инвестиционных трестов с

долевым участием. Учредителем такого треста является муниципалитет. Компания,

желающая стать соучредителем треста, покупает у него часть портфеля ценных

бумаг и, в свою очередь, продает доли участия в нем другим инвесторам. Для

инвестиционных трестов с долевым участием предлагаются разные системы страховых

гарантий. Наиболее распространена система непрерывного страхования облигаций

треста, действующая до конечного срока выкупа облигаций, независимо от того,

находятся ли облигации в тресте или проданы стороннему инвестору. Страховая

премия, выплачиваемая страховщику, делится при этом на две части. Финансовая

компания - соучредитель треста выплачивает единовременную страховую премию за

постоянную страховую защиту по выплате процентов по ценным бумагам. Премия за

страхование основной части долга входит в цену облигации и оплачивается

инвестором при ее приобретении. При выкупе облигации он получает эти средства

обратно. Естественно, что соучредитель треста должен иметь финансовую

заинтересованность в страховании займа за свой счет. Это возможно при условии,

когда страхование обеспечивает увеличение рыночной стоимости облигаций на

сумму, большую, чем стоимость страхового полиса.

Перспективная форма страхования - страхование

резервных фондов, предназначенных для обслуживания долга. При этом страховая

гарантия заменяет собой резервный фонд. Это позволяет высвободить значительные

средства, которые потребовались бы для создания резервного фонда, и сокращает

расходы по обслуживанию долга.

Размер страховой премии по страхованию

муниципальных облигаций колеблется в пределах 0,25-2,0% совокупной суммы

основной части долга и процентов по нему. Ставка страховой премии зависит от

гаранта, оценки кредитоспособности эмитента, вида облигаций, фока их выпуска,

факторов риска, связанных с обязательствами эмитента. Для серийных облигаций,

т.е. облигаций, выпущенных в одно и то же время, но с разными сроками выкупа,

премия рассчитывается по стоимости, приведенной к сроку выкупа. Для срочных

облигаций, т.е. облигаций с единым сроком выкупа, премия рассчитывается по

стоимости, приведенной к сроку создания обязательного фонда погашения. Фонд

погашения представляет собой средство гарантирования систематического

накопления денег для погашения облигаций в установленный срок и создается

муниципалитетом для выплаты основной части долга. Как правило, вся сумма

страховой премии выплачивается в начале действия договора страхования.

К страховщикам финансовых рисков повсюду

предъявляются повышенные требования относительно размеров их капитала и

создаваемых резервов. Например, кроме резервов для платежей в счет покрытия

потерь и неполученных премий, предписывается формирование чрезвычайного

резервного фонда. По нормативным предписаниям для американских финансовых

страховщиков этот чрезвычайный резервный фонд должен формироваться за счет 50%

заработанных премий и поддерживаться в течение двадцати лет. Кроме того,

обязательным условием страхования финансовых гарантий является их перестрахование.

Нормативными актами предписывается ограничение ответственности страховщика.

Чистая ответственность страховщика по одному страхуемому выпуску облигаций не

должна превышать 10% прибыли полисодержателей. При этом чистая ответственность

страховщика по выпуску облигаций определяется как среднегодовой объем средств,

предназначенных для обслуживания долга, за вычетом суммы, которая будет

возвращена через перестрахование. Вводятся ограничения и по накопленной чистой

ответственности страховщика.

Страхуя облигации муниципальных займов, страховая

компания страхует ответственность заемщика перед кредитором, т.е. уменьшает

риски инвестора, которые могут быть многообразны. Например, к риску инвестора

относятся следующие:

• селекции;

• временной;

• ликвидности;

• кредитный;

• инфляционный;

• изменения

процентных ставок;

• отраслевой;

• операционный.

Риск селекции состоит в неправильной оценке

инвестиционных качеств ценной бумаги и неправильном выборе объекта вложений.

Временной риск заключается в несвоевременности покупки или продажи ценной

бумаги, когда динамика курсовой стоимости не позволяет получить ожидаемого

выигрыша. Риск ликвидности связан с прямыми потерями при реализации ценной

бумаги из-за того, что она утрачивает свои высокие инвестиционные качества.

Кредитный риск для инвестора состоит в том, что эмитент окажется не в,

состоянии выплатить ему основную часть долга по ценным бумагам. Инфляционный

риск связав с обесценением вложений в ценные бумаги и доходов, получаемых от

них.

Риск изменения процентных ставок особенно велик

для лиц, вкладывающих свои средства в среднесрочные и долгосрочные ценные бумаги.

При повышении процентной ставки инвестор не может высвободить средства,

вложенные им под низкий процент, и разместить их с большей выгодой. Отраслевой

риск, как и региональный, проявляется в устойчивых и серьезных изменениях

инвестиционных качеств и курсовой стоимости ценных бумаг, приводящих к

массовому банкротству предприятий и к значительным потерям инвесторов,

вложивших свои средства в их ценные бумаги. Операционный риск характерен для

инвесторов, проводящих спекулятивные операции с ценными бумагами.

Из перечисленных финансовых рисков страховые

компании отваживаются брать на страхование лишь некоторые, связанные с покупкой

ценных бумаг. Осуществляется страхование крупных инвесторов, которые формируют

большие и максимально диверсифицированные портфели ценных бумаг, а не

ограничиваются акциями одного или нескольких эмитентов. Страхуются только

долгосрочные вложения, так как при краткосрочных вложениях циклические колебания

курсов ценных бумаг будут создавать видимость ущербов,

При страховании сделок по покупке ценных бумаг

возможны следующие варианты страхового покрытия:

• может

быть застрахован годовой доход инвестора на уровне, соответствующем

безрисковым вложениям капитала. Безрисковыми считаются вложения,

обеспечивающие процентный доход на уровне нормального банковского процента;

• страхуется

доход инвестора по долгосрочным ценным бумагам на определенный период,

например, на три-пять лет, пока фактически получаемый доход не достигнет

соответствующего фиксированного уровня. Этот уровень устанавливается с

определенным коэффициентом кратности к безрисковому доходу на вложенный

капитал;

• страхуется

разница между объявленным размером дивиденда и фактическими выплатами в счет

дивиденда;

• страхуется

риск потери капитала, вложенного в покупку акций, в размере номинальной

стоимости акций или фактически уплаченных сумм;

• страхуется

не только риск потери средств, вложенных в покупку акций, как это предусмотрено

в предыдущем варианте, но и неполученная прибыль исходя из условий

безрискового вложения капитала.

Первые попытки страхования инвестора от потерь,

связанных с вложением средств в ценные бумаги, имели место по отношению к

пакетам акций приватизированных предприятий. При этом страхуется риск потери

капитала, вложенного в покупку акций, с переуступкой прав собственности

страховщику в случае выплаты страхового возмещения. Экономический смысл этой

формы страхования состоит в обслуживании процесса передела собственности на ранних

стадиях пост приватизационного периода, когда требуется сильная и дорогостоящая

юридическая поддержка для полной реализации полномочий владельцев контрольных

пакетов акций предприятий.

Классификация участников рынка ценных бумаг. Кто может выступать

эмитентами на рынке ценных бумаг?

Участники рынка ценных бумаг – это физические

лица или организации, которые продают или покупают ценные бумаги или

обслуживают их оборот и расчёты по ним; это те, кто вступает между собой в

определённые экономические отношения по поводу обращения ценных бумаг.

Существуют следующие основные группы участников

РЦБ:

•

эмитенты – те, кто выпускает ценные бумаги в обращение;

• инвесторы

– все те, кто покупает ценные бумаги, выпущенные в обращение;

• фондовые

посредники – это торговцы, обеспечивающие связь между эмитентами и инвесторами

на рынке ценных бумаг;

• организации,

обслуживающие рынок ценных бумаг, - могут включать организаторов рынка ценных

бумаг (фондовые биржи или небиржевые организаторы рынка), расчётные центры (Расчётные

палаты, Клиринговые центры), регистраторов, депозитарии, информационные органы

или организации;

• государственные

органы регулирования и контроля – в РФ включают высшие органы управления

(Президент, Правительство), министерства и ведомства (Минфин РФ, Федеральная

Комиссия по рынку ценных бумаг, другие), Центральный банк РФ.

Эмитенты — профессиональные участники рынка

ценных бумаг, которые выпускают ценные бумаги в обращение и несут обязательства

перед их владельцами. Эмитентами обычно бывают юридические лица.

На практике эмитенты — это первые продавцы

ценной бумаги, хотя сам по себе ее выпуск необязательно должен сопровождаться

сделкой купли-продажи. Эмитентами обычно бывают юридические лица, хотя

некоторые виды ценных бумаг могут выпускать в обращение и граждане (физические

лица).

Какие

ценные бумаги относятся к краткосрочным долговым инструментам и почему они

называются дисконтными?

К группе краткосрочных ценных бумаг относятся

финансовые инструменты, выпущенные на срок до одного года. В их число входят

государственные казначейские векселя, банковские векселя, банковские

сертификаты, чеки и др.

Дисконтными они называются, потому что продаются

по цене ниже номинала, а погашаются по номиналу. Разницу называют доходом на

инвестицию, процентным доходом или процентом.

Момент

эмиссии и основное содержание проспекта эмиссии

Проспект эмиссии должен содержать:

·

данные об эмитенте;

·

данные о финансовом положении эмитента, которые не

указываются в проспекте эмиссии при создании акционерного общества за исключением

случаев преобразования в него юридических лиц иной организационно-правовой

формы;

·

сведения о предстоящем выпуске эмиссионных ценных бумаг,

которые дают следующую основную информацию:

о ценных бумагах (форма и вид ценных бумаг с

указанием порядка хранения и учета прав на ценные бумаги), об общем объеме

выпуска;

·

об эмиссии ценных бумаг;

·

о ценах и порядке оплаты приобретаемых владельцами

эмиссионных ценных бумаг;

·

о профессиональных участниках РЦБ или об их объединениях,

которых предполагается привлечь к участию в размещении выпуска ценных бумаг на

момент регистрации проспекта эмиссии;

·

о получении доходов по эмиссионным ценным бумагам (порядок

выплаты доходов по эмиссионным ценным бумагам и методика определения размера

доходов) и др.