Эконометрические методы оценки банковских рисков

Содержание

Введение

Глава 1.

Риски банковского сектора

1.1 Общая

классификация банковских рисков

1.2 Кредитный

риск

1.3 Рыночный

риск

1.4

Операционный риск

Глава 2.

Применение эконометрических моделей

2.1 Модели

кредитного риска

2.1.1 Модели

по данным отчетности

.1.2 Модели

по макроэкономическим данным

.2 Модели

рыночного риска

Глава 3.

Пример использования эконометрических моделей

3.1 Модели

кредитного риска

3.1.1 Модели

дискриминантного анализа

.1.2 Модели

векторной авторегрессии

.2 Модели

рыночного риска

Заключение

Список

использованных источников

Приложения

Введение

Банковский сектор является ключевым и зачастую наиболее влиятельным

элементом финансовой системы любой развитой страны в современном мире.

Объясняется данное положение вещей тем, что исторически сложилась ситуация, при

которой банки самого различного размера перераспределяют огромный объем

денежных средств, часть из которых непосредственно является собственностью

банков, другая же часть получена за счет вложений средств юридических и физических

лиц. Так, чтобы дать приблизительную оценку масштаба описываемой ситуации можно

отметить, что, к примеру, в 2014 году совокупные активы российского банковского

сектора составили 86,8% от ВВП страны, что в номинальных ценах соответствует

около 61 трлн. 607 млрд. руб.

Кроме того, отдельное значение имеет в какие отрасли и проекты денежные

средства направляются: зачастую обладая развитыми аналитическими

подразделениями, банки адресуют денежные потоки в наиболее перспективные с

точки зрения соотношения прибыльности и риска, определяя тем самым направления

развития экономики, как на микро, так и на макроуровне. Таким образом,

банковская система может рассматриваться как своеобразный катализатор

экономического развития, являясь одним из наиболее используемых источников

финансирования для хозяйственных и других институциональных единиц. При этом,

имеет значение и фильтрующая функция данной отрасли финансового сектора:

кредитные средства получают лишь наиболее конкурентоспособные экономические

субъекты, в то время как остальным приходится либо адаптироваться к ситуации и

повышать эффективность своей деятельности, либо пасть жертвой конкурентной

борьбы.

Важную роль играют банки и на уровне отдельно взятого потребителя:

предоставляемые банками кредиты населению в значительной степени поддерживают

спрос в ряде ключевых отраслей экономики, вносящих существенный вклад в

генерирование ВВП и, тем самым, косвенно способствующих росту благосостояния

граждан страны. Взаимовыгодный характер носит и вложение средств индивидуальных

лиц в банки: вкладчики получают относительно надежную форму сбережения,

позволяющую защититься от инфляции и, при определенных условиях извлечь

дополнительную выгоду, а банки - дополнительные средства для перераспределения.

Помимо этого, свой вклад в общее благосостояние страны вносят

непосредственно и сами финансовые операции, происходящие в рамках банковской

деятельности. Так, в странах с развитой банковской системой банковские операции

ежегодно, не считая эффекта от общего стимулирования экономики, обеспечивают до

нескольких процентов ВВП. К примеру, в 2013 году в структуре ВВП РФ финансовые

операции (значительная часть которых осуществляется или связана с банками)

составили около 5% или примерно 3 трлн. 528 млрд. руб. в номинальных ценах, что

по мировым меркам является достаточно значительной величиной: в Швейцарии,

славящейся своим финансовым сектором, аналогичная величина составляет около 6%.

Особая значимость банковского сектора предопределяет и особый интерес к

его стабильному и бескризисному развитию, как со стороны отдельных граждан и

хозяйствующих субъектов, так и со стороны государства. При этом нельзя не

отметить, что на банковский сектор в целом и отдельные его субъекты влияет

огромное число факторов риска: банки во многих странах занимают центральное

место в финансовой системе, вследствие чего любые финансовые шоки в стране и за

её пределами зачастую оказывают негативное влияние, прежде всего, на данные

финансовые институты. Дополнительные сложности создает и сильная связь банков с

реальным сектором экономики посредством кредитования институциональных единиц и

населения, в результате которой банковскому сектору приходится учитывать не

только те или иные финансовые риски, но и массу факторов риска, неизменно

сопутствующую самые различные виды экономической деятельности.

Отдельно стоит упомянуть негативную роль банковского сектора в глобальных

и локальных экономических кризисах, произошедших за последнее столетие. Так,

первопричина многих экономических потрясений зачастую лежит в финансовом секторе,

где, чаще всего, как уже говорилось, определяющую роль играют банки и схожие

финансовые институты. Поэтому любые потрясения в крупных и влиятельных банках,

а уже тем более их банкротства незамедлительно могут сказаться на стабильности

экономической ситуации страны и даже, в некоторых случаях, сразу ряда стран.

Ярким примером служит банкротство инвестиционного банка Lehman Brothers в сентябре 2008 году, которое во

многом может считаться своеобразным пусковым механизмом Мирового экономического

кризиса 2008 года, последствия которого продолжают оказывать негативное влияние

на экономическое развитие некоторых стран. При этом, как считается,

фундаментальная причина данного экономического кризиса - обвал рынка ипотечного

кредитования в США - также непосредственно лежит в плоскости деятельности

банков и смежных финансовых учреждений.

Такая влиятельность и в то же время рискованность банковской деятельности

не может не вызвать значительные опасения у заинтересованных в стабильном

протекании экономических процессов, что делает чрезвычайно актуальным вопрос о

регулировании банковского сектора, а также управлении рисками в нём.

На международном уровне ключевая роль в контроле банковской и

регулировании деятельности принадлежит Банковскому комитету по банковскому надзору

при Банке международных расчётов. Данная организация, основанная в 1974 году,

устанавливает стандарты банковской деятельности и нормативы в отношении её

отдельных показателей, а также разрабатывает различные директивы и рекомендации

по поводу внедрения этих стандартов и нормативов на национальном уровне и

общему совершенствованию банковской системы. Документы и меры, разработанные

при участии Базельского комитета не являются обязательными, однако данная

организация является достаточно влиятельной в мире банковской деятельности,

поэтому органы, регулирующие финансовую деятельность в той или иной стране, по

возможности стараются адаптировать и вводить новейшие нормативы, чтобы тем

самым повысить международное доверие к банковской отрасли страны и, следовательно,

финансовому сектору в целом.

Первый значимый документ под названием Базель - I был принят Базельским комитетом в 1988 году, и его ключевым

моментом было ограничение в 8% на капитал банков, взвешенный с учётом риска

(взвешивание активов должно было проводиться по определенной комитетом

фиксированной шкале). Однако в процессе практической деятельности у данного

документа был выявлен ряд недостатков: во-первых, он учитывал только кредитный

риск, причем, по мнению ряда экспертов, недостаточно полно и адекватно

реальному положению вещей; во-вторых, данное положение не стимулировало банки

минимизировать собственные риски, так как в некоторых случаях приходилось

взвешивать финансовые инструменты разного уровня риска по одному и тому же

коэффициенту. В связи с этим в начале 21 века началось обсуждение документа,

получившего впоследствии название Базель - II , нормы которого учитываются до сих пор большинством крупных

банков в мире. Данное положение было принято в 2004 году и содержало ряд

существенных отличий и нововведений. Во-первых, осуществлен переход к оценке

уже трёх видов риска: кредитного, рыночного и операционного, при этом

предлагается сразу несколько моделей разной сложности, по которым предлагается

эти риски оценивать. Во-вторых, отдельно оговариваются принципы построения

риск-ориентированного банковского надзора, который подразумевает переход от

формального к содержательному контролю за отраслью и стимулирование банков в

отношении совершенствования систем оценки и управления рисками. И, в-третьих,

особое внимание уделяется требованиям к банкам по раскрытию информации:

необходима публикация используемых методологий оценки основных рисков и

сопутствующей информации для достижения прозрачности деятельности. Несмотря на

ряд усовершенствований, методология продолжает оставаться несовершенной, что и

продемонстрировал произошедший в 2008 году Мировой экономический кризис,

предупредить который в рамках деятельности по нормам Базель - II не удалось, в результате чего было

решено начать разработку новой методологии. В 2010-2011 годах был разработан

документ, получивший название Базель - III, постепенное внедрение которого планируется

осуществить с 2013 по 2018 год. Данная методология подразумевает дальнейшее

увеличение числа обязательных нормативов и показателей, раскрытие которых

необходимо, а также ужесточение требований в отношении учёта банковского

капитала.

Помимо Базельского комитета, для контроля над банковским сектором и

мониторинга его состояния на национальном уровне существуют соответствующие

организации, играющие ключевую роль в процессе построения и функционирования

устойчивой банковской системы. Так, чаще всего главную роль в подобной

деятельности играет центральный банк в той или иной форме и, помимо этого,

обычно функционирует ряд подчиненных структур, которые осуществляют контроль

над отдельными сторонами банковской деятельности. Центральные банки в

большинстве стран представляют собой независимую напрямую от государственной

власти организацию, определяющую основные векторы развития финансового сектора

страны, в том числе и банковской сферы. Помимо этого, центральный банк задает

условия функционирования банковской системы, определяя пруденциальные нормы, а

также осуществляя постоянные мониторинги отрасли, при необходимости налагая

санкции различной тяжести на отдельные банки вплоть до лишения банковских

лицензий, что достаточно нередко происходит в РФ последние несколько лет.

Что касается более узких и специфических задач, то они в основном

выполняются специализированными организациями. Например, в России существует

агентство по страхованию вкладов, агентство по ипотечному жилищному

кредитованию и другие подобные организации, на плечи которых переложены

некоторые узкоспециализированные, но в то же время, очень важные задачи,

связанные с функционированием банковского сектора. Так, Агентство по

страхованию вкладов осуществляет возмещение по вкладам в размере до 1,4 млн.

рублей в случае отзыва лицензии у соответствующего банка, что повышает доверие

населения к банковской отрасли, а, значит, способствует притоку дополнительных

средств. Аналогичную роль выполняет и Агентство по ипотечному жилищному

кредитованию, стремящееся к увеличению надежности и доступности инструмента

ипотеки в стране.

Низшее звено в иерархии контроля над рисками банковского сектора

непосредственно принадлежит внутрибанковским подразделениям, в компетенции

которых входит разработка или адаптация определенной методологии оценки рисков,

расчет показателей риска на её основе, исходя из реального положения вещей в

том или ином банке, а также разработка соответствующих рекомендации, помогающих

менеджерам принимать наиболее обоснованные решения. В соответствии с нормами

Базель - II и Базель - III подразумевается, что сами банки должны быть

заинтересованы в совершенствовании внутренних систем управления риском, что

предполагает разработку и адаптацию более сложных и, следовательно, более

точных моделей, нежели стандартные, предусмотренные нормами, а также

совершенствование системы сбора и публикации перечня параметров банковской

деятельности. Подобное совершенствование, безусловно, требует вложения

значительных средств и, возможно, не всегда целесообразно. Однако в ряде

случаев подобная деятельность действительно может дать существенные результаты,

обеспечив выход на кардинально новый уровень принятия решений и

прогнозируемости будущей ситуации, что подразумевает более точную оценку

настоящих и будущих характеристик банковских операций, к чему, так или иначе,

вероятно, стремится большинство банков во всем мире.

Таким образом, вопрос стабильности функционирования банковского сектора в

настоящее время является актуальным для множества заинтересованных субъектов

(как отдельных граждан, так и институциональных единиц) и с каждым годом, с

ростом масштабов экономической деятельности, становится все более и более

актуальным.

Изложенная выше ситуация характерна и для реалий российской экономики.

Более того, роль банковского сектора в нашей стране намного более существенна,

чем в большинстве развитых стран. Данный факт во многом объясняется

приверженностью к немецкому типу финансовой системы, в которой ключевая роль

отводится как раз банкам, а также недостаточным уровнем развития других

финансовых институтов и их относительно низкой популярностью у населения

страны.

На данный момент банки - центральное звено финансовой системы России -

фактически отрезаны от большинства международных источников финансирования, на

которые могли рассчитывать даже в период кризиса 2008 года. В этой связи очень

важно трезво и объективно понимать, в каком состоянии находится банковский

сектор страны, насколько он потенциально и фактически готов противостоять

нынешним трудностям, что делает вопрос о методах оценки рисков данной отрасли

также особенно актуальным.

Глава 1. Риски банковского сектора

.1 Общая классификация банковских рисков

Деятельность любого банка на постоянной основе сопряжена с числом рисков,

намного превышающим аналогичные величины в других отраслях экономики. Во многом

подобная ситуация предопределяется особенностями функционирования

институциональных единиц в банковской сфере. Так, даже среднестатистический

универсальный банк имеет право выполнять значительное количество операций,

относимых законодательством к банковским. В соответствии с федеральным законом

«О банках и банковской деятельности» к банковским операциям относят:

) привлечение денежных средств физических и юридических лиц;

) размещение указанных в пункте 1 привлеченных средств от своего имени и

за свой счёт;

) открытие и ведение банковских счетов физических и юридических лиц;

) осуществление переводов денежных средств по поручению физических и

юридических лиц;

) инкассация денежных средств, векселей, платежных и расчетных документов

и кассовое обслуживание физических и юридических лиц;

) купля-продажа иностранной валюты в наличной и безналичной формах;

) привлечение во вклады и размещение драгоценных металлов;

) выдача банковских гарантий;

) осуществление переводов денежных средств без открытия банковских

счетов.

Помимо приведенных 9 видов законодательство предусматривает еще

дополнительно 7 других видов операций, относимых к банковским, а также

оговаривает, что «кредитная организация вправе

осуществлять иные сделки в соответствии с законодательством Российской

Федерации»[1]. Приведенный ряд банковских операций демонстрирует масштаб

банковской деятельности, при этом, следует отметить, что за каждым оговоренным

видом зачастую может скрываться множество подвидов, каждый из которых имеет

свои особенности. Кроме того, в данном конкретном случае речь шла только об

универсальных в банках, тогда как в нынешних реалиях в финансовом секторе

функционируют также инвестиционные банки и другие схожие финансовые

организации, диапазон деятельности которых хоть и несколько уже, однако также

имеет свои особенности.

Таким образом, банковскому сектору присуща разносторонность

повседневного функционирования, что означает необходимость иметь дело с

множеством видов финансовых инструментов и экономических категорий, а также с

различными группами субъектов, каждая из которых обладает своими особенностями.

Данное положение вещей, как не трудно догадаться, неизбежно заставляет

сталкиваться со значительным количеством рисков, многие из которых связаны с

факторами принципиально разного рода.

Существует несколько видов классификации рисков банковского

сектора. Например, в соответствии со сферой их происхождения, риски могут

делиться на финансовые (если они лежат в плоскости экономической деятельности

субъекта) и нефинансовые (если они лежат в прочих плоскостях, не связанных

напрямую с экономическими понятиями). К первой категории принято относить

кредитный риск, рыночный риск и операционный риск. Ко второй категории чаще

всего относят: юридический, репутационный, комплаенс-риск и технологический

риск.

Также, исходя уже из возможности их оценки, риски можно

разделить на количественно-измеряемые и фиксируемые на одном уровне. Упрощенно

говоря, можно сказать, что финансовые риски банковского сектора во многом

соответствуют категории количественно-измеряемых рисков, а нефинансовые -

фиксируемым на одном уровне. Однако существует одно исключение: операционный

риск не может однозначно отнесен либо к категории количественно-измеряемых,

либо к фиксируемым на одном уровне, вследствие чего принято считать, что он

относится и к той, и к другой группе. Кредитному, рыночному и операционному

риску, так как они представляют наибольший интерес с точки зрения управления

рисками и оказывают, пожалуй, наибольшее влияние на банковскую деятельность, в

дальнейшем будут посвящены отдельные параграфы данной главы, но прежде чем

перейти к их описанию следует дать краткую характеристику других упомянутых уже

видов рисков.

Многим банкам в своей повседневной деятельности приходится

иметь дело с множеством разнородных финансовых инструментов и категорий, каждая

из которых может лежать в разной юридической плоскости, что подразумевает

заключение разнообразных договоров и создание документов различной юридической

природы. Однако нередко, в силу ряда причин, заключенные соглашения нарушаются

той или иной стороной, что приводит к необходимости разрешения спорных ситуаций

в суде. А так как судебное решение зачастую невозможно предугадать наверняка, а

стороны, независимо от исхода, могут нести дополнительные юридические издержки,

которых можно было бы избежать, то принято говорить о существовании так

называемого юридического риска. Помимо описанной ситуации к юридическому риску

относят вероятность возникновения потерь у банка, вследствие изменения

законодательства или наличия лазеек в нем, в части, связанной с деятельностью

банка, а также, например, возможность наложения штрафов и санкций на банк, в

связи с нарушением тех или иных юридических норм. Так как подобные ситуации

зачастую достаточно сложно предугадать и уж, тем более, оценить ущерб от них,

то принято оценивать возможное негативное влияние некоторыми фиксированными

величинами, исходя из тех или иных соображений (например, предыдущего опыта или

аналогичных ситуаций).

Репутационный риск в банковской деятельности определяется

возможностью нанесения ущерба имиджу и гудвиллу банка, в результате некоторых

просчетов в стратегическом управлении и ошибок в его функционировании. Такой

ущерб может быть нанесен, например, в случае если выяснится, что банк

участвовал в «отмывании» сомнительных денежных средств или участвовал в

каких-либо незаконных финансовых махинациях. Несмотря на то, что, казалось бы,

подобные ситуации не всегда напрямую связаны с качеством оказываемых финансовых

услуг, однако они могут сигнализировать клиентам и инвесторам о внутренних

проблемах, присущих тому или иному финансовому институту. Последствия событий

подобного рода, а также их масштаб могут очень разниться, в зависимости от

значительности происшествия: от небольшого оттока клиентов, до крупного обвала

цен на акции и стоимости банка. Что касается прогнозирования данного типа

рисков, то на практике заранее предугадать подобное негативное воздействие и

оценить его последствия практически невозможно, вследствие чего его и относят

также к группе фиксируемых на одном уровне.

Комплаенс-риск - это риск убытков, связанный с нарушением

сотрудниками банка внутренних и внешних нормативов деятельности. Подобные

ситуации могут возникать, как вследствие сознательных неправомерных действий

персонала организации, так и в результате их некомпетентности в отношении своих

обязанностей. Примером нарушения нормативов может служить недобросовестное или

заведомо неверное составление бухгалтерской отчётности, а также сознательное

или случайное разглашение внутренней корпоративной информации, запрещенной к

огласке. Результатом подобных нарушений может быть наложение денежного штрафа

на банк надзорными организациями или возникновение упущенной выгоды в связи с

раскрытием информации. Для минимизации риска возникновения подобной ситуации

банками осуществляется ряд мер. Так, к примеру, при принятии на работу

сотрудников на любую более-менее значимую должность происходит тщательная

проверка личности претендента на должность, помимо этого также проводятся

постоянные проверки на предмет соответствия деятельности сотрудников внутренним

нормативам и на их нарушителей накладываются соответствующие санкции.

Конец 20 и начало 21 века ознаменовали собой стремительное

развитие технологий: увеличение доступности компьютерной техники, открывшее

новые возможности по автоматизации банковский операций, а также повсеместное

распространение Интернета, позволившего осуществлять ряд операции без

непосредственного посещения или контакта с банком. Все эти изменения открыли

новые ниши в банковском секторе, а также предопределили появление кардинально

новых вид услуг таких, например, как онлайн-банкинг, принеся выгоду и пользу

как непосредственно банковскому сектору, так и клиентам, которые эти услуги

используют. Однако вместе с новыми возможностями в банковской отрасли появился

и новый вид риска - технологический риск - риск, который подразумевает возможность

выхода из строя соответствующего оборудования, обслуживающего те или иные

банковские операции, что неизменно может привести к денежным убыткам на стороне

банковской отрасли. Примером технологического риска может служить риск

нарушения стабильного функционирования платежной системы, выполняющей

транзакции для юридических лиц-клиентов банка, что в соответствии с

заключенными соглашениями может привести к необходимости уплаты неустойки и

возвещения нанесенного ущерба. Оценка вероятности возникновения некоторых

подобных ситуаций лежит в сугубо технической плоскости и, теоретически, при

определенных ситуациях представляется возможным оценить потенциальный ущерб,

который ими может быть нанесен. Впрочем, в то же время, существует ряд

обстоятельств, предугадать и оценить последствия которых чрезвычайно сложно:

например, вероятность и последствия хакерской атаки на сервера банка. Поэтому,

как и в случае уже упомянутых видов рисков, при оценке данного вида риска, если

она вообще осуществляется, прежде всего, ориентируются на некоторые

фиксированные величины, полученные исходя из предыдущего опыта или аналогичных

ситуаций.

Кратко уделив внимание ключевым видам нефинансовых рисков,

необходимо перейти к разбору рисков, непосредственно связанных с осуществлением

банковских операций, задача по измерению которых зачастую и ставится перед

риск-менеджерами и аналитиками банков.

.2 Кредитный риск

В соответствии с нормативными документами, кредитный риск можно понимать

как риск, связанный с обесценением ссуды или ссуд, то есть потерей «ссудой

стоимости вследствие неисполнения либо ненадлежащего исполнения заемщиком

обязательств по ссуде перед кредитной организацией либо существования реальной

угрозы такого неисполнения (ненадлежащего исполнения)»[2].

Как видно из определения, данный риск непосредственно связан с основной

деятельностью подавляющего большинства банков - выдачей кредитов. В связи с

этим, кредитному риску исторически уделяется, пожалуй, наибольшее внимание, как

на уровне регуляторов банковского сектора, так и на уровне отдельных банков.

Как уже упоминалось в данной работе, именно данному виду риска были посвящены

положения документа Базель - I,

которые впоследствии были уточнены и расширены в версии Базель - II и Базель - III.

Для оценки и анализа кредитного риска принято выделять следующие его

параметры: сумма, подверженная риску дефолта, вероятность дефолта, доля убытка

при дефолте, срок до погашения.

Прежде чем перейти к раскрытию сути приведенных параметров необходимо

прежде уделить внимание уточнению понятия дефолта, то есть того, как он

понимается в контексте кредитного риска. Под дефолтом в данном случае, в

соответствии с нормами Базеля - II,

подразумевается нежелание заёмщика выполнить взятые на себя кредитные

обязательства в полном объеме и/или задержка заёмщиком какого-либо платежа на

90 суток и более. При этом следует отметить возможность существования ситуации,

при которой банк признает дефолт по определенной операции физического лица, но

не признает дефолт заёмщика в целом.

Сумму, потеря которой ожидается в случае, если заёмщик откажется платить

по обязательствам, в случае кредитного риска чаще всего принято именовать

суммой, подверженной риску дефолта (от англ. Exposure at default - сокр. EAD). Размер данной величины напрямую зависит от конкретного случая и вида

обязательств и на примере обычного кредита представляет собой сумму тела

кредита и причитающихся процентов.

Вероятность дефолта (probability of default - сокр. PD) - характеристика, от величины которой

непосредственно зависят величины ожидаемых потерь, а также, соответственно,

размер необходимых резервов. Для расчета данной вероятности чаще всего на

практике используются различного рода эконометрические модели, которые, исходя

из того, какие характеристики имеет заёмщик, а также на основании данных о предыдущем

опыте, определяют насколько надежным этот заёмщик может являться: какова

прогнозируемая вероятность не получить, в случае выдачи ему кредита, средства

обратно.

Оценив сумму, подверженную риску дефолта, и вероятность этого дефолта,

представляется возможным предварительно оценить надёжность той или иной

банковской операции и, в зависимости от принятых в банке нормативов и правил, а

также требований регулятора, определить приемлемость осуществления данной

операции. Логично предположить, что любое рациональное лицо, принимающее

решение, будет стремиться минимизировать величину кредитного риска, повысив тем

самым надёжность деятельности.

Для этой цели существует несколько общепринятых методов минимизации

кредитного риска (Credit risk mitigation - сокр. CRM): требование залога или гарантий третьих лиц,

неттинг, страхование кредитного риска и использование кредитных деривативов.

При определенных условиях применение того или иного метода, или их

совокупности, может значительно снизить величину данного типа риска, однако, в

то же время, снизить и доходность соответствующей операции.

С наличием методов минимизации кредитного риска и связана его третья

характеристика - доля убытка при дефолте (loss given default - сокр. LGD). Данная величина, в отличие от параметра EAD, определяет сумму возможных потерь с учётом

применения тех или иных методов снижения кредитного риска.

И, наконец, четвертый компонент риска - срок до погашения - отражает факт

неравенства величины риска для активов разного срока. Так, например, кредиту,

выданному на больший срок, соответствует и более значительная величина риска,

что приводит к необходимости создания более крупного резерва под операцию или

получения дополнительных гарантий.

В соответствии с методологией Базель - II существует несколько способов оценки кредитного риска. Кроме

того, существует ряд дополнительных усложненных моделей, разработанных

банковскими аналитиками и экспертами по управлению рисками в банковском

секторе. Но, так как на практике наиболее распространенной является

стандартизированная простая модель методологии Базель - II, уделим внимание, прежде всего, её

описанию, а также изложению общей сути подходов, предлагаемых данным

документом.

Общая суть стандартизированного подхода к оценке кредитного риска

заключается в следующем: всех заёмщиков банк отсортировывает по 7 категориям в

соответствии с рейтингом, присвоенным им соответствующими специализированными

рейтинговыми агентствами, удовлетворяющими определенным критериям Базеля-II, и взвешивает все активы с учётом созданных

резервов с заданными весами, которые устанавливаются регулятором банковского

сектора. Пример таблицы, соотносящей уровни кредитного рейтинга с

коэффициентами риска, представлен в Таблице-1 Приложения. Отдельные сложности

могут возникнуть в случае, если у заёмщика имеется несколько рейтингов

различного уровня. В данном случае, если имеется 2 и более различных рейтингов,

рекомендуется оставить 2, которым соответствуют наименьшие коэффициенты риска,

а потом выбрать из них рейтинг, отражающий наибольший коэффициент риска.

Если речь идёт о покупке долговых ценных бумаг, которым соответствует

некоторый рейтинг, то банк может использовать соответствующий коэффициент для

взвешивания данного актива. В случае же, когда такой рейтинг отсутствует,

представляется возможным 2 варианта развития событий. Во-первых, можно

использовать рейтинг выпуска, аналогичного по характеристикам оцениваемому, от

того же эмитента. Во-вторых, «выпуску может присваиваться рейтинг самого

эмитента, при этом, если коэффициент риска, соответствующий рейтингу эмитента,

больше 100%, то он применяется для взвешивания всех выпусков данного

эмитента»[6, с. 32].

Что касается случаев с применением уже упомянутых способов снижения

кредитного риска (CRM), то в рамках

положений методологии Базель - II

предлагается два подхода к их учёту при расчёте взвешенных по риску активов:

простой и расширенный. При использовании простого подхода в общем случае

(методология Базель-II подразумевает

несколько исключений, для которых предусмотрены иные условия) «обеспеченным

кредитам присваивается коэффициент риска самого обеспечения в той части, в

которой текущая рыночная стоимость обеспечения покрывает стоимость ссуды. К

оставшейся части ссуды применяется коэффициент риска для заёмщика. При этом

минимально допустимая величина коэффициента риска составляет 20%»[6, с. 36].

Расширенный подход, в свою очередь, исходит из более реалистичной

предпосылки о том, что снижение кредитного риска может в то же время повлечь за

собою увеличение других видов риска. Например, представляется возможным

создание залога по кредиту из ценных бумаг, который позволит покрыть основную

сумму долга и свести практически на нет кредитный риск, однако, в то же время,

значительно усилить возможные последствия от изменения цен на данные финансовые

инструменты, то есть тем самым увеличить рыночный риск. Для того, чтобы учесть

эту особенность, в соответствии с расширенным подходом, рекомендуется

использовать ряд установленных формул, корректирующих значения величин,

подвергнутых изменению в результате воздействия данного эффекта.

Взвешивание активов по соответствующим коэффициентам риска с учётом

обеспечения позволяет более адекватно те отразить сложности, которые могут

возникать в повседневной банковской деятельности и, тем самым, более объективно

оценивать нынешнее положение банка, в том числе, в отношении существующих в

банковском секторе нормативов.

Помимо упомянутого стандартизированного подхода к основным методам оценки

кредитного риска можно отнести метод на основе внутренних рейтингов (Internal Rated Based Approach - сокр. IRB Approach). Данный подход ориентируется на

оценку потенциальных убытков, которые в рамках этого метода подразделяются на

ожидаемые (expected loss - сокр. EL) и неожидаемые (unexpected loss - сокр. UL) потери. Величина EL находится из формулы:

(1)

(1)

где PD - вероятность дефолта, LGD - доля невозвратного убытка при

дефолте, а EAD - потери от дефолта.

При этом принято также выделять два варианта подхода внутренних

рейтингов: базовый и продвинутый. При базовом подходе требуется только

рассчитать величину PD, остальные же

параметры либо задаются нормативами, либо находятся, исходя из имеющейся

величины PD с помощью соответствующих формул.

Что касается продвинутого варианта подхода, то он подразумевает самостоятельный

расчёт банками всех четырёх компонентов кредитного риска.

Стоит упомянуть, что в соответствии с действующей методологией,

существуют определенные требования Базельского комитета по банковскому надзору

в отношении расчета показателя вероятности дефолта в рамках подхода внутренних

рейтингов, что отражает важность данного параметра для характеристики

кредитного риска. Так, устанавливается, что минимальный срок наблюдения для

осуществления требуемых расчетов независимо от типа обязательства составляет 5

лет. Также отмечается, что по обязательствам юридических лиц банкам

предоставляется возможность выбрать способ оценки вероятности дефолта (PD) самостоятельно: либо на основании

внутренних данных, либо с использованием шкал, используемых рейтинговыми

агентствами, либо с помощью специализированных статистических моделей, в то

время как в случае физических лиц фиксируется приоритет именно внутренних

данных.

Каждый из упомянутых подходов, как это часто бывает, имеет свои плюсы и

минусы. Так, стандартизированный подход и его разновидности достаточно прост и

удобен с точки зрения его реализации в рамках конкретного банка, однако данная

методология использует фиксированные коэффициенты, рассчитанные под реалии

экономически развитых стран, что может значительно искажать полученные

результаты в других экономических условиях. В то же время подход IRB в его продвинутой форме, вероятно,

может считаться наиболее точным из рекомендуемых моделей, однако его адаптация

и применение на постоянной основе требует значительных затрат.

На практике, зачастую, выбор конкретной модели и подхода к оценке

кредитного риска зависит как от возможностей и стратегии самого банка, так и

позиции регулятора. Так, к примеру, в РФ по умолчанию банкам предлагается

придерживаться упрощённой формы стандартизированного подхода, который принят ЦБ

в качестве основного, однако при выполнении определённых условий, ЦБ может

позволить банку перейти на использование метода IRB.

.3 Рыночный риск

Под рыночным риском понимается «риск уменьшения величины балансовых и

внебалансовых счетов, связанный с изменением рыночных цен»[26, с. 157]. Данный

вид риска во многом связан с разнообразием финансовых инструментов,

использующихся в настоящее время в повседневной банковской деятельности, что

предопределяет чувствительность банковских показателей к изменению

характеристик этих инструментов, ключевой из которых является цена. По сути, за

несколько абстрактным понятием рыночного риска скрывается сразу несколько более

конкретных разновидностей риска. Так, принято выделять следующие его основные

составляющие: процентный риск, ценовой риск, валютный риск, риск изменения

стоимости товаров и риск изменения стоимости опционов. На практике каждой

отдельной банковской операции может соответствовать тот или иной специфический

вид риска, а в некоторых случаях - сразу совокупность.

Воздействие изменения рыночных параметров может нанести существенный

ущерб финансовой стабильности банка, что делает задачу оценки и прогнозирования

рыночного риска чрезвычайно актуальной. При этом всеобъемлющей оценке рыночного

риска сопутствует значительное число сложностей, что во многом связано с тем,

что потенциальные угрозы зачастую лежат вне плоскости деятельности конкретного

банка, а возможности воздействовать на них крайне ограничены.

Отдельно стоит упомянуть о взаимосвязи данного вида риска с

экономическими кризисами и потрясениями. Так, любое значительное происшествие,

связанное с экономической сферой, в современных условиях глобального рынка

незамедлительно сказывается на значительном количестве рыночных параметров.

Если же речь идёт о глобальных и комплексных шоках, то возможным представляется

одновременного значительного изменения сразу ряда ключевых характеристик.

Данный факт делает большинство банков, особенно если речь идёт о крупных

банках, чрезвычайно зависимыми от качества оценки будущей макроэкономической

конъюнктуры, а также заставляет ориентироваться и предусматривать возможности

развития событий, в том числе, и наименее благоприятным для организации

образом.

Как и в случае с кредитным риском, в рамках Базеля - II существует стандартизированный

подход к оценке рыночного риска, а также разработано несколько более сложных

методов, описание которых в рамках первичного ознакомления с методами учёта

данного типа риска можно опустить.

В соответствии со стандартизированным подходом рыночный риск оценивается

отдельно по каждой позиции портфеля для всех его составляющих: с учётом степени

влияния процентного риска, ценового риска, валютного риска, риска изменения

стоимости товаров, а также риска изменения стоимости опционов, после чего

рассчитанные оценки суммируются. При этом для некоторых подвидов рыночного

риска принято выделять общую и специфическую часть, оценки которых получают

независимо друг от друга, а затем складывают. Рассмотрим базовые методы

оценивания каждой составляющей.

Процентный риск представляет собой риск изменения характеристик

финансовых инструментов в портфеле банка как следствие их зависимости от

величины процентных ставок. В случае процентного риска отдельно вычисляются

значения его специфической и общей составляющей.

Специфический процентный риск связан с неблагоприятными для банка

колебаниями процентной ставки для отдельного финансового инструмента и, в

соответствии с методологией, рассчитывается путём умножения рыночной стоимости

инструмента на соответствующий коэффициент риска. Конкретные значения данных

коэффициентов для ценных бумаг различных категорий в зависимости от их рейтинга

представлены в Таблице-2 Приложения.

Общий рыночный риск, в свою очередь, связан непосредственно с изменением

процентной ставки в целом по рынку. Для оценки общего процентного риска имеется

2 стандартных метода: метод на основе срока погашения (maturity method) и метод на основе дюрации (duration method).

В соответствии с методом на основе срока погашения «длинные и короткие

позиции по долговым ценным бумагам и другим инструментам, которые связаны с

процентным риском, разделяются по различным временным интервалам в зависимости

от оставшегося срока до погашения и ставки купона. Далее позиции (длинные и

короткие) взвешиваются на соответствующий коэффициент риска»[26, с. 106-107].

Коэффициенты для применения данного подхода представлены в Таблице-3

Приложения. В случае производных финансовых инструментов на процентную ставку

рекомендуется их разложение на соответствующие позиции и последующая оценка

значений специфического и общего рыночного риска по описанной выше методике.

Метод на основе дюрации предполагает измерение ценовой чувствительности

для каждой позиции по отдельности, что приводит к повышению точности оценки.

Для реализации данного подхода на первом этапе рассчитывают величину ценовой

чувствительности как произведение стоимости той или иной позиции по каждому

финансовому инструменту, соответствующей модифицированной дюрации и процентной

ставки в интервале от 0,6 до 1,0 %, исходя из срока до погашения конкретного

инструмента. Затем, для полученных значений составляется таблица, с временными

интервалами как в методе на основе срока до погашения, получившая название

«лестница дюрации» (см. Таблица-3 Приложения). Наконец, в зависимости от срока

и величины ценовой чувствительности устанавливается нормативный коэффициент

риска и, следственно, искомое значение резервируемого капитала.

Оценка ценового риска точно также складывается из оценки общей и

специфической составляющих. Специфический ценовой риск рассчитывается как сумма

по модулю всех длинных и коротких позиций по финансовым инструментам банка,

помноженная на 8%. Что касается общей составляющей, то она определяется как

чистая позиция по портфелю банка (разница между величиной длинных и коротких

позиций), также умноженная на 8%.

Валютный риск принято оценивать по банку в целом, а не только по

торговому портфелю. Для расчёта данного вида риска сначала необходимо

определить открытые позиции по каждой валюте, а также по золоту в денежной

единице баланса, на основании чего затем рассчитывается суммарная чистая

позиция (длинная и короткая с учетом золота). Величина резервируемого капитала

оценивается как сумма 8% от максимальной (по абсолютному значению) величины

чистой позиции и 8% чистой позиции по золоту.

Риск изменения стоимости товаров определяется на основании двух методов:

метод на основе срока до исполнения контракта (maturity ladder approach) или упрощенного метода (simplified method).

Для применения метода на основе срока до исполнения контракта, прежде

всего, необходимо рассчитать чистые открытые позиции в валюте баланса по

каждому виду товаров. Затем все короткие и длинные позиции по каждому товару

соотносятся с некоторым интервалом времени, исходя из срока, оставшегося до

исполнения контракта в соответствии с Таблицей-4 Приложения. «Для каждого

временного интервала определяются величины закрытой и чистой открытой позиции,

причём чистая открытая позиция «переносится» в следующий (где есть позиция по

товарам) временной интервал. Капитал, который необходимо зарезервировать под

товарный риск, рассчитывается путём суммирования 1,5% от суммы величин

полностью компенсирующих друг друга позиций в каждом временном интервале, 0,6%

от размера чистой открытой позиции за каждый «перенос» этой позиции на один

временной интервал вперёд и 15% от величины оставшейся чистой открытой

позиции»[6, с. 115-116]. При использовании же упрощённого метода размер

величины резервного капитала определяется путём сложения 15% от величины чистой

позиции и 3% общей позиции по каждому товару.

Для оценки риска измерения стоимости опционов применяется либо упрощённый

подход (simplified approach), либо промежуточные подходы (intermediate approaches). Упрощенный подход применяется в

случае, если банк является исключительно покупателем опционов, и осуществляется

в соответствии с Таблицей-5 Приложения. К промежуточным подходам относят метод

дельта-плюс (delta-plus method) и метод сценарного анализа.

Метод дельта-плюс во многом основывается на формуле Блэка-Шоулза. Так,

для использования данного метода требуется найти величины коэффициентов дельта,

гамма и вега по каждому опциону и затем, исходя из стандартных утвержденных

формул, рассчитываются величины резервного капитала под каждую составляющую

риска.

Метод сценарного анализа подразумевает оценки различных возможных

сценариев изменения цены (требуется не менее 7), на основании чего оцениваются

также и возможные убытки. Размер капитала в данном случае определяется как максимальная

из всех рассмотренных вариантов величина убытков.

Соотношение преимуществ и недостатков стандартизированного подхода к

определению рыночного риска примерно аналогично соотношению для

стандартизированного подхода к определению кредитного риска: простота

применения компенсируется зачастую полной неадекватностью фиксированных

коэффициентов реальным ситуациям. Так, все приведённые модели во многом

ориентируются, прежде всего, на относительно небольшие изменения рыночной

ситуации, например, подразумевая довольно небольшое изменения рыночных ставок,

в то время как недавние события в РФ говорят о вполне реальной возможности

довольно стремительных их изменений.

Как и в случае с кредитным риском, помимо применения стандартизированного

подхода представляется возможным использование банком и собственных внутренних

моделей. Однако подобное реализуется только с разрешения регулятора банковского

сектора и в случае, если такое решение является целесообразным и выгодным для

того или иного конкретного банка. При этом на уровне нормативов банковскими

надзорными органами устанавливаются количественные и качественные стандарты для

построения таких внутренних моделей.

.4 Операционный риск

Согласно Базель - II

операционный риск представляет собой «риск убытка в результате неадекватных или

ошибочных внутренних процессов, действий сотрудников и систем или внешних

событий»[26, с. 144]. Как видно из определения, данный вид риск очень тесно

связан с уже упомянутыми ранее нефинансовыми рисками, что, собственно, и не

позволяет однозначно отнести операционный риск к группе

количественно-измеряемых рисков либо к группе рисков, фиксируемых на одном

уровне.

Существует две основные сложности, возникающие при оценке данного типа

риска. Во-первых, отсутствует достаточно подробная статистика по возникновению

тех или иных ситуаций в прошлом. Во-вторых, те или иные негативные происшествия

в банке статистически носят характер своеобразных «выбросов», что делает

прогноз их появления крайней затруднительным.

Тем не менее, специалистами по банковскому делу был разработан ряд

моделей для оценки величины операционного риска. В рамках первичного

ознакомления с основными методами оценки данного вида риска рассмотрим базовый

индикативный и стандартизированный подходы.

Базовый индикативный подход исходит из предпосылки о зависимости размера

требований к капиталу под данный вид риска от масштабов деятельности банка. В

соответствии с данным подходом банки должны поддерживать капитал, эквивалентный

некоторому проценту (на данный момент 15%) от средней величины показателя

валового дохода за три предыдущих года с его положительным значением:

(2)

(2)

где  - величина для покрытия операционных рисков, а ВД - величина

валового дохода за год, при условии, что ВД > 0.

- величина для покрытия операционных рисков, а ВД - величина

валового дохода за год, при условии, что ВД > 0.

Данный подход на практике считается недостаточно адекватным реальному

положению вещей, так как банкам зачастую приходиться резервировать слишком

большую величину средств, что способствует ослаблению их конкурентного

положения, поэтому применяется, только когда не могут быть задействованы другие методики. Кроме того, возникают вопросы к

реалистичности самих предпосылок, лежащих в основании данного метода.

В соответствии со стандартизированным подходом весь полученный доход

следует распределять по 8 установленным направлениям деятельности

(бизнес-линиям). При этом, в случае если невозможно однозначно отнести

полученный доход к конкретному виду деятельности, то используется тот, что приносит банку наибольшую

величину дохода. Каждому виду деятельности соответствует тот или иной

установленный коэффициент покрытия капиталом, на основании чего рассчитывается

общая сумма требований к капиталу как «трехлетнее среднее от простой суммы

требований к капиталу для каждого направления деятельности банка за каждый

год»[6, с. 194]. Таблица коэффициентов покрытия капиталом по бизнес-линиям

представлена в Таблице-6 Приложения.

Данный подход несколько более детализирован по сравнению с базовым

индикативным, так как позволяет учитывать особенности отдельных видов

банковской деятельности, однако также не лишён ряда существенных недостатков.

Так, например, ситуация, при которой по отдельной бизнес-линии отсутствует

доход, предполагает, что и резервировать капитал под нее не нужно, тогда как на

практике это может являться существенным упущением, способным нанести

значительный вред финансовой устойчивости банка.

При этом стоит опять же отметить, что при выполнении ряда установленных

условий, как и в случае других видов риска, надзорные службы могут позволить банку

применять расширенные или внутренние подходы, что может помочь избежать

организации неточностей и упрощений, связанных с применением базового

индикативного и стандартизированного подходов.

Таким образом, подводя итог главе, можно констатировать, что в настоящий

момент оценка большинства наиболее значимых видов риска в банковском секторе

осуществляется преимущественно с помощью стандартизированных подходов,

соответствующих положениям Базеля. Суть данных методов заключается в применении

тех или иных установленных регулятором коэффициентов риска для расчёта величины

резервируемого капитала, в завис определённых условий.

К плюсам этих моделей можно отнести, прежде всего, их простоту реализации

и восприятия, а также общую доступность, что является очень важным для

значительного числа банков, которые не имеют достаточных ресурсов для создания

собственной методологии оценки рисков. Однако имеется и ряд существенных

недостатков.

Во-первых, фиксированные коэффициенты не учитывают конъюнктурных

особенностей банковских отраслей стран мира, что может приводить к

преувеличению либо преуменьшению значения резервируемого капитала.

Резервирование капитала больше, чем этого требуется на практике, может

значительно снизить эффективность деятельности банка и привести к падению его

конкурентоспособности, так как часть средств, которая могла бы на постоянной

основе приносить банку доход, фактически оказывается недоступной для

использования. Чреватым может стать и занижение нормы резервирования капитала,

что предполагает возникновение существенных сложностей в случае экономических

потрясений и нестабильности. Так, если речь заходит о развивающихся странах или

странах с переходной экономикой, к которым принято относить и РФ, то периоды

нестабильности и сильной волатильности макроэкономических показателей могут

повторяться довольно часто и затягиваться, что способно нанести ущерб, как

отдельным банкам, так и устойчивости банковской системы в целом.

Во-вторых, стандартные модели не учитывают макроэкономическую

конъюнктуру, а также имеют ограниченные возможности для прогнозирования

ситуации в будущем. Предполагается, что показатели функционирования каждого

банка по отдельности и так способны отразить происходящие в экономике

изменения, а сам анализ рисков выполняется во многом по принципу «здесь и

сейчас». Данное положение вещей значительно уменьшает степень предсказуемости

банковской системы даже в ближайшем будущем, что ослабляет её возможности в

плане адаптации к меняющимся условиям и потрясениям.

Альтернативой применению моделей Базель - II могут служить эконометрические модели, позволяющие на

основании статистических данных получить косвенную или прямую оценку тех или

иных видов рисков, а также выполнить прогноз этих рисков на будущее. Данные

модели могут служить некоторым дополнением к применяемым моделям из числа

рекомендуемых регулятором банковского сектора и служить источником информации

при принятии тех или иных управленческих решений.

Разбору некоторых теоретических аспектов применения эконометрических

моделей для оценки рисков в банковском секторе посвящена следующая глава данной

работы.

Глава 2. Эконометрические модели оценки риска

.1 Модели кредитного риска

С развитием и доработкой своей методологии Базельский комитет по

банковскому надзору значительное внимание уделяет процессу совершенствования

моделей оценки рисков в банковском секторе. Существенным элементом данного

процесса является переход при оценке основных видов риска от

стандартизированных подходов к моделям, разработанным самими банками.

Применение таких моделей способно принести пользу, как банковскому регулятору,

так и непосредственно самим банкам. Так, например, благодаря использованию

более совершенных моделей, увеличивается качество принятия управленческих

решений и растет степень адекватности определения величины резервируемого

капитала, что находится в интересах всех субъектов, заинтересованных в

стабильном развитии банковского сектора.

Значительную часть моделей, разрабатываемых в рамках конкретного банка,

можно отнести к классу эконометрических моделей. Такие модели могут

разрабатываться для каждого банка или вида деятельности в отдельности, что

позволяет в той или иной мере учитывать специфику конкретной организации и

ситуации. При этом эконометрические модели способны при необходимости учитывать

влияние макроэкономической конъюнктуры, а также, в зависимости от специфики

конкретной модели, строить прогнозы.

На данный момент в контексте банковского сектора отсутствуют какие-либо

эконометрические модели, которые можно было бы считать каноническими и общепринятыми.

Это, вероятно, связано с отсутствием значительного накопленного опыта

применения эконометрических моделей в финансах, а также спецификой банковской

отрасли. Тем не менее, некоторые подходы, в частности в области оценки

кредитного и рыночного рисков, успели получить некоторое признание у

специалистов по банковскому сектору, им и будет уделено внимание в данной

главе.

В общем и целом все рассматриваемые в рамках данной главы подходы к

оценке кредитного риска можно разделить на две группы: модели, основанные на

данных банковской отчетности и модели на основании макроэкономических

показателей.

2.1.1 Модели по данным отчетности

Наиболее используемым типом моделей из первой группы можно считать так

называемые скоринговые модели. Данные модели строятся на основании накопленной

банком кредитной истории и призваны определить, исходя из показателей и

характеристик заёмщика, которые составители модели посчитали важными,

вероятность его дефолта. С технической точки зрения реализуются данные модели

либо в рамках логистической регрессии:

(3)

(3)

либо пробит-регрессии:

(4)

(4)

где  подразумевает наступление некоторого события Y,

подразумевает наступление некоторого события Y,  , Ф - интегральная функция

нормального стандартного распределения, x - вектор независимых переменных,

, Ф - интегральная функция

нормального стандартного распределения, x - вектор независимых переменных,  - оцениваемые коэффициенты модели.

- оцениваемые коэффициенты модели.

Предпосылкой применения данных видов регрессий является их удобная

интерпретация в рамках задачи определения вероятности дефолта ( -вероятность дефолта заемщика). Кроме

того, при необходимости могут использоваться порядковые разновидности

(рассматривается более 2-х состояний) подобных моделей, которые позволяют

различить конкретный тип неисполнения обязательств, например, дефолт от

технического дефолта.

-вероятность дефолта заемщика). Кроме

того, при необходимости могут использоваться порядковые разновидности

(рассматривается более 2-х состояний) подобных моделей, которые позволяют

различить конкретный тип неисполнения обязательств, например, дефолт от

технического дефолта.

Скоринговые модели успели себя зарекомендовать в банковской отрасли, и, к

настоящему моменту, разработан ряд достаточно сложных и универсальных моделей,

позволяющих достаточно точно при определенных условиях оценивать степень

надёжности заёмщика. Недостатки данной группы моделей соответствуют недостаткам

большинства эконометрических моделей: необходимость наличия у банка достаточно

обширной кредитной истории и периодической корректировки имеющихся моделей.

Альтернативой применения скоринговых моделей могут служить модели

дискриминантного анализа, которые предназначены, прежде всего, для определения

финансового состояния оцениваемой организации, основываясь на котором можно

косвенно оценить и вероятность ее дефолта. Суть данного подхода заключается в

расчете на основании отобранных показателей отчётности значения некоторого

показателя (дискриминанта). Величина дискриминанта соотносится со значениями,

характерными тому или иному типу организаций по степени финансовой

устойчивости, которые находятся в результате анализа истории дефолтов на том

или ином рынке. Определение же характеристики конкретной организации исходит из

предпосылки, что схожесть величин дискриминанта означает и идентичность

финансового положения.

Простейшим классом моделей такого рода являются модели однопеременного

дискриминантного анализа, основоположником которых считается Бивер. На

основании анализа финансовых показателей дефолтных фирм с показателями

компаний, сумевших сохранить платёжеспособность, он пришёл к выводу, что помимо

классических показателей вроде рентабельности активов и коэффициентов

ликвидности наибольшей предсказательной силой обладает отношение чистого

денежного потока компании к заёмным средствам, получивший впоследствии его имя:

(5)

(5)

Полученные значения показателя сравниваются с нормативами для трёх

состояний фирмы: благополучных компаний, компаний, обанкротившихся в течение

года и фирм, ставших дефолтами в течение 5 лет. Преимуществами данной модели

является относительная простота и возможность оценки будущего состояния, в то

время как недостатками можно считать чрезмерное упрощение реального положения

вещей, а также возможность наличия значительных ошибок, вследствие ориентации

на специфические нормативы.

Более сложным типом моделей из группы моделей на основе показателей

отчётности можно считать модели множественного дискриминантного анализа. Одной

из наиболее популярных моделей в данной группе можно считать модель Альтмана. В

соответствии с ней требуется рассчитать значение так называемого z-дискриминанта, позволяющего

разделить заёмщиков на потенциальных банкротов и небанкротов. Для построения

модели нахождения этого z-дискриминанта

Альтман, также как и Бивер, проанализировал финансовое состояние компаний

объявленных банкротами. «Для анализа финансового состояния заёмщика была

исследована бухгалтерская отчётность предприятия за год, предшествующий

банкротству. На основе этих данных для каждого предприятия были рассчитаны 22

финансовых коэффициента, характеризующих их ликвидность, рентабельность,

устойчивость, платёжеспособность и деловую активность»[17, с. 18]. Существует

значительное число модификаций первоначальной модели, полученной Альтманом,

применяемых в тех или иных условиях. В данном случае рассмотрим модель Альтмана

для непроизводственных предприятий в условии развивающихся рынков:

(6)

(6)

где Z - значение дискриминанта,  - доля чистого оборотного капитала в

сумме активов,

- доля чистого оборотного капитала в

сумме активов,  - отношение нераспределённой прибыли к активам,

- отношение нераспределённой прибыли к активам,  - отношение прибыли до уплаты

процентов и налогов к величине активов,

- отношение прибыли до уплаты

процентов и налогов к величине активов,  - отношение собственного капитала к

объёму заёмных средств.

- отношение собственного капитала к

объёму заёмных средств.

При  - вероятность дефолта высока,

- вероятность дефолта высока,  - нестабильная ситуаций, вероятность

дефолта невелика, но существует,

- нестабильная ситуаций, вероятность

дефолта невелика, но существует,  - низкая вероятность дефолта.

- низкая вероятность дефолта.

Считается, что модель Альтмана обладают большой предсказательной силой:

позволяет предвидеть дефолт на период до пяти лет с точностью до 70%, однако

для получения адекватных результатов необходима её адаптация для условий

конкретной деятельности и страны.

Другой популярной моделью данного типа является модель Чессера. В отличие

от модели Альтмана, данная модель позволяет предсказать не только дефолт как

таковой, но и любое невыполнение клиентом условий договора, то есть отклонение

от величин платежей, указанных в кредитном соглашении. На основании анализа

отчётностей заёмщиков за год до предоставления ссуды была получена зависимость:

(7)

(7)

где Y - линейная комбинация независимых

переменных:

Если значение дискриминанта  , то заёмщика следует отнести к

группе ненадёжных клиентов, которые могут нарушить условия соглашения. Данная

модель более чувствительна по сравнению с моделью Альтмана и позволяет дать

более подробную характеристику потенциального заёмщика, что является её

существенным преимуществом.

, то заёмщика следует отнести к

группе ненадёжных клиентов, которые могут нарушить условия соглашения. Данная

модель более чувствительна по сравнению с моделью Альтмана и позволяет дать

более подробную характеристику потенциального заёмщика, что является её

существенным преимуществом.

Важно отметить, что приведенные модели дискриминантного анализа Бивера,

Альтмана и Чессера ориентированы, прежде всего, на определение финансовой

устойчивости заемщиков банка. При этом, так как значения коэффициентов данных

моделей были получены авторами в контексте тех или иных стран, то их применение

в условиях экономической конъюнктуры РФ может вносить искажения в полученные

результаты. Однако к настоящему времени разработаны также дискриминантные

подходы и к оценке непосредственно финансового состояния самого банка, в том

числе, учитывающие российскую специфику.

Одним из наиболее используемых в отечественной практике таких методов

является подход Кромонова. В соответствии с данным подходом рассчитываются 6

показателей, характеризующих те или иные аспекты деятельности банка, которым

соответствуют некоторые теоретические оптимальные значения и относительно

которых представляется возможным определить степень надёжности банка. Общая

характеристика данных показателей представлена в Таблице-7 Приложения. Исходя

из рассчитанных значений, определяется общий коэффициент надёжности банка N (максимальное значение 100) путём их

взвешивания на установленные коэффициенты:

(8)

(8)

В рамках данного подхода отдельно стоит упомянуть так называемую систему

отсечек, которая подразумевает, что только банки, соответствующие определенным

условиям, могут использовать эту методику. Так, например, существует отсечка по

минимальной величине собственного капитала (не менее 10 млрд. рублей) и

возрасту банка (банки, работающие не менее 2-х лет). Такая система позволяет

заведомо исключить некоторые случаи неадекватного применения модели, когда

расчет рейтинга осуществляется для некрупных или нестабильных банков.

Подводя итог данному классу моделей, главными его преимуществами можно

назвать относительную простоту реализации и сбора необходимых данных при

наличии действующих подходов. Недостатком же можно считать авторскую

субъективность при отборе анализируемых показателей и степени их влияния, а

также чрезмерное упрощение некоторых аспектов оценки финансового состояния.

.1.2 Модели по макроэкономическим данным

Что касается второй группы эконометрических методов - методов на основе

макроэкономических показателей - то среди них также можно выделить 2 наиболее

значимых и популярных подхода.

Первая модель исходит из предположения, что макроэкономические показатели

являются экзогенными, и носит имя Уилсона. В соответствии с данной моделью

вероятность дефолта представляется следующим образом:

(9)

(9)

где P -вероятность дефолта,  - набор макроэкономических

показателей,

- набор макроэкономических

показателей,  - случайная ошибка.

- случайная ошибка.

На практике принято считать, что вероятность дефолта в момент времени t определяется логистической

регрессией, при этом значение каждого фактора определяется по его предыдущим

показателям согласно модели AR

порядка q.

Вторая модель из данной группы методов предполагает, что существует

обратная связь между вероятностью дефолта заёмщика и макроэкономическими

показателями. То есть ухудшение финансового положения банка в свою очередь

может сказаться на снижении макроэкономических показателей. Основоположниками

данного подхода принято считать Хоггарта, Соренсена и Зикчино, а также Алвеса,

Тройтлера и Вайнера, а в основе применения модели на практике лежит подход

векторной авторегрессии:

(10)

(10)

где C -вектор постоянных величин, Ф -

матрица коэффициентов,  - вектор остатков, Z - вектор эндогенных переменных, который включает как вероятность

дефолта, так и другие элементы, отражающие состояние экономики в данный период.

- вектор остатков, Z - вектор эндогенных переменных, который включает как вероятность

дефолта, так и другие элементы, отражающие состояние экономики в данный период.

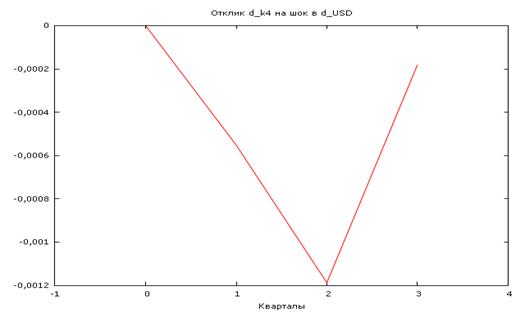

Важной составляющей данного подхода является получение функции откликов

на импульсы (Impulse response function), которая позволяет оценить влияние

шоков в периоде t на значение той

или иной исследуемой переменной через промежуток времени s:

(11)

(11)

Чаще всего данный подход применяется для осуществления

стресс-тестирования банков на предмет вероятности его дефолта, так как он

позволяет показать, как именно реагируют величины, характеризующие его

финансовое состояние, на изменения тех или иных макроэкономических показателей.

Сильной стороной моделей на основе макроэкономических показателей

является относительная простота нахождения необходимых данных, а также

возможность получить долгосрочную оценку вероятности дефолта. Недостатком же

является зависимость успешности их применения от периодичности бизнес-циклов в

экономике.

Рассмотрев модели, применяемые для оценки кредитного риска, перейдем к

описанию методов учета рыночного риска.

2.2 Модели рыночного риска

В мировой практике основным подходом к оценке рыночного риска в настоящее

время является методика Value at Risk (VaR). Value at Risk является стоимостной мерой риска, которая показывает,

какую величину с заданной вероятностью не превысят убытки за прогнозируемый

интервал времени. Математически данное определение можно представить следующим

образом:

(12)

(12)

где X - величина возможных потерь,  - величина доверительного уровня.

- величина доверительного уровня.

Принято выделять следующие параметры VaR: доверительный уровень, временной горизонт и базовая

валюта. Применение данной методологии в качестве внутренней для оценки

рыночного риска в банковском секторе подразумевает выполнение некоторых

количественных стандартов, установленных регулятором. Так, по нормативам

Базеля-II доверительный уровень должен

составлять 99%, а временной горизонт прогноза - 10 дней. Кроме того,

устанавливается, что объем выборки данных для расчета должен охватывать период

не менее года.

Условно все методы оценки VaR

можно разделить на 2 группы: параметрические и непараметрические.

Самым популярным методом из группы параметрических является

дельта-нормальный метод, в соответствии с которым предполагается, что рыночные

факторы распределены по нормальному закону, а их изменения связаны с

финансовыми показателями организации линейно. Конкретное значение VaR в данном случае находится по

формуле:

эконометрический банковский риск

(13)

(13)

где  - квантиль нормального распределения доверительного уровня

- квантиль нормального распределения доверительного уровня  ,

,  - среднее значение рискового фактора

- среднее значение рискового фактора

- стандартное отклонение значений

рискового фактора, V - величина

позиции, подверженной рыночному риску.

- стандартное отклонение значений

рискового фактора, V - величина

позиции, подверженной рыночному риску.

Данный метод является двухпараметрическим: величина VaR зависит от среднего значения и

стандартного отклонения, что значительно упрощает необходимые вычисления.

Однако очень часто на практике такой подход может приводить к получению

неадекватных результатов, вследствие реальной смещенности распределения

рыночных факторов. Попытка учесть данный факт содержится в другом подходе из

группы параметрических - гамма-нормальном методе[7, с. 306]. Данный метод является

трехпараметрическим, так как величина VaR зависит также и от коэффициента асимметрии:

(14)

(14)

где  - квантиль нормального распределения доверительного уровня

- квантиль нормального распределения доверительного уровня  ,

,  - среднее значение рискового фактора

- среднее значение рискового фактора

- стандартное отклонение значений

рискового фактора,

- стандартное отклонение значений

рискового фактора,  - коэффициент асимметрии, V - величина позиции, подверженной рыночному риску.

- коэффициент асимметрии, V - величина позиции, подверженной рыночному риску.

Иным способом избавится от недостатков дельта-нормального подхода

является использование других форм распределений (например, Стьюдента), а также

специальных моделей оценки и прогноза величины стандартного отклонения.

Рассмотрим некоторые наиболее популярные модели такого типа.

В риск-менеджменте показатели дисперсии и стандартного отклонения по

настоящий момент остаются одними из наиболее распространенных мер риска.

Главной же проблемой в их использовании является то, что зачастую для удобства

предполагается постоянство дисперсии и, следовательно, стандартного отклонения

(явление гомоскедастичности). Однако на практике, особенно когда речь заходит о

рыночных показателях¸ данная предпосылка опровергается: периоды

относительной стабильности могут периодически сменяться отрезками сильной

волатильности показателя. Для учета данных особенностей была разработана группа

эконометрических моделей, позволяющих моделировать изменчивость временных

рядов, первой из которых стала так называемая модель ARCH (AutoRegressive Conditional Heteroscedasticity),

впервые предложенная Энглом в 1982 году. В соответствии с данным подходом

значение дисперсии остатков модели в каждом конкретном периоде зависит

некоторым образом от ее остатков в предыдущих периодах. Позднее, данная модель

была обобщена до модели GARCH

(Generalized AutoRegressive Conditional Heteroscedasticity), в которой предполагается также

наличие влияния на значение волатильности оценок ее величин в прошлом:

(15)

(15)

где

,

,  .

.

Метод GARCH сумел найти свое применение в сфере

финансов, в результате чего получил популярность, как среди исследователей, так и

среди практиков, однако и он не лишен некоторых недостатков. Так, в некоторых

практических приложениях требуется, чтобы прошлые колебания в зависимости от их

знака и отдаленности от настоящего момента оказывали различное влияние на

определение волатильности, что в рамках данной спецификации не всегда возможно

реализовать. Для устранения этого недостатка к настоящему моменту разработано

значительное количество моделей, тем или иным образом учитывающих

асимметричность влияния прошлых значений (например, EGARCH и TGARCH).

Что касается группы непараметрических методов оценки значения капитала

под риском, то среди них следует, прежде всего, выделить метод исторического

моделирования. Существенным отличием данного подхода от дельта-нормального

является то, что при расчете VaR не

делается каких-либо теоретических предположений о форме распределения факторов

риска, поэтому анализируется распределение, которое реально имело место в

прошлом. Классически данный подход осуществляется следующим образом: сначала

рассчитываются натуральные логарифмы темпа изменения фактора, например,

котировки акции:  . Затем полученные значения сортируются по возрастанию,

после чего берется квантиль данного распределения заданного доверительного

уровня, которая и будет соответствовать значению VaR.

. Затем полученные значения сортируются по возрастанию,

после чего берется квантиль данного распределения заданного доверительного

уровня, которая и будет соответствовать значению VaR.

Отсутствие ограничительных предпосылок, наложенных положениями теории, а

также необходимости в применении сложных моделей делает данный метод достаточно

привлекательным с точки зрения применения на практике. Однако следует учесть,

что для получения адекватных результатов необходим существенный накопленный

массив исторических данных, что несколько затрудняет его использование в рамках

развивающихся стран и стран с переходной экономикой.

В соответствии с методологией и техникой расчета, ориентированной на

моделирование дневных колебаний, независимо от способа расчета стоит отметить,

что оценка величины VaR на любой горизонт

планирования базируется на его однодневном значении. В подобной ситуации

актуальным становится вопрос о том, каким образом следует экстраполировать

полученный результат на нужный период прогноза. В данном случае простейшим

является подход, исходящий из предпосылки о нулевом математическом ожидании

фактора риска, которая лежит в основании методологии оценки рисков RiskMetrics, разработанной компанией «J.P. Morgan». С учетом данного допущения формула для прогноза

величины VaR с доверительным уровнем  на период T имеет вид:

на период T имеет вид:

(16)

(16)

Для общего же случая с ненулевым математическим ожиданием выражение имеет

форму:

(17)

(17)

где  - величина позиции под риском на момент времени t,

- величина позиции под риском на момент времени t,  - математическое ожидание на момент

времени t.

- математическое ожидание на момент

времени t.

Важным вопросом в теме определения величины капитала под риском является

проблема агрегирования рисков или, в контексте анализа VaR, расчета величины Gross VaR. Самым простым и одновременно

некорректным способом агрегирования является простое суммирование рассчитанных

значений, отражающих величину риска, или VaR. Однако на практике факторы риска

коррелируют между собой, вследствие влияния на них общих факторов, что приводит

к неадекватности значений агрегированного риска, рассчитанного путем

суммирования. Например, нередки случаи однонаправленного изменения пары валют

относительно валюты баланса. Простейшим способом учесть влияние данного эффект

на величину агрегированного капитала является оценка значения коэффициента

корреляции между факторами риска. Наиболее подходящими данному случаю считаются

непараметрические коэффициенты корреляции, так как они не требуют выполнения

предпосылки о нормальности распределения, которая может не выполняться.

Примером такого коэффициента является коэффициент ранговой корреляции Спирмена:

(18)

(18)

где  - величины i-го наблюдения, соответственно, по

рисковому фактору a и b,

- величины i-го наблюдения, соответственно, по

рисковому фактору a и b,  - коэффициент ранговой корреляции

Спирмена между этими факторами.

- коэффициент ранговой корреляции

Спирмена между этими факторами.

Тогда, с учетом наличия эффекта взаимозависимости рисков, величина

агрегированного риска может быть представлена как:

(19)

(19)

где  - некоторые из N видов риска,

- некоторые из N видов риска,  - коэффициент корреляции между ними

- коэффициент корреляции между ними

При этом в большинстве случаев, наиболее простым способом отразить