Роль налогового контроля в РФ

СОДЕРЖАНИЕ

ВВЕДЕНИЕ. 2

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ

ОСНОВЫ НАЛОГОВОГО КОНТРОЛЯ В РОССИЙСКОЙ ФЕДЕРАЦИИ.. 6

1.1

Понятие, цели и задачи налогового контроля. 6

1.2

Формы, виды и методы налогового контроля. 10

1.3

Налоговая отчетность как инструмент налогового контроля. 26

ГЛАВА

2 АНАЛИЗ КОНТРОЛЬНОЙ ДЕЯТЕЛЬНОСТИ НАЛОГОВЫХ ОРГАНОВ 30

2.1

Общая характеристика деятельности ИФНС.. 30

2.2

Анализ результатов контрольной деятельности ИФНС.. 38

2.3

Перспективы развития контрольной деятельности ИФНС.. 46

ЗАКЛЮЧЕНИЕ. 54

СПИСОК

ЛИТЕРАТУРЫ.. 59

ВВЕДЕНИЕ

Эффективная реализация и рост налогового

потенциала субъектов Российской Федерации по праву считаются важнейшими

условиями динамичного развития экономики России в целом.

Обеспечение последовательного развития

налогового потенциала регионов способствует росту их финансовой

самостоятельности, что является необходимым условием для выполнения

субфедеральными властями возложенных на них функций и задач по обеспечению

населения необходимыми социальными, культурными и жилищно-коммунальными

услугами.

Самый распространенный в мире способов

аккумуляции денежных средств является сбор налогов, но не все субъекты

заинтересованы принимать участие в формировании денежных доходов государства за

счет собственных средств, поэтому в любом государстве осуществляется налоговый контроль

за налогоплательщиками.

Целью налогового контроля является

предупреждение и выявление налоговых правонарушений, привлечение лиц к

ответственности за нарушение налоговое законодательства.

Система налогового контроля — это одна из подсистем финансово-экономического

контроля, состоящая из совокупности взаимосвязанных элементов (целей, функций,

организационных структур, методик и др.), взаимодействующих с помощью

материально-технических и информационных средств для достижения основных целей

налогового контроля. Эта система характеризуется целостностью и

упорядоченностью элементов и подсистем, отражающих особенности объекта

контроля.

Общая система налогового

контроля включает в себя, подсистемы внешнего и внутреннего налогового

контроля, которые организуются и функционируют на основных уровнях управления:

международном, отдельного государства; региона, министерства и ведомства;

деятельностью объединений, холдингов, учреждений, организаций и

предпринимателей.

Налоговый контроль — это

неотъемлемая часть системы управления в стране, целью которого является

вскрытие отклонений от правовых норм в области налогообложения, а также их

предупреждение и пресечение, что указывает на актуальность темы исследования в

выпускной квалификационной работе.

Налоговый

контроль – это, прежде всего, целенаправленная деятельность налоговых органов,

обеспечивающая строгое выполнение двух основных задач.

Во-первых,

это государственное регулирование экономикой и исполнение налогового бюджета.

Системно

контроль обеспечивает непрерывное поступление финансовых средств в казну

государства. Все используемые для достижения этих целей формы и методы

налогового контроля постоянно совершенствуются.

Во-вторых, контроль

со стороны налоговых организаций обеспечивает регулирование качественного

исполнения должностных обязанностей руководящими лицами в сфере правильного

налогообложения различных форм собственности и видов хозяйственной

деятельности, исследуя субъект в целом, выявляя основания для осуществления

дополнительных налоговых вливаний в бюджет, устанавливая меру ответственности

для руководящих лиц за совершение ими вольных или невольных правонарушений.

Целью выпускной квалификационной работы является анализ

контрольной работы налоговых органов в РФ на примере ИФНС по

Советскому району в г.Красноярск.

Для успешной реализации поставленной цели, в работе были намечены

следующие задачи:

-рассмотреть понятие,

цели и задачи налогового контроля;

-изучить формы, виды и

методы налогового контроля;

-ознакомиться с

налоговой отчетностью как с инструментом налогового контроля;

-дать общую характеристику деятельности налоговой службы;

-провести анализ результатов контрольной деятельности налоговой

службы;

-выявить перспективы развития контрольной деятельности налоговой

службы.

Объектом исследования выступает ИФНС по Советскому

району г.Красноярск

В качестве предмета исследования выступают

результаты налогового контроля исследуемой налоговой службы.

Теоретической и методологической основой

исследования являются нормативно-правовые документы по исследуемой проблеме,

налоговая отчетность, труды ученых, таких как Рожок А.Б., Пономарев О.В., Федорова Т.Н. и других.

В работе использованы общие и частные методы

исследования, в том числе: аналитический, сравнительный, структурно-логический

метод и другие.

Теоретическая значимость исследования состоит в обобщении,

уточнении и развитии теоретических и методологических основ налоговой

безопасности России, системы ее обеспечения, в новом теоретическом понимании

места и роли налогового контроля в механизме обеспечения налоговой безопасности

государства, форм и методов налогового контроля, стратегии повышения

эффективности контрольной деятельности.

Практическая значимость исследования заключается в разработке

методологических подходов, предложений по совершенствованию проблем, касающихся

налогового контроля, порядка его организации, форм и методов в условиях

необходимости нейтрализации существующих угроз налоговой безопасности страны а

так же перспектив повышения налогового потенциала государства.

В условиях перехода от

командно-административных методов управления к рыночным и сокращения

возможностей государства оказывать воздействие на экономические процессы налоги

становятся одним из важнейших инструментов осуществления экономической политики

государства.[13]

До перехода к рыночным отношениям, в

условиях централизованной плановой экономики, налоговая система в нашей стране

практически отсутствовала. Не было ни системных научных исследований и

разработок по вопросам налогов и налогообложения, ни практики налоговой работы.

При этом в СССР одной из целей

экономической политики государства было провозглашено построение первого

в мире государства без налогов, что не могло не отразиться на негативном,

пренебрежительном отношении большинства членов общества к налогам как таковым.

В настоящее время положение коренным

образом изменилось, абсолютное большинство населения страны стало уплачивать те

или иные налоги, то есть стало налогоплательщиками, – поэтому соблюдение

налогового законодательства является необходимым условием обеспечения успешного

продвижения экономических реформ.[16,с.88]

В то же время налогоплательщик, обладая

имуществом на праве собственности или другом вещном праве, всегда стремится

защитить свой частный имущественный интерес от налоговых изъятий. Это

затрагивает интерес государства как другой стороны налоговых правоотношений. В

такой ситуации государство вынуждено выработать такой механизм взаимодействия с

налогоплательщиками, который обеспечил бы надлежащее исполнение ими их

налоговых обязательств. Этот механизм должен давать государству возможность

проверять полноту и своевременность выполнения налоговых обязательств

налогоплательщиками, плательщиками сборов и налоговыми агентами, а при

необходимости принуждать их к выполнению таких обязательств. В налоговом

законодательстве России этот механизм получил название «налоговый контроль».

Теоретически налоговый контроль должен

выполнять не только контрольную, но и распределительную, социальную функции.

Пока же он носит преимущественно фискальный характер.

Акценты сделаны на выявлении нарушений

и привлечении виновных к ответственности, возмещении причиненного государству

ущерба; применении высоких штрафов за налоговые правонарушения.

Так, например, были установлены критерии

законной и незаконной налоговой оптимизации, что способствовало усилению

аналитической составляющей налогового контроля.

В последние годы налоговые органы ведут

работу по легализации налоговой базы, по борьбе с убыточными организациями.

Соответствующие комиссии были созданы в налоговых органах и администрациях

субъектов Российской Федерации. При этом число налоговых споров остается

стабильно высоким.

Объективно это связано, в частности, с

тем, что в российском налоговом законодательстве отсутствуют четкие критерии разграничения

экономически оправданных и необоснованных затрат. Кроме того, действующее

законодательство не содержит единого перечня доказательств, которые могут быть

использованы при рассмотрении налоговых споров.

Налоговым

контролем признается деятельность

уполномоченных органов за соблюдением законодательства о налогах и сборах в

порядке, установленном Налоговым Кодексом Российской Федерации. [10,с.33]

Налоговый контроль

является составной частью финансового контроля и одним из видов

государственного контроля.

Целью налогового контроля является

предупреждение и выявление налоговых правонарушений, а также привлечение к

ответственности лиц, нарушивших налоговое законодательство.[12,с.96]

Налоговый

контроль проводится в целях создания совершенной системы налогообложения и

достижения высокого уровня налоговой дисциплины, при которой исключается

наличие нарушений налогового законодательства.

Раскрывая содержание

налогового контроля, необходимо отметить, что он включает в себя определенные

элементы, основными из которых являются предмет, субъекты, объект, формы и

методы.[22,с.84]

Предметом налогового контроля, по мнению

одних ученых, являются различные (документальные, цифровые и т. п.)

носители информации, применяемые налогоплательщиками, налоговыми агентами и

иными лицами для исполнения их налоговых обязательств, а по мнению других –

различные нематериальные характеристики финансово-хозяйственных отношений:

обоснованность, целесообразность, законность, достоверность и другие.

Субъектами налогового контроля являются

стороны налоговых правоотношений.

В экономической литературе принято

выделять следующие группы субъектов налогового контроля:

1.Контролирующие субъекты.

Контролирующими субъектами признаются те государственные структуры, которые

наделены контрольными полномочиями в сфере налогообложения. В число таких

органов входят Федеральная налоговая служба России и Федеральная таможенная

служба России.

2. Контролируемые субъекты. В качестве

таких субъектов выступают лица, на которых в соответствии с налоговым

законодательством возложены обязанности перед бюджетнойсистемой государства. К

их числу можно отнести, в частности, налогоплательщиков, налоговых агентов.

3. Факультативные субъекты. К

факультативным субъектам (их также принято называть вспомогательными

субъектами) относятся те лица, которые своими действиями способствуют

осуществлению контрольных мероприятий в сфере налоговых правоотношений.[19]

К их числу можно отнести, в частности,

понятых, свидетелей, экспертов.

В процессе налогового контроля налоговые

органы реализуют следующие основные функции:

1.

Фискальная– заключается в увеличении доходной части

государственного бюджета.

2.

Регулирующая – заключается в сглаживании конкурентных преимуществ

и имущественного положения налогоплательщиков и иных лиц, что позволяет

положительно решать задачи развития экономики, а также снижать социальную

напряженность, вызванную большими диспропорциями в уровнях доходов населения.

3.

Контрольная– предполагает проверку финансово-хозяйственной

деятельности подконтрольных субъектов на предмет ее соответствия налоговому

законодательству, а также оценку эффективности функционирования налоговой

системы для последующего принятия мер, направленных на ее развитие и

совершенствование.

4.

Профилактическая– заключается в предупреждении налоговых

правонарушений, что, в свою очередь, способствует повышению уровня налоговой

дисциплины налогоплательщиков.[8,с.73]

Исходя из методов и функций налоговых

органов можно выделить и основные задачи налогового контроля, к которым

относятся:

1)

неотвратимое наказание нарушителей законодательства о налогах и

сборах;

2)

обеспечение правильного исчисления, своевременного и полного

внесения налогов и сборов в бюджет (государственные внебюджетные фонды);

3)

предупреждение нарушений законодательства о налогах и сборах.[17,с.46]

Объектом налогового контроля является

разновидность денежных отношений публичного характера, возникающих в процессе

взимания налогов и сборов и привлечения нарушителей налогового законодательства

к ответственности.

В настоящее время правовым основанием

осуществления налогового контроля выступает глава 14 НК РФ.

Налоговый контроль реализуется

посредством процедурно-процессуальной деятельности налоговых органов, основу

которой составляют обоснованные конкретные приемы, средства и способы,

применяемые при осуществлении контрольных функций.

Форма налогового контроля — это способ

конкретного выражения и организации контрольных действий.[25,с.108]

Формы налогового контроля

складываются из установленных НК РФ прав налоговых органов:

-

требовать

от налогоплательщика или налогового агента документы по формам, установленным

государственными органами и органами местного самоуправления, служащие

основаниями для исчисления и уплаты (удержания и перечисления) налогов, а также

пояснения и документы, подтверждающие правильность исчисления и своевременность

уплаты (удержания и перечисления) налогов;

-

производить

выемку документов при проведении налоговых проверок у налогоплательщика или

налогового агента, свидетельствующих о совершении налоговых правонарушений, в

случаях, когда есть достаточные основания полагать, что эти документы будут

уничтожены, сокрыты, изменены или заменены;

-

вызывать

на основании письменного уведомления в налоговые органы налогоплательщиков,

плательщиков сборов или налоговых агентов для дачи пояснений в связи с уплатой

(удержанием и перечислением) ими налогов либо в связи с налоговой проверкой, а

также в иных случаях, связанных с исполнением ими законодательства о налогах и

сборах;

-

осматривать

(обследовать) любые используемые налогоплательщиком для извлечения дохода либо

связанные с содержанием объектов налогообложения независимо от места их

нахождения производственные, складские, торговые и иные помещения и территории,

проводить инвентаризацию принадлежащего налогоплательщику имущества;

-

контролировать

соответствие крупных расходов физических лиц их доходам;

-

привлекать

для проведения налогового контроля специалистов, экспертов и переводчиков;

-

вызывать

в качестве свидетелей и лиц, которым могут быть известны какие-либо

обстоятельства, имеющие значение для проведения налогового контроля;

-

создавать

налоговые посты в порядке, установленном НК РФ.

Виды налогового контроля:

1) В зависимости от

времени проведения:

-

предварительный;

-

текущий

(оперативный);

-

последующий.

Предварительный налоговый

контроль проводится до отчетного периода по конкретному виду налога либо до

решения вопроса о предоставлении налогоплательщику налоговых льгот, изменении

сроков уплаты налогов.

Текущий налоговый

контроль проводится во время отчетного налогового периода. Особенностью

текущего налогового контроля является его проведение в ходе реализации

хозяйственных или финансовых операций, то есть в процессе ежедневной работы

налогоплательщиков. Данный вид контроля основывается на бухгалтерском и

налоговом учетах, первичных документах, инвентаризациях, порядке ведения

кассовых операций, что позволяет и контролирующим органам, и подконтрольным

субъектам быстро реагировать на изменения в финансовой деятельности,

предупреждать нарушения налогового законодательства и, таким образом,

предотвращать финансовые потери государственной или муниципальной казны.

Последующий налоговый

контроль проводится после завершения отчетного периода путем анализа и ревизии

бухгалтерской и финансовой документации. Главной целью последующего налогового

контроля является оценка своевременности и полноты исполнения налоговой

обязанности со стороны фискально обязанных лиц.

2) В зависимости от

субъекта:

-

налоговых

органов;

-

таможенных

органов;

-

органов

внутренних дел;

-

следственных

органов.

3) В зависимости от места

проведения:

-

выездной

— в месте расположения налогоплательщика;

-

камеральный

— по месту нахождения налогового органа.

Финансовое право выделяет следующие методы

финансового контроля:

- наблюдение;

- проверка;

- обследование;

- анализ;

- ревизия.

Наблюдение представляет собой визуальное

ознакомление с объектом контроля. С помощью наблюдения можно определить

направления финансовой деятельности организации, их организационную структуру

управления, а также сделать предварительные выводы об их рентабельности,

системе доходов и расходов. Следует учесть, что при наблюдении нельзя в

точности определить финансовое состояние проверяемого объекта. Однако в

большинстве случаев сделанные выводы являются достоверными, что подтверждается

результатами непосредственной проверки. Наблюдение как метод финансового

контроля используется и при осуществлении проверок, обследования и ревизии.

Так, наблюдение применяется в качестве метода контроля финансового состояния

организации при осуществлении процедуры банкротства .

В отличие от наблюдения проверка

осуществляется непосредственно на объекте контроля с целью проверки

соответствия учетных данных материальным ценностям в наличии. В то же время в

ходе проверки выявляются нарушения финансовой дисциплины и определяются меры по

их устранению. Проверка является единичным контрольным действием, т. е.

осуществляется единожды и предполагает исследование состояния дел организации

на определенном участке деятельности. Вопросы организации и порядка проверки

закреплены Бюджетным и Налоговым кодексами Российской Федерации, Федеральным

законом «О бухгалтерском учете». Результаты проверки оформляются специальным

актом, с которым ознакомляют руководителя организации. По результатам проверки

могут применяться различные меры воздействия дисципли-нарного, материального,

административного и иного характера.

Обследование охватывает более широкий

круг финансово-эко-номических показателей деятельности объекта. Оно проводится

для определения финансового состояния, финансовой устойчивости и возможных

перспектив развития организаций. При обследовании не обязательно проверяются

первичные бухгалтерские документы, могут проводиться и контрольные замеры

работ, расходов топлива, электроэнергии, проверка скрытых объектов

финансирования и налогообложения путем опроса, анкетирования, инспекции на

месте и т.д.

Анализ как метод финансового контроля

предполагает детальное изучение периодической или годовой

финансово-бухгалтерской отчетности с целью общей оценки результатов финансовой

деятельности, ликвидности, обеспеченности собственным капиталом, эффективности

его использования и т.п. Данный метод контроля отличается системным подходом и

включает в себя статистические и экономико-математические аналитические приемы:

сводку, группировку, расчет обобщающих величин (абсолютных, относительных и

средних), анализ рядов динамики, индексный, табличный и графический методы,

построение экономико-математических моделей на базе расчетных коэффициентов.

Наиболее широко анализ применяется для экономической оценки деятельности

хозяйствующих субъектов или отдельных сторон финансово-хозяйственной

деятельности, например, себестоимости продукции, расходов на реализацию и др.

Особая роль анализа проявляется в системе управления государственными и

местными финансами, поскольку его всестороннее проведение служит основой для

выработки долгосрочной бюджетной политики, а также регулирования

социально-экономических процессов. Например, в соответствии со ст. 1152

Бюджетного кодекса Российской Федерации одним из условий предоставления

государственных и муниципальных гарантий является проведение анализа финансового

состояния принципала.

Наиболее глубоким и всеобъемлющим

методом финансового контроля является ревизия. Ревизия представляет собой

систему обязательных контрольных действий по документальной и фактической

проверке законности и обоснованности совершенных хозяйственных и финансовых

операций ревизуемой организацией, правильности их отражения в бухгалтерском

учете и отчетности, а также законности действий руководителя и главного

бухгалтера (бухгалтера) и иных лиц, на которых в соответствии с законодательством

возложена ответственность за их осуществление.

По своему содержанию ревизии бывают

документальные и фактические. Документальные включают в себя проверку

финансовой документации, ведения учета и отчетности.

При этом согласно п. 1 статьи 82 НК к формам налогового

контроля относятся:

-

налоговые проверки;

-

получение объяснений налогоплательщиков, налоговых агентов и

плательщиков страховыхвзносов;

-

проверка данных учета и отчетности;

-

осмотр помещений и территорий, используемых для извлечения дохода

(прибыли);

-

иные формы налогового контроля, предусмотренные НК РФ.

Налоговые проверки —

основная и наиболее эффективная форма налогового контроля. Они

подразделяются на камеральные и выездные.

Камеральные проверки

проходят в налоговой инспекции, а выездные — у налогоплательщика. При

камеральной проверке в рамках налогового контроля проверяется только тот налог, по

которому подана декларация. Камеральная проверка не может быть назначена по

истечении 3 месяцев со дня сдачи декларации.

При выездной проверке налоговым

контролем могут

охватываться все налоги, которые налогоплательщик обязан уплачивать в

зависимости от выбранной формы налогообложения.

Камеральная проверка представляет

собой проверку соблюдения налогоплательщиком налогового законодательства на

основании сданной им отчетности. Она имеет характер обязательной и проводится в

отношении любой отчетности, представленной в налоговый орган.

Первым этапом камеральной налоговой проверки в 2017 году является

регистрация данных поданного отчета в автоматизированной информационной системе

налоговых органов (АИС «Налог»).

На следующем этапе проведения камеральной налоговой

проверки производится сверка контрольных соотношений. Кроме того,

анализируются показатели текущего налогового (расчетного, отчетного) периода в

сопоставлении с аналогичными показателями за прошлый период.

Также при камеральной проверке производится сверка

показателей представленной декларации (расчета) с показателями в иной

отчетности и, в частности, с отчетами по другим налогам (страховым взносам).

Одновременно при камеральной проверке представители

налоговых служб отслеживают следующие моменты:

1.

Соблюдение сроков предоставления декларации или расчета (п. 1 ст.

23, п. 6 ст. 80, п. 2 ст. 88 НК РФ).

2.

Наличие либо отсутствие противоречий, ошибок, несоответствий в

отчетности (ст. 88 НК РФ).

3.

Наличие оснований для углубленной камеральной проверки.

Следует отметить, что во время камеральной проверки контролируется

не только соблюдение срока подачи отчетности, но и те сроки, которые дают право

налоговым органам на вынесение наказания за несвоевременное представление

отчета. При задержке подачи декларации (расчета) на 10 дней и более налоговые

органы вправе приостановить ведение операций по расчетным счетам (п. 3 ст. 76

НК РФ). Арест с банковских счетов налогоплательщика будет снят только на

следующий день после предоставления отчетности (ст. 76 НК РФ).

Сроки проведения камеральной проверки соответствуют 3

месяцам со дня подачи отчетности в налоговую службу (п. 2 ст. 88 НК РФ).

Периодичность проведения камеральной проверки зависит от

сдачи отчетности.Решение о проведении камеральной проверки не зависит

от налогоплательщика.

Порядок проведения камеральной проверки регулируется НК РФ.

Все декларации и отчеты, предоставляемые в налоговые органы, проходят

начальную камеральную проверку в автоматизированном режиме. Камеральная

проверка заканчивается на данном этапе, если не выявлено нарушений

(противоречий) и нет оснований для углубленной проверки.

Если у работников налоговой службы возникают вопросы относительно

сданной отчетности, они имеют право провести углубленную камеральную

проверку. Процедура осуществления углубленной камеральной проверки зависит

от ее оснований.

Углубленная камеральная проверка может проводиться по

формальным основаниям для углубленной проверки (заявленные льготы по НДС,

предоставление поясняющих документов и т. д.). При данных основаниях сотрудники

налоговой инспекции оценивают представленные документы и проводят конкретные

мероприятия по налоговому контролю. Они могут запрашивать дополнительные

документы у налогоплательщиков или какую-либо информацию у банка по расчетному

счету.

Эти процедуры налоговые органы проводят для того, чтобы

удостовериться в отсутствии ошибок и искажений в данных отчетности либо выявить

нарушения налогового законодательства.

При выявлении в ходе камеральной проверки в декларации

(отчетности) каких-либо нарушений, противоречий, ошибок работники налоговой

службы обязаны поставить в известность налогоплательщика и потребовать документальное

подтверждение представленных данных либо достоверную отчетность (п. 3 ст. 88 НК

РФ).

В случаях когда основанием для углубленной камеральной

проверки являются технические ошибки, явные несоответствия финансовых

показателей в отчетности, проверяющие потребуют предоставить пояснения либо

корректировку.

Камеральная проверка позволяет

выявить ошибки налогоплательщиков, которые они допустили при составлении

отчетности.

Рассмотрим варианты развития событий при получении сообщения от

проверяющих о выявленных несоответствиях (ст. 88 НК РФ).

Если налогоплательщик обнаруживает ошибки и противоречия, которые

ведут к занижению суммы налога к уплате, необходимо внести поправки и

предоставить уточненную декларацию (отчет) не позднее 5 рабочих дней (п. 1 ст.

81, ст. 88 НК РФ). Предоставление корректировки допускается и при выявлении

каких-либо иных ошибок (ст. 81 НК РФ).

Как правило, налогоплательщики дополнительно с уточнениями предоставляют

пояснения. Данное право предоставляется ст. 21, 24 НК РФ. Пояснения необходимы

также в том случае, когда налогоплательщик согласен с работниками налоговой

службы лишь частично.

При предоставлении уточненной декларации по ней начинается новая камеральная

проверка. Камеральная проверка по предыдущей отчетности считается

законченной (п. 9. 1 ст. 88 НК РФ).

Несмотря на то что камеральная проверка считается

законченной, предоставленные по ней документы могут быть использованы

сотрудниками налоговых служб при проведении других камеральных проверок или

осуществлении каких-либо налоговых процедур (ст. 88 НК РФ).

Налогоплательщики не всегда соглашаются с ошибками, выявленными

проверяющими во время камеральной проверки. В таком случае будет

достаточно предоставления пояснений по данному вопросу и оправдательных

документов (ст. 88 НК РФ). Сотрудники налоговых органов обязаны их принять и

рассмотреть (п. 5 ст. 88 НК РФ).

Выездная налоговая проверка является

разновидностью налогового контроля с присущими ей особенностями. [1]

Выездная налоговая проверка может

быть проведена только по месту нахождения налогоплательщика;

Главная цель проверки — установить, правильно ли были исчислены

налоги и страховые взносы, а также вовремя ли они были уплачены;

Основным документом, подтверждающим начало выездной налоговой

проверки, является решение о ее проведении;

Проверяемый период не может превышать 3 лет;

Налогоплательщик не может быть проверен более 1 раза за один и тот

же период;

Выездная проверка не может быть назначена в отношении специальной

декларации, которую физлицо вправе добровольно подать в ИФНС в срок до

30.06.2016 об имеющемся у него имуществе (недвижимости, транспорте, вкладах в

банки или в уставный капитал организаций), а также о контролируемых им

иностранных компаниях.

Законодательно определено, что право на проведение выездной

налоговой проверки имеет тот налоговый орган, к которому территориально

принадлежит налогоплательщик. Хотя существуют и исключения, действующие для

крупнейших налогоплательщиков и обособленных подразделений.

Также важную роль играют дата постановки на учет в качестве

налогоплательщика в определенном налоговом органе и дата внесения изменений в

реестр учета.

Так, если при смене местонахождения своевременно не внесены

соответствующие изменения в ЕГРЮЛ, то выездную налоговую проверку будет

проводить налоговый орган по прежнему месту нахождения. Если такая ситуация

возникнет по вине налоговой инспекции в связи с нарушением требований и сроков

регистрации, то выездная налоговая проверка также будет проведена

инспекцией по старому месту регистрации/

Другие ИФНС не вправе назначать проверку налогоплательщиков,

находящихся вне зоны их юрисдикции. Так, налоговый орган, у которого на учете

числится лишь недвижимость и транспорт, но не сам налогоплательщик, не может

назначить последнему выездную налоговую проверку.

Как уже отмечалось выше, началу выездной налоговой проверки предшествует

подготовка основного документа, дающего право на проведение контрольного

мероприятия, — решения о проведении выездной налоговой проверки и,

соответственно, вручение его проверяемому юридическому или физическому лицу.

Этому документу стоит уделить особое внимание, так как он является

основанием для осуществления комплекса контрольных мероприятий. Зачастую

некомпетентные инспекторы пренебрегают обязанностью своевременно вручить и

ознакомить налогоплательщиков с решением, но это является грубой ошибкой и

может быть использовано проверяемыми лица как аргумент при подтверждении

нарушения процессуальных норм.

Решение о проведении выездной налоговой проверки имеет

право составить только тот налоговый орган, к которому территориально

принадлежит проверяемый налогоплательщик. В этом документе отражается

информация о субъекте контроля, предмете проверки (перечень проверяемых

налогов), периоде проверки и о составе проверяющей группы. Решение обязательно должно

быть подписано руководителем налоговой инспекции либо его заместителем.

Местом проведения выездной налоговой проверки являются

помещения или офис налогоплательщика (п. 1 ст. 89 НК РФ). Но иногда бывает так,

что размер помещений не позволяет расположиться там всей проверяющей группе, и

тогда проверка может быть проведена в налоговой инспекции.

О том, что у налогоплательщика отсутствуют возможности по

размещению проверяющих, он должен сообщить сам, в противном случае это решение

принимает руководитель проверяющей группы по факту выезда и осмотра помещений

налогоплательщика.

Следует отметить, что на практике случается, что налоговый орган

без получения соответствующего заявления и должного осмотра принимает решение

провести выездную налоговую проверку в инспекции. Но это

свидетельствует о том, что контролирующие органы нарушают действующий порядок

проведения выездной налоговой проверки.

Как уже отмечалось выше, выездная налоговая проверка проводится

с целью установления правильности исчисления налогов и своевременности их

уплаты. Но кроме этого, инспекторы обращают внимание на правильность ведения

бухгалтерского учета и его соответствие нормам законодательства РФ.

Налоговая инспекция вправе проверять либо один, либо несколько

налогов, так как никакого запрета на количество проверяемых налогов не

установлено (п. 3 ст. 89 НК РФ).

Период деятельности, который могут проверить контролеры при

проведении выездной налоговой проверки, не должен выходить за рамки 3

календарных лет, предшествующих году принятия решения о проведении проверки.

Зачастую проверяются 3 полных предыдущих года и истекший период текущего.

Особо следует отметить тот факт, что при проведении выездной

налоговой проверки контролеры не имеют права проводить мероприятия в

отношении определенного вида налогов более 1 раза за один и тот же период.

Такую норму, установленную НК РФ, повсеместно поддерживают суды (постановление

ФАС Центрального округа от 14.02.2013 № А68-5870/2012).

Срок выездной

налоговой проверки составляет

2 месяца, но в то же время НК РФ дает возможность налоговым органам как

продлевать его, так и приостанавливать. Инспекторы очень часто пользуются этими

возможностями, когда нужно выяснить, является ли совершение определенной

хозяйственной операции нарушением, или же изучить дополнительные материалы,

касающиеся деятельности проверяемого лица.

Вторая форма налогового контроля — это получение

объяснений. Налоговые органы вправе вызвать налогоплательщиков для дачи

пояснений по любому вопросу в рамках исполнения законодательства. Пояснения предоставляются

в устной или письменной форме и в ходе проведения налогового контроля протоколируются.

Третья форма налогового контроля — проверка данных учета

и отчетности. В требовании налоговой инспекции, направленном налогоплательщику,

перечисляются необходимые документы для налогового контроля, которые

должны быть предоставлены налоговикам в течение 10 дней. В ходе выездной

проверки в рамках налогового контроля может быть назначена

инвентаризация, осуществление которой регламентируется положением, утвержденным

приказом Минфина РФ и МНС РФ от 10.03.99 № ГБ-3-04/39.

Осмотр помещений и территорий — ещё одна форма налогового

контроля. Налоговый инспектор вправе проводить его согласно ст. 92 НК РФ в

рамках проводимой проверки. Осмотр происходит в присутствии понятых, при

необходимости при этом мероприятии налогового контроля производится

фото- и видеосъемка.

Налоговый мониторинг — новая форма налогового

контроля, введенная с 1 января 2015 года.

В рамках мониторинга налоговые органы смогут контролировать правильность

исчисления и своевременность уплаты налогов фактически в режиме on-line. По

желанию налогоплательщика это будет происходить посредством представления

контролерам (п. 6 ст. 105.26 НК РФ):

-

необходимых документов (информации) в электронной форме,

-

или доступа к информационным системам, в которых содержатся

указанные документы (информация).

Мониторинг будет осуществляться на добровольной основе – на

основании заявления организации и принятого по нему решения налогового органа

(п. п. 2, 3 ст. 105.26 НК РФ).

Однако воспользоваться таким правом смогут не все, а только

крупные налогоплательщики. Ведь обратиться в инспекцию с соответствующим

заявлением вправе лишь организации, у которых одновременно (п. 3 ст. 105.26 НК

РФ):

-

совокупная сумма НДС, акцизов, налога на прибыль и НДПИ,

подлежащих уплате за год, предшествующий году подачи заявления, без учета

налогов, уплаченных в связи с перемещением товаров через таможенную границу

Таможенного союза, составляет не менее 300 миллионов рублей;

-

суммарный объем полученных доходов – не менее 3 миллиардов рублей;

-

а совокупная стоимость активов на 31 декабря указанного года также

не менее 3 миллиардов рублей.

Для налогоплательщика такой мониторинг может быть выгоден прежде

всего потому, что на период его проведения вводятся ограничения на камеральные

и выездные налоговые проверки. Но здесь предусмотрен ряд исключений. Так, этот

своеобразный иммунитет не распространяется на камеральные проверки (п. 1.1 ст.

88 НК РФ):

-

деклараций по НДС (и акцизам) с налогом к возмещению;

-

уточненных деклараций, в которых уменьшена сумма налога к уплате

или увеличен убыток;

-

деклараций (расчетов), представленных позднее 1 июля года,

следующего за годом, в котором ведется мониторинг.

В части выездных проверок исключения предусмотрены для случаев (п.

5.1 ст. 89 НК РФ):

-

выездной проверки вышестоящим налоговым органом в порядке контроля

за инспекцией, осуществляющей мониторинг;

-

досрочного прекращения мониторинга;

-

невыполнения налогоплательщиком мотивированного мнения налогового

органа;

-

представления за мониторинговый период уточнений, в которой сумма

налога к уплате уменьшена по сравнению с ранее поданной декларацией (расчетом).

Еще один о плюс – возможность обращения в инспекцию с целью

получения ее мотивированного мнения по сложным или спорным вопросам. При

наличии сомнений в правильности налогообложения тех или иных операций

организация сможет направить в налоговый орган запрос на получение такого

мнения, а контролеры будут обязаны его сформулировать (п. 4 ст. 105.30 НК РФ).

Причем исполнение этого мнения будет являться основанием для освобождения

организации от ответственности и пеней (п. 8 ст. 75, пп. 3 п. 1 ст. 111 НК РФ).

Период, проверяемый в ходе данного вида налогового контроля,

проверяющие не вправе включать в план проверок (п. 1.1 ст. 88, п. 5.1 ст. 89 НК

РФ). Организация при проведении налогового контроля в форме мониторинга

становится «прозрачной», но любые бухгалтерские и юридические документы

инспекция вправе затребовать.

Налоговый контроль базируется на

утвержденном регламенте, по которому инспекция может в течение года проверять

хозяйственные операции, а организация сможет обезопасить себя от возможных

ошибок при начислении налогов, ведь налоговая служба еще до момента сдачи

деклараций даст разъяснения по интересующим вопросам.

Налоговый контроль построен на

методах, представленных в таблице 1.

Таблица 1-Методы налогового контроля

|

Документальный налоговый

контроль

|

Фактический налоговый

контроль

|

|

-

формальная и арифметическая проверка;

-

юридическая оценка;

-

экономический анализ

|

-

учет налогоплательщиков;

-

показания свидетелей;

-

привлечение экспертов

|

Вцелях расширения и усиления налогового контроля в 2015

году были введены следующие изменения:

1. Плательщики, которые сдают отчетность в электронном виде,

должны так же электронно уведомить инспекцию о получении от нее требований,

выслав квитанцию о получении. Иначе налоговая инспекция может заблокировать

расчетный счет организации (письмо ФНС России от 17.02.2014 № ЕД-4-2/2553).

2. В течение 3 лет инспекция может приостановить расчеты в банках,

если организацией или индивидуальный предприниматель не будет предоставлена

налоговая отчетность (подп. 1 п. 3 ст. 76 НК).

3. Налоговый контроль коснулся декларации по НДС. При

установленных несоответствиях проверяющие в рамках налогового контроля вправе

потребовать любые документы по облагаемым операциям, а также проводить осмотр

территории и помещений организации.

4. Если гражданин, имея в собственности различные объекты

имущества, не получает извещения об уплате налогов, он должен сам сообщить об

этом в инспекцию для целей налогового контроля (п. 2.1 ст. 23 НК РФ).

5. Налоговый контроль теперь охватывает и сбор такой

информации, как факты заключения и расторжения браков, а также случаи

установления и прекращения опеки (абз. 1 п. 3 ст. 85 НК РФ).

Налоговый контроль направлен на решение главной задачи государства — пополнение

бюджета любого уровня своевременно и в полном объеме. Проверки являются самой

эффективной формой налогового контроля,

дисциплинирующей налогоплательщиков.

Основную проблему налоговой системы представляют трудности,

связанные с налоговой отчетностью, ее подготовкой, составлением, сдачей в

налоговые органы. Вследствие этого рассмотрение налоговой системы должно проводиться

комплексно, начиная с системы налогообложения государства, ведения налогового

учета в организации и заканчивая составлением и сдачей налоговой отчетности в

налоговые органы. В условиях глобализации учета и отчетности эффективность

составления и достоверность налоговой отчетности являются важными моментами

развития экономики в целом.

По мнению Мельникова М.М., налоговая отчетность - это совокупность документов, в

соответствии с законом в обязательном порядке периодически представляемых в

налоговый орган, содержащих информацию о налоговой базе и состоянии

обязательств юридического лица или индивидуального предпринимателя перед

государством по исчислению и уплате налогов.

Налоговая отчетность представляет собой совокупность действий

налогоплательщика (или лица, его представляющего) и налогового органа по

составлению, ведению и сдаче документов установленной формы, которые содержат

сведения о результатах деятельности плательщика. В узком смысле слова налоговая

отчетность представляет собой совокупность налоговых документов, фиксирующих

исчисление налога и определение суммы, подлежащей к уплате.[9,с.65-66]

Для контроля за выполнением производственных и финансовых планов,

выявления недостатков и их устранения, анализа хозяйственной деятельности на отдельных

участках производства, определения его положительных и отрицательных сторон,

причин отклонений от заданных параметров организации используют отчетность.

Налоговая

отчетность представляется

субъектами, осуществляющими деятельность, направленную на получение дохода, в

виде деклараций по исчислению обязательных к уплате налогов. Состав отчетности

зависит от применяемой системы налогообложения.

Налоговая отчетность организаций

включает ряд деклараций и расчетов по уплате авансовых платежей. Состав налоговой

отчетности зависит от действующего режима налогообложения. Наиболее полная

нагрузка по составлению налоговой отчетности ложится на организации,

работающие по общему режиму налогообложения.

Организации, использующие специальные режимы налогообложения,

декларации по некоторым видам налогов не подают. Это касается налоговой

отчетности по прибыли, имуществу (кроме налога, начисляемого от

кадастровой стоимости), НДС (за исключением подачи деклараций в качестве

налоговых агентов, по импортным операциям). Периодичность некоторых видов налоговой

отчетности (в частности, по налогу на прибыль) зависит от общего уровня

доходов организации.

Обязанность по самостоятельному составлению налоговой

отчетности и ее подаче в контролирующие органы есть у всех организаций и

ИП, зарегистрированных на территории РФ. В некоторых случаях представлять

декларации по итогам полученных в прошедшем налоговом периоде доходов следует и

прочим физическим лицам (п. 1 ст. 227.1, п. 1 ст. 228 НК РФ):

-

иностранным гражданам, ведущим трудовую деятельность по найму на

территории РФ;

-

физлицам, получившим доход от продажи имущества или прочих выплат.

-

декларации и расчеты по авансовым платежам передаются в органы ФНС

как на бумажных носителях, так и в электронном виде (п. 3 ст. 80 НК РФ). При

наличии у налогоплательщика свыше 100 наемных работников налоговая

отчетность сдается только с использованием ТКС.

Встречаются и исключения. Налоговую отчетность по НДС

требуется представлять только в электронном виде.

С 2017 года обязательная электронная форма введена и для

пояснений, подаваемых к декларации по НДС.

Налоговая отчетность должна

представляться в законодательно установленные сроки (п. 6 ст. 80 НК РФ). Как

правило, они совпадают со сроками уплаты налогов. Однако по некоторым видам

налогов предусматривается частичная уплата налогов либо авансовых платежей.

Возможно также и некоторое расхождение по срокам подачи и уплаты.

Так, например, декларация по ЕНВД должна быть представлена не позже 20-го числа

месяца, следующего за отчетным кварталом. А перечислять налог требуется до

25-го числа.

Несоблюдение сроков представления налоговой отчетности влечет

за собой ответственность в виде штрафов, которые зависят от размера налога к

уплате.

В налоговой отчетности должна отражаться информация, дающая

полное представление о данных, необходимых для расчета соответствующего налога.

В декларациях отражается либо сразу сама налогооблагаемая база (если она не

требует расчета), либо приводится ее расчет (например, как разница между

величиной полученных доходов и понесенных расходов).

Кроме того, сведения из налоговой отчетности содержат все необходимые

коэффициенты, влияющие на расчет, и показывают сам арифметический процесс

исчисления налога с распределением его по бюджетам, если в последнем есть

необходимость.

При обнаружении в декларациях ошибок и информации, отличной от

действительной, инспекция вправе потребовать от налогоплательщиков разъяснения

и при необходимости подачи исправленных данных.

В случае получения требования Федеральной Налоговой Службы о

необходимости внести корректировки в налоговую отчетность предприниматели

и организации обязаны в 5-дневный срок после этого проверить данные, при

обнаружении ошибок внести исправления и подать измененную декларацию (либо дать

объяснения).

Если после проверки сумма налога к уплате увеличилась, ее

требуется доплатить вместе с начисленными за период просрочки пенями.

Непредставление налоговой отчетности или отражение в ней

заведомо ложных данных, ведущих к занижению налоговых платежей в крупных

размерах, может быть уголовно наказуемо (ст. 199 УК РФ). В качестве меры

наказания могут быть применены крупные штрафы и лишение свободы ответственных

лиц.

Эпоха перестройки и постепенного перехода на

новые условия хозяйствования с середины 80-х годов объективно вызвали

возрождение отечественного налогообложения, что логически привело к созданию в

СССР налоговых органов. Но лишь после августовских событий 1991 года была

осуществлена широкомасштабная комплексная налоговая реформа, подготовлены и

приняты основополагающие налоговые законы, которым суждено было подготовить

принципиально новый этап, начавшийся 1 января 1999 года с вступлением в силу I

части Налогового кодекса РФ.

В январе 1990 года было принято Постановление

Совета Министров СССР № 76 от 24.01.1990г. о создании в системе Министерства

финансов СССР Государственной налоговой службы. Этим Постановлением определялся

и конкретный срок создания государственных налоговых инспекций союзного и

республиканского уровней - до 1 июля 1990 года. Во исполнение этого

Постановления были изданы соответствующие приказы Министерства финансов СССР от

21.02.90 г № 12-А и Министерства финансов РСФСР от 25.04.90 г. № 03/117.

После выхода Российской Федерации из состава СССР

фактически заново создается государственный аппарат. Поэтому 21 марта 1991 года

в РСФСР принимается Закон «О государственной налоговой службе РСФСР», в

соответствии с которым в Министерстве финансов РСФСР создается Государственная

налоговая служба; 2 июля 1991 года Указом Президента РСФСР она

преобразовывается в Главную государственную налоговую инспекцию при

Министерстве финансов РСФСР.

Налоговые органы Красноярского края

начинают свой путь с 1990 года, когда вместо управлений, отделов и инспекций

госдоходов в системе Минфина СССР были образованы государственные налоговые

инспекции по республикам, краям, областям, городам и районам. В их числе была и

Государственная налоговая инспекция по Красноярскому краю.

Ядром

кадрового состава налоговых инспекций стали опытные специалисты финансового

управления и финотделов города на Енисее, что и предопределило быстрое

становление этих структур в сложных условиях, формирования нового налогового

законодательства, требующего, принципиально новых форм и методов организации

налогового контроля.

Только сегодня мы

приходим к осознанию того, какие трудности сопряжены с построением современной

экономической инфраструктуры «с нуля». Не в последнюю очередь это относится к

налоговой системе и налоговой политике. Отсутствовала даже историческая память народа,

ведь ни одно из ныне живущих в России поколений, по сути дела, не платило

налогов. Этим занимались бухгалтерии государственных учреждений и организаций в

силу чего сама уплата налогов имела характер перемещения бюджетных, то есть

государству же и принадлежащих, денежных средств. Поэтому работа по

совершенствованию налоговой системы и усилению административного контроля шла

параллельно с активным разъяснением, почему и зачем необходимо платить налоги.

Помимо осуществления

контрольно-экономической работы в области правильного исчисления, своевременной

и полной уплаты налогов и других обязательных платежей организациями и

гражданами в бюджеты разных уровней, в функции налоговых инспекций, совместно с

правоохранительными органами, входила также борьба с «нетрудовыми доходами» и

преступлениями в области налогового законодательства.

Правоохранительная

деятельность в области налогового законодательства начиналась фактически с нуля

и была сопряжена с огромными трудностями. Привычные прежде понятия «нетрудовые

доходы», «спекуляция», в период разгосударствления собственности, становления

частной инициативы, решительной экономической ломки стремительно утрачивали

свое исконное значение, создавали объективные противоречия между реальностью и

не поспевающим за ее бурными изменениями налоговым и уголовным

законодательством.

Массовый правовой

нигилизм усугублялся правовым вакуумом в большинстве из нарождающихся

экономических отношений, поспешностью в разработке и принятии противоречащих

друг другу законов и отсутствием сколько-нибудь прочных правовых знаний у

субъектов экономической деятельности и налогового права.

И в этих условиях

особенно велика оказалась роль специалистов налоговой службы.

21 ноября 1991 Указом

Президента России была создана самостоятельная Государственная налоговая служба

Российская Федерации, с этого дня налоговая служба в РСФСР приобретает статус

самостоятельной государственной структуры. В декабре 1998 года Государственная

налоговая служба Российской Федерации была преобразована в Министерство Российской

Федерации по налогам и сборам.

В феврале 2000 года

Госналогинспекция по Красноярскому краю была реорганизована в Управление

Министерства Российской Федерации по налогам и сборам по Красноярскому краю, а

в июле 2001 года – в Управление Министерства Российской Федерации по налогам и

сборам по Красноярскому краю, Таймырскому (Долгано-Ненецкому) и Эвенкийскому

автономным округам, которое в октябре 2004 года было реорганизовано в

Управление ФНС России по Красноярскому краю, Таймырскому (Долгано-Ненецкому) и

Эвенкийскому автономным округам.

Приказом от

20.12.2006г. № САЭ-3-15/880 Управление Федеральной налоговой службы по

Красноярскому краю, Таймырскому (Долгано-Ненецкому) и Эвенкийскому автономным

округам было переименовано в Управление Федеральной налоговой службы по

Красноярскому краю.

Территориальные подразделения

Государственной налоговой службы Российской Федерации по городам и районам края

начали формироваться как государственные налоговые инспекции с апреля 1990

года.

Первым

руководителем Государственной налоговой службы Российской Федерации по

Красноярскому краю стал кавалер ордена «Знак почета» Аркадий Ильич

Грищенко. С 1993 по 2000 год налоговую службу Красноярского края

возглавлял Государственный советник налоговой службы 2-го ранга, Заслуженный

экономист России Виталий Григорьевич Гунбин.

Вклад этих руководителей в становлении и

развитие налоговой системы края огромен. Практически с нуля, год за годом,

преодолевая организационные и финансовые трудности, они формировали

работоспособный коллектив работников налоговой службы, укрепляли

материально-техническую базу налоговых инспекций, повышали их авторитет и

влияние на хозяйственную жизнь края. В 2000-2001 годах Управлением

руководил Михаил Геннадьевич Цакунов.

С 03.07.2001г.

Управлением руководит государственный советник Российской Федерации 2

класса Дмитрий Сергеевич Бураков.

Управление ФНС России по Красноярскому краю –

одно из крупнейших территориальных подразделений ФНС России.

В качестве основного

перспективного направления функционирования и развития ФНС России определяет

совершенствование работы налоговых органов с налогоплательщиками, в том числе

предоставления качественных услуг налогоплательщикам.

Применение стандартов

обслуживания налогоплательщиков налоговыми органами является новым

прогрессивным шагом в этом направлении. Данные задачи, стоящие в настоящее

время перед налоговыми органами края и автономных округов, определяют основные

действия в улучшении обслуживания налогоплательщиков с целью создания им

комфортных условий для исполнения налоговых обязательств.

Деятельность налоговых

органов края в значительной степени способствует решению социальных проблем в

регионе. За 20 лет существования налоговой службы несоизмеримо выросли

налоговые поступления в бюджеты всех уровней. Большая часть всех налоговых

платежей, мобилизованных налоговыми органами, формирует бюджет Красноярского

края.

Все это – результат ежедневной работы

сотрудников налоговых органов, одним из кирпичиков которой является

качественное информирование налогоплательщиков через Интернет-сайт Управления,

на котором регулярно размещается правовая информация, ответы на вопросы

налогоплательщиков, сведения о регистрации юридических лиц и учету

налогоплательщиков, значимые новости Управления.

В совокупности с другими технологиями и

способами взаимодействия с общественностью Интернет-сайт выполняет функции,

направленные на формирование и улучшение налоговой культуры, интеграции с

общественностью.

Подводя итоги, необходимо особо отметить, что

своим ежедневным трудом сотрудники налоговых органов Красноярского края

формируют образ налоговой службы как открытой для общества и успешно

функционирующей структуры, деятельность которой направлена на защиту интересов

государства и общества.

ИФНС по Советскому району г. Красноярска является

федеральным органом исполнительной власти, осуществляющим функции по контролю и

надзору за соблюдением законодательства о налогах и сборах, за правильностью

исчисления, полнотой и своевременностью внесения в соответствующий бюджет

налогов и сборов, в случаях, предусмотренных законодательством Российской

Федерации, за правильностью исчисления, полнотой и своевременностью внесения в

соответствующий бюджет иных обязательных платежей, за производством и оборотом

этилового спирта, спиртосодержащей, алкогольной и табачной продукции, а также

функции агента валютного контроля в пределах компетенции налоговых органов.

Служба является уполномоченным федеральным

органом исполнительной власти, осуществляющим государственную регистрацию

юридических лиц, физических лиц в качестве индивидуальных предпринимателей и

крестьянских (фермерских) хозяйств, а также уполномоченным федеральным органом

исполнительной власти, обеспечивающим представление в делах о банкротстве и в

процедурах банкротства требований об уплате обязательных платежей и требований

Российской Федерации по денежным обязательствам.

ИФНС по Советскому району г. Красноярска находится

в ведении Министерства финансов Российской Федерации.

ИФНС по Советскому району г. Красноярска руководствуется

в своей деятельности Конституцией Российской Федерации, федеральными

конституционными законами, федеральными законами, актами Президента Российской

Федерации и Правительства Российской Федерации, международными договорами

Российской Федерации, нормативными правовыми актами Министерства финансов

Российской Федерации, а также Положением о Федеральной налоговой службе.

ИФНС по Советскому району г. Красноярска осуществляет

свою деятельность непосредственно и через свои территориальные органы во

взаимодействии с другими федеральными органами исполнительной власти, органами

исполнительной власти субъектов Российской Федерации, органами местного

самоуправления и государственными внебюджетными фондами, общественными

объединениями и иными организациями.

В соответствии с п.61. Плана законопроектной

деятельности Правительства Российской Федерации на 2012 год, утвержденного распоряжением

Правительства Российской Федерации от 28 декабря 2011 г. № 2425-р, законопроект «О внесении изменений в

Федеральный закон "О применении контрольно-кассовой техники при

осуществлении наличных денежных расчетов и (или) расчетов с использованием

платежных карт" и Кодекс Российской Федерации об административных

правонарушениях (в целях оптимизации государственного регулирования в сфере

применения контрольно-кассовой техники)» разрабатывается Министерством промышленности

и торговли Российской Федерации, которое является ответственным за подготовку и

сопровождение законопроекта. ИФНС по Советскому району г. Красноярска является

соисполнителем данных документов.

Миссия ИФНС по Советскому району г. Красноярска -

эффективная контрольно-надзорная деятельность и высокое качество

предоставляемых услуг для законного, прозрачного и комфортного ведения бизнеса,

обеспечения соблюдения прав налогоплательщиков и формирования финансовой основы

деятельности государства.

Основные направления деятельности ИФНС по Советскому району г.

Красноярска :

-

обеспечение соблюдения законодательства о налогах и сборах;

-

создание комфортных условий для исполнения налогоплательщиками

налоговых обязанностей;

-

снижение административной нагрузки и упрощение процедур, развитие

открытого диалога с бизнесом и обществом;

-

укрепление и совершенствование кадрового потенциала;

-

оптимизация деятельности налоговых органов с учетом эффективности

затрат на ее осуществление.

Отдел камерального контроля выполняет следующие функции:

-

Осуществление методологического обеспечения организации и

проведения камеральных налоговых проверок отдельных категорий

налогоплательщиков с учетом отраслевых особенностей;

-

Координация проведения территориальными налоговыми органами

камеральных налоговых проверок и иных мероприятий налогового контроля;

-

Разработка предложений по формам и методам налогового

администрирования, направленных на повышение эффективности проведения

камеральных налоговых проверок;

-

Организация, координация и осуществление выявления основных

(существенных) признаков применяемых налогоплательщиками схем уклонения от

налогообложения с целью предупреждения потерь бюджета и выработки рекомендаций

по сбору качественной доказательной базы в ходе проведения камеральных

налоговых проверок, а также комиссий по легализации объектов налогообложения;

-

Организация, координация работы по проведению заседаний комиссий

по легализации объектов налогообложения и контролю за обоснованностью

возмещения налога на добавленную стоимость;

-

Участие в рассмотрении заявлений и жалоб юридических лиц и

граждан, связанных с вопросами применения положений действующих законодательных

и иных нормативных правовых актов, регулирующих процедуры проведения

камеральных налоговых проверок, оформления и реализации их результатов;

-

Осуществление методологического обеспечения деятельности налоговых

органов по выдаче свидетельств о регистрации лица, совершающего операции с

прямогонным бензином и о регистрации организации, совершающей операции с

денатурированным этиловым спиртом.

ВИФНС по Советскому району г.

Красноярска, как правило, контрольная работа отождествляется с налоговым

контролем.

Ежеквартально ИФНС по Советскому

району г. Красноярска готовится статистический отчет о результатах

контрольной работы налоговых органов по форме 2-НК, в котором собираются

сведения: о количестве проведенных камеральных и выездных проверок; о суммах

доначислений и уменьшений по камеральным и выездным проверкам; о мерах,

принятых к нарушителям законодательства о налогах и сборах и валютного

законодательства; о суммах уменьшенных, восстановленных и приостановленных к

взысканию платежей по решениям судебных и вышестоящих налоговых органов [1].

Основной формой своей контрольной работы в ИФНС по Советскому району г. Красноярска считают

налоговые проверки, что, как было уже сказано выше, подтверждается составом

показателей статистическим отчетом по форме 2-НК. Необходимо также подчеркнуть,

что в налоговом законодательства, проблема разграничения форм и методов

налогового контроля окончательно так и не решена, не взирая на многочисленные

поправки к соответствующим разделам НК РФ. Отталкиваясь от данной дискуссионной

проблемы, анализ эффективности контрольной работы нами был осуществлен на

основе показателей указанного выше статистического отчета на примере ИФНС по Советскому району г. Красноярска.

В таблице 2 приведены основные показатели объема контрольной

работы ИФНС по Советскому району г.

Красноярска за период 2015-2016гг.

Анализ данных табл.2 позволяет нам сделать следующие важные

выводы:

- увеличение числа проведенных выездных налоговых проверок (на

13%) сопровождается одновременным уменьшением числа проведенных камеральных

налоговых проверок (на 23%) в рассматриваемом периоде. При этом, снижение числа

последних по-видимому обусловлено снижением числа налогоплательщиков,

Таблица 2 -Показатели объема контрольной работы ИФНС по Советскому району г. Красноярска в

2015-2016гг.

|

№

п/п

|

Наименование

показателя

|

На

01.01.2015 г.

|

На

01.01.2016 г.

|

Темп

роста, %

|

|

1

|

Общая

сумма налоговых поступлений по Инспекции, тыс. руб.

|

355124

|

307196

|

86

|

|

2

|

Общее

количество организаций, состоящих на учете, ед

|

923

|

700

|

75

|

|

3

|

Общее

количество индивидуальных предпринимателей и лиц, занимающихся частной

практикой, ед.

|

2301

|

1111

|

48

|

|

4

|

Количество

проведенных выездных проверок, ед., всего

|

121

|

137

|

113

|

|

5

|

Количество

организаций, проверенных на выездных проверках, ед.

|

112

|

15

|

13

|

|

6

|

Количество

ИП и лиц, занимающихся частной практикой, проверенных на выездных проверках,

ед.

|

3

|

4

|

133

|

|

7

|

Количество

проведенных камеральных проверок, ед.

|

3852

|

2947

|

76

|

|

8

|

Сумма

доначисленных платежей, всего, тыс. руб.

|

207587

|

255555

|

123

|

- стоящих на учете в данном налоговом органе, а также изменением

законодателем периодичности сдачи отчетности, а также в связи с основной

задачей ИФНС по Советскому району г.

Красноярска – при уменьшении количества налоговых проверок увеличить их

эффективность [2].

Однако, оценивать эффективность работы налоговых органов только по

количеству камеральных проверок однозначно нельзя, поскольку данный показатель

напрямую зависит только от налогоплательщиков;

- увеличение роста числа выездных налоговых проверок

способствовало росту доначисленных платежей по результатам проведения всех

видов проверок в относительном выражении на 23%. Вместе с тем в Инспекции

наблюдается снижение общей суммы налоговых поступлений на 14%.

В таблице 3 приведены общие показатели оценки эффективности

контрольной работы (налоговых проверок) ИФНС по

Советскому району г. Красноярска за период 2015-2016гг.

Детальный анализ показателей эффективности организации и проведения

налоговых проверок ИФНС по Советскому району г.

Красноярска свидетельствует в целом об улучшении ситуации по данному

виду контрольной работы. Так, в 2016 году произошло увеличение процента

результативности проверок с 15 до 19%, а также прослеживается весьма

положительная тенденция в увеличении суммы доначислений на одну результативную

проверку, которая в 2016 году составила 82,26 тыс. руб. против 52,24 тыс. руб.

в 2015 году.

Резкое снижение удельного веса взысканных платежей в общей сумме

доначисленных также по нашему мнению свидетельствует о положительных

тенденциях, которые связаны, прежде всего, с повышением правовой культуры

налогоплательщиков, а также с проводимой Инспекцией эффективной разъяснительной

и консультативной работы на подведомственной ей территории.

Таблица 3 -Общие показатели оценки эффективности контрольной

работы (налоговых проверок) ИФНС по Советскому

району г. Красноярска в 2015-2016гг.

|

№

п/п

|

Наименование

показателя

|

На

01.01.2015

|

На

01.01.2016

|

|

1

|

Сумма

доначисленных платежей, всего, тыс. руб.

|

207587

|

255555

|

|

2

|

Число

камеральных проверок, выявивших нарушения

|

600

|

570

|

|

3

|

Количество

проведенных камеральных налоговых проверок

|

3852

|

2947

|

|

4

|

Процент

результативности камеральных налоговых проверок (стр.2/стр.3)*100%

|

15

|

19

|

Количество

проведенных налоговых проверок

|

3973

|

3084

|

|

6

|

Сумма

доначислений на одну результативную проверку, тыс. руб. (стр.1/стр.5)

|

52,24

|

82,26

|

|

7

|

Взыскано

платежей по результатам проверок, тыс. руб.

|

89123

|

50000

|

|

8

|

Удельный

вес взысканных платежей по сумме доначисленных (стр.7/стр.1)*100%

|

42

|

19

|

|

9

|

Количество

выездных налоговых проверок, всего

|

121

|

137

|

|

10

|

Количество

выездных налоговых проверок, выявивших нарушения

|

47

|

60

|

|

11

|

Процент

результативности выездных налоговых проверок (стр.10/стр.9)*100%

|

38

|

43

|

Вместе с тем, в контрольной работе ИФНС

по Советскому району г. Красноярскавозможно проследить и ряд

недостатков, среди которых большинство связано именно с проведением выездных

налоговых проверок:

- налицо слабо отработанная процедура осуществления аналитической

работы на этапе предпроверочного анализа, о чем свидетельствует нестабильные

тенденции в количестве проведенных за период 2015-2016гг. выездных и

камеральных налоговых проверок, а также рост числа выездных налоговых проверок,

проведенных Инспекцией в 2016 году по сравнению с 2015 годом.

Дополнительным фактом служит и достаточно слабая организация

выездных налоговых проверок, о чем нам говорят невысокие проценты

результативности данных проверок с небольшой положительной динамикой в

рассматриваемом периоде. О слабой организации процесса выездных налоговых

проверок говорит нам и показатель доначисленных платежей по результатам их

проведения, а точнее его снижение на 68% в 2016 году по сравнению с 2015 годом;

-недостаточная автоматизация процедуры организации и

сопровождения выездных налоговых проверок. В этой связи, сформулированные

направления повышения эффективности контрольной работы налоговых органов,

должны касаться, главным образом, совершенствования организации и проведения

налоговых проверок.

Безусловно, выездная налоговая проверка является наиболее

результативной формой налогового контроля, поскольку в ходе ее проведения

помимо общих для камеральных и выездных проверок методов налогового контроля

могут быть применены такие методы, существенные для выявления налоговых

правонарушений, как отбор налогоплательщиков для проведения выездных проверок;

предпроверочный анализ финансово-хозяйственной деятельности налогоплательщика,

включенного в план проведения выездных налоговых проверок; осмотр помещений и

территорий, используемых для извлечения дохода (прибыли); выемка документов и

предметов; инвентаризация имущества налогоплательщика; методы контроля и в

рамках взаимодействия с органами внутренних дел и др.

Однако, неоспорим и тот факт, что выездная налоговая проверка

представляет собой дорогостоящее и трудоемкое мероприятие, которое требует

больших бюджетных затрат на его осуществление, затрат рабочего времени, а также

высокого уровня квалификации сотрудников налоговых органов и в меньшей степени

поддается алгоритмизации и автоматизации, нежели чем камеральная проверка.

Вместе с тем, в связи с принятием Федерального закона от 27 июля

2006 года №137-Ф3 [3] возможности по проведению камерального контроля

ограничены, поэтому выявление налоговых правонарушений перемещается в плоскость

выездных проверок. Ограниченность кадровых и материальных ресурсов, равно как и

ограничения по проведению выездных проверок, установленные ст.89 НК РФ [4],

ставят в зависимость результативность контроля от результативности процесса

подготовки к выездным проверкам, состоящего из следующих этапов:

1) получение и анализ информации о деятельности

налогоплательщиков из внутренних и внешних источников с последующим

формированием на ее основе «Досье налогоплательщика»;

2) отбор налогоплательщиков для проведения выездных проверок, по

результатам которого формируется список кандидатов для проверки;

3) комплексная работа по углубленному анализу информации о

включенных в план налогоплательщиках с целью создания условий для более эффективного

проведения контрольных мероприятий – так называемый «предпроверочный анализ».

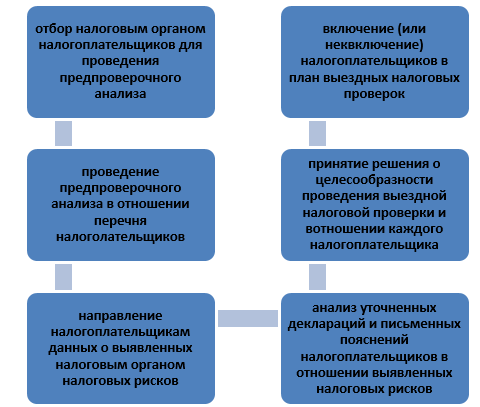

По нашему мнению, планирование и организация проведения выездной

налоговой проверки должно осуществляться по определенной схеме (рисунок 1).

Рисунок 1 -Этапы планирования и назначения выездной налоговой

проверки

И здесь основным этапом должен стать предпроверочный анализ. Этап

подготовки и проведения предпроверочного анализа включает следующие элементы:

структурирование информационного досье о налогоплательщике; осуществление

предпроверочных мероприятий; формирование выводов и рекомендаций по проведению

выездной проверки; оформление результатов аналитических исследований [5].

Конечной целью предпроверочного анализа является выработка

оптимальной стратегии предстоящей выездной налоговой проверки, обеспечивающей

рациональное использование всех необходимых методов налогового контроля. Именно

на этапе предпроверочного анализа сотрудникам налоговых органов следует собрать

максимально полную информацию о налогоплательщике как из внешних, так и из

внутренних источников, осуществить анализ финансово-экономических показателей

деятельности налогоплательщика.

Данный анализ включает в себя следующие существенные моменты:

1) анализ динамики сумм исчисленных и уплаченных налоговых

платежей (оцениваются рост (снижение) сумм исчисленных налогов, своевременность

и полнота их уплаты, причины неуплаты);

2) финансовый анализ организации (исследуются показатели

рентабельности, деловой активности, финансовой устойчивости, платежеспособности);

3) анализ динамики налоговой нагрузки;

4) сравнительный анализ показателей финансово-хозяйственной

деятельности налогоплательщика с показателями аналогичных налогоплательщиков по

отраслевому признаку;

5)анализ соответствия налогоплательщика общедоступным критериям

самостоятельной оценки риска; различным видам налогов и бухгалтерской

отчетности.

На этапе формирования выводов и результатов предпроверочного

анализа целесообразно производить ранжирование налогоплательщиков по критерию

вероятности обнаружения налоговых правонарушений для обоснования необходимости

проведения выездных налоговых проверок в отношении экономических субъектов.

Заключительным этапом предпроверочного анализа выступает оформление результатов

аналитических исследований [6].

Аналитическая записка по результатам проведенного

предпроверочного анализа должна включать в себя следующие пункты [7]:

1. Выводы по всем этапам проведения предпроверочного анализа,

которые должны содержать суть основных предполагаемых нарушений налогоплательщика

по конкретным видам налогов с указанием отчетного (налогового) периода и норм

налогового законодательства.

2. Предполагаемые направления проведения выездной налоговой

проверки, а также перечень основных вопросов, подлежащих обязательному

исследованию при проведении выездной налоговой проверки.

3. Перечень мероприятий налогового контроля, которые необходимо

провести в ходе выездной проверки в целях сбора недостающей информации для

доказательства совершения вменяемых плательщику налоговых правонарушений.

4. Предложения о необходимости привлечения сотрудников

правоохранительных органов.

5. Предложения по предполагаемому количественному составу

проверяющей группы (с учетом определенных оптимальных направлений предстоящей

проверки, а также масштабов деятельности и организационной структуры

налогоплательщика).

6. Предполагаемые сроки проведения проверки.

7. Предложения о необходимости проведения проверки валютного

законодательства, законодательства о применении контрольно-кассовой техники и

т.п.

Одной из первостепенных задач, направленных на совершенствование

налогового контроля в ИФНС по Советскому району

г. Красноярска, является переход к информационным технологиям, которые

должны повысить уровень производительности в налоговых органах, что, в свою

очередь, несомненно, скажется на эффективности их контрольной работы в сфере

камеральных и выездных налоговых проверок.

Стоит отметить, что налоговый контроль выступает как одно из

направлений финансового контроля, следовательно, с помощью налогового контроля

государство может регулировать отношения в налоговой сфере. Можно сказать, что

от реального размера поступления налоговых выплат зависит состояние

национальной экономики, обороноспособность, социальное обеспечение и другое,

так как основную часть бюджета государства составляют налоговые поступления.

Так же необходимо иметь в виду, что задачей

социально-экономической политики страны является устройство действенной системы