Валютний курс та його динаміка

Зміст

Вступ

. Сутність валютного курсу

. Види валютних курсів

.Фактори впливу на коливання

валютного курсу

. Аналіз динаміки курсу

національної валюти України (за 2009-2013 роки)

Висновок

Список використанної літератури

Додатки

Вступ

Актуальність теми дослідження.

Розвиток економічних систем завжди супроводжується впливом різноманітних явищ,

які мають сталий та змінний характер і призводять до позитивних або ж

негативних наслідків. У сучасних умовах економічної глобалізації нагальним

постає питання можливості передбачення будь-яких подій з метою отримання вигід

або уникнення втрат як на загальнодержавному рівні, так і на рівні окремого

суб’єкта господарювання. На сьогоднішній день неможливо перерахувати всі

фактори, що впливають на економічну ситуацію на макрорівні (політична,

економічна, соціальна ситуації як в середині країни, так і за її межами). У

всій цій сукупності факторів важко переоцінити значимість валютного курсу, який

стає одним з основних комплексних макроекономічних показників, що впливає не

лише на зовнішньоекономічну діяльність країн, а й загалом на

соціально-економічний розвиток.

Враховуючи нестабільність і

непостійність сучасної економічної ситуації в країні та за кордоном, доволі

перспективним є дослідження режимів валютного курсу, зіставлення їх дії в

розвинених країнах та можливості ефективного використання цих режимів в

Україні. Оскільки, забезпечення стійкого економічного зростання, підвищення

рівня життя населення потребує постійного вдосконалення валютної системи

країни.

Мета роботи. Викласти в короткій та

доступній формі основний зміст поняття “валютний курс”; ознайомити з основними

принципами його функціонування; систематизувати фактори впливу на валютний

курс, а також встановлення його ролі для економічної стабільності України.

Об’єкт дослідження. Валютний курс як

ціна будь-якої валюти, виражена через певну кількість іншої валюти.

Предмет дослідження. Валюта як

грошова одиниця, що використовується для вимірювання величини вартості товару

та динаміка її котирування, тобто встановлення курсу.

Аналіз останніх досліджень і

публікацій. Дослідження функціонування валютного курсу проводилися такими

класиками економічної теорії як А. Сміт, Д. Рікардо, Дж. М. Кейнс. Враховуючи

значимість валютного курсу для сучасної економіки, багато науковців займаються

його дослідженням, серед яких Базилевич В.Д., Круш П.В., Савлук М.І., Асист.

М.Я. У переважній більшості науковці досліджують валютний курс в умовах

перехідних економік.

1. Сутність валютного курсу

Саме поняття “валютний курс ” похідне

від визначення валюти. Перш за все, валюта, у широкому розумінні цього поняття,

означає грошову одиницю будь-якої країни (долар, фунт стерлінгів, гривня тощо).

Але найбільш прийнятним є визначення валюти як будь-яких грошових коштів,

формування та використання яких прямо чи опосередковано пов'язано із

зовнішньоекономічними відносинами. Оскільки міжнародні економічні відносини

потребують виміру вартісного співвідношення валют різних країн, таким

співвідношенням є валютний курс. Валютний курс - це ціна грошової одиниці

однієї країни, виражена у грошових одиницях інших країн або в міжнародних

розрахункових одиницях (СДР, євро).

Валютний курс у зовнішньоекономічній

діяльності виконує надзвичайно важливі функції:

інтернаціоналізації грошових

відносин різних країн, що створює цілісну світову систему грошей;

зіставлення вартостей (цін)

національного і світового ринків, що дозволяє національні витрати порівнювати

із суспільно необхідними інтернаціональними витратами праці;

перерозподілу національного продукту

між країнами в процесі здійснення ними зовнішньоекономічних зв'язків [5].

При встановленні валютного курсу

необхідно враховувати рівень співвідношення валют у довгостроковому та

короткостроковому періодах. У довгостроковому періоді виявляється вартісна

основа валютного курсу як купівельна спроможність валют, що виражає середні

національні рівні цін на товари, послуги, інвестиції. Таким чином, в основі

базового курсу двох валют лежать пропорції обміну: зіставлення цін стандартного

споживчого кошика (вибраного набору стандартних товарів і послуг).

У короткостроковому періоді часу

визначається поточний курс валют як результат взаємодії на валютному ринку

попиту на валюту і пропозиції валюти до продажу з боку учасників валютного

ринку, включаючи державу в особі центрального банку країни. Поточний курс валют

формується здебільшого на міжбанківському валютному ринку[5].

. Види валютних курсів

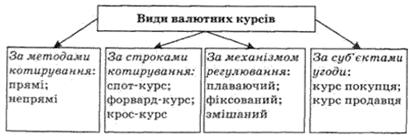

На практиці вартісні пропорції

обміну валют знаходять відображення у вигляді співвідношення купівельної

спроможності валют.

Купівельна спроможність валюти являє

собою сукупність товарів та послуг, які можна придбати за певну національну

грошову одиницю. Паритет купівельної спроможності валюти означає співвідношення

купівельної сили валют. Визначення курсу називається котируванням валюти. Існує

кілька видів котирування валют: пряме, непряме, спот-курс, крос-курс,

форвард-курс (див. Додаток №1).

Якщо одиниця іноземної валюти

виражається у національній валюті, то йдеться про систему прямого котирування.

Система прямого котирування валютних курсів застосовується в більшості країн.

При системі непрямою (зворотного)

котирування, навпаки, одиниця національної валюти оцінюється певною кількістю

одиниць іноземної валюти. Ця система котирування застосовується в Англії, де

один фунт стерлінгів оцінюється в іноземних валютах. На сьогодні окрім

англійського фунта стерлінгів непряме котирування використовують такі валюти:

ірландський фунт стерлінгів, австралійський і новозеландський долари, евро.

Спот-курс - це ціна валюти однієї

країни, виражена у валюті іншої країни, встановлена на момент укладення

товарної угоди за умови оплати на наступний робочий день після дня укладення

угоди.

Форвард-курс -так званий

попереджувальний, тимчасовий курс валют, що показує, яку вартість матиме валюта

через певний час після укладення угоди.

Крос-курс - це співвідношення між

двома валютами, яке встановлюється, виходячи з їхнього курсу відносно третьої

валюти.

Сучасний етап грошово-валютних

відносин характеризується такими режимами регулювання валютних курсів:

плаваючий, фіксований, змішаний.

Плаваючий валютний курс

встановлюється вільно, виходячи зі співвідношення попиту й пропозиції на певну

валюту в умовах вільного грошового ринку. Режим плаваючого валютного курсу

найбільш поширений у країнах з розвинутою ринковою економікою і високим рівнем

доходів. Його успішне використання можливе за умов економічної і політичної стабільності,

повної відсутності інфляції або незначного її рівня, виваженої макроекономічної

політики держави.

Фіксований валютний курс передбачає

встановлення твердих зареєстрованих паритетів, що покладені в основу валютних

курсів і підтримуються державними фінансовими органами. Фіксовані валютні курси

використовуються за умови наявності в країнах кризових явищ, при нестабільній

економіці, високих темпах інфляції тощо.

Змішаний валютний курс

встановлюється на основі взаємодій сил вільного ринку з певним регулюванням

курсу урядовими фінансовими органами. Тому змішаний валютний курс можна

охарактеризувати як контрольований плаваючий курс. Його метою є запобігання

надмірному підвищенню або зниженню валютного курсу, тобто встановлення так

званого курсового "валютного коридору.

Зазвичай встановлюються валютні

курси продавця - вищий і покупця - нижчий. Різниця між ними (маржа) становить

дохід банків і комерсантів, які здійснюють валютні операції[4].

3. Фактори впливу на коливання

валютного курсу

Як будь-яка ціна, валютний курс

відхиляється від вартісної основи - паритету купівельної спроможності валют -

під впливом попиту та пропозиції валюти. Співвідношення такого попиту та

пропозиції залежить від багатьох чинників, які відображають зв'язок валютного

курсу з іншими економічними категоріями - вартістю, ціною, грошима, процентом,

платіжним балансом та ін.

Розрізняють кон'юнктурні та

структурні (довгострокові) чинники, які впливають на валютний курс.

Це можуть бути, наприклад, політичні

фактори, що включають політичні зміни в законодавчій і виконавчій владі,

політичні рішення, що тягнуть за собою безпосередні зміни у валютно-грошовій

системі країни.

Не менш важливим є психологічні

фактори, які у більшості випадків стосуються поведінки з боку населення, а саме

відкладений попит, очікування інфляції, слабке економічне мислення у переважної

більшості активного населення, відсутність досвіду переходу до ринкових

відносин, орієнтація цін не на власну, а на іноземну валюту, недовіра до

національної валюти.

Центральний банк відіграє свою роль

на валютному ринку, виконуючи обрану валютну політику в державі. Державне

регулювання валютного курсу спрямоване на його підвищення або зниження виходячи

із її завдань.

Рівень реальних відсоткових ставок

визначає для інвесторів загальну прибутковість вкладень в економіку країни.

Зростання відсоткових ставок означає подорожчання грошей, а відтак сприяє

зміцненню курсу національної валюти.

Спекулятивні валютні операції - це

переважно операції з валютою, які приносять дохід від зміни курсів валют.

Основою спекулятивних операцій є обмінні (конверсійні) операції. Якщо курс будь-якої

валюти має тенденцію до зниження фірми та банки завчасно продають її на більш

стійкі валюти, що погіршує позиції ослабленої валюти. Валютні ринки швидко

реагують на зміни в економіці та політиці, на коливання курсових співвідношень

[7].

Поряд з кон'юнктурними чинниками,

вплив яких важко передбачити, на попит та пропозицію валюти, тобто на динаміку

її курсу, впливають і відносно довгострокові тенденції, які визначають стан

тієї чи іншої національної грошової одиниці у валютній ієрархії [6].

Темпи інфляції та її очікування є

одним із вирішальних факторів курсоутворення. Співвідношення валют за їх

купівельною спроможністю (паритет купівельної спроможності) є своєрідною віссю

валютного курсу, тому на валютний курс впливають темпи інфляції.

Стан платіжного балансу. Активний

платіжний баланс сприяє підвищенню курсу національної валюти, бо при цьому

збільшується попит на неї з боку зовнішніх боржників. Пасивний платіжний баланс

породжує тенденцію до зниження курсу національної валюти, тому що боржники продають

її на іноземну валюту для погашення своїх зовнішніх зобов’язань.

Ступінь довіри до національної

валюти як всередині країни, так і з боку іноземних суб’єктів, визначається

станом економіки та політичною ситуацією в країні, а також іншими чинниками, які

впливають на валютний курс, причому учасники валютного ринку враховують не лише

темпи економічного зростання, інфляції, рівень купівельної спроможності валюти,

співвідношення попиту та пропозиції валюти, а й перспективи їх динаміки[7].

Отже, коливання валютного курсу

впливають на співвідношення експортних та імпортних цін, конкурентоспроможність

фірм, прибуток підприємств. Різкі коливання валютного курсу посилюють

нестабільність міжнародних економічних, зокрема валютно-кредитних та

фінансових, відносин, викликають негативні соціально-економічні наслідки,

втрати одних та виграші інших країн.

При зниженні курсу національної

валюти, якщо не протидіють інші чинники, експортери або отримують експортну

премію при обміні вирученої іноземної валюти, яка подорожчала, на національну

валюту, яка подешевшала, або мають можливість продавати товари за цінами,

нижчими від середньосвітових. Але одночасно зниження курсу національної валюти

впливає на подорожчання імпорту, що стимулює зростання цін у країні, скорочення

ввезення товарів та споживання або розвиток національного виробництва товарів

замість імпортних. Зниження валютного курсу скорочує реальну заборгованість у

національній валюті та збільшує тягар зовнішніх боргів, виражених в іноземній

валюті. Невигідним стає вивезення прибутків, процентів, дивідендів, які

одержують іноземні інвестори у валюті країн перебування. Ці прибутки

реінвестуються або використовуються для закупівлі товарів за внутрішніми цінами

і наступного їх експорту.

При підвищенні курсу національної валюти

внутрішні ціни стають менш конкурентоспроможними, ефективність експорту

знижується, що може призвести до стагнації експортних галузей національного

виробництва. Імпорт, навпаки, розширюється. Стимулюється приплив у країну

іноземних та національних капіталів, збільшується вивезення прибутків на

іноземні капіталовкладення. Зменшується реальна сума зовнішнього боргу,

вираженого в обезціненій іноземній валюті.

Розходження динаміки курсу та

купівельної спроможності валюти впливає на розвиток міжнародних економічних

відносин. Якщо внутрішнє інфляційне знецінення грошей випереджає зниження курсу

валюти, то за інших рівних умов заохочується імпорт товарів з метою їх продажу

на національному ринку за високими цінами. Якщо зовнішнє знецінення валюти

випереджає внутрішнє, яке викликається інфляцією, то виникають умови для

валютного демпінгу - масового експорту товарів за цінами, нижчими від

середньосвітових з метою витіснення конкурентів на зовнішніх ринках.

4. Аналіз динаміки курсу

національної валюти України (за 2009-2013 роки)

У 2009 році динаміка курсу гривні

зазнала значних коливань. На початку року спостерігалося падінням курсу гривні

відносно долара США, влітку - певна його стабілізація, а восени знову

відновився девальваційний тиск на гривню, який вдалося подолати наприкінці

року. Протягом 2009 року офіційний курс гривні відносно долара США знизився на

3.7% порівняно з 52.5% у 2008 році.

Динаміка курсу гривні до інших

світових валют віддзеркалювала кон'юнктуру міжнародних ринків, на яких зокрема

спостерігалося знецінення долара США відносно євро. Відповідно до цих тенденцій

офіційний курс гривні до євро у 2009 році знизився на 5.5%, а до російського

рубля - на 0.7% (див. Додаток №2) [8].

У 2010 році динаміка ринкового курсу

гривні перебувала під впливом пропозиції іноземної валюти і попитом на неї на

внутрішньому ринку. Коливання обмінного курсу гривні до долара США протягом

2010 року були помітнішими, ніж у попередньому році (див. Додаток №3).

У липні 2010 року РЕОК гривні

знизився на 2,5 % у порівнянні з червнем. Здебільшого це було викликано змінами

у динаміці номінального ефективного обмінного курсу гривні, який зменшився на

2,1 %. Цьому сприяла девальвація долара США до євро на міжнародних ринках.

Водночас інфляційний диференціал зменшився на 0,4 %, оскільки інфляція в

Україні була нижчою, ніж її середньозважений рівень в країнах - основних

торговельних партнерах. Відносно грудня 2009 року РЕОК гривні підвищився на 7,8

%[12].

За даними НБУ в серпні 2011 року

надходження іноземної валюти від нерезидентів перевищили валютні перекази на їх

користь на 1,7 млрд. дол. США, що сприяло збереженню чистої пропозиції

іноземної валюти на безготівковому сегменті валютного ринку та зменшенню

чистого попиту на неї на готівковому. Національний банк України впродовж місяця

здійснював операції як з купівлі, так і з продажу іноземної валюти. Додатне

сальдо його валютних інтервенцій становило 322,4 млн. дол. США. Обсяг

міжнародних резервів у серпні збільшився на 1,04 % - до 38,2 млрд. дол. США.

На їх динаміку, крім валютних інтервенцій,

впливали курсова переоцінка в умовах девальвації долара США до євро на світових

валютних ринках та здійснення планових платежів Уряду України з обслуговування

зовнішнього державного боргу [1, 2].

З 16 листопада 2012 року

Національний банк запровадив обов’язковий продаж 50% валютної виручки суб’єктів

зовнішньоекономічної діяльності та скоротив строки розрахунків за операціями

експорту та імпорту товарів до 90 календарних днів (див. Додаток №4).

На безготівковому ринку відбулося

незначне укріплення гривні відносно долара США: середньозважений курс гривні до

долара США на міжбанківському ринку ревальвував на 0,08% (з початку року -

девальвував на 0,76%) з 8,0954 грн./дол. США на кінець жовтня до 8,0892

грн./дол. США на кінець листопада( див. Додаток №5).

Однак така ревальвація за підсумком

листопада, як і у вересні, пояснюється підвищенням курсу в останній день

місяця, тоді як упродовж місяця курс гривні відносно дол. США коливався в

коридорі 8,1-8,15 грн./дол. США.

Офіційний курс гривні до долара США

впродовж листопада не змінювався і залишався на рівні кінця липня - 7,993

грн./дол. США[10].

У липні 2013 року ситуація на

валютному ринку залишалася стабільною і за рахунок подовження до листопада 2013

року реалізації запроваджених з листопада 2012 року адміністративних важелів

впливу, і внаслідок зниження девальваційних очікувань серед населення та

суб’єктів господарювання.

На міжбанківському ринку курс гривні

коливався в діапазоні від 8,0805 грн./дол. США до 8,1414 грн./дол. США. При

цьому гривня незначно ревальвувала відносно долара США - на 0,24% з 8,1256

грн./дол. США на кінець червня 2013 року до 8,1058 грн./дол. США на кінець

липня[11].

валюта ринковий курс

купівельний

Висновок

Таким чином, для відкритої економіки

України, з її вразливістю до зовнішніх "шоків", принципове значення

має ефективне функціонування режиму регулювання валютного курсу. Забезпечення

стійкого економічного зростання, підвищення рівня життя населення потребує

постійного вдосконалення валютної системи країни[3].

Валютний курс має двояку природу,

оскільки не існує точної його величини, яка була б вигідна усім учасникам

економічних відносин: підвищення і зниження валютного курсу збільшує прибутки

одних сторін, залишаючи у програші інших.

Таким чином, враховуючи

нестабільність і непостійність сучасної економічної ситуації в країні та за

кордоном, управлінський персонал підприємств та їх працівники особливу увагу

повинні приділяти змінам валютного курсу та проводити аналіз факторів, що

здійснюють на нього вплив з метою отримання можливості передбачення майбутніх

подій, що забезпечить уникнення значних втрат.

В свою чергу, для стабілізації

ситуації на валютному ринку і недопущення надмірних курсових стрибків необхідні

такі умови: посилення ролі НБУ в процесах курсоутворення шляхом як активних

валютних інтервенцій, так і підвищення жорсткості правил торгівлі на валютному

ринку; розвитку механізмів управління гнучким валютним курсом з метою

недопущення його різких стрибків і збереження оптимальної динаміки реального

обмінного курсу гривні шляхом зниження темпів інфляції також суттєве посилення

ролі валютних обмежень у системі валютного регулювання НБУ до моменту

стабілізації ситуації на ринку.

Список використанної літератури

1. Постанова НБУ № 475 Про

зміну строків розрахунків за операціями з експорту та імпорту товарів і

запровадження обов'язкового продажу надходжень в іноземній валюті від

16.11.2012 .

. Постанова НБУ № 479 Про

встановлення розміру обов'язкового продажу надходжень в іноземній валюті від

16.11.2012.

. Асист. М.Я. Регулювання

валютного курсу та його оптимальний режим для України //Науковий вісник НЛТУ

України. - 2011. - №21.3.

. Базилевич В.Д. Економічна

теорія: Політекономія. - 2008.

. Круш П.В. Гроші та кредит -

2010.

. Савлук М.І. Гроші та кредит.

- К.: Кнеу, 2001.

. Чирка Д.М. Валютний курс та

його вплив на діяльність суб’єктів господарювання // Вісник ЖДТУ. - 2010. - №3.

9. Валютний ринок України

станом на 01.09.2011

. Валютний ринок України станом

на 01.11.2012

. Валютний ринок України станом

на 01.07.2013

Додаток №1

Додаток №2

Додаток №3

Додаток №4

Додаток №5