Развитие системы ипотечного кредитования

Введение

Во всем мире ипотечное кредитование давно уже

стало классической сферой банковской деятельности. В развитых странах на этот

вид кредитования приходится до трети совокупных активов кредитных организаций.

В нашей стране аналогичный показатель составляет лишь доли процента.

Одной из основных задач банков в рыночной

экономике является превращение сбережений населения в инвестиции в реальный

сектор экономики. В большинстве стран мира приобретение жилья в кредит является

не только основной формой решения жилищной проблемы, но и сферой экономической

деятельности, ключевую роль в которой играют банковские и другие кредитные

структуры. Государство же выполняет вспомогательную функцию через установление

общих правил, обеспечивающих эффективность взаимодействия всех участников

процесса жилищного кредитования, а также при необходимости прямым или косвенным

образом использует бюджетные средства для привлечения дополнительных частных

инвестиций в жилищную сферу и оказания содействия гражданам в приобретении жилья.

Зарубежный опыт показывает, что ипотечное

кредитование обладает как минимум четырехкратным мультипликативным эффектом,

т.е. каждый рубль кредита в конечном итоге вовлекает в хозяйственный оборот не

менее четырех рублей средств населения. Поэтому благодаря ипотеке можно

задействовать те огромные финансовые средства, которые хранятся на руках

населения в виде наличной иностранной валюты и объемы которых сопоставимы с

государственным бюджетом страны.

Одновременно ипотека будет способствовать

восстановлению доверия населения к государственным и коммерческим банкам,

поскольку граждане, кредитующиеся в банке, как правило, держат в нем и свои

депозитные и расчетные счета. Ипотечное кредитование и есть тот механизм,

который обеспечивает взаимосвязь между денежными ресурсами населения, банками и

предприятиями стройиндустрии, направляя финансовые средства в реальный сектор

экономики.

Целью развития системы ипотечного кредитования

является, с одной стороны, улучшение жилищных условий населения, а с другой,

стимулирование спроса на рынке недвижимости и строительства.

Кроме этого поддержка государством развития

ипотечного кредитования является одной из основных предпосылок достижения

реального экономического роста в стране. Особое место ипотечного кредитования в

системе рыночной экономики определяется и тем, что оно является одним из самых

проверенных в мировой практике и надежных способов привлечения внебюджетных

инвестиций в жилищную сферу.

Все вышесказанное определяет особую актуальность

темы исследования.

Основная цель данного исследования заключается в

выявлении проблем и оценке перспектив дальнейшего развития ипотечного

кредитования в РФ.

Для достижения поставленной цели в работе

решаются следующие задачи:

. изучаются теоретические основы ипотечного

кредитования;

. определяется сущность, значение и

классификация ипотечных кредитов, субъектов и объектов ипотечного кредитования;

. раскрываются сущность зарубежных моделей

ипотечного кредитования, основные принципы особенности формирования системы

ипотечного кредитования в РФ, а также общий подход к определению эффективности

ипотечного кредитования;

. дается краткая характеристика ОАО «Сбербанк

России»

. анализируются основные ипотечные программы ОАО

«Сбербанк России» и оценивается их эффективность;

. разрабатываются рекомендации по

совершенствованию ипотечного кредитования в ОАО «Сбербанк России»

Объектом исследования является Открытое

Акционерное Общество Сберегательный банк Российской Федерации, далее в работе

ОАО «Сбербанк России»

Предметом исследования является ипотечное

кредитование в РФ на примере ОАО «Сбербанк России»

В процессе работы были использованы

нормативно-правовые акты Российской Федерации, финансовая и бухгалтерская

отчетность ОАО «Сбербанк России», книги и статьи ведущих отечественных и

зарубежных ученых-экономистов.

1. Теоретические основы ипотечного

кредитования

.1 Понятие и сущность ипотечного

кредитования

Ипотека как элемент хозяйственной жизни уходит

глубокими корнями в историю. По-гречески "hypotheca" - подставка,

подпорка. Цель ипотеки как формы обеспечения заключается в предотвращении

опасности, связанной с негласными способами установления прав на недвижимость.

Ипотека препятствовала переходу имущества к

другому владельцу, так как обеспечение заключалось не в личности собственника,

а в стоимости его имущества. С течением времени слово стало употребляться для

обозначения залога.

В историческом процессе развитие института

залога ипотека представляет собой наиболее совершенную форму. Она оптимально

соответствует потребностям поземельного кредита и экономическим условиям его

предоставления и обеспечения. Ее могли устанавливать на все имущество должника.

Кредитор при установлении договорной ипотеки на имущество должника не мог быть

уверен, что этим самым имуществом не обеспечивается какое-нибудь другое

безгласное требование, которое может конкурировать с его ипотечным правом и

даже иметь перед ним преимущество.

Постепенно ипотека входит и в средневековое

европейское законодательство. В Германии она появляется не ранее XIV столетия

(до этого господствует принцип личной ответственности за долги), во Франции - с

конца XVI в.

В законодательстве европейских стран ипотека

имеет уже две характерные черты. Во-первых, она применима только к

недвижимости; во-вторых, продажа заложенного имения производится не самим

кредитором, а при посредстве суда. Для кредитора ипотека становится самым

верным средством получить "обеспечение по долгам", не принимая в свое

владение имение должника и не опасаясь конкуренции кредиторов. Ипотека

становится надежным вещным правом, но только после внесения специальной записи

об ипотеке в особую книгу. Отдельная продажа частей не лишала кредитора права

требовать удовлетворения из них долга в полной сумме. Ипотека распространялась

на недвижимость (как правило, имение) и не зависела от смены владельца.

В дореволюционной России ипотека как юридическое

право действует лишь с момента внесения записи в вотчинную книгу. Кредитор в

случае невыполнения должником обязательства имеет право на удовлетворение иска

из заложенного имения, в чьих бы руках оно ни находилось. В США и

Великобритании ипотека (mortgage) имеет свою особенность: на период выполнения

должником основного обязательства все права на владение имуществом и титул

собственности автоматически переходят от должника к кредитору по ипотеке.

Таким образом, исторически ипотечное

кредитование было порождено хозяйственными отношениями как наиболее надежная

форма обеспечения обязательств должника. Современный термин "ипотека"

означает форму обеспечения исполнения каких-либо обязательств должника недвижимым

имуществом. Наиболее распространенной формой обязательств, обеспечиваемых

ипотекой, является кредит. Кредит, обеспечиваемый залогом недвижимости,

называется ипотечным кредитом.

В случае невозврата долга или невыполнения иных

обязательств должником заложенная недвижимость служит для удовлетворения

претензий кредитора, либо сразу переходя в его собственность, либо через

реализацию залога и погашения обязательства должника за счет вырученных от

реализации средств.

Благодаря особенности недвижимого имущества,

прочно связанного с землею, ипотека, с одной стороны, является надежным

способом обеспечения обязательств, а с другой стороны - не требует

обязательного нахождения ее у кредитора.

Российское законодательство определяет ипотеку

как способ обеспечения обязательств, при котором кредитор-залогодержатель

приобретает право в случае неисполнения должником обеспеченного ипотекой

обязательства получить удовлетворение за счет заложенного недвижимого имущества

преимущественно перед другими кредиторами.

Удовлетворение прав кредитора по возврату долга

может осуществляться как за счет средств, вырученных от продажи заложенной

недвижимости на торгах (норма, принятая в законодательстве России и ряда других

стран), так и путем автоматической, с соблюдением принятых процедур, передачи

титула собственности кредитору (подход, используемый в США).

Как уже было отмечено, ипотека как форма

обеспечения наиболее часто применяется в банковском кредитовании. Ипотечное

кредитование жилья является одним из основных сегментов банковского бизнеса.

Существует несколько подходов, определяющих ипотечное кредитование и рынок, на

котором формируются спрос и предложение на ипотечные кредиты.

Определение термина "ипотечное

кредитование" в узком смысле подразумевает под ипотечным кредитованием

разновидность потребительского кредитования, являющегося сегментом ссудного

рынка. В широком смысле ипотечное кредитование рассматривается как целостный

механизм, который не только позволяет совместить интересы заемщиков и

кредиторов, но и включает инвесторов, риэлтеров, застройщиков, страховые

компании и другие субъекты рынка.

Во втором случае, по мнению автора работы,

правильнее говорить о системе ипотечного кредитования - многофакторной модели,

включающей и сам процесс выдачи ипотечных кредитов, и механизмы привлечения

финансовых ресурсов с рынка капиталов, и операции на рынке недвижимости.

Несмотря на существование второго, более широкого определения ипотеки и

безусловную важность других блоков системы ипотечного кредитования, ее основу

все же составляют непосредственно кредитные отношения. В связи с этим было бы

более правильно рассматривать ипотечное кредитование как систему отношений,

возникающих на нескольких рынках по поводу выдачи, обслуживания, продажи

ипотечных активов.

Именно такое комплексное рассмотрение ипотечного

кредитования в системе рыночных отношений наиболее соответствует сегодняшнему

уровню развития ипотечного рынка. В современных условиях в экономически

развитых странах сформировался и активно развивается ипотечный рынок.

Ипотечный рынок - это рынок ипотечных кредитов,

предоставляемых банками и другими учреждениями домашним хозяйствам с целью

приобретения жилья под залог этого (или иного) жилья, и финансовых активов,

размещаемых на рынке с целью привлечения ресурсов в ипотечное кредитование.

Таким образом, из определения видно, что

ипотечный рынок формируется ипотечным сегментом фондового рынка и сегментом

рынка банковских услуг по предоставлению и обслуживанию ипотечных кредитов. В

этом заключается его определенная условность. Однако, несмотря на это,

руководствуясь теоретическим определением рынка как системы соглашений по

поводу купли-продажи товаров и услуг, можно говорить о рынке ипотечного

кредитования как о системе отношений по поводу покупки (через механизмы

фондового рынка) и продажи (путем выдачи кредитов) денежных средств на рынке.

Понятие "ипотечный рынок" (mortgagemarket) относительно недавно

появилось в западной экономической литературе. И сначала использовалось в

профессиональных изданиях по рынку прикладного характера, постепенно вторгаясь

и в научный оборот.

Рынок ипотечного кредитования подразделяется на

первичный и вторичный. На первичном рынке выдаются и могут быть проданы

ипотечные кредиты. На вторичном рынке происходит продажа прав на получение

процентного дохода по кредитам через выпуск специальных ценных бумаг,

приобретение которых предоставляет это право.

Такие ценные бумаги имеют различные качественные

характеристики, такие как наличие кредитного риска, степень обеспеченности

ипотечным пулом и т. д. Бурное развитие фондового рынка и современные

возможности финансового инжиниринга постоянно вызывают к жизни новые виды таких

ценных бумаг. Основными операторами на вторичном рынке являются специальные

организации, основная задача которых - скупка уже выданных ипотечных кредитов,

пакетирование их в пулы по стандартным качественным характеристикам и выпуск на

основе сформированных пулов ипотечных бумаг.

Как уже было отмечено, ипотека может быть

установлена на любое недвижимое имущество, но именно кредитование под залог жилой

недвижимости является наиболее развитой (и важной) формой ипотечного

кредитования. Особая роль рынка ипотечного кредитования жилья, его огромное

значение и быстрый рост определяются помимо социально-экономических факторов

еще и тем, что именно жилье в силу присущих ему характеристик - недвижимого

характера, определенной стандартизованности, легкой оценки, наличием ликвидного

рынка недвижимости - выступает идеальным обеспечением по всем обязательствам

домашних хозяйств (часто финансирование покупки недвижимости за счет кредита

позволяет использовать свободные средства на иные потребительские нужды -

машину, мебель и т. д.)

Кроме того, обеспечение финансовых обязательств

семьи собственным жильем и потенциальная угроза его потери является сильнейшим

мотивирующим фактором своевременного исполнения обязательств.

Товаром (услугой) на рынке является кредит,

предоставляемый для финансирования приобретения жилой недвижимости,

обеспечением возврата которого наряду с будущим доходом заемщика выступает

залог приобретаемого (иногда и иного) жилья. Основными характеристиками данного

товара, как и любого другого кредита, являются: срок кредитования, процентная

ставка (ее величина и тип), план погашения кредита, требования по первому

взносу. Емкость ипотечного рынка определяется платежеспособным спросом на

ипотечные кредиты со стороны домашних хозяйств.

Спрос на рынке ипотек формируют потребители -

семьи, традиционно называемые в экономической литературе домашними хозяйствами

(появился и новый термин - потребительские единицы).

Источником погашения домашними хозяйствами

кредитов являются получаемые членами семьи доходы. Мотивацией потребителей

является стремление повысить качество своих жилищных условий путем приобретения

новой (у молодых семей часто первой) квартиры (дома) за счет средств кредита

(как правило, с небольшим собственным вложением средств в покупку). Это

объясняется тем, что у большинства семей, относящихся к так называемому

среднему классу, основными источниками доходов являются регулярно выплачиваемая

заработная плата и иные постоянные доходы, и на первом этапе, как правило,

отсутствуют значительные сбережения, что делает финансирование приобретения

жилья, являющегося самой дорогой покупкой в структуре расходов любой семьи

данной категории, невозможным.

Таким образом, основным источником погашения

ипотечного кредита являются будущие доходы домашнего хозяйства, а без

привлечения кредита, взятого под будущие ожидаемые доходы, покупка жилой

недвижимости невозможна.

Иными словами, семья, имея определенную уверенность

в будущих доходах, обеспечиваемых преимущественно заработной платой,

предпочитает высокий уровень текущего потребления будущему. Это является

побудительной основой со стороны потребителей. Основными потребителями

ипотечных ссуд являются молодые семьи и семьи, состоящие из супругов среднего

возраста.

В зависимости от своих потребительских

стандартов и уровня ожиданий будущих доходов экономически активные семьи хотят

больше потреблять сейчас, рассчитывая на будущие доходы. При невозможности

удовлетворения данного спроса на рынке возникала бы необходимость многолетнего

накопления на покупку собственного жилья.

Таким образом, основная роль ипотечного

кредитования в системе рыночных отношений заключается в разрешении противоречия

между ожиданиями, задаваемыми стандартами жизни и планами потребления домашних

хозяйств, и их текущими доходами и сбережениями. В этом заключается

экономическая сущность ипотеки. Именно дисбаланс между текущими доходами и

потребительскими стандартами, возникающий вследствие высокой стоимости такого

товара, как жилье, и делает востребованным ипотечное кредитование в

хозяйственном обороте. Как уже отмечалось ранее в других исследованиях,

существующий разрыв между ценой недвижимости и доходом ее пользователя -

препятствие, которое невозможно преодолеть в рамках рынка недвижимости.

Его преодоление возможно лишь за счет создания

механизма привлечения финансовых ресурсов на рынок недвижимости извне - с

финансового рынка. Таким механизмом и является система ипотечного кредитования.

Для приобретателя недвижимости ипотечное

кредитование - способ разрешения противоречия между потребностью в жилье и

уровнем дохода. Для профессиональных участников рынка недвижимости (брокеров,

девелоперов) ипотечное кредитование - механизм расширения спроса на рынке

недвижимости. С помощью ипотечного кредитования получает доступ на рынок

недвижимости основная часть потенциальных приобретателей недвижимости. В свою

очередь, для финансового рынка ипотечное кредитование - способ разрешения

вечного противоречия между доходом и риском.

Включение в состав финансового портфеля ценных

бумаг, обеспеченных недвижимостью, позволяет инвестору сбалансировать свой

портфель, уменьшить риски, характерные для корпоративных ценных бумаг.

Из этих предпосылок, по существу, и вытекают основные

принципы организации ипотечного кредитования - механизмы ипотечного

кредитования должны обеспечивать его конкурентоспособность на финансовом рынке,

т. е. необходимую доходность с учетом специфики недвижимости как способа

обеспечения обязательств и на рынке потенциальных потребителей недвижимости

(заемщиков на рынке ипотечного кредитования).

Ипотечное кредитование способно значительно

расширить потребление домохозяйств и увеличить тем самым совокупный спрос в

экономике.

Однако рост текущего потребления во время взятия

ипотечного кредита сопровождается сокращением потребления в процессе погашения

кредита. Некоторые экономисты считают покупку жилья актом инвестирования.

Спрос на ипотечные кредиты обладает определенной

эластичностью и зависит от стоимости заемных средств и условий их

предоставления: при снижении процентных ставок и увеличении сроков кредитования

доля расходов на обслуживание ипотечной ссуды (выплаты по процентам) в семейном

бюджете сокращается и спрос на кредиты растет. При повышении процентных ставок

наблюдается обратный процесс.Помимо условий предоставления кредитов спрос во

многом зависит от уровня реальных доходов населения, отношения доходов семьи к

стоимости квартиры (часто используемый показатель - коэффициент доступности

жилья, измеряемый как отношение средней рыночной стоимости стандартного жилья к

среднегодовому доходу семьи), их динамики и степень пропорционального

распределения групп населения по шкале доходов при условии наличия большой

категории семей, относящихся к среднему классу.

Предложение на ипотечном рынке создают банки

(универсальные, кооперативные и ипотечные), ссудо-сберегательные организации,

кредитные союзы, страховые компании. Доля той или иной финансовой организации

на рынке ипотечного кредитования во многом зависит от исторического опыта

построения национальной системы ипотечного кредитования, включающего механизм

финансирования жилищных ипотек, и текущих рыночных тенденций.

1.2 Классификация ипотечных

кредитов, субъекты и объекты ипотечного кредитования

Осуществление длительного кредитования возможно

благодаря организованной системе ипотечного кредитования. Система ипотечного

кредитования - это модель организации взаимодействия между рынком ипотечного

кредитования, рынком недвижимости и финансовым рынком.

При формировании национальной системы ипотечного

кредитования правительству и ипотечным кредиторам в силу длительного срока

вложения средств в ипотечные активы приходится решать, каким образом

рефинансировать фонды, использованные на ипотечное кредитование с целью выдачи

новых кредитов.Все методы финансирования ипотечных операций разделяются на

универсальные (присущие и другим видам финансово-кредитных операций) и

специальные методы, характерные только (или преимущественно) для ипотечного

рынка.

Модель системы ипотечного кредитования,

основанная на ипотечных ценных бумагах и механизме секьюритизации ипотечных

активов, в свою очередь подразделяется на одноуровневую и двухуровневую.

Одноуровневая система ипотечного кредитования

основана на механизме, когда сам кредитор выпускает ипотечные ценные бумаги под

обеспечение выданных им ипотечных кредитов, привлекая тем самым ресурсы для

выдачи новых кредитов. Данная система существует в ряде европейских стран

(Германии, Дании).

Двухуровневая модель помимо первичных кредиторов

предполагает наличие специальных компаний-операторов вторичного рынка, основная

функция которых на рынке - скупка ипотечных кредитов, формирование их в пулы по

стандартным качественным характеристикам и выпуск на их основе ипотечных ценных

бумаг. Основная задача данных компаний - это привлечение более дешевых ресурсов

рынка капиталов, чем это могли бы сделать сами первичные кредиторы. Изначально

данная задача выполнялось за счет специального статуса этих организаций,

обязательства которых гарантировались государством. Сегодня, в условиях бурного

роста вторичного рынка ипотек и усложнения структуры рынка, экономия на

привлечении финансовых ресурсов обеспечивается уже не только за счет

специальных государственных привилегий, но и за счет колоссальных объемов

операций этих организаций (возникает эффект экономии на масштабах), четкой

специализации и быстрого роста на этой основе профессионализма в области

развития передовых финансовых технологий, снижения транзакционных издержек.

Двухуровневая система наиболее развита в США,

где рынок ипотечных ценных бумаг опережает рынок бумаг корпораций и практически

сравнялся по объемам с рынком казначейских обязательств США.

Сравнивая обе модели, можно сделать следующие

выводы:

модель вторичного рынка является более гибкой по

сравнению с одноуровневой системой, так как стандарты выдачи и обслуживания

ипотечных кредитов здесь не определяются специальным законом, а устанавливаются

на рынке его участниками (при безусловном воздействии на их формирование

государства через агентства - операторов вторичного рынка, поддерживаемых

государством);

одноуровневая модель требует прямого контроля со

стороны специальных представителей государства за качеством и достаточностью

ипотечного покрытия ценных бумаг;

в одноуровневой модели используется один вид

ценных бумаг, указанных в законе, тогда как система, основанная на вторичном

рынке закладных, позволяет использовать различные инструменты привлечения

средств с рынка.

Таким образом, одноуровневая модель является

менее совершенным механизмом привлечения ресурсов в ипотечное кредитование,

нежели двухуровневая модель, позволяющая использовать различные инструменты

аккумулирования финансовых средств на рынке капиталов.

Ипотечное кредитование оказывает значительное

влияние на рынок недвижимости. Развитие ипотечного кредитования, рост

предложения ипотечных кредитов, снижение процентных ставок значительно

расширяют спрос на недвижимость. Это в свою очередь может привести к повышению

стоимости недвижимости.

При выдаче и рефинансировании ипотечных кредитов

достигается максимальный мультипликативный эффект. Мультипликатор - это

коэффициент, выражающий соотношение между приростом дохода (кредитов банков) и

вызывающий этот прирост увеличением объема инвестиций. Суть мультипликатора

заключается в том, что даже незначительное повышение доходов домохозяйств или

предложения кредитов коммерческими банками может вызвать гораздо большие

изменения в равновесном уровне ВВП. Увеличение мультипликатора происходит в

условиях, когда домашние хозяйства используют прирост их доходов для

наращивания потребления.

По разным оценкам, целевое вложение одной

денежной единицы в ипотечное жилищное кредитование дает 2-3 денежные единицы

прироста ВВП. Иными словами, целевое направление государственных средств через

ипотечный инвестиционно-кредитный механизм в жилищную сферу позволяет достичь

эффекта наибольшего (по сравнению с альтернативными вариантами вложения)

прироста ВВП. Достигается это за счет:

денежного мультипликатора (банк, выдавая кредит,

является источником ресурса для другого банка, который выдает другой кредит за

счет этих средств за минусом средств на инвестирование);

мультипликатора доходов (приростом дохода и

вызывающим этот прирост увеличением объема инвестиционного потребления и ростом

ВВП);

мультипликатора налогов (каждый денежный оборот

генерирует налоги).

Следует также отметить, что в финансировании

приобретения жилья помимо кредита участвуют сбережения домашнего хозяйства (как

правило, не менее 30% от стоимости жилья), превращающиеся в инвестиции.

Таким образом, выделение даже в небольших

объемах бюджетных ресурсов для рефинансирования ипотечных кредитов, выданных

первичными кредиторами, может стать катализатором инвестиционного процесса.

Однако, несмотря на очевидную эффективность государственного стимулирования

расширения совокупного спроса за счет рефинансирования системы ипотечного

кредитования, критики такого подхода считают, что это может привести к росту

инфляции.

Ипотечные кредиты могут быть классифицированы по

различным признакам.

По объекту недвижимости:

земельные участки;

предприятия, а также здания, сооружения и иное

недвижимое имущество, используемое в предпринимательской деятельности;

жилые дома, квартиры и части жилых домов и

квартир, состоящие из одной или нескольких изолированных комнат;

дачи, садовые дома, гаражи и другие строения

потребительского назначения;

воздушные и морские суда, суда внутреннего

плавания и космические объекты;

незавершенное строительством недвижимое

имущество, возводимое на земельном участке в соответствии с требованиями

законодательства Российской Федерации.

. По целям кредитования: жилищное кредитование:

приобретение готового жилья в многоквартирном

доме либо отдельного дома на одну или несколько семей в качестве основного или

дополнительного места жительства; приобретение дома для сезонного проживания,

дачи, садовых домиков с участками земли; приобретение земельного участка под

застройку;

на строительство, реконструкцию, капитальный

ремонт индивидуального жилья, домов сезонного проживания, на инженерное

обустройство земельного участка (прокладку коммуникационных сетей);

строительство и приобретение готового жилья с

целью инвестиций. Как правило, кредиты на приобретение готового жилья

предоставляются единым разовым платежом. Кредитование строительства жилья

происходит поэтапно: каждый последующий платеж осуществляется только после

завершения очередного этапа строительства;

на разработку земельного участка;

на развитие сельского хозяйства;

на развитие производства;

кредиты под залог имеющейся недвижимости на

различные нужды заемщика.

. По виду кредитора.

Данная классификация может быть произведена: по

статусу, по принадлежности и по степени специализации (табл. 1).

Таблица 1

|

По

статусу

|

По

принадлежности

|

По

степени специализации

|

|

Банковские

Небанковские

|

Государственные

|

Универсальные

Специализированные

|

|

Частные

|

|

|

Общественные

|

|

. По виду заемщиков: как субъектов кредитования:

кредиты, предоставляемые застройщикам и

строителям;

кредиты, предоставляемые непосредственно

будущему владельцу жилья;

по степени аффилированности заемщиков кредиты

могут предоставляться:

сотрудникам банков;

сотрудникам фирм - клиентов банка;

клиентам риелторских фирм;

лицам, проживающим в данном регионе;

всем желающим.

В зависимости от статуса заемщика могут в

значительной степени меняться условия кредитования.

. По способу предоставления кредита (жилищное

ипотечное кредитование).

Немецкая модель. Для получения ипотечного

кредита заемщик в течение определенного времени накапливает оговоренную в

договоре денежную сумму, которая составляет 40-50% от суммы, обозначенной в

контракте. После этого он имеет право на получение кредита.

Американская модель. Заемщик вносит первоначальный

взнос в размере 20-30% от стоимости приобретаемой недвижимости. На недостающую

сумму ему предоставляется кредит.

При этом в качестве первоначального взноса может

быть принято в зачет имеющееся жилье или жилищные сертификаты.

. По способу рефинансирования.

Ипотечным кредитованием занимаются различные

кредитные институты. Особенности их деятельности заключаются в способе

рефинансирования выдаваемых кредитов (табл. 2).

Таблица 2 - Способы рефинансирования ипотечных

кредитов

|

№

п/п

|

Способ

рефинансирования

|

Вид

кредитного института

|

|

1

|

Выпуск

ипотечных облигаций

|

Ипотечные

банки

|

|

2

|

Предварительные

накопления заемщиков, государственные субсидии

|

Стройсберкассы

|

|

3

|

Собственные,

привлеченные и заемные средства (в том числе займы международных организаций)

|

Универсальные

банки

|

|

4

|

Продажа

закладных ипотечному агентству или крупному ипотечному банку

|

Кредитные

учреждения, занимающиеся ипотечным кредитованием и заключившие договор с

ипотечным агентством или крупным ипотечным банком

|

. По способу амортизации долга:

постоянный ипотечный кредит;

кредит с переменными выплатами;

кредит с единовременным погашением согласно

особым условиям;

ипотечные кредиты с индексацией непогашенной

суммы долга;

ипотечные кредиты, предусматривающие финансовый

интерес кредитора.

. По виду процентной ставки:

кредит с фиксированной процентной ставкой;

кредит с переменной процентной ставкой.

. По возможности досрочного погашения:

с правом досрочного погашения;

без права досрочного погашения;

с правом досрочного погашения при условии уплаты

штрафа.

. По степени обеспеченности (величине

первоначального платежа).

Сумма кредита может составлять от 30 до 100%

стоимости заложенного имущества. Кроме того, ипотечные кредиты могут быть:

обычными и комбинированными (выдаваемыми

несколькими кредиторами);

субсидируемыми и выдаваемыми на общих условиях.

1.3 Особенности ипотечного

кредитования коммерческими банками в Российской Федерации

В зависимости от объекта кредитования, кредитной

политики и организационной структуры каждый коммерческий банк определяет свою

технологию ипотечного кредитования. При многовариантности различных элементов

организации процесса кредитования можно констатировать во всех банках наличие

следующих пяти основных этапов технологии выдачи и погашения ипотечного

кредита:

предварительное рассмотрение заявки на кредит и

собеседование с предполагаемым заемщиком;

андеррайтинг;

принятие решения о выдаче ипотечной ссуды;

оформление кредитного договора и договора о

залоге;

сопровождение кредита и контроль за исполнением

кредитного договора.

На первом этапе банк разъясняет заемщику условия

выдачи ипотечного кредита и предлагает заполнить ему заявление, которое по

существу можно рассматривать как анкету, содержащую сведения, представляющие

интерес для банка с точки зрения минимизации рисков, связанных с кредитованием.

Уже на первом этапе процесса кредитования важно, по возможности, более полно

оценить риски. Если в ходе собеседования кредитный работник не получит

удовлетворительные ответы на ключевые вопросы, связанные с выдачей кредита, то

просьба о его выдаче отклоняется, при этом необходимо аргументировано объяснить

причины, по которым кредит не может быть предоставлен.

Если же кредитный работник принял положительное

решение, он информирует возможного заемщика о том, какие документы и сведения

необходимы банку для дальнейшего рассмотрения кредитной заявки.

Второй этап заключается в том, чтобы оценить

потенциальную возможность заемщика ввергнуть кредит и оценить степень его

обеспечения. На этом этапе участвуют специалисты банка или фирмы по оценке

залога, юридическая служба и служба безопасности банка. Если в качестве залога

предлагается существующая квартира заемщика, то изучаются: состав помещений,

планировка, общая и жилая площадь; продолжительность эксплуатации; состояние

конструкций, стен, полов и потолков; состояние инженерный коммуникаций -

отопление, водоснабжение, электроснабжение, канализация и др.; необходимость

ремонта или модернизации в настоящий момент либо в будущем. В результате

изучения этих факторов определяется стоимость предполагаемого залога. В

качестве залога могут быть предложены и другие виды недвижимости, например

земельный участок или летний дом, а также движимое имущество, например

автомашина, ювелирные изделия или коллекций произведений искусства. Специалисты

оценивают каждый предмет. Если в качестве залога предлагается строящаяся

квартира, то изучается проектно-сметная документация, сроки строительства,

репутация фирмы - застройщика и подрядной организации. Следует отметить, что в настоящее

время в России получил развитие ипотечный жилищный кредит, когда денежные

средства предоставляются на покупку квартиры, под залог имеющегося жилья.

Результаты анализа используются для того, чтобы

определить в дальнейшем сумму ссуды, возможный первоначальный взнос собственных

средств и предварительные сроки погашения кредита.

В этих целях рассматриваются следующие доходы:

заработная плата, премии, доход в форме комиссионного вознаграждения, доход в

идее дивидендов и процентов, пенсионные выплаты, доход в идее арендной платы и

др., а также финансовые обязательства: оплата жилья, коммунальные платежи,

налоги, страховые выплаты, ранее принятые долговые обязательства, медицинское

страхование и др.

Результаты андеррайтинга оформляются в виде

справки или заключения и передаются на рассмотрение кредитного комитета.

На третьем этапе кредитный комитет рассматривает

материалы, полученные в процессе андеррайтинга, и изучает соответствующие

документы, после чего принимает решение о выдаче ссуды или об отказе в ее

представлении.

При положительном решении кредитного комитета

соответствующий работник составляет для клиента примерную смету расходов,

связанных с оформление ипотечного кредита. В смете могут быть предусмотрены

следующие статьи: комиссионные риэлторам; расходы по оценке залога; оплата за

получение документов о залоге из органов регистрации недвижимости; нотариальный

сбор за регистрацию договора купли-продажи; нотариальный сбор за регистрацию

договора залога; страхование предмета залога.

На четвертом этапе банк заключает с заемщиком

кредитный договор. При заключении договора стороны руководствуются основными

положениями, предусмотренными Гражданским кодексом Российской Федерации, с

учетом особенностей кредитной политики банка.

По кредитному договору банк кредитор обязуется

предоставить денежные средства, т.е. кредит, в размерах и на условиях,

предусмотренных в договоре, заемщик же обязуется возвратить в срок полученную

денежную сумму и уплатить проценты за нее.

В каждом кредитном договоре помимо таких разделов,

как данные о сторонах, заключивших договор, имеются разделы, регламентирующие

права и обязанности сторон:

сумма кредита и размер банковского процента;

порядок и сроки выдачи кредита;

порядок и сроки погашения процента;

описание и цена обеспечения, предусматриваемые в

отдельном договоре залога;

размер санкций, уплачиваемых стороной,

нарушивший условия договора.

Одновременно с заключением кредитного договора

заключается договор залога и оформляется закладная, а также заключается договор

страхования в пользу банка. Без этих документов не может быть начата выдача

ипотечного кредита.

На пятом этапе осуществляется сопровождение

кредита, которое включает:

выдачу кредита в порядке, предусмотренном в

кредитном договоре;

контроль за целевым использованием кредита в

период строительства или реконструкции объектов кредитования;

наблюдение за сохранностью и состоянием залога,

принятого в обеспечение кредита;

контроль за регулярными, в соответствии с ранее

согласованными при заключении договора, сроками возврата кредита и начисленных

процентов.

При нарушении сроков погашения кредита и уплаты

процентов банки в отдельных случаях предоставляют отсрочки для выполнения

заемщиком своих обязательств с начислением за период пользования отсроченной

ссуды более высокого процента. При нарушении повторных сроков погашения кредита

ссуда перечисляется на счет просроченных ссуд, и начинаются операции по

реализации залога.

На сегодняшний день крупнейшими банками,

работающими с ипотечными кредитами разработано множество ипотечных программ,

рассчитанных на различные слои общества, с отличающимися друг от друга

условиями и т.д.

Основным критерием использования кредитных

средств является эффективность их использования, что выражается в понятии

«финансового левереджа».

Под финансовым левереджем (рычагом) понимается

использование инвестором заемных средств с целью повышения своей покупательной

способности и рентабельности инвестиций (дохода на собственный капитал) в

инвестиционных проектах.

Выделяют следующие типы финансовоголевереджа:

Положительный (благоприятный) - ставка ежегодных

финансовых выгод от активов, приобретаемых с привлечением заемных средств,

превышает процент по кредиту. В этом случае инвестор зарабатывает деньги,

привлекая ссуды.

Отрицательный - если стоимость купленных с

использованием кредита активов не повышается или если выгоды от них не

превышают проценты по ссудам. Отрицательныйлевередж работает против владельца

недвижимости.

Нейтральный - собственность приносит доход,

равный проценту по привлеченному кредиту.

Таким образом, положительное или отрицательное

влияние заемных средств, а также интенсивность этого влияния определяются

соотношением между ставками дохода на весь инвестируемый и заемный капитал.

Необходимо отметить, что эффективность такого

влияния (плечо рычага) определяется отношением величины заемного капитала ко

всей сумме вложенных средств, т.е. коэффициентом ипотечной задолженности.

2. Анализ ипотечного кредитования в

ОАО «Сбербанк России»

.1 Краткая характеристика ОАО

«Сбербанк России»

ОАО «Сбербанк России» является юридическим лицом

и со своими филиалами (территориальные банки и отделения) и их внутренними

структурными подразделениями составляет единую систему Сбербанка России.

Филиалы Сбербанка России не наделены правами

юридических лиц и действуют на основании Положений, утверждаемых Правлением

Сбербанка, имеют баланс, который входит в баланс Сбербанка России, имеют

символику Сбербанка России.

Способность к переменам и движению вперед -

признак отличной «спортивной» формы, в которой находится сегодня Сбербанк.

Титул старейшего и крупнейшего банка России не мешает ему открыто и

добросовестно конкурировать на банковском рынке и держать руку на пульсе

финансовых и технологических перемен. Сбербанк не только шагает в ногу с

современными тенденциями рынка, но и опережает их, уверенно ориентируясь в

стремительно меняющихся технологиях и предпочтениях клиентов.

Сбербанк России является лидером банковского

сектора. На долю лидера российского банковского сектора по общему объему

активов приходится 29,4% совокупных банковских активов (по состоянию на 1

августа 2014 года).

Банк является основным кредитором российской

экономики и занимает крупнейшую долю на рынке вкладов. На его долю приходится

46,4% вкладов населения, 34,7% кредитов физическим лицам и 33,9% кредитов юридическим

лицам.

Сбербанк сегодня - это 16 территориальных банков

и более 17 тысяч отделений по всей стране, в 83 субъектах Российской Федерации,

расположенных на территории 11 часовых поясов.

Только в России у Сбербанка более 110 миллионов

клиентов - больше половины населения страны, а за рубежом услугами Сбербанка

пользуются около 11 миллионов человек.

Все розничные кредиты в Сбербанке выдаются по

технологии «Кредитная фабрика», созданной для эффективной оценки кредитных

рисков и обеспечения высокого качества кредитного портфеля.

Среди клиентов Сбербанка - более 1 млн

предприятий (из 4,5 млн зарегистрированных юридических лиц в России). Банк

обслуживает все группы корпоративных клиентов, причем на долю малых и средних

компаний приходится более 35% корпоративного кредитного портфеля банка.

Оставшаяся часть - это кредитование крупных и крупнейших корпоративных

клиентов.

Сбербанк сегодня - это команда, в которую входят

более 260 тыс. квалифицированных сотрудников, работающих над превращением банка

в лучшую сервисную компанию с продуктами и услугами мирового уровня.

В июле 2014 года Сбербанк занял первое место

среди банков Центральной и Восточной Европы, а также 33-е место в общем зачете

в ежегодном рейтинге «ТОП 1000 банков» мира, опубликованных журналом TheBanker.

Кроме того, Sberbankonline был признан лучшим розничным онлайн банкингом в

странах Центральной и Восточной Европе по мнению журнала GlobalFinance, а также

признан лучшим банком в России по итогам исследования, проведенного этим

журналом в 2015 году.

2.2 Анализ деятельности ОАО

«Сбербанк России» на рынке ипотечного кредитования

В 2014 году Сбербанком России и всеми его

подразделениями проводилась планомерная работа, выполняя главную задачу в

области кредитования физических лиц - повышение качества банковского сервиса и

скорости проведения операций по кредитованию.

Внедрение новых кредитных продуктов имеет целью

привлечение большего количества клиентов и удовлетворение потребностей

различных слоев населения. Экономическая стабилизация и рост реальных денежных

доходов населения позволили Банку в истекшем году предложить клиентам более

привлекательные условия предоставления кредитов и существенно упростить

технологию их получения.

Расширилось сотрудничество ОАО «Сбербанк России»

с органами исполнительной власти по реализации целевых федеральных и

региональных программ, нацеленных на улучшение жилищных условий населения и

организацию личных подсобных хозяйств.

Увеличилось число предприятий, работники которых

смогли решить свои жилищные и прочие социальные проблемы с использованием

кредитов банка. Особенность указанных целевых программ заключается в том, что с

заемщика полностью или частично снимается нагрузка по уплате процентов за

пользование кредитом благодаря субсидиям из бюджетов исполнительных органов власти

или из средств предприятия, на котором работает заемщик.

Сбербанк является безоговорочным лидером рынка

ипотечного кредитования.

Статистика ипотечно-жилищного кредитования в

Калининградской области за 1 квартал 2015г.

|

Показатель\Период

|

01.02.2015

|

01.03.2015

|

01.04.2015

|

01.05.2015

|

|

Объем

выданных ипотечных жилищных кредитов, накопленным итогом с начала года, по

данным Банка России, млн руб.

|

411

|

857

|

1

281

|

1

754

|

|

Количество

выданных ипотечных жилищных кредитов, накопленным итогом с начала года, по

данным Банка России, шт.

|

266

|

537

|

813

|

1

108

|

|

Количество

выданных ипотечных жилищных кредитов в рублях, накопленным итогом с начала

года, по данным Банка России, шт.

|

265

|

536

|

812

|

1

107

|

Рис. 1 - Статистика ипотечно-жилищного

кредитования в Калининградской области

Программа Сбербанка России по кредитованию

приобретения жилья рассчитана только на физических лиц.

Сбербанк России предлагает на рынке ипотечного

кредитования следующие кредитные программы:

. Ипотечный кредит на приобретение

готового жилья - предоставляется на приобретение квартиры, жилого дома или

иного жилого помещения на вторичном рынке недвижимости. Срок кредита до 30 лет,

сумма кредита от 45 000 рублей, процентная ставка от 14% * до16,5% в рублях,

первоначальный взнос от 15%*, кредит может быть предоставлен без подтверждения

дохода и занятости.

. Ипотечный кредит на приобретение строящегося

жилья - предоставляется на приобретение квартиры или иного жилого помещения на

первичном рынке недвижимости (новостройка). Сумма кредита от 45 000 рублей,

процентная ставка от 14,5% до 16,5% в рублях, срок кредита до 30 лет,

первоначальный взнос от 20%, кредит может быть предоставлен без подтверждения

дохода и занятости.

. Ипотечное кредитование «Загородная

недвижимость» кредит предоставляется на приобретение / строительство дачи

(садового дома) и других строений потребительского назначения, завершение

строительства вышеуказанных объектов, завершение строительства жилого дома,

приобретение земельного участка. Сумма кредита от 45 000 рублей, процентная

ставка от 15% до 16,75% в рублях, срок кредита до 30 лет,

первоначальный взнос от 30%

. Ипотечное кредитование «Ипотека плюс

материнский капитал» - приобретая готовое или строящееся жилье в кредит клиент

может использовать средства материнского капитала для первоначального взноса

или его части. Действительно для программ кредитования «Приобретение готового

жилья» и «Приобретение строящегося жилья»

* Распространяется на заявки, поданные в рамках

Акции для молодых семей.

. Ипотечное кредитование «Военная

ипотека» делится на 2 вида:

Военная ипотека на приобретение готового жилья -

предоставляется военнослужащим участникам накопительно-ипотечной системы на

приобретение готового жилья под пониженную процентную ставку, процентная ставка

12,5% в рублях, сумма кредита до 1 900 000 рублей, срок кредита до 15 лет.

Военная ипотека на приобретение строящегося

жилья - предоставляется военнослужащим участникам накопительно-ипотечной

системы на приобретение строящегося жилья под пониженную процентную ставку,

процентная ставка 12,5% в рублях, сумма кредита до 1 900 000 рублей, срок

кредита до 15 лет.

. Ипотечное кредитование «Ипотека с

государственной поддержкой» - цель кредита - квартира в новостройке,

квартира в строящемся доме, процентная ставка - 11,9% в рублях, сумма кредита

до 8 000 000 рублей, срок кредита до 30 лет.

Процентные ставки в рублях по кредитам на приобретение

готового/строящегося жилья ОАО «Сбербанк России»

Рис. 2 - Процентные ставки в рублях по кредитам

на приобретение готового/строящегося жилья

Объектом данных программ кредитования могут быть

расположенные на территории Российской Федерации: квартира; жилой дом; часть

квартиры или жилого дома, состоящая из одной или нескольких изолированных

комнат; дача; садовый дом; гараж; другие строения потребительского назначения;

земельный участок.

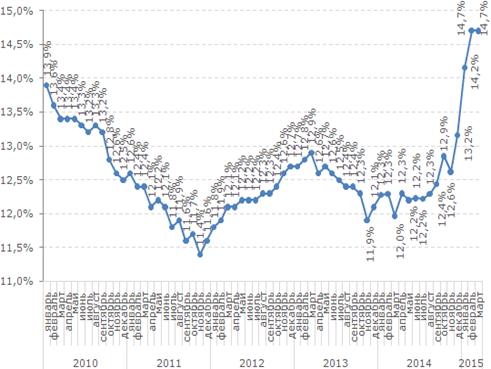

Динамика средних процентных ставок по ипотечным

кредитам в рублях в России (2010-2015 гг.).

Рис. 3 - Динамика средних процентных ставок по

ипотечным кредитам в рублях в России (2010-2015 гг.)

Кредитный договор заключается с Заемщиком или

Созаемщиками. Созаемщиками являются супруги, оформляющие объект недвижимости в

общую собственность.

Жилищный кредит может предоставляться на

приобретение, строительство как одного, так и нескольких однородных (например:

квартиры, гаражи и т.п.) или взаимосвязанных (например: дом с земельным

участком) объектов недвижимости, оформляемых в собственность

Заемщика/Созаемщиков.

Получить ипотечный кредит в Сбербанке России

могут платежеспособные граждане Российской Федерации в возрасте от 18 лет,

имеющие официально подтвержденный ежемесячный доход. Обязательным условием

является погашение кредита до исполнения Заемщику/Созаемщикам 75 лет.

Срок кредитования - до 30 лет, валюта

кредитования - рубли, доллары США, евро.

Максимальный размер кредита для каждого

Заемщика/Созаемщиков определяется на основании оценки его/их платежеспособности

и не может превышать 90% стоимости объекта недвижимости (его части) либо

стоимости работ по его реконструкции, ремонту, отделке.

Факт оплаты/наличие собственных средств в

размере разницы между стоимостью объекта недвижимости (проводимых работ) и

суммой предоставляемого кредита подтверждается Заемщиком/Созаемщиками до

получения (либо одновременно с получением) кредита (первой части кредита).

В расчет платежеспособности Заемщика/Созаемщика

дополнительно к его доходу по основному месту работы могут быть приняты

следующие Дополнительные виды доходов:

доходы, получаемые им по другим местам работы;

доходы, получаемые им от занятий частной

практикой, либо от иных источников доходов, разрешенных законодательством;

доходы супруги(а) Заемщика;

сумма пенсии, досрочно назначенная по старости

или за выслугу лет и получаемая Заемщиком/Созаемщиком, не достигшим пенсионного

возраста, установленного законодательством (55 лет - для женщин, 60 лет - для

мужчин), на период до достижения им пенсионного возраста.

По кредиту на недвижимость используются

различные формы обеспечения за исключением залога кредитуемого объекта

недвижимости.

По ипотечному кредитованию:

залог кредитуемого Объекта недвижимости

(оформляется ипотекой в силу закона либо ипотекой в силу договора);

другое обеспечение (при необходимости).

На период до оформления в залог кредитуемого

Объекта недвижимости Заемщик/Созаемщики предоставляют иные формы обеспечения.

При этом оформление в залог имущества на данный срок не обязательно.

По ипотечному кредиту на цели индивидуального

строительства оформляется залог земельного участка (залог права аренды на

земельный участок), на котором строится или будет построен объект недвижимости.

Динамика объема выдачи ипотечных кредитов

Рис. 4 - Динамика объема выдачи ипотечных

кредитов

Ипотечное кредитование напрямую зависит от

ключевой ставки.

Резкое повышение ключевой ставки с 10,5% до 17%

произошло 16 декабря 2014 года в связи с тем, что рубль «упал», а валюта

«выросла». Своё решение регулятор тогда объяснил необходимостью сдержать

инфляционные риски. 30 января 2015 года ЦБ РФ снизил ставку до 15%. 13 марта

регулятор уменьшил показатель ещё на 1% - до 14% годовых. 30 апреля, Центробанк

России понизил ключевую ставку с 14% до 12,50% годовых. Своё решение регулятор

объяснил значительным укреплением курса рубля в период с февраля по апрель 2015

года, а также снижением потребительских цен и намечающейся стабилизации

инфляции в годовом выражении. По прогнозам Центробанка, снижение темпов роста

потребительских цен пойдёт быстрее, чем ожидалось.

Совет директоров Банка России 15 июня 2015 года

принял решение снизить ключевую ставку c 12,50% до 11,50% годовых, учитывая

дальнейшее ослабление инфляционных рисков при сохранении рисков существенного

охлаждения экономики. Это можно наблюдать в динамике.

Динамика изменений ключевой ставки по данным

Центрального банка Российской Федерации за период 2014-2015 гг.

Рис. 5 - Динамика изменений ключевой ставки по

данным Центрального банка Российской Федерации за период 2014 -2015 гг.

В условиях значительного сокращения

потребительского спроса и наблюдавшегося в феврале - мае укрепления рубля

замедление роста потребительских цен продолжилось. По прогнозу Банка России,

под влиянием указанных факторов годовая инфляция в июне 2016 года составит

менее 7% и достигнет целевого уровня 4% в 2017 году. Банк России будет готов

продолжить снижение ключевой ставки по мере дальнейшего замедления роста

потребительских цен в соответствии с прогнозом, но при этом потенциал смягчения

денежно-кредитной политики в ближайшие месяцы ограничен инфляционными рисками.

ЦБ повышает ключевую ставку, чтобы сдержать

падение курса национальной валюты:

при низкой ставке и быстром ослаблении рубля

банки начинают брать деньги у ЦБ РФ, переводить их в иностранную валюту и таким

образом зарабатывать.

при высокой ключевой ставке вырастают проценты

по кредитам бизнесу. Предприниматели на таких условиях реже обращаются к ЦБ за

деньгами, из-за чего в экономику поступает меньше денег. А малое количество

средств в обороте ведёт к их удорожанию, а не обесцениванию.

В 2014 году объем секьюритизации ипотечных

портфелей составил 252,8 млрд. руб. Результаты превысили показатели 2013 года

на 64%. Доля секьюритизированных ипотечных кредитов в общем объеме выдачи

ипотеки достигла 14,5% - это самый высокий показатель после 2009 года.

Однако в начале 2015 года рост рынка ипотеки

сменился падением. В предыдущем году общий объем выданных кредитов превысил 1,8

трлн. руб., увеличившись на 30% в годовом сравнении. Но уже за первые четыре

месяца 2015 года, по данным статистики Банка России, ипотечное кредитование

сократилось на 40%, до 306,5 млн. руб. В то же время доля просроченной

задолженности в ипотечном портфеле банков выросла до 2,5% с 2,1% на начало

года.

3. Проблемы и перспективы развития

ипотечного кредитования в ОАО «Сбербанк России»

Основной проблемой для Сбербанка при выдаче

ипотечного кредита является низкая платежеспособность клиентов, что обусловлено

нестабильной социально- экономической ситуацией.

Когда заемщик не в состоянии до конца выполнить

договор, возникает проблема возврата кредита, то сначала, естественно,

происходит работа по поиску взаимоприемлемого решения. Возможно изменение

графика погашения платежей, отсрочка в погашении основного долга. Но когда

выясняется, что у заемщика настолько изменилась ситуация и возврат кредита

невозможен в принципе, то опять-таки для обеих сторон предпочтительнее

выработать решение в добровольном порядке. Наиболее вероятен вариант продажи

жилья и приобретения на оставшиеся деньги менее комфортабельного жилья или его

аренда. И все это можно сделать в досудебном порядке. Иногда все-таки возникает

самая нежелательная ситуация, когда производится судебное обращение взыскания.

Одним из препятствий дальнейшего развития

ипотечного кредитования остаются условия предоставления кредита. Существующие

на данный момент процентные ставки от 12% до 16% , а также первоначальный взнос

от 10% до 30% - это слишком большие средства, особенно для семьи с низким

достатком, для молодой семьи, для работников бюджетной сферы.

Для кредитора риск процентных ставок заключается

в снижении прибыльности операций по ипотечному кредитованию из-за негативного

воздействия изменения процентных ставок, несбалансированности активов и

пассивов банка по срокам и стоимости привлекаемых и размещаемых ресурсов.

Для заемщика данный риск имеет существенное

значение в случае, когда изменение процентных ставок ведет к увеличению его

затрат на возврат кредита при постоянном или неблагоприятном изменении

собственного дохода.

Также на нестабильных рынках недвижимости при

резком снижении цен на жилье возникает рыночный риск. Для заемщика это плохо,

поскольку если он приобретает в кредит дорогую квартиру, он рассчитывает что ее

стоимость, по крайней мере, не уменьшится за то время, пока он будет возвращать

кредит. Иначе переплата за квартиру будет слишком велика. Кредитор при снижении

цен на жилье не сможет компенсировать свои затраты на выдачу кредита из его

стоимости в случае, если заемщик окажется неспособным вернуть кредит.

Помимо указанных выше рисков могут возникнуть:

риск утраты трудоспособности заемщиком, что приведет к обращению взыскания на

заложенное имущество и усугублению ситуации и имущественные риски, т.е. риски

имеющие отношение к объекту залога. Но поскольку эти риски страхуются

фактические затраты по возврату кредита банку понесет страховая компания.

Помимо высоких требований Банка России к

резервам, альтернативным подходом к управлению риском ликвидности при ипотечном

кредитовании является создание специализированного ипотечного агентства,

ведающего вопросами обеспечения ликвидности (в частности, Федерального

Агентства по ипотечному жилищному кредитованию), которое может приобретать

права по кредитам (ипотеки) или предоставлять банкам займы, которые будут

обеспечены их ипотечными кредитами. Такое агентство может финансировать покупку

или кредитование, в том числе путем выпуска облигаций.

Разрабатываемые Сбербанком программы ипотечного

кредитования, активно продвигаемые в регионах, должны быть универсальны и

воспроизводимы в любом регионе, темпы и масштабы развития ипотеки на основе

используемых банком программ должны определяться в первую очередь наличием

платежеспособного спроса на жилье и его предложения.

В России ипотека доступна сегодня в первую

очередь гражданам со средними доходами - иными словами, имеющим постоянную и

неплохо оплачиваемую работу. Как правило, это молодые и перспективные люди, что

важно, учитывая долгосрочность кредита. Судя по результатам опросов и анализа

обращений в банк, особый интерес к ипотеке проявляют россияне в возрасте от 18

до 34 лет.

Реальным импульсом активизации ипотечных

программ может послужить снижение единого социального налога. Это приведет к

легализации значительной доли доходов населения, что позволит банкам более

уверенно кредитовать граждан.

Понимая важность развития ипотеки в нашей

стране, многие российские банки уже вплотную подошли к решению об участии в

этих программах, или уже приступили к их реализации.

Ипотека в России, безусловно, составляет не

столь значительную долю ВВП по сравнению со странами Европы и США, но под

влиянием глобального ипотечного кризиса и кризиса ликвидности ситуация на рынке

изменилась. Развитие российской системы ипотечного кредитования зависит от

постоянного притока ресурсов в банковский сектор, являющийся основным

источником для рефинансирования выданных займов. Глобальный кризис ликвидности

способствовал росту требований, предъявляемых к новым партиям закладных

инструментов, уходу с рынка части игроков снизил, снижению объемов поступления

средств и темпов ипотечного кредитования.

Опыт многих зарубежных стран свидетельствует о

том, что при правильной организации и ведении взвешенной государственной

политики ипотека постепенно трансформируется в самофинансируемую систему,

которая обеспечивает и определяет функционирование рынка жилья.

В настоящее время возрастает роль института

ипотечного кредитования в системе обеспечения механизма приобретения жилья; при

правильной организации и ведении взвешенной государственной политики ипотека

постепенно трансформируется в самофинансируемую систему, которая обеспечивает:

возможность оздоровления экономики посредством вовлечения капиталов в виде

недвижимости в хозяйственный оборот через механизмы залога, вторичный рынок

закладных ценных бумаг; возможность сдерживания инфляции за счет аккумуляции

значительной части денежных средств; возможность сокращения оттока капиталов за

рубеж, поскольку денежные средства населения, включаемые в недвижимость,

фактически включаются в развитие села, города, местного строительного комплекса,

в создание и поддержку рабочих мест; применительно к работе банков позволяет

сделать шаг к общепринятой в мире системе обеспечения гарантий возвратности

кредитов посредством освоения технологии кредитования под залог, в особенности

под залог недвижимости.

Формирование целостной структуры организации

рынка жилья в России подразумевает модернизацию институциональной системы

жилищного кредитования на основе новых форм взаимодействия финансовых

институтов и государственной поддержки граждан, нуждающихся в улучшении

жилищных условий, но не имеющих объективной возможности накопить средства на

приобретение жилья на рыночных условиях. Вследствие недостатка средств местных

бюджетов не все граждане могут получить ипотечный кредит для покупки жилья в

рамках федеральных, региональных или городских программ; для развития системы

ипотечного кредитования строительные организации, объединяясь с коммерческими

банками, риэлтерскими фирмами, страховыми компаниями должны расширять механизмы

взаимодействия в целях разработки новых форм предоставления ипотечных кредитов

для разных слоев населения на основе использования организационных,

маркетинговых и инновационных финансовых инструментов.

Модернизация институционального механизма

взаимодействия субъектов рынка ипотечного кредитования (банков, страховых

компаний, заемщиков, строительных организаций, Агентства по ипотечному

жилищному кредитованию, государства и др.), направленного на обеспечение

доступности систем ипотечного кредитования для всех слоев населения

основывается на формировании дифференцированного подхода к условиям

предоставления кредита с учетом схем государственной поддержки, а также

разработке новых инструментов оценки качества кредитов и выявления рисков

ипотечного кредитования.

К настоящему моменту в России созданы условия и

предпосылки, как на федеральном, так и на региональном уровнях для модернизации

институционального механизма ипотечного кредитования.

Российский рынок ипотеки по-прежнему привязан к

ресурсам западной банковской системы как основному источнику рефинансирования

выданных займов. Вследствие развития глобального финансового кризиса на рынке

ипотечного кредитования этот канал оказался перекрыт высокими требованиями,

предъявляемыми к новым партиям закладных, на российском рынке произошло сокращение

количества банков и ипотечных программ. Ипотечное кредитование свернули банки,

испытывающие проблемы с ликвидностью, темпы развития ипотеки существенно

снизились, а условия предоставления займов усложнились.

Главная цель изменения институционального механизма

развития ипотеки состоит в оздоровлении кредитных портфелей российских банков и

предупреждение кризиса неплатежей за счет снижения рисков. Главной задачей

регулирования развития ипотечной системы кредитования сегодня является

предотвращение отрицательной динамики доступности кредитов для основной массы

платежеспособных заемщиков. Несмотря на возможное сужение круга потенциальных

заемщиков и кредиторов, ужесточение стандартов позитивно скажется на

формировании системы управления рисками на основе более четкого выявления

платежеспособных заемщиков.

Стремительное повышение ставок крупными

российскими банками вызвано стремлением сохранить финансовую устойчивость в

условиях кризиса ликвидности и роста стоимости денежных ресурсов. Вместе с тем,

радикальной реструктуризации российского рынка пока не произошло: с рынка ушли

банки, у которых не было ресурсов для развития долгосрочных кредитных проектов

и инструментов управления рисками.

Наиболее системно преодолевают ситуацию с

кризисом ликвидности финансово-кредитные институты, имеющие развитую филиальную

сеть и четкие механизмы привлечения ресурсов. В ближайшее время российские

банки либо улучшат условия по своим программам, либо их сократят.

Несовершенство институционального механизма,

наличие обременяющих условий оформления и сопровождения кредитной сделки

приводит, с одной стороны, к увеличению рисков ипотечных контрактов,

значительному удорожанию ипотеки для заемщика при участии в ипотечном договоре

страховой компании (стоимость услуги составляет 1,5% от суммы сделки), с другой

стороны, нотариальное удостоверение не обеспечивает дополнительных гарантий.

Риск утраты заемщиком прав собственности на

приобретаемое жилье страхуется в страховой компании. Сегодня необходимо внести

соответствующие изменения в закон «Об ипотеке (залоге недвижимости)» и

уменьшения платы за нотариальное удостоверение сделок по ипотеке.

На основе выявления и оценки проблем,

возникающих при ипотечном кредитовании в РФ можно выделить факторы,

ограничивающие развитие ипотечного кредитования:

низкая платежеспособность населения и высокая

доля неформального сектора в экономике, не декларирующего доходы;

отсутствие длинных и недорогих ресурсов на рынке

капиталов;

неэффективные судебные процедуры

институционального механизма сопровождения ипотечных кредитов (обращения

взыскания, продажи залогов);

высокая стоимость кредитов и низкая мотивация

банков к развитию систем ипотечного кредитования в условиях ограниченных

ресурсов;

недостаточно развитая инфраструктура рынка,

отсутствие кредитных бюро, квалифицированных оценщиков и т. д.;

высокие госпошлины, сборы и налоги при выдаче

ипотечных кредитов и выпуске ипотечных облигаций;

неэффективные инструменты государственного

регулирования, отсутствие взаимодействия финансовых институтов (страховых

компаний, банков и др.) в системе ипотечного кредитования.

Заключение

ипотечный кредитование ставка

По итогам проведенного исследования можно

сделать следующие выводы:

Ипотека как форма обеспечения наиболее часто

применяется в банковском кредитовании. Ипотечное кредитование жилья является

одним из основных сегментов банковского бизнеса. Существует несколько подходов,

определяющих ипотечное кредитование и рынок, на котором формируются спрос и

предложение на ипотечные кредиты. Определение термина "ипотечное кредитование"

в узком смысле подразумевает под ипотечным кредитованием разновидность

потребительского кредитования, являющегося сегментом ссудного рынка. В широком

смысле ипотечное кредитование рассматривается как целостный механизм, который

не только позволяет совместить интересы заемщиков и кредиторов, но и включает

инвесторов, риэлтеров, застройщиков, страховые компании и другие субъекты

рынка.

Главным препятствием для развития ипотеки

становится общая экономическая и социальная нестабильность. Бороться с этим может

только государственная власть. Никакие собственные «ходы» банка в плане

продвижения ипотечного кредитования здесь бессильны.

В работе уделено внимание рассмотрению опыта

введения в широкое использование ипотеки в регионах России.

Данный опыт позволяет сделать определенные

выводы о недостатках законодательного регулирования.

Проведенное исследование позволяет сделать

некоторые выводы.

Банковское ипотечное кредитование в России все

еще находится в зачаточном состоянии, т.е. отсутствует практика массового предоставления

ипотечных кредитов. Данная ситуация вызвана несколькими факторами.

Неготовность российской судебной системы,

несовершенство законодательства не может обеспечить гарантии перехода всех прав

на недвижимость банку в случае отказа должника платить по ипотечному кредиту.

Нестабильность экономической ситуации. Низкий

уровень доходов населения. Граждане были не готовы к повышению процентной

ставки.

Выдача ипотечного кредита на срок менее 3-х лет

мало востребована, а на более длительный срок не устраивает ни банк ни клиента.

Низкие доходы потенциальных потребителей

ипотечных кредитов не позволяют оплачивать предлагаемые процентные ставки,

которые в масштабах развитых стран непомерно высоки.

Снижению ставок по ипотечным кредитам

препятствуют, в том числе, высокие риски жизни и здоровью жителей России, что,

в случае снятия субъективных препятствий ипотеки, может выйти на первый план.

Основными задачами развития, призванными

обеспечить рост прибыли Сбербанка России на ближайшие 5 лет должны стать:

создание устойчивой долгосрочной ресурсной базы;

устойчивый рост рыночной стоимости банка:

укрепление позиций на местном рынке банковских услуг и продуктов (расчетных,

кассовых, депозитных, кредитных и т.д.);

формирование универсального конкурентного

спектра услуг, в том числе выход на местный рынок с конкретными новыми

услугами;

поддержание имиджа лидера, имеющего устойчивый

образ лучшего поставщика банковских продуктов и самого надежного партнера в

регионе;

укрепление доверия населения к банку, повышение

сервиса обслуживания клиентов, комплексное решение проблем клиента с

использованием индивидуального подхода;

Крайне важно добиться увеличения доли кредитов,

выданных под залог ликвидной недвижимости.

Для решения поставленных задач необходимы

определенные меры со стороны ОАО «Сбербанк России» и на государственном уровне.

По всей видимости, такие меры будут предприниматься ввиду объективной

необходимости поддержки банковского сектора и экономики в целом.

Даже при анализе ипотечного кредитования в самом

крупном банке РФ видны те проблемы, с которыми сталкиваются современные

российские банки в сфере ипотечного кредитования - несовершенное банковское и

налоговое законодательство, нестабильная экономико-социальная ситуация, низкий

уровень доходов населения.

Сбербанк России в целом будет оставаться

ближайшее время в жестких условиях данных реалий.

Сохраняющиеся тенденции в банковском бизнесе -

снижение рентабельности традиционных операций, увеличение масштабов

деятельности (укрупнение) кредитных организаций, увеличение конкуренции, как со

стороны банков, так и со стороны небанковских кредитных и прочих финансовых

организаций.

Главные факторы, оказывающие влияние на

состояние отрасли - снижение уровня инфляции, макроэкономическая стабилизация,

укрепление курса национальной валюты.

Дальнейшее развитие ипотека получит только при

снижении процентных ставок, так как настоящие 12-16% годовых - слишком дорогое

удовольствие (к моменту выплаты кредита заемщик оплачивает почти двойную

стоимость квартиры). Снижение ставок возможно только при удешевлении и

удлинении привлеченных ресурсов. Вторым важным фактором является

заинтересованность риэлторов в развитии ипотеки, которые пока ее боятся.

Изменение ситуации произойдет эволюционным путем, когда каждый второй клиент

будет использовать ипотеку.

Кредитование застройщика, привлечение населения

к участию в ипотечных схемах, активизация рыночных процессов в сфере

жилищно-коммунального хозяйства, целевая государственная поддержка социально

незащищенных слоев населения, а также повышение эффективности систем

землепользования в российских регионах - все это звенья одной цепи, элементы

одной системы. Комплексное решение этих задач может привести к снижению остроты

жилищной проблемы. На основе выявления и оценки проблем, возникающих при

ипотечном кредитовании в РФ можно выделить факторы, ограничивающие развитие

ипотечного кредитования:

низкая платежеспособность населения и высокая

доля неформального сектора в экономике, не декларирующего доходы;

отсутствие длинных и недорогих ресурсов на рынке

капиталов;

неэффективные судебные процедуры

институционального механизма сопровождения ипотечных кредитов (обращения

взыскания, продажи залогов);

высокая стоимость кредитов и низкая мотивация

банков к развитию систем ипотечного кредитования в условиях ограниченных

ресурсов;

недостаточно развитая инфраструктура рынка,

отсутствие кредитных бюро, квалифицированных оценщиков и т. д.;

высокие госпошлины, сборы и налоги при выдаче

ипотечных кредитов и выпуске ипотечных облигаций;

Таким образом, по итогам исследования будущее у

российской ипотеки есть. Для решения этой задачи необходимо активное участие

банковского сектора, причем ипотека является и инструментом для получения

кредитной организацией прибыли, и реальным способом решения одной из

серьезнейших социальных проблем.

Список литературы

1. Гражданский

кодекс Российской Федерации с изменениями. Ч. I, II.

2. Федеральный

закон от 02.12.1990 № 395-1 ФЗ «О банках и банковской деятельности» с

изменениями и дополнениями.

. Федеральный

закон от 10.07.2002 № 86-ФЗ «О Центральном банке Российской Федерации (Банке

России)» с изменениями и дополнениями.

. 4.

Федеральный закон от 16.07.1998 N 102-ФЗ "Об ипотеке (залоге

недвижимости)" (ред. от 06.04.2015).

. Положение

Банка России от 26.03.2004 № 254-П «О порядке формирования кредитными

организациями резервов на возможные потери по ссудам, по ссудной и приравненной

к ней задолженности» с изменениями и дополнениями.

. Положение

Банка России от 20.03.2006 № 283-П «О порядке формирования кредитными

организациями резервов на возможные потери» с изменениями и дополнениями.

. Каджаева

М. Р. Банковские операции: учебник. - М.: Издательский центр «Академия», 2014.

. Капаева

Т.И. Учёт в банках: учебник. - М.: ФОРУМ: ИНФРА-М, 2011.

. Лаврушин

О. И. Банковское дело: учебник. - М.: КНОРУС, 2012.

.

Справочная информационно - правовая система «Гарант».

. Справочная

информационно - правовая система «КонсультантПлюс».

. Электронные

ресурсы различных кредитных организаций РФ.

. Электронный

ресурс Банка России: http://www.cbr.ru

. Информационный

банковский портал: http://www.banki.ru

. Электронный

ресурс о банках и финансовом рынке России: http://www.bankir.ru

. Официальный

сайт ОАО «Сбербанк России»: http://www. sbrf.ru

17. <http://nacfin.ru/>

. <http://www.ahml.ru/>

. <http://bankigid.net/ipoteka-v-sberbanke-v-2015-godu-stavki-i-usloviya/>

. <http://bankiclub.ru/ipoteka/ipoteka-v-2015-godu-prognozy/>

. <http://www.econmotion.ru/nomecs-583-1.html>