|

№ з/п

|

Назва

документу

|

Що

регламентує

|

|

1

|

Постанова

«Про Концепцію функціонування та розвитку фондового ринку України», від

22.09.1995, ВРУ

|

Визначає

головну мету та основні принципи функціонування і розвитку фондового ринку

(ринку цінних паперів) України.

|

Закон

України «Про інвестиційну діяльність» від 09.11.2013, ВРУ

|

Визначає

загальні правові, економічні та соціальні умови інвестиційної діяльності на

території України. Він спрямований на забезпечення рівного захисту прав,

інтересів і майна суб'єктів інвестиційної діяльності незалежно від форм

власності, а також на ефективне інвестування економіки України, розвитку

міжнародного кономічного співробітництва та інтеграції

|

|

3

|

Закон

України «Про цінні папери та фондовий ринок» від 01.01.2014, ВРУ

|

Регулює

відносини, що виникають під час розміщення, обігу цінних паперів і

провадження професійної діяльності на фондовому ринку, з метою забезпечення

відкритості та ефективності функціонування фондового ринку.

|

|

4

|

Закон

України «Про державне регулювання ринку цінних паперів в Україні»

від19.04.2014, ВРУ

|

Визначає

правові засади здійснення державного регулювання ринку цінних паперів та

державного контролю за випуском і обігом цінних паперів та їх похідних в

Україні.

|

|

5

|

Закон

України «Про державну депозитарну систему та особливості електронного обігу

цінних паперів в Україні» від 11.04.2014, ВРУ

|

визначає

правові основи обігу цінних паперів у Національній депозитарній системі та

особливості електронного обігу цінних паперів в Україні.

|

|

6

|

Положення

«Про здійснення фінансового моніторингу професійними учасниками ринку цінних

папері» від 19.07.2012, НКЦПФР

|

Встановлюються

загальні вимоги НКЦПФР щодо організації та проведення первинного фінансового

моніторингу професійними учасниками ринку цінних паперів

|

|

7

|

Положення

«Про розкриття інформації емітентами цінних паперів», від 03.12.2013, НКЦПФР

|

Регулює

склад, порядок і строки розкриття на фондовому ринку регулярної особливої

інформації, інформації про іпотечні цінні папери, сертифікати фонду операцій

з нерухомістю, інформації в повідомленні про проведення загальних зборів

емітентами цінних паперів та подання її до Національної комісії з цінних

паперів та фондового ринку інформації, що міститься в проспекті емісії цінних

паперів та звіті про результати розміщення сертифікатів цінних паперів

емітентами цінних паперів.

|

|

|

|

|

У процесі здійснення професійної діяльності на

ринку цінних паперів особи, які здійснюють таку діяльність, зобов'язані

додержувати встановлених відповідно законодавства України обов'язкових

нормативів достатності власних коштів та інших показників та вимог, що обмежують

ризики по операціях з цінними паперами.

1.2 Сутність і класифікація фінансових інвестицій

підприємства

Функціональна спрямованість виробничої діяльності

підприємств, які не є інституційними інвесторами, визначає як пріоритетну форму

здійснення реальних інвестицій. Проте під час окремих етапів розвитку

підприємства доцільним є здійснення фінансових інвестицій. Вибір такої форми

інвестицій може зумовлюватися необхідністю ефективного використання

інвестиційних ресурсів, що формуються до початку реального інвестування за

обраними інвестиційними проектами[17].

Фінансові установи як інституційні інвестори

основною формою своєї діяльності обирають фінансові інвестиції, оскільки

працюють на фінансовому ринку, а реальні інвестиції вони можуть здійснювати

тільки в межах законодавства для кожної з груп таких інвесторів. Виробники

здебільшого здійснюють реальне інвестування у формі капітальних вкладень в

основний і оборотний капітал, нематеріальні активи з метою реконструкції, розширення,

модернізації виробництва, підтримки діючих потужностей тощо. Щодо фінансових

інвестицій підприємств, то вони, як правило, пов’язані з короткостроковими

вкладеннями тимчасово вільних грошових коштів або пайовою участю в інших

підприємствах і здійснюються на більш пізніх стадіях свого розвитку. [33]

Фінансові інвестиції - це активна форма

ефективного використання вільного капіталу суб’єкта господарювання, яка має

такі особливості:

дає можливість здійснювати внутрішнє інвестування

в країні і за її межами;

є незалежним видом господарської діяльності для

компаній реального сектора економіки, оскільки стратегічні завдання їх розвитку

можуть вирішуватися тільки шляхом вкладень капіталу в статутні фонди і

придбання пакетів акцій інших компаній (у т.ч. контрольних);

дозволяє реалізувати окремі стратегічні цілі

розвитку компаній більш швидко і з певною економією фінансових ресурсів;

компанія має можливість вкладати кошти як у

безризикові інструменти, так і в спекулятивні, і таким чином здійснювати свою

інвестиційну політику як консервативний або агресивний інвестор;

потребує мінімуму часу для прийняття

управлінських рішень порівняно з реальними інвестиціями (проектами);

дає можливість здійснювати активний моніторинг і

приймати оперативні рішення відповідно до коливань кон’юнктури фінансового ринку.

Інвестування вільних коштів у фінансові

інструменти може передбачати різні цілі, основними з яких є: одержання в

майбутньому доходу, мінімізація ризику, перетворення вільних заощаджень у

високоліквідні цінні папери, встановлення контролю над підприємством-емітентом

тощо. [26]

Фінансові інвестиції - це активна форма

ефективного використання вільного капіталу, особливості якої полягають у тому,

що вона:

• здійснюється на пізніших стадіях

розвитку, коли задоволені його потреби в реальних інвестиціях;

• дає можливість здійснювати зовнішнє

інвестування в країні та за її межами;

• є незалежним видом господарської

діяльності для реального сектору економіки;

• дає змогу швидше й дешевше реалізувати

конкретні стратегічні цілі свого розвитку;

• уможливлює вкладення коштів у

безризикові та спекулятивні інструменти, і в такий спосіб здійснювати свою

інвестиційну політику як консервативний або агресивний інвестор;

• потребує мінімум часу для прийняття

управлінських рішень порівняно з реальними інвестиціями (проектами);

• вимагає активного моніторингу й

оперативності ухвалення рішень під час здійснення фінансових інвестицій,

оскільки фінансовий ринок має високі коливання кон’юнктури. Для формування й

реалізації інвестиційної політики та розв’язання завдань оцінювання і

облікуфінансових інвестицій слід зважати на їхні класифікаційні ознаки. [35]

Класифікація фінансових інвестицій наведена на

рис. 1.1

Рис. 1.1 Класифікація фінансових інвестицій

Перша ознака класифікації фінансових інвестицій

це за формою власності. За формами власності фінансові інвестиції поділяють на:

· державні фінансові

інвестиції - вкладення, здійснювані органами влади та управління за рахунок

коштів бюджетів, позабюджетних фондів і позикових коштів, а також державними

підприємствами й установами за рахунок власних і позикових коштів;

· приватні фінансові

інвестиції - вкладення, здійснювані громадянами, недержавними підприємствами,

господарськими асоціаціями, спілками і товариствами, а також громадськими та

релігійними організаціями, іншими юридичними особами, що діють на засадах

колективної власності;

· іноземні фінансові

інвестиції - вкладення, здійснювані іноземними громадянами, юридичними особами

та іншими державами;

· спільні фінансові

інвестиції - вкладення, здійснювані громадянами та юридичними особами України й

інших держав. [48]

Наступна ознака класифікації це класифікація за

характером участі в інвестуванні:

· прямі інвестиції -

господарські операції, які передбачають внесення коштів або майна до статутного

фонду юридичної особи в обмін на корпоративні права, емітовані такою юридичною

особою;

· портфельні інвестиції -

господарські операції, які передбачають придбання цінних пaпepiв, деривативів

та інших фінансових активів за кошти на фондовому ринку (за винятком операцій

із купівлі активів як безпосередньо платником податку, так i пов’язаними з ним

особами, в обсягах, які перевищують 50% загальної суми акцій, емітованих іншою

юридичною особою, які належать до прямих інвестицій). [37]

За періодом інвестування фінансові інвестиції

поділяють на:

· короткострокові фінансові

інструменти - вкладення коштів на термін, який не перевищує рік (наприклад,

короткотермінові ощадні сертифікати, короткотермінові векселі, короткотермінові

державні цінні папери, тощо). Їх позначають поняттям активи грошового ринку;

· довгострокові - вкладення

коштів у статутні капітали інших організацій, зокрема придбання акцій,

відсоткових облігацій, надання фінансових кредитів і позик на термін понад

До довгострокових інвестицій відносять

1) інвестиції, що утримуються до їх погашення;

) інвестиції в асоційовані та дочірні

підприємства;

) інвестиції у спільну діяльність;

) інші фінансові інвестиції.

До поточних фінансових інвестицій відносять

) еквіваленти грошових коштів;

) інші поточні фінансові інвестиції.

Довгостроковими фінансовими інвестиціями є

фінансові інвестиції на період понад один рік, а також усі інвестиції, що не

можуть бути вільно реалізовані в будь-який момент. [48]

Поточні інвестиції - це фінансові інвестиції

терміном, що не перевищує одного року, які можуть бути вільно реалізовані в

будь-який момент (окрім інвестицій, які є еквівалентами грошових коштів).

Інвестиції можуть бути класифіковані як еквіваленти, якщо вони:

· вільно конвертуються у

суму грошових коштів;

· характеризуються

незначним ризиком зміни вартості;

· мають короткий строк

погашення.

Еквіваленти грошових коштів, як правило,

утримуються для погашення короткострокових зобов’язань, а не для інвестиційних

цілей. [43]

До інших поточних інвестицій відносять:

. Інвестиції терміном менше одного року (крім

еквівалентів грошових коштів).

. Інвестиції в асоційовані i дочірні

підприємства, які придбані i утримуються для продажу протягом 12 місяців.

. Інвестиції у спільну діяльність, які придбані i

утримуються з метою подальшого продажу протягом 12 місяців.

За регіональною ознакою розрізняють такі види

фінансових інвестицій:

· закордонні фінансові інвестиції

- вкладення в об’єкти інвестування, розміщені за межами держави (до цих

інвестицій належить також придбання різних фінансових інструментів інших країн

- акцій зарубіжних компаній, облігацій інших держав тощо).

Наступною ознакою класифікації фінансових

інвестицій є класифікація за джерелами фінансування. За даною ознакою виділяють

такі види інвестицій

· внутрішні (власні)

джерела фінансування (самофінансування) інвестицій формуються за рахунок

фінансових ресурсів і внутрішньогосподарських резервів. Відрахування з

прибутку, спрямовані на розвиток, можуть бути використані на будь-які

інвестиційні цілі;

· залучені джерела

фінансування інвестицій насамперед формуються за рахунок акціонерного капіталу

шляхом емісії власних акцій, облігацій, інвестиційних сертифікатів (для пайових

інвестиційних фондів) [48]

За способами фінансування розрізняють:

· пряме фінансування

(прямий трансфер) - це сукупність каналів переміщення грошових коштів

безпосередньо від їхнього власника до позичальника (інвестора).

· непряме (опосередковане)

фінансування - фінансування інвестиційного процесу за участі фінансових

посередників. У цьому разі гроші залучають через посередників (комерційні

банки, страхові компанії, пенсійні фонди, інститути спільного інвестування),

які вкладають кошти у конкретні об’єкти

Залежно від придбаних паперів фінансові

інвестиції прийнято поділяти на пайові та боргові.

· пайові фінансові

інвестиції характеризуються такими ознаками:

1) засвідчують право власності підприємства на

частку у статутному капіталі емітента корпоративних прав;

) виступають у вигляді пайових цінних паперів

(акцій) або внесків до статутного капіталу інших підприємств;

) мають необмежений термін обігу;

) утримуються підприємством з метою одержання

доходу за рахунок дивідендів або придбані з метою

· перепродажу чи одержання

доходу за рахунок зростання ринкової вартості інвестицій.

· боргові фінансові

інвестиції не надають права власності. До них відносять інвестиції, які:

1) виступають як боргові цінні папери

(облігації);

) мають боргову природу;

) мають установлений термін обігу;

) утримуються підприємством до їх погашення з

метою одержання доходу у вигляді відсотків або придбані з метою. [43]

Фінансове інвестування за останній час все більш

орієнтується на ринок цінних паперів. Різні інструменти цього ринку складають

сьогодні приблизно 90% загального обсягу фінансових інвестицій. Відповідно до

Закону «Про цінні папери і фондову біржу» цінні папери - грошові документи, що

засвідчують право володіння або відносини позики, визначають взаємини між

особою, яка їх випустила, та їхнім власником і, як правило, передбачають

виплату доходу у вигляді дивідендів або відсотків, а також можливість передання

грошових та інших прав, що випливають з цих документів, іншим особам. [36]

До випуску та обігу в країні, згідно із

зазначеним законом, допущені такі види цінних паперів: акції; облігації

внутрішніх та зовнішніх державних позик; облігації місцевих позик; облігації

підприємств; казначейські зобов’язання держави; ощадні сертифікати;

інвестиційні сертифікати; векселі; приватизаційні папери та похідні цінні

папери. Види цінних паперів наведені на рис. 1.2

Рис. 1.2 Види цінних паперів

Похідні цінні папери - це цінні папери, механізм

випуску і обігу яких пов’язаний з правом на придбання чи продаж протягом

терміну, визначеного договором (контрактом), цінних паперів, інших фінансових

та/або товарних ресурсів». Як базисні активи можна розглядати товари (зерно,

м’ясо, нафту, золото тощо), традиційні цінні папери (акції та облігації).До

похідних цінних паперів належать форварди варанти, опціони, ф’ючерси тощо.

Акції - це цінний папір, який посвідчує майнові

права його власника (акціонера), що стосуються акціонерного товариства,

включаючи право на отримання частини прибутку акціонерного товариства у вигляді

дивідендів та право на отримання частини майна акціонерного товариства у разі

його ліквідації, право на управління акціонерним товариством, а також немайнові

права, передбачені Цивільним кодексом України та законом, що регулює питання

створення, діяльності та припинення акціонерних товариств, і законодавством про

інститути спільного інвестування. [17]

Акції можуть бути іменними та на пред’явника,

привілейованими і простими. Громадяни мають право бути власниками, як правило,

іменних акцій. Обіг останніх фіксується в книзі реєстрації акцій відповідних

товариств. До неї вносяться відомості про власника акцій, час їхнього придбання

та кількість у кожного акціонера. Щодо акцій на пред’явника, то реєструється

лише їхня загальна кількість. [43]

Привілейовані акції дають власникові переважне

право на одержання дивідендів, а також на першочергову участь у розподілі майна

акціонерного товариства в разі його ліквідації. Вони можуть випускатися із

фіксованим у відсотках від їхньої номінальної вартості розміром щорічного

дивіденду. Тоді дивіденди товариство мусить виплачувати в зазначеному розмірі,

незалежно від абсолютної величини одержаного прибутку у відповідному році. У

тому разі, коли прибуток відповідного року буде недостатнім, виплату дивідендів

на такі акції треба проводити за рахунок резервного фонду акціонерного

товариства.

Випуск усіх видів акцій акціонерним товариством

здійснюється в розмірі його статутного фонду або на всю вартість майна

державного підприємства в разі перетворення останнього на акціонерне

товариство. Привілейовані акції можуть бути випущені на суму, що не перевищує 25%

статутного фонду акціонерного товариства[25]

Що стосується облігацій - це цінний папір, що

посвідчує внесення його власником грошей, визначає відносини позики між

власником облігації та емітентом, підтверджує зобов’язання емітента повернути

власникові облігації її номінальну вартість у передбачений умовами розміщення

облігацій строк та виплатити дохід за облігацією, якщо інше не передбачено

умовами розміщення»

Облігації всіх видів розповсюджуються серед

юридичних і фізичних осіб на добровільних засадах. Випускаються облігації двох

видів:

) облігації внутрішньої державної та місцевої

позик;

) облігації підприємств.

Вони можуть бути іменними і на пред’явника,

відсотковими та безвідсотковими (цільовими), такими, що вільно обертаються або

з обмеженим обігом.

Облігації внутрішньої державної і місцевої позик

випускаються на пред’явника. Обов’язковим реквізитом цільових облігацій має

бути зазначення товару, під який вони випускаються. Облігації, що призначаються

для відкритого продажу з наступним вільним обігом (крім безвідсоткових

облігацій), повинні мати купонні листки на виплату відсотків. [48]

Казначейські зобов’язання України - державний

цінний папір, що розміщується виключно на добровільних засадах серед фізичних

осіб, посвідчує факт заборгованості Державного бюджету України перед власником

казначейського зобов’язання України, дає власнику право на отримання грошового

доходу та погашається відповідно до умов розміщення казначейських зобов’язань

України.

Випускаються три різновиди казначейських

зобов’язань:

а) довгострокові - з терміном чинності від 5 до

10 років;

б) середньострокові - від 1 до 5 років;

в) короткострокові - до одного року.

Рішення про емісію довго - і середньострокових

казначейських зобов’язань ухвалює Кабінет Міністрів, а короткострокових - Міністерство

фінансів України. Ціна продажу казначейських зобов’язань встановлюється залежно

від часу їхнього придбання в межах строку чинності. Кошти від реалізації

казначейських зобов’язань спрямовуються на покриття поточних видатків

державного бюджету. [20]

Ощадний сертифікат за формою і змістом - це

письмове свідоцтво банку про депонування грошових коштів, яке засвідчує право

вкладника на одержання після закінчення встановленого строку як самого

депозиту, так і відсотків на нього.

Ощадні сертифікати можуть бути строковими (під

певний договірний відсоток на визначений термін) або до запитання, іменними та

на пред’явника. Іменні ощадні сертифікати обігу не підлягають, їхнє відчуження

іншим особам не допускається. Цей вид цінних паперів (як і облігації) фізичні

особи можуть придбати тільки за рахунок особистих коштів, а підприємства

(організації) - за рахунок чистого прибутку, що залишається в їхньому

розпорядженні. Виплата доходу на ощадні сертифікати здійснюється за умови

пред’явлення їх для оплати в банк-емітент. Якщо власник ощадного сертифікату

вимагає повернення депонованих на певний термін коштів раніше за обумовлений

строк, то йому виплачується менший відсоток, що узгоджується з власником у

момент внесення коштів на депозитний рахунок.

Вексель є окремим видом цінних паперів, який

засвідчує безумовне грошове зобов’язання боржника (векселедавця) сплатити після

настання строку визначену суму грошей власнику векселя (векселедержателю).

Розрізняють простий і переказний вексель

Простий вексель містить просту і нічим не

обумовлену обіцянку векселедавця сплатити власнику векселя після зазначеного

строю відповідну суму. Переказний вексель (тратта) - це письмовий наказ

векселедержателя (трасанту), адресований платнику (трасату) сплатити третій

особі (ремітентові) певну суму грошей у визначений строк. При цьому трасат стає

боржником тільки після того, як акцептує вексель, тобто дасть згоду на його

оплату, поставивши на ньому свій підпис.

У процесі обігу вексель передається одним

держателем іншому з допомогою передавального напису - індосаменту. Кожний

індосант, як і векселедавець, несе відповідальність за акцепт платіж за

векселем. Своєчасна оплата векселя погашає всі вексельні зобов’язання. У разі

відмови від платежу векселедержатель може звернутися до суду з позовом проти

акцептанта. Крім того, якщо вексель не акцептовано або не оплачено, він має

право вимагати сплати векселя способом регресу (зворотної вимоги) від інших

відповідальних осіб (векселедавця, індосанта, аваліста), солідарне зобов’язаних

перед векселедержателем. [20]

Економічне значення фінансових інвестицій полягає

у першу чергу в їх спроможності дати інвестору реалізувати свою стратегію на

фінансовому ринку. Вирішення цього завдання здійснюється за допомогою обігу

різноманітних фінансових інструментів, які є об’єктами фінансового ринку і

створюють таким чином об’єктивну основу його існування

1.3 Методи оцінки фінансових інвестицій

Враховуючи значну

тривалість інвестиційного процесу, на практиці, зазвичай, порівнюється вартість

грошей на початку їх інвестування з вартістю грошей при їх поверненні у вигляді

майбутнього прибутку. [38]

Рух грошових потоків віл

поточної вартості до майбутньої називають нарощуванням. Рух вартості від

майбутньої до поточної називають дисконтуванням. [35]

У процесі нарощування та

дисконтування грошових потоків розглядають такі фактори:

. поточна або

теперішня вартість грошей (PV);

. майбутня

вартість грошей (FV);

. кількість

періодів (років) (n);

. норма дохідності

(річна відсоткова ставка) (r).

Оцінка майбутньої

вартості грошових вкладень (FV). інвестованих на строк більше одного року

(періоду) залежить від того, який процент (простий чи складний) буде прийматися

в розрахунках.

Прості відсотки,

зазвичай, використовуються у короткострокових фінансових операціях. Базою для

нарахування відсотків за певний період часу с початкова сума грошових коштів:

= PV + PV ћ r +… + PV ћ r

= PV ћ (1 + r ћ n) (1.1)

У випадку, коли фінансова

операція здійснюється у термін t днів протягом року, формула попередня матиме

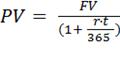

такий вигляд:

(1.2)

(1.2)

При використанні простого

відсотку інвестор буде одержувати дохід (нарощувати капітал) тільки з суми

початкових інвестицій протягом всього строку реалізації проекту. [35]

При використанні

складного відсотку, одержаний дохід періодично додається до суми початкових

інвестицій. У результаті чого відсоток нараховується також з накопиченої у

попередніх періодах суми відсоткових платежів або будь-якого іншого виду

доходу. Знаходження майбутньої вартості грошових коштів через n-період і при

відомому значенні темпу їх приросту здійснюється за формулою:

(1.3)

(1.3)

де PV - сума грошових

коштів, інвестованих у період t=0;- річна ставка дохідності, коефіцієнт;-

кількість періодів (років)

Якщо нарахування відсотків

здійснюється m-раз у рік, то формула буде мати такий вигляд:

(1.4)

(1.4)

У фінансових розрахунках

часто виникає потреба в оцінці поточної вартості майбутніх грошових потоків

(PV). Мстою цієї процедури є визначення цінностей майбутніх надходжень від

реалізації того чи іншого проекту з позицій поточного моменту

Процес конвертування

грошових коштів, що планується одержати у майбутніх періодах в їх поточну

вартість, називають операцією дисконтування. Процентна ставка, що використовується

у розрахунку PV, має назву дисконтної ставки.

Дисконтування при простих

відсотках здійснюється за формулами:

• для довгострокових

операцій:

(1.5)

(1.5)

(1.6)

(1.6)

Дисконтування за схемою

складних відсотків здійснюється за формулами:

- для

операцій при нарахуванні відсотків один раз на рік:

(1.7)

(1.7)

для операцій, при

нарахуванні відсотків m-раз на рік:

(1.8)

(1.8)

Крім номінальної ставки

дохідності - r, у фінансових розрахунках використовується й ефективна ставка

(EAR), або дійсна ставка, яка визначає тон відносний доход, який одержує

власник капіталу за рік загалом. Іншими словами, це річна ставка дохідності,

яку одержує інвестор при т-рсіз нарахувань за рік за ставкою відсотку r/m. [35]

Таким чином, ефективна

ставка складних відсотків визначається за формулою:

EAR = (1+r/m) m - 1 (1.9)

Одним із головних

елементів фінансового аналізу загалом та оцінки ефективності інвестування

зокрема є оцінка грошового потоку (cash Jlow), бо, зазвичай, на практиці

відбуваються не одноразові вкладення, а потоки грошових коштів (CF1.

CF2. CF3…. CFn), які виплачують або отримують

інвестори. Елементи потоку CF, можуть бути або незалежними, або пов'язаними між

собою певними відносинами.

Прийнято виділяти грошові

потоки, що відбуваються на початку кожного періоду - потік пренумерандо

(авансовий), або в кінці кожного періоду - потік постнумерандо. Більш

поширеними на практиці є потоки постнумерандо.

Відповідно суми нарощених

вартостей потоків постнумерандо становить:

= CF1 (1+r)n-1 + CF2 (1+r)n-2 +

….+ CFm (1+r)n-m (1.10)

В свою чергою, суму поточних

вартостей потоків постнумерандо можемо представити таким чином:

(1.11)

(1.11)

Окремим випадком грошових

потоків є аннуітет (або фінансова рента) - це рівні грошові потоки, що

здійснюються з однаковою періодичністю.

Узагальнюючими

показниками ренти с нарощена (майбутня) сума ренти та сучасна (поточна або

приведена) рента.

Нарощена сума ренти - це

сума усіх членів потоку платежів з нарахуванням на них відсотків в кінці

строку, тобто на дату останньої виплати. Цей показник показує, який розмір буде

мати капітал, який вноситься через рівні проміжки часу протягом усього строку

ренти з нарахованими відсотками. [37]

Майбутня вартість

звичайного аннуітету (FVAn) протягом періоду n визначається за

формулою:

(1.12)

(1.12)

де Р - періодичні

надходження, рівні за розміром грошові потоки;

Показник, який

характеризує майбутню вартість однієї грошової одиниці в кінці строку

реалізації інвестиційного проекту називають коефіцієнтом нарощування ренти або

коефіцієнтом накопичення грошової одиниці за період і визначається він за

формулою:

(1.13)

(1.13)

Сучасний розмір ренти

(поточна вартість аниуітету) - це сума всіх членів ренти, дисконтованих на

момент приведення за вибраної дисконтної ставки, яка визначається за формулою:

(1.14)

(1.14)

де PVAn -

поточна вартість звичайного аннуітету зі строком інвестування n періодів;

Оцінювання ефективності

фінансових інструментів здійснюється зіставленням обсягу інвестиційних витрат і

суми грошових доходів, основу яких становлять суми періодично виплачених за

ними відсотків (на внески до статутних фондів; депозитні вклади; за облігаціями

та іншими борговими цінними паперами) та дивідендів (за акціями та іншими

пайовими цінними паперами).

Вартість цінних паперів

визначається залежно від порядку отримання доходів і залежить від трьох

факторів: грошового потоку за цінними паперами; темпів приросту грошових

потоків; ризику або непевності грошового потоку.

З них найбільш

невизначеним чинником г оцінка ризику, особливо за умов нестабільності

економіки. Саме тому, під час оцінювання вартості цінних паперів, дисконтна

процентна ставка має враховувати рівень ризику. [37]

Для визначення ринкової

(поточної) ціни акцій та облігацій слід привести майбутні грошові потоки до

теперішньої вартості, дисконтувавши їх за відповідною ставкою, яка враховує всі

аспекти ринку. Таким чином, ціною акції чи облігації є теперішня вартість її

майбутніх грошових потоків. Щоб обчислити грошові потоки, слід взяти останні

показники, oо характеризують розмір грошових потоків, і скоригувати їх щодо

реальних темпів приросту.

Грошовий потік від

простих чи привілейованих акцій вимірюється щорічним дивідендом та приростом

ціни акції. Грошовий потік від облігацій чи довгострокових цінних паперів, які

випускаються одержувачем позики, складається з суми доходу, яку одержує

покупець облігацій за рік. [36]

Техніка визначення

курсової вартості передбачає три дії:

) визначається потік

доходів, що очікується за цінним папером;

) знаходиться

дисконтована (теперішня) вартість розміру кожного платежу за папером;

) дисконтовані вартості

додаються.

Ця сума і є курсовою

вартістю цінного паперу.

1.4 Фінансовий ринок та його розвиток в Україні

Ринок цінних паперів як частина фондового ринку

інтегрує операції щодо випуску та обороту боргових інструментів, інструментів

власності, а також їхніх похідних. До боргових інструментів належать облігації,

державні казначейські зобов'язання і векселі. До інструментів власності

(нерухомості) - усі види акцій та їхні похідні: опціони, ф'ючерси, варіанти та

інші аналогічні цінні папери. Ринок похідних інструментів поєднує групу

ринкових відносин, одночасно взаємодіючи в межах фінансового ринку з іншими

ринками - валюти, грошових кредитних ресурсів, позикових капіталів. Тому ринок

інструментів позики - це винятково сфера відносин позикового капіталу, тоді як

ринок інструментів власності - зона відносин власного капіталу.

Поняття «фінансовий ринок» є дуже широким,

оскільки охоплює не тільки фінансові зв'язки, а й значну кількість форм

кредитних відносин. Беручи до уваги форми обороту грошових ресурсів на

фінансовому ринку, в його складі можна виділити ринок банківських кредитів і

ринок цінних паперів. [13]

Ринок цінних паперів становить сукупність

відносин цивільно-правового характеру, що опосередковують рух капіталів у формі

цінних паперів. Він доповнює у структурі фінансового ринку ринок банківських

кредитів і тісно взаємодіє з ним.

Досвід функціонування розвинутих ринкових

економік свідчить про те, що ринок цінних паперів взагалі є одним з найбільш

регульованих і регламентованих державою на відміну, наприклад, від товарних або

валютних ринків. Це пов'язано з рядом особливостей цього ринку: рух капіталів,

який забезпечується оборотом різних видів цінних паперів, не існує відірвано

від законодавчої бази та системи правовідносин власності, що склалися в

державі. В Україні вибрана змішана, проміжна модель ринку цінних паперів, на

якому одночасно та з рівними правами присутні й комерційні банки, які мають усі

права на операції з цінними паперами, і небанківські інститути. [39]

Становлення ефективного фондового ринку в Україні

неможливе без загального процесу соціально-економічних і політичних реформ у

державі, без розвитку законодавчої бази функціонування ринку. Закон «Про

державне регулювання ринку цінних паперів в Україні» називає учасниками ринку

цінних паперів емітентів, інвесторів та осіб, що здійснюють професійну

діяльність на ринку цінних паперів. [55]

Професійною діяльністю на ринку цінних паперів є

підприємницька діяльність з перерозподілу фінансових ресурсів за допомогою

цінних паперів та організаційного, інформаційного, технічного, консультативного

й іншого обслуговування випуску та обороту цінних паперів, що є, як правило,

виключним або переважним видом діяльності. На рис. 1.3 наведені основні

учасники фінансового ринку України [38]

Рис. 1.3 Основні учасники фінансового ринку

України

Емітенти цінних паперів - це юридичні, а у

випадках, передбачених законодавством, фізичні особи, які від свого імені

випускають папери і зобов'язуються виконувати обов'язки, що випливають з умов

їх випуску. Емітентом цінних паперів також може бути держава (її органи та

органи місцевого самоврядування, які можуть випускати цінні папери для

задоволення потреб у фінансуванні видатків відповідних бюджетів та окремих

проектів) Інвестори - це фізичні та юридичні особи, у тому числі

інституціональні інвестори, інвестиційні фонди, довірчі товариства, пенсійні

фонди, страхові компанії тощо, які мають вільні кошти і бажають вкласти їх у цінні

папери з метою одержання від вкладених коштів доходу (відсотків) чи приросту

ринкової вартості цінних паперів. [28]

Професійну діяльність на фондовому ринку

здійснюють фінансові посередники, учасники національної депозитарної системи, а

також установи, які забезпечують діяльність організаційно оформлених ринків,

тобто біржі і торговельно-інформаційні системи.

Емітенти й інвестори, як правило, рідко

самостійно виходять на фондовий ринок. Частіше вони вдаються до допомоги

професійних посередників. Законодавство як основного посередника на фондовому

ринку розглядає інвестиційний інститут - юридичну особу, яка утворюється в

будь-якій організаційно-правовій формі, що дозволяється Законом України «Про

підприємництво в Україні», і здійснює діяльність з цінними паперами як

виняткову. Інвестиційний інститут може здійснювати посередницьку діяльність на

ринку цінних паперів як інвестиційний фонд, інвестиційна компанія, фінансовий

брокер, інвестиційний консультант. Крім того, на ринку цінних паперів як

професійні посередники можуть виступати і комерційні банки. Будь-який

інвестиційний інститут може діяти на ринку цінних паперів як професійний

посередник тільки на підставі ліцензії, виданої йому в порядку державної

реєстрації. [36]

Інвестиційний фонд - це юридична особа, заснована

у формі закритого акціонерного товариства, що здійснює діяльність виключно у

галузі спільного інвестування. Інвестиційні фонди можуть бути відкритого і

закритого типів. Відкритий випускає інвестиційні сертифікати із зобов'язанням

перед учасниками щодо їх викупу, а закритий - без взяття зобов'язань про їх

викуп. [46]

Спільне інвестування - це діяльність, яка

здійснюється в інтересах і за рахунок засновників та учасників інвестиційного

фонду шляхом випуску інвестиційних сертифікатів та проведення комерційної

діяльності з цінними паперами.

Спільне інвестування здійснюють інвестиційні

компанії, для яких, одначе, цей вид діяльності не є виключним. Від імені

інвестиційної компанії спільне інвестування здійснює її філіал, який

називається взаємним фондом інвестиційної компанії. Взаємний фонд має окремий

баланс та окремий поточний рахунок. Інвестиційні компанії створюються у формі

акціонерного товариства або товариства з обмеженою відповідальністю. [45]

Інвестиційна компанія - це юридична особа, що діє

на ринку цінних паперів не за рахунок клієнта, а за власний рахунок.

Інвестиційна компанія є спеціалізованим підприємством, яке забезпечує

організацію і гарантування випуску цінних паперів, вкладання коштів у цінні

папери, купівлі-продажу цінних паперів і працює як дилер.

Основний предмет діяльності інвестиційної

компанії:

· визначення умов і

підготовка нових випусків цінних паперів, купівля їх в емітентів з тим, щоб

потім перепродати цінні папери інвесторам, гарантувати розміщення;

· створити синдикати з передплати

або групи з продажу нових випусків.

Проте так само, як і в зарубіжній практиці,

діяльність інвестиційної компанії цим не обмежується. Інвестори зацікавлені в

підтримці активного вторинного ринку тільки-но випущених цінних паперів. Тому

інвестиційна компанія може залишити в себе частину випуску для активної

торгівлі цінними паперами на вторинному ринку і стати «макетмейкером»

(працювати як фінансовий брокер через торговельну біржу). [49]

Для здійснення спільного інвестування

інвестиційні фонди, а також інвестиційні компанії, що заснували взаємні фонди,

випускають інвестиційні сертифікати, які пропонуються для розміщення серед

учасників. Кошти, отримані від учасників, відкриті фонди інвестують у цінні

папери інших емітентів. Закриті фонди мають право на здійснення інвестування в

цінні папери та придбання нерухомого майна, часток і паїв, що належать державі

в майні господарських товариств, у процесі приватизації. Інвестиційні

сертифікати відкритих фондів можуть бути придбані за кошти учасників та приватизаційні

папери. [17]

Посередницька діяльність з приватизаційними

паперами проводилась шляхом обміну приватизаційних паперів на паї, акції

підприємств, що приватизувались. Вона здійснюється фінансовими посередниками

від свого імені, за дорученням, за рахунок і на ім'я власників приватизаційних

паперів.

Інвестиційний консультант - це юридична або

фізична особа, що надає консультаційні послуги щодо випуску й обороту цінних

паперів. В основі його діяльності лежить договір підряду або договір на

створення науково-технічної продукції. Можливі види робіт інвестиційного

консультанта:

· аналіз ринку цінних

паперів;

· розробка стратегій виходу

на фондовий ринок, консультування створення і розвитку інвестиційних інститутів

та інших організаційних структур, що професійно працюють на ринку цінних

паперів;

· розробка й експертиза

інвестиційних проектів;

· консультування із

застосування законодавства;

· консультування й аналіз

із приводу умов, що забезпечують діяльність на ринку цінних паперів;

організація інформування громадськості, рекламних кампаній, пов'язаних із

цінними паперами;

· фахове навчання, підбір

кадрів у сфері операцій із цінними паперами; підготовка проспектів емісії та

іншої документації щодо випуску цінних паперів, супроводження реєстрації

випусків та інших робіт, пов'язаних з ними; оцінка цінних паперів;

· оцінка емітента для

підготовки вкладень у його цінні папери; представництво сторін, посередництво

між сторонами при вирішенні організаційних та інших питань, пов'язаних з

фондовими операціями. [14]

Фінансові брокери - це юридичні особи, які

виконують посередницькі (агентські) функції при купівлі-продажу цінних паперів

за рахунок і за дорученням клієнта на підставі договору комісії або доручення.

По суті, брокер робить те саме, що й комісійний магазин: бере на комісію товар

(цінні папери) і продає його новому інвестору, а іноді брокер одержує цінні

папери за дорученням. При цьому він діє не за свій рахунок, а за рахунок і в

інтересах клієнта, укладаючи угоду за договору комісії - від свого імені, а за

договору доручення - від імені клієнта. Цінні папери, оскільки вони йому не

належать, фінансовий брокер не включає у свій баланс, а ставить на

позабалансовий рахунок.

Посередницькою діяльністю на фондовому ринку

також займаються комерційні банки і торговці цінними паперами. Торговцями

цінними паперами можуть бути акціонерні товариства, статутний фонд яких

сформовано за рахунок виключно іменних акцій, а також товариства з обмеженою

відповідальністю, товариства з додатковою відповідальністю, повні та командитні

товариства, для яких операції з цінними паперами є виключним видом діяльності.

Представницькою діяльністю на ринку цінних

паперів займаються довірчі товариства. її зміст полягає в тому, що вони на

підставі договору з довірителями цінних паперів здійснюють діяльність з

реалізації їхніх прав власників. Зазначимо, що довірчі товариства разом з

інвестиційними фондами і компаніями є найбільш активними фінансовими

посередниками на фондовому ринку країни. Як правило, усі вони займались

акумулюванням приватизаційних майнових сертифікатів з метою подальшого їх

інвестування до галузей економіки. [26]

До основних проблем на фондовому ринку України

фінансові посередники відносять такі, як недосконалість законодавства, що

регулює діяльність на фондовому ринку, практична відсутність вторинного ринку

цінних паперів і депозитарної системи, становлення якої може не тільки

поліпшити діяльність інвестиційних фондів та компаній, довірчих товариств та

інших посередників, а й привести до більш суттєвого інвестування з боку як вітчизняних,

так й іноземних інвесторів.

Становлення розрахунково-клірингових відносин між

учасниками фондового ринку тісно пов'язане з функціонуванням депозитарної

системи. Розвиток останньої значно відстає від потреб ринку. У зв'язку з цим

ефективність всіх здобутків на фондовому ринку значно зменшується. Нині, коли в

країні формально немає жодного депозитарію, говорити про клірингову систему як

стійкий елемент інфраструктури ринку взагалі не можна. Але цей факт у жодному

разі не зменшує її значення.

Згідно із законодавством України запропоновано

принципово новий підхід до випуску та обороту без документарних цінних паперів,

суть якого полягає в такому. Емітент розміщує глобальний сертифікат випуску

своїх цінних паперів в одному з локальних депозитаріїв, через який здійснюється

первинне розміщення цінних паперів серед інвесторів. Глобальний сертифікат - це

інформаційне повідомлення про емісію цінних паперів, яке містить дані про обсяг

емісії, характеристики цінних паперів, термін їх обігу тощо. Поняття

«глобальний сертифікат» не нове для фондового ринку України; обов'язковість

його оформлення та розміщення в депозитарії усіма емітентами стимулюватиме

процес розвитку депозитарної діяльності, упорядкує систему обліку прав

власності на цінні папери, що існують у без документарній формі. [26]

Інвестори передають свої цінні папери зберігачам,

які є депозитарними установами нижчого рівня ієрархії Національної депозитарної

системи. Зберіганні відкривають рахунки в локальних депозитаріях. Локальний

депозитарій - клірингова установа для обслуговування угод (операцій) з цінними

паперами, які здійснюють зберігачі на організаційно оформлених ринках. Один

локальний депозитарій може вести рахунки декількох зберігачів. Між собою

локальні депозитарії відкривають кореспондентські рахунки. Кожний локальний депозитарій

має свій розрахунковий банк.

Останніми роками в Україні відбуваються розвиток

і становлення ринку цінних паперів, інструменти якого становлять нині приблизно

90% загального обсягу фінансових інвестицій у бізнес. Тому предметом

дослідження будуть механізми функціонування ринку цінних паперів, його

фінансові ресурси. Для реалізації алгоритму ухвалення інвестиційного рішення

викликає інтерес як інфраструктура цього ринку, так і особливості фінансових

інструментів, що обертаються на ньому. [47]

1.5 Закордонний досвід фінансування за рахунок

цінних паперів

Для того, щоб економіка країни функціонувала з

постійним ростом та забезпечувала кожний свій сектор необхідними ресурсами

потрібно мобілізовувати тимчасово вільні фінансові ресурси та перерозподіляти

їх відповідно до потреб та вимог економічної системи. Формування фінансових

ресурсів відбувається за рахунок: власних та прирівняних до них коштів, до яких

загалом відносять прибуток від основної діяльності, часткові вкладення,

акціонерний капітал, цільові надходження та інше; ресурсів, які надходять через

перерозподільний механізм, до яких відносяться бюджетні субсидії, субвенції,

страхове відшкодування; ресурсів, які мобілізуються на фінансовому ринку в

результаті операцій з цінними паперами. [42]

Ринок державних цінних паперів Німеччини -

четвертий за обсягом міжнародний ринок урядових зобов'язань після США, Японії

та Великої Британії. Відмінною його особливістю є те, що він за обсягом не

превалює над ринком решти типів боргових фондових інструментів, але значно

перевищує ринок акцій. У загальному обсязі облігацій, розміщених на території

ФРН останніми роками, частка державних облігацій не перевищувала 40%, тоді як

частка облігацій, випущених приватними банками, становила 60%. Необхідно

зазначити, що завдяки активній політиці уряду з розміщення цінних паперів

значення сектору державних облігацій постійно зростає. [29]

Значне місце серед цінних паперів займають

облігації, які складають 60% ринку цінних паперів. На ринку цінних паперів

Німеччини звертаються банківські облігації, на які припадає більше 50% ринку

боргових зобов'язань, державні облігації (37%), облігації іноземних емітентів

(близько 13%) і корпоративні облігації, на які припадає близько 2%. Загальний

обсяг ринку облігацій становить 2942 млрд. євро.

Дохідність німецьких облігацій в цілому така ж,

як і в облігаціях відповідного рейтингу інших країн зони євро. У цьому полягає

одне з досягнень і переваг створення Єврозони - формування єдиного ринку

капіталу. Правління випускає в основному два види облігацій: довгострокові

Bundesanleihen (Bunds) та короткострокові Bundesobligationen (Bobls). Інші

інструменти - до двох років (Schatze) (казначейські ноти), шестимісячні

федеральні безкупонні облігації (Bubills), фінансові векселя (uverzinsliche

Schatzanweisungen). Облігації Німеччини державного випуску з найбільшим

терміном погашення 30 років досягла рекордно-низького рівня в 2,36% на кінець

2011 за даними TD Securities. Бонди зростають в ціні, а дохідність облігацій з

терміном погашення до 2 років була негативною протягом останнього півріччя 2011

року, що пов’язано з тим, що облігації Німеччини в Європі відносять до

безпечних засобів вкладу. Оскільки Центральний банк Німеччини Бундесбанк знижує

відсоткові ставки, облігації з фіксованим доходом мають тенденцію до росту.

[50]

Вклади в облігації Німеччини у 2013 році принесли

інвесторам дохід у 8,5%.Основними інвесторами ринку німецьких облігацій є

банки, які володіють 37% облігацій, та іноземні інвестори, які володіють 33%

облігацій, а на населення відводиться лише 13%, тобто економіка країни

базується на сильній банківській системі, яка здатна мобілізовувати фінансові

ресурси та потім перерозподіляти їх з метою отримання більшого економічного

позитивного ефекту, та іноземних інвесторах які вкладають фінансові ресурси в

економіку Німеччини, бо це надійно, економічно вигідно і стабільно.

Як фінансовий інструмент акції займають в

економіці Німеччини другорядне значення, на них припадає 40% ринку цінних

паперів. Емітенти та інвестори не бачать в акції особливих переваг, інвестори

оцінюють акції як недостатньо інформативну, ризиковану і спекулятивну форму

вкладу, не дає достатніх гарантій, а емітенти, в силу наявності

високорозвиненої банківської системи, вважають за краще залучати капітал за

рахунок кредитів. [50]

На фондовому ринку Німеччини в обігу перебувають

такі види банківських боргових зобов’язань, як іпотечні (3% ринку банківських

облігацій), боргові зобов'язання спеціалізованих кредитних інститутів (14%),

інші банківські зобов'язання (28%), іпотечні листи державних кредитних установ

(45%).

Підприємства випускають комерційні цінні папери,

які представляють собою розміщуються · кредитними інститутами боргові

зобов'язання строком від 7 днів до 2 років (частіше зустрічаються строком від 1

до 3 місяців); цінні папери з особливими правами і боргові листи як

середньострокові і довгострокові цінні папери з терміном погашення від 2 до 10

років.

Далі розглянемо які особливості використання

фінансових інструментів у економіці Сполучених Штатів Америки.

Так склалося, що економіка США найбільше зі всіх

інших країн у світі впливає на світову економіку, тому коливання стану

національної економіки США знаходять своє відображення на світовому стані

економіки.

Механізм функціонування ринку цінних паперів у

США передбачає активну участь у цьому процесі саморегульованих організацій

(Self-Regulatory Organizations, SRO). Надаючи значної ваги саморегулюванню,

Комісія з цінних паперів і бірж (Securities and Exchange Commission, SEC)

отримує можливість делегування своїх повноважень професійним учасникам ринків і

забезпечує таким чином підвищення ефективності використання своїх ресурсів.

Злагоджена робота експертів з різних галузевих структур спрямована на те, щоб

змусити краще обертатися механізму американських ринків капіталів, надає

структурі регуляторних органів США всеосяжного характеру і дозволяє

забезпечувати справедливе ставлення до всіх учасників ринків. Система

саморегулювання працює, оскільки індустрія цінних паперів усвідомлює, що

цілісність ринку веде до посилення впевненості інвесторів, а це, у свою чергу,

сприяє розширенню бізнесу. [42]

Аналізуючи довгостроковий та короткостроковий

ринки капіталів в США ми бачимо що вони мають свої особливості. Нові випуски

облігацій розміщують по більш низьким цінам порівняно з іншими іноземними

ринками, що безперечно стимулює більше продажів та сприяє активізації ринку.

У США облігації розміщуються на період від 16 до

30 років під відсотки від 8-12%. Найбільшу частку облігаційних позичок

здійснюють у корпорації у добувній промисловості та комунальній сфері, де

діяльність пов'язана з найвищою капіталоємкістю та затратами праці й оновлення

капіталу. Способи розміщення облігацій мають національні особливості - у США

переважно на первинному ринку розміщується близько 100% від усього об’єму позичок.

Об'єм корпоративних облігацій США у 1,3 рази перевищує вартість акцій.

Використання облігацій з метою акумуляції коштів має переваги над акціями. [50]

Емісія акцій пов'язана з більш складною

процедурою, коли мають бути узгоджені інтереси вже існуючих акціонерів. Затрати

на розміщення облігацій є нижчими, що пов'язано з тим, що процент сплачується з

валового, а не з чистого прибутку, як це проводиться з акціями. Якщо на

первинному ринку випуск облігацій є більш важливим, то на вторинному ринку вже

акції відігрівають більшу роль через великі об’єми їх оборотів. [29]

Ще одним важливим сектором акумуляції грошових

коштів і одним з найбільш розвинених є іпотечний ринок, який в Сполучених

Штатах Америки до фінансово-економічної кризи набирав все більших обертів, що і

було одним з факторів, який і спровокував кризу. Політика країни підтримує

іпотечний ринок, дотримуючись думки, що населення повинно бути забезпечене

доступним житлом. Наразі іпотечний ринок США складає близько 60% ВВП країни,

що, безперечно має високий вплив на національну економіку. [50]

. Аналіз та оцінка інвестиційної діяльності

.1 Особливості впливу фінансових інвестицій на

економічний розвиток України

Сталий розвиток країн

безпосередньо залежить від активізації інвестиційної діяльності та належного їх

фінансового забезпечення. Ціла низка різноманітних організаційно-економічних,

технічних і фінансових чинників є основними умовами у забезпеченні ефективного

використання фінансових інвестицій. [1]

Одним із актуальних завдань економічних перетворень

в Україні на сучасному етапі є розробка якісно нових підходів в управлінні

процесом інвестування та формування дієвого механізму управління інвестиційною

діяльністю.

Фондовий ринок є особливою сферою ринкових

відносин, де завдяки продажу цінних паперів здійснюється мобілізація фінансових

ресурсів для задоволення потреб суб’єктів економічної діяльності. За умов

наявності розвиненої інфраструктури, налагодженого інформаційного забезпечення

всіх учасників - інвесторів, емітентів, посередників - фондовий ринок виступає

потужним рушієм економічного розвитку будь-якої країни та України зокрема [5].

Фондовий ринок як

складова фінансового ринку традиційно вважається забезпечувальною ланкою всієї

фінансової системи держави, За останні одинадцять років вітчизняний фондовий

ринок характеризується постійно зростаючою динамікою. (рис. 2.1). Станом на

2013 рік обсяг торгів на ринку цінних паперів України перевищив майже в 1,5

рази показник 2012 року і, С.О. Гуткевича, М.В. Щурик та ін. становив 2171,10

млрд. грн., перевищивши ВВП на 854, 50 млрд. грн. [47]

Рис. 2.1 Динаміка обсягу

торгів на ринку цінних паперів та об’єму ВВП в Україні за 1999-2013 роки, млрд.

грн.

Вартість зареєстрованих НКЦПФР протягом 2013 р.

випусків акцій більш ніж у 4 рази перевищила аналогічний показник 2012 р. (та

на 10,97% була вищою, ніж вартість зареєстрованих протягом 2011 р. випусків),

хоча кількість зареєстрованих випусків у 2013 р. була на 11,7% меншою, ніж у

2012 р. (рис. 2.2). [53]

Рис. 2.2 Обсяг випуску

акцій на ринку цінних паперів України протягом 1999-2013 рр, млрд. грн.

Як і протягом 2012 р.,

банківський сектор мав визначальний вплив на динаміку випуску акцій на ринку

цінних паперів України у 2013 р. У 2013 р. на вартість зареєстрованих випусків

акцій значною мірою вплинули випуски акцій з метою збільшення статутного

капіталу низки комерційних банків[52]

За даними НКЦПФР,

кількість та обсяги зареєстрованих випусків облігацій підприємств протягом 2013

р. знизились, у порівнянні з 2012 р., на 8,4% та 12,9%, відповідно, хоча

залишились на вищому ніж у 2011 р. рівні (рис. 2.3).

Рис. 2.3 Обсяг випуску

облігацій підприємств на ринку цінних паперів України протягом 1996-2013 рр.,

млрд. грн.

Розглядаючи структуру

випуску облігацій підприємств в Україні в розрізі емітентів, варто відзначити,

що частка банків в загальній вартості зареєстрованих випусків облігацій

підприємств зменшується другий рік поспіль: з 38,68% до 22,90% у 2012 р. та до

17,96% у 2013 р [53]

Динаміка показників

економічного розвитку України протягом останніх років, зокрема і ринку цінних

паперів, свідчить про закріплення позитивних тенденцій. Серед головних

позитивних змін, які були характерні для фондового ринку в цей період та

сформували надійну основу для подальшого зміцнення ринку цінних паперів, а

також сприяли відновленню її інвестиційної функції, - збільшення обсягу торгів,

зростання співвідношення капіталізації до ВВП, залучення інвестицій та ін.

В останні роки

продовжилась тенденція збільшення обсягу торгів на ринку цінних паперів. Так,

цей показник у 2013 році становив 2 530,87 млрд грн, що більше обсягу виконаних

договорів у 2011 році на 359,77 млрд грн. У той же час, темпи зростання фондового

ринку були випереджаючими порівняно з ВВП: обсяг торгів на ринку цінних паперів

перевищив показник ВВП країни майже у два рази. Це свідчить про розвиток

економіки держави в цілому та розвиток фондового ринку зокрема, а також швидкі

темпи цього поступу. [47]

Показник залучених

інвестицій в економіку України через інструменти фондового ринку за

результатами 2013 року склав 67,23 млрд грн. Можна відмітити стабільність цього

показника протягом останніх років.

Аналізуючи показники 2014

року ми можемо спостерігати, що протягом двох місяців поточного року через

інструменти фондового ринку в економіку України було залучено інвестицій на

суму 25,90 млрд грн. Порівняно з аналогічним періодом 2013 року цей показник

збільшився на 8,37 млрд грн. [4]

Обсяг зареєстрованих

випусків акцій у січні-лютому становив 2,89 млрд грн, що на 9,69 млрд грн

менше, ніж роком раніше. Всього регулятором було зареєстровано 23 випуски таких

цінних паперів. Якщо говорити про випуски облігацій, то тут спостерігалася

позитивна тенденція. Комісією зареєстровано 35 випусків облігацій підприємств

на суму 9,73 млрд грн, що порівняно з аналогічним періодом 2013 року більше на

6,47 млрд грн. Водночас обсяг зареєстрованих випусків інвестиційних

сертифікатів протягом зазначеного періоду становив 13,28 млрд грн, що більше на

11,98 млрд грн порівняно з даними за січень-лютий 2013 року. Також зазначимо,

що протягом січня-лютого 2014 року. [53]

Водночас протягом

січня-лютого поточного року відбулося потужне зростання обсягів виконаних

біржових контрактів з цінними паперами на організаторах торгівлі. Цей показник

становив 88,73 млрд грн, що на 72% (або на 37,25 млрд грн) більше, ніж у січні

2013 року. [4]

У порівняні з

минулорічними показниками спостерігається позитивна динаміка: у березні цього

року було укладено біржових контрактів на суму 21,8 млрд грн, тоді як у березні

2013 року - на 15,7 млрд грн. Зазначимо, що найбільші обсяги угод за видами

фінансових інструментів зафіксовані з державними облігаціями (17,1 млрд грн),

облігаціями підприємств (1,7 млрд грн) та акціями (1,1 млрд грн). Лідируючі

позиції серед організаторів торгівлі зайняли біржа «Перспектива» (15,7 млрд

грн), «ПФТС» (3,9 млрд грн) та «Київська міжнародна фондова біржа» (1,6 млрд

грн). [51]

Більшість інвесторів

вважають інвестиційний клімат в Україні несприятливим через політичну і

економічну нестабільність, недосконалість законодавства, обтяжливу податкову

систему, нерозвинену інфраструктуру. Вони відзначають суперечливість і швидку

змінюваність законодавчих актів і постанов, що стосуються іноземних інвестицій,

різне тлумачення або навіть ігнорування їх окремими організаціями і місцевою

владою. На такі принципові питання, як право власності на землю, механізми

реалізації заставних форм, іноземні інвестори не отримують однозначних відповідей

Залучення іноземних

інвестицій життєво важливе виходу з сучасної суспільно-економічної кризи,

подолання спаду виробництва і покращання якості життя українців. [47]

Основними шляхами

подолання державою кризи в галузях економіки є:

· розробка системи

розвитку портфельного інвестування та створення спеціального державного

інституту, що контролюватиме інвестиційний процес; вдосконалення законодавчої

бази в сфері інвестування;

· підвищення

ефективності діяльності антимонопольних органів України;

· інвестиційну

політику необхідно проводити виходячи із можливостей і потреб розвитку кожного

регіону.

2.2 Характеристика фінансово-економічної

діяльності підприємства

Проблема поводження з побутовими відходами (ТПВ)

в Україні за своїми масштабами та динамікою розвитку стає великомасштабним

просторово-часовим фактором щодо шкідливого впливу на навколишнє природне

середовище та здоров'я людини, погіршення санітарного стану населених пунктів,

ускладнення умов життєдіяльності, чинником виникнення надзвичайних екологічних

ситуацій

Ефективне вирішення комплексу питань, пов'язаних

з поводженням з ТПВ, визначених державною Програмою поводження з твердими

побутовими відходами в Україні (затверджено постановою Кабінету Міністрів

України від 4 березня 2004 р. №265), є можливим тільки на базі сумісних зусиль

як фахівців, так і керівників органів виконавчої влади усіх рівнів.

В Україні у відповідності з Конституцією

гарантується право кожної людини на сприятливе навколишнє середовище, що

обумовлює необхідність розробки ефективної соціально - економічної політики,

найважливішими і обов’язковими елементами якої є розробка стратегій

раціонального природокористування і механізмів управління екологічною безпекою.

Однією із невирішених проблем на сьогодні, яка

постійно погіршується є проблема твердих відходів: їх кількість постійно

зростає, склад ускладнюється, не вистачає територій для їх розміщення, витрати

на їх утилізацію збільшуються. Загалом, за останні 10 років спостерігається

тенденція зростання обсягів утворення відходів.

Крім того, проблема відходів має як екологічний,

так й ресурсний аспекти: відходи як екологічно небезпечний фактор й відходи як

джерело ресурсів. Тому цілі екологічного і ресурсного напрямів при вирішенні

проблеми поводження з відходами повинні бути взаємопов’язані у регіональній

політиці. На сьогоднішній день відсутня повна та об’єктивна інформація: про

об’єми утворення відходів за їх видами, про накопичення та зберігання відходів

залежно від їх класу небезпеки, про рух відходів, регіональні потреби та

можливості використання відходів вторинних ресурсів.

Управління сферою поводження побутових відходів

регіону торкається різні сторони соціально - економічного розвитку і націлено

на зниження рівня негативного впливу на стан навколишнього середовища, а також

розуміє для здійснення цієї цілі використання сучасних досягнень НТП. [56]