Факторы, влияющие на движение фондового индекса

Оглавление

Введение

. Обзор литературы, посвящённой проблеме взаимосвязи

фондового рынка и экономики в целом

.1 Теоретические модели

.2 Эмпирические исследования

. Построение математической модели исследуемой зависимости

.1 Выбор факторов, влияющих на движение индекса

.2 Процедура исследования

.2.1 Проверка макропоказателей

.2.2 Предсказательная способность индекса

. Непосредственно исследование

.1 Весь промежуток в целом

.2 Докризисный период

.3 Кризисный период

.4 Посткризисный период

Заключение

Список литературы

Приложения

Введение

Фондовый рынок большинством воспринимается как индикатор или

"предсказатель" будущего состояния экономики. Это не лишено

оснований. Традиционная модель оценки акций предполагает, что цены акций

отражают ожидания относительно будущего состояния экономики (цена акции это

приведённая стоимость будущих потоков платежей компании), таким образом,

фондовый индекс, как совокупность бумаг, тоже служит опережающим индикатором

состояния экономики. Однако, существует и обратная точка зрения, которая

заключается в том, что фондовый индекс скорее запаздывающий индикатор, нежели

синхронный или опережающий. Ярким примером служит рост экономики США в 1987

году и одновременный обвал фондовых индексов, восстановление которых началось

спустя несколько месяцев. Другой причиной скептицизма служит необъективное

восприятие инвесторами будущих потоков платежей: во многих случаях человеческий

фактор мешает адекватно оценить реальное состояние вещей, поэтому цены на акции

часто отклоняются от "реальной" экономики. Даже если рынок

действительно является опережающим или запаздывающим индикатором экономики, то

насколько он опережает или отстаёт от экономики? Иными словами, будет ли

снижение индекса сегодня, сигналом того, что в ближайшем будущем наступит рецессия?.

Если для американских и европейских рынков исследований на эту тему

имеется в достаточном количестве, то для российского рынка качественных

исследований не найти. Отсюда - актуальность темы дипломной работы.

Цель данной работы - проанализировать поведение фондового индекса и

макроэкономических показателей и выработать рекомендации относительно

применения этих связей.

Для достижения указанной цели необходимо решить следующие задачи:

. Выделить факторы, влияющие на движение фондового индекса;

2. Определить, как коррелируют между собой выявленные факторы и

фондовый индекс;

. Установить предсказательную силу индекса в зависимости от фазы

экономического цикла;

. Используя математические модели, выработать рекомендации

относительно использования динамики фондового индекса для предсказания

направления и темпов изменения экономики.

Объектом исследования являются российские биржевые и макроэкономические

показатели.

Предметом исследования - взаимосвязи, сложившиеся между

макроэкономическими индикаторами и котировками российского фондового индекса.

1. Обзор

литературы, посвящённой проблеме взаимосвязи фондового рынка и экономики в

целом

.1

Теоретические модели

Теоретическое доказательство того факта, что фондовый рынок опережает

экономику сформулировали в своей модели Брэйли и Маэрс в 1988 году. Согласно

этой модели, цены на акции равны приведённой стоимости ожидаемых будущих

прибылей компании. Если ожидается, что прибыль компании вырастет, данный факт

непременно отразится в котировках акций данной компании. И наоборот, если

инвесторы ожидают, что прибыль компании в будущем упадёт, цена на акции данной

компании тоже упадёт. Так как прибыль компании напрямую связана с экономической

конъюнктурой, цены на акции будут зависеть от ожиданий относительно будущего экономики.

Есть ряд моделей, которые пытаются объяснить, как формируются ожидания -

модель адаптивных ожиданий и модель рациональных ожиданий.

Модель адаптивных ожиданий предполагает, что ожидания на следующий период

формируются преимущественно прошлыми значениями. В случае, когда между

ожидаемыми и фактическими значениями есть различия, тогда ожидания на следующий

период определяются как средневзвешенное значение ожидаемых и фактических

значений данного периода, причём больший вес даётся прежним ожиданиям, нежели

фактической величине.

Приверженцы модели рациональных ожиданий утверждают, что экономические

агенты недополучат прибыль, если не будут использовать всю доступную на данный

момент информацию.

Если котировки акций сильно зависят от ожиданий инвесторов, то, в

какой-то степени, эти модели предполагают, что ожидания возникают из опыта или

исторических данных.

Так называемый "эффект богатства" в настоящее время - основной

теоретический аргумент для объяснения того, почему цены на акции могут

предсказывать будущее состояние экономики. Пирс утверждает, что поскольку

колебания котировок ценных бумаг оказывают прямое воздействие на расходы

домохозяйств, можно без труда спрогнозировать экономическую конъюнктуру

благодаря движению фондового рынка. Когда фондовый рынок растёт, инвесторы

богатеют, и, соответственно, больше тратят. Как следствие экономика растёт.

Когда рынок падает, инвесторы меньше тратят и это приводит к замедлению

экономического роста.

.2

Эмпирические исследования

Исследований на предмет корреляции движений индекса и макроэкономических

переменных по развивающимся рынкам почти нет, чего нельзя сказать о развитых

рынках.

Первые объёмные работы датируются началом 1980-х годов. В частности вывод

исследования, которое провёл Дуглас Пирс, состоит в том, что фондовый индекс

является опережающим индикатором. Он исследовал цены на акции, входящие в

индекс S&P500 с 1956 по 1983 годы. Цены, как правило, начинали

снижаться за 2…4 квартала до наступления рецессии. Расти же цены на акции

начинали во всех случаях до начала экономического роста, приблизительно в

середине кризиса. Данный вывод был получен путём наложения графиков

макроэкономических показателей на график фондового индекса, без применения

какого-либо эконометрического инструментария.

Пик и Розенберг показали, что в период с 1955 по 1986 годы из 11

ситуаций, когда индекс S&P500 снижался более чем на 7% (эту

величину авторы брали в качестве предвестника рецессии) только в 6 случаях

рецессия действительно наступала. А Барро обнаружил, что рецессий, которые

"предсказывали" индексы в 1963, 1967 и 1978 годах, не произошло.

Можно заметить, что эмпирические данные неоднозначны, но в большинстве

случаев, индекс действительно предсказывает надвигающуюся рецессию. Среди

развитых стран эта взаимосвязь прослеживается чётче. Среди развивающихся стран

данные разнятся, причиной этому может служить низкое отношение рыночной

капитализации к ВВП. Дарем считает, что теснота связи между фондовым рынком и

экономикой зависит от таких показателей как: ВВП на душу населения, уровень

кредитного риска страны и уровень правового развития. С первым и третьим

показателем положительная корреляция, со вторым - отрицательная.

Тироль утверждает, что непредсказуемость движения фондовых индексов

развивающихся стран в большей мере обусловлена сравнительно короткой историей

их фондовых рынков. Поэтому движения индексов на развивающихся рынках трудно

предсказуемы и сильно изменчивы. Но даже несмотря на это, компании, входящие в

индекс играли важную роль на местной арене.

Наиболее интересной работой по данной теме, на мой взгляд, является

исследование Брэда, где автор попытался ответить на три основных вопроса:

является ли фондовый индекс опережающим индикатором состояния экономики,

является ли фондовый рынок "причиной по Гренджеру" реального сектора

экономики, в случае чего прошлые значения котировок акций улучшают предсказание

будущей экономической активности или, наоборот, реальный сектор экономики

является "причиной по Гренджеру" фондового рынка, при этом прошлые

значения показателей экономической активности улучшают предсказание фондового

рынка.

Работу можно охарактеризовать как эмпирическую, так как вопросы

сформулированы относительно конкретных данных и проверяются только для них, без

обобщений. Для ответа на вопросы Брэд исследовал 2 временных ряда: квартальные

данные по реальному ВВП США и значение индекса S&P500 в

период с 1970 по 1994 годы.

В эти годы экономика США бурно развивалась, соответственно и индекс S&P500 и реальный ВВП имели ярко выраженную восходящую

тенденцию. После устранения тренда путём представления данных в виде

процентного изменения соответствующих показателей, автор применяет популярный в

настоящее время тест причинности по Гренджеру. Для этого он регрессирует

процентное изменение индекса на процентное изменение реального ВВП до шестого

лага (т.е. максимальный лаг равен 6 кварталам), затем автор меняет местами

зависимую и зависящую переменную местами.

Эти результаты указывают, что котировки акций являются "причиной по

Гренджеру" экономической активности, когда используются 1-й, 2-й и 3-й

порядки запаздывания. Аналогичное для реального ВВП неверно.

Итоги результатов теста причинности по Гренджеру показали наличие

причинно-следственной связи между ценами на акции и экономикой. Более того,

результаты свидетельствуют о том, что цены на акции являются "причиной по

Гренджеру" экономической активности, но экономика не является

"причиной по Гренджеру" цен на акции.

2.

Построение математической модели исследуемой зависимости

.1 Выбор

факторов, влияющих на движение индекса

Проблема выявления факторов, влияющих на фондовые индексы, неоднократно

поднималась в исследованиях зарубежных специалистов.

М. Флэннери и А. Протопадакис в своем исследовании доказывают, что

существенное влияние на динамику фондового индекса оказывают макрофакторы,

связанные со скоростью обесценения денег, такие как индекс потребительских цен

(CPI) и индекс цен производителей (PPI). В этой же работе сделаны выводы о

том, что реальный валовой национальный доход оказывает совсем незначительное

влияние на состояние фондового рынка.

По П. Баку, М. Пачуски и М. Шубику рыночная неопределенность, возникающая

на рынке порождается, так называемыми, "нерациональными трейдерами" (noise traders). Их поведение сложно спрогнозировать.

Фёдорова и Назарова в своём исследовании объединяют экономические факторы

в блоки и выбирают по одному, максимум два важных параметра из каждого блока.

Воспользуемся данной методикой.

Рис.1. Факторы, влияющие на динамику фондового индекса

Такие показатели как рост ВВП, рост промышленного производства, рост

реальных доходов населения, и прочие подобные показатели можно использовать в

качестве индикаторов состояния экономики, независимых от отраслевой специфики.

Для дальнейшего исследования используется индикатор "уровень

промышленного производства". Он выбран по причине того, что обновляется

ежемесячно и менее инерционен по сравнению с динамикой ВВП, которая

рассчитывается раз в квартал.

Второй индикатор, на который бы хотелось обратить

внимание и включить в список рассматриваемых показателей - это индекс

потребительских цен. ИПЦ характеризует изменение во времени общего уровня цен и

тарифов на товары и услуги, приобретаемые населением для непроизводственного

потребления. Какое влияние оказывает инфляция на фондовый рынок? Двойственное.

С одной стороны рост инфляции вызывает рост процентных ставок в экономике, как

следствие растёт требуемая доходность от вложений в акции. С другой стороны

инфляция - это увеличение цен на производимые компаниями товары, т. е. рост инфляции

приводит к более высоким темпам роста прибыли компаний. Какое из влияний

инфляции перевесит нужно смотреть в каждом конкретном случае.

Ко второй группе внутренних факторов относятся

показатели, характеризующие денежно-кредитную политику. Основной функцией

финансовых рынков является перераспределение инвестиционных ресурсов из

финансово избыточных отраслей в отрасли с наибольшим потенциалом прироста

добавленной стоимости. Поскольку фондовый рынок является одним из сегментов

рынка капиталов в целом, денежно-кредитная политика оказывает непосредственное

влияние на его динамику, определяя доступность инвестиционных ресурсов. Из этой

группы хочется выделить показатель денежной массы М 2. Именно он лучше отражает

связь денежной массы с другими экономическими переменными, фигурирующими в

популярном уравнении денежного обмена M*V=P*Y, а именно со

скоростью обращения денег (V),

взвешенным уровнем цен (Р) и реальным объемом производства. Поэтому начиная с

80-х годов многие экономисты стали склоняться к мысли, что агрегат М 2 больше

подходит в качестве основы для теории и проведения экономической политики. В

общем случае, значение данного агрегата тем выше, чем выше капитализация

фондового рынка.

На следующем шаге анализируются внешние факторы, которые могут оказывать

влияние на индекс ММВБ. Так как российский рынок совсем ещё молод, но в то же

время Россия является важным субъектом товарно-денежных отношений,

подверженность отечественной экономики внешним шокам высока, да и вообще,

анализ любого фондового рынка без учёта факторов внешней среды является

неполным.

В сильной зависимости от внешней конъюнктуры находится российский

федеральный бюджет, поскольку его доходная часть формируется главным образом за

счёт налогов с сырьевого сектора экономики. Так, в плане 2015 года, доходы от

нефтегазового сектора составляют более 43%

Влияние нефтяных цен на российский фондовый рынок осуществляется через

изменение рыночной стоимости акций нефтяных компаний, составляющих значительную

долю в индексе ММВБ (более 50%). Чтобы учесть данный факт, будем

ориентироваться на цену нефти марки Brent.

Наконец, в качестве показателя, который отражает риск вложения в бумаги

российских эмитентов как отечественными, так и зарубежными инвесторами, примем

доходность российских 10-ти летних облигаций.

.2

Процедура исследования

.2.1

Проверка макропоказателей

После выбора всех факторов, потенциально влияющих на движение индекса,

первым делом построим корреляционную матрицу факторов. Данный шаг позволит

определить наличие или отсутствие проблем с мультиколлинеарностью. При наличии

мультиколлинеарности значимость уравнения регрессии будет завышена. После этого

проверим исследуемые ряды на стационарность с помощью расширенного теста

Дики-Фуллера. Данный тест необходим для того, чтобы удостовериться, что у нас

нет в уравнении регрессии единичного корня и, таким образом, мы не получили

ложную регрессию.

Далее,

для оценки влияния каждого фактора будет применена множественная регрессия. В

качестве зависимой переменной выступает индекс ММВБ. В качестве регрессоров -

отобранные макроэкономические показатели. Значимость показателей в модели будет

оценена с помощью P-value. Чем ниже P -value, тем

показатель более значим. Незначимые показатели будут отбрасываться до тех пор,

пока модель не будет состоять только из значимых переменных. Оценивать

значимость уравнения регрессии в целом будем с помощью F-критерия и

значения

. Чем

ближе к единице

. Чем

ближе к единице

,тем

качественнее модель (тем больший процент дисперсии объясняется нашими

факторами).

,тем

качественнее модель (тем больший процент дисперсии объясняется нашими

факторами).

После

этого проверим качество полученного уравнения регрессии, для этого протестируем

его на автокорреляцию и гетероскедастичность. Автокорреляцию ошибок можно

выявить с помощью анализа остатков. Она проявляется в том, что в ряде,

состоящем из остатков регрессии, можно заметить автокоррелированность. Для того

чтобы посмотреть на выборочную автокорреляционную функцию остатков, или на их

выборочный спектр воспользуемся критерием Дарбина-Уотсона (DW).

Если он близок к 0, то это признак положительной автокорреляции 1-го порядка, к

4-м - отрицательной. Значение, близкое к 2-м будет говорить об отсутствии

автокорреляции.

Гетероскедастичность

выражается в неодинаковой дисперсии случайной ошибки регрессионной модели. Она

приводит к тому, что стандартные ошибки коэффициентов будут занижены. Это

приведёт к завышению t-статистик и даст неправильное (завышенное)

представление о точности оценок. Проверять наличие или отсутствие

гетероскедастичности будем с помощью теста Бройша-Пагана. Значение P-value,

рассчитанное в рамках теста, меньше 10% будет говорить об отсутствии

гетероскедастичности.

2.2.2

Предсказательная способность индекса

После

того, как мы получили итоговые факторы, влияющие на поведение индекса, нам надо

понять взаимосвязь движения. Что чем движет, переменные индексом или индекс

переменными? Для этого применим тест причинности по Гренджеру. Идея теста

заключается в том, что значения или изменения временного ряда

,

являющегося первопричиной изменений временного ряда

,

являющегося первопричиной изменений временного ряда

, должны

предшествовать изменениям этого временного ряда, и кроме того, должны вносить

значимый вклад в прогноз его значений.

, должны

предшествовать изменениям этого временного ряда, и кроме того, должны вносить

значимый вклад в прогноз его значений.

В

тесте Гренджера последовательно проверяются две гипотезы: "

не

является причиной

не

является причиной

по

Гренджеру" и "

по

Гренджеру" и "

не

является причиной

не

является причиной

по

Гренджеру". Для проверки этих гипотез строятся две регрессии: в каждой

регрессии зависимой переменной является одна из проверяемых на причинность

переменных, а регрессорами выступают лаги обоих переменных

по

Гренджеру". Для проверки этих гипотез строятся две регрессии: в каждой

регрессии зависимой переменной является одна из проверяемых на причинность

переменных, а регрессорами выступают лаги обоих переменных

Для

каждой регрессии нулевая гипотеза заключается в том, что коэффициенты при лагах

второй переменной одновременно равны нулю.

Первым

шагом при тестировании ряда на "причинность по Грейнжеру" надо будет

определить: есть ли тренд в нашей выборке. В любом временном ряде очень важно,

чтобы ряд был стационарным. Для этого нам помогут результаты проделанного ранее

теста Дики-Фуллера.

Вторым

шагом будет непосредственно тестирование ряда на наличие зависимости между

ценами на акции (индексом) и макроэкономическими показателями. Для этого

прорегрессируем макроэкономический показатель на значения индекса с лагами для

выявления потенциально значимых коэффициентов (

, которые

отвечают за то, что прошлые значения индекса объясняют текущие значения

макропеременных.

, которые

отвечают за то, что прошлые значения индекса объясняют текущие значения

макропеременных.

И

прорегрессируем индекс на значения макрофактора с лагом для выявления значимых

коэффициентов (

,которые

отвечают за то, что прошлые значения макропеременных учитываются в динамике

индекса спустя некоторое время. Иными словами, индекс является запаздывающим

индикатором экономики.

,которые

отвечают за то, что прошлые значения макропеременных учитываются в динамике

индекса спустя некоторое время. Иными словами, индекс является запаздывающим

индикатором экономики.

Если

будут выявлены значимые коэффициенты, нужно будет проделать ещё один шаг, а

именно показать, что движение индекса является "причиной по

Гренджеру" состояния экономики в случае, когда индекс является опережающим

индикатором состояния экономики, и наоборот - макрофактор является

"причиной по Гренджеру" движения индекса в случае запаздывания

индекса.

Для

этого задаются два уравнения:

(1)

(1)

(2)

(2)

Шаги по проверке причинности следующие (уравнение 1).

1) Регрессируем

фактор на факторы прошлых периодов, не включая лаговые переменные индекса.

Получаем модель с ограничением (restricted model). Считаем сумму квадратов

ограниченной модели

) Регрессируем

фактор на факторы прошлых периодов, но уже включая лаговые переменные индекса.

Получаем модель без ограничений (unrestricted model). Считаем сумму квадратов

модели без ограничений

Гипотеза

заключается в равенстве всех

одновременно.

То есть лаговые значения индекса не принадлежат регрессии. Проверить данный

факт сможем с помощью F-теста.

одновременно.

То есть лаговые значения индекса не принадлежат регрессии. Проверить данный

факт сможем с помощью F-теста.

где:

n-количество наблюдений;

k-количество

лаговых переменных;

сумма

квадратов остатков регрессии в модели с включением лаговых переменных индекса;

сумма

квадратов остатков регрессии в модели с включением лаговых переменных индекса;

сумма

квадратов остатков регрессии в модели без включения лаговых переменных индекса.

сумма

квадратов остатков регрессии в модели без включения лаговых переменных индекса.

Если

расчётное значение F превышает F-критическое на выбранном уровне

значимости, то наша гипотеза отклоняется. Это означает, что лаговые переменные

индекса входят в регрессию и таким образом индекс выступает в качестве

опережающего индикатора состояния экономики.

Аналогичные

операции проделываем и со вторым уравнением. Исходя из полученных результатов,

делаем выводы.

3.

Непосредственно исследование

Период исследования выбран с апреля 2003 года по декабрь 2014 года,

частота данных - месяц.

Для получения более точных данных проверим данный диапазон на наличие

сильных отклонений динамики фондового индекса. Но сильные отклонения индекса ещё

не означают, что коэффициент при факторах, влияющих на движение индекса, будут

сильно меняться, однако автором предполагается разная степень влияния

переменных модели в зависимости от рассматриваемых периодов: в нашем

рассматриваемом диапазоне это докризисный период, кризисный и период

восстановления.

Посмотрим, как менялись коэффициенты при регрессии различных

макроэкономических показателей (Рисунки 2…6).

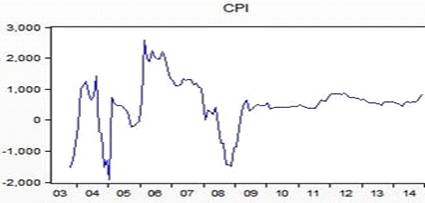

Рис. 2. Изменение коэффициента при показателе промышленное производство с

2003 по 2014 годы.

Рис. 3. Изменение коэффициента при показателе индекс потребительских цен

с 2003 по 2014 годы.

Рис.4. Изменение коэффициента при показателе доходность облигаций с 2003

по 2014 годы.

Рис. 5. Изменение коэффициента при показателе цена барреля нефти в рублях

с 2003 по 2014 годы.

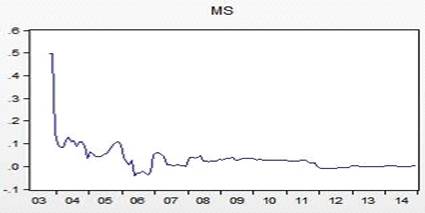

Рис. 6. Изменение коэффициента при показателе денежная масса с 2003 по

2014 годы.

Можно заметить, что коэффициенты при большинстве исследуемых показателей

в период с 2008 по 2009 год существенно колебались, причина этому - мировой

экономический кризис. Таким образом, общий промежуток будет дополнительно

разделён на три части:

Докризисный (с 1 марта 2003 года по 12 сентября 2008 года)

Кризисный (с 15 сентября 2008 года по 15 августа 2009 года)

Посткризисный (с 16 августа 2009 года по 31 декабря 2014 года)

.1 Весь

промежуток в целом

На первом этапе исследования проанализируем зависимость индекса ММВБ от

макроэкономических показателей, для этого построим корреляционную матрицу

(таблица 1).

Корреляционная таблица показывает сильную зависимость индекса ММВБ от

нефти и рубля, а также нефти и рубля по отдельности. Во избежание

мультиколлинеарности и как следствие завышенных результатов потенциальной

модели было решено ввести новую переменную (Oil), путем перемножения цены нефти Brent (в долларах) на курс доллара к рублю

(USD/RUR) и в итоге получить цену нефти в рублях за баррель.

Таблица 1: Корреляционная матрица переменных

|

Количество наблюдений: 142

(с марта 2003 года по декабрь 2014 года)

|

|

MICEX

|

IR

|

CPI

|

PP

|

MS

|

OILbr

|

USD/RUR

|

|

MICEX

|

1,0000

|

-0,2802

|

0,0775

|

-0,0205

|

0,0536

|

0,8460

|

-0,7301

|

|

IR

|

|

1,0000

|

0,1018

|

-0,1481

|

-0,0914

|

-0,2495

|

0,5913

|

|

CPI

|

|

|

1,0000

|

-0,0156

|

-0,0410

|

0,2132

|

-0,0683

|

|

PP

|

|

|

|

1,0000

|

0,0868

|

0,0555

|

-0,1479

|

|

MS

|

|

|

|

|

1,0000

|

0,0945

|

-0,0479

|

|

OILbr

|

|

|

|

|

|

1,0000

|

-0,8001

|

|

USD/RUR

|

|

|

|

|

|

|

1,0000

|

В промежутке с 2003 по 2014 год экономика России в целом росла. Чтобы

проверить наличие тренда на этом промежутке, был проведён тест Дики-Фуллера для

проверки рядов на стационарность.

Рис. 7 Динамика индекса ММВБ с 1 марта 2003 года по 31 декабря 2014 года.

Результаты теста представлены в таблице 2. Они показали наличие тренда по

параметрам: значение индекса ММВБ (переменная MICEX), значение денежного агрегата М 2 (переменная MS), цена нефти в рублях за баррель

(переменная Oil) и доходность облигаций (переменная IR). Таким образом, нулевая гипотеза о

наличии единичного корня для этих переменных не отверглась.

Таблица 2. Результаты теста Дики-Фуллера

|

Нулевая гипотеза: временной

ряд имеет единичный корень. Максимальный лаг - 10-13, объем выборки - 130

(месяцев).

|

|

Временной ряд

|

t-статистика

|

P-value

|

|

MICEX

|

-2,5254

|

0.3177

|

|

CPI

|

-3,9936

|

0.0112

|

|

PP

|

-4,8356

|

0.0007

|

|

MS

|

-2,4316

|

0.3617

|

|

Oil

|

-2,9978

|

0.2411

|

|

IR

|

-1,4303

|

0,8478

|

Чтобы исключить тренд в наших временных рядах (где они были выявлены)

приведём наши исходные ряды к первым разностям.

Рис. 8. Изменение индекса ММВБ месяц к предыдущему месяцу в промежутке с

2003 по 2014 годы.

После данной операции наши ряды стали стационарными (таблица 3.)

Таблица 3. Результаты теста Дики-Фуллера, исходные данные - первая

разность переменных.

|

Нулевая гипотеза: временной

ряд имеет единичный корень. Максимальный лаг - 10-13, объем выборки - 130

(месяцев).

|

|

Временной ряд

|

t-статистика

|

P-value

|

|

∆MICEX

|

-3,6080

|

0,0330

|

|

CPI

|

-3,9936

|

0,0112

|

|

PP

|

-4,8356

|

0,0007

|

|

∆MS

|

-5,5246

|

0,0003

|

|

∆Oil

|

-3,5064

|

0,0428

|

|

∆IR

|

-3,5363

|

0,0395

|

Теперь мы можем перейти к следующему этапу регрессионного анализа. После

построения множественной регрессии модель выглядит следующим образом:

Но поскольку в данной модели все переменные, кроме цены на нефть (Oil) и доходности облигаций (IR) являются незначимыми (приложение

1), мы будем вынуждены их отбросить и исследовать их на предмет запаздывания

или опережения от значения индекса.

После отбрасывания незначимых переменных получаем следующую модель:

В данном уравнении все факторы значимы (приложение 2).

Проверим нашу промежуточную модель на наличие гетероскедастичности. Проведя

тест Бройша-Пагана, гетероскедастичность выявлена не была (приложение 3),

следовательно, пока модель полностью удовлетворяет требованиям.

Получаем,

что при росте цены на нефть на 1 рубль за баррель, значение индекса вырастет на

0,23 пункта, а при росте доходности облигации на 0,01% (1 базисный пункт),

значение индекса упадёт почти на 0,38 пунктов. Скорректированный коэффициент

равен

22,48%. Попытаемся повысить данный коэффициент, определив наличие опережающих

или запаздывающих индикаторов, которые влияют на поведение индекса.

равен

22,48%. Попытаемся повысить данный коэффициент, определив наличие опережающих

или запаздывающих индикаторов, которые влияют на поведение индекса.

Для

этого протестируем ряды на наличие зависимости между изменением индекса и

макроэкономическими показателями, которые оказались незначимыми в случае синхронности

с индексом. Прорегрессируем невошедшие показатели на значения индекса с лагами.

Модель

исследования зависимости между изменением денежной массы и значением индекса

для выявления того факта, что индекс является опережающим индикатором изменению

денежной массы будет выглядеть так:

В

обратном случае - так:

Результаты модели показаны в таблице 3.

Таблица 3. Основные характеристики модели для выявления взаимосвязи между

изменением индекса ММВБ и денежной массой.

|

Зависимая переменная -

|

|

Независимая переменная

|

Коэффициент

|

Р-value

|

|

|

0,3257

|

0,4946

|

|

|

0,8766

|

0,0697

|

|

|

0,4584

|

0,3411

|

|

|

0,1266

|

0,7921

|

|

|

0,5765

|

0,2315

|

|

|

0,0413

|

0,9312

|

|

Зависимая переменная -

|

|

Независимая переменная

|

Коэффициент

|

Р-value

|

|

|

0,0008

|

0,9640

|

|

|

-0,0030

|

0,8634

|

|

|

-0,0167

|

0,3383

|

|

|

-0,0288

|

0,1511

|

|

|

-0,0202

|

0,2482

|

|

|

-0,0037

|

0,8286

|

Согласно результатам изменение цен на акции и изменение денежной массы

положительно коррелируют до 6-го лага индекса включительно. Более того,

результат статистически значим на 10%-ном уровне значимости в случае, когда

изменение индекса опережает изменение денежной массы на 2 месяца. Таким

образом, можно заключить, что прошлые изменения индекса определяют будущее

поведение экономических агентов. Однако это не означает, что именно изменение

индекса ведёт к изменению денежной массы. Это надо доказать. Поможет нам тест

причинности по Гренджеру.

Проведём тест причинности по Гренджеру между изменением индекса и

изменением денежной массы.

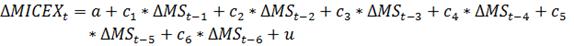

Модель для определения факта, является ли изменение индекса причиной по

Гренджеру изменения денежной массы будет выглядеть следующим образом:

(3)

(3)

Для определения, является ли изменение денежной массы причиной по

Гренджеру изменения индекса - так:

(4)

(4)

Для модели (3) прорегрессируем изменения денежной массы на изменения

денежной массы с лагами, без включения лагов индекса.

Сумма квадратов остатков равна 33893071 (приложение 4.)

Далее прорегрессируем изменения денежной массы на изменения денежной

массы с лагами, но уже с включением лагов индекса.

Сумма квадратов остатков равна 29724629 (приложение 5.)

Расчётная F-статистика для 6 лагов может быть рассчитана по формуле

Табличное значение F-статистики(0,05;6;135)

равно 2,28. Из этого следует, что на 5%-ном уровне значимости гипотезу о том,

что изменение индекса не является причиной по Гренджеру изменения денежной

массы, можно отвергнуть.

Аналогичные операции проделываем для лагов 1-5. И всё то же самое

проделываем для модели (4)

Сведём все полученные значения в таблицу 4.

Таблица 4. Результаты расчётов тестирования причинности по Гренджеру

между денежной массой и индексом

|

Предсказывает ли изменение

индекса изменение денежной массы? (Модель 1)

|

Предсказывает ли изменение

денежной массы изменение индекса? (Модель 2)

|

|

Лаг

|

F-расчетное

|

P-value

|

F-расчетное

|

P-value

|

|

1

|

1,64

|

0,2023

|

0,05

|

0,8269

|

|

2

|

4,11

|

0,0184

|

0,05

|

0,9498

|

|

3

|

3,68

|

0,0138

|

0,36

|

0,7809

|

|

4

|

3,00

|

0,0211

|

0,62

|

0,6511

|

|

5

|

2,85

|

0,0178

|

0,54

|

0,7471

|

|

6

|

2,95

|

0,0101

|

0,33

|

0,9191

|

Согласно результатам первой модели, изменение индекса является

"причиной по Гренджжеру" изменения денежной массы со второго по

шестой лаг (параметры значимы на 5%-ном уровне значимости). Таким образом,

прошлые значения индекса обладают хорошей предсказательной способностью

изменения денежной массы. Обратное неверно. Это следует из результатов по

второй модели - P-value намного больше 10%.

Добавим показатель денежной массы, остальные показатели будут с лагом 2,

и посмотрим, как изменится уравнение регрессии и улучшится ли модель.

Уравнение приняло такой вид

Согласно

результатам в приложении 6 все показатели модели значимы, скорректированный

показатель

повысился.

повысился.

Теперь

проделаем те же операции с индексом потребительских цен (CPI)

и индексом промышленного производства (PP).

Таблица

5. Основные характеристики уравнения регрессии с лагами индекса для

промышленного производства (РР) и индекса потребительских цен (CPI)

|

Переменная

|

Зависимая переменная - CPI

|

Зависимая переменная - PP

|

|

Коэффициент

|

Р-value

|

Коэффициент

|

Р-value

|

|

|

2,91

|

0,5410

|

2,77

|

0,0003

|

|

|

6,86

|

0,1541

|

2,78

|

0,0004

|

|

|

-2,41

|

0,6152

|

3,56

|

0,0000

|

|

|

-3,73

|

0,4352

|

0,0544

|

|

|

-4,98

|

0,3004

|

-5,19

|

0,4962

|

|

|

-3,01

|

0,5290

|

-4,47

|

0,5561

|

Как мы видим, параметр "индекс потребительских цен" не является

значимым ни при каком уровне лага, что нельзя сказать про "промышленное

производство". Таким образом, параметр "индекс потребительских

цен" исключается из нашей итоговой модели.

Исследуем изменение промышленного производства на причинно-следственную

связь с изменением индекса ММВБ.

Результаты представлены в таблице 6

Таблица 6. Результаты расчётов тестирования причинности по Гренджеру

между изменением индекса ММВБ и динамикой промышленного производства

|

Изменение индекса не

является причиной по Гренджеру динамики промышленного производства

|

Динамика промышленного

производства не является причиной по Гренджеру изменения индекса

|

|

Лаг

|

F-расчетное

|

P-value

|

F-расчетное

|

P-value

|

|

1

|

0,01

|

0,9536

|

0,95

|

0,3305

|

|

2

|

3,26

|

0,0414

|

0,50

|

0,6103

|

|

3

|

4,17

|

0,0074

|

0,85

|

0,4708

|

|

4

|

3,79

|

0,0060

|

0,65

|

0,6247

|

|

5

|

5,58

|

0,0001

|

0,55

|

0,7378

|

|

6

|

4,63

|

0,0003

|

0,61

|

0,7232

|

Как и в случае с изменением денежной массы, динамика промышленного

производства не является причиной по Гренджеру изменения индекса ММВБ. Обратное

- верно с порядком запаздывания со второго по шестой.

Построим итоговую модель, которая будет включать лаговые переменные

индекса и макроэкономических показателей.

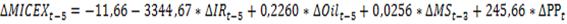

Уравнение приняло следующий вид:

Нижние индексы (t-5; t-3; t) объясняются запаздывающим или опережающим характером

индикаторов относительно изменения индекса ММВБ. В нашем случае изменение

индекса опережает изменение денежной массы на 2 месяца и опережает динамику

промышленного производства на 5 месяцев. Изменение индекса, цены на нефть и изменение

доходности облигаций происходит синхронно.

Все

параметры модели значимы на 10%-ном уровне значимости, отсутствует

гетероскедастичность, скорректированный

модели

вырос до 26,73% (приложение 7), а значит, включение лаговых переменных улучшило

базовую модель (модель без лаговых переменных).

модели

вырос до 26,73% (приложение 7), а значит, включение лаговых переменных улучшило

базовую модель (модель без лаговых переменных).

Так

как коэффициенты при переменных очень сильно менялись в промежутке с 2003 по

2014 (см. рис.2-6), рассмотрим отдельно докризисный, кризисный и посткризисный

периоды на предмет зависимости предсказательной способности индекса в

зависимости от фазы экономики.

.2

Докризисный период

Перед началом исследования докризисного периода, проверим переменные на

присутствие автокорреляции.

Как и в случае исследования всего промежутка (2003-2014 гг),

корреляционная матрица показала очень высокую корреляцию между индексом ММВБ и

ценой на нефть, а также ценой на нефть и парой доллар/рубль (табл.7). Поэтому,

как и в случае со всем промежутком в целом было решено перейти к новой

переменной - цена нефти в рублях за баррель.

Таблица 7. Корреляционная матрица показателей

|

Количество наблюдений: 66

(с марта 2003 по август 2008 года)

|

|

MICEX

|

IR

|

CPI

|

PP

|

MS

|

OIL

|

USD/RUR

|

|

MICEX

|

1,0000

|

-0,4699

|

0,0673

|

-0,0887

|

0,4166

|

0,8205

|

-0,8929

|

|

IR

|

|

1,0000

|

-0,0686

|

0,0401

|

-0,2628

|

-0,3279

|

0,5987

|

|

CPI

|

|

|

1,0000

|

0,0118

|

0,0988

|

0,0822

|

-0,1699

|

|

PP

|

|

|

|

1,0000

|

-0,2682

|

-0,3240

|

-0,2508

|

|

MS

|

|

|

|

|

1,0000

|

0,5290

|

-0,4634

|

|

OIL

|

|

|

|

|

|

1,0000

|

-0,9153

|

|

USD/RUR

|

|

|

|

|

|

|

1,0000

|

В промежутке с 2003 по 2008 год индекс ММВБ имел ярко-выраженную

восходящую тенденцию, также экономические показатели имели тенденцию к

улучшению ситуации в России (рис. 9). Расширенный тест Дики-Фуллера подтвердил

наши соображения, и данные были переведены в первую разность, результаты представлены

в таблице 8.

Рисунок 9 Динамика индекса ММВБ с 1 марта 2003 года по 31 августа 2008

года

Таблица 8. Результаты расширенного теста Дики-Фуллера в докризисном

периоде

|

Параметр

|

t-статистика

|

P-value

|

Параметр

|

t-статистика

|

P-value

|

|

MICEX

|

-0,6731

|

0,4211

|

|

-2,1455

|

0,0098

|

|

CPI

|

-7,2337

|

0,0000

|

|

|

|

|

PP

|

-3,8059

|

0,0003

|

|

|

|

|

MS

|

0,2213

|

0,7469

|

|

-2,0213

|

0,0121

|

|

Oil

|

2,0461

|

0,5897

|

|

3,7820

|

0,0428

|

|

IR

|

-1,4303

|

0,1113

|

|

-8,3966

|

0,0000

|

|

В случае, когда временной

ряд имел единичный корень данные приводились в первую разность.

|

Перейдем к этапу регрессионного анализа. После построения множественной

регрессии модель выглядит следующим образом:

Единственная значимая переменная в данной модели - цена на нефть

(приложение 8)

Исследуем остальные параметры на предмет запаздывания или опережения.

Результаты представлены в таблице 9.

Таблица 9. Основные характеристики уравнения регрессии с лагами индекса в

докризисный период.

|

Зависимая переменная

|

|

|

|

|

|

Коэффициент

|

Р-value

|

Коэффициент

|

Р-value

|

Коэффициент

|

Р-value

|

Коэффициент

|

Р-value

|

|

|

0,1930

|

0,6005

|

1,8301

|

0,0118

|

-1,0645

|

0,0313

|

-1,1184

|

0,8854

|

|

|

0,1253

|

0,7582

|

1,4035

|

0,0759

|

3,8761

|

0,4692

|

2,3032

|

0,7884

|

|

|

0,2905

|

0,4909

|

7,4784

|

0,3553

|

5,4143

|

0,3294

|

-7,1712

|

0,4205

|

|

|

0,1528

|

0,7282

|

6,8951

|

0,4140

|

-4,6247

|

0,4243

|

-1,0362

|

0,9110

|

|

|

0,5828

|

0,1912

|

3,3569

|

0,6920

|

-1,1780

|

0,8393

|

-1,0441

|

0,9105

|

|

|

0,4307

|

0,3332

|

-4,6125

|

0,5873

|

-1,8596

|

0,7495

|

-3,5411

|

0,7050

|

|

|

-0,8764

|

0,0448

|

-2,1125

|

0,7823

|

-3,1609

|

0,6447

|

-9,0427

|

0,2880

|

|

|

0,0806

|

0,8694

|

-5,6571

|

0,4573

|

4,9022

|

0,4721

|

-1,8241

|

0,0339

|

|

|

0,1200

|

0,7784

|

-6,8984

|

0,3662

|

-1,6857

|

0,8046

|

-1,8787

|

0,0293

|

|

|

-0,0601

|

0,8825

|

-2,2927

|

0,7519

|

-4,1861

|

0,5202

|

2,7426

|

0,9728

|

|

|

0,0706

|

0,8561

|

3,3660

|

0,6285

|

-6,1873

|

0,3226

|

-4,4215

|

0,5662

|

|

|

-0,1389

|

0,6901

|

-3,7330

|

0,5486

|

-9,3789

|

0,1222

|

1,8426

|

0,7889

|

Результаты таблицы говорят о том, что динамика индекса опережает динамику

доходности облигаций на один месяц и динамику промышленного производства на 1 и

2 месяца (соответствующие параметры значимы на 10%-ном уровне значимости). В то

же время индекс запаздывает по отношению к индексу потребительских цен на 2 и 3

месяца и к изменению денежной массы на 1 месяц.

Проверим так ли это на самом деле - проведем тест причинности по

Гренджеру.

Результаты представлены в таблице 10.

Таблица

10. Результаты теста причинности по Гренджеру для переменных

, PP,CPI,

, PP,CPI,

|

Изменение индекса не

является причиной по Гренджеру изменения доходности облигаций

|

Изменение доходности

облигаций не является причиной по Гренджеру изменения индекса

|

Изменение индекса не

является причиной по Гренджеру динамики промышленного производства

|

Изменение динамики

промышленного производства не является причиной по Гренджеру изменения

индекса

|

Изменение индекса не

является причиной по Гренджеру динамики денежной массы

|

Изменение динамики денежной

массы не является причиной по Г Гренджеру изменения индекса

|

Изменение индекса не

является причиной по Гренджеру индексу потребительских цен

|

Изменение индекса

потребительских цен не является причиной по Гренджеру изменения индекса

|

|

Лаг

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

1

|

3,99

|

0,0503

|

1,06

|

0,3080

|

4,15

|

0,0460

|

0,21

|

0,6477

|

0,20

|

0,6554

|

7,35

|

0,0087

|

0,08

|

0,7809

|

1,44

|

0,2344

|

|

2

|

2,26

|

0,1138

|

0,50

|

0,6086

|

0,74

|

0,4808

|

0,56

|

0,5716

|

0,01

|

0,9931

|

3,43

|

0,0390

|

0,62

|

0,5436

|

1,58

|

0,2153

|

|

3

|

1,95

|

0,1322

|

0,24

|

0,8706

|

0,17

|

0,9189

|

1,51

|

0,2225

|

0,32

|

0,8081

|

2,15

|

0,1044

|

0,97

|

1,28

|

0,2893

|

|

4

|

1,70

|

0,1631

|

0,24

|

0,9115

|

0,16

|

0,9575

|

1,78

|

0,2004

|

0,27

|

0,8986

|

1,58

|

0,1923

|

1,02

|

0,4033

|

1,00

|

0,4140

|

|

5

|

1,66

|

0,1622

|

0,38

|

0,8591

|

0,71

|

0,6163

|

1,81

|

0,1980

|

0,51

|

0,7676

|

1,20

|

0,3213

|

0,91

|

0,4810

|

1,64

|

0,1680

|

|

6

|

1,38

|

0,2410

|

0,41

|

0,8660

|

0,54

|

0,7724

|

1,39

|

0,2374

|

1,16

|

0,3421

|

1,40

|

0,2349

|

0,71

|

0,6436

|

1,29

|

0,2809

|

Гипотеза о том, что изменение индекса не является причиной по Гренджеру

изменению доходности облигаций отверглась на 10%-ном уровне значимости в случае

для лага, равном единице. Данный результат соотносится с тем, что изменение

индекса на месяц опережает изменение доходности облигаций (таблица 9). Таким

образом, можно утверждать, что в период с 2003 по 2008 год изменение индекса

опережало изменение доходности облигаций на один месяц.

В случае с промышленным производством ситуация примерно та же: согласно

выводам в таблице 9, коэффициенты при лаговых переменных индекса на 1 и 2

месяца были значимы на 10%-ном уровне значимости, т.е. потенциально индекс

опережал соответствующую динамику промышленного производства на 1-2 месяца,

однако тест причинности по Гренджеру показал наличие причинно-следственной

связи только в случае с порядком лага 1. Таким образом, можно заключить, что

изменение индекса в промежутке с 2003 по 2008 год опережает соответствующую

динамику промышленного производства также на 1 месяц.

Изменение

денежной массы в докризисный период опережает соответствующую динамику

фондового индекса на один месяц - параметр при переменной

для

денежной массы значим, и тест причинности по Гренджеру подтвердил данный тезис.

Значит можно заключить то, что динамика денежной массы опережала соответствующую

динамику индекса в докризисном периоде

для

денежной массы значим, и тест причинности по Гренджеру подтвердил данный тезис.

Значит можно заключить то, что динамика денежной массы опережала соответствующую

динамику индекса в докризисном периоде

А

вот индекс потребительских цен, несмотря на значимость при коэффициентах

не нашел

подтверждения в тесте причинности по Гренджеру, а значит, значимость при

коэффициентах ложна.

не нашел

подтверждения в тесте причинности по Гренджеру, а значит, значимость при

коэффициентах ложна.

Модель

с учетом лаговых показателей будет выглядеть следующим образом:

Нижние индексы (t-1; t-2; t и t+1)

объясняются следующим образом: изменение индекса отстает от изменения денежной

массы на 1 месяц и опережает динамику промышленного производства и доходность

облигаций на 1 месяц. Изменение индекса и цены на нефть происходит синхронно.

Все

параметры модели значимы на 10%-ном уровне значимости, отсутствует

гетероскедастичность, скорректированный

модели

равен 30,5% (приложение 9), против 0% без включения лаговых переменных.

модели

равен 30,5% (приложение 9), против 0% без включения лаговых переменных.

.3

Кризисный период

биржевой фондовый индекс котировка

В данном периоде индекс ММВБ двигался в четком даун-тренде. (Рис 10).

Рис. 10 Динамика индекса ММВБ с 1 мая 2008 года по 31 августа 2009 года

Корреляционная матрица снова указала на наличие тесной связи между

индексом ММВБ и ценой на нефть, а также ценой на нефть и парой доллар/рубль

(табл.11). Поэтому, как и в случае и во всем промежутком в целом и в

докризисном периоде переходим к "старой" новой переменной - цена

нефти в рублях за баррель.

Таблица 11. Корреляционная матрица переменных в кризисный период

|

Количество наблюдений:12 (с

1 сентября 2008 по 31 августа 2009 года, помесячно).

|

|

MICEX

|

IR

|

CPI

|

PP

|

MS

|

OIL

|

USD/RUR

|

|

MICEX

|

1,0000

|

0,0416

|

-0,6418

|

0,6084

|

0,3047

|

0,8662

|

-0,9547

|

|

IR

|

|

1,0000

|

0,3875

|

0,7702

|

-0,8578

|

-0,0967

|

0,5254

|

|

CPI

|

|

|

1,0000

|

-0,1039

|

-0,6038

|

-0,4335

|

-0,4873

|

|

PP

|

|

|

|

1,0000

|

-0,4912

|

0,4377

|

-0,2508

|

|

MS

|

|

|

|

|

1,0000

|

0,4737

|

-0,5470

|

|

OIL

|

|

|

|

|

|

1,0000

|

-0,8911

|

|

USD/RUR

|

|

|

|

|

|

|

1,0000

|

Расширенный тест Дики-Фуллера вновь указал на наличие единичного корня и

данные были переведены в первую разность (табл. 12.)

Таблица 12. Результаты расширенного теста Дики-Фуллера в кризисный период

|

Параметр

|

t-статистика

|

P-value

|

Параметр

|

t-статистика

|

P-value

|

|

MICEX

|

-0,0896

|

0,6306

|

|

-3,2001

|

0,0048

|

|

CPI

|

-3,5079

|

0,0027

|

|

|

|

|

PP

|

-2,5807

|

0,0164

|

|

|

|

|

MS

|

-0,7571

|

0,3652

|

|

-3,1029

|

0,0058

|

|

Oil

|

-0,6473

|

0,4137

|

|

-3,9776

|

0,0011

|

|

IR

|

0,6360

|

0,8377

|

|

-2,7918

|

0,0105

|

|

В случае, когда временной

ряд имел единичный корень данные приводились в первую разность.

|

Выводы регрессионного анализа указали на то, что единственной значимой

переменной в данный период являлась цена на нефть (приложение 10).

Исследуем остальные параметры на предмет опережения или отставания от

индекса.

Результаты представлены в таблице 13

Таблица 13. Основные характеристики уравнения регрессии с лагами индекса

в кризисный период

|

Зависимая переменная

|

|

|

|

|

|

Коэффициент

|

Р-value

|

Коэффициент

|

Р-value

|

Коэффициент

|

Р-value

|

Коэффициент

|

Р-value

|

|

|

1,9751

|

0,2643

|

-5,3739

|

0,7777

|

7,2319

|

0,2253

|

-1,1242

|

0,2488

|

|

|

1,4609

|

0,3631

|

-1,2717

|

0,9428

|

-4,3176

|

0,4125

|

2,4428

|

0,7698

|

|

|

2,4827

|

0,0890

|

4,7059

|

0,0222

|

-2,0101

|

0,6142

|

-4,5973

|

0,0016

|

|

|

0,8171

|

0,7735

|

9,2112

|

0,7823

|

-5,3507

|

0,2623

|

1,6235

|

0,3832

|

|

|

-0,7466

|

0,8212

|

6,3871

|

0,5242

|

7,6456

|

0,1854

|

3,7498

|

0,1247

|

|

|

-1,4429

|

0,6683

|

-8,4474

|

0,9317

|

4,4397

|

0,4105

|

2,6805

|

0,2422

|

Результаты таблицы свидетельствуют о крайне нестабильном поведении

показателей и изменении шага лага на единицу в одну или иную сторону

(коэффициент при показателе промышленное производство вообще меняет знак с

плюса на минус 3 раза). Также, данные показывают, что динамика индекса

опережает соответствующую динамику и промышленного производства, и изменения

денежной массы, и индекса потребительских цен на 3 месяца - соответствующие

параметры значимы на 10%-ном уровне.

Проведем тест причинности по Гренджеру для определения

причинно-следственной связи между показателями

Результаты

представлены в таблице 14Таблица 14. Результаты теста причинности по Гренджеру

для переменных PP,CPI,

в

кризисный период

в

кризисный период

|

Изменение индекса не

является причиной по Гренджеру динамики промышленного производства

|

Изменение динамики

промышленного производства не является причиной по Гренджеру изменения

индекса

|

Изменение индекса не

является причиной по Гренджеру динамики денежной массы

|

Изменение динамики денежной

массы не является причиной по Гренджеру изменения индекса

|

Изменение индекса не

является причиной по Гренджеру индексу потребительских цен

|

Изменение индекса

потребительских цен не является причиной по Гренджеру изменения индекса

|

|

Лаг

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

1

|

1,80

|

0,2219

|

1,15

|

0,3190

|

0,90

|

0,3744

|

0,02

|

0,8825

|

0,06

|

0,8086

|

0,34

|

0,5797

|

|

2

|

0,26

|

0,7807

|

0,40

|

0,6935

|

0,33

|

0,7395

|

0,07

|

0,9317

|

0,07

|

0,9292

|

0,92

|

0,4687

|

|

3

|

1,75

|

0,4958

|

0,89

|

0,6338

|

6,77

|

0,2736

|

0,08

|

0,9590

|

41,13

|

0,1140

|

0,43

|

0,7753

|

Гипотеза о том, что изменение индекса не является причиной по Гренджеру

изменению какого-либо макропоказателя не отверглась на 10%-ном уровне

значимости, а значит, обо всех потенциальных взаимосвязях между лаговыми

показателями можно позабыть.

Подобный результат хорошо вяжется со здравым смыслом: в кризисный период

амплитуда колебаний индекса достигала 35% за месяц, макроэкономические

показатели также вели себя крайне непредсказуемо в данном промежутке.

Значимость при лаговых показателях возникла случайно.

Таким образом, итоговая модель для кризисного периода будет выглядеть

следующим образом:

В данной модели отсутствуют лаговые показатели ввиду отсутствия

причинно-следственной связи между изменением индекса ММВБ и изменением

макрофакторов.

Фактор цена на нефть значим на 10%-ном уровне значимости (приложение 11).

.4

Посткризисный период

В данном периоде индекс ММВБ не имел какой-либо ярко выраженной динамики

- он двигался в коридоре с нижней границей 1200 пунктов и верхней 1800 пунктов.

Рис. 11 Динамика индекса ММВБ с 1 сентября 2009 года по 31 декабря 2014

года

Как и в предыдущих случаях, корреляционная матрица указала на высокую

корреляцию между индексом ММВБ и ценой на нефть, а также ценой на нефть и парой

доллар/рубль (табл.15). Поэтому, как и в случае и во всем промежутком в целом

было решено перейти к новой переменной - цена нефти в рублях за баррель.

Таблица 15. Корреляционная матрица переменных в посткризисный период.

|

Количество наблюдений: 64

(с сентября 2009 по декабрь 2014 года)

|

|

MICEX

|

IR

|

CPI

|

PP

|

MS

|

OIL

|

USD/RUR

|

|

MICEX

|

1,0000

|

-0,1726

|

0,1586

|

-0,0500

|

0,0255

|

0,7697

|

-0,6138

|

|

IR

|

|

1,0000

|

0,3566

|

0,1152

|

0,2072

|

-0,3518

|

0,4378

|

|

CPI

|

|

|

1,0000

|

-0,0403

|

0,1724

|

-0,3112

|

0,5114

|

|

PP

|

|

|

|

1,0000

|

-0,3993

|

-0,2784

|

-0,1212

|

|

MS

|

|

|

|

|

1,0000

|

0,4335

|

0,5884

|

|

OIL

|

|

|

|

|

|

1,0000

|

-0,8570

|

|

USD/RUR

|

|

|

|

|

|

|

1,0000

|

Тест Дики-Фуллера, несмотря на "боковую" динамику индекса

указал на присутствие единичного корня, поэтому данные снова необходимо было

перевести в первую разность (табл.16).

Таблица 16. Результаты расширенного теста Дики-Фуллера в период

восстановления

|

Параметр

|

t-статистика

|

P-value

|

Параметр

|

t-статистика

|

P-value

|

|

MICEX

|

0,1206

|

0,4171

|

|

0,0000

|

|

CPI

|

-2,1488

|

0,0974

|

|

|

|

|

PP

|

-2,4352

|

0,0156

|

|

|

|

|

MS

|

3,7640

|

0,6854

|

|

-2,8491

|

0,0357

|

|

Oil

|

0,6193

|

0,8176

|

|

-7,3002

|

0,0000

|

|

IR

|

1,3061

|

0,9500

|

|

-2,4623

|

0,0634

|

|

В случае, когда временной

ряд имел единичный корень данные приводились в первую разность.

|

Полученное уравнение регрессии, которое учитывает все рассматриваемые

факторы, имеет вид:

Проверка значимости факторов при регрессии указала на то, что таковыми

являются цена на нефть и доходность облигаций (приложение 12).

Дальнейшее исследование показало, что с середины 2009 по конец 2014 года,

индикатор "денежная масса" не являлась значимой ни при лаговых

переменных индекса, ни при опережающих (см.табл.17). Параметр динамика

промышленного производства и индекс потребительских цен одновременно могут как

и опережать индекс ММВБ, так и запаздывать.

Более полные результаты представлены в таблице 17

Таблица 17. Основные характеристики уравнения регрессии с лагами индекса

в посткризисный период.

|

Зависимая переменная

|

|

|

|

|

Коэффициент

|

Р-value

|

Коэффициент

|

Р-value

|

Коэффициент

|

Р-value

|

|

|

-0,4745

|

0,7136

|

2,6157

|

0,3707

|

1,5584

|

0,0249

|

|

|

1,8385

|

0,1568

|

5,6723

|

0,0805

|

1,1439

|

0,0361

|

|

|

-0,6823

|

0,6103

|

3,0696

|

0,0659

|

-2,0124

|

0,7741

|

|

|

-0,5971

|

0,6521

|

3,7743

|

0,8376

|

8,9270

|

0,2016

|

|

|

1,1554

|

0,3680

|

-1,9529

|

0,2751

|

3,0982

|

0,6441

|

|

|

-0,2743

|

0,8324

|

-3,4160

|

0,8498

|

1,2272

|

0,0754

|

|

|

1,6435

|

0,1970

|

2,7025

|

0,1135

|

4,6585

|

0,5484

|

|

|

0,3997

|

0,7557

|

3,1865

|

0,0675

|

-8,6141

|

0,2768

|

|

|

-0,4058

|

0,7586

|

5,9980

|

0,7336

|

-7,9951

|

0,3256

|

|

|

-0,3263

|

0,8077

|

7,7482

|

0,6652

|

-6,5017

|

0,4304

|

|

|

-2,1505

|

0,1014

|

-1,6892

|

0,3031

|

4,9193

|

0,5364

|

|

|

1,1044

|

0,3935

|

2,9292

|

0,8649

|

-7,7576

|

0,3290

|

Тест причинности по Гренджеру подтвердил значимость при лаговых

коэффициентах параметров "динамика промышленного производства" и

"индекса потребительских цен", последний фактор впервые войдет в

итоговую регрессионную модель (табл. 18). Возможная причина кроется в политике

центрального банка России таргетировать уровень инфляции, и какие-либо

заявления по поводу дальнейшей политики проводимой ЦБ очень быстро отыгрываются

на рынке.

Финальная модель с учетом лаговых показателей в посткризисном периоде

описывается уравнением вида:

Все факторы модели значимы на 10%-ном уровне значимости,

гетероскедастичность и автокорреляция отсутствует (приложение 13).

Таблица

18. Результаты теста причинности по Гренджеру для параметров

в

посткризисный период

в

посткризисный период

|

Изменение индекса не

является причиной по Грейнжеру динамики промышленного производства

|

Изменение динамики

промышленного производства не является причиной по Грейнжеру изменения

индекса

|

Изменение индекса не

является причиной по Грейнжеру динамики денежной массы

|

Изменение динамики денежной

массы не является причиной по Грейнжеру изменения индекса

|

Изменение индекса не

является причиной по Грейнжеру индексу потребительских цен

|

Изменение индекса

потребительских цен не является причиной по Грейнжеру изменения индекса

|

|

Лаг

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

P-value

|

|

1

|

4,98

|

0,0294

|

0,09

|

0,7699

|

0,12

|

0,7289

|

1,3

|

0,2595

|

3,33

|

0,0729

|

0,35

|

0,5568

|

|

2

|

4,07

|

0,0223

|

0,11

|

0,8935

|

1,55

|

0,2216

|

0,69

|

0,5048

|

3,30

|

0,0442

|

1,82

|

0,1711

|

|

3

|

2,38

|

0,0802

|

1,26

|

0,2978

|

1,29

|

0,2862

|

0,35

|

0,7883

|

2,13

|

0,1072

|

1,47

|

0,2334

|

|

4

|

1,87

|

0,1295

|

0,95

|

0,4453

|

1,00

|

0,4147

|

0,24

|

0,9128

|

2,67

|

0,0425

|

0,90

|

0,4730

|

|

5

|

1,90

|

0,1119

|

0,85

|

0,5192

|

0,92

|

0,4795

|

0,78

|

0,5666

|

1,57

|

0,1857

|

0,81

|

0,5502

|

|

6

|

1,60

|

0,1699

|

0,92

|

0,4878

|

0,70

|

0,6514

|

0,70

|

0,6508

|

1,88

|

0,1056

|

0,87

|

0,5234

|

Таблица 19. Связь индекса и макроэкономических показателей в разные фазы

экономики.

|

Переменная\Период

|

Весь период

|

Докризисный

|

Кризисный

|

Посткризисный

|

|

Цена на нефть сорта BRENT

(руб. за баррель)

|

Движется синхронно с

индексом ММВБ

|

Движется синхронно с

индексом ММВБ

|

Движется синхронно с

индексом ММВБ

|

Движется синхронно с

индексом ММВБ

|

|

Доходность десятилетних

облигаций (% годовых)

|

Движется синхронно с

индексом ММВБ

|

Индекс опережает

соответствующую динамику доходности облигаций на 1 месяц

|

Фактор не значим

|

Движется синхронно с

индексом ММВБ

|

|

Динамика промышленного

производства (% месяц к предыдущему месяцу)

|

Индекс опережает

соответствующую динамику промышленного производства на 5 месяцев

|

Индекс опережает

соответствующую динамику промышленного производства на 1 месяц

|

Фактор не значим

|

Индекс опережает

соответствующую динамику промышленного производства на 2 месяца

|

|

Индекс потребительских цен

(% месяц к предыдущему месяцу)

|

Фактор не значим

|

Фактор не значим

|

Фактор не значим

|

Индекс опережает

соответствующую динамику индекса потребительских цен на 2 месяца

|

|

Изменение денежной массы

(агрегат М 2, млрд.руб.)

|

Индекс опережает

соответствующую динамику изменения денежной массы на 2 месяца

|

Изменение денежной массы

опережает соответствующую динамику индекса ММВБ на 1 месяц

|

Фактор не значим

|

Фактор не значим

|

Сведем все полученные выводы в общую таблицу, в которой будут содержаться

выводы о предсказательной силе индекса (табл.19).

Можно заметить, что цена на нефть - единственный фактор, который значим

на всех исследуемых промежутках. Причем в момент кризиса этот параметр

показывал наибольшее значение, по сравнению с другими исследуемыми промежутками

(табл.20).

Таблица 20. Коэффициенты перед переменной цена на нефть в соответствующих

уравнениях регрессии.

|

Переменная\Период

|

Весь период

|

Докризисный

|

Кризисный

|

Посткризисный

|

|

Цена на нефть сорта BRENT

(руб. за баррель)

|

0,2320

|

0,2808

|

0,3279

|

0,2770

|

Однако больше значимых факторов (даже если брать их с лагом), влияющих на

динамику индекса ММВБ не нашлось. Данный факт говорит о том, что в момент

кризиса значимость макроэкономических факторов сводится на нет из-за сильных

колебаний индекса от месяца к месяцу.

Заключение

В данной работе была исследована взаимосвязь макроэкономических факторов

на динамику индекса ММВБ в 2003-2014 годах. В ходе исследования были получены

ответы на поставленные задачи. Так, предварительный анализ всего временного

промежутка показал, что с течением времени очень сильно меняются коэффициенты

при факторах, влияющих на движение индекса ММВБ - причиной этому был мировой

экономический кризис. Впоследствии было выявлено, что цены на нефть -

единственная переменная, которая была значима как в различных периодах

исследования, так и во всем промежутке целиком, причем в момент кризиса

воздействие данного параметра было наибольшим.

Динамика десятилетних облигаций также влияет на динамику индекса ММВБ - с

ростом индекса ММВБ снижается доходность облигаций, что говорит о повышении

"аппетита к риску".

Индекс потребительских цен, который был незначим до 2009 года, в

настоящее время стал одним из факторов, на которые инвесторы обращают внимание

при принятии решения относительно вложения денег в фондовый рынок - данный

показатель запаздывает на 1-2 месяца по отношению к соответствующей динамике

индекса ММВБ. Индекс потребительских цен положительно коррелирует с фондовым

индексом, что говорит о желании инвесторов защитить свои деньги от обесценения

путем вложения в акции отечественных производителей. Также нельзя не отметить

возрастающую роль ЦБ на динамику фондового рынка. Даже незначительные изменения

целей по инфляции очень быстро отражаются в котировках бумаг, входящих в

индекс.

Индекс ММВБ опережает соответствующую динамику промышленного производства

в среднем на 2-3 месяца. Данный вывод вполне закономерен, так как промышленное

производство очень тесно коррелирует с динамикой ВВП, а динамика ВВП

характеризуется запаздывающим характером.

Последняя значимая переменная - изменение денежной массы. Её поведение

оказалось непостоянным. Так во всем исследуемом промежутке индекс опережал

соответствующую динамику денежной массы на 2 месяца. Однако если разбить этот

промежуток на 3 части (что соответствует докризисному, кризисному и

посткризисном периодам соответственно), то в докризисном периоде денежная масса

опережала динамику ММВБ, а в остальные периоды данных фактор был незначим.

Таким образом детальный анализ взаимосвязи динамики индекса ММВБ и динамики

денежной массы указал на отсутствие тесной связи между данными показателями.

Обобщая полученные результаты, изменения индекса ММВБ в момент t, в большой степени отражает будущие

экономические условия и последствия политики государства. В момент кризиса

единственным ориентиром служит динамика цены на нефть, это обусловлено

огромнейшей статьей доходов в бюджете Российской Федерации, доля которой уже

долгое время не падает.

Список литературы

1. Brealey R.A., Myers S.C. Principles of Corporate

Finance. //The McGraw-Hill Companies. 7-th edition, 2003 -1061p

. S.W. Muthike, M.M. Sakwa "Can macroeconomic

indicators be used as predictors of stock exchange index trends"? [Электронный ресурс] // Scientific conference proceedings, 2010.

#"885875.files/image133.gif">

Объясненная сумма квадратов = 8.96073

Тестовая статистика: LM = 4.480364,

р-значение = P(Хи-квадрат(2) > 4.480364) = 0.106439

Приложение 4. Результаты регрессии изменения денежной массы

на её лаги.

Модель: МНК, использованы наблюдения 1-135

Зависимая переменная: MS

|

|

Коэффициент

|

Ст. ошибка

|

t-статистика

|

P-значение

|

|

|

const

|

216.655

|

68.5814

|

3.1591

|

0.00197

|

***

|

|

MS1

|

−0.19329

|

0.0889643

|

-2.1727

|

0.03165

|

**

|

|

MS2

|

−0.0590232

|

0.0906349

|

-0.6512

|

0.51607

|

|

|

MS3

|

0.0356598

|

0.0910648

|

0.3916

|

0.69601

|

|

|

MS4

|

0.0290458

|

0.0912554

|

0.3183

|

0.75078

|

|

|

MS5

|

-0.0000087

|

0.0912646

|

-0.0008

|

0.99938

|

|

|

MS6

|

0.188952

|

0.0894831

|

2.1116

|

0.03667

|

**

|

|

Среднее зав. перемен

|

217.5296

|

|

Ст. откл. зав. перемен

|

523.7314

|

|

Сумма кв. остатков

|

34035100

|

|

Ст. ошибка модели

|

515.6542

|

|

R-квадрат

|

0.074013

|

|

Испр. R-квадрат

|

0.030607

|