Статистический анализ негосударственных пенсионных фондов

МИНОБРНАУКИ

РОССИИ

ФГБОУ ВПО

«Чувашский государственный университет им. И.Н. Ульянова»

Экономический

факультет

Кафедра

финансов, кредита и статистики

Курсовая

работа

по

дисциплине: «Статистика»

на тему:

«Статистический анализ негосударственных пенсионных фондов»

Чебоскары

2014

Содержание

Введение

Глава 1. Теоретические основы

функционирования пенсионной системы

.1 Понятие и виды пенсионных

систем

1.2 Сущность негосударственных

пенсионных фондов и механизм их функционирования

Глава 2. Анализ функционирования

негосударственных пенсионных фондов

2.1 Статистические

данные пенсионной системы

2.2 Статистический анализ

деятельности НПФ по негосударственному пенсионному обеспечению

.3 Статистический анализ

деятельности НПФ по обязательному пенсионному страхованию

Глава 3.

Организация работы негосударственных пенсионных фондов и их взаимодействия с

Пенсионным фондом Российской Федерации

.1 Перспективы развития деятельности

негосударственных пенсионных фондов России

Заключение

Список литературы

Введение

Пенсионное обеспечение - одна из важнейших

социально-экономических проблем современной России.

Эта тема всегда будет актуальна, ведь далеко не

секрет, что все люди пекутся о своей старости и пытаются каким-то образом себя

обеспечить, чтобы не остаться без средств к существованию в нетрудоспособном

возрасте. На протяжении многих лет единственным гарантированным источником

дохода после ухода на заслуженный отдых по достижении пенсионного возраста,

либо вследствие потери трудоспособности были государственные пенсионные

выплаты. Таким образом, все средства аккумулировались на государственных счетах

и затем перераспределялись. В настоящий момент на финансовом рынке появляются

новые участники - пенсионные фонды, которые далеко не обязательно являются государственными

учреждениями. Их цель - накопление капитала посредством пенсионных отчислений

тех людей, которые заинтересованы в своем благосостоянии после активной

занятости. Статистические данные необходимы при регулировании пенсионного

обеспечения в стране.

Перед статистикой пенсионного обеспечения стоят

следующие задачи:

• сбор данных о численности получателей

пенсии;

• формирование бюджетной политики ПФР и

контроль за ее проведением;

• Прогнозирование и анализ финансовых

ресурсов ПФР;

• Ведение бухгалтерского учета и

отчетности;

• Актуальное прогнозирование

долгосрочного развития пенсионной системы.

Выполнение этих задач необходимо для успешного

функционирования всей пенсионной системы. Их решение основывается на сочетании

ряда источников информации.

Глава 1. Теоретические основы функционирования

пенсионной системы

1.1 Понятие и виды пенсионных систем

В «Новом энциклопедическом словаре» дается такое

определение: «Пенсия - денежное обеспечение, получаемое гражданином из

пенсионных и иных фондов по окончании работы, при достижении пенсионного

возраста или в иных случаях, предусмотренных законом».

Это понятие неопределенное во времени и

пространстве, оно не связано с трудовым началом содержания и происхождения

пенсии. Оно сформулировано или, что еще хуже, механически переписано из

советских источников, которые отождествляют пенсию с некоей «подачкой»

государства после выхода работника по возрасту или по другим причинам на

пенсию.

Пенсия (от лат. pensio - «выплата») - это

определенная часть заработной платы работника, которая в период его трудовой

деятельности в обязательном (или добровольном) порядке отчислялась в виде

страховых взносов в Пенсионный фонд для резервирования на будущие пенсионные

выплаты, при наступлении нетрудоспособности по старости или другим причинам,

предусмотренным законом.

Исходя из этого понятия, можно определить

сущность самого понятия «пенсионная система» и «пенсионное обеспечение»,

которые не являются тождественными по значимости.

Фактически, когда речь идет о пенсионной

системе, имеется в виду система, которая функционирует в том или ином

государстве. Поэтому при определении понятия «пенсионная система» необходимо

добавлять слово «государство», где функционирует такая система.

Понятие «пенсионная система государства» - это

экономический механизм страхования гарантированного и стабильного уровня жизни

людей пожилого возраста и лиц, потерявших трудоспособность. Основной смысл

функционирования этой системы осуществляется через государственные механизмы

регулирования. Поэтому было бы целесообразно, констатировать исходя из этого

более правильное определение понятия «пенсионное обеспечение», которое нельзя

понимать идентично понятию «пенсионная система».

Итак, пенсионное обеспечение - это

государственная система правовых, экономических и

организационно-административных мер по поддержке и защите лиц от материальной

необеспеченности вследствие наступления старости, инвалидности или потери

кормильца. Посредством этой государственной системы действительно

обеспечиваются (а не устанавливаются) выплаты пенсий, условия их исчисления

исходя из полученных в период трудовой деятельности реальных размеров

отчислений обязательных или добровольных пенсионных взносов. А в накопительных

пенсионных системах могут применяться еще и условия продолжительности

страхового стажа, то есть продолжительности периода накоплений страховых

взносов, которые также существенно влияют на размер пенсий.

Средства пенсионного обеспечения государства в

отличие от других государственных расходов обеспечиваются за счет создаваемых

специальных внебюджетных фондов, которые организуют сбор и финансирование

выплат пенсий. Если пенсионные фонды в зависимости от своих финансовых

возможностей обеспечивают стабильное финансирование пенсионных выплат, то тогда

можно говорить о внутреннем финансовом обеспечении пенсионного фонда. Если же

для выплат пенсий привлекаются дополнительные источники за счет государственных

средств бюджета, то речь идет о внешнем или, как иногда квалифицируют,

«смешанном» финансировании пенсионных выплат.

При оценке пенсионной системы конкретного

государства особую значимость имеет степень зрелости системы. В условиях

преобладания численности молодых плательщиков взносов над получателями пени

пенсионную систему именуют «молодой системой». При постепенном изменении

пропорций этого соотношения в пользу получателей пенсии систему называют

«зрелой системой». Количественным показателем, определяющим качество или

уровень зрелости пенсионной системы, является коэффициент зависимости (КЗ),

который отражает число пенсионеров, приходящихся на одного плательщика в

процентах.

Структурная и функциональная характеристики

пенсионного обеспечения государства принципиально отличаются друг от друга

только источниками финансирования. В этом аспекте солидарная система,

являющаяся государственной, в сущности, имеет три основных источника:

· отчисления работников;

· обязательное отчисление от фонда

заработной платы;

· государственные дотации.

В накопительной системе два источника:

· обязательные или добровольные взносы работников;

· проценты от инвестиции накоплений.

В частных накопительных пенсионных фондах:

· отчисления в виде взносов работников;

· проценты от капитализации взносов;

· переброска дополнительных средств из

других социальных фондов по просьбе работников.

Принципиальный вопрос - организация выплат

пенсий. В солидарной системе государство формирует и контролирует условия,

размеры и сроки выплаты пенсий. В других системах выплаты пенсий их размеры,

сроки и условия обслуживаются в конкретном договоре между работником и страховым

агентством.

Поэтому процесс организации и управления

пенсионным обеспечением является важнейшей частью социальной задачи

государства. Эта задача, состоящая из сбора пенсионных взносов, аккумуляции

денежных средств в руках государства или компаний и своевременного

распределения этих средств пенсионерам, является основной функцией государства

по перераспределению национального дохода государства, следовательно, это

считается объектом экономических отношений. В экономической литературе функции

пенсионного обеспечения практически не затрагиваются, хотя, это является важным

элементом теоретического анализа данной категории экономических отношений

людей.

В науке под функцией понимается назначение

данной категории и ее роль в системе экономических отношений. В общем смысле во

всех источниках пенсионное обеспечение выполняет две основные функции:

распределительную и воспроизводственную. Эти две функции характеризуют общие

черты пенсионного обеспечения. Но пенсионное обеспечение имеет свои внутренние,

скрытые функции, которые не всегда идентично раскрываются специалистами и

правильно оцениваются. Например, функции по учету продолжительности трудового

стажа, которые тесно переплетаются с трудовым законодательством, учету и

распределению накопительных пенсионных взносов, порядку оформления и постановке

на выплату пенсий, доставке и хранению денежных средств и др. Все эти функции

пенсионного обеспечения являются специфическими и присущими только пенсионному

обеспечению.

Однако существует главная функция пенсионного обеспечения,

которая еще недостаточно полно раскрыта в экономической литературе. Эта функция

заключается, по сути, в необходимости пенсионного обеспечения в обществе и

системе экономических отношений как формы разрешения противоречий между

работающими и неработающими членами общества с одной стороны и с другой - между

молодым и пожилым поколениями. В этом важном разделе исследования пенсионное

обеспечение имеет особую функцию - согласование экономических интересов между

нетрудоспособными членами общества и той частью общества, которая создает

материальные блага.

Исходя из этого понимания функции пенсионного

обеспечения каждое государство должно строить свою политику и принимать свои

законодательные акты, которые справедливо регулировали бы всю социальную систему

и пенсионное обеспечение, его организационно-экономический механизм в целях

обеспечения социальной политики и экономической стабильности в государстве.

Останавливаясь на сущности пенсионного

обеспечения как на экономической категории, можно его квалифицировать как

обособленную часть национального дохода, которая имеет свою специфику в отличие

от других разделов - тем, что оно направляется на создание нормальных жизненных

условий для нетрудоспособных членов общества.

Субъектами этих отношений являются:

. Государство

. Пенсионеры

. Работающие члены общества

. Предприятия, отчисляющие пенсионные взносы.

Объектом отношений между ними является часть

созданного продукта, которая выделяется из общей структуры национального дохода

и направляется на покрытие нужд нетрудоспособных. На эту часть национального

дохода, именуемого финансовым активом Пенсионного фонда, претендуют различные

категории нетрудоспособных, которых по их трудовому вкладу можно разделить на

три группы:

. лица, которые производительно отработали требуемый

трудовой стаж и благополучно дожили до пенсионного возраста;

. лица, которые потеряли свою трудоспособность в

процессе трудовой деятельности;

. лица, не работавшие по различным причинам

(инвалиды с детства, дети, потерявшие кормильцев).

Общее между ними - это то, что они все нуждаются

в пенсионном обеспечении как субъекты. Различия между ними - представитель

каждой группы имеет разную долю в общем объеме пенсионного обеспечения, которая

предопределяется долей его участия в создании национального продукта. Это

противоречие между различными группами субъектов путем дифференциации в

распределении пенсионных выплат осуществляет пенсионное обеспечение. Причем

каждая группа субъектов пенсионного обеспечения должна получить от общества то,

что предопределяется в общем объеме средств, а именно:

Первая группа - это работники, которые

плодотворно работали на протяжении всей трудовой деятельности в сфере

материального (или другой) и благополучно дожили до пенсионного возраста. В

материальном и духовном плане эти лица сохраняют практически все возможности

полноценно жить, удовлетворяя необходимые потребности. Более того, субъекты

этой группы при необходимости могут продолжить работу по прежней специальности,

одновременно получая часть пенсионных выплат.

Третья группа - это спорная группа лиц -

инвалидов с детства. Субъекты этой группы пенсионного обеспечения никакого

отношения к пенсионному обеспечению, как лица, не занимавшиеся трудовой

деятельностью, не имеют. У них размеры пенсионных выплат определены на уровне

минимальных пособий, которые регулярно меняются в зависимости от уровня

изменений заработной платы и пенсии. Поэтому эти лица должны быть материально

поддержаны не по системе пенсионного обеспечения, которое формируется

отчислениями пенсионных взносов работающих, а по системе социального

обеспечения, источником которого являются средства государственного бюджета.

Только в этом случае будет правильно разрешено противоречие между потребностями

субъектов, не имеющих отношения к трудовой пенсии, но получающих пенсию из

пенсионных источников, и работниками, формирующими пенсионный фонд.

В условиях плановой и административной экономики

организация материальной поддержки этих категорий населения имела прямой смысл,

так как сама система пенсионного обеспечения полностью поддерживалась за счет

дотаций государственного бюджета. Дифференциация нуждающихся по видам

материальной помощи исходя из их доли трудового участия считалась неэтичной.

Однако развитие рыночных отношений требует более четкого порядка организации и

осуществления мер по пенсионному и социальному обеспечению нуждающихся

субъектов. Рынок заставляет по-новому оценить социальный статус нуждающихся и

искать новые, более совершенные формы разрешения противоречий между этими

категориями населения в зависимости от экономической возможности государства.

Определяющим инструментом в распределении и

перераспределении денежных средств между различными категориями населения

являются разного рода фонды, которые созданы для этих целей. Фонды образуются в

процессе перераспределения национального дохода как самостоятельная финансовая

или общественная структура.

Другая экономическая особенность пенсионного

обеспечения - она оказывает существенное влияние на процесс воспроизводства

рабочей силы. Здесь мы вправе рассматривать его как экономическую категорию,

влияющую как на процесс воспроизводства совокупной рабочей силы, так и на

общественное воспроизводство в целом. Вполне естественный процесс, когда на

смену уходящим на заслуженный отдых поколениям работников приходят молодые,

обладающие новыми навыками и профессиональными качествами специалисты.

Если система пенсионного обеспечения

привлекательна, то она играет роль стимулирования процесса смены поколений.

Если же пенсионная система непривлекательна, то процесс смены поколений

работников проходит медленно, болезненно. Эффективная и современная система

пенсионного обеспечения наглядно демонстрирует, насколько прямой является связь

между доходами работающих и последующими размерами пенсий. Поэтому в процессе

расширенного воспроизводства пенсионное обеспечение функционирует как реальная

общественная потребность. Его материальная и экономическая база постоянно

возобновляется за счет роста трудовых потенциалов общества, что, в свою

очередь, увеличивает возможности общества расширить условия удовлетворения

материальных потребностей нетрудоспособных.

При рассмотрении теоретических аспектов

пенсионного обеспечения важное место занимает вопрос о том, как распределяется

пенсионное обеспечение. Здесь главенствуют два направления.

Первое - это когда пенсионное обеспечение

распределяется на трудовой основе, а размеры и условия пенсий полностью

являются производными от заработной платы будущего пенсионера.

Второе направление - когда пенсионные

обеспечения строятся на потребности нетрудоспособных.

В этом проявляется двойственность характера

пенсионного обеспечения, которая состоит в том, что наряду со свойствами

продукта, распределяемого в соответствии с количеством и качеством прошлого

труда, оно обладает и свойствами продукта, распределяемого в соответствии с

потребностями трудоспособных. Поэтому пенсионное обеспечение, базируясь на

законе о труде, несет в себе характер распределения по затратам за прошлый

труд.

Что касается пенсии по инвалидности, то она

носит, скорее всего, характер страхования возможных потерь и должна исходить из

того, сколько мог бы получать работник, если бы он не потерял трудоспособности.

И эту часть страховой возможности должно платить не общество, а конкретный

виновный (предприятие или лицо, виновные в этом).

Пенсии для лиц, не имеющих трудового стажа,

являются той частью общественного продукта, которая имеет характер обеспечения

минимальных потребностей, и они должны расти по мере роста экономических возможностей

государства.

Исходя из двойственного характера пенсионного

обеспечения, можно сделать вывод, что есть отличия пенсий от других выплат

социального характера.

Во-первых, пенсии предусматриваются

исключительно для нетрудоспособных и устанавливаются строго при наступлении

условий, дающих право получать пенсию.

Во-вторых, пенсия базируется на трудовом вкладе

будущего пенсионера и строго регламентируется исходя объема и качества этого

вклада.

В-третьих, пенсии назначаются только в денежной

форме, что подтверждает мнение о том, что пенсия - это часть отложенной

заработанной платы.

В-четвертых, пенсии выплачиваются для

индивидуальных целей конкретному пенсионеру.

В-пятых, пенсия выплачивается пожизненно и носит

постоянный характер. Она может пересматриваться только в тех случаях, когда

появляются основания или дополнительные сведения об участии или неучастии в

трудовой деятельности пенсионера.

Подводя итоги данному разделу исследования,

можно сделать вывод о том, что пенсионное обеспечение как экономическая

категория - это совокупность экономических отношений по поводу производства и

распределения в денежной форме части вновь созданного продукта, необходимого

для удовлетворения потребностей нетрудоспособных категорий населения общества.

.2 Сущность негосударственных пенсионных фондов

и механизм их функционирования

Одной из составляющих комплекса проводимых в

настоящее время экономических реформ является пенсионная реформа. В настоящее

время пенсионная реформа направлена на изменение распределительной системы

начисления пенсий, дополняя ее накопительной частью и персонифицированным

учетом страховых обязательств государства перед каждым гражданином. Основной

задачей реформы является достижение долгосрочной финансовой сбалансированности

пенсионной системы, повышение уровня пенсионного обеспечения граждан и

формирование стабильного источника для дополнительных доходов в социальную

систему.

Цель реформы заключается в коренном изменении

взаимоотношений между работником и работодателем: в повышении ответственности работников

за обеспечение своей старости, а также в повышении ответственности работодателя

за уплату страховых взносов за каждого работника. Существовавшая ранее система

назначения пенсий не давала работнику возможности заработать нормальную пенсию,

она лишь перераспределяла средства между группами с различным уровнем доходов и

из одних регионов в другие. Новая пенсионная модель в значительно большей мере

является страховой и учитывает пенсионные права граждан в зависимости от

размеров их зарплат и уплачиваемых пенсионных взносов.

Одной из основных задач, которую должна решить

данная реформа - обеспечить прозрачность пенсионной системы. Первые его

результаты россияне смогли оценить уже в 2003 году. Год от года застрахованные

смогут отслеживать и результаты накопительного финансирования пенсий - точнее,

объемы дополнительных доходов пенсионной системы.

С 2002 года, когда был дан старт пенсионной

реформе, каждый может решить, куда направить накопительную часть - в частную

или государственную управляющую компанию. Для тех, кто не знает о выборе или не

решается его сделать, принимает решение государство, т.е. автоматически

отправляет деньги в государственную компанию Внешэкономбанк. Однако в

Федеральном законе «Об обязательном пенсионном страховании» указано, что

страхователем может выступать не только государственный Пенсионный фонд, но и

частные финансовые институты, поэтому любой гражданин России, может перевести

свою накопительную часть по собственному желанию из Внешэкономбанка в любой

негосударственный пенсионный фонд и частную управляющую компанию, независимо от

их местоположения. Для этого необходимо заключить договор об обязательном

пенсионном страховании с НПФ и подать в пенсионный фонд заявление о переходе.

Негосударственный пенсионный фонд - некоммерческая

финансовая организация социального обеспечения, действующая по

сберегательно-накопительной схеме, когда размер пенсии пропорционален

накопленной сумме, либо по принципу фиксированной выплаты пенсии по достижению

гражданином пенсионного возраста. Деятельность Негосударственного пенсионного

фонда очень похожа на деятельность пенсионного фонда. Также как и пенсионный

фонд НПФ аккумулирует средства пенсионных накоплений, организует их

инвестирование, учет, назначение и выплату накопительной части трудовой пенсии.

Целью создания НПФ являются:

· повышение качества обслуживания

застрахованных лиц и пенсионеров;

· повышение эффективности пенсионной

системы.

На основании принятых законов НПФ могут

заниматься исключительно пенсионной деятельностью - сбор пенсионных взносов при

дальнейшем распоряжении этими средствами и выплата пенсий. Взносы, которые

поступают в НПФ, в целях их преумножения, вкладываются в различные ценные

бумаги. Безусловно, размер увеличенной пенсии будет зависеть от суммы

перечисляемых взносов и от НПФ услугами которого, воспользуется будущий

пенсионер. Деятельность НПФ жестко регулируется государством, кроме того, у

фондов существуют свои контролирующие органы, которые заботятся об интересах

нынешних и будущих пенсионерах. НПФ запрещено совершать рискованные финансовые

операции, каждый год проводится независимая аудиторская проверка их работы.

Вопросы пенсионного обеспечения касается каждого

человека. Но, в настоящее время, подавляющее большинство населения до сих пор

не имеют четкого представления о негосударственных пенсионных фондах, не знают

об их существовании и тех услугах, которые они предлагают. И это несмотря на

то, что НПФ существуют уже более 10 лет.

Рынок услуг по негосударственному пенсионному

обеспечению определяется наличием спроса и предложения при осуществлении

негосударственного пенсионного обеспечения в аспекте взаимодействия

негосударственного пенсионного фонда с вкладчиками (юридическими и физическими

лицами) по заключению пенсионных договоров и перечисления пенсионных взносов.

В соответствии с Федеральным законом № 128-ФЗ от

08.08.2001г. «О лицензировании отдельных видов деятельности (статья 17

п.89,90,91), так же Положения о лицензировании деятельности негосударственных

пенсионных фондов по пенсионному обеспечению и пенсионному страхованию,

утвержденного постановлением Правительства Российской Федерации № 432 от

14.07.2006г. осуществление деятельности негосударственных пенсионных фондов по

пенсионному обеспечению и пенсионному страхованию подлежит лицензированию, которое

осуществляется Федеральной службой по финансовым рынкам.

Под деятельностью негосударственного пенсионного

фонда понимается некоммерческая деятельность по формированию активов, путем

привлечения добровольных целевых денежных взносов юридических и физических лиц,

передаче этих средств компании по управлению активами негосударственных

пенсионных фондов, осуществлению пожизненно или в течение длительного периода

регулярных выплат гражданам в денежной форме, а также других действий по

выполнению обязательств перед гражданами.

Устанавливая принадлежность рассматриваемой

услуги к классификационной группе определили, что услуги негосударственных

пенсионных фондов по пенсионному обеспечению, согласно Общероссийского

классификатора видов экономической деятельности (ОКВЭД, постановление

Госстандарта РФ от 06.11.2001 № 454-ст) определены разделом J «Финансовая

деятельность» и классифицируется как«негосударственное пенсионное обеспечение»

- код 66.02; «деятельность по негосударственному пенсионному обеспечению» - код

66.02.1.

По своему функциональному назначению и

потребительским свойствам данные услуги не имеют заменителей и могут быть

оказаны при наличии соответствующей инфраструктуры. Продуктовыми границами

финансового рынка являются: услуги по негосударственному пенсионному

обеспечению.

Негосударственный пенсионный фонд и

негосударственная частная управляющая компания привлекают накопительные части

пенсии населения, но цели у этих структур разные: ЧУК созданы для

доверительного управления активами, а НПФ осуществляют выплату пенсий. На

основании вышеизложенного установили, что продавцом на исследуемом рынке

являются только негосударственные пенсионные фонды. Потребителем услуг

негосударственных пенсионных фондов являются вкладчики в лице физических и

юридических лиц.

В большинстве развитых стран доля

государственной пенсии в совокупном пенсионном обеспечении граждан составляет

не более 40 - 50%. Остальные 50 - 60% обеспечиваются частными пенсионными

системами. Развитие в России негосударственной пенсионной инфраструктуры могло

бы помочь решить задачу повышения явно недостаточного значения коэффициента

замещения заработной платы пенсией, составляющего на сегодняшний день около

25%. Согласно же рекомендации Международной организации труда пособия по

старости должны возмещать типичному получателю не менее 40% общей суммы

утраченных общих доходов.

По данным Федеральной службы по финансовым

рынкам, в настоящее время в России зарегистрировано 247 негосударственных

пенсионных фондов (далее - НПФ), причем лишь 218 фондов реально осуществляют

деятельность по негосударственному пенсионному обеспечению. Только 187 фондов

имеют численность участников, превышающую 1000 чел. 127 фондов зарегистрировали

заявления о намерении осуществлять деятельность по обязательному пенсионному страхованию

в качестве страховщика и в соответствии с заявительным порядком вправе

осуществлять эту деятельность. Однако реально функции страховщиков по

обязательному пенсионному страхованию, т.е. заключение соответствующих

договоров, аккумулирование и инвестирование средств пенсионных накоплений,

ведение пенсионных счетов накопительной части трудовой пенсии и т.п., выполняют

лишь 106 фондов, причем только у 72 из них численность застрахованных лиц

превышает 1000 чел.

Общая численность участников по негосударственному

пенсионному обеспечению составляет в настоящее время 6,6 млн чел.,

застрахованных лиц по обязательному пенсионному страхованию, формирующих

пенсионные накопления в НПФ, - 3,6 млн чел.

Объем собственных средств, которыми располагает

система НПФ, составляет 628,5 млрд руб., причем средства имущества,

предназначенного для обеспечения уставной деятельности фондов, составляют 96,1

млрд руб., средства пенсионных резервов - 484,9 млрд руб., средства пенсионных

накоплений - 42,6 млрд руб. Объемы этих средств в сравнении с показателями

бюджета Пенсионного фонда РФ, только доходная часть которого в 2008г.

предполагалась в размере 2,6 трлн руб., представляются явно недостаточными.

Очевидно, что говорить о паритетном формировании пенсии граждан из государственных

и частных источников пока еще рано.

Большая часть фондов (115 НПФ) осуществляет

деятельность на основании лицензий, действие которых в соответствии с п. 4 ст.

7 Федерального закона «О негосударственных пенсионных фондах» прекратится 1

июля 2009г. Для получения новой лицензии НПФ должны будут соответствовать ряду

новых формальных требований, в частности совокупный вклад учредителей каждого

фонда должен составлять не менее 30 млн руб., а величина денежной оценки

имущества для обеспечения уставной деятельности фонда должна составлять не

менее 50 млн руб.

Такие требования к финансовым показателям фондов

установлены в декабре 2007г. и, в числе прочих мер, направлены на повышение

финансовой устойчивости системы НПФ. Действительно, государство в лице органов

законодательной и исполнительной власти не может оставить без внимания вопрос

надежности этой части пенсионной системы страны, поскольку невозможность

исполнения фондами принятых обязательств по пенсионному обеспечению в случае

возникновения способна вызвать большую социальную напряженность.

Таким образом, законодательство изначально

устанавливает чрезвычайно высокий уровень средств фонда для обеспечения

уставной деятельности и рассматривает наличие этих средств как дополнительную

гарантию надежности исполнения НПФ принимаемых пенсионных обязательств.

Согласно Федеральному закону «О негосударственных пенсионных фондах» - «фонд

отвечает по своим обязательствам всем принадлежащим ему имуществом», в том

числе образованным за счет учредительских вкладов. При этом, конечно,

использование фондом для исполнения пенсионных обязательств имущества,

предназначенного для обеспечения уставной деятельности, может рассматриваться

как крайняя мера, применимая лишь в условиях полной невозможности исполнения

обязательств за счет каких-либо иных собственных ресурсов НПФ.

В зарубежной практике обычно учредитель

пенсионного фонда берет на себя роль гаранта его экономической устойчивости и

при необходимости вносит средства для покрытия возникшего дефицита в случае,

если результаты деятельности фонда окажутся хуже первоначально

предполагавшихся. Однако в нашей стране ни для какой организации, даже крупной,

нельзя гарантировать, что она будет способна осуществлять финансовую поддержку

учрежденного ей НПФ в течение периода, сравнимого по продолжительности с

периодом действия пенсионных договоров. Таким образом, гарантийные средства

должны быть внесены единовременно при учреждении пенсионного фонда.

Однако новации могут иметь и негативные

последствия. Из числа НПФ, действие лицензий которых прекращается в 2009г.,

указанным требованиям в настоящее время не соответствует 91 фонд. Общая

численность участников этих фондов составляет 755,9 тыс.чел., застрахованных

лиц по обязательному пенсионному страхованию - 79,6 тыс.чел., совокупный объем пенсионных

резервов равен 7,5 млрд руб., пенсионных накоплений - 1,5 млрд руб. Хотя доля

этих фондов в суммарных показателях системы НПФ не так велика, тем не менее

приостановление их работы негативно отразится на пенсионных перспективах сотен

тысяч граждан.

Кроме того, важно понимать, что значительная

часть этих фондов - местного значения и прекращение их деятельности надолго

сделает затруднительным осуществление негосударственного пенсионного

обеспечения в регионах, где крупные НПФ начнут работать еще не скоро. Остается

надеяться, что за оставшееся до срока прекращения действия лицензий время такие

фонды в основном еще смогут увеличить ресурсную базу до необходимых объемов,

хотя здесь следует отметить, что в совокупности им необходимо привлечь свыше

1,5 млрд руб. учредительских вкладов и нарастить размеры имущества для

осуществления уставной деятельности более чем на 3,1 млрд руб., а также то, что

54 НПФ необходимо будет увеличить совокупный вклад учредителей более чем в два

раза, 57 фондам - увеличить размер имущества для осуществления уставной

деятельности более чем в два раза. Очевидная невозможность такого резкого

наращивания средств для осуществления уставной деятельности фондов приведет к

применению соответствующих правовых санкций, нарушению прав и интересов сотен

тысяч застрахованных лиц, возможно - к утрате системой НПФ общественного

доверия.

Чрезмерность установленных требований к

финансовым показателям пенсионных фондов наиболее очевидна при сравнении

названных требований с аналогичными, предъявляемыми к организациям, наиболее

тесно взаимодействующим с НПФ в процессе работы последних со средствами

пенсионных резервов и пенсионных накоплений, т.е. управляющих компаний и

конкретно тех из них, которые в силу специфики осуществляемой деятельности так

и называются - «управляющие компании инвестиционных фондов, паевых

инвестиционных фондов и негосударственных пенсионных фондов». Для указанных

организаций даже не законом, а подзаконным актом - письмом Федеральной службы

по финансовым рынкам - на сегодняшний день установлен норматив достаточности

собственных средств (аналог имущества для осуществления уставной деятельности

НПФ) в размере 30 млн руб., а с 1 января 2009г. - в размере 40 млн руб.

пенсионный фонд негосударственный обеспечение

Несоответствие требований к НПФ и их управляющим

компаниям очевидно. Необходимо помнить, что фонды не наделены правом

самостоятельного инвестирования средств пенсионных накоплений и существенно

ограничены в праве самостоятельного размещения средств пенсионных резервов.

Таким образом, процесс инвестирования пенсионных ресурсов как таковой

фактически выведен из-под контроля НПФ, которые, таким образом, ограничены в

возможности противодействия инвестиционным рискам - наиболее существенному виду

рисков, присущих пенсионной сфере. В отношении НПФ можно говорить лишь о риске

злоупотреблений при перемещении средств, составляющих пенсионные ресурсы. Для

предотвращения указанных злоупотреблений вполне достаточной представляется

существующая схема управления пенсионными ресурсами под контролем

специализированного депозитария и регулирующих органов. Риски же

инвестиционного характера присутствуют в деятельности управляющих компаний и

должны страховаться комплексом мер в отношении этих организаций, тем более что

каждая из управляющих компаний может работать со средствами неограниченного

числа НПФ.

Проблематичность увеличения вкладов учредителей

в НПФ связана еще и с тем обстоятельством, что в соответствии с законом эти

вклады передаются в НПФ без права отзыва и без возможности их компенсирования

учредителям в какой-либо иной форме (в отличие от управляющих компаний, которые

являются коммерческими организациями и в качестве таковых учреждаются именно с

целью извлечения прибыли).

Неразрешимость этой проблемы при создании новых

и усилении ресурсной базы действующих фондов настолько очевидна и значима, что

в связи с ее существованием в среде специалистов пенсионной сферы возникло

мнение о допустимости коммерциализации деятельности НПФ, необходимости

изменения организационно-правовой формы организаций пенсионного обеспечения и

страхования и т.д. Эта позиция, безусловно, отражает интересы юридических лиц -

учредителей фондов, и реализация этих идей могла бы способствовать дальнейшему

развитию негосударственной пенсионной системы, но в совершенно ином качестве. С

том изначально социальной направленности создания и деятельности НПФ вопрос об

их коммерциализации является чрезвычайно спорным. Гораздо более целесообразным

представлялось бы применение более гибкого подхода при предъявлении формальных

требований к финансовым показателям фондов, введение различных уровней этих

требований к НПФ различного назначения, усиление устойчивости негосударственной

пенсионной системы в большей мере за счет повышения надежности управляющих

компаний и т.д.

Таблица 1 Размеры собственного имущества

негосударственных пенсионных фондов в период 2004 - 2008 гг.

|

Год

|

2004г.

|

2005г.

|

2006г.

|

2007г.

|

2008г.

|

|

Число

НПФ, представивших отчетность

|

257

|

270

|

261

|

256

|

240

|

|

Суммарные

размеры имущества для осуществления уставной деятельности НПФ (млрд руб.)

|

31,5

|

42,5

|

59,6

|

91,4

|

96,5

|

|

Суммарные

размеры пенсионных резервов НПФ (млрд руб.)

|

89,6

|

169,8

|

405,2

|

472,9

|

|

Суммарные

размеры средств пенсионных накоплений НПФ (млрд руб.)

|

-

|

-

|

2,0

|

10,0

|

26,8

|

|

Суммарные

размеры собственного имущества НПФ (млрд руб.)

|

125,6

|

215,8

|

344,3

|

514,8

|

603,1

|

Некоторой чрезмерностью формальных требований к

финансовым показателям фондов отчасти объясняется недостаточность темпов

развития системы НПФ в предшествующем периоде. В таблице приведены значения

некоторых характеристик системы за 2004 - 2008гг. по данным Инспекции

негосударственных пенсионных фондов и Федеральной службы по финансовым рынкам.

Из этих данных видно, что размеры привлеченных в систему пенсионных ресурсов

растут опережающими темпами по отношению к размерам имущества для осуществления

уставной деятельности НПФ. Число же самих фондов за этот период не только не

увеличилось, а даже уменьшилось. Очевидно, что законодательные новации декабря

2007г. еще более затормозят развитие системы.

И, наконец, нельзя не отметить, что наращивать

ресурсную базу системе НПФ приходится в условиях мирового финансового кризиса.

В связи с экспортной ориентацией российской экономики и недостаточной

развитостью ее финансовых рынков состояние экономик ведущих государств мира не

могло не оказать сильного влияния на Россию.

Глава 2. Анализ функционирования

негосударственных пенсионных фондов

.1 Статистические данные пенсионной системы

По данным Госкомстата России

численность экономически активного населения на конец 1 квартала 2012 года

составляла 74,7 млн. человек, в том числе в экономике занято 69,4 млн. человек.

Численность пенсионеров превысила 40 млн. чел.,

из них 37 млн. человек получают трудовые пенсии по старости и свыше 3 млн.

человек - социальные пенсии.

Средняя начисленная заработная плата - 26 905

руб.

Средняя начисленная пенсия по старости - 8 981

руб.

Структура занятого в экономике населения по

видам предприятий представлена на рисунке 1

Рис.1 Структура занятого в экономике населения

2.2 Статистический анализ деятельности НПФ по

негосударственному пенсионному обеспечению

Система негосударственных пенсионных фондов

представлена 145 фондами, имеющими лицензию на право деятельности по

пенсионному обеспечению и пенсионному страхованию.

Негосударственные пенсионные фонды обслуживают

свыше 20 млн. граждан России. В негосударственных пенсионных фондах

накопительную часть трудовой пенсии формируют свыше 15,44 млн. человек. Почти

6,6 млн. человек накапливают в НПФ пенсию по добровольному (негосударственному)

пенсионному обеспечению. Из них свыше 2,1 млн. граждан являются одновременно

участниками по НПО и застрахованными лицами по ОПС.

470,9 тыс. человек уже получают в

негосударственных пенсионных фондах дополнительную (негосударственную) пенсию.

В тех отраслях, которые охвачены негосударственным пенсионным обеспечением,

удается обеспечить суммарный для всех видов пенсии коэффициент замещения,

превышающий (с учетом размера заработной платы в отрасли) средний по стране на

12 - 15%.

Итоги на начало 2012 года показывают, что

отрасль преодолела последствия кризиса и продолжает развиваться (Таблица 2).

Таблица 2 Показатели

последствия кризиса

|

№

п/п

|

Наименование

показателей

|

01.01.2008

|

01.01.2009

|

01.01.2012

|

|

1

|

Количество

фондов (шт.)

|

240

|

209

|

145

|

|

2

|

Собственное

имущество фондов (млн. руб.)

|

602

779,4

|

579

429,2

|

1

200 573

|

|

3

|

Имущество

для обеспечения уставной деятельности (млн. руб.)

|

96

431,8

|

78

347,9

|

99

182,2

|

|

4

|

Пенсионные

резервы (млн. руб.)

|

472

888,8

|

462

897,7

|

700

313,8

|

|

5

|

Пенсионные

накопления (млн. руб.)

|

26

504,6

|

35

541,1

|

393

710,9

|

|

6

|

Количество

участников фондов (тыс. чел.)

|

6

757,1

|

6

746,3

|

6

596,0

|

|

7

|

Количество

застрахованных лиц (тыс. чел.)

|

1

877,2

|

3

644,3

|

|

8

|

Количество

участников, получающих негосударственную

пенсию (тыс. чел.)

|

1

026,2

|

1

131,4

|

1

470,9

|

|

9

|

Сумма

пенсионных взносов за истекший год (млн. руб.)

|

56

397,2

|

55

966,2

|

72

461,0

|

|

10

|

Сумма

пенсионных выплат за истекший год (млн. руб.)

|

13

842,8

|

17

515,3

|

31

305,0

|

На начало 2012 года пенсионные средства граждан

(сумма пенсионных резервов и пенсионных накоплений), аккумулированные в

негосударственных пенсионных фондах, превысили 1 триллион рублей и составили 1

094 млрд. рублей.

Структура негосударственных пенсионных фондов по

соотношению в их деятельности негосударственного пенсионного обеспечения и

обязательного пенсионного страхования.

В качестве критерия для классификации выбрана

доля числа участников по НПФ в общей сумме числа участников и застрахованных

лиц. В соответствии с этим критерием фонды разделены на 5 категорий:

· фонд осуществляет деятельность исключительно по

НПО - более 99%;

· фонд осуществляет деятельность

преимущественно по НПО - от 75% до 99%;

· фонд в равной степени работает по

НПО и ОПС - от 25% до 75%

· фонд осуществляет деятельность

преимущественно по ОПС - от 1% до 25%;

· фонд осуществляет деятельность

исключительно по ОПС - менее 1%.

Негосударственные пенсионные фонды расположены в

29 субъектах Российской Федерации, в том числе в Москве - 78 фондов, в

Санкт-Петербурге - 12, в Республике Татарстан и Ростовской области - по 5,

Московской и Самарской областях, Пермском крае и Ханты-Мансийском автономном

округе - по 4.

.3 Статистический анализ деятельности НПФ по

обязательному пенсионному страхованию

По данным ФСФР России на 09 апреля 2012 года

заявления о намерении осуществлять деятельность в качестве страховщика по ОПС

зарегистрировали 116 НПФ, из них 61 - члены НАПФ.

По состоянию на 01.01.2012 г. в

негосударственных пенсионных фондах осуществляли формирование пенсионных

накоплений 11 876,0 тыс. застрахованных лиц, общая сумма пенсионные накоплений

которых составляла 393 786,2 млн. руб. С учетом переведенных в марте 2012 года

в негосударственные пенсионные фонды средств пенсионных накоплений по

результатам кампании 2011 года и страховых взносов за третий квартал 2011 года

числу застрахованных лиц превысит 15 450 тыс. человек, а их пенсионные

накопления вплотную приблизятся или превысят сумму 500 млрд. рублей (рисунок 2)

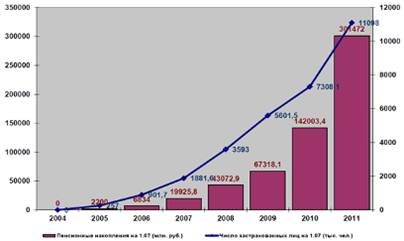

Рис.2 Динамика числа застрахованных лиц и

величины пенсионных накоплений

За два последних года число застрахованных лиц,

осуществляющих формирование пенсионных накоплений в негосударственных

пенсионных фондах выросло более, чем в два раза, а сумма их пенсионных

накоплений - в 3,54 раза.

По сведениям Пенсионного фонда России в течение

2011 года россияне подали 6 600 тыс. заявлений о выборе УК или НПФ.

В соответствии с волеизъявлением граждан

средства их пенсионных накоплений в сумме, превышающей 71 млрд. рублей,

переведены из Пенсионного фонда России в НПФ в марте 2012 года. Треть

застрахованных лиц, выбравших в 2011 году негосударственные пенсионные фонды,

одновременно с заявлением о переходе в НПФ написали заявление о вступлении в

программу государственного софинансирования. Пенсионные накопления этих граждан

в размере 30 млрд. рублей были переведены в НПФ в течение года в соответствии с

положениями Федерального закона № 56-ФЗ.

Лидерами переходной кампании 2011 года по

переводу пенсионных накоплений застрахованных лиц из ПФР в НПФ (количество

заявлениям, по которым были приняты положительные решения) стали:

· НПФ "РГС" (Росгосстрах) -

604 тыс. заявлений,

· НПФ «КИТ Финанс» - 530 тысяч

заявлений,

· НПФ «Промагрофонд» - 385,4 тыс.

заявлений,

· НПФ «Стальфонд» - 363 тыс.

заявлений,

· НПФ «Лукойл-Гарант» - 354 тыс. заявлений,

· НПФ «ВТБ» - 314 тыс. заявлений,

· НПФ «Благосостояние» - 282,4 тыс.

заявлений,

· НПФ Сбербанка - 236 тыс. заявлений,

· НПФ «Норильский Никель» - 217,4 тыс.

заявлений.

За истекшие восемь кампаний по «пенсионным

выборам» негосударственным пенсионным фондам доверили накопительную часть своей

трудовой пенсии (НЧТП) 15 450 тыс. человек (20,7% застрахованных лиц, имеющих

НЧТП), а их пенсионные накопления вплотную приблизятся или превысят сумму 500

млрд. рублей. Активность населения существенно отличается по регионам России.

Если, например, в Республике Татарстан из общего числа застрахованных лиц,

имеющих право на НЧТП, свыше 40% выбрали НПФ или частные УК, а в Новосибирской

области - 35%, то в республиках Мордовия и Калмыкия этот показатель составляет

2,6% и 0,6% соответственно.

Средний счет застрахованного лица,

осуществляющего формирование накопительной пенсии в НПФ на 01.01.2012 г.

составил 33 158 рублей и увеличился за год в 1,67 раза. Размер среднего счета

по отдельным фондам изменялся в диапазоне от 3 616 руб. (НПФ «Защита будущего»)

до 112 703 руб. (НПФ Сургутнефтегаз).

В 2010 году трансфер-агентские центры приняли

96,6% всех заявлений застрахованных лиц, а в 2011 - 97% заявлений.

Трансфер-агентские центры оформили практически

все заявления о переходе из ПФР в НПФ (98,66%) и о переходе из одного НПФ в

другой (97,96%). При этом процент отказов по этим заявлениям составил в 2010

году 17,7% и 20,2% соответственно.

Отделения Пенсионного фонда России оформляли, в

основном, заявления о выборе УК (95,02%) и заявления о переходе из НПФ в ПФР

(94,86%). Процент отказов по этим заявлениям составил 32,6% и 23,2%

соответственно при среднем проценте отказа в удовлетворении заявлений в 2010

году 18,22%, в 2011 году - 19,1%.

Таким образом, трансфер-агентские центры не

только выполняют практически всю работу по реализации прав застрахованных лиц,

но и делают это качественнее, чем отделения Пенсионного фонда России.

пенсия статистический страхование

Глава 3.

Организация работы негосударственных пенсионных фондов и их взаимодействия с

Пенсионным фондом Российской Федерации

.1 Перспективы развития деятельности

негосударственных пенсионных фондов в России

В настоящее время в России действует одна

саморегулируемая организация НПФ - Некоммерческое партнерство «Национальная

ассоциация негосударственных пенсионных фондов».

Членами НАПФ являются 77 негосударственных

пенсионных фондов (действительные члены НАПФ) и 33 организации, представляющие

инфраструктуру, обеспечивающую деятельность по негосударственному пенсионному

обеспечению и обязательному пенсионному страхованию (ассоциированные члены).

При относительно небольшой численности (30,4%

общего числа НПФ, имеющих лицензию) негосударственные пенсионные фонды - члены

НАПФ реально представляют систему НПФ России. Участниками фондов-членов

Партнерства являются 74% всех участников НПФ, в них сосредоточено 91,3% всех

пенсионных резервов. Пенсионеры фондов-членов НАПФ составляют 85,1% общего

числа участников, получающих в НПФ негосударственную пенсию, на их долю

приходится 84,4% всех пенсионных выплат НПФ.

% всех застрахованных лиц, доверивших свои

пенсионные накопления негосударственным пенсионным фондам, выбрали НПФ - члены

НАПФ. Их пенсионные накопления составляют 88,2% от общей суммы пенсионных

накоплений, размещенных в НПФ.

За истекший между Общими собраниями период

произошли изменения в составе НАПФ:

Были приняты в состав действительных членов

Ассоциации 4 НПФ: «Первый Русский Пенсионный Фонд», «Газпромбанк-Фонд»,

«КИТ-Финанс» и НПФ «Доверие» (Оренбург).

Приняты в ассоциированные члены НАПФ -

Издательский дом «Пенсионные деньги», ООО «Управляющая компания Росбанка».

За систематическую неуплату членских взносов

исключены из членов НАПФ НПФ «Капитан», «Московский городской пенсионный фонд»

и НПФ «Объединенный профсоюзный».

За истекший между собраниями период проведены 12

заседаний Совета НАПФ, на которых были рассмотрены различные вопросы

деятельности Партнерства, в том числе

· определения направлений деятельности

Ассоциации на ближайшие годы;

· подготовки нормативно-правовых документов,

регулирующих деятельность негосударственных пенсионных фондов,

· вопросы саморегулирования

(построение системы стандартов, вопросы присвоения рейтингов членам НАПФ,

контроль деятельности членов Ассоциации),

· формирования и реализации концепции информационной

политики НАПФ;

· состав и планы работы комитетов

НАПФ,

· организационные вопросы, в том числе

прием новых членов и исключение из Ассоциации, проведение награждения;

· финансовые вопросы функционирования

Ассоциации.

Были внесены изменения в структуру комитетов

Ассоциации: вместо деления основных комитетов по направлениям деятельности

(комитет по НПО и комитет по ОПС) были образованы Комитет по развитию НПО и

ОПС, на который возложена подготовка предложений в законодательные и другие

нормативно-правовые акты и разработка основных направлений деятельности

Ассоциации и Технологический комитет, определяющий вопросы реализации фондами

законодательных и нормативно-правовых требований, в том числе и вопросы

стандартизации в деятельности фондов.

В 2008 году при активном участии Ассоциации был

принят ряд законодательных и других нормативных актов, оказавших существенное

влияние на деятельность негосударственных пенсионных фондов, в том числе:

· внесены изменения в Налоговый кодекс

Российской Федерации, установившие социальный налоговый вычет для физических

лиц, уплачивающих пенсионные взносы в НПФ;

· приняты Федеральные законы от

30.04.2008 г. № 56-ФЗ и № 55-ФЗ, установившие порядок внесения застрахованными

лицами дополнительных страховых взносов на накопительную часть трудовой пенсии

и государственной поддержки формирования пенсионных накоплений;

· внесены изменения в Правила

размещения средств пенсионных резервов негосударственных пенсионных фондов и

контроля за их размещением, утвержденные постановление Правительства Российской

Федерации от 1.02.2007 г. № 63,

· утверждено приказом ФСФР России

«Положение о страховом резерве негосударственного пенсионного фонда»

· и другие.

Принятые Национальной ассоциацией

негосударственных пенсионных фондов решения и планы направлены на внедрение в

практику негосударственных фондов следующих задач и принципов

саморегулирования:

· разработка и внедрение обязательных

для выполнения всеми членами НАПФ правил (стандартов) деятельности и

профессиональной этики;

· контроль деятельности своих членов в

части, касающейся соблюдения требований законодательства и требований,

установленных саморегулируемой организацией фондов;

· рассмотрение жалоб на действия

членов НАПФ, допущенных ими в процессе своей деятельности;

· осуществление сбора, обработки и

хранения информации о деятельности членов НАПФ, раскрываемой ими для

саморегулируемой организации, в форме отчетов в порядке и с периодичностью,

которые установлены уставом и иными документами саморегулируемой организации;

· обеспечение формирования

гарантийного фонда или имущества общества взаимного страхования для финансового

обеспечения ответственности по возмещению убытков, причиненных членами НАПФ при

осуществлении ими своей деятельности;

· создание системы оценки качества

работы членов НАПФ (построение рейтингов надежности НПФ), позволяющей

осуществлять контроль за соблюдением фондами - членами НАПФ установленных в

организации требований и стандартов;

· ведение активной инициативной

нормотворческой работы и методологическое обеспечение деятельности НПФ;

· представление интересов НПФ и

активное и постоянное взаимодействие с органами законодательной и

исполнительной власти, общественными объединениями и организациями, с

партнерскими организациями, саморегулируемыми организациями на рынке ценных

бумаг по вопросам, относящимся к деятельности фондов.

В соответствии с принятыми ФСФР России

нормативными документами представители НАПФ как саморегулируемой организации

НПФ стал принимать участие в проверках фондов - членов НАПФ, проводимых

центральным и региональными отделениями ФСФР России.

Заключение

Из всех ныне действующих социально-финансовых

институтов негосударственные пенсионные фонды имеют наиболее развитую систему

законодательно установленных требований к финансовому состоянию и условиям

деятельности. К числу таких требований относятся:

обязательное лицензирование деятельности

негосударственного пенсионного фонда;

разделение имущества НПФ на пенсионные резервы

(средства, предназначенные исключительно для выполнения обязательств по

негосударственному пенсионному обеспечению), пенсионные накопления (средства,

накопленные на пенсионных счетах накопительной части трудовой пенсии) и

имущество, предназначенное для обеспечения уставной деятельности фонда,

раздельный учет этих видов имущества и недопустимость смешения операций по ним;

законодательно установленный минимальный размер

имущества для обеспечения уставной деятельности - 3 млн. рублей в период до 1

января 2005 года и 30 млн. рублей после этой даты;

законодательный запрет на обращение взысканий по

долгам фонда на имущество, составляющее пенсионные резервы и пенсионные

накопления;

открытость и прозрачность деятельности фонда для

вкладчиков, участников и застрахованных лиц, что обеспечивается их ежегодным

информированием о состоянии пенсионных счетов и обязательной публикация отчетов

о деятельности фонда в средствах массовой информации;

развитая система мер по обеспечению сохранности

пенсионных резервов и пенсионных накоплений, включающая в себя требования к

допустимым направлениям размещения пенсионных резервов и инвестирования

пенсионных накоплений, в том числе предельные нормы размещения в отдельные

объекты инвестирования, а также ежедневный контроль за составом и структурой

пенсионных резервов и пенсионных накоплений со стороны специализированного

депозитария;

система страхования рисков, включающая в себя

формирование страховых резервов, нормативный размер которых установлен

государством, участие в объединенных гарантийных фондах или других формах

внешнего страхования;

наличие у фонда системы внутреннего контроля,

включающей в себя попечительский совет, формируемый из представителей

вкладчиков и участников, и ревизионную комиссию.

Соблюдение негосударственными пенсионными

фондами всех установленных законодательством условий деятельности

контролируется специально уполномоченным на это федеральным органом (Минтруд

России), и специализированным депозитарием, который, при наличии нарушений

состава и структуры пенсионных резервов и пенсионных накоплений, обязан

извещать об этом министерств, а также дает согласие на проведение всех операций

с пенсионными накоплениями.

Получить право работать с пенсионными

накоплениями граждан (стать страховщиком по обязательному пенсионному

страхованию) может не каждый фонд. Кроме перечисленных выше обязательных для

любого негосударственного пенсионного фонда требований, НПФ, решивший работать

с пенсионными накоплениями граждан, должен удовлетворять дополнительным

требованиям:

иметь опыт работы по осуществлению

негосударственного пенсионного обеспечения не менее двух лет;

в течение не менее одного года вести

одновременно не менее 5000 именных пенсионных счетов участников;

не иметь актуарного дефицита по результатам

актуарного оценивания в течение последних двух лет деятельности;

не иметь фактов приостановления действия

лицензии в течение последних двух лет деятельности.

Фонд, намеренный осуществлять деятельность в

качестве страховщика по обязательному пенсионному страхованию, должен подать

соответствующее заявление в министерство труда России и быть там

зарегистрирован.

Порядок и условия выполнения негосударственным

пенсионным фондом обязательств по обязательному пенсионному страхованию

определяются страховыми правилами фонда, которые разрабатываются фондом на

основе типовых правил, утвержденных Правительством Российской Федерации.

Негосударственный пенсионный фонд может внести в

страховые правила фонда положения, улучшающие обслуживание застрахованного

лица, но не может ограничить права застрахованного лица по сравнению с типовыми

страховыми правилами. Страховые правила каждого фонда и все изменения к ним

вступают в действие только после их регистрации в Минтруде России.

Соблюдение этих требований обеспечивает то, что

деятельность по обязательному пенсионному страхованию могут осуществлять только

фонды, имеющие достаточный опыт работы по негосударственному пенсионному

обеспечению, и обладающие необходимой финансовой устойчивостью.

На средства пенсионных накоплений не может быть

обращено взыскание по долгам фонда, вкладчиков, страхователей, управляющих

компаний, специализированного депозитария и иных лиц, включая застрахованных

лиц и участников. Исключением являются только долги фонда перед застрахованными

лицами.

Пенсионные накопления застрахованного лица

учитываются как в негосударственном пенсионном фонде в форме ведения

пенсионного счета накопительной части трудовой пенсии, так и в Пенсионном фонде

России в форме специальной части индивидуального лицевого счета застрахованного

лица. Кроме того, Пенсионный фонд России ведет реестр застрахованных лиц, в

котором отражаются сведения о том, какой негосударственный пенсионный фонд

выбрало застрахованное лицо. Эти меры исключают возможность утраты сведений о

пенсионных накоплениях в случае реорганизации или ликвидации негосударственного

пенсионного фонда.

При ликвидации фонда, которая может

осуществляться только по основаниям, предусмотренным законом, и проводится

комиссией, состав которой согласован с Минтрудом России, средства пенсионных

накоплений передаются в Пенсионный фонд России. На них не могут быть обращены

требования кредиторов фонда.

В случае аннулирования у негосударственного

пенсионного фонда лицензии средства пенсионных накоплений принудительно

передаются в Пенсионный фонд России.

пенсия статистический страхование

Список литературы

1. Федеральный закон № 75-ФЗ от

07.05.1998 «О негосударственных пенсионных фондах», в ред. Федеральных законов

от 12.02.2001 № 18-ФЗ, от 21.03.2002 № 31-ФЗ, от 10.01.2003 № 14-ФЗ.

. Федеральный закон № 111-ФЗ от

24.07.2002 «Об инвестировании средств для финансирования накопительной части

трудовой пенсии в Российской Федерации», в ред. Федерального закона от

31.12.2002 № 198-ФЗ.

. Федеральный закон № 173-ФЗ от

17.12.2001 «О трудовых пенсиях в Российской Федерации», в ред. Федеральных

законов от 25.07.2002 № 116-ФЗ, от 31.12.2002 № 198-ФЗ.

. Федеральный закон № 166-ФЗ от

15.12.2001 «О государственном пенсионном обеспечении в Российской Федерации», в

ред. Федерального закона от 25.07.2002 № 116-ФЗ.

. Федеральный закон № 167-ФЗ от

15.12.2001 «Об обязательном пенсионном страховании в Российской Федерации», в

ред. Федеральных законов от 29.05.2002 № 57-ФЗ, от 31.12.2002 № 187-ФЗ, от

31.12.2002 № 198-ФЗ.

. Федеральный закон № 7-ФЗ от

12.01.1996 « О некоммерческих организациях», в ред. Федеральных законов от

26.11.1998 № 174-ФЗ, от 08.07.1999 № 140-ФЗ, от 21.03.2002 № 31-ФЗ, от

28.12.2002 № 185-ФЗ.

. Федеральный закон № 128-ФЗ от

08.08.2001 «О лицензировании отдельных видов деятельности», в ред. Федеральных

законов от 13.03.2002 № 28-ФЗ, от 21.03.2002 № 31-ФЗ, от 09.12.2002 № 164-ФЗ,

от 10.01.2003 № 17-ФЗ, от 27.02.2003 № 29-ФЗ, от 11.03.2003 № 32-ФЗ.

. Федеральный закон № 27-ФЗ от

01.04.1996 «Об индивидуальном (персонифицированном) учете в системе

обязательного пенсионного страхования», в ред. Федеральных законов от

25.10.2001 № 138-ФЗ, от 31.12.2002 № 198-ФЗ.

. Федеральный закон № 56-ФЗ от

30.04.2008 «О дополнительных страховых взносах на накопительную часть трудовой

пенсии и государственной поддержке формирования пенсионных накоплений»

. Налоговый кодекс Российской

Федерации. Часть 2. № 17-ФЗ от 05.08.2000 (Извлечения), Статьи 213, 255.

. Постановление Правительства Российской

Федерации № 63 от 01.02.2007 «Об утверждении Правил размещения пенсионных

резервов негосударственных пенсионных фондов и контроля за их размещением».

. Постановление Правительства

Российской Федерации № 546 от 22.07.2002 «Об утверждении Положения о

лицензировании деятельности негосударственных пенсионных фондов».

. Постановление Правительства

Российской Федерации № 383 от 28.04.2000 «О порядке заключения

негосударственными пенсионными фондами договоров с депозитариями и особенностях

деятельности депозитариев, обслуживающих негосударственные пенсионные фонды», в

ред. Постановления Правительства РФ от 28.06.2002 № 481.

. Горюнов И.Ю. Роль

негосударственных пенсионных фондов в современной пенсионной системе России /

И.Ю. Горюнов, В.Ю. Михальчук // Финансы. - 2008. - N 1. - С. 61-65.

. Демографический ежегодник России,

М., Росстат, 2005 г.

. Данилова Т.Н. Негосударственные

пенсионные фонды - институт коллективного инвестирования сбережений населения /

Т.Н. Данилова, О.С. Смирнова // Финансы и кредит. - 2004. - N 21. - С. 18-22.

. Кодекс Российской Федерации об

административных правонарушениях: федер. закон от 30.12.2001 N 195-ФЗ (ред. от

29.06.2009).

. Коржов И. Пора копить на достойную

старость / И. Коржов // Социальная защита. - 2004. - N 6; Профессиональные и

льготные пенсии. - 2004. - N 6. - С. 26-30. - Профессиональные и льготные

пенсии.- 2004.- N 6.- С. 26-30.

. Куликова Е.И. Оценка факторов

участия на рынке ценных бумаг / Е.И. Куликова // Аудит и финансовый анализ. -

2009. - N 1. - С. 156-166.

. Кучер Н. Все равны, но ПФР равнее:

Негосударственные пенсионные фонды готовятся к дележке накопительных взносов /

Н. Кучер // Социальная защита. - 2004. - N 5. - C. 30-33.

. Демографический ежегодник России,

М., Росстат, 2012 г.

. Михальчук В.Ю. Негосударственные

пенсионные фонды о ходе пенсионной реформы в России / В.Ю.

Михальчук // Финансы. - 2007. - N 1. - С. 95-96.

. Мишин А. Негосударственные

пенсионные фонды и инфраструктура финансового рынка // Депозитариум. 2006. №8

// Официальный сайт журнала «Депозитариум» ЗАО «Национальный депозитарный

центр».

. Пастухов Б.И. Долгосрочное

страхование жизни в системе пенсионной реформы: аспект страхового

законодательства / Б.И. Пастухов // Финансы. - 2007. - N 9. - С. 38-42.

. Согласие. Негосударственный фонд -

№1 по доходности в 2011 и 2012 г.

27. Самиев П. Кризис роста / П.

Самиев; в подгот. ст. принимала участие Ирина Рудых // Эксперт. - 2008. - N 22.

- С. 116-120.

. Самиев П. Пенсионный базис / П.

Самиев, П. Митрофанов // Эксперт. - 2008. - N 45. - С. 148-149.

. Соловьев А.К. Финансовая система

государственного пенсионного страхования в России / Соловьев Аркадий

Константинович. - М.: Финансы и статистика, 2001. - 496 с.

. Сулимов С. ПИФы для НПФов / С.

Сулимов // Рынок ценных бумаг. - 2008. - N 5. - С. 45-46.

. Тарасова Л.С. Негосударственные

пенсионные фонды: как распорядиться накоплениями / Л.С. Тарасова // Справочник

кадровика. - 2006. - N 7. - С. 95-111.

. Целевые бюджетные и внебюджетные

фонды: учеб. пособие для студ. вузов / под ред. В.В. Карчевского. - М.:

Вузовский учебник, 2008. - 224 с.

. Червяков И.В. Состояние и

перспективы налогообложения негосударственных пенсионных фондов / И. В.

Червяков // Финансы. - 2005. - N 1. - С. 33-36.

. Шишканов А. Инвестиционные идеи

2006 года// Пенсионные фонды и инвестиции.-2005.- №6 (24).