Проблемы и тенденции реализации фискальной политики в Республике Беларусь

Содержание

ВВЕДЕНИЕ

1. ПОНЯТИЕ,

ЦЕЛИ И ИНСТРУМЕНТЫ ФИСКАЛЬНОЙ ПОЛИТИКИ

2. ПРОБЛЕМЫ

РЕАЛИЗАЦИИ НАЛОГОВО-БЮДЖЕТНОЙ ПОЛИТИКИ В СТРАНАХ С ПЕРЕХОДНОЙ ЭКОНОМИКОЙ

3. ПРОБЛЕМЫ И

ТЕНДЕНЦИИ РЕАЛИЗАЦИИ ФИСКАЛЬНОЙ ПОЛИТИКИ В РЕСПУБЛИКЕ БЕЛАРУСЬ

ЗАКЛЮЧЕНИЕ

СПИСОК ИСПОЛЬЗУЕМЫХ

ИСТОЧНИКОВ

ВВЕДЕНИЕ

В настоящее время

наблюдается значительное усиление роли бюджетно-налоговой политики в

экономическом регулировании страны. Фискальная политика становится одним из

главных инструментов государственного регулирования национальной экономики.

Изучение путей

совершенствования фискальной политики на сегодняшний день является весьма

актуальной темой, так как на современном этапе развития Беларуси существенную

роль в структурных изменениях экономики играет фискальная политика. От эффективности

проводимой государством налогово-бюджетной политики зависит общая экономическая

политика страны, успешность реализации социальных, экологических и иных

государственных программ, что в свою очередь напрямую связано с благосостоянием

страны в целом и каждого человека в частности.

Рациональная фискальная политика способствует

развитию производственных сил в государстве, стимулирует развитие

предпринимательства, создает условия для привлечения инвестиций в экономику.

Создание благоприятного инвестиционного климата, равных условий деятельности

для субъектов хозяйствования позволяет значительно оживить процесс

общественного воспроизводства и обеспечить более полное удовлетворение

потребностей общества. Также фискальная политика способствует концентрации

средств в соответствующих фондах и направлению их на развитие отдельных

отраслей экономики и территорий, на развитие непроизводственной сферы, а также

на решение социальных вопросов. Именно поэтому изучение тенденций и перспектив

в проводимой в Республике Беларусь фискальной политике является важной задачей

на сегодняшний день.

В настоящее время фискальная политика

представляет собой манипулирование государственным бюджетом: правительственными

расходами, доходами и налогообложением, в целях способствующих экономическому

росту, увеличению занятости, уменьшению инфляционного бремени, стабилизации

экономической ситуации. Она соединяет в себе целый спектр форм финансовой

политики - бюджетную, налоговую и политику доходов и расходов.

Функционирование государственного бюджета

происходит посредством особых экономических форм - доходов и расходов,

выражающих последовательные этапы перераспределения стоимости общественного

продукта, концентрируемого в руках государства. Доходы служат финансовой базой

государства, а расходы - удовлетворению общественных потребностей. Доходы

бюджета выражают экономические отношения, возникающие у государства с

организациями, предприятиями и гражданами в процессе формирования бюджетного

фонда страны.

Проблемы бюджетной

политики в системе госрегулирования рассматривали в разное время Дж. М. Кейнс,

В. Леонтьев, А. Маршалл, П. Сэмуэльсон, X. Хаузер, С. Фишер, Э. Прескотт.

Отдельные аспекты налоговой политики и бюджетно-налогового регулирования

изложены в работах таких белорусских ученых, как И.В. Новикова, Е.Ф. Киреева,

Е.Г. Каштанова.

Объект исследования -

фискальная политика. Предмет исследования - фискальная политика Республики

Беларусь и пути ее совершенствования.

Цель работы - выявить как

фискальной политики влияет на экономику государства, рассмотреть проблемы и

пути совершенствования фискальной политики в Республике Беларусь и в странах с

переходной экономикой.

В ходе работы необходимо

решить целый ряд задач:

Работа состоит из

введения, трех глав, заключения и списка используемых источников, включающего

20 источников учебной и периодической литературы, и интернет ресурсы; объем

работы - 35 страниц.

. раскрыть сущность и

содержание финансовой политики;

. рассмотреть проблемы

фискальной политики в странах с переходной экономикой;

. охарактеризовать

тенденции налоговой и бюджетной политики;

. обозначить недостатки

финансовой политики Республики Беларусь, обобщить предложения по реформированию

финансовой политики.

. ПОНЯТИЕ, ЦЕЛИ И ИНСТРУМЕНТЫ ФИСКАЛЬНОЙ ПОЛИТИКИ

Фискальная политика представляет собой

меры, которые предпринимает правительство с целью стабилизации экономики с

помощью изменения величины доходов или расходов государственного бюджета.

Поэтому фискальную политику также называют бюджетно-налоговой политикой.

Фискальная политика - мера правительства

по изменению государственных расходов, налогообложения и состояния

государственного бюджета, направленные на обеспечение полной занятости и

производство не инфляционного ВВП [9, с.139].

Целями государственной фискальной политики

могут быть: обеспечение выравнивания уровня доходов граждан, поддержание

социально значимых отраслей дотациями и инвестициями, стимулирование малого

бизнеса, чистого экспорта, стабилизация экономики, ограничение доступа импорта

на внутренний рынок, увеличение занятости, снижение инфляции, подъем

общественного благосостояния.

Фискальная политика направлена на

регулирование и предотвращение нежелательных сдвигов в совокупном спросе и

совокупном предложении через изменение величины государственных расходов и налогов,

то есть путем манипулирования государственным бюджетом.

Фискальная политика может преследовать

стратегические и тактические цели, в зависимости от того, какой период она

охватывает и какой эффект (кратко- или долгосрочный) предполагает в качестве результата.

Стратегические цели фискальной политики

преследуются на длительный период: обеспечение стабильного роста, развитие

научно технического прогресса, стимулирование структурной перестройки,

расширение экспорта и др.

Тактические цели, как правило, подчинены

решению стратегических задач и предусматривают воздействие фискальной политики

на процессы либо на краткосрочных временных интервалах, либо в ограниченных

сферах. Например, для достижения выравнивания доходов населения можно проводить

комплекс социальных выплат, снижение налоговых ставок на низкие доходы, режим

налоговых льгот [9, c.139].

С учетом стратегических и тактических

целей развития экономики государство создает, например, благоприятный режим

налогообложения для малого бизнеса, ключевых отраслей экономики, производств с

экспортной ориентацией или социальным назначением продукции, для предприятий,

идущих на внедрение новой техники и развитие научно-технического прогресса. И

наоборот, значительное повышение налогов способно не только ограничить, но и

сделать бессмысленной любую предпринимательскую активность.

Инструментами фискальной политики

выступают расходы и доходы госбюджета, а именно: государственные закупки,

налоги, трансферты [8, c. 361].

Государственные закупки - это способ закупок, осуществляемый

государством для нужд собственного потребления (закупки оборудования,

вооружений) и в целях обеспечения потребления населением и резервирования

(например, государственные закупки лекарств и продовольствия) за счет средств

государственного бюджета. Как и частные расходы, государственные закупки

увеличивают уровень совокупных

расходов. Помимо государственных закупок имеется еще один вид госрасходов -

трансфертные платежи [11,с.256].

Трансфертные платежи - одна из схем перераспределения бюджетных средств:

выплаты из государственного бюджета населению и частным предпринимателям,

осуществляемые в порядке перераспределения средств в пользу более нуждающихся в

них граждан через бюджет. Имеют три распространенные формы: субсидии частным

предпринимателям, выплаты процентов по государственному долгу, государственные

денежные выплаты на социальные нужды (пенсии, пособия и др.). Они не включаются

в ВНП, однако, они входят и учитываются в личном и располагаемом доходе. Объем

частного потребления скорее зависит не от национального, а от располагаемого

дохода. Трансфертные платежи косвенно влияют на потребительский спрос,

увеличивая располагаемый доход домохозяйств. Инструментом отрицательного

воздействия на совокупные расходы являются налоги.

Налог - обязательный, индивидуально безвозмездный платёж, взимаемый

органами государственной власти различных уровней с организаций и физических

лиц в целях финансового обеспечения деятельности государства. Любые налоги

означают уменьшение размеров располагаемого дохода. Уменьшение располагаемого

дохода в свою очередь ведет к сокращению не только потребительских расходов, но

и сбережений [9, c. 137].

Воздействии инструментов фискальной политики на совокупный спрос разное.

Из формулы совокупного спроса следует, что государственные закупки являются

компонентом совокупного спроса, поэтому их изменение оказывает прямое

воздействие на совокупный спрос, изменяя величину потребительских расходов (С)

и инвестиционных расходов (I).

|

AD = C + I + G + Xn

|

(1.1)

|

При этом рост государственных закупок увеличивает совокупный спрос, а их

сокращение ведет к уменьшению совокупного спроса, так как государственные

закупки являются частью совокупных ресурсов.

Рост трансфертов увеличивает спрос. С одной стороны, поскольку при

увеличении социальных трансфертных выплат увеличивается личный доход домашних

хозяйств, а, следовательно, при прочих равных условиях растет располагаемый

доход, что увеличивает потребительские расходы.

С другой стороны, увеличение трансфертных выплат фирмам (субсидий)

увеличивает возможности внутреннего финансирования фирм, возможности расширения

производства, что ведет к росту инвестиционных расходов. Сокращение трансфертов

уменьшает совокупный спрос.

Рост налогов действует в противоположном направлении. Увеличение налогов

ведет к снижению и потребительских (поскольку сокращается располагаемый доход),

и инвестиционных расходов (поскольку сокращается нераспределенная прибыль,

являющаяся источником чистых инвестиций) и, следовательно, к сокращению

совокупного спроса. Соответственно снижение налогов увеличивает совокупный

спрос, что обусловливает рост реального ВНП.

Поэтому инструменты фискальной политики могут использоваться для

стабилизации экономики на разных фазах экономического цикла.

Исследование влияния инструментов фискальной политики на экономику в

целом проводилось Дж. Кейнсом и его последователями, которые пытались

обосновать более высокую эффективность фискальной политики по сравнению с

монетарной для стабилизации экономики. Это предположение основывалось на идее,

что все инструменты фискальной политики воздействуют на экономику с эффектом

мультипликатора. Мультипликатор - коэффициент, равный обратной величине

предельной склонности к сбережению

где mps - предельная склонность к

сбережению.

Данный коэффициент показывает, насколько увеличится национальный доход в

результате первоначальных инвестиций. Когда изменение компонента совокупных

расходов ведёт к ещё большему изменению равновесного ВВП, это действие

называется эффектом мультипликатора [11, с.178].

Дж. Кейнс взял фискальную политику за основу государственного регулирования

экономикой. К встроенным стабилизаторам он относил подоходные и социальные

налоги, пособия по безработице. По мнению Кейнса, встроенная стабильность

возникает вследствие наличия функциональной зависимости между правительственным

бюджетом и национальным доходом, а ее функционирование основывается на данной

налоговой системе и текущей структуре государственных расходов. Так как налоги

ведут к потере потенциальной покупательной способности, а государственные

расходы - к ее увеличению в экономике, то, по мнению Кейнса, для поддержания

стабильности нужно при подъеме и движении экономики к инфляции сдерживать

правительственные расходы с целью сдерживания роста инвестиций.

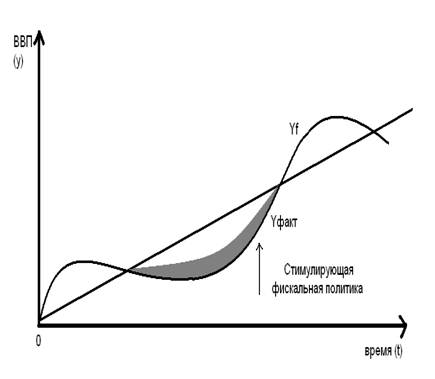

Сдерживающая фискальная политика (рис. 1.1) применяется для торможения

темпов экономического роста. Такая политика имеет своей целью ограничение

циклического подъема экономики и предполагает снижение госрасходов, увеличение

налогов или комбинирование этих мер. В краткосрочной перспективе эти меры

позволяют снизить инфляцию спроса ценой роста безработицы и спада производства.

В более долгом периоде растущий налоговый клин может послужить основой для

спада совокупного предложения и развертывания механизма стагфляции, особенно в

том случае, когда сокращение государственных расходов осуществляется

пропорционально по всем статьям бюджета и не создается приоритетов в пользу

государственных инвестиций в инфраструктуру рынка труда. Сдерживающая

фискальная политика целесообразна на стадии экономического подъема и состоит в

сокращении располагаемого дохода у субъектов экономики путем повышения налогов,

свертывании системы дотаций и субсидий, сокращений социальных выплат,

государственных инвестиций и закупок. В результате свертывания располагаемого

дохода сокращается совокупный спрос и падает объем национального производства:

фискальные изъятия → YD↓ → AD↓

→ Y↓

Рисунок 1.1 Влияние сдерживающей фискальной политики на

стабилизацию темпов роста ВВП.

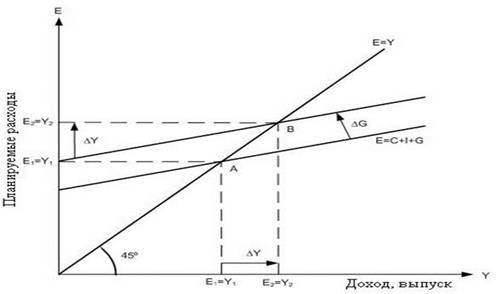

Если страна переживает депрессию или находится в стадии экономического

кризиса, то государство может принять решение о проведении стимулирующей

фискальной политики. Стимулирующая фискальная политика (рисунок 1.2)

применяется, как правило, в фазе экономического спада национального

производства. Главная задача такой политики - смягчить грядущий кризисный спад

и ускорить его преодоления. Целью такой политики является «вытягивание»

экономики из кризисной ямы, суть которой в поддержании низкорентабельных и убыточных

производств, стимулирование роста инвестиций, расширение платежеспособного

спроса субъектов национальной экономики. Для реализации этих целей применяется

комплекс фискальных стимулирующих рычагов (фискальные инъекции в экономику):

снижение налоговых ставок, рост государственных субсидий и дотаций субъектам

экономики, социальных выплат, пособий, рост государственных инвестиций и

закупок. Наиболее доступный и упрощенный вариант ее реализации - стимулирование

совокупного спроса, в первую очередь потребительских и государственных

расходов. В результате стимулируется расширение инвестиционного и

потребительского спроса расширение объемов национального производства:

фискальные инъекции → AD↑

→ Y↑. Вариант, имеющий прицел на

долговременную перспективу, предполагает ускоренное обновление основного

капитала, совершенствования экономического капитала. Стимулирующая фискальная

политика приводит к увеличению объёмов выпуска в большинстве случаев

Рисунок 1.2. Влияние стимулирующей фискальной

политики на стабилизацию темпов роста национального производства

Оба типа фискальной политики применяются попеременно, характеризуя в

комплексе стабилизационную фискальную политику антициклического типа. В

результате их применения сглаживается динамика национального производства с

минимальными потерями для экономики, стабилизируются темпы экономического роста

[8, c.141].

В зависимости от используемых инструментов различают дискреционную и

недискреционную (автоматическую) фискальную политику.

Дискреционная фискальная политика - целенаправленное изменение величин

государственных расходов, налогов и сальдо государственного бюджета в

результате специальных решений правительства, направленных на изменение уровня

занятости, объема производства и темпов инфляции [7, c.361].

Согласно кейнсианской концепции государственные расходы являются основным

инструментом макроэкономического регулирования, так как по мере их роста растет

совокупный спрос и ВВП. Государственные расходы финансируются из средств государственного

бюджета.

Таким образом, в руках государства находятся значительные финансовые

инструменты воздействия на экономические процессы. Это государственные закупки,

дотации, субвенции, трансфертные платежи, инвестиции.

Государственные закупки представляют собой спрос правительства на товары

и услуги. Они соответствуют одной части государственных расходов. Другая часть

является социальными выплатами и государственными инвестициями.

Поскольку государственные закупки на экономику можно рассматривать как разновидность

инъекций (вливаний), величина которых не зависит от дохода, механизм их

воздействия на экономику идентичен механизму действия аккордных налогов, также

не зависящих от размера дохода. Рассмотрим такое влияние на примере модели

«крест Кейнса» (таблица 1.3).

Модель «крест Кейнса».

Государство в целях преодоления экономического спада увеличивает

государственные расходы на величину ∆G (проводит стимулирующую фискальную политику). В результате

этого кривая спроса AD сдвигается

вверх с AD1 до AD2 , а равновесный ВВП возрастет с Y1 до Y2.

Следовательно, в результате таких фискальных мероприятий в экономике

наблюдается оживление экономической активности при некотором росте цен, но в

краткосрочном периоде.

Мультипликатор государственных расходов mg показывает изменение выпуска продукции, дохода в результате

изменения расходов государства. Его можно рассчитать по формуле:

где ∆Y - изменение реального национального продукта (дохода);

∆G - изменение государственных расходов.

Мультипликатор государственных расходов равен мультипликатору инвестиций,

так как они оказывают на экономику идентичный эффект. Действительно, рост

государственных закупок (как и инвестиций) создает дополнительный спрос на

товары и услуги, который вызывает первичное приращение дохода, равное росту

государственных расходов. Часть этого дохода, определенная предельной

склонностью к потреблению, будет использована на потребление, что приведет к

дальнейшему возрастанию совокупного спроса и национального дохода и т.д.

Следовательно, изменение государственных расходов приводит в движение

такой же процесс мультипликации национального дохода, как и изменение частных

инвестиций. Поэтому мультипликатор государственных расходов также можно

определить по формуле:

Чтобы определить изменение реального национального продукта (дохода),

полученное в результате роста государственных закупок, надо умножить

мультипликатор mg на прирост

государственных расходов ∆G.

В периоды подъема экономики, когда частные расходы достаточно велики,

правительство уменьшает закупки товаров и услуг. Сокращение государственных

расходов сопровождается сдвигом кривой совокупных расходов (C+I+G) вниз и

приводит к мультипликационному уменьшению объема национального продукта,

доходов.

Так же, как изменения государственных закупок, на объем выпуска, доходов,

действуют изменения трансфертных платежей, которые являются элементом

государственных расходов. Однако эффективность их влияния на спрос, а значит, и

на объем национального продукта несколько меньше. Это объясняется тем, что

трансфертные выплаты населению приводят к росту его доходов, но только часть

их, определяемую предельной склонностью к потреблению (mpc), население использует на потребление, увеличивая на

ту же величину совокупные расходы. Механизм влияния изменения трансфертных

выплат на выпуск, доходы аналогичен тому, который действует при изменении

налогов.

Мультипликатор налогов меньше мультипликатора государственных расходов.

Это объясняется тем, что изменение государственных закупок на одну денежную

единицу приводит к такому же изменению совокупных расходов, а изменение

аккордного налога на денежную единицу сопровождается изменением cовокупных расходов на mpc * 1. Поэтому налоговый

мультипликатор будет равен:

|

mt = -mpc

/ (1 - mpc),

|

(1.5)

|

По этой же формуле можно рассчитать мультипликатор трансфертных выплат.

Однако если увеличение налогов приводит к сокращению национального продукта,

доходов, то рост трансфертных платежей, наоборот, способствует их возрастанию.

Проведение дискреционной фискальной политики требует осуществления мер по

сбалансированию госбюджета, которое предполагает:

) финансирование дефицитов;

) ликвидацию бюджетных излишков.

Применяются два основных метода финансирования дефицита: займы у

населения посредством продажи ценных бумаг и эмиссия денег.

Недискреционная (автоматическая) фискальная политика - автоматическое

изменение названных величин в результате циклических колебаний совокупного

дохода. Недискреционная фискальная политика предполагает автоматическое

увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды

роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на

экономику [8, c.117].

Автоматическая фискальная политика связана с действием встроенных

(автоматических) стабилизаторов. Встроенные стабилизаторы представляют собой

инструменты, величина которых не меняется, но само наличие которых

автоматически стабилизирует экономику, стимулируя деловую активность при спаде

и сдерживая ее при перегреве. К автоматическим стабилизаторам относятся:

· подоходный налог (включающий в себя налог на доходы

домохозяйств и налог на прибыль корпораций);

· косвенные налоги (в первую очередь, налог на добавленную

стоимость);

· пособия по безработице;

· пособия по бедности.

Подоходный налог действует следующим образом: при спаде уровень деловой

активности (Y) сокращается, а поскольку налоговая функция имеет вид:

где Т - величина налоговых поступлений,

t - ставка налога,

Y - величина совокупного дохода (выпуска)

Величина налоговых поступлений уменьшается, а при «перегреве» экономики,

когда величина фактического выпуска максимальна, налоговые поступления

увеличиваются.

Очевидно, что наиболее сильное стабилизирующее воздействие на экономику

оказывает прогрессивный подоходный налог.

НДС обеспечивает встроенную стабильность следующим образом. При рецессии

объем продаж сокращается, а поскольку НДС является косвенным налогом, частью

цены товара, то при падении объема продаж налоговые поступления от косвенных

налогов (изъятия из экономики) сокращаются. При перегреве, наоборот, поскольку

растут совокупные доходы, объем продаж увеличивается, что увеличивает

поступления от косвенных налогов. Экономика автоматически стабилизируется [6, c. 14].

Что касается пособий по безработице и по бедности, то общая сумма их

выплат увеличивается при спаде (по мере того, как люди начинают терять работу и

нищать) и сокращаются при буме, когда наблюдается «сверхзанятость» и рост

доходов. Очевидно, что для того, чтобы получать пособие по безработице, нужно

быть безработным, а чтобы получать пособие по бедности, нужно быть очень

бедным. Эти пособия являются трансфертами, т.е. инъекциями в экономику. Их

выплата способствует росту доходов, а, следовательно, расходов, что стимулирует

подъем экономики при спаде. Уменьшение же общей суммы этих выплат при буме

оказывает сдерживающее влияние на экономику.

Таким образом, автоматическими стабилизаторами являются только те виды

налогов и трансфертов, величина которых меняется в зависимости от фазы

экономического цикла.

Действие встроенных стабилизаторов ведет к увеличению дефицита

государственного бюджета в период спада и может способствовать появлению

профицита бюджета (или уменьшению дефицита) в период "перегрева".

Главное достоинство недискреционной фискальной политики в том, что ее

инструменты (встроенные стабилизаторы) включаются немедленно при малейшем

изменении экономических условий, т.е. здесь практически отсутствует временной

лаг [9, c. 142].

Недостаток этой фискальной политики в том, что она

только помогает сглаживать циклические колебания, но не может их устранить [9, c. 358].

ПРОБЛЕМЫ РЕАЛИЗАЦИИ

НАЛОГОВО-БЮДЖЕТНОЙ ПОЛТИКИ В СТРАНАХ С ПЕРЕХОДНОЙ ЭКОНОМИКОЙ

Во всем мире фискальные меры достаточно

схожи: с помощью фискальной политики государство воздействует на формирование

централизованных и децентрализованных денежных фондов, фондов накопления и

потребления, используя для этого налоги, расходы государственного бюджета,

государственный кредит, бюджетную политику.

Изучение положительного опыта стран с

развитой рыночной экономикой помогает выработать рациональные предложения по

совершенствованию бюджетно-налоговой политики в Республике Беларусь. Рассмотрим

подробнее фискальную политику некоторых зарубежных стран.

Экономическое влияние России сильно

сказывается на экономике Беларуси, так как РФ и РБ являются союзными

государствами. Следует хорошо разобраться в том, насколько стабильна Россия в

экономическом плане. Препятствия экономического роста существуют в любой

национальной экономике, в России же их достаточно много. Посмотрим, какую

политику проводит правительство РФ по их устранению. Основными компонентами

государственной фискальной политики в Российской Федерации являются:

обслуживание внутреннего и внешнего долга, главным образом, за счет прямых

кредитов правительству со стороны Банка России.

Что касается налогов, то в Российской

Федерации трехуровневая система налогообложения. Налоги подразделяются на:

· федеральные;

· налоги республик в

составе России, краев и областей;

· местные налоги [1, c. 29].

В январе 2016 вступит в силу приказ о повышении

налога для малого бизнеса (единый налог на вмененный доход) на 15,9% . Так как

проект приказа устанавливает новое значение повышающего коэффициента-дефлятора

К1 на 2016 год - 2,083. Это на 15,9% выше, чем в 2015 году - 1,798.

Что в свою очередь может привести к тому, что часть предпринимателей закроет

бизнес или уйдет в тень.

Первоочередными задачами фискальной

политики России в области расходов являются:

) внедрение современных методов оценки

рациональности бюджетных расходов и индикаторов результативности затрат

государственных средств;

) разработка концепции реформирования

системы социальных льгот и выплат, предусматривая при этом замену большинства

категориальных льгот адресными формами социальной поддержки населения и

ликвидацию ведомственных льгот;

) сокращение расходов на фонды оплаты

труда служащих министерств и ведомств должно составить порядка 22 % [2, c. 78].

На современном этапе в целом кардинальная

реформа налоговой системы Российской Федерации нецелесообразна. Основной

становится стабильность налоговых условий для всех субъектов Федерации и

субъектов хозяйствования. В области косвенного обложения целесообразно

сохранить НДС как универсальный источник поступлений в бюджетную систему,

отказавшись от дальнейшего усложнения механизма его уплаты. Налог на

добавленную стоимость имеет несколько особенностей: НДС - это один из наиболее

нейтральных налогов, обеспечивающий стабильные поступления в бюджет и

приводящий к минимальным изменениям в поведении потребителей и предприятии; НДС

- это налог на потребление, он не влияет на принятие решений по поводу

инвестиций [2, c. 84].

В области прямого обложения возможно

расширение объема льгот инвестиционного характера по налогу на прибыль, в

первую очередь, за счет введения льгот общенационального характера по

инвестициям в сторонние предприятия (в пределах уже оформленной системы

приоритетов), а также расширение прав субъектов Федерации в части

предоставления дополнительных льгот по федеральным налогам.

Разразившийся мировой экономический кризис не обошел стороной

и Россию. Произошёл обвал на фондовом рынке России, девальвация рубля, снижение

промышленного производства, ВВП, доходов населения, а также рост безработицы.

Антикризисные меры правительства потребовали значительных трат. По итогам 2013

года ВВП России упал на 7,9 %, что являлось одним из худших показателей

динамики ВВП в мире. В 2015 году ВВП России упал на 3,9 процента по сравнению с

аналогичным периодом прошлого года. По мнению Всемирного банка, отчасти это

произошло благодаря масштабным антикризисным мерам, которые предприняло

правительство отмечалось, что потери экономики России оказались меньше, чем это

ожидалось в начале кризиса.

В последнее время прослеживается тенденция к усилению роли

правительства в регулировании национальной экономики через финансовую систему,

а именно - расходы государства на программы по социальному обеспечению, на

поддержание среднего уровня доходов, на здравоохранение, образование и т.д.

Между тем, с начала экономических реформ в России правительство взяло ориентир на

введение чрезвычайно высокого налогообложения на доходы фирм, что отрицательно

сказалось на состоянии национальной экономики и перспективах ее подъема. Не

случайно ответной реакцией является активное развитие теневой экономики. В

итоге Правительство Российской Федерации не в состоянии собрать в доходную

часть бюджета и половины предусмотренных поступлений. В связи с этим фискальная

политика правительства РФ нуждается в дальнейшем реформировании как в области

налогообложения, так и в сфере государственных расходов [1, c. 32].

На сегодняшний день украинская экономика одна из самых

убыточных в мире.

Основные направления бюджетной политики Украины на 2016 год:

· увеличение доходной части бюджета через

оптимизацию налоговой системы, улучшение дисциплины налогоплательщиков;

· уменьшение неприоритетных расходов, чтобы

освободить деньги для социальных нужд;

· обновление налоговой системы;

· обеспечение финансирования обороны и

безопасности;

· продолжение оптимизации в образовании и

медицине;

· продолжение бюджетной децентрализации.

На данный момент ухудшил прогноз падения реального объема ВВП

Украины в 2015 году на 12 процентов против 7,5 процентов, на которые эксперты

рассчитывали в апреле. В банке считают нынешнюю экономическую политику Киева

эффективной, однако подчеркивают, что стабилизацию украинской экономики

осложняет продолжающийся военный конфликт на востоке страны.

Согласно обновленному макроэкономическому прогнозу, дефицит

госбюджета страны составит в текущем году 4,2 процента ВВП. Также Всемирным

банком был пересмотрен прогноз роста инфляции: она увеличится с 40 процентов до

50, 8 процентов. В базовом сценарии государственный долг Украины увеличится с

70,3 процентов ВВП в 2014 году до 93,5 процента в 2015-м - в основном за счет

крупных бюджетных потребностей финансирования банковского сектора и

"Нафтогаза", а также падения объема ВВП [5, c. 45].

По мнению директора Всемирного банка по Украине, Беларуси и

Молдове, чтобы обезопасить экономику страны, властям нужно продолжать вести

гибкий режим обменного курса и режим осмотрительной налогово-бюджетной

политики. Также чтобы стабилизировать экономику они должны удвоить усилия,

направленные на борьбу с коррупцией и укрепление потенциала энергетического

сектора.

Также в организации подчеркивают, что украинские власти

предприняли достаточно важных мер по стабилизации и реформированию экономики.

Несмотря на снижение темпов роста ВВП, общие налогово-бюджетные показатели

превысили ожидаемые.

В налоговом кодексе Грузии действует всего 6 видов налогов,

при этом вообще нет социального налога, налог на импорт правительство отменило

на 85% товаров, а на остальные виды товаров налог на импорт составляет от 5% до

12%. По словам Гарибашвили, Грузия также отличается упрощенными таможенными и

налоговыми процедурами.

Все это обусловлено относительно высокими позициями, которые

Грузия занимает в различных международных рейтингах [15].

В апреле МВФ снизил прогноз роста ВВП Грузии в 2015 г. с 5%

до 2%, а в 2016 г. ожидает экономический рост на 3%. Этот прогноз фонд

подтвердил и в майском обзоре. Власти Грузии также прогнозируют, что

экономический рост в стране в этом году, который был предусмотрен в бюджете на

уровне 5%, под воздействием внешних и внутренних факторов замедлится до 2%.

По предварительным данным Национальной службы статистики, в

апреле ВВП Грузии возрос на 0,9%, а за четыре месяца этого года - на 2,6%. С

начала ноября прошлого года курс лари упал по отношению к доллару США на 31,7%.

На 3 июня официальный курс лари установлен Национальным банком Грузии на уровне

2,3049 лари/$1.

По данным на 1 мая 2015 г., долг Грузии перед МВФ составлял

$157,1 млн, в том числе $127,6 млн - долг правительства, $29,5 млн - Нацбанка.

Польша все больше приковывает любопытные взгляды

исследователей экономики. Страна, в которой в 1989 году бушевала инфляция -

700% в год, сегодня находится в лучшей экономической ситуации, чем Беларусь,

которая в принципе таких значительных сбоев никогда не имела. В чем же секрет

польского правительства?

Правительством Польши было решено реализовать «план Бальцеровича»,

разработанный тогдашним министром финансов Лешеком Бальцеровичем. План

предусматривал либерализацию внутренних цен, рост импорта, ужесточение контроля

над государственными расходами, введение процентной ставки, превышающей уровень

инфляции. В результате ВВП стабилизировался. Инфляция снизилась до 4% к 2001

году. Сегодняшние итоги экономических преобразований в Польше не такие

радужные, какими были в 2001 году, однако, в связи с неплохим экономическим

ростом средняя заработная плата достигла 1160 долларов. Так же в Польше удалось

снизить большой процент безработных, с 18% до 9,6 % трудоспособного населения

[17].

В 2003 году в Чехии существовал достаточно большой дефицит

бюджета. Дефицит существовал по огромному ряду причин. Во-первых, Чехия это

страна с большими запросами и с такими же значительными принципами. Во-вторых,

бюджет в течение ряда лет сводился с дефицитом, и стране приходилось много

занимать. За четыре года долг увеличился на 18,2 млрд. крон (около 0,8 млрд.

долларов). В пересчете на одного жителя он составлял 60 тысяч крон (2,5 тысяч

долларов). При отсутствии ясной перспективы наращивания бюджета власти

прибегали к столь непопулярной мере, как «затягивание поясов». Были увеличены

акцизы на топливо, алкоголь, табак, а также НДС. В декабре 2003 года нижняя

палата чешского парламента приняла решение о сокращении ставки налога на доходы

корпораций с 31% до 24%, тем самым, отменив наложенное ранее на этот

законопроект вето сената. Этот законопроект являлся одним из 11 проектов

находящихся на рассмотрении в парламенте и направленных на совершенствование

государственной программы с целью сокращения дефицита бюджета. Основа этой

фискальной политики - снижение прямых налогов, включая подоходный налог, при

одновременном увеличении косвенных налогов. Правительство Чехии предусматривало

сокращение объемов развитой системы государственной материальной помощи

гражданам при сохранении субсидий лицам, открывающим сберегательные счета в

банках. Благодаря вовремя проведенной фискальной политике правительство Чехии

стабилизировало бюджет страны [13, c. 25].

Государственный долг в Чехии состоит из задолженностей

правительства и возникает прежде всего накоплением дефицитов государственного

бюджета. Он финансируется казначейскими векселями, государственными облигациями,

прямые займами и займами от Европейского инвестиционного банка.

На донный момент государственный долг составляет 1,663 трлн.

На каждого чеха таким образом приходится примерно 158 тысяч, а это примерно на

3 тысячи крон меньше, чем год назад [13, c. 26].

Динамичный рост экономики Чехии

продолжается, реальный ВВП во втором квартале 2015 года увеличился на 4,6%.

Значительнее всего на экономический рост повлияли инвестиции в Чехии.

Еще одним положительным фактором является

фискальная стимуляция: введение второй сниженной ставки НДС и льготы на налог

на прибыль для физических лиц.

Прогноз на 2016 год предполагает

продолжение тенденции роста, а повышение ВВП до 5,2%. В налоговой политике

значительные изменения также не предвидятся.

Положительно на росте экономики

сказывается и снижение цен на нефть.

С 2001 года Словакия также проводит ярко

выраженную фискальную политику.

Еще одним показателем проведения

фискальной политики стало введение единой ставки налога с личных доходов и

доходов предприятий. Правительство решилось на радикальное сокращение расходов,

не способствующих экономическому развитию. К примеру, в здравоохранении

ограничили бесплатную выдачу лекарств, введя плату за каждый выписываемый

рецепт в размере 20 крон. Также, согласно новому порядку, безработный, который

самостоятельно трудоустроился, полгода дополнительно получает ежемесячно от

государства 300 крон, а это почти половина пособия по безработице. Это очень

интересный подход, так как безработный решается найти работу, получать

заработную плату и вдобавок еще "премию" за находку работы, вместо

того, чтобы сидеть дома и получать только пособие по безработице. Ведь для

поиска места работы для гражданина или на его переквалификацию государство

тратит средства. Да и к тому же безработный ничего не производит государству.

Также пособия на детей выше для тех, кто смог устроится и платит налоги.

Государство поощряет активность.

Изменена система регистрации безработных.

Они обязаны раз в неделю являться в управление труда. Это привело к тому, что

из тех, кто был вправе получать пособия, исключены те лица, которые работают

"по-черному за границей"

Государственный бюджет Великобритании

состоит из двух частей:

консолидированного фонда, который включает

текущие поступления средств и их расходование;

национального фонда займов, куда входят

доходы и расходы государства, связанные с движением капитала.

Основная часть расходов финансируется из

консолидированного фонда (93%), который формируется преимущественно налоговыми

поступлениями (95%). Доходная часть национального фонда займов формируется за

счет процентов, поступающих от корпораций и местных органов власти как оплата

за кредит, части прибыли Банка Англии, средств некоторых специальных фондов.

Расходная часть включает затраты на обслуживание государственного долга и

некоторые другие [18].

Экономика Великобритания в настоящий

момент уверенно восстанавливается, уступая по темпам роста среди стран

"большой семерки" только экономике США. Факторы экономического роста

в США и Великобритании в целом похожи. Экономики и финансовые системы этих

стран находились в эпицентре кризиса 2007-2008 годов, связанного, особенно в

Великобритании, в том числе со слишком активным кредитованием и чрезмерным

наращиванием долговой нагрузки британскими банками. Дело в том, что банковская

система далеко не всегда эффективно управляет рисками, а учитывая размер

финансового сектора относительно экономики Великобритании, ее банковская

система способствовала тому, что цикл кредитования стал определяющим фактором

подъемов и спадов в реальном секторе экономики. ВВП в 2015г. увеличилось на

0,7% по сравнению с предыдущим кварталом, что соответствует опубликованной в

июле первой оценке. В годовом исчислении рост оказался несколько ниже, чем

предполагалось ранее: 2,7% против 2,8% по первой оценке. Таким образом, по

темпам роста ВВП Великобритания занимает 2-е место в Большой семерке, уступая

только Соединенным Штатам. Теперь традиционная банковская система

Великобритании в условиях ужесточения регулирования и требований к

достаточности капитала представляется более устойчивой, хотя аппетит к

чрезмерному кредитованию в банковском секторе фактически исчез. Как и в США,

нетрадиционный банковский сектор Великобритании уже опередил традиционный по

объему кредитования экономики.

Основным звеном фискальной политики

являются специальные фонды. Их более 80: пенсионные фонды государственных

предприятий, уравнительный валютный фонд, фонды гарантий экспортных кредитов,

национального страхования. Ведущее место занимает фонд национального

страхования. Он создается за счёт взносов населения, государственных

предприятий и дотаций правительства. Аккумулированные средства идут на выплату

пенсий, пособий по безработице и болезни. Иногда правительство повышает пенсии

или пособия в регулирующих экономику целях [17, c. 54].

Государственный долг Швейцарии выглядит

незначительным по сравнению с аналогичными показателями других стран. На

протяжении многих лет в Швейцарии наблюдается профицит государственного

бюджета.

В Швейцарии около 34% всех государственных

расходов приходятся на федеральный бюджет. Наибольшую часть государственных

расходов берут на себя кантоны: их расходы составляют примерно 43% от общей

суммы затрат. Оставшаяся часть государственных расходов (примерно 23%)

относится к уровню общин.

Швейцарцы всегда гордились уровнем и

качеством своей жизни. Часто швейцарскую экономику сравнивали с хорошо

отлаженным часовым механизмом. Теперь в это сравнение вкладывают несколько иной

смысл. То есть намекают на то, что показатели экономического роста, как

маятник, раскачиваются над нулевой отметкой. По данным Государственного

секретариата экономики, в первом квартале 2015 года прирост ВВП составил 1.2%.

Однако, несмотря на это, доля ВВП на душу населения в стране по-прежнему

соответствует самым высоким показателям среди стран Организации экономического

сотрудничества и развития (ОЭСР), а инфляция и безработица - самые низкие. И,

тем не менее, именно эта организация выражает обеспокоенность экономическим

развитием Швейцарии [16].

До сих пор Швейцария оставалась в стороне

от любых форм европейской интеграции. Эта страна сознательно сохраняла свою

обособленность во имя национальной экономики. Результатом такой политики на

протяжении десятилетий были стабильно снижающиеся цены и самый высокий в Европе

уровень жизни. Но последние пять лет, швейцарская экономика переживает период

некого спада и давления со стороны ЕС. По мнению экспертов, чем теснее будет

интегрироваться Европа, тем хуже будет чувствовать себя экономика Швейцарии.

Эта страна рискует потерять банковский сектор, очень важный для швейцарцев.

Поэтому правительство ужесточило требования по контролю над этим сектором:

ввели меры против отмывания незаконно нажитых капиталов, постоянный контроль

над субъектами экономической деятельности, взимание налогов с банковских

сбережений, получение таможенных сборов.

Что касается Соединенных Штатов, то ВВП в

2015 году вырастет на 2%, в 2016-м - на 2,9. Ранее прогнозировалось увеличение

экономики на 3 процента в год.

В то же время в Вашингтоне рассчитывают на

сокращение бюджетного дефицита. В 2015-м он сократится до 455 миллиардов

долларов (прошлый прогноз - 583 миллиарда). В прошлом финансовом году, который

окончился 30 сентября 2014 года, дефицит составил 483 миллиарда долларов.

Кроме того, инфляция по итогам года

прогнозируется на уровне 0,2 процента (вместо 1,4 процента), безработица в 2015

году упадет до 5,3 процента (ранее ожидался уровень в 5,4 процента).

По данным бюро экономического анализа

департамента торговли США, в первом квартале 2015 года ВВП страны снизился на

0,2 процента. В ведомстве поясняли, что спад связан с ухудшением экспортных

показателей, снижением потребительской активности и государственных расходов.

Президент России Владимир Путин назвал

большой государственный долг США серьезной проблемой для всей мировой

экономики, в том числе и для стран БРИКС.

На текущий момент государственный долг США

превышает 18,3 триллиона долларов. При этом ВВП страны составляет менее 18

триллионов. Каждую секунду долг растет на несколько тысяч долларов [6, c. 24].

Таким образом, фискальная политика в

мировой экономике играет значительную роль, так как каждое правительство всегда

проводит некую фискальную политику, независимо от того, осознает оно это или

нет. Реальный вопрос в том, будет ли эта политика конструктивной или она будет

неосознанной и непоследовательной. Глубина преобразований, широкие последствия

для национальной экономики и ее места в мировом сообществе делают жизненно

необходимым для каждой страны изучение и восприятие международного опыта

организации фискальной политики. Успех на этом пути в значительной степени

зависит от механизма данной политики.

3. ПРОБЛЕМЫ И ТЕНДЕНЦИИ РЕАЛИЗАЦИИ

ФИСКАЛЬНОЙ ПОЛИТИКИ В РЕСПУБЛИКЕ БЕЛАРУСЬ

Фискальная политика представляет интерес прежде всего с теоретической

точки зрения, для получения ответа на вопрос: как можно использовать

инструменты данной политики для стабилизации экономики. Но лишь теоретического

описания возможных мероприятий в данной сфере недостаточно, важное значение

имеет анализ особенностей реализации стабилизационных мер конкретной

национальной экономикой.

В Республике Беларусь бюджетно-налоговая система, ориентирована на

функционирование в рыночных условиях, проходит этап становления. В период

нахождения нашей страны в составе Советского Союза осуществлялись некоторые

меры финансового регулирования со стороны государства, но поскольку в

социалистической экономике считалось невозможным возникновение кризисов и

связанных с ними проявлений нестабильности, действие бюджетно-налоговой

политики просто исключалось.

Сейчас Республика Беларусь относится к странам с малой, но открытой

экономикой, для которых в условиях трансформационного периода характерно

усиление бюджетно-налоговых методов государственного регулирования в сочетании

с поддержанием фиксированного обменного курса, политикой стимулирования

развития экспортоориентированного производства и импортозамещения.

С 1998 г. система налогообложения в Беларуси находится в состоянии

постоянного реформирования, что выражается в апробации видов налогов, их

ставок, налоговых льгот, определении структуры республиканских и местных

налогов, уточнении их функциональной роли и т.д. конечно, был использован опыт

применения форм и методов налогового регулирования и проанализированы модели

налоговых систем развитых рыночных экономик, но республика не пошла по пути

простого их копирования. Поэтому процесс реформирования налоговой системы и

системы государственных расходов занимает столь длительное время. фискальный политика экономика

Анализ бюджетно-налоговой системы свидетельствует, что в Беларуси высока

доля централизации финансовых ресурсов в государственном бюджете; относительно

высокая общая налоговая нагрузка на реальный сектор экономики; большое

количество взимаемых налогов и льгот; неравномерна налоговая нагрузка по

отраслям и секторам экономики; высока дотационность бюджетов территорий и доля

встречных потоков финансовых ресурсов между бюджетами.

По предварительным данным, в 2014 г. налоговая нагрузка на экономику

Республики Беларусь составила 24,3 % к ВВП и по сравнению с 2013 г. снизилась

на 1,1 процентного пункта, что связано с более низким темпом роста налоговых

доходов (темп роста в сопоставимых ценах 97,1 %) по отношению к росту ВВП (темп

роста - 101,6 %). Следует отметить, что проводимая в последние годы налоговая

реформа позволила снизить налоговую нагрузку на экономику почти на 12

процентных пунктов и ежегодно оставлять в распоряжении субъектов

предпринимательской деятельности в среднем по 2 % ВВП, или почти 73 трлн. руб.

в ценах 2014 г. (приложение А).

Очевидно, что такая динамика должна положительно влиять на экономическую

эффективность хозяйственной деятельности бизнеса. Вместе с тем при дальнейшем

снижении величины налоговой нагрузки может возникнуть напряженность с

формированием доходов бюджета страны, необходимых для достижения

общенациональных целей и задач.

Значительную роль в системе государственных финансов играет

государственный бюджет, посредством которого происходит обеспечение реализации

программы социально-экономического развития и бюджетно-налоговой политики

республики. На формирование государственного бюджета влияют различные

социально-экономические факторы, среди которых можно выделить необходимость

финансирования общегосударственных республиканских программ, поддержания

финансовой устойчивости государственных предприятий и бюджетной системы в

целом, поиска дополнительных источников пополнения доходов бюджета и ряд

других. Анализу особенностей возникновения и формирования государственного

бюджета Беларуси посвящены многочисленные публикации ведущих экономистов,

которые раскрывают факторы и условия развития бюджета, определяют его

закономерности формирования. Вместе с тем существуют ряд недостаточно

освещенных вопросов, связанные с оценкой влияние институциональных факторов на

формирование доходов и расходов государственного бюджета с целью достижения их

сбалансированности и снижения бюджетного дефицита [20].

Согласно Закону Республики Беларусь «О налогах и сборах», при

использовании налоговых поступлений применяется способ долевого участия,

который закрепляет зависимость развития местной экономики от Центра, предполагает

субсидирование нижестоящих бюджетов. Данный механизм заимствован от прежней

практики централизованного регулирования вышестоящими органами доходов местных

бюджетов.

Поскольку республиканский бюджет финансирует расходы на оборону,

правоохранительные и судебные органы, обслуживание государственного внутреннего

долга, республиканские программы и другие направления, то все поступления от

общегосударственных налогов зачисляются в общереспубликанский бюджет, а затем

по ряду налоговых отчислений осуществляется их долевое использование. Среди

налогов, по которым устанавливаются нормы отчислений в республиканский и

местные бюджеты, - налог на прибыль и доходы, платежи за пользование природными

ресурсами, госпошлина и сборы.

Анализ государственного бюджета за период с 2010 по 2014 гг. показал, что

доходы и расходы выросли в 4,5 и 4,9 раз соответственно. Превышения темпов

роста доходов над расходами привели к профициту консолидированного бюджета.

Профицит направлен на погашение и обслуживание государственного долга и

исполнения гарантий Правительства Республики Беларусь (таблица 3.1).

Таблица 3.1. Государственный бюджет Республики Беларусь за

2010-2014гг.

|

2010

|

2011

|

2012

|

2013

|

2014

|

|

Доходы консолидированного бюджета, млрд. руб.

|

48 754

|

85 608

|

157 956

|

189 232

|

219 281

|

|

в процентах к валовому внутреннему продукту

|

29,6

|

28,8

|

29,8

|

29,2

|

28,2

|

|

Расходы консолидированного бюджета, млрд. руб.

|

52 980

|

79 428

|

155 169

|

187 751

|

211 154

|

|

в процентах к валовому внутреннему продукту

|

32,2

|

26,7

|

29,3

|

28,9

|

27,1

|

|

Профицит, дефицит(-) консолидированного бюджета, млрд.

руб.

|

-4 226

|

6 180

|

2 787

|

1 481

|

8 127

|

|

в процентах к валовому внутреннему продукту

|

-2,6

|

2,1

|

0,5

|

0,2

|

1,0

|

|

Примечание - Источник: Статистический ежегодник Республики Беларусь

за 2015 г.

|

Из данной таблицы мы видим, что доходы консолидированного бюджета

постепенно увеличивались. За последние пять лет доходы консолидированного

бюджета составили 219 281 млрд. руб., что на 15,9% больше по сравнению с 2013

годам.

С ростом доходов увеличивались и расходы консолидированного бюджета в

2014 году они составили 211 154 млрд. руб., что на 12,5% больше по сравнению с

предыдущим годом.

Так как в 2010 году расходы консолидированного бюджета превысили над

расходами, то дефицит госбюджета составил 4 226 млрд. руб. В период с 2011 -

2014 г.г. государству удалось достичь профицита консолидированного бюджета, в

2014 году профицит составил 8 127 млрд. руб., что на 18,2% больше по сравнению

с прошлым годом.

Отношение доходов консолидированного бюджета к ВВП составило 30,6%.

Основная доля доходов консолидированного бюджета (84,6%) формируется за

счет налоговых поступлений. За I полугодие 2015 года в бюджет поступило 104,8

трлн. руб. налоговых доходов. По

сравнению с аналогичным периодом прошлого года поступления увеличились на

26,4%. Безвозмездные поступления за I полугодие 2015 года составили 0,4 трлн.

руб. и уменьшились по сравнению с аналогичным периодом прошлого года на 14,0 %.

Формирование налоговых доходов на 90,4% обеспечено за счет поступлений

налога на добавленную стоимость (33,7%), налоговых доходов от внешне

экономической деятельности (19,0%), подоходного налога (16,9%), акцизов (8,5%),

налога на прибыль (6,6%), налогов на собственность (5,7%) (таблица 3.2).

Таблица 3.2. Основные доходные источники консолидированного

бюджета Республики Беларусь.

|

Доходы

|

2014

|

2015

|

|

млрд. рублей

|

в% ВВП

|

млрд. рублей

|

в% ВВП

|

|

Налоговые доходы, из них:

|

96161,3

|

28,2%

|

123808,2

|

30,6%

|

|

Подоходный налог

|

15100,0

|

4,4%

|

17693,1

|

4,4%

|

|

Налог на прибыль

|

6160,1

|

1,8%

|

6917,4

|

1,7%

|

|

Налоги на собственность

|

4644,0

|

1,4%

|

5948,0

|

1,5%

|

|

НДС

|

31341,2

|

9,2%

|

35267,2

|

8,7%

|

|

Акцизы

|

9554,3

|

2,8%

|

8933,4

|

2,2%

|

|

Налоговые доходы от внешнеэкономи- ческой деятельности

|

8715,9

|

2,6%

|

19927,1

|

4,9%

|

|

Неналоговые доходы

|

12727,7

|

3,7%

|

18587,2

|

4,6%

|

|

Безвозмездные поступления

|

516,7

|

0,2%

|

444,6

|

0,1%

|

|

Доходы (всего)

|

96161,3

|

28,2%

|

123808,2

|

30,6%

|

Примечание - Источник: [11]

Структура доходов бюджета в 2014 -2015г.г. позволяет чётко разграничивать

налоговые и неналоговые поступления в бюджет, отражать источники формирования

целевых бюджетных фондов и по разделам классификации, проводить качественный

анализ доходов бюджета и обеспечивать международную сопоставимость показателей

бюджета Республики Беларусь. Основными источниками налоговых доходов

консолидированного дохода являются: налог на добавленную стоимость - 35267,2

млрд. руб. (8,7% дохода от ВВП), что на 28, 8% больше по сравнению с предыдущим

годом; налоги на доходы и прибыль, уплачиваемые организациями в 2015 году

составили 6917,4 млрд. руб. (1,7%), по сравнению с прошлым годом увеличились на

12,3%; акцизы - 8933,4 млрд. руб. (2,2%), по сравнению с 2014 годом снизились

на 6,5%; подоходный налог - 17693,1 млрд. руб. (4,4%), по сравнению с 2014

годом увеличились на 17,2%; доходы от внешнеэкономической деятельности -

19927,1 млрд. руб. (4,9%),увеличились на 128.6% по сравнению с 2014 годом.

Что касается расходов консолидированного бюджета, то в январе-июне 2015

г. профинансированы в сумме 105,7 трлн. руб. Относительно ВВП расходы бюджета

уменьшились на 2% и составили 26,1% ВВП.

Бюджетная политика в области расходов в текущем году направлена на

сдерживание и повышение эффективности государственных расходов, обеспечение

исполнения социальных обязательств и безусловного и своевременного погашения и

обслуживания государственного долга.

Значительную часть расходов консолидированного бюджета (21,4 трлн. руб.)

занимали общегосударственные расходы, включающие расходы на государственную и

местные инвестиционные программы, финансируемые за счет республиканского и

местных бюджетов, которые составили 20,2% общегосударственных расходов. Расходы

на реализацию государственной и местной инвестиционной программы сократились на

36%. Около 30% всех расходов на общегосударственную деятельность занимали

расходы по обслуживанию государственного долга, которые по сравнению с

январем-июнем 2014 года увеличились на 41%.

Доходы республиканского бюджетаЗа I полугодие 2015 года в республиканский

бюджет поступило 76,7 трлн. руб., что на 39,7% больше доходов аналогичного

периода 2014 года в номинальном выражении (на 21,1% - в реальном выражении).

Налоговые доходы республиканского бюджета за I полугодие 2015 года

составили 60,8 трлн. руб. По сравнению с аналогичным периодом 2014 года

поступления увеличились на 37,1% в номинальном выражении (на 18,8% - в реальном

выражении).

Неналоговые доходы республиканского бюджета за I полугодие 2015 год

сложились в сумме 13,1 трлн. руб. и по сравнению с I полугодие 2014 года

увеличились на 63,1% в номинальном выражении (на 41,3% - в реальном выражении).

Наибольшую долю в структуре доходов республиканского бюджета занимают

налог на добавленную стоимость (31,8%), налоговые доходы от внешнеэкономической

деятельности (26,0%), акцизы (11,6%).

Государственная поддержка организаций реального сектора экономики

осуществлялась, главным образом, в виде компенсации (возмещения) процентов по

кредитам банков [7, c. 68].

Расходы по бюджету на 2014 г. представлены по новой функциональной

классификации, особенностями которой являются сокращение количества разделов и

подразделов функциональной классификации расходов с их чёткой привязкой к

основным функциям и сферам деятельности государства, а также отражение целевых

бюджетных фондов в составе разделов и подразделов функциональной классификации

по соответствующим отраслям. (таблица 3.3).

Таблица 3.3 Структура расходов консолидированного бюджета

Республики Беларусь

|

Расходы

|

2014

|

2015

|

|

млрд. рублей

|

в% ВВП

|

млрд. рублей

|

в% ВВП

|

|

Общегосударственные расходы

|

25219,6

|

7,4%

|

25922,3

|

6,4%

|

|

из них государственная инвестиционная программа

|

2230,4

|

0,7%

|

831,9

|

0,2%

|

|

Трансферы бюджетам других уровней

|

16682,3

|

4,9%

|

15314,6

|

3,8%

|

|

Национальная оборона

|

3220,2

|

0,9%

|

3503,7

|

0,9%

|

|

Судебная власть, правоохранительная деятельность и

обеспечение безопасности

|

5977,8

|

1,8%

|

6878,1

|

1,7%

|

|

Национальная экономика

|

7906,6

|

2,3%

|

8414,4

|

2,1%

|

|

Охрана окружающей среды

|

229,4

|

0,1%

|

251,8

|

0,1%

|

|

Жилищно-коммунальные услуги и жилищное строительство

|

38,8

|

0,0%

|

37,9

|

0,0%

|

|

Здравоохранение

|

1736,8

|

0,5%

|

2365,4

|

0,6%

|

|

Физическая культура, спорт, культура и средства массовой

информации

|

970,7

|

0,3%

|

1123,6

|

0,3%

|

|

Образование

|

2903,1

|

0,9%

|

3283,0

|

0,8%

|

|

Социальная политика

|

5745,9

|

1,7%

|

7052,2

|

|

Всего:

|

54248,8

|

15,9%

|

58832,7

|

14,5%

|

Примечание - Источник: [11]

Большая часть расходов консолидированного бюджета в 2015г. направлена на

трансферы бюджетам других уровней - 15 314,6 млрд. руб., что по сравнению с

предыдущим годом снизилась на 8,2%; на национальную экономику направлено 8

414,4 млрд. руб., что на 6,4% больше по сравнению с 2014 г.

Объем средств, направленных на финансирование социальной сферы

(здравоохранение, физическая культура, спорт, культура и средства массовой

информации, образование, социальная политика), составил 51,1 трлн. руб., из них

на образование - 21,8 трлн. руб., здравоохранение - 15,8 трлн. руб. Более 53%

бюджетных расходов на национальную экономику направлено на поддержку сельского

хозяйства. Государственная поддержка организаций реального сектора экономики

осуществлялась, главным образом, в виде компенсации (возмещения) процентов по

кредитам банков.Показателями стабильности бюджетно-налоговой системы и

результативности фискальной политики в мировой практике служат следующие

пороговые значения: дефицит бюджета - не более 3% ВВП; уровень платежей по

обслуживанию внешнего долга - не более 30% объёма доходов бюджета

Показатели финансовой безопасности находятся в Республике Беларусь в

допустимых границах и далеки от критических значений.

Основными недостатками проводимой в настоящее время в нашей стране

фискальной политики являются ее преимущественно фискальный характер,

сдерживающий производственно-инвестиционную активность товаропроизводителей.

Наблюдается слабая координация фискальной политики с другими формами

государственного регулирования, прежде с денежно-кредитной политикой.

Сильный налоговый пресс приводит к низкой собираемости налоговых и

неналоговых платежей, стимулирует уклонения от уплаты налогов; ухудшает

финансовое положение хозяйствующих субъектов, уменьшает налогооблагаемую базу и

снижает налоговые поступления в бюджет, способствует сдерживанию притока прямых

зарубежных инвестиций, утечке отечественного капитала из страны. Недополучение

бюджетом средств сопровождалось сокращением бюджетных статей [11].

В Республике Беларусь действует общая и упрошенная система

налогообложения. Общая система налогообложения состоит в том, что юридические

лица, зарегистрированные на территории РБ уплачивают следующие налоги, сборы и

иные обязательные платежи:

· налог на добавленную стоимость - НДС, ставка 20% от оборота

по реализации товаров, работ или услуг;

· налог на прибыль, ставка 18 % от налогооблагаемой прибыли;

· страховые взносы на обязательное социальное страхование

наёмных работников, соцстрах, ставка 34% от фонда оплаты труда;

· обязательное страхование от несчастных случаев на

производстве, ставка 0,6% от фонда оплаты труда

кроме того если это требует законодательство РБ:

· налог на недвижимость

· земельный налог

· акцизы

· экологический налог

· налог за добычу (изъятие) природных ресурсов

· оффшорный сбор

· гербовый сбор и др. [14, c. 15].

Что касается упрощенные системы налогообложения, то эти системы

налогообложения применимы для малого бизнеса. В 2015 году подходы по применению

этой системы были ужесточены. С 1 января этого года установлена обязанность ИП

уплачивать подоходный налог с физических лиц (вместо упрощенной системы

налогообложения) по доходам от коммерческих организаций, если он является

одновременно как физическое лицо учредителем (участником), собственником этих

коммерческих организаций или состоит в брачных отношениях, отношениях близкого

родства или свойства с учредителями (участниками), собственниками имущества

этих же организаций. Также предусматривается увеличение налога на прибыль с 18%

до 25% на банки, страховые организации, упразднение ставки налога при

упрощенной системе для розничной торговли в размере 3% без НДС с 1 января 2016

года. Увеличена ставка земельного налога в отношении игорных заведений. Для

расширения полномочий местных органов власти предоставлено право увеличивать

ставки имущественных налогов с 2 до 2,5 раза [14, c. 69].

Согласно Закону Республики Беларусь «О налогах и сборах», при

использовании налоговых поступлений применяется способ долевого участия,

который закрепляет зависимость развития местной экономики от Центра,

предполагает субсидирование нижестоящих бюджетов. Данный механизм заимствован

от прежней практики централизованного регулирования вышестоящими органами

доходов местных бюджетов.

Поскольку республиканский бюджет финансирует расходы на оборону,

правоохранительные и судебные органы, обслуживание государственного внутреннего

долга, республиканские программы и другие направления, то все поступления от

общегосударственных налогов зачисляются в общереспубликанский бюджет, а затем

по ряду налоговых отчислений осуществляется их долевое использование. Среди

налогов, по которым устанавливаются нормы отчислений в республиканский и

местные бюджеты, - налог на прибыль и доходы, платежи за пользование природными

ресурсами, госпошлина и сборы.

Бюджетно-налоговая политика в Республике Беларусь как целенаправленная

деятельность государства по определению основных задач и количественных

параметров формирования доходов и расходов бюджета, управления государственным

долгом является основным инструментом экономической политики государства.

Вместе с тем есть и отрицательные стороны существующего централизованного

порядка распределения налоговых поступлений. Так, местные органы власти не

имеют серьезных стимулов к зарабатыванию средств, поскольку недостаточно

самостоятельны; высокая дотационность местных бюджетов предопределена

стремлением довести бюджетную обеспеченность на одного жителя до

среднереспубликанского уровня; нагрузка на финансовые органы возрастает по

причине огромных встречных финансовых потоков из регионов в Центр, а затем из

республиканского бюджета - в местные [20].

Что касается внешнего государственного долга, то его сумма в Беларуси по

состоянию на 1 января 2015 года составил 12,6 млрд. долларов, увеличившись с

начала 2014 года на 139,34 млн. долларов, или на 1,1% (с учетом курсовых

разниц).

В 2014 году Беларусь привлекла внешние государственные займы на сумму 5,2

млрд. долларов: 4,5 млрд. долларов от правительства и банков Российской

Федерации, 626,3 млн. долларов - от банков КНР, 47,3 млн. долларов - от МБРР и

0,3 млн. долларов - от ЕБРР.

Погашение внешнего государственного долга с начала 2014 года составило

4,6 млпрдолларов. Так, правительству и банкам Российской Федерации было

выплачено 2,7 млрд. долларов, МВФ - 1,3 млрд. долларов, АКФ ЕврАзЭС - 264,8

млн. долларов. Банкам КНР Беларусь перечислила 182,3 млн. долларов, банку

Венесуэлы - 107,1 млн. долларов, МБРР - 14,1 млн. долларов, США - 3,7 млн.

долларов и 0,2 млн. долларов - банкам Германии [11].

Государственный долг на 1 января 2015 года составил 197,5 трлн. рублей и

увеличился по сравнению с началом 2014 года на 43,4 трлн. рублей, или на 28,2%.

Внутренний госдолг на 1 января 2015 года составил 48,4 трлн. рублей,

увеличившись с начала 2014 года на 12,7 трлн. рублей, или на 35,5% (с учетом

курсовых разниц).

За 2014 год размещено внутренних государственных облигаций для физических

лиц и юридических лиц на сумму, эквивалентную 706,8 млн. долларов и 2,4 трлн.

рублей. С начала 2014 года погашено государственных облигаций для физических и

юридических лиц на сумму 199,6 млн. долларов и 281,8 млрд. рублей.

В основных направлениях социально-экономического развития Республики

Беларусь указано, что фискальная политика является важнейшим инструментом

реализации основных направлений и приоритетов социально-экономического развития

страны. В дальнейшем предполагается максимально упростить налоговую систему,

сведя общее количество республиканских налогов к 7-8 основным. Политику

государственных расходов планируется направить на обеспечение гарантий

социальной защиты населения, сокращение доли государственных расходов в ВВП,

стабилизацию экономики, избирательную поддержку АПК, повышение эффективности

финансирования жилищного строительства.

В настоящее время бюджетно-налоговая политика базируется на концепции

сбалансированности бюджета на долгосрочной основе, которая основана на идее

проведения антициклической политики на основе встроенных стабилизаторов и

изменения величины бюджетного дефицита в период подъема и спада. Фискальная

политика проводится в русле выбранной модели социально-ориентированной

экономики. Основными характеристиками этой политики являются высокий уровень

перераспределения ВВП через государственный бюджет, значительный удельный вес

социальных расходов в общей структуре бюджетных расходов, возрастающие расходы

на поддержку отдельных секторов экономики, в первую очередь, сельского

хозяйства.

ЗАКЛЮЧЕНИЕ

В курсовой работе была рассмотрена фискальная политика в

Республике Беларусь.

Так, в первом разделе рассматриваются теоретические основы

бюджетно-налоговой политики Республики Беларусь, а также ее сущность, цели и

инструменты. Второй раздел раскрывает основные проблемы и направления

фискальной политики в странах с переходной экономикой . В третьем разделе

дается представление о существующих на сегодняшний день проблемах и основные

направления совершенствования фискальной политики в Республике Беларусь. В

целом по окончании работы можно сделать следующие основные выводы:

Фискальная политика является одним из основных инструментов

макроэкономического регулирования. В зависимости от механизмов ее регулирования

на изменение экономической ситуации делится на дискреционную и автоматическую

фискальную политику (политику встроенных стабилизаторов). Наиболее

значительными инструментами фискального воздействия являются налоги и

государственные закупки. В периоды спада производства необходимо увеличивать

государственные расходы, снижать налоги или делать и то и другое, т.е.

проводить стимулирующую политику. В целях снижения темпов инфляции реализуют

сдерживающую фискальную политику.

Реализация стимулирующей фискальной политики сопровождается появлением

или ростом бюджетного дефицита. Существуют следующие основные способы его

финансирования: усиление налогообложения; долговое финансирование (внутреннее и

внешнее); монетизация бюджетного дефицита; финансирование за счет внешних

займов или средств, полученных от продажи государственной собственности.

Долговое финансирование бюджетного дефицита приводит к появлению и росту

государственного долга, как внутреннего, так и внешнего. Для государства важен

не столько абсолютный размер самого внутреннего долга, сколько его доля в

совокупном доходе.

Стабилизировать и уменьшить внутренний долг правительство может тремя

способами: увеличив доходы бюджета и уменьшив его расходы, что приведет к

сокращению первичного дефицита или даже появлению излишка; осуществив

монетизацию бюджетного дефицита; полностью или частично отказавшись от уплаты

долга.

Фискальная политика обладает рядом достоинств, основным из которых

является ее способность сглаживать колебания делового цикла, изменять структуру

совокупного спроса. Экспансионистская фискальная политика может быть

использована для стимулирования экономического роста.

За прошедшие годы достигнуто значительное продвижение в построении бюджетно-налоговой

системы в Республике Беларусь, отвечающей современным требованиям. Фактически,

она прошла трансформацию от административно-командных механизмов

перераспределения всех общественных ресурсов до сочетания построенной на

рыночных принципах налоговой системы и бюджетных расходов, обеспечивающих

главным образом функционирование государственной системы социальной защиты,

бюджетных организаций и государственного сектора экономики.

Изменения в бюджетно-налоговой сфере и бюджетно-налоговая политика играют

ключевую роль в хозяйственном развитии страны и проведении эффективной

экономической политики. За прошедшие годы достигнуто значительное продвижение в

построении бюджетной системы в Республике Беларусь, отвечающей современным

требованиям, однако все еще существуют проблемы, решение которых позволит

вывести экономику страны на новый качественный уровень и приблизить ее к

европейским стандартам.

Основными целями бюджетно-налоговой политики является обеспечение

финансовой и социальной стабильности, создание макроэкономических условий для

устойчивого экономического роста и повышения уровня жизни населения. Для

осуществления этих целей в ближайшее время необходимо продолжить уже начатую

налоговую реформу; повысить эффективность бюджетных расходов при общем сокращении

объемов перераспределяемых государством ресурсов; добиться сбалансированности и

бездефицитности бюджета; создать эффективную систему управления

государственными финансами.

СПИСОК ИСПОЛЬЗУЕМЫХ ИСТОЧНИКОВ

1. Астапов, К.Л. О реформе налоговой политики / К.Л.

Астапов // Финансы. - 2009. - № 10. - С. 29-32.

. Буклемишев, О. В. Фискальное стимулирование и

российские бюджетные фонды / О. Буклемишев // Вопросы экономики. - 2013. - №

12.

. Васильев, В.С. Антикризисная фискальная политика

США: проблема мультипликативных эффектов / B.C. Васильев // Россия и Америка в

XXI веке [Электронный ресурс]. - 2011. - №2. - Режим доступа:

#"883166.files/image004.jpg">

Приложение

Б

Привлечение

внешних государственных займов в Республике Беларусь

Приложение

В

Доходы

республиканского бюджета в I полугодии 2014-2015 г.

|

Доходы (млрд. р.)

|

Исполнено за январь-июнь

|

|

2014 год

|

уд. вес,%

|

2015 год

|

уд. вес,%

|

темп роста,%

|

|

Налоговые доходы

|

44329,2

|

46,1%

|

60754,0

|

49,1%

|

137,1%

|

|

Налоги на доходы и прибыль

|

1432,8

|

1,5%

|

2395,9

|

1,9%

|

|

Налоги на товары (работы, услуги)

|

32963,2

|

34,3%

|

35793,6

|

28,9%

|

108,6%

|

|

Налоговые доходы от внешнеэкономической деятельности

|

44329,2

|

46,1%

|

60754,0

|

49,1%

|

137,1%

|

|

Другие налоги, сборы (пошлины) и другие налоговые доходы

|

1217,3

|

1,3%

|

2637,4

|

2,1%

|

216,7%

|

|

Неналоговые доходы

|

8056,0

|

8,4%

|

13139,1

|

10,6%

|

163,1%

|

|

Доходы от использования имущества, находящегося в государственной собственности

|

4172,4

|

4,3%

|

7321,5

|

5,9%

|

175,5%

|

|

Доходы от осуществления приносящей доходы деятельности

|

1848,2

|

1,9%

|

1373,4

|

1,1%

|

74,3%

|

|

Доходы от осуществления приносящей доходы деятельности

|

1848,2

|

1,9%

|

1373,4

|

1,1%

|

74,3%

|

|

Штрафы, удержания

|

358,9

|

0,4%

|

485,6

|

0,4%