Финансовая политика предприятия

МИНИСТЕРСТВО ОБРАЗОВАНИЯ И НАУКИ

РОССИЙСКОЙ ФЕДЕРАЦИИ

Федеральное государственное бюджетное

образовательное учреждение

высшего профессионального образования

«Кубанский государственный

университет»

(ФГБОУ ВПО «КубГУ»)

Кафедра экономического анализа,

статистики и финансов

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА бакалавра

Финансовая политика предприятия

Работу выполнила: А.С. Баранова

Факультет экономический Направление 080100.62 экономика

Профиль «Финансы и кредит»

Научный руководитель:

Преподаватель А.С. Окунь

Нормоконтролёр канд.экон.наук, преп. А.И. Тимченко

Краснодар 2015

Содержание

Введение

. Теоретические основы формирования финансовой политики

предприятия

.1 Сущность и содержание финансовой политики предприятия

.2 Цели, задачи и направления формирования финансовой

политики

.3 Основные этапы и направления формирования финансовой

политики предприятия

. Оценка финансовой политики ОАО АПСК «Гулькевичский»

.1 Организационно-экономическая характеристика предприятия

.2 Структурный анализ активов и пассивов предприятия

.3 Анализ прибыли или убытка предприятия

2.4 Анализ состояния и движения собственного капитала

2.5 Анализ движения денежных средств предприятия

.6 Анализ финансового состояния предприятия

.7 Анализ финансовой политики ОАО АПСК «Гулькевичский»

Направления совершенствования финансовой политики предприятия

ОАО АПСК «Гулькевичский»

3.1 Перечень мероприятий по совершенствованию системы

финансового прогнозирования на предприятии

3.2 Рекомендации по управлению дебиторской задолженностью на

предприятии

.3 Рекомендации по совершенствованию ценовой политики

предприятия

Заключение

Список используемых источников

Приложение А

Введение

В условиях развивающейся конкуренции политика управления организацией не

может успешно реализовываться лишь на основе благих пожеланий и

администрирования. Нужны финансовые инструменты и механизмы влияния на

производственную систему, воздействие через финансовые рычаги, регулирование

через финансовые потоки, которые используются в финансовой политике. Поэтому

успех политики управления производственной системой определяется финансовой

политикой.

Финансовая политика призвана учесть многофакторность, многокомпонентность

и много вариантность управления финансами для достижения намеченных целей и

выполнения поставленных задач. При отсутствии такой политики действия

руководства и персонала становятся неосознанными, хаотичными, недальновидными.

В результате организация впадает в большую зависимость от случайных

обстоятельств. Поэтому финансовая политика является необходимым элементом

управления, ее построение и проведение не только отражают цели работодателей,

но и характеризуют целеустремленность руководства, способность систематически

преследовать и реализовывать интересы сторон управления в

финансово-производственных процессах.

Финансовая политика предприятия - совокупность мероприятий по

целенаправленному формированию, организации и использованию финансов для

достижения целей предприятия.

Финансовая политика - наиболее важный составной элемент общей политики

развития предприятия, которая включает также инвестиционную политику,

инновационную, производственную, кадровую, маркетинговую и т.п. Если

рассматривать термин «политика» более широко, то «это действия, направленные на

достижение цели». Так, достижение любой задачи, стоящей перед предприятием, в

той или иной мере обязательно связано с финансами: затратами, доходами,

денежными потоками, - а реализация любого решения, в первую очередь, требует

финансового обеспечения. Таким образом, финансовая политика не ограничена решением

локальных, обособленных вопросов, таких, как анализ рынка, разработка процедуры

прохождения и согласования договоров, организация контроля за процессами

производства, а имеет всеобъемлюший характер.

Существует множество способов формирования, распределения и использования

финансовых ресурсов, которые в конечном итоге позволят предприятию развиваться.

Но только разработка и внедрение финансовой политики на предприятии позволят

более четко определить основные направления развития.

Основа финансовой политики - четкое определение единой концепции развития

предприятия, как в долгосрочной, так и краткосрочной перспективе, выбор из

всего многообразия механизмов достижения поставленных целей наиболее

оптимальных, а также разработка эффективных механизмов контроля.

Целью

выпускной квалификационной работы является оценка финансовой политики

предприятия на базе изученных теоретических и методических основ её

формирования, для выявления направлений её совершенствования на примере ОАО

АПСК «Гулькевичский».

Достижению поставленной цели способствуют следующие задачи:

- выявить сущность и значение финансовой политики предприятия;

- изучить цели, задачи финансовой политики предприятия;

- раскрыть направления формирования финансовой политики

предприятия;

- дать оценку финансовой политики ОАО АПСК «Гулькевичский»;

- дать оценку финансовой политики формирования имущественного

состояния ОАО АПСК «Гулькевичский»;

- дать оценку финансового состояния предприятия;

- описать внедрение бюджетирования для оптимизации финансовой

политики доходов и расходов предприятия;

- выявить резервы улучшения финансового состояния предприятия.

Предметом исследования являются экономические отношения,

возникающие в процессе финансово-хозяйственной деятельности предприятия.

Объектом исследования является предприятие ОАО АПСК «Гулькевичский».

Руководство предприятия должно четко представлять, за счет каких

источников ресурсов оно будет осуществлять свою деятельность, и в какие сферы

деятельности будет вкладывать свой капитал. Забота о финансах является отправным

моментом и конечным результатом деятельности любого предприятия.

Основным источником информации о финансовой деятельности предприятия

является бухгалтерская отчетность.

В работе используются следующие методы финансового анализа:

горизонтальный анализ, вертикальный анализ, метод финансовых коэффициентов,

факторный анализ. В работе используются табличные и графические методы.

Структура работы включает введение, три главы, заключение, список

использованной литературы, приложение.

При написании выпускной квалификационной работы были использованы

нормативно-правовые акты РФ, учебно-методические пособия отечественных и

зарубежных авторов, справочная и периодическая литература, финансовая

отчетность анализируемого предприятия.

1.

Теоретические основы формирования финансовой политики предприятия

1.1 Сущность

и содержание финансовой политики предприятия

В настоящее

время любое предприятие независимо от его организационно-правовой формы, стадии

жизненного цикла, вида и масштаба деятельности, как в условиях динамично

развивающейся экономики, так и в условиях глубочайшего кризиса стремится

добиться такого положения на рынке, которое позволило бы ему достичь желаемого

финансового результата, а именно, максимизировать выручку при минимизации

затрат, связанных с производством и реализацией продукции. Для этого

целесообразно совершенствовать систему управления финансами и разрабатывать

наиболее эффективную финансовую политику для каждого конкретного предприятия,

находящегося в определенных экономических условиях. Реальная дифференциация

предприятий по видам деятельности, организационно-правовым формам, условиям

функционирования порождает огромное разнообразие организационных структур

управления ими. При этом блок различных финансово-экономических и

учетно-отчетных работ на предприятии может выполнять как небольшой отдел, так и

сложный комплекс структурных подразделений, включающий управления, отделы,

бюро, группы и т.д. Все возможные формы организации управления финансами

сегодня не могут быть строго формализованы, однако совокупность основных

управленческих функций, осуществляемых аппаратом управления, остается

неизменной при всем разнообразии организационных решений.

Финансовая

политика - это общая финансовая идеология, которой придерживается предприятие

для достижения избранной общей экономической цели предприятия. Финансовая

политика является важным компонентом общей экономической стратегии и

обеспечивает ее реализацию. Основным требованием к финансовой политике должно

являться ее соответствие избранной миссии предприятия и той маркетинговой

стратегии, которой на данный момент придерживается предприятие. Финансовая

политика предприятия вырабатывается под влиянием экономической политики

государства. Целью разработки финансовой политики предприятия должно являться построение

эффективной системы управления его финансовыми потоками, обеспечивающей

достижение стратегических и тактических целей деятельности предприятия,

выражающихся в максимизации прибыли, его финансовой устойчивости и

привлекательности. Эти цели индивидуальны для каждого хозяйствующего субъекта.

Финансовая политика предприятия это совокупность мероприятий в области

организации финансовых отношений с целью осуществления своих функций и задач,

отраженных в стратегии и тактике развития с учетом внешних и внутренних условий

функционирования предприятия [10,56].

Различают политику доходов и политику расходов:

Ø политика доходов направлена на максимизацию финансовых

поступлений;

Ø политика расходов на оптимизацию использования мобилизованных

финансовых ресурсов в целях удовлетворения потребностей предприятия.

Выработка финансовой политики предприятия направлена на определение

основных задач, решение которых необходимо для формирования адекватной рыночным

условиям системы управления финансами предприятия, а также поиску путей и

способов их решения.

Целью разработки финансовой политики предприятия является построение

эффективной системы управления финансами, направленной на достижение

стратегических и тактических целей его деятельности. [10,58].

Цели индивидуальны для каждого хозяйствующего субъекта, т.к. предприятия

в условиях инфляции и существующей налоговой политики государства могут иметь

различные интересы в вопросах формирования и использования прибыли, выплаты

дивидендов, регулирования издержек производства, увеличения имущества и объемов

продаж.

К сожалению, в сегодняшних условиях для большинства предприятий

характерна реактивная форма управления, т.е. принятия управленческих решений

как реакции на текущие проблемы.

При проведении реформы предприятий стратегическими задачами разработки их

финансовой политики являются[8,56].:

максимизация прибыли предприятия;

оптимизация структуры капитала предприятия и обеспечение его финансовой

устойчивости;

достижение прозрачности финансово-экономического состояния предприятий

для собственников (участников, учредителей), инвесторов, кредиторов;

обеспечение инвестиционной привлекательности предприятия; создание

эффективного механизма управления предприятием;

использование предприятием рыночных механизмов привлечения финансовых средств.

К основным направлениям разработки финансовой политики предприятия

относятся:

анализ финансово-экономического состояния предприятия;

разработка учетной и налоговой политики;

выработка кредитной политики предприятия;

управление оборотными средствами, кредиторской и дебиторской

задолженностью;

управление издержками, включая выбор амортизационной и дивидендной

политики.

В целях управления финансами предприятий применяется финансовый механизм,

который должен способствовать полной и эффективной реализации финансами своих

функций и их взаимодействия.

Финансовый механизм это система управления финансами предприятия

посредством использования финансовых рычагов и методов, с целью эффективного

воздействия на конечные результаты производства, в соответствии с требованиями

экономических законов.

Система управления финансами включает в себя следующие элементы [8,156]:

финансовые методы;

финансовые инструменты;

правовое обеспечение;

информационно-методическое обеспечение.

Финансовые рычаги - это экономические показатели, через которые

оказывается влияние на хозяйственную деятельность предприятий. К ним относятся:

прибыль, доход, налоги, финансовые санкции, цена, дивиденды и проценты,

заработная плата.

Финансовыми методами являются финансовое планирование, финансовый учет,

финансовый анализ, финансовое регулирование и финансовый контроль.

Под финансовыми инструментами понимают любой контракт, из которого

возникает финансовый актив для одного предприятия или финансовое обязательство

или инструмент капитального характера (т.е. связанный с участием в капитале)

для другого.

Финансовые инструменты включают в себя как первичные инструменты

(дебиторскую и кредиторскую задолженность, акции), так и производные

(финансовые опционы, фьючерсы и форварды, процентные и валютные своп) [8,126].

Финансовый актив может быть в виде: денежных средств, контрактного права

на получение денежных средств, контрактного права обмена на финансовый

инструмент с другим предприятием, инструментом капитального характера другого

предприятия.

Финансовое обязательство любое контрактное обязательство передать или

обменять финансовый актив.

Операции с финансовыми инструментами сопровождаются рисками: ценовым,

валютным, процентным, рыночным, кредитным, ликвидности, денежного потока и др.

Операции с финансовыми инструментами осуществляются на основе рыночной

или справедливой стоимости.

Рыночная стоимость сумма, которую можно получить от продажи или

необходимо заплатить на активном рынке.

Справедливая стоимость сумма, на которую может быть обменен актив или погашено

обязательство при заключении добровольной сделки между независимыми сторонами

при сопоставимых условиях.

Предприятия в

условиях высокой инфляции и существующей налоговой политики государства могут

иметь различные интересы в таких вопросах как формирование и использование

прибыли, выплаты дивидендов, регулирования издержек производства, увеличения

имущества и объемов продаж (выручки от реализации продукции, работ, услуг).

Однако все выше перечисленные аспекты деятельности предприятия, отраженные в финансовом,

налоговом типах учета, поддаются управлению с помощью различных методов,

выработанных мировой практикой, совокупность которых и составляет систему

управления финансами.

Известно, что

в сложившихся на данный момент условиях многие предприятия управляют финансами,

используя такой метод как «латание дыр». То есть большинство решений, связанных

с финансами принимаются в ответ на уже существующие проблемы, что в свою

очередь порождает ряд противоречий между : интересами хозяйствующего субъекта и

фискальными интересами государства; ценой денег и рентабельностью производства;

рентабельностью собственного производства и рентабельностью финансовых рынков;

интересами производства и финансовой службы и т. д.

Не следует

забывать о том, что при разработке эффективной системы управления финансами

постоянно возникает проблема совмещения интересов развития предприятия, наличия

достаточного уровня денежных средств для развития и сохранения его высокой

платежеспособности. Кроме этого, для реализации финансовой политики необходимо

действие финансового механизма, под которым понимается совокупность различных

приемов и методов, позволяющих реализовать эту финансовую политику.

Как правило,

выделяют несколько составляющих этого финансового механизма: финансовые методы,

финансовые рычаги (инструменты), а также правовое, нормативное и информационное

обеспечение функционирования финансового механизма.

Финансовые

методы способствуют воздействию финансовых отношений на хозяйственный процесс.

Они действуют в двух направлениях: по линии управления движением финансовых

ресурсов и по линии рыночных коммерческих отношений, связанных с соизмерением

затрат, возникающих в процессе производства и реализации продукции, а также

результатов, с материальным стимулированием и ответственностью за эффективное

использование денежных фондов. Под финансовыми рычагами понимаются приемы

действия финансовых методов. К ним относятся процентные ставки по ссудам,

депозитам, облигациям, паевые взносы, вклады в уставный капитал предприятия,

интервал планирования и т.д. Функционирование финансового механизма должно

непременно иметь под собой юридическую основу, правовую базу, включающую

законодательные акты, постановления, приказы, циркулярные письма и другие

правовые документы органов управления. Что касается нормативного обеспечения

функционирования финансового механизма, то его образуют инструменты, нормативы,

нормы тарифных ставок, внутренние инструкции и разъяснения, приказы об учетной

политике, финансовые планы и др. [10,256].

Информационное

обеспечение, как правило, состоит из разного рода и вида экономической,

коммерческой, финансовой и прочей информации. Потоки информации должны быть

параллельны финансовым отношениям, возникающим на предприятии. К

информационному обеспечению относятся: осведомления о финансовой устойчивости и

платежеспособности партнеров и конкурентов, о ценах на товары, курсе рубля и

других валют, дивидендах, процентах на товарном, фондовом и валютных рынках,

сообщениях о положении дел на бирже, внебиржевом рынке и различные другие сведения.

1.2 Цели, задачи и направления формирования финансовой

политики

Основная цель создания предприятия - обеспечение максимизации

благосостоянии собственников предприятия в текущем периоде и на перспективу.

Эта цель выражена в обеспечении максимизации рыночной стоимости предприятия,

что невозможно без эффективного использования финансовых ресурсов и построения

оптимальных финансовых отношений, как на самом предприятии, так и с

контрагентами и государством.

Для реализации главной цели финансовой политики необходимо найти

оптимальное соотношение между стратегическими задачами [12,98]:

¾ максимизация прибыли;

¾ обеспечение финансовой устойчивости.

Развитие первого стратегического направления позволяет собственникам

получать доход на вложенный капитал, второе направление обеспечивает

предприятию стабильность и безопасность и относится к контролированию риска.

Разработка финансовой стратегии подразумевает определенные этапы:

. Критический анализ предшествующей финансовой стратегии;

. Обоснование (корректировка) стратегических целей;

. Определение сроков действия финансовой стратегии;

. Конкретизация стратегических целей и периодов их выполнения;

. Распределение ответственности за достижение стратегических целей.

Для реализации стратегических целей предприятию необходимо решать много

тактических задач.

Финансовая тактика - это оперативные действия, направленные на достижение

того или иного этапа финансовой стратегии в текущем периоде.

Таким образом, в отличие от финансовой стратегии финансовая тактика

связана с реализацией локальных задач управления предприятием.

Для обеспечения максимизации прибыли необходимо первое стратегическое

направление [10,86]:

¾ наращивать объем продаж;

¾ эффективно управлять процессом формирования рентабельности;

¾ бесперебойно обеспечивать производство финансовыми ресурсами;

¾ контролировать расходы;

¾ минимизировать период производственного цикла;

¾ оптимизировать величину запасов и др.

Второе стратегическое направление подразумевает:

¾ минимизацию финансовых рисков;

¾ синхронизацию денежных потоков;

¾ тщательный анализ контрагентов;

¾ достаточные объемы денежных средств;

¾ финансовый мониторинг и др.

Эти два стратегических направления в некоторой степени противоречат друг

другу. Погоня за прибылью обычно сопряжена с повышенным риском, а отказ от

заемного капитала, хранение существенных остатков денежных средств и другие

меры по обеспечению финансовой устойчивости снижают рентабельность

производства. Таким образом, невозможно максимизировать одновременно и

безопасность, и прибыль.

Необходимо ранжировать стратегические цели, например путем задания весов.

При оптимизации структуры капитала, управлении текущими активами, или любым

видом денежных потоков важно правильно выбрать приоритеты развития, так как от

этого зависят и степень финансовой устойчивости предприятия, и уровень прибыли

производства.

Приоритетность стратегических целей периодически меняется как на одном

предприятии, так и от предприятия к предприятию. Многие факторы влияют на

приоритетность той или иной стратегической цели, которые в совокупности можно

подразделить на две категории - внутренние и внешние.

Основные внутренние факторы [13,96]:

• масштаб предприятия;

• стадия развитая самого предприятия;

• субъективный фактор руководства предприятия, собственников.

Масштаб предприятия играет важную роль. В малых и средних предприятиях

автономия (самостоятельность) занимает обычно доминирующее место. В крупных же

предприятиях в стратегическом направлении преобладает норма прибыли, и

наибольшее внимание уделено экономическому росту.

Стадия развития предприятия существенно влияет на ранжирование его

стратегических целей. Понятие «цикл жизни» позволяет определить проблемы,

которые возникают у предприятия на протяжении всего периода его развития, и

уточнить различные комбинации финансовых задач, которые успешно направляют его

деятельность.

В период детства, когда обороты предприятия небольшие, предприятие

главным образом сталкивается с проблемами выживания, которые возникают в

финансовой сфере в виде трудностей с денежными средствами; ему надо найти

средства не только непосредственно на покрытие хозяйственных расходов, но также

и на необходимые инвестиции для своего будущего развития. Здесь наибольшую роль

играет финансовая устойчивость.

В период юности рост объемов продаж, первые прибыли позволяют предприятию

решить свои проблемы с денежными средствами, и его руководители могут

постепенно сместить цели с финансовой устойчивости на экономический рост.

В период зрелости, когда предприятие уже заняло свою нишу, на рынке и

способность к самофинансированию довольно значительна, предприятие старается

извлечь максимум прибыли из всех возможностей, которые дает ему его объем, а

также технический и коммерческий потенциалы.

В период старости, когда замедляется рост оборота, вектор стратегического

развития предприятия снова перемещается в сторону финансовой устойчивости.

Кроме того, вектор стратегического развития предприятия зависит и от

субъективного фактора. Как правило, основные цели формируют собственники

предприятия. На крупных предприятиях, когда собственников много, например

крупное акционерное общество, основные стратегические направления могут быть

сформированы советом директоров или генеральным директором, но в интересах

собственников. Действительно, несмотря на то, что акционеры напрямую не

принимают деловые решения, особенно ежедневные, они остаются верны предприятию,

пока удовлетворены их интересы.

Внешние факторы также оказывают влияние на приоритетность той или иной

стратегической цели предприятия. В частности, состояние финансового рынка,

налоговой, таможенной, бюджетной и денежно-кредитной политик государства,

законодательных основ влияет на главные параметры функционирования предприятия.

Таким образом, финансовая политика - это всегда поиск баланса,

оптимального на данный момент соотношения нескольких направлений развитии и

выбор наиболее эффективных методов, и механизмов их достижения.

Финансовая политика предприятия не может быть незыблемой, определенной

раз и навсегда. Напротив, она должна быть гибкой и корректироваться в ответ на

изменения внешних и внутренних факторов.

Один из основных принципов финансовой политики - она должна строиться не

столько из фактически сложившейся ситуации, сколько из прогноза ее изменения.

Только на основе предвидения финансовая политика приобретает устойчивость

[10,12].

1.3 Основные этапы и направления формирования финансовой

политики предприятия

Финансовую политику предприятия можно еще охарактеризовать как

определенный алгоритм действий для достижения главной цели предприятия, который

предполагает реализацию последовательных этапов и включает различные

инструменты и механизмы [8,156].

Содержание финансовой политики многогранно и имеет следующие этапы:

. Определение стратегических направлений развития.

. Планирование:

¾ стратегическое;

¾ оперативное;

¾ бюджетное.

. Разработка оптимальной концепции управления:

¾ капиталом;

¾ активами;

¾ денежными потоками;

¾ ценами;

¾ издержками.

. Контроль:

¾ проверка выполнения планов;

¾ сравнительный анализ;

¾ ревизии;

¾ аудит.

Этапы финансовой политики делят на долгосрочные и краткосрочные. Наиболее

существенное различие состоит во временных характеристиках денежных потоков.

Долгосрочная финансовая политика призвана принимать решения, влияющие на

деятельность предприятия в течение длительного промежутка времени, как правило,

больше года. Например, стратегическое планирование предполагает решение по

закупке оборудования, которое будет относиться на финансовые результаты в

течение нескольких лет. Краткосрочная политика нацелена на принятие текущих

решений на срок до одного года или на период продолжительности операционного

цикла, если он более 12 месяцев. Так, краткосрочные финансовые решения

принимают, когда компания заказывает производственные запасы, платит и

планирует продажу готовой продукции, синхронизирует денежные потоки и т.д.

Финансовая политика учитывает многофакторность, многокомпонентность и

многовариантность управления финансами для достижения намеченных целей и

выполнения поставленных задач. Таким образом, долгосрочная финансовая политика

устанавливает директивы для изменений и роста фирмы на перспективу, без

детального изучения отдельных финансовых компонентов. Краткосрочная финансовая

политика связана главным образом с анализом вопросов, влияющих на текущие

активы и текущие обязательства.

Разработку и реализацию финансовой политики нужно постоянно

контролировать. Очень сложно отнести этап контроля к тому или иному виду

финансовой политики. Контроль должен соединить эти два вида в общую финансовую

стратегию фирмы.

Финансовая политика - основа процесса управления финансами предприятия.

Ее главные направления определяют учредители, собственники, акционеры

предприятия. Однако реализация финансовой политики возможна только через

организационную подсистему, которая является совокупностью отдельных людей и

служб, подготавливающих и непосредственно осуществляющих финансовые решения.

Реализуют финансовую политику на предприятиях по-разному. Это зависит от

организационно-правовой формы хозяйствующего субъекта, сферы деятельности, а

также масштабов предприятия.

Субъектами управления на малых предприятиях могут выступать руководитель

и бухгалтер, так как малый бизнес не предполагает глубокого разделения

управленческих функций. Иногда для корректировки направлений развития

привлекают внешних экспертов и консультантов.

На средних предприятиях текущую финансовую деятельность могут

осуществлять внутри других подразделений (бухгалтерия, планово-экономический

отдел и т.д.), серьезные же финансовые решения (инвестирование, финансирование,

долгосрочное и среднесрочное распределение прибыли) принимает генеральная

дирекция фирмы.

В крупных компаниях есть возможность расширить организационную структуру,

кадровый состав и достаточно четко дифференцировать полномочия и

ответственность между: [9,36].

Ø информационными органами: юридическая, налоговая,

бухгалтерская и другие службы;

Ø финансовыми органами: финансовый отдел, казначейский отдел,

отдел управления ценными бумагами, отдел бюджетирования и т.д.;

Ø контрольными органами: внутренняя ревизия, аудит.

Ответственным за постановку проблем финансового характера, анализ

целесообразности выбора того или иного способа их решения выступает, как

правило, финансовый директор. Однако если принимаемое решение имеет

существенное значение для предприятия, он является лишь советником высшего управленческого

персонала.

На крупных предприятиях структура разработки и реализации финансовой,

политики может быть централизованной или децентрализованной. Однако даже в

условиях децентрализованной структуры финансовая деятельность остается жесткой

в стратегических направлениях развития.

Основные объекты управления имеют следующие направления:

. Управление капиталом:

¾ определение обшей потребности в капитале;

¾ оптимизация структуры капитала;

¾ минимизация цены капитала;

¾ обеспечение эффективного использования капитала.

. Дивидендная политика:

определение оптимальных пропорций между текущим потреблением прибыли и ее

капитализацией.

.Управление активами:

¾ определение потребности в активах;

¾ оптимизация состава активов с позиций их эффективного

использования;

¾ обеспечение ликвидности активов;

¾ ускорение цикла оборота активов;

¾ выбор эффективных форм и источников финансирования активов.

. Управление текущими издержками:

¾ CVP-анализ;

¾ минимизация издержек;

¾ нормирование затрат;

¾ оптимизация соотношения постоянных и переменных издержек.

К основным направлениям разработки финансовой политики предприятия

относятся:

Анализ

финансового состояния предприятия.

Разработка

учетной и налоговой политики.

Выработка

кредитной политики предприятия

Управление

оборотными средствами, кредиторской и дебиторской задолженностью.

Управление

издержками, включая выбор амортизационной политики.

Выбор

дивидендной политики.

Анализ финансового состояния предприятия является той базой, на

которой строится разработка финансовой политики предприятия. Анализ опирается

на показатели квартальной и годовой бухгалтерской отчетности. Предварительный

анализ осуществляется перед составлением бухгалтерской и финансовой отчетности,

когда еще имеется возможность изменить ряд статей баланса, а также для

составления пояснительной записки к годовому отчету. На основе данных итогового

анализа осуществляется выработка почти всех направлений финансовой политики

предприятия. От того, насколько качественно он проведен, зависит эффективность

принимаемых управленческих решений. Качество самого финансового анализа зависит

от применяемой методики, достоверности данных отчетности, а также от

компетентности лица, принимающего управленческое решение в области финансовой

политики [24,376].

Перечислим основные компоненты финансового анализа деятельности

предприятия.

1. Анализ бухгалтерской отчетности. Это - изучение абсолютных

показателей, представленных в бухгалтерской отчетности. В процессе анализа

определяется состав имущества организации, его финансовые вложения, источники

формирования собственного капитала, оцениваются связи с поставщиками и

покупателями, определяются размер и источники заемных средств, оценивается

объем выручки от реализации и размер прибыли. При этом следует сравнить

фактические показатели отчетности с плановыми (сметными) и установить причины

их несоответствия.

2. Горизонтальный анализ. Состоит в сравнении показателей

бухгалтерской отчетности с показателями предыдущих периодов. Наиболее

распространенными методами горизонтального анализа являются: простое сравнение

статей отчетности и анализ их резких изменений; анализ изменений статей

отчетности в сравнении с изменениями других статей. При этом особое внимание

следует уделять случаям, когда изменение одного показателя по экономической

природе не соответствует изменению другого показателя.

. Вертикальный анализ. Проводится в целях выявления удельного веса

отдельных статей отчетности в общем итоговом показателе и последующего

сравнения результата с данными предыдущего периода.

. Трендовый анализ. Основан на расчете относительных отклонений

показателей отчетности за ряд лет от уровня базисного года.

. Расчет финансовых коэффициентов.

Для предварительной оценки финансового состояния предприятия приведенные

в Приложении А показатели следует разделить на первый и второй классы, имеющие

между собой качественные различия.

В первый класс входят показатели, для которых определены нормативные

значения. К их числу относятся показатели ликвидности и финансовой

устойчивости. При этом как снижение значений показателей ниже нормативных, так

и их превышение, а также их движение в одном из названных направлений следует

трактовать как ухудшение характеристик организации.

Во второй класс показателей входят ненормируемые показатели,

значения которых не могут служить для оценки эффективности функционирования

организации и ее финансового состояния без сравнения со значениями этих

показателей в организациях, выпускающих продукцию, аналогичную продукции

организации, и имеющих производственные мощности, сравнимые с мощностями организации,

или анализа тенденций изменения этих показателей. В эту группу входят

показатели рентабельности, характеристики структуры имущества, источников и

состояния оборотных средств.

По данной группе показателей целесообразно опираться на анализ тенденций

изменения показателей и выявлять их ухудшение или улучшение. Таким образом,

вторая группа может быть охарактеризована лишь следующими состояниями:

«улучшение» - 1;

«стабильность» - 2;

«ухудшение» - 3.

Для ряда показателей могут быть определены «коридоры» оптимальных

значений в зависимости от их принадлежности к различным видам деятельности и

других особенностей функционирования организаций. Так, обобщение достаточного

фактического материала позволит определить наиболее эффективные соотношения

оборотных и необоротных средств, которые различаются для организаций различных

отраслей [20, 403].

Информационной базой для проведения углубленного финансового анализа

служит бухгалтерский баланс, отчет о прибылях и убытках и некоторые формы

бухгалтерского учета организации. В связи с этим организации следует выделить

службу, занимающуюся анализом финансового состояния, основными задачами которой

будут:

разработка входных и выходных форм документов с показателями.

Бухгалтерской службе следует заполнять эти формы с той периодичностью, которая

наиболее целесообразна для поддержки работы финансовой службы;

периодическое (ежеквартально, ежемесячно, ежегодно) составление

пояснительных записок к выходным формам с расчетными показателями с подробным

анализом отклонений (от плановых, среднеотраслевых показателей, показателей

предыдущего года, конкурентов и т.д.) с выдачей рекомендаций по устранению

недостатков.

Примером осуществления финансовой политики предприятия на основе

полученных результатов финансового анализа может служить принятие решения о

реструктуризации имущественного комплекса в результате проведенного анализа

рентабельности основных средств. Если их рентабельность низкая, стоимость

основных фондов в структуре имущества высокая, поэтому следует принять решение о

ликвидации или продаже (передаче), консервации основных средств,

целесообразности проведения их переоценки с учетом их рыночной стоимости,

изменения механизма начисления амортизации и т.д. [25, 138].

Разработка учетной политики организации как системы методов и приемов

ведения бухгалтерского учета обязательна для всех предприятий в соответствии с

Положением по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/98).

В связи с этим целесообразно на основании проведенного анализа

финансового состояния просчитать варианты тех или иных положений учетной

политики, поскольку от принятых в этой части решений напрямую зависит

количество и суммы перечисляемых налогов, структура баланса, значения ряда

ключевых финансово-экономических показателей.

При определении учетной политики у организации существует выбор, который

касается главным образом методов списания сырья и материалов в производство,

методов оценки незавершенного производства, возможности применения вариантов

амортизации, вариантов формирования ремонтных и страховых фондов и т.д.

Наибольший эффект оптимизация учетной политики организации дает на этапе

маркетинговых исследований конкретных видов продукции, освоения их

производства, а также планирования новых производств и участков,

технологических схем и создания новых структур.

В целях выработки кредитной политики предприятия рекомендуется

провести анализ структуры пассива баланса и уровень соотношения собственных и

заемных средств. На основании этих данных организация решает вопрос о

достаточности собственных оборотных средств либо об их недостатке. В последнем

случае принимается решение о привлечении заемных средств, просчитывается

эффективность различных вариантов.

В отдельных случаях организации целесообразно брать кредиты и при

достаточности собственных средств, так как рентабельность собственного капитала

повышается в результате того, что эффект от вложения средств может быть

значительно выше, чем процентная ставка.

Принимая решение о привлечении заемных средств, организации целесообразно

составить план их возврата, рассчитать за период кредита процентную ставку и

определить суммы процентов по данному кредитному договору, а также источники их

выплаты с учетом порядка и условий налогообложения прибыли. Следует также

учитывать порядок налогообложения курсовых разниц в том случае, если кредит

взят в валюте.

Организации может быть выгодно взять вексельный кредит, при этом следует

сравнить процентные ставки по векселю и кредиту.

Финансовым службам рекомендуется учитывать все возможные выгоды и затраты

по привлечению финансовых ресурсов как через систему кредитования, так и через

инструменты рынка ценных бумаг, а также разработать схему обеспечения их

погашения с учетом всех возможных источников получения организацией средств.

Финансовой службе рекомендуется:

рассчитать потребность в заемных средствах (при ее отсутствии - возможную

выгоду от их привлечения);

правильно выбрать кредитную организацию (учитывая наличие лицензии,

размер процентной ставки, способы ее расчета - сложным или простым процентом,

сроки погашения, формы выдачи, репутацию на рынке ценных бумаг, условия

пролонгации кредитов и т.д.);

составить план погашения заемных средств и расчет процентной суммы с

учетом особенностей налогообложения прибыли [22, 79].

Управление оборотными средствами (денежными средствами, рыночными ценными

бумагами), дебиторской задолженностью, кредиторской задолженностью,

начислениями и другими средствами краткосрочного финансирования (кроме

производственных запасов), а также решение вопросов по этим проблемам требует

значительного количества времени, и здесь наиболее ярко проявляется основная

проблема управления финансами: выбор между рентабельностью и вероятностью

неплатежеспособности (стоимость активов организации становится меньше его

кредиторской задолженности).

Финансовой службе организации целесообразно постоянно контролировать

очередность сроков финансирования активов, выбирая один из нескольких

существующих на практике способов:

хеджирование (компенсация активов обязательствами при равном сроке

погашения);

финансирование по краткосрочным ссудам;

финансирование по долгосрочным ссудам;

финансирование преимущественно по долгосрочным ссудам (консервативная

политика);

финансирование преимущественно по краткосрочным ссудам (агрессивная

политика).

В настоящих условиях организация может поддерживать обеспеченность взятых

ссуд следующими методами:

) увеличение доли ликвидных активов;

) удлинение сроков, на которые выдаются ссуды организации.

Однако следует учесть, что эти методы ведут к снижению прибыльности: в

первом случае - путем вложения средств в малоприбыльные активы; во втором -

посредством возможности выплаты процентов по ссуде в период наличия собственных

средств.

Кроме того, может быть применен метод финансирования за счет откладывания

выплат по обязательствам, однако существуют пределы, установленные

законодательством, до которых организация может относить сроки платежей.

В результате анализа оборачиваемости дебиторской и кредиторской

задолженности с учетом их нормативных значений рекомендуется провести следующие

мероприятия:

принятие решения о замене неденежных форм расчетов или по крайней мере об

установлении их оптимального критического уровня на основе анализа

эффективности вексельных расчетов или операций по переуступке прав требования

долга;

составление программы по ликвидации задолженности по выплате заработной

платы (при наличии такой задолженности);

рассмотрение возможности реструктуризации задолженности по платежам в

бюджет.

В результате такого анализа целесообразно провести полную инвентаризацию

задолженности в целях реализации возможности взаимного погашения задолженности

либо ее реструктуризации или провести анализ и списание безнадежных долгов и

невостребованных сумм. В ряде случаев организации следует начать претензионную

работу или обращаться с исками в арбитражный суд [21,64].

В целях управления издержками и выбора амортизационной политики рекомендуется

использовать данные финансового анализа, которые дают первоначальное

представление об уровне издержек организации, а также уровне рентабельности.

При разработке учетной политики организации рекомендуется выбрать такие

методы калькулирования себестоимости, которые обеспечивают наиболее наглядное

представление о структуре издержек производства, уровне постоянных и переменных

затрат, доле коммерческих расходов.

Экономическим службам целесообразно периодически проводить анализ

структуры издержек производства, производя сравнение с различного рода базовыми

данными и изучая природу отклонений от них [19, 155].

При разработке учетной политики службам, осуществляющим планирование

деятельности организации, совместно с бухгалтерией следует правильно выбрать

базу для распределения косвенных расходов между объектами калькулирования либо

выбрать метод отнесения косвенных расходов на себестоимость реализованной

продукции.

В целях создания предпосылок для эффективной аналитической работы и

повышения качества принимаемых финансово-экономических решений необходимо четко

определить и организовать раздельный учет затрат по следующим группам:

переменные затраты, которые возрастают либо уменьшаются пропорционально

объему производства. Это расходы на закупку сырья и материалов, потребление

электроэнергии, транспортные издержки, торгово-комиссионные и другие расходы;

постоянные затраты, изменение которых не связано непосредственно с изменением

объемов производства. К таким затратам относятся амортизационные отчисления,

проценты за кредит, арендная плата, затраты на содержание аппарата управления,

административные расходы и др.;

смешанные затраты, состоящие из постоянной и переменной части. К таким

затратам относятся, например, затраты на текущий ремонт оборудования, почтовые

и телеграфные расходы и др.

Следует учесть, что зачастую провести четкую границу между переменными и

постоянными затратами сложно. Например, в затратах на электроэнергию может быть

как переменная составляющая, непосредственно зависящая от объемов производства,

так и постоянная, связанная, например, с освещением помещений, работой охранных

систем, компьютерных сетей и т.п. Во всех случаях руководству организации целесообразно

стремиться к такой организации учета, при которой вся совокупность затрат четко

разделена по названным группам.

Большую роль при формировании финансовой политики предприятия играет

выбор амортизационной политики. Организация может применить метод ускоренной

амортизации, увеличивая тем самым издержки, произвести переоценку основных

средств, что повлияет на издержки производства, на сумму налога на имущество, а

следовательно, на уровень внереализационных расходов. Кроме того, сумма

амортизации влияет и на налогооблагаемую прибыль организации [24, 381].

Проблемами, решение которых обусловливает необходимость выработки

дивидендной политики, являются:

с одной стороны, выплата дивидендов должна обеспечить защиту интересов

собственника и создать предпосылки для роста курсовой цены акций, и в этом

смысле их максимизация является положительной тенденцией;

с другой стороны, максимизация выплаты дивидендов сокращает долю прибыли,

реинвестируемой в развитие производства.

При формировании дивидендной политики необходимо учитывать, что

классическая формула: «курс акций прямо пропорционален дивиденду и обратно

пропорционален процентной ставке по альтернативным вложениям» применима далеко

не во всех случаях. Инвесторы могут высоко оценить стоимость акций организации

даже и без выплаты дивидендов, если они хорошо информированы о его программах

развития, причинах невыплаты или сокращения выплаты дивидендов и направлениях

реинвестирования прибыли. Принятие решения о выплате дивидендов и их размерах в

значительной мере определяется стадией жизненного цикла организации. Например,

если руководство организации предполагает осуществить серьезную программу

реконструкции и для ее реализации намечает осуществить дополнительную эмиссию

акций, то такой эмиссии должен предшествовать достаточно долгий период

устойчиво высоких выплат дивидендов, что приведет к существенному повышению

курса акций [25, 83].

Таким образом, к основным направлениям разработки финансовой политики

предприятия относятся: анализ финансового состояния предприятия; разработка

учетной и налоговой политики; выработка кредитной политики предприятия,

управление оборотными средствами, кредиторской и дебиторской задолженностью,

управление издержками, включая выбор амортизационной политики, выбор

дивидендной политики.

Обобщая все вышеизложенное сделаем выводы по главе:

Финансовая политика предприятия - совокупность мероприятий по

целенаправленному формированию, организации и использованию финансов для

достижения целей предприятия. Финансовую политику организации определяют

учредители, собственники, организует финансовое руководство. Исполнителями

финансовой политики являются финансовые службы, производственные структуры,

подразделения и отдельные работники организации. Организация финансовой

политики строится на определенных принципах.

Целью разработки финансовой политики предприятия является построение

эффективной системы управления финансами, направленной на достижение

стратегических и тактических целей его деятельности. Указанные цели

индивидуальны для каждого хозяйствующего субъекта и методы их достижения

разнообразны. При этом, основное средство реализации финансовой политики -

финансовый механизм организации, т.е. система управления финансовыми

отношениями организации через финансовые рычаги с помощью финансовых методов.

К основным направлениям разработки финансовой политики предприятия

относятся: анализ финансового состояния предприятия; разработка учетной и

налоговой политики; выработка кредитной политики предприятия, управление

оборотными средствами, кредиторской и дебиторской задолженностью, управление

издержками, включая выбор амортизационной политики, выбор дивидендной политики.

Игнорирование финансовой политики приводит к потере целеустремленности,

ясного представления целей финансового управления, к неадекватному выбору форм,

способов, приемов, средств и механизмов управления финансами. Поэтому положения

и методы финансовой политики весьма актуальны и практически значимы.

2. Оценка финансовой политики ОАО

АПСК «Гулькевичский»

.1 Организационно-экономическая характеристика

предприятия

ОАО Агропромышленный строительный комбинат

"Гулькевичский" - одно из самых крупных промышленных предприятий

стройиндустрии Краснодарского края - создавалось поэтапно с 1966 года по 1974

год.

В 1963 году правление "Крайколхозстроя"

приняло решение начать строительство комбината производственных предприятий

(КПП) мощностью 40 тыс. куб. м сборного железобетона и 60 тыс. кв. м столярных

изделий в г. Кропоткине, но учитывая отсутствие резерва рабочей силы в г.

Кропоткине и удаленность от сырьевых ресурсов, строительство КПП перенесли в г.

Гулькевичи.

Решением исполнительного комитета депутатов трудящихся

Кавказского района №398 от 22 июня 1964 г. площадка под строительство КПП была

отведена в северо-восточной промышленной зоне г. Гулькевичи. Проектную

документацию на строительство разработал институт "Крайколхозпроект".

Строительство вела Гулькевичская межколхозная строительная организация.

В сентябре 1966 года была введена первая очередь КПП -

деревообрабатывающий цех.

В 1968 году был сдан в эксплуатацию открытый полигон

мощностью 25 тыс. куб. м, а в 1969 году - цех ЖБИ мощностью 50 тыс. куб. м

сборного железобетона для сельскохозяйственного и промышленного строительства.

В целях индустриализации жилищного строительства на

селе в 1971 году при КПП было начато строительство цеха объемно-блочного

домостроения мощностью 20,5 тыс. куб. м (35 тыс. кв. м полезной жилой площади).

В конце 1974 года цех ОБД был сдан в эксплуатацию.

Общая мощность КПП к концу девятой пятилетки в 1975

году составляла 150 тыс. куб. м сборного железобетона в год.

Одновременно с основными цехами был построен ряд

вспомогательных: котельная, мехмастерские, склады цемента, леса, готовой

продукции, подъездные пути, цех утилизации и др.

Не отставало и культурно-бытовое строительство. На

комбинате в те годы был построен клуб на 300 мест, столовая на 100 мест, крытая

стоянка для личного транспорта, два детских сада, магазин, спортивный зал,

пионерлагерь, база отдыха на побережье Черного моря, велось строительство жилья

для работников комбината. Во всех цехах комбината имелись красные уголки,

бытовые помещения, комнаты приема пищи, уголки по технике безопасности. В

главном корпусе ЖБИ был организован здравпункт, обслуживающий рабочих и

служащих комбината.

Коллектив Гулькевичского комбината неоднократно

награждался республиканскими и краевыми почетными грамотами и дипломами за

высокое качество продукции, высокую культуру производства, использование

резервов производства и режима экономии. В 1977 году за достижение высоких

результатов во всесоюзном социалистическом соревновании, за повышение

эффективности производства, качество работы и успешное выполнение

народохозяйственного плана 1976 года комбинат был награжден дипломом совета

Министров РСФСР и ВЦСПС, и переходящим Красным знаменем.

В переходный к рыночным отношениям период предприятие,

ориентированное на сельскохозяйственное строительство, с большими основными

фондами, оказалось в крайне трудном положении, но сохранило профиль

производства, основные кадры рабочих и ИТР.

В 1993 году в результате реорганизации в процессе

приватизации Агропромышленный строительный комбинат "Гулькевичский"

был преобразован в Открытое Акционерное Общество АПСК

"Гулькевичский".

В 2000 году комбинат приступил к реконструкции завода

ОБД с целью увеличения объема производства, замены старого изношенного

оборудования, освоения новых технологий. Особое место отводилось

совершенствованию изготовления трехслойных панелей наружных стен толщиной 300

мм, с применением слоя пенополистирола толщиной 120 мм в качестве утеплителя.

Для обеспечения производства собственными инертными

материалами в 2000 году на предприятии организован горный цех для добычи ПГС с

последующей переработкой на дробильно-сортировочных установках.

В 2004 году объем производства завода панельно-блочного

домостроения составил 36,6 тыс. куб. м (52,5 тыс. кв. м), что является

наивысшим показателем с 1974 года, значительно расширилась номенклатура

выпускаемых изделий.

Была разработана целая серия панельно-блочных жилых

домов серии ПБКР-2с, как многоэтажных (до 16 этажей включительно), так и

усадебного типа, с применением высокоэффективных ограждающих конструкций.

Если ранее продукция комбината в основном поставлялась

на сельские стройки, то начиная с 2002 года, в портфеле предприятия появились

заказы на поставку комплектов 10-16 этажных жилых домов, полностью

соответствующих современным требованиям по теплосбережению, пожарной

безопасности, ПУЭ и сейсмостойкости в краевые и областные центры Южного

федерального округа.

Ведущим направлением деятельности ОАО АПСК

"Гулькевичский" на сегодняшний день является строительство и

комплектация панельно-блочных жилых домов серии ПБКР-2с (до 16 этажей

включительно).

Жилые дома из конструкций ОАО АПСК

"Гулькевичский", отвечая современным требованиям по теплосбережению и

сейсмостойкости, являются наиболее востребованными в категории жилья

эконом-класса. ОАО АПСК "Гулькевичский" занимает второе место в

Краснодарском крае по выпуску изделий ОБД и КПД домостроения.

Комбинат выполняет весь комплекс общестроительных

работ, а также работы по реконструкции и капитальному ремонту промышленных и

сельскохозяйственных зданий и сооружений, жилых, административных зданий,

объектов здравоохранения, образования, культуры. На предприятии трудятся более

2200 человек.

В 2013 году ОАО АПСК "Гулькевичский"

выпустил 174,8 тысяч квадратных метров конструкций домостроения, способных

обеспечить жильем 3000 кубанских семей или примерно 12000 человек. Все объекты

комбинат монтирует сам. Комбинат включает в себя: два завода по выпуску изделий

сборного железобетона, комплекс по изготовлению столярных деревянных,

металлопластиковых и алюминиевых конструкций, строительно-монтажный комплекс,

горный цех для добычи ПГС с последующей переработкой на дробильно-сортировочных

установках, вспомогательную инфраструктуру (электроцех, котельно-компрессорный

цех, автотранспортный цех с парком строительной техники, погрузо-разгрузочный

цех со складскими площадями, железнодорожными и автомобильными подъездными

путями, тепловозами и погрузочно-разгрузочной техникой, хорошо оборудованный

ремонтно-механический цех. Такая мощная производственная база способна

обеспечить годовой выпуск: - 165 тысяч кубических метров сборного железобетона,

в том числе продукции домостроения для строительства жилых домов общей площадью

180 тысяч квадратных метров;

конструкций полносборных животноводческих,

птицеводческих и складских помещений из полурам пролетами 12, 18, 21 метров

площадью 200 тысяч квадратных метров;

31 тысячи квадратных метров металлопластиковых и

алюминиевых изделий;

95 тысяч квадратных метров столярных изделий;

120 тысяч квадратных метров продукции цеха тротуарной

плитки;

200 тысяч кубических метров нерудных материалов.

Предприятие выполняет весь комплекс общестроительных

работ, а также работы по реконструкции и капитальному ремонту промышленных и

сельскохозяйственных зданий и сооружений, жилых, административных зданий,

объектов здравоохранения, образования, культуры.

Динамика выпуска железобетонных изделий и конструкций

на ОАО АПСК "Гулькевичский" в 2004-2013 гг.

Комбинат обеспечивает собственные строительные объекты

столярными изделиями и металлоконструкциями, осуществляет производство,

доставку и монтаж металлопластиковых окон и балконных дверей из профиля REHAU,

алюминиевых конструкций балконов и лоджий из профиля PROVEDAL, деревянных

евроокон из трехслойного соснового бруса с двухкамерным стеклопакетом на

оборудовании фирмы WEINING и межкомнатных дверей улучшенного качества с

панелями Masonite.

Для благоустройства строительных объектов в июне 2013

г. был введен в эксплуатацию цех по производству тротуарной плитки, бордюров и

стеновых блоков методом вибропрессования на новейшем высокотехнологическом

немецком оборудовании фирмы "HESS".

Комбинат сам добывает песчано-гравийную смесь и перерабатывает

ее на дробильно-сортировочных комплексах фирмы GFT.

В последнее время ОАО АПСК "Гулькевичский"

активно участвует в реализации краевых и федеральных целевых программ, реализуя

государственную инициативу, направленную на сохранение и развитие социальной

структуры южного региона.

Использование собственных строительных материалов и

выполнение проектных работ позволяют комбинату значительно снизить стоимость

готового жилья, что особенно важно при строительстве социальных объектов.

В 2012-2014 гг. в рамках региональной программы «Дети

Кубани» было построено девять 3-х этажных 30-квартирных жилых домов для

детей-сирот в Каневском, Выселковском, Абинском, Мостовском, Тихорецком,

Белореченском, Отрадненском районах Краснодарского края.

Для ветеранов и участников ВОВ в 2013-2014 гг.

построено и сдано в эксплуатацию три многоэтажных жилых дома в п. Лазаревское

г. Сочи. Более 400 ветеранов получили ключи от квартир в новых домах. В

ближайшем будущем планируется сдача еще одного 16-этажного 224-квартирного жилого

дома, 83 квартиры которого станут также ветеранскими.

В рамках программы Министерства Обороны РФ по

обеспечению жильем военнослужащих АПСК "Гулькевичский" построил в

2013 году микрорайон из шести 5-этажных домов в г. Тихорецке и 75-квартирный

жилой дом в г. Гулькевичи. В сентябре 2014 года комбинат приступил к жилой

застройке военного городка №140 в г. Ростов-на-Дону. В 2013-2013 гг. будет

построено двадцать пять 16-17 этажных домов, всего 4207 квартир общей площадью

265 тысяч квадратных метров.

В 2014 г. комбинат также принимал участие в реализации

федеральных и краевых программ, направленных на развитие социальной структуры

олимпийского и курортного региона. Так, в поселке Веселое Адлерского района г.

Сочи ведется строительство двух 9-этажных жилых домов для специалистов,

обслуживающих олимпиаду. Всего планируется смонтировать 80 тысяч квадратных

метров для олимпийских объектов.

Комбинат реализует полный цикл строительства - от

проектирования объектов до "сдачи по ключ". Всего в 2014 году

поставки конструкций жилых домов производились на 20 объектов Краснодарского

края - это многоэтажные дома на побережье Черного моря в г. Сочи, г. Геледжике,

г. Краснодаре, г. Ростове-на-Дону; 3-х этажные дома для детей-сирот в п.

Урупском и п. Мостовском Краснодарского края, а также коттеджный микрорайон в

г. Гулькевичи.

Программа модернизации и технического перевооружения,

рассчитанная на 2014-2013 гг., позволит увеличить выпуск изделий домостроения

до 250 тысяч квадратных метров (примерно в 1,5 раза).

Кроме жилищного домостроения ОАО АПСК

"Гулькевичский" располагает большими мощностями для строительства

агропромышленных объектов - выпуска комплектов полносборных животноводческих,

птицеводческих, складских помещений рамно-панельной конструкции пролетами 12, 18

и 21 метров с доставкой и монтажом.

В 2013 году из конструкций комбината на территории

Краснодарского и Ставропольского краев было построено более 70 корпусов

сельскохозяйственного назначения.

За годы работы на строительном рынке ОАО АПСК

"Гулькевичский" зарекомендовал себя как надежный партнер,

неукоснительно выполняющий взятые на себя обязательства.

Достижения комбината неоднократно были отмечены

наградами и благодарственными письмами. По показателям 2012 года ОАО АПСК

"Гулькевичский" признан победителем XIV Всероссийского (диплом I

степени) и V Международного конкурсов на лучшую строительную организацию,

предприятие строительных материалов и стройиндустрии, а также награжден

дипломом премии "Российский Строительный Олимп" в номинации

"Крупнейшее промышленное предприятие стройиндустрии Краснодарского

края" по итогам 2012 года.

По показателям 2013 года ОАО АПСК

"Гулькевичский" признан победителем XV Всероссийского и VI

Международного конкурсов на лучшую строительную организацию, предприятие

строительных материалов и стройиндустрии, а также награжден дипломом победителя

краевого смотра-конкурса по итогам работы за 2013 г. на лучшую организацию

строительного комплекса Кубани. ОАО АПСК «Гулькевичский» расположен в восточной

части города Гулькевичи Краснодарского края, на границе городской черты, с

восточной и северной стороны окаймлен сельхозугодиями, с западной стороны

транспортная развязка и административные здания, с южной стороны прилегает

жилой массив, застроенный в основном объектами малоэтажного строительства. В 1,5

км проходит автотрасса Ростов-Махачкала и дорога, ведущая на Ставрополье из

города Кропоткин.

Географические границы деятельности ОАО АПСК

«Гулькевичский» находятся в рамках Краснодарского края, Ростовской области и

Ставрополья.

Мобильные подразделения комбината работали в городе

Буденовске, Ейске, Кореновске, на Черноморском побережье, возводили жилье в

пострадавших от стихийных бедствий городах Темрюке и Апшеронске.

На сегодняшний день в Краснодарском крае имеется всего

два подобных предприятия по выпуску конструкций для объемно-блочного

домостроения - ОАО АПСК «Гулькевичский» и завод ОБД в городе-Краснодаре.

В 1993 году в процессе приватизации произошло

преобразование «Гулькевичского агропромышленного строительного комбината» в

открытое акционерное общество. Предприятие зарегистрировано администрацией

Гулькевичского района как открытое акционерное общество Агропромышленный

строительный комбинат «Гулькевичский». В настоящее время уставный капитал

составляет 8073 тысячи рублей, общее количество акций - 950368 номинальной

стоимостью - 50 рублей. Доля собственности в общем объеме капитала АПСК

«Гулькевичский» составляет: Кубань-агропромстройсоюз - 36,3%; Инвестсервис -

7,5%; физические лица - 76,3%.

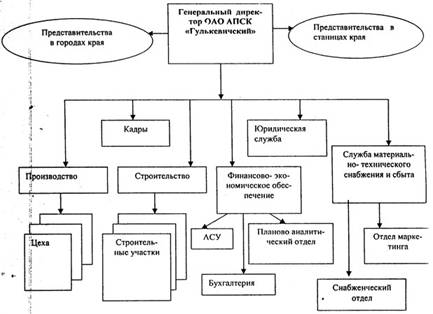

Организационная структура управления структура

предприятия представлена на рисунке 2.1.

Руководство текущей деятельностью ОАО АПСК

«Гулькевичский» осуществляется генеральным директором - Шевцовым Владимиром

Ивановичем.

Рисунок 2.1 - Организационная структура управления ОАО

АПСК «Гулькевичский»

Генеральный директор осуществляет оперативное

руководство текущей деятельностью и организует выполнение решений Общего

собрания акционеров и Совета директоров общества. В подчинении заместителя

генерального директора по строительству находятся структурные подразделения

строительного комплекса: строительный цех, отдел капитального строительства,

проектно-сметный отдел.

В подчинении заместителя ген. директора по

промышленности находятся все инженерные подразделения: завод объемно-блочного

домостроения, комплекс ЖБИ, деревообрабатывающий цех, цех механизации и

автотранспорта, горный цех, ремонто-механический цех, электроцех, паросиловой

цех, отдел главного механика и энергетика, отдел техники безопасности и

промышленной санитарии, технико-технологический отдел, производственный отдел,

промышленная лаборатория.

Агропромышленный строительный комбинат «Гулькевичский»

является коммерческой организацией, в результате реорганизации в процессе

приватизации комбинат был преобразован в открытое акционерное общество АПСК

«Гулькевичский». Общество действует на принципах полной хозяйственной

самостоятельности, самофинансирования и самоокупаемости.

Устав общества является учредительным документом, а

требования устава общества обязательны для исполнения всеми органами общества и

его акционерами.

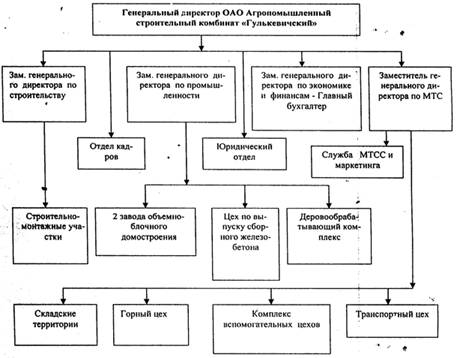

Виды деятельности определяют сложную производственную

структуру представленную на рисунке 2.2

Основными управленческими службами в АПСК

«Гулькевичский» являются юридический отдел, производственный отдел,

экономический отдел, бухгалтерия, отдел труда и заработной платы (ОТЗ),

производственно- снабженческий отдел, отдел кадров, технический отдел, отдел

автоматизации систем управления, служба безопасности и пропускного режима, цех

подготовки производства, участок реконструкции, строительный комплекс, отдел

капитального строительства, проектно-сметный отдел, санитарно-технический

участок, электромонтажный участок, сырьевой цех, цех механизации и

автотранспорта, общестроительный участок, отдел главного механика и энергетика,

учебный центр, обрабатывающий цех, отделочный участок, ремонтно-строительный

участок, плотнично-кровельный участок, служба ПСО и озеленения, горный цех,

формовочный ЖБИ, арматурный ЖБИ, комплекс ЖБИ и ряд других служб.

Рисунок 2.2 -Производственная структура ОАО АПСК

«Гулькевичский»

На общем собрании акционеров принимаемые и обсуждаемые

вопросы разбираются и утверждаются непосредственно Советом директоров и

Генеральным директором, после чего указания поступают заместителям генерального

директора по промышленности, по строительству, по снабжению и сбыту.

В свою очередь заместитель генерального директора по

промышленности отдает указания техническим отделам и службам, в его

распоряжении находятся заводы, основные и вспомогательные цеха, в подчинении

заместителя генерального директора по строительству находятся строительный

комплекс, отдел капитального строительства и проектно-сметный отдел.

Заместитель генерального директора по снабжению и сбыту руководит службой

снабжения, сбыта и маркетинга, сырьевым цехом, столовой и магазином. В работе

заместителей генерального директора помогают различные структурные

подразделения, например, финансово-экономические, правовые службы,

представительство в Краснодаре и других городах края.

В целом на описываемом предприятии присутствует

отлаженный механизм и ряд служб, которые отвечают за своевременное выполнение

указаний генерального директора. Данное распределение функций способствует

созданию здоровой организационной атмосферы на предприятии.

Управление предприятием осуществляется на основе

централизованного руководства, объединяющего всех работников. Непосредственное

управление предприятием осуществляет генеральный директор, назначаемый и

освобождаемый от занимаемой должности Советом директоров АПСК «Гулькевичский» в

соответствии с действующим законодательством.

Генеральный директор организует работу предприятия,

управляет всей его деятельностью, осуществляет подбор, прием на работу и

расстановку кадров, отвечает за качество оказываемых услуг и осуществляемых

работ, действует от имени предприятия и представляет его во всех организациях и

учреждениях, в пределах своей компетенции издает приказы и распоряжения.

Общие вопросы развития предприятия, касающиеся

определения перспектив работы, планирования деятельности, координации

деятельности решает совет директоров АПСК «Гулькевичский».

Для оценки эффективности финансово-хозяйственной деятельности ОАО АПСК

«Гулькевичский» составим таблицу основных экономических показателей

деятельности, используя данные бухгалтерской отчетности предприятия за

2012-2013 г.г. Основные экономические показатели деятельности приведены в

таблице 1.1.

По данным таблицы видно, что ОАО АПСК «ГУЛЬКЕВИЧСКИЙ» за анализируемый

период значительно улучшило показатели своей деятельности. Так выручка от

продаж увеличилась на 520967 тыс. руб (или на 92,61%). Наибольшее увеличение

выручки произошло в 2013 году к уровню 2012 г - показатель увеличился на

10,21%. Это связано с появлением новых заказов на производство

ветроэнергетических установок мощностью от 1 до 10 кВт. Соответственно,

уменьшилась себестоимость произведенной продукции на -445419 тыс. руб. В

структуре себестоимости наибольшим образом уменьшились материальные затраты,

что связано с падением цен на сырье и материалы, на топливо и уменьшению

тарифов на электроэнергию. Показатель прибыли от продаж внутри исследуемого

периода имел нестабильную динамику - в целом за период он увеличился на 221438

тыс. руб или на 48 %. , что в основном связано с падением себестоимости на - 445419,

ростом коммерческих и управленческих расходов на 1 % и 48,56 % соответственно.

Рентабельность продаж имела тенденцию роста - в целом за период показатель

увеличился на 79,30%, причем наибольшее увеличение наблюдалось в 2013 г к

уровню 2012 г - на 48,31%. Показатель чистой прибыли за анализируемый период

снизился, значительное сокращение показателя на 79,30% произошло в 2013 году к

уровню 2012 г за счет сокращения операционных доходов на 48,31%.

Среднегодовая стоимость основных средств изменилась незначительно, однако

внутри периода наблюдались значительные колебания в сторону увеличения и

уменьшения. Так, в 2013 г к уровню 2012 г их величина увеличилась на 13 % или

на 96105 тыс. рублей.

Таблица 2.1 - Основные экономические показатели

деятельности ОАО АПСК «Гулькевичский», тыс. руб

|

Показатели

|

2012 г

|

2013 г.

|

Абс.откл., тыс.руб.

|

Темп роста %

|

|

1 Выручка от реализации

продукции

|

5104535

|

5625502

|

520967

|

110,21

|

|

2 Себестоимость

реализованной продукции

|

4569851

|

5015270

|

445419

|

109,75

|

534684

|

610232

|

75548

|

114,13

|

|

4 Коммерческие расходы

|

19114

|

19295

|

181

|

101

|

|

5 Управленческие расходы

|

283969

|

137898

|

-146071

|

48,56

|

|

6 Прибыль от продаж

|

231601

|

453039

|

221438

|

19,56

|

|

7 Операционные доходы

|

0

|

0

|

0

|

0

|

|

8 Операционные расходы

|

0

|

0

|

0

|

0

|

|

9 Внереализационные доходы

|

0

|

0

|

0

|

0

|

|

10 Внереализационные

расходы

|

0

|

0

|

0

|

0

|

|

11 Прибыль (убыток) до

налогообложения

|

16829

|

68038

|

51209

|

40,43

|

|

12 Текущий налог на прибыль

|

3797

|

5082

|

1285

|

13,40

|

|

13 Чистая прибыль (убыток)

отчетного года

|

62956

|

13032

|

-49924

|

20,70

|

|

14 Материальные затраты

|

0

|

0

|

0

|

0

|

|

15 Затраты на оплату труда

|

0

|

0

|

0

|

0

|

|

16 Отчисления на социальные

нужды

|

0

|

0

|

0

|

0

|

|

17 Амортизация

|

0

|

0

|

0

|

0

|

|

18 Прочие затраты

|

0

|

0

|

0

|

0

|

|

19 Среднесписочная

численность, чел

|

0

|

0

|

0

|

0

|

|

20 Среднемесячная заработная

плата, руб

|

0

|

0

|

0

|

0

|

|

21 Среднегодовая стоимость

основных средств

|

639502

|

735607

|

96105

|

115,03

|

|

22 Среднегодовая стоимость

оборотных средств

|

3281139

|

2267058

|

-1014081

|

69,10

|

|

23 Фондоотдача, руб/руб

|

6

|

7

|

1

|

1,17

|

|

24 Рентабельность продаж, %

|

2,65

|

11,19

|

8

|

4,22

|

Данный фактор не мог отразиться на показатели эффективного использования

основных фондов фондоотдачи. Фондоотдача за анализируемый период снизилась

почти в 4,22 раза.

Подводя итоги анализа основных экономических показателей, следует отметить,

что, несмотря на нестабильную их динамику, ОАО АПСК «Гулькевичский» все-таки

получает прибыль и сохраняет достигнутый уровень эффективности деятельности.

.2 Структурный анализ активов и пассивов предприятия

Основные задачи анализа финансового состояния - определение качества

финансового состояния, изучение причин его улучшения или ухудшения за период,

подготовка рекомендаций по повышению финансовой устойчивости и

платежеспособности предприятия. Эти задачи решаются путем исследования динамики

абсолютных и относительных финансовых показателей и разбиваются на следующие

аналитические блоки:

структурный анализ активов и пассивов;

анализ ликвидности активов и баланса;

анализ платежеспособности.

Финансовое состояние предприятия характеризуется размещением и использованием

средств (активов) и источниками их формирования (собственного капитала и

обязательств, т.е. пассивов).

Основными факторами, определяющими финансовое состояние, являются,

во-первых, выполнение финансового плана и пополнение по мере возникновения

потребности собственного оборотного капитала за счет прибыли и, во-вторых,

скорость оборачиваемости оборотных средств (активов). Сигнальным показателем, в

котором проявляется финансовое состояние, выступает платежеспособность

организации. Поскольку выполнение финансового плана в основном зависит от

результатов производственной и хозяйственной деятельности в целом, то можно

сказать, что финансовое состояние определяется всей совокупностью хозяйственных

факторов. Следовательно, наряду с балансом, отчет о прибылях и убытках и другие

формы отчетности также привлекаются для анализа финансового состояния.

Из всех форм бухгалтерской отчетности важнейшей является баланс.

Бухгалтерский баланс характеризует в денежной оценке финансовое положение

организации на отчетную дату.

Непосредственно из баланса можно получить ряд важнейших характеристик

финансового состояния организации. К ним относятся:

общая стоимость имущества организации, равная валюте (итогу) баланса;

стоимость иммобилизованных активов (т.е. основных и прочих внеоборотных

средств);

стоимость оборотных (мобильных) средств;

стоимость материальных оборотных средств;

величина дебиторской задолженности;

величина финансовых вложений;

величина абсолютно ликвидных активов, принимаемая в расчет коэффициента

абсолютной ликвидности, т.е. сумма свободных денежных средств в широком смысле

(включая ценные бумаги и краткосрочные финансовые вложения);

величина собственного оборотного капитала;

величина нераспределенной прибыли или убытков;

стоимость собственного капитала;

величина заемного капитала;

величина долгосрочных кредитов и займов, предназначенных, как правило,

для формирования основных средств и других внеоборотных активов;

величина собственного капитала и других долгосрочных источников

финансирования;