Анализ хозяйственной и финансовой деятельности ООО 'Областная налоговая консультация'

Содержание

Введение

.

Краткая характеристика ООО "Областная налоговая консультация"

.1

История создания, цели и задачи предприятия

.2

Организационно-правовая форма предприятия

.3

Организационная структура управления предприятием

.4

Виды деятельности предприятия

.5

Имидж и миссия предприятия

.

Финансовый анализ ООО "Областная налоговая консультация"

.1

Горизонтальный и вертикальный анализ баланса предприятия

.2

Анализ динамики активов и пассивов предприятия

.3

Анализ финансовой устойчивости предприятия

.4

Анализ платежеспособности и ликвидности предприятия

.5

Анализ кредитоспособности предприятия

.

Анализ прибыли ООО "Областная налоговая консультация"

.1

Анализ состава, структуры и динамики прибыли предприятия

.2

Анализ рентабельности предприятия

Заключение

Введение

Цель преддипломной практики - закрепить

полученные в вузе знания и приобрести практические навыки работы по

специальн6ости.

Основные общие задачи, решаемые во время

прохождения преддипломной практики:

- ознакомление с современными

методами управления и хозяйствования организаций, их организационной структуры,

взаимодействия со смежниками, постановкой бухгалтерского учета и т.п.;

- закрепление навыков работы с

годовыми отчетами, производственно-финансовыми и перспективными планами, а

также первичными учетными документами при анализе производственной деятельности

предприятия и его подразделений, оценке уровня организации производства, труда

и управления;

- овладение практическими

навыками по разработке и составлению разного рода экономических документов;

- углубление и закрепление

теоретических и практических знаний, полученных в процессе обучения и

приобретение профессиональных навыков работы по специальности;

- обобщение предварительный

анализ собранных данных и определение направлений дальнейшей разработки

дипломного проекта.

Практика проходила в отделе

бухгалтерии. Базой практики было избрано общество с ограниченной

ответственностью «Областная налоговая консультация», расположенная в г. Рязани

и специализирующееся на предоставлении услуг в области бухгалтерского учета и

аудита.

1. Краткая характеристика ООО «Областная

налоговая консультация»

.1 История создания, цели и задачи предприятия

Предприятие «Областная Налоговая Консультация»

было создана в г. Рязани в 2002 году. Директором предприятия является Скворцова

Надежда Олеговна. Организация зарегистрирована по адресу г. Рязань, проезд

Завражнова, д. 5.

Согласно уставу предприятия, целью деятельности

является удовлетворение общественных потребностей юридических и физических лиц

в работниках, товарах и услугах и получение прибыли.

Для достижения поставленной цели предприятию

необходимо выполнять следующие задачи:

- выпускать высококачественную

продукцию, систематически ее обновлять и оказывать услуги в соответствии со

спросом и имеющимися производственными возможностями;

- рационально использовать

производственные ресурсы с учетом их взаимозаменяемости;

- разрабатывать стратегию и

тактику поведения предприятия и корректировать их в соответствии с

изменяющимися обстоятельствами;

- систематически внедрять все

новое и передовое в производство, в организацию труда и управление;

- заботиться о своих работниках,

росте их квалификации и большей содержательности труда, повышении их жизненного

уровня, создании благоприятного социально-психологического климата в трудовом

коллективе; обеспечивать конкурентоспособность предприятия и продукции,

поддерживать высокий имидж предприятия;

- проводить гибкую ценовую

политику и осуществлять другие функции.

1.2 Организационно-правовая форма предприятия

Применяемая сегодня в России система

организационно-правовых форм хозяйственной деятельности, введенная в основном

Гражданским кодексом РФ, включает 2 формы предпринимательства без образования

юридического лица, 7 видов коммерческих организаций и 7 видов некоммерческих

организаций.

Исследуемое предприятие относится к

организационно-правовой форме с образованием юридического лица, является

коммерческой организацией, а именно хозяйственным обществом. Общества бывают

3-х видов: общества с ограниченной ответственностью, общества с дополнительной

ответственностью и акционерные общества. По форме собственности предприятие

относится к обществу с ограниченной ответственностью. Общество создано в

соответствии с действующим законодательством РФ. Общество имеет в собственности

обособленное имущество, учитываемое на его самостоятельном балансе, может от

своего имени приобретать и осуществлять имущественные и личные неимущественные

права, нести обязанности, быть истцом и ответчиком в суде. Общество имеет

самостоятельный баланс, расчётный счёт, печать со своим наименованием. Общество

вправе в установленном порядке открывать банковские счета на территории

Российской Федерации и за ее пределами.

Предприятие действует в соответствии с

Гражданским кодексом Российской Федерации, Федеральным законом «Об обществах с

ограниченной ответственностью» и Уставом для осуществления хозяйственной,

производственной и иной коммерческой деятельности, удовлетворения общественных

потребностей в продукции, работах и услугах и получения прибыли. Участниками общества

являются: Физическое лицо - 100 % Уставного капитала. Для обеспечения

деятельности Общества Уставный капитал составляет 10000 (десять тысяч) рублей.

1.3 Организационная структура управления

предприятием

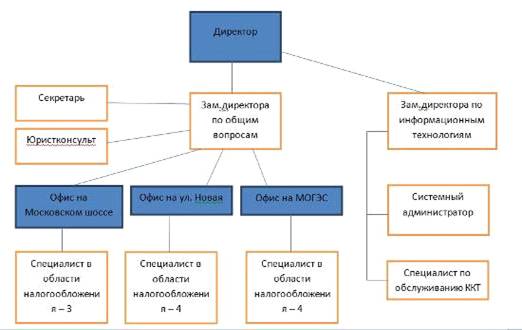

ООО «Областная налоговая консультация» - малое

предприятие, штат которого состоит из двадцати двух человек. В штат входят:

генеральный директор, заместители директора по общим вопросам и информационным

технологиям, секретарь, юрисконсульт, специалисты по налогообложению, системный

администратор, специалист по обслуживанию ККТ. На рисунке 1 представлена

организационная структура ООО «Областная налоговая консультация».

Рис.1. Организационная структура ООО «Областная

налоговая консультация»

Организационная структура линейно-функциональная

- разновидность функциональной структуры. Линейно-функциональная структура

обеспечивает такое разделение управленческого труда, при котором линейные

звенья управления призваны командовать, а функциональные - консультировать,

помогать в разработке конкретных вопросов и подготовке соответствующих решений,

программ, планов.

Заместители директора по общим вопросам и по

информационным технологиям осуществляют влияние на производственные

подразделения формально. Они не имеют права самостоятельно отдавать им

распоряжения. Роль функциональных служб зависит от масштабов хозяйственной

деятельности и структуры управления фирмой в целом. Функциональные службы

осуществляют всю техническую подготовку производства; подготавливают варианты

решений вопросов, связанных с руководством процессом производства.

.4 Виды деятельности предприятия

Согласно регистрационным документам, основными

видами деятельности ООО «Областная Налоговая Консультация» являются:

- оказание консультационных услуг

юридическим и физическим лицам;

- проведение технических,

технико-экономических, финансовых, правовых и иных экспертиз и консультаций,

информационное обслуживание;

- представление интересов

физических, юридических лиц в муниципальных и государственных органах власти;

- оптовая, розничная,

комиссионная торговля;

- посредническая деятельность;

- операции с недвижимостью;

- разработка, проектирование,

создание и сопровождение информационно-аналитических систем;

- транспортные услуги;

- производство товаров народного

потребления и промышленного назначения (изделия из дерева, пластмассы, резины,

металла);

- производство, переработка,

заготовка, закупка у предприятий, организаций и граждан и реализация населению

промышленных, продовольственных товаров и строительных материалов,

сельскохозяйственных продуктов;

- организация и эксплуатация

точек автосервиса и автостоянок;

- организация и эксплуатация

автозаправочных станций;

- торговля ГСМ;

- рекламно-издательская

деятельность;

- маркетинг;

- ремонтно-строительные и

отделочные работы;

- организация и эксплуатация

точек общественного питания (кафе, баров, ресторанов);

- складские услуги;

Общество вправе заниматься иными видами

деятельности, не запрещенными законодательством Российской Федерации.

Отдельными видами деятельности, перечень которых определяется Федеральным

законом, Общество может заниматься только на основании специального разрешения

(лицензии).

.5 Миссия и имидж предприятия

«Областная Налоговая Консультация» - это

сплоченный коллектив сотрудников, которые уже более 10 лет помогают

предпринимателям Рязани. И в 2016 году компания будет справлять 14-летие!

Компания растет и продолжает двигаться вперед!

Уже более 10 лет организация выпускает

«Практическую газету для предпринимателя». Специализировано для малого бизнеса.

Где каждый месяц простым и «человеческим» языком рассказывает предпринимателям

о налогах и не только. Цель выпуска - предупреждение предпринимателей о

новшествах, и возможных проблемах, чтобы налоги не стали для них существенной

статьей расходов. Специалисты кампании регулярно печатаются в

специализированных деловых изданиях города Рязани в качестве экспертов по

вопросам налогообложения и бухгалтерского учета. Например, информацию о

кампании можно увидеть в изданиях: «Совет директоров» № 18, 2013; «Деловая неделя»

№№6, 23, 33, 40 за 2013 год.

У кампании более двухсот постоянных клиентов. Ну

а тех, кто приходит 1-2 раза в год - тысячи. Организация их очень ценит и

старается сделать так, чтобы они зарабатывали больше, но налоги платили

легально и по возможности меньше.

У организации есть отдельно направление, которое

занимается производством печатей, продажей и обслуживание контрольно-кассовой

техники, компьютерного обслуживания предпринимателей, продажа программных

продуктов, а также автоматизацией кафе и магазинов.

2. Финансовый анализ ООО «Областная налоговая

консультация»

.1 Горизонтальный и вертикальный анализ баланса

предприятия

Цель горизонтального и вертикального анализа

финансовой отчетности состоит в том, чтобы наглядно представить изменения,

произошедшие в основных статьях баланса, отчета о прибыли и отчета о денежных

средствах и помочь менеджерам компании принять решение в отношении того, каким

образом продолжать свою деятельность.

Таблица 1-Горизонтальный анализ баланса

предприятия.

|

Показатель

баланса

|

2013

|

2014

|

|

тыс.

руб.

|

тыс.

руб.

|

Отклонение

к предыдущему году, тыс. руб.

|

Темп

роста (2014 к 2013), %

|

|

АКТИВ

|

|

|

|

|

|

1.Внеоборотные

активы

|

0

|

0

|

0

|

0

|

|

2.

Оборотные активы (ОА)

|

4597

|

2470

|

-2127

|

-46,3

|

|

-

запасы

|

3130

|

1278

|

-1852

|

-59,2

|

|

-ндс

|

0

|

0

|

0

|

0

|

|

-

дебиторская задолженность

|

1109

|

1077

|

-32

|

-2,9

|

|

-краткосрочные

фин.вложения

|

200

|

0

|

-200

|

-100

|

|

-

денежные средства

|

157

|

84

|

-73

|

-46,5

|

|

-

прочие оборотные активы

|

1

|

31

|

30

|

3000

|

|

БАЛАНС

(ВБ)

|

4597

|

2470

|

-2127

|

-46,3

|

|

ПАССИВ

|

|

|

|

|

|

3.

Капитал и резервы (СК)

|

4358

|

2140

|

-2218

|

-50,9

|

|

-уставной

капитал

|

10

|

10

|

0

|

0

|

|

-резервный

капитал

|

0

|

0

|

0

|

0

|

|

-

нераспределенная прибыль

|

4358

|

2130

|

-2228

|

-51,1

|

|

4.

Долгосрочные кредиты и займы (ДИ)

|

0

|

0

|

0

|

0

|

|

5.

Краткосрочные обязательства (СК)

|

229

|

330

|

101

|

44,1

|

|

-

кредиторская задолженность

|

229

|

330

|

101

|

44,1

|

|

-доход

будующих периодов

|

0

|

0

|

0

|

0

|

|

БАЛАНС

|

4597

|

2470

|

-2127

|

-46,3

|

Горизонтальный анализ

активов показал, что по сравнению с аналогичными показателями прошлого года

запасы уменьшились на 59,2%; дебиторская задолженность уменьшилась на 2,9%;

денежные средства уменьшились на 46,5%,краткосрочные финансовые вложения стали

равны нуля, т.е. уменьшились на 100%.

Горизонтальный анализ пассивов показал, что за

прошедший период изменения произошли следующие изменения статей пассива

баланса: по сравнению с прошлым годом на 51,1% от итога баланса уменьшилась

нераспределенная прибыль предприятия и на 44,1% увеличилась кредиторская

задолженность.

Таблица 2 - Вертикальный анализ баланса

|

Показатель

баланса

|

2013

|

2014

|

|

тыс.

руб.

|

Изменения

к валюте баланса

|

тыс.

руб.

|

Изменения

к валюте баланса

|

|

АКТИВ

|

|

|

|

|

|

1.Внеоборотные

активы

|

0

|

0,00

|

0

|

0,00

|

|

2.

Оборотные активы (ОА)

|

4597

|

100

|

2470

|

100

|

|

-

запасы

|

3130

|

68,09

|

1278

|

51,74

|

|

-ндс

|

0

|

0,00

|

0

|

0,00

|

|

-

дебиторская задолженность

|

1109

|

24,12

|

1077

|

43,60

|

|

-краткосрочные

фин. вложения

|

200

|

4,35

|

0

|

0,00

|

|

-

денежные средства

|

157

|

3,42

|

84

|

3,40

|

|

-

прочие оборотные активы

|

1

|

0,02

|

31

|

1,26

|

|

БАЛАНС

(ВБ)

|

4597

|

100

|

2470

|

100

|

|

ПАССИВ

|

|

|

|

|

|

3.

Капитал и резервы (СК)

|

4368

|

95,02

|

2140

|

86,64

|

|

-уставной

капитал

|

10

|

0,21

|

10

|

0,41

|

|

-резервный

капитал

|

0

|

0,00

|

0

|

0,00

|

|

-

нераспределенная прибыль

|

4358

|

94,81

|

2130

|

86,23

|

|

4.

Долгосрочные кредиты и займы (ДИ)

|

0

|

0,00

|

0

|

0,00

|

|

5.

Краткосрочные обязательства (СК)

|

229

|

4,98

|

330

|

13,36

|

|

-

кредиторская задолженность

|

229

|

4,98

|

330

|

13,36

|

|

-доходы

будующих периодов

|

0

|

0,00

|

0

|

0,00

|

|

БАЛАНС

|

4597

|

100

|

2470

|

100

|

Вертикальный анализ активов показал, что в

структуре баланса в 2013 году в необоротные активы составили 0%, а оборотные

активы 100%. За исследуемый период произошло уменьшение совокупных активов на

2127тыс. руб. или на 43,3% по сравнению с прошлым годом.

В структуре оборотных активов большую часть

занимают запасы (51,74% от итога баланса). А также значительную долю занимает

дебиторская задолженность, которая составляет 43,6% от итога баланса.

Производственные запасы занимают незначительную часть, всего 4,10% от итога

баланса.

Вертикальный анализ пассивов показал, что в 2014

году на долю собственного капитала предприятия пришлось 86,64% пассивов, а на

долю заемного капитала 13,36% . Причем краткосрочные займы и кредиты в балансе

отсутствуют.

В структуре собственного капитала наибольшую

долю составляет нераспределенная прибыль, а именно 86,23% от итога баланса,

уставный капитал составляет всего 0,41% от итога баланса. В структуре

краткосрочных обязательств на кредиторскую задолженность приходится 13,36% от

итога баланса. В результате проведенного анализа имущества и источников его

формирования можно выделить следующие «плюсы»:

. Высокий удельный вес оборотных активов

это позитивный признак, свидетельствующий о преобладании предметов труда над

средствами труда в имущественном комплексе предприятия.

. Собственный капитал занимает 86,64% от

итога баланса (при норме ≥ 50%),а заемный капитал составляет всего

13,36%, что говорит о низкой зависимости предприятия от заемных источников

финансирования.

Однако в результате анализа были также выявлены

и определенные «минусы»:

. Почти в 2 раза произошло уменьшение

совокупных активов, что говорит о снижении масштабов деятельности предприятия и

о снижении его деловой активности;

. На предприятии отсутствуют внеоборотные

активы, а значит при анализе банком отчетности предприятия с возможностью

предоставления кредита, вероятности выдачи снижается;

. Снижение доли собственного капитала на

8,38%, свидетельствует об ухудшении финансовой устойчивости предприятия;

. Снижение нераспределенной прибыли

больше чем в два раза, говорит о формировании отрицательной чистой прибыли

(убытка) или использовании чистой прибыли.

Горизонтальный и вертикальный анализ финансовой

отчетности предприятия является эффективным средством для исследования

состояния предприятия и эффективности его деятельности. Рекомендации, сделанные

на основе этого анализа, носят конструктивный характер и могут существенно

улучшить состояние предприятия, если удастся их воплотить в жизнь.

.2 Анализ динамики активов и пассивов

предприятия

Информация об активах и

пассивах предприятия содержится в бухгалтерском балансе организации.

Для оценки имущественного

состояния ООО «Областная налоговая консультация» проведем анализ динамики и

структуры его активов и пассивов, используя бухгалтерский баланс организации.

Для установления степени

функционирования производственной деятельности за счет собственных средств

рассчитаем показатель чистые активы (ЧА) и собственный оборотный капитал (СОК).

Собственный оборотный капитал показывает, в какой степени компания зависит от

заемных ресурсов в части финансирования текущей деятельности.

ЧА = Активы (стр.1600) −

Текущие пассивы (стр.1500) - Долгосрочные пассивы (стр.1400) − Акции,

выкупленные у акционеров (стр.1320) (1)

ЧА2013 = 4597 −

229 = 4368

ЧА2014 = 2470 −

330 = 2140

СОК = Оборотные активы (1200) −

Текущие пассивы (стр.1500) (2)

финансовый ликвидность прибыль актив

СОК2013 = 4597 −

229 = 4368

СОК2014 = 2470 −

330 = 2140

Для определения степени

финансирования текущей деятельности за счет собственных средств используем

коэффициент обеспеченности собственными средствами:

Коб.соб.средствами=

СОК/стр.1200 (3)

Коб.соб.средствами2013=

4368/4597=0,95

Коб.соб.средствами2014=

2140/2470= 0,87

Для характеристики способности

предприятия поддерживать и пополнять уровень собственного оборотного капитала

рассчитаем коэффициент маневренности капитала:

Кманевр. =

СОК/стр.1300 (4)

Кманевр2013 =

4368/4368=1

Кманевр2014 =

2140/2140=1

Для характеристики структуры

пассивов рассчитаем коэффициент автономии и коэффициент соотношения заемных и

собственных средств:

КА = Собственный

капитал (стр.1300)/ Общая величина источников средств организации (стр.1700)

(5)

Кз/c= (долгосрочные

пассивы(стр.1400) + (краткосрочные пассивы(стр.1500) / собственный капитал

(стр.1300) (6)

КА2013 =

4368/4597=0,95

КА2014 =

2140/2470=0,87

Кз/c2013=

229/4368=0,05

Кз/c2014=

330/2140=0,15

Изучить способность предприятия расплачиваться

по своим краткосрочным обязательствам при условии благоприятной реализации

запасов поможет расчет коэффициента прогноза банкротства определяется по

формуле:

Кпрог.банкр .= СОК / Валюта баланса

(7)

Кпрог.банкр.2013= 4368/4597= 0,95

Кпрог.банкр.2014= 2140/2470=0,87

Сгруппируем все показатели в таблицу.

Таблица 3 - Показатели анализа структуры и

динамики активов и пассивов

|

Показатель

|

2013

|

2014

|

Изменение

|

|

Чистые

активы

|

4368

тыс.руб.

|

2140

тыс.руб.

|

-2228

тыс.руб.

|

|

Собственный

оборотный капитал

|

4368

тыс.руб.

|

2140

тыс.руб.

|

-2228

тыс.руб.

|

|

Коэффициент

обеспеченности собственными средствами

|

0,95

|

0,87

|

-0,08

|

|

Коэффициент

маневренности

|

1

|

1

|

0

|

|

Коэффициент

автономии

|

0,95

|

0,87

|

|

Коэффициент

соотношения заемных и собственных средств

|

0,05

|

0,15

|

0,1

|

|

Коэффициент

банкротства

|

0,95

|

0,87

|

-0,08

|

ЧА показывает, какими активами компания может

располагать за счет постоянного капитала. ЧА больше уставного капитала, это

значит, что в ходе своей деятельности организация не только не растратила

первоначально внесенные собственником средства, но и обеспечила их прирост.

Показатель СОК у предприятия положительно-высокий,

значит, оно почти не зависит от заемных ресурсов части финансирования текущей

деятельности, т.е. у организации достаточно собственных средств для

финансирования текущей деятельности. Однако в 2014года СОК снизился на

2228тыс.руб.,по отношению к 2013году,что является плохой тенденцией.

Мы видим, что коэффициент соотношения мобильных

и иммобилизованных средств снизился в 2014 году, по сравнению с 2013. Это

значит, что предприятие меньше средств стало вкладывать в оборотные активы.

Также видно, что нет резкого изменения значения данного коэффициента, значит

выяснять причины резкого колебания значения данного коэффициента, путем

внутреннего анализа структуры активов, нет необходимости.

Коэффициент обеспеченности собственными

оборотными средствами (капиталом) является одним из критериев определения

неплатежеспособности предприятия. Его значение в 2013 году снизилось, что

является плохой тенденций, т.к. это значит, что предприятие стало менее

платежеспособным, но это произошло не резко, значит выяснять причины нет

необходимости.

Коэффициент маневренности в 2013 и 2014 годах

лежит выше нормальных границ, и равен 1. Предприятие способно поддерживать и

пополнять уровень СОК, а также предприятие имеет очень высокую возможность

финансового маневра.

Определив коэффициент автономии, мы видим, что

предприятие может покрыть свои обязательства с помощью собственных средств. Но

также мы видим снижение значения данного показателя, что свидетельствует о

снижении финансовой независимости организации.

Коэффициент заемных средств растет, что также

свидетельствует о том, свидетельствует о снижении финансовой независимости

организации. Однако коэффициент гораздо меньше нормального ограничения, а

значит на предприятии высокая финансовая устойчивость и оно независимо от заемного

капитала и обязательств.

Коэффициент прогноза банкротства снижается в

2013 году, что свидетельствует о том, что предприятие испытывает финансовые

трудности.

.3 Анализ финансовой устойчивости предприятия

Для характеристики источников формирования

запасов используется несколько показателей, отражающих различную степень охвата

разных видов источников.

) Наличие собственных оборотных средств.

Ес = стр. 1300 −

(стр.1100+стр.1230) (8)

c.2013

= 4368-1109=3259 c.2014= 2140-1077=1063

) Наличие долгосрочных источников

формирования запасов.

Ет= стр. 1300 +

стр.1400 - (стр.1100 +стр.1230) (9)

Ет.2013 = 4368-1109=3259m.2014

= 2140-1077=1063

) Общая величина основных источников

формирования запасов.

Е∑ = стр.1300 +стр.1400 +стр.1500 −

(стр.1100 +стр.1230) (10)

ЕΣ.2013

= 4597-1109=3488

ЕΣ.2014

= 2470-1109=1361

Трем показателям наличия источников формирования

запасов соответствуют три показателя обеспеченности запасов источниками их

формирования:

) Излишек или недостаток собственных

оборотных средств.

∆с =Ес − (стр.1210 +

стр.1220) (11)

∆ c2013 = 3259-3130= 129

∆ c2014 = 1063-1278= -215

) Излишек или недостаток долгосрочных

источников формирования запасов.

∆т = Еm −

(стр.1210+стр.1220) (12)

∆ т2013 = 3259-3130= 129

∆ т2014 = 1063-1278= -215

) Излишек или недостаток общей величины

основных источников формирования запасов.

∆∑ =

Е∑− (стр.1210

+ стр.1220) (13)

∆ Σ2013

= 3488-3130=358

∆ Σ2014

= 1361-1281=80

Определим финансовую устойчивость предприятия.

Результат представлен в таблице 4.

Таблица 4- Финансовые ситуации по степени их

устойчивости

|

2013

год

|

∆с

|

∆т

|

∆∑

|

|

Абсолютная

устойчивость

|

+

|

+

|

+

|

|

2014

год

|

|

|

|

|

Неустойчивое

состояние

|

−

|

−

|

+

|

Собственные оборотные средства, долгосрочные

источники формировании, а также общая величина основных источников формирования

запасов снижаются в 2014 году. Это значит, что предприятие стало находится в

более плохом финансовом состоянии в 2014 году.

Если обратить внимание на показатели

обеспеченности запасов источниками их формирования, то можно увидеть, что у

предприятия в 2013 году достаточно собственных оборотных средств и долгосрочных

источников формирования запасов, однако в 2013 году по данным показателям

наблюдается недостаток. Наблюдается излишек общей величины основных источников

формирования запасов и в 2013, и в 2014 годах.

На начало года наше предприятие имеет абсолютную

финансовую устойчивость, так как все три показателя обеспеченности запасов

являются положительными. Однако на конец года предприятию присуще неустойчивое

(предкризисное) финансовое состояние. Так как наблюдается недостаток собственных

оборотных средств и долгосрочных источников формирования запасов. Но есть

излишек общей величины основных источников формирования запасов.

.4 Анализ платежеспособности и ликвидности

предприятия

Платежеспособность предприятия

выступает в качестве внешнего проявления финансовой устойчивости. Под

платежеспособностью понимается возможность своевременно погашать наличными

денежными ресурсами платежные обязательства.

Анализ платежеспособности

необходим не только для самого предприятия, но и для его внешних контрагентов.

Например, банки, прежде чем выдать кредит, должны удостовериться в

кредитоспособности заемщика. То же самое должны сделать и другие партнеры

предприятия - поставщики, подрядчики и прочие кредиторы.

Оценка платежеспособности

предприятия производится на основе анализа ликвидности баланса. Последняя

определяется как степень покрытия обязательств предприятия его активами, срок

превращения которых в денежную форму соответствует сроку погашения

обязательств.

Анализ ликвидности баланса

заключается в сравнении средств по активу, сгруппированных по степени их

ликвидности и расположенных в порядке убывания ликвидности, с обязательствами

по пассиву, сгруппированными по срокам их погашения и расположенными в порядке

возрастания сроков.

В зависимости от степени

ликвидности, т.е. скорости превращения в денежные средства, активы предприятия

подразделяются на следующие группы:

А1. Наиболее ликвидные активы - к ним относят

денежные средства предприятия и краткосрочные финансовые вложения;

А2. Быстро реализуемые активы - прочие оборотные

активы;. Медленно реализуемые активы - запасы (вместе с налогом на добавленную

стоимость), дебиторская задолженность;

А4. Трудно реализуемые активы - внеоборотные

активы.

Таблица 5-Показатели активов баланса

|

Вид

актива

|

На

начало периода

|

На

конец периода

|

|

1

|

2

|

3

|

|

Денежные

средства

|

157

|

84

|

|

Краткосрочные

финансовые вложения

|

200

|

-

|

|

Итого

по группе А1

|

357

|

84

|

|

Товары

отгруженные

|

-

|

-

|

|

Прочие

оборотные активы

|

1

|

31

|

|

Итого

по группе А2

|

1

|

31

|

|

Запасы

|

3130

|

1278

|

|

Дебиторская

задолженность

|

1109

|

1077

|

|

НДС

по приобретенным ценностям

|

-

|

-

|

|

Итого

по группе А3

|

4239

|

2355

|

|

Внеоборотные

активы

|

-

|

-

|

|

Расходы

будущих периодов

|

-

|

-

|

|

Долгосрочная

дебиторская задолженность

|

-

|

-

|

|

Итого

по группе А4

|

-

|

-

|

|

Всего

|

4597

|

2470

|

|

|

|

|

Пассивы баланса группируются по степени

срочности их оплаты:

П1. Наиболее срочные обязательства - к ним

относится кредиторская задолженность;

П2. Краткосрочные пассивы - краткосрочные

заемные средства, задолженность участникам (учредителям) по выплате доходов,

прочие краткосрочные пассивы;

ПЗ. Долгосрочные пассивы - долгосрочные кредиты

и заемные средства, доходы будущих периодов, резервы предстоящих расходов и

платежей;

П4. Постоянные (устойчивые) пассивы - статьи

Раздела III баланса.

Таблица 6 - Показатели пассивов баланса

|

Статья

пассива

|

На

начало периода

|

На

конец периода

|

|

1

|

2

|

3

|

|

Кредиторская

задолженность

|

229

|

330

|

|

Итого

по группе П1

|

229

|

330

|

|

Краткосрочные

займы и кредиты

|

-

|

-

|

|

Итого

по группе П2

|

-

|

-

|

|

Долгосрочные

займы и кредиты

|

-

|

-

|

|

Отложенные

налоговые обязательства

|

-

|

-

|

|

Итого

по группе П3

|

-

|

-

|

|

Уставный

капитал

|

10

|

10

|

|

Добавочный

капитал

|

-

|

-

|

|

Резервный

капитал

|

-

|

-

|

|

Нераспределенная

прибыль

|

4358

|

2130

|

|

Задолженность

участникам по выплате доходов

|

-

|

-

|

|

Доходы

будущих периодов

|

-

|

-

|

|

Резервы

предстоящих расходов и платежей

|

-

|

-

|

|

Итого

по группе П4

|

4368

|

2140

|

|

Всего

|

4597

|

2470

|

Баланс считается абсолютно ликвидным, если

выполняются следующие соотношения:А1> П1; А2 > П2; A3 > ПЗ; А4 <

П4.

В нашем случае на начало года все четыре условия

выполняются, а вот на конец года выполняются только три, а именно:(31) > П2

(0);(2355) > П3 (0);(0) < П4 (2140).

А1. Наиболее ликвидные активы - к ним относят

денежные средства предприятия и краткосрочные финансовые вложения;

А2. Быстро реализуемые активы - прочие оборотные

активы;. Медленно реализуемые активы - запасы (вместе с налогом на добавленную

стоимость), дебиторская задолженность;

А4. Трудно реализуемые активы - внеоборотные

активы.

На основе сравнения средств по

активу, сгруппированных по степени их ликвидности и расположенных в порядке

убывания ликвидности, с обязательствами по пассиву, сгруппированными по срокам

их погашения и расположенными в порядке возрастания сроков, можно сделать

вывод, что баланс предприятия ликвиден на 75%. Оно может погасить:

краткосрочные пассивы - краткосрочные заемные средства, задолженность

участникам (учредителям) по выплате доходов, прочие краткосрочные пассивы;

долгосрочные пассивы - долгосрочные кредиты и заемные средства, доходы будущих

периодов, резервы предстоящих расходов и платежей; постоянные (устойчивые)

пассивы - статьи Раздела III баланса, за счет краткосрочных пассивы -

краткосрочных заемных средств, задолженности участникам (учредителям) по

выплате доходов, прочие краткосрочные пассивы, медленно реализуемых активов -

запасов (вместе с налогом на добавленную стоимость), дебиторской задолженности

и трудно реализуемых активов - внеоборотных активов. Но не может погасить

наиболее срочные обязательства - к ним относится кредиторская задолженность, за

счет наиболее ликвидных активов - к ним относят денежные средства предприятия и

краткосрочные финансовые вложения.

Для оценки платежеспособности

предприятия используются три относительных показателя, различающиеся набором

ликвидных активов, рассматриваемых в качестве покрытия краткосрочных

обязательств.

1. Мгновенную платежеспособность

предприятия характеризует коэффициент абсолютной ликвидности.

(14)

(14)

а.л.2013 = 357 / 229

=1,56а.л.2014= 84 /330 = 0,25

2. Платежеспособность предприятия с учетом

предстоящих поступлений от дебиторов характеризует коэффициент уточненной

(текущей) ликвидности.

К т.л= А1

+ А2 / П1 + П2 (15)

К т.л2013 =358/229=1,56, К т.л2014

=115/330=0,35

. Прогнозируемые платежные возможности

организации при условии погашения дебиторской задолженности и реализации

имеющихся запасов (с учетом компенсации осуществленных затрат) отражает

коэффициент покрытия.

(16)

(16)

п2013 =

4597/229=20,07п2014 = 2470/330=7,48

Таблица 7 - Относительные показатели

ликвидности

|

Наименование

показателя

|

на

начало периода

|

на

конец периода

|

Нормированное

значение показателя

|

|

Коэффициент

абсолютной ликвидности

|

1,56

|

0,25

|

.≥0,2

|

|

Коэффициент

покрытия

|

20,07

|

7,48

|

≥

2

|

|

Коэффициент

текущей ликвидности

|

1,56

|

0,35

|

≥

0,7

|

Нормальное ограничение  ,

распространенное в экономической литературе, означает, что каждый день подлежат

погашению 20% краткосрочных обязательств предприятия или, другими словами, в

случае поддержания остатка денежных средств на уровне отчетной даты

(преимущественно за счет обеспечения равномерного поступления платежей от

контрагентов). Краткосрочная задолженность, имеющая место на отчетную дату,

может быть погашена меньше, чем за 1 день в 2013 году, и за 4 дня в 2014 году(1

: 0,25). Коэффициент абсолютной ликвидности лежит выше нормального ограничения,

но снижается в 2014 году, что обозначает, что предприятие ухудшило мгновенную

платежеспособность.

,

распространенное в экономической литературе, означает, что каждый день подлежат

погашению 20% краткосрочных обязательств предприятия или, другими словами, в

случае поддержания остатка денежных средств на уровне отчетной даты

(преимущественно за счет обеспечения равномерного поступления платежей от

контрагентов). Краткосрочная задолженность, имеющая место на отчетную дату,

может быть погашена меньше, чем за 1 день в 2013 году, и за 4 дня в 2014 году(1

: 0,25). Коэффициент абсолютной ликвидности лежит выше нормального ограничения,

но снижается в 2014 году, что обозначает, что предприятие ухудшило мгновенную

платежеспособность.

Коэффициент абсолютной ликвидности в

2013году лежит выше нормального ограничения, но ниже в 2014году, значит

денежные средства и предстоящие поступления от текущей деятельности стали не

покрывать текущие долги, предприятие ухудшило платежеспособность. Коэффициент

абсолютной ликвидности на начало года может оплатить 156% своих краткосрочных

обязательств, а на конец года 25%.

Коэффициент покрытия лежит выше

нормального ограничения, значит предприятие имеет платежные возможности при

условии погашения дебиторской задолженности и реализации имеющихся запасов (с

учетом компенсации осуществленных затрат), но он снижается в 2013 году на

62,73% , а значит снижаются данные описанные выше платежные возможности на

62,73%.

.5 Анализ кредитоспособности предприятия

Хозяйствующие субъекты часто прибегают к услугам

коммерческих банков, чтобы покрыть свою дополнительную потребность в денежных

средствах. В каждой кредитной операции для кредитора присутствует элемент

риска. Определение кредитоспособности клиента представляет собой комплексную

качественную оценку финансового состояния, позволяющую принять обоснованное решение

о выдаче кредита.

Общую оценку кредитоспособности осуществляют в

баллах. Они представляют собой сумму произведений рейтинга каждого показателя

на класс кредитоспособности. Первому классу заемщиков условно присваивают от

100 до 150 баллов; второму классу - от 151 до 250 баллов; третьему классу -

свыше 251 балла. Исходя из величины коэффициентов ликвидности и финансовой

независимости, заемщиков можно условно подразделить на три класса (табл. 8).

Таблица 8 - Классы кредитоспособности заемщиков

|

Коэффициенты

|

Классы

|

|

1

|

2

|

3

|

|

1

|

2

|

3

|

4

|

|

1.

Абсолютной ликвидности

|

Более

0,2

|

0,15-0,2

|

Менее

0,15

|

|

2.

Текущей ликвидности

|

Более

0,8

|

0,5-0,8

|

Менее

0,5

|

|

3.

Общей ликвидности (покрытия)

|

Более

2,0

|

1,0-2,0

|

Менее

1,0

|

|

4.

Финансовой независимости

|

Более

0,6

|

0,5-0,6

|

Менее

0,5

|

Для оценки класса кредитоспособности

воспользуемся показателями ликвидности, рассчитанными в предыдущем подпункте, а

также рассчитаем показатель финансовой независимости:

ф.н.

=П4/(А1 + А2 + А3 + А4) (17)

К ф.н. = 2140 / 2470 = 0,87

На основе рассчитанных показателей, рассчитаем

рейтинг заемщика для предприятия.

Таблица 9 - Расчет рейтинга заемщика

|

Коэффициент

|

Класс

|

Рейтинг

показателей по данным банка, %

|

Сумма

баллов

|

|

1.

Абсолютной ликвидности

|

1

|

30

|

30

|

|

2.

Текущей ликвидности

|

3

|

30

|

90

|

|

3.

Общей ликвидности

|

1

|

20

|

20

|

|

4.

Финансовой независимости

|

1

|

20

|

20

|

|

Итого

|

-

|

100

|

160

|

На основе проведенных расчетов предприятие можно

отнести ко второму классу заемщиков. Кредитование клиентов второго класса

осуществляют на обычных условиях, т. е. при наличии соответствующих форм

обеспечения (залога имущества, договора поручительства, гарантии и т. д.).

Процентные ставки зависят от вида обеспечения, спроса на кредиты на рынке

ссудного капитала, учетной ставки Центрального банка России и других факторов.

3. Анализ прибыли ООО «Областная налоговая

консультация»

.1 Анализ состава, структуры и динамики прибыли

предприятия

Проведем подробный анализ

прибыли и рентабельности на примере ООО «Областная налоговая консультация». Для

анализа воспользуемся Бухгалтерским балансом (Ф1) и Отчетом о

финансовых результатах (Ф2) за 2014 г.

Таблица 10 - Анализ прибыли предприятия

|

№

|

Показатель

|

Код

строки

|

2013

г., тыс.руб.

|

2014

г. тыс.руб.

|

Абсолютное

отклонение (+/-

|

Темп

роста (снижения), %

|

Уровень

к выручке в базисном периоде, %

|

Уровень

к выручке в отчетном периоде, %

|

Отклонение

уровня (+/-)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

1

|

Выручка

|

2110

|

6026

|

7323

|

1297

|

121,52

|

100,0

|

100,0

|

-

|

|

2

|

Себестоимость

продаж

|

2120

|

460

|

565

|

105

|

122,82

|

7,63

|

7,71

|

0,08

|

|

3

|

Валовая

прибыль

|

2100

|

5566

|

6758

|

1192

|

121,42

|

92,37

|

92,29

|

-0,08

|

|

4

|

Коммерческие

расходы

|

2210

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

5

|

Управленческие

расходы

|

2220

|

4231

|

8933

|

4702

|

211,13

|

70,21

|

121,98

|

51,77

|

|

6

|

2200

|

1335

|

-2175

|

-3510

|

-162,92

|

22,16

|

-29,69

|

-51,85

|

|

7

|

Доходы

от участия в других организациях

|

2310

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

8

|

Проценты

к получению

|

2320

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

9

|

Проценты

к уплате

|

2330

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

10

|

Прочие

доходы

|

2340

|

126

|

-

|

-126

|

-

|

2,09

|

-

|

-2,09

|

|

11

|

Прочие

расходы

|

2350

|

121

|

39

|

-82

|

32,23

|

2,01

|

0,53

|

-1,48

|

|

12

|

Прибыль

(убыток) до налогообложения

|

2300

|

1340

|

-2214

|

-3554

|

-165,22

|

22,24

|

-30,22

|

-52,46

|

|

13

|

Текущий

налог на прибыль

|

2410

|

66

|

-73

|

-139

|

-110,61

|

1,09

|

-0,12

|

-1,21

|

|

14

|

В

том числе постоянные налоговые обязательства

|

2421

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

15

|

Изменение

отложенных налоговых обязательств

|

2430

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

16

|

Изменение

налоговых активов

|

2450

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

17

|

Прочее

|

2460

|

-

|

-

|

-

|

-

|

-

|

-

|

-

|

|

18

|

Чистая

прибыль

|

2400

|

1274

|

-2222

|

-3496

|

-174,41

|

21,15

|

-30,34

|

-51,49

|

В 2014 г. чистая прибыль

уменьшилась на 274,41 % по сравнению с 2013 г., что составило 3 496 тыс. руб. А

также уровень прибыли по отношению к выручке уменьшился на 51,49 %.

Таким образом, на основе

рассчитанных данных можно делать следующие выводы.

. Увеличение выручки

говорит о том, что больший доход организация получает от основной деятельности;

Выручка от реализации в отчетном году по сравнению с предыдущим годом возросла

на 1297 тыс. руб. Но в то же время увеличились и расходы по обычным видам

деятельности на 4807 тыс. руб. Это может свидетельствовать о том, что спрос на

продукцию предприятия мог вырасти, улучшилось качество и соответственно

увеличилось количество потребителей продукции.

. Увеличение

себестоимости является отрицательной тенденцией, т.к. он растет более быстрыми

темпами, чем выручка и прибыль, что говорит об ухудшении финансового положения,

необходимо пересмотреть ценовую политику в сторону увеличения цен; Большой спад

показателя прибыль (убыток) от продаж и даже принятие им отрицательного

значения свидетельствует об уменьшении рентабельности продукции и относительном

снижении издержек производства и обращения;

. Снижение показателя

прибыли (убытка) до налогообложения и чистой прибыли, и принятие ими

отрицательного значения также указывает на отрицательные тенденции организации

производства на данном предприятии.

3.2 Анализ рентабельности предприятия

Грамотно проведенный анализ

финансовых результатов предприятия позволит повысить обоснованность

планирования и жесткости нормативов управления, дать оценку достоверности учета

и оперативности контроля, а также будет способствовать обеспечению эффективной

и бесперебойной организации деятельности. Коэффициенты рентабельности можно

исчислять не только по всему объему средств предприятия, но и по ресурсам

отдельных видов (в частности, основным средствам). Необходимую информацию для

оценки экономической эффективности использования основных средств содержит

бухгалтерская отчетность. Рассчитаем показатели рентабельности предприятия.

1. Рентабельность продукции (затрат) показывает

сколько предприятие (организация) имеет прибыли с каждого рубля, затраченного

на производство и реализацию продукции.

рз

= стр.2200/стр.2120*100% (18)

рз2013

= 1335/460*100 = 290,21%рз2014 = -2175/565*100 = -384,96%

. Рентабельность продаж показывает, какую сумму

прибыли получает предприятие с каждого рубля проданной продукции.

Kрп = стр.2200/стр.2110*100% (19)

рп2013

=1335/6026*100 = 22,15%рп2014 = -2175/7323*100 = -29,71%

. Общая рентабельность отчетного периода

показывает, долю прибыли в каждом заработанном рубле. Иными словами, сколько

средств остается у предприятия после покрытия себестоимости продукции, выплаты

процентов по кредитам.

орп

= стр.2300/стр.2110*100% (20)

орп2013

= 1340/6026*100 = 22,24%орп2014 = -2214/7323*100 = -30,23%

. Рентабельность собственного капитала

(финансовая) показывает величину прибыли, которую получит предприятие на

единицу стоимости собственного капитала.

рск

= {(стр.2110 + стр.2320 + стр.2310 + стр.2340)/ (стр.1300нг. + стр.1300кг. +

стр.1530нг. + с1530кг.) /2} * 100% (21)

рск2013

= {6026/(4368+0)*0,5} *100 = 275,92%рск2014 = {7323/(4368+2140)*0,5}

*100 = 225,05%

. Рентабельность актиов (экономическая)

характеризует степень эффективности использования имущества организации,

профессиональную квалификацию менеджмента предприятия. Данный показатель

называют нормой прибыли.

ра

= {стр.2300/(стр.1600 нг. + стр.1600 кг.)/2} * 100% (22)

ра2013

= {1340+/(4597+0)*0,5} *100 = 58,29%ра2014 =

{-2214+/(4597+2470)*0,5} *100 = -62,66%

. Рентабельность чистой прибыли демонстрирует

долю чистой прибыли в объеме продаж.

рчп

= стр.2400/стр.2110 * 100% (23)

рчп2013

= 1274/6026*100 = 21,14%рчп2014 = -2222/7323*100 = -30,34%

. Рентабельность продукции является отражением

отношения прибыли на единицу реализованной продукции.

род

= стр.2400/стр.2120 * 100% (24)

род2013

= 1274/460*100 = 276,96%род2014 = -2222/565*100 = -393,37%

. Рентабельность оборотных активов показывает

сколько рублей прибыли приходится на один рубль, вложенный в оборотные активы.

рок

=стр.2400/стр.1200 * 100% (25)

рок2013

= 1274/4597*100 = 27,71%рок2014 = -2222/2470*100 = -89,96%

Таблица 11 - Показатели, характеризующие

рентабельность

|

Показатель

|

Данные

|

|

2013

г.

|

2014

г.

|

|

Рентабельность

продукции (затрат)

|

290,21%

|

-384,96%

|

|

Рентабельность

продаж (маржа прибыли)

|

22,15%

|

-29,71%

|

|

Общая

рентабельность отчетного периода

|

22,24%

|

-30,23%

|

|

Рентабельность

собственного капитала (финансовая рентабельность)

|

275,92%

|

225,05%

|

|

Рентабельность

активов (экономическая рентабельность)

|

58,29%

|

-62,66%

|

|

Рентабельность

чистой прибыли

|

21,14%

|

-30,34%

|

|

Рентабельность

продукции

|

276,96%

|

-393,37%

|

|

Рентабельность

оборотных активов

|

27,71%

|

-89,96%

|

Рентабельности продукции снизилась в 2014 году,

значит предприятие стало менее эффективно использовать свое имущество, а также

снизило профессиональную квалификацию менеджмента. Снижение показателя

произошло из-за значительного уменьшения чистой прибыли организации.

Рентабельность собственного капитала также

снизилась в 2014 году, значит снизился уровень прибыльности собственного

капитала фирмы, т.е. предприятие получило меньше прибыли, на единицу стоимости

собственного капитала.

Рентабельности продаж снизился в 2014 году, значит

предприятие получило меньшую сумму прибыли с каждого рубля проданной продукции,

а также снизилась валовая рентабельность, значит и валовой прибыли на единицу

выручки предприятие получит меньше.

В целом предприятие стало работать в убыток, по

сравнению с 2013 годом. Все показатели рентабельности приняли отрицательное

значение. Показатель чистой прибыли имеет высокий статус и преимущественное

положение среди других показателей финансового результата. Предприятие в

отчетном году более чем в два раза увеличило управленческие расходы, в связи с

этим значительно снизилась прибыль от продаж и приняло отрицательное значение.

Заключение

Прохождение производственной практики

способствовало приобретению новых навыков, закреплению ранее полученных знания.

В моем случае рассматривалось предприятие ООО «Областная налоговая

консультация».

Финансовое состояния предприятия характеризуется

системой показателей, отражающих состояние капитала в процессе его кругооборота

и способность субъекта хозяйствования финансировать свою деятельность на

фиксированный момент времени. Основными показателями анализа баланса являются:

показатели финансовой устойчивости, рентабельности, оборачиваемости,

ликвидности предприятия.

О глобальных недостатках в работе предприятия

ООО «Областная налоговая консультация» свидетельствует наличие убыточности

предприятия. Анализ показателей финансовой устойчивости и ликвидности

предприятия показал, что за анализируемый период предприятие ухудшило свое

финансовое положение. И для абсолютной ликвидности баланса предприятию

необходимо в активе увеличить наличные денежные средства. Коэффициент

абсолютной ликвидности показывает, что наше предприятие может погасить

немедленно краткосрочные обязательства за счет имеющихся денежных средств.

Обобщая сказанное, можно сделать следующие выводы, что в ООО «Областная

налоговая консультация» за 2014г.:

. Оборотные средства сокращаются, хотя

для улучшения финансового положения желательно их увеличить;

. Обращает на себя внимание крайне низкая

доля денежных средств в общем объеме оборотных средств, что свидетельствует об

их серьезном дефиците;

. Структура пассивов отличается

значительным превышением собственных средств над заемным капиталом;

. Баланс предприятия не обладает

абсолютной ликвидностью;

. Коэффициенты рентабельности

отрицательны. Предприятие работает в убыток, и необходимо что-то менять;

. Восстановить свою платежеспособность в

течение 6 месяцев предприятие не сможет.

Хотелось бы порекомендовать усилить

маркетинговую политику, искать новые рынки сбыта, более активно работать с

дебиторами, особенно, у которых срок возникновения задолженности уже превышает

12 месяцев.

Приобретенный опыт способствует перенесению

полученных знаний на практику в будущем, что положительно скажется на

деятельности предприятия.