Рынок еврооблигаций РФ

МИНИСТЕРСТВО

ОБРАЗОВАНИЯ И НАУКИ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФГБОУ ВПО

«Уральский государственный экономический университет»

Центр

дистанционного образования

Контрольная

работа

по дисциплине: "Государство на рынке ценных

бумаг"

Исполнитель:

студента

Направление Экономика

Ф.И.О Котомцев Антон Сергеевич

Преподаватель: Чилимова Т.А.

Екатеринбург

- 2014

1. Рынок российских еврооблигаций:

сущность, цели и особенности функционирования. Современные тенденции развития

рынка еврооблигаций РФ

Еврооблигации. Участники и инфраструктура рынка

еврооблигаций. Еврооблигации РФ

ЕВРООБЛИГАЦИИ - разновидность ценных бумаг в виде

купонных облигаций, выпускаемых эмитентом в целях получения долгосрочного займа

на еврорынке. Рынок еврооблигаций возник в начале 1970-х гг., их выпуск

осуществили крупные международные банки. Гарантирование и размещение этих

облигаций в ряде стран осуществляется обычно международным банковским

синдикатом.

Основными операторами на рынке еврооблигаций выступают

крупнейшие банки и компании по ценным бумагам.

Изначально рынок еврооблигаций был рынком

нерегулируемым. Необходимость выработки правил игры привела к созданию ISMA и

связанной с ней группы Международной ассоциации первичных дилеров

(International Primary Market Association). В начале 90-х годов в ISMA

насчитывалось 866 членов, в том числе 166 из Великобритании, 138 - из

Швейцарии, 57 - из Германии, 60 - из Люксембурга. Штаб-квартира ISMA находится

в Швейцарии, однако, большая часть работы проводится в Лондоне, где расположен

секретариат.предоставляет всем заинтересованным лицам информацию по рынкам

евробумаг, а также проводит образовательные семинары с выдачей дипломов для

работы на международных фондовых рынках.

Поскольку основным центром торговли еврооблигациями

был и остается Лондон, деятельность ISMA в основном осуществляется в Сити.

Согласно законодательству Великобритании, ISMA, с одной стороны, имеет статус

специальной биржи, а с другой, признается Советом по ценным бумагам и фьючерсам

(SFA) международной само регулируемой организацией, в ведении которой находится

рынок евробумаг.

Профессиональные участники рынка евробумаг,

действующие в Лондоне, обязаны соответствовать всем требованиям регулирующих

органов этой страны, в первую очередь Управления по ценным бумагам и

инвестициям SIB - Securities and Investment Board и Совета по ценным бумагам и

фьючерсам SFA - Securities and Futures Authority.

Для выхода на рынок, самое главное - получить рейтинг.

Основными рейтинговыми агентствами, чей результат является общепризнанным для

кредиторов, являются Moody's, Standard & Poor's и The Fitch IBCA.

Рассмотрим процесс кредитования Moody's.

По сути, рейтинг представляет собой мнение о

способности и юридической обязанности эмитента производить своевременные

выплаты по основной части и процентам по ценным бумагам долгового характера.

В эту группу финансовых инструментов входят облигации,

некоммерческие бумаги (необеспеченные ценные бумаги) и привилегированные акции.

Предназначение рейтинга - ранжировать в рамках единой последовательной системы

относительные уровни риска долговых обязательств и их эмитентов.

Таким образом, речь идет об анализе возможности

эмитента получать достаточные доходы в будущем.

Принимая во внимание, что срок жизни долгосрочных

облигаций составляет более 15 лет, можно получить представление об уровне и

специфике подобного анализа.

Процесс рейтингования проходит шесть последовательных

стадий.

. Анализ.

. Предварительная встреча.

. Встреча с руководством.

. Принятие рейтингового решения.

. Сообщение рейтинга.

. Мониторинг рейтинга.

По форме рейтинг представляет собой рейтинг,

содержащий от одного до трех внутренних символов. Для различных типов

финансовых инструментов существует своя система обозначения. Специалистам в

области финансов хорошо известна система рейтингования долгосрочных облигаций.

Символы Ааа (ценные бумаги минимального риска) и С (наиболее рискованные

облигации) стали синонимичны выражению "от А до Я" в мире финансов.

Рейтинги по уровню риска подразделяются на два разряда

- инвестиционные и спекулятивные. Правительства некоторых стран используют

градацию рейтингов в процессе регуляции финансового рынка. В частности, в США

предприятиям, привлекающим средства частных лиц, запрещено инвестировать в

ценные бумаги спекулятивного разряда.

Для большинства российских предприятий еврооблигации -

эффективный инструмент привлечения финансирования. Но на еврорынок допускаются

только серьезные и стабильные в финансовом отношении заемщики. Процедура выхода

на еврорынок достаточно сложная и длительная, поэтому выход на рынок еврооблигаций

могут позволить себе только стабильные и надежные российские компании,

обладающие достаточным объемом денежных средств.

Выход на международный фондовый рынок ценных бумаг

значительно увеличивает возможности России по привлечению иностранного капитала

и устойчивых инвесторов. Эта возможность обеспечивает стабильный доступ на

международные рынки капиталов.

Выпуск еврооблигаций позволяет ведущим российским

компаниям вливаться в мировую финансовую систему. В основе спроса на российские

еврооблигации лежат фундаментальные факторы, в том числе повышение доверия к

России как к заемщику в связи со стабилизацией макроэкономической и

политической ситуации в стране, несмотря на кризис.

Одним из важнейших факторов популярности еврооблигаций

среди инвесторов является то, что выпуск еврооблигаций, в отличие от акций, не

приводит к «размыванию» акционерного капитала.

Размер рынка еврооблигаций измеряется сотнями

миллиардов долларов. На данный момент это единственный способ привлечения

долгового финансирования в таких объемах, где объем займа, может колебаться от

100 млн. до 1 млрд. долларов. Также необходимо отметить относительно низкую

стоимость заимствования, что выгодно для компаний.

Наименее рискованный долговой инструмент -

Еврооблигации Российской Федерации, которые имеют большой спектр сроков до

погашения.

Как правило, доходность суверенных облигаций отражает

уровень риска инвестирования в РФ. Доходность корпоративных еврооблигаций

крупнейших российских компаний складывается из купонного дохода и определенного

дисконта при покупке.

2. Рынок евробумаг РФ: современное

состояние, проблемы и перспективы развития

Еврооблигации занимают важное место в планах

российских заемщиков, а также в планах профессиональных участников финансовых

рынков. Значение данного сегмента международного рынка капиталов трудно

переоценить: именно на этом рынке можно привлечь значительные и дешевые ресурсы

на длительный срок. За последнее время на рынке российских еврооблигаций

произошли значительные изменения. Одним из наиболее заметных событий стало

возникновение внутреннего биржевого рынка еврооблигаций. В связи с этим

представляется интересным оценить преимущества организованной торговли

еврооблигациями на внутреннем рынке, а также перспективы его развития.

Значение рынка еврооблигаций для российских эмитентов

Несмотря на присвоение России одним из мировых

рейтинговых агентств рейтинга инвестиционного уровня, с точки зрения

иностранных инвесторов, обязательства российских эмитентов относятся к ценным

бумагам формирующихся рынков (emerging markets). В целом торговля

еврооблигациями формирующихся рынков ведется согласно принятым процедурам.

Однако в силу специфики данных инструментов существуют определенные

особенности, а также стандарты торговли для различных классов активов.

Эмиссия еврооблигаций позволяет эмитенту добиться

следующих преимуществ по сравнению с другими источниками финансирования:

снижение издержек на привлечение средств (за счет

меньших расходов на подготовку документации и выполнение юридических

формальностей);

упрощение или отсутствие требований, предъявляемых к

эмитенту или к направлениям использования полученных средств;

возможность привлечь финансовые ресурсы в приемлемой

форме из-за разнообразия применяемых инструментов;

существенный выигрыш в оптимизации налогообложения.

Эффективный выход российских эмитентов на еврорынок

возможен при строгом соблюдении принятых на этом рынке правил и процедур.

Только таким образом можно рассчитывать на привлечение долгосрочного

финансирования в больших объемах на внешнем рынке.

Первый этап выхода российских эмитентов на рынок

еврооблигаций, начавшийся в 1996 г. с размещения 5-летних облигаций Российской

Федерации, закончился в августе 1998 г. на значительно менее оптимистической

ноте. Однако за последние несколько лет конъюнктура рынка российских

еврооблигаций имела положительную динамику, что объясняется неукоснительным

исполнением Россией своих обязательств по внешним займам и стабильностью

макроэкономических и политических процессов в стране. Российские еврооблигации

в настоящее время являются одними из наиболее привлекательных инструментов для

вложений на развивающихся рынках. В целом можно сделать вывод о начале второго

этапа массового выхода российских заемщиков на международный рынок ценных

бумаг.

Многие российские корпорации и банки разместили

выпуски еврооблигаций. Отличие данного этапа от предыдущего состоит в том, что

сейчас российские заемщики выходят на внешний рынок при практически

сформировавшемся рынке внутренних заимствований. Так, большинство крупных

корпоративных заемщиков имеют программу выпуска векселей, в российских условиях

практически заменяющих рынок коммерческих бумаг, многие эмитенты выпустили

рублевые облигации.

Основные преимущества использования еврооблигаций для

российских заемщиков остаются по существу прежними:

дешевизна по сравнению с внутренними ставками;

длительные сроки при отсутствии долгосрочных ресурсов

на внутреннем рынке;

многообразие и сложность доступных инструментов;

формирование позитивного имиджа эмитента.

Еврорынок может дать российским заемщикам значительные

преимущества, поскольку стоимость привлечения внутренних ресурсов обходится

дороже, что связано с уровнем процентных ставок в РФ и динамикой курса рубля к

доллару. Кроме того, на внутреннем рынке существуют ограничения по объему и

срокам привлечения денежных средств. Однако внешние заимствования доступны

только для крупных и известных компаний. Работа с международными ценными

бумагами, в том числе с еврооблигациями российских эмитентов, имеет большое

значение для российских банков и инвестиционных домов. Доступ на этот

преимущественно внебиржевой рынок получают крупные профессиональные участники,

обладающие значительной ресурсной базой и солидной репутацией. Главной

тенденцией развития рынка долговых ценных бумаг российских эмитентов на протяжении

уже нескольких лет является снижение доходности до погашения облигаций. Данная

тенденция характерна как для внутренних ценных бумаг, так и для облигаций,

номинированных в иностранных валютах.

Среди основных тенденций на рынке российских

еврооблигаций можно отметить увеличение оборотов и объема клиентских операций.

Многие российские профессиональные участники активизируют свои операции с

евробумагами, существует устойчивый и растущий спрос на еврооблигации со

стороны резидентов РФ - юридических и физических лиц. Внутренний организованный

рынок евробумаг. Создание внутреннего рынка евробумаг не стало распространенным

явлением в мировой практике, хотя есть прецеденты успешного развития данного

сегмента (например, внутренний рынок еврооблигаций в Казахстане). Рынок

евробумаг - это внебиржевой рынок вне государственных границ, где основными

участниками выступают крупные инвестиционные банки, а объемы сделок, как

правило, значительно превышают 1 млн. долл. США.

Кроме того, количество дилеров (маркет-мейкеров) этого

рынка невелико по определению, поскольку порог выхода на рынок для любого

участника очень высок: необходимо иметь счета в международных клиринговых

центрах, а также инфраструктуру и квалифицированный персонал для проведения

торговых операций. Тем не менее организация внутреннего рынка еврооблигаций

может стать полезным нововведением, некоторые сегменты этого рынка будут

особенно интенсивно развиваться. С нашей точки зрения, биржевой рынок евробумаг

может оказаться востребованным: для проведения операций российскими банками и

брокерскими компаниями по поручениям своих клиентов - резидентов Российской

Федерации (как юридических, так и физических лиц); для торговых операций

небольшого объема с использованием инфраструктурной базы биржевой площадки, а также

технологии поставки против платежа расчетного депозитария по сделкам между

российскими участниками рынка еврооблигаций.

Внутренний рынок евробумаг интересен различным

участникам финансового рынка, поскольку он дает возможность: клиентам -

резидентам РФ - легально инвестировать свои денежные средства в высоконадежные

и ликвидные активы с доходностью в иностранной валюте; российским эмитентам

еврооблигаций - расширить состав потенциальных инвесторов за счет внутреннего

спроса; банкам и профессиональным участникам рынка ценных бумаг - расширить

спектр операций на новом сегменте емкого рынка, а также предложить новые услуги

своим клиентам.

Возникновение в России внутреннего организованного

рынка еврооблигаций стало возможным благодаря изменениям в нормативных актах,

касающихся валютного контроля. В результате этих изменений «приобретение и

отчуждение резидентами через уполномоченные банки на организованном рынке

ценных бумаг за иностранную валюту выпущенных резидентами эмиссионных ценных

бумаг, номинированных в иностранной валюте», осуществляется без разрешения

Банка России. Необходимо отметить, что изменения в области валютного

законодательства касались исключительно подзаконных актов, а именно,

нормативных актов и писем Банка России, прежде всего Положения №152-П от 17

сентября 2001 г. Однако они жестко ограничили перечень обращаемых инструментов.

В настоящее время участники рынка могут заключать сделки только с федеральными

еврооблигациями, поскольку эмитент этих ценных бумаг должен являться резидентом

Российской Федерации. Облигации корпораций и банков, а также некоторых

субъектов РФ были эмитированы специальной компанией, зарегистрированной за

рубежом, и поэтому не являющейся резидентом России. Исходя из этого, можно

сделать вывод, что для организации обращения евробумаг корпоративных заемщиков

этих изменений недостаточно.

В 2003 г. был принят новый Федеральный закон «О

валютном регулировании и валютном контроле». В данном законе совершенно другая

идеология определения понятия «валютных ценностей»: все ценные бумаги поделены

на внешние и внутренние. Внутренние - это те, что выпущены резидентами и

номинированы в рублях, внешние - все остальные. Именно они и относятся к

валютным ценностям. Такой подход к классификации валютных ценностей

предполагает новые значительные изменения в подзаконных актах, поэтому пока

нельзя сказать, когда начнется обращение на российских биржах евробумаг

корпоративных заемщиков. Необходимо отметить, что данная проблема является

частью общей задачи - организации обращения ценных бумаг иностранных эмитентов

на биржевых площадках РФ.

Международные ценные бумаги на российском фондовом

рынке.

Необходимость интеграции российского финансового рынка

в мировой не подвергается сомнению. Для этого необходимо постепенно открывать

внутренний рынок капиталов как для иностранных инвестиций, так и для внутренних

инвестиций в иностранные активы. Концепция создания международного сектора на

внутреннем финансовом рынке заложена в качестве одного из направлений

экономического развития на 2002-2004 гг., определенных правительством: «В

перспективе необходимо законодательно закрепить возможность обращения

иностранных ценных бумаг и депозитарных расписок на российском фондовом рынке.

На первом этапе целесообразно ограничить участие иностранных эмитентов на российском

рынке условием допуска российских эмитентов на соответствующие национальные

рынки».

Необходимо в качестве одного из элементов политики

валютной либерализации создать на внутреннем фондовом рынке страны

международный сектор, т.е. сформировать в Российской Федерации организованный

рынок ценных бумаг российских и иностранных эмитентов, номинированных в

иностранной валюте. Пилотным проектом формирования международного сектора стала

организация обращения еврооблигаций Правительства РФ на ведущих биржах страны.

И хотя это не иностранные ценные бумаги, однако номинированы они в иностранной

валюте. Резиденты РФ получили возможность диверсифицировать свои вложения,

покупая активы в иностранной валюте, а эмитент еврооблигаций расширил круг

своих инвесторов.

Для большинства российских инвесторов участие на

зарубежных рынках капиталов может оказаться труднодоступным и дорогостоящим

делом. Более предпочтительна для них деятельность в рамках инфраструктуры

отечественного рынка ценных бумаг. Исходя из интересов различных категорий

инвесторов и профессиональных участников, рынок ценных бумаг иностранных

эмитентов может быть организован на основе следующих схем:

прямой допуск иностранных ценных бумаг на территорию

России;

выпуск и обращение российских депозитарных расписок

(РДР).

Депозитарные расписки представляют собой

распространенный в мировой практике инструмент. Это - универсальный механизм,

позволяющий организовать обращение ценных бумаг за пределами юрисдикции, где

был проведен их выпуск. Упрощенно депозитарные расписки можно рассматривать как

ценные бумаги, удостоверяющие права их владельца в отношении базисного актива

(ценные бумаги и другие активы иностранного происхождения).

Эмитенты депозитарных расписок - депозитарии,

осуществляющие свою деятельность на национальном фондовом рынке. Им же

передаются права на соответствующее количество ценных бумаг, выпущенных за

рубежом. Хранителями базисных активов являются депозитарии в иностранных

государствах. Важно отметить, что при любой схеме допуска иностранных ценных бумаг

на российский фондовый рынок необходимо установить особые условия их размещения

и обращения на территории Российской Федерации. Возможно, такой допуск надо

предусмотреть для ценных бумаг тех государств, регуляторы рынка ценных бумаг

которых заключили соглашение о взаимодействии с ФКЦБ России (например, США,

Великобритания, Германия, Украина, Узбекистан).

Прямой допуск ценных бумаг иностранных эмитентов к

обращению на российском рынке является естественной альтернативой выпуску

депозитарных расписок. В этом случае российские инвесторы смогут покупать

иностранные активы на российских торговых площадках (а в общем случае и на

внебиржевом рынке) и хранить их в российских депозитариях. Организация прямого

обращения может уменьшить расходную часть всей системы торговли и расчетов, в

конечном итоге снизив издержки для инвесторов. Данная схема исключает

промежуточное звено депозитарий - эмитент РДР, что устраняет разнообразные

риски, связанные с этим финансовым учреждением (например, риск его

банкротства).

Многие развитые фондовые рынки обходятся без

национальных депозитарных расписок, допуская возможность обращения на них

ценных бумаг, эмитентами которых являются резиденты других государств. Можно

предположить, что использование сложного механизма депозитарных расписок

приведет к затруднению допуска иностранных ценных бумаг на российский фондовый

рынок.

Важным условием допуска иностранных ценных бумаг на

российский фондовый рынок должно стать соблюдение ряда требований. Среди

возможных критериев следует назвать включение данных ценных бумаг в листинг

крупнейших западных бирж, учет прав на них в ведущих международных

депозитарно-клиринговых системах.

Основные направления развития рынка.

В целом итоги развития внутреннего организованного

рынка евробумаг за полтора года с начала торговли можно оценить как

положительные.

Первые сделки с еврооблигациями на биржевых площадках

состоялись менее чем через полгода после выхода в свет изменений в

законодательстве, сделавших возможной биржевую торговлю этими инструментами. На

рынке появляются новые инструменты, непрерывно совершенствуется инфраструктура

торговли и расчетов по результатам операций. Обобщая результаты развития рынка,

достигнутые на настоящий момент, необходимо отметить следующие тенденции и

факты:

данный сегмент развивается на нескольких самых крупных

биржевых площадках страны, обладающих серьезным интеллектуальным, финансовым,

лоббистским и инфраструктурным потенциалом;

объемы торговли имеют четкую тенденцию к увеличению,

при этом все большее количество сделок носит рыночный характер; внутренний

рынок еврооблигаций привлекает пристальное и конструктивное внимание

регулирующих органов;

велико внимание профессиональных участников к данному

рынку, многие из них начали предлагать услуги по допуску на этот рынок своим

клиентам.

Кроме того, следует отметить большой потенциал

внутреннего рынка ценных бумаг, номинированных в иностранной валюте, для

институциональных инвесторов. Пенсионные и паевые фонды, страховые и

управляющие компании получают возможность диверсифицировать свои активы,

правительство - интенсифицировать усилия в области банковской и пенсионной

реформы. В свою очередь, российские эмитенты могут расширить состав своих

инвесторов за счет внутреннего инвестиционного спроса, который имеет тенденцию

к постоянному и существенному увеличению.

И хотя львиная доля оборота еврооблигаций, вне всякого

сомнения, будет по-прежнему приходиться на внебиржевой международный рынок,

внутренний организованный рынок может оказаться востребованным для ряда

операций российских профессиональных участников, прежде всего для проведения

клиентских операций. Основными направлениями развития и совершенствования

внутреннего биржевого рынка еврооблигаций в ближайшее время будут следующие:

расширение списка ценных бумаг, торгующихся на

биржевом рынке, за счет еврооблигаций субъектов РФ и еврооблигаций

корпоративных заемщиков;

внедрение новых типов сделок с евробумагами,

расширение спектра инструментов за счет различных производных на еврооблигации,

введение расчетов по сделкам в различных валютах, в том числе в российских

рублях;

увеличение интереса профессиональных участников рынка

к данному сегменту и развитие технологий предоставления их клиентам -

резидентам РФ услуг по технологичному и удобному доступу на этот рынок.

Наиболее перспективно развитие торговли евробумагами

российских корпоративных заемщиков. Трудности здесь возникают из-за

несовершенства российского законодательства, регулирующего внешние займы российских

корпораций и субъектов РФ. Так, большинство еврооблигаций регионов и российских

корпораций эмитировано от имени дочерней иностранной компании. Некоторые

выпуски еврооблигаций представляют собой спонсированные эмиссии, где эмитентом

формально является иностранный инвестиционный банк, а обязательства

гарантированы российской компанией или банком.

Целью дальнейших усилий участников рынка и

организаторов торговли должно стать создание на российских биржевых площадках

полноценного международного сектора ценных бумаг, где, помимо иностранных

выпусков российских компаний, участники могли бы проводить операции с ценными

бумагами иностранных эмитентов. Россия может получить значительную выгоду,

открыв свой внутренний рынок капиталов иностранным эмитентам и ценным бумагам,

номинированным в иностранной валюте. Обращение таких ценных бумаг, выпущенных

как иностранными, так и российскими эмитентами, позволит добиться следующих

целей:

увеличение притока прямых инвестиций, поскольку

капитал, полученный иностранными компаниями на российском рынке, как правило,

реинвестируется в российскую экономику;

инвестирование сбережений российских компаний и

физических лиц в российский фондовый рынок, который будет служить эффективным

посредником между инвесторами и реальным сектором;

снижение рисков инвестиций широкого круга российских

инвесторов вследствие диверсификации их активов в пользу более надежных;

укрепление доверия иностранных инвесторов и

инвестиционных банков к российскому финансовому рынку;

развитие инфраструктуры российского финансового рынка

в области обращения, учета и расчетов по сделкам со сложными инструментами.

В долгосрочном плане это будет содействовать

интеграции российского финансового рынка в мировой рынок и выравниванию

процентных ставок по российским и иностранным государственным бумагам, что, в

свою очередь, приведет к удешевлению обслуживания государственного долга.

Важным этапом создания рынка ценных бумаг, номинированных в иностранной валюте,

должна стать интеграция фондовых рынков стран СНГ (в том числе ЕЭП),

привлечение на российский финансовый рынок наиболее крупных эмитентов из стран

ближнего зарубежья.

Необходимо интенсифицировать усилия на

законотворческой работе. Следует внести изменения в закон «О рынке ценных

бумаг», касающиеся порядка регистрации проспектов эмиссии и порядка допуска

иностранных эмитентов на фондовый рынок, а также полномочий ФКЦБ России по

регулированию данного сегмента рынка. Представляется, что на первом этапе

целесообразно развивать схему прямого доступа иностранных эмитентов на

российский фондовый рынок. Прежде всего это должно касаться ценных бумаг,

которые являются по своему происхождению российскими (например, выпуски

еврооблигаций российских компаний).

Схема с участием РДР требует более полной проработки и

одномоментного внесения серьезных изменений в законодательные акты, в то время

как схему прямого доступа можно развивать путем внесения точечных изменений в

действующее законодательство и подзаконные акты.

Импульсом к развитию рынка стала бы организация

расчетов по итогам торгов с еврооблигациями не только в долларах США, но и в

других валютах. Прежде всего это евро и российский рубль. Организация рынка

еврооблигаций с расчетами в национальной валюте хотя и сопряжена с некоторыми

трудностями, но позволит привлечь на этот рынок новые категории

инвесторов-резидентов. В этой связи нельзя не отметить инициативу Банка России

по включению еврооблигаций в ломбардный список.

Для этой цели на ММВБ появится возможность проведения

операций репа с еврооблигациями Правительства РФ с Банком России с расчетами в

национальной валюте.

Преимущества еврооблигаций

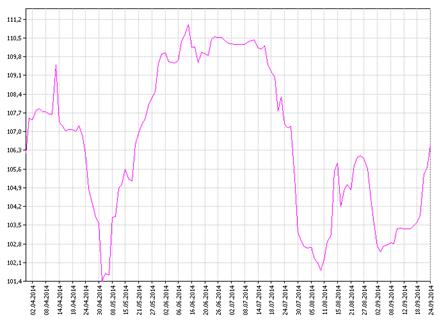

Таблица 1 - Динамика цен российских еврооблигаций за

последние 6 месяцев

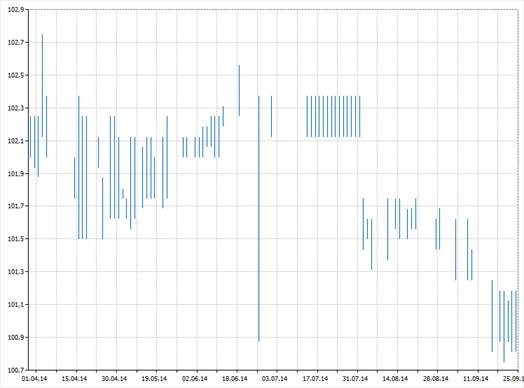

Таблица 2 - Внебиржевые котировки российских

еврооблигаций в банках Москвы - 25.09.2014

Таблица 3 - Покупка валюты населением с 2010 - 2013

год

3. Распределить следующие объекты

государственной собственности по имущественному составу: Дворцовый комплекс

Кремля, контрольный пакет акций ОАО «Газпром», находящийся в собственности

государства, ФГБОУ «Уральский государственный экономический университет»,

муниципальная больница №1, земельные угодья Ильменского заповедника. Заполнить

таблицу, аргументировать свой выбор

|

Государственная

собственность (по имущественному составу)

|

|

Государственная казна

|

Имущество, закрепленное на

вещном праве

|

|

За подведомственными

организациями отраслевых и территориальных органов власти на правах:

хозяйственного ведения, оперативного управления, бессрочного безвозмездного

пользования

|

За частными и юридическими

лицами на правах: аренды, доверительного управления, концессии

|

|

Дворцовый комплекс

Кремля, контрольный пакет акций ОАО «Газпром», находящийся в собственности

государства, ФГБОУ «Уральский государственный экономический университет»

муниципальная больница №1

|

земельные угодья

Ильменского заповедника.

|

|

4. Дать краткую историю и

характеристику ОВОЗ и заполнить таблицу

заём рынок еврооблигация

Государственные ценные бумаги - это источник

финансирования расходов государства, территориально-административных органов

управления, муниципалитетов; форма вложений денежных средств физическими и

юридическими лицами и способ получения ими доходов от этих вложений.

|

Облигации внешнего

облигационного займа (ОВОЗ)

|

|

Эмитент

|

государственная,

корпоративная, выпущенная частным лицом, как вексель или чек

|

|

Форма эмиссии

|

это установленная ФЗ «О

РЦБ» последовательность действия эмитентов по 1-му размещению эмиссионных

ценных бумаг, т.е. их отчуждения 1-ым владельцем путём заключения

гражданско-правовых сделок. Этапы эмиссии ценных бумаг: 1) принятие эмитентом

решения о размещении эмиссии ценных бумаг; 2) утверждение решения о выпуске

эмиссии ценных бумаг; 3) государственная регистрация выпуска цен бумаг; 4)

размещение эмиссионных ценных бумаг; 5) государственная регистрация отчёта об

итогах выпуска эмиссии цен бумаг.

|

|

Вид облигации

|

- долевые (обслуживают

отношения совладения: акция, пай инвестиционного фонда); - долговые

(обслуживают отношения займа: облигация, вексель, чек и др.); - производные

(удостоверяют право на приобретение другой ценной бумаги в будущем).

|

|

Валюта займа

|

В любой

|

|

Номинал

|

100, 1000,10 000

|

|

Срок обращения

|

- краткосрочные,

выпускаемые на срок обычно до 1 года; - среднесрочные, срок обращения которых

растягивается на период обычно от 1 до 5 - 10 лет; - долгосрочные, т.е.

имеющие срок обращения обычно свыше 10 - 15 лет. - бессрочно.

|

|

Форма дохода

|

купля-продажа, вручение,

уступка прав

|