Коммерческий анализ инвестиционного проекта

КУРСОВОЙ ПРОЕКТ

По дисциплине

Оценка инвестиционных проектов

Тема:

Коммерческий анализ инвестиционного

проекта

Оглавление

Введение

.

Прединвестиционные исследования проекта

.1

Теоретические основы оценки инвестиционных проектов

.2

Исследование возможностей инвестирования проекта

.2.1 Описание

проекта

.2.2

Сравнение регионов

.3

Коммерческий анализ инвестиционного проекта

.4

Технический анализ инвестиционного проекта

.

Экономический анализ инвестиционного проекта

.1 Оценка

эффективности двух инвестиционных проектов

.2 Расчет

денежных потоков от операционной, инвестиционной и финансовой деятельности и

оценка финансовой обоснованности проекта

. Сравнение

двух инвестиционных проектов различной продолжительности

. Оценка

эффективности портфельного инвестирования

.1 Проекты

поддаются дроблению

.2 Проекты не

поддаются дроблению

.3 Портфель

на 2 года

. Оценка

влияния инфляции и цены капитала на эффективность проекта

. Оценка

проектов в условиях рационирования капитала

Анализ рисков

проекта

.1 Анализ

рисков проекта с помощью дерева решений

.2 Анализ

рисков проектов методом сценариев

Заключение

Библиографический

список

Введение

Актуальность данной работы очевидна, так как инвестиционная деятельность

в той или иной степени присуща любому предприятию. А для того, чтобы принять

верное решение необходимо уметь предугадать будущее проекта, то есть оценить

преимущества и недостатки, оценить риски и т.д. В данной работе рассмотрены

основные методы по оценки инвестиционных проектов.

Цель работы - приобрести практический опыт и закрепить теоретическую

часть по пройденному курсу оценка инвестиционных проектов.

Задачи:

· провести коммерческий анализ инвестиционного проекта;

· провести технический анализ инвестиционного проекта;

· оценить эффективность двух инвестиционных проектов;

· оценить общественную эффективность проекта;

· оценить коммерческую эффективность проекта в целом;

· оценить эффективность с позиции кредитора;

· оценить эффективность с позиции акционера;

· сравнить два инвестиционных проекта разной продолжительности;

· оценить эффективность портфельного инвестирования;

· оценить влияние инфляции и цены капитала на эффективность

проекта;

· оценить проекты в условиях рационирования капитала;

· проанализировать риски проектов.

Инвестиции создают возможности для развития предприятия от создания новых

производств до расширения, модернизации имеющихся технологий и оборудования,

перепрофилирования деятельности. Инвестиции могут осуществляться в товарные

запасы, в человеческий капитал, в исследования и разработки, в финансовые

активы.

Инвестиции выражают все виды имущественных и интеллектуальных ценностей,

которые вкладываются в объекты предпринимательской деятельности, в результате

которой образуется прибыль (доход) или достигается социальный эффект.

Инвестиционная деятельность - вложение инвестиций и осуществление практических

действий для получения прибыли или иного полезного эффекта [2;57].

Источники финансирования инвестиций (пассив баланса) - собственные

(нераспределенная прибыль) и привлеченные средства (кредиты банков, займы

юридических лиц, авансы, полученные от заказчиков проектов). Следовательно, при

рассмотрении понятия «инвестиции» следует ответить на три основных вопроса: Кто

инвестор? Что он вкладывает? С какой целью и куда?

Управление инвестициями и оценка их эффективности ставит своей целью

обеспечить наиболее целостное и сбалансированное развитие предприятия с точки

зрения достижения им конкурентных преимуществ. Задача оценки эффективности

состоит в сопоставлении сегодняшних вложений с потенциальными будущими доходами

с учетом различных факторов внешне и внутренней среды [3;74].

Темпы роста объема инвестиций зависят от ряда факторов. Прежде всего,

объем инвестиций зависит от распределения получаемого дохода на потребление и

накопление (сбережение). Рост доходов граждан вызывает повышение доли,

направляемой на сбережения, которые являются источником инвестиционных

ресурсов. Следовательно, рост доли сбережений в общем доходе вызывает

увеличение объема инвестиций, и наоборот. На объем инвестиций оказывает влияние

ожидаемая норма прибыли, так как прибыль является основным побудительным

мотивом для них. Чем выше ожидаемая норма прибыли, тем больше объем инвестиций,

и наоборот. Существенное влияние на объем инвестиций оказывает ставка ссудного

процента, так как в процессе инвестирования используются не только собственные,

но и заемные средства. Если норма ожидаемой чистой прибыли оказывается выше

средней ставки ссудного процента, то такие вложения выгодны для инвестора.

Поэтому рост процентной ставки вызывает снижение объема инвестиций в экономику

страны. На объем инвестиций также влияет предполагаемый темп инфляции. Чем выше

этот показатель, тем в большей степени будет обесцениваться будущая прибыль

инвестора и меньше стимулов к увеличению объема инвестиций (особенно в процессе

долгосрочного инвестирования). Поэтому в разработке бизнес-планов

инвестиционных проектов указанные факторы должны учитываться при оценке

эффективности их отбора для реализации.

Сущность, порядок расчета и особенности применения в оценочной практике

показателей экономической эффективности инвестиционных проектов необходимо

постоянно изучать. Это обусловлено тем, что инвестиционный проект выступает

либо как самостоятельный объект оценки, либо как один из элементов

собственности, выделяемых в затратном подходе наряду с машинами и

оборудованием, интеллектуальной собственностью и т.д.

Управление инвестициями оказывает огромное влияние на прибыльность и

конкурентоспособность предприятия, однако достаточно эффективным оно

оказывается нечасто. Применение специальных инструментов оценки, введение

строгих процедур и наилучших методов ведения бизнеса могут способствовать

значительно более полному использованию или даже сокращению капиталовложений

без какого-либо ущерба для производственных мощностей или выполняемых функций.

Кроме того, результатом принятия тщательно продуманных инвестиционных решений

становится снижение операционных издержек и рост объема продаж. В настоящее

время существует целый спектр методов оценки проектов, включающих в себя как простые,

так и все более и более сложные показатели. В данной работе будут рассмотрены

различные методы оценки, принимающие во внимание срок проекта, интересы его

участников, риски и другие факторы.

1.

Прединвестиционные исследования проекта

.1 Теоретические

основы оценки инвестиционных проектов

Инвестиции - долгосрочные вложения капитала в собственной стране или за

рубежом в предприятия разных отраслей, предпринимательские проекты,

социально-экономические программы, инновационные проекты [5;123]. Дают отдачу

через значительный срок после вложения. Различают следующие виды инвестиций:

· государственные инвестиции, образуемые из средств государственного

бюджета, из государственных финансовых источников;

· иностранные инвестиции, вкладываемые зарубежными инвесторами,

другими государствами, иностранными банками, компаниями, предпринимателями;

· частные инвестиции, образуемые из средств частных,

корпоративных предприятий и организаций, граждан, включая как собственные, так

и привлеченные средства;

· производственные инвестиции, направляемые на новое

строительство, реконструкцию, расширение и техническое перевооружение

действующих предприятий;

· интеллектуальные инвестиции, вкладываемые в создание

интеллектуального, духовного продукта;

· контролирующие, прямые инвестиции, обеспечивающие владение

более чем 50% голосующих акций другой компании;

· неконтролирующие инвестиции, обеспечивающие владение менее

чем 50% голосующих акций другой компании.

Инвестиционная деятельность - вложение инвестиций и осуществление практических

действий в целях получения прибыли и (или) достижения иного полезного эффекта

[4;92].

Капитальные вложения - инвестиции в основной капитал (основные средства), в том числе затраты

на новое строительство, расширение, реконструкцию и техническое перевооружение

действующих предприятий, приобретение машин, оборудования, инструмента,

инвентаря, проектно-изыскательские работы и другие затраты.

Инвестиционный проект - обоснование экономической целесообразности,

объема и сроков осуществления инвестиций, в том числе необходимая проектно -

сметная документация, разработанная в соответствии с законодательством

Российской Федерации и утвержденными в установленном порядке стандартами

(нормами и правилами), а также описание практических действий по осуществлению

инвестиций (бизнес - план).

Инвестиционный проект предполагает четкое предварительное формулирование

предпринимательских, коммерческих целей (целевых показателей), во имя

достижения которых он организуется и будет в дальнейшем осуществляться.

Целевые показатели - это прогнозируемые конечные результаты деятельности

объекта (экономические, финансовые компании, предприятия, фирмы, организации),

имеющие количественную оценку [3;84].

Оценка инвестиционного проекта сводится в общем случае к построению и

исследованию некоторой экономико-математической модели процесса реализации

проекта. Необходимость моделирования обусловлена тем, что при оценке проекта

сложный и многоплановый процесс его реализации приходится упрощать, отбрасывая

малозначащие факторы и акцентируя внимание на более существенных. В результате

объектом анализа становится не сам проект, а связанные с ним материальные и

денежные потоки. Таким образом, проблема сводится к тому, чтобы «перевести»

проектную документацию на язык денежных потоков, а интересы участников проекта

отразить в расчетных формулах, позволяющих оценивать денежные потоки

относительно этих интересов.

Таблица 1.1.1

Структура проектного анализа

|

Вид анализа (Что?)

|

Характеристика (Как?)

|

Целевой вопрос (Для чего?)

|

|

Коммерческий анализ

|

анализ спроса и

предложения, потребительских предпочтений, сегментирование рынка, стратегия

ценообразования, продвижение продукта проекта

|

Будет ли спрос на продукцию

проекта?

|

|

Технический анализ

|

анализ условий

производства, источников получения ресурсов, технических альтернатив, выбор

масштаба и местоположения проекта

|

Обоснован ли проект

технически?

|

|

Экономический анализ

|

анализ затрат и

результатов, расчет показателей проекта и оценка чувствительности

|

Целесообразен ли проект

экономически, и с каким риском сопряжен?

|

|

Финансовый анализ

|

анализ финансовой

рентабельности, оценка потребности в финансировании и финансовый анализ

эксплуатации проекта компанией

|

Жизнеспособен ли проект в

финансовом отношении?

|

|

Организационный анализ

|

оценка законов,

организационных, политических факторов, других институциональных условий и

выбор рациональной организационной структуры проекта

|

Сможет ли организация

осуществить проект и руководство по его эксплуатации?

|

|

Экологический анализ

|

оценка потенциального

ущерба, меры по его предупреждению и исключению

|

Какое влияние окажет проект

на окружающую среду и наоборот?

|

|

Социальный анализ

|

социокультурная и

демографическая характеристика населения, затрагиваемого проектом, оценка

преемственности проекта для населения и стратегия взаимодействия с ним

|

Как проект влияет на

население и наоборот?

|

Финансово-экономическая оценка инвестиционных проектов занимает

центральное место в процессе обоснования и выбора возможных вариантов вложения

средств в операции с реальными активами. При всех прочих благоприятных

характеристиках проекта он никогда не будет принят к реализации, если не

обеспечит: возмещение вложенных средств за счет доходов от реализации товаров

или услуг; получения прибыли, обеспечивающей рентабельность инвестиций не ниже

желательного для фирмы уровня; окупаемости инвестиций в пределах срока,

приемлемого для фирмы.

Определение реальности достижения именно таких результатов инвестиционных

операций - ключевая задача оценки финансово-экономических параметров любого

проекта вложения средств.

Проведение такой оценки всегда является сложной задачей, что порождается

рядом факторов: инвестиционные расходы могут осуществляться либо разово, либо

неоднократно на протяжении достаточно длительного периода; длителен и процесс

получения результатов от реализации инвестиционного проекта; осуществление

длительных операций приводит к росту неопределенности при оценке всех аспектов

инвестиций и к риску ошибки.

Наличие этих факторов породило необходимость в создании специальных

методов оценки инвестиционных проектов, позволяющих принимать достаточно

обоснованные решения с минимально возможным уровнем погрешности.

Рассматривая какой-либо проект, необходимо разобрать его экономические

показатели, такие как:

) Чистый дисконтированный доход - чистая текущая стоимость (Net Present Value, NPV)

Рассчитывается как разность дисконтированных денежных потоков доходов и

расходов, производимых в процессе реализации инвестиции за прогнозный период.

Суть критерия состоит в сравнении текущей стоимости будущих денежных

поступлений от реализации проекта с инвестиционными расходами, необходимыми для

его реализации.

Применение метода предусматривает последовательное прохождение следующих

стадий:

Расчёт денежного потока инвестиционного проекта.

Выбор ставки дисконтирования, учитывающей доходность альтернативных

вложений и риск проекта.

Определение чистого дисконтированного дохода.

NPV = Sn t =0 (Bt-Ct) / (1+R)t

2) Коэффициент эффективности инвестиции (Accounting Rate of

Return, ARR)

Показателем статистической финансовой оценки проекта является коэффициент

эффективности инвестиций (Accounting Rate of Return, ARR).

Данный коэффициент называют также учётной нормой прибыли или коэффициентом

рентабельности проекта. Основан на показателе чистой прибыли, а не денежного

потока и равна отношению среднегодовой прибыли к среднегодовым инвестициям.

ARR =

(СГП/ СГИ) * 100%

) Индекс рентабельности инвестиций (Profitability Index, PI)

Индекс рентабельности (прибыльности, доходности) рассчитывается как

отношение чистой текущей стоимости денежного потока к чистой текущей стоимости

денежного оттока:

PI = (Sn t =0 CIFt / (1+R)t ) / (Sn t = 0 COFt/ (1+R)t

) Внутренняя норма рентабельности (Internal Rate of Return,

IRR)

Под внутренней нормой рентабельности, или внутренней нормой прибыли,

инвестиции (IRR) понимают значение ставки

дисконтирования, при котором NPV

проекта равен нулю:

IRR = R1 + (NPV1/ (NPV1+|NPV2|)) * (R2-R1)

Смысл расчёта этого коэффициента при анализе эффективности планируемых

инвестиций заключается в следующем: IRR показывает максимально допустимый относительный уровень расходов,

которые могут быть ассоциированы с данным проектом.

) Модифицированная внутренняя норма рентабельности (Modified Internal Rate of Return, MIRR)

MIRR

позволяет устранить существенный недостаток внутренней нормы рентабельности

проекта, который возникает в случае неоднократного оттока денежных средств.

(1 + MIRR)n = TV/ PV

) Срок окупаемости проекта

PBP ( Payback Period) - срок (период) окупаемости. Определяется как

период, требуемый для возмещения единовременно вложенного капитала посредством

накопленных чистых потоков реальных денег, генерированных проектом. Проект

принимается, если рассчитанный срок окупаемости не превышает срока жизни

проекта.

PBP = A + |B|/D, где

А - последний период с отрицательным денежным потоком;

В - последний отрицательный кумулятивный денежный поток;

D -

число, которое перевернуло знак.

) Дисконтированный срок окупаемости (TV) - наращенная стоимость денежных

поступлений, предположений, что они могут быть реинвестированы по цене капитала

(терминальная стоимость).

1.2

Исследование возможностей инвестирования проекта

.2.1 Описание

проекта

Проект предполагает создание спортивного комплекса «Полярный медведь».

«Полярный медведь», рассчитан на регулярные занятия физической культурой и

спортом для 300 человек. Планируется создание 13 рабочих мест. В проекте:

двухэтажное здание с тремя спортивными залами, душевыми, раздевалками и

тренерскими комнатами.

На строительство здания по проекту планируется затратить около 10 000 000

рублей.

«Полярный медведь» создается для систематизации работы с молодежью,

направленной на воспитание, образование, оказание помощи в социальной адаптации

и оздоровление молодого поколения

Основными целями работы спортивного комплекса являются:

· создание информационно-методической базы по основным сферам

жизнедеятельности молодежи и создание консультационной службы для молодежи;

· организация культурного досуга молодежи, проведение зрелищных

соревнований и мероприятий;

· создание социально-реабилитационного центра;

· создание постоянно-действующей молодежной биржи труда;

· поддержка молодежных общественных организаций и объединений.

Как объект строительства спортивный комплекс представляет из себя здание

площадью 2 000 кв. метров, которое включает в себя:

1. Универсальный игровой зал - 20 х 50 метров

. Тренажерный зал - 200 кв. метров.

. Зал восточных единоборств - 200 кв. метров.

4. Гардероб - 30 кв. м

5. Раздевалки - 6шт. по10 кв. м

6. Тренерские комнаты - 3шт. по 16 кв. м

7. Туалеты - 2шт. по 16 кв. м

8. Складские помещения - 4шт. по 16 кв. м

10. Электрощитовая - 10 кв. м.

11. Комната звукооператора - 16 кв. м

12. Коридор - 30 кв. м

13. Подсобные помещения игрового зала - 20 кв. м

14. Вестибюль - 100 кв. м

15. Душевые - 100 кв. м

16. Дежурная комната - 16 кв. м

Игровой зал с трибуной имеет высоту 8 м - размеры 30 х 50, игровой зал 20

х 50, вход в зал на середине трибуны, через коридор шириной 2 м, трибуны имеют

4 лестницы: по краям спортивного зала, и по краям центрального входа в

спортивный зал, спортивный зал имеет два запасных выхода, Все остальные

помещения имеют высоту 4 м.

Тренажерный зал и зал восточных единоборств располагаются слева и справа,

соответственно, от центрального входа в игровой зал и часть их помещений

располагается под трибунами, начинаясь от высоты 3 м.

Входы в игровой, тренажерный зал и зал восточных единоборств, туалеты,

входы в 4 раздевалки (две раздевалки проходные в мини - залы, 2 - раздевалки

игрового зала), гардероб, дежурная комната. В коридоре, к игровому залу,

располагаются 2 раздевалки - проходные, 4 тренерские комнаты.

Эксперты Всемирной организации здравоохранения считают, что физическое и

психическое состояния здоровья человека определяют:

·

индивидуальный

образ жизни - на 50%

·

наследственность

- на 20%

·

условия внешней

среды - на 20%

·

работа медиков

всего на 10%

Из этого следует вывод, что наполовину наше здоровье зависит от нас

самих, от нашего образа жизни. Поэтому для улучшения здоровья населения

необходимо путем активной пропаганды через прессу, радио и телевидение убедить

людей в необходимости изменить характер и режим питания, а также увеличить

двигательную активность.

Заинтересованность работников спортивно комплекса в здоровом образе жизни

населения является главной социальной значимостью. Почему здоровью придается

так много значения? Во-первых это один из основных показателей жизненного

уровня. От здоровья населения зависит: смертность, рождаемость,

работоспособность.

Способность к труду определяется наличием профессиональных знаний,

соответствующих умений и навыков, совокупность физических и психических сил и

качеств человека. Все вместе при соответствующем отношении к труду они

обеспечивают оптимальный уровень его продуктивности, то есть работоспособность

человека. Работоспособность в свою очередь является как бы отображением такого

состояния, как утомление. Зависимость здесь обратная: чем больше нарастает

утомление, тем ниже становится работоспособность. Нормальный физиологический

процесс - утомление означает снижение функциональных возможностей организма,

вызванное выполнением умственной или физической работы. Снижение

работоспособности, или утомление, сказывается на количестве и качестве

продукции, произведенной за определенные отрезки времени, или же при выполнении

специального задания в эксперименте. Показателем утомления может быть также

увеличение времени, затрачиваемого на ту или иную производственную операцию. Но

всегда основным итогом утомления является снижение эффективности труда.

Для поддержания высокой работоспособности необходим еженедельный отдых.

Большинство трудящихся нашей страны имеют два выходных дня. И их нужно умело

использовать.

Несомненно, что физкультурные занятия, положительно влияя на человека,

повышают и эффективность его труда. Отдача от таких занятий проявляется

опосредованно через ряд составляющих: повышение работоспособности; сокращение

экономического ущерба от потерь рабочего времени при утомляемости работников

или болезни; улучшение профессиональных двигательных навыков; повышение

общественной активности; улучшение трудовой дисциплины; снижение текучести кадров;

лучшее использование свободного времени.

Однако использование физических методов воспитания, тренировок и

закаливания в трудовых коллективах не исчерпывается показателями экономической

эффективности. Физкультурные занятия обеспечивают повышения общей культуры,

широкое оздоровление, снижение заболеваемости, увеличение средней

продолжительности жизни и роста интеллектуально-психического потенциала народа.

Физическая культура призвана служить трудовой активности, а не отвлечению

людей от производства и учебы.

Пропагандируя здоровый образ жизни благодаря спортивным занятиям,

необходимо предоставить базу спортивных услуг в нашем спортивном комплексе.

.2.2

Сравнение регионов

Ярославская область

Дата образования области - 20 октября 1932 г. Центр - г. Ярославль (605,2

тыс. жителей на 1 января 2008 г.), основан в 1010 г. Расстояние от Москвы до

Ярославля 282 км. Область входит в Центральный Федеральный округ Российской

Федерации.

Географическое положение. Ярославская область расположена в Центральной

России к северу от Москвы. Граничит: на юге с Владимирской областью, на

юго-западе - с Московской областью, на западе и северо-западе - с Тверской

областью, на севере - с Вологодской областью, на северо-востоке и востоке - с

Костромской областью, на востоке и юго-востоке - с Ивановской областью.

Природные условия. Ярославская область расположена в центральной части

Восточно-Европейской равнины (высота до 292 м). Главная река: Волга. На

территории Ярославской области находятся озера Неро, Плещеево, Рыбинское водохранилище.

Климат умеренно континентальный; средняя температура января -10 градусов,

средняя температура июля +18 градусов; количество осадков - около 600 мм в год.

На территории Ярославской области преобладают дерново-подзолистые почвы.

Растительность: хвойные и смешанные леса.

Население. Население области по данным на 1 января 2009 г. составляет

1310,5 тыс. человек в т.ч.: городское - 1072,2 тыс. человек, сельское - 238,2

тыс. человек. Национальная структура населения по переписи на 9 октября 2002 г.

выглядит следующим образом: русские - 95,2%, украинцы - 1,0%, другие

национальности - 3,8%.

Муниципальное устройство и крупнейшие города. На 1 января 2008 г. в

области насчитывается 112 муниципальных образований в т.ч.: муниципальных

районов - 17, городских округов - 3, городских поселений - 12, сельских

поселений - 80. Наиболее крупные города по оценке на 1 января 2008 г.:

Ярославль - 605,2, Рыбинск - 211,0, Переславль-Залесский - 42,3. Тутаев - 41,4,

Углич - 35,4, Ростов - 32,6.

Экономические преимущества и недостатки. Главное преимущество Ярославской

области - сбалансированность структуры ее хозяйства, а также наличие

«производств-стабилизаторов» (нефтепереработка, нефтехимия, автомобильная

промышленность). В области ведется добыча торфа; действуют Угличская и Рыбинская

ГЭС на Волге.

Основные отрасли промышленности: машиностроение, пищевая промышленность;

химическая и нефтехимическая, нефтеперерабатывающая, легкая,

деревообрабатывающая промышленность, производство стройматериалов.

Основные социально-экономические показатели. Удельный вес области в

общероссийских экономических показателях составляет: по ВРП - 0,7% (за 2007

г.). За 2008 г. по объему промышленного производства - 0,7%, по объему

продукции сельского хозяйства - 0,7%, по объему розничного товарооборота -

0,6%, по объему инвестиций в основной капитал - 0,6%. Уровень безработицы по

методологии МОТ за 2008 г. равен 6,0%.

Сельское хозяйство. Сельскохозяйственные угодья в хозяйствах всех

категорий, по данным Всероссийской сельскохозяйственной переписи на 1 июля 2006

г., составили 962 тыс. га, или 27% всех земель области, пашня - 672 тыс. га,

или 19%. Животноводство области специализируется на разведении крупного

рогатого скота молочно-мясного направления и птицеводстве. Выращивают

картофель, овощи, лен-долгунец, плодово-ягодные культуры.

Доля области в производстве отдельных видов продукции в РФ. На долю

области приходится 11,9% общероссийского производства электродвигателей

переменного тока, 17,0% - автомобильных двигателей, 9,2% - лакокрасочных

материалов, 10,6% - шин, 4,7% - папирос и сигарет, 5,5% - первичной переработки

нефти.

Ярославская область является монополистом в России по производству

дорожных катков, лесопильных рам, деревообрабатывающих станков, снегоходов

(снегоход буран и снегоход тайга), синтетических и искусственных латексов,

фотобумаги.

Инвестиционная привлекательность. Инвестиционный рейтинг региона - 3B1,

что означает пониженный потенциал и умеренный риск. Среди регионов России

область занимает 21-е место по инвестиционному риску и 36-е по инвестиционному

потенциалу. Наименьший инвестиционный риск - управленческий, наибольший -

экологический. Наибольший потенциал - туристический.

Антикризисная устойчивость. По рейтингу финансовой устойчивости регион

относится к группе значительного спада, по рейтингу экономической устойчивости

- к группе умеренного спада, по рейтингу социальной устойчивости - к группе

значительного спада и по комплексному рейтингу антикризисной устойчивости - к

группе значительного спада.

Напряженность на рынке труда региона повышается и в первом квартале 2009

г. составила 3779 зарегистрированных безработных на 1000 вакантных рабочих

мест, против 798 в первом квартале 2008 г.

Тюменская область

Дата образования области - 1944 г. Центр - г. Тюмень (580,0 тыс. жителей

на 1 января 2008 г.), основан в 1586 г. Расстояние от Москвы до Тюмени 1725 км.

Регион входит в Уральский Федеральный округ.

Географическое положение. Тюменская область расположена в Западной

Сибири. Тюменская область (южная часть) граничит: на юге - с Казахстаном, на

юго-западе - с Курганской областью, на западе - со Свердловской областью, на

севере - с Ханты-Мансийским автономным округом, на востоке - с Томской и Омской

областями.

Природные условия. Тюменская область расположена на юге Западно-Сибирской

равнины. Климат резко континентальный; средняя температура января -17 градусов,

июля - +18 градусов; количество осадков - до 600 мм в год. Главные реки - реки

бассейна Оби (Иртыш, Ишим, Тобол). Почвы - выщелоченные черноземы.

Население. Население области по данным на 1 января 2009 г. составляет

1335,3 тыс. человек в т.ч.: городское - 854,5 и сельское - 480,8 тыс. человек.

Национальная структура населения (по переписи на 9 октября 2002 г.), процентов:

русские - 71,0, татары - 7,4, украинцы - 6,5, ханты - 0,8, манси - 0,3,

селькупы - 0,1, эвенки - 0,00, другие национальности - 13,3.

Муниципальное устройство и крупнейшие города. В области насчитывается 483

муниципальных образования (на 1 января 2008 г.) - в т. ч.: муниципальных

районов - 37, городских округов - 24, городских поселений - 33, сельских

поселений - 389.

Наиболее крупные города (тыс. человек - оценка на 1 января 2008 г.):

Тюмень - 560,0, Тобольск - 99,8, Ишим - 64,0, Ялуторовск - 37,0, Заводоуковск -

25,1.

Экономические преимущества и недостатки. Юг Тюменской области -

преимущественно сельскохозяйственный регион с плодородными черноземными

почвами. Интенсивно ведется разведка нефтяных месторождений, имеются запасы

угля. Тюменская область отличается суровыми природно-климатическими условиями,

90% территории отнесено к районам Крайнего Севера. Лишь 3% территории области

занимают сельскохозяйственные угодья.

Основные социально-экономические показатели. Удельный вес региона в

общероссийских экономических показателях составляет: по ВРП - 11,7% (за 2007

г.). За 2008 г. по объему промышленного производства - 11,3%, по объему

продукции сельского хозяйства - 1,8%, по объему розничного товарооборота -

3,9%, по объему инвестиций в основной капитал - 12,0%. Уровень безработицы по

методологии МОТ за 2008 г. равен 6,5%.

Основные отрасли промышленности: нефтеперерабатывающая, легкая и пищевая,

машиностроение (транспортное, ремонтные предприятия), строительная индустрия.

Сельское хозяйство. Сельскохозяйственные угодья в хозяйствах всех

категорий, по данным Всероссийской сельскохозяйственной переписи на 1 июля 2006

г., составили 2087 тыс. га, или 1,4% всех земель области. Ведущее направление

сельского хозяйства - молочно-мясное животноводство. Развиты оленеводство,

пушной промысел, птицеводство. Выращивают зерновые и кормовые культуры,

картофель и овощи.

Доля региона в производстве отдельных видов продукции в РФ. На долю

области приходится 90,6% общероссийской добычи естественного газа, 66,0% -

нефти, 8,7% - выработки электроэнергии.

Инвестиционная привлекательность. Инвестиционный рейтинг региона - 3В1,

что означает пониженный потенциал - умеренный риск. Среди регионов России по

инвестиционному риску область занимает 56-е место, по инвестиционному

потенциалу - 35-е место. Наименьший инвестиционный риск - экономический,

наибольший - управленческий. Наибольший потенциал - производственный.

Антикризисная устойчивость. В области создан антикризисный совет,

выполняется программа антикризисных мер. По рейтингу финансовой устойчивости

регион относится к группе умеренного спада, по рейтингу экономической

устойчивости - к группе стагнации, по рейтингу социальной устойчивости - к

группе стагнации и по комплексному рейтингу антикризисной устойчивости - к

группе стагнации.

Напряженность на рынке труда региона повышается и в первом квартале 2009

г. составила 469 зарегистрированных безработных на 1000 вакантных рабочих мест,

против 253 в первом квартале 2008 г.

Красноярский край

Дата образования Красноярского края - 7 декабря 1934 г. Центр - г.

Красноярск (936,4 тыс. жителей на 1 января 2008 г.), основан в 1628 г.

Расстояние от Москвы до Красноярска 3955 км. Площадь Красноярского края -

2339,7 тыс. кв. км, или 13,6% всей территории страны. Регион входит в Сибирский

Федеральный округ.

Географическое положение. Красноярский край простирается от берегов Северного

Ледовитого океана до гор Южной Сибири. Собственно Красноярский край граничит:

на юге - с Республикой Тыва, на юго-западе - с Кемеровской областью, на западе

- с Республикой Хакасия, Кемеровской, Томской областями, Ханты-Мансийским и

Ямало-Ненецким автономными округами, на западе и северо-западе - с Тюменской

областью, на востоке - с Иркутской областью.

Природные условия. Территория центральной части Красноярского края

протянулась с юга на север на 2000 км вдоль рек Енисея и Ангары. Вдоль левого

берега Енисея - низменная равнина, к востоку от Енисея - Тунгусский кряж и

Енисейское плато высотой до 1104 м. Южную часть Красноярского края занимают

горы Восточные Саяны высотой до 3000 м. Климат резко континентальный; средняя

температура января от -18 до -25 градусов, июля - от +20 до +15 градусов;

количество осадков - от 300 мм на севере, до 800-1000 мм на юге. На севере -

многолетняя мерзлота. Большая часть территории покрыта тайгой.

Население. Население региона составляет 2889,8 тыс. человек (оценка на 1

января 2009 г.) в т.ч.: 2186,3 тыс. человек - городское, а 703,5 тыс. человек -

сельское. Национальная структура населения (по переписи на 9 октября 2002 г.),

процентов: русские - 88,9, украинцы - 2,3, долганы - 0,2, эвенки - 0,2, кеты -

0,04, нганасаны - 0,03, селькупы - 0,01, чулымцы - 0,005, другие национальности

- 8,4.

Муниципальное устройство и крупнейшие города. В регионе по данным на 1

января 2008 г. насчитывается 581 муниципальное образование, в т.ч.:

муниципальных районов - 44, городских округов - 17, городских поселений - 36,

сельских поселений - 484. Наиболее крупные города (тыс. человек - оценка на 1

января 2008 г.): Красноярск - 936,4, Норильск - 206,4, Ачинск - 110,8, Канск -

99,0, Железногорск - 93,7, Зеленогорск - 68,5, Минусинск - 66,8.

Экономические преимущества и недостатки. Красноярский край располагает

разнообразными благоприятными предпосылками экономического развития. Край

занимает первое место в России по запасам древесины, второе - по запасам

гидроэнергетических ресурсов, третье - по запасам минерального топлива (в

основном бурый уголь, обнаружены запасы нефти). Здесь находятся месторождения

руд черных и цветных металлов, золота, природного камня, нерудных строительных

материалов. В Красноярском крае сконцентрирован мощный и конкурентоспособный

промышленный потенциал. Избыток электроэнергии способствует развитию

энергоемких производств.

Неблагоприятными факторами являются: высокие транспортные издержки

вследствие удаленности края от основных центров потребления производимой

продукции; суровые природно-климатические условия и сложный рельеф; тяжелая

экологическая ситуация в ряде городов (Норильск, Канск, Ачинск). Большое

значение для экономики региона играет проект комплексного развития Нижнего

Приангарья, включающий в себя строительство Богучанской ГЭС и Богучанского

алюминиевого завода.

Основные социально-экономические показатели. Удельный вес региона в

общероссийских экономических показателях составляет: по ВРП - 2,6% (за 2007

г.). За 2008 г. по объему промышленного производства - 2,3%, по объему

продукции сельского хозяйства - 2,3%, по объему розничного товарооборота -

1,9%, по объему инвестиций в основной капитал - 2,2%. Уровень безработицы по

методологии МОТ за 2008 г. равен 6,5%.

Основные отрасли промышленности: цветная металлургия, машиностроение и

металлообработка, горнодобывающая (добыча каменного угля, железной руды, руд

цветных и редких металлов, золота, графита, исландского шпата), химическая

(производство химических волокон, синтетического каучука, шин, медицинских

препаратов, резинотехнических изделий), лесная и деревообрабатывающая, легкая и

пищевая промышленность. На территории края действуют Красноярская,

Усть-Хантайская, Майнская ГЭС, Назаровская ГРЭС.

Сельское хозяйство. Сельскохозяйственные угодья в хозяйствах всех категорий,

по данным Всероссийской сельскохозяйственной переписи на 1 июля 2006 г.,

составили 3850 тыс. га, или 1,6% всех земель края, пашня - 2573 тыс. га, или

1,1%. В сельском хозяйстве края преобладает производство зерна, картофеля и

овощей; развиты животноводство мясомолочного направления, овцеводство,

птицеводство, пчеловодство и звероводство.

Доля региона в производстве отдельных видов продукции в РФ. На долю края

приходится 22,5% производства зерноуборочных комбайнов в стране, 15,5% -

холодильников и морозильников бытовых, 12,0% добычи угля, 5,6% выработки

электроэнергии.

Инвестиционная привлекательность. Инвестиционный рейтинг региона - 2В,

что означает средний потенциал - умеренный риск. Среди субъектов РФ по

инвестиционному риску регион занимает 46-е место, по инвестиционному потенциалу

- 7-е место. Наименьший инвестиционный риск - финансовый, наибольший -

экологический. Наибольший потенциал - природно-ресурсный.

Антикризисная устойчивость. По рейтингу финансовой устойчивости регион

относится к группе глубокого спада, по рейтингу экономической устойчивости - к

группе стагнации, по рейтингу социальной устойчивости - к группе глубокого

спада и по комплексному рейтингу антикризисной устойчивости - к группе

значительного спада.

Напряженность на рынке труда региона повышается и в первом квартале 2009

г. составила 3180 зарегистрированных безработных на 1000 вакантных рабочих

мест, против 1972 в первом квартале 2008 г.

Вывод по инвестиционной привлекательности регионов

Для реализации проекта открытия спортивного комплекса предлагается

выбрать Красноярский край, поскольку он обладает наименьшим риском при

достаточно высоком потенциале. Инвестиционный рейтинг региона - 2В, что

означает средний потенциал - умеренный риск. Среди субъектов РФ по

инвестиционному риску регион занимает 46-е место, по инвестиционному потенциалу

- 7-е место. Наименьший инвестиционный риск - финансовый, наибольший -

экологический. Наибольший потенциал - природно-ресурсный. При этом регион

отличается хорошими показателями по трудовому и потребительскому потенциалу,

что является значимым для реализации проекта.

Таблица 1.2.2.1

Инвестиционный

риск российских регионов в 2010-2011 годах

|

Ранг риска

|

Ранг потенциала 2009-2010

гг.

|

Регион

|

Ранги составляющих

инвестиционного риска в 2009-2010 гг.

|

Изменение ранга риска

|

|

2009-2010 гг.

|

2008-2009 гг.

|

|

|

Законодательный

|

Социальный

|

Экономический

|

Финансовый

|

Криминальный

|

Экологический

|

Управленческий

|

|

|

18

|

21

|

37

|

Ярославская область

|

28

|

33

|

65

|

35

|

36

|

50

|

8

|

-3

|

|

37

|

50

|

25

|

Тюменская область

|

36

|

34

|

8

|

59

|

12

|

28

|

76

|

-13

|

|

45

|

68

|

8

|

Красноярский край

|

16

|

36

|

25

|

23

|

66

|

80

|

31

|

-23

|

Таблица 1.2.2.2

Инвестиционный

риск российских регионов в 2010-2011 годах конкретных показателей

|

Ранг риска

|

Ранг потенциала 2009-2010

гг.

|

Регион

|

Выбранные риски

|

Рейтинг для проекта

|

|

2009-2010 гг.

|

2008-2009 гг.

|

|

|

Социальный

|

Финансовый

|

Экологический

|

Управленческий

|

|

|

18

|

21

|

37

|

Ярославская область

|

33

|

35

|

50

|

8

|

32

|

|

37

|

50

|

25

|

Тюменская область

|

34

|

59

|

28

|

76

|

49

|

|

45

|

68

|

8

|

Красноярский край

|

36

|

23

|

80

|

31

|

43

|

Таблица 1.2.2.3

Инвестиционный

потенциал российских регионов в 2010-2011 годах конкретных показателей

|

Ранг потенциала

|

Ранг потенциала 2009-2010

гг.

|

Регион

|

Ранги составляющих

инвестиционного потенциала в 2009-2010 гг.

|

Изменение ранга потенциала

|

|

2009-2010 гг.

|

2008-2009 гг.

|

|

|

Трудовой

|

Потребительский

|

Производственный

|

Финансовый

|

Институциональный

|

Инновационный

|

Инфраструктурный

|

Природно-ресурсный

|

Туристический

|

|

|

37

|

37

|

18

|

Ярославская область

|

34

|

42

|

36

|

40

|

28

|

21

|

22

|

77

|

17

|

0

|

|

25

|

32

|

37

|

Тюменская область

|

35

|

25

|

17

|

28

|

7

|

25

|

62

|

48

|

16

|

-7

|

|

8

|

10

|

45

|

Красноярский край

|

13

|

13

|

9

|

16

|

10

|

75

|

1

|

8

|

-2

|

Таблица 1.2.2.4

Инвестиционный

потенциал российских регионов в 2010-2011 годах конкретных показателей

|

Ранг потенциала

|

Ранг потенциала 2009-2010

гг.

|

Регион

|

Выбранный потенциал

|

Рейтинг для проекта

|

|

2009-2010 гг.

|

2008-2009 гг.

|

|

|

Потреби-тельский

|

Инфраструктурный

|

Финансовый

|

Трудовой

|

|

|

37

|

37

|

18

|

Ярославская область

|

42

|

22

|

40

|

34

|

35

|

|

25

|

32

|

37

|

Тюменская область

|

25

|

62

|

28

|

35

|

38

|

|

8

|

10

|

45

|

Красноярский край

|

13

|

75

|

9

|

13

|

28

|

Вывод по инвестиционной привлекательности регионов:

Для реализации проекта спортивного комплекса «Полярный медведь»

предлагается выбрать Красноярский край, поскольку он обладает наименьшим риском

при достаточно высоком потенциале. Инвестиционный рейтинг региона - 2В, что

означает средний потенциал - умеренный риск. Среди субъектов РФ по инвестиционному

риску регион занимает 46-е место, по инвестиционному потенциалу - 7-е место.

Наименьший инвестиционный риск - финансовый, наибольший - экологический.

Наибольший потенциал - природно-ресурсный.

При этом регион отличается хорошими показателями по трудовому и

потребительскому потенциалу, что является значимым для реализации проекта.

1.3

Коммерческий анализ инвестиционного проекта

В рамках представленного проекта предполагается создание спортивного

комплекса, который сможет предоставить качественные, полноценные и

разнообразные спортивные услуги по доступным ценам.

Услуги, которые предоставляет «Полярный медведь»:

·

Фитнес -

рекомендуется людям малоактивным и малоподвижным, особенно тем, у кого сидячая

работа. Фитнес очень эффективен для поддержания мышц в тонусе и для желающих

сбросить лишний вес.

·

Игровой комплекс

- здесь можно заняться большим количеством разных спортивных игр (волейбол,

футбол, баскетбол).

·

Массовые

мероприятия - это зрелищные мероприятия, которые планируются проводиться 2 раза

в неделю. Для них выделен игровой зал с концертным оборудованием (чемпионаты,

интересные игры, в перерывах будут выступать различные шоу группы, театр

миниатюр).

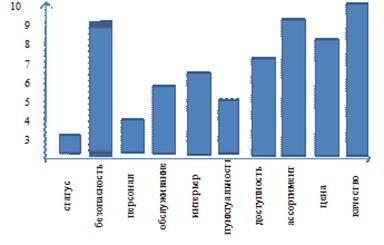

Таблица 1.3.1

Рейтинг критериев проекта по значимости для потенциальных потребителей

|

Рейтинг

|

Критерий

|

|

10

|

Качество

|

|

9

|

Ассортимент

|

|

8

|

Цена

|

|

7

|

Доступность

|

|

6

|

Интерьер

|

|

5

|

Обслуживание

|

|

4

|

Пунктуальность

|

|

3

|

Безопасность

|

|

2

|

Персонал

|

|

1

|

Статус

|

Опросник для составления рейтинга критериев по значимости для

потенциальных потребителей

Что для вас имеет наибольшее значение при выборе спортивного комплекса?

Пожалуйста, присвойте каждому признаку из первой колонки значение от 0 до

10 (по мере значимости каждого фактора для вас). Например, если при выборе

минеральной воды вы первоначально ориентируетесь на цену, то присвойте этому

фактору значение 10. Значение, присвоенное одному фактору, не должно

повторяться! Ваши ответы могут выглядеть следующим образом:

|

Персонал

|

10

|

|

Безопасность

|

9

|

|

Статус

|

8

|

|

Интерьер

|

7

|

|

Обслуживание

|

6

|

|

Пунктуальность

|

5

|

|

Качество

|

4

|

|

Ассортимент

|

3

|

|

Цена

|

2

|

|

Доступность

|

1

|

Таблица 1.3.2

Опрос респондентов

|

Персонал

|

2

|

2

|

3

|

5

|

2

|

2

|

2

|

2

|

2

|

1

|

2

|

2

|

2

|

2

|

3

|

2

|

2

|

2

|

2

|

2

|

|

Безопасность

|

8

|

9

|

7

|

8

|

8

|

8

|

8

|

9

|

8

|

8

|

8

|

7

|

8

|

8

|

8

|

8

|

9

|

7

|

8

|

8

|

|

Статус

|

1

|

2

|

1

|

1

|

1

|

1

|

4

|

1

|

1

|

1

|

1

|

1

|

3

|

1

|

1

|

1

|

1

|

1

|

1

|

1

|

|

Интерьер

|

5

|

5

|

3

|

5

|

6

|

5

|

5

|

5

|

5

|

5

|

1

|

5

|

5

|

5

|

5

|

5

|

5

|

5

|

5

|

5

|

|

Обслуживание

|

3

|

4

|

4

|

4

|

5

|

1

|

4

|

4

|

4

|

4

|

4

|

4

|

4

|

4

|

4

|

5

|

4

|

4

|

4

|

4

|

|

Пунктуальность

|

3

|

3

|

3

|

3

|

4

|

3

|

3

|

3

|

1

|

6

|

1

|

1

|

3

|

3

|

3

|

2

|

3

|

3

|

3

|

3

|

|

Качество

|

9

|

10

|

8

|

10

|

10

|

10

|

9

|

6

|

10

|

10

|

10

|

10

|

9

|

9

|

10

|

10

|

9

|

9

|

10

|

10

|

|

Ассортимент

|

9

|

8

|

9

|

9

|

9

|

10

|

9

|

7

|

8

|

9

|

9

|

9

|

8

|

9

|

9

|

9

|

9

|

9

|

9

|

9

|

|

Цена

|

7

|

8

|

7

|

7

|

8

|

9

|

7

|

7

|

8

|

7

|

7

|

7

|

7

|

6

|

7

|

7

|

8

|

7

|

7

|

7

|

|

Доступность

|

6

|

6

|

3

|

4

|

7

|

7

|

6

|

6

|

6

|

6

|

5

|

7

|

6

|

6

|

6

|

7

|

6

|

6

|

5

|

6

|

Столбчатая диаграмма 1.3.2

Вывод: проанализировав предпочтения потребителей, при создании проекта

необходимо уделить наибольшее внимание таким параметрам как: качество, цена,

ассортимент услуг.

1.4

Технический анализ инвестиционного проекта

Технический анализ предполагает изучение технических альтернатив, выбор

подходящей технологии, выбор местоположения проекта. Комплексный технический

анализ предполагает изучения факторов, которые могут оказать как положительное,

так и отрицательное влияние на жизненный цикл проекта. К таким факторам

относятся:

· специалисты и рабочие (наличие и стабильность рабочей силы; размер

заработной платы; прожиточный минимум; трудовое законодательство)

· институциональные (система государственных и местных законов;

налогообложение; уровень инфляции; система безопасности)

· окружающая среда (качество природных ресурсов; утилизация

отходов)

· инфраструктура (транспортная и дорожная сеть; наличие и

стоимость сырья; доступность рынков сбыта)

· климатические и общие условия (количество осадков;

температура воздуха; сейсмика).

Проанализируем данные факторы в выбранном регионе для реализации проекта

- Красноярском крае.

. Специалисты и рабочие. По состоянию на 1 июля 2011 года численность

безработных граждан, зарегистрированных в органах службы занятости края,

составила 31,6 тысяч человек, что на 3,7 тысяч меньше, чем было на начало 2011

года. Среднемесячная начисленная заработная плата в Красноярском крае в расчёте

на одного работника в январе - июне 2011 года составила 24299 рублей и

увеличилась к аналогичному периоду 2010 года номинально на 9,2%, реально на

0,8%. Уровень заработной платы в крае выше, чем в среднем по России (Россия -

22 277 рублей, реальный рост - на 2,1%). Правовое регулирование трудовых

отношений и иных непосредственно связанных с ними отношений на территории

Красноярского края регулируются Трудовым кодексом Российской Федерации от 30

декабря 2001 года №197-ФЗ. В Красноярском крае на протяжении десяти лет

действуют программы, предусматривающие социальную поддержку населения,

оказавшегося в трудной жизненной ситуации. Величина прожиточного минимума за

первый квартал 2011 года в Красноярском крае составила 7183 рубля на человека.

19 апреля на заседании правительства края был представлен проект постановления,

по которому прожиточный минимум по краю в целом увеличился на 9,5% к уровню

четвертого квартала 2010 года. В центральных и южных районах края величина

прожиточного минимума установлена в размере 6 660 рублей на человека, в местностях,

приравненных к районам Крайнего Севера, - 7 824 рубля, в районах Крайнего

Севера - 10 812 рублей.

. Институциональные факторы. Государственная власть на территории края

осуществляется от имени Российской Федерации и от имени края в пределах

предметов ведения и полномочий, закрепленных Конституцией Российской Федерации

соответственно за Российской Федерацией и краем. Органы государственной власти

края участвуют в осуществлении полномочий федеральных органов государственной

власти в пределах и формах, установленных Конституцией Российской Федерации,

федеральными законами, договорами между федеральными органами государственной

власти и органами государственной власти края. Административно-политическим

центром края и местом пребывания Законодательного Собрания края, Губернатора

края и Правительства края является город Красноярск. Статус города Красноярска

как административно-политического центра края определяется законом края. В

регионе по данным на 1 января 2008 г. насчитывается 581 муниципальное образование,

в т.ч.: муниципальных районов - 44, городских округов - 17, городских поселений

- 36, сельских поселений - 484. Налоговые выплаты для предприятий, находящихся

на территории Красноярского края составляют:

· 20% - налог на прибыль организаций;

· 18% - налог на добавленную стоимость;

· 2,2% - налог на имущество организаций.

Уровень инфляции на потребительском рынке в июне 2011 года составил

104,7% к декабрю 2010 года, что практически соответствует уровню прошлого года

(104,4%).

. Окружающая среда. В крае сосредоточено более 95% российских запасов

никеля и платиноидов, более 20% золота, значительные запасы кобальта,

нефелиновых руд, магнезитов, исландского шпата, тонких кварцевых песков,

тугоплавких глин, графита, 63 вида промышленных металлов и других полезных

ископаемых. В Красноярском крае сосредоточено большое количество российских

запасов угля. В крае открыто 25 месторождений нефти и газа. Одно из крупнейших

в мире Горевское месторождение свинца (42% российских запасов). Разрабатываются

Абагасское железорудное месторождение, Курейское месторождение графита. В

Маймеча-Котуйской апатитовой провинции сосредоточен 21% апатитового сырья

России. Перспективно крупнейшее в стране Чуктуконское месторождение редких

земель, готово к освоению Пороженское марганцевых руд, алюминиевых. Всего в

Красноярском крае обнаружено более 10 тысяч месторождений и рудопроявлений

различных полезных ископаемых. Основной вклад в загрязнение окружающей среды

вносит крупная промышленность. 17 городов края производят 76,6% вредных выбросов.

Основные выбросы производят Норильск, Красноярск, Ачинск. Ежегодно в составе

промышленных аэрозолей и газов в крае образуется до 12,0 млн. тонн загрязняющих

веществ. На территории Красноярского края образуется до 290 млн. тонн твердых

отходов в год. Подавляющая их часть возникает при добыче и первичной

переработке полезных ископаемых. Промышленные отходы складируются в 73

накопителях. Доля вторичного использования отходов не превышает 26%.

Жилищно-коммунальное хозяйство производят ежегодно около 1,6 млн. тонн в год

твердых отходов. В крае действуют 935 санкционированных свалок, и всего 10

полигонов соответствует нормативным требованиям. Зарегистрировано свыше 290

несанкционированных свалок.

. Инфраструктура. Красноярский край является крупным транспортно-распределительным

и транзитным узлом Сибирского федерального округа. Транспортный комплекс края

представлен всеми видами транспорта, включая трубопроводный. Развит

авиатранспорт: 26 аэропортов, в том числе крупнейший международный аэропорт

Емельяново в г. Красноярске. Основным видом транспорта остаётся железная

дорога. 74,3% грузов в 2010 году перевозилось по железной дороге. В крае

действует 220 операторов связи. Уровень телефонизации составил 167 стационарных

телефона на 1000 человек. Средняя стоимость строительства одного кв. м. общей

площади введенных жилых домов (без учета индивидуальных жилых домов,

построенных населением за счет собственных и заемных средств) в январе-ноябре

2010 г. составила 33,9 тыс. руб. и увеличилась по сравнению с аналогичным периодом

2009 г. на 8%.

. Климатические и общие условия. Климат резко континентальный; средняя

температура января от -18 до -25 градусов, июля - от +20 до +15 градусов;

количество осадков - от 300 мм на севере, до 800-1000 мм на юге. На севере -

многолетняя мерзлота. Большая часть территории покрыта тайгой. Территория

центральной части Красноярского края протянулась с юга на север на 2000 км

вдоль рек Енисея и Ангары. Вдоль левого берега Енисея - низменная равнина, к

востоку от Енисея - Тунгусский кряж и Енисейское плато высотой до 1104 м. Южную

часть Красноярского края занимают горы Восточные Саяны высотой до 3000 м. В

Красноярском крае 323 тысячи озёр с площадью зеркала выше десяти гектаров.

Исходя из вышеперечисленных данных, можно сделать вывод о том, что общая

привлекательность Красноярска постепенно растёт. Это является положительной

тенденцией для проекта.

Потенциальной аудиторией разработанного проекта являются молодые,

активные люди, беспокоящиеся о своем здоровье. Общая численность предполагаемой

аудитории - не менее 300 человек. Предполагаемая аудитория студенты ВУЗов

города Красноярска.

Студенческая аудитория ценит несколько показателей, которым в

обязательной мере должен соответствовать спортивный комплекс. В первую очередь,

это высокое качество предоставляемых услуг. Во-вторых, это результаты, которые

могут получить студенты, занимающиеся по программе комплекса. Цена здесь играет

также важную роль. Студенты в большинстве своем располагают скромным бюджетом и

не готовы тратить большие деньги на занятия спортом. Именно поэтому сохранение

цен на приемлемом уровне является одной из первостепенных задач комплекса.

Особой группой потенциальных потребителей мы можем считать и сотрудников

выше указанных вузов, поскольку большая часть преподавателей люди активные и

следящие за своим здоровьем.

«Полярный медведь» будет создан в форме общества с ограниченной

ответственностью с одним участником. Уставный капитал общества на момент

регистрации составит 10 000 рублей. Уставный капитал общества с ограниченной

ответственностью складывается из общей стоимости вкладов его участников, и

размер уставного капитала Общества должен быть не менее 10 000 рублей.

Созданным ООО считается с момента его государственной регистрации. Процедура

государственной регистрации ООО осуществляется в порядке, установленном

Федеральным законом «О государственной регистрации юридических лиц и

индивидуальных предпринимателей».

Ценовая стратегия комплекса будет построена на основе стратегии прочного

внедрения, которая подразумевает первоначально установление низких цен с

постепенным их повышением по мере роста потребительской аудитории и уровня ее

лояльности.

Таблица 1.4.1

Производственная программа

|

Вид услуг

|

Ед. изм

|

Величина показателя по

периодам

|

|

|

I кв.

12 г.

|

II кв.12г.

|

III кв.12г.

|

IV кв.12г.

|

за 2012 год

|

|

1

|

2

|

3

|

5

|

6

|

7

|

|

Тренажерный зал для взр.

|

|

|

|

|

|

|

|

цена за единицу

|

руб.

|

100,00

|

100,00

|

100,00

|

100,00

|

100,00

|

|

объем продаж

|

1 час

|

3024

|

3024

|

1512

|

3024

|

10584

|

|

объем реализации

|

руб.

|

302400,00

|

302400,00

|

151200,00

|

302400,00

|

1058400,00

|

|

Тренажерный зал для детей

|

|

|

|

|

|

|

|

цена за единицу

|

руб.

|

70,00

|

70,00

|

70,00

|

70,00

|

70,00

|

|

объем продаж

|

1 час

|

4200

|

4200

|

2100

|

4200

|

14700

|

|

объем реализации

|

руб.

|

294000,00

|

294000,00

|

147000,00

|

294000,00

|

1029000,00

|

|

Зал вост. единоб. для взр.

|

|

|

|

|

|

|

|

цена за единицу

|

руб.

|

800,00

|

800,00

|

800,00

|

800,00

|

800,00

|

|

объем продаж

|

в месяц

|

400

|

400

|

200

|

400

|

1400

|

|

объем реализации

|

руб.

|

320000,00

|

320000,00

|

160000,00

|

320000,00

|

1120000,00

|

|

Зал вост. единоб. для детей

|

|

|

|

|

|

|

|

цена за единицу

|

руб.

|

700,00

|

700,00

|

700,00

|

700,00

|

700,00

|

|

объем продаж

|

В месяц

|

600

|

600

|

300

|

600

|

2100

|

|

объем реализации

|

руб.

|

420000,00

|

420000,00

|

210000,00

|

420000,00

|

1470000,00

|

|

Универс. игр. зал для взр.

|

|

|

|

|

|

|

|

цена за единицу

|

руб.

|

100,00

|

100,00

|

100,00

|

100,00

|

100,00

|

|

объем продаж

|

шт.

|

5000

|

5000

|

2500

|

5000

|

17500

|

|

объем реализации

|

руб.

|

500000,00

|

500000,00

|

250000,00

|

500000,00

|

1750000,00

|

|

Универс. игр. зал для детей

|

|

|

|

|

|

|

|

цена за единицу

|

руб.

|

70,00

|

70,00

|

70,00

|

70,00

|

70,00

|

|

объем продаж

|

шт.

|

4000

|

4000

|

2000

|

4000

|

16000

|

|

объем реализации

|

руб.

|

280000,00

|

280000,00

|

140000,00

|

280000,00

|

980000,00

|

|

Фитнес

|

|

|

|

|

|

|

|

цена за единицу

|

руб.

|

780,00

|

780,00

|

780,00

|

780,00

|

780,00

|

|

объем продаж

|

шт.

|

500

|

500

|

267

|

500

|

1767

|

|

объем реализации

|

руб.

|

390000,00

|

390000,00

|

208260,00

|

243360,00

|

1378260,00

|

Таблица 1.4.2

Расчет затрат на плановый год

|

Наименование

|

Сумма, в руб.

|

|

1. Аренда помещения

|

1 000 000

|

|

2. Коммунальные платежи

|

382 289,3

|

|

3. Первоначальные затраты

на оснащение предприятия

|

762 430

|

|

4. Организационные затраты

|

4 800

|

|

5. Затраты на рекламную

компанию

|

436 000

|

|

6. Затраты на выплату

заработной платы работникам

|

2 640 000

|

|

7. Амортизация

|

184 320

|

|

8. Отчисления в пенсионный

фонд

|

686 400

|

|

9. Отчисления в

налоговую(6%)

|

674 379,6

|

|

11. Ежемесячные расходы

|

130 200

|

|

12. Непредвиденные расходы

|

15 000

|

|

13. Ремонт помещения

|

3 728 000

|

|

ИТОГО:

|

10 643 818,6

|

Таблица 1.4.3

SWOT-анализ

|

Сильные стороны

|

Благоприятные факторы

|

|

Возможность найма

квалифицированных кадров Возможность изменения цен в зависимости от запросов

и доходов клиента Гибкая система набора услуг График работы очень удобен для

работающих людей (с 08-00 до 22-00) Упорядочивание занимающихся по возрасту,

целям, комплексам с учетом желания потребителей По желанию потребителя каждый

месяц подвод итогов и корректировка комплексов упражнений.

|

Возможность следить за

действиями конкурентов. Много желающих заниматься. Существенная часть

потребителей перейдет из других учреждений вслед за своими тренерами Люди

начинают задумываться о своем здоровье Моден и актуален активный отдых

Социальный уровень жизни

|

|

Слабые стороны

|

Неблагоприятные факторы

|

|

Необходимость соблюдения

норм пожарной безопасности, санитарных условий Новизна

|

Социальный уровень жизни У

людей мало времени на отдых и занятия любимым делом Лето (мертвый сезон)

|

Исходя из рассчитанных величин предполагаемой выручки и себестоимости за

первый год работы «Полярный медведь», составляется план доходов и расходов.

Таблица 1.4.4

План доходов и расходов

|

Наименование показателей

|

Доходы и расходы за год,

руб.

|

|

Выручка

|

11 238 660,00

|

|

Переменные и постоянные

издержки

|

5 474 209,3

|

|

Чистая прибыль

|

5 764 451,7

|

Уровень рентабельности капитала = (5 764 451,7 / 1 000 000) * 100% =

57,6%. Уровень рентабельности капитала является рыночным показателем и отражает

размер прибыли, приходящийся на 1 рубль капитала предприятия, характеризует

конкурентоспособность предприятия и эффективность использования всех денежных

средств.

Доход от проекта = Сумма чистой прибыли за 1 год - Инвестиции:

764 451,7 - 1 000 000 = 4 764 451,7 руб.

Индекс рентабельности = 4 764 451,7 / 1 000 000 = 4,7 раза.

Данный показатель должен быть больше 1, что говорит о рентабельности

вложенных инвестиций.

Постоянные издержки = 4 893 009,3 руб.

Переменные издержки = 581 200,00 руб.

Точка безубыточности = 4 893 009,3 / (1 - (581 200,00 / 11 238 660,00)) =

5 150 536,1 руб.

Срок окупаемости проекта = 1 000 000/ (5 764 451,7+ 184 320) = 0,16.

Чтобы узнать срок окупаемости в месяцах нужно 0.16 * 12 месяцев = 1,92

месяца. Таким образом, получается, что данный проект окупится за 1,92 месяца.

2.

Экономический анализ инвестиционного проекта

.1 Оценка эффективности

двух инвестиционных проектов

Произведем расчеты по исходным данным Проекта А

Таблица 2.1.1

|

Наименование денежных

потоков

|

Значения потоков (тыс.

руб.) по периодам ЖЦП

|

Итого

|

|

|

0

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

|

1

|

Инвестиции

|

11

|

9

|

4

|

4

|

|

|

|

|

|

|

|

|

|

2

|

Доход

|

|

4

|

9

|

10

|

12

|

8

|

11

|

16

|

19

|

18

|

13

|

|

|

3

|

Эксплуатационные расходы

|

|

3

|

4

|

5

|

6

|

6

|

6

|

5

|

8

|

7

|

7

|

|

|

4

|

Прибыль

|

|

|

|

|

|

|

|

|

|

|

|

|

|

5

|

Денежный поток

|

-11

|

-8

|

1

|

1

|

6

|

2

|

5

|

11

|

11

|

11

|

6

|

|

|

6

|

Накопленный денежный поток

|

-11

|

-19

|

-18

|

-17

|

-11

|

-9

|

-4

|

7

|

18

|

29

|

35

|

|

|

7

|

Изменение знака

|

|

|

|

|

|

|

|

|

|

|

|

|

|

8

|

PBP

|

|

|

|

|

|

|

|

|

|

|

|

6,36 г

|

|

9

|

Коэффициент дисконтирования

|

1

|

0,909

|

0,826

|

0,751

|

0,683

|

0,621

|

0,564

|

0,513

|

0,466

|

0,424

|

0,386

|

|

|

10

|

Дисконтированный денежный

поток

|

-11

|

-7,27

|

0,83

|

0,75

|

4,1

|

1,24

|

2,82

|

5,64

|

5,13

|

4,66

|

2,32

|

|

|

11

|

Накопленный

дисконтированный денежный поток

|

-11

|

-18,27

|

-17,44

|

-16,69

|

-12,59

|

-11,35

|

-8,53

|

-2,89

|

2,24

|

6,9

|

9,22

|

|

|

12

|

Изменение знака

|

|

|

|

|

|

|

|

|

|

|

|

|

|

13

|

РВРД

|

|

|

|

|

|

|

|

|

|

|

|

7,56 г

|

|

14

|

Период амортизации

|

10

|

9

|

8

|

7

|

|

|

|

|

|

|

|

|

|

15

|

Среднегодовая норма

амортизации

|

1,1

|

0,5

|

0,57

|

|

|

|

|

|

|

|

3,17

|

|

16

|

Среднегодовая прибыль

|

|

|

|

|

|

|

|

|

|

|

|

3,13

|

|

17

|

Среднегодовые инвестиции

|

|

|

|

|

|

|

|

|

|

|

|

14

|

|

18

|

Простая норма прибыли (ARR)

|

|

|

|

|

|

|

|

|

|

|

|

22%

|

|

19

|

Чистый дисконтированный

доход (NPV)

|

|

|

|

|

|

|

|

|

|

|

|

9,22

|

|

20

|

Внутренняя норма доходности

(IRR)

|

|

|

|

|

|

|

|

|

|

|

|

17%

|

|

21

|

Дисконтирование инвестиций

|

|

|

|

|

|

|

|

|

|

|

|

-25,48

|

|

22

|

Период наращивания

|

|

9

|

8

|

7

|

6

|

5

|

4

|

3

|

2

|

1

|

0

|

|

|

23

|

Коэффициент наращивания

|

|

2,36

|

2,144

|

1,949

|

1,772

|

1,611

|

1,464

|

1,331

|

1,21

|

1,1

|

1

|

|

|

24

|

Нарощенная (терминальная)

стоимость прибыли

|

|

2,36

|

10,72

|

9,75

|

10,63

|

3,22

|

7,32

|

14,64

|

13,31

|

12,1

|

6

|

90,05

|

|

25

|

Модифицированная норма

доходности (MIRR)

|

|

|

|

|

|

|

|

|

|

|

|

13%

|

|

26

|

Дисконтированная прибыль

|

|

|

|

|

|

|

|

|

|

|

|

34,71

|

|

27

|

Индекс доходности (PI)

|

|

|

|

|

|

|

|

|

|

|

|

1,36

|

1) Период окупаемости:

PBP= A+ |B| / D

Простой период окупаемости (РВР): РВР = 6 + (|-4| / 11) = 6,36

Дисконтированный период окупаемости (РВРд):

РВРд = 7+( |-2,89| / 5,13) = 7,56

2) Простая норма прибыли:

ARR=

(СГП / СГИ) * 100%

СГП = ((Доходы - Эксплуатационные расходы) / Количество лет

проекта) - СГНА

СГИ = (Суммарные инвестиции)/2

СГП = (1+5+5+6+2+5+11+11+11+6/10) - 3,17 = 3,13

СГИ = 28/2 = 14= 3,13 / 14 * 100% = 22%

3) Чистый дисконтированный доход

NPV =

9,22 при R=10%

Внутренняя норма доходности

IRR=R1 + (NPV1 / ( NPV1 + |NPV2|))*(R2

- R1)

NPV1 = 1,3 при R=16%

NPV2 = -0,62

при R=18%= 0,16 + (1,3 / (1,3 + |-0,62|))

* (0,18 - 0,16) = 0,17

,17*100% = 17%

Модифицированная норма доходности

= n√ ((Сумма наращенной стоимости

прибыли) / (Сумму

дисконтированных инвестиций))= 10√(90,05/25,48) - 1 =

0,13;

,13*100% = 13%

Индекс доходности

= Дисконтированная прибыль / Дисконтированные инвестиции= 34,71 / 25,48 =

1,36

Произведем расчеты по исходным данным Проекта В

Таблица 2.1.2

|

Наименование денежных

потоков

|

Значения потоков (тыс.

руб.) по периодам ЖЦП

|

Итого

|

|

|

0

|

1

|

2

|

3

|

4

|

5