Нужен ли России налог на недвижимость?

Нужен ли России налог на

недвижимость?

Содержание

Ведение

. Что такое налог на недвижимость

. Развитие налога на недвижимость РФ на современном этапе

. Зачем нужен налог на недвижимость

Заключение

Список используемых источников

Ведение

Формирование базы федерального бюджета, бюджетов субъектов Федерации, и

местных бюджетов осуществляется за счет трех основных видов источников -

налогов, налоговых доходов и прочих доходов. При этом определяющим и главным

доходным источником являются налоговые поступления. В Российском бюджете

налоговые поступления за все годы проводимых экономических реформ составляет не

менее 82-83% всех доходов.

Налоговая система - это основной инструмент государственного

регулирования экономики, в результате которого государство реализует

общегосударственные интересы, обеспечивает доходы бюджета, создаёт паритет

интересов участников рынка.

Проблема налогов это одна из наиболее сложных вопросов в нашей стране в

поведении экономической реформы. Сегодня нет другого аспекта реформы, который

подвергался такой серьёзной критике и был бы предметом таких жарких дискуссий и

объектом анализа и противоречивых идей по реформированию. С другой стороны,

налоговая система это важнейший элемент рыночных отношений и от неё во многом зависит

успех экономических преобразований в стране. Кризис, начавшийся в 2008 г.,

представляет и сегодня серьёзное испытание для налогообложения и налоговой

политики нашего государства. Поэтому к выдвигающимся предложениям о серьёзной

ломке созданной к настоящему времени налоговой системы необходимо подходить

весьма осторожно, просчитывая не только сиюминутную отдачу от этих

преобразований, но и их влияние на все стороны экономики и финансов.

. Что такое

налог на недвижимость

Экономическая мысль не выработала до настоящего времени единого

толкования понятия налога, независимо от политических и экономического строя

общества, природы и задач государства. Необходимость налогов предопределяется

непосредственно функциями государства.

Если заглянуть в историю, то можно отметить самых ярых налоговых

активистов - римский император Гай Калигула, короли французский Людовик XIV и

прусский Фридрих I, российский император Петр I.

На ранних этапах развития человечества государственные доходы и расходы

носили натурально - вещевой характер. В последующем налоги приобретают характер

товарно - денежных отношений, а государственные доходы и расходы выражаются

преимущественно в денежной форме.

Определение - налог, которое дано в части I Налогового кодекса РФ,

подразумевает обязательный, индивидуально безвозмездный платёж, взимаемый с

организаций и физических лиц в форме отчуждения принадлежащих им на праве

собственности, хозяйственного ведения или оперативного управления денежных

средств, с целью финансового обеспечения деятельности государства и

муниципальных образований.

Из этого определения видно, что понятие налог тесно связан с

государством. Налоговая система, основанная на косвенное и имущественное

налогообложение, это определяет страну как со слаборазвитой промышленной экономикой.

Если преобладают прямые налоги, объектом которых выступают доходы граждан,

юридических лиц, их имущество, то это свидетельствует о том, что в государстве

высокоразвитая экономика.

Без налоговой базы не будет доходов государства, ведь за счет налогов

формируется централизованный фонд денежных средств. Это обеспечение

государственного аппарата , армии и решение социально- политических вопросов,

так же экономических и экологических, и целого ряда задач общественного

значения.

Прежде чем дать определение, что является налогом на недвижимость,

следует определить что такое недвижимость.

В соответствие со ст. 130 ГК РФ, к недвижимости относятся: относятся

земельные участки, участки недр и все, что прочно связано с землей, то есть

объекты, перемещение которых без несоразмерного ущерба их назначению

невозможно, в том числе здания, сооружения, объекты незавершенного

строительства.

Из ходя из ст. 15 НК РФ делаем вывод: что налог является местным и

включает в себя: земельный налог и налог на имущество для физических лиц.

Рассматривая ст. 372 НК РФ можно сказать, что налог является

региональным, прямым и пропорциональным. Он определяет все элементы

налогообложения, особенности налогообложения отдельных видов имущества, он

направлен на налогообложение организаций.

Исходя, из выводов сделанных выше можно отметить: что налог на

недвижимость является как местным (для физических лиц), так и региональным (для

юридических лиц). Он облагает здания, сооружения, объекты незавершенного

строительства и земельные участки.

Не следует забывать, что средства от сбора налога пополняют как местный,

так и региональный бюджет. Как известно налоги являются основой

государственного бюджета.

2. Налог на

недвижимость на современном этапе

Из ходя из мнения, заместителя председателя комитета Совета Федерации по

экономической политике. Васильева В. в статье «Россия не имеет права быть

уязвимой!», о двенадцатом послании Федеральному Собранию РФ Владимира Путина.

Он отмечает что, по мнению президента, мы сможем добиться существенных

результатов в том случае, если в условиях сложной международной конъюнктуры

дадим возможность максимально активно и свободно развиваться бизнесу. Для

этого, как минимум, необходим единый целостный механизм сбора налогов. При этом

налоговая политика не должна меняться. И требуется сбалансированный бюджет

(требование президента - не более 3% - дефицит бюджета).

Также обращает внимание, что президент по сути потребовал прекратить

рэкет бизнес - структур.

Ведь как известно если в Росси перестанет существовать бизнес, то налоговые

сборы будут уменьшаться, значит будут сокращаться бюджетные расходы, что первую

очередь ударит по социальным статьям.

Далее президент обращает внимание на том, что на развитие бизнеса должны

быть направлены усилия не только федеральной власти, но также и регионы должны

делать все возможное для увеличения инвестиционной привлекательности своих

территорий, развития на них предприятий, которые выпускают конкурентоспособную

продукцию. И эти усилия регионов должны быть для регионов выгодны. То есть регион,

получая дополнительную прибыль от развития бизнеса на своих территориях, не

должен лишаться государственной поддержки. По мнению президента, важно

поддерживать наиболее успешных, тех, кто использует инновационные технологии и

подходы и уже сегодня работает на то, чтобы мы могли занять лидирующее место в

быстро меняющейся мировой экономике. А со стороны государства этим процессам

должны будут способствовать Фонд развития промышленности, Российский экспортный

Центр, Проектный офис и т.д. Причем новые структуры, которые должны помогать

бизнесу и экономике страны в целом, по мнению президента, должны быть созданы в

кратчайшие сроки.

Из послания президента понятно, что политика направлена на развитие

регионов и промышленности РФ. Что позволит улучшить финансовую стабильность и

развитие регионов. Вследствие чего буду рост поступлений налоговых сборов в

бюджет.

Очень важно сказать, что налог на имущество который полностью переходит в

бюджет субъектов РФ. На 01,09,2014г.поступило 645,85 млрд. руб. налогов на имущество,

что составило 12,25% от общих налоговых поступлений представлено на рис. 2.1

Рис.2.1 Поступления в консолидированные бюджеты РФ на 01.09.2014г

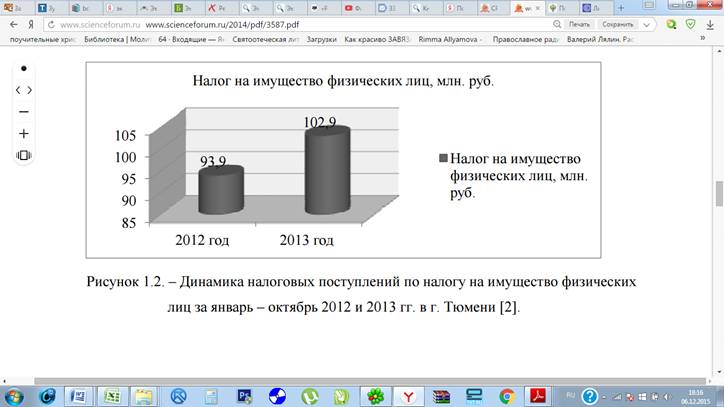

Если рассматривать период с января по июль 2012 и 2013гг. то заметен рост

поступления налога. Это отражено на рисунке 2.2.

Хотя налог на имущество не несет большой доли в бюджет как видно из

рисунка 2.1. Но следует отметить, что по регионам могут быть различные картины.

Если например выбрать два региона Тюмень и Курган за одинаковый период январь

октябрь 2012-2013г, то можно заметить, что темпы роста в Кургане ниже, чем в

Тюмени. Это связано с разными налоговыми ставками в Кургане действуют ставки

0,07%, а в Тюмени 0,1%. Диаграммы этих городов представлены на рисунках 2.3и

2.4.

Рис 2.2 Динамика налоговых поступлений по налогу на имущество для

физических лиц за январь - июль 2012 и 2013гг.

Рис 2.3 Динамика налоговых поступлений по налогу на имущество физических

лиц за январь - октябрь 2012 и 2013 гг. г.Тюмень

Из рисунка 2.3 видно что по сравнению с 2012- 2013г составляет 9,6%

прироста налога. На рисунке 2.4 прирост налога с 2012-2013г 10,04%.

Как видно из анализа двух субъектов, местные органы самоуправления могут

самостоятельно регулировать показания по поступлению налога изменяя ставки и

перечень льгот. Это позволяет увеличить или снизить финансовую составляющую

каждого бюджета в зависимости от финансовой ситуации.

Рис 2.4 Динамика налоговых поступлений по налогу на имущество физических

лиц за январь - октябрь 2012-2013гг. г. Курган

Из рисунка 2.3 видно что по сравнению с 2012- 2013г составляет 9,6%

прироста налога. На рисунке 2.4 прирост налога с 2012-2013г 10,04%..

Решение о взимании единого налога по кадастровой стоимости

рассматривалось с 2002г. Этот налог включает в себя налог на недвижимость и

имущество. Уплачивать налоги будут все собственники недвижимого имущества. Не

зависимо какой объект находится во владении и даже если он является

незавершенным строительством. Это вызовет сложность у арендаторов, занимающиеся

коммерческой деятельностью, что повлечет за собой рост цен на товары и услуги.

Ведение нового налога сохраняет льготы, но только на один объект

недвижимости. Списки налогоплательщиков которые располагают льготами не

изменятся. Социальные нормы жилья не будут облагаться налогом, это 20 м2 от

площади квартиры, 10 м2от комнаты и 50 м2 от жилого дома.

Единый налог рассчитывается от кадастровой стоимости, и она должна быть

приближена крыночной стоимости. Рыночная и кадастровая стоимость имеет

различие: рыночная - индивидуальная оценка, кадастровая - массовая оценка.

Исходя, из этого можно определить: что кадастровая стоимость может быть, либо

занижена, либо завышена. Однако это положение может не устроить многих

владельцев квартир. При оценки кадастровой стоимости может произойти

неправильная оценка которая не учитывает индивидуальных особенностей, в этом

случае квартиры будут иметь одинаковую стоимость. В итоге кадастровую стоимость

можно будет оспорить в суде, но здесь столкнуться с такими трудностями как

затяжные процессы. Но многие налогоплательщики не имеют информации о процедуре

оспаривания стоимости, что тоже может стать камнем преткновения.

Новый закон дает местным властям полномочие по определения налоговых

ставок и кадастровых стоимостей, что влияет на стоимость квадратного метра

недвижимости.

Плюсом в новой реформе это уход от инвентаризационного подхода к

стоимости недвижимости, что делает рынок более прозрачным.

Массовая оценка земли необходима для расчета кадастровой стоимости. Для

определения данной стоимости необходимо привлечь население к добровольной

легализации реальной цены сделки, которая создаст налоговую базу.

При увеличении налога на недвижимость, произойдет снижение покупательской

способности. При развитии такой ситуации покупатель будет выбирать объект

который в последствии обладает с меньший налоговой нагрузкой. Для примера взяты

три объекта три объекта недвижимости - одно -, двух - и трехкомнатные квартиры.

Их характеристики приведены в таблице 2.1.

Данные о налогооблагаемой базе до ведения налога были взяты из налоговых

уведомлений для разных объектов. В таблице 2. 2 приведены

расчеты исходя из численности собственников в количестве 1 человека.

Таблица 2.1

Характеристика объектов недвижимости по данным Самарского областного

фонда жилья и ипотеки (СОФЖИ)

|

Объекты

|

Тип жилья

|

Район

|

Площадь, м2

|

Стоимость 1 м2, руб.

|

|

1

|

Улучшенная планировка

|

Октябрьский

|

39,7

|

70246

|

|

2

|

«Хрущёвка»

|

Октябрьский

|

49

|

59605

|

|

3

|

Промышленный

|

64

|

60638

|

Таблица 2.2

Сводные расчеты суммы налога до и после введения налога на недвижимую

собственность

|

Объекты налогообложения

|

До введения налога на недвижимою стоимость

|

После введения налога на недвижимую собственность

|

|

Инвентаризационная стоимость, руб.

|

Ставка налога, %

|

Сумма налога, руб.

|

Кадастровая стоимость ( рыночная оценка)

|

Налоговая льгота, руб.

|

Стоимость квартиры за вычетом налоговой льготы, руб.

|

Ставка налога, %

|

Сумма налога, руб.

|

|

1-ком.

|

259803

|

0,1

|

259,8

|

2788762

|

1404920

|

1383846,2

|

0,1

|

1383,84

|

|

2-ком.

|

112083

|

0,09

|

100,87

|

2971262

|

1212760

|

1758502

|

0,1

|

1758,50

|

|

3-ком.

|

636923

|

0,09

|

573,18

|

3814720

|

1192100

|

2622620

|

0,1

|

2622,62

|

Таким образом, налоговая сумма значительно увеличивается, что особенно

отразится на жителях 2-комнатных «хрущевок». Категорию льготников возрастание

налога в 16 раз не затронет, а внукам и детям придется увеличить свои расходы.

Однокомнатные квартиры «улучшенки» приобретают в основном семьи со средним

уровнем дохода способнее оплатить подросший налог. Трехкомнатные квартиры

теперь смогут себе позволить только семья с устойчивым финансовым положением.

Для уменьшения негативных последствий с увеличением налогового обложения с

2015-2018 гг. будут применены понижающие коэффициенты от 0,2 до 0,8 с ежегодным

шагом + 0,2.

Очень важно сказать, что сумма налога зависит от количества

собственников. В таблице 2.3 представлено налог на недвижимость по количеству

собственников. .

Рассматривая этот пример можно увидеть что, увеличится бюджет субъектов

РФ и станет возможным увеличить региональные расходы. Налогооблагаемая база

становится более прозрачной, что положительно для рынка недвижимости, и

обеспечивает новый подход к определению недвижимости.

Таблица 2.3

Размеры налога на недвижимость по количеству собственников.

|

Объекты налогообложения

|

Количество собственников, чел

|

Размеры налога, руб.

|

|

1-комн.

|

1

|

1383,84

|

|

2

|

---

|

|

3

|

---

|

|

2-комн.

|

1

|

1758,5

|

|

2

|

545,74

|

|

3

|

---

|

|

3-комн.

|

1

|

2622,62

|

|

2

|

1430,52

|

238,42

|

Отрицательная сторона приведении нового налога на недвижимость,

увеличение расходов населения на содержание своей недвижимости и

манипулирование налоговыми ставками и стоимостью 1м2 недвижимости региональными

властями.

Пути ухода от этих ситуаций:

оказание мер социальной поддержки населения не способным оплачивать

налог.

пресечение махинаций со стороны местных властей, усиливая контроль

мониторинга их деятельности.

Принятие этого закона проходило несколько лет в основном решение пришлось

после неоднократных жалоб субъектов РФ, что бюджеты не могут достичь улучшения

из-за длительного переходного периода к новому налогу.

Новый налог вступил в силу 1 января 2015года, но чтобы не привести

население к нежелательным последствиям, как рассматривали в примере,

предусмотрен переходный период на четыре года. Это даст возможность завершить

оценку кадастровой стоимости объектов недвижимости т.к. она еще не завершена по

всей территории РФ.

Однако все регионы должны будут перейти на новую налоговую систему с 1

января 2020г. Налоговая нагрузка может повлиять, на собственников и как

правильно будут проведена кадастровая стоимость. Некоторые юридические и

физические лица уже столкнулись с данной проблемой, и теперь оспаривают

завышенную по их мнению кадастровую оценку земли.

3. Зачем

нужен налог на недвижимость

О том, что в скором времени появится единый налог на недвижимость в нашей

стране, известно давно, потому как задумка о его создании была лет 5 назад.

Однако ведутся споры по поводу того, кому больше всего достанется, лицам с

высоким достатком, либо наоборот. Какой статус населения разорится на выплатах,

разбираются сегодня многие специалисты. Почему законопроект не появился раньше

в России? Потому что была нестабильная экономика, и о нем временно власти

забыли, к тому же этому мешали разные разногласия профессионалов,

специализирующихся во всех сферах рынка недвижимости и не только.

Текущий год - самый оптимальный для его внедрения в кодекс, по словам

экспертов. В настоящее время у нас работают только две разновидности налога -

на землю и на имущество. Максимальные процентные ставки составляют всего 0,1%

от кадастровой стоимости объекта, но если будут корректировки данной

разработки, то, скорее всего она изменится. Но в какую сторону не известно.

Если ставка вышеуказанная, то она особо на финансах клиентов не отражается.

Если они относятся к категории лиц с ограниченными возможностями, либо

малообеспеченными - а именно, к ветеранами, военнослужащими и пенсионерами, то

для них создаются налоговые вычеты.

Если у граждан доходы приличные, и они имеют несколько домов, либо объекты

по площади большие, то для них разрабатывается другая схема погашения. Другими

словами лишние метры влияют на налоговую ставку. В зависимости от региона

администрация будет устанавливать самостоятельно лишние метры, чтобы далее

рассчитать необходимый коэффициент выплаты. Кроме того, не исключается, что

физическим лицам придется погашать налог за собственность, предназначенную для

проживания и за объекты, которые не являются жилыми. Затем за постройки и

участки земли. Если лицо юридическое, то имущественный налог остается.

Поэтому разные фирмы будут оплачивать средства только за недвижимость,

относящуюся к жилой площади и за участки земли в частности. Стоит сказать,

лицам пенсионного возраста данная разработка будет не выгодна, если у них,

скажем, есть большая квартира, расположенная в центре столицы, которую они

получили давно. Данные объекты стоят дорого, потому что построены еще в

советское время и в общей сложности составляет несколько десятков рублей. Но

известно, что пенсионерам даже минимальные выплаты иногда не по карману.

Большинство россиян честно платит налоги. Система

налогообложения России в весьма лояльна по сравнению с другими странами. Ставка

подоходного налога (НДФЛ) в США может достигать 41,9%, в Великобритании и

Японии - 50%, в развитых европейских странах населению приходится отдавать

государству в среднем 25-35% от своих доходов, но порой дело доходит и до 60% -

столько, например, платят датские миллионеры. И даже в развивающихся странах

ставка НДФЛ порой составляет 15-20%: например, в Индии - 10-30%, в Мексике - до

28%, в Бразилии - 15-27%.

В России же ставка подоходного налога - 13%.

Гражданин, имеющий в собственности, квартиру, дачу и машину, также платит налог

на имущество физических лиц, земельный и транспортный налоги. А работодатели

отчисляют за нас средства в Пенсионный фонд, Фонд социального страхования и

Фонд обязательного медицинского страхования: эти платежи, конечно, не уменьшают

зарплату, но возможно, она была бы выше, не будь этих пошлин.

А с 2014 года власти собираются ввести новый налог на

недвижимость. Реально, правда, он, заработает не раньше 2015 года. Налог будет

исчисляться с кадастровой стоимости недвижимости, которая более приближена к

рыночной.

Ориентировочно ставка по жилым помещениям составит

0,1%. Таким образом, если сегодня за обладание стандартной московской душкой

приходится платить примерно 600-1000 руб. в год, то после введения новых правил

налог достигнет 5-8 тыс. руб. в год. По сравнению с другими странами это не так

уж и много. Например, в Германии ставка налога на имущество составляет от 1 до

2,1%, в Швеции - от 0,5 до 1,3%, в Японии и США - 1,4% (правда, в США налог

исчисляется с суммы, равной 75% от стоимости недвижимости), а в Испании, где

налог на имущество считается щадящим, - 0,3-0,4%.

По идее, налогоплательщики должны рассчитывать на то,

что государство окажет им всевозможные услуги, к примеру, обеспечит страну

хорошими дорогами, а нашу молодежь - бесплатным высшим образованием. В

принципе, можно отдавать и половину своего дохода, если за это получать

бесплатную качественную медицину. Во многих странах с высоким уровнем налогов

все это есть, в России же расходование бюджетных средств из года в год вызывает

большие сомнения и мало кто отчетливо понимает, куда идут наши налоги.

Чтобы выяснить, знают ли граждане, как будет меняться

налог на недвижимость, на какие цели он будет расходоваться, и как вообще

расходуются налоги, «Журнал о недвижимости MetrInfo.Ru» решил провести

социологическое исследование.

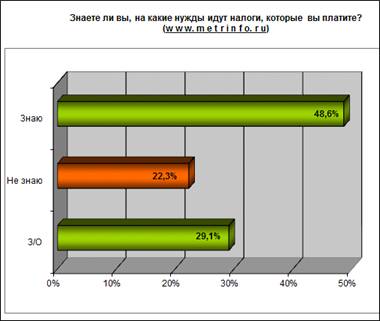

На вопрос «Знаете ли вы, на какие нужды идут налоги,

которые вы платите?» 48,6% опрошенных ответили утвердительно и только 22,3%

признались, что не имеют об этом никакого понятия, очень высок процент

затруднившихся с ответом, он составляет 29,1% рис. 3.1. В целом люди

представляют себе, на какие цели должны направляться налоги, но точно ли они

используются по назначению, им неизвестно.

Несколько удивил результат ответа на следующий вопрос

- о том, что знают ли люди, что будет введен рыночный налог на недвижимость.

Несмотря на то, что активные разговоры об этом ведутся очень давно, 76,7%

респондентов ответили, что слышат об этом впервые, и только 20,4% опрошенных

заявили, что слышали об этой инициативе рис.3.2.

Рис. 3.1. Опрос населения: Знаете ли вы, на какие нужды идут налоги,

которые вы платите?

Рис. 3.2. Опрос населения: Слышали ли вы, что планируется ввести рыночный

налог на недвижимость?

Но при этом даже те граждане, которые слышали о

введении рыночного налога на недвижимость, оказались не очень осведомленными.

Лишь чуть более половины из них (около 10% от общего числа опрошенных) - в

курсе того, что будущий налог собираются направлять на нужды муниципального

образования, где живут налогоплательщики. То есть, на благоустройство дворов,

освещение, озеленение, строительство и модернизацию местных дорог, ремонт

больниц, школ и т.д.

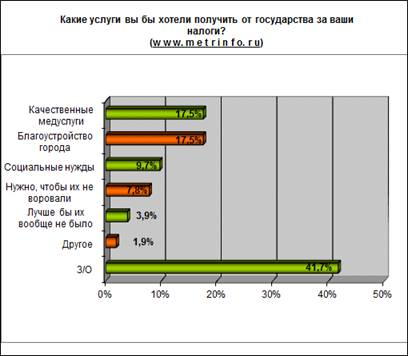

Затем респондентов спросили, какие бы они хотели

получать услуги от государства, как налогоплательщики17,5% опрошенных

высказались за хорошую медицину: «в первую очередь нужны качественные

медицинские услуги», «необходима бесплатная медицина» и «квалифицированное

лечение».

,7% опрошенных хотели бы видеть благополучной

социальную сферу: «детское образование», «адекватные детские пособия»,

«пенсии», «детские дома», «зарплаты учителям».

41,7% - не смогли решить, на что стоит тратить поступающие в бюджет

средства, признав вопрос очень сложным, а себя недостаточно компетентными.

Но конечно, среди опрошенных были и недовольные

граждане, они составили группу 7,8%.

А 3,9% опрошенных вообще признались, что лучше бы

налогов не было вообще. Опрос представлен на рисунке 3.3.

Рис 3.3. Опрос населения: Какие услуги вы бы хотели получить от

государства за налоги?

При этом лишь каждый пятый знает, что власти собираются вводить рыночный

налог на недвижимость, и только 10%, что налог на недвижимость должен идти в

местный бюджет

Заключение

налог недвижимость кадастровый стоимость

В ходе проведенной работы на основаниях опросов населения и динамики и

анализа налоговых поступлений можно сделать вывод.

Налоги на недвижимость являются основой регионального бюджета. К

сожалению, население не информировано, и не все достаточно точно понимают,

зачем нужен налог на недвижимость. Многие считают его грабительским и не

понимают, куда направляются средства от перечисляемых налогов.

Введенный новый налог на недвижимость от 1 января 2015г. испытывает

трудности в его введении. Имеет место ошибок при оценке кадастровой стоимости,

что приводит к завышенной планке налога, это вызывает недовольство населения.

Полностью реформа наглого обложения должна завершится к 1 января 2020г. К

этому периоду должно быть закончена оценка недвижимости по кадастровой

стоимости.

Не следует забывать, что регионы могут самостоятельно регулировать налог,

повышая или понижая ставку налога, что приводит к пополнению бюджета.

Проводимая политика государства и последние обращение Президента РФ на

целена на развитие бизнеса, а не на его гибель. Чтобы пополнялся бюджет

налогами государство должно развиваться, т.к. прямые налоги, объектом которых

выступают доходы граждан, юридических лиц, их имущество, то это свидетельствует

о том, что в государстве высокоразвитая экономика

Сегодня нет другого аспекта реформы, который подвергался такой серьёзной

критике и был бы предметом таких жарких дискуссий и объектом анализа и

противоречивых идей по реформированию. С другой стороны, налоговая система это

важнейший элемент рыночных отношений и от неё во многом зависит успех

экономических преобразований в стране.

Список

используемых источников

1) Быкова

Д.Д. ст. Перспективы введения единого налога на недвижимость

//Социально-экономические явления и процессы №3 том 10 2015// Изд.: Федеральное

государственное бюджетное образовательное учреждение высшего профессионального

образования «Тамбовский государственный университет имени Г. Р. Державина»

)ГК РФ Раздел

I Общие положения ст. 130

) Домнина С.В

Новый налог на недвижимость: плюсы и минусы //Основы экономики, управления и

права № 6(18)/2014 // Изд.: Некоммерческое партнерство «Институт анализа

экономики города и региона»

) Куликов,

Н.И. Налоги и налогообложение. Изд-во ФГБОУВПО «ТГТУ», 2013. - 388 с.

)НК РФ ЧI и Ч II ст.15, ст. 372

) Пансков

В.Г. Налоги и налоговая система Российской Федерации:.- М.: Финансы и

статистика, 2006.- 464 с.

7)

<http://www.aif.ru/politics/opinion/rossiya_ne_imeet_prava_byt_uyazvimoy>

)

<http://www.presidentu.com/taxes/88-nuzhen-li-edinyy-nalog-na-nedvizhimost-v-rossii.html>

)

<http://www.metrinfo.ru/people/123265.html>