Современная налоговая политика: неокейнсианский и неоклассический подход

Белорусский

республиканский союз потребительских обществ

Учреждение

образования

"Белорусский

торгово-экономический университет потребительской кооперации"

Кафедра права

и экономических теорий

Курсовая

работа

Современная

налоговая политика: неокейнсианский и неоклассический подход

Выполнила:

студентка заочной формы

получения образования

факультета экономики и учета

гр. Бс-22з Ковалёва Е.А.

Научный руководитель:

к.э.н., доцент Коновалов В.М.

Гомель 2015

Содержание

Введение

Глава 1.

Содержание, инструменты налоговой политики и их применение в макроэкономической

политике

Глава 2.

Неокейнсианский и неоклассический подходы к формированию налоговой политики

Глава 3. Опыт

зарубежных стран совершенствования налоговой политики

Заключение

Список использованных

источников

Введение

Основными современными проблемами налоговой политики любого государства

является ее стабильность и эффективность. Стабильность выражена в том, что

налогоплательщик должен точно знать не только условия взимания того или иного

налога, но и быть уверенным в том, что эти условия останутся неизменными в

течение определенного периода. Глобальная неопределенность воспитывает

недоверие к государству и является серьезным препятствием развития производства

и повышения благосостояния граждан. В то же время необходимо учитывать, что

стабильность налогового законодательства важна не сама по себе, а как средство

достижения общей экономической стабильности. Это требует периодически внесения

поправок в налоговое законодательство для устранения обнаружившихся

неточностей, пробелов, применения новых мер регулирующего воздействия,

перераспределения тяжести налогообложения и т.п.

Поэтому налоговая система должна быть гибкой, способной использовать меры

налоговой политики в целях стабилизации и экономического роста. Эффективность

налоговой системы часто подвергается сомнению, поэтому для более эффективной

работы надо четко и точно определять понятия "доход",

"накопления", "платежеспособность", изучение и разрешение таких

проблем налогообложения, как проблема эффективных налоговых ставок, переложение

налогов, влияние инфляционных процессов на налогообложение, избежание налогов и

уклонение от налогообложения и др.

Использование различных налоговых лазеек приводит к необходимости

повышения ставок налогов, чтобы компенсировать недополучение доходов бюджетом.

В результате добросовестные налогоплательщики вынуждены нести дополнительные

обязательства. Реализация эффективной работы налоговой системы в данном случае

- это внесение изменений в налоговое законодательство, предотвращающее

использование так называемых налоговых схем с целью уклонения от уплаты

налогов.

Актуальность темы исследования можно определить следующим образом:

общество изменялось на всех этапах существования, изменялось и его социально -

экономическое состояние и соответственно налоговая политика. Уже во времена

Кейнса западноевропейские школы сформировали основные принципы (кейнсианская,

классическая школа) и подходы изучения влияния налоговой политики на экономику.

С изменением времени меняются только "внешняя оболочка",

неокейнсианская школа использует ту же сущность, однако подход по сути остается

прежний. Таким образом, изучение всех современных изменений налоговой политики

дает право считать, что данная тема будет актуальна на любом этапе

существования экономики государства, при этом, знание сути неокейнсианского

подхода позволяет глубже изучить анализируемую проблему.

Объект изучения: современная налоговая политика.

Предметом исследования, изучение современной налоговой системы: неокейнсианский

и неоклассический подходы.

Основной целью работы является оценка современной налоговой политики и

разработка рекомендаций по ее совершенствованию.

Для достижения этой цели поставлены следующие задачи:

рассмотреть инструменты и содержания налоговой политики и их

применения в макроэкономической политике;

изучить современные подходы к формированию налоговой политики;

провести анализ неокейнсианского и неоклассического подхода;

рассмотреть налоговый мультипликатор, эффект вытеснения,

стимулирующая и сдерживающая налоговая политика и др.;

дать анализ налоговой политики зарубежных стран.

В процессе написания данной курсовой работы использовались материалы

учебного характера, статьи экономического журнала и других литературных

источников.

При написании данной курсовой работы были использованы такие общенаучные

и специальные методы исследований, как анализ (сравнение, логический),

обработки информации (графический), анализа информации (сравнение).

Курсовая работа состоит из введения, трех глав, заключения и списка

использованной литературы.

Глава 1. Содержание, инструменты налоговой политики и их применение в

макроэкономической политике

Налогообложение - это одно из основных условий существования государства,

развития общества на пути к экономическому и социальному процветанию.

Налоги появились с разделением общества на классы и возникновением

государственности, как взносы граждан, необходимые для содержания публичной

власти.

В истории развития общества еще ни одно государство не смогло обойтись

без налогов, поскольку для выполнения своих функций по удовлетворению

коллективных потребностей ему требуется определенная сумма денежных средств,

которые могут быть собраны только посредством налогов. Исходя из этого,

минимальный размер налогового бремени определяется суммой расходов государства

на исполнение минимума его функций: управление, оборона, суд, охрана порядка, -

чем больше функций возложено на государство, тем больше оно должно собирать

налогов.

С развитием государства меняется налоговая политика и весь механизм

налогового регулирования. Нынешний этап развития государства характеризуется

коренной ломкой прежнего механизма управления экономикой, заменой старых

инструментов менеджмента новыми. Решающую роль в совершенствовании, как самой

структуры рыночных отношений, так и механизма их регулирования играют налоги.

Налоги являются необходимым инструментом построения экономических

отношений в обществе. Они не только обеспечивают финансовую базу для

общегосударственных расходов, но и активно используются государственной властью

в качестве механизма косвенного управления общественными отношениями в сфере

экономики, политики, социальной защиты граждан [8, с. 3].

Любая налоговая система базируется на объективной методологической базе -

комплексе теоретических и научно - практических положений о налогооблагаемой

базе и существующих на этой основе налоговых концепций. Известны концепции

ресурсного, имущественного обложения; обложения конечных стоимостных

результатов дохода; преимущественного обложения сделок купли - продажи;

рентного налогообложения и др. Политика налогообложения и ее методические

основы составляют фундамент (конструкцию) налогового механизма и его элементов:

регулирования, управления и контроля. Успех налоговых преобразований

определяется глубиной и научной обоснованностью системных преобразований всех

совокупности производственных отношений. Анализ сущности налога как

экономической категории основывается на исследовании закономерностей

расширенного воспроизводства и его отдельных фаз, особенно распределения и

перераспределения денежной формы стоимости [8, с. 6].

Экономическая сущность налогов вытекает из сущности финансов. Началом и

исходным историческим условием возникновения финансовых отношений является

созданный в сфере производства прибавочный продукт. Одна часть прибавочного

продукта в результате первичного распределения направляется на расширение

воспроизводства израсходованной части средств производства и рабочей силы,

другая его часть направляется в доход государства.

Прибавочный продукт выражает сущностные черты, свойства, природу и

функции финансов в широком смысле как исходного звена финансовой системе; налог

определяет сущностные черты государственных финансов и его основной категории -

государственного бюджета. Налоги в качестве перераспределенной категории

являются средством и источником образования централизованного фонда финансовых

ресурсов государства. Именно с появлением государства возникает такая

финансовая категория, как налоги. Налог как специфическая форма

производственных отношений оказывает влияние на основные факторы общественного

производства и различные социальные группы. Работники, получив заработную

плату, расходуют ее преимущественно на потребление товаров и услуг, уплату

налогов.

В связи с этим налоги воздействует на экономику в зависимости от уровня

оплаты труда:

Во-первых. Размер налога определяет уровень оплаты труда, которая

включает налоговые платежи.

Во-вторых, они влияют на уровень и структуру совокупного спроса, а через

механизм рынка содействуют развитию производства или тормозят его.

В-третьих, налоги определяют соотношения между издержками производства и

ценой товаров и услуг.

Сформированные преимущественно налоговым методом бюджетные ресурсы

используются на развитие непроизводственной сферы, обеспечение потребностей

науки, здравоохранения, культуры и других общественных потребностей, при этом,

разумное целевое использование бюджетных ресурсов стимулирует общественный

прогресс [4, с. 84].

Налоги выступают одним из важнейших элементов государственного регулирования

экономики, являясь одновременно составной частью финансово-экономической

системы воздействия на экономику. Можно сказать, что, создавая налоговую

систему страны, государство стремится использовать ее в целях определенной

финансовой политики. В связи с этим она становится относительно самостоятельным

направлением - налоговой политикой [8, с. 16].

Таким образом, различают следующие типы фискальной политики:

стимулирующая и сдерживающая, дискреционная и недискреционная.

Стимулирующая фискальная политика (рис. 1.1) применяется, как правило в

фазе экономического спада национального производства. Целью данной политики

является "вытягивание" экономики из кризисной ямы. Такая политика

заключается в поддержании низкорентабельных и убыточных производств, стимулировании

роста инвестиций, расширении платежеспособного спроса субъектов национальной

экономики.

Для реализации этих целей применяется комплекс стимулирующих рычагов

(фискальные инъекции в экономику): снижение налоговых ставок, рост

государственных субсидий и дотаций субъектам экономики, социальных выплат,

государственных инвестиций, госзакупок.

Рис. 1.1 - Фискальные инъекции AD Y

В результате стимулируется расширение инвестиционного и потребительского

спроса, расширяется объем национального производства:

Сдерживающая фискальная политика применяется для торможения темпов

экономического роста. Такая политика целесообразна на стадии экономического

подъема и состоит в сокращении располагаемого дохода у субъектов экономики путем

повышения налогов, свертывании системы дотаций и субсидий, сокращении

государственных инвестиций и закупок. В результате свертывания располагаемого

дохода сокращается совокупный спрос и падает объем национального производства

(рис. 1.2)

Рис. 1.2 - Фискальные изъятия Yd AD Y.

Оба типа фискальной политики применяются попеременно, характеризуя в

комплексе стабилизационную фискальную политику антициклического типа. В

результате их применения сглаживается динамика национального производства с

минимальными потерями для экономики, стабилизируются темпы экономического

роста.

Такие типы фискальной политики давно применяются в макроэкономическом

моделировании, в частности в модели делового цикла Хикса-Самуэльсона. Смысл

этой модели состоит в выравнивании "волн" циклических колебаний

экономики с помощью регулирования величины государственных расходов путем

варьирования налоговой ставки пропорционального налога и изменения величины

государственных расходов (неокейнсианский подход) [9, с. 96].

Участие государства в регулировании экономики при проведении налоговой

политики осуществляется с помощью таких налоговых инструментов, как налоговая

ставка, налоговая льгота, санкции и некоторые другие. Государство использует

при этом как прямые, так и косвенные методы использования налоговых

инструментов.

Характерным примером прямого воздействия на процессы регулирования и

стимулирования является полное или частичное освобождение от налогов через

использование налоговых льгот. Полное освобождение от уплаты

Важная роль налоговой ставки для осуществления государственной политики

состоит в возможности использования различного рода ставок налогов:

пропорциональных, прогрессивных и регрессивных. Особенно существенное значение

имеют прогрессивные и регрессивные ставки, с помощью которых регулируется не

только уровень доходов различных категорий налогоплательщиков, но и

формирование доходов бюджетов различных уровней.

Наиболее распространенный объект налогового стимулирования -

инвестиционная деятельность. Во многих государствах полностью или частично

освобождается от налогообложения прибыль, направляемая на эти цели. Нередко для

стимулирования инвестиционной активности освобождаются от НДС технологическое

оборудование и запасные части к нему. В системе налогообложения ряда стран

предусматривается создание специальных инвестиционных фондов, не облагаемых

подоходным и некоторыми другими видами налогов [10, с. 30].

Формирование налоговой базы также является серьезным инструментом

налоговой политики государства, поскольку от этого зависит увеличение или

уменьшение налоговых обязательств различных категорий налогоплательщиков. Это

создает дополнительные стимулы или, наоборот, ограничения для расширения

производства и инвестиционных проектов и соответствующего роста (снижения)

экономического развития.

Налоговая политика представляет собой совокупность экономических,

финансовых и правовых мер государства по формированию налоговой системы страны

в целях обеспечения финансовых потребностей государства, отдельных социальных

групп общества, а также развития экономики страны за счет перераспределения

финансовых ресурсов. В этой деятельности государство опирается на функции,

присущие налогам, и использует эти функции для проведения активной налоговой

политики. Выделяют, как правило, три типа налоговой политики государства:

Второй тип - политика разумных налогов, способствующая развитию

предпринимательства, но снижает объем социальных гарантий. Подобные методы

налоговой политики были использованы в США в начале 80-х гг. XX в., получившие

название "рейганомика".

Третий тип - налоговая политика, предусматривающая достаточно высокий

уровень обложения, но при значительной социальной защите населения. Налоговые

доходы направляются на увеличения социальных фондов. Недостатком такой политики

является то, что она вызывает инфляцию.

Все виды налогов можно классифицировать. Например, можно выделить прямые

и косвенные, с физических и юридических лиц, прогрессивные и регрессивные,

местные, федеральные и республиканские.

Прямые налоги взимаются непосредственно с доходов налогоплательщиков. В

связи с этим такие налоги иногда называют условно пропорциональными: их размер

находится в прямой зависимости от получаемого дохода, хотя и не для всех

уровней доходов они пропорциональны (существует налогооблагаемый минимум -

стипендии, пенсии, пособия и т.д.). Кроме того, высокие доходы облагается по

повышенной ставке налогообложения. Прямые налоги имеют ряд преимуществ по

сравнению с другими: удобства платежа, простота расчета. Ставка прямых налогов

позволяет автоматически изменять величину налоговых сборов в казну при

изменении величины доходов, что является основой для использования ее в

качестве эффективного регулирующего рычага. Косвенные налоги устанавливаются в

виде надбавок к цене товаров или тарифов на услуги. Косвенные налоги взимаются

в следующих видах: акцизы, фискальные, монопольные налоги, таможенные пошлины.

Они как правило не пропорциональны доходу и по характеру действия на ВВП более

подходят на аккордные (фискальные, паушальные) налоги.

Налогам отводится роль фактора, влияющего на темпы развития экономики.

Согласно кейнсианскому подходу, применения налогов как важного инструмента

фискальной политики может стимулировать деловую и инвестиционную активность,

так снижение налогов оставляет в распоряжении предпринимателей значительно

большую часть денежных средств, чем величина снижения уровня налога (рис. 1.3).

Рис. 1.3 - Мультикативный эффект от снижения пропорциональных налогов в

экономике

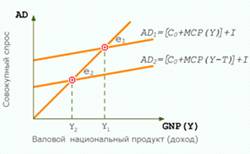

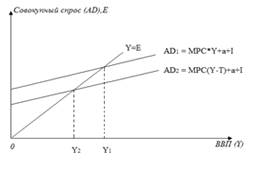

Для концептуального изучения влияния косвенных налогов на динамику ВВП

используется несколько другой мультипликатор. Он показывает, насколько

изменяется величина ВВП при изменении величины налоговых поступлений Т на 1

единицу. Следует отметить, что с его помощью иллюстрируется действие на ВВП

фиксированных или аккордных налогов, природа которых близка к косвенным

налогам, не зависящих по своей сути от размера доходов.

Рис 1.4. Влияние изменения ставки аккордного налога на ВВП в кейнсианской

модели

Из (рис. 1.4) следует, что увеличение величины налоговых сборов

аккордного типа с Т1 до Т2 приводит к снижению уровня располагаемого дохода на

эту величину и, следовательно, к снижению совокупного спроса с AD1 до AD2. В

результате равновесный объем национального производства снижается (с Y1 до Y2)

[9, с. 106].

Подводя итог, можно отметить, что: налоговая политика государства,

являясь отражением проводимой экономической политики, имеет все же относительно

самостоятельное значение. Мало того, от результатов проводимой налоговой

политики в значительной степени зависит и то, какие коррективы вынуждено

вносить государство в свою экономическую политику, наиболее значительными

инструментами фискального воздействия являются налоги. Налоги выполняют не

только фискальную, но и экономическую функции. Они являются важнейшим рычагом

воздействия на социально - экономические процессы, и в то же время обеспечивают

основную массу доходной части государственного бюджета. Налоговая политика

любой страны эффективна в том случае, если сформирована на общих

методологических подходах, учитывающих платежеспособность населения, налоговые

льготы для стратегических целей экономики, равномерное распределение налогов по

субъектам хозяйствования. В зависимости от состояния экономики, от целей,

которые на данном этапе развития экономики государство считает приоритетными,

используются различные методы осуществления налоговой политики. Будучи

составной частью экономической политики, она во многом зависит также от форм и

методов экономической политики государства.

Глава 2. Неокейнсианский и неоклассический подходы к формированию

налоговой политики

Современные условия хозяйствования, а также возрастающее значение в

жизнедеятельности общества институтов частной собственности предполагает

построение концептуальной модели налогообложения на основе взаимосвязи

общенациональных, корпоративных, частнособственнических и индивидуально -

личностных экономических интересов, исходя из чего, проблема налоговых изъятий

является самой острой во всех отношениях, так как это проблема собственности.

Это связано с тем, что каждый конкретный вид налога на практике означает

смену форм собственности, ущемляет права собственников и является основой

конфликтов полярных экономический интересов.

В силу чего для государства целесообразным предоставляется необходимость,

сформировать концепцию налоговой политики с позиции экономической

детерминированности, т.е. равновесия финансовых интересов государства и

хозяйствующих субъектов. Отношения собственности на средства производства и

предметы потребления, обусловливая распределения ресурсов между хозяйствующими

субъектами и ограничивая тем самым их производственное и личное потребление,

является причиной возникновения противоречий между ограниченными размерами

объекта собственности каждого отдельного хозяйствующего субъекта и изменчивым

процессом налогообложения. Общепризнанно, что социально - экономический смысл

налога - смена собственности или переход права собственности на финансовые

ресурсы налогоплательщиков в государственную бюджетную сферу.

Сложившиеся в государстве налоговые отношения отражаются в налоговой

политике, задача которой состоит в обеспечении финансовыми ресурсами

функционирования самого государства, создания благоприятных условий для

улучшения эффективности национальной экономики и повышения уровня жизни

населения. Налоговая политика определяет роль налогов в обществе, которая может

быть позитивна или негативна по отношению к субъектам хозяйствования. Для

государства рост налоговых изъятий является положительным фактором, а для

субъектов хозяйствования - отрицательным. Проблема состоит в определении

границы изъятий, в оптимальном сочетании функции налогов, их влияния на

состояние экономической, социальной и политической системы в обществе.

Поскольку налоговая база компаний и частных лиц зависит не только от

налоговой ставки и порядка начисления налога, но и от размера дохода, то каждый

производитель выбирает следующие варианты сокращения налогового бремени:

изменения структуры и сокращения выпуска продукции или увеличения выпуска

продукции дающее право на льготу;

перемещения налогового бремени на других участников экономических

отношений.

Изначально основой деления налогов на прямые и косвенные, являлось учение

о распределении налогового бремени. Косвенные налоги были перелагаемыми, так

как полностью перекладываются на потребителей в состав цены. В силу анализа

различных причин (неэластичный спрос, изменения цен на факторы производства)

критерием деления налогов стал способ обложения и взимания. Экономическая

сущность любых налогов состоит именно в том, кто фактически несет налоговое

бремя. Если исходить из этой позиции, то любые налоги, входящие в состав

расходов или относимые на финансовые результаты предприятия, входят в цену

товаров и возмещаются покупателями. С этой точки зрения они все являются

перелагаемыми. Но экономические возможности покупателей ограничены платежеспособностью,

поэтому в полном объеме переложить на покупателя налоговые обязательства не

всегда возможно, так как он не приобретет товары по повышенным ценам.

Используя известные понятия экономической теории, как "спрос" и

"предложение", современные зарубежные исследователи выявили

зависимость между эластичностью спроса и предложения и распределением

налогового бремени. При высокой эластичности спроса покупатели сокращают спрос

налогооблагаемого товар, заменяя его другим, и возможность этой замены позволяет

переместить налоговое бремя на продавцов. При высокой эластичности предложения

производители при увеличении ставки налогов снижают выпуск продукции или

переключаются на производство другого, таким образом, смещают налоговое бремя

на потребителей. Методология переложения налогов связана с понятием

эластичности налоговой системы. Государство всегда анализирует результаты

применения им налогово-бюджетных рычагов, особенно налоговой системы и

принимает меры по изменению. Ни одна налоговая система не может претендовать на

окончательный вариант совершенства.

Изменяющиеся внутриполитические, социальные условия, международная

обстановка воздействует на экономическую динамику, требует последовательного

гибкого изменения налогового механизма. Так авторы М. Хасси и Д.С. Любик в

книге "Основы мирового налогового кодекса" рассматривают систему

восьми индексов для оценки эффективности национальных налоговых систем. В

частности, к этим индексам относятся индекс дисперсии (соизмерения затрат по

способу налогов с доходов от их поступления), индекс эрозии (дает представления

о потенциальной и реальной налоговой базе каждого из налогов), индекс издержек

(определяет приближенность затрат по сбору налогов к минимальным). В основном

эти индексы повторяют четыре классические принципа А. Смита: простота, и

удобства взимания, гибкость, подъемность, однократность изъятия.

Влияние фискальных мер на экономику неоднозначно. Так, в механизме

действия изменения налогов на уровень ВВП налоговый мультипликатор показывает

лишь чистое влияние на величину ВВП роста налоговых сборов на 1 доллар. Тем не

менее, изменение налогов сопровождается обычно изменением величины

государственных расходов. Мультипликатор устанавливает, что прирост

правительственных расходов AG, сопровождаемый равным по величине приростам

поступлений Д Т, имеет своим результатом рост выпуска продукции AY. Таким

образом, возникает одновременное действия встречных эффектов:

прирост правительственных расходов AG ведет к увеличению совокупного

спроса AY на величину, пропорциональную мультипликатору госрасходов;

прирост налогов ДТ сокращает уровень потребительского спроса на гораздо

меньшею величину, так что падения совокупного спроса с учетом располагаемого

дохода будет равен:

ДAD = МРС* (Y - ДТ) + а = МРС* Y* (1- At) + а.

Имеется ряд возражений, касающихся эффективности проведения фискальных

мероприятий в экономики. Согласно классической концепции, фискальная политика

рассматривается лишь как инструмент финансового обеспечения выполнения

государством своих функций, но не как стабилизационная политика. Классическая

концепция основана на рикардиском равенстве, согласно которому фискальное

воздействие вызывает не изменения величины ВВП, а перераспределение денежных

средств между частным сектором и государственным в силу действия эффекта

"вытеснения" при нейтральности денег. Это объясняется тем, что спрос

на деньги, по мнению классиков, не зависит от ставки процента, а таюке

вследствие полной загрузки производственных мощностей объем предложения товаров

в экономики строго фиксирован.

Формально эффект "вытеснения" можно представить следующим

образом.

Из основного макроэкономического тождества вытекает, что

= I + (G - Т),

и если м S и Т - константы, то G = - Д1. [9, с. 119].

При анализе зарубежными экономистами стабилизационных фискальных

мероприятий было также обнаружено, что прирост дефицита госбюджета на равную

величину оказывает разное влияние на совокупный спрос в экономике - в

зависимости от того, финансировался прирост дефицита госбюджета за счет

снижения налогов либо за счет изменения госзакупок. При снижении налогов

домашнее хозяйства часть увеличившегося располагаемого дохода направляет на

сбережения, поэтому первоначальный прирост потребления оказывается меньше

величины снижения налогов. В результате прирост дефицита госбюджета,

финансируемый за счет налогов, оказывает большое влияние на прирост совокупного

спроса (теорема Хаавельмо).

Неокейнсианская теория налогообложения продиктована необходимостью

сочетания элементов кейнсианской концепции государственного регулирования (основана

на необходимости создания эффективного спроса, в виде условия для обеспечения

реализации производственной продукции посредством воздействия различных методов

государственного регулировании) с концепцией неоклассического направления

(основанной в основном на государственном невмешательстве в экономику).

Неокейнсианцы достаточно убедительно ответили на поставленные хозяйственной

практикой вопросы и предложили конструктивные варианты решения многих проблем

экономики 1970-х годов. Они считали вредными, расстраивающими механизмы рынка и

порождающими хозяйственные трудности такие формы государственного вмешательства

в экономику, как кейнсианское антициклическое регулирование, бюджетное

перераспределение доходов, подавление инфляции; а причину роста безработицы

видели в системе государственного социального обеспечения.

Кроме того, расчет на финансовую помощь государства в пенсионный период

приводит к увеличению доли текущего потребления, поскольку государственные

затраты на социальные цели изменяют соотношение между расходуемой и

сберегательной частями денежных доходов. Это приводит к снижению доли

сбережений в совокупном доходе, уменьшается объемы кредитных ресурсов и

источников накопления, что в целом вызывает замедление экономического роста

[11, с. 82].

Значительное место в неокейнсианской теории отведено налоговым проблемам.

Английские экономисты И. Фишер и Н. Калдор, являющие представителями

неокейнсианства, предлагали разделить объекты налогообложения исходя из

потребления, облагая при этом конечную стоимость потребляемого продукта. Отсюда

возникла идея налога на потребление, который представляет собой одновременно

метод поощрения сбережений и средство для борьбы с инфляцией. Деньги,

предназначенные ранее на покупку потребительских товаров, могли теперь быть

направлены либо в инвестиции, либо в сбережения, которые превратились бы в

капиталовложения с помощью той же самой бюджетной политики - "изъятия

излишних сбережений". Долгосрочные сбережения уже сами по себе служат

фактором экономического роста. Во время спада производства расходы на рынке

потребления сокращаются медленнее, чем снижаются доходы, вызывая тем самым

ажиотажный спрос, поэтому поступления от налога на потребление является

достаточно высокими, чем при обложении подоходным налогом. И, как следствие,

налоговая система не может играть роль "встроенного стабилизатора".

Однако Н. Калдор считал, что налог на потребление, введенный по прогрессивным

ставкам с применением льгот и скидок для отдельных видов товаров (например,

товары повседневного спроса), более справедлив для людей с низкими доходами,

чем фиксированный налог с продаж. Кроме того, при сравнении с подоходным

налогом этот налог не облагает сбережениями, необходимыми для будущего

инвестирования, стимулирует их рост [2, с. 60].

Следовательно, согласно неокейнсианской теории налоги являются главным

рычагом регулирования экономики и способствуют ее успешному развитию, по мнению

идеологов этой теории, экономический рост зависит от денежных сбережений только

в условиях полной занятости, чего практически невозможно достичь. В этих

условиях большие сбережения мешают экономическому росту, поскольку они не

вкладываются в производство. Поэтому, излишние сбережения следует изымать с

помощью налогов.

На практике не может проводиться только фискальная или только монетарная

политика. На самом деле и та и другая проводятся одновременно, их следствия

имеют как отрицательный, так и положительный эффект на всех рынках. Так

рассмотрим модель IS - LM - теоретическое построение, объединяющее реальный и

денежный секторы экономики, решающее задачу равновесия, устанавливаемого на

рынке благ и денег.

Проводя регулирование экономики, государство использует инструменты как

фискальной политики (госзакупки и налоги), так и монетарной (денежные

предложения). Для анализа последствий подключения регулирующих инструментов к

рынкам используется модель совместного равновесия IS - LM, позволяющая уточнить

комплексную результативность государственного вмешательства в

макроэкономические соотношения. В IS - LM модели фискальное воздействие

отражается в сдвигах кривой IS, монетарное (денежно - кредитное) - в сдвигах

кривой LM. Любое вмешательство в экономику имеет как положительный эффект, так

и отрицательный. Вся проблема состоит в том, какой именно результат

вмешательства более значителен и необходим для достижения тактических целей.

Рассмотрим относительную эффективность бюджетно-налоговой политики с

использованием модели IS - LM [9, с. 170].

В процессе проведения бюджетно-налоговой экспансии рост государственных

расходов и снижения налогов приводит, с одной стороны, к росту совокупного

спроса, но и объема национального производства. С другой стороны, если

рассмотреть последствия налогово-бюджетной политики комплексно, во взаимосвязи

с процессами, происходящими на денежном рынке, то это приводит к эффекту

вытеснения, значительно снижающему итоговую результативность стимулирующей

фискальной политики (рис. 2.1).

Для простоты изображения можно отразить линии модели IS - LM прямыми

линиями.

Рис. 2.1 - Последствия стимулирующей бюджетно-налоговой политики в модели

IS-LM

Ограничение мультипликационного эффекта государственных расходов денежным

рынком через эффект вытеснения представим схемой влияний.

При увеличении AG совокупные расходы и доход Y возрастает, что приводит к

росту потребительских расходов С. Рост потребления С намного увеличивает доход

Y с учетом эффекта мультипликатора. Однако с другой стороны, рост Н вызывает

дополнительный спрос на деньги MD, что приводит к сдвигу MD в положения М' D и,

как следствие, к росту процентной ставки до уровня il. Рост ставки снижает

уровень инвестиций I. В итоге рост дохода и занятости, вызванный стимулирующей

фискальной политикой, частично снижается за счет вытеснения частных инвестиций

реакцией денежного рынка. Если бы отсутствовало действие эффекта вытеснения, то

прирост Y был бы равен

(Y2- Y0) = G*mG.

Однако эффект вытеснения снижает прирост Y на величину Y2-Y

Таким образом, можно сделать вывод, что согласно неокейнсианской

концепции фискальной политики дефицит государственного бюджета, как правило,

увеличивается в период экономического спада и сокращается в периоды оживления и

подъема экономики. При этом не всегда обеспечивается стабилизация экономики и

рост ВВП. И если рост государственных расходов финансируется за счет роста

подоходных налогов, то конечный прирост национального продукта равен

первоначальному приросту государственных расходов (теорема Хаавельмо) [9, с.

167].

Следовательно, согласно неокейнсианской теории налоги являются главным

рычагом регулирования экономики и способствуют ее успешному развитию, по мнению

идеологов этой теории, экономический рост зависит от денежных сбережений только

в условиях полной занятости, чего практически невозможно достичь.

В этих условиях большие сбережения мешают экономическому росту, поскольку

производство. Поэтому, излишние сбережения следует изымать с помощью налогов.

Неоклассический подход (теория предложения)

Неоклассическая теория основывается на равновесии, достигавшимся

благодаря механизму ценообразования в условиях совершенной конкуренции.

Принципиальное отличие неоклассической теории от кейнсианской заключается,

прежде всего, в неодинаковом подходе к методам государственного регулирования

экономических процессов. В отличие от кейнсианской теории, утверждающей, что

динамическое равновесие неустойчиво, существует необходимость прямого

вмешательства государства в экономические процессы. Неоклассическое направление

теории налогообложения утверждает, что регулирующее воздействие государства

должно быть направлено лишь на то, чтобы устранить препятствия, мешающие

действию законов свободной конкуренции, и поэтому оно не должно ограничивать

рынок с его естественными саморегулирующими законами, способными без какой -

либо помощи из вне, достигнуть экономического равновесия. Основоположник

неоклассической модели Дж. Милль не опровергал необходимости государственного

влияния на экономику, однако считал, что государство само по себе является

дестабилизирующим фактором, и поэтому его влияние на экономику может

распространяться лишь второстепенно, через кредитно - денежную политику.

Отдавая предпочтение лишь кредитно - денежной политике центрального банка, не

учитывая бюджетной и налоговой политики, неокпассицисты полагали, что таким

образом можно создать эффективный механизм перераспределения доходов,

обеспечивая полную занятость и устойчивый рост национального богатства. Однако

у представителей неоклассической школы не было единого мнения роли государства

в регулировании экономических процессов. Одна часть ученых, придерживалась

классической теории - теории свободного рынка, считала, что государственное

регулирование и высокие налоги лишь тормозят экономический рост, поэтому

необходимы снижение налогов и обязательные сокращение государственных расходов.

Другая часть ученых предлагала ограничить роль государства только той

деятельностью, которую кроме него никто не может осуществить: регулирование

денег в обращении, регулирование процентных банковских ставок, повышение

(снижение) налогов. Поэтому в рамках неоклассической теории получили развитие

два его направления: теория экономики предложения и теория монетаризма.

Основная идея неоклассических теорий заключается в поисках методов снижения

инфляции и предоставлении большого количества налоговых льгот корпорациям и той

части населения, которая формирует потребительский спрос на рынке. Далее,

рассмотрим более подробно теорию экономики предложения, как ее видели ученые -

экономисты, последователи неоклассической теории [2, с. 57].

От снижения налогового бремени на налогоплательщиков государство выиграет

больше, чем от усиления налоговой нагрузки, отмечал еще А. Смит. Освобождая

средства от обложения, плательщик может получить дополнительный доход, с

которого в будущем плательщик без особой нагрузки будет выплачивать налоги, что

освободит государство от дополнительных расходов на сбор налогов. Эти

теоретические положения, высказанные А. Смитом, стали основополагающими в

теории экономики предложения, которая предусматривает снижение налогов и

предоставление налоговых льгот плательщикам налогов. В отличие от Дж.М. Кейнса,

представители теории экономики предложения утверждали, что высокие налоги

сдерживают предпринимательскую инициативу, экономически губительны для

плательщика независимо от уровня его дохода. Кроме того, рекомендуется обязательное

сокращение государственных расходов, ведь для их покрытия необходимы

дополнительные средства, а их государство получает, повышая уровень

налогообложения.

Таким образом, теория экономики предложения базируется на принципах

свободного рынка. Так, утверждается, что лучший регулятор рынка - сам рынок, а

государственное регулирование и высокие налоги лишь мешают его нормальному

функционированию.

Существует общий закон формирования налоговых ставок. Широкая налоговая

база позволяет иметь относительно небольшие ставки налогообложения и, наоборот,

достаточно узкая налоговая база отдельных видов налогов обязательно

предполагает их высокие ставки. Очевидно, что высокие и низкие ставки налогов

оказывают разное влияние на хозяйственные процессы и деловую активность

предпринимателей, вызывают различную реакцию по отношению к инвестиционным

процессам [1, с. 59]

Теория экономического предложения получила свое развитие в исследовании,

проведенном в начале 1980-х годов в США учеными под руководством профессора А.

Лаффера.

Результаты исследования показали необходимость сокращения предельных

налоговых ставок.

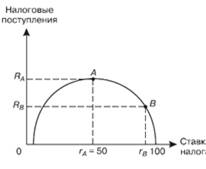

Построив в виде параболической кривой (рис. 2.1) количественную

зависимость между прогрессивностью налогообложения и доходами бюджета он пришел

к выводу, что снижения налогов благоприятно влияют на инвестиционную

деятельность частного сектора, улучшает его платежеспособность, и наоборот,

повышение предельных налоговых ставок ведет к усилению побудительных мотивов

уклонения от их уплаты.

Рост налоговых поступлений возможен лишь до определенного предела

повышения налоговых ставок, затем этот рост немного замедляется, и далее идет

либо такое же плавное снижения доходов бюджета, либо их резкое падание.

налоговый политика неокейнсианский неоклассический

Рис. 2.2 - Кривая Лаффера

По вертикальной оси: величина налоговых поступлений (R), по

горизонтальной оси: значения ставок подоходного налога (г). Если г=0, то

государство не получит налоговых поступлений. При г=100% общие налоги так же

равны нулю, так как отсутствуют стимулы к увеличению дохода. В точке А при

ставке подоходного налога г=50% налоговые поступления будут максимальны, затем

они будут, снижается при росте налоговых ставок (Rb < Ra) [6, с. 265].

А. Лаффер считал, что предельной для совокупности налога с организации

может стать ставка, которая обеспечит изъятия в бюджет 30% суммы его доходов. В

этих пределах происходит только увеличения суммы доходов бюджета. При 40-50%

изъятия доходов сокращается доход организации, сбережения населения, что влечет

за собой незаинтересованность в инвестициях, в те или иные отрасли экономики и

сокращения налоговых поступлений. Снижение налогов, по его мнению, стимулирует

развитие экономики, что в свою очередь ведет к увеличению государственных доходов

за счет расширения налоговой базы, а не за счет увеличения налоговой ставки и

налогового бремени. Некоторыми аспектами этой теории воспользовалось

правительство США при проведении налоговой реформы в 20-60-е годы XX в, а затем

с учетом новых разработок - в 80-е годы. Выделяют дискреционную

(правительственную) и недискреционную (автоматическую) фискальную политику.

Дискреционная политика основана на сознательном вмешательстве государства в

налоговую систему и изменении объема государственных расходов с целью

воздействия на экономический рост, безработицу и инфляцию. Отличительными

особенностями дискреционной фискальной политики являются прерывность временных

интервалов ее применения, и сознательность применяемых мер.

Автоматическая фискальная политика основана на действии встроенных

стабилизаторов, обеспечивающих естественное приспособление экономики к фазам

деловой конъюнктуры: прогрессивная система налогообложения, система социальных

пособий и др.

Автоматические (встроенные стабилизаторы) стабилизаторы - это такие

механизмы в экономике, действие которых уменьшает реакцию ВВП на изменение

совокупного спроса. Они включают любые меры, которые способствуют увеличению

госбюджета в периоды спада и его уменьшению в периоды инфляции без

необходимости принятия каких-либо специальных шагов со стороны политиков [14,

с. 386]. Разберем механизм действия автоматических стабилизаторов экономики на

примере ставки пропорционального налога (подоходного налога). Если по

каким-либо причинам в экономике наступает падение инвестиционного спроса (рис.

2.3) с И до 12, то за ним последует падение совокупного спроса до AD2, а это

через мультипликатор вызовет, в свою очередь, еще большее падение равновесного

уровня ВВП до Y2. Но, как видим из указанного ниже примера, такое падение можно

затормозить снижением пропорционального налога t. Снижение налоговой ставки t

на доходы сделает круче угол наклона кривой совокупного спроса к горизонту, тем

самым увеличивается МРС и уменьшается величина мультипликатора, и это

уменьшение будет тем больше, чем выше значение t.

Рис. 2.3 Действие автоматических стабилизаторов (пропорционального

налога) на ВВП

Таким образом, кривая совокупного спроса, сместившаяся вниз вначале до

уровня AD2, затем поднимется (развернется под более крутым углом) вверх до

уровня AD1, в результате чего общее сокращение ВВП будет менее значительным.

Рассмотрим далее последствия проведения денежно - кредитной политики в

рамках модели IS -LM.

Рассмотрим далее последствия проведения денежно - кредитной политики в

рамках модели IS - LM.

Денежно - кредитная политика представляет комплекс взаимосвязанных

мероприятий, воздействующих на денежное обращение и состояние кредита. Проводит

денежно - кредитную политику центральный банк. Кроме него, субъектами денежно -

кредитной политики являются Министерство финансов и коммерческие банки. Объекты

денежно - кредитной политики - спрос на деньги и предложение денег.

При проведении денежно - кредитной экспансии применяют увеличения

предложения денег, обеспечивая краткосрочный экономический рост без эффекта

вытеснения, но оказывающее воздействие на частичный экспорт (рис. 2.4)

Рис. 2.4 - Последствия стимулирующей денежно-кредитной политики в рамках

модели IS-LM

. Pocт денежной массы М ведет к снижению процентных ставок i, что

способствует инфляции I;

. Как следствие, происходит рост совокупных расходов Е, дохода Y и

потребления С (как составной части Y).

. Динамика чистого экспорта NX находится под влиянием двух

противодействующих факторов: с одной стороны, рост совокупных доходов приводит

к росту импорта, а значит, к падению чистого эскорта Y NX; с другой стороны,

падение банковской ставки приводит к росту чистого экспорта, стимулируя

увеличение инвенций и рост объема производства, а также экспорта i NX.

В итоге имеет место двойной эффект: относительная эффективность

взаимодействия бюджетно-налоговой и денежно - кредитной политики определяются

зависимости от степени реакции ("чувствительности") величины

инвестиций I, чистого экспорта NX и спроса на деньги MD на изменение ставки

процента I (рис. 2.4). Степень чувствительности к ставке процента можно отразить

крутизной линии LM. Можно представить ее в виде трех отрезков (см. рис. 2.5).

Рис. 2.5 - Результаты роста объема производства Y от проведения

стимулирующей фискальной политики G при различных ставках процента (в зависимости

от отрезка LM)

Так если отрезок LM горизонтальный, то прямой эффект от инъекций

госрасходов в экономику больше, чем эффект вытеснения - фискальная политика в

конечном счете эффективна (см. рис. 2.4 АВ). И наоборот, применение

кредитно-денежной экспансии в данном случаи будет менее эффективно: при

вливании денежной массы сдвиг LM вправо по горизонтальному отрезку почти не

изменит ставку процента, поэтому незначительно измениться спекулятивный и

транзакционный спросы на деньги, т.е. реакция Y будет незначительная.

Таким образом, при сдвиге IS в кейнсианской (горизонтальной) области LM

мультипликационный эффект от прироста госрасходов G проявится в наиболее полной

мере, размере

= Y1 -Y2.

Параллельно применяемая денежно - кредитная стимулирующая политика имеет

положительный эффект влияния на макроэкономику стимулирования транзакционного

спроса прироста денежной массы (М)

Рост предложения денег при той же ставке процента imin увеличит

номинальный совокупный доход Y0 до Y1, точка равновесия А переместится в точу

В, и линия LM0 сдвинется до положения LМ1 при этом ставка процента практически

не вырастет, поэтому спекулятивный спрос не измениться.

Такая комбинация фискальной и монетарной политики в целом эффективна за

счет монетарной, но в долгосрочном периоде прирост номинального совокупного

дохода должен быть подтвержден приростом реального объема национального

производства.

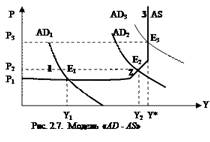

Если отрезок LM вертикальный, то при сдвиге IS вправо в результате

проведения стимулирующей фискальной политики в классической области (отрезок

EF, рис. 2.7) влияние денежного рынка и рост банковской ставки до iF приводит к

нулевому росту объема национального производства Y( YE = YF. без Y) благодаря

полной компенсации "эффекта впуска" вытеснения.

Рис. 2.7 - Совместное применение фискальной и монетарной стимулирующей на

вертикальном отрезке LM

В этом случае параллельное применение стимулирующей кредитно - денежной

политики в виде прироста денежной массы вызовет не только сдвиг LM вправо и

рост номинального совокупного дохода до Y2, но и контрпадение банковской ставки

до i2. В результате проведения фискальной и монетарной политики при суммарном

невысоком росте банковской ставки до i2 достигается достаточно высокий рост

объема национального производства [9, с. 169].

Таким образом, стимулирующая денежно - кредитная политика с фискальной

наиболее эффективны при сочетании относительно крутой LM и пологой IS.

Помимо чрезмерной денежной эмиссии, роста издержек и инфляционных

ожиданий, источником инфляции и сокращения совокупного предложения может стать

несбалансированная налоговая политика [9, с. 172].

На этом основании сторонники одного из современных направлений

экономической науки - экономики предложения - утверждают, что невозможно

нейтрализовать депрессию современной рыночной экономики, опираясь только на

стимулирование совокупного спроса, т.е. на кейнсианский подход. Причина состоит

в том, что совокупный спрос стимулируется посредством увеличения трансфертных

платежей, но их источником являются высокие налоги. Кроме того,

предприниматели, включая большинство налогов в структуру своих издержек,

перекладывают налоговое бремя на потребителей в форме более высоких цен. Таким

образом, увеличение налогообложения создает эффект инфляции издержек.

В такой ситуации регулирующая роль правительства сводится к воздействию

на совокупное предложение. Как видно на графике модели AD-AS (рис. 2.8.), в

случае увеличения совокупного предложения это приводит к снижению уровня цен (с

уровня Р1 до Р2) и росту реального объема производства (с уровня Y1 до Y2),

обеспечивая стабильный уровень занятости. Сторонники экономики предложения

критически оценивают последствия чрезмерного налогообложения и слишком активной

политики социальных гарантий в различных аспектах.

Рис 2.8. Последствия роста совокупного предложения

Они утверждают, что такая политика ограничивает стимулы к труду,

сдерживает осуществление инвестиций и внедрение инноваций в производство, а

также снижает готовность к предпринимательскому риску. Уровень предельных

ставок налогообложения становится решающим аргументом для принятия решений о

выполнении дополнительной работы или осуществление дополнительных сбережений.

В соответствии с выводами экономики, предложения длительность и

интенсивность труда наемных работников и предпринимателей зависит от того,

какой дополнительный доход они получат от этой работы после вычета налогов.

Поэтому для стимулирования затрат труда и капитала в национальную экономику

необходимо снизить предельные ставки налогообложения с доходов.

Вторым важнейшим фактором снижения стимулов к труду является

существование многочисленных программ трансфертных платежей в рамках социальной

политики. Большие пособия по безработице и программы социального обеспечения

становятся причиной снижения заинтересованности работников в сохранении

рабочего места, снижения трудовой и технологической дисциплины, что

отрицательно сказывается как на производительности труда, так и на качестве

продукции.

Высокие предельные ставки налогообложения существенно ограничивают

выигрыш домашних хозяйств от сбережений и инвестиций в ценные бумаги. Поскольку

сберегаемая часть доходов домашних хозяйств является основой инвестиции и в

реальном секторе национальной экономики, сторонники экономики предложения

призывают стимулировать сбережения и снижать ставку налога на доходы от

инвестиций.

Ключевым аргументом критиков теории экономики предложения являются

утверждения, что снижение общей ставки налогообложения вызовет дефицит

государственного бюджета. Однако, по мнению А. Лаффера, одного из

представителей экономики предложения, более низкие ставки налогообложения

позволяют сохранить или даже увеличить объем налоговых поступлений в

государственный бюджет [6, с. 121].

Выводы Лаффера сводятся к утверждению, что снижение налоговой ставки

создает стимулы к труду, сбережениям, инвестициям и деловым рискам. Таким

образом, формируются условия, необходимые для стабильного роста национального

продукта и увеличения занятости. База налогообложения существенно расширяется,

и налоговые поступления в государственный бюджет увеличиваются даже при более

низких ставках налогообложения.

Увеличению доходной части государственного бюджета способствуют еще два

обстоятельства: сокращение масштабов уклонения от налогов, сокращения

трансфертных платежей.

Таким образом, теория экономики предложения базируется на принципах

свободного рынка, утверждается, что лучший регулятор рынка - сам рынок, а

государственное регулирование и высокие налоги лишь мешают его нормальному

функционированию. Общий закон формирования налоговых ставок можно выразить так:

широкая налоговая база позволяет иметь относительно небольшие ставки

налогообложения и, наоборот, достаточно узкая налоговая база отдельных видов

налогов обязательно предполагает их высокие ставки.

Глава 3. Опыт зарубежных стран совершенствования налоговой политики

Определяющим фактором в развитии налогообложения в экономически развитых

странах является тенденция глобализации мировой экономики, с чем связан переход

субъектов предпринимательства разных стран к сотрудничеству, размещению

капиталов в разных странах и организации производства в разных экономических

зонах позволила налогоплательщику самому выбрать страну, в которой будет

уплачиваться часть налоговых платежей.

Несмотря на то, что промышленно развитые страны отказались от ликвидации

оффшорных зон (места скопления капитала), но вместе с тем приняли пакет

налоговых мер, ориентирующих национальные налоговые системы на снижения высоких

налоговых ставок, увеличение числа льгот или прямых субсидий и компенсаций для

экспортной деятельности инвестирования, создания новых рабочих мест и т.д. Эти

положения весьма благоприятно могут сказаться на тех компаниях, которые не

ведут активную производственную деятельность в странах основного

местонахождения. Кроме того, в развитых странах нередко предоставляют отсрочки

от налогообложения доходов, полученных за рубежом.

Правительства развитых стран понимают, что места скопления капиталов, или

"убежища" играют важную роль в смягчении конкурентной борьбы и

противоречий между развитыми странами за привлечения капиталов дают

правительству важный аргумент для внутриполитической борьбы в них, позволяя

властям защищать предоставление существенных налоговых льгот предпринимателям

[2, с. 261].

Однако в рамках данной конкуренции предприниматели развитых стран

рассматривают реформу налогообложения как одну из основных и первоочередных

задач в сторону упрощения налоговой системы, что позволит минимизировать

нарушения принципа справедливости налогообложения.

Для решения этой задачи в области прямого налогообложения используется

концепция совокупного дохода налогоплательщика, который включает в себя все

виды финансовых доходов, полученных за определенный период времени. Принятие

данной концепции означает существенное расширение базы обложения подоходными

налогами, поскольку в облагаемую базу включаются не только прямые доходы, но и

доходы от недвижимости, ценных бумаг, прироста капиталов и др.

Одной из важнейших тенденций в реформировании налогообложения граждан в

промышленно развитых странах наметилась тенденция увеличения вычетов и

налоговых льгот, учитываемых при налогообложении доходов населения. В сфере

корпоративного налогообложения наблюдается тенденция снижения общей ставки налога

одновременным расширением налогооблагаемой базы. В этом случаи государство

преследует цели поддержания конкурентоспособности национальной налоговой

системы, соблюдения принципа справедливости при налогообложении и поддержания

достигнутого уровня государственных доходов [12, с. 49].

В ряде промышленно развитых странах существуют различные подходы к

проблеме налогообложения распределяемой и перераспределяемой прибыли. В

частности, прибыль облагается, как на уровне компании, так и на уровне

акционера; установления специальных ставок на распределяемую прибыль и др.

Рассмотрим структуру доходной части федерального бюджета США. Бюджет

обычно в США носит дефицитный характер. Но нас интересует не абсолютная сумма,

а именно структура налоговых и иных поступлений. Самой крупной статьей доходов

является подоходный налог с населения. Он взимается по прогрессивной шкале.

Имеются не облагаемый налогом минимум доходов и три налоговые ставки. Налогом

может облагаться либо отдельный человек, либо семья. В последнем случае суммируются

все виды доходов членов семьи за год.

Исчисление налога производится следующим образом. Суммируются все

полученные доходы: заработная плата, доход от предпринимательской деятельности,

пенсии и пособия, выплачиваемые частными пенсионными и страховыми фондами,

государственные пособия свыше определенной суммы, доход от ценных бумаг и т.д.

Доход от продажи имущества и ценных бумаг облагается либо специальным налогом,

либо в составе личного дохода. Также доход в виде дивидендов по акциям или

облагается особым налогом, или входит в состав личного дохода.

Из полученного таким способом совокупного валового дохода вычитаются

деловые издержки, связанные с его получением. Сюда относятся затраты, связанные

с предпринимательской деятельностью: расходы на приобретение и содержание

капитальных активов - земельный участок, здание, оборудование, текущие

производственные расходы. Данные затраты учитываются не только у

предпринимателей, но и у людей свободных профессий. После вычитания затрат

получается чистый доход плательщика.

Далее из величины чистого дохода вычитаются индивидуальные налоговые

льготы. Всеобщей льготой является необлагаемый минимум доходов. Необлагаемый

минимум доходов является переменной величиной, имеющей тенденцию к увеличению.

Отчисления на социальное страхование - вторая по величине статья доходов

федерального бюджета. Они вносятся как работодателем, так и наемным работником.

В отличие от европейских стран, где основную часть данного взноса делает

работодатель, в США он делится пополам. Ставка меняется ежегодно при

формировании бюджета.

Налог на доходы корпораций занимает лишь третье место в доходах бюджета.

Его основная ставка - 34%. Но вносится он ступенчато. Корпорация уплачивает 15%

за первые 50 тыс. дол. налогооблагаемого дохода, 25% - за следующие 25 тыс.

дол. и 34% - на оставшуюся сумму. Кроме того, на доходы в пределах от 100 тыс.

дол. до 335 тыс. дол. установлен дополнительный сбор в размере 5%. Такое

ступенчатое налогообложение имеет чрезвычайно важное значение для средних и

малых предприятий. Кроме того, в соседней Канаде налог на корпорации ниже 28%.

И это тоже приходится учитывать [13, с. 254].

Налог на доходы корпораций имеет большое количество льгот. Из чистого

дохода вычитаются штатные и местные налоги на доходы, 100% дивидендов от находящихся

в полной собственности местных дочерних компаний, 70-80% дивидендов, полученных

от облагаемых налогом местных корпораций, проценты по ценным бумагам местных

властей и штатов, взносы в благотворительные фонды. Применяются налоговые

льготы в рамках системы ускоренного возмещения стоимости основного капитала

(амортизации), льгота на инвестиции, научно-исследовательские и

опытно-конструкторские работы.

Свою отдельную от федеральной налоговую систему имеет каждый штат. Штаты

взимают подоходный налог с корпораций и граждан. Причем вопросы обложения

решать бывает, подчас непросто. Так, штат имеет право взимать налог с доходов

корпорации в том случае, если она имеет на его территории строения или

служащих. Однако компания может не иметь на территории данного штата ни того,

ни другого, но торговать здесь и таким образом получать прибыль, особенно при

широком распространении торговли по каталогам. В настоящее время ставится

вопрос о налогообложении штатами компаний и в этом случае.

Для всех западных стран характерно преобладание налогов, взимаемых в

центральный бюджет, и подчиненное положение местных налогов. Но в то же время

развитие урбанизации приводит к ускоренному росту доходов городских бюджетов.

Поэтому местные налоги растут наиболее быстрыми темпами. В отличие от

государственных налогов местные налоги характеризуются множественностью и

регрессивностью. Их ставки не учитывают доходов налогоплательщиков.

Теперь рассмотрим налоговую политику Швеции. Важное место в системе

налогов занимает налог на прибыль корпораций. Все компании и другие виды

организационно-правовой формы, такие как товарищества с ограниченной

ответственностью, должны быть зарегистрированы в Патентном и Регистрационном

отделе, для того чтобы получить статус юридического лица. Обычно как минимум

50% управляющих директоров и главный директор должны быть резидентами стран ЕС

или Европейских государств. Существуют два вида: открытые компании с

ограниченной ответственностью и частные компании с ограниченной

ответственностью. Национальный налог на прибыль взимается с резидентов со всего

дохода, а с нерезидентов - с доходов, полученных из шведских источников.

Компания считается налоговым резидентом, если она образована (зарегистрирована)

в Швеции или имеет постоянное представительство на ее территории.

Ставка налога на прибыль корпораций установлена в размере 28%. Не

существует различий при налогообложении распределенной и нераспределенной

прибыли компании. Также не существует никаких местных налогов для корпораций.

Прибыль определяется в соответствии с общепринятыми принципами бухгалтерского

учета, с небольшой корректировкой в целях налогообложения. При подсчете прибыли

акции оцениваются по нижней рыночной цене. Альтернативный метод оценки - 97%

цены приобретения, но он должен применяться при оценке всего акционерного

портфеля. Налогооблагаемая база уменьшается на суммы затрат на ведение бизнеса,

включая проценты по кредитам на инвестирование филиала или приобретение нового

оборудования.

Существует перечень затрат, которые не вычитаются, такие, как превышающие

установленные нормы затраты на развлекательные мероприятия и затраты, связанные

с операциями с алкогольными напитками. Нормы амортизационных отчислений для

целей налогообложения обычно совпадают с нормами бухгалтерской амортизации. Для

оборудования, патентов, торговых марок, имиджа фирмы, суммы амортизационных

отчислений списываются прямолинейным методом по ставке 20% в год либо методом

уменьшения балансовой стоимости по ставке 30%. Тот или другой метод может

использоваться при условии, что все активы будут оценены с использованием

одного и того же метода в году.

Прибыль от реализации материальных и нематериальных основных средств и

других активов должна быть включена в совокупный налогооблагаемый доход

предприятия и, следовательно, облагается по ставке 28%. Дивиденды, полученные

от шведских компаний, освобождены от налогообложения. Дивиденды, полученные от

зарубежного филиала (минимальный пакет акций не менее 25%), также могут быть

освобождены от обложения при условии, что филиал облагается по ставке не менее

чем 15%. Понесенные убытки могут быть зачтены за счет полученного дохода

следующего года и не могут переноситься на счета прошлых лет. Работодатель

обязан выплачивать взносы в социальные фонды за своих работников (резидентов

Швеции) в размере 33% от валовой заработной платы, включая стоимость

дополнительных выплат и льгот. Граждане ЕС, работающие в Швеции,

руководствуются законодательными актами ЕС.

Пониженная ставка взносов в размере 21,39% установлена на

предпринимательский и трудовой доход граждан, возраст которых превышает 65 лет.

Доход, полученный от зарубежного представительства, должен быть включен в

налогооблагаемую базу главного шведского отделения, если нет поправки на

налоговое соглашение. Налоговая декларация предоставляется ежегодно. Налоги

подсчитываются на протяжении всего финансового года. Налоговое извещение

выдается в декабре по окончании финансового года и все задолженности по налогам

должны быть выплачены не позднее апреля. Иностранные компании,

зарегистрированные в органах для целей выплаты страховых взносов в социальные

фонды, могут их уплачивать раз в год (одним платежом) [13, с. 186].

Весомая роль в доходах бюджета разных уровней принадлежит подоходному

налогу с граждан. Физические лица считаются резидентами Швеции для целей

налогообложения, если они присутствуют в стране более 183 дней в году.

Резиденты Швеции обязаны уплачивать национальный и муниципальный подоходный

налог на их доход, полученный как в Швеции, так и за ее пределами, а

нерезиденты - только с доходов, полученных на территории Швеции. Резиденты

Швеции, выезжающие за рубеж на срок не менее 6 месяцев, освобождены от уплаты

шведского подоходного налога при условии, что физическое лицо уплатило

подоходный налог в стране пребывания.

Нерезиденты Швеции уплачивают налоги с доходов, полученных из шведских

источников, а также доход от операций с недвижимым имуществом, оплаты

предоставленных услуг, пенсий и некоторых видов дохода на капитал. Заработная

плата, включаемая в совокупный доход, состоит из всех видов выплат, пенсий и

натуральной оплаты труда (оцениваемой по рыночной стоимости). Супружеские пары

облагаются налогом раздельно [13, с. 135].

Как было прослежено и в США и странах ЕС, налоговая политика занимает

одно из ключевых мест в современной экономической теории. При этом на первое

место выходит стимулирующая функция налоговой политики, значений социальной и

фискальной функций - ведь собранные налоги по-прежнему является главный

источник доходов государственного бюджета и источником финансирования

социальных и хозяйственных расходов правительства. К тому же, как показывает

мировой опыт, на начальном этапе проведения экономических реформ правительство

испытывает потребность в значительном объеме финансовых ресурсов, а значит,

вынуждена прибегнуть к усилению фискальной функции. Однако долго фискальная

налоговая политика реализовываться не может, поскольку она будет сдерживать

экономическое развитие. И здесь ей на смену должна прийти налоговая политика,

направленная на стимулирование национального производства, что даст предпосылки

к улучшению инвестиционного климата и экономическому росту. Налоговые системы

развитых государств, помимо фискальной функции наполнения бюджета, успешно

выполняют функции регулирования экономического и социального развития и

внешнеэкономических связей. Последнему способствуют таможенные пошлины, акцизы.

НДС. Система налогов является трех- или двухуровневой. При этом

общегосударственные налоги играют ведущую роль, а местные вспомогательную роль,

хотя их значение и соотношение в разных странах весьма различно.

Заключение

Налоги появились с разделением общества на классы и возникновением

государственности, как взносы граждан, необходимые для содержания публичной

власти.

С развитием государства меняется налоговая политика и весь механизм налогового

регулирования, так современный этап развития государства характеризуется

изменением прежнего механизма управления экономикой, заменой старых

инструментов менеджмента новыми. Решающую роль в совершенствовании, как самой

структуры рыночных отношений, так и механизма их регулирования играют налоги.

Участие государства в регулировании экономики при проведении налоговой

политики осуществляется с помощью следующих основных налоговых инструментов:

налоговая ставка, налоговая льгота, санкции и некоторые другие. Государство

использует при этом как прямые, так и косвенные методы использования налоговых

инструментов.

Характерным примером прямого воздействия на процессы регулирования и

стимулирования является полное или частичное освобождение от налогов через использование

налоговых льгот. Полное освобождение от уплаты отдельных налогов, используется

государствами, как правило, для развития новых отраслей экономики или сфер

деятельности, для привлечения инвестиций.

С помощью налоговых льгот во многих странах поощряются создание малых

предприятий, привлечение иностранного капитала, научно-технические разработки,

имеющие фундаментальное значение для дальнейшего развития экономики,

экологические проекты, стимулируется создание новых высокотехнологичных

производств, способствующих выпуску конкурентоспособной продукции для мирового

рынка, одной из главных закономерностей этих стран является повышение роли

налогов на потребление.

Налоговая политика любой страны эффективна в том случае, если

сформирована на общих методологических подходах, учитывающих платежеспособность

населения, налоговые льготы для стратегических целей экономики, равномерное

распределение налогов по субъектам хозяйство. В зависимости от состояния

экономики, от целей, которые на данном этапе развития экономики государство

считает приоритетными, используются различные методы осуществления налоговой

политики.

Согласно неокейнсианской теории налоги являются главным рычагом

регулирования экономики и способствуют ее успешному развитию, по мнению

идеологов этой теории, экономический рост зависит от денежных сбережений только

в условиях полной занятости, чего практически невозможно достичь. В этих

условиях большие сбережения мешают экономическому росту, поскольку они не

вкладываются в производство. Поэтому, излишние сбережения следует изымать с

помощью налогов.

Принципиальное отличие неоклассической теории от кейнсианской

заключается, прежде всего, в неодинаковом подходе к методам государственного

регулирования экономических процессов. В отличие от кейнсианской теории,

неоклассическое направления теории налогообложения утверждает, что регулирующее

воздействие государства должно быть направлено лишь на то, чтобы устранить

препятствия, мешающие действию законов свободной конкуренции, и поэтому оно не

должно ограничивать рынок с его естественными саморегулирующими законами.

Таким образом, стимулирующая денежно - кредитная политика с фискальной

наиболее эффективны при сочетании относительно крутой LM и пологой IS. С точки

зрения автора работы, применения такой налоговой политики в нашей стране будет

наиболее эффективно.

1. Таболов

А.Г., Теоретические и практические аспекты проведения стабилизационной политики

/ Таболов А.Г.// - Экономический бюллетень Научно-исследовательского экономического

института Министерства экономики Республики Беларусь.- 2014 - №5 - С. 25-31.

УДК 338.45 ББК 65.261-18

. Скимн

В. Что год грядущий нам готовит?: налогообложение / Вячеслав Скимн // Налоги

Беларуси. - 2014 - №48-С. 4-6. УДК 336 ББК 65.261.411

. Курайши

Е.В. О налоговой нагрузке на экономику Республики Беларусь в 2013 / Е.В.

Курайши // Налоги Беларуси. - 2014 - №10. - С. 32-36. УДК 336 ББК 65.261.41-18

. Лермонтов

Ю.М. Основные направления налоговой политики / Ю.М. Лермонтов // Бухгалтерский

учёт. - 2014 - №11 - С. 75-80. УДК 342.743 ББК 65.261.41-18

. Малис

Н.И. Совершенствование налогового механизма - путь к повышению доходов бюджета

/ Н.И. Малис // Финансы. - 2014. - №4 - С. 32-36. УДК 336.0/.5(470571) ББК

65.261.41-18

. Шулейко

О.Л. Налоговые расходы как инструмент бюджетно-налоговой политики / О.Л.

Шулейко // Белорусский экономический журнал. - 2014 - №3 - С. 86-95.УДК

336.0/.5 ББК 65.261.41-18

. Бобок

В. Национальные налоговые системы стран ЕС/В. Бобок // Экономист. - 2014. -

№11. - С. 91-96.УДК 336 ББК 65.261.411

. Величко

В.В. Анализ основных соглашений, принятых в рамках Таможенного союза / В.В

Величко // Веснiк Беларускага дзяржаунага эканамiчнага унiверсiтэта = Весик

Белорусского государственного экономического университета. - 2014. - №4 - С. 17-24.

УДК 338(100) ББК 65.261,41 (4Беи)-18

. Гребенщиков

Э.С. Трудные дороги интеграции: от Таможенного союза к объединению финансовых

рынков / Э.С. Гребенщиков // Финансы. - 2014 - №4

. Дашкевич

Е. Беларусь глазами зарубежных экспертов / Екатерина Дашкевич // Финансы, учет,

аудит. - 2014. - 2014. - №11 - С. 23-26. УДК 336.0/.5 ББК 65.261.411 (4 Беи)

. Пансков

В.Г. Проблемы налогов и налогообложения на современном этапе: заметки с

российско-украинского форума / В.Г. Пансков // Финансы - 2014 - №7. - С. 20-22.

УДК 336.0/.5 ББК 65.261.4(2 Рос)-01

. Пушкарева

В.М. Как измерить налоговую нагрузку / В.М. Пушкарева // Финансы. - 2014 - №12.

- С. 33-36.УДК 336.0/.5 ББК 65.261.41-01

. Республика

Беларусь, Министерство финансов Меры фискальные и стимулирующие / Главное

управление налоговой политики и доходов бюджета Министерства финансов //

Финансы, учет, аудит. - 2014 - №1. - С. 15-18. УДК 336.0/.5 УДК 347.73 ББК

65.261.41-18(4Беи) 67.402.23-32(4Беи)

. Солянникова

С. Управление государственными финансами: заявленные принципы и реальность / С.

Солянникова // Экономист. - 2014. - №4. - С. 44-59. УДК 336 ББК65.261.1

. Филобокова

Л.Ю. Налоговая политика и налогообложение субъектов малого предпринимательства

/ Л.Ю. Филобокова, О.В. Григорьева // Аудитор. - 2014. - №12. - С. 77-87. УДК

336 ББК 65.261.41-18

. Яницкая

С. Опыт Ирландии в сокращении госрасходов / Снежана Яницкая // Финансы, учет,

аудит. - 2014 - №6.- 30-32. УДК 336.0/.5 ББК 65.261.5 (4Ирл)