Учет труда и заработной платы на предприятии

Краевое

государственное автономное образовательное учреждение

среднего

профессионального образования

КУРСОВАЯ

РАБОТА

Тема: Учет труда и заработной платы на

предприятии

Пермь, 2014

Содержание

Введение

1. Теоретические основы учета труда и заработной платы

1.1 Задачи бухгалтерского учета расчетов с персоналом по оплате труда

1.2 Документальное оформление трудовых отношений между работником и

работодателем, учет численности работающих, рабочего времени и выработки

1.3 Виды, формы и системы оплаты труда

1.4 Учет дополнительной заработной платы и пособия по временной

нетрудоспособности

1.5 Учет удержаний

.6 Синтетический учет расчетов по оплате труда

2. Расчеты по оплате труда

2.1 Краткая характеристика

2.2 Система оплаты труда на предприятии

2.3 Начисление заработной платы с помощью программы 1С"Зарплата и

управление персоналом"

Заключение

Список использованных источников

Приложения

Введение

Организация учета расчетов по оплате труда и анализ

трудовых показателей приобретает особую актуальность в современных условиях

деятельности предприятия.

Актуальность темы обусловлена тем, что эффективная

организация учета расчетов с персоналом по оплате труда - это залог успеха

предприятия, поскольку затраты на оплату труда являются одним из основных

элементов себестоимости производства и поэтому должны приносить предприятию

максимум полезного эффекта. В свою очередь неоправданное, нерациональное

формирование фонда оплаты труда может привести к значительному снижению

прибыльности.

Изо дня в день в бухгалтерском учете и налогообложении

в России происходят существенные изменения, связанные с вхождением предприятий

в рыночные отношения и все большей ориентацией на международные учетные

стандарты. Произошли кардинальные изменения во многих сферах экономической

деятельности, в том числе и в системе оплаты труда.

Гипотеза: Зная как вести учет труда и заработной

платы, мы будем уметь:

. производить в установленные сроки расчеты с

персоналом по оплате труда;

. своевременно и правильно относить на

себестоимость продукции, работ, услуг (ПРУ) сумму начисленной зарплаты с

отчислениями на социальное страхование;

. собирать и группировать показатели по труду и

зарплате для составления отчетности

Предметом исследования является организация

бухгалтерского учёта труда и заработной платы на предприятии».

Следовательно, объектом исследования произведение

расчетов с персоналом по оплате труда организации, и учет этих расчетов.

Целью курсовой работы является изучение учета расчетов

с персоналом по оплате труда и приобретения навыков осуществления расчетов по

оплате труда на предприятии ».

Задачи курсовой работы являются:

. изучить теоретические основы учета расчетов с

персоналом по оплате труда;

. освоить навыки документального оформления

. освоить приемы начисления заработной платы с

помощью программы 1С «Зарплата и кадры»

Формируемые общие и профессиональные компетенции:

· Документальное оформление и отражение

на счетах бухгалтерского учета операции связанных с начислением заработной

платы;

· Начисление заработной платы и других

выплат;

· Начисление налогов и сборов в

федеральный, региональный и местный бюджеты, в государственные внебюджетные

фонды, платежей в кредитно-финансовые учреждения;

· Составление бухгалтерской и налоговой

отчетности;

· Понимать сущность и социальную

значимость своей будущей профессии, проявлять к ней устойчивый интерес;

· Организовывать собственную

деятельность, выбирать типовые методы и способы выполнения профессиональных

задач, оценивать их эффективность и качество;

· Осуществлять поиск и использование

информации, необходимой для эффективного выполнения профессиональных задач,

профессионального и личностного развития;

· Работать в коллективе и в команде,

эффективно общаться с коллегами, руководством, потребителями;

· Брать на себя ответственность за

работу членов команды (подчиненных), за результат выполнения заданий.

По структуре курсовая работа состоит из:

· Титульного листа;

· Оглавления;

· Введения, в котором представлен

аппарат исследования: объект, предмет, гипотеза, цель, задачи, формируемые

общие и профессиональные компетенции;

· Основной части, состоящей из двух

разделов: а) в первом разделе содержатся теоретические основы данной темы; б)

во втором разделе раскрывается решение данной темы в конкретных условиях на

предприятии, в которой описан процесс начисления заработной платы.

· Заключения, в котором содержится

общий вывод по работе.

· Список используемых источников;

· Приложения

Методической основой курсовой работы являются:

Положение по бухгалтерскому учёту; Методические рекомендации по бухгалтерскому

учёту труда и заработной платы; учебная и справочная литература.

1. Теоретические основы учета труда и

заработной платы

1.1 Задачи бухгалтерского учета

расчетов с персоналом по оплате труда

Основным принципом оплаты труда является оплата по

количеству и качеству вложенного труда, то есть оплата по труду. В связи с этим

большое значение имеет систематическое улучшение организации заработной платы

при условии обеспечения ее связи с результатами труда; ликвидация

уравнительности во всех формах и проявлениях; совершенствование нормирования

труда. Важное значение имеет надлежащая организация учета труда и заработной

платы для контроля над мерой труда и потребления

Задачи бухгалтерского учета по учету труда и

заработной платы сводятся к следующим основным моментам:

) систематическому наблюдению за правильностью

составления и своевременностью поступления документов по заработной плате;

) обеспечению контроля за соответствием начисленных

сумм заработной платы количеству и качеству принятой от рабочих продукции,

установленным расценкам и системам премирования;

) обеспечению правильности включения заработной платы

в себестоимость произведенной продукции, распределения заработной платы

производственных рабочих между отдельными видами изделий, заказов;

) контролю за соблюдением штатной дисциплины, то есть

правильным зачислением вновь принятых лиц на работу и установлением им

должностных окладов в соответствии со штатными расписаниями и действующими

схемами должностных окладов;

) контролю за правильным использованием фондов

заработной платы и содействию процессу совершенствования нормирования,

организации и оплаты труда на предприятии (в организации).

Осуществление этих задач требует интеграции обработки

данных всех видов учета: оперативно-технического, статистического и

бухгалтерского; применения современных средств вычислительной техники.

.2 Документальное оформление трудовых

отношений между работником и работодателем, учет численности работающих,

рабочего времени и выработки

бухгалтерский учет расчет персонал труд

Основным законодательным документом по вопросам

организации и оплаты труда является Трудовой кодекс РФ.

Трудовые отношения возникают между работником и

работодателем на основании трудового договора. Трудовой договор заключается в

письменной форме, составляется в двух экземплярах, каждый из которых

подписывается сторонами.

Унифицированные формы первичной учетной документации

по учету труда и его оплаты, а также Указания по их заполнению утверждены

постановлением Госкомстата России от 05.01.04г. № 1.

Прием на работу оформляется приказом (распоряжением)

работодателя, изданным на основании заключенного трудового договора,

унифицированная форме № Т-1. В том случае, если в организацию принимается

одновременно несколько работников, то на всех может быть оформлен один приказ

по форме № Т-1 а. Эти формы составляются лицом, ответственным за прием, на всех

лиц, принимаемых на работу в организацию. Содержание приказа (распоряжения)

работодателя должно соответствовать условиям заключенного трудового договора

Прием работников в организацию осуществляется, как

правило, в соответствии с утвержденным штатным расписанием, унифицированная

форма № Т-3 «Штатное расписание».

Учет личного состава и использования рабочего времени

ведется по категориям работающих (рабочие, служащие, специалисты,

руководители), по подразделениям (производственный персонал, персонал, занятый

в обслуживающих и вспомогательных производствах, и т.п.), штатному и нештатному

персоналу, местам производства работ, видам продукции (работ и услуг),

изготовлением которых заняты работники.

Каждому работнику при приеме на работу присваивается

табельный номер, который в дальнейшем указывается во всех первичных документах

по учету труда и заработной платы.

На основании приказа о приеме на работу заполняются

следующие документы:

- трудовая книжка работника;

- личная карточка работника (форма №

Т-2 или № Т-2ГС (МС));

- лицевой счет работника (форма № Т-54

или № Т-54а).

Во время работы в организации работник или работники

могут быть переведены на другую работу, например из одного структурного

подразделения в другое.

Переводы работников на другую работу оформляются

приказом (распоряжением) о переводе работника на другую работу (форма № Т-5)

Одновременный перевод нескольких работников на другую

работу может быть оформлен одним приказом по форме № Т-5а.

На основании приказа о переводе делаются отметки в

следующих формах:

- в личной карточке (формы № Т-2 или №

Т-2ГС (МС));

- лицевом счете (формы № Т-54 или №

Т-54а);

- трудовой книжке.

Предоставление работнику отпуска оформляется приказом

(распоряжением) о предоставлении отпуска работнику (форма № Т-6). При

предоставлении отпуска нескольким работникам приказ составляется по форме №

Т-6а.

На основании приказа (распоряжения) о предоставлении

отпуска делаются отметки в личной карточке (форма № Т-2), лицевом счете (формы

№ Т-54 или № Т-54а) и производится расчет заработной платы, причитающейся за

отпуск, по форме № Т-60 «Записка-расчет о предоставлении отпуска работнику».

Отпуск работникам предоставляется в соответствии с

составленным графиком отпусков (форма № Т-7)

При увольнении работника составляется приказ

(распоряжение) о прекращении (расторжении) трудового договора с работником

(увольнении) (форма № Т-8), который заполняется работником кадровой службы,

подписывается руководителем организации или уполномоченным им лицом,

объявляется работнику под расписку.

На основании приказа делается запись в личной карточке

(форма № Т-2 или № Т-2ГС), лицевом счете (форма № Т-54 или № Т-54а), трудовой

книжке, производится расчет с работником по форме № Т-61 «Записка-расчет при

прекращении (расторжении) трудового договора с работником (увольнении)».

Для оформления и учета направления работников в

командировки применяются приказ (распоряжение) о направлении работника в

командировку (форма № Т-9) или приказ (распоряжение) о направлении работников в

командировку (форма № Т-9а).

Документом, удостоверяющим время пребывания в

служебной командировке, является командировочное удостоверение (форма № Т-10).

Для оформления и учета поощрений работникам за успехи

в работе применяются приказ I (распоряжение) о поощрении работника (форма №

Т-11) или приказ (распоряжение) о поощрении работников (форма №7-11а).

Для учета использования рабочего времени предусмотрены

унифицированные формы первичной учетной документации:

- Табель учета рабочего времени и

расчета оплаты труда (форма № Т-12);

- Табель учета рабочего времени (форма

№ Т-13).

Табель учета рабочего времени служит основанием для

начисления заработной платы при повременной форме оплаты труда. Расчет

количества отработанных часов может осуществляться два раза в месяц или общим

итогом за месяц.

Каждая из указанных форм табеля составляется в одном

экземпляре уполномоченным на это ответственным лицом, подписывается

руководителем структурного подразделения и работником кадровой службы.

Заполненная форма передается в бухгалтерию

При сдельной оплате труда учет труда работника

производится на основании карточки учета выработки, маршрутного листа, наряда

на работу и других документов на выполнение в течение месяца работы в

соответствии с утвержденными нормами, выработками и расценками.

.3 Виды, формы и системы оплаты труда

В настоящее время различают два вида оплаты труда -

основную и дополнительную. К основной относится оплата, начисленная за

отработанное на предприятии время, количество и качество выполненных работ:

оплата по тарифным ставкам и окладам, сдельным расценкам, оплата браков и простоев

не по вине рабочих, доплаты за работу в ночное время, премии из фонда оплаты,

оплата аккордных работ, доплата рабочим по повышенным расценкам за работу в

выходные и праздничные дни и сверхурочные часы, за отступления от нормальных

условий и т.д.

Дополнительная оплата труда - это установленные

законом выплаты за неотработанное время, предусмотренные законодательством по

труду. Это оплата основных и дополнительных перерывов в работе кормящих

матерей, выполнение государственных и общественных обязанностей, стоимость

предоставляемых бесплатных квартир, коммунальных услуг и натуральных выдач,

вознаграждения за выслугу, выходных пособий при увольнении

Оплата труда может выступать как следствие, и как

фактор эффективности. В первом случае предполагается взаимосвязь заработной

платы и производительности труда: с ростом производительности труда должна

повышаться и заработная плата; темп роста производительности труда должен

превышать темп роста заработной платы. Оплата труда как фактор эффективности

подразумевает стимулирующую функцию заработной платы. Эти два фактора находят

свое отражение в формах и системах оплаты труда.

Система оплаты труда - это принятый на каждом

конкретном предприятии способ определения размера оплаты труда по результатам

выполненных работ.

В зависимости от источника выплаты заработной платы

Трудовым кодексом РФ предусмотрена оплата труда в денежной форме в валюте РФ, а

также в иных формах, не противоречащих законодательству РФ, - в неденежной

форме в соответствии с коллективным договором или трудовым договором по

письменному заявлению работника, но не более 20 % от заработной платы.

В зависимости от формы учета выполненных работ

выделяют сдельную и повременную системы оплаты труда.

Сдельная форма оплаты основана на оценке выполненного

объема работы или произведенной продукции. Преимущества данной формы оплаты

труда заключаются в том, что при нормальной интенсивности труда работник

получает достаточно высокую заработную плату; объем и количество выполненной

работы зависит от индивидуальных (или коллективных) усилий работника; в

процессе труда не допускается значительных потерь в использовании рабочего

времени по не зависящим от исполнителей причинам; обеспечивается точный учет

количества и качества выполненных работ.

Недостаток данной формы оплаты труда - стремление

исполнителей сделать как можно больший объем работы, что часто приводит к

снижению ее качества. Для устранения негативного воздействия сдельной оплаты

туда применяют различные выплаты, стимулирующие работников повышать качество.

Указанного недостатка лишена повременная форма оплаты

труда. Она применяется в том случае, если затруднен учет выработки

исполнителей; технологический процесс не позволяет работнику существенно

увеличить производительность труда; перевыполнение норм труда нецелесообразно

из-за ухудшения качества работы; в течение рабочего дня исполнитель выполняет

разные виды работы.

Основные недостатки повременной оплаты труда

заключаются в том, что она в определенной степени уравнивает оплату труда

работников, имеющих значительные индивидуальные различия. Применение

повременной формы оплаты труда целесообразно в небольших по численности

трудовых коллективах с высокой степенью взаимозаменяемости.

Различают следующие системы сдельной оплаты труда:

·

прямая сдельная

система: труд работников оплачивается за число единиц изготовленной ими

продукции и выполненных работ, исходя из твердых сдельных расценок,

установленных с учетом необходимой квалификации;

·

сдельно-прогрессивная

система: работникам сверх заработка по прямым сдельным расценкам выплачивают

премию за выполнение и перевыполнение заранее установленных количественных и

качественных показателей.

·

сдельно-премиальная

система: оплата труда включает премирование за перевыполнение норм выработки,

достижение определенных качественных показателей. Труд работника в пределах

установленной нормы оплачивается по основным сдельным расценкам, а весь объем

работы сверх нормы или определенного качества - по повышенным расценкам. Размер

премии устанавливается администрацией по согласованию с профкомом в процентном

отношении к заработной плате.

·

косвенно-сдельная

система: применяется для оплаты труда вспомогательных работников. Размер их

заработка определяется в процентах от заработка основных рабочих, труд которых

они обслуживают;

·

аккордная

система: совокупный заработок определяется за выполнение тех или иных стадий

работы или за полный комплекс выполненных работ. Разновидностью аккордной формы

является оплата труда работников, которые не состоят в штате предприятия, и

выполняют работы по заключенным договорам гражданско-правового характера.

Повременная форма оплаты труда подразделяется на две

системы:

·

простую

повременную: при которой заработок определяется умножением часовой или дневной

тарифной ставки разряда работника на количество отработанных им часов или дней.

Если работник отработал все рабочие дни месяца, то оплатой является

установленный для него оклад, если в данном месяце отработано неполное число

рабочих дней, то заработок определяется путем деления установленной ставки на календарное

количество оплачиваемых за счет организации дней;

·

повременно-премиальную:

к сумме заработка по тарифу прибавляется премия, которая устанавливается в

процентном отношении к тарифной ставке

На практике возможно применение различных модификаций повременной

и сдельной форм оплаты труда, которые зависят от ряда внешних (особенности

законодательства, внешнеэкономическая политика, ситуация на рынке труда) и

внутренних факторов (стратегия фирмы, организационная культура, стадия

жизненного цикла организации, возрастной потенциал, особенности технологии

производства средний уровень квалификации, стиль руководства). Подобные

модификации, как считает большинство экономистов, способствует повышению

эффективности работы предприятий.

Помимо вышеперечисленного для оплаты труда работников

организациями могут использоваться тарифная и бестарифная системы оплаты труда,

система плавающих окладов, система оплаты труда на комиссионной основе и

система оплаты труда на договорной основе.

.4 Учет дополнительной заработной

платы и пособия по временной нетрудоспособности

Дополнительная заработная плата -это

различного рода денежные выплаты сверх основной заработной платы, которые

включают:

) выплаты, связанные с достижением

дополнительных результатов труда по сравнению с предусмотренными

нормами(премии, надбавки и доплаты к тарифным ставкам и должностным окладам),

) ) установленные действующим законодательством

и не связанные с фактически отработанным работником на предприятии временем

(оплата очередного и дополнительного отпуска; доплата подросткам за сокращенное

рабочее время; вознаграждение за выслугу лет; оплата времени выполнения

государственных обязанностей выплата выходного пособия; оплата перерывов в

работе матерей, кормящих младенцев).

Для правильного начисления оплаты труда рабочим

большое значение имеет учет отступлений от нормальных условия труда, которые

оплачиваются дополнительно к действующим расценкам на сдельную работу.

1) Простои не по вине рабочего подтверждается листком о простое с

указанием причин и виновников простоя, его продолжительности, тарифной ставки

рабочего, размера оплаты и суммы, время простоя не по вине рабочего

оплачивается в размере не ниже 2/3 тарифной ставки (оклада) установленного

работнику разряда. Время простоя по вине работника не оплачивается.

На обнаруженный брак продукции должен быть составлен

акт, в котором отражаются затраты на брак и сумма потерь. Браком в производстве

считаются изделия, детали и узлы, не отвечающие требованиям стандартов или

техническим условиям, которые не могут быть использованы по прямому назначению.

На основании ст. 156 ТК РФ брак не по вине работника оплачивается наравне с

годными изделиями, но не ниже 2/3 тарифной ставки (оклада) установленного

работнику разряда. Частичный брак по вине работника оплачивается по пониженным

расценкам в зависимости от степени годности продукции. Полный брак по вине

работника оплате не подлежит.

2) Доплата за работу в ночное время осуществляется на основании табеля

учета рабочего времени с итоговым количеством за месяц. Ночным считается время

с 22 часов до 6 утра (продолжительность работы (смены) в ночное время

сокращается на один час). Оплата такого времени производится:

- рабочим повременщикам - не ниже 7/6

дневного часа при 7-часовом рабочем дне и не ниже 6/5 - при 6-часовом рабочем

дне;

- рабочим сдельщикам - сверх сдельной

заработной платы доплата за каждый час производится не ниже 1/6 или 1/5

тарифной ставки рабочего.

Сверхурочная работа оплачивается за первые два часа не

менее чем в полуторном размере, а за последующие часы - не менее чем в двойном.

Сверхурочные работы не должны превышать для каждого работника четырех часов в

течение двух дней подряд и 120 часов в год. По желанию работника сверхурочная

работа вместо повышенной оплаты может компенсироваться предоставлением дополнительного

времени отдыха, но не менее времени, отработанного сверхурочно.

3) Доплата работы в праздничные дни должна подтверждаться приказом на

работу в праздничные дни и табелем учета рабочего времени. Работа в выходной и

нерабочий праздничный день оплачивается не менее чем в двойном размере

- сдельщикам - не менее чем по двойным

сдельным расценкам;

- работникам, труд которых оплачивается

по дневным и часовым ставкам, - в размере не менее двойной дневной или часовой

ставки;

- работникам, получающим месячный

оклад, - в размере не менее одинарной дневной или часовой ставки сверх оклада,

если работа в выходной и нерабочий праздничный день производилась в пределах

месячной нормы рабочего времени, и в размере не менее двойной часовой или

дневной ставки сверх оклада, если работа производилась сверх месячной нормы.

4) Доплата несовершеннолетним за

сокращенное рабочее время.

При повременной оплате труда з/пл работникам в

возрасте до 18 лет выплачивается с учетом сокращенной продолжительности работы.

Труд работников в возрасте до 18 лет, допущенных к

сдельным работам, оплачивается по установленным сдельным расценкам.

Оплата труда работников в возрасте до 18 лет,

обучающихся в общеобразовательных учреждениях образовательных учреждений

начального, среднего и высшего профессионального образования и работающих в

свободное от учебы время, производится пропорционально отработанному времени

или в зависимости от выработки.

При этом работодатель может за счет собственных

средств производить им доплаты до уровня оплаты труда работников

соответствующих категорий при полной продолжительности ежедневной работы (до

тарифной ставки).

Таким образом, доплата несовершеннолетним за

сокращенное рабочее время осуществляется работодателем по своему усмотрению.

Для того чтобы указанные доплаты можно было отнести на расходы, их необходимо

закрепить в коллективном или трудовом договоре.

5) Доплаты до фактического заработка

в случае временной утраты трудоспособности. В соответствии со ст.182 ТК РФ работникам начисляется

доплата до фактического заработка в случае временной утраты трудоспособности в

следующих случаях:

при переводе работника в связи с трудовым увечьем,

профессиональным заболеванием или иным повреждением здоровья, связанный с

работой, за ним сохраняется его прежний средний заработок до установления

стойкой утраты профессиональной трудоспособности либо до выздоровления

работника.

6) Доплата за работу во вредных и

тяжелых условиях.

Так как российское законодательство не содержит

гарантированных минимальных размеров вводимых доплат за работу в тяжелых или

вредных условиях труда, стороны коллективного (трудового) договора

устанавливают характер и размер доплат самостоятельною Конкретные размеры

доплат определяются по данным аттестации рабочих мест и оценки на них условий

труда. Оценка условий труда производится на основании аттестации рабочих мест.

Фактическое состояние условий труда определяется на основе сопоставления данных

аттестации рабочих мест или специальных инструментальных замеров уровней

факторов производственной среды с параметрами вредных и опасных

производственных факторов, дающих право на установление доплаты. Результаты

оценки состояния условий труда отражаются в карте условий труда на рабочем

месте, составляемой на каждое рабочее место, на котором выполняются соответствующие

работы.

Принятым в организации порядком может

предусматриваться установление повышения или доплаты за работу на тяжелых

работах или работах с вредными условиями труда.

7) Доплата за работу в сверхурочное

время также

подтверждается данными табеля. Сверхурочная работа оплачивается за первые два

часа не менее чем в полуторном размере, а за последующие часы - не менее чем в

двойном. Сверхурочные работы не должны превышать для каждого работника четырех

часов в течение двух дней подряд и 120 часов в год. По желанию работника

сверхурочная работа вместо повышенной оплаты может компенсироваться

предоставлением дополнительного времени отдыха, но не менее времени,

отработанного сверхурочно.

8) Оплата перерывов в работе кормящих

матерей. Для

кормящих матерей и женщин, имеющих детей в возрасте до 1,5 лет, установлены

дополнительные перерывы. Время этих перерывов засчитывается в счет рабочего

времени и подлежит оплате. При повременной оплате кормящая мать получает полную

дневную ставку, при сдельной оплате за время перерывов - средний заработок.

9) Доплата за время выполнения

государственных и общественных обязанностей. За время выполнения государственных и общественных

обязанностей (участие в судебных заседаниях в качестве народных заседателей,

общественных обвинителей, экспертов или свидетелей; осуществление

избирательного права и т.п.) работники получают свой средний заработок по месту

работы.

10) Согласно ст. 114 ТК РФ штатным

работникам ежегодно предоставляются очередные отпуска. Право на

использование отпуска за первый год работы возникает у работника по истечении

шести месяцев его непрерывной работы в данной организации. По соглашению сторон

оплачиваемый отпуск работнику может быть предоставлен и до истечения шести

месяцев. Последующие очередные отпуска - по графику, утвержденному

администрацией предприятия. Основанием для расчета суммы отпускных является

приказ, в котором указывается, кому предоставляется отпуск, с какого числа,

продолжительность отпуска. С 1.02.02 г. минимальная продолжительность отпуска -

28 календарных дней.

Расчет оплаты за отпуск производится исходя из

средней заработной платы, Средний заработок рассчитывается путем деления

суммированного заработка работника, за последние 2 календарных года на число

730. В расчет суммы заработка входят все суммы, с которых удерживаются

страховые взносы, в том числе отпускные и командировочные. В расчет суммы

заработка не входят: оплата суточных и оплата стоимости проезда, декретные и

пособия по уходу за ребенком.

Кроме того, при расчете средней заработной платы из

расчетного периода исключаются праздничные дни, установленные

законодательством.

Больничные рассчитываются за два предыдущих

года. Берутся все виды оплат за два года, на которые начисляются страховые

взносы (но не более 512 000 за 2012 г. и не более 568 000 за 2013 г.) и делятся

на 730 кал.дней. Учитывается стаж, если до 5 лет, то 60%, если с 5 до 8 лет, то

80%, если более 8 лет, то 100%. Так получается средний заработок в день для

больничных. Первые 3 календарных дня оплачиваются за счет средств работодателя,

остальные за счет средств соцстраха. Больничные по уходу за больным членом

семьи (первые 10 дней от стажа, а последующие 50%) и декретные (100% заработка)

полностью за счет средств соцстраха. Декретные больничные листы по желанию

работницы и письменного заявления, если это выгодно, могут рассчитаться по

старым правилам из расчета 12 кал.месяцев, предшествующих декретному.

.5 Учет удержаний

Из начисленной работникам организации оплаты труда, в

том числе по договорам подряда и по совместительству, производят различные

удержания. В зависимости от оснований различают три вида удержаний:

. Обязательные удержания (налог на доходы физических

лиц; удержания по исполнительным документам и надписям нотариальных контор в

пользу юридических и физических лиц);

2. Удержания по инициативе администрации организации

(за причиненный предприятию материальный ущерб; за неотработанные дни

предоставленного и оплаченного полностью отпуска при увольнении работника до

окончания рабочего года; аванса, выданного в счет причитающейся заработной

платы; своевременно не возвращенных сумм, выданных под отчет; излишне

выплаченной заработной платы).

. удержания, производимые по согласованию между

физическим лицом и работодателем (алиментов; кредитов, ссуд, займов, выданных

работнику; сумм по личному страхованию; в погашение обязательств по подписке на

акции; стоимости отпущенной продукции или оказанных услуг; профсоюзных взносов)

Налог на доходы физических лиц удерживается в

соответствии с гл.23 НК РФ.

Плательщиками НДФЛ являются физические лица,

являющиеся налоговыми резидентами РФ, а также физические лица, получающие

доходы от источников в РФ и не являющиеся налоговыми резидентами РФ.

Налог на доходы физических лиц удерживается по ставкам

установленным ст.224 НК РФ в зависимости от вида доходов, получаемых

работниками.

В отношении большей части доходов, получаемых

физическими лицами, включая заработную плату и иные выплаты, производимые в

пользу работников, вознаграждения за выполнение работ по договорам

гражданско-правового характера и т.д. применяется ставка 13%.

При определении налоговой базы учитываются все

полученные налогоплательщиком в течение налогового периода доходы, включая

заработную плату, оплату отпуска и больничных листов и иные виды доходов.

Налоговая база в отношении доходов, подлежащих

обложению по налоговой ставке 13 %, определяется как денежное выражение таких

доходов, уменьшенных на сумму налоговых вычетов.

Налоговым кодексом РФ установлены четыре вида

налоговых вычетов:

- стандартные вычеты;

- социальные вычеты;

- имущественные вычеты;

- профессиональные вычеты.

При исчислении налога на доходы физических лиц по

месту основной работы работнику предоставляются стандартные налоговые вычеты.

1.6 Синтетический учет расчетов по

оплате труда

Синтетический учет расчетов с персоналом по оплате

труда, а также по выплате доходов по акциям и другим ценным бумагам

осуществляются на счете 70.00 «Расчеты с персоналом по оплате». По кредиту

счета отражают начисления по оплате труда, пособий за счет отчислений на

государственное социальное страхование, пенсий и других аналогичных сумм, а

также доходов от участия в организации, а по дебету - удержание из начисленной

суммы оплаты труда и доходов, выдачу причитающихся сумм работникам и не

выплаченные в срок суммы оплаты труда и доходов.

Информация о расчетах с персоналом, как состоящим, так

и не состоящим в списочном составе Предприятия, по оплате труда (по всем видам

заработной платы, премиям, пособиям, и другим выплатам), а также по выплате

доходов по акциям и другим ценным бумагам Предприятия, отражается на счете 70

«Расчеты с персоналом по оплате труда».

Начисленная заработная плата относится в дебет счетов

затрат с кредита счета 70 «Расчеты с персоналом по оплате труда». Пособия во

временной нетрудоспособности и прочие выплаты за счет средств органов

социального страхования относятся в дебет счета 69 «Расчеты по социальному

страхованию и обеспечению» и в кредит счета 70 «Расчеты с персоналом по оплате

труда».

Аналитический учет по данному счету организуется по

каждому подразделению и каждому сотруднику Предприятия.

Таблица 2 - Счета бухгалтерского учета расчетов с

персоналом

|

Номер Счета

|

Наименование счета

|

Аналитический учет

|

Аналитический учет

|

|

70

|

Расчеты с персоналом по

оплате труда

|

Работники

|

Подразделение

|

Таблица 3 - Бухгалтерские записи расчетов по

социальному страхованию и обеспечению

|

Наименование хозяйственной

операции

|

Дебет счета

|

Аналитический учет

|

Кредит счета

|

Аналитический учет

|

|

Начислена заработная плата

персоналу

|

20, 23, 25, 26, 91.2

|

Виды затрат

|

70

|

По работникам

|

|

Перечислена заработная

плата персоналу

|

70

|

|

50, 51

|

Банковские счета

|

Учет расчетов по оплате труда с каждым из работающих

ведется в аналитических счетах (лицевых счетах), открываемых на каждого

работника.

Для идентификации персонала работникам присваивается

табельный номер по системе кодирования, удобной для организации. Табельный

номер работника указывается во всех документах, связанных с расчетами по оплате

труда.

Учет расчетов по оплате труда в лицевых счетах ведется

нарастающим итогом в течение года. Лицевые счета работников хранятся в архиве

организации в течение 75 лет.

На предприятии учет расчетов по страховым взносам

регламентируется ФЗ «О страховых взносах в Пенсионный Фонд РФ, Фонд социального

страхования РФ, Федеральный Фонд Обязательного Медицинского Страхования» №

212-ФЗ от 17.07.2009г. в соответствии с изменениями, вносимыми в 212-ФЗ

законами, принятыми в 2011 году (основные изменения внес 379-ФЗ от 03.12.2011).

Отражение в бухгалтерском учете

Бухучет операций по исчислению и уплате страховых взносов

ведется с использованием счета 69 «Расчеты по социальному страхованию и

обеспечению» в корреспонденции:

со счетами по учету затрат;

со счетами по учету движения денежных средств (51

«Расчетный счет») - в части отражения операций по их уплате.

Счет 69 «Расчеты по социальному страхованию и

обеспечению» предназначен для обобщения информации о расчетах по социальному

страхованию, пенсионному обеспечению и обязательному медицинскому страхованию

работников организации.

К счету 69 «Расчеты по социальному страхованию и

обеспечению» могут быть открыты субсчета:

-1 «Расчеты по социальному страхованию»,

-2 «Расчеты по пенсионному обеспечению»,

-3 «Расчеты по обязательному медицинскому

страхованию».

На субсчете 69-2 «Расчеты по пенсионному обеспечению»

учитываются начисления и уплата страховых взносов в ПФР. Как правило, для учета

страховых взносов на обязательное пенсионное страхование открываются отдельные

субсчета для обособленного отражения страховых взносов на формирование

соответственно страховой и накопительной части трудовой пенсии.

На субсчете 69-3 «Расчеты по обязательному

медицинскому страхованию» учитываются начисления и уплата по страховым взносам

в ФФОМС и ТФОМС.

Аналитический учет взносов в Пенсионный фонд нуждается

в расшифровке и еще по одному показателю. Дело в том, что начиная с этого года

страховая часть трудовой пенсии включает в себя солидарную и индивидуальную

часть. Суммы начисленных страховых взносов во внебюджетные фонды и взносов на

страхование от несчастных случаев на производстве и профзаболеваний нужно

отражать по дебету тех же счетов, на которых отражается начисление заработной

платы и других доходов работникам.

В соответствии с Планом счетов, учет по оплате труда

осуществляется на пассивном счете 70 «Расчеты с персоналом по оплате

труда», в разрезе которого открываются субсчета на каждого работника

предприятия. По кредиту этого счета отражается начисление суммы оплаты труда, пособий

за счет отчислений на государственное социальное страхование, дивидендов и

других аналогичных сумм. По дебету счета 70 фиксируются удержания

из начисленной суммы оплаты труда и доходов, выплаченные суммы заработной

платы, премий, пособий и т. п. Операции, осуществляемые по счетам

бухгалтерского учета следующие (таблица 4)

Таблица 4 - Бухгалтерские записи по учету расчетов по

оплате труда

|

Содержание бухгалтерской

записи

|

Дебет

|

Кредит

|

|

начислена заработная

работникам

|

44

|

70

|

|

удержан налог на доходы

физических лиц

|

70

|

68

|

|

выдана из кассы заработная

плата

|

70

|

50

|

|

Перечислен налог на доходы

с физических лиц

|

68

|

51

|

|

начислено пособие по

временной нетрудоспособности за счет средств предприятия

|

44

|

70

|

|

начислено пособие по

временной нетрудоспособности за счет средств ФСС

|

69

|

70

|

|

начислены отпускные

|

44

|

70

|

|

Выплачены отпускные

|

70

|

50

|

|

Депонирована заработная

плата

|

70

|

76

|

На невыплаченные денежные средства составляется Реестр

депонированных сумм (ф. 0504047). Его форма утверждена приказом Минфина России

от 15.12.2010 № 173н (далее - Приказ № 173н). Реестр заполняется кассиром на

основании платежных ведомостей, Расчетно-платежной ведомости, в которой против

фамилий лиц, не получивших заработную плату ставится штамп или делается отметка

от руки «Депонировано». Далее эти данные отражаются в Книге аналитического

учета депонированной оплаты труда (ф. 0504048).

2. Расчеты по оплате труда

.1 Система оплаты труда на

предприятии

Система оплаты труда работников установлена»

самостоятельно, с учетом отраслевого тарифного соглашения, закреплена в

коллективном договоре.

Условия нормирования и оплаты труда, гарантии

минимальной заработной платы, режим работы и отдыха, дополнительные льготы и

выплаты, устанавливаемые за счет собственных заработанных средств определяет

тарифное соглашение. Оно является юридическим документом, закрепляющим права и

обязанности работников, дирекции и профсоюза в этих вопросах.

Выбор конкретных форм оплаты труда определяет дирекция

с участием профсоюза. Повременная форма оплаты труда сочетается с премированием

за выполнение конкретных количественных и качественных показателей работ.

Заработная плата работников организации состоит из

двух основных элементов:

тарифная часть - (основа оплаты труда), которая

включает тарифные ставки (оклады), или сдельная зарплата для рабочих и

должностные оклады для руководителей, специалистов и служащих.

надтарифная часть - часть заработка, которая

подразделяется на следующие группы:

а) компенсационные выплаты (доплаты за условия труда,

отклоняющиеся от нормальных, за работу в ночное время и др.), которые

определены в тарифном соглашении не ниже размеров, установленных

соответствующими решениями правительства РФ, производятся в бесспорном порядке;

б) стимулирующие выплаты (премии, вознаграждения за

выслугу лет, надбавки за высокое профессиональное мастерство и за высокие

достижения в труде и др.) определяются организацией самостоятельно и

производятся в пределах имеющихся средств.

Районный коэффициент.

Районный коэффициент к заработной плате (равный 15%)

начисляется на весь размер заработка. В него включаются доплаты и надбавки,

оплата за сверхурочную работу, премии, обусловленные оплаты труда, кроме

разовых выплат.

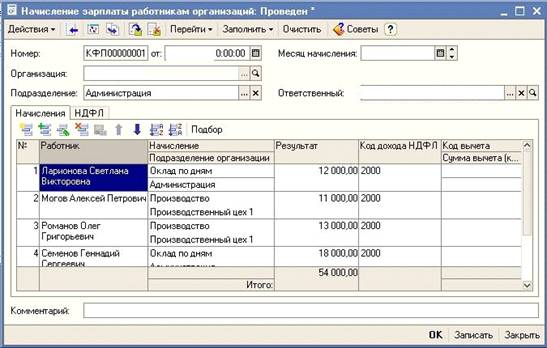

2.2 Начисление заработной платы с

помощью программы 1С

Для начисления заработной платы используют программу

1С «Зарплата и управление персоналом», для начала директора всех подразделений

сдают в электронном виде в бухгалтерию табели учета рабочего времени

(Приложение 1). Они автоматически подкачиваются в программу для дальнейшего

расчета. Чтобы начать начисление заработной платы выбираем команду меню

ЗАРПЛАТА-НАЧИСЛЕНИЕ ЗАРПЛАТЫ, будет открыт журнал имеющихся документов

начисления зарплаты, далее создаем новый документ. В поле

Месяц начисления указываем месяц за который

начисляется зарплата. В поле подразделение выбираем одно из подразделений

организации, в поле ответственный выбираем сотрудника, который отвечает за

формирование данного документа. В табличной части на вкладке НАЧИСЛЕНИЯ следует

ввести информацию о работниках и начисленной для них заработной плате. Чтобы

автоматически заполнить таблицу данными о работниках выбранного подразделения,

нажимаем на кнопку заполнить и в появившемся вложенном меню выбираем команду ПО

ПЛАНОВЫМ НАЧИСЛЕНИЯМ. Будет открыт диалог предупреждением о необходимости

сохранения документа, нажимаем ДА, документ будет сохранен, а в табличной части

появится информация о начислениях для работников выбранного подразделения.

Так как табличная часть документа на вкладке

НАЧИСЛЕНИЯ была заполнена автоматически, автоматически же рассчитывается и НДФЛ

для каждого сотрудника на данной вкладке.

После составления списка сотрудников и ввода данных по

налогам нажимаем кнопку ОК, чтобы закрыть окно, сохранить и провести документ

начисления зарплаты(Приложение 2).

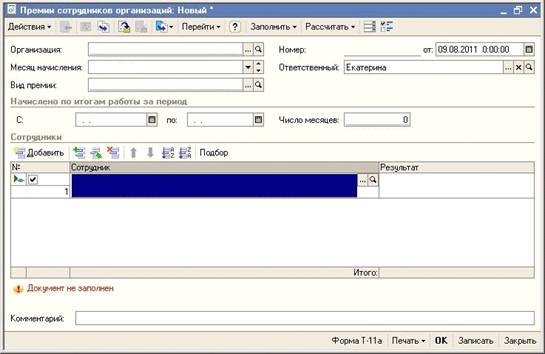

РАСЧЕТ ПРЕМИИ

Для того, чтобы рассчитать премию сотрудникам

организации в меню нажимаем команду ЗАРПЛАТА-ПЕРВИЧНЫЕ ДОКУМЕНТЫ-ПРЕМИИ

СОТРУДНИКАМ, далее также выбираем подразделение и нажимаем РАССЧИТАТЬ,

программа автоматически рассчитывает сумму. (Приложение 3)

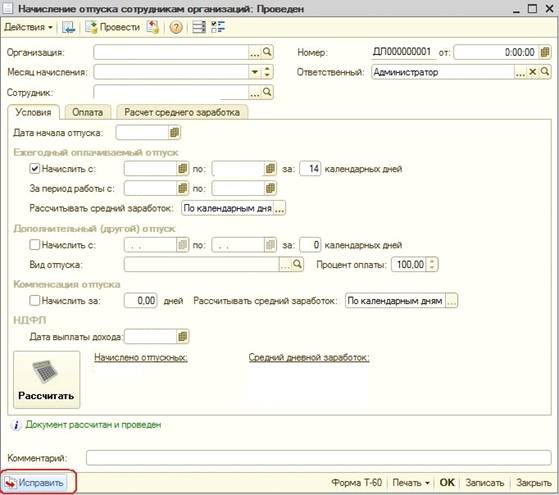

НАЧИСЛЕНИЕ ОТПУСКНЫХ

Отпускные рассчитываются за 12 предыдущих месяцев

перед началом отпуска (кроме сумм больничных, донорских) в календарных днях.

Рассчитывается заработная плата в день и умножается на кол-во дней отпуска.

В меню нажимаем команду

ЗАРПЛАТА-НЕЯВКИ-НАЧИСЛЕНИЕ ОТПУСКНЫХ. В открывшемся окне выбираем ПОДРАЗДЕЛЕНИЕ

в котором нужный нам работник работает, в поле МЕСЯЦ НАЧИСЛЕНИЯ ставим месяц за

который идет начисление. Далее ставим ДАТУ НАЧАЛА ОТПУСКА и период начисления,

и кнопку РАССЧИТАТЬ.(Приложение 4)

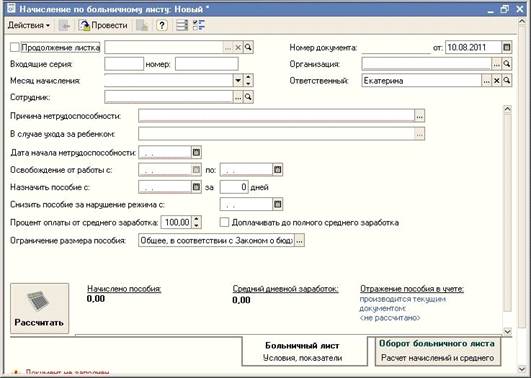

НАЧИСЛЕНИЕ ЗАРПЛАТЫ ПО БОЛЬНИЧНОМУ

ЛИСТУ

В бухгалтерию поступает больничный лист.

В 1С в меню ЗАРПЛАТА-РАСЧЕТ ЗАРПЛАТЫ-НЕЯВКИ-НАЧИСЛЕНИЯ

ПО БОЛЬНИЧНОМУ ЛИСТУ.

Создаем новый документ, так же выбираем подразделение

которое нам нужно, из списка работников выбираем нужного. В поле ВХОДЯЩИЙ НОМЕР

вводим номер с больничного листа, в поле ПРИЧИНА вводим код по которой работник

отсутствовал, ставим даты с какого по какое число болел, процент оплаты и

рассчитать.(Приложение 5)

ЗАРПЛАТА К ВЫПЛАТЕ

Для подготовки к выплате зарплаты работникам на счета

работников в банке, используется документ «Зарплата к выплате». Выбираем

команду меню ЗАРПЛАТА-ЗАРПЛАТА К ВЫПЛАТЕ, и будет открыто окно соответствующего

журнала документов, в табличной части которого выводится информация о дате

документа, его номере, организации, способе выплате и др. Нажимаем кнопку

СОЗДАТЬ НОВЫЙ ДОКУМЕНТ, расположенную на панели инструментов данного окна, и

будет открыто окно формирования документа выплаты зарплаты. В поле организация,

подразделения вводим данные. В поле месяц начисления месяц за который

начисляется зарплата, а в поле СПОСОБ ВЫПЛАТЫ выбираем ЧЕРЕЗ БАНК. Далее

нажимаем кнопку заполнить, для автоматического ввода списка сотрудников. По

документу «Зарплата к выплате организаций» можно распечатать платежную

ведомость в виде унифицированной бухгалтерской формы Т-53. Кроме того, можно

сформировать и распечатать расчетно-платежную ведомость в виде унифицированной

формы Т-49.(Приложение 6)

Заключение

Итак, заработная плата - выплата,

носящая ярко выраженный индивидуальный характер. Главной особенностью которой,

с точки зрения бухгалтера, является то, что в каждом отдельном случае требуются

свои расчеты, возникают особые обстоятельства, которые следует учесть,

существует множество схожих, на первый взгляд, а на самом деле различных

ситуаций.

Учет заработной платы довольно

сложный участок бухгалтерского учета. Он требует повышенного внимания и знания

постоянного обновляющегося Законодательства РФ.

В ходе написания курсовой работы были

рассмотрены поставленные задачи:

· изучены теоретические основы учета

труда и заработной платы;

· изучены нормативные документы,

регулирующие учет и оплату труда;

· рассмотрены действующие системы и

формы оплаты труда, учет труда работников на предприятии

· выявлен недостаток в учете заработной

платы;

· разработана рекомендация по

совершенствованию заработной платы.

В том числе в первой части работы рассмотрены

значение, задачи заработной платы, формы и системы оплаты труда, состав фонда

заработной платы и выплат социального характера, изучена нормативная база,

регулирующая учет труда и заработной платы.

Во второй части курсовой работы рассмотрены

особенности учета труда и заработной платы на конкретном предприятии

Список использованных источников

1. Безруких П.С. Бухгалтерский учет. - М.: ИНФРА-М., 2009 - 568 с.

. Заработная плата. Расчет. Учет. Налогообложение. - М.:

Бератор-Пресс, 2010. - 264 с.

. Козлова Е.П., Галанина Е.Н., Бабченко Т.Н. Бухгалтерский учет в

организациях. М.: Финансы и статистика, 2010. - 404 с.

. Козлова Е.П., Парашутин Н.В., Бабченко Т.Н. Бухгалтерский учет:

Учебное пособие. - М.: Финансы и статистика, 2011- 496 с.

. Лабынцев Н.Т. Учет труда и заработной платы. Учебное пособие. -

М.: Финансы и статистика, 2012. - 292 с.

. Ларионов А.Д., Ерофеев В.А. Бухгалтерский учет. Учебник. М.:

ГроссБух, 2010г. - 112 с.

. Налоговый кодекс РФ от 05.08.00 No 117-ФЗ (часть вторая)

. Рендухов И.М., Врублевский Н.Д. Учет расчетов по оплате труда. -

М.: Финансы и статистика, 2011г. - 114с.

. Самойлов И.В. Бухгалтерский учет оплаты труда // Главбух. -

2012.- № 14. - С.42.

. Сухов М.В. Единый социальный налог. Комментарий к главе 24

Налогового кодекса РФ // Главбух. - 2010.- № 16. - С.47.

. Сухов М.В. Налог на доходы физических лиц. Комментарий к главе

15 Налогового кодекса РФ// Главбух. - 2012.- № 14. - С.54.

. Трудовой кодекс РФ от 30.12.01 № 197-ФЗ

. Федеральный закон от 19.12.06 № 234-ФЗ "О бюджете Фонда

социального страхования Российской Федерации на 2013 год"

Приложения

Приложение 1

Приложение 3

Приложение 3

Приложение 4

Приложение 5