Открытое акционерное общество 'Бурятзолото'

Министерство

образования и науки РФ

Федеральное

бюджетное государственное образовательное учреждение

высшего

профессионального образования

«Восточно-Сибирский

государственный

университет

технологий и управления»

ФБГОУ ВПО

ВСГУТУ

Кафедра

«Бухгалтерский учет, анализ и аудит»

Отчет

Открытое

акционерное общество «Бурятзолото»

Выполнила: Бекболотова Д.З.

студентка 4 курса, гр. Б 511-11

Проверила: Балтахинова О.Р.

Улан-Удэ

2015

О компании

Открытое акционерное общество «Бурятзолото» -

крупная золотодобывающая компания с долгосрочными планами развития, ведущая

активную геологоразведку. Имеющиеся запасы и ресурсы золота в рамках

действующих лицензий позволят не снижать темпов добычи золота как минимум до

2020 года.

Компания владеет двумя действующими рудниками -

«Холбинский» и «Ирокинда». Рудник «Ирокинда» расположен в Муйском районе,

«Холбинский» - в Окинском районе Республики Бурятия.

Рудник «Холбинский» отрабатывает месторождение

«Зун-Холбинское». Добыча руды осуществляется на штольневых и шахтных

горизонтах. Добываемая из шахты руда и концентрат перерабатываются на

золотоизвлекательной фабрике и цехе гидрометаллургии, расположенные в вахтовом

поселке рудника. Товарной продукцией являются золотосеребряные слитки,

отправляемые на аффинаж.

Рудник «Ирокинда» ведет отработку жил на

месторождениях «Ирокиндинское» и «Кварцевое». Отработка осуществляется в

основном со штольневых горизонтов. Добываемая руда перерабатывается на

обогатительной фабрике. Переработка концентрата осуществляется в цехе гидрометаллургии

рудника «Холбинский».

«Бурятзолото» ведёт активные геологоразведочные

работы по восполнению сырьевой базы.

Компания намеревается участвовать во всех

конкурсах и аукционах по приобретению лицензий на пользования недрами для целей

разведки и добычи золота вблизи действующих рудников. Внимание компании

сосредоточено на долгосрочном ведении работ на территории Республики Бурятия.

Компания вкладывает инвестиции в улучшение

условий работы и проживания людей в вахтовых поселках, укрепляя свои позиции и

оставаясь одной из самых серьезных и привлекательных компаний.

. Общая оценка структуры имущества

предприятия и его источников по данным баланса

Для характеристики общего состояния предприятия

и общей оценки ситуации, рассмотрим динамику разделов баланса, соотношение

между ними, а также определим темп прироста показателей. Основываясь на

результатах, проверим баланс на признаки «хорошего» баланса.

Ниже представлен анализ финансового состояния,

который осуществлялся на базе бухгалтерской отчетности ОАО «Бурятзолото» за

2011-2013 гг., составленной по российским стандартам бухгалтерского учета.

|

код

|

|

Сумма, тыс.руб

|

Абсолютное отклонение

|

Доля,%

|

отклонение доли

|

темп прироста

|

|

|

АКТИВ

|

2 011

|

2 012

|

2 013

|

2012/2011

|

2013/2012

|

2011

|

2012

|

2013

|

12/11

|

13/12

|

12/11

|

13/12

|

|

1

|

2

|

3

|

4

|

5

|

6=4-3

|

7=5-4

|

8

|

9

|

10

|

11

|

12

|

13

|

14

|

|

|

I.ВНЕОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

|

|

|

1110

|

Нематериальные активы

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1120

|

Результаты исследований и разработок

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1130

|

Нематериальные поисковые активы

|

20 126

|

53 467

|

95 630

|

33 341

|

42 163

|

0,26

|

0,61

|

1,05

|

0,35

|

0,44

|

165,66

|

78,86

|

|

1140

|

Материальные поисковые активы

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1150

|

Основные средства

|

1 032 662

|

1 141 578

|

1 413 344

|

108 916

|

271 766

|

13,42

|

13,04

|

15,46

|

-0,38

|

2,42

|

10,55

|

23,81

|

|

код

|

|

Сумма, тыс.руб

|

Абсолютное отклонение

|

Доля,%

|

отклонение доли

|

темп прироста

|

|

|

|

2 011

|

2 012

|

2 013

|

2012/2011

|

2013/2012

|

2011

|

2012

|

2013

|

12/11

|

13/12

|

12/11

|

13/12

|

|

1

|

2

|

3

|

4

|

5

|

6=4-3

|

7=5-4

|

8

|

9

|

10

|

11

|

12

|

13

|

14

|

|

1160

|

Доходные вложения в материальные ценности

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1170

|

Финансовые вложения

|

973 362

|

1 682 817

|

269 457

|

709 455

|

-1 413 360

|

12,65

|

19,22

|

2,95

|

6,58

|

-16,28

|

72,89

|

-83,99

|

|

1180

|

Отложенные налоговые активы

|

5 895

|

12 942

|

40 701

|

7 047

|

27 759

|

0,08

|

0,15

|

0,45

|

0,07

|

0,30

|

119,54

|

214,49

|

|

1190

|

Прочие внеоборотные активы

|

11 466

|

4 292

|

2 607

|

-7 174

|

-1 685

|

0,15

|

0,05

|

0,03

|

-0,10

|

-0,02

|

-62,57

|

-39,26

|

|

1100

|

Итого по разделу I

|

2 043 511

|

2 895 096

|

1 821 739

|

851 585

|

-1 073 357

|

26,55

|

33,07

|

19,93

|

6,52

|

-13,14

|

41,67

|

-37,08

|

|

II. ОБОРОТНЫЕ АКТИВЫ

|

|

|

|

|

|

|

|

|

|

|

1210

|

Запасы

|

808 968

|

1 025 101

|

1 122 713

|

216 133

|

97 612

|

10,51

|

11,71

|

12,28

|

1,20

|

0,57

|

26,72

|

9,52

|

|

1220

|

НДС по приобретенным ценностям

|

14 491

|

14 080

|

83 073

|

-411

|

68 993

|

0,19

|

0,16

|

0,91

|

-0,03

|

0,75

|

-2,84

|

490,01

|

|

1230

|

Дебиторская задолженность

|

637 541

|

1 114 525

|

355 398

|

476 984

|

-759 127

|

8,28

|

12,73

|

3,89

|

4,45

|

-8,84

|

74,82

|

-68,11

|

|

1240

|

Финансовые вложения

|

3 061 599

|

3 582 529

|

5 184 324

|

520 930

|

1 601 795

|

39,78

|

40,92

|

56,72

|

1,15

|

15,79

|

17,01

|

44,71

|

|

1250

|

Денежные средства и денежные эквиваленты

|

1 129 049

|

120 192

|

571 887

|

-1 008 857

|

451 695

|

14,67

|

1,37

|

6,26

|

-13,30

|

4,88

|

-89,35

|

375,81

|

|

1260

|

Прочие оборотные активы

|

1 880

|

2 385

|

1 285

|

505

|

-1 100

|

0,02

|

0,03

|

0,01

|

0,00

|

-0,01

|

26,86

|

-46,12

|

|

1200

|

Итого по разделу II

|

5 653 528

|

5 858 812

|

7 318 680

|

205 284

|

1 459 868

|

73,45

|

66,93

|

80,07

|

-6,52

|

13,14

|

24,92

|

|

1600

|

БАЛАНС

|

7 697 039

|

8 753 908

|

9 140 419

|

1 056 869

|

386 511

|

200,00

|

200,00

|

200,00

|

|

|

13,73

|

4,42

|

|

код

|

|

Сумма, тыс.руб

|

Абсолютное отклонение

|

Доля,%

|

отклонение доли

|

темп прироста

|

|

|

АКТИВ

|

2 011

|

2 012

|

2 013

|

2012/2011

|

2013/2012

|

2011

|

2012

|

2013

|

12/11

|

13/12

|

12/11

|

13/12

|

|

1

|

2

|

3

|

4

|

5

|

6=4-3

|

7=5-4

|

8

|

9

|

10

|

11

|

12

|

13

|

14

|

|

ПАССИВ

|

|

III. КАПИТАЛ И РЕЗЕРВЫ

|

|

|

|

|

|

|

|

|

|

|

1310

|

Уставный капитал

|

186

|

186

|

186

|

0

|

0

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

1320

|

Собственные акции, выкупленные у акционеров

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1340

|

Переоценка внеоборотных активов

|

116 153

|

115 583

|

115 317

|

-570

|

-266

|

1,51

|

1,32

|

1,26

|

-570,00

|

-266,00

|

-0,49

|

-0,23

|

|

1350

|

Добавочный капитал (без переоценки)

|

161 348

|

161 348

|

161 348

|

0

|

0

|

2,10

|

1,84

|

1,77

|

0,00

|

0,00

|

0,00

|

0,00

|

|

1360

|

Резервный капитал

|

47

|

47

|

47

|

0

|

0

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

0,00

|

|

1370

|

Нераспределенная прибыль (непокрытый убыток)

|

6 422 565

|

7 975 295

|

8 203 380

|

1 552 730

|

228 085

|

83,44

|

91,11

|

89,75

|

1552730,00

|

228085,00

|

24,18

|

2,86

|

|

1300

|

Итого по разделу III

|

6 700 299

|

8 252 459

|

8 480 278

|

1 552 160

|

227 819

|

87,05

|

94,27

|

92,78

|

1552160,00

|

227819,00

|

23,17

|

2,76

|

|

|

IV. ДОЛГОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

|

|

|

1410

|

Заемные средства

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1420

|

Отложенные налоговые обязательства

|

49 884

|

82 736

|

124 388

|

32 852

|

41 652

|

0,65

|

0,95

|

1,36

|

32852,00

|

41652,00

|

65,86

|

50,34

|

|

1430

|

Оценочные обязательства

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1450

|

Пр. обязательства

|

|

|

|

|

|

|

|

|

|

|

|

|

|

код

|

|

Сумма, тыс.руб

|

Абсолютное отклонение

|

Доля,%

|

отклонение доли

|

темп прироста

|

|

|

АКТИВ

|

2 011

|

2 012

|

2 013

|

2012/2011

|

2013/2012

|

2011

|

2012

|

2013

|

12/11

|

13/12

|

12/11

|

13/12

|

|

1

|

2

|

3

|

4

|

5

|

6=4-3

|

7=5-4

|

8

|

9

|

10

|

11

|

12

|

13

|

14

|

|

1400

|

Итого по разделу IV

|

49 884

|

82 736

|

124 388

|

32 852

|

41 652

|

0,65

|

0,95

|

1,36

|

32852,00

|

41652,00

|

65,86

|

50,34

|

|

|

V. КРАТКОСРОЧНЫЕ ОБЯЗАТЕЛЬСТВА

|

|

|

|

|

|

|

|

|

|

|

1510

|

Заемные средства

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1520

|

Кредиторская задолженность

|

880 655

|

347 262

|

327 096

|

-533 393

|

-20 166

|

11,44

|

3,97

|

3,58

|

-533393,00

|

-20166,00

|

-60,57

|

-5,81

|

|

1530

|

Доходы будущих периодов

|

|

|

|

|

|

|

|

|

|

|

|

|

|

1540

|

Резервы предстоящих расходов

|

66 201

|

71 451

|

208 657

|

5 250

|

137 206

|

0,86

|

0,82

|

2,28

|

5250,00

|

137206,00

|

7,93

|

192,03

|

|

1550

|

Прочие обязательства

|

|

|

|

|

|

|

|

|

|

|

|

|

1500

|

Итого по разделу V

|

946 856

|

418 713

|

535 753

|

-528 143

|

117 040

|

12,30

|

4,78

|

5,86

|

-528143,00

|

117040,00

|

-55,78

|

27,95

|

|

1700

|

БАЛАНС

|

7 697 039

|

8 753 908

|

9 140 419

|

1 056 869

|

386 511

|

200,00

|

200,00

|

200,00

|

|

|

13,73

|

4,42

|

Структура активов и пассивов организации в

разрезе основных групп представлена в Приложение 1 и 2 соответсвенно.

Наш анализ основывался на проверке баланса на

признаки «хорошего» баланса, по следующим признакам:

) Валюта баланса в конце отчетного

периода должна увеличиваться по сравнению с началом периода.

Данный признак в полной мере удовлетворен, об

этом говорит увеличение валюты баланса в 2012 году по сравнению с 2011 годом на

105869 тыс. рублей или на 14%, также в сравнению с 2012 годом в 2013 году

увеличилась на 386511 тыс. рублей или на 4%.

Существенное влияние на это оказало

положительное изменение статей:

основные средства в 2012 году на 11%, в 2013 на

24%;

финансовые вложения в 2012 на 17%, или на 520930

тыс. рублей, в 2013 году 45%, или на 160795 тыс. рублей.

Удельный вес статей в 2013 году составил 16% и

57% соответственно.

) Темпы роста оборотных активов должны

быть выше, чем темпы прироста внеоборотных активов.

Прирост внеоборотных активов в 2012 году

составил 42%; в 2013 году снизился на 37%.

Оборотные активы увеличились на 4%; в 2013 году

также сохранилась тенденция роста, прирост составил 25%.

Снижение темпов прироста внеоборотных активов

было вызвано снижением доли долгосрочных финансовых вложений на 84%, причиной

послужила ликвидация дочернего общества в 2012 году.

Увеличение прироста оборотных активов вызвано

увеличением доли запасов предприятия в 2012 году на 27%, в 2013 году на 10%, а

также увеличением финансовых вложение, что было отмечено выше.

Условие соблюдено.

) Собственный капитал организации должен

превышать заемный и темпы его роста должны быт выше, чем темпы роста заемного

капитала.

Доля собственного капитала в балансе составила в

2012 году 94%, в 2013 год 93% , прирост составил 25%и 3 % соответственно.

Доля заёмного капитала составила 6% и 7% в 2012

и 2013 году соответственно.

Данное соотношение идеально удовлетворяет

условие.

) Темпы прироста дебиторской и

кредиторской задолженности должны быт примерно одинаковые.

Темп прироста дебиторской и кредиторской

задолженности в 2012 году составил 75%, в 2013- 68 %, прирост кредиторской 61%

в 2012, в 2013 прирост составил 68%, в 2013 году 6%.

Исходя, из данных мы можем сказать, что данное

условие не соблюдается.

) Доля собственных средств в оборотных

активах должна быть более 10%.

Доля собственных оборотных активов составила

82,25в 2011г.; 92,85 в 2012г.; 92,57 в 2013г.

Данные в полной мере соответствуют условию.

) В балансе должна отсутствовать статьи

непокрытый убыток ( нераспределенная прибыль)

Данное условие не выполнено.

Баланс предприятия по четырем признакам

соответствует условиям хорошего баланса.

|

Оценка ликвидности

|

|

Активы по степени ликвидности

|

2011

|

2012

|

2013

|

Прирост за 2013, %

|

Норм. соотно-шение

|

Пассивы по сроку погашения

|

2011

|

2012

|

2013

|

Прирост за анализ. период, %

|

Излишек/ недостаток платеж. средств тыс. руб.,

|

|

А1.Высоколиквидные активы (ден. ср-ва + краткосрочные фин.

вложения)

|

4 190 648

|

3 702 721

|

5 756 211

|

+37,4

|

≥

|

П1. Наиболее срочные обязательства (привлеченные средства)

(текущ. кред. задолж.)

|

880 655

|

347 262

|

327 096

|

-62,9

|

+5 429 115

|

|

А2. Быстрореализуемые активы (краткосрочная деб. задолженность)

|

639 421

|

1 116 910

|

355 398

|

-44,3

|

≥

|

П2. Среднесрочные обязательства (краткосроч. обязательства кроме

текущ. кредит. задолж.)

|

66 201

|

71 451

|

208 657

|

+3,2 раза

|

+146 741

|

|

А3. Медленно реализуемые активы (прочие оборот. активы)

|

823 459

|

1 039 181

|

1 207 071

|

+46,3

|

≥

|

П3. Долгосрочные обязательства

|

49 884

|

82 736

|

124 388

|

+149,4

|

+1 082 683

|

|

А4.Труднореализуемые активы (ВНА)

|

2 043 511

|

2 895 096

|

1 821 739

|

-10,9

|

≤

|

П4. Постоянные пассивы (собственный капитал)

|

6 700 299

|

8 252 459

|

8 480 278

|

+26,6

|

-6 658 539

|

Из таблицы видно, что имеется идеальное

соотношение активов по степени ликвидности и обязательств по сроку погашения.

|

Текущая ликвидность

|

3 883 213,00

|

4 400 918,00

|

5 577 141,00

|

(А1+А2)-(П1+П2)

|

|

Перспективная ликвидность

|

773 575,00

|

956 445,00

|

1 081 398,00

|

А3-П3

|

Текущая ликвидность свидетельствует о

платежеспособности предприятия, а также исходя, из показателя перспективной

ликвидности сохранит свои позиции в будущем.

Оценка платежеспособности

|

Коэффициенты платежеспособности

|

2011

|

2012

|

2013

|

Отклонение

|

Нормальное ограничение

|

|

|

|

|

2012-2011

|

2013-2012

|

|

|

общий коэффициент платежеспособности

|

5,123

|

11,213

|

13,43

|

6,091

|

2,219

|

≥ 1

|

|

абсолютной ликвидности

|

4,426

|

8,843

|

10,74

|

4,417

|

1,901

|

≥ 0,1 - 0,7

|

|

"критической оценки"

|

5,099

|

11,505

|

11,40

|

6,406

|

-0,097

|

Допустимо 0,7 - 0,8 Желательно ~ 1

|

|

текущей ликвидности

|

5,971

|

13,992

|

13,66

|

8,022

|

-0,332

|

Необходимое значение 1,5 Оптимальное 2 - 3,5

|

|

маневренности функционирующего капитала

|

0,175

|

0,191

|

0,178

|

0,016

|

-0,013

|

Уменьшение показателя в динамике - положительный факт

|

|

Доля оборотных средств в активах

|

0,735

|

0,669

|

0,801

|

-0,065

|

0,131

|

≥ 0,5

|

|

обеспеченности собственными оборотными средствами

|

0,824

|

0,914

|

0,910

|

0,091

|

-0,005

|

≥ 0,1 (Чем больше, тем лучше)

|

|

восстановления (утраты) платежеспособности

|

|

|

6,952

|

|

|

=> 1.0

|

Структура капитала организации представлена в

Приложении 2.

Коэффициент общей ликвидности (Л1) показывает,

какая часть краткосрочных обязательств предприятии может быть погашена за счет

всей суммы его оборотных активов. В анализируемом периоде уровень общей

ликвидности предприятия возрос, и укладывается в оптимальные значения.

Коэффициент абсолютной ликвидности (Л2)

показывает, какую часть краткосрочной задолженности организация может погасить

в ближайшее время за счет денежных средств. На 31.12.2013г., способность

предприятия погасить краткосрочные долги за счет наиболее ликвидных средств

увеличилась на 2,2%. Ее уровень является достаточным.

Коэффициент критической оценки (Л3) показывает,

какая часть краткосрочных обязательств организации может быть немедленно

погашена за счет средств на различных счетах, в краткосрочных ценных бумагах, а

также поступлений по счетам. Уровень коэффициента быстрой ликвидности считается

достаточным. Несмотря на то, что за анализируемый период наблюдается

незначительное снижение платежеспособности предприятия.

Коэффициента текущей ликвидности (Л4) считается

достаточным. Предприятие в состоянии обеспечить резервный запас для компенсации

убытков, которые могут возникнуть при размещении и ликвидации всех текущих

активов, кроме наличности.

Коэффициент маневренности функционирующего

капитала (Л5) показывает, какая часть функционирующего капитала обездвижена в

производственных запасах и долгосрочной дебиторской задолженности. За 2013 год

анализируемый показатель снизился, что говорит о положительном факте.

Доля оборотных средств в активах (Л6)

определяется с целью анализа работы предприятий одной отраслевой

принадлежности. На ОАО "Бурятзолото" увеличилась доля оборотных

средств в активах. За анализируемый период уровень данного показателя превышает

оптимальные значения.

Коэффициент обеспеченности собственными

средствами (Л7) характеризует наличие собственных оборотных средств у организации,

необходимых для ее финансовой устойчивости. За анализируемый период

незначительно снизился, однако при этом уровень данного показателя находится в

оптимальном значении, что говорит о финансовой устойчивости предприятия.

Коэффициент утраты платежеспособности

предприятия рассчитывается исходя из Л4, Л7. В течении ближайших шести месяцев,

с учетом сложившихся тенденций, у ОАО "Бурятзолото" не возникнет

реальной угрозы потери платежеспособности.

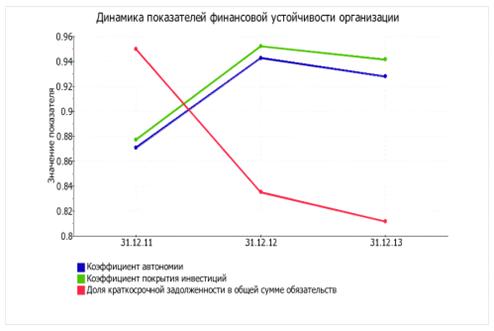

В Приложении 3 наглядно представлена динамика

основных показателей финансовой устойчивости.

Оценка вероятности несостоятельности

(банкротства) предприятия

|

Показатель

|

Год

|

Значения показателя

|

|

2012

|

2013

|

Группа I: нормальное финансовое положение

|

Группа II: Среднее (неустойчивое) финансовое воложение

|

Группа III: кризисное финансовое положение

|

|

Коэффициент Бивера

|

3,7154

|

0,7413

|

Больше 0,4

|

Около 0,2

|

До -0,15

|

|

Коэффициент текущей ликвидности (L4)

|

13,9924

|

13,6605

|

2≤L4≤3,2 и более

|

1≤L4≤2

|

L4≤1

|

|

Экономическая рентабельность (R4)

|

17,7206

|

2,4924

|

6-8 и более

|

5-2

|

От 1% до -22%

|

|

Финансовый леверидж

|

6,0764

|

7,7844

|

Меньше 35%

|

40% - 60%

|

80% и более

|

|

Коэффициент покрытия ОА собственными ОА

|

0,9144

|

0,9098

|

0,4 и более

|

0,3 - 0,1

|

Менее 0,1 (или отрицательное значение)

|

Как видно, из данных представленных в таблице,

показатели соответствуют первой группе, т.е., имеет нормально финансовое

положение.

Далее проведем анализ вероятности банкротства по

методике Э. Альтмана.

ZF2012=0,717*0,914+0,847*0,177+3,107*0,212+0,42*16,457+0,995*0,642=9,0176

ZF

2013=0,717*0,910+0,847*0,024+3,107*0,404+0,42*12,8+0,995*0,473=

7,7956

В обоих случаях ZF

> 1.23, значит, что в ближайшее время банкротство предприятию не грозит.

«Белорусская модель»

ZБ =

0,111*х1+13,239*х2+1,676*х3+0,515*х4+3,80*х5

ZБ2012=58,

88

ZБ

2013=40,685

ZБ

больше восьми, мы убеждаемся, что в дальнейшей состоятельности предприятия.

Проверка арбитражным управляющим на

наличие признаков банкротства проводится по следующим показателям:

|

2012

|

2013

|

|

Коэффициенты, характеризующие платёжеспособность

|

|

Коэффициент абсолютной ликвидности

|

8,8431

|

10,74415

|

|

Коэффициент текущей ликвидности

|

13,99243

|

13,66055

|

|

Показатель обеспеченности обязательств должника его активами

|

20,35802

|

20,24528

|

|

Степень платежеспособности по текущим обязательствам

|

0,074397

|

0,12366

|

|

Коэффициенты, характеризующие финансовую устойчивость

|

|

Коэффициент автономии

|

0,942717

|

0,927778

|

|

Коэффициент обеспеченности собственными оборотными средствами

|

0,914411

|

0,909801

|

|

Показатель отношения дебиторской задолженности к совокупным

активам.

|

0,081228

|

0,125025

|

|

Коэффициенты, характеризующие деловую активность

|

|

|

|

Рентабельность активов

|

17,72055

|

2,492413

|

|

Норма чистой прибыли

|

0,275625

|

0,052584

|

Показатели финансовой устойчивости

|

Показатель

|

Нормативное значение

|

Год

|

Абсолютное изменение

|

|

|

2011

|

2012

|

2013

|

2012 от 2011

|

2013 от 2012

|

|

Коэффициент капитализации U1

|

Не выше 1.5

|

0.148

|

0.0607

|

0.0778

|

-0.087

|

0.0171

|

|

Коэффициент обеспеченности собственными источниками

финансирования U2

|

Нижняя граница 0.1 Оптимальное ≥0,5

|

0.832

|

0.928

|

0.926

|

0.096

|

-0.002

|

|

Коэффициент независимости U3

|

0.4 ≤ U3≤ 0.6

|

0.87

|

0.942

|

0.927

|

0.072

|

-0.015

|

|

Коэффициент финансирования U4

|

U4≥0.7 Оптимальное 1.5

|

6.72

|

16.457

|

12.874

|

9.737

|

-3.611

|

|

Коэффициент финансовой устойчивости U5

|

U5≥0.6

|

0.876

|

0.952

|

0.941

|

0.076

|

-0.011

|

Все значения укладываются в нормативные рамки,

что означает устойчивое финансовое состояние предприятия.

Анализ достаточности источников

финансирования для формирования запасов

|

Показатель

|

Год

|

Абсолютное изменение, тыс. руб.

|

Темп роста

|

|

2012

|

2013

|

2013 от 2012

|

2013/ 2012

|

|

Источники собственных средств

|

8252459

|

8480278

|

227819

|

1,027

|

|

Внеоборотные активы

|

2895096

|

1821739

|

-1073357

|

0,629

|

5357369

|

6658539

|

1301176

|

1,242

|

|

Долгосрочные кредиты и заемные средства

|

82736

|

124388

|

41625

|

1,5

|

|

Капитал функционирующий

|

5440099

|

6782927

|

1342828

|

1,246

|

|

Краткосрочные кредиты и заемные средства

|

418713

|

535753

|

117040

|

1,279

|

|

Общая величина основных источников формирования запасов

|

5858812

|

7318790

|

1459868

|

1,249

|

|

Общая величина запасов

|

1025101

|

1122719

|

97612

|

1,095

|

|

Излишек или недостаток собственных оборотных средств

|

4332262

|

5535826

|

|

|

|

Излишек или недостаток долгосрочных заемных источников

формирования запасов

|

4414998

|

5660214

|

|

|

|

Излишек или недостаток долгосрочных общей величины основных

источников формирования запасов

|

4833711

|

6195697

|

|

|

|

Трехкомпонентный показатель типа финансовой ситуации

|

>0

|

>0

|

|

|

ФС> 0

ФТ> 0 Абсолютная

независимость

ФО> 0

Динамика показателей финансовых

результатов

|

Показатель

|

2013

|

2012

|

Отклонение

|

Уровень выручки 2013

|

Уровень выручки 2012

|

Отклонение уровня

|

Темп роста

|

|

Выручка от продажи

|

4332459

|

5628084

|

-1295625

|

100,00%

|

100,00%

|

0,00%

|

100

|

|

себестоимость

|

3979665

|

3776800

|

202865

|

91,86%

|

67,11%

|

24,75%

|

136,8827

|

|

валовая прибыль

|

352794

|

1851284

|

-1498490

|

8,14%

|

32,89%

|

-24,75%

|

24,75565

|

|

коммерческие расходы

|

|

|

|

|

|

|

|

управленческие

|

240478

|

223339

|

17139

|

5,55%

|

3,97%

|

1,58%

|

139,874

|

|

прибыль от продажи

|

112316

|

1627945

|

-1515629

|

2,59%

|

28,93%

|

-26,33%

|

8,962476

|

|

проценты полученные

|

321658

|

292183

|

29475

|

7,42%

|

5,19%

|

2,23%

|

143,0097

|

|

проценты уплаченные

|

1613

|

1044

|

569

|

0,04%

|

0,02%

|

0,02%

|

200,7058

|

|

прочие доходы

|

244184

|

238779

|

5405

|

5,64%

|

4,24%

|

1,39%

|

132,8456

|

|

прочие расходы

|

308843

|

294754

|

14089

|

7,13%

|

5,24%

|

1,89%

|

136,1144

|

|

прибыль до н/о

|

367702

|

1863109

|

-1495407

|

8,49%

|

33,10%

|

-24,62%

|

25,63798

|

|

оно

|

41652

|

26550

|

15102

|

0,96%

|

0,47%

|

0,49%

|

203,7968

|

|

она

|

27759

|

3166

|

24593

|

0,64%

|

0,06%

|

0,58%

|

1138,988

|

|

налог на прибыль

|

68429

|

271638

|

-203209

|

1,58%

|

4,83%

|

-3,25%

|

32,72471

|

|

прочее

|

57563

|

16846

|

40717

|

1,33%

|

0,30%

|

1,03%

|

443,8873

|

|

чистая прибыл

|

227817

|

1551241

|

-1323424

|

5,26%

|

27,56%

|

-22,30%

|

19,07801

|

За последний год годовая выручка составила 4 332

459 тыс. руб., при этом за 2012 год годовая выручка была больше - 5 628 084

тыс. руб. (снижение составило 1 295 625 тыс. руб.).

За период с 01.01.2013 по 31.12.2013 прибыль от

продаж составила 112 316 тыс. руб. В течение анализируемого периода

(31.12.11-31.12.13) отмечено очень сильное уменьшение финансового результата от

продаж - на 1 515 629 тыс. руб., или на 93,1%.

Проверка взаимоувязки показателей формы №1 и

формы №2 за последний отчетный период подтвердила формальную корректность

отражения в отчетности отложенных налоговых активов и обязательств.

Изменение выручки и чисто прибыли наглядно

представлено в Приложении 4.

2. Анализ влияния факторов на

прибыль

. Расчет влияния фактора «Выручка от

продаж»

Индекс цены= =Jц=1,08

=Jц=1,08

Выручка от продаж в отчетном периоде в

сопоставимых ценах:

Впр`= =

= =4011536

=4011536

Влияние на выручку изменения цен:

Влияние изменения на выручку количества

проданной продукции:

=4011536-5628084=1616548

=4011536-5628084=1616548

1.1. Расчет влияния фактора «цена»

1.2. Расчет влияния фактора «количество

проданной продукции»

2. Расчет влияния фактора «себестоимость

проданной продукции»

3. Расчет влияния фактора «Коммерческие расходы»

3. Расчет влияния фактора «Управленческие

расходы»

Вывод: На сумму прибыли оказало отрицательное

влияние увеличение себестоимости проданной продукции. Отрицательное воздействие

данного фактора было компенсировано повышением реализационных цен, увеличением

количества проданной продукции, а также снижение управленческих расходов.

Расчет и анализ финансового цикла

|

Показатели

|

Базис

|

отчет

|

Отклонение

|

|

|

Выручка от продажи

|

5628084

|

4332459

|

-1295625

|

76,97929

|

|

Среднегодовая стоимость имущества

|

8225474

|

8947163,5

|

721690

|

108,7738

|

|

Среднегодовая стоимость ВН

|

2469304

|

2358417,5

|

-110886

|

95,50942

|

|

Среднегодовая стоимость ОБ А

|

5756170

|

6588746

|

832576

|

114,4641

|

|

Среднегодовая стоимость СК

|

7476379

|

8366368,5

|

889989,5

|

111,904

|

|

Среднегодовая стоимость запасов

|

917034,5

|

1073907

|

156872,5

|

117,1065

|

|

Среднегодовая стоимость Ден.Ср-в

|

624620,5

|

346039,5

|

-278581

|

55,39996

|

|

Среднегодовая стоимость ДЗ

|

876033

|

734961,5

|

-141072

|

83,89655

|

|

Среднегодовая стоимость КЗ

|

613958,5

|

337179

|

-276780

|

54,91886

|

|

Ресурсоотдача

|

0,684226

|

0,4842271

|

-0,20

|

70,77004

|

|

Коэффициент оборачиваемости мобильных средств (обороты)

|

0,977748

|

0,6575544

|

-0,32

|

67,25193

|

|

Срок оборачиваемости Материальных ср-в (дни)

|

59,63568

|

90,474268

|

30,84

|

151,7116

|

|

Период погашения ДЗ(дни)

|

40,6197

|

29,153055

|

-11,47

|

71,77072

|

|

Период погашения КЗ(дни)

|

39,92634

|

28,406578

|

-11,52

|

71,14746

|

|

Финансовый цикл

|

60,32904

|

91,220745

|

30,89

|

151,2054

|

|

Срок оборачиваемости запасов (дни)

|

59,63568

|

90,474268

|

30,84

|

151,7116

|

Анализируя деловую активность предприятия, на

основе полученных данных, можно сделать вывод о том, что, несмотря на снижение

ресурсоотдачи, коэффициента оборачиваемости мобильных средств предприятие

успешно продолжает вести хозяйственную деятельность организации. Предприятие

вовремя получает предоставленные займы, а также своевременно погашает свои

обязательства.

Анализ расходов предприятия по

обычным видам деятельности

|

Показатель

|

2012

|

Уд.вес

|

2013

|

Уд.вес

|

Отклонение

|

|

материальные затраты

|

1224003

|

30,61

|

1012006

|

25,35

|

211997

|

5,26

|

|

затраты на оплату труда

|

1427249

|

35,69

|

1289786

|

32,30

|

137463

|

3,39

|

|

отчисления на соц.нужды

|

472910

|

11,83

|

376885

|

9,44

|

96025

|

2,39

|

|

амортизация

|

261528

|

6,54

|

311832

|

7,81

|

-50304

|

-1,27

|

|

прочие

|

612929

|

15,33

|

1002164

|

25,10

|

-389235

|

-9,77

|

|

итого по элементам

|

3998619

|

100

|

3992673

|

100

|

5946

|

100,00

|

|

в т. ч., постоянные

|

502006

|

|

535171

|

|

-33165

|

|

|

переменные

|

3718137

|

|

3464968

|

|

253169

|

|

|

изменение остатков

|

|

|

|

|

|

|

|

+

|

192033

|

|

199499

|

|

-7466

|

|

|

-

|

32126

|

|

192033

|

|

|

итого

|

4222778

|

|

4000139

|

|

222639

|

|

Как видим, по данным таблицы, повышение

фактической себестоимости товарной продукции вызвано увеличением затрат на:

материалы, оплату труда заработной платы социальные нужды. По остальным же

статьям калькуляции имеет место экономия.

Определение точки безубыточности

МД2012=5628004-3464968=2163036

МД2013= 4332459-3718137=614322

Кр объем продаж2012=535171/(2163036/5628004)=1392587

Кр объем продаж2013=502006/(614322/4332459)=3540489

Запас финансовой прочности 2012=

5628004-1392587=4235417

Запас финансовой прочности 2013=

4332459-3540489=791969

Анализ рентабельности продаж

R пр.= *100

*100

|

2012

|

2013

|

|

Выручка

|

5 628 084

|

4 332 459

|

|

Себестоимость

|

3 776 800

|

3 979 665

|

|

Коммерческие расходы

|

0

|

0

|

|

Упр. расходы

|

223 339

|

240 478

|

|

Влияние факторов

|

Расчёт

|

Влияние, %

|

|

Выручка

|

(В1-С0-КР0-УР0)

|

---

|

(В0-С0-КР0-УР0)

|

-21,25%

|

|

В1

|

|

В0

|

|

|

Себестоимость

|

(В1-С1-КР0-УР0)

|

---

|

(В1-С0-КР0-УР0)

|

-4,68%

|

|

В1

|

|

В1

|

|

|

Коммер. расходы

|

(В1-С1-КР1-УР0)

|

---

|

(В1-С1-КР0-УР0)

|

0,00%

|

|

В1

|

|

В1

|

|

|

Упр. расходы

|

(В1-С1-КР1-УР1)

|

---

|

(В1-С1-КР1-УР0)

|

-0,40%

|

|

В1

|

|

В1

|

|

Все коэффициенты затрат имели отрицательное

значение, сильнее всего оказывал влияние коэффициент выручки уменьшая

показатель рентабельности на 21,25 %, а меньше всех - коэффициент

управленческих затрат, который составил 0,4%, учитывая данные факторы произошло

снижение рентабельности продаж.

Модель Дюпона

прибыль дюпон банкротство

ROE= ЧП/

СК=Рпрод * Коа * Аср / СКср

|

2012

|

2013

|

|

Рпрод

|

33,09%

|

8,45%

|

|

Коа

|

0,6842

|

0,4842

|

|

Аср

|

8 225 474

|

8 947 164

|

|

СКср

|

7 476 379

|

8 366 369

|

|

Влияние факторов

|

Расчёт

|

Влияние, %

|

|

|

СКср

|

Рпрод0 * Коа0 * Аср0

|

---

|

Рпрод0 * Коа0 * Аср0

|

-2,65%

|

|

|

СКср1

|

|

СКср0

|

|

|

|

Аср

|

Рпрод0 * Коа0 * Аср1

|

---

|

Рпрод0 * Коа0 * Аср0

|

1,95%

|

|

|

СКср1

|

|

СКср1

|

|

|

|

Коа

|

Рпрод0 * Коа1 * Аср1

|

---

|

Рпрод0 * Коа0 * Аср1

|

-7,08%

|

|

|

СКср1

|

|

СКср1

|

|

|

|

Рпрод

|

Рпрод1 * Коа1 * Аср1

|

---

|

Рпрод0 * Коа1 * Аср1

|

-12,76%

|

|

|

СКср1

|

|

СКср1

|

|

|

|

|

|

|

|

|

|

|

Три коэффициента имеют отрицательное

значение, сильнее всего оказывал влияние коэффициент рентабельности продаж,

уменьшая показатель рентабельности собственного капитала на 12,76 %.

Положительное влияние оказал фактор стоимости активов составивший 1,95%.

. Трёхфакторная модель

рентабельности производственных фондов

пф = Рпрод / (Фе + Кзак)

|

2012

|

2013

|

|

Рпрод

|

27,56%

|

5,26%

|

|

Фе

|

0,193

|

0,294

|

|

Кзак

|

1,022

|

1,52

|

|

Влияние факторов

|

Расчёт

|

Влияние, %

|

|

Рпрод

|

Рпрод1

|

---

|

Рпрод0

|

-18,34%

|

|

(Фе0 + Кзак0)

|

|

(Фе0 + Кзак)0

|

|

|

Фе

|

Рпрод1

|

---

|

Рпрод1

|

-0,33%

|

|

(Фе1 + Кзак0)

|

|

(Фе0 + Кзак0)

|

|

|

Кзак

|

Рпрод1

|

---

|

Рпрод1

|

-1,09%

|

|

(Фе1 + Кзак1)

|

|

(Фе1 + Кзак0)

|

|

Все факторы оказали отрицательное значение,

сильнее всего оказывал влияние коэффициент рентабельности продаж, уменьшая показатель

рентабельности собственного капитала на 18,4 %. Незначительное влияние оказали

фондоемкость и коэффициент закрепления оборотных активов.

Двухфакторная количественная модель

рентабельности активов

акт. =ЧП / (ВнА + ОА)

|

2012

|

2013

|

|

ЧП

|

1 551 241

|

227 817

|

|

ВнА

|

2 895 096

|

1 821 739

|

|

ОА

|

5 653 528

|

5 858 812

|

|

Влияние факторов

|

Расчёт

|

Влияние, %

|

|

ВнА

|

ЧП0

|

---

|

ЧП0

|

2,61%

|

|

ВнА1 + ОА

|

|

ВнА0 + ОА0

|

|

|

ОА

|

ЧП0

|

---

|

ЧП0

|

-0,55%

|

|

ВнА1 + ОА1

|

|

ВнА1 + ОА

|

|

|

ЧП

|

ЧП1

|

|

ЧП0

|

-17,23%

|

|

ВнА1 + ОА1

|

|

ВнА1 + ОА1

|

|

Рентабельность активов снизилась на 17,79%,

существенное влияние на данное изменение оказало снижение чистой прибыли в 2013

году на 1323424 у.е., или на 17,23 процентных пункта, также отрицательно

сказалось снижение нормы оборотных активов на 0, 55 процентных пункта.

Оценка оптимальности баланса

|

Показатели

|

Структура капитала, %

|

|

0/100

|

20/80

|

40/60

|

50/50

|

60/40

|

20/80

|

100/0

|

|

Исходные данные для анализа структуры вложенного капитала

|

|

1. Потребность в капитале из всех источников финансирования,

тыс.руб

|

9140419

|

9140419

|

9140419

|

9140419

|

9140419

|

9140419

|

9140419

|

|

2. Величина СК, направленного на финансирование , тыс.руб

|

9140419

|

7312335

|

5484251

|

4570210

|

3656168

|

1828084

|

0

|

|

3. Величина ЗК, направленного на финансирование, тыс.руб

|

0

|

1828084

|

3656168

|

4570210

|

5484251

|

7312335

|

9140419

|

|

4. Безрисковая ставка рентабельности на финансовом рынке, в

долях единицы

|

0,15

|

0,15

|

0,15

|

0,15

|

0,15

|

0,15

|

0,15

|

|

5. Средняя ставка процента по заемным средствам финансирования,

в долях единицы

|

0,18

|

0,18

|

0,18

|

0,18

|

0,18

|

0,18

|

0,18

|

|

6. Годовая величина прибыли до налогооблажения и выплаты

процентов, тыс.руб

|

369315

|

369315

|

369315

|

369315

|

369315

|

369315

|

369315

|

|

% к выплате

|

0

|

329055,1

|

658110,2

|

822637,8

|

987165,2

|

1316220

|

1645275,4

|

|

7. Годовая величина чистой прибыли, тыс.руб

|

369315

|

40259,88

|

-288795,2

|

-453322,8

|

-617850,2

|

-946905,3

|

-1275960

|

|

8. Ставка налога и прочих отчислений с прибыли предприятия, в

долях единицы

|

0,2

|

0,2

|

0,2

|

0,2

|

0,2

|

0,2

|

0,2

|

|

Аналитические показатели

|

|

9. Рентабельность СК, в долях единицы

|

0,0323

|

0,004405

|

-0,042127

|

-0,079353

|

-0,135191

|

-0,414382

|

-

|

|

10. Уровень финансового риска в долях единицы

|

0

|

0,006

|

0,012

|

0,015

|

0,018

|

0,024

|

0,03

|

|

11. Показатель "Рентабельность-риск" в долях единицы

|

-

|

0,7341

|

-3,5106

|

-5,290176

|

-7,510599

|

-17,2659

|

-

|

|

12.Скорость возврата вложенного капитала (Срок окупаемости), лет

|

24,74

|

7,72

|

11,83

|

16,13

|

25,32

|

181,62

|

-

|

|

13. Эффект финансовчого рычага

|

0

|

-0,035

|

-0,112

|

-0,183

|

-0,297

|

-0,907

|

|

|

14. Рентабельность активов

|

0,040

|

0,0044

|

-0,0315

|

-0,049

|

-0,067

|

-0,103

|

-0,139

|

Исходя из данных представленных в

таблице, наиболее оптимальным для анализируемого предприятия является

соотношение 0/100, данный вывод основывается на показателях рентабельности,

годовой величины чистой прибыли. По сравнению с другими вариациями, именно при

данной пропорции они имели самые высокие показатели.

|

Анализ движения денежных средств

|

|

Денежные потоки от текущих операций

|

2013

|

Уд.вес

|

2012

|

Уд.вес

|

Суммы

|

Уд.веса

|

|

Поступления - всего

|

4 652 150

|

100

|

5 386 253

|

100

|

-734 103

|

0

|

|

в том числе:

|

|

|

|

|

0

|

0

|

|

от продажи продукции, товаров, работ и услуг

|

4 340 744

|

93,31

|

5 360 198

|

99,51

|

-1 019 454

|

-6,21

|

|

в том числе:авансы

|

13 620

|

0,31

|

1 325 035

|

24,71

|

-1 311 415

|

-24,4

|

|

арендных платежей, лицензионных платежей, роялти, комиссионных

и иных аналогичных платежей

|

5 039

|

3 105

|

0,057

|

1 934

|

0,058

|

|

от перепродажи финансовых вложений

|

-

|

|

-

|

|

|

0

|

|

прочие поступления

|

306 367

|

7,06

|

22 950

|

0,428

|

283 417

|

6,629

|

|

в том числе: возмещены сборы ФСС

|

2 800

|

0,91

|

2 560

|

11,15

|

240

|

-10,24

|

|

возмещение налога на добавленную стоимость

|

293 393

|

95,77

|

|

0

|

293 393

|

95,76

|

|

курсовая разница

|

6 300

|

2,06

|

17 979

|

78,33

|

-11 679

|

-76,28

|

|

поступления по претензия от поставщиков

|

302

|

0,001

|

1 199

|

5,22

|

-897

|

-5,22

|

|

возврат подотчетных сумм

|

572

|

0,19

|

1 212

|

5,28

|

-640

|

-5,094

|

|

Платежи - всего

|

4 472 673

|

100,00

|

5 288 092

|

100

|

-815 419

|

0

|

|

поставщикам (подрядчикам) за сырье, материалы, работы, услуги

|

2 284 234

|

51,07

|

2 717 910

|

51,39

|

-433 676

|

-0,325

|

|

в том числе: авансы

|

870 980

|

38,13

|

1 015 501

|

37,363

|

-144 521

|

0,766

|

|

в связи с оплатой труда работников

|

1 383 666

|

60,57

|

1 226 829

|

45,138

|

156 837

|

15,43

|

|

процентов по долговым обязательствам

|

|

|

|

|

0

|

0

|

|

налога на прибыль организаций

|

34 706

|

1,52

|

587 747

|

21,62

|

-553 041

|

-20,10

|

|

прочие платежи

|

770 067

|

17,22

|

755 606

|

14,288

|

14 461

|

2,928

|

|

в том числе:

|

|

|

|

|

0

|

0

|

|

платежи по налогам и взносам (кроме НП)

|

730 043

|

94,80

|

721 963

|

95,547

|

8 080

|

-0,745

|

|

выплата материального ущерба, возмещение вреда

|

27 591

|

3,58

|

12 480

|

1,651

|

15 111

|

1,93

|

|

спонсорская помощь

|

2 415

|

0,31

|

2 668

|

0,353

|

-253

|

-0,039

|

|

выданы подотченые суммы

|

7 457

|

0,97

|

15 005

|

1,985

|

-7 548

|

-1,017

|

|

оплата услуг банка

|

2 414

|

0,31

|

1 821

|

0,240

|

593

|

0,072

|

|

оплата штрафоф, пени

|

147

|

0,02

|

1 669

|

0,220

|

-1 522

|

-0,201

|

|

Сальдо денежных потоков от текущих операций

|

179 477

|

|

98 161

|

|

81 316

|

0

|

|

|

|

|

|

0

|

0

|

|

Денежные потоки от инвестиционных операций

|

|

|

|

|

0

|

0

|

|

Поступления - всего

|

1 593 945

|

100

|

3 265 584

|

100

|

-1 671 639

|

0

|

|

в том числе:

|

|

|

|

|

0

|

0

|

|

от продажи внеоборотных активов (кроме финансовых вложений)

|

1 347

|

0,084

|

1 514

|

0,094

|

-167

|

-0,010

|

|

от продажи акций других организаций (долей участия)

|

|

0

|

|

0

|

0

|

0

|

|

от возврата предоставленных займов, от продажи долговых ценных

бумаг (прав требования денежных средств к др.лицам)

|

1 515 232

|

95,06

|

977 518

|

29,93

|

537 714

|

65,127

|

|

дивидендов, процентов по долговым финансовым вложениям и

аналогичных поступлений от долевого участия в других организациях

|

77 352

|

4,852

|

89 985

|

2,755

|

-12 633

|

2,097

|

|

прочие поступления

|

14

|

0,0009

|

2 196 567

|

67,264

|

-2 196 553

|

-67,26

|

|

Платежи - всего

|

1 321 788

|

100

|

4 375 471

|

100

|

-3 053 683

|

0

|

|

в том числе:

|

213 503

|

16,152

|

161 190

|

3,683

|

52 313

|

12,468

|

|

в связи с приобретением, созданием, модернизацией,

реконструкцией и подготовкой к использованию внеоборотных активов

|

213 503

|

16,152

|

161 190

|

3,68

|

52 313

|

12,468

|

|

в связи с приобретением акций других организаций (долей

участия)

|

|

0

|

|

0

|

0

|

0

|

|

в связи с приобретением долговых ценных бумаг, предоставление

займов др. лицам

|

1 108 285

|

83,84

|

4 214 281

|

96,316

|

-3 105 996

|

-12,46

|

|

процентов по долговым обязательствам, включаемым в стоимость

инвестиционного актива

|

|

0

|

|

0

|

0

|

0

|

|

прочие платежи

|

|

0

|

|

0

|

0

|

0

|

|

Сальдо денежных потоков от инвестиционных операций

|

272 157

|

|

1 109 887

|

|

-837 730

|

0

|

|

Денежные потоки от финансовых операций

|

|

|

|

|

0

|

0

|

|

Поступления - всего

|

|

|

|

|

0

|

0

|

|

в том числе:

|

|

|

|

|

0

|

0

|

|

получение кредитов и займов

|

|

|

|

|

0

|

0

|

|

денежных вкладов собственников (участников)

|

|

|

|

|

0

|

0

|

|

от выпуска акций, увеличения долей участия

|

|

|

|

|

0

|

0

|

|

от выпуска облигаций, векселей и других долговых ценных бумаг и

др.

|

|

|

|

|

0

|

0

|

|

прочие поступления

|

|

|

|

|

0

|

0

|

|

Платежи - всего

|

|

|

|

|

0

|

0

|

|

в том числе:

|

|

|

|

|

0

|

0

|

|

собственникам (участникам) в связи с выкупом у них акций (долей

участия) организации или их выходом из состава участников

|

|

|

|

|

0

|

0

|

|

на уплату дивидендов и иных платежей по распределению прибыли в

пользу собственников (участников)

|

|

|

|

|

0

|

0

|

|

в связи с погашением (выкупом) векселей и других долговых ценных

бумаг, возврат кредитов и займов

|

|

|

|

|

0

|

0

|

|

прочие платежи

|

|

|

|

|

0

|

0

|

|

Сальдо денежных потоков от финансовых операций

|

|

|

|

|

0

|

0

|

|

Сальдо денежных потоков за отчетный период

|

451 634

|

|

1 011 726

|

|

-560 092

|

0

|

|

Остаток денежных средств и денежных эквивалентов на начало

отчетного периода

|

120 192

|

|

1 129 049

|

|

-1 008 857

|

0

|

|

Остаток денежных средств и денежных эквивалентов на конец

отчетного периода

|

571 887

|

|

120 192

|

|

451 695

|

0

|

|

Величина влияния изменений курса иностранной валюты по отношению

к рублю

|

61

|

|

2 869

|

|

-2 808

|

0

|

Результаты расчетов показывают, что в отчетном

году по сравнению с прошлым годом результативный чистый денежный поток

коммерческой организации снизился на 560 092 тыс. руб., что является

отрицательным явлением. Указанное изменение абсолютной величины результативного

чистого денежного потока обусловлено увеличением чистого денежного потока от

текущей деятельности на 179 477 тыс. руб. и от инвестиционной деятельности на

272 157 тыс. руб.

Указанное увеличение величины чистого денежного

потока от текущей деятельности обусловлено снижением суммарного денежного

оттока от текущей деятельности на 815 419 тыс. руб., или на 22,5%.

Изменение, в свою очередь, связано со спадом

поступлений денежных средств от покупателей и заказчиков на сумму 1 019 454

тыс. руб., или на 6,21%, и ростом прочих денежных доходов на сумму 283 417 тыс.

руб., или на 6,63%.

Величина чистого денежного потока от

инвестиционной деятельности в прошлом году имевшая отрицательное значение, в

отчетном году приняла положительное значение 272 157 тыс. руб.

Однако, следует принимать во внимание, что при

увеличении данного показателя, в свою очередь сократился приток на 1 671 639,

одним фактором, оказавшим отрицательное влияние стал упадок поступлений от

прочих поступлений на 2 196 553 тыс. руб., или на 67,26%. Касаемо оттока,

наиболее существенное влияние оказало увеличение платежей, связанных с

приобретением, созданием, модернизацией, реконструкцией и подготовкой к

использованию внеоборотных активов на 52 313 тыс. руб., или на 12,46%.

4. Коэффициентный метод анализа

денежных потоков

Коэффициентный анализ денежных потоков дает

представление о возможности компании генерировать необходимую величину

поступления денежных средств для поддержания платежеспособности, т.е.

своевременно и в полном объеме погашать краткосрочные обязательства перед

кредиторами, персоналом, налоговыми органами, внебюджетными фондами и т.д. Для

этого рассчитываются следующие коэффициенты.

· Для оценки синхронности формирования различных

видов денежных потоков рассчитывается коэффициент ликвидности денежного потока

в разрезе отдельных временных интервалов (месяц, квартал) внутри

рассматриваемого периода (года).

КЛДП=ДПп / ДПо =6246095/5794461=1.0779

где ДПп - положительный денежный поток (приток);

ДПо -отрицательный денежный поток (отток) денежных средств за анализируемый

период.

· Коэффициент текущей платежеспособности за год

характеризует достаточность денежного потока по текущей деятельности за период.

КплТД= ДПпТД / ДПоТД =4652150/4472673=1.040

где ДПпТД - положительный денежный поток по

текущей деятельности за анализируемый период; ДПоТД- отток по текущей

деятельности за анализируемый период.

Значение коэффициента текущей платежеспособности

больше единицы, организация может полностью гасить свои обязательства по

текущей деятельности за счет превышения притоков над оттоками.

· Коэффициент обеспеченности денежными

средствами, характеризует, сколько в среднем дней организация сможет работать

без дополнительного притока денежных средств.

Кодс=ДСср*365 /

ПЛтек=(346039.5*365)/4472673=28.239

где ДСср - величина денежных средств (средняя за

период) рассчитанная по балансу или отчету о движении денежных средств; ПЛтек-платежи

по текущей деятельности.

· Аналогичным рассмотренному показателю является

показатель интервала самофинансирования, который учитывает возможность

самофинансирования не только за счет имеющегося остатка денежных средств, но и

за счет краткосрочных финансовых вложений и дебиторской задолженности.

Ис = (ДСср+КФВср+ДЗср)*365 / ПЛтек =

((346039.5+4383426.5+734961.5)*365)/4472673=445.9~446

где КФВср - средняя за период величина

краткосрочных финансовых вложений; ДЗср- средняя за период величина дебиторской

задолженности.

· Достаточность денежного потока по текущей

деятельности для самофинансирования.

Динв = ЧДПТД / ДПоИД=479477/1321788=0.13578

где ЧДПТД- чистый денежный поток по текущей

деятельности; ДПоИД-оттоки денежных средств по инвестиционной деятельности.

свидетельствует о достаточной инвестиционной

активности.

· Достаточность денежного потока по текущей

деятельности для погашения обязательств.

Дфин = ЧДПТД / ДПоФД = 179477/0=0

где ЧДПТД- чистый денежный поток по текущей

деятельности; ДПоФД-оттоки денежных средств по финансовой деятельности.

· Коэффициент достаточности чистого денежного

потока является одним из важнейших показателей, определяющих достаточность

создаваемого организацией чистого денежного потока, с учетом финансируемых

потребностей

Кддп = ЧДПтд / (ЗК+DЗ+Д)

= 179477/1459868= 0.1229

где ЧДПтд - чистый денежный поток по текущей

деятельности за период; ЗК - выплаты по долго- и краткосрочным кредитам и

займам за период; DЗ-прирост (снижение) остатка

материальных оборотных активов за период; Д- дивиденды, выплаченные

собственникам организации за период.

Чистый денежный поток текущего периода не был

достаточным для увеличения стоимости внеоборотных активов и выплаты дивидендов.

Коэффициенты эффективности функционирования

денежных потоков и возможности коэффициентного метода

· коэффициент рентабельности положительного

денежного потока:

КПДП = Пч / ДПп =227817/6246095=0.0364

· коэффициент рентабельности среднего остатка

денежных средств

КПДП = Пч / ДСср = 227817/346039.5=0.658

· коэффициент оборачиваемости среднего остатка

денежных средств за период:

КПДП = Вн / ДСср =4332459/346039.5=12.52

· коэффициент рентабельности оттока денежных

средств

КПДП = Пч / ДПо = 4332459/346039.5= 0.0393

показатель рентабельности денежных затрат по

текущей деятельности:

КЭДП=ЧДПТД / ДПоТД =

(4652150-4472673)/4472673=0,40127

· коэффициент реинвестирования денежных потоков

организации:

Креин=(ЧДПТД-Д) / ∆ВА =179477/(-1073357)=

- 0.16

Значение показателя стремиться к минимуму, то

имеет место более полное, чем ранее использование возможностей для

реинвестирования денежного потока.

Один из этапов факторного анализа денежных

потоков - расчет влияния факторов на изменение величины коэффициента

рентабельности положительного денежного потока по текущей деятельности:

РДПпТД = Пп / ДПпТД=367702/4652150=0.079

где Пп - прибыль от продаж; ДПпТД- положительный

денежный поток по текущей деятельности.

Моделируя данный коэффициент рентабельности

притока денежных средств, взятый в качестве исходной факторной системы, с

помощью приемов расширения, удлинения и сокращения можно получить конечную

шестифакторную систему:

РДПпТД = [1-(х1+х2+х3+х4)]*х5*х6*х7*х8

= 0,07176

х1 = М / Вн = 0,2825

где М -материальные расходы за период; Вн -

выручка от продаж ( в оценке нетто);

х2 = ЗП / Вн =0, 4386

ЗП- расходы на оплату труда за период с учетом

социальных отчислений;

х3 = Ам / Вн = 0,0604

Ам- расходы на амортизацию имущества за период;

х4 = Пр / Вн =0,1415

Пр-прочие расходы по обычным видам деятельности

за период;

х5 = Вн / ОАср = 0,6576

ОАср-средняя за период балансовая величина

оборотных активов;

х6 = ОАср / КОср = 19,540796

КОср- средняя балансовая величина краткосрочных

денежных обязательств;

х7= КОср / ЧДПтд = 1,8786753

ЧДПтд- чистый денежный поток по текущей

деятельности за период;

х8= ЧДПтд / ДПптд=0,038579

ДПптд- положительный денежный поток по текущей

деятельности.

Факторные модели позволяют раскрыть,

количественно измерить, проанализировать причинно-следственные связи меду

различными показателями, всесторонне описывающими хозяйственную деятельность

организации.

Приложение 1

Приложение 2

Приложение 3

Приложение 4