Совершенствование безналичных расчетов в банках Таджикистана

Введиние

Современное наличное денежное обращение

представляет собой огромную отрасль по производству, печати, обращению,

пересчету, хранению и уничтожения денежных знаков. До сих пор, одной из самых

затратных статей в работе с наличностью в денежной сфере, является

транспортировка наличных денег. В связи с большими затратами и требований

современности - оперативности и надежности банковских операций, роль наличных

денег постоянно снижается.

Безналичные расчеты способствуют непрерывности

банковских операций, возникая на начальной и на конечной стадии финансовых

отношений. При четкой работе банков безналичные расчеты обеспечивают ускорение

оборачиваемости оборотных средств.

Однако между налично-денежным и безналичным

обращением существует взаимозависимость, проявляющаяся в переход от наличных

денежных средств в банковский счет, и наоборот.

Кредитные организации могут одновременно

осуществлять межбанковские расчеты несколькими способами, но при этом они

должны исходить из принципов надежности, целесообразности и ускорения

прохождения расчетов. Эти принципы присущи безналичным расчетам, которые

способствуют экономически важному процессу в ускорении оборачиваемости

оборотных средств, сокращении наличных денег, необходимых для обращения,

снижении издержек на обращения денежных средств.

Большому использованию безналичных расчетов

способствуют межбанковские отношения, разветвленная сеть банков, а также

заинтересованность государства в их развитии, как по причине экономии, так и с

целью контроля и регулирования финансовых процессов.

Безналичные расчеты - главная составляющая (90%)

всех денежных расчетов в банковской системе. Постоянно идет разработка

оптимальных методов и способов усовершенствования эффективности безналичных

расчетов в сфере деятельности банков.

Актуальность данного вопроса, а также

необходимость комплексного подхода при рассмотрении организации и выбора

способов расчетов определили выбор темы исследования.

Цель дипломной работы - проанализировать

сущность, состояние и перспективы развития безналичных расчетов в банках

Республики Таджикистан.

Задачи дипломной работы:

раскрыть понятие и сущность безналичных

расчетов;

рассмотреть принципы организации безналичных

расчетов;

исследовать способы и формы безналичных

расчетов;

проанализировать нормативно-правовое

регулирование безналичных расчетов;

охарактеризовать национальную платежную систему

РТ;

дать оценку системе безналичных расчетов в

банках РТ на примере Государственного сберегательного банка РТ « Амонатбонк».

раскрыть направления совершенствования и

перспективы развития безналичных расчетов. безналичный расчет банк

Дипломная работа состоит из трех глав. Первая

глава посвящена определению, сущности и принципов безналичных расчетов. Во

второй главе проводится анализ организации безналичных расчетов в банках на

примере в ГСБ РТ «Амонатбонк». Здесь дается оценка эффективности осуществления

безналичных расчетов в банковской сфере РТ. В третьей главе рассмотрены

недоработки и проблемные аспекты в существующей системе платежно-расчетной

системы, предоставлен ряд мер по совершенствованию безналичных расчетов, а

также перспективы развития безналичного обращения.

Объектом исследования является безналичные

расчеты в банках РТ. Предметом исследования являются принципы, способы, формы и

проявления безналичных расчетов в банковской системе РТ.

Теоретической и информационной базой

исследования послужили работы отечественных и зарубежных авторов по банковскому

делу и финансам, данные отечественных статистических исследований, материалы

средств массовой информации, анализ проводимых мониторингов Национальным банком

РТ, годовая и периодическая отчетность ГСБ РТ «Амонатбонк», а также финансовые

показатели коммерческих банков и кредитных организаций Республики Таджикистан и

других стран.

ГЛАВА 1. Сущность и принципы безналичных

расчетов

.1 Сущность и экономическое значение безналичных

расчетов

Существующая в настоящее время система

безналичных расчетов возникла не сразу, она сложилась в результате многолетних

трудов, как практиков, так и теоретиков в области юриспруденции и экономики.

Безналичные расчеты предполагают обязательное участие экономических посредников

- банков или иных видов кредитных организаций, специализирующихся на

осуществлении расчетов, поэтому было бы правильным появление безналичных

расчетов связывать с возникновением кредитно-банковской системы.

С совершенствованием платежно-расчетных

отношений менялось и соотношение между наличными и безналичными сферами

денежного обращения. До конца 19 в. преобладали платежи наличными деньгами. В

современных условиях удельный вес наличных денег, особенно в промышленно

развитых государствах, невелик, например, в США он составляет около десяти

процентов. Безналичные расчеты это расчеты, осуществляемые без использования

наличных денег, посредством перечисления денежных средств по счетам в кредитных

учреждениях и зачетов взаимных требований.

Безналичные расчеты имеют важное экономическое

значение в ускорении оборачиваемости средств, сокращении наличных денег,

необходимых для обращения, снижении издержек обращения. Особенности безналичных

расчетов проявляются в следующем:

в расчетах наличными деньгами принимают участие

плательщик и получатель, передающие наличные средства. В безналичных денежных

расчетах участников трое: плательщик, получатель и банк, в котором

осуществляются такие расчеты в форме записи по счетам плательщика и получателя;

участники безналичных денежных расчетов состоят

в кредитных отношениях с банком. Эти отношения проявляются в суммах остатков на

счетах участников таких расчетов. Подобные кредитные отношения в

налично-денежном обороте отсутствуют;

перемещения (перечисления) денег, принадлежащих

одному участнику расчетов, в пользу другого производятся путем записей по их

счетам, в результате чего изменяются кредитные отношения банка с участниками

таких операций. Другими словами, здесь производится кредитная операция,

совершаемая с помощью денег. Тем самым оборот наличных денег замещается

кредитной операцией. Безналичные расчеты обслуживают в основном сферу

хозяйственных связей предприятий и их взаимоотношения с финансово-кредитной

системой. Таким образом, сущность их в том, что хозяйственные органы производят

платежи друг другу за товарно-материальные ценности и оказанные услуги, а также

по финансовым обязательствам путем перечисления причитающихся сумм со счета

плательщика на счет получателя или зачета взаимной задолженности.

Значение безналичных расчетов велико, так как:

безналичные расчеты способствуют концентрации

денежных ресурсов в банках. Временно свободные денежные средства предприятий,

хранящиеся в банках, являются одним из источников кредитования;

безналичные расчеты способствуют нормальному

кругообороту средств в народном хозяйстве;

четкое разграничение безналичного и наличного

денежного оборотов создает условия, облегчающие планирование денежного обращения

и безналичного денежного оборота.

Расширение сферы безналичного оборота позволяет

более точно определять размеры эмиссии и изъятия наличных денег из обращения. С

одной стороны, развитие безналичных расчетов приводит к сокращению потребности

в наличных деньгах и к экономии издержек обращения. Чем крупнее платеж, тем

сильнее проявляются эти преимущества. Однако, если сумма уплаты незначительна,

то более экономичен взнос наличными. Установить точно грань, когда преимущества

наличного платежа переходят в его недостатки, довольно трудно. С другой

стороны, безналичные расчеты могут заменять собой банкнотное обращение.

Особое значение приобретают безналичные расчеты

при попытках стабилизации валюты, так как они облегчают переход от «падающих»

денег к золотому обращению (или к валюте, имеющей золотое обеспечение). Столь

же значительно влияние безналичных расчетов на покупательную способность денег

внутри страны. Когда безналичные расчеты получают общественное признание

(например, развитая чековая система), тогда чрезмерное форсирование их, подобно

чрезмерному выпуску банкнот, может действовать инфляционно. Поэтому развитие

безналичного оборота должно подвергаться такому же регулированию, как и

эмитирование банкнот. Таким образом, можно сказать, что безналичные расчеты

совокупность безналичных денежно-кредитных операций в процессе реализации

товаров и услуг, распределения и перераспределения национального дохода. Их

назначение состоит в погашении денежных и кредитных обязательств юридических и

физических лиц на основе функционирования денег как безналичного средства

платежа.

Безналичный платёжный оборот в стране

организуется на основе определённых принципов. Принципы организации расчётов -

основополагающие начала их провединия. Соблюдение принципов в совокупности позволяет

обеспечить соответствие расчётов предъявляемым требованиям: своевременности,

надёжности, эффективности.

Правовой режим осуществления расчётов и платежей

- обусловлен ролью платёжной системы как основного элемента любого современного

общества.

Все гражданские правоотношения подразделяются на

вещные и обязательственные. Рыночный оборот по существу представляет собой

совокупность различных обязательственных отношений, связанных с исполнением

определённых обязанностей конкретными должниками в пользу кредиторов.

Выполнение обязательств предприятиями, частными лицами, государством

обеспечивается благодаря платёжной системе. В литературе высказана позиция, что

безналичные расчёты - это не движение денежных средств, а движение денежных

обязательств. При этом объём требований клиента к банку отражается на его

расчётном (текущем) счёте. На корреспондентских счетах банков отражаются уже

сумы требований к банкам-корреспондентам, основным из которых является Банк

России. Сложность и важность расчётных взаимоотношений предопределяют

необходимость установления единообразия посредством регулирования.

К главным законодательным источникам

регулирования расчётов относятся:

Гражданский кодекс РТ;

Закон республики Таджикистан «О Национальном

банке Таджикистана »;

Закон республики Таджикистан «О банковской

деятельности» от 26.12.2011 г. №782;

Инструкция № 193 «О безналичных расчетах в

Республике Таджикистан»).

К сожалению, существующая в Таджикистане

неопределенность правовых условий на данный момент порождает правовой риск.

Осуществление расчётов преимущественно по

банковским счетам. Наличие банковских счетов, как у получателя, так и

плательщика - необходимая предпосылка расчётов. Безналичные расчёты ведутся

юридическими лицами и гражданами через банк, в котором им открыт соответствующий

счёт. Для расчётного обслуживания между банком и клиентом заключается договор

банковского счёта - самостоятельный двусторонний (участники имеют как права,

так и обязанности) гражданско-правовой договор. Юридическое оформление и

функционирование счетов предприятий в банке предопределяется действующим

порядком создания предприятий, их правовым статусом.

.2 Принципы безналичных расчетов

С развитием экономики изменяются основы системы

безналичных расчетов, в том числе принципы их организации.

Первый принцип безналичных расчетов в рыночных

условиях хозяйствования состоит в их осуществлении по банковским счетам,

которые открываются клиентам для хранения и перевода средств. Названный принцип

отличается от первого принципа безналичных расчетов плановой системы

хозяйствования, суть которого заключалась в провединии всех расчетов

предприятий и организаций через учреждения банка. Последнее вытекало из

требования обязательности хранения денег на счетах в банке всеми предприятиями

и организациями, что соответствовало административно-командным методам

управления экономикой.

В рыночных условиях хозяйствования провединие

расчетов через банк должно обусловливаться экономической целесообразностью,

сочетаться с экономической самостоятельностью субъектов рынка и их материальной

ответственностью за свои действия. Важно подчеркнуть, что первый принцип

безналичных расчетов в условиях рынка имеет отношение как к юридическим, так и

к физическим лицам, в то время как раньше касался исключительно юридических

лиц, поскольку существовало четкое законодательное разграничение сферы

наличного и безналичного денежного оборота.

Второй принцип безналичных расчетов заключается

в том, что платежи со счетов должны осуществляться банками по распоряжению их

владельцев в порядке установленной ими очередности платежей и в пределах

остатка средств на счете. В этом принципе закреплено право субъектов рынка

самим определять очередность платежей с их счетов. Это представляет собой

значительный шаг на пути к утверждению подлинной экономической

самостоятельности хозяйственников. Далее в формулировке данного принципа

обращает на себя внимание отсутствие указания на источник платежа, что тоже

важно для утверждения экономической самостоятельности владельца счета в

распоряжении имеющимися у него в обороте средствами и ответственности

обеспечения платежа. Главное требование, предъявляемое в данном случае банком к

субъекту рынка - участнику расчетов, - это осуществление последним платежей в

пределах имеющегося остатка средств на счете.

Третий принцип - принцип свободы выбора

субъектами рынка форм безналичных расчетов и закрепления их в хозяйственных

договорах при невмешательстве банков в договорные отношения.

Этот принцип также нацелен на утверждение

экономической самостоятельности всех субъектов рынка (независимо от формы

собственности) в организации договорных и расчетных отношений и на повышение их

материальной ответственности за результативность этих отношений. Банку

отводится роль посредника в платежах.

Также существуют экономические принципы безналичных

расчетов:

Принцип срочности платежа означает осуществление

расчетов исходя из сроков, предусмотренных в хозяйственных, кредитных,

страховых договорах, инструкциях Минфина Таджикистана, коллективных договорах с

рабочими и служащими предприятий, организаций на выплату зарплаты или в

контрактах, трудовых соглашениях, договорах подряда и так далее.

Экономический смысл установления этого принципа

обусловлен тем, что получатель денежных средств заинтересован не в зачислении

их на свой счет вообще, когда бы то ни было, а именно в заранее оговоренный,

твердо фиксированный срок. Введиние принципа срочности платежа имеет важное

практическое значение. Предприятия и другие субъекты рыночных отношений,

располагая информацией о степени срочности платежей, могут более рационально

построить свой денежный оборот, более точно определить потребность в заемных

средствах и смогут управлять ликвидностью своего баланса.

Срочный платеж может совершаться:

до начала торговой операции, то есть до отгрузки

товаров поставщиком или оказания им услуг (авансовый платеж);

немедленно после завершения торговой операции

(например, платежным поручением плательщика);

через определенный срок после завершения

торговой операции - на условиях коммерческого кредита без оформления долгового

обязательства или с письменным оформлением векселя.

На практике могут встречаться как досрочные, так

и отсроченные и просроченные платежи.

Досрочный платеж - это выполнение денежного

обязательства до истечения оговоренного срока.

Отсроченный платеж характеризует невозможность

погасить денежное обязательство в намеченный срок и предполагает установление

нового срока по данному платежу, то есть продление первоначально установленного

срока платежа, производимое по согласованию с получателем средств.

Просроченные платежи возникают при отсутствии средств у плательщика и

невозможности получения банковского или коммерческого кредита при наступлении

намеченного срока платежа.

Принцип обеспеченности платежа тесно связан с

предыдущим принципом срочности платежа, так как обеспеченность платежа

предполагает для соблюдения срочности платежа наличие у плательщика или его

гаранта ликвидных средств, которые могут быть использованы для погашения

обязательств перед получателем денежных средств.

В зависимости от характера ликвидных средств,

следует различать оперативную и перспективную обеспеченность платежа.

Оперативную обеспеченность обусловливает наличие у плательщика или его гаранта

достаточной для платежа суммы ликвидных средств первого класса (денежных

средств долгосрочного, среднесрочного и краткосрочного характера, а также такую

форму их организации, которая гарантирует своевременное погашение

обязательства).

Оперативное обеспечение платежей может иметь

разнообразные формы (в том числе и в виде внесения средств за счет клиента или

банка для последующего их перечисления получателю). Перспективная

обеспеченность платежей предполагает оценку платежеспособности и

кредитоспособности на стадии установления хозяйственных связей (предоставление

информации по платежеспособности, кредитоспособности плательщиков).

Принцип обеспеченности платежей создает гарантию

платежа, укрепляет платежную дисциплину в хозяйстве, а, следовательно,

платежеспособность и кредитоспособность всех участников расчетов. Все принципы

расчетов тесно связаны и взаимообусловлены. Нарушение одного из них приводит к

нарушению других. Операции по безналичным расчетам отражаются на расчетных,

текущих и иных счетах, открываемых банками своим клиентам после представления

последними соответствующих документов.

Каждое предприятие, организация могут иметь в

банке только один основной счет - расчетный или текущий. Расчетные счета

открываются всем предприятиям независимо от формы собственности, работающим на

принципах коммерческого расчета и имеющим статус юридического лица. Владелец

расчетного счета имеет право распоряжаться средствами на счете. Он имеет свой

отдельный баланс, выступает самостоятельным плательщиком всех причитающихся с

него платежей в бюджет, самостоятельно вступает в кредитные взаимоотношения с

банками. Таким образом, владелец расчетного счета имеет полную экономическую и

юридическую независимость.

Текущие счета в настоящее время открываются

организациям и учреждениям, не занимающимся коммерческой деятельностью и не

имеющим статуса юридического лица. Традиционно такие счета открываются

общественным организациям, учреждениям и организациям, состоящим на

федеральном, республиканском или местном бюджете.

Самостоятельность владельца текущего счета

существенно ограничена по сравнению с владельцем расчетного счета. Так,

владелец текущего счета может распоряжаться средствами на счете строго в

соответствии со сметой, утвержденной вышестоящей организацией. Перечень

операций по текущим счетам регламентируется. Это делается в момент открытия

счета. Хозорганы, имеющие в банке расчетные счета, могут совершать любые

операции, связанные с производственной и инвестиционной деятельностью, без

установления какого-либо перечня, лишь бы эти операции не противоречили

законодательству.

.3Формы безналичных расчетов

Существуют следующие формы безналичных расчетов:

расчеты платежными поручениями;

расчеты по аккредитиву;

расчеты чеками;

расчеты по инкассо;

а также расчеты в иных формах, предусмотренных

законом, установленными в соответствии с ним банковскими правилами и

применяемыми в банковской практике обычаями делового оборота.

Экономической базой безналичных расчетов

является материальное производство. Вследствие этого преобладающая часть

платежного оборота (примерно три четверти) приходится на расчеты по товарным

операциям, т.е. на платежи за товары отгруженные, выполненные работы, оказанные

услуги.

Остальная часть платежного оборота (примерно

одна четверть) - это расчеты по нетоварным операциям, то есть расчеты

предприятий и организаций с бюджетом, органами государственного и социального

страхования, кредитными учреждениями, органами управления, судом, хозяйственным

судом и так далее.

По признаку территориального расположения

предприятий и обслуживающих их банков различают расчеты иногородние и

одногородние. Расчеты между предприятиями и организациями, обслуживаемыми одним

или разными учреждениями банков, находящимися в одном населенном пункте,

называются одногородними или местными расчетами. Расчеты между предприятиями и

организациями, обслуживаемыми учреждениями банков, находящимися в разных

населенных пунктах, называются иногородними.

Форма расчетов представляет собой совокупность

взаимосвязанных элементов, к числу которых относятся способ платежа и

соответствующий ему документооборот.

Документооборот - это система оформления,

использования и движения расчетных документов и денежных средств, куда входят:

выписка грузоотправителем счета-фактуры и передача его другим участникам

расчетов; содержание расчетного документа и его реквизиты; сроки составления

расчетного документа и порядок предъявления его в банк, а также другим

участникам расчетов; движение расчетного документа между учреждениями банков;

порядок и сроки оплаты расчетного документа, перевода и получения денежных

средств; порядок использования расчетного документа для взаимного контроля

участников расчета и осуществления мер экономического воздействия.

Соответственно, при осуществлении безналичных

расчетов в формах, предусмотренных в настоящей части Положения, используются

следующие расчетные документы:

платежные поручения;

аккредитивы;

чеки;

платежные требования;

инкассовые поручения.

Формы безналичных расчетов избираются клиентами

банков самостоятельно и предусматриваются в договорах, заключаемых ими со

своими контрагентами.

Формы безналичных расчетов применяются клиентами

кредитных организаций (филиалов), учреждений и подразделений расчетной сети

Банка России, а также самими банками.

Банки не вмешиваются в договорные отношения

клиентов. Взаимные претензии по расчетам между плательщиком и получателем

средств, кроме возникших по вине банков, решаются в установленном

законодательством порядке без участия банков.

В переходных условиях к рыночной экономике

наиболее распространенной формой расчётов стали переводы. В соответствии с

классификацией Банка международных расчётов в Базеле, применяемой во многих

странах, переводы подразделяются на дебетовые и кредитовые.

Кредитовые переводы - в России используются

преимущественно кредитовые переводы (90% платежного оборота). Инициатива их

начала принадлежит плательщику (дебитору), дающему распоряжение кредитовать

счет получателя (кредитора). В качестве платежного инструмента используется

платежное поручение о дебетовых списаниях.

Дебетовые переводы - платежи, инициатива начала

которых принадлежит кредиторам (получателям платежа), пускающим в обращение

платежные инструменты, подтверждающие долг дебиторов (плательщиков). К этим

инструментам относятся вексель, чек, инкассовое поручение на бесспорное

(безакцептное) списание средств.

Расчетные документы, используемые при

действующих формах расчетов, принимаются банком к исполнению только при их

соответствии стандартизированным требованиям и, следовательно, должны содержать

следующие данные:

наименование расчетного документа, число, месяц,

год его выписки;

наименование плательщика, номер его счета в банке,

наименование и номер банка плательщика;

наименование получателя средств, номер его счета

в банке, наименование и номер банка получателя средств;

назначение платежа (в чеке не указывается);

сумма платежа (цифрами и прописью).

Первый экземпляр расчетного документа должен

быть обязательно подписан должностными лицами, имеющими право распоряжаться

счетом в банке и иметь оттиск печати. Списание средств со счета плательщика

производится только на основании первого экземпляра расчетного документа.

Расчетные документы (кроме чеков) выписываются,

как правило, с использованием технических средств в один прием под копирку.

Чеки выписываются от руки чернилами или шариковыми ручками.

Расчетные документы принимаются банками к

исполнению в течение операционного дня банка (операционный день устанавливается

до 13 часов). Документы, принятые банком от клиентов в операционное время,

проводятся им по балансу в этот же день.

За несвоевременное или неправильное списание

средств со счета владельца, а также несвоевременное или неправильное зачисление

банком сумм, причитающихся владельцу счета, последний имеет право потребовать

от банка уплатить в свою пользу штраф в размере одной второй процента от суммы,

несвоевременно зачисленной или неправомерно списанной за каждый день задержки.

Расчеты платежными поручениями.

Платежное поручение представляет собой

письменное распоряжение владельца счета банку о перечислении определенной

денежной суммы с его счета (расчетного, текущего, бюджетного, ссудного) на счет

другого предприятия - получателя средств в том же или другом одногородном или

иногороднем учреждении банка.

Возможности применения в расчетах платёжных

поручений многообразны. С их помощью совершаются расчеты в хозяйстве, как по

товарным, так и по нетоварным операциям. При этом все нетоварные платежи

совершаются исключительно платежными поручениями.

В расчетах за товары и услуги платежные

поручения используются в следующих случаях:

за полученные товары и оказанные услуги (то есть

путем прямого акцепта товара), при условии ссылки в поручении на номер и дату

товарно-транспортного документа, подтверждающего получение товаров или услуг

плательщиком; для платежей в порядке предварительной оплаты и услуг (при

условии ссылки в поручении на номер договора, соглашения, контракта, в которых

предусмотрена предварительная оплата);

для погашения кредиторской задолженности по

товарным операциям;

при расчетах за товары и услуги по решениям суда

и арбитража;

по арендной плате за помещения;

платежи транспортным, коммунальным, бытовым

предприятиям за эксплуатационное обслуживание и другое.

В расчетах по нетоварным операциям платежные

поручения используются для:

платежей в бюджет;

погашения банковских ссуд и процентов по ссудам;

перечисления средств органам государственного и

социального страхования;

взносов средств в уставные фонды при учреждении

АО, товариществ;

приобретения акций, облигаций, депозитных

сертификатов, банковских векселей;

уплаты пени, штрафов, неустоек.

Платежное поручение выписывается плательщиком на

бланке установленной формы, содержащем все необходимые реквизиты для совершения

платежа, и представляется в банк, как правило, в четырех экземплярах, каждый из

которых имеет свое определенное назначение:

Первый экземпляр используется в банке

плательщика для списания средств со счета плательщика и остается в документах

для банка;

Четвертый экземпляр возвращается плательщику со

штампом банка в качестве расписки о приеме платежного поручения к исполнению;

Второй и третий экземпляры платежного поручения

отсылаются в банк получателя платежа, при этом второй экземпляр служит

основанием для зачисления средств на счет получателя и остается в документах

для этого банка, а третий экземпляр прилагается к выписке со счета получателя

как основание для подтверждения банковской проводки.

Платежное поручение принимается банком к

исполнению только при наличии достаточных средств на счете плательщика. Для

совершения платежа может использоваться также ссуда банка при наличии у

хозоргана права на ее получение. При постоянных и равномерных поставках товаров

и оказании услуг покупатели могут рассчитываться с поставщиками платежными

поручениями в порядке плановых платежей. В этом случае расчеты осуществляются

не по каждой отдельной отгрузке или услуге, а путем периодического перечисления

средств со счета покупателя на счет поставщика в конкретные сроки и в

определенной сумме на основе плана отпуска товаров и услуг на предстоящий

месяц, квартал. Таким путем могут производиться расчеты между торговыми

организациями и их поставщиками (мясокомбинатами, хлебозаводами, молокозаводами),

между торфопредприятиями и электростанциями, производственными предприятиями за

уголь, газ, электроэнергию, металл .

Расчеты по аккредитиву.

Аккредитив представляет собой условное денежное

обязательство банка, выдаваемое им по поручению клиента в пользу его

контрагента по договору, по которому банк, открывший аккредитив (банк -

эмитент), может произвести поставщику платеж или предоставить полномочия

другому банку производить такие платежи при условии представления им

документов, предусмотренных в аккредитиве, и при выполнении других условий

аккредитива.

Банками могут открываться следующие виды

аккредитивов:

покрытые (депонированные) и непокрытые

(гарантированные);

отзывные и безотзывные (могут быть

подтвержденными).

При открытии покрытого (депонированного)

аккредитива банк-эмитент перечисляет за счет средств плательщика или

предоставленного ему кредита сумму аккредитива (покрытие) в распоряжение

исполняющего банка на весь срок действия аккредитива. При открытии непокрытого

(гарантированного) аккредитива банк-эмитент предоставляет исполняющему банку

право списывать средства с ведущегося у него корреспондентского счета в

пределах суммы аккредитива. Порядок списания денежных средств с

корреспондентского счета банка-эмитента по гарантированному аккредитиву

определяется по соглашению между банками.

Отзывным является аккредитив, который может быть

изменен или отменен банком-эмитентом на основании письменного распоряжения

плательщика без предварительного согласования с получателем средств и без

каких-либо обязательств банка-эмитента перед получателем средств после отзыва

аккредитива. Безотзывным признается аккредитив, который может быть отменен

только с согласия получателя средств. По просьбе банка-эмитента исполняющий

банк может подтвердить безотзывный аккредитив (подтвержденный аккредитив).

Безотзывный аккредитив, подтвержденный исполняющим банком, не может быть

изменен или отменен без согласия исполняющего банка. Порядок предоставления

подтверждения по безотзывному подтвержденному аккредитиву определяется по

соглашению между банками.

Аккредитив предназначен для расчетов с одним

получателем средств. Условиями аккредитива может быть предусмотрен акцепт

уполномоченного плательщиком лица. Получатель средств может отказаться от

использования аккредитива до истечения срока его действия, если возможность

такого отказа предусмотрена условиями аккредитива. О закрытии аккредитива в

банк плательщика направляется уведомление. Использование аккредитивной формы

расчетов предусматривается в основном договоре между плательщиком и

поставщиком, где, в частности оговариваются: конкретные условия расчетов по

аккредитиву, срок его действия, вид аккредитива и способ его исполнения.

Наименование банков плательщика и поставщика, перечень документов, против

которых производится оплата.

Аккредитив может быть предназначен для расчетов

только с одним поставщиком. Срок действия аккредитива банковскими правилами не

регламентируется. Расчеты аккредитивом особенно выгодны поставщику. При данной

форме расчетов платеж совершается по месту нахождения поставщика. В отличие от

других форм безналичных расчетов, аккредитивная форма гарантирует платеж

поставщику, либо за счет собственных средств покупателя, либо за счет средств

его банка.

Чековая форма расчетов.

Чек - ценная бумага, содержащая ничем не

обусловленное распоряжение чекодателя банку произвести платеж указанной в нем

суммы чекодержателю. Чек, как и платежное поручение, оформляется плательщиком,

но, в отличие от расчетов платежным поручением, чек передается плательщиком,

минуя банк, непосредственно получателю платежа в момент совершения

хозяйственной операции, который и предъявляет чек в банк для оплаты. Чек должен

содержать следующие реквизиты:

наименование «чек», включенное в текст

документа;

поручение плательщику выплатить чекодателю определенную

денежную сумму;

наименование плательщика и указание счета, с

которого должен быть произведин платеж;

указание валюты платежа;

указание даты и места составления чека;

подпись лица, выписавшего чек.

Порядок и условия использования чеков кредитных

организаций определяются внутрибанковскими правилами, которые, в частности,

должны предусматривать: форму чека, перечень его реквизитов, перечень

участников расчетов данными чеками, срок предъявления чеков к оплате, условия

оплаты чеков.

Помимо этого банками предусматривается выдача

организациям лимитированных чековых книжек. Выдача лимитированных чековых

книжек производится банком на основании заявления организации - чекодателя и

платежного поручения на депонирование лимита суммы книжки. При выдаче книжки банк

списывает указанную сумму со счета клиента и депонирует ее на отдельном счете.

Чеки из чековой книжки выписываются чекодателем

в момент определения суммы платежа и вручаются получателю денег -

чекодержателю, который предъявляет чеки в обслуживающее его учреждение банка

для оплаты.

Банк поставщика направляет предъявленные чеки в

банк покупателя; последний списывает суммы со счета и перечисляет в банк

поставщика для зачисления на его расчетный счет. В чеке указывается

наименование чекодержателя, номер счета, наименование банка - плательщика и его

код, сумма платежа.

Чеки выписываются в одном экземпляре,

подписываются лицами, имеющими право распоряжаться счетом в банке, скрепляются

печатями чекодателя и оплачиваются только в полной сумме.

Чек действителен десять дней, не считая даты

выписки. Одновременно с чеком заполняется его корешок, который остается в

книжке у чекодателя. Корешки чеков служат для контроля за использованием лимита

чековой книжки и оплаты чеков.

При выписке очередного чека покупатель (чекодатель)

переносит в него остаток лимита из корешка предыдущего чека и выводит остаток

лимита.

Банки сдают чеки в расчетно-кассовые центры

(РКЦ), если плательщиками являются другие банки. Банки производят списание,

средств со счета чекодателя на основании поступивших из расчетно-кассового

центра реестра чеков. Сами чеки остаются на хранении в РКЦ.

Расчеты по инкассо.

Расчеты по инкассо представляют собой банковскую

операцию, посредством которой банк (далее - банк-эмитент) по поручению и за

счет клиента на основании расчетных документов осуществляет действия по

получению от плательщика платежа. Для осуществления расчетов по инкассо

банк-эмитент вправе привлекать другой банк (далее - исполняющий банк). Расчеты

по инкассо осуществляются на основании платежных требований, оплата которых

может производиться по распоряжению плательщика (с акцептом) или без его

распоряжения (в безакцептном порядке), и инкассовых поручений, оплата которых

производится без распоряжения плательщика (в бесспорном порядке).

Платежное требование является расчетным

документом, содержащим требование кредитора (получателя средств) по основному

договору к должнику (плательщику) об уплате определенной денежной суммы через

банк.

Платежные требования применяются при расчетах за

поставленные товары, выполненные работы, оказанные услуги, а также в иных

случаях, предусмотренных основным договором.

Расчеты посредством платежных требований могут

осуществляться с предварительным акцептом и без акцепта плательщика.

Без акцепта плательщика расчеты платежными

требованиями осуществляются в случаях:

установленных законодательством;

предусмотренных сторонами по основному договору

при условии предоставления банку, обслуживающему плательщика права на списание

денежных средств со счета плательщика без его распоряжения.

В платежном требовании указывается:

условие оплаты;

срок даты акцепта;

дата отсылки (вручения) плательщику

предусмотренных договором документов в случае, если эти документы были посланы

(вручены) им плательщику;

наименование товара (выполненных работ,

оказанных услуг), номер и дата договора, номера документов, подтверждающих

поставку товара (выполнение работ, оказание услуг), дата поставки товара

(выполнение работ, оказание услуг), способ поставки товара и другие реквизиты -

в поле «Назначение платежа»;

расчеты платежными требованиями, оплачиваемыми с

акцептом плательщиков: в платежном требовании, оплачиваемом с акцептом

плательщика, в поле «Условие оплаты» получатель средств проставляет «с

акцептом». Срок для акцепта платежных требований определяется сторонами по

основному договору. При этом срок для акцепта должен быть не менее пяти рабочих

дней.

При оформлении платежного требования кредитор

(получатель средств) по основному договору в поле «Срок для акцепта» указывает

количество дней, установленных договором для акцепта платежного требования. При

отсутствии такого указания сроком для акцепта считается пять рабочих дней.

Расчеты платежными требованиями, оплачиваемыми

без акцепта плательщиков: в платежном требовании на безакцептное списание

денежных средств со счетов плательщиков на основании законодательства в поле

«Условие оплаты» получатель средств проставляет «без акцепта», а также делает

ссылку на закон (с указанием его номера, даты принятия и соответствующей

статьи), на основании которого осуществляется взыскание. В поле «Назначение

платежа» взыскателем в установленных случаях указываются показания

измерительных приборов и действующие тарифы либо производится запись о расчетах

на основании измерительных приборов и действующих тарифов.

В платежном требовании на безакцептное списание

денежных средств на основании договора в поле «Условие оплаты» получатель

средств указывает «без акцепта», а также дату, номер основного договора и

соответствующий его пункт, предусматривающий право безакцептного списания.

Безакцептное списание денежных средств со счета

в случаях предусмотренных основным договором, осуществляется банком при наличии

в договоре банковского счета условия о безакцептном списании денежных средств

либо на основании дополнительного соглашения к договору банковского счета,

содержащего соответствующее условие.

Плательщик обязан предоставить в обсуживающий

банк свединия о кредиторе (получателе средств), который имеет право выставлять

платежные требования на списание денежных средств в безакцептном порядке,

наименовании товаров, работ или услуг, за которые будут производиться платежи,

а также об основном договоре (дата, номер и соответствующий пункт,

предусматривающий право безакцептного списания).

Отсутствие условия о безакцептном списании

денежных средств в договоре банковского счета либо дополнительного соглашения к

договору банковского счета, а также отсутствие свединий о кредиторе (получателе

средств) и иных вышеуказанных свединий является основанием для отказа банком в

оплате платежного требования без акцепта. Данное платежное требование

оплачивается в порядке предварительного акцепта со сроком для акцепта пять

рабочих дней.

Инкассовое поручение является расчетным

документом, на основании которого производится списание денежных средств со

счетов плательщиков в бесспорном порядке [22, с. 342].

Инкассовые поручения применяются:

в случаях, когда бесспорный порядок взыскания

денежных средств установлен законодательством, в том числе для взыскания

денежных средств органами, выполняющими контрольные функции;

для взыскания по исполнительным документам;

в случаях, предусмотренных сторонами по

основному договору, при условии предоставления банку, обслуживающему

плательщика, права на списание денежных средств со счета плательщика без его

распоряжения.

При взыскании денежных средств на основании

исполнительных документов инкассовое поручение должно содержать ссылку на дату

и номер исполнительного документа, а также наименование органа, вынесшего

решение, подлежащее принудительному исполнению.

В данном случае банк взыскателя принимает

инкассовые поручения с приложением подлинника исполнительного документа, либо

его дубликата. При этом банк не принимает к исполнению инкассовое поручение,

если к нему приложен исполнительный документ с истекшим сроком давности.

Исполнительные документы о взыскании

периодических платежей сохраняют силу на все время, на которое присуждены

платежи.

При отсутствии или недостаточности денежных

средств на счете должника - банк помещает инкассовое поручение с приложенным

исполнительным документом в картотеку под номером два и исполняет по мере

поступления денежных средств на счет в установленной законом очередности.

Ответственность за правомерность выставления

инкассового поручения и правильность указания основания бесспорного взыскания

несет получатель средств. Банки не рассматривают по существу возражения

плательщиков против списания денежных средств с их счетов в бесспорном порядке.

Вексельная форма расчетов.

Вексельная форма расчетов представляет собой

расчеты между поставщиком и плательщиком за товары или услуги с отсрочкой

платежа (коммерческий кредит) на основе специального документа-векселя.

Вексель - это безусловное письменное долговое

обязательство строго установленной законом формы, дающее его владельцу

(векселедателю) бесспорное право по наступлении срока требовать от должника

уплаты обозначенной в векселе денежной суммы.

Простой вексель (соло-вексель) - письменный

документ, содержащий простое и ничем не обусловленное обязательство

векселедателя (должника) уплатить определенную сумму денег в определенный срок

и в определенном месте получателю средств или его приказу. Простой вексель

выписывает сам плательщик, и по существу он является его долговой распиской

Переводной вексель (тратта) - это письменный

документ, содержащий безусловный приказ векселедателя (кредитора) плательщику

об уплате указанной в векселе денежной суммы третьему лицу или его приказу.

В отличие от простого в переводном векселе

участвуют не два, а как минимум три лица: векселедатель (трассант), выдающий

вексель; плательщик (трассат), к которому обращен приказ произвести платеж по

векселю; векселедержатель (ремитент) - получатель платежа по векселю.

Переводный вексель обязательно должен быть

акцептован плательщиком (трассатом), и только после этого он приобретает силу

исполнительного документа. Акцептант переводного векселя, так же как

векселедатель простого векселя, является главным вексельным должником, он несет

ответственность за оплату векселя в установленный срок. Акцепт отмечается в

левой части лицевой стороны векселя и выражается словами «акцептован, принят,

заплачу» и с обязательным проставлением подписи плательщика.

Вексель является строго формальным документом.

Он содержит перечень обязательных реквизитов. Отсутствие хотя бы одного из них

лишает вексель юридической силы.

К обязательным вексельным реквизитам относятся:

вексельная метка, то есть обозначение документа

словом «вексель», выраженное на том же языке, на котором написан документ;

место и время составления векселя (день, месяц и

год составления);

обещание уплатить определенную денежную сумму;

указание денежной суммы цифрами и прописью

(исправления не допускаются);

срок платежа;

место платежа;

наименование того, кому или по приказу кого

должен быть совершен платеж;

подпись векселедателя (представляется им собственноручно

рукописным путем).

Операции по инкассированию банками векселей

выгодны как для клиентов, так и для самого банка. Так, клиент освобождается от

необходимости следить за сроками предъявления векселей к платежу, а сам процесс

получения платежа становится для него более быстрым, дешевым, надежным. Для

банка это один из источников получения прибыли.

Кроме того, в процессе совершения кассовых

операций на корреспондентском счете коммерческого банка сосредотачиваются

значительные средства, которые он может пустить в свой оборот.

В современной отечественной банковской практике

используется и банковский вексель. Банковский вексель представляет собой

односторонне, ничем не обусловленное обязательство банка-эмитента векселя - об

уплате обозначенному в нем лицу или его приказу определенной денежной суммы в

установленный срок.

Банковские векселя могут приобретать юридические

и физические лица, прежде всего, с целью извлечения дохода. В отличие от

сертификатов, банковский вексель может быть использован его владельцем не

только в качестве средства накопления, но и в качестве покупательного и

платежного средства.

Держатель векселя может расплатиться им за

товары и услуги, передавая вексель по индоссаменту новому векселедержателю, к

которому по закону переходят все права по векселю. Вместе с тем индоссамент по

банковскому векселю, как правило, предусматривает свободный переход прав по

векселю между юридическими и физическими лицами.

Таким образом, имея юридическую силу срочного

обязательства банка со всеми вытекающими отсюда правами, банковский вексель

является эластичным, гибким инструментом совершения платежей, обслуживания

части платежного оборота хозяйства.

Расчеты пластиковыми карточками. Операции с

использованием карточек осуществляются держателями в соответствии с учетом

норм, предусмотренных законодательством Республики Таджикистан. Держатели

вправе осуществлять следующие операции с использованием личных карточек,

эмитированных уполномоченными банками:

оплата товаров (услуг) в ПТС;

получение наличных денежных средств в ПВН,

банкоматах;

иные операции, не противоречащие

законодательству Республики Таджикистан.

Держатели вправе осуществлять следующие операции

с использованием корпоративных карточек, эмитированных уполномоченными банками:

получение наличных денежных средств:

в национальной и иностранной валюте - для

осуществления расчетов, связанных с хозяйственной деятельностью юридического и

физического лица на территории Республики Таджикистан

Подтверждением провединия операций с

использованием карточки служат карт-чеки, сформированные платежным терминалом

или банкоматом в бумажном и (или) электронном виде.

Карт-чек, составленный в ПВН (ПТС) при

осуществлении операции с использованием карточки, должен содержать следующие

реквизиты:

идентификационный код ПВН (ПТС);

дату совершения операций;

сумму и наименование валюты операции;-

сумму комиссии банка-эквайера за совершение

операции;

код, подтверждающий авторизацию операции

эмитентом;

реквизиты карточки в соответствии с Правилами

банка, Правилами системы;

подпись держателя карточки.

При составлении карт-чека в ПВН дополнительным

реквизитом является подпись кассира.

Карт-чек, выдаваемый банкоматом, должен

содержать следующие реквизиты:

идентификационный код банкомата;

дату совершения операции;

сумму и наименование валюты операции;

код, подтверждающий авторизацию операций

эмитентом;

реквизиты карточки и счета, в соответствии с

Правилами банка, Правилами системы.

Если в соответствии с Правилами банка и

договорами между участниками расчетов держатели могут осуществлять отдельные

операции с использованием карточек без осуществления процедуры авторизации, из

реквизитов исключается реквизит "Код, подтверждающий авторизацию операции

эмитентом".

При осуществлении операций с использованием

карточек в ПВН (ПТС), оборудованном импринтером, составляются карт-чеки на

бумажном носителе. В банкомате, ПВН, ПТС, оборудованном электронным терминалом,

карт-чеки составляются в электронном виде и (или) на бумажном носителе. Расчеты

по операциям с использованием карточек осуществляются в форме дебетового

банковского перевода.

Инициатором дебетового перевода по операциям с

использованием карточек может выступать: ПТС, осуществившее продажу товара

(услуги) с использованием карточки; банк-эквайер, осуществивший выдачу наличных

денежных средств с использованием карточки.

Для осуществления дебетового перевода ПТС

передает в банк-эквайер карт-чеки (иные документы, служащие подтверждением

совершения операции с использованием карточки).

Карт-чеки (иные документы) могут передаваться на

бумажном носителе и (или) в электронном виде. Карт-чеки (иные документы) на

бумажных носителях составляются в количестве экземпляров, необходимом для всех

участвующих в расчетах сторон. Поступившие в банк-эквайер карт-чеки (иные

документы) по операциям, совершенным в ПТС, а также карт-чеки (иные документы)

по операциям, совершенным в ПВН и банкоматах банка-эквайера, подлежат обработке

в соответствии с Правилами банка.

В результате провединной обработки карт-чеков

банком-эквайером формируются платежные инструкции, направляемые банку-эмитенту

либо иному лицу, определенному Правилами системы.

На основании платежных инструкций банк-эмитент

осуществляет перевод денежных средств за счет клиента в пользу банка-эквайера.

Платежные инструкции, поступившие лицу,

уполномоченному Правилами системы на исполнение платежных инструкций, являются

основанием для осуществления перевода денежных средств - дебетования счета

банка-эмитента для провединия расчетов с банком-эквайером по операциям,

совершенным клиентом банка-эмитента, если возможность прямого дебетования

предусмотрена договором с системой. По результатам провединной операции лицо,

уполномоченное Правилами системы, направляет банку-эмитенту уведомление о

провединном переводе денежных средств, которое является основанием для списания

средств банком-эмитентом со счета клиента, по операциям, осуществленным с

использованием карточки.

Платежная система Республики Таджикистан.

Платежная система является одним из ключевых

компонентов финансовой системы страны, и в этой связи Национальный банк Таджикистана

уделяет особое внимание развитию платежной системы.

Она является взаимосвязанной системой

технологий, предназначенных для осуществления безналичных расчетов между

кредитными организациями. Функционирование платежной системы и взаимоотношения

между ее участниками регулируются законодательными актами Республики

Таджикистан, нормативными документами Национального банка Таджикистана, а также

соответствующими двусторонними договорами.

Основной задачей платежной системы является

осуществление переводов денежных средств между кредитными организациями через

корреспондентские счета открытые в Национальном банке Таджикистана. Участниками

платежной системы являются Национальный банк Таджикистана, 142 кредитных

организаций (из них: 16 банков, 1 небанковские кредитные организации, 125

микрофинансовых организаций), Главное Управление Центрального Казначейства

Министерства Финансов Республики Таджикистан, Центральная Фондовая Биржа

Таджикистана, Межгосударственный банк г. Москвы, ЗАО «Дочерний банк НБП

Пакистана в Таджикистане» и один филиал иностранного банка «Тиджорат» Исламской

Республики Иран в г. Душанбе. Крупные кредитные организации республики имеют

обширную филиальную сеть, состоящую более 300 филиалов и отделений.Расчеты

между кредитными организациями, их филиалами могут осуществляться:

- по корреспондентским счетам (субсчетам),

открытым в Национальном банке Таджикистана;

- по прямым корреспондентским отношениям, т.е.

через cубкорреспондентские счета, открытые кредитными организациями друг другу,

минуя Национального банка Таджикистана;

- по внутрисистемным расчетам между филиалами

подведомственными одной кредитной организации.

Кредитные организации могут одновременно

осуществлять межбанковские расчеты несколькими способами, но при этом они

должны исходить из принципов надежности, целесообразности и ускорения

прохождения расчетов. Каждая кредитная организация (кроме микрокредитной

организации и микрокредитного фонда) обязана иметь корреспондентский счет в

Национальном банке Таджикистана. Национальный банк Таджикистана осуществляет

расчеты кредитных организаций и их филиалов на основании «Договора об оказании

услуг по межбанковским расчетам». Расчеты между кредитными организациями по

прямым корреспондентским отношениям осуществляются на основании «Договора о

прямых корреспондентских отношениях». Платежи по корреспондентским счетам

кредитных организаций, их филиалов, открытых в Национальном банке Таджикистана,

осуществляются только в пределах наличия денежных средств на корреспондентском

счете кредитной организации.

Одной из основных целей Национального банка

Таджикистана является обеспечение эффективного, надежного и бесперебойного

функционирования платежной системы. Национальный банк Таджикистана,

руководствуясь Законами Республики Таджикистан «О Национальном банке

Таджикистана», «О банковской деятельности» и нормативными актами, определяет

основные направления совершенствования платежной системы Республики

Таджикистан, устанавливает правила, формы, сроки и стандарты при провединии

безналичных и наличных расчетов в Республике Таджикистан.Национальный банк

Таджикистана устанавливает правила и сроки хранения документов по межбанковским

расчетам и координирует деятельность центрального архива межбанковских

расчетов, процедуру хранения информации, которая обеспечивает сохранность и

использование любой информации, относящейся к операциям, совершенным в

межбанковской системе расчетов, а также информации, необходимой для разрешения

споров и разногласий между участниками межбанковских расчетов. Национальный

банк Таджикистана ведет корреспондентские счета кредитных организаций -

участников платежной системы и осуществляет кассовое обслуживание бюджетных

организаций.

Межбанковские расчеты на территории Республики

Таджикистан осуществляются по системе электронных платежей. Участниками системы

электронных платежей, являются Национальный банк Таджикистана, Головные офисы

кредитных организаций, микрофинансовые организации, Межгосударственный банк г.

Москвы, ЗАО «Дочерний банк НБП Пакистана в Таджикистане», филиал иностранного

банка «Тиджорат» Исламской Республики Иран в г. Душанбе, Главное Управление

Центрального Казначейства Министерства Финансов Республики Таджикистан и

Центральная Фондовая Биржа Таджикистана.

Предоставление расчетных услуг Национальный банк

Таджикистана осуществляет на платной основе. Стоимость услуг зависит от времени

передачи платежных документов. Установление более высокого тарифа к концу

операционного дня призвано способствовать ускорению оборачиваемости денежных

средств и выравниванию объема документооборота в пределах операционного дня.

В таблице приведины действующие тарифы на

расчетные услуги Национального банка Таджикистана, утвержденные Правлением

Национального банка Таджикистана №191 от 30 августа 2012 года: Вид платежаВремя

исполнения платежаТариф*(сомони).

Таблица № 3. Тарифы на расчетные услуги

Национального банка.

|

Виды

платежа

|

Время

исполнения платежа

|

Тариф*

(сомони)

|

|

Электронные

платежи

|

с

08:00 по 14:00

|

0,50

|

|

c

14:00 по 16:00

|

0,95

|

|

c

16:00 по 17:30

|

3,10

|

|

с

17:30 до завершения расчетов

|

5,00

|

|

c

14:00 по 16:00

|

0,95

|

* - в случае если в течение месяца кредитной

организацией осуществлено небольшое количество платежей и сумма счета за

расчетные услуги в течение месяца в соответствие с установленными тарифами

составляет менее 85 сомони, то кредитная организация оплачивает расходы

Национального банка Таджикистана в размере 85 сомони в месяц.

Основным платежным документом межбанковских

расчетов на территории Республики Таджикистан является платежное поручение

(Формы безналичных расчетов определены Инструкцией № 193 «О безналичных

расчетах в Республике Таджикистан»).

Для обеспечения защиты файлов электронных

платежных документов от фальсификации и обеспечения конфиденциальности,

содержащихся в них данных, при передаче по каналам связи используется

шифрование. С целью подтверждения подлинности и авторства электронных платежных

документов, полученных по каналам связи, используется электронная цифровая

подпись. Применение электронной цифровой подписи, при передаче электронных

документов законодательно закреплено Законами Республики Таджикистан «Об

электронном документе» и «Об электронной цифровой подписи»

Развитие рынка платежных карт в Республике

Таджикистан является одним из важнейших факторов при решении задач по

сокращению расчетов наличными деньгами и развитию безналичных расчетов в

области розничных платежей. Для решения указанной задачи Национальный банк

Таджикистана осуществляет мероприятия по усовершенствованию структуры платёжной

системы. Реализован проект построения процессингового центра Национальной

платежной системы «КОРТИ МИЛЛӢ».

В настоящее время в Республике Таджикистан, 10

кредитных организаций осуществляют эмиссию и (или) эквайринг платежных карт, из

них 10 кредитных организаций стали участниками Национальной платежной системы

"КОРТИ МИЛЛӢ". Количество эмитированных кредитными

организациями платежных карт (данные на 1.08.2013 год) составило 629 тыс. штук,

что на 32,3% больше, чем в прошлом году. Доля карт Международной платежной

систмы Visa International в общем объеме эмитированных карт кредитными

организациями Республики Таджикистан составляет 39%, что в количественном

измерении составляет 245 487 штук, доля карт Платежной системы MasterCard 1% (9

337 штук), доля карт Национальной платежной системы «КОРТИ МИЛЛӢ» 7% (41

633) и доля локальных карт составляет 53% (333 026 штук). Количество локальных

платежных карт по сравнении с аналогичным периодом 2012 года увеличилось на

26%.

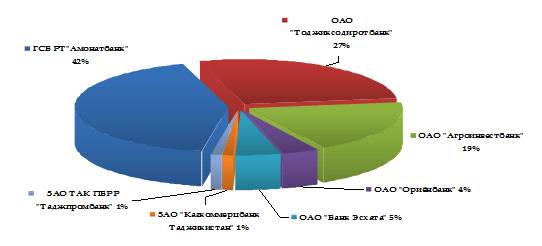

Основную часть платежных карт выпущенных в

обращение составляют платежные карты, выпущенные ГСБ РТ “Амонатбанк” их доля в

общем объеме составляет 42%.

Доля платежных карт эмитированных кредитными

организациями Республики Таджикистан

На 1 августа 2013 года держателями платежных

карт на территории Республики Таджикистан и за ее пределами было совершено 4

378 тыс. операций на сумму 1 924 млн. сомони (темпы роста по сравнению на 1

августа 2012 года соответственно составили 18,4% - по количеству операций и

19,4% - по объему).

В течении последних двух лет наметилась

позитивная тенденция использования платежных карт в целях оплаты товаров

(работ, услуг). Удельный вес количества операций в торгово-сервисных точках на

1 августа 2013 года составил 3,5% от общего количества сделок.

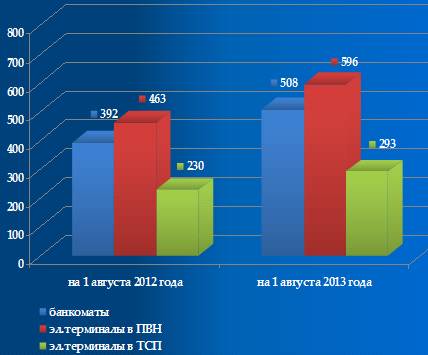

Динамично развивается инфраструктура по приему к

оплате платежных карт. По состоянию на 1 августа 2013 года количество устройств

(электронных терминалов), используемых при оплате товаров и услуг по сравнению

с аналогичным периодом прошлого года увеличилось на 27,4% и составило 293

единиц.

Динамика развития инфраструктуры,

предназначенной для осуществления операций с использованием платежных карт

(ед.)

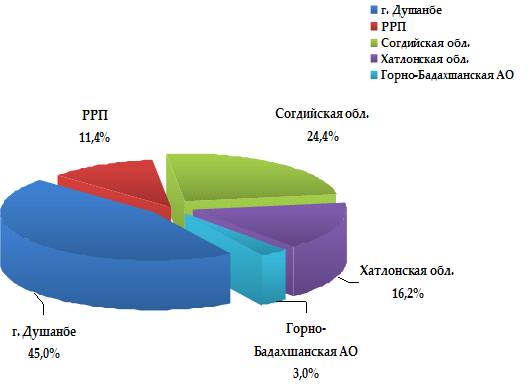

Инфраструктура обслуживания платежных карт в

основном сосредоточена в г. Душанбе и очень слабо развита в регионах страны.

Территориальное развитие инфраструктуры по

обслуживанию

платежных

карт

В целях дальнейшего планомерного

совершенствования платежной системы Республики Таджикистан, Национальный банк

Таджикистана осуществляет надзор за платежной системой страны и проводит ряд

мероприятий по обеспечению эффективной и бесперебойной работы платежной системы

Республики Таджикистан.

.4 Безналичный оборот как составная часть

совокупной денежной массы

Структура безналичного денежного оборота

До недавнего времени денежной массой считалась

общая сумма наличных денег, находящихся в остатке на руках у населения, в

кассах банков, предприятий, организаций, учреждений и колхозов. В таком виде

денежная масса выступала объектом управления и регулирования.

С развитием рыночных отношений, предполагающих

дальнейшее расширение безналичных расчетов не только субъектов хозяйствования

(юридических лиц), но и населения, стираются грани в использовании денег в их

наличной и безналичной форме. Появилась необходимость в определении и

регулировании совокупной денежной массы. В ее состав стали включаться наличные

деньги, деньги в безналичном обороте и потенциальные денежные средства, которые

могут быть использованы для платежей. В зависимости от целей исчисления, информативной

базы, оперативности денежная масса может быть представлена более полно или в

суженном объеме. Имеются различные методики и показатели (агрегаты) расчета

денежной массы. Они широко представлены в отечественной и зарубежной литературе

по экономике.

Денежная масса определяется как совокупность

денежных средств, предназначенных для оплаты товаров, работ и услуг, а также

для целей накопления небанковскими кредитно-финансовыми организациями,

коммерческими организациями, индивидуальными предпринимателями, физическими

лицами и некоммерческими организациями- резидентами Республики Беларусь в

белорусских рублях и иностранной валюте. Количественная характеристика денежной

массы и ее отдельных компонентов отражается в построении различных показателей

денежной массы. Основным критерием отнесения показателей к тому или иному

агрегату денежной массы служит ликвидность, т.е. степень затрат и быстрота

превращения отдельных форм вкладов и сбережений в деньги как средство обращения

и платежа.

В соответствии с мировыми стандартами агрегаты

денежной массы М0, М1, М2 рассчитываются в национальной валюте, а агрегат М3

включает дополнительно депозиты в иностранной валюте на счетах в банках,

расположенных на территории Республики Таджикистан, и ценные бумаги (кроме

акций) в иностранной валюте. Иностранная валюта отражается при этом в пересчете

на национальную валюту. Расширение агрегатов происходит по мере снижения

степени ликвидности.

Как видно из табл.1.1 между величинами М0, М1,

М2, М3 существует устойчивая связь, поскольку Национальный банк имеет

возможность контролировать любой из показателей денежной массы в обороте через

изменение величины М0 в соответствии с целевой установкой и воздействовать на

величину денежной массы путем осуществления кредитных операций.

Таблица 1.1 Агрегаты денежной массы

|

Агрегат

М0

|

Отражает

наличные деньги в обороте, т.е. на руках у населения и в кассах субъектов

хозяйствования.

|

|

Агрегат

М1

|

Включает

наличные деньги в обороте (М0) плюс переводные депозиты (остатка средств на

текущих, депозитных и иных счетах до востребования населения, субъектов

хозяйствования, местных органов управления).

|

|

Агрегат

М2

|

М1

плюс другие депозиты (срочные депозиты), открытые в кредитных организациях в

белорусских рублях, плюс средства в ценных бумагах (кроме акций) у

небанковских кредитно-финансовых организаций, коммерческих и некоммерческих

организаций, индивидуальных предпринимателей и физических лиц- резидентов

Республики Таджикистан в национальной валюте.

|

|

Агрегат

М3

|

М2

плюс переводные и срочные депозиты в иностранной валюте и ценные бумаги

(кроме акций) в иностранной валюте. Небанковских кредитно-финансовых

организаций, коммерческих и некоммерческих организаций, индивидуальных

предпринимателей и физических лиц.

|

Структура безналичного денежного оборота.

Структура безналичного денежного оборота, как и денежного оборота в целом,

определяется связью движения денег с процессами материального производства

(товарный оборот) и нематериального (нетоварный оборот).

Анализ безналичного денежного оборота сферы

материального производства показывает, что в тех случаях, когда денежные

платежи субъектов хозяйствования приобретают преимущественно авансовый

характер, нарушается их зависимость от поступлений средств по результатам

деятельности. Отсутствие зависимости расходов от поступлений приводит к тому,

что обеспечение воспроизводственного процесса осуществляется не за счет

собственных накоплений, а при постоянном использовании кредитного и

финансово-перераспределительного механизма. Тем самым функционирование

предприятий производится в условиях непрерывного долга, их реальная

платежеспособность неуклонно падает. Повышение эффективности деятельности

субъектов хозяйствования требует прежде всего обеспечения соответствия

производимых расходов получаемым доходам каждым отдельным звеном экономического

оборота, а также формирования у этих звеньев необходимого количества денежных

средств в границах, установленных потребностями денежного оборота.

В зависимости от форм безналичных расчетов,

используемых субъектами хозяйствования, структура безналичного денежного

(платежного) оборота характеризуется удельным весом (соотношением) каждой из

форм в общем объеме платежного оборота. В последние годы в безналичном обороте

наибольший удельный вес занимают расчеты платежными поручениями. Изменения в

структуре безналичного денежного (платежного) оборота обусловлены

преимуществами той или иной формы расчетов, а также политикой Национального

банка в сфере расчетов.

Изменения объема и структуры безналичного

денежного оборота связаны прежде всего с качественными изменениями,

происходящими в экономике: ростом (снижением) объемов производства и реализации

продукции, совокупного общественного продукта, национального дохода.

Немаловажное значение для развития безналичного денежного оборота имеет

денежно- кредитная политика государства.

ГЛАВА 2. Анализ организации безналичных расчетов

в ГСБ РТ «Амонатбонк»

.1 Анализ финансово-экономического состояния ГСБ

РТ «Амонатбонк»

В январе 1992 года на базе Сберегательного банка

трудящихся Республики Таджикистан был создан Сберегательный банк Республики

Таджикистан. 26 ноября 1998 года согласно Указу Президента Республики

Таджикистан под №1123 Сберегательному банку Республики Таджикистан был присвоен

статус Государственного банка. Государственный сберегательный банк Республики

Таджикистан «Амонатбонк» ведет свою деятельность на основе инструкций и

поручений Правительства Республики Таджикистан, Устава Банка, законов

Республики Таджикистан, нормативно - правовых актов Национального банка

Таджикистана и Стратегии основных направлений деятельности Банка.

Сегодня ГСБ РТ «Амонатбонк» является одним из

крупнейших банков Республики Таджикистан, и вносит весомый вклад в развитие

социально - экономической и финансовой политики страны. Государственный

сберегательный банк Республики Таджикистан «Амонатбонк» известен как в

республике, так и далеко за его пределами.

Единственным учредителем банка является

Правительство Республики Таджикистан в лице Министерства финансов Республики

Таджикистан.

Филиальная сеть Банка включает в себя 5 областных

и региональных, 70 городских и районных филиалов и 507 центров банковского

обслуживания.

Сфера услуг Банка:

Расчетно-кассовое обслуживание

Обслуживание бюджетной сферы

Пенсионное обслуживание

Депозитные операции и операции с банковскими

картами

Кредитование

Валютные операции

Операции с ценными бумагами

Денежные переводы

Приём коммунальных платежей и прочие виды услуг.

За отчетный период (9-ть мясецев 2013г.) на

транзитные счета государственного бюджета Банком переведино 1,5 млрд. сомони и

средства акций социального страхования общества в размере 1,1 млрд. сомони, что

по сравнению с анологичным периодом 2012г. больше на 14,1% и 31,8%

соответственно.

Со стороны Амонатбонка на безвозмездной основе

принята и переведина сумма от уплаты налогов и обязательных платежей в

государственный бюджет в размере 2,1 млрд. сомони, что в сравнении с

аналогичным периодом 2012 года больше на 14%.

За девять месяцев текущего года со стороны

Министерства финансов РТ через филиальную сеть ГСБ РТ “Амонатбонк” выплачена

компенсация малоимущим семьям для погашения расходов за потребление

электроэнергии и природного газа в размере 17,5 млн. сомони.

За данный период через сеть Амонатбонка

поступило и своевременно переведино на соответствующие счета денежные средства

оплачиваемых сумм за изготовление национальных и заграничных паспортов в

размере 52,7 млн. сомони.

За этот период через в кассы филиалов Банка

поступило 3,6 млрд. сомони наличными деньгами, и столько же переведино на

соответствующие счета, что по сравнению с 2012 годом увеличилось на 20,6% и 13%

соответственно.

В настоящее время осуществляется переход на

национальные банковские карты и их бесплатное предоставление пенсионерам. На

сегодняшний день 20 филиалов Банка обслуживают 283 030 постоянных клиентов посредством

банковских карт, 37 % из них составляют национальные банковские карты.

На сегодняшний день услугами банковских карт

Амонатбонка для провединия расчетов с сотрудниками пользуются 502 бюджетных

учреждения, что на 291 единицу больше по сравнению с прошлым годом.

На 30.09.2013г. количество действующих ПОС

терминалов и банкоматов 225 единиц и 61 единица соответственно, путем

безналичных расчетов через банковские платежные карты было проведено операций

на сумму 483,2 млн. сомони, в соотношении с таким же периодом 2012 года сумма

увеличилась в 2,2 раза, количество транзакций при помощи банковских

национальных увеличилось на 73%.

Количество пенсионеров, обслуживание которых

осуществляет Амонатбонк на 30.09.2013г. составило 602 834 человек органов

социальной защиты населения с месячной потребностью в размере 112,1 млн. сомони

и 18 535 пенсионеров органов правовой защиты с ежемесячной потребностью в

размере 10 млн. сомони.

В сравнении с подобным периодом прошлого года

количество пенсионеров органов социальной защиты населения в Республики

увеличилось на 16 665 человек увеличилось или на 2,8%, с увеличением

ежемесячной потребности на 15,1 млн. сомони или 15,6 %.

За 9 месяцев 2013г. Государственным Агентством

социального страхования и пенсии перечислено 995,8 млн. сомони на счета

филиалов Амонатбонка для выплаты пенсии пенсионерам органов социальной защиты

населения. Остаток на начало года на данных счетах составлял 26,7 млн. сомони.

Общая сумма перечисленная на счета пенсионеров за указанный период составила 1003,3

млн. сомони.

По разным причинам, одна из которых смертность

пенсионеров филиалами Амонатбонка было возвращено 6,2 млн. сомони на счета

Государственного агентства социального страхования населения и пенсии.

За данный период финансирование со стороны

Министерства финансов РТ для выплаты пенсий пенсионерам правозащитных органов

составило 89,4 млн. сомони, данная сумма в полном размере выплачена по

назначению.

Следует отметить, 20 мая 2013 года подписано еще

одно кредитное соглашение с Государственным банком развития Китая (ГБРК) о

финансировании сельского хозяйства, малого и среднего бизнеса в объёме 8,5 млн.

долл. США.

Развивается сотрудничество ГСБ РТ “Амонатбонк” и

Исламского банка развития (ИБР). 21 августа 2009 года было подписано соглашение

с ИБР о предоставлении микрофинансовых услуг для снижения бедности и достижения

экономического роста, посредством кредитования и технического оснащения на

сумму 2,5 млн. долл. США.

Банк за счет внутренних и иностранных инвестиций

за 9 месяцев 2013 года выдал кредиты 14 935 человек на общую сумму 229,4 млн.

сомони, что больше на 33% в сравнении с аналогичным периодом 2012 г. (172,5

млн. сомони).

Таким образом, с целью развития малого и

среднего бизнеса для предпринимателей в горных местностях, занимающихся сельскохозяйственным

производством, Амонатбонк предоставил кредиты 14 876 клиентам, на общую сумму

114,7 млн. сомони, что на 50% больше, чем в прошлом году за этот период.

За данный период Амонатбонк оказал материальную

помощь нуждающемуся населению на общую сумму 222,8 тысяч сомони.

Международное сотрудничество ГСБ РТ «Амонатбонк»

в течение 10 лет:

В 2004 году на Генеральной Ассамблее в городе

Брюсселе (Бельгия) Государственный сберегательный банк Республики Таджикистан

«Амонатбонк» стал членом Всемирного института сберегательных банков (WSBI). В

рамках этого сотрудничества ГСБ РТ «Амонатбонк» участвовал в разработке

проектов: «Удвоение сберегательных счетов малоимущих семей в развивающихся

странах», «Продвижение инновационных систем денежных переводов и инвестиционных

каналов для мигрантов».

21 мая 2005 года подписано соглашение с ИБР по

обеспечению новейшими технологиями и приобретению банковской программы «RS -

bank».

12 марта 2007 года подписано Субзаемное

соглашение между ГСБ РТ «Амонатбонк» и Национальным банком Таджикистана о

предоставлении ресурсов от АБР на сумму 1 415 000 долл. США, с целью

организации и развития финансового посредничества.

В соответствие с Указом Президента Республики

Таджикистан от 20 июня 2008 года за №481 ГСБ РТ «Амонатбонк» представляет

Республику Таджикистан в Межбанковском объединении ШОС.

28 августа 2008 года между Государственным

сберегательным банком Республики Таджикистан «Амонатбонк» и ГБРК в присутствие

Президентов Республики Таджикистан и Китайской Народной Республики было

подписано Соглашение о сотрудничестве.

9 Апреля 2009 года подписано кредитное

соглашение с ГБРК о финансировании сельского хозяйства, малого и среднего

бизнеса в объёме 5 млн. долл. США.

21 августа 2009 года было подписано соглашение с

ИБР о предоставлении микрофинансовых услуг для снижения бедности и достижения

экономического роста, посредством кредитования и технического оснащения на

сумму 2,5 млн. долл. США.

2 июня 2010 года подписано соглашение с ГБРК о

предоставлении кредита в объёме 5 млн. долл. США на финансирование развития

сельского хозяйства и поддержки населения горных и предгорных районов.

2 июня 2010 года подписано соглашение между

Республикой Таджикистан и Китайской Народной Республикой о предоставлении 33

млн. китайских юаней на развития внешней торговли.

30 апреля 2010 года было подписано два

соглашения с ЕБРР. Первое соглашение на сумму 1 000 000 долл. США с целью

реализации проекта «Программа оказания финансовой помощи сельскому хозяйству

Республики Таджикистан». Второе соглашение на сумму 1 000 000 долл. США

предназначенных на торговое финансирование.

6 июня 2012 года подписано Кредитное соглашение

с ГБРК о финансировании сельского хозяйства, малого и среднего бизнеса в объёме

10 млн. долл. США.