Микрокредитование: оценка состояния и направления развития по программе Европейского банка реконструкции и развития

ДИПЛОМНАЯ

РАБОТА

Микрокредитование: оценка

состояния и направления развития по программе Европейского банка реконструкции

и развития

Введение

банк микрокредитование европейский

Создание высокоэффективной экономики предполагает динамичное

развитие сектора малого предпринимательства, что обуславливает усиление роли

микрокредитования как основного инструмента развития.

Особенности предоставления кредитов в странах Западной Европы

свидетельствует о том, что в практике данных стран потребители микрокредитных

услуг относятся, как правило, к категории высокорискованных, поэтому для них

разработаны специальные схемы и методы микрокредитования. Определяющим фактором

в выборе оптимальной схемы микрокредитования является масштаб экономической

деятельности целевой группы клиентов.

В Республике Беларусь микрокредитование как особый сегмент

кредитного рынка начало складываться во второй половине 90-х годов ХХ в., с

момента осуществления специальных кредитных программ Европейского банка

реконструкции и развития. Серьезный этап реализации программы микрокредитования

Европейского банка реконструкции и развития начался в Республике Беларусь в

2001 году. На 2012 г. банками-участниками Программы являются 7 банков Беларуси:

ОАО «Приорбанк», ОАО «Белгазпромбанк», ЗАО «Минский транзитный банк», ЗАО «АКБ

«Белросбанк», ЗАО «РРБ-Банк», ОАО «Белвнешэкономбанк», ЗАО «Белорусский Банк

Малого бизнеса». В настоящее время они получают финансирование и

консультационную помощь программы, техническую поддержку получает ЗАО «БТА-банк»,

ЗАО «Банк ВТБ».

При этом на рынке банковских услуг существует достаточно

жесткая конкуренция. Одним из самых перспективных направлений деятельности

банка является предоставление кредитов субъектам малого и среднего бизнеса.

Такие кредиты характеризуются более высокой доходностью и востребованностью со

стороны кредитополучателя. На текущий момент банками охвачен лишь

незначительный объем сегмента кредитования малого бизнеса.

Объектом исследования является кредитование банками микро и

малых предприятий и индивидуальных предпринимателей. Предметом исследования

является процесс кредитования по программе Европейского банка реконструкции и

развития.

Целью работы являются изучение теоретических и практических

основ микрокредитования банками Республики Беларусь, перспектив развития

микрокредитования по программе Европейского банка реконструкции и развития.

В процессе работы были поставлены следующие задачи:

рассмотрение объекта микрокредитования, основ технологии

микрокредитования по программе Европейского банка реконструкции и развития;

анализ рынка микрокредитования в Республике Беларусь в рамках

конкуренции банков-партнеров Европейского банка реконструкции и развития, в

частности на примере ЗАО «Минский транзитный банк»;

определение основных перспектив развития микрокредитования в

Республике Беларусь.

Решение задач определило структуру данной работы.

При выполнении работы использованы методы исследования:

систематизации и логического обобщения, табличный метод, сравнительного

анализа, группировок.

Теоретической и методологической основой работы являются

труды Арцебашевой А.А., Голуб М., Семиренко Е., Хвостикова А. в области

микрокредитования и микрофинансирования, законодательные акты Республики

Беларусь, внутренние нормативные акты ЗАО «Минский транзитный банк», материалы

презентаций Европейского банка реконструкции и развития, интернет источники. В

работе были использованы материалы периодической печати, статистические данные,

особое внимание уделялось практическим данным, основанным на опыте автора

работы по программе микрокредитования Европейского банка реконструкции и

развития.

Социальная и экономическая значимость результатов

исследования состоит в актуальности проблемы поиска финансовых ресурсов для

развития сектора малого предпринимательства в Республике Беларусь в постоянно

меняющихся условиях функционирования бизнес-среды, а также укреплении позиций

банков по предложению новых кредитных продуктов и условий в рамках ужесточенной

банковской конкуренции.

1. Теоретические основы микрокредитования

.1 Малые

предприятия как объект микрокредитования

Малое предпринимательство - важная и существенная

составляющая современного рыночного хозяйства, неотъемлемый элемент присущего

ему конкурентного механизма, который придает экономике должную гибкость,

мобилизует финансовые и производственные ресурсы населения, несет в себе мощный

антимонопольный потенциал, служит серьезным фактором структурной перестройки и

обеспечивает прорыв по новым направлениям научно-технического прогресса, во

многом решает проблему занятости, становления среднего класса - гаранта

необратимости реформ и другие социальные проблемы. Поэтому становление и

развитие малого предпринимательства представляет собой стратегическую задачу

для стран с переходной экономикой.

В Республике Беларусь малое предпринимательство начало

развиваться недавно и имеет свои специфические проблемы, связанные, с одной

стороны, с отсутствием достаточного опыта, с другой - с недостатком собственных

финансовых ресурсов.

Малые предприятия играют большую роль в развитии экономики

западных стран, где на их долю приходится в среднем 2/3 всех занятых - не менее

50% в каждой стране. У этих предприятий много преимуществ. Прежде всего, они

отличаются гибкостью, поэтому больше способны к инновациям, быстро продвигаются

на новые рынки и разрабатывают новые изделия. В последние годы эти предприятия

обеспечивали большинство новых рабочих мест [6, с. 50].

В мировой практике нет унифицированного определения малых

предприятий. Подходы к их критериям различаются в зависимости от политических и

экономических интересов государств, целей их выделения.

В Республике Беларусь для данных целей используются критерии

малых предприятий, определенные в законе «О государственной поддержке малого

предпринимательства», в соответствии с которым, к субъектам малого

предпринимательства относятся:

) индивидуальные предприниматели, зарегистрированные в

Республике Беларусь;

) микроорганизации - зарегистрированные в Республике Беларусь

коммерческие организации со средней численностью работников за календарный год

до 15 человек включительно;

) малые организации - зарегистрированные в Республике

Беларусь коммерческие организации со средней численностью работников за

календарный год от 16 до 100 человек включительно[7].

Вторая причина, по которой необходимы критерии малых

предприятий, связана с тем, что, играя важную роль в экономике государства, эти

предприятия неустойчивы и нуждаются в поддержке.

Третья причина, вызывающая необходимость определения

категории малых предприятий связана с тем, что небольшой размер предприятия и

соответственно многофункциональность работников затрудняют ведение

бухгалтерского учета в полном объеме как на крупных предприятиях. Субъекты

хозяйствования, имеющие право предоставлять упрощенную отчетность, выделяют

только количественным критериям, ограничивающим численность работающих и

объемные показатели.

Четвертая причина связана с тем, что на этапе становления и

развития малым предприятиям требуются финансовые ресурсы. Зачастую собственных

ресурсов не хватает, а традиционный банковский кредит, ввиду специфики данных

предприятий, не доступен. Банкам следует подходить к работе с данными

предприятиями по особым технологиям.

Рассмотрим развитие сектора малых предприятий в Республике

Беларусь. Выделяют три основные этапа: 1) кооперативная предпринимательская

деятельность (1988-1991 гг.). На этом этапе основным источником доходов было

использование разницы между государственными и свободными ценами; 2) работа в

условиях свободного ценообразования (1992-1995 гг.). Этот период

характеризуется как наиболее благоприятный для развития предпринимательской

деятельности, когда предприниматели начали осознавать себя как социальную

общность со своими экономическими интересами; 3) усиление централизованного

регулирования предпринимательской деятельности (с 1996 г. по настоящее время).

Специфика этого этапа определяется возможностью осуществления масштабной

предпринимательской деятельности лишь при наличии непосредственной или

косвенной поддержки со стороны органов государственного управления [9, с.

10-11].

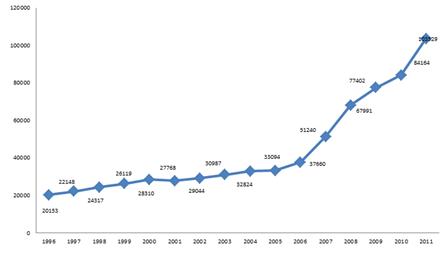

Рассмотрим на рисунке 1.1 рост численности малых предприятий

и индивидуальных предпринимателей с 1996 г. по 2011 г.

Рисунок 1.1 - Динамика темпов роста численности

субъектов малого предпринимательства в Республике Беларусь за 1996-2011 гг.

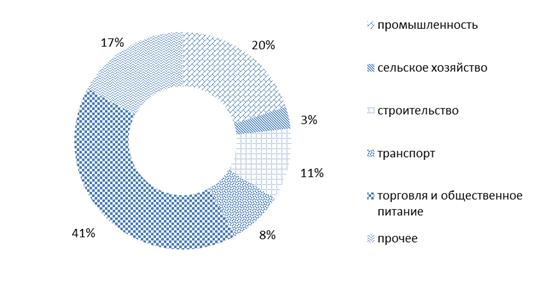

Одна из наиболее важных социальных функций малого

предпринимательства - обеспечение занятости населения. В настоящее время малые

предприятия Беларуси заняты в основном в сфере производства, торговли и

общественного питания. На долю промышленности и торговли и общественного

питания, соответственно 20% и 41% малых предприятий (рисунок 1.2).

Рисунок 1.2 - Структура среднесписочной численности работников

малых предприятий по отраслям экономики за 2011 год

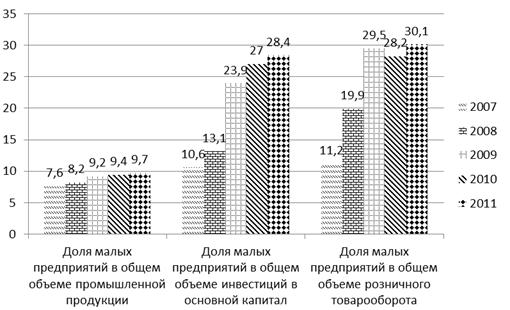

Роль малых предприятий в производстве промышленной продукции

(работ, услуг) увеличивалась за последние четыре года, что можно наглядно

увидеть на рисунке 1.3. Доля субъектов малого предпринимательства в общем

объеме инвестиций в основной капитал и розничном товарообороте еще с каждым

годом увеличивается (соответственно 27% и 28,2% по данным за 2011 год).

По итогам 2011 г. прибыль малых предприятий составила 17% от

общего объема прибыли предприятий республики. Рентабельность продукции,

реализованной субъектами малого предпринимательства составила 15,7% [31].

В целом по республике в отраслевом разрезе преобладает

продукция, полученная в машиностроении и металлообработке. В данной отрасли

промышленности занято более четверти всего промышленно-производственного персонала

малых предприятий. Значительную долю в объеме производимой ими промышленной

продукции занимают также химическая и нефтехимическая, лесная,

деревообрабатывающая и целлюлозно-бумажная, пищевая отрасли промышленности.

Рисунок 1.3 - Роль малых предприятий в экономике Республики

Беларусь в 2007-2011 гг.

Анализ этапов развития малых предприятий выявляет особую

значимость преодоления ими финансовых затруднений практически на всех стадиях

хозяйствования. Недостаточность средств, необходимых для организации дела,

капитала для расширения масштабов деятельности это одна из трудноразрешимых

проблем, характерная для малого предпринимательства.

Использование традиционных заемных средств в виде банковского

кредита для предпринимателей ограничено ввиду его дороговизны и не желания

большинства крупных коммерческих банков идти на риск, финансируя неустойчивые

структуры. Поэтому для малых предприятий должны быть предусмотрены особые,

доступные им системы и источники финансирования.

Степень охвата предприятий выборки банковским обслуживанием весьма

неодинакова в зависимости от вида услуг. В целом по выборке, получаемые

предприятиями кредиты в 30,2% случаев направлялись на расширение производства,

в 24,3% - на приобретение сырья и материалов, в 9,6% - на переоборудование

производства и запуск нового продукта, в 2,9% - на проведение НИОКР,

приобретение ноу-хау или лицензий. Анализ целевого использования получаемых

кредитов свидетельствует о заметных усилиях части предприятий расширить и / или

модернизировать свое производство.

Среди услуг, которые предприятия хотели бы получать, но не

получают от банков-контрагентов, на первом месте стоит кредитование, которое

считают недоступным 37,3% участников опроса (рисунок 1.4).

К моменту опроса более 2/3 респондентов (67,3%) вообще не

пользовались банковским кредитом. Главными причинами этого были невозможность

предоставить банку требуемое им обеспечение (28,7% ответов), высокая цена

кредита (28,7%), сложность и длительность оформления соответствующих документов

(26,7%). Наряду с этим отмечалось, что банк не кредитует предприятия небольших

размеров (9,9%) или ответил отказом на конкретный запрос предприятия (3%).

Рисунок 1.4 - Виды банковских услуг, чаще всего недоступные

малым предприятиям в% к общему числу ответов

Разбивка не пользующихся кредитом предприятий по их величине

(численности персонала) показывает, что лучше других обеспечены банковским

кредитованием предприятия с числом занятых 30-100 чел.: среди них только 52,8%

лишены такого обслуживания, остальные его получают. В группе предприятий с

числом занятых до 30 чел. кредитом не пользуются 72,6%.

Из выше сказанного можно сделать вывод, что роль малого

предпринимательства в экономике республики увеличивается, соответственно растут

потребности субъектов малого бизнеса в расширении своей деятельности. На пути

развития они сталкиваются с многочисленными административными и финансовыми

барьерами. Увеличивается потребность малого бизнеса в заемных финансовых ресурсах,

так как ощущается нехватка собственных.

Поэтому кредитование малого бизнеса - важное направление

развития кредитования нефинансового сектора экономики.

.2 Микрокредитование по программе Европейского

банка реконструкции и развития

На сегодняшний день субъекты малого предпринимательства мало

доверяют государственному сектору экономики. Потому на банковский рынок легко

вошел Европейский банк реконструкции и развития. Имея достаточный опыт работы

со странами с переходной экономикой, Европейский банк реконструкции и развития

применил аналогичные технологии и в Республике Беларусь.

Реализация программы микрокредитования началась в Беларуси в

2001 году. Первоначально банками - участниками программы были ОАО «Приорбанк» и

ОАО «Белгазпромбанк». В настоящее время банками-участниками программы являются

ОАО «Приорбанк», ОАО «Белгазпромбанк», ЗАО «Минский транзитный банк», ЗАО «АКБ

«Белросбанк», ЗАО «РРБ-Банк», ОАО «Белвнешэкономбанк», ЗАО «Белорусский Банк

Малого бизнеса». Техническую поддержку получает ЗАО «БТА-банк» и ЗАО «Банк

ВТБ». В течение последних нескольких лет шло активное развитие программы

микрокредитования в регионах. В ближайших планах включение в программу еще

нескольких банков и увеличение точек предоставления микрокредитов.

Основная цель программы - обеспечить доступ к кредитным

ресурсам каждому субъекту малого бизнеса и тем самым способствовать развитию

малого и среднего бизнеса в Беларуси. Реализация данной концепции

осуществляется через предоставление финансовых ресурсов Европейским банком реконструкции

и развития белорусским коммерческим банкам, а также обеспечение

консультационной помощи, направленной на создание у банков-участников программы

эффективных процедур в области микрокредитования и построение эффективных

структур кредитования малого и среднего бизнеса.

Основные направления деятельности программы:

внедрение технологии кредитования;

построение эффективных организационных структур в банках-

участниках;

обучение кредитных экспертов;

разработка и внедрение новых кредитных продуктов [29].

На первом этапе развития программы основной задачей было

внедрение технологии и создание эффективно функционирующих отделов

микрокредитования в банках-участниках путем консультирования и обучения

персонала. В настоящий момент отделы успешно функционируют, банки постепенно

открывают аналогичные отделы в регионах. Поэтому сегодня программа ставит своей

основной задачей обеспечение доступа к кредитным ресурсам банков самым мелким

предпринимателям, работающим в отдаленных районах, а также содействие в усилении

конкуренции в их привлечении.

Европейский банк реконструкции и развития предоставляет

банкам - партнерам не столько собственные ресурсы, а ресурсы, мобилизованные

через доноров. Донорами Европейского банка реконструкции и развития для

реализации программы микрокредитования в Республике Беларусь являются

Международный фонд по сотрудничеству и развитию, Тайвань (ICDF Taiwan),

Агентство международного развития США (USAID), Национальный банк Республики

Беларусь, Европейский банк реконструкции и развития (EBRD), Правительство

Ирландии, Европейский союз [29].

В рамках программы применяется уникальная кредитная методика,

которая была разработана с учетом особенности экономических условий стран с

переходной экономикой. Эффективность технологии подтверждается устойчиво низким

уровнем просроченной задолженности по кредитам (менее 1% сальдо кредитного

портфеля) и большим общим объемом выдаваемых кредитов.

Технология кредитования предполагает личную встречу

кредитополучателя с кредитным экспертом и посещение мест ведения бизнеса

клиента. Во время этой встречи кредитный эксперт задает ряд вопросов

предпринимателю или руководителям юридического лица, убеждается в наличии

бизнеса, знакомится с его характером и объемами, проверяет соответствие

информации, предоставленной клиентом в заявке с реальной ситуацией, получает

иную информацию, на основе которой впоследствии оценивает экономическое

состояние бизнеса клиента.

Следует отметить, что формулировка такого понятия как

«микрокредит» в законодательстве Республики Беларусь появилась с подачи

Европейского банка реконструкции и развития. Микрокредит - кредит,

предоставляемый по упрощенной процедуре, при условии, что совокупная сумма (для

кредитных линий - максимальный размер (лимит) общей суммы предоставляемых

кредитополучателю денежных средств) по всем действующим кредитным договорам,

заключенным между банком-кредитодателем и кредитополучателем, не превышает 15

000 базовых величин, установленных законодательством на момент заключения

последнего кредитного договора [8].

Основополагающим документом для банка - участника программы

является Регламент финансирования представителей микро и малого бизнеса. Этот

документ разрабатывает каждый банк самостоятельно при помощи консультанта

Европейского банка реконструкции и развития.

Рассмотрим особенности технологии микрокредитования на

примере ЗАО «Минский транзитный банк». ЗАО «Минский транзитный банк» стал

банком - участником с февраля 2007 года. Первый кредит по Программе был выдан в

апреле 2007 года.

Кредитные продукты в рамках регламента могут выдаваться

банком в белорусских рублях, долларах США, евро или в других валютах.

физические лица, зарегистрированные в качестве индивидуальных

предпринимателей в установленном законодательством порядке;

физические лица, являющиеся учредителями юридических лиц;

индивидуальные предприниматели, зарегистрированные в

установленном законодательством порядке (далее - индивидуальные

предприниматели);

юридические лица.

Вышеуказанные категории ММП должны соответствовать

определенным критериям приемлемости: общим, финансовым и частным.

В случаях несоответствия ММП критериям приемлемости

возможность его финансирования может быть рассмотрена в индивидуальном порядке

при согласовании и одобрении со стороны консультанта Европейского банка

реконструкции и развития.

Работа по финансовому анализу клиентов проводится по

технологии Европейского банка реконструкции и развития.

В рамках регламента предлагается 3 кредитных продукта:

экспресс кредиты;

микро кредиты;

малые кредиты.

В качестве получателя экспресс, микро и малого кредита могут

выступать:

физические лица, зарегистрированные в качестве индивидуальных

предпринимателей;

физические лица, являющиеся учредителями юридических лиц;

индивидуальные предприниматели;

юридические лица.

Для получения экспресс, микро и малого кредита потенциальному

кредитополучателю необходимо соответствовать следующим классификационным

критериям:

иметь среднесписочную численность работников не более 100

человек;

регистрация в качестве индивидуального предпринимателя либо

юридического лица в установленном законодательством порядке либо участие в

уставном фонде юридических лиц;

осуществление беспрерывного бизнеса индивидуальным

предпринимателем или юридическим лицом на протяжении 6 месяцев до подачи заявки

на кредит;

дееспособные (не моложе 23 лет) граждане Республики Беларусь,

иностранные граждане и лица без гражданства постоянно проживающие на территории

Республики Беларусь, возраст которых на дату окончания срока действия

кредитного договора, как правило, не будет превышать 60 лет. Данное требование

относится к кредитополучателям - физическим лицам, индивидуальным

предпринимателям и хотя бы одному из учредителей юридического лица.

В случаях несоответствия кредитополучателя вышеуказанным критериям,

но при соответствии ММП критериям приемлемости возможность его кредитования

может быть рассмотрена кредитным комитетом в исключительном порядке.

До вынесения проекта на кредитный комитет эксперт

осуществляет выезд к потенциальному кредитополучателю на место ведения бизнеса

и место жительства.

В случае обращения кредитополучателя за экспресс, микро и

малым кредитом эксперт может проводить анализ кредитного проекта без выезда к

потенциальному кредитополучателю на место ведения бизнеса и место жительства

при одновременном наличии следующих параметров:

с момента проведения предыдущего выездного анализа ММП и

связанных с ним ММП прошло не более 12 календарных месяцев + 1 календарный

месяц рассмотрения заявки (по результатам анализа кредитного проекта был

заключен кредитный договор);

за последние 12 календарных месяцев обязательства

кредитополучателя и связанных с ним ММП по выплате основного долга, процентов

за пользование кредитом, комиссионного вознаграждения по любым договорам на

предоставление кредитных продуктов (кредиты, овердрафты, финансирование под

уступку денежного требования (факторинг), предоставление имущества в лизинг,

продажа векселей с отсрочкой оплаты, предоставление отсрочки оплаты при выдаче

веселей банка, предоставление банковских гарантий (поручительств))

действовавших с банком в этот временной период, не выносились на счета по учету

просроченной задолженности более 3 раз и не находились там в каждом конкретном

случае более 3 рабочих дней после их вынесения на данные счета. При вынесении

задолженности кредитополучателя на счета по учету просроченной задолженности

проведение финансового анализа без выезда на место ведения бизнеса и место

жительства кредитополучателя проводится по согласованию с руководителем

управления;

рассмотрение новой заявки на кредит осуществляется экспертом,

рассматривавшим предыдущую заявку.

Для принятия решения о предоставлении экспресс, микро и

малого кредита эксперт предоставляет на кредитный комитет заявку потенциального

кредитополучателя со своим письменным заключением.

Решение о предоставлении экспресс, микро и малого кредита

принимается, в том числе, на основании платежеспособности кредитополучателя,

которая рассчитывается как на основании текущей деятельности кредитополучателя,

так и на основании прогнозных данных.

Платежеспособность кредитополучателя - физического лица

определяется следующим образом: сумма чистой прибыли по бизнесу

кредитополучателя (для физического лица, являющегося учредителем юридического

лица - дивиденды от деятельности юридического лица), прочих доходов

кредитополучателя и доходов супруги / супруга (в случае их наличия) с учетом

ежемесячных взносов по погашению текущих кредитов, взятых физическим лицом, (в

том числе и кредитов супруги / супруга) и ежемесячных взносов по погашению

испрашиваемого кредита должны быть не менее бюджета прожиточного минимума.

Платежеспособность субъекта хозяйствования рассчитывается на

основании его финансово-хозяйственной деятельности в соответствии с перечнем

вопросов, излагаемых экспертом в своем заключении по проекту.

Условия выдачи экспресс, микро и малых кредитов представлены

в приложении В.

Основной особенностью данных кредитов является быстрота их

предоставления, срок с момента подачи клиентом полного пакета документов до

принятия решения по кредиту, как правило, не должен превышать: по экспресс

кредиту - 2 рабочих дней, по микрокредиту - 4 рабочих дней, по малому кредиту -

7 рабочих дней.

Как правило, все кредиты должны быть обеспечены ликвидным

залогом (гарантийный депозит; недвижимость, которая является нежилым фондом;

автотранспорт не старше 15 лет, оборудование, товары в обороте). Однако по

решению кредитного комитета может быть предоставлен ММП под обеспечение

неустойки и поручительства платежеспособных физических лиц, индивидуальных

предпринимателей, юридических лиц в сумме эквивалентной до 30 000 USD

(«Доверительный кредит»). Данный вид кредита может быть предоставлен в виде

разового кредита, невозобновляемой и возобновляемой кредитной линии, сроком до

36 месяцев, с предоставлением льготного периода до 3 месяцев. Данный вид

кредита может быть предоставлен кредитополучателям-субъектам хозяйствования -

при его классификации в соответствии с действующим законодательством как

микрокредит, выдаваемый по упрощенной процедуре [47].

В соответствии с целью кредита ресурсы банка могут

предоставляться в следующих формах:

. Разовый кредит может быть одобрен для ММП, если вся

испрашиваемая сумма необходима для развития бизнеса или потребительские нужды в

ближайшее время.

. Невозобновляемая кредитная линия может быть одобрена

для ММП, если проект финансирования предполагает постепенное освоение ресурсов.

В кредитном договоре должен указываться лимит задолженности и лимит выдачи,

который равен лимиту задолженности.

. Возобновляемая кредитная линия может быть одобрена для

ММП, в случае если клиент нуждается в кредитных ресурсах на постоянной,

револьверной основе. В рамках программы малые кредиты могут предоставляться в

форме возобновляемой кредитной линии, которая оформлена с отлагательным

условием. В данном случае кредитование кредитополучателя происходит в пределах

установленного банком предельного размера единовременной задолженности на весь

срок кредитования и общей суммы предоставляемых кредитополучателю денежных

средств, которая устанавливается поэтапно.

Данный способ кредитования должен характеризоваться

следующими условиями:

каждый этап кредитования, в рамках которого установлена

определенная максимальная общая сумма предоставляемых денежных средств должен

быть дополнительно одобрен кредитным комитетом на основании заключения эксперта

о целесообразности дальнейшего кредитования. Данное заключение должно быть

предоставлено на кредитный комитет не ранее чем за 30 календарных дней и не

позднее, чем за 15 календарных дней до истечения предыдущего этапа

кредитования;

в рамках каждого этапа кредитования должен быть установлен

график уменьшения размера единовременной задолженности по кредиту равными

долями, начиная, как правило, минимум за 3 месяца до окончания каждого этапа

(причем, как правило, за 1 месяц до уменьшения единовременной задолженности

выдача траншей в рамках каждого этапа прекращается);

каждый этап кредитования рассматривается в статистике

Европейского банка реконструкции и развития как самостоятельный кредитный

продукт.

Рассмотрение вопроса возможности проведения любой активной

операции, подверженной кредитному риску (лизинг, факторинг,

гарантии(поручительства) и иные операции), осуществляются со стандартными

требованиями, предъявляемыми в ММП в соответствии с настоящим регламентом.

При анализе ММП, включая связанных с ним ММП, и рассмотрении

нескольких кредитных продуктов, необходимо выполнение следующих условий:

Общий объем задолженности ММП и сумм выданных банком за него

гарантий(поручительств), включая связанных с ним ММП, по параллельным активным

операциям, осуществляемым в рамках Программы, не должна превышать суммы

эквивалентной 200 000 долларов США по кросс-курсам НБ РБ на дату принятия

решения КК ММП.

Максимальная задолженность по основному долгу по кредитным

продуктам без покрытия залогом имущества на одного ММП и связанных с ним ММП не

должна превышать эквивалента 40 000 долларов США (при повторном кредитовании -

45 000 долларов США).

Решение о выдаче кредитных продуктов принимает кредитный

комитет, полномочия и состав которого утверждаются отдельным локальным актом

банка. Решение кредитного комитета принимается на основании предоставленных

выводов, сделанных экспертом, по тексту заявки физического лица,

индивидуального предпринимателя в специально отведенном для этого месте,

заключения эксперта о целесообразности предоставления кредитного продукта

юридическому лицу, завизированных руководителем управления [37].

При принятии решения кредитный комитет принимает во внимание

результаты проведенного экспертом анализа, выполненного с учетом финансового

положения потенциального клиента, а обеспечение рассматривается как способ

снижения рисков.

Любые изменения существенных условий кредитования (сумма и

валюта кредита, проценты и порядок их уплаты, цель кредита, сроки и порядок

предоставления и погашения кредита, обеспечение, ответственность за

невыполнение условий кредитного договора) должны быть одобрены кредитным

комитетом.

Таким образом, Европейский банк реконструкции и развития

вводит единые требования для всех банков - участников программы

микрокредитования. Европейский банк реконструкции и развития тесно сотрудничает

с банками - участниками, начиная от предоставления ресурсов, заканчивая

решением о выдаче кредита конкретному субъекту ММП. Технология закрепляется в

регламенте, который разрабатывается совместно банком - участником и Европейским

банком реконструкции и развития, все отступления от технологии программы

возможны только при согласовании с консультантом и кредитным комитетом банка.

2. Оценка состояния рынка микрокредитования в

Республике Беларусь

.1 Анализ работы программы микрокредитования

Европейского банка реконструкции и развития в Республике Беларусь

Программа микрокредитования для развития микро и малых

предприятий была специально разработана, чтобы обеспечить свободный доступ

индивидуальных предпринимателей и ММП к финансовым ресурсам коммерческих

банков. Европейский банк реконструкции и развития осуществляет сотрудничество с

уже действующими коммерческими банками тех стран, на территории которых

сложился достаточно устойчивый банковский сектор, способный работать с таким

сегментом рынка, как малый и средний бизнес.

Программа на сегодняшний день активно используется в таких

странах как Албания, Армения, Азербайджан, Босния и Герцеговина, Болгария,

Грузия, Казахстан, Киргизская Республика, Македония, Черногория, Румыния,

Россия, Сербия, Таджикистан, Украина, Узбекистан и РБ.

Серьезный этап реализации программы микрокредитования начался

в Республике Беларусь в 2001 году. Сначала банки использовали собственную

технологию кредитования, начиная с 2002 года в банках создавались рабочие

группы по микрокредитованию, которые стали в своей работе использовать

кредитную технологию Европейского банка реконструкции и развития.

В течение последних нескольких лет шло активное развитие

программы микрокредитования в регионах. В настоящий момент микрокредитование

осуществляется в 13 городах Беларуси, количество регионов, охваченных

программой постоянно растет.

В соответствии с проведенным анализом, можно сделать вывод,

что в структуре кредитного портфеля программы микрокредитования в зависимости

от вида кредитования с начала работы произошли изменения по удельному весу. В

2007-2008 годах наибольший удельный вес занимали экспресс-кредиты (70-80%), что

говорило о спросе на рынке микрокредитования быстрых (как правило, под

поручительство) и небольших кредитов. В связи с увеличением числа ММП возросла

потребность в большем участии кредитных ресурсов в бизнесе, а также увеличился

спрос на более долгосрочные кредиты и в соответствии со спецификой деятельности

и целью испрашиваемого кредита выбирать наиболее удобные формы кредитования.

Таким образом, на сегодняшний день наибольший удельный вес занимают малые

кредиты (около 70%) (рис. 2.1).

Рисунок 2.1 - Динамика структуры кредитного портфеля

программы микрокредитования на 01.01.2012. по видам кредитов

За период работы программы в Республике Беларусь (с 2001 г.

по 2011 г.) высокими темпами происходило как увеличение количества выдаваемых

кредитов, так и их объем, что наглядно можно увидеть на рисунках 2.2 и 2.3. В

2011 году рост количества выдаваемых кредитов не сопровождался увеличением

объема кредитного портфеля, что связано с проведенной девальвацией в сентябре

2011 года.

Рисунок 2.2 - Динамика объема выданных кредитов, млн. долл. США

Рисунок 2.3 - Динамика количества выданных кредитов

С начала развития программы микрокредитования по 2011 год

значительно увеличился объем выданных кредитов: если в 2001 году данное

значение колебалось около 1,1 млн. долларов США, то уже в 2011 году оно

достигло отметки 97,815 млн. долларов США. Это свидетельствует о высоких

результатах программы в Республики Беларусь, большой востребованности кредитных

продуктов программы среди представителей малого и среднего бизнеса.

Все большими темпами происходит увеличение не только объема выданных

кредитов, но и их количества. Банки - партнеры программы с каждым годом

наращивают свою производительность, при этом, не забывая о качестве кредитного

портфеля программы микрокредитования (таблица 2.1).

Таблица 2.1 - Общие результаты помесячно работы программы

микрокредитования ЕБРР в Республике Беларусь на 01.01.2012 г.

|

|

- количество

кредитов

|

7099

|

|

- сумма

портфеля, тыс. долларов США

|

97815

|

|

Уровень

просроченной задолженности (свыше 30 дней), % просроченной задолженности от

суммы портфеля

|

0,72

|

Наибольший объем и количество кредитов выдаются в г. Минске и

Минской области, что соответствует спросу на продукты программы

микрокредитования (наибольшее количество индивидуальных предпринимателей и

малых предприятий зарегистрировано именно в этой области). Распределение

кредитного портфеля по областям отражено на рисунке 2.4.

Рисунок 2.4 - Региональная структура кредитного портфеля по

состоянию на 01.01.2012 г.

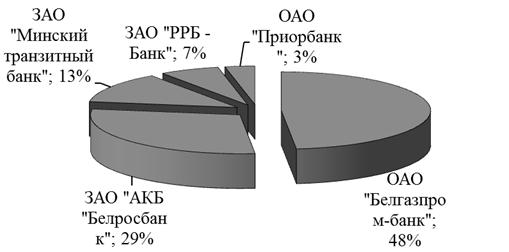

Среди конкурирующих банков лидирующее положение по охвату

региональной сетки занимает ОАО «Белгазпромбанк». Распределение банков по

количеству точек микрокредитования отражено на рисунке 2.5.

Рисунок 2.5 - Структура количества точек микрокредитования по

банкам по состоянию на 01.01.2012 г.

Анализ деятельности банков-участников в рамках программы

микрокредитования говорит о том, что сложившиеся положительные тенденции в

нашей стране свидетельствуют о все большей заинтересованности малого и среднего

бизнеса в данных услугах. Рост объемов и сумм выдаваемых кредитов по программе

микрокредитования обусловлен присоединению все большего количества банков

Республики Беларусь к программе, расширением региональной сети баков -

участников программы.

.2 ЗАО «Минский транзитный банк» на рынке

микрокредитования Республики Беларусь

ЗАО «Минский транзитный банк» - это универсальный банк,

предоставляющий полный спектр высокотехнологичных финансовых продуктов и услуг.

Банк непрерывно совершенствует собственную инфраструктуру в соответствии с

потребностями клиентов, модернизирует информационную и ресурсную базу для

успешного ведения бизнеса клиентов. Целевым корпоративным сегментом ЗАО

«Минский транзитный банк» являются малые и средние предприятия.

Кредитование в банке является самой востребованной клиентами

банковской услугой. Динамика кредитного портфеля банка отражена на рисунке 2.6.

Рисунок 2.6 - Динамика кредитного портфеля ЗАО «Минский транзитный

банк», млн. долл. США

Резкое увеличение за 2009-2011 гг. кредитного портфеля объясняется

увеличением собственного капитала банка за счет привлечения нового акционера, а

также политикой банка в области кредитования, рост произошел за счет увеличения

объемов потребительского кредитования на пластиковые карточки, автокредитования

(сотрудничество с автомобильным холдингом «Атлант - М»), открытием нового

направления кредитования малого и среднего бизнеса (Управление финансирования

малого бизнеса), активным применением такого кредитного продукта как

овердрафтное кредитование.

В конце 2006 года банк стал банком-партнером Европейского банка

реконструкции и развития в программе поддержки малого и среднего бизнеса. Были

заключены договора на кредитную линию со стороны Европейского банка

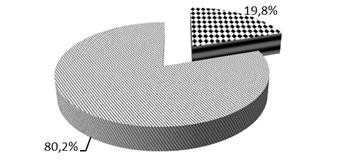

реконструкции и развития. По состоянию на 01.01.2012 кредитный портфель

управления финансирования малого бизнеса составил 27,25 миллионов долларов США,

что составляет 31,3% кредитного портфеля банка (рисунок 2.7).

Рисунок 2.7 - Доля кредитного портфеля Управления финансирования

малого бизнеса в общем кредитном портфеле ЗАО «Минский транзитный банк» по

состоянию на 01.01.2012 г.

Формирование кредитного портфеля Управления финансирования малого

бизнеса началось с апреля 2007 года. В это время действовала одна точка

микрокредитования в г. Минске. В настоящее время точки открыты во всех

областных городах, а также в Бобруйске и Молодечно. Можно сделать вывод, что

кредитный портфель выданных кредитов по программе Европейского банка

реконструкции и развития планомерно и стабильно растет. Различная степень

прироста кредитного портфеля по месяцам обусловлена активностью клиентов по

спросу на кредитные продукты (рисунок 2.8).

Рисунок 2.8 - Динамика кредитного портфеля управления

финансирования малого бизнеса, тыс. долл. США

Пик активности выдачи кредитов происходит в начале весны (март)

(несезонный месяц для торговли, требуется пополнение оборотных средств для

подготовки к осеннему сезону), ноябрь (связано с решением учредителей о

расширении деятельности). Основной спад приходится на зимние месяцы (спад

активности в экономике в целом) и начало лета, начало осени (рисунок 2.9).

Рисунок 2.9 - Динамика выдачи кредитов управлением финансирования

малого бизнеса по месяцам за 2011 год из расчета средней суммы кредита за

месяц, тыс. долл.

По этой же причине в кредитном портфеле по количеству выданных

кредитов преобладают кредиты с суммой до 10 000 долларов США (рисунок 2.10).

Эти кредиты практически все беззалоговые, обеспеченные поручительством

физических и юридических лиц либо неустойкой. Кредиты с суммой свыше 10 000

долларов США являются обеспеченными.

Рисунок 2.10 - Структура количества выданных кредитов по

суммам по состоянию на 01.01.2012 г.

Во-вторых, при начальном этапе развития программы в банке

основная масса клиентов являются новыми. Банк с опытом работы нарабатывает для

себя постоянных клиентов. Структура клиентов Управления финансирования малого

бизнеса по количеству обращений представлена на рисунке 2.11.

Рисунок 2.11 - Динамика структуры количества выданных

кредитов по числу обращений клиента в управление финансирования малого бизнеса

2007-2011 г.

По сроку кредитования преобладают кредиты от 12 до 24

месяцев. Это объясняется тем фактором, что за более короткий срок многие ММП не

в состоянии выплатить сумму кредита, им выгодно, чтобы кредит оборачивался

много раз, принося прибыль, из которой они и вносят плановые платежи.

Предельный срок кредитования при наличии залога 36 месяцев по кредитам в

белорусских рублях, 60 месяцев по кредитам в иностранной валюте. Структура

кредитного портфеля по сроку кредитования представлена на рисунке 2.12.

Рисунок 2.12 - Структура количества выданных кредитов по сроку

кредита по состоянию на 01.01.2012 г.

По цели преобладают кредиты, выданные на потребительские нужды.

Это объясняется тем, что большинство предпринимателей и мелких фирм в основном

работают с наличными денежными средствами. Обращаясь в банк за кредитом, их в

большинстве случаев интересует наличная форма предоставления кредита. Наличные

денежные средства может получить либо физическое лицо, зарегистрированное как

индивидуальный предприниматель, либо учредитель юридического лица (рисунок

2.13). Однако в последнее время все больше юридических лиц (в основном это

индивидуальные предприниматели, перешедшие по Указу Президента Республики

Беларусь от 28.06.2007 г. №302 в частные унитарные предприятия) обращаются в

банк с целью либо приобретения основных средств (чаще всего автомобили для

транспортных организаций, занимающихся грузоперевозками), либо пополнения

оборотных средств (торговые предприятия для закупки товаров).

Рисунок 2.13 - Структура количества выданных кредитов по цели их

использования по состоянию на 01.01.2011 г.

По секторам экономики наибольший удельный вес среди выданных

кредитов принадлежит торговле и транспортным услугам (рисунок 2.14). Это

обусловлено потребностями этих отраслей экономики и их преобладанием в секторе

ММП в целом по Республике Беларусь. Торговля представлена в основном

индивидуальными предпринимателями, занимающимися розницей на рынках и в

торговых центрах, а также предприятиями оптовой торговли. Кредит направляется в

основном либо на расширение деятельности (пополнение оборотных средств, закупка

товаров), либо на приобретение нового торгового объекта, либо на его ремонт.

Транспортные услуги представлены в основном перевозчиками - индивидуальными

предпринимателями, а также транспортно-экспедиционными предприятиями. Основная

цель кредита в этой отрасли - приобретение нового транспорта либо прицепов к

нему.

Рисунок 2.14 - Структура количества выданных кредитов по секторам

экономики по состоянию на 01.01.2012 г.

Кредитополучателями в основном являются индивидуальные

предприниматели, либо мелкие фирмы с количеством работников от 1-3 (в общей

сложности свыше 50%). Это объясняется сложностью получения небольшого кредита

на фирму, которая имеет небольшие обороты по обычным кредитным программам в

банках. Структура выданных кредитов по количеству наемных работников у

кредитополучателя представлена на рисунке 2.15.

Рисунок 2.15 - Структура количества выданных кредитов по

количеству наемных работников у кредитополучателя по состоянию на 01.01.2012 г.

По состоянию на 01.01.2012 года в Управлении финансирования

малого бизнеса при полной загрузке работало 19 экспертов. Существенным

показателем работы банка-партнера является выдача кредитов на одного эксперта.

Эксперты разграничиваются на тех, кто работает с экспресс кредитами, и тех, кто

работает с малыми кредитами. В начале месяца устанавливаются планы по выдаче

для каждого эксперта, от которой напрямую зависит оплата труда эксперта.

Динамика выдачи кредитов в среднем на одного эксперта представлена на рисунке

2.16.

Рисунок 2.16 - Динамика количества выдач кредитов в расчете

на одного кредитного эксперта по месяцам

По подсчетам ЗАО «Минский транзитный банк» и Европейского

банка реконструкции и развития на 01.01.2012 банк занимает 27,8% рынка

микрокредитования[29]. Данный показатель значительно вырос (на 01.01.2011 -

12,5%), что связано с наиболее конкурентоспособными условиями получения кредита

(одно из основных, возможность предоставления валютных кредитов и прочее).

Таким образом, можно сделать следующие выводы. Развитие

кредитование сектора ММП является стратегической целью ЗАО «Минский транзитный

банк». Всего за 4 года осуществления программы микрокредитования в банке

сделаны определенные успехи. Постоянно растет кредитный портфель при неизменном

высоком качестве. Нормативы Европейского банка реконструкции и развития по

планам выдачи кредитов, их структуре, а также средней сумме выдаваемых кредитов

выполняются. Постоянно расширяется штат сотрудников, открываются новые точки

микрокредитования, что позволяет завоевывать все более уверенное положение на

рынке микрокредитования.

3. Проблемы и направления развития

микрокредитования в Республике Беларусь

.1 Проблемы развития микрокредитования в

Республике Беларусь

В части развития кредитования малого бизнеса следует выделить

ряд проблемных аспектов, требующих решения.

Во-первых, этому мешают общая экономическая ситуация в

стране, еще не четко обозначенная государственная политика в развитии малого

предпринимательства.

Как и в сфере кредитования крупного бизнеса, требуется

совершенствовать законодательство по защите прав кредиторов.

Во-вторых, именно для развития кредитования среднего и малого

бизнеса полезно создание кредитных бюро, включая общенациональные базы данных

по действующим и потенциальным заемщикам. Проведение указанных мероприятий

позволит существенно сократить информационные издержки кредитования

отечественного производителя. В дополнение, сотрудничество банков с

консалтинговыми учреждениями и информационными центрами может быть интересно в

части создания такого полезного для кредитования малого переднего производителя

информационного продукта, как «описание бизнеса» [3, с. 26].

В-третьих, малому бизнесу трудно получить банковский кредит

по причине того, что предпринимателям сложно предоставить банку адекватное

обеспечение.

В-четвертых, кредитование малых предприятий требует

существенных трудозатрат, удельные операционные расходы банков на единицу

кредитных вложений при кредитовании малого бизнеса выше, чем аналогичные

затраты при кредитовании крупного бизнеса. Если банк стратегически ориентирован

на кредитование малого бизнеса, то ему потребуется пойти на определенные

затраты по автоматизации, первичного рассмотрения и анализа кредитных заявок, а

также мониторинга кредитных рисков. Определенную роль в решении этой проблемы

может сыграть привлечение внешних консультантов, специализирующихся на

разработке соответствующих программных продуктов и методик риск-менеджмента

[39, с. 50].

Скорее мелкие и средние банки, чем крупные, рассматривают

малые предприятия в качестве потенциальных партнеров. Даже многофилиальные

крупные банки в силу большей бюрократизации принятия решений, что является

естественным для крупных структур, не в состоянии адекватно и быстро

реагировать на потребности малых предприятий.

Операции банков по кредитованию субъектов малого предпринимательства

характеризуются определенной спецификой. Здесь очевиден как повышенный уровень

всех традиционных источников риска, так и наличие специфических «зон риска»

самого малого бизнеса.

Фактором или особенностью белорусского малого бизнеса,

существенно влияющим на формирование рисков банковского кредитования этой сферы

хозяйствования и управление этими рисками, выступает деформализация

хозяйственной среды малого бизнеса. Основными проявлениями этой деформализации

являются разрыв между реальными и формально учтенными объемами хозяйственного

оборота малых предприятий, а также между формально числящимися малыми

предприятиями и их фактически действующим числом. Практически ни один

государственный орган - ни органы регистрации, ни органы налогообложения, ни

органы статистики не могут достоверно сказать, сколько в стране реально

действующих малых предприятий [42,

с. 73-74].

Также особенностью является минимальная «внутренняя

информационная обеспеченность» субъектов малого предпринимательства, вследствие

таких причин, как использование упрощенных форм бухгалтерского учета и

отчетности и отсутствие необходимых кадров, способных представить адекватную

информацию о предприятии в случае его обращения с кредитной заявкой в банк.

Проведенные обследования показывают, что представители малого бизнеса и сами не

всегда адекватно оценивают финансовое положение своего предприятия, не в

состоянии спланировать и оценить его деятельность и финансовое положение на

сколько-нибудь длительную перспективу [22, с. 68-69].

Также спецификой кредитования белорусского бизнеса выступает

особенность формирования «кадрового состава» малых предприятий, прежде всего из

числа их собственников и управленцев, что в этой области хозяйствования чаще

всего и совпадает. Номинальное и реальное количество сотрудников предприятия в

большинстве случаев не совпадают. Сложно оценить реальный масштаб деятельности

предприятия. Зачастую имеется большое количество связанных предприятий, когда

учредитель фирмы сам является предпринимателем, оформил предпринимательство на

родственников, является учредителем других предприятий.

Управление рисками является основным содержанием работы банка

в процессе кредитования субъектов хозяйствования и охватывает все стадии этой

работы - от первичного рассмотрения кредитной заявки до завершения расчетов и

рассмотрения вопроса о возобновлении (продолжении) кредитования. При этом

управление рисками составляет органичную часть управления процессом

кредитования в целом. Последний включает в себя такие этапы, как:

анализ кредитных заявок;

санкционирование кредитных операций;

отчет о кредитных рисках и состоянии портфеля;

наблюдение за кредитной деятельностью подразделений банка;

обеспечение прибыльности кредитных операций; управление

«проблемными» кредитами;

контроль за общими кредитными рисками;

обучение персонала современным методикам разработки и

осуществления кредитных операций.

Главная задача управления рисками - минимизация рисков в тех

пределах, в которых это позволяют текущая рыночная конъюнктура и необходимость

как минимум сохранить позиции банка на рынке услуг кредитования, в том числе и

в среде малого предпринимательства, если это отвечает приоритетам и целям

долговременной кредитной стратегии банка.

Основные составляющие управления рисками включают в себя:

принятие материального обеспечения (залог);

принятие финансового обеспечения (поручительство или

гарантия);

перенос риска на повышенные процентные ставки по кредиту.

Это предполагает следующие направления работы по управлению

риском:

постоянный индивидуальный мониторинг каждого клиента;

постоянный мониторинг состояния отрасли (подотрасли), в

которой складывается основная хозяйственная деятельность данного клиента;

привлечение и анализ гарантий;

получение компенсации за риск (реализация залога, гарантии и

пр.) [2, с. 39].

Традиционные программы кредитования субъектов хозяйствования

сталкиваются с определенным кругом проблем при анализе деятельности и

финансового состояния предприятия. Это вызывает необходимость разработки

специальных программ кредитования, учитывающих специфику работы малых

предприятий, поэтому программа микрокредитования Европейского банка

реконструкции и развития получает все большее развитие в Республике Беларусь. В

перспективах программы присоединение еще нескольких банков-участников к

программе.

Рассмотрим более подробно данные слагаемые управления рисками

банковского кредитования с учетом той специфики, которая складывается при

взаимодействии банков с субъектами малого предпринимательства.

На первом этапе согласование суммы кредита диктуется реальной

стоимостью инвестиционного проекта плюс затраты на формирование необходимых

резервов, которые рассчитываются исходя из характера проекта и сроков его

осуществления. При этом занижение суммы кредита под предлогом минимизации рисков

в действительности способно эти риски существенно увеличить из-за опасности

неполного финансирования проекта и по сути - его срыва на его заключительной

стадии. Сказанное касается и выбора срока кредита. Более длительный срок

кредита увеличивает его риск; однако искусственное «сжатие» срока кредита может

оказать негативное воздействие на заемщика, подтолкнуть его к более рискованным

и даже ошибочным хозяйственным решениям и, следовательно, увеличить общие риски

и заемщика и банка.

Потенциально существенным инструментом управления рисками

может служить повышенная процентная ставка. Действительно, в большинстве

случаев банки кредитуют малые предприятия по более высокой ставке, нежели своих

крупных и стабильных первоклассных заемщиков. Однако, как показывает мировой

опыт взаимодействия банков с малыми предприятиями, это инструмент управления

рисками в данном случае малопродуктивен. Но если «там» играют свою роль

развитые механизмы государственной поддержки малого бизнеса и жесткая

межбанковская конкуренция, то с учетом реалий белорусского кредитного рынка

механизм повышенной процентной ставки как фактор компенсации рисков нереализуем

ввиду и без того высокой ставки процента, слабой доступности кредитов для малых

предпринимателей и, как следствие, низкого объема кредитных отношений

большинства банков с данной сферой хозяйствования.

Существенным моментом управления рисками на данном этапе

является вопрос о разделении рисков или их опосредовании. Разделение рисков

означает распределение бремени мобилизации источников финансирования между

несколькими инвесторами, включая и самого заемщика. Очевидная для

финансирования проектов крупных заемщиков, данная практика не является

универсальной для заемщиков из сферы малого предпринимательства. Это связано с

тем, что в силу ограниченной суммы запрашиваемого кредита операционные расходы

по разделению рисков и контролю за соинвесторами могут превышать потенциальную

экономию на снижении рисков банковского кредитования. Формой разделения рисков

инвестиционного кредитования выступает и привлечение гарантий по кредиту,

которые, как правило, охватывают примерно от 50% до 2/3 стоимости проекта и

75-80% стоимости кредита. Наконец, опосредование риска (которое является и

формой его разделения), особенно характерное именно для кредитных ресурсов,

направляемых в сферу малого предпринимательства, часто состоит в том, что

ресурсы направляются не непосредственным заемщикам, а неким промежуточным

финансовым институтам, непосредственно ориентированным на нужды малого бизнеса

и имеющим отработанные процедуры, кадры и пр. В качестве таковых институтов

могут выступать кредитные союзы малых предприятиях (с целью пополнения их

ресурсов), региональные фонды поддержки малого предпринимательства, лизинговые

компании, оказывающие соответствующий круг услуг субъектам малого

предпринимательства.

Основным инструментом управление рисками при кредитовании

малого бизнеса является практика кредитования под обеспечение. Обеспечение

обычно используется в широком смысле и может относиться ко многим видам кредитования.

Нередко банки классифицируют кредитный портфель на обеспеченные и

необеспеченные кредиты. Обеспечение обычно берется без расчета на то, что оно

обязательно будет реализовано. Управление обеспечением и его хранение являются

трудоемкими и неприбыльными операциями для банка. Зачастую банку вообще не

имеет смысла брать в залог обеспечение, которое банк не в состоянии

реализовать. Обеспечение выступает не как возможность кредитования (под

оценочную стоимость обеспечения), а как дополнительная «подстраховка» банка.

Критерий платежеспособности остается главным [4, с. 42-43].

Существенным тормозом развития кредитования малых предприятий

выступает отсутствие необходимого законодательства по залогу и инфраструктуре

по реализации залогов. Следование же ныне действующим законодательным актам

приводит лишь к тому, что вернуть возможно (исходя из реальной нынешней

практики) не более чем половину реальной стоимости залога. Дело в том, что

«выбив» залог в форме товаров, недвижимости и т.п., кредитор сталкивается с трудно

решаемой проблемой обращения их в реальные деньги (тем более, что сделать это

надо как можно быстрее). Системы тендеров (торгов) по залогу приводят к резкому

уменьшению его реальной цены. Не отрицая саму идею тендеров, следует отметить,

что потери возникают из-за их плохой организации. В стране отсутствуют

специалисты, способные нормально (с минимальной потерей в цене) провести

продажу залогов. Отсутствует и сколько-нибудь эффективная инфраструктура

реализации залогов. В результате всего этого невозвратные кредиты под залог

приносят кредитору крупные убытки. С малым бизнесом дела обстоят еще хуже.

Предлагаемое малыми предприятиями в залог имущество чаще всего «не тянет» на

серьезный кредит. Известно немало случаев, когда имущество малого предприятия, объявленное

под залог, бесследно исчезает вместе с самим предприятием.

Личные квартиры, часто предлагаемые владельцами малых

предприятий в качестве залога, таковыми фактически быть не могут. Номинально по

закону в залог их взять можно. Но при этом обычно в них зарегистрированы их

владельцы. Для реального отчуждения и продажи квартиры, сыгравшей роль залога,

их надо выписать, предоставив при этом новое жилье. И это требует сложной

судебной процедуры и влечет большие издержки [5, с. 29-30].

Системы контроля за кредитными операциями должны включать

процедуры обнаружения сигналов возможной неуплаты и меры реагирования на данную

опасность уже в процессе исполнения кредитной сделки. В большинстве случаев

служба контроля будет делать выводы на основе периодических встреч и

переговоров с клиентом, а также на основе регулярного анализа финансовой

информации. Настораживающие признаки могут выявляться при наблюдении за

ведением дел клиента или в ходе взаимоотношений с ним банка или становиться

очевидными из анализа финансовой и другой документации или пояснительной

информации, предоставленной клиентом.

Однако мониторинг риска и обуславливающих его факторов,

разумеется, не сводится лишь к наблюдениям за действиями (или бездействием)

самого малого предприятия-заемщика. Не менее важны и процессы, происходящие в

окружающей его хозяйственной среде, в частности, в той отрасли или подотрасли,

где складывается основной объем хозяйственной деятельности заемщика. Для того

чтобы малое предприятие могло успешно продолжать свою деятельность, необходимо

прогнозировать изменения в отрасли и своевременно реагировать на них. Банк

должен оценивать способность клиента подготовиться к возможным изменениям и

принять предупредительные меры. Изменение стиля управления, текучесть кадрового

состава, рискованное внедрение на новые рынки - все это зачастую (хотя и не

всегда) является показателем возможных проблем в будущем.

Однако одним из наиболее эффективных инструментов такого

управления рисками банковского кредитования малого бизнеса является система

гарантий, особенно выдаваемых от лица специализированных финансовых учреждений.

Гарантия как таковая не решает полностью проблемы доступности кредита для малых

предприятий. Гарантия - рыночный товар, имеющий свою цену. При этом в условиях

белорусской экономики высокий уровень предпринимательских рисков неизбежно

предопределяет высокую «цену» такого специфического товара как банковская

гарантия [40, с. 63].

В настоящее время становится все более актуальной идея

реализации крупномасштабного (как минимум, межрегионального) проекта разработки

схем гарантирования кредитов для малых предприятий с государственным

(федерально-региональным участием). В основе обсуждаемых проектов создания

крупномасштабных схем гарантирования кредитов для малого бизнеса - смешанные

государственно-частные схемы финансирования, сочетание инвестиционного и

краткосрочного кредитования, прямые кредиты малому бизнесу и поддержка его

инвестиционной деятельности через кредитование лизинговых услуг для малого

бизнеса. При этом фактор государственной поддержки реализуется как через

участие бюджетных средств в финансировании гарантийных схем, так и через

возможность сочетать те или иные формы кредитной поддержки малых предприятий с

иными, уже зарекомендовавшими себя инструментами содействия малому бизнесу

(имущественная поддержка, налоговые льготы, консультационное, информационное и

обучающее содействие и пр.) [45, с. 52-54].

Банки, особенно малые и средние, видящие перспективный

интерес в кредитовании малого бизнеса, но вынужденные считать каждый рубль

своих рисков, серьезно заинтересованы в создании таких схем. При этом нет

существенных возражений банков против смешанных государственно-частных форм

организации (финансирования) названных схем. Главное, чтобы эти институты

избежали традиционных для наших государственных или «окологосударственных»

структур тенденций бюрократизации, а также не пытались присвоить себе некого

иммунитета относительно судебного разрешения дел, возникающих в связи с

реализацией выданных гарантий. Серьезной проблемой также является то, что

вступая в схему финансирования, государство может попытаться контролировать

деятельность заемщика, вникать в его способы ведения бизнеса (а при нынешней

ситуации мало предприятий, которые не пытаются хоть в какой-либо степени уйти

от налогов и санкций со стороны государства). Тут банки, снижая свои риски,

могут столкнуться с проблемой потери потенциального клиента [38, с. 93-95].

Исследования, проведенные Программой развития ООН в 2005 году

в рамках Всемирного года микрокредитования, показали, что в Республике Беларусь

сектор микрофинансирования находится на начальном этапе развития, значительно

отставая от других стран СНГ. Данный вывод основан на следующих фактах:

микрокредитование сконцентрировано в банковском секторе, что

затрудняет либерализацию процедур предоставления кредитных ресурсов малому

бизнесу;

основными поставщиками микрофинансовых услуг являются

несколько коммерческих банков, работающих по линии Европейского банка

реконструкции и развития (ЕБРР), и Белорусский фонд финансовой поддержки

предпринимателей (БФФПП), которые не имеют широкой филиальной сети для выдачи

кредитов в малых городах и сельских регионах;

в стране отсутствуют некоммерческие негосударственные

микрофинансовые организации (ННО-МФО), которые традиционно работают в удаленных

районах и малых населенных пунктах. Некоммерческие организации, оказывающие

микрофинансовые услуги, представлены одной государственной структурой -

Белорусским фондом финансовой поддержки предпринимателей, которая в настоящее

время только на 10 процентов удовлетворяет спрос на микрокредиты;

гарантийные фонды, призванные решить проблему залогового

обеспечения и облегчить доступ к кредитным ресурсам предпринимательскому

сектору, отсутствуют как на региональном, так и республиканском уровнях;

кредитная кооперация не получила массового развития. Правовые

условия созданы лишь для обществ взаимного кредитования субъектов малого

предпринимательства, между тем в мировой практике наибольшее развитие получили

кредитные кооперативы граждан;

в республике нет специализированных микрофинансовых банков;

лизинговые и страховые компании осуществляют свою

деятельность в Минске и областных центрах и не ориентированы на предоставление

услуг микробизнесу;

отсутствует инфраструктура поддержки: кредитные бюро, рейтинговые

агентства, специализированные бухгалтерские или аудиторские службы, которые

способны улучшить качество микрофинансового сектора;

«аутсайдерами» на рынке микрокредитования остаются начинающие

предприниматели, малые и микропредприятия, которые не рассматриваются банками

как надежные заемщики [48].

Таким образом, можно сделать следующие выводы.

Микрокредитование сконцентрировано в банковском секторе.

Основными проблемами развития микрокредитования является

общая экономическая ситуация в стране, связанная со сложностью функционирования

малого бизнеса. Малый бизнес является очень рисковым кредитополучателем, так

как присутствует определенная доля неформализованного бизнеса, также

отсутствует единое кредитное бюро, что затрудняет получить информацию о уже имеющихся

действующих кредитах и качестве погашения предыдущих. Кредитование малого

бизнеса требует существенных трудозатрат. Время, затраченное на анализ бизнеса

клиента ММП такое же, как и среднего предприятия, однако сумма кредита гораздо

меньше, и, соответственно, рентабельность. Много средств и времени

затрачивается на обучение сотрудников.

3.2 Направления развития микрокредитования в

Республике Беларусь

Кредитование малого бизнеса позволяет снижать концентрацию

кредитных вложений, весьма характерную для белорусских банков. Кредитование

малого бизнеса перспективно и с точки зрения укрепления конкурентных позиций

банков. Перспективная финансово устойчивая крупная клиентура «поделена» между

ведущими отечественными банками.

В марте 2008 года Национальный банк Республики Беларусь

специальным письмом (письмо Национального банка Беларуси от 11 марта 2008 г.

№04-23/147) рекомендовал банкам в случае необходимости разработать специальные

программы и интенсифицировать кредитование ММП в районных центрах, малых городах

и сельских населенных пунктах, чтобы стимулировать их развитие. Более того,

актуальна проблема кредитования новых частных предприятий, которые имеют

нулевой баланс и не имеют кредитной истории. В настоящее время банкам дано

право выдавать кредиты новым ММП, находящимся в сельских населенных пунктах и

реализующих инвестиционные проекты, в размере, эквивалентном 20 тыс. евро.

Данная мера существенно улучшит доступ новых частных предприятий, расположенных

в районных центрах, малых городах и сельских населенных пунктах, к кредитам и,

возможно, стимулирует их создание и развитие.

В ряду первоочередных мер по развитию микрофинансирования в

Беларуси видится изучение и адаптация передового мирового опыта в данной

области через обучение сотрудников, действующих и вновь создаваемых МФО в

специализированных международных центрах, а также подготовка собственных

преподавательских кадров, способных в дальнейшем самостоятельно продолжить

данный процесс без иностранной технической помощи.

Современные микрофинансовые технологии требуют немалых

денежных средств, которые могут быть предоставлены как самими заинтересованными

финансовыми организациями, так и по линии проектов международной технической

помощи.

Вложение этих небольших средств (не более 750 миллионов

белорусских рублей в течение 2 лет) позволило бы Беларуси преодолеть отставание

в области микрофинансирования от других стран СНГ и успешно выполнить

соответствующую задачу, поставленную Программой социально-экономического

развития Республики Беларусь на 2011-2015 годы. Подготовив кадры для

белорусских финансовых организаций в международных центрах микрофинансирования,

Республика Беларусь смогла бы сделать следующее:

увеличить количество белорусских банков, осуществляющих

микрокредитование малого бизнеса и населения по современным технологиям;

повысить географический охват микрокредитованием по

упрощенным процедурам;

увеличить число небанковских МФО;

расширить спектр микрофинансовых банковских и небанковских

услуг и повысить их качество;

приблизить параметры микрофинансовых услуг в республике к

уровню развитых стран;

значительно увеличить количество физических лиц и субъектов

малого предпринимательства, получающих доступ к финансово-кредитным ресурсам.

Чтобы в дальнейшем не расходовать дополнительные средства на

обучение за рубежом, следует обеспечить подготовку преподавательских кадров и

рассмотреть вопрос о создании специализированного центра по

микрофинансированию, возможно, на базе одного из действующих учебных заведений

[9, с. 24-28].

Одним из перспективных направлений развития микрокредитования

в Республике Беларусь является продвижение на рынке банковских услуг таких

банковских продуктов как овердрафтное кредитование и банковская гарантия для

микро- и малых предприятий, микролизинг и микрофакторинг, которые разработаны в

рамках программы микрокредитования Европейского банка реконструкции и развития.

Хотя технология этих продуктов разработана, имеются консультанты которые могли

бы ввести эти программы в действие, банки - участники Программы не используют

эти виды продуктов, несмотря на то, что спрос со стороны микро- и малых

предприятий на эти услуги существует.

Для всех этих банковских услуг микро- и малые предприятия

должны соответствовать следующим критериям:

иметь среднесписочную численность работников не более 100

человек;

иметь устойчивый бизнес, действующий без перерыва не менее 3

месяцев до подачи заявки на получение кредита на покрытие овердрафта.

Кредит на покрытие овердрафта - кредит на покрытие дебетового

сальдо, возникающего в течение банковского дня в результате проведения

юридическим лицом (индивидуальным предпринимателем) операций на сумму,

превышающую остаток денежных средств на счете. В качестве получателей

овердрафта могут выступать юридические лица и индивидуальные предприниматели,

находящиеся на расчетно-кассовом обслуживании в банке-участнике не менее 3

месяцев.

Максимальная сумма кредита составляет 500 vbkk. Максимальный срок - до

12 месяцев.

Кредит на покрытие овердрафта, выданный по упрощенной

процедуре в сумме до 1500 базовых величин, может быть обеспечен неустойкой, без

оформления иных форм обеспечения исполнения обязательств.

Финансовый лизинг предусматривает приобретение банком

имущества в собственность у определенного кредитополучателем продавца и

последующую передачу кредитополучателю этого имущества во временное владение и

пользование в качестве предмета лизинга за определенную плату, на определенный

срок с правом последующего выкупа.

Объектом лизинга не может быть имущество, используемое для

личных (семейных) или бытовых нужд, земельные участки, другие природные

объекты, а также иное имущество в соответствии с законодательством Республики

Беларусь.

Основные условия предоставления лизинга:

объект лизинга - любая непотребляемая вещь, используемая для

предпринимательской деятельности;

сумма лизинга - минимальная сумма: эквивалент 10000 долларов

США на момент заключения договора лизинга, максимальная сумма: эквивалент

200000 долларов США на момент заключения договора лизинга;

срок лизинга - от 12 до 60 месяцев.

Факторинг, или финансирования под уступку денежного

требования, предоставляется субъектам малого бизнеса на следующих условиях:

сумма факторинга - минимальная сумма: нет, максимальная

сумма: эквивалент 200000 долларов США на момент заключения договора факторинга;

срок факторинга - до 12 месяцев.

Основные условия выдачи банковских гарантий:

срок действия банковской гарантии - до 12 месяцев;

обеспечение - обеспеченность не менее 100% от суммы

предоставленной банковской гарантии (без учета вознаграждения за нее) залогом

имущества и имущественных прав.

Следует отметить, что данные продукты хоть и имеют

теоретическую разработку и практический опыт со стороны консультантов

Европейского банка реконструкции и развития, однако не получили еще развития

среди банков-участников, несмотря на то, что спрос со стороны ММП на эти виды

услуг имеется [26].

Кроме новых продуктов следует уделять внимание

совершенствованию уже существующих. Необходимо разрабатывать новые схемы

кредитования и активно внедрять их в практику. Так, можно выделить продукт

«автокредитование» под покупку нового транспорт для транспортных предприятий по

еще более упрощенной процедуре (используя опыт анализа предыдущих транспортных

предприятий и индивидуальных перевозчиков). Широко можно применить

финансирование клиентских групп через сотрудничество с их поставщиками (рисунок

3.1).

Последовательность действий банка при данной схеме

кредитования:

определение банком списка коммерсантов - поставщиков для

сотрудничества;

достижение соглашения о сотрудничестве с коммерсантами -

поставщиками (банк финансирует покупателей поставщика, поставщик же выступает

поручителем по группе клиентов);

запрос списка покупателей коммерсанта - поставщика (поставщик

предоставляет банку такой список, по установленной форме, как в таблице 3.1, к

примеру);

определение подходящих клиентов к финансированию и встреча с

ними (совместно с поставщиком);

облегченный анализ клиентов к финансированию;

рассмотрение группы клиентов к финансированию на кредитном

комитете;

предоставление одобренным к финансированию клиентами

документов для заключения кредитного договора.

Рисунок 3.1 - Схема группового кредитного финансирования ММП

Банку следует определить список коммерсантов - поставщиков,

соответствующих установленным параметрам (например, положительная кредитная

история в банке, наличие в портфеле покупателей - коммерческих клиентов частной

формы собственности). Далее следует утвердить лимит работы по конкретным

коммерсантам - поставщикам на квартал через рассмотрение имеющегося в банке

кредитного досье клиента, а также требования, предъявляемые к конечному

кредитополучателю, параметры кредитной сделки (например, кредит не более 10 000

долларов США максимум на 12 месяцев). Кредит выдается в безналичной форме на

счет третьего лица - коммерсанта-поставщика (возможно траншами). При данной

схеме залог, дополнительные поручительства - отсутствуют.

Выгодой коммерсанта-поставщика является получение денежных

средств вместо клиентских обязательств об оплате, следовательно, улучшение

ликвидности бизнеса, увеличение объемов сделок с конечными покупателями,

следовательно, укрепление финансовой самостоятельности бизнеса, выстраивание

тесных партнерских отношений с банком, следовательно, снижение банком

действующей процентной ставки по кредиту и получение от банка дополнительных

преференций в будущем.

Выгодой конечного получателя кредитных средств - покупателя

является возможность увеличить объем закупок у поставщика, следовательно,

расширить ассортимент товаров в бизнесе, по товарам оплачиваемым поставщику за

счет банковского кредита получить более низкую цену следовательно увеличить

прибыльность бизнеса, сформировать кредитную историю в банке, получить льготные

условий по расчетно-кассовому обслуживанию в банке кредиторе.

Перспективным направлением также является развитие

регионального микрокредитования. Здесь банку следует разработать особую

программу развития, так как личное присутствие опытных специалистов затруднено,

необходимо проанализировать затраты по открытию новых точек, потенциальный

объем рынка, и, в конечном итоге, определить целесообразность развития в

определенном регионе.

Этапы развития региональных точек содержат:

анализ необходимости открытия точки;

отбор персонала;

организация рабочего места сотрудников;

проведение подготовки и последующий запуск рекламной кампании

в данном регионе;

обучение новых сотрудников;

«контрольный пуск» проекта (совместная работа опытного

специалиста в регионе из головного офиса с новым сотрудником)

последующий постоянный контроль за развитием региональной

точки.

При анализе необходимости открытия точки следует учитывать

как внутреннюю среду банка (наличие уже функционирующей точки банка либо

открытие банковской точки, наличие свободных рабочих мест на данной точке,

финансовая целесообразность открытия точки), так и внешнюю среду (объем

потенциальных клиентов, конкуренцию).

При отборе персонала будет стоять выбор: либо привлечение

опытных сотрудников из других банков, либо отбор новых работников. Для повышения