Ликвидация и банкротство предприятия: теория и практика

Федеральное государственное

образовательное бюджетное учреждение высшего профессионального образования

Финансовый университет при

Правительстве Российской Федерации

Финансовый университет

Кафедра «Микроэкономика»

Курсовая работа

по дисциплине «Микроэкономика»

на тему:

Ликвидация и банкротство предприятия:

теория и практика

Выполнила: До Хыонг Куэн

Студентка группы Э1-3

Руководитель: Сергеева А.Е.

Москва 2014

Содержание

Введение

Глава

1.Теоретические основы банкротства фирмы

1.1 Понятие,

причины и признаки банкротства предприятий

.2

Экономические основы банкротства фирмы

Глава 2.

Методологические основы оценки и прогнозирования банкротства фирмы

2.1 Методы

оценки и прогнозирования банкротства предприятия

2.2

Зарубежный опят процесса ликвидации и банкротства

Глава 3.

Особенности процесса ликвидации и банкротства фирмы в российской экономике

3.1

Становление и развитие отечественного законодательства о несостоятельности

3.2 Анализ

процесса банкротства на примере «Мастер-банк»

3.3 Проблемы

и перспективы развития института «банкротства» в современной России

Заключение

Список

использованной литературы:

Приложение

Введение

Хозяйственная деятельность практически любого коммерческого предприятия в

основном направлена на получение максимальной прибыли. Однако ее достижение

порой бывает очень затруднительна, даже возможно, что при влиянии различных

внешних и внутренних факторов предприятие может оказаться в состоянии

невозможности выплатить всем своим кредиторам. Такое состояние называется

банкротством, или несостоятельностью.

«Институт банкротства по своей сути должен являться мощным стимулом

развития конкурентоспособного бизнеса, эффективным средством оживления

экономики, средством разрешения конфликта интересов различных групп участников,

вовлеченных в его орбиту».

Из вышеперечисленного несомненно следует актуальность выбранной темы для

курсовой работы «Ликвидация и банкротство фирмы: теория и практика». Многие

известные российские юристы и экономисты затрагивают тему банкротства в своих

публикациях: Витрянский В.В., Баренбой П., Никитина О. и другие. За рубежом

иследованием института несостоятельности занимались известные западные

экономисты Э. Альтман, В. Лис, Р. Таффлер и У. Бивер, Тишоу и многие другие,

которые выработали свои критерии оценки риска банкроства предприятия. Это

говорит о том, что тема банкротства достаточно интересна среди большого круга

участников экономической деятельности.

Структура курсовой работы включает следующие разделы: введение, основную

часть, заключение, список использованных источников, а также приложение.

Современное представление института банкротства представляет собой

упорядоченное явление, которое состоит из некоторых подсистем:

предупредительного, восстановительного и ликвидационного механизмов. В данной

работе попытаемся рассмотреть все подсистемы банкротства.

Целью каждой курсовой работы несомненно является, во-первых нахождения

теоретических основ выбранной темы. Во-вторых, найти необходимые аспекты для

переноса «с теории на практическую деятельность». Отдельной главной целью

данной работы является понимание в общем всей сути института «банкротства».

Для выполнения поставленной мною цели необходимо выполнить следующие

задачи:

1. Изучить теоретические аспекты банкротства;

2. Выявить наиболее эффективных методов оценки банкротства;

3. Проанализировать процесс банкротства на примере отечественной

компании;

. Обозначить дальнейшие проблемы и перспективы развития института

«банкротства».

Для этого необходимо использовать такие методы исследования как:

· Теоретические

. Анализ литературы по изучаемой тематике;

2. Синтезировать необходимую информацию о банкротстве;

. Метод обобщения поможет подвести итоги и дать некую более менее

ясную картину изучаемого института;

. Использовался исторический метод как инструмент для понимания

становления и развития института несостоятельности;

. Метод прогнозирования использовался для определения дальнейшей

перспективы развития банкротства;

· Практические

. Проводилось наблюдение за специально-выбранным объектом и изучение

на нем процесса становления банкротства;

2. Сравнение зарубежного опыта и российской практики;

. Проведение аналогии на основе различий в историко-политических

устоях

Анализ платежеспособности предприятия позволяет определить наиболее

эффективных способов оживления и его в целом. Для прогнозирования возможности

банкротства предприятия необходимо провести исследование

финансово-хозяйственной деятельности, которая дает возможность руководству

своевременно применить антикризисные меры, необходимые для предупреждения

ликвидации компании. Целью экономического анализа является выявление «слабых

мест» финансового и хозяйственного аспектов деятельности предприятия и их

дальнейшей ликвидации.

Глава 1. Теоретические

основы банкротства фирмы

.1 Понятие, причины и признаки банкротства предприятий

Основным элементом приспособления рыночной экономики является институт

банкротства. Он может быть добровольный или же принудительный в определенных

ситуациях, когда проведение мер по предотвращению банкротства, осуществление

досудебной санации, либо наблюдения, либо внешнего управления не обеспечивают

необходимого уровня платежеспособности предприятия.

Банкротство - это цивилизованная конфигурация недопущения прекращения

производства, один из легальных механизмов для обновления и реформирования

предприятий; это способ развития экономики методом эффективного

перераспределения имущества. Банкротство не всегда обозначает ликвидацию

предприятия. Федеральный закон «О несостоятельности (банкротстве)» от 26

октября 2002 г. №127-Ф3, который вступил в силу 2 декабря 2002 г., определяет

некоторые основания для признания лица несостоятельным, также регулирует

последовательность и обстоятельства для осуществления мер по предотвращению

несостоятельности, и условия, порядок составление акта банкротства. Кроме

этого, Закон предусматривает вероятность того, что кредитор выполнит все

обязательства перед кредитором на любом этапе процедуры банкротства. Главная

цель этого Закона - установление оптимальной платежной системы и нового баланса

связей между всеми участниками процесса банкротства. Он уточняет круг всех

юридических лиц, которые возможно могут быть признаны обанкроченными, также

уточняет порядок подготовки процедуры банкротства, а также включает финансовое

поддержку последствий деятельности арбитражного заведующего, в том числе

страхование ответственности. Расширение прав государства как владельца

имущества должника - унитарного предприятия, улучшение порядка заключения

мирового договора было предусмотрено законом. Закон не преследует цели

непременной ликвидации предприятия, если присутствуют признаки банкротства.

Если имеется возможность оздоровить (или восстановить) деятельность организации

для предотвращения его ликвидации, предусматриваются особые реорганизационные

процедуры, а также внедряется новая процедура, называемая финансовым

оздоровлением.

Внедрение процедур банкротства позволяет исключить из инфраструктуры

болезненные сегменты экономики. Появляется юридическое закрепление возможности

организовывать спасение и оздоровление предприятий, не вписывающихся в рынок».

Понижение прибыльности фирмы или повышение средней стоимости обязательств

порождают ее падение цены. Цена фирмы - это приведенные к настоящему времени

потоки выплат кредиторам и акционерам. Применяется в качестве дисконтной ставки

средневзвешенная стоимость капитала. Цена фирмы может даже опуститься ниже

суммы, необходимых для выплат кредиторам. Это значит, что акционерный капитал

«пропадает». Вот это и означает полное банкротство - банкротство акционеров.

В некоторых случаях цена предприятия может упасть ниже ликвидной

стоимости активов. В таком случае данная ликвидационная стоимость идет как цена

предприятия, а ее продажа становится выгоднее функционирования. В данном случае

акционеры теряют свой капитал.

Основания для банкротства фирмы (организаций) бывают самыми различными. В

целом их можно поделить на две группы:

) внешние, которых иногда очень трудно (практически невозможно) учесть;

) внутренние, которые непосредственно зависят от методов, форм и

организации работы на предприятии. Итогом одновременного воздействия всех

факторов является возникновение наступившего банкротства субъекта хозяйства

(см. Приложение 1).

Для нахождения различный признаков банкротства должника отмечают

следующее:

сумма финансовых обязательств, в том числе сумма задолженностей за

транслированные товары, реализованные работы и оказанные услуги, размер займа

включая проценты, которые подлежат уплате должником, величина задолженности,

появившейся из-за беспочвенного обогащения, и сумма задолженности, зародившейся

из-за нанесения вреда собственности кредиторов, за исключением обязательств

перед лицами, перед которыми должник несет ответственность за нанесение угрозы

жизни или здоровью, обязательств по оплате труда граждан, работающих по

трудовому договору и уплате им выходных пособий, обязательств по выплате премий

авторам плодов умственной деятельности, и также обязательств перед участниками

(учредителями) должника, которые вытекают из такого участия (статья 4

Федерального закона «О несостоятельности (банкротстве)»);

величина обязательных выплат, исключая штрафы (пени), установленных

законодательством Российской Федерации и прочих финансовых санкций;

неустойки (штрафы, пени), проценты за просроченный кредит, выплаты в виде

упущенной выгоды для применения за неисполнение или ненадлежащее исполнение

обязательства;

подлежащие компенсированию за неисполнение или некачественней реализации

обязательств, а также прочие имущественные и (или) финансовые санкции, также и

за невыполнения обязанностей по выплате обязательств, игнорируются при

нахождении признаков банкротства предприятия.

Неспособное предприятие наносит финансовый ущерб кредиторам, оказывает на

них депрессивное воздействие путем изъятия их ресурсов и в итоге ставит своих

кредиторов, а в их лице государство пред выбором:

· предоставить предприятию возможность одолеть внутренний финансовый кризис

посредством процедуры финансового оздоровления;

· выдвинуть требования о ликвидации предприятия-должника и

продажи его имущества с целью удовлетворить целиком или частично требования

кредиторов.

Главные причины неплатёжеспособности:

· отставание от запросов рынка (по предлагаемому ассортименту, качеству,

цене и т.д.), что часто говорит о слабости бизнеса;

· неудовлетворительному руководству предприятия, когда оно

излишне отягощается обстоятельствами.

Мерами по возобновлению платежеспособности могут быть:

· перепрофилирование производства;

· торговля частью имущества должника;

· закрытие убыточных производств;

· взимание дебиторской задолженности;

· исполнение всех обязательств банкрота собственником имущества

должника - унитарного предприятия, учредителями (участниками) должника -

юридического лица или третьим лицом;

· уступка прав требований должника;

· продажа предприятий (бизнеса) должника;

· размещение прибавочных акций должника;

· замещение активов организации;

· иные способы возобновления платежеспособности должника.

Когда рассматриваются дела о банкротстве организации - юридического лица

применяют следующие процедуры банкротства:

. наблюдение

2. внешнее руководство

. конкурсное производство

. финансовое оздоровление

. мировое соглашение

в случае применения процедур банкротства непременному раскрытию подлежат

информация о внедрении в отношении должника процедура надзора, о признании

должника банкротом и также открытии конкурсного производства, о закрытии

производства по делу о банкротстве.

Статья 3 Федерального закона «О несостоятельности (банкротстве)»

указывает, что 1. гражданин значится неспособным осуществить обязанность по

уплате обязательных платежей и (или) удовлетворить запросы кредиторов по

финансовым обязательствам, если взятые обязательства и (или) обязанность не

реализованы им в течение трех месяцев с даты, когда они обязаны были исполнить,

и если сумма его обязательств превышает стоимость принадлежащего ему имущества.

Юридическое лицо же значится неспособным осуществить обязанность по уплате

обязательных платежей и (или) удовлетворить запросы кредиторов по финансовым

обязательствам, если данные обязательства и (или) обязанность не исполнены им в

течение трех месяцев с даты, когда они должны были быть исполнены.

При отсутствии вознаграждений кредиторов организация - юридическое лицо

может огласить себя банкротом и согласиться на добровольную ликвидацию.

При возникновении признаков банкротства управляющему необходимо доложить

об этом своим учредителям. До того, как не было подачи заявления в арбитражный

суд о признании должника банкротом все остальные участники должны принимать

меры по предотвращению банкротства предприятий, т.е. некий комплекс мер

направленные на финансовое оздоровление. Становление банкротства предприятия

можно наглядно увидеть в Приложение 2.

Все дела, связанных с банкротством юридических лиц, включая

зарегистрированные как индивидуальные предприниматели, будут разбираться

арбитражным судом по законам, предусмотренным АПК РФ, по месту пребывания

должника.

Согласно Закону «несостоятельности (банкротство)» признанная арбитражным

судом или провозглашенная должником неспособность им в полной мере осуществить

финансовые запросы кредиторов и (или) выполнить обязанности по уплате

обязательных платежей».

Заявление о признании организации неплатежеспособным рассматривается

арбитражным судом, если запросы к должнику - юридическому лицу в целом

составляют не меньше 1000 МРОТ и выдвигаемые требования не выполнены в течение

трех месяцев.

Производство по делу о банкротстве возбуждается арбитражным судом в

течении пяти дней с момента обнаружения заявления о признании предприятия

банкротом в арбитражном суде.

К заявлению необходимо приложить дополнительно доказательства по принятию

определенных действий к получению задолженности по денежным обязательствам в

установленном законом порядке.

Судья арбитражного суда принимает заявление о признании должника

банкротом, которое должно быть подано с соблюдением требований, предусмотренных

АПК РФ и Законом о несостоятельности. Им же и производится подготовка дела о

банкротстве к судебному разбирательству в порядке, предусмотренном АПК РФ.

Дело о банкротстве рассматривается в заседании арбитражного суда в срок,

не превышающий семи месяцев с даты поступления заявления о признании должника

банкротом в арбитражный суд.

Арбитражный суд по итогам рассмотрения дела о банкротстве принимает один

из перечисленных судебных актов:

. определение об остановке производства по делу о банкротстве

2. определение о сохранении заявления о признании банкротом без

рассмотрения

. определение об установлении мирового соглашения

. определение о включении дополнительного управления

. решение об отказе в признании лица банкротом определение о

введении финансового оздоровления принятый судебный акт подлежит немедленному

исполнению

. решение о признании должника банкротом и об открытии конкурсного

производства принятый судебный акт подлежит немедленному исполнению.

Несомненно, институт банкротства является одновременно сложным, но

слаженным механизмом регулирования экономики. Ведь несостоятельность - это

своего рода цивилизованный способ недопущение прекращения производства. После

определения признаков несостоятельности предприятия, окончательное решение о

становлении предприятие банкротом принимает арбитражный суд.

.2 Экономические основы банкротства фирмы

Любое предприятие, реализовывающее коммерческую деятельность, всегда

обязана взаимодействовать с банками, налоговыми органами, и иными предприятиями

(потребителями и поставщиками) и др. В результате данных отношений у

предприятия возникают некие обязательства, которые могут привести к тому, что

предприятие станет должником и будет обязано в некоторый срок совершить в

пользу другого лица определенные действия, а именно: произвести платеж,

поставить товар, исполнить услугу и т.д.

Лицо, по отношению к которому возникло обязательство, называется

кредитором. Кредитор может потребовать от должника реализации данных

обязательств, и возмещения всех убытков, которые были причинены из-за

неисполнения или некачественного исполнения обязательств. Это предусмотрено

законодательством. Иски кредиторов рассматриваются арбитражным судом.

Разделение обязательств предприятия на группы происходит следующем

образом:

· обязательства перед финансово-кредитной системой. Это обязательства перед

банками, финансовыми компаниями в случае, если предприятие взяло ссуду или заем

в денежной форме либо в виде ценных бумаг на основе кредитного договора. Здесь

же входят обязательства перед страховыми компаниями, где предприятие берет

будущий заем;

· обязательства перед акционерами и работниками предприятия

(внутренний долг). В эту группу входят обязательства по оплате труда, выплате

премий, дивидендов и т.д.

· обязательства перед фискальной системой. Это обязательства по

налогам, штрафам и пени перед бюджетами, платежам в Пенсионный фонд России,

дорожный фонд и другие фонды, т.е. те обязательства, по которым необходимо

платить в установленном порядке независимо от воли предприятия;

При ощущения предприятием дефицит или кризис всех имеющихся возможностей

для осуществления наблюдающих обязательств, зарождается вопрос, может ли оно

полностью удовлетворить кредиторов в установленные сроки, и платежеспособно ли

оно.

Предприятие, переходящее из состояния во временного исполнения

обязательств в кризисную зону ненадежного исполнения, исполнения с дефектами и

остановками вплоть до безысходного состояния, делается как партнер несостоятельным,

или неплатежеспособным, который наносит ущерб своим кредиторам.

В конечном счете, обанкроченное предприятие ставит своих кредиторов (и

государство в том числе) перед выбором:

· или предоставить требования о ликвидации этой организации и продажи его имущества

для удовлетворения полностью или хотя бы частично требования кредиторов.

· или дать предприятию весомый и контролируемый шанс на

преодоление на финансовое оздоровление, внутреннего финансового кризиса,

которое может быть реализовано в рамках соглашения, которое ограничено во

времени ;

Этот должник, оценив свое упадочное состояние и свою слабую способность к

расчету по денежным обязательствам, поставил вопрос о переговорах с кредиторами

или о своей ликвидации как предприятия.

Цивилизованная процедура ликвидации предприятия, продажи имущества и

расчета с кредиторами называется банкротством.

Банкротство в строго юридическом значении слова наступает по решению

арбитражного суда, либо после официального объявления должника о своем

банкротстве при его добровольной ликвидации. Дo этого можно говорить о

неплатежеспособности, несостоятельности, предбанкротном или кризисном состоянии

(хотя в простой речи понятие «банкрот» понимается как оценочная характеристика

организации, которая испытывает постоянные трудности в расчетах).

Суд при рассмотрения дело в банкротстве может и не объявлять организицию

банкротом, а предложить ему сделать финансовую оздоровляющую попытку.

Банкротство является следствием развития кризисного финансового

состояния, когда организация проходит путь от эпизодической до хронической

неспособности удовлетворять требования кредиторов, включая и по обязательным

платежам в бюджет и во внебюджетные фонды.

Значит, банкротство является наиболее возможным юридический результатом

неблагоприятного развития финансового состояния организации, при котором он

теряет способность своевременного погашения долга. Отсюда вытекает, что

предпосылки банкротства возникают внутри самой организации, в том числе в

структуре его капитала, при котором по различным причинам возникает регулярная

неспособность платежа.

Неплатежеспособность предприятия прямо пропорциональна объему всех

обязательств. Истинно, предприятие является абсолютно платёжеспособным, если

его капитал полностью является собственным, а обязательства по ним не имеются.

Поскольку обязательства появляются всегда (например, по налогам), это означает,

что такое предприятие с опережением (авансом) выполняет свои обязательства. Оно

никому не должно, и вопрос о его неплатежеспособности просто не возникает.

Оставаясь платежеспособным, одновременно предприятие может и вовсе не

иметь собственного капитала и работать целиком на заемных средствах. Выручка

является решающим фактором.

Неплатежеспособность обратно пропорциональна выручке. Чем меньше выручка,

тем выше неплатежеспособность (естественно, при наличии обязательств). Если за

установленный период темпы прироста выручки были ниже темпы роста обязательств,

то у предприятия начался рост неплатежеспособности.

Причинами банкротства в общем случае становятся факторы, влияющие:

а) на недостаточный рост или снижение выручки;

б) на опережающий прирост обязательств.

) 3aмедление темпов роста прибыли, либо ее абсолютное уменьшение

замечается:

· при избытке товаров, когда рынок снижает спрос на продукцию из-за ее

ненадлежащего качества, возвышенной цены или уменьшения потребности в ней;

· при уменьшении рынка за счет введения запретов, квот,

таможенных барьеров и т.д для затруднённого доступа.

· при усиливающемся невозврате платежей за отгруженную

продукцию, когда предприятие работает с недобросовестным покупателем или не

свободно в выборе покупателя;

Другими словами или не берут продукцию (услуги), или не пускают на рынок

или берут, но не платят.

) Опережающий темп прироста обязательств встречается в случаях, когда:

· организация реализовывает нерезультативные долгосрочные финансовые

вложения (капиталовложения), не сопровождающие отвечающим ростом выручки. При

этом может быть и разрыв между сегодняшними вложениями и завтрашним приростом

выручки.

· организация накапливает средства в расчетах, практически не

имеющие отношения к выручке;

· организация загружает производство лишними (неработающими)

запасами, которые не увеличивают объемов производства и выручки, а только

уменьшают;

· организация несет убытки.

В общем и целом причины неплатежеспособности могут быть объединены к двум

основным:

) нехватка способностей для запросов рынка (по предлагаемому

ассортименту, качеству, цене и т.д.). В таком случае можно говорить о болезни

бизнеса (или маркетинга);

) неэффективному финансовому руководству организации, когда оно излишне

обременяется обязательствами. В этом случае можно говорить о болезни

финансового управления, или менеджмента.

Первый случай наиболее наглядно сказывается на выручке, второй - на росте

всех обязательств.

Специфические же основания для неплатежеспособности и банкротства фирмы в

России складывались десятками лет и тесно связаны с особенностями

социалистической плановой экономикой, запрещающую частную инициативу

самостоятельных предпринимателей, ориентированных на частную собственность и

выгоду; спрос потребителей; конкурентную борьбу по инициативе предпринимателей,

принуждённых в целях максимизации своих доходов ориентироваться на потребителей

(рынок), на уменьшение своих издержек и отсев или банкротство тех, кто не может

догнать растущий запрос рынка по качеству и ассортименту предложения товаров и

услуг.

Например, развился менталитет, ориентированный:

· на выспрашивание у государства ресурсов, средств при любом подходящем

случае, считая это непринужденным правом;

· на реализацию планов и смет, но не обученный для управления

финансами;

· на использование заработанного и полученного на то, на что

раньше тратить средства особо не допускалось или строго регламентировалось (на

инвестиции, элементы внешней роскоши - машины, стильную мебель, на

загранкомандировки и т.п.).

Другим словом, долгое подавление и принужденный аскетизм заставили

появления тяги к расточительству, которая показала себя, едва появилась

выгодная возможность.

Вся данная совокупность неестественных свойств установила специальную

склонность многих российских предприятий к кризису и банкротству в условиях

реформаторской экономики.

Глава 2. Методологические

основы оценки и прогнозирования банкротства фирмы

.1 Методы оценки и прогнозирования банкротства предприятия

Имеется ряд разновидностей банкротства фирмы. В финансовой и

законодательной практике выделяют некоторые его формы:

. Реальное банкротство. Эта форма банкротства означает полную

неспособность предприятия возобновить в будущем периоде свою финансовую

платежеспособность и стабильность из-за действительных утрат используемого

капитала. Тяжелая степень потерь капитала не дает такому предприятию

реализовывать высокоэффективную хозяйственную деятельность, из-за чего оно юридически

провозглашается банкротом

. Техническое банкротство. Употребляемый термин характеризует состояние,

в котором находится неплатежеспособное предприятие, вызванное значительной

просрочкой его задолженности. При этом величина дебиторской задолженности

превосходит величину кредиторской задолженности фирмы, а сумма всех активов

существенно превышает объем его финансовых обязательств. Данное банкротство при

эффективном антикризисном управлении предприятием и его санирование, часто не

приводит фирму к юридическому банкротству.

. Криминальное банкротство. Это метод недобросовестного присвоения

имуществом. В каждой стране с рыночной экономикой банкротство является одним из

методов естественного процесса реструктурирования экономики. Однако в

российской ситуации банкротство организаций стало независимым явлением

преступного бизнеса.

Криминальное банкротство охватывает:

– умышленное банкротство (ст. 196 УК РФ)

– неправомерные действия при банкротстве (ст. 195 УК РФ)

– фиктивное банкротство (ст. 197 УК РФ)

Криминальное банкротство является явлением с несколькими неизвестными,

которые следует обнаружить и доказать для того, чтобы ответственность за каждые

действия могла бы настать. Хозяйственная деятельность практически каждого

субъекта предпринимательской деятельности становится многоплановой,

предоставление и получение кредитов и заключение сделок не случайно оказываются

выгодными и успешными действиями. Поскольку ясных рецептов рентабельного

бизнеса не имеется, то нельзя законодательно определить однозначные неслучайные

рамки предпринимательской деятельности. Из-за этого трудно иногда бывает

определить умышленность некоторых действий хозяйствующих субъектов, находящихся

на грани банкротства и повлекшие за собой причинение значительного урона. Кроме

того, поступки задолжников при банкротстве становятся уголовными только при

присутствии причинной связи между самими действиями и их последствиями,

проявляющимися в имущественном уроне. С точки зрения криминальности

рискованными являются банкротства предприятий, в недавнем прошлом успешных в

экономическом и финансовом отношении; редких объектов оборонного комплекса,

владеющих исключительными технологиями и разработками; предприятий, после

банкротства достающихся своему многолетнему сопернику.

Возможны и иные систематизации банкротства. Так, виды банкротств возможно

распознать на основании пробудившей их причины. Первый вид - это банкротство

самого бизнеса, или банкротство, связанное с нерезультативным управлением

фирмы, использованием существующих ресурсов или маркетинговой политики. Второй

вид - это банкротство владельца или банкротство, порожденное, во-первых,

нехваткой у владельца инвестиционных ресурсов, нужных для реализации

расширенного, а иногда и обычного производства при наличии трудовых ресурсов и

нормальных основных фондов, рациональной маркетинговой стратегии и

покупательской способности своих товаров и услуг. Третий вид - это банкротство

производства, когда под воздействием главный двух факторов или в силу

устарелого оборудования, или из-за грубой конкуренции со стороны зарубежных и

отечественных производителей предприятие изготовляет неконкурентоспособную

продукцию и данное состояние почти не может быть устранено инвестиционными

соединением без частичного или целого перепрофилирования производства или путем

замены управляющего. Четвертый вид банкротства, весьма характерный для нынешних

российских предприятий, именуется «недобросовестным менеджментом». К этому

разряду относятся воздействия руководства на поступки, связанные со

преднамеренным уклонением от исполнения всех обязательств перед кредитором.

Еще одну систематизацию типов банкротства предложила Т.Д. Аленичева. Она

выделяет деловую несостоятельность, экономическую несостоятельность,

формально-юридическую несостоятельность; несостоятельность, которая переходит в

банкротство и также само банкротство. Такая систематизация может быть

охарактеризована как наиболее совершенная и детализированная, поскольку в ней

передана логическая последовательная связь двух выше предложенных

систематизаций. В ней перечень типов банкротства соотнесен по этапам

банкротства следующим образом: экономическая несостоятельность есть скрытая

стадия банкротства, формально-юридическая и деловая несостоятельность

характерны для этапа финансовой неустойчивости, а два остальных типа банкротства

присущи предприятию на этапе открытого банкротства.

Смотря какие главные факторы (внешние или внутренние) стали главной

причиной несостоятельности предприятий, в экономике различают следующие виды

банкротства.

специфическое банкротство предприятия, функционирующий в стабильной

экономике, появившееся по различным причинам, когда данная организация не

смогла реализовать обязательства, которые она взяла на себя;

массовое банкротство предприятий, действующих при кризисном состоянии

экономики, т.е. когда они не могут разрешить экономические проблемы в будущем.

Банкротство является некой непостоянной характеристикой, которая в

зависимости от разных условий обладать разнообразные градации - от постоянной

(эпизодической) до устойчивой (хронической).

С финансовой точки зрения хроническая неплатежеспособность организации

значит, когда предприятие:

· безвозвратно съедает ресурсы или средства кредиторов (сырье, товары,

денежные средства, услуги, средства банков, собственных работников, акционеров

и т.д.);

· создает недоимки по налогам и иным обязательным платежам, что

из-за нехватки средств не позволяет в полной мере реализовать федеральный и

местный бюджеты.

Верное соображение эффективности и предопределения института

несостоятельности (банкротства) является предопределяющим с точки зрения

последствий его функционирования. Находясь в состоянии всесторонне

разработанным, процедуры банкротства делаются гарантом подходящих

систематизированных и продуманных сдвигов в долгосрочном будущем. И, напротив,

при однобоких, ошибочно регламентированных и не до конца продуманных процедурах

банкротства уже в среднесрочной перспективе можно обнаружить неблагоприятные

тенденции, как в характере формирующихся экономических отношений, так и в самой

структуре экономики.

Симптом кризиса - это первоначальное внешнее проявление кризисных

явлений. Симптомы проявляются в значении показателей и тенденциях их изменений,

характеризующих состояние предприятия. К таким показателям относятся: сумма

прибыли, величина издержек, рентабельность, фондоотдача, фондовооруженность,

производительность труда, текучесть кадров и т.д. Установить все возможные

варианты сигналов практически невозможно, поскольку многообразие обстоятельств,

формирующих состояние внешней и внутренней среды предприятия, учесть нельзя.

Основные симптомы кризиса показаны в Приложение 3.

Подход к оценке вероятности банкротства, положивший начало

кредит-скоринговым моделям, предложил Эдвард Альтман в 1968 г., разработав

индекс кредитоспособности.

В общем виде индекс кредитоспособности (Z) имеет вид:

Z =

3.3 х К1 + 1.0 х К2 + 0.6 х К3 + 1.4 х К4 + 1.2 х К5 (7.7)

где показатели К1, К2, К3, К4, К5 рассчитываются (см. Приложение 4)

Оценочная шкала проиллюстрирована в Приложении 5.

Этот метод был предназначен для оценки вероятности банкротства

промышленных компаний. Индекс кредитоспособности Альтмана основывается на

многофакторном регрессионном уравнении. В качестве факторов используются пять

наиболее значимых показателей, характеризующих экономический потенциал

предприятия и результаты его работы за истекший период. Система показателей

финансового аналитика У. Бивера, предложенная для оценки финансового состояния

с целью диагностики банкротства, включает пять факторов (Приложение 6).

Так, методов оценки и прогнозирования банкротство предприятия огромное

множетсво и каждое имеет свое обоснование. Основной классификацией все же

остается деление на следующие три группы:

1. Реальное

2. Техническое

. Криминальное

2.2 Зарубежный опыт процесса ликвидации и банкротства

Считается, что одним из наиважнейших функций государства является

обеспечение равномерного (без угроз) общественного воспроизводства в стране и

отдельных составляющих ее административно-территориальных образований и

хозяйственных организаций. Как свидетельствует история это определено тем, что

неэффективность экономики приводит к кризисной ситуации в обществе и

политической системы в общем. И наоборот, чем стабильней действует экономика,

как соединяющая совокупность благополучно действующих хозяйственных организаций

(предприятий), тем устойчивее положение всей надстроечной системы.

В настоящее время наблюдается повышенное внимание институту банкротства

со стороны государства. В отношении крупного бизнеса государственные меры носят

весьма конкретный характер, в отличие от малого и среднего бизнеса, которые

проявляются через издание и регламентирующих, и поддерживающих документов.

Это проявляется в избирательном подходе к выдаче государственных заказов,

протекционизме в отношении таможенной политики, конкретных производств, а также

в финансовой поддержке или принудительной санации корпораций, находящихся в

кризисном состоянии.

С развитием национальной экономики можно говорить о правовой очерченности

и эффективности института банкротства. Институт банкротства имеют весьма

продолжительную историю.

Степень совершенствования института регулирования

общественно-экономических решений напрямую зависит от культуры нации, являющая

объединением правовой, социальной, художественной и конечно экономической и др.

культур. В таком случае, можно говорить об несостоятельности предприятия как

некий индикатор уровня организации соответствующей национальной экономики. При

этом в качестве определителя данного индикатора выступает эффективное

воздействие на общественное производство, а также минимизация экономичексих и

социальных потерь. В подтверждение данного высказывания можно говорить об

успешной экономики развитых стран, таких как: США, Англия, Германия, Франция,

Италия и др. стран, где регламентирующие средства в отношении

несостоятельности, банкротства (законы, подзаконные акты и т.п.) существенно

различаются.

Изучение не только теоретических, но и практических аспектов различия

между разными национальными формами регулирования банкротства играет огромную

роль в становлении отечественного бизнеса. Именно это стало причиной

дальнейшего практического исследования банкротства в одной из наиболее развитых

стран - США.

Кризис на американском рынке ипотечных кредитов, начавшийся в 2006

г., поставил многие банки и инвестиционные компании США в трудное положение,

существенно сократив их прибыли за 2007 г. Такие известные компании, как Merrill Lynch и Citigroup, понесли столь ощутимые потери, что даже прибегли в 2007 г. к

радикальной мере - смене главного управляющего.

В марте 2008 г. один из крупнейших инвестиционных банков США Bear Stearns оказался на грани разорения и был куплен при

финансовой поддержке федеральных органов США более крупным банком JPMorgan Chase. Bear Stearns стал

первой крупной жертвой среди американских инвестиционных

банков. Активное вмешательство государства в его экстренное спасение было

первым сигналом тревоги.

Летом 2008 г. ситуация на кредитном рынке США продолжала постепенно

ухудшаться, понемногу распространяясь и на другие страны. По итогам первого

полугодия 2008 г. cущественно

сократились прибыли многих европейских банков. Так, по сравнению с

соответствующим периодом 2007 г. прибыли Deutsche Bank снизись на 93%, HBOS - на 72%, Lloyds TSB - на 70%, Fortis - на 35%, Barclays - на 33%. 22 августа 2008 г. на

ежегодной конференции центральных банков ведущих стран мира текущее

положение было охарактеризовано как «крайне неопределенное». Ряд

экономистов высказали мнение, что кризис вовсе не закончен, а наоборот, только

начинается. Профессор Гарвардского университета, бывший главный

экономист Международного валютного фонда Кеннет Рогофф напрямую заявил, что

«худшее еще впереди» и что «в ближайшие месяцы следует ожидать

банкротство очень крупного банка».

Проблемы усугубились в начале сентября, когда Fannie Mae и Freddie Mac, две крупнейшие

организации, оперирующие на американском рынке ипотечных кредитов, оказались

под угрозой разорения. 7 сентября 2008 г. их активы были выкуплены

государством, т.е. фактически они бы- ли национализированы, хотя, конечно,

администрация президента Буша старалась всячески избегать самого слова

«национализация».

Так, на примере мощной экономики США, можно наглядно увидеть важную

составляющую института банкротства. Она занимает неотъемлемую часть

хозяйственной деятельности отдельных предприятий, а также экономики в целом.

Глава 3. Особенности

процесса ликвидации и банкротства фирмы в российской экономике

3.1 Становление и развитие отечественного законодательства о

несостоятельности

В современной правовой системе институт банкротства достиг значительного

уровня развития, но конечно становление законодательства о банкротстве в России

происходило поэтапно. При этом каждую ступень развития общества отображают

правила, которые определяли общественные отношения на этом этапе. (Приложение

8)

В дореволюционной России 1832 г. был принят Устав о торговой

несостоятельности, действовавшая до 1917 г. Данный Устав, состоящий из девяти

глав и включавший 138 статей, вводился в действие без обратной силы и

использовался только в случае банкротства лиц, занимавшиеся торговлей. В данном

Уставе огромное внимание уделялось статусу торгового предприятия должника.

Устав 1905 года признавал Несостоятельность как такое

положение дел, при котором «кто-либо не имеет наличных денег на удовлетворение

в срок своих долгов и есть признаки, что долги неоплатны, то есть всего имущества

его для полной уплаты буде недостаточно».

В Уставе 1905 г. все возможные случаи несостоятельности были подразделена

на следующие группы:

1. несчастная несостоятельность

2. неосторожная несостоятельность

. подложная несостоятельность

Октябрьская революция стала отправной точкой для становления государства

главным единоличным собственником имущества большинства хозяйствующих объектов.

Торговые обороты страны все более расширялись, а значит, случаи банкротства

стали учащаться. Теперь вопросы невозможности выплатить по своим долговым

обязательствам решались не самими кредиторами, которые не имели практически

никаких прав, а государством, поскольку так защищались интересы всего общества,

а не интересы отдельных предпринимателей и кредиторов.

После завершения НЭПа несостоятельность предприятий практически не

существовала, так как существование данного института противоречило монополию

государственной собственности и государственной поддержкой убыточных

предприятий. Такое отсутствие института несостоятельности в законодательстве

породило нестабильное состояние кредитных отношений и предпринимательской

сферы, незащищенность участников гражданского оборота. Можно заметить, только

рыночные отношения могут поддерживать институт банкротства.

На последнем современном этапе была попытка возродить институт

несостоятельности Указом Президента РФ от 14 июня 1992 г. №623 «О мерах по

поддержке и оздоровлению несостоятельных государственных предприятий

(банкротов) и применении к ним специальных процедур», которая действовала до

тех пор пока стало реальным проведение процедур банкротства (принятие Закона «О

несостоятельности (банкротстве) предприятий» от 19 ноября 1992 г.)

До этого в России было очень много убыточных предприятий, конкуренция

практически не возникала, частые случаи злоупотребления своими должностями,

связанные также с выплатами по денежным обязательствам.

С 1992 г. Россия перешла на рельсы рыночных отношений. Многие предприятия

перешли в руки некоторых собственников в ходе приватизации. В рыночной

экономике предполагается становление и развитие предприятий различных

организационно-правовых форм, основанных на разных видах собственности,

появление новых собственников, как отдельных граждан, так предприятий. В

условиях рыночной экономики на принципах состязательности действуют большинство

предприятий. Конкуренция поддерживается государством на определенном уровне,

так как данный способ экономической организации дает возможность применить

ресурсы национальной экономики оптимальным образом. Самые нерентабельные

предприятия не выдерживают жесткой конкуренции и оставляют рынок. Как

показывает практика, банкротство является неизбежным в рыночной экономике, он

является инструментом для оздоровления всей экономики и способом для примирения

интересов всех участников товарообмена.

В 1990-ые годы институт несостоятельности пользовались как некий способ

перераспределения (удержании, приватизации, захвата) собственности, или как

способ экономического и политического давления на предприятия со стороны

государства. Была замечена некоторая необычная ситуация: предприятия, имеющие

достаточный запас прочности, вовлекаются в процедуры банкротства, поскольку

имеется хорошая возможность для захвата контроля над ними со стороны

конкурентов, а «безнадежные» предприятия такую процедуру избегают, поскольку

нет желающих для захвата данного предприятия, а значит и нет шанс вернуть

долги.

В России Федеральное управление по делам о несостоятельности

(банкротстве) (ФУДН) при Госкомимуществе РФ начал действовать с сентября 1993

г., а с марта 1997 г. - Федеральная служба России по делам о несостоятельности

и финансовому оздоровлению (ФСДН), которая позже была преобразована в

Федеральную службу России по финансовому оздоровлению и банкротству (ФСФО). Его

функции с марта 2004 г. были распределены среди нескольких государственных

органов по определенным ситуациям, собственников предприятия и различных

кредиторов, в том числе и государство.

С одной стороны необходимо было защитить права кредиторов в процессе

банкротства, а с другой - оградить предприятие должника от упрощенных схем

умышленного перехвата контроля над ним и его активов благодаря процессу

банкротства. При действии второго закона о несостоятельности, которое в

настоящее время не действует), были попытки корректировки некоторых его

положений. Когда обсуждались некоторые моменты нового третьего закона все

стороны признали немаловажность решения некоторых проблем регулирования, таких

как:

· права предприятия-должника и его собственников нарушались, не

существовала бы вероятность для последних сделать попытку под контролем

кредиторов оздоровления предприятия;

· интересы уполномоченных государственных органов не были

согласованы, правомерность и последствия расширенных предлагаемых полномочий;

· права государства как кредитора по обязательным платежам были

очень ограниченными, процедура участия государства как кредитора в процедурах

банкротства должна быть уточнена;

· механизм ответственности арбитражных управляющих не был

весьма развит;

· для удовлетворения интересов некоторых кредиторов практика

применения банкротства для перехвата (захвата) руководства предприятием, для

отбора самых привлекательных активов была широко распространена;

· статуса саморегулируемых организаций арбитражных управляющих,

условий членства, гарантийных фондов должны быть уточнены;

· разумные механизмы банкротства предприятий

оборонно-промышленного комплекса и естественных монополий не существовало;

· рассматривался вопрос о совершенном устранении арбитражного

суда, не несущий никакой ответственности, от любых решений о выборе и

квалификации арбитражного управляющего и решений или его одобрения в отношении

активов;

· также рассматривался вопрос об отмене процедур «финансового

оздоровления» и «внешнего управления» в принципе.

Однако решение данных проблем оказались очень проблематично, они не

удовлетворялись с помощью высказанных способах их разрешения. Мнения

государственных органов по трансформации регулирования несостоятельности разделились.

Хотя позиция некоторых претерпевала радикальные изменения.

Проблемы закона о несостоятельности, как и любого иного закона, были

связанны с проблемой коррупции, перераспределение собственности,

некомпетентности и произвола со стороны разных государственных органов.

Так, в соответствии с ФЗ №127-ФЗ «О несостоятельности (банкротстве)» от

26 октября 2002 года, как уже говорилось: «несостоятельность (или банкротство)

- это признанная арбитражным судом или объявленная должником неспособность

должника в полном объеме удовлетворить требования кредиторов по денежным

обязательствам и (или) исполнить обязанность по уплате обязательных платежей».

В отличие от старого данный федеральный закон заключает в себя следующее:

· защита законных интересов кредиторов и их прав усилилась;

· круг прав добросовестных собственников (участников)

нерентабельного предприятия расширилась, их права также не были обделены

вниманием;

· защита данных собственников от недобросовестных действий иных

лиц;

· статус арбитражного управляющего также был затронут;

· затронуты также статусы государственных органов, которые

участвуют в процедуре банкротства;

· была внедрена новая процедура несостоятельности, которая

применялась к должнику для восстановления платежеспособности и погашения долга (финансовое

оздоровление)

В данное время задачей механизма банкротство является сохранение

собственности и само предприятие его владельцу благодаря изменению системы

руководства предприятием, предоставлению рассрочки и отсрочки платежа.

Государство и общество заинтересованы в восстановлении платежеспособности

предприятия благодаря специальным мерам, которые предусмотрены

законодательством о несостоятельности (банкротстве), а не в его ликвидации.

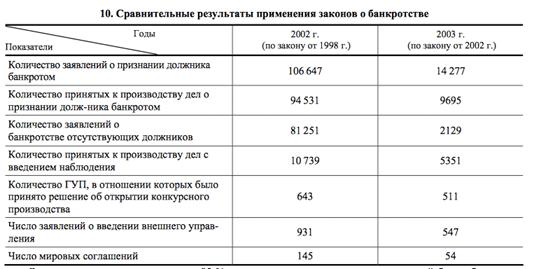

Новая система значительно преуспевала старой, данное высказывание можно увидеть

в Приложение 9.

.2 Анализ процесса банкротства на примере «Мастер-банк»

банкротство ликвидация российский зарубежный

20 ноября 2013 года Банк России отозвал лицензию на осуществление

банковской деятельности у одного из крупнейших банков Российской Федерации -

ОАО «Мастер-Банк» из-за масштабных нарушений. Все операции банка

приостановлены, счета заблокированы, снять средства невозможно. Полномочия

исполнительных органов кредитной организации приостановлены, в банк назначена

временная администрация. Агентство по страхованию вкладов (АСВ) сообщило о

наступлении страхового случая. Сайт банка перестал работать.

«В связи с неисполнением кредитной организацией Коммерческий банк

«Мастер-Банк» (Открытое акционерное общество) «Мастер-Банк» (ОАО) (г. Москва)

федеральных законов, регулирующих банковскую деятельность, […] Банк России

принял решение (приказ от 20.11.2013 №ОД-919) отозвать с 20 ноября 2013 года

лицензию на осуществление банковских операций у кредитной организации

Коммерческий банк «Мастер-Банк» (Открытое акционерное общество)

(регистрационный номер Банка России 2176, дата регистрации - 02.12.1992)»

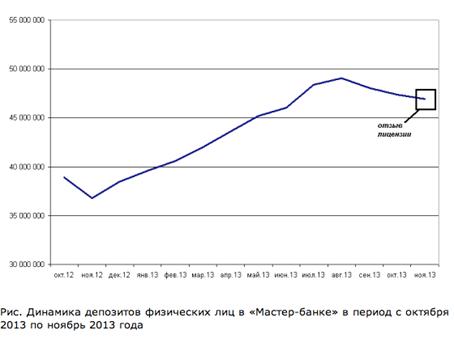

Сумма вкладов в «Мастер-банке» в период с ноября 2013 по октябрь 2012

года выросла на 27,5% и составляла 46 940 243 тыс. руб. (41-е место в России).

К октябрю 2013 года сумма вкладов также сильно не изменилась, но уже наблюдался

отток, который составил 0,92% (435 млн. руб.). Отток к сентябрю 2013 года -

2,29% (1млрд. руб.), к августу - 4,36% (2 млрд. руб.), к июлю - 2,96% (1,4

млрд. руб.). Так, инсайдеры начали активно выводить депозиты с августа 2013

года. Стабильный отток 3 месяца подряд. Весной наиболее осведомленные вкладчики

начинают закрывать депозиты, что отражается в банковской статистике. (см.

Приложение 10).

августа 2013 года Банк России предписал Мастер-Банку увеличить резервы на

336,7 миллиона рублей. Однако Мастер-банк обжаловал решение ЦБ, сославшись на

то, что увеличение резервов на указанную сумму приведет к снижению капитала

банка, повлечет ухудшение финансовых показателей и причинит значительный ущерб

в форме недополучения прибыли. В августе 2013 года по заявлению Мастер-банка

арбитражный суд приостановил действие предписания Центробанка, однако в октябре

Девятый арбитражный апелляционный суд отменил это определение нижестоящей инстанции.

Рассмотрение иска Мастер-банка об отмене предписания Центробанка было назначено

20 ноября 2013 года.

Также отмечается, что в ходе осуществления функций банковского надзора

Банком России установлена существенная недостоверность отчетных данных

"Мастер-Банк". Адекватная оценка принимаемых рисков и объективное

отражение активов в отчетности кредитной организации приводит к утрате ее

собственных средств (капитала). При этом низкое качество характерно, в первую

очередь, для кредитов, предоставленных лицам, связанным с бизнесом владельцев

банка.

"Мастер-Банк" не соблюдал требования законодательства в области

противодействия легализации (отмыванию) доходов, полученных преступным путем, и

финансированию терроризма в части надлежащей идентификации клиентов.

Кредитная организация была вовлечена в проведение крупномасштабных

сомнительных операций. Руководство и собственники банка не предприняли

действенные меры по нормализации его деятельности, указывает ЦБ.

января 2014 Арбитражный суд Москвы по заявлению Банка России признал

несостоятельным (банкротом) ОАО КБ "Мастер-банк".

Суд возложил функции конкурсного управляющего Мастер-банка на Агентство

по страхованию вкладов (АСВ). Арбитраж обязал АСВ представить до 16 декабря

отчет о ходе проведения конкурсного производства в банке.

В ходе заседания представитель ЦБ РФ сообщил, что заявление о банкротстве

Мастер-банка было подано в связи с тем, что стоимость имущества была

недостаточна для исполнения обязательств перед кредиторами. Так, на дату отзыва

у Мастер-банка лицензии размер обязательств на 4,478 миллиарда рублей превышал

стоимость имущества. Размер активов составлял 60,37 миллиарда рублей, а размер

обязательств - 64,85 миллиарда рублей.

В свою очередь представитель временной администрации Мастер-банка

отметил, что в ходе проведения дополнительного обследования было установлено,

что на сегодняшний день размер обязательств на 17,2 миллиарда рублей превышает

размер стоимости имущества.

По словам представителя, это связано с тем, в частности, что заемщики

прекратили обслуживание своих обязательств по кредитам. Представитель временной

администрации также добавил, что согласно бухгалтерским документам, общий

размер обязательств Мастер-банка перед физическими лицами составляет порядка 47

миллиардов рублей. Под закон "О системе страхования вкладов"

подпадают обязательства перед вкладчиками на сумму порядка 30 миллиардов

рублей. В настоящее время предъявлены требования кредиторов на 19,5 миллиарда

рублей, установлены временной администрацией требования на 1,75 миллиарда рублей.

На данный момент Агентство по страхованию вкладов (АСВ) оценил расход на

проведение процедуры банкротства Мастер-банка до 1,099 млрд. руб. Сумма

расходов скорректирована после анализа первичных документов по договорам,

заключенным до отзыва лицензии. После переоценки административно-хозяйственные

расходы составят 262,1 млн. руб., расходы на содержание аппарата - 837,2 млн.

руб.

Мировое соглашение до сих пор не достигнуто, поскольку в настоящее время

еще ведутся разбирательства по данному делу о банкротстве ОАО «Мастер-Банк».

Этот отзыв стал крупнейшим страховым случаем в России. В банковском секторе

сейчас наступил переломный момент. В настоящее время Центр Банк отозвал

лицензию у еще некоторых российских банков.

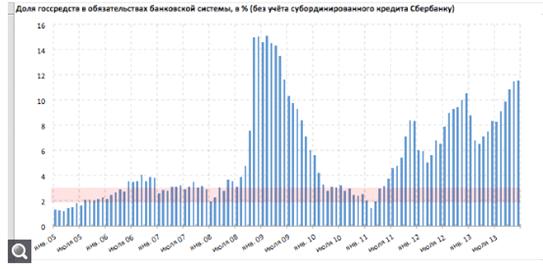

В целом, 2013 год стал годом структурного кризиса ликвидности в

банковской системе. Предприятия реже платят друг другу, расчетов становится

меньше, и банки, чьи клиенты сильнее страдают от стагнации, слабеют и теряют

деньги вместе с ними. Свободные средства концентрируются в крупных, прежде всего

государственных банках, к которым постепенно переходят все "сильные"

клиенты.

Банк России, пытаясь управлять девальвационным процессом, вынужден

проводить валютные интервенции, опять изымая только что закачанную рублёвую

ликвидность из банковской системы. В 2013 г. через этот механизм было

стерилизовано почти 900 млрд. руб., что в разы превышает уровень 2012 г. (228

млрд.)". (Приложение 11)

.3 Проблемы и перспективы развития института «банкротства» в

современной России

Хотя за 17 лет существования законодательства о несостоятельности были

проделаны огромные работы по созданию качественной нормативной базы, все еще

существуют, остаются белые пятна и лазейки, снижающие результативность работы

института банкротства.

Статистика Высшего Арбитражного Суда Российской Федерации показывает, что

процедура банкротства более чем 95% случаев заканчивается распродажей имущества

банкрота и конкурсным производством. По оценкам Всемирного банка, при этом

будут погашены не более 30% требований кредиторов.

Хоть процедура финансового оздоровления и является наиболее эффективным

способом для недопущения банкротство предприятия, поскольку эта процедура

предусматривает полное погашение требования кредиторов, к сожалению, в

настоящее время данная процедура практически не используется: в 2008 году мера

по финансовому оздоровлению выполнялись в 48 предприятиях, причем из указанных

случаев только в 6 была восстановлена платежеспособность предприятия. Снижение

количество дел о несостоятельно показано в Приложении 12. Вот почему следует

провести ряд мер, которые будут целенаправленны на улучшении института

банкротства. (Приложение 13).

Следующие меры способствуют решению ряд проблемы, связанные с

неэффективностью процедуры несостоятельности:

· Поскольку управляющие предприятием несвоевременно выполняют свою

обязанность, т.е. не подают заявление должника, которую предусматривают

Федеральным законом №127-ФЗ «несостоятельности (банкротстве)», финансовой

положение предприятия находится в таком запущенном состоянии, что провести

какое-либо финансовое оздоровление является прсото невозможным. Нужно отметить,

что некоторые шаги в направлении решения данной проблемы уже предприняты

(поправка в Законе о банкротстве, внесенными Федеральным законом №73-ФЗ от

28.04.2009 г., которая установила субсидиарную ответственность управляющего при

нарушении обязанности подать заявления в срок и случаях, которые установил

Закон. Однако, также необходимо проводить работу направленную на

проинформирование бизнес-сообщества инструментов института банкротства., которые

будут защищать их интересы.

· Необходимо передать права, предоставляющие интересы

государства в деле о банкротстве, какому-либо независимому органу

исполнительной власти. Сейчас в деле о банкротстве управляющим и сборщиком

налогов одновременно выступает Федеральная налоговая служба. Мировое соглашение

в данном случае крайне трудно достичь, поскольку долги по денежным

обязательствам имеет совсем иную финансовую природу, в отличие от налогов. Так,

государство, являющим ФНС выступает в процессе банкротства не как регулятор в

макроэкономике, который направлен на оздоровление экономики посредством

банкротства, а в качестве кредитора. В силу чего, фискальный орган, который

изымет средства (распродавать имущество) функционирует, поскольку отсутствует

специальный для этого орган.

· Сейчас арбитражный управляющий имеет весьма урезанные права

для восстановления интересов собственнику. Весьма часто банкротство предприятия

была вызвана из-за недобросовестности его руководства, которая выражается в

передаче ликвидным активов третьим лицам или их укрытие, что нарушает права

остальных кредиторов. При наделении арбитражного управляющего некоторыми

полномочиями (к примеру, право создавать протоколы административных нарушений,

право проводит обыск с санкции суда и др.) увеличит конкурсную массу, а

следовательно удовлетворит больше требований кредиторов.

· При введении процедуры наблюдения наиболее ликвидные активы,

которые могли быть использованы в качестве восстановителя платежеспособности

предприятия, оказываются реализованными судебными приставами-исполнителями. Это

происходит в силу несогласованности процедур банкротства и исполнительного

производства. Данное положение дел не приводит к эффективному удовлетворению

всех требований кредиторов с точки зрения их интересов, поскольку есть

неоправданный риск привилегий для некоторых из них. Кроме того, осуществление

исполнительного производства, что лишает предприятие фондов, именно тогда,

когда он способен выйти из упадочного состояния, несправедливо по отношению

нему.

· Без помощи государства, предоставляющая отсрочку предприятию

по уплате налоговых платежей не было бы возможно его финансовое оздоровление.

Статья 134 Закона о банкротстве устанавливает, что требования кредиторов (также

и налоговые) были удовлетворены конкурсной массы вне очереди. А то время,

фискальными функциями интересы государства не ограничиваются, потому понижение

денежного потока предприятия за счет уплаты налогов невыгодно как цель

сохранения хозяйствующего субъекта.

Осуществление данных мер сможет повысить результативности и эффективность

исследуемого института банкротства в будущем, и также в целом устойчивость

национальной экономики.

Заключение

Подведя итог, можно говорить о становлении института банкротства как

неотъемлемую часть рыночной экономики, которая прошла длительный путь

становления и окончательно сформировалась лишь к концу 20 века с появлением

рыночных отношений на российском рынке и отступление социализма.

До революции 1917-го г. данный институт в «Банкротском Уставе» от

15.12.1740 г. носил название «конкурсное право», а в «Уставе и банкротах» от

19.12.1800 г., выделялось три типа несостоятельности: несчастная, неосторожная

и злостная.

На революционном этапе не существовал институт банкротства, поскольку

главным собственников большинства хозяйствующих субъектов было государство.

Господство планового типа экономической системы обусловила рыночную

систему, которая формировалась в России после событий 1992 г., в необходимости

переосмысления новейшегоо метода к определению роли и места юридического лица в

развитии общественного производства, методов и форм ведения его экономической

деятельности,. В данный период было появление и развитие новых

организационно-правовых форм юридического лица, требующие создания новых

экономических взаимоотношений с государством. Так с 1992 года России встала на

рельсы рыночных отношений. В данных условиях процедура банкротства стало неким

«санитаром» экономики, который устранял неэффективных его участников, также он

является абсолютно новым проявлением в сфере экономических отношений.

Преобразования и широкое развитие предпринимательской деятельности в

начале 90-х годов 20 века, в период перехода России к рыночной экономике

вызвало создание новой и эффективной законодательной базы, которая

способствовала наилучшему переходу от социалистической к рыночной экономике и

способствовавшая защитить интересы участников торгового оборота от последствий

систематического неисполнения обязательств и необходимость внессти более

качественных изменений в действующее в то время законодательство и, которые

были закреплены в ФЗ №127-ФЗ «О несостоятельности (банкротстве)» от 26 октября

2002 года.

Несостоятельность (банкротство) - неспособность в удовлетворить все

требования кредиторов по долговым обязательствам и (или) выполнить обязанности

по уплате обязательных финансовых платежей, которая была признана арбитражным

судом. Арбитражным судом рассматриваются дела о банкротстве, если иное не

предусмотрено Федеральным законом, то дело о банкротстве возбуждается при

условии, что требования к должнику -гражданину - не менее десяти тысяч рублей,

а к юридическому лицу в общем составляют не менее ста тысяч рублей, и при

наличии признаков банкротства.

При рассмотрении дела, которое может привести к ликвидации, реорганизации

предприятия или же к мировому соглашению. Данные процедуры прежде всего

обеспечивают интересы кредиторов, а также восстановлению платежеспособности

нерентабельного предприятия.

Когда рассматриваются дела о несостоятельности юридического лица, то

принимают следующие процедуры:

· Наблюдение

· Финансовое оздоровление

· Внешнее управление

· Конкурсное производство

· Мировое соглашение

А когда рассматриваются дела о банкротстве гражданина:

· Конкурсное производство

· Мировое соглашение

· Иные процедуры несостоятельности

В целом можно охарактеризовать банкротство как стремительно развивающий

институт, регулятор рыночных отношений. В дальнейшем правительство России

намерено улучшить процедуру банкротства для сохранении баланса в экономической

сфере.

Список

использованной литературы:

1. Официальные

документы:

· Федеральный

закон «О несостоятельности (банкротстве)» от 26 октября 2002г. №127-Ф3 (ред. от

12.03.2014 г.)

· Указ

Президента РФ от 14 июня 1992 г. №623 «О мерах по поддержке и оздоровлению

несостоятельных государственных предприятий (банкротов) и применении к ним

специальных процедур

2. Монографии,

коллективные работы, сборники научных трудов:

· Керимова В.Э.

Бухгалтерский учет в условиях антикризисного управления: Учебное пособие /

Керимова В.Э. - 2014

· Беляев

С. Эффект банкротства/ Экономика и жизнь. / Беляев С. - 2010. - № 24. - С.

12-14.

· К.В. Балдин

Банкротство предприятия: анализ, учет и прогнозирование: Учебное пособие / К.В.

Балдин, В.В. Белугина, С.Н. Галдицкая, И.И. Передеряев. -2-е изд. 2010.

· Коротков.

Э.М. Антикризисное управление: учебник. - 2-e изд., доп. и перераб. - М.:

ИНФРА-М, 2009. - 620 с.

· Кулакова

И.С. / Национальный исследовательский университет «Высшая школа экономики»/

«Анализ и оценка факторов приводящих к кризису и банкротству предприятия». -

2012

· Blevins B. «When will the credit crisis end?» The Cyprus

Weekly, September, 26 - 2008 October, 2.

· Ивасенко А.Г.

Антикризисное управление: учебное пособие / А.Г. Ивасенко, Я.И. Никонова, М.В.

Каркавин. 2011. - 504 с.

· Leontiades J. «Revelations of the Financial Crisis».

Financial Mirror, 2008 October 1-7, p. 6.

· Кобозева Н.В.

/ Банкротство: учет, анализ, ауди. - ИНФРА-М, 2010. - 208

· Круглова

Н.Ю. Антикризисное управление / Н.Ю. Круглова. - 2-е изд., стер. - М.: КНОРУС,

2012. - 512 с.

· Кирьянова

З.В. Анализ финасовой отчетности / Методы диагности банкротства. - 2012

· Радыгин

А.Д., Симачев Ю.В. Институт банкротства в России: особенности эволюции,

проблемы и перспективы // Российский журнал менеджмента, Том 3, №2, 2005, с.

43-70.

· Корнев

В. Проблемные аспекты института банкротства в России. - 2013

· Помазанов

М.В. и Петрук Т. В. Оценка вероятности банкротства по финансовыv и экономическим показателям /

Эконометрика. - 2013

· Matej Marinc and Razvan Vlahu, The Economics of Bank

Bankruptcy Law. - 2012

3. Статьи из

периодических изданий:

· Рукинов М.В.

Экономика, управление и учет на предприятия/ Причины и виды банкротства. Журнал

«Проблемы современной экономики».- №1(25), 2008

· Новоселов

Е.В. Банкротство как инструмент поглощения: практические аспекты// Управление

корпоративными финансами. - 2014. - №01(61) с. 36-40

· Подколзина

Е.А. / Журнал Финансовый анализ // Формирование института банкроства в России.

- 2013

· Altman E.I. Financial ratios, discriminant analysis, and the

prediction of corporate bankruptcy. Journal of Finance, Vol. 4, 5, рр. 589-609. - 1968

· Кандинская

О.А. Американский кредитный кризис сентября 2008 года и его последствия для

мировой экономики/ Инвистиционные фонды, Антикризисное управление// Журнал

«Управление копроративными финнсами». - 2008. - №6

· Плескачевский

В.С. Вы - банкрот. Будьте счастливы. // Экономическая безопасноть. - 2007. - №0

(пилотный номер). - С. 32-34

· Баранец О.А.

Журнал «известие Российского Государственного Педагогического Университета им.

А.И. Герцена // Становление и развитие законодательства о

несостоятельности(банкротстве) в России - 2007 - №27 том 8

· Пономарева

О. / Российская Бизнес-газета // Банкротство как лекарство от недоимки №835(6)

· Гаврилова

Н.В. Банкротство как бизнес в условиях экономического кризиса

(как предотвратить превращение

банкротства в формальную процедуру списания долгов?)// Имущественные отношения в РФ - 2009 - №7(94) с 38-48

4. Интернет

ресурсы

· Сайт

Российского агентства международной информации «РИА Новости»

· Сайт

Российского агентства международной информации «РБК Вест мир»

Приложение 1

Источник: Коротков. Э.М. Антикризисное управление: учебник. - 2-e изд.,

доп. и перераб. - М.: ИНФРА-М, 2007

Приложение 2

Источник: Коротков. Э.М. Антикризисное управление: учебник. - 2-e изд.,

доп. и перераб. - М.: ИНФРА-М, 2007.

Приложение 3

Источник: Коротков. Э.М. Антикризисное управление: учебник. - 2-e изд.,

доп. и перераб. - М.: ИНФРА-М, 2007

Приложение 4

Источник:

Altman E. I. Financial ratios, discriminant analysis, and the prediction of

corporate bankruptcy. Journal of Finance, Vol. 4, 5, рр. 589-609. - 1968 (перевод)

Приложение 5

Источник:

Altman E.I. Financial ratios, discriminant analysis, and the prediction of

corporate bankruptcy. Journal of Finance, Vol. 4, 5, рр. 589-609. - 1968 (перевод)

Приложение 6

Источник:

William H. Beaver, Financial Ratios as Predictors of Failure, Empirical

Research in Accounting Selected Studies, 1966, Supplement to Journal of

Accounting Research, 4, pp. 71-111 (перевод)

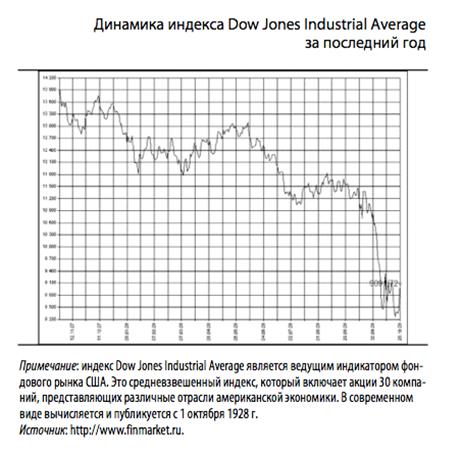

Приложение 7

Источник: Кандинская О.А. Американский кредитный кризис сентября 2008

года и его последствия для мировой экономики/ Инвестиционные фонды,

Антикризисное управление // Журнал «Управление корпоративными финансами». -

2008. - №6

Приложение 8

Источники: Коротков. Э.М. Антикризисное управление: учебник. - 2-e изд.,

доп. и перераб. - М.: ИНФРА-М, 2009. - 620 с.

Приложение 9

Источники: Коротков. Э.М. Антикризисное управление: учебник. - 2-e изд.,

доп. и перераб. - М.: ИНФРА-М, 2009. - 620 с.

Приложение 10

Источники: Сайт Российского агентства международной информации «РИА

Новости»

Приложение 11

Приложение 12

Источники: Сайт Российского агентства международной̆

информации «РИА Новости»

Приложение 13

Источники: Кирьянова З.В. Анализ финасовой отчетности / Методы

диагностики банкротства - 2012