Золото и его роль в современной мировой экономике

Федеральное государственное бюджетное образовательное

учреждение высшего профессионального образования

"Санкт-Петербургский

государственный университет экономики и финансов"

Кафедра денег

и ценных бумаг

Дисциплина

"Деньги. Кредит. Банки"

КУРСОВАЯ РАБОТА

На тему:

Золото и его роль в современной мировой экономике

г.

Санкт-Петербург 2011 год

Оглавление

Глава 1.

Теоретические основы функционирования рынка золота

.1 Появление

золота в качестве всеобщего эквивалента

.2 Золотые

денежные стандарты

.3 Роль

золота в современном мире

Глава 2.

Современный рынок золота

.1 Специфика

развития рынка золота

.2 Факторы,

оказывающее влияние на мировой рынок золота

.3

Перспективы развития мирового рынка золота

Глава 3.

Российский рынок золота

.1 Особенности

российского рынка золота

.2

Перспективы развития российского рынка золота

Заключение

Список

использованной литературы

Введение

История золота неразрывно связана с историей развития человечества.

Поскольку оно тысячелетиями являлось мировыми деньгами, формируя при этом

валютно-финансовые отношения между различными странами.

На сегодняшний день золото выполняет второе по значимости резервное

средство после основных мировых валют - доллара и евро.

Золото представляет собой ключевой спасательный инструмент гарантии

надежности инвестиций.

Кроме того золото играет очень важную роль в развитии ресурсного

потенциала любой страны. Поскольку рациональное использование ресурсного

потенциала любого государства позволяет повысить уровень социальной

защищенности населения, а также придать необходимый динамизм всему

народно-хозяйственному комплексу страны.

На сегодняшний день добычей золота занимается более шестидесяти стран

мира. Причем основные страны добывающие золото являются наиболее успешными и

динамично развивающимися, среди них - США, Канада, Австралия, Россия и др. Это

объясняется тем, что эффективное управление природным богатством страны

способствует экономическому росту и повышению уровня благосостояния населения

страны.

Таким образом, на сегодняшний день тема данного исследования является

очень актуальной, поскольку в условиях нестабильности основных мировых валют,

золото является самым стабильным средством инвестиций.

Целью данной курсовой работы является исследование особенностей мирового

рынка золота. Для достижения данной цели были поставлены следующие задачи:

рассмотреть историю возникновения золота;

изучить роль золота в мировой системе;

рассмотреть особенности развития современного рынка золота;

исследовать основные проблемы на рынке золота;

рассмотреть перспективы развития мирового рынка золота;

изучить российский рынок золота.

Объектом данного исследования является мировой рынок золота.

Предметом исследования являются экономические отношения, связанные с

функционированием мирового рынка золота.

Информационной базой данного исследования послужили работы зарубежных и

российских ученых, связанные с вопросами функционирования и развитии мирового

рынка золота.

Практическая значимость работы заключается в том, что содержащиеся в ней

выводы и предложения могут быть полезны для дальнейшего развития современного

рынка золота в России.

Теоретическая значимость данной работы заключается в том, что выводы, к

которым мы пришли в ходе исследования могут быть полезны для дальнейшего

изучения проблемы мирового рынка золота

рынок

золото мировой денежный

Глава 1. Теоретические основы функционирования рынка золота

.1 Появление золота в качестве всеобщего эквивалента

На этапе становления товарных отношений людьми решалась очень сложная

задача - найти общепризнанный эквивалент, благодаря которому можно было бы

измерить стоимость абсолютно любого товара.

Иными словами, необходимо было найти такой предмет, который был способен

установить эквивалентность товарного обмена между всеми людьми, поскольку, без

него товарно-рыночное хозяйство в рамках национальных границ и в международном

масштабе не могло развиваться дальше.

На данный поиск нашими предками было потрачено более семи тысячелетий,

причем сначала подобным предметом выступали абсолютно случайные вещи, затем

более ходовые предметы обихода, например - меха или скот.

Однако, различные местные эквиваленты не соответствовали требованиям

международной торговли. В результате был найден всеобщий эквивалент - деньги.

Для выполнения роли денег больше всего подошло золото, поскольку оно

представляет собой благородный металл и обладает большой сохранностью.

Кроме того, золото имеет другие немаловажные для всеобщего обмена

характеристики, например такие как большая стоимость - добыча 1 кг золото

потребовала бы затраты большого количества труда; делимость; наличие в

достаточном количестве для обмена - более благородный металл платина

встречается гораздо реже; портативность - имея большой удельный вес, золота

требовалось меньше нежели например меди. В процессе обмена применялись слитки

не произвольных размеров, которые требовали регулярного взвешивания, а

стандартизированной формы и качества.

Приблизительно с конца 7 века до н.э. в Малой Азии начали использоваться

круглые слитки драгоценных металлов, их стандарты гарантировались государственной

чеканкой.

Таким образом, монеты стали универсальным инструментом обмена для

большинства цивилизаций Старого Света.

Золотые монеты обладали собственной ценностью, именно поэтому их можно

было использовать в качестве платежа во всех странах мира, где в ходу были

металлические деньги. Однако каждая страна стремилась чеканить собственные

монеты, тем самым демонстрируя свою независимость.

Уже в конце семнадцатого века основным центром торговли металлами стал

Лондон. Кроме того, Лондон является местом появления официальной цены на

золото.

В 1696 году Банк Англии первым в мире неформально ввел золотой стандарт.

В начале 18 го века Лондон прочно приобрел статус международного центра по

торговле золотом. В 1717 году Исаак Ньютон, определил цену на золото в 4,24

фунта стерлингов за одну тройскую унцию. Данная цена была неизменна на

протяжении двух столетий.

К концу 19 века золотой стандарт официально ввели уже несколько стран,

после чего Лондон потерял роль мировой центр торговли золотом. Банк Англии

поставил себе цель вернуть Лондону роль мирового центра по торговле золотом.

В 1919 году Банком Англии было подписано соглашение с семью

золотодобывающими компаниями из Южной Африки о поставке их золота в Лондон для

аффинажа. Данные золотодобывающие компании договорились реализовать всё своё

золото через банковский дом Ротшильда.

При этом цену на золото определяли пять банков-участников рынка. Так

возник Лондонский фиксинг на золото.

На современном рынке золота, которое торгуется на нескольких биржах в

физическом виде и в виде деривативов, цена на золото устанавливается каждый

день. Вышеупомянутый Лондонский фиксинг представляет собой эталон цены на

золото во всем мире.

С того времени в процессе определения фиксинга на золото многое

изменилось. Первоначальные банки-основатели фиксинга больше не участвуют в

данном процессе. Банк Ротшильда стал последним, передавшим своё

председательство в 2004 году.

Сегодня фиксинг на золото определяют следующие банки:

-Deutsche Bank,

Société

Générale,

HSBC,

-Scotia Mocatta

Barclays Capital.

Председательство в золотом фиксинге передается ежегодно от одного банка к

другому. Фиксинг на золото определяется в трёх валютах за одну тройскую унцию:

доллары США, фунт стерлингов и евро. Поскольку доллар представляет собой

мировую резервную валюту, то зачастую цена на золото устанавливается в долларах

США.

На сегодняшний день во всем мире золото демонетизировано, иными словами

оно не выполняет денежных функций. При международных расчетах золото не

используется. Однако золото все еще ценится как высоколиквидный товар, формируя

при этом составляющую финансовых резервов страны. Кроме того, золото способно

служить залогом при получении кредитов от иностранных государств или

международных организаций.

1.2 Золотые денежные стандарты

Золотой стандарт - это способ организации денежных отношений, при котором

роль всеобщего эквивалента играет золото и при котором наряду с золотом в

обращении находятся кредитные деньги, свободно по номиналу обмениваемые на

золото. В мире один за другим поменялись три следующие типа золотых стандартов:

. Золотомонетный.

. Золотослитковый.

. Золотодевизный.

Золотые стандарты образовались при переходе от биметаллизма - в это время

в качестве денег применялись серебро и золото, к монометаллизму, в данный

период роль всеобщего эквивалента прочно закрепилась за золотом.

Любой обладатель золота в ювелирных изделиях или слитках приобретал

неограниченное право отчеканить из металла золотые монеты на государственном

монетном дворе. Производился свободный обмен банкнот на золото по номиналу.

Ограничений по ввозу и вывозу золота из страны не было.

Внутри страны параллельно с золотом и банкнотами обращались заместители

действительных денег. Они, будучи обменены в процессе товарооборота на

банкноты, также могли обмениваться на золото.

Стоит отметить, что золотомонетный стандарт был самым устойчивым, он

соответствовал потребностям развивающегося капитализма периода свободной

конкуренции. При этом инфляция отсутствовала, поскольку лишние банкноты

трансформировались в золото и выходили из обращения.

Золотомонетный стандарт опирался на золотое содержание каждой

национальной валюты. Подобное содержание объяснялось правительством, он

гарантировало свободный обмен банкнот на золото.

Впервые золотомонетный стандарт появился в Великобритании. В 1816 году

страна законодательно закрепила золотой стандарт в качестве национальной

денежной системы. В 1867 году страны Европы и Америки приняли золото в качестве

единственной формой мировых денег, подписав Международное соглашение на

Парижской конференции. Стоит отметить, что период золотомонетного стандарта в

мире ходили в обращении банкноты, а также мелкие монеты. Поскольку ввиду

высокой ценности золотая монета не могла вытеснить из оборота мелкие монеты.

После первой мировой войны большинство стран отменило золотой стандарт, в

результате после войны золотомонетный стандарт перестал существовать, золото

сосредоточилось в руках государств, валюту перестали обменивать на золото,

вывоз золота за пределы страны запретили.

Однако после войны объективные условия международной торговли требовали

нового денежного эквивалента, способного учитывать традиции и практику

функционирования золотомонетного стандарта.

Таким эквивалентом стал золотослитковый стандарт. Данный тип золотого

стандарта содействовал формированию такой денежной системы, при которой

банкноты обменивались на слитки весом 12-14 кг.

Для того, чтобы поменять банкноты на слитки, необходимо было иметь

крупную сумму. Во время золотослиткового стандарта внутри страны слитки не

применялись в следствие большого веса и высокой стоимости.

Чеканка монет из золота прекращается. В результате золото использовалось

исключительно в оптовом внутреннем товарообороте или при государственных

расчетах. При этом, золото еще выполняло роль мировых денег, хотя и в

ограниченных масштабах.

Поскольку большинство стран после войны не только не смогли вернутся к

золотомонетному стандарту, но и возобновить его ограниченный вариант в виде

золотослиткового стандарта. Для таких стран стал возможен обмен из валют на

«девизы». «Девизами» стали называть банкноты стран, обменивавших свою валюту на

золото.

Девизы использовались в качестве валюты международных платежей. В

процессе применения золотодевизного стандарта золото уже не употреблялось во

внутригосударственном денежном обращении и вышло из межгосударственного

денежного оборота.

Стоит отметить, что золотослитковый и золотодевизный стандарты были

юридически оформлены межгосударственным соглашением, которое было достигнуто на

Генуэзской международной экономической конференции в 1922 г. Данная Конференция

установила статус резервной валюты - резервного девиза. Данные стандарты содействовали

организации второй мировой валютной системы.

К резервным валютам относят валюты, преимущественно применяющиеся для

международных расчетов или хранящиеся банками как резервы предстоящих платежей,

подобно тому, как хранится золото. Поскольку не только золото хранится в виде

слитков в кладовых, но и резервная валюта - в виде безналичных денег на счетах

данного банка и других банков.

Во время проведения Генуэзской конференции большинство стран сформировали

свои валютные системы на основе золотодевизных стандартов.

Но все же статус резервной валюты официально не был закреплен, он и не

мог быть юридически закреплен, поскольку обусловливался экономическим

потенциалом и ролью страны в международной торговле.

На данную роль, в первую очередь претендовали английский фунт стерлингов

и американский доллар.

Данные валюты представляли страны с самой развитой промышленностью,

банковской системой, внешнеторговым оборотом. Валюты опирались на экономическое

и политическое влияние своих стран в мире.

Постепенно после развала Британской империи доллар стал вытеснять

английский фунт.

Становлению доллара в качестве резервной валюты способствовало усиление

экономической мощи и политического влияния США, особенно в период второй

мировой войны и после нее. Так доллар стал самой устойчивой валютой мира, Он

базировался на монопольном владении государственными запасами золота мира и

промышленной гегемонии США. Связь доллара с золотом увеличилась в 1944 году во

время утверждения Устава Международного валютного фонда. Согласно ему все

остальные страны приобрели возможность свободного обмена слитков золота на

доллары по твердо фиксированной цене - 35 долл. за тройскую унцию (31,1 г.).

При этом правом покупки золота по этой цене не могли пользоваться отдельные

частные лица. Доллары менялись на золото исключительно банками и официально

признанными дилерами.

В середине 70-х гг. золотые стандарты перестали существовать, поскольку

фактически начался процесс демонетизации золота и США прекратили операции по

обмену долларов на золото. Их заменил бумажноденежный стандарт.

1.3 Роль золота в современном мире

На всех этапах исторического развития цивилизации золото играет поистине

важную роль.

Во все времена золото правило целыми сообществами, повергало в упадок

экономику, решало судьбы императоров и королей, вдохновляло на создание

величайших произведений искусства, провоцировало одних людей на ужасные деяния

по отношению к другим и заставляло их терпеть страшные лишения в надежде

мгновенно разбогатеть и обрести уверенность в себе.

На протяжении многих веков золото благодаря своему эмоциональному

воздействию и эстетическим качествам олицетворяло могущество и богатство.

Кроме того, долгое время золото играло существенную роль в денежном

обращении различных стран.

В современной истории золота важнейшей точкой отсчета является 1970 -е

гг. В это время мировой рынок золота стал свободным от государственного

вмешательства, из мировых денег золото трансформировалось в обычный товар.

Однако, нельзя сказать однозначно что после подписания Ямайского

соглашения золото окончательно утратило свои денежные функции.

Золото потеряло свои главные функции - это мера стоимости товаров и услуг

и средство обращения. Тем не менее, такие монетарные функции как средство

накопления, платежа, сбережения, а также мировая функция денег не были

утрачены, они лишь трансформировались.

Это объясняется тем, что во первых с развитием всемирной сети Интернет

золото стало возможным использовать в качестве средства платежа.

Например, интернациональная платежная система E-Gold, корреспондирует

денежные средства в некоторые драгоценные металлы, в частности в золото. Данная

система очень эффективна для проведения международных платежей.

Таким образом, с помощью данной платежной системы реализуется функция

золота как средства платежа.

Во-вторых, в условиях финансового кризиса золото может выступать в

качестве средства накопления и сбережения. В данном случае золото может

выступать определенным страховым фондом.

В современных условиях нестабильности основных мировых валют многие

инвесторы предпочитают вкладывать средства в золото, поскольку оно считается

одним из самых устойчивых и высоколиквидных финансовых активов, традиционно

используемых в целях сбережения и накопления капитала.

В третьих, золото на протяжении многих веков выполняло функцию мировых

денег. На сегодняшний день золото в качестве мировых денег функционирует как

всеобщая материализация общественного богатства.

Сегодня роль золота как финансового актива повышается с каждым днем.

На сегодняшний день страны заинтересованы в сохранении благородного

металла как реального резервного актива по ряду причин:

. Диверсификация официальных резервных активов.

Стратегия диверсификации резервов, как правило, имеет более высокую

надёжность, нежели стратегия, которая ориентируется на актив одного вида.

. Физическая защита

Ценные бумаги и иностранные денежные средства могут быть обременены

валютным контролем, который полностью или частично ограничивает их перемещение

на территории государства-инициатора.

В данной ситуации можно говорить об ограничении доступа к собственным

ресурсам, которые размещены в форме банковских депозитов и ценных бумаг, на

территории государства-инициатора валютного контроля. В результате, более

надёжным активом является золото в резервах национальных центральных банков.

. Экономическая защищённость

По степени экономической защищенности золото все еще занимает

господствующие позиции среди финансовых активов. Золото имеет гораздо большую

ликвидность, нежели другие «защитные» финансовые активы, так как оно может быть

продано в любое время без больших затрат.

. Доход

Центральные банки осуществляют управление портфелем золотых резервов,

предпочитая при этом менее рискованные операции с небольшим доходом. Большая

часть таких операций совершается через банки-маркетмейкеры на кредитном рынке

золота. Это в свою очередь приносит немалый доход.

. Страхование

Золотые резервы можно воспринимать как определенное страховое возмещение

в ситуации финансовых кризисов, войн, краха мировой валютной системы и

стихийных бедствий. Поскольку, исторически золото представляет собой

неопровержимый инструмент страхования от неблагоприятной политической и

макроэкономической ситуации.

. Доверие

Большинство людей и сегодня не утратили веру в то, что золото является

ценным финансовым активом. Центральные банки многих стран также воспринимают

золото как самый устойчивый актив. Обладание золотом способствует укреплению

уверенности населения в национальной валюте.

Помимо всего вышесказанного, традиционно золото применяется в

производстве ювелирных украшений.

Ежегодно в мире реализуется более 3 тысяч тонн золотых украшений.

Благородный металл применяется в разнообразных отраслях промышленности.

По данным Всемирного совета по золоту, в мире потребление золота ювелирной

областью постоянно составляет порядка 70 % общемирового спроса. В больших или

маленьких масштабах производство ювелирных изделий из золота имеется

практически во всех странах мира. При этом, самыми большими потребителями

золота для ювелирных целей являются Китай, Индия, страны Дальнего Востока, США,

страны Юго-Восточной Азии, Италия, Саудовская Аравия, Турция. Золото имеет

такие важные свойства, которые делают его практически незаменимым в современных

технологиях нового столетия.

Золото используется в электронной промышленности при производстве

новейших видов оружия, компьютеров, телевизионных приемников и пр. Этот металл

используется и при постройке космических кораблей.

Таким образом, специфический статус золота на современном этапе

объясняется тем, что благородный металл, как в развитых, так и в беднейших

странах является не просто товаром, а финансовым активом, который выполняет ряд

денежных функций. И, несмотря на постепенно растущее использование золота в

промышленности, его роль «истинной ценности» сохранится еще надолго.

На мой взгляд, основная роль золота заключается в том, что оно является

самым устойчивым финансовым активом в условиях нестабильности экономической

системы во всем мире. Золото всегда можно продать быстро и без существенных

потерь.

На этапе становления товарно-денежных отношений для выполнения роли денег

больше всего подошло золото, поскольку оно представляет собой благородный

металл и обладает большой сохранностью.

На сегодняшний день во всем мире золото демонетизировано, иными словами

оно не выполняет денежных функций. При международных расчетах золото не

используется. Однако золото все еще ценится как высоколиквидный товар, формируя

при этом составляющую финансовых резервов страны. Кроме того, золото способно

служить залогом при получении кредитов от иностранных государств или международных

организаций. В мире один за другим поменялись три следующие типа золотых

стандартов: золотомонетный, золотослитковый, золотодевизный.

В середине 70-х гг. золотые стандарты перестали существовать, поскольку

фактически начался процесс демонетизации золота и США прекратили операции по

обмену долларов на золото. Их заменил бумажноденежный стандарт.

Таким образом, специфический статус золота на современном этапе

объясняется тем, что благородный металл, как в развитых, так и в беднейших

странах является не просто товаром, а финансовым активом, который выполняет ряд

денежных функций. И, несмотря на постепенно растущее использование золота в

промышленности, его роль «истинной ценности» сохранится еще надолго.

На мой взгляд, основная роль золота заключается в том, что оно является

самым устойчивым финансовым активом в условиях нестабильности экономической

системы во всем мире. Золото всегда можно продать быстро и без существенных

потерь.

Глава 2. Современный рынок золота

.1 Специфика развития рынка золота

Юридический отказ от исполнения золотом своих основных денежных функций -

средства обращения и меры стоимости - привел к выходу золота из-под контроля

государственных властей. В результате чего, увеличилось влияние рыночных сил.

Либерализация мирового рынка золота продолжается. Разрешенная купля - продажа,

ввоз и вывоз золота за границу разрешены далеко не в каждой стране. (включая

Россию). Даже свободные рынки золота подвергаются подробной регламентации, не

сравнимой с другими товарами.

С увеличением свободы на рынке, более ярко начала проявляться негативная

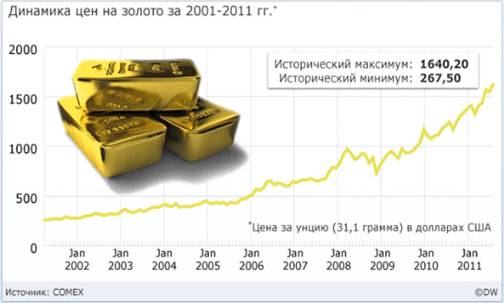

сторона ценообразования на рынке - сильные ценовые колебания. (рис. 2.1)

Рисунок 2.1 - Динамика цен на золото 2001-2011 гг.

Таким образом, в 2001 году исторический минимум цены на золото составил

267,2 $, в 2011 году эта цена достигла исторического максимума - 1640,20 $.

Так на протяжении 2002-2006 гг. наблюдался плавный рост цены на золото.

Уже в 2008 году цены на золото начали скачкообразный рост. Вероятно это объясняется

мировым экономическим кризисом 2008 года.

В современных условиях постоянно растет виртуальная область

производственных инструментов: опционы, фьючерсы и т.п. Они призваны поднять

ликвидность базового актива и хеджировать риски, кроме того они обратились в

мощную отдельную сферу извлечения прибыли. Оборот рынка реального золота с

центрами в Лондоне и Цюрихе составляет всего 1 - 2% от оборота рынка

«бумажного» золота с центрами в Чикаго и Нью-Йорке.

Так как доход в данном случае извлекается из разницы цен на базовый актив

в разное время, для его максимизации необходимо сильно раскачивать цену. Рынок

золота становится более спекулятивным по мере развития его виртуальной части.

Деловые круги всего мира начинают пересматривать свое отношение к золоту

воспринимая его как эффективное средство страхования от падения курсов

национальных валют и инфляции.

Характерной особенностью современного развития мирового рынка золота стал

сезонный характер колебания цен на металл. Так в середине зимы цены достигают

самого высокого уровня, в середине лета наблюдается падение цен.

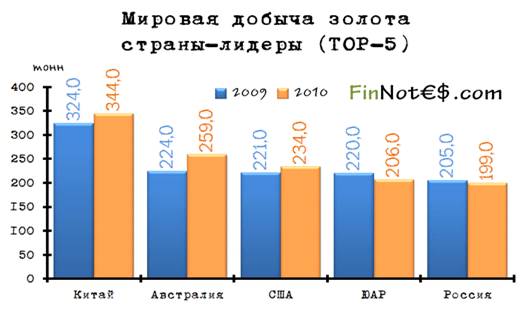

Многие развивающиеся страны увеличили в разы расходы на разведку

месторождений золота, например Африка, Латинская Америка и др. (рис. 2.2) Так,

экономисты банка Landesbank Baden-Württemberg прогнозируют, что уже в следующем

году цена на золото поднимется до 1750 долларов. Ведь спрос подогревают не

только частные инвесторы, но и хеджфонды, а также институциональные инвесторы.

Однако главными «скупщиками» остаются центробанки быстроразвивающихся

стран. Главный финансовый институт Мексики всего за три месяца скупил 93 тонны

золота. Свои золоторезервы пополняют Китай, Россия, Индия, Таиланд и другие

страны. К настоящему моменту в хранилищах всех центробанков находится 27 300

тонн.

Поэтому сегодня одни скупают золото. Другие же предостерегают от

увлечения «золотой лихорадкой». Сюзанне Штайнман (Susanne Steinmann), экономист

Berliner Quirin Bank, считает достаточно опасным инвестировать только в золото.

«Многие недооценивают риски», - говорит она. Впрочем, у вложений в золото есть

и обратная сторона медали: через несколько лет затраты на покупку слитков могут

окупиться с лихвой.

Рисунок 2.2 - Страны лидеры по добыче золота в 2009-2010 гг.

Таким образом, на основании рис. 2.2 можно сделать вывод о том, что

основным лидером по добыче нефти является Китай, кроме того наращивают темпы и

развивающиеся страны, такие как ЮАР. Это во многом объясняется дешевой рабочей

силой в подобных странах. Например, если в Америке себестоимость добычи доходит

до 300 долларов, то в странах Африки всего лишь до 100$. Россия в данном списке

стоит лишь на пятом месте.

В результате мировой рынок золота продолжает привлекать к себе внимание,

в период мирового экономического кризиса цены на золото тоже «взлетели». Одной

из особенностей мирового рынка золота является сезонность колебания цен на

него. Кроме того, стоит отметить, что в 2011 году цена золота достигла своего

исторического максимума.

2.2 Факторы, оказывающее влияние на мировой рынок золота

В условиях золотого монометаллизма цена золота была иррациональным

понятием, так как золотые деньги не нуждались в двойном денежном выражении.

Когда золотой стандарт был отменен, цена золота, выраженная в кредитных

деньгах, стала реальным понятием, поскольку с выходом золота из обращения оно

противостоит не товарной массе, а кредитным деньгам в операциях на рынке

золота.

Различают официальную и рыночную цены золота.

Формирование рыночной цены на золото представляет собой многофакторный

процесс, поскольку цена колеблется в зависимости от политических, экономических

и спекулятивных факторов. Иными словами, на формирование рыночной цены золота

оказывают влияние следующие факторы:

экономическая обстановка как внутри страны, так и в мире;

политическая обстановка;

объем промышленного потребления золота;

инфляция,

колебания основных мировых валют

колебания процентных ставок.

Кроме того, большое влияние на мировой рынок золота оказывает

психологический фактор. Примером тому может служить ситуация в 2009 году, когда

экономика более менее наладилась, однако золото продолжило повышать цены.

По видимому, одной из причин непрекращающегося роста стал как раз таки

психологический фактор.

Кроме того, на функционирование мировых рынков золота оказывает влияние

двоякий статус золота. Поскольку золото, являясь сырьевым товаром, одновременно

является финансовым активом и реальным резервным. Существуют следующие факторы,

которые оказывают значительное влияние на мировой рынок золота:

. Спрос и предложение

Одним из наиболее значимых обстоятельств колебания цен на рынке золота

является взаимодействие спроса и предложения.

Стоит отметить, что спрос и предложение на данном рынке распределены

очень неравномерно. Так основной спрос на золото сосредоточен в государствах

Индийского региона и Восточной Азии, США, Италии и Китае. Причем высокий спрос

на золото в Индии объясняется не экономическими и мировыми тенденциями, а

религиозными убеждениями и культурными традициями.

Спрос на золото составляет 2/3 от спроса на все ювелирные изделия, при

этом по спросу на золото, как ювелирное изделие, в мире лидирует США, а по

спросу на золото в натуральном выражении - Индия.

Основное предложение на рынке золота поступает от центральных банков

стран и от добывающих и перерабатывающих компаний.

Добыча золота осуществляется по всему миру. Причем золото добывают как

крупные предприятия, так и мелкие ремесленные компании. На сегодняшний день

среднегодовой объём мирового производства составляет около 2,5 тыс. тонн.

На спрос и предложение золота оказывают влияние следующие факторы:

динамика цен золота на мировом рынке;

экономический кризис или бум.

. Сезонность На колебания цен на мировом рынке золота существенной

влияние оказывает сезонность. Данный фактор проявляется в том, что цены

достигают самого высокого в течение года уровня в середине зимы , в середине

лета осуществляется снижение цен. Во многом это объясняется рождественскими

праздниками и распродажами, приходящимися на данный период.

. Государственные запасы золота.

Государственные запасы золота оказывают значительное влияние на колебания

на рынке золота, поскольку появление слухов о том, что какой-либо Центральный

банк намерен продать большую часть золотовалютных запасов может привести к

резкому скачку цен.

Стоит отметить, что по состоянию на 1 июля 2010 года запасы золота в

государственных резервах стран мира составляют 25 389 тонн. Причем, Россия в

данном списке занимает лишь восьмое место, первое место по объему золота в

международных резервах занимает США (8133 тонн), затем идет Германия (3406

тонн), на третьем месте - Италия (2451 тонн).

Стоит отметить, что каждая страна стремится поддержать свои запасы золота

на высоком уровне.

. Добыча золота

Как уже было сказано, в последнее время в структуре добычи золота

преобладают развивающиеся страны, это приводит к удешевлению себестоимости

добычи золота.

. Ослабление курса доллара

Поскольку цена на золото измеряется в долларах, то при ослаблении курса

доллара цена на золото увеличивается.

Таким образом, на формирование цен на мировом рынке золота оказывает

влияние большое количество факторов, которые стоит учитывать при

прогнозировании цен.

2.3 Перспективы развития мирового рынка золота

Для исследования основных перспектив развития мирового рынка золота

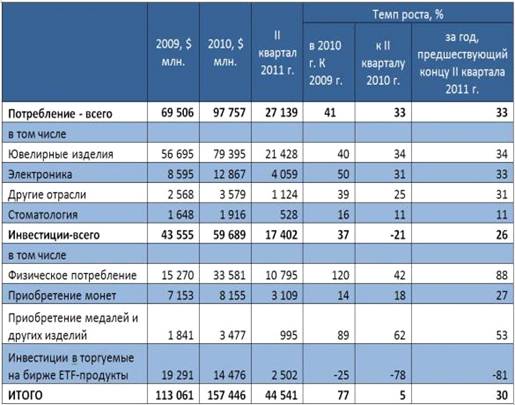

приведем структуру спроса на данный актив (рис.2.3)

Рисунок 2.3 - Динамика спроса на золото в 2009-2011 гг.

Таким образом, получается, что золото в основном применяется для

изготовления ювелирных изделий - около 50% от общего объема потребления, в

качестве объекта инвестиций золото занимает 38-39% всего объема.

Во втором квартале 2011 года объем инвестиций, которые связанны с

приобретением слитков, увеличился на 88%, что объясняется ростом котировок

фьючерсов на золото, а также бегством капитала с рынка ETF-продуктов.

Все более популярным становится покупка медалей и прочих изделий из

золота. Стабильный спрос на золото показывают электроника и другие отрасли,

устойчивым спросом пользуется продукция, которая применяется в стоматологии.

Применение золота в 2010 году увеличилось на 77%, однако во втором

квартале темп его роста немного снизился. Основными странами-потребителями

золота по традиции являются Индия (около 36% всего мирового спроса на ювелирные

изделия из золота за 2010 год), Китай (20,8%) и США (6,2%). Объем потребления

ювелирных изделий в России в прошлом году увеличился на 12% и составил 67,5

тонны.

Рассмотрим объемы золотых запасов в самых обеспеченных ими странах (табл.

2.4)

<javascript:void(0)>

<javascript:void(0)>

Рисунок

2.4 - Объемы золотых запасов по странам

В

результате самыми крупными в мире обладают США. В данном списке Россия смогла

улучшить свои показатели благодаря покупкам Центральным банком золота на

внутреннем рынке.

Стоит

отметить снижение запасов международного валютного фонда, Франции и Германии.

Оно объясняется необходимостью стабилизации в странах ЕС.

Как

уже упоминалось, основными странами, добывающими золото выступают Китай ( на

первом месте), Австралия и США. Величина добычи в данных странах потребляется

не сразу, а добавляется в резервы. Источниками предложения золота служат его

продажи со стороны Центральных банков, организаций-экспортеров, а также

операции, связанные с переливом капиталов.

Таким

образом, анализ динамики и структуры предложения и спроса позволяет сделать

вывод о том, что на сегодняшний день золото имеет устойчивый спрос, как со

стороны инвесторов, так и со стороны потребителей. В среднесрочной перспективе

перелив капиталов будет являться преобладающим фактором, который способен привести

к падению совокупного спроса на золото за счет снижения объема инвестиций.

Однако,

в долгосрочной перспективе стабилизация финансовых рынков и стабильный спрос в

области потребления приведут к восстановлению рынка золота. В данном случае

наиболее предпочтительным коридором колебаний рыночных котировок выглядит

диапазон $1500-1800.

На

мой взгляд, мировой рынок золота достаточно быстро восстановился после кризиса

и сейчас наращивает свои темпы развития. В перспективе мировой рынок золота

будет подвержен различным колебаниям, однако данные колебания будут

незначительными.

Но,

с другой стороны, не стабильная ситуация, происходящая на данный момент внутри

еврозоны может негативно отразится на динамике цен на золото. В результате

мировой рынок золота продолжает привлекать к себе внимание, в период мирового

экономического кризиса цены на золото тоже «взлетели». Одной из особенностей

мирового рынка золота является сезонность колебания цен на него. Кроме того,

стоит отметить, что в 2011 году цена золота достигла своего исторического

максимума. На процесс формирования цен на мировом рынке золота оказывает

влияние большое количество факторов, которые стоит учитывать при

прогнозировании цен.

На

мой взгляд, мировой рынок золота достаточно быстро восстановился после кризиса

и сейчас наращивает свои темпы развития. В перспективе мировой рынок золота

будет подвержен различным колебаниям, однако данные колебания будут

незначительными. Но, с другой стороны, не стабильная ситуация, происходящая на

данный момент внутри еврозоны может негативно отразится на динамике цен на

золото.

Глава 3. Российский рынок золота

.1 Особенности российского рынка золота

Российский рынок золота представляет собой закрытый рынок с ограниченным

обращением и привилегированным положением государства в качестве ключевого

покупателя.

Структура российского рынка золота представлена на рис.3.1

<#"719929.files/image008.gif">

<#"719929.files/image008.gif">

Рисунок

3.2 - Объемы добычи золота в России по регионам

Активизация мирового рынка золота привела к увеличению финансирования

геологоразведочных работ и формированию проектов создания новых рудников.

В России наметился резкий рост заинтересованности финансистов и

бизнесменов к золотодобывающей отрасли, поскольку золотодобыча стала

инвестиционно привлекательной.

Однако, недостаточное финансирование геолого-разведческих работ тормозит

развитие данной сферы.

За последнее десятилетие не было открыто ни одного нового месторождения,

сейчас в России разрабатываются месторождения обнаруженные еще 10-15 лет назад.

Кроме того, технический уровень золотопромышленности России значительно

уступает западным стандартам.

Все это тормозит процесс пополнения золотого запаса страны и приводит к

тому, что Россия находится на пятом месте по объемам добычи золота (см.

рис.2.2)

Помимо всего вышесказанного, российские предприятия сильно ограничены в

возможности проведения операций с золотом, как для извлечения высокого

инвестиционного дохода, так и для управления рисками в своей производственной

деятельности.

Все это может привести к еще большим затруднениям пр пополнении золотого

запаса страны.

3.2 Перспективы развития российского рынка золота

Российский рынок золота в последние 5 лет развивается с мировыми

тенденциями - наблюдается рост цен и спроса(рис.3.3). Однако в 2010 году

наметился небольшой спад в добыче золота.

|

Регионы (по алфавиту)

|

Добыча золота по годам (тонны)

|

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

2008

|

2009

|

2010

|

|

Амурская область

|

12,9

|

12,7

|

13,1

|

14,2

|

14,7

|

14,5

|

14,7

|

18,7

|

21,9

|

19,8

|

|

Бурятия (респ.)

|

7,7

|

8,0

|

8,1

|

8,2

|

7,6

|

6,9

|

6,8

|

6,2

|

6,6

|

6,0

|

|

Забайкальский край

|

5,5

|

5,5

|

6,2

|

6,4

|

6,4

|

6,4

|

6,3

|

5,7

|

5,5

|

5,5

|

|

Иркутская область

|

15,8

|

16,3

|

16,6

|

15,6

|

15,2

|

14,5

|

14,9

|

14,6

|

15,0

|

16,0

|

|

Камчатский край

|

0,2

|

0,2

|

0,4

|

0,3

|

0,2

|

1,4

|

2,1

|

1,5

|

2,3

|

2,2

|

|

Красноярский край

|

29,3

|

30,0

|

30,4

|

28,8

|

31,5

|

32,0

|

33,5

|

33,8

|

36,0

|

|

Магаданская область

|

30,6

|

33,1

|

26,3

|

23,0

|

22,7

|

17,3

|

14,9

|

13,9

|

13,7

|

15,4

|

|

Саха (Якутия респ.)

|

16,6

|

17,5

|

20,3

|

20,2

|

18,8

|

19,9

|

18,9

|

18,9

|

18,6

|

18,6

|

|

Свердловская область

|

6,0

|

7,7

|

5,5

|

5,7

|

5,6

|

6,5

|

6,4

|

6,7

|

7,3

|

7,3

|

|

Тыва (респ.)

|

1,1

|

1,1

|

1,2

|

1,6

|

1,8

|

1,8

|

1,7

|

1,4

|

1,2

|

1,4

|

|

Хабаровский край

|

13,5

|

15,3

|

17,7

|

20,9

|

18,2

|

15,7

|

14,8

|

16,2

|

14,7

|

15,2

|

|

Хакасия (респ.)

|

1,7

|

1,7

|

1,9

|

1,8

|

1,8

|

1,4

|

0,7

|

0,7

|

1,2

|

|

Челябинская область

|

2,3

|

3,1

|

3,7

|

3,8

|

3,3

|

3,2

|

3,5

|

3,7

|

3,9

|

3,7

|

|

Чукотский авт. округ

|

6,4

|

4,8

|

4,8

|

4,3

|

4,7

|

4,8

|

4,4

|

20,1

|

31,2

|

25,0

|

|

Другие регионы РФ

|

2,3

|

2,2

|

2,2

|

2,3

|

2,3

|

1,6

|

2,0

|

1,9

|

2,0

|

1,9

|

|

ВСЕГО ДОБЫЧА

|

141,4

|

158,6

|

158,1

|

158,9

|

152,1

|

147,6

|

144,8

|

163,9

|

178,3

|

175,2

|

На сегодняшний день Россия имеет неплохие перспектив для развития рынка

золота. Однако, расширение доли участия России на мировом рынке золота возможно

в только при выполнении следующих условий:

увеличение масштабов операций с золотом российских коммерческих банков;

-выход самых крупных производителей золота на мировой рынок;

формирование совместных программ для банков и производителей с целью

создания долгосрочных поставок золота;

совершенствование нормативно-правовой базы данного вопроса;

увеличение финансирования разработок месторождений золота.

Однако, несмотря на трудное положение рынка золота в России стоит

отметить, что Россия занимает второе место в мире после ЮАР по запасам золота,

по фактическому объему добычи - пока лишь пятое. За последние десять лет добыча

золота увеличилась вдвое.

В результате, Россия является достаточно привлекательной как с точки

зрения прихода иностранных производителей золота, стремящихся к увеличению

объемов добычи, так и для инвестиций в золотодобывающие компании.

Перспективы увеличения инвестиционного спроса на золото со стороны

государственных институтов и частных инвесторов с целью сохранения состояний и

диверсификации рисков от волатильности на валютных и финансовых рынках дают

основания полагать, что российский рынок золота в целом остается важнейшей

частью мирового и обладает огромным потенциалом роста.

Об это свидетельствует увеличение спроса в стране на золотые украшения.

По прогнозам специалистов на фоне высоких мировых цен возрастет спрос на

нерентабельные месторождения, т.е. месторождении с низкими содержаниями и

неразвитой инфраструктурой.

В России предполагается активное геологическое изучение перспективных

территорий, а также выход на зарубежные рынки с целью оказания геологоразведочных

услуг в рамках межправительственных соглашений. Стоит отметить, что специалисты

прогнозируют России в среднесрочной перспективе выход на четвертое место среди

лидеров по добыче золота. Кроме того, в настоящее время рассматривается вопрос

предоставления кредитов недропользователям.

В результате, рост добычи золота в России стал возможен благодаря

коренным месторождениям, преимущественно за счет месторождения «Купол» на

Чукотке. В 2011 году рынок золота в России планирует получить 210 тонн золота.

Однако, рынок золота в России имеет одну существенную проблему, которая мешает

ему полноценно развиваться.

Данная проблема заключается в кредитовании (авансировании)

недропользователей, которым в следствие сезонной работы ежегодно необходимы

существенные материально-технические и гуманитарные ресурсы. В 2011 году Гохран

дал кредит на поставку пяти тонн золота, в 2012 году планируется

проавансировать порядка 10 тонн. В последствие планируется увеличить

кредитование.

Однако, банки предлагают не подходящие условия кредитования или вовсе

отказываются давать кредиты небольшим артелям.

Правительством было принято решение осуществлять кредитование и закупку

золота посредством аффинажных заводов. В результате, данные заводы совместно с

коммерческими банками обеспечат финансирование золотодобытчиков еще до того,

как бюджетные средства будут выделены Гохрану. В результате, российский рынок

золота имеет достаточно хорошие перспективы. В частности, Россия в

среднесрочной перспективе способна выйти на четвертое место по мировой добыче

золота.

Однако, на мой взгляд для достижения намеченных целей руководству страны

следует предпринять ряд мер по развитию рынка золота в России.

Таким образом, российский рынок золота находится в «замороженном»

состоянии и практически не развивается, это подтверждает отсутствие новых

открытых месторождений. Все это может привести к еще большим затруднениям при

пополнении золотого запаса страны. Несмотря на это, российский рынок золота

имеет достаточно хорошие перспективы. В частности, Россия в среднесрочной

перспективе способна выйти на четвертое место по мировой добыче золота. Однако,

на мой взгляд для достижения намеченных целей руководству страны следует

предпринять ряд мер по развитию рынка золота в России.

Заключение

На этапе становления товарно-денежных отношений для выполнения роли денег

больше всего подошло золото, поскольку оно представляет собой благородный

металл и обладает большой сохранностью.

На сегодняшний день во всем мире золото демонетизировано, иными словами

оно не выполняет денежных функций. При международных расчетах золото не

используется. Однако золото все еще ценится как высоколиквидный товар, формируя

при этом составляющую финансовых резервов страны. Кроме того, золото способно

служить залогом при получении кредитов от иностранных государств или

международных организаций.

В мире один за другим поменялись три следующие типа золотых стандартов:

золотомонетный, золотослитковый, золотодевизный.

В середине 70-х гг. золотые стандарты перестали существовать, поскольку

фактически начался процесс демонетизации золота и США прекратили операции по

обмену долларов на золото. Их заменил бумажноденежный стандарт.

Таким образом, специфический статус золота на современном этапе

объясняется тем, что благородный металл, как в развитых, так и в беднейших

странах является не просто товаром, а финансовым активом, который выполняет ряд

денежных функций. И, несмотря на постепенно растущее использование золота в

промышленности, его роль «истинной ценности» сохранится еще надолго.

В результате мировой рынок золота продолжает привлекать к себе внимание,

в период мирового экономического кризиса цены на золото тоже «взлетели». Одной

из особенностей мирового рынка золота является сезонность колебания цен на

него.

Кроме того, стоит отметить, что в 2011 году цена золота достигла своего

исторического максимума.

На процесс формирования цен на мировом рынке золота оказывает влияние

большое количество факторов, которые стоит учитывать при прогнозировании цен.

На мой взгляд, мировой рынок золота достаточно быстро восстановился после

кризиса и сейчас наращивает свои темпы развития. В перспективе мировой рынок

золота будет подвержен различным колебаниям, однако данные колебания будут

незначительными.

Но, с другой стороны, не стабильная ситуация, происходящая на данный

момент внутри еврозоны может негативно отразится на динамике цен на золото.

Таким образом, российский рынок золота находится в «замороженном»

состоянии и практически не развивается, это подтверждает отсутствие новых

открытых месторождений. Все это может привести к еще большим затруднениям при

пополнении золотого запаса страны.

Несмотря на это, российский рынок золота имеет достаточно хорошие

перспективы. В частности, Россия в среднесрочной перспективе способна выйти на

четвертое место по мировой добыче золота.

Однако, на мой взгляд для достижения намеченных целей руководству страны

следует предпринять ряд мер по развитию рынка золота в России.

Список использованной литературы

1. Архипов

В.Я. Мировой рынок золота и его перспективы.- М.: Финансы. - 2007. - 69-71с.;

. Алмазова

О.Л., Дубоносов Л.А. Золото и валюта: прошлое и настоящее.- Москва: Финансы и

статистика, 2008.- 138с.;

. Аникин

А.В. Золото: международный экономический аспект. - 2-е изд., перераб. и доп. -

М.: Междунар. Отношения, 2008. 323с.;

. Бажанов

С.В., Бурцев С.В., Букато В.И., Лапидус М.Х., Львов Ю.И., Мещеряков Г.Ю.,

Никитин В.П., Хохлов А.С. Современный рынок золота.- М.: Финансы и статистика,

2009.- 46с., 69с., 274с.;

. Борисов

Е.Ф., Петров А.А., Стерликов Ф.Ф. Экономика:. - 2-е изд. - М.: Финансы и статистика,

2008. - 291с.;

. Булатова

А.С. Мировая экономика. - М.: Юристъ, 2008. - 210-212с.;

. Гурко

С.П., Целехович Е.П., Примаченок Г.А. и др. Мировая экономика: Учеб. Пособие/

Под ред Корольчука А.К., Гурко С.П. - Мн.: ИП «Экоперспектива», 2007. - 324 с.;

. Елова

М.В., Муравьева Е.К., Панферова С.М. и др. Мировая экономика: введение во

внешнеэкономическую деятельность: Учебное пособие для вузов/ Под ред.

А.К.Шуркалина, Н.С. Цыпиной. - М.: Логос, 2009.

. Коринф

Россия на мировых рынках М.: №17, 2007.- 502.;

. Красавина

Л.Н., Смыслов Д.В., Былиняк С.А., Валовая Т.Д. и др. Международные

валютно-кредитные и финансовые отношения.- М.: Финансы и статистика, 2008.-

352с.;

. Райзберг

Б.А. Введение в экономику. - М.: Просвещение, 2010. - с.289;

. Томас

Д. Воротилы финансового мира. - М.: Прогресс, 2008. - 213с.;

. Хазиев

В. Мировой рынок золота в 2008 году. - М.: Просвещение, 2009. - 27с.

. Харуко

Ф. Мировое золото // Междунар. жизнь. - 2007. - N 8. - 97с.

15. Центральный

банк РФ: www.cbr.ru

. Министерство

финансов РФ: www.minfin.ru

. Государственный

комитет РФ по статистике: www.gks.ru

. Ассоциация

российских банков: www.arb.ru

. Центр

макроэкономического анализа и краткосрочного прогнозирования (ЦМАКП): www.forecast.ru

. Аналитическое

агентство РосБизнесКонсалтинг: www.rbc.ru

. Аналитическое

агентство AK&M: www.akm.ru

. Информационное

агентство Финмаркет: www.finmarket.ru

. Агентство

экономической информации Прайм-ТАСС: www.prime-tass.ru

. Информационная

группа FINAM: www.finam.ru