Управление оборотными активами на предприятии

1. Теоретические основы

управления оборотными активами предприятия

1.1 Понятие,

классификация, состав и структура оборотных средств

В процессе создания готового

продукта наряду с основными средствами производства участвуют предметы труда,

которые в отличие от основных средств потребляются полностью и в полном объеме

отражаются в стоимости конечного продукта, изменяя при этом свою

натурально-вещественную форму или (в зависимости от отрасли производства)

физико-химические свойства. В связи с тем, что они расходуются в каждом

постоянно возобновляемом производственном цикле, то есть участвующие в обороте

средств предприятия, их называют оборотными средствами, или оборотными

активами, предприятия.

Оборотные средства предприятия - это

совокупность денежных и материальных средств, авансированных в средства

производства, однократно участвующих в производственном процессе и полностью

переносящих свою стоимость на готовый продукт.

Оборотными

средствами (текущими активами) являются активы, которые могут быть в течение

одного производственного цикла либо одного года превращены в денежные средства

- такое определение дает академик Поляк Г.Б.

Чистый оборотный капитал

определяется как разность между текущими активами (оборотными средствами) и

текущими обязательствами (кредиторской задолженностью) и показывает, в каком

размере текущие активы покрываются долгосрочными источниками средств (Рис.

1.1). Аналог этого показателя в отечественной практике - величина собственных

оборотных средств.

Оборотные средства могут быть

охарактеризованы с различных позиций, однако основными характеристиками

являются их ликвидность, объем и структура.

Рисунок 1.1 - Логика взаимосвязи

между активами и источниками их покрытия

Оборотные средства (оборотные активы)

обеспечивают непрерывность и ритмичность всех процессов, протекающих на

предприятии: снабжения, производства, сбыта финансирования. В России в

оборотных средствах сосредоточенно до 40% всех ресурсов предприятий. Оборотные

средства предприятия постоянно находятся в движении, совершая кругооборот.

Кругооборот начинается с оплаты денежными средствами необходимых предприятию

материальных ресурсов, а заканчивается возвратом всех затрат на всем пути

движения средств в виде выручки от реализации готовой продукции. Затем цикл

повторяется. Таким образом, в процессе кругооборота оборотные средства

последовательно проходят следующие стадии:

1) денежная - на этой стадии

денежные средства финансируются в необходимые предметы труда;

2) производственная - на этой

стадии происходит качественное изменение предметов труда в готовую продукцию,

то есть осуществляется непосредственно процесс производства;

) товарная - стадия

нахождения оборотных средств в предметах труда и готовой продукции.

Оборотные средства в процессе движения

одновременно находятся на всех стадиях и во всех формах. При этом достигается

непрерывный и ритмичный процесс производства на предприятии.

Циркуляционная природа текущих

активов имеет ключевое значение в управлении оборотным капиталом. Текущие

активы различаются по степени ликвидности, то есть по их способности

трансформироваться в денежные средства, обладающие абсолютной ликвидностью.

Денежные эквиваленты наиболее близки по степени ликвидности к денежным

средствам. Ликвидность дебиторской задолженности уже может ощутимо варьировать.

Наименее ликвидны материально-производственные запасы; из них готовая продукция

более ликвидна, чем сырье и материалы.

Что касается объема и структуры

оборотных средств, то они в значительной степени определяются отраслевой принадлежностью.

Так, предприятия сферы обращения имеют высокий удельный вес товарных запасов, у

финансовых корпораций обычно наблюдается значительная сумма денежных средств и

их эквивалентов. Прямой связи между оборотными средствами и кредиторской задолженностью

нет, однако считается, что у нормально функционирующего предприятия текущие

активы должны превышать текущие обязательства.

В практике планирования, учета и

анализа оборотный капитал группируется по следующим признакам:

1) в зависимости от функциональной

роли в процессе производства - оборотные производственные фонды (средства) и

фонды обращения;

2) в зависимости от практики

контроля, планирования и управления - нормируемые оборотные средства и

ненормируемые оборотные средства;

) в зависимости от источников

формирования оборотного капитала - собственный оборотный капитал и заемный

оборотный капитал;

) в зависимости от

ликвидности (скорости превращения в денежные средства) - абсолютно ликвидные

средства, быстро реализуемые оборотные средства, медленно реализуемые оборотные

средства;

) в зависимости от степени

риска вложения капитала - оборотный капитал с минимальным риском вложений,

оборотный капитал с малым риском вложений, оборотный капитал со средним риском

вложений, оборотный капитал с высоким риском вложений;

) в зависимости от стандартов

учета и отражения в балансе предприятия - оборотные средства в запасах,

дебиторская задолженность, краткосрочные финансовые вложения, денежные

средства, прочие оборотные активы;

) в зависимости от

материально-вещественного содержания - предметы труда, готовая продукция и

товары, денежные средства и средства в расчетах.

Величина оборотных средств

определяется не только потребностями производственного процесса, но и

случайными факторами. Поэтому принято подразделять оборотный капитал на

постоянный и переменный (Рис. 1.2).

В теории финансового менеджмента

существуют две основные трактовки понятия «постоянный оборотный капитал».

Согласно первой трактовке постоянный оборотный капитал (или системная часть

текущих активов) представляет собой ту часть денежных средств, дебиторской

задолженности и производственных запасов, потребность в которых относительно

постоянна в течение всего операционного цикла. Это усредненная, например, по

временному параметру, величина текущих активов, находящихся в постоянном

ведении предприятия. Согласно второй трактовке постоянный оборотный капитал

может быть определен как минимум текущих активов, необходимый для осуществления

производственной деятельности. Этот подход означает, что предприятию для

осуществления своей деятельности необходим некоторый минимум оборотных средств,

например постоянный остаток денежных средств на расчетном счете, некоторый

аналог резервного капитала. В дальнейшем изложении материала мы будем

придерживаться второй трактовки.

Рисунок 1.2 - Компоненты

динамического ряда активов предприятия

Категория переменного оборотного

капитала (или варьирующей части текущих активов) отражает дополнительные

текущие активы, необходимые в пиковые периоды или в качестве страхового запаса.

Например, потребность в дополнительных производственно-материальных запасах

может быть связана с поддержкой высокого уровня продаж во время сезонной

реализации. В то же время по мере реализации возрастает дебиторская задолженность.

Добавочные денежные средства необходимы для оплаты поставок сырья и материалов,

а также трудовой деятельности, предшествующих периоду высокой деловой

активности.

Деление оборотных средств на

оборотные производственные фонды и фонды обращения обусловлено наличием двух

сфер кругооборота средств - сферы производства и сферы обращения. Экономическое

содержание оборотных производственных фондов воплощено в предметах труда,

которые, обслуживания производственный процесс, то есть являясь объектом приложения

средств труда и рабочей силы, трансформируются в готовый продукт, полностью

перенося на него свою стоимость. Экономическое содержание фондов обращения

воплощено в готовой продукции, денежных средствах и средствах в расчетах,

обслуживающих процесс обращения общественного продукта.

Наличие собственных и заемных

средств в обороте предприятия объясняется особенностями финансирования

производственного процесса. Постоянная минимальная сумма средств для

финансирования потребностей производства должна обеспечиваться собственными

оборотными средствами. Собственные средства предприятия - это, прежде всего,

уставный капитал и прибыль, остающаяся в распоряжении предприятия после уплаты

всех налогов. Временная потребность в средствах, связанная с объективными и субъективными

причинами, покрывается за счет заемных средств. Наиболее типичными причинами

недостатка собственных оборотных средств являются просроченная дебиторская

задолженность, увеличение периода производственного цикла, расширение

производства, увеличение товарных запасов, увеличение стоимости предметов труда

и так далее. К заемным средствам относятся кредиты банков, кредиторская

задолженность и прочие пассивы.

Финансирование части оборотных

средств за счет заемных средств считается совершенно нормальной операцией. Все

предприятия в той или иной мере привлекают заемные средства для финансирования

кругооборота оборотных средств. Более того, каждое предприятие имеет так

называемые устойчивые пассивы - не снижаемый, постоянный остаток кредиторской

задолженности, состоящей из задолженности по заработной плате, перед бюджетом,

по отчислениям в социальные фонды и так далее. Проблема привлечения заемных

средств - это соблюдение пропорций в структуре финансирования оборотных

средств. Соотношение между суммами собственных и заемных средств характеризует

финансовую устойчивость предприятия. Считается, что чем больше доля собственных

средств, тем оно более финансово устойчиво. В общемировой практике принято, что

предприятие теряет свою финансовую устойчивость (независимость), если менее 10%

от всей суммы оборотных средств финансируется за счет собственных средств.

Экономической основой деления оборотных средств на нормируемые и ненормируемые

является необходимость их планирования для обеспечения бесперебойной работы предприятия.

Планирование оборотных средств происходит путем нормирования их одной части и

не нормирования другой. Целью установления плановых нормативов на отдельные

статьи оборотных средств является обеспечение непрерывной, ритмичной работы

предприятия с минимальными запасами товарно-материальных ценностей.

Под составом оборотных средств

понимается совокупность элементов (статей), образующих оборотные средства. Под

структурой оборотных средств понимается соотношение между их статьями. Как уже

отмечалось, оборотные средства делятся на оборотные производственные фонды и

фонды обращения. В состав оборотных производственных фондов входят:

ü производственные

запасы - предметы труда, поступившие на предприятие для последующей обработки

или обеспечения производственного процесса (запасы сырья, материалов,

комплектующих изделий, топлива, малоценных и быстроизнашивающихся предметов,

тары и так далее);

ü незавершенное

производство - предметы труда, вступившие в производственный процесс и

находящиеся на рабочих местах и между ними (заготовки, полуфабрикаты, детали,

агрегаты, изделия, не прошедшие все стадии обработки);

ü расходы будущих

периодов - стоимостная оценка расходов на подготовку и освоение новых видов

продукции, производимых в данный период, но подлежащих оплате в будущем.

В состав фондов обращения

включаются:

ü готовая продукция,

товары для перепродажи и товары отгруженные - предметы труда, прошедшие все

стадии обработки и готовые для реализации, то есть продукты труда;

ü дебиторская

задолженность - долги предприятию со стороны юридических, физических лиц и

государства. В составе дебиторской задолженности выделяют задолженность

покупателей и заказчиков, векселя к получению, задолженность дочерних и

зависимых обществ, задолженность учредителей по взносам в уставный капитал,

выданные авансы;

ü денежные средства.

В балансе предприятия оборотные

средства отражаются во втором разделе актива баланса «Оборотные активы»

1.2 Роль оборотных

средств в обеспечении финансами предприятия

Целевой установкой политики

управления оборотным капиталом является определение объема и структуры текущих

активов, источников их покрытия и соотношения между ними, достаточного для

обеспечения долгосрочной производственной и эффективной финансовой деятельности

предприятия. Взаимосвязь данных факторов и результатных показателей достаточно

очевидна. Хроническое неисполнение обязательств перед кредиторами может

привести к разрыву экономических связей со всеми вытекающими отсюда

последствиями.

Сформулированная целевая установка

имеет стратегический характер; не менее важным является поддержание оборотных

средств в размере, оптимизирующем управление текущей деятельностью. С позиции

повседневной деятельности важнейшей финансово-хозяйственной характеристикой

предприятия является его ликвидность, то есть способность вовремя гасить

краткосрочную кредиторскую задолженность. Для любого предприятия достаточный

уровень ликвидности является одной из важнейших характеристик стабильности

хозяйственной деятельности. Потеря ликвидности чревата не только дополнительными

издержками, но и периодическими остановками производственного процесса. На

рисунке 1.3 показан риск ликвидности при высоком и низком уровнях чистого

оборотного капитала.

Рисунок 1.3 - Взаимосвязь риска и

уровня оборотного капитала

Если денежные средства, дебиторская

задолженность и производственно-материальные запасы поддерживаются на

относительно низких уровнях, то вероятность неплатежеспособности или нехватки

средств для осуществления рентабельной деятельности велика. На графике видно,

что с ростом величины чистого оборотного капитала риск ликвидности уменьшается.

Безусловно, взаимосвязь имеет более сложный вид, поскольку не все текущие

активы в равной степени положительно влияют на уровень ликвидности. Тем не

менее, можно сформулировать простейший вариант управления оборотными

средствами, сводящий к минимуму риск потери ликвидности: чем больше превышение

текущих активов над текущими обязательствами, тем меньше степень риска; таким

образом, нужно стремиться к наращиванию чистого оборотного капитала.

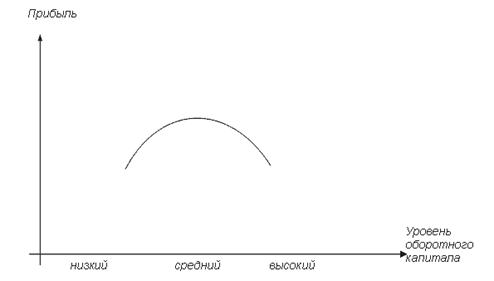

Совершенно иной вид имеет

зависимость между прибылью и уровнем оборотного капитала (Рис. 1.4).

Рисунок 1.4 - Взаимосвязь прибыли и

уровня оборотного капитала

При низком уровне оборотного

капитала производственная деятельность не поддерживается должным образом,

отсюда - возможная потеря ликвидности, периодические сбои в работе и низкая

прибыль. При некотором оптимальном уровне оборотного капитала прибыль

становится максимальной. Дальнейшее повышение величины оборотных средств

приведет к тому, что предприятие будет иметь в распоряжении временно свободные,

бездействующие текущие активы, а также излишние издержки финансирования, что

повлечет снижение прибыли. В связи с этим сформулированный выше вариант

управления оборотными средствами, связанный со снижением риска ликвидности, не

совсем верен.

Таким образом, политика управления

оборотным капиталом должна обеспечить поиск компромисса между риском потери

ликвидности и эффективностью работы. Это сводится к решению двух важных задач:

1) обеспечение

платежеспособности, такое условие отсутствует, если предприятие не в состоянии

оплачивать счета, выполнять обязательства и, возможно, объявит о банкротстве.

Предприятие, не имеющее достаточного уровня оборотного капитала, может

столкнуться с риском неплатежеспособности;

2) обеспечение приемлемого

объема, структуры и рентабельности активов. Известно, что различные уровни

разных текущих активов по-разному воздействуют на прибыль. Например, высокий

уровень производственно-материальных запасов потребует соответственно

значительных текущих расходов, в то время как широкий ассортимент готовой

продукции в дальнейшем может способствовать повышению объемов реализации и

увеличению доходов. Каждое решение, связанное с определением уровня денежных

средств, дебиторской задолженности и производственных запасов, должно быть

рассмотрено как с позиции рентабельности данного вида активов, так и с позиции

оптимальной структуры оборотных средств.

В теории финансового менеджмента

разработаны различные критерии эффективного управления оборотным капиталом и

источниками его формирования.

Разработанные в теории финансового

управления модели финансирования оборотного капитала, с одной стороны, исходят

из того, что политика управления им должна обеспечить поиск компромисса между

риском потери ликвидности и эффективностью работы, с другой стороны, при

подборе источников финансирования принимается решение, учитывающее срок их

привлечения и издержки за использование.

Бригхем Ю. описал следующие три

варианта политики формирования оборотного капитала предприятия:

ü - «осторожная», при

которой имеет место относительно большой уровень запасов, дебиторской

задолженности и денежных средств. Она связана с минимальным уровнем риска и прибыли;

ü -

«ограничительная», при которой уровень оборотного капитала сведен к минимуму.

Она способна принести наибольшую прибыль, но и наиболее рискованна;

ü - «умеренная» -

средний вариант.

Поляк Г.Б. в своих работах

рассматривает политику комплексного оперативного управления текущими активами и

текущими пассивами, которая сочетает политику управления текущими активами с

политикой управления текущими пассивами. Ее суть состоит, с одной стороны, в

определении достаточного уровня и рациональной структуры текущих активов, с

другой - в определении величины и структуры источников финансирования текущих

пассивов.

Под управлением

текущими активами понимается определение их размера, состава и структуры.

Стратегия

финансирования текущих активов определяется в зависимости от того, какое

решение примет финансовый менеджер в отношении источников покрытия временных

потребностей, то есть покрытия переменной части оборотных средств.

В финансовом

менеджменте различаются четыре модели управления оборотными средствами:

1. Идеальная

модель управления текущими активами и пассивами.

Рассмотрим ее признаки:

1.1. Текущие активы полностью

покрываются краткосрочными обязательствами;

1.2. Текущие пассивы по величине

совпадают с текущими активами.

2. Агрессивная модель

управления текущими активами и пассивами.

При ней доля оборотных средств

значительно выше доли основных и, соответственно, длительный период их

оборачиваемости. Предприятие имеет большие запасы сырья, материалов, готовой

продукции, существенную дебиторскую задолженность. Относительно высокая доля

краткосрочного кредита в составе всех пассивов. За счет краткосрочного кредита

финансируется не только переменная часть текущих активов (временная потребность

в оборотных средствах), но и часть постоянных текущих активов. Очевидно, чем

больше доля краткосрочного кредита, тем агрессивнее финансовая политика. При

управлении оборотными средствами по агрессивной модели растут затраты

предприятия на уплату процентов за кредит, что снижает экономическую

рентабельность и создает риск потери ликвидности.

Удельный вес

текущих активов относительно низок. Небольшой период оборачиваемости активов.

Соответственно доля краткосрочного финансирования в общей величине всех

пассивов предприятия невелика. За счет краткосрочного кредита покрывается лишь

часть переменных текущих активов предприятия. Вся остальная потребность в

оборотных средствах покрывается за счет постоянных пассивов. Такую политику

финансовый менеджер выбирает при условии глубокой проработки объема продаж,

четкой организации взаиморасчетов, налаженных связей с поставщиками сырья и

материалов. Консервативная политика способствует росту рентабельности активов.

Вместе с тем она содержит элементы риска в случае возникновения непредвиденных

ситуаций в расчетах или при реализации продукции.

4. Умеренная модель управления

текущими активами и пассивами.

Рассмотрим ее признаки:

.1. Текущие активы составляют

половину всех активов предприятия;

.2. Усредненный период

оборачиваемости оборотных средств;

.3. Относительно усредненный уровень

краткосрочного кредита в составе пассивов.

Умеренная финансовая политика

управления оборотными средствами представляет собой компромисс между

агрессивной и консервативной моделью. В этом случае все параметры

(экономическая рентабельность, оборачиваемость, ликвидность) усреднены.

Таким образом, трактовка политик

формирования оборотного капитала предприятия западными и отечественными

авторами близки по своей сути, поэтому нет необходимости делать акцент на

различиях в этих подходах.

2. Экономическое состояние организации и анализ хозяйственной

деятельности ООО «ПО СпецСтройПроект»

2.1 Краткая

организационно-экономическая характеристика предприятия

ООО «ПО СпецСтройПроект» является

динамично развивающейся компанией, ООО «ПО СпецСтройПроект» работает на рынке

систем комплексной безопасности промышленных объектов на протяжении пяти лет. В

деятельности компании можно выделить несколько основных направлений:

ü Системный аудит

состояния безопасности объектов.

ü Проектирование

систем комплексной безопасности.

ü Разработка программ

и технических решений внедрения систем безопасности.

ü Подбор,

тестирование и поставка технических средств безопасности.

ü Технический монтаж

и пуско-наладка систем безопасности.

ü Гарантийное и

сервисное обслуживание установленных систем.

ü Консалтинговая

поддержка.

Специализация компании в разработке

и установке систем комплексной безопасности на крупных промышленных

предприятиях и объектах стратегического значения обязывает учитывать, что

подобным объектам требуется детальный анализ всех внутренних и внешних угроз,

создание условий максимальной защиты от любых рисков, грамотное

структурирование комплекса технических и административных мер.

Специалисты компании имеют большой

опыт внедрения на промышленных и стратегически значимых объектах следующих

систем: система внутриобъектной охранной безопасности, система периметральной

охраны, телевизионная система охранного наблюдения, система контроля и

управления доступом на объект, система пожарной безопасности и автоматического

пожаротушения, система информационной безопасности, система учета и контроля за

оборотом материальных ресурсов, система инженерно-технических средств

безопасности, система антитеррористической безопасности, система служебной

радиосвязи и других систем. Все указанные системы безопасности интегрируются в

единый управляемый комплекс, позволяющий вести постоянный и эффективный

контроль режима безопасности на промышленном предприятии или стратегически

важном объекте.

Производство работ ведется на

высоком техническом уровне с применением современных технологий, это

обеспечивает высокое качество создаваемых систем и полное соответствие

российским нормативам промышленной безопасности. Использование современного

отечественного и импортного оборудования повышенной надежности позволяет

гарантировать безотказную работу систем в процессе эксплуатации. ООО «ПО

СпецСтройПроект» предоставляет своим заказчикам гарантию на смонтированные

системы до трех лет. В комплекс услуг входит поставка любого необходимого для

монтажа сертифицированного отечественного или зарубежного оборудования.

Компания имеет положительную

практику участия в подрядных (конкурсных) торгах, опыт осуществления функций

генерального подрядчика при решении задач внедрения систем комплексной

безопасности на крупных производственных объектах. При решении задач создания

комплексных систем безопасности за пределами региона, а так же в условиях

круглосуточной работы, ООО «ПО СпецСтройПроект» успешно применяет вахтовый

метод ведения работ. Подобный метод позволяет максимально сократить сроки ввода

объектов в эксплуатацию, а также учесть все интересы заказчика.

ООО «ПО СпецСтройПроект»,

гарантирует своим заказчикам, что при работе с компанией, они получат

качественные услуги и современное оборудование, полностью адаптированное для

работы на крупных промышленных или административных объектах, с учетом

индивидуальных особенностей предприятий или отдельных нестандартных задач,

полную конфиденциальность и соблюдение корпоративной этики.

Коллектив высококвалифицированных

специалистов и развитая производственная база ООО «ПО СпецСтройПроект»

позволяют системно решать поставленные задачи надлежащим образом и в кратчайшие

сроки.

Общество с ограниченной

ответственностью «ПО СпецСтройПроект» образованно 11 августа 2005 года.

Зарегистрировано Межрайонной инспекции Федеральной налоговой службой №15 по

Санкт-Петербургу №1057811885493 от 11.08.2005 года.

Организация является юридическим

лицом с даты его регистрации, создана на неопределенный срок, имеет печать,

расчетные и иные счета.

Предприятие работает на общей

системе налогообложения. Клиентами и деловыми партнерами ООО «ПО

СпецСтройПроект» являются Строительно-монтажный трест №1 - филиал ОАО

«РЖДстрой», ОАО «Ленгипротранс», ООО «Концерн «Ленппромстрой», ОАО «ГМК

«Норильский никель», ООО «Институт Гипроникель», ОАО «Энел ОГК-5», ООО

«Балтийская строительная компания», ОАО «Электросвязь», Ледовый дворец спорта

г. Кондопога, ОАО ЦБК «Кондопога», ОАО «Сегежский ЦБК», ОАО «Питкяранский ЦБЗ»,

ЗАО «Запкареллес», ОАО «ОТЗ», Путкинская ГЭС, Ондская ГЭС, Кондопожская ГЭС,

Беломорская ГЭС №5, №6, Палокоргская ГЭС, Палеозерская ГЭС, Юшкозерская ГЭС,

Подужемская ГЭС, ТГК №11 в городе Омске и Томске, и другие крупные промышленные

предприятия.

Обществом с ограниченной

ответственностью по законодательству РФ признается созданное одним или

несколькими лицами хозяйственное общество, уставный капитал которого разделен

на доли; участники общества не отвечают по его обязательствам и несут риск

убытков, связанных с деятельностью общества, в пределах стоимости принадлежащих

им долей в уставном капитале общества.

Имущество Общества

образуется за счет вкладов в уставный капитал, а также за счет иных источников,

предусмотренных действующим законодательством РФ. В частности, источниками

образования имущества Общества являются:

ü уставный

капитал Общества;

ü доходы,

получаемые от реализации товаров;

ü кредиты

банков и других кредиторов;

ü вклады

участников.

Решение о

распределении прибыли принимает Общее собрание участников (единственный

участник) Общества.

Часть чистой

прибыли, подлежащей распределению, распределяется пропорционально вкладам в

уставный капитал Общества.

Среднесписочная численность ООО «ПО

СпецСтройПроект» составляет - 51 человек.

Как видно из рисунка 2.1, высшим

органом управления ООО «ПО СпецСтройПроект является генеральный директор.

Заместитель директора подчиняется

генеральному директору и выполняет функции по координации отделов, находящихся

в его непосредственном подчинении. Главный бухгалтер несет ответственность за

организацию бухгалтерского учета на предприятии, выполнение требований всех

действующих нормативных документов по ведению бухгалтерского учета и

составлению отчетности предприятия, а также за получение достоверной информации

об имущественном и финансовом положении предприятия на основании данных

бухгалтерского учета.

2.2 Анализ и управление

дебиторской задолженностью

Организация предпочла бы продавать

товары, услуги за наличные, а не в кредит. Однако требования конкуренции

вынуждают большинство организаций предлагать товары и услуги в кредит. Под

дебиторской задолженностью понимаются обязательства клиентов (дебиторов) перед

предприятием по выплате денег за предоставление товаров или услуг.

Предоставление товаров или услуг в кредит обычно увеличивает объем продаж, и в

конечном счете, прибыль предприятия. При этом когда товары и услуги

предоставляют в кредит, то сокращаются запасы, но образуется дебиторская

задолженность, то есть недополученный остаток денежных средств с покупателя.

Когда покупатель уплачивает по счету, то уменьшается дебиторская задолженность

и увеличивается сумма денежных средств на расчетном счете организации.

На дебиторскую задолженность влияют

следующие факторы:

ü оценка и

классификация клиентов в зависимости от вида продукции, объема закупок,

платежеспособности, истории кредитных отношений;

ü контроль расчетов с

дебиторами, оценка реального состояния дебиторской задолженности;

ü анализ и

планирование денежных потоков с учетом коэффициентов инкассации.

Управление дебиторской

задолженностью основано на двух подходах:

) сравнении дополнительной прибыли,

связанной со схемой спонтанного финансирования, с затратами и потерями,

возникающими при изменении политики реализации продукции;

2)

сравнении и оптимизации величины и сроков дебиторской и кредиторской

задолженностей по уровни кредитоспособности, времени отсрочки платежа,

стратегии скидок, доходам и расходам по инкассации.

Оценка реального состояния

дебиторской задолженности, т.е. оценка вероятности безнадежных долгов, - один

из важнейших вопросов управления оборотным капиталом. Эта оценка ведется

отдельно по группам дебиторской задолженности с различными сроками

возникновения.

Это обязанность всякой организации,

если она хочет поддерживать свою финансовую устойчивость на достаточном уровне.

Ей следует соблюдать политику дифференцированного подхода к клиентам в

зависимости от их дисциплины погашения дебиторской задолженности. Надежным и

простым методом контроля дебиторской задолженности является группировка

дебиторов по категориям риска погашения задолженности. В свою очередь категория

риска дебитора определяет характер кредитной политики, которую к нему применяет

компания.

Инкассация дебиторской задолженности

является основным источником денежных поступлений компании. Поэтому исключительное

значение приобретает правильное проведение кредитной политики, т.е. отпуска

товаров покупателям и заказчикам. Кредитная политика включает ряд основных

элементов.

Срок кредита - период времени, в

течение которого покупатели должны заплатить за свои покупки. Это может быть и

30, и 60, и 90 дней или же любой другой срок, оговоренный в договоре с

покупателем.

Таким образом, условия ссуды - это

разумное сочетание срока кредита и предоставляемых скидок. Разумеется, всякая

организация заинтересована в предоставлении кредита надежным клиентам.

Следовательно, необходимо уметь правильно оценить надежность предоставляемого

кредита. Обычно организации при такой оценке учитывают следующие важнейшие

факторы. На первое место следует поставить моральный фактор, под которым

имеется в виду определенная степень доверия к клиенту, к его обещаниям вовремя

оплатить купленный товар. Весьма существенен фактор платежеспособности.

Частично о платежеспособности клиентов судят по прошлой практике ведения дел,

по их кредитной истории. Весьма полезно также организовать текущее наблюдение

за потребителями. Важнейшим фактором надежности кредита является общее

финансовое состояние организации, которое можно установить на основе изучения

официально доступных финансовых отчетов клиентов. При этом особое внимание

следует уделить изучению таких финансовых показателей, как отношение суммы

долга к активам, оборотного капитала к краткосрочным обязательствам, а также

коэффициенту покрытия процента, т.е. степени покрытия чистым доходом процентных

платежей. Надежность кредита характеризует также его обеспеченность активами,

которые клиенты могут предложить в залог. На показатель надежности влияют и

общие экономические тенденции и особенности развития в определенных

географических районах или секторах экономики. Все это надлежит детально

изучать и осмысливать.

Информацию о кредитоспособности

потенциальных клиентов можно получить от местных кредитных ассоциаций,

печатающих отчеты, содержащие историю платежей различных должников, а также от

коммерческих организаций, предоставляющих фактические данные, которые можно

использовать при анализе кредитоспособности.

Состояние дебиторской задолженности,

ее размеры и качество оказывают сильное влияние на финансовое состояние

организации.

Для улучшения финансового положения

организации необходимо:

ü следить за

соотношением дебиторской и кредиторской задолженности, так как значительное

превышение дебиторской задолженности создает угрозу финансовой устойчивости

организации и делает необходимым привлечение дополнительных источников

финансирования;

ü контролировать

состояние расчетов по просроченным задолженностям;

ü ориентироваться на

увеличение количества потребителей с целью уменьшения риска неуплаты

монопольным потребителям.

При проведении анализа рассчитаем долю

дебиторской задолженности в общем объеме текущих активов и дол. Сомнительной

задолженности в составе дебиторской задолженности. Данный показатель

характеризует «качество дебиторской задолженности». Если существует тенденция к

его росту, то это свидетельствует о снижении ликвидности.

Доля дебиторской задолженности в

общем объеме текущих активов:

где, Удз -

доля дебиторской задолженности в общем объеме текущих активов;

Доля сомнительной

задолженности в составе дебиторской задолженности:

где УДЗ -

доля сомнительной дебиторской задолженности.

Анализ дебиторской

задолженности по данным бухгалтерской отчетности направлен на изучение их

состава, структуры, степени ликвидности.

Рассмотрим структуру дебиторской

задолженности покупателей предприятия по покупателям и по срокам возникновения

для выявления сомнительной задолженности. Сомнительным долгом признается любая

задолженность перед налогоплательщиком, возникшая в связи с реализацией товаров,

выполнением работ, оказанием услуг, в случае, если эта задолженность не

погашена в сроки, установленные договором, и не обеспечена залогом,

поручительством, банковской гарантией.

Налогоплательщик вправе создавать

резервы по сомнительным долгам в порядке, предусмотренном статьей 266 НК РФ.

Сумма резерва по сомнительным долгам

определяется по результатам проведенной на последнее число отчетного

(налогового) периода инвентаризации дебиторской задолженности и исчисляется

следующим образом:

) по сомнительной задолженности со

сроком возникновения свыше 90 календарных дней - в сумму создаваемого резерва

включается полная сумма выявленной на основании инвентаризации задолженности;

) по сомнительной задолженности со

сроком возникновения до 45 дней - не увеличивает сумму создаваемого резерва.

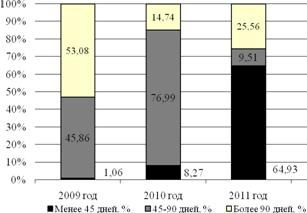

Поэтому рассмотрим структуру

дебиторской задолженности ООО «ПО СпецСтройПроект» в соответствии с

классификацией дебиторской задолженности по срокам возникновения, описанной

выше (Табл. 2.2).

Таблица 2.2 - Структура

задолженности покупателей и заказчиков ООО «ПО СпецСтройПроект»

|

Срок возникновения

|

2009 г

|

2010 г

|

2011 г

|

Изменение 2011 г. к 2009 г. структуры, %

|

|

Тыс. руб.

|

%

|

Тыс. руб.

|

%

|

Тыс. руб.

|

%

|

|

|

Менее 45 дней

|

1402

|

1,06

|

6560

|

8,27

|

62388

|

64,93

|

+63,87

|

|

45-90 дней

|

60818

|

45,86

|

61084

|

76,99

|

9136

|

9,51

|

-36,35

|

|

Более 90 дней

|

70391

|

53,08

|

11699

|

14,74

|

24558

|

25,56

|

-27,52

|

|

Итого, тыс. руб.

|

132611

|

100

|

79343

|

100

|

96082

|

100

|

0

|

Из таблицы видно, что в динамике

дебиторская задолженность покупателей и заказчиков изучаемого предприятия

снизилась на 27,55%. Наибольший удельный вес в структуре задолженности

покупателей 2009 году составляла задолженность со сроком возникновения более 90

дней, причем за три года доля такой задолженности снизилась на 27,52% за счет

роста доли задолженности со сроком возникновения менее 45 дней на 63,87% и

снижения задолженности со сроком возникновения 45-90 дней на 36,35%.

Рисунок 2.3 - Структура

дебиторской задолженности покупателей и заказчиков по срокам возникновения ООО

«ПО СпецСтройПроект» в 2009-2011 гг.

Таким образом, можно

сделать вывод, что в ООО «ПО СпецСтройПроект» происходит увеличение

сомнительной дебиторской задолженности. В связи с этим необходимо рассмотреть

структуру продаж предприятия относительно крупнейших оптовых покупателей (Рис.

2.4).

Рисунок 2.4 - Структура

продаж ООО «ПО СпецСтройПроект» по крупнейшим покупателям за 2011 год.

Из диаграммы видно, что

один крупнейший заказчик ООО «ПО СпецСтройПроект» в совокупности обеспечивают

больше половины объема продаж товаров предприятия (64,93%). Поэтому становится

очевидным, что для увеличения оборачиваемости товаров предприятия необходимо

увеличивать объемы продаж товаров по остальным покупателям.

Как видно из

проведенного анализа дебиторской задолженности, в динамике происходит рост

сомнительной задолженности исследуемого предприятия, тогда как основными его

партнерами закупается меньше половины всего объема продаж. В связи с этим

рассмотрим, какую долю дебиторской задолженности предприятия, формируют его

крупнейшие покупатели (Табл. 2.3).

Таблица 2.3 - Анализ

дебиторской задолженности ООО «ПО СпецСтройПроект» по крупнейшим покупателям в

2009-2011 гг.

|

Покупатель

|

Дебиторская задолженность покупателя

|

|

2009 г

|

2010 г

|

2011 г

|

|

Тыс. руб.

|

% к итогу

|

Тыс. руб.

|

% к итогу

|

Тыс. руб.

|

% к итогу

|

|

ООО «ИМПУЛЬС»

|

881

|

0,66

|

81

|

453

|

0,47

|

|

ООО «ЛЕНГИПРОТРАНС»

|

20335

|

15,33

|

4371

|

5,51

|

10263

|

10,68

|

|

ООО «Концерн» ЛЕНПРОМСТРОЙ»

|

25417

|

19,17

|

10918

|

13,76

|

13803

|

14,37

|

|

СМТ №1 РОСЖЕЛДОРСТРОЙ

|

3426

|

2,58

|

61084

|

76,99

|

4498

|

4,68

|

|

Итого по группе

|

50059

|

37,75

|

76455

|

96,36

|

29018

|

30,20

|

|

Всего

|

132611

|

100

|

79343

|

100

|

96082

|

100

|

Из таблицы видно, что в динамике

доля дебиторской задолженности крупнейших покупателей ООО «ПО СпецСтройПроект»

снижается с 37,75% до 30,20% от суммы дебиторской задолженности предприятия на

отчетную дату. Но в 2010 году доля дебиторской задолженности крупнейших

заказчиков составила 96, 36% от всей суммы дебиторской задолженности. (Рис.

2.5).

Рисунок 2.5 - Динамика

доли дебиторской задолженности крупнейших покупателей ООО «ПО СпецСтройПроект»

Основной причиной

снижения дебиторской задолженности крупнейших заказчиков исследуемой компании

является плавное снижение доли объемов реализации указанным заказчикам в общей

сумме реализации ООО «ПО СпецСтройПроект».

Анализ оборачиваемости дебиторской

задолженности представлен в таблице 2.4.

Таблица 2.4 - Анализ оборачиваемости

дебиторской задолженности.

|

Показатель

|

2009 г.

|

2010 г.

|

2011 г.

|

Изменение (+, -)

|

|

|

|

|

2009 г.

|

2010 г.

|

|

1 Выручка, тыс. руб.

|

271667

|

92342

|

251173

|

-20494

|

+158831

|

|

2 Средняя величина дебиторской задолженности, тыс. руб.

|

91002,5

|

115258,5

|

94659,5

|

+2564,5

|

+1670

|

|

3 Оборачиваемость дебиторской задолженности, оборотов

|

3

|

0,8

|

2,7

|

-0,3

|

+1,9

|

|

Период погашения дебиторской задолженности, дней

|

120,6

|

135,7

|

+15,1

|

-313,6

|

|

Доля дебиторской задолженности в общем объеме текущих активов, %

|

76,96

|

55,45

|

44,41

|

-32,55

|

-35,52

|

Как следует из таблицы 2.4,

состояние расчетов с дебиторами в 2009 году по сравнению с 2010 годом несколько

ухудшилось, на 15,1, а в 2011 году состояние расчетов улучшилось на 313,6 по

сравнению с 2010 годом.

Произошло это из-за уменьшения

дебиторской задолженности. Однако состояние дебиторской задолженности было

лучше, чем в 2009 году. Если принять во внимание, что доля дебиторской

задолженности составила в 2011 году 44,41%, а в 2009 году она составляет 76,96%

от общего объема текущих активов организации, то можно сделать вывод о росте

ликвидности текущих активов в целом из-за состояния дебиторской задолженности.

Далее следует рассмотреть показатели

эффективности использования дебиторской и кредиторской задолженности ООО «ПО

СпецСтройПроект» в таблице.

Таблица 2.5 - Анализ оборачиваемости

кредиторской задолженности ООО «ПО СпецСтройПроект».

|

Показатель

|

2009 г.

|

2010 г.

|

2011 г.

|

Изменение (+, -)

|

|

|

|

|

2009 г.

|

2010 г.

|

|

Выручка, тыс. руб.

|

271667

|

92342

|

251173

|

-20494

|

+158831

|

|

Средняя величина кредиторской задолженности, тыс. руб.

|

118889

|

167310

|

185365

|

+66476

|

+18055

|

|

Коэффициент оборачиваемости кредиторской задолженности

|

2,29

|

0,55

|

1,36

|

-0,93

|

+0,81

|

|

Оборачиваемость кредиторской задолженности, дней

|

157,55

|

652,27

|

265,68

|

+108,13

|

-386,59

|

Как видно из таблицы, коэффициент

оборачиваемости кредиторской задолженности ООО «ПО СпецСтройПроект» по

сравнению с 2009 годом в динамике снизился на 0,93 и по сравнению с 2011 годом

увеличился на 0,81. В 2009 году кредиторская задолженность за год прошла 2,29

оборотов, а в 2010 году - уже 0,55 оборотов, т.е. произошло снижение

оборачиваемости за счет которого период погашения предприятием своих долгов

сократился на 0,93 дней.

Дебиторская задолженность

предприятия в динамике замедлила свой оборот со 3 оборота за 2009 год до 2,7

оборотов в 2011 году. Данная ситуация привела к тому, что активность

покупателей предприятия в расчетах сократилась на 15,1 дней и в среднем за 2011

год задолженность дебиторов ООО «ПО СпецСтройПроект» погашалась каждые 135,7

дня.

Существуют некоторые общие

рекомендации, позволяющие управлять дебиторской задолженностью:

) необходимо постоянно

контролировать состояние расчетов с покупателями, особенно по отсроченным

задолженностям;

) установить определенные условия

кредитования дебиторов, например:

ü - покупатель получает скидку 2% в случае оплаты полученного товара в

течение 10 дней с момента получения товара;

ü - покупатель

оплачивает полную стоимость, если оплата совершается в период с 11-го по 30-й

день кредитного периода;

ü - в случае неуплаты

в течение месяца покупатель будет вынужден дополнительно оплатить штраф,

величина которого зависит от момента оплаты;

ü по возможности

ориентироваться на большое число покупателей, чтобы уменьшить риск неуплаты

одним или нескользкими покупателями;

ü следить за

соотношением дебиторской и кредиторской задолженности.

Заключение

оборотный актив покрытие управление

Даны методические основы управления

оборотными активами и анализ их использования в производственной деятельности.

Проведенный анализ рентабельности

активов показал, что она достигла максимального значения в 2009 году, а в 2010

и 2011 году не достигла этого показателя. Рентабельность активов в 2011 году

снизилась по сравнению с 2009 годом на 4,82%.

Структура запасов анализируемого

предприятия нестабильна, в 2011 году, по сравнению с 2009 годом выросла на

15,62%. С 2009 года и 2010 наибольший удельный вес в структуре запасов занимают

сырье и материалы, 99,8% и 84,6 соответственно. А в 2011 году наибольший

удельный вес заняли затраты в незавершенном производстве - 51,4%.