Махно

Зміст

1. Характеристика і функції комерційних банків

2. Принципи діяльності комерційного банку

3. Поняття ресурсів комерційного банку

4. Принципи проведення безготівкових розрахунків

5. Кредит, його форми, принципи, види, функції

6. Класифікація банківських

операцій з цінними паперами

7. Надання

банками трастових послуг клієнтам

8. Тести

9. Задача

Список використаної літератури

1. Характеристика і функції комерційних банків

Комерційні

банки є багатофункціональними заснуваннями, що оперують у різних секторах ринку

позичкового капіталу. Великі комерційні банки надають клієнтам повний спектр

послуг, включаючи кредити, прийом депозитів розрахунків і т.д. Цим вони

відмінні від спеціалізованих заснувань, що обмежені визначеними функціями.

Комерційні банки традиційно відіграють роль базової ланки кредитної системи.

Поняття

«банк» має економічне і юридичне значення. Загально прийняте визначення банку в

юридичному аспекті – кредитна організація, що має виключне право здійснювати в

сукупності наступні банківські операції: залучення у вклади коштів фізичних і

юридичних осіб, розміщення зазначених засобів від свого імені і за свій рахунок

на умовах повернення, платності, терміновості, відкриття і ведення банківських

рахунків фізичних і юридичних осіб».

Варто

мати на увазі, що банки не просто сховища грошей і каси для їхньої видачі і

надання в кредит. Вони представляють могутній інструмент структурної політики і

регуляції економіки, здійснюваної шляхом перерозподілу фінансів, капіталу у

формі банківського кредитування інвестицій, необхідних для підприємницької

діяльності, створення і розвитку виробничих і соціальних об'єктів. Банки можуть

направляти кошти, фінансові ресурси у виді кредитів у ті галузі, сфери,

регіони, де капітал знайде краще, ефективне застосування.

Однією

з важливих функцій банку є посередництво в кредиті, що вони здійснюють шляхом

перерозподілу коштів, що тимчасово вивільняються в процесі кругообігу фондів

підприємств і грошових доходів приватних осіб. Особливість посередницької

функції банків полягає в тому, що головним критерієм перерозподілу ресурсів

виступає прибутковість їхнього використання позичальником. Перерозподіл

ресурсів здійснюється по горизонталі господарських зв'язків від кредитора до

позичальника, за допомогою банків без участі проміжних ланок в особі

вищестоящих банківських структур, на умовах платності і зворотності. Плата за

віддані й отримані в борг засоби формується під впливом попиту та пропозиції

позикових засобів. У результаті досягається вільне переміщення фінансових

ресурсів у господарстві, що відповідає ринковому типу відносин.

Друга

найважливіша функція комерційних банків - стимулювання нагромаджень у

господарстві. Комерційні банки, виступаючи на фінансовому ринку з попитом на

кредитні ресурси, повинні не тільки максимально мобілізувати наявні в

господарстві заощадження, але і формувати досить ефективні стимули до

нагромадження засобів. Стимули до нагромадження і заощадження коштів формуються

на основі гнучкої депозитної політики комерційних банків. Крім високих

відсотків, виплачуваних по внесках, кредиторам банку необхідні високі гарантії

надійності розміщення накопичених ресурсів у банк. Створенню гарантій служить

формування фонду страхування активів банківських установ, депозитів у

комерційних банках.

Поряд

зі страхуванням депозитів важливе значення для вкладників має доступність

інформації про діяльність банків і про ті гарантії, що вони можуть дати.

Вирішуючи питання про використання наявних у кредитора засобів, він повинен

мати достатню інформацію про фінансовий стан банку, щоб самому оцінити ризик

майбутніх вкладень.

Третя

функція банків - посередництво в платежах між окремими самостійними суб'єктами.

Платіжний

механізм - структура економіки, що здійснює "обмін речовин" у

господарській системі. Методи платежу поділяються на готівкові і безготівкові.

У великому обороті домінують безготівкові платежі і розрахунки а в сфері

роздрібного товарообміну основна маса угод здійснюється готівкою, незважаючи на

те, що в останні десятиліття активно упроваджуються форми безготівкового

розрахунку. Існує велика розмаїтість видів безготівкових розрахунків:

-

переказний вексель - це безумовний письмовий наказ, адресований однією особою

(векселедавцем) іншій (платнику) і підписаний особою, що видала вексель, про

виплату за вимогою чи на визначену дату суми грошей третьому учаснику, його

наказу чи пред'явнику;

-

банківська тратта - це переказний вексель, де векселедавцем і платникам

виступає той самий банк;

-

простий вексель - безумовне письмове зобов'язання однієї особи перед іншою

виплатити обумовлену суми грошей за вимогою чи на фіксовану дату його

пред'явнику;

-

чек - це безумовний наказ клієнта банку, що веде його поточний рахунок,

сплатити визначену суму пред'явнику чека, його наказу чи іншій зазначеній в

чеку особі.

У

зв'язку з формуванням фондового ринку одержує розвиток і така функція банків,

як посередництво в операціях з цінними паперами. Банки мають право виступати як

інвестиційні інститути, що можуть здійснювати діяльність на ринку цінних

паперів як посередника; інвестиційного консультанта; інвестиційної компанії й

інвестиційного фонду. Виступаючи у ролі фінансового брокера, банки виконують

посередницькі функції при купівлі-продажі цінних паперів за рахунок і з

дорученням клієнта на підставі договору чи комісії доручення.

Як

інвестиційний консультант банк робить консультаційні послуги своїм клієнтам із

приводу випуску і обертання цінних паперів. Якщо банк бере на себе роль

інвестиційної компанії, то він займається організацією випуску цінних паперів і

видачею гарантій по їх розміщенню на користь третьої особи; купівлею-продажем

цінних паперів від свого імені і за свій рахунок, у тому числі шляхом

котирування цінних паперів, тобто повідомляє на визначені цінні папери

"ціни продавця" і "ціни покупця", по яких він

зобов'язується їх продавати і купувати. Коли банк розміщає свої ресурси в

цінних паперах від свого імені і всі ризики, пов'язані з таким розміщенням, усі

доходи і збитки від зміни ринкової оцінки придбаних цінних паперів відносяться

за рахунок акціонерів банку, то він виступає як інвестиційний фонд. Необхідною

умовою виконання ролі інвестиційного фонду є наявність у штаті банку фахівців з

роботи з цінними паперами, що мають кваліфікаційний атестат Міністерства

фінансів, що дає право на здійснення операцій із залученням засобів громадян.

Лізинг

і факторинг. Ця форма застосовна до фінансування довгострокової оренди

дорогого устаткування. Відповідно до договору про лізинг орендар одержує в

довгострокове користування устаткування за умови внесення періодичних платежів

власнику устаткування. Орендодавцями можуть бути промислові підприємства, що

мають свої лізингові компанії, а також спеціалізовані лізингові компанії.

Факторинг.

Банк-фактор купує вимоги якої-небудь компанії і потім сам одержує платежі по

них. При цьому мова йде, як правило, про короткострокові вимоги, що

звертаються, виникаючих з товарних постачань. В операції факторингу маються три

учасники: фактор, первісний кредитор і боржник, що одержує від клієнта товари з

відстрочкою платежу. Фактор веде всю бухгалтерію, бере на себе обов'язки по

попередженню боржника про платежі, виконує інкасацію вимог, а також несе весь

ризик, пов'язаний з повним і своєчасним надходженням платежів. Витрати клієнта

складаються з комісійного і факторського збору, що складається з відсотків за

наданий аванс і прибутків авансової компанії.

Трастові

операції. Багато банків приймають на себе функції довіреного обличчя і

виконують у цій ролі різноманітні операції для своїх індивідуальних і

корпоративних клієнтів. Наприклад, бізнесмен хоче, щоб його син щорічно

одержував частину від капіталу, що знаходиться в його батька в банку, а по

досягненні повноліття одержав весь капітал. Деякі банки не виконують ніяких

інших функцій, крім трастової.

2.

Принципи діяльності комерційного банку

Першим

і основним принципом діяльності банку є робота в межах реально наявних

ресурсів.

Робота

в межах реально наявних ресурсів означає, що банк повинен забезпечувати не

тільки кількісну відповідність між своїми ресурсами і кредитними вкладеннями, але

і домагатися відповідності характеру банківських активів специфіці

мобілізованих їм ресурсів. Насамперед це відноситься до термінів тих і інших.

Так якщо банк залучає засобу головним чином на короткі терміни, а вкладає їхній

переважно в довгострокові позики, те його ліквідність опиняється під загрозою.

Наявність в активах банку великої кількості позик з підвищеним ризиком потребує

від банку збільшення питомої ваги власних засобів у загальному обсязі його

ресурсів.

Другим

найважливішим принципом, на якому базується діяльність банків, є економічна

самостійність, що підрозіміває й економічну відповідальність банку за

результати своєї діяльності.

Чинне

законодавство надає всім банкам економічну свободу в розпорядженні своїми

фондами і доходами. Прибуток банку, що залишається в його розпорядженні після

сплати податків, розподіляється відповідно до рішення загальних зборів

акціонерів. Воно встановлює норми і розміри відрахувань у різні фонди банку, а

також розміри дивідендів по акціях.

За

своїми обов'язками банк відповідає всіма приналежними йому способами і майном,

на які може бути накладене стягнення. Весь ризик від своїх операцій комерційний

банк бере на себе.

Третій

принцип полягає в тім, що взаємини банку зі своїми клієнтами будуються як

звичайні ринкові відносини. Надаючи позики, комерційний банк виходить

насамперед з ринкових критеріїв прибутковості, ризику і ліквідності.

Четвертий

принцип роботи банку полягає в тім, що регулювання його діяльності може

здійснюватися тільки непрямими економічними (а не адміністративними) методами.

Держава визначає лише "правила гри" для банків, але не може давати їм

наказів.

3. Поняття ресурсів комерційного банку

Ресурси

поділяються на два види:

-

власні ресурси;

-

залучені ресурси.

Власні

ресурси належать банкові, точніше його суб’єктам - власникам майна банку

(засновникам, пайовикам) і складаються з наступних складових:

-

статутний фонд (капітал) –

сума вкладень, зроблених акціонерами чи сума пайових внесків засновників, що

визначається в момент утворення (реєстрації) банку, записана в його статуті й

фактично внесена ними. Статутний капітал (його розмір) може змінюватися в

результаті збільшення сум засновницьких внесків, випуску додаткових акцій,

прийняття нових пайовиків або їхнього виходу при обов’язковій перереєстрації фонду.

Внески у статутний фонд банку дозволяється робити не тільки грошовими коштами,

а й основними засобами;

-

прибуток – перевищення сум

доходів над видатками. В банківському бухобліку розрізняють балансовий і чистий

прибуток. Банківський прибуток підлягає оподаткуванню. Чистий прибуток

залишається в розпорядженні банку і утворюється як різниця між сумою

балансового прибутку й сумо. Податку з прибутку;

-

резервний фонд – кошти, що

утворюються в результаті рентабельної роботи банку, адже він формується за

рахунок прибутку. Цей фонд використовується для покриття збитків, видатків,

платежів, непередбачених і не врахованих у кошторису видатків банку. Резервний

фонд використовують також на сплату дивідендів по привілейованих акціях, по

яких встановлено обов’язковий фіксований дохід (в разі відсутності в банку

прибутку для цих оплат).

-

спеціальні фонди – сум

відшкодованих витрат на заздалегідь придбані основні засоби і МШП, включені в

видатки банку в вигляді зносу (амортизації) по основних засобах і МШП, або суми

додаткового капіталу, утвореного в результаті переоцінки основних засобів та

інших причин (різниця від продажу власних акцій за ціною вище номіналу);

-

фонди економічного

стимулювання (ФЕС) – кошти, що утворюються на розвиток виробничо-технічного

потенціалу банку й на створення бази соціального захисту колективу –

співробітників банку. Фактично вони складаються з фонду накопичення й фонду

споживання.

Залучені

ресурси надходять до банку з боку, До них належать:

-

грошові кошти, що

зберігаються на розрахункових і поточних рахунках клієнтів;

-

грошові кошти, здані на

депозитні рахунки юридичними й фізичними особами;

-

одержані міжбанківські

кредити;

-

зобов’язання банку по сумах

нарахованих, але несплачених, заборгованість бюджетові (податки та інші

платежі). Заборгованість органам соціального страхування і забезпечення

(відрахування до Пенсійного фонду), заборгованість по заробітній платі

співробітникам, борг постачальникам послуг та матеріалів тощо.

Всі

види ресурсів банку становлять його пасив.

4.

Принципи проведення безготівкових розрахунків

Безготівковий

грошовий обіг - це рух грошових коштів без використання готівкових

грошових знаків шляхом перерахування сум за рахунками в банках чи зарахування

взаємних вимог. У безготівковому обігу гроші функціонують як засіб платежу, бо

є певний проміжок часу між одержуванням товарів та оплатою їх. Переваги

безготівкового обігу перед готівковим очевидні - прискорюється обіг грошових

коштів господарських суб’ектів; значно скорочуються суспільні витрати обігу;

збільшуються можливості держави щодо регулювання грошової сфери тощо.

Безготівкові

розрахунки - розрахунки, що проводяться без участі готівки, тобто в

сфері безготівкового грошового обігу. Безготівкові розрахунки поділяються на

міжбанківські та міжгосподарські, які обслуговують, відповідно, відносини між

банками та між клієнтами банків. Безготівкові розрахунки є розрахунками

(платежами) за продукцію та послуги, що здійснюються двома основними способами:

акцептно-інкасовим, коли поставка передує оплаті, та акредитивним, - коли

оплата передує відправленню продукції. Акцепт у даному разі виступає як згода

на оплату розрахункових документів. Інкасо - це банківська розрахункова

операція, завдяки якій банк одержує гроші за дорученням клієнта і зараховує ці

гроші на його банківський рахунок на підставі поданих розрахункових документів.

Акредитив - це розрахунковий документ, за яким один банк доручає іншому

здійснити за рахунок спеціально заброньованих для цього грошових коштів оплату

товарно-транспортних документів за відвантажені чи надані послуги.

Безготівкові

розрахунки здійснюються за двома основними грошовими потоками. Це по-перше,

надходження грошових коштів на рахунок; по-друге, витрачання коштів з рахунку.

Безумовно,

що принципи організації безготівкових розрахунків на макроекономічному рівні

мають розглядатися у взаємозв’язку з особливостями реформування фінансової

сфери вітчизняної економіки. На мікроекономічному рівні принципи організації

безготівкових розрахунків впливають із специфіки реалізації економічних інтересів

трьох суб’єктів сфери безготівкового обігу платника, одержувача грошових коштів

банку.

Специфіка

принципів безготівкових розрахунків відображає реальний стан національної

економіки (криза, депресія, пожвавлення, піднесення).

Принципи

безготівкових розрахунків - це вихідні положення які визначають конкретний

економічний зміст способів і форм розрахунків. У міру реальних ринкових змін в

економіці змінюється також принципи організації безготівкових розрахунків,

виникають і формуються нові принципи.

Виділяються

такі основні принципи організації безготівкових розрахунків:

1.

Грошові кошти всіх господарських суб’єктів (як власні, так і залучені)

підлягають обов’язковому зберіганню на розрахункових, поточних та інших

рахунках в установах банків. При кризовому стані економіки недотримання цього

принципу призводить до відтоку грошей з легальних каналів грошового обороту і,

як наслідок, до посилення тіньового характеру економіки.

2.

Грошові розрахунки і платежі підприємств (організацій) усіх форм власності здійснюється

через установи банків, як правило, в безготівковому порядку за документами, що

передбачені правилами проведення цих розрахунків. Готівкові розрахунки

характерні лише для невеликих за сумою міжгосподарських платежів і обмежених

витрат на внутрігосподарські потреби. В кризовій економіці здійснення

розрахунків між господарськими суб’єктами готівкою (а часто й валютною

іноземних держав), минаючи установи банків і поза їхнім контролем, посилює

нелегальний режим функціонування багатьох підприємств і організацій, призводять

до розширення дефіциту реальних “живих” грошових коштів.

3.

Розрахунки з покупцями за товарно-матеріальні цінності і послуги проводяться ,

як правило, після випуску продукції або надання послуг. Максимальне наближення

моменту проведення платежу до терміну випуску товарів - необхідна умова

забезпечення економічності безготівкових платежів. Проведення оплати товарів і

послуг після їх відвантаження (відпускання, надання) без затримки платежу

свідчить про високу платоспроможність підприємств і ефективну платіжну та

договірну дисципліну в народногосподарському обороті країни.

4.

Платежі за товари і послуги з рахунка підприємства здійснюються, як правило, за

згодою (акцептом) платника (власника рахунка) після перевірки виконання постачальником

договірних умов. У разі порушення умов договору платник може відмовитися від

оплати розрахункових документів, про що повідомляє постачальника у порядку і в

терміни, непередбачені договором. Цей принцип організації безготівкових

розрахунків відображає основоположну роль споживача (покупця) в системі

ринкових відносин.

5.

Безготівкові розрахунки проводяться за рахунок і в межах коштів, що є на

рахунку платника, або його права на одержання кредиту (банківського чи

комерційного). Якщо на рахунку покупця немає достатніх грошових коштів, платежі

не можуть бути здійснені в принципі “Не постачати, не маючи гарантій оплати” -

правило ринкових відносин. Банком відкривається і обслуговується картотека

неоплачених вчасно розрахункових документів. Платежі проводяться в міру

надходження грошових коштів на рахунок платника.

6.

Зарахування коштів на рахунок одержувача відбувається після списання

відповідних грошових сум з рахунка платника. Банк зобов’язаний проконтролювати

ці рахунки, щоб попередити зловживання, що мають місце під час оплати

безтоварних документів. Якщо буде встановлено факт подання в банк безтоварних

розрахункових документів, то банк зобов’язаний стягнути штраф з підприємства

(організації), яке виписало такий документ.

7.

Постачальники і покупці (споживачі) мають право вільного вибору форми

безготівкових розрахунків і способу платежу, що узгоджується при укладанні

договорів поставок або договорів підряду. Банк не втручається у договірні

відносини та вибір форм розрахунків і способу платежу. Платники й одержувачі

коштів контролюють вчасне проведення розрахунків і претензій, що виникають,

розглядають їх у встановленому претензійно-позовному порядку без участі

банківських установ. Необхідним є використання найраціональніших форм і

способів безготівкових розрахунків у даних фінансово-господарських умовах.

Недотримання

принципів організації безготівкових розрахунків призводить до кризи всієї

системи розрахунків (платіжної кризи).

5. Кредит,

його форми, принципи, види, функції

У кредитних

відносинах беруть участь дві сторони: позичальник і кредитор.

Ці сторони

називаються суб'єктами кредитних відносин, а ті гроші чи матеріальні цінності,

витрати чи проекти, стосовно яких укладається кредитна угода, є об'єктами

кредиту. Суб'єкти кредитних відносин можуть одночасно виступати і кредиторами,

і позичальниками.

Розрізняють

такі основні форми кредиту:

• товарну,

що виникає між продавцями і покупцями, коли покупці одержують товари чи послуги

з відтермінуванням платежу (комерційний кредит);

• грошову,

що найбільш характерна в банківській практиці;

•

гарантійну (зобов'язання банку гарантувати платіж клієнтові в разі коли той не

зможе оплатити свої рахунки – акцептний, аваль-ний кредити).

Принципи

кредитування - це основні вихідні положення, на які спирається як теорія, так і

практика кредитного процесу.

Принципи

кредитування такі:

•

строковість – кредит повинен бути повернений у строк, що визначений кредитною

угодою;

•

поверненість – виникає із суті кредиту, цим кредит якраз і відрізняється від

фінансових відносин;

• платність

– сплата процентів, об'єктивний супутник кредиту, тому що кредит - комерційна

операція;

•

забезпеченість – мета цього принципу: захистити інтереси банку, зменшити ризик

операції;

• цільове

використання – вкладення коштів у сферу обігу, виробництво тощо.

Кредити

можна класифікувати за різними критеріями, наприклад, залежно від суб'єктів

кредитних відносин – банківський, державний, міжнародний; залежно від груп

позичальників – населенню, суб'єктам господарювання, міжбанківський кредит; за

призначенням - споживчий" інвестиційний тощо; за сферами спрямування -

спрямований у сферу обігу (кредит у поточну діяльність), спрямований у сферу

виробництва (кредит в інвестиційну діяльність); за забезпеченням, за строками

користування, за строками погашення, за ступенем ризику тощо.

На даний

час розрізняють чотири функції кредиту.

За

допомогою кредиту відбувається перерозподіл вартості на засадах повернення,

отже, кредит виконує перерозподільну функцію.

Ще однією

функцією кредиту є створення безготівкових кредитних коштів для функціонування

грошового обігу, ця функція виступає у формі емісійної.

Кредитові

властива також контрольна функція. Вступивши у кредитні відносини, позичальник

і кредитор повинні здійснювати контроль за своєю діяльністю.

Розглядають

ще функцію кредиту - капіталізацію, у цьому разі трансформуються заощадження в

позиковий капітал, що приносить доходи.

Усі функції

кредиту тісно пов'язані між собою.

Роль

кредиту полягає в ефективній організації грошового обороту, у розширенні

виробництва, розвитку сільського господарства, вирішенні соціальних проблем.

6. Класифікація банківських операцій з цінними паперами

У загальному операції банків із цінними паперами можна поділити на

балансові та позабалансові.

У свою чергу, балансові операції класифікують :

• на пасивні операції;

• активні операції.

Види операцій банків із цінними паперами за їх функціональною

суттю

|

Активні операції

банків із цінними паперами

|

Пасивні операції

банків із цінними паперами

|

|

Підтримка ліквідності активів

Кредитні операції:

кредити під заставу цінних паперів;

врахування векселів; операції peпо;

вкладення коштів у депозитні сертифікати НБУ

Інвестиційні операції:

купівля високоліквідних цінних паперів - формування торговельних

та інвестиційних портфелів на продаж

|

Формування і збільшення банківського капіталу

Первинна емісія засновницьких акцій, повторні емісії акцій

|

|

Досягнення високої дохідності

Кредитні операції:

довгострокові кредити під заставу цінних паперів

Інвестиційні операції:

формування інвестиційних портфелів до погашення, портфелів

пайової участі, вкладень в асоційовані компанії.

Арбітражні фондові операції (спекулятивні)

|

Акумуляція залучених і позичених коштів

Емісія цінних паперів власного боргу

Емісія облігацій (позичені кошти)

|

Позабалансові операції з цінними паперами можна розподілити:

• на андерайтинг - операції, пов'язані з первинним випуском і

розміщенням цінних паперів іншого емітента;

• брокерські операції - виконання банками доручень клієнтів про

продаж-купівлю цінних паперів за рахунок коштів клієнтів;

• дилерські операції - комерційна діяльність банків із

купівлі-продажу цінних паперів від свого імені та за свій рахунок;

• депозитарні операції - зберігання й управління цінними паперами.

7. Надання

банками трастових послуг клієнтам

Під трастовими розуміють послуги, засновані на довірчих

правовідносинах, коли одна особа-засновник передає своє майно в розпорядження

іншій особі – довірительному власникові, для управління в інтересах третьої

особи-бенефіціара.

Довірительний власник може надавати довірчі послуги, пов'язані з

управлінням майном довірителя і не пов'язані з цим. Правовою основою трастових

послуг, не пов'язаних з управлінням майном, є те, що банк у цьому разі є

довіреною особою, яка бере на себе здійснення юридичних дій за рахунок та від

імені клієнта.

Довірча власність виникає у трьох випадках:

1) у результаті волевиявлення довірителя майна;

2) у результаті укладення угоди;

3) згідно із законом або рішенням суду.

Розрізняють трастові послуги для юридичних осіб і для фізичних осіб.

Трастові послуги, що надаються юридичним особам, як правило, включають:

• агентські послуги;

• створення фондів погашення заборгованості, з яких, відповідно до

умов договору, може здійснюватися погашення боргів, сплата процентів, викуп

облігацій; виплата дивідендів акціонерам;

• обслуговування облігаційної позики, що супроводжується

пере-данням довіреній особі права розпорядження майном, яке спутує

забезпеченням позики;

• управління коштами благодійних фондів;

• інвестування коштів клієнтів у визначені ними види активів;

• обслуговування працівників компанії. У цьому разі траст-відділи

надають послуги в інтересах працівників, здійснюючи управління фондами

компаній, призначеними для виплат пенсій, різних винагород та допомог;

• розпорядження активами, включаючи управління нерухомістю як

усередині країни так і за кордоном;

• тимчасове управління справами компанії в разі її реорганізації

чи ліквідації;

• послуги депозитарію (завірення акцій, за яким акціонери передали

право голосу уповноваженим представникам).

Трастові послуги на користь фізичних осіб, як правило, включають

такі послуги:

2) розпорядження спадщиною, або заповідальний траст, тобто

розпорядження майном клієнта після його смерті, може здійснюватися відповідно

до письмового заповіту, залишеного померлим, у якому зазначений виконавець

заповіту, або за рішенням суду, коли заповіт не був складений. 6 обох випадках

розпорядником спадщини може бути трастова компанія чи траст-відділ банку.

Розпорядження майном включає: одержання рішення суду; збір та інвентаризація

майна; забезпечення схоронності спадщини; сплату адміністративних витрат;

здійснення розрахунків із кредиторами; реалізацію майна, яка не підлягає

тривалому зберіганню; контроль за здійсненням комерційних операцій; розподіл

майна між спадкоємцями;

3) опікунство та забезпечення зберігання майна передбачає набір

операцій, аналогічний управлінню майном. Зазначений вид трастових послуг

поширений переважно на неповнолітніх, які вважаються недієздатними для

управління та володіння майном. Опікунство та забезпечення зберігання майна

існує у двох формах: опікунство індивіда (неповнолітнього, недієздатного) та

опікунства майна у випадках, якщо власник майна фізично неспроможний самостійно

здійснювати управління ними;

4) агентські послуги характеризуються тим, що одна особа (агент)

учиняє як юридичні, так і фізичні дії за дорученням і за рахунок іншої особи.

Кінцевою метою агентських послуг є встановлення договірних зобов'язань між

принципалом і третьою особою. Агентські послуги включають: збереження активів,

наприклад цінних паперів; одержання доходів за ними та повідомлення клієнта;

купівлю-продаж цінних паперів та доставляння їх до клієнта; обмін цінних

паперів; погашення облігацій; сплату податків; оформлення трастових полісів;

оплату рахунків; укладення від імені клієнтів договорів на отримання кредитів;

купівлю-продаж іноземної валюти та дорогоцінних металів.

8. Тест

До

основного капіталу комерційного банку відноситься:

а)

Статутний

фонд;

б)

Резервний фонд;

в)

Резерви

на покриття збитків;

г)

Страховий

фонд.

д)

усі відповіді вірні.

Відповідь:

а), б).

9. Тест.

На

підставі яких документів банки приймають готівкові кошти від клієнтів:

а)

касові заявки, грошового чеку;

б)

об’яви на внесок готівки, грошового чеку;

в)

касової заявки, об’яви на внесок готівки;

д)

прибуткового касового ордеру, об’яви на

внесок готівки.

Відповідь:

д).

10. Задача.

Банк приймає депозити на 3

міс. по ставці 14 % річних, на 6 міс. - по ставці 17 % річних та на 1 рік - по

ставці 19 % річних.

Визначити накопичену суму по

закінченню періодів нарахувань, якщо розмір депозиту 4500 грн.? Відсотки

прості.

Розв`язання:

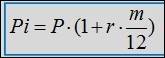

Pi — майбутня сума,

після нарахування відсотків у кінці періоду інвестування;

P — вкладена (початкова) сума інвестицій;

r — ставка простого відсотка (річних);

m — число місяців функціонування угоди.

3 міс. (4500*(1+0.14*3/12))-4500 = 157,50грн.

6 міс. (4 500*(1+0.17*6/12))-4500

= 382,50грн.

1 рік 4 500*(1+1*0.19))-4500=855,00грн.

Відповідь: 3 міс.- 157,50грн.;

6 міс.- 382,50грн.; 1 рік-855,00грн.

Список використаної літератури

1.

Аналіз банківської діяльності: Навч. – метод.

посібник для самост. вивч. дисц. Парасій – Вергуненко І.М. – К.: КНЕУ, 2003. –

347с.

2.

Банківські операції:

Підручник. – 2 – ге вид., випр. І доп. /За ред. А.М. Мороза. – К.:КНЕУ, 2002.

3.

Банківські операції:

Підручник/За ред. А.М. Мороза. – К.:КНЕУ, 2000.

4.

Васюренко О.В. Банківські

операції: Навч. посіб. – 2 – ге вид., випр. і доп. –

К.: Т – во “Знання”, КОО, 2001.

5.

Операції комерційних банків

/ Р.Коцовська, В.Ричаківська, Г.Табачук. – 2 – ге вид., доп. – Львів: ЛБІ НБУ,

2001.

6. http://pidruchniki.ws/15840720/bankivska_sprava