Особенности установления валютного курса в Российской Федерации в период с 1992 года по настоящее время

НОУВПО Гуманитарный университет

Факультет бизнеса и управления

Контрольная работа

по дисциплине «Международные

валютно-кредитные отношения»

тема «Особенности установления

валютного курса в Российской Федерации в период с 1992 года по настоящее время»

Студента IV курса заочного отделения (по

сокращенной программе) специальности «Финансы и кредит»

Михайловой

Оксаны Юрьевны

Преподаватель

к.э.н. Мокеева Н.Н.

Екатеринбург, 2013 г.

Содержание

1. Валютный курс и принципы валютного регулирования и

валютного контроля в России.

. История установления валютного курса рубля в

современной России.

. Действующий механизм курсовой политики Банка России.

Список литературы.

1.

. Валютный

курс и принципы валютного регулирования и валютного контроля в России

Соотношение обмена двух денежных единиц или цена одной денежной единицы,

выраженная в денежной единице другой страны, называется валютным курсом.

Фиксирование валютного курса называется валютной котировкой. Единицу низшего

разряда объявляемой котировки принято называть пунктом.

Различают два метода валютной котировки:

прямой, когда курс единицы иностранной валюты выражается в национальной

валюте (например 1доллар = 30 руб.) ;

косвенный, когда за единицу принята национальная денежная единица, курс

которой выражается в определенном количестве иностранной денежной единицы.

Валютное регулирование - это деятельность государственных органов,

направленная на регламентирование порядка совершения валютных операций.

Система валютного регулирования, действующая в России, представляет собой

и правовой, и институциональный механизм регламентации деятельности

национальных органов управления валютными отношениями в стране, проведения

валютной политики и валютного регулирования.

Статья 3. Принципы валютного регулирования и валютного контроля

Основными принципами валютного регулирования и валютного контроля в

Российской Федерации являются:

) приоритет экономических мер в реализации государственной политики в

области валютного регулирования;

) исключение неоправданного вмешательства государства и его органов в

валютные операции резидентов и нерезидентов;

) единство внешней и внутренней валютной политики Российской Федерации;

) единство системы валютного регулирования и валютного контроля;

) обеспечение государством защиты прав и экономических интересов

резидентов и нерезидентов при осуществлении валютных операций.

Органами валютного контроля в Российской Федерации являются Центральный

банк Российской Федерации и федеральный орган исполнительной власти,

уполномоченный Правительством Российской Федерации.

В соответствии со статьей 4 пунктом 15 Федерального закона от 27 июня

2002 года № 86 - ФЗ Банк России наделен правом устанавливать и публиковать

официальные курсы иностранных валют по отношению к рублю . К ведению Банка

России относятся такие участники валютных отношений, как кредитные организации

и валютные биржи.

С организационно - технической точки зрения валютный рынок - это

совокупность телеграфных, телефонных, телексных, электронных и прочих

коммуникационных систем, связывающих в единую систему банки разных стран,

осуществляющих международные расчеты и валютные операции

2. История

установления валютного курса рубля в современной России

Вплоть до 1986 года на территории Советского Союза существовала

государственная валютная монополия. Граждане не имели возможности свободно

приобретать валюту других стран. С 1987 по 1988 год в стране произошел бурный

экономический рост с развитием совместных предприятий, кооперативов,

реформированием банковской системы, открывались негосударственные коммерческие

банки, получившие при этом право ведения валютных счетов и проведение

международных расчетов.

С начала 1991 года получил бурное развитие внутренний валютный рынок,

который ранее находился в зачаточном состоянии. Сложилась ситуация, когда

необходимо было издавать законы, которые бы регулировали валютные операции и

создавать органы контроля над совершением этих операций.

С вступлением в силу в ноябре 1992 года Закона Российской Федерации «О

валютном регулировании и валютном контроле», впервые в юридическую практику

были введены такие понятия валютного регулирования как «валютные ценности»,

«валюта Российской Федерации», «иностранная валюта», «нерезиденты», «валютные

операции», «текущие валютные операции», «валютные операции, связанные с

движением капитала». В январе 1992 года рубль обрел рыночную цену, курс стали

определять по итогам торгов на Московской межбанковской валютной бирже на

основе спроса и предложения. Гражданам разрешили покупать и продавать валюту

без ограничений, уголовные преследования за эти действия были отменены.

Высокий спрос на валюту определил резкое падение курса рубля. В начале

1992 года доллар стоил 110 рублей, к концу - 414. И любые экспортные поставки

стали гораздо выгоднее, чем на внутренний рынок. Например, чтобы из страны не

вывезли всю нефть, пришлось устанавливать квоты на ее экспорт. То есть слишком

быстрое движение к валютному рынку были вынуждены тормозить с помощью

нерыночных методов по другим направлениям. Высокое недоверие к банковской

системе, а также гиперинфляция привела к тому, что доллар стал единственным

средством сбережения доходов граждан.

С февраля 1993 года предметом торгов на ММВБ становится и немецкая марка.

В операциях принимают участие только банки - члены ММВБ и Центральный банк для

проведения валютных интервенций. Торги на ММВБ к этому времени стали

ежедневными. Помимо Московской, в России имеется еще пять валютных бирж:

Санкт-Петербургская, Ростовская, Уральская в Екатеринбурге, Сибирская в

Новосибирске и Азиатско -Тихоокеанская во Владивостоке.

На всем протяжении с 1992 года по 1994 год Центральный банк пытался

проводить политику сжатия денежной массы для подавления инфляции в стране, но

все предпринятые меры были безрезультатны. Объясняется это, прежде всего, слабо

развитой банковской системой. В 1994 г. Утечка капитала составила 1 млрд.

долларов в месяц. Кроме доллара и немецкой марки, на валютных биржах страны котируются

и другие валюты: в Санкт - Петербурге - финская марка, в Ростове - французский

франк, во Владивостоке - иена.

В 1995 году был принят ряд законодательных актов, которые предоставили

Банку России независимость в осуществлении денежно-кредитной политики. С этого

же года Банк России установил два ориентира: предельные темпы роста денежного

агрегата М2 и предельные границы девальвации обменного курса рубля по отношению

к доллару.

С 1995 года по 1998 год важнейшей задачей для правительства страны была

стабилизация валютного курса и снижение темпов инфляции. Валютные операции

проводились в пределах установленного «валютного коридора»: колебания рыночного

курса рубля по отношению к доллару США ограничивались официально

устанавливаемыми пределами, которые поддерживались Центральным банком РФ с

помощью интервенций на валютном рынке. С одной стороны эти меры помогли

сдержать темпы инфляции, повысить ВВП. Но с другой стороны сдерживание

реального курса рубля в целях защиты отечественного товаропроизводителя привело

к финансовому кризису и полному обвалу курса рубля.

После валютного кризиса 17 августа 1998г. валютный коридор был отменен, и

курс рубля вновь стал свободно плавающим, Центральный банк РФ вновь отказался

от установления собственных курсов покупки и продажи и начал ежедневно

объявлять официальный курс по итогам утренней специальной торговой сессии на

ММВБ, а с 29 июня 1999 г. по итогам единой торговой сессии. Курс других валют

определялся на основе кросс-курса. При этом в качестве промежуточного показателя

используются курсы валют к доллару.

С 1999 по 2000 год - это период преодоления негативных последствий

«августовского дефолта». Банк России осуществлял курсовую политику в рамках

режима управляемого плавающего валютного курса, что позволяло сглаживать воздействие

изменений внешнеэкономических условий на российские финансовые рынки и

экономику в целом. При этом задачей Банка России было последовательное

сокращение вмешательства в процессы рыночного курсообразования и подготовка

перехода к плавающему валютному курсу, что является необходимым условием

реализации независимой денежно-кредитной политики, ориентированной на

обеспечение внутренней ценовой стабильности мерами процентной политики (режима

инфляционного таргетирования).

До 2005 года Банк России осуществлял валютные интервенции только в

сегменте рубль/доллар США. С 2005 года Банк России ввел в действие механизм

проведения интервенций на внутреннем валютном рынке, направленный на

сглаживание колебаний курса рубля к корзине валют. В качестве операционного

ориентира курсовой политики Банк России начал использовать рублевую стоимость

бивалютной корзины, включающей доллар США и евро. Для данного показателя Банком

России был установлен интервал допустимых значений (операционный интервал), на

границах которого осуществлялись валютные интервенции (конверсионные операции

рубль/доллар США и рубль/евро на биржевом и внебиржевом сегментах

межбанковского валютного рынка), препятствующие чрезмерным колебаниям стоимости

бивалютной корзины. Границы операционного интервала пересматривались Банком

России с учетом тенденций в динамике показателей платежного баланса России и конъюнктуры

внутреннего валютного рынка.

В 2006 году высокое положительное сальдо внешнеторгового баланса и

крупные заимствования российских компаний за рубежом обусловили значительный

приток иностранной валюты в экономику. Несмотря на увеличение спроса на иностранную

валюту для оплаты импорта и осуществления выплат по корпоративному внешнему

долгу, ее предложение на внутреннем рынке в целом превышало спрос, что

создавало предпосылки для укрепления рубля и обусловливало значительные объемы

интервенций Банка России.

С учетом возрастающей роли евро во внешнеэкономических операциях России и

по мере развития соответствующего сегмента внутреннего валютного рынка доля

евро в структуре бивалютной корзины последовательно увеличивалась. С февраля

2007 года структура бивалютной корзины включает 45 евроцентов и 55 центов США.

Использование данного механизма позволило сглаживать колебания курса рубля к

основным мировым валютам, при этом обеспечив более гибкое курсообразование.

С 2008 г. по настоящее время период глобального финансово экономического

кризиса и устранения его негативных последствий, в том числе и в сфере валютных

отношений. С осени 2008 года начинается эффективная политика Банка России по

установлению плавающего валютного курса. За счет продажи иностранной валюты в

начале 2009 года рубль достиг уровня, обеспечивающего нормальный платежный

баланс. Последовавший рост цен на нефть на мировом рынке на фоне успешного

управления плавающим валютным курсом способствовали повышению привлекательности

вложений в российские активы, что обусловило возобновление притока капитала и

формирование тенденции укрепления национальной валюты. Благодаря этим мерам

удалось остановить рост цен и сократить инфляцию.

Фиксированные верхняя и нижняя границы на уровне 41 и 26 рублей за

бивалютную корзину действовали с 23 января 2009 года.

3. Действующий

механизм курсовой политики Банка России

Действующий механизм сглаживания колебаний курса рубля предполагает

возможность осуществления покупок или продаж иностранной валюты (доллара США и

евро) не только при нахождении стоимости бивалютной корзины на границах

плавающего операционного интервала, но и внутри него. При этом в центральной

части плавающего операционного интервала выделяется "нейтральный"

диапазон, в котором Банком России не совершаются валютные интервенции. При

выходе стоимости бивалютной корзины за пределы данного диапазона Банк России

начинает осуществлять операции по покупке/продаже иностранной валюты на

внутреннем рынке, интенсивность которых возрастает по мере приближения рыночной

стоимости бивалютной корзины к границам операционного интервала.

В рамках реализации курсовой политики Банк России использует в качестве

операционного ориентира рублевую стоимость бивалютной корзины, состоящей из 45

евроцентов и 55 центов США. Диапазон допустимых значений рублевой стоимости

бивалютной корзины задан плавающим операционным интервалом, границы которого

корректируются в зависимости от объема совершенных валютных интервенций. С 24

июля 2012 года ширина указанного интервала составляет 7 рублей.

Корректировка границ операционного интервала осуществляется автоматически

при достижении накопленным объемом операций Банка России установленной

величины. С 9 сентября 2013 года параметры сдвига границ операционного

интервала установлены таким образом, что при достижении накопленным объемом

покупки (продажи) Банком России иностранной валюты 400 млн. долларов США

происходит автоматический сдвиг границ на 5 копеек вниз (вверх).

Расчет сдвига границ операционного интервала в сентябре 2013 года

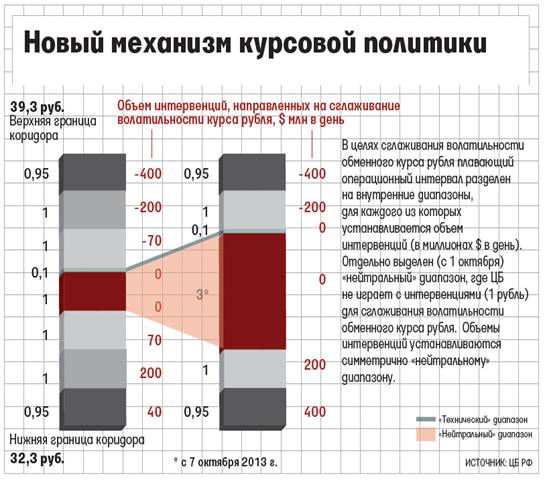

приведен в диаграмме 1:

валютный регулирование контроль курс

Диаграмма 1

В октябре 2013 года Центральный банк сообщил, что отказывается от

интервенций размером до $70 млн и расширяет нейтральный диапазон плавающего

интервала стоимости бивалютной корзины с 1 руб. до 3,1 руб. Корректировка

направлена на повышение гибкости курса и постепенный переход к 2015 г. к

плавающему валютному курсу, объясняет ЦБ в «Политике валютного курса»: это

поможет сгладить эффект от операций Федерального казначейства с наполнением

суверенных фондов и ликвидности банковского сектора. В распоряжении ЦБ остается

два курсовых инструмента: покупки и продажи размером $200 млн и $400 млн,

коридор бивалютной корзины остался равен 7 руб.

Новый механизм курсовой политики приведен на рисунке 1.

Рисунок 1.

Чем шире границы, тем больше диапазон колебаний рубля, отчасти это

стремление ЦБ ослабить рубль до приемлемых для него значений, считает Артем

Рощин из банка «Альба альянс»: если ранее 30 руб. за доллар было понятным

значением, теперь, видимо, есть желание обесценить рубль с целью удешевить

национальную валюту, например, на 10% до 33 руб. за доллар, проще будет

выполнить обещания правительства. Одновременно ЦБ достигает реальной экономии

золотовалютных резервов: нет необходимости лишних продаж, которые диктует

регламент.

Динамика курса доллара к рублю за период с 1 июля 1992 года по 10 октября

2013 года приведена в приложении № 1

Список

литературы

1. Щеголева

Н.Г. Валютный рынок и валютные операции, 2005 - 157 стр.

. Федеральный

закон 173-ФЗ 10 декабря 2003 года

. Красавина

Л.Н. Международные валютно - кредитные и финансовые отношения, 2005 - стр. 576

. Информационное

письмо ГУ Банка России по Курганской области, июнь 2011 г.

. Ерошкина

А.А., Ахмеева В.И. Особенности кредитно - денежной политики в России, 2011 -

стр. 4

. Андронова

Н. Э. Особенности и перспективы современной валютной системы России в условиях

глобализации, 2013. - стр.76.

. http://www.rg.ru/

Статья « Сегодня рубль рулит», 2012

. http://www.cbr.ru

. http://finance.rambler.ru

Статья ЦБ отпускает рубль в свободное плавание

Приложение 1

Динамика курса доллара к рублю за период

с 1 июля 1992 года по 10 октября 2013 года

|

01.07.1992 125,2600

|

|

06.01.1993 417,0000

|

|

07.01.1994 1259,0000

|

|

06.01.1995 3623,0000

|

|

05.01.1996 4661,0000

|

|

01.01.1997 5560,0000

|

|

01.01.1998 5,9600

|

|

01.01.1999 20,6500

|

|

01.01.2000 27,0000

|

|

04.01.2001 28,1600

|

|

01.01.2003 31,7844

|

|

01.01.2004 29,4545

|

|

01.01.2005 27,7487

|

|

11.01.2006 28,4821

|

|

10.01.2007 26,4465

|

|

10.01.2008 24,4387

|

|

01.01.2009 29,3916

|

|

01.01.2010 30,1851

|

|

01.01.2011 30,3505

|

|

01.01.2012 32,1961

|

|

01.01.2012 30,3727

|

|

01.10.2013 32,4839

|