Анализ состояния финансового менеджмента на примере ОАО 'Автодизель'

ВВЕДЕНИЕ

В настоящее время в современной России

существует большое количество предприятий различных форм собственности и

характера деятельности, рост и усложнение хозяйственных связей. Все это

приводит к значительному увеличению глубины финансовой работы и огромному

влиянию внешней среды на деятельность предприятий. Одновременно это влечет за

собой существенное изменение роли и значения финансовой работы в деятельности

предприятия, недооценка которой может привести к потере финансовой устойчивости

и наступлению неблагоприятных последствий для деятельности предприятия.

Определение финансовой политики предприятия

относится к числу наиболее важных экономических задач в условиях глобализации

рыночной экономики и появлением иностранных предприятий на российском рынке,

поскольку недостаточная финансовая устойчивость может привести к отсутствию у

предприятий средств для развития производства, лишению конкурентных

преимуществ, что в итоге приведет к снижению их платежеспособности и, в

конечном счете, может привести к банкротству. В то же время преувеличенная или

даже «избыточная» устойчивость будет отягощать затраты предприятия излишними

запасами и резервами, не давая свободных средств для развития предприятия и

укрепления его на рынке.

Глобализация экономики в условиях развивающегося

рынка требует от предприятия повышения эффективности производства,

конкурентоспособности продукции и услуг на основе внедрения достижений

научно-технического прогресса, эффективных форм хозяйствования и управления

производством, активизации предпринимательства и т.д. Важная роль в реализации

этой задачи отводится анализу финансовой деятельности предприятий. С его

помощью вырабатываются стратегия и тактика развития предприятия, обосновываются

планы и управленческие решения, осуществляются контроль за их выполнением,

выявляются резервы повышения эффективности производства, оцениваются результаты

деятельности предприятия, его подразделений и работников.

Цель данной работы заключается в том, чтобы на

основе показателей, характеризующих внутреннее финансовое состояние

предприятия, рассмотреть систему его финансового менеджмента и предложить

способы повышения эффективности финансового менеджмента на ОАО «Автодизель»

При написании работы мы ставим следующие задачи:

· Раскрыть сущность финансового менеджмента

и при вести его основные характеристики;

· Выявить основную цель, принципы и

задачи финансового менеджмента для российских предприятий;

· Дать организационно-экономическую

характеристику ОАО «Автодизель»;

· Проанализировать состояние

финансового менеджмента на ОАО «Автодизель»;

· Дать рекомендации по проведению

мероприятий финансового менеджмента для максимизации на исследуемом

предприятии.

Предметом исследования является совокупность

финансово-экономических отношений в области финансового менеджмента по

укреплению и стабилизации финансового состояния ОАО «Автодизель»

Объектом исследования является Ярославский

моторный завод ОАО «Автодизель».

В работе использованы работы российских и

зарубежных экономистов в области финансового менеджмента, таких как Лямин В.А.,

Бригхем Ю., Балабанов И.Т., Карасева И.М. и других, а также материалы

периодической печати и публикуемые материалы отчетности ОАО «Автодизель».

В работе используются методы экономического

анализа: табличный, графический и др.

На основании исследования в работе предлагаются

рекомендации по усовершенствованию системы финансового менеджмента на ОАО

«Автодизель» в будущем и улучшению ряда экономических показателей

финансово-экономической деятельности предприятия.

Анализ строится на обобщении теоретической,

методической, нормативной литературы.

ГЛАВА 1. ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ФИНАНСОВОГО

МЕНЕДЖМЕНТА

.1 Понятие и основные характеристики

финансового менеджмента на предприятии

Финансовый менеджмент - управление финансовыми

операциями, денежными потоками, призванное обеспечить привлечение, поступление

денежных средств и их рациональное расходование в соответствии с программами,

планами, реальными нуждами, а также совокупность приемов, методов и средств,

используемых предприятиями для повышения доходности и минимизации риска

неплатежеспособности.

Основная цель финансового менеджмента - получить

наибольшую выгоду от деятельности предприятия в интересах его собственников. К

основным функциям управления финансами как подсистемы в системе управления предприятием

относятся:

внутреннее финансовое планирование;

анализ и оценка финансового состояния;

управление оборотными средствами и ликвидностью;

управление инвестиционным портфелем;

управление структурой капитала;

управление финансовыми рисками; организация

расчетов с бюджетной системой;

заключение договоров с банками, биржами,

фондами; прочие функции.

Финансовое управление состоит из процедур

разного уровня сложности и ответственности. Первый уровень - принятие

финансовых решений по перспективам развития и текущей деятельности, привлечению

источников финансирования и их использованию, проведение определенной

финансовой политики. Это задачи высшего уровня сложности и ответственности, их

решение входит в компетенцию высших руководителей предприятия. Второй уровень -

выполнение различных финансовых расчетов, оформление финансовых документов,

составление отчетов, то есть более простые технические задачи, которые решают

работники бухгалтерской, финансовой, экономической служб. Состав финансовой

службы, объем, и особенности организации финансовой работы зависят от характера

и специфики деятельности предприятия, объемов финансовых ресурсов, которыми

распоряжается предприятие.

Наиболее сложными становятся функции по

управлению финансами в крупных корпорациях. Для экономического стимулирования

менеджеров к поиску прибыльных инвестиционных решений поощрения и продвижения

по службе должны соответствовать способности каждого отдела выполнять

поставленные долгосрочные цели. Практика показала эффективность организации управления

финансами, при которой делегирование ответственности за получение дохода

(прибыли) и достаточно широких полномочий в управлении текущей деятельностью

сочетается с централизацией принятия финансовых решений по распределению и

использованию финансовых результатов. Информация о финансовом состоянии

предприятия содержится в финансовой (бухгалтерской) отчетности, которая

составляется по стандартам и правилам, установленным государством и

международными соглашениями.

Методы финансового управления, применяемые в

рамках финансового менеджмента на предприятии многообразны, и основными из них

являются: прогнозирование, планирование, налогообложение, страхование,

самофинансирование, кредитование, система расчетов, система финансовой помощи,

система финансовых санкций, система амортизационных отчислений, система

стимулирования, принципы ценообразования, трастовые операции, залоговые

операции, трансфертные операции, факторинг, лизинг и аренда.

Составным элементом приведенных методов являются

специальные приемы финансового управления: кредиты, займы, процентные ставки,

дивиденды, котировка валютных курсов, акциз, дисконт и др. Основу

информационного обеспечения системы финансового управления составляет

бухгалтерская отчетность; сообщения финансовых органов; информация учреждений

банковской системы; информация товарных, фондовых и валютных бирж; прочая

информация.

Техническое обеспечение системы финансового

управления является самостоятельным и весьма важным ее элементом. Многие

современные системы, основанные на безбумажной технологии (межбанковские

расчеты, взаимозачеты, расчеты с помощью кредитных карточек и др.), невозможны

без применения сетей ЭВМ, персональных компьютеров, функциональных пакетов

прикладных программ.

Функционирование любой системы финансового

управления осуществляется в рамках действующего правового и нормативного

обеспечения. Сюда относятся: законы, указы Президента, постановления

правительства, приказы и распоряжения министерств и ведомств, лицензии,

уставные документы и др.

В условиях рыночной экономики финансовый

менеджер становится одной из ключевых фигур на предприятии. Он ответствен за

постановку проблем финансового характера, анализ целесообразности использования

того или иного способа их решения и иногда за принятие окончательного решения по

выбору наиболее приемлемого варианта действий.

В наиболее общем виде деятельность финансового

менеджера может быть структурирована следующим образом: общий финансовый анализ

и планирование; обеспечение предприятия финансовыми ресурсами (управление

источниками средств); распределение финансовых ресурсов (инвестиционная

политика и управление активами) .

В рамках областей деятельности финансового

менеджера осуществляется общая оценка следующих показателей:

· активов предприятия и источников их

финансирования;

· величины и состава ресурсов,

необходимых для поддержания достигнутого экономического потенциала предприятия

и расширения его деятельности;

· источников дополнительного

финансирования;

· системы контроля за состоянием и

эффективностью использования финансовых ресурсов;

· объема требуемых финансовых

ресурсов;

· формы их представления (долгосрочный

или краткосрочный кредит, денежная наличность);

· степени доступности и времени

представления (доступность финансовых ресурсов может определяться условиями

договора; финансы должны быть доступны в нужном объеме и в нужное время);

· стоимости обладания данным видом

ресурсов (процентные ставки, прочие формальные и неформальные условия

предоставления данного источника средств);

· риска, ассоциируемого с данным

источником средств (так, капитал собственников как источник средств гораздо

менее рискован, чем срочная ссуда банка);

· оптимальность трансформации

финансовых ресурсов в другие виды ресурсов (материальные, трудовые, денежные);

· целесообразность и эффективность вложений

в основные фонды, их состав и структура;

· оптимальность оборотных средств;

· эффективность финансовых вложений.

Принятие решений с использованием приведенных

оценок выполняется в результате анализа альтернативных решений, учитывающих

компромисс между требованиями ликвидности, финансовой устойчивости и

рентабельности.

Далее рассмотрим структуру источников

финансирования предприятия, как одного из основополагающих направлений

финансового менеджмента.

Источниками собственных средств являются:

уставный капитал (средства от продажи акций и паевые взносы участников);

резервы, накопленные предприятием; собственный капитал предприятия; прочие

взносы юридических и физических лиц (целевое финансирование, пожертвования,

благотворительные взносы и др.).

К основным источникам привлеченных средств

относятся: ссуды банков; заемные средства; средства от продажи облигаций и

других ценных бумаг; кредиторская задолженность.

Принципиальное различие между источниками

собственных и заемных средств кроется в юридической причине - в случае

ликвидации предприятия его владельцы имеют право на ту часть имущества

предприятия, которая останется после расчетов с третьими лицами.

В настоящее время на большинстве российских

предприятий основными источниками финансирования собственные средства. Приведем

краткую характеристику этих источников.

Уставный капитал формируется при первоначальном

инвестировании средств. Его величина объявляется при регистрации предприятия, а

любые корректировки размера уставного капитала (дополнительная эмиссия акций,

снижение номинальной стоимости акций, внесение дополнительных вкладов, прием

нового участника, присоединение части прибыли и др.) допускаются лишь в случаях

и порядке, предусмотренных действующим законодательством и учредительными

документами.

Прибыль является основным источником средств

динамично развивающегося предприятия. В балансе она присутствует в явном виде

как "прибыль отчетного года" и "неиспользованная прибыль прошлых

лет", а также в завуалированном виде - как созданные за счет прибыли фонды

и резервы. В условиях рыночной экономики величина прибыли зависит от многих

факторов, основным из которых является соотношение доходов и расходов.

Также необходимо отметить, что финансы - один из

важнейших инструментов, с помощью которого осуществляется воздействие на

экономику, хозяйствующего субъекта (страна, регион, предприятие).

Финансовый менеджмент представляет собой систему

организации, планирования и использования финансовых ресурсов. В состав

финансового менеджмента входят: финансовые инструменты, финансовые приемы и

методы, обеспечивающие подсистемы (кадровое, нормативное, правовое,

информационное, техническое и программное обеспечение).

С целью более тщательного изучения финансового

менеджмента и его внутренних элементов рассмотрим классификацию методов и

приемов финансового анализа.

Существуют различные классификации методов

экономического анализа. Первый уровень классификации выделяет неформализованные

и формализованные методы анализа. К ним относятся методы: экспертных оценок,

сценариев, психологические, морфологические, сравнения, построения систем

показателей, построения систем аналитических таблиц и т.п. Применение этих

методов характеризуется определенным субъективизмом, поскольку большое значение

имеют интуиция, опыт и знания аналитика. Ко второй группе относятся методы, в

основе которых лежат достаточно строгие формализованные аналитические

зависимости. Известны десятки этих методов; они составляют второй уровень

классификации. Перечислим некоторые из них:

· классические методы анализа

хозяйственной деятельности и финансового анализа: цепных подстановок,

арифметических разниц, балансовый, выделения изолированного влияния факторов,

процентных чисел, дифференциальный, логарифмический, интегральный, простых и

сложных процентов;

· традиционные методы экономической

статистики: средних и относительных величин, группировки, графический,

индексный, элементарные методы обработки рядов динамики;

· математико-статистические методы

изучения связей: корреляционный анализ, регрессионный анализ, дисперсионный

анализ, факторный анализ, метод главных компонент, ковариационный анализ, метод

объекто-периодов, кластерный анализ и другие методы;

· эконометрические методы: матричные

методы, гармонический анализ, спектральный анализ, методы теории производственных

функций, методы теории межотраслевого баланса;

· методы экономической кибернетики и

оптимального программирования: методы системного анализа, методы машинной

имитации, линейное программирование, нелинейное программирование, динамическое

программирование, выпуклое программирование и др.

· методы исследования операций и

теории принятия решений: методы теории графов, метод деревьев, методы

байесовского анализа, теория игр, теория массового обслуживания, методы

сетевого планирования и управления.

Безусловно, не все из перечисленных методов

могут найти непосредственное применение в рамках финансового анализа и

финансового менеджмента отдельного предприятия, поскольку основные результаты

эффективного анализа и управления финансами достигаются с помощью специальных

финансовых инструментов, тем не менее, некоторые их элементы в настоящее время

используются.

Итак, рассмотрев основные характеристики

финансового менеджмента на предприятии, в следующем разделе мы выявим задачи,

изучим основную цель финансового менеджмента на предприятии.

финансовый менеджмент ликвидность

капитал

1.2 Основная цель и задачи финансового

менеджмента

Финансовый менеджмент-система принципов и

методов разработки и реализации управленческих решений, связанных с

распределением формированием и использованием финансовых ресурсов предприятия и

организацией оборота его денежных средств. Эффективное управление финансовой

деятельностью предприятия обеспечивается реализацией ряда принципов, основными

из которых являются (рис. 1.1.):

. Интегрированность с общей системой

управления предприятием. В какой бы сфере деятельности предприятия не

принималось управленческое решение, оно прямо или косвенно оказывает влияние на

формирование денежных потоков и результаты финансовой деятельности. Финансовый

менеджмент непосредственно связан с производственным менеджментом,

инновационным менеджментом, менеджментом персонала и некоторыми другими видами

функционального менеджмента. Это определяет необходимость органической

интегрированности финансового менеджмента с общей системой управления

предприятием.

Рис. 1.1. Основные принципы

финансового менеджмента.

. Комплексный характер формирования

управленческих решений. Все управленческие решения в области

формирования, распределения и использования финансовых ресурсов и организации

денежного оборота предприятия теснейшим образом взаимосвязаны и оказывают

прямое или косвенное воздействие на результаты его финансовой деятельности. В

ряде случаев это воздействие может носить противоречивый характер. Так,

например, осуществление высокодоходных финансовых инвестиций может вызвать

дефицит в финансировании производственной деятельности и как следствие -

существенно уменьшить размер операционной прибыли (т.е. снизить потенциал

формирования собственных финансовых ресурсов). Поэтому финансовый менеджмент

должен рассматриваться как комплексная управляющая система, обеспечивающая

разработку взаимозависимых управленческих решений, каждое из которых вносит

свой вклад в общую результативность финансовой деятельности предприятия.

3. Высокий динамизм управления. Даже

наиболее эффективные управленческие решения в области формирования и

использования финансовых ресурсов и оптимизации денежного оборота,

разработанные и реализованные на предприятии в предшествующем периоде, не

всегда могут быть повторно использованы на последующих этапах его финансовой

деятельности. Прежде всего, это связано с высокой динамикой факторов внешней

среды на стадии перехода к рыночной экономике, и в первую очередь - с изменением

конъюнктуры финансового рынка. Кроме того, меняются во времени и внутренние

условия функционирования предприятия, особенно на этапах перехода к последующим

стадиям его жизненного цикла. Поэтому финансовому менеджменту должен быть

присущ высокий динамизм, учитывающий изменение факторов внешней среды,

ресурсного потенциала, форм организации производственной и финансовой

деятельности, финансового состояния и других параметров функционирования

предприятия.

4. Вариативность подходов к

разработке отдельных управленческих решений. Реализация этого принципа

предполагает, что подготовка каждого управленческого решения в сфере

формирования и использования финансовых ресурсов и организации денежного

оборота должна учитывать альтернативные возможности действий. При наличии

альтернативных проектов управленческих решений их выбор для реализации должен

быть основан на системе критериев, определяющих финансовую идеологию,

финансовую стратегию или конкретную финансовую политику предприятия. Система

таких критериев устанавливается самим предприятием.

5. Ориентированность на

стратегические цели развития предприятия. Какими бы эффективными не

казались те или иные проекты управленческих решений в области финансовой

деятельности в текущем периоде, они должны быть отклонены, если они вступают в

противоречие с миссией (главной целью деятельности) предприятия,

стратегическими направлениями его развития, подрывают экономическую базу

формирования высоких размеров собственных финансовых ресурсов за счет

внутренних источников в предстоящем периоде.

Эффективный финансовый менеджмент,

организованный с учетом изложенных принципов, позволяет формировать ресурсный

потенциал высоких темпов прироста производственной деятельности предприятия,

обеспечивать постоянный рост собственного капитала, существенно повышать его

конкурентную позицию на товарном и финансовом рынках, обеспечивать стабильное

экономическое развитие в стратегической перспективе.

С учетом содержания и принципов

финансового менеджмента формируются его цели и задачи.

Главной целью финансового

менеджмента является обеспечение максимизации благосостояния собственников

предприятия в текущем и перспективном периоде. Эта цель получает конкретное

выражение в обеспечении максимизации рыночной стоимости предприятия, что

реализует конечные финансовые интересы его владельцев. Характеризуя

общепринятую в рыночной экономике вышеизложенную главную цель финансового

менеджмента, следует отметить, что она вступает в противоречие с весьма

распространенным у нас мнением о том, что главной целью финансовой деятельности

предприятия является максимизация прибыли. Дело в том, что максимизация

рыночной стоимости предприятия далеко не всегда автоматически достигается при

максимизации его прибыли. Так, полученная высокая по сумме и уровню прибыль

может быть полностью израсходована на цели текущего потребления, в результате

чего предприятие будет лишено основного источника формирования собственных

финансовых ресурсов для своего предстоящего развития (а неразвивающееся

предприятие утрачивает в перспективе достигнутую конкурентную позицию на рынке,

сокращает потенциал формирования собственных финансовых ресурсов за счет

внутренних источников, что в конечном итоге приводит к снижению его рыночной

стоимости). Кроме того, высокий уровень прибыли предприятия может достигаться

при соответственно высоком уровне финансового риска и угрозе банкротства в

последующем периоде, что также может обусловить снижение его рыночной

стоимости. Поэтому в рыночных условиях максимизация прибыли может выступать как

одна из важных задач финансового менеджмента, но не как главная его цель. В

качестве основных задач финансового менеджмента на предприятии можно

определить:

- Обеспечение формирования

достаточного объема финансовых ресурсов в соответствии с задачами развития

предприятия в предстоящем периоде. Эта задача реализуется путем определения

общей потребности в финансовых ресурсах предприятия на предстоящий период,

максимизации объема привлечения собственных финансовых ресурсов за счет

внутренних источников, определения целесообразности формирования собственных

финансовых ресурсов за счет внешних источников, управления привлечением заемных

финансовых средств, оптимизации структуры источников формирования ресурсного

финансового потенциала.

- Наиболее эффективное использование

сформированного объема финансовых ресурсов в разрезе основных направлений

деятельности предприятия. Оптимизация распределения сформированного объема

финансовых ресурсов предусматривает установление необходимой пропорциональности

в их использовании на цели производственного и социального развития

предприятия, выплаты необходимого уровня доходов на инвестированный капитал

собственникам предприятия и т.п. В процессе производственного потребления

сформированных финансовых ресурсов в разрезе основных направлений деятельности

предприятия должны быть учтены стратегические цели его развития и возможный

уровень отдачи вкладываемых средств.

- Оптимизация денежного оборота. Эта

задача решается путем эффективного управления денежными потоками предприятия в

процессе кругооборота его денежных средств, обеспечением синхронизации объемов

поступления и расходования денежных средств по отдельным периодам, поддержанием

необходимой ликвидности его оборотных активов. Одним из результатов такой

оптимизации является минимизация среднего остатка свободных денежных активов,

обеспечивающая снижение потерь от их неэффективного использования и инфляции.

- Максимизация прибыли предприятия при

предусматриваемом уровне финансового риска. Максимизация прибыли достигается за

счет эффективного управления активами предприятия, вовлечения в хозяйственный

оборот заемных финансовых средств, выбора наиболее эффективных направлений

операционной и финансовой деятельности. При этом, для достижения целей

экономического развития предприятие должно стремиться максимизировать не

балансовую, а чистую прибыль, остающуюся в его распоряжении, что требует

осуществления эффективной налоговой, амортизационной и дивидендной политики.

Решая эту задачу, необходимо иметь в виду, что максимизация уровня прибыли

предприятия достигается, как правило, при существенном возрастании уровня

финансовых рисков, так как между этими двумя показателями существует прямая

связь.Поэтому максимизация прибыли должна обеспечиваться в пределах допустимого

финансового риска, конкретный уровень которого устанавливается собственниками

или менеджерами предприятия с учетом их финансового менталитета (отношения к

степени допустимого риска при осуществлении хозяйственной деятельности).

- Обеспечение минимизации уровня финансового

риска при предусматриваемом уровне прибыли. Если уровень прибыли

предприятия задан или спланирован заранее, важной задачей является снижение

уровня финансового риска, обеспечивающего получение этой прибыли. Такая

минимизация может быть обеспечена путем диверсификации видов операционной и

финансовой деятельности, а также портфеля финансовых инвестиций; профилактикой

и избежанием отдельных финансовых рисков, эффективными формами их внутреннего и

внешнего страхования.

- Обеспечение постоянного финансового

равновесия предприятия в процессе его развития. Такое равновесие

характеризуется высоким уровнем финансовой устойчивости и платежеспособности

предприятия на всех этапах его развития и обеспечивается формированием

оптимальной структуры капитала и активов, эффективными пропорциями в объемах

формирования финансовых ресурсов за счет различных источников, достаточным

уровнем самофинансирования инвестиционных потребностей.

Все рассмотренные задачи финансового менеджмента

теснейшим образом взаимосвязаны, хотя отдельные из них и носят

разнонаправленный характер (например, обеспечение максимизации суммы прибыли

при минимизации уровня финансового риска; обеспечение формирования достаточного

объема финансовых ресурсов и постоянного финансового равновесия предприятия в

процессе его развития и т.п.). Поэтому в процессе финансового менеджмента

отдельные задачи должны быть оптимизированы между собой для наиболее

эффективной реализации его главной цели.

Поэтому выбор определенного пути развития

предприятия предполагает выполнение приоритетных задач в зависимости от

финансового состояния предприятия и состояния макроэкономической среды.

В этой главе мы рассмотрели понятие финансового

менеджмента, выявили его основную цель и задачи, рассмотрели принципы

построения финансового менеджмента на предприятии, описали основные методы

исследования и систему показателей оценки уровня финансового менеджмента на

предприятии

На основе приведенной выше теоретической базы в

следующей главе мы рассмотрим состояние и перспективы развития финансового

менеджмента на примере ОАО «Автодизель» - одного из крупнейших предприятий

Ярославской области.

ГЛАВА 2. АНАЛИЗ СОСТОЯНИЯ ФИНАНСОВОГО

МЕНЕДЖМЕНТА НА ПРИМЕРЕ ОАО «АВТОДИЗЕЛЬ»

.1 Организационно-экономическая

характеристика ОАО «Автодизель»

ОАО «Автодизель» (Ярославский моторный завод) -

одно из ведущих предприятий России по разработке конструкций, доводке и

производству дизельных двигателей многоцелевого назначения, сцеплений, коробок

передач, запасных частей, а также стационарных агрегатов на базе двигателей

марки ЯМЗ.

Деятельность ОАО «Автодизель» (ЯМЗ)

сертифицирована на соответствие системы менеджмента качества в отношении

проектирования, разработки, производства, продажи, поставки, гарантийного и

послегарантийного сервиса дизельных двигателей и коробок передач, их агрегатов,

узлов и деталей; электроагрегатов стационарных; проведения ремонта, включая

капитальный ремонт дизельных двигателей и коробок передач.

Завод основан в 1916 году как авторемонтное и

автосборочное предприятие. Затем было организовано производство первых в России

грузовиков и самосвалов большой грузоподъемности, и завод стал называться

Ярославским автомобильным (ЯАЗ). С 1947 года, наряду с автомобилями, началось

производство собственных автомобильных дизельных двигателей, а с 1958 года

завод специализирован на выпуск только дизельных двигателей, коробок передач и

сцеплений к ним, и был переименован в Ярославский моторный завод (ЯМЗ), с

ноября 1993 года - Открытое акционерное общество «Автодизель» (Ярославский

моторный завод). За это время на внутренний и международный рынки было

поставлено более 4,5-х миллионов дизелей марки ЯМЗ.

Основными видами деятельности Общества являются

разработка конструкций, доводка, производство и сбыт дизельных двигателей

многоцелевого назначения, сцеплений, коробок передач, запасных частей к ним, а

также стационарных агрегатов на базе двигателей ЯМЗ.

Предприятие является комплексным, имеет в своем

составе все необходимые производства от изготовления заготовок до выпуска

готовой продукции:

литейное - для изготовления отливок из чугуна,

стали, цветных металлов и сплавов;

кузнечно-прессовое - для изготовления горячих и

холодных штамповок;

агрегатное - для механической обработки отливок

и заготовок, сборки и испытания коробок передач;

сборочное - для сборки и испытания двигателей;

инструментальное - для обеспечения производства

всеми видами инструмента и оснастки;

обслуживание основного производства - проведение

всех видов ремонта и технического обслуживания оборудования и сооружений;

энергохозяйство и др.

В составе ОАО «Автодизель» (ЯМЗ) имеется

инженерно-конструкторский центр с развитой исследовательской и

экспериментальной базой.

Технические характеристики силовых агрегатов

марки ЯМЗ, их универсальность, высокая степень унификации, ремонтопригодность

способствуют их широкому применению на автомобилях, карьерных самосвалах,

тракторах, комбайнах, дорожно-строительной технике, дизель-электрических и

компрессорных станциях, буровых установках. Широкое применение двигатели марки

ЯМЗ находят на спецтехнике Министерства обороны РФ.

Всего силовые агрегаты и двигатели с маркой ЯМЗ

устанавливаются более чем на 300 различных изделиях; география их применения:

Россия, страны ближнего и дальнего зарубежья.

Основными потребителями дизельных двигателей и

силовых агрегатов марки ЯМЗ являются:

в России - ОАО «АЗ «Урал» (г. Миасс), ООО

«Комбайновый завод «Ростсельмаш» (г. Ростов-на-Дону), ООО

"Север-Желдор-Сервис", ОАО «Красноярский завод комбайнов» (г.

Красноярск), ЗАО «Челябинские строительно-дорожные машины» (г. Челябинск), ОАО

«Брянский арсенал» (г. Брянск), ОАО «Промтрактор» (г. Чебоксары), ООО

«Ликинский автобусный завод» (г. Ликино-Дулево), и др.;

в Беларуси - ОАО «МАЗ» (г. Минск), ПО

«Гомсельмаш» (г. Гомель), ОАО «БелАЗ» (г. Жодино), ОАО «МЗКТ» (г. Минск) и др.;

в Украине - ОАО «ХК «АвтоКрАЗ» (г. Кременчуг),

ОАО «ХТЗ» (г. Харьков).

Целенаправленные работы по совершенствованию

серийных образцов и созданию новых моделей позволяют не только удовлетворять

запросы традиционных потребителей, но и постоянно расширять сферу применения и

географию эксплуатации дизелей марки ЯМЗ, оперативно реагировать на потребности

рынка.

В настоящее время ОАО «Автодизель» (ЯМЗ) ведет

техническое перевооружение производства с целью организации выпуска дизельных

двигателей, отвечающим требованиям международных стандартов по экологической

безопасности.

Основными конкурентами ОАО «Автодизель» (ЯМЗ) на

рынке дизельных двигателей России и СНГ являются: ОАО «КАМАЗ-Дизель», ОАО

«Минский моторный завод», ОАО «Тутаевский моторный завод» и ОАО «ПО «Алтайский

моторный завод».

Таблица 2.1-Основные производители дизельных

двигателей на рынке России и СНГ

|

Производитель

|

2008

г.

|

2009

г.

|

2010

г.

|

2011

г.

|

Изменение

2010/2011 (%)

|

|

ОАО

«Автодизель» (ЯМЗ)

|

73

649

|

25

036

|

40

273

|

49

358

|

22,56%

|

|

ОАО

«КАМАЗ-Дизель»

|

62

573

|

28

395

|

39

970

|

51

886

|

29,81%

|

|

ОАО

«ПО «АМЗ»

|

5

658

|

1

652

|

1

184

|

1

230

|

3,89%

|

|

ОАО

«ТМЗ»

|

961

|

616

|

912

|

1

218

|

33,55%

|

|

ОАО

«ММЗ»

|

128

788

|

72

669

|

79

223

|

103

807

|

31,03%

|

Более 65% производимых ОАО «Автодизель» (ЯМЗ)

двигателей поставляется на заводы-производители грузовых автомобилей в РФ и

СНГ. Поэтому в качестве основных факторов, влияющих как на состояние отрасли

дизелестроения в целом, так и на деятельность общества, можно выделить текущее

положение и динамику развития отечественного рынка грузовиков, который в свою

очередь сильно зависит от общего состояния экономики.

Являясь одним из развивающихся рынков, Россия до

сих пор находится в стадии ускоренного восстановления спроса на грузовые

автомобили после значительного падения продаж в 2009 году. В 2011 году российский

рынок грузовых автомобилей продемонстрировал высокие темпы роста. Объем продаж

новых грузовых автомобилей вырос на 35% по сравнению с 2010 годом, в то время

как объем производства увеличился на 30%.

По мнению органов управления общества, тенденции

развития ОАО «Автодизель» (ЯМЗ) в целом соответствуют общеотраслевым

тенденциям, что находит отражение в динамике продаж двигателей ЯМЗ:

совокупный объем продаж двигателей ЯМЗ за

двенадцать месяцев 2011 года составил 49,57 тыс. шт., что на 23% больше объема

продаж в 2010 году, при этом в автомобильном сегменте было реализовано на 22%

больше двигателей, чем в 2010 году.

Для стабилизации своего положения в отрасли ОАО

«Автодизель» (ЯМЗ) выводит на рынок новые виды продукции, для чего:

- организовал

производство нового семейства средних рядных дизельных двигателей ЯМЗ-530

многоцелевого назначения и тяжелых рядных дизельных двигателей ЯМЗ-651 с

экологическими показателями Евро - 4;

ведет подготовку производства двигателей Daimler

ОМ 646 с показателями Евро-4;

ведет опытно-конструкторские работы и

подготавливает производство V-образных двигателей ЯМЗ V6 и V8 4-ого

экологического класса с топливоподающими системами типа Common Rail

производства ОАО «ЯЗДА»;

По нашему мнению, осуществление данного

комплекса мер позволит обществу достичь в ближайшем будущем следующих

результатов к 2014 году:

увеличить продажи двигателей до 70 000 шт. в

год;

значительно повысить производительность труда на

предприятии

Основными предполагаемыми негативными факторами,

которые могут в ближайшие годы отрицательно отразиться на темпах развития

общества, могут быть следующие:

появление новых конкурентов в отрасли и

возможность появления более качественной импортной продукции;

ухудшение рыночного положения основных

потребителей продукции ЯМЗ и как следствие сокращение спроса с их стороны. В

2011 году на рынке грузовых автомобилей наиболее быстро растущим сегментом стал

сегмент новых импортных грузовиков, в то время как доля отечественных

производителей снизилась.

резкое изменение цен на металл и дорогостоящие

покупные и комплектующие изделия, используемые в производстве;

повышение цен на продукцию естественных

монополий (электроэнергия, транспортные тарифы, тепло, и др.), но их доля не

так велика в себестоимости продукции, чтобы существенно влиять на прибыль

предприятия;

факторы, связанные с зависимостью от крупных

поставщиков. Основным поставщиком эмитента является ООО «ТД «Дизель - МТС». Его

деятельность в свою очередь в значительной степени зависит от ограниченного

числа поставщиков компонентов и комплектующих.

отсутствие у эмитента активов, свободных от

залога (невозможность предоставить банкам обеспечение из активов «вне проекта»)

и значительная долговая нагрузка;

длительные сроки окупаемости инвестиций (от 5 до

10 лет);

замедление темпов роста мировой экономики. В

контексте глобализации и взаимозависимости экономик разных стран нельзя

исключать влияния данных факторов на Россию.

цикличность спроса на автомобильную продукцию,

которая усиливается из-за мировых кризисных явлений.

Финансовое состояние предприятия характеризуется

системой показателей, отражающих состояние капитала в процессе его кругооборота

и способность субъекта хозяйствования финансировать свою деятельность на

фиксированный момент времени.

Проведем анализ финансового состояния ОАО «Автодизель»

по следующим пунктам:

§ анализ имущественного положения

§ анализ финансовой устойчивости

§ анализ платежеспособности на основе показателей

ликвидности баланса

§ анализ деловой активности

Таблица 2.2-Вертикальный анализ актива баланса

(%.)

|

Наименование

статей

|

Коды

строк баланса

|

Доля

в итоге баланса, %

|

Изменение

доли (прирост +; уменьшение -)

|

|

|

на

конец 2011 года

|

на

конец 2010 года

|

на

конец 2009 года

|

2010

г. -2009 г.

|

2011

г. -2010 г.

|

2011г

-2009г

|

|

1

|

2

|

3

|

4

|

5

|

5

|

6

|

7

|

|

1.

Внеоборотные активы

|

стр.

1100

|

72

|

73,3

|

77

|

-3,7

|

-1,3

|

-5

|

|

2.

Оборотные активы, в т.ч.:

|

стр.

1200

|

28

|

26,7

|

23

|

3,7

|

1,3

|

5

|

|

|

|

|

|

|

|

|

|

3.

Запасы и затраты

|

стр.1210

|

6

|

6,1

|

9,3

|

-3,2

|

-0,1

|

-3,3

|

|

4.

Дебиторская задолженность*

|

стр.1230

|

21,8

|

19,3

|

13,6

|

5,7

|

2,5

|

8,2

|

|

5.

Денежные средства и краткосрочные финансовые вложения

|

стр.1240

+ стр.1250

|

0.2

|

1,3

|

0,1

|

1,2

|

-1,1

|

0,1

|

|

6.

Баланс

|

стр.

1600

|

100

|

100

|

100

|

х

|

х

|

х

|

Из таблицы 1 мы видим, что большая часть активов

ОАО «Автодизель» представлена труднореализуемыми внеоборотными активами (в

2009-77, в 2011-72%, наблюдается недостаток высоколиквидных активов - денежных

средств (в 2011 г. - 33954 тыс. руб.), что приведет в ближайшее время к

невозможности для организации использовать преимущества скидок и возникающие

выгодные коммерческие предложения. На этом уровне недостаток ликвидности

означает, что у менеджеров нет свободы выбора, и это ограничивает свободу

действий руководства. В исследуемом периоде наблюдается положительная тенденция

роста объема ликвидных активов, что говорит о высокой платежеспособности ОАО «Автодизель».

Таблица 2.3 - Горизонтальный анализ актива

баланса (тыс. руб.)

|

Наименование

статей

|

Коды

строк баланса

|

Сумма

|

Динамика

(прирост +; уменьшение -)

|

|

|

|

абсолютная

сумма

|

в

%

|

|

|

на

конец 2011 г.

|

на

конец 2010 г.

|

на

конец 2009 г.

|

2010

г. - 2009 г.

|

2011

г. - 2010 г.

|

2011

г. - 2009 г.

|

2010

г. К 2009 г.

|

2011

К 2010 г.

|

2011

г. К 2009 г.

|

|

1

|

2

|

3

|

4

|

5

|

5

|

6

|

7

|

8

|

9

|

10

|

|

1.

Внеоборотные активы

|

стр.

1100

|

11588076

|

9610236

|

8391832

|

1218404

|

1977840

|

3196244

|

114,52%

|

120,58%

|

138,09%

|

|

2.

Оборотные активы, в т.ч.:

|

стр.

1200

|

4499497

|

3497990

|

2511201

|

986789

|

1001507

|

1988296

|

139,30%

|

128,63%

|

179,18%

|

|

3.

Запасы и затраты

|

стр.1210

|

917517

|

795553

|

995809

|

-200256

|

121964

|

-78292

|

79,89%

|

115,33%

|

92,14%

|

|

4.

Дебиторская задолженность*

|

стр.1230

|

3491348

|

2493923

|

1472597

|

1021326

|

997425

|

2018751

|

169,36%

|

139,99%

|

237,09%

|

|

менее

12 месяцев

|

стр.

5510

|

3

167 497

|

2

298 955

|

1170543

|

1128412

|

868542

|

1996954

|

196,40%

|

137,78%

|

270,60%

|

|

5.

Денежные средства и краткосрочные финансовые вложения

|

стр.1240

+ стр.1250

|

33964

|

174106

|

8602

|

165504

|

-140142

|

25362

|

2024,02%

|

19,51%

|

394,84%

|

|

6.

Баланс

|

стр.

1600

|

16087573

|

13108226

|

10903033

|

2205193

|

2979347

|

5184540

|

122,73%

|

147,55%

|

Горизонтальный анализ активов ОАО

"Автодизель" показывает, что абсолютная их сумма за исследуемый

период возросла на 5 184 540 тыс. рублей, или на 47,5%.Можно сделать вывод, что

организация повышает свой экономический потенциал.

С точки зрения структуры активов наблюдаемое

увеличение произошло в основном за счет роста внеоборотных активов - на 3 196

244 тыс. рублей. В тоже время наблюдается рост оборотных активов, который за

аналогичный период составил 1 988 296 тыс. рублей. (см. рис 1).

Увеличение оборотных активов произошло за счет

увеличения дебиторской задолженности, ее доля в 2011 году составила 77,5% от

оборотных активов (см. рис. 2). Рассматривая снижение товарных запасов (8 %) и

рост такого показателя как денежные средства +25 362 тыс. руб.) можно

предположить, что организация не испытывает финансовые затруднения, потому, что

у нее имеются большие финансовые ресурсы, которые не вложены в сверхнормативные

запасы.

Следует отметить, что за рассматриваемый период

вся дебиторская задолженность Ярославского моторного завода была краткосрочной

и платежи по ней ожидались в течении 12 месяцев после отчетной даты. Однако

наблюдается ее рост (на 1 996 954 тыс.руб.), что ухудшает ликвидность текущих

активов.

Рис 2.1-Структура актива баланса в 2009-2011 гг.

Рис. 2.2. Структура оборотных средств в 2011

году.

Если в активе баланса отражаются средства

предприятия, то в пассиве - источники их образования.

Анализ состава и структуры пассива баланса

позволяет установить виды, структуру и специфику источников финансирования

Финансовое состояние предприятия во многом

зависит от того, какие средства оно имеет в своем распоряжении и куда они

вложены. По степени принадлежности используемый капитал подразделяется на

собственный (IV раздел баланса) и заемный (V и VI разделы баланса).

По продолжительности использования различают

капитал долгосрочный постоянный (перманентный) - IV и V разделы баланса и

краткосрочный - VI раздел баланса.

Далее исследуем обязательства предприятия, чтобы

определить источники формирования активов.

Таблица 2.4. -Горизонтальный анализ пассива

баланса (тыс. руб.)

|

Наименование

статей

|

Коды

строк баланса

|

Сумма

|

Динамика

(прирост +; уменьшение -)

|

|

|

|

абсолютная

сумма

|

в

%

|

|

|

на

конец 2011 г.

|

на

конец 2010 г.

|

на

конец 2009 г.

|

2010

г. - 2009 г.

|

2011

г. - 2010 г.

|

2011

г. - 2009 г.

|

2010

г. К 2009 г.

|

2011

К 2010 г.

|

2011

г. К 2009 г.

|

|

1

|

2

|

3

|

4

|

5

|

5

|

6

|

7

|

8

|

9

|

10

|

|

1. Капитал и резервы

|

стр.1300

|

3434224

|

3351897

|

3211955

|

139942

|

82327

|

222269

|

104,35

|

102,46

|

106,92

|

|

2. Обязательства, в т.ч.:

|

стр.1400

+ стр.1500

|

12653349

|

9756329

|

7691078

|

2065251

|

2897020

|

4962271

|

126,85

|

129,69

|

164,52

|

|

|

|

|

|

|

|

|

|

|

|

|

|

3.

Долгосрочные обязательства

|

стр.1400

|

10110077

|

7511827

|

745707

|

6766120

|

2598250

|

9364370

|

1007,34

|

134,59

|

1355,77

|

|

4.

Краткосрочные обязательства, из них:

|

стр.1500

|

2543272

|

2244502

|

6945371

|

-4700869

|

298770

|

-4402099

|

32,32

|

113,31

|

36,62

|

|

5.

Кредиторская задолженность

|

стр.1520

|

2140547

|

1890448

|

1919902

|

-29454

|

250099

|

220645

|

98,47

|

113,23

|

111,49

|

|

6.

Заемные средства, прочие краткосрочные обязательства

|

стр.1510+

стр.1550

|

11602

|

0

|

4923299

|

-4923299

|

11602

|

-4911697

|

0

|

0

|

0,24

|

|

7.

Доходы будущих периодов, оценочные обязательства

|

стр.1530

+стр.1540

|

391023

|

354054

|

102170

|

251884

|

36969

|

288853

|

346,53

|

110,44

|

382,72

|

|

8. Баланс

|

стр.

1700

|

16087573

|

13108226

|

10903033

|

2205193

|

2979347

|

5184540

|

120,23

|

122,73

|

147,55

|

Из таблицы 2.4 следует, что ОАО «Автодизель» на

сегодняшний день является устойчивым и платежеспособным предприятием, так как

большую долю источников формирования занимают собственный капитал и

долгосрочные обязательства. Наблюдается тенденция стабилизации финансового

положения, снижения доли краткосрочных обязательств с 6 945 371 тыс. руб.- в

2009 году до 2 5433272 в 2011, общее снижение дорогостоящих источников

финансирования составило около 64%, долгосрочные обязательства нарощены более

чем в 13 раз, что говорит о привлекательности исследуемого предприятия для

инвесторов и его стабильном развитии в будущем.

Далее проведем вертикальный анализ пассивов

баланса

Таблица 2.5. - Вертикальный анализ пассива

баланса (тыс. руб.)

|

Наименование

статей

|

Коды

строк баланса

|

Доля

в итоге баланса, %

|

Изменение

доли (прирост +; уменьшение -)

|

|

|

|

абсолютная

сумма

|

|

|

на

конец 2011 г.

|

на

конец 2010 г.

|

на

конец 2009 г.

|

2010

г. -2009 г.

|

2011

г. -2010 г.

|

2011

г. -2009 г.

|

|

1

|

2

|

3

|

4

|

5

|

5

|

6

|

7

|

|

1.

Капитал и резервы

|

стр.1300

|

21,35%

|

25,57%

|

29,46%

|

-3,89%

|

-4,22%

|

-8,11%

|

|

2.

Обязательства, в т.ч.:

|

стр.1400

+ стр.1500

|

78,65%

|

74,43%

|

70,54%

|

3,89%

|

4,22%

|

8,11%

|

|

3.

Долгосрочные обязательства

|

стр.1400

|

62,84%

|

57,31%

|

6,84%

|

50,47%

|

5,54%

|

56,00%

|

|

4.

Краткосрочные обязательства, из них:

|

стр.1500

|

15,81%

|

17,12%

|

63,70%

|

-46,58%

|

-1,31%

|

-47,89%

|

|

5.

Кредиторская задолженность

|

1520

|

13,31%

|

14,42%

|

17,61%

|

-3,19%

|

-1,12%

|

-4,30%

|

|

6.

Заемные средства, прочие краткосрочные обязательства

|

стр.1510+

стр.1550

|

0,07%

|

0,00%

|

45,16%

|

-45,16%

|

0,07%

|

-45,08%

|

|

7.

Доходы будущих периодов, оценочные обязательства

|

стр.1530

+стр.1540

|

2,43%

|

2,70%

|

0,94%

|

1,76%

|

-0,27%

|

1,49%

|

|

8.

Баланс

|

стр.

1700

|

100

|

100

|

100

|

х

|

х

|

х

|

Из представленных выше данных мы видим, что доля

собственных средств ОАО «Автодизель» снизилась за исследуемый период на 8 %, с

29, 46 %--в 2009 году до 21, 35-в 2011., Следует отметить, что содержание доли

собственного капитала ниже 50% является нежелательным, так как организация

будет в большей степени завесить от лиц, предоставивших ему займы, ссуды и

кредиты. Однако повышение доли долгосрочных обязательств говорит нам о

повышении деловой активности и конкурентоспособности исследуемого предприятия,

а как следствие и увеличении доходности ОАО «Автодизель». (см рис. 3)

Рис. 3. Динамика долгосрочных и краткосрочных

обязательств в 2009-2011 гг.

Рост доли долгосрочных обязательств

свидетельствует о повышении финансовой устойчивости и снижает риск потери

платежеспособности.

Одним из показателей, характеризующих финансовое

положение предприятия, является его платежеспособность, то есть возможность

наличными денежными ресурсами своевременно погашать свои платёжные

обязательства.

Оценка платёжеспособности по балансу

осуществляется на основе характеристики ликвидности оборотных активов, которая

определяется временем, необходимым для превращения их в денежные средства. Чем

меньше требуется времени для индексации данного актива, тем выше его

ликвидность. Ликвидность баланса - возможность субъекта хозяйствования обратить

активы в наличность и погасить свои платежные обязательства.

Анализ ликвидности баланса заключается в

сравнении средств по активу, сгруппированных по степени убывающей ликвидности,

с краткосрочными обязательствами по пассиву, которые группируются по степени

срочности их погашения.

Проведем анализ ликвидности баланса предприятия,

используя показатели таблицы 2.6.

|

Активы

|

Пассивы

|

Соотношение

(<; >)

|

|

Сумма,

тыс. руб.

|

|

Сумма,

тыс. руб.

|

на

|

на

|

на

|

|

|

Группы

|

|

конец

|

конец

|

конец

|

|

|

|

|

2009

г.

|

2010

г.

|

2011

г.

|

|

Группы

|

на

|

на

|

|

|

на

|

на

|

|

|

|

|

|

конец

|

конец

|

на

|

|

конец

|

конец

|

на

|

|

|

|

|

2009

г.

|

2010

г.

|

конец

|

|

2009

г.

|

2010

г.

|

конец

|

|

|

|

|

|

|

2011

г.

|

|

|

|

2011

г.

|

|

|

|

|

А1

|

8602

|

174106

|

33954

|

П1

|

1919902

|

1890448

|

2140647

|

A1<П1

|

A1<П1

|

A1<П1

|

|

стр.1240+стр.1250

|

|

|

|

стр.1520

|

|

|

|

|

|

|

|

А2

|

1472597

|

2493923

|

3491348

|

П2

|

4923299

|

0

|

11602

|

А2<П2

|

А2>П2

|

А2>П2

|

|

стр.1230

|

|

|

|

стр.1510+чтр.1550

|

|

|

|

|

|

|

|

А3

|

10903033

|

13108226

|

16087573

|

П3

|

847877

|

7865881

|

10561100

|

А3>П3

|

А3>П3

|

А3>П3

|

|

стр.

1600 - (А1+А2)

|

|

|

|

стр.1400+стр.1530+стр.1540

|

|

|

|

|

|

|

|

А4

|

8391832

|

9610236

|

11508076

|

П4

|

3211955

|

3351897

|

3434224

|

А4>П4

|

А4>П4

|

А4>П4

|

|

стр.1100

|

|

|

|

стр.1300

|

|

|

|

|

|

|

Исходя из представленных в таблице данных, можно

сказать, что в исследуемом периоде ликвидность баланса ОАО «Автодизель

повысилась, так как в 2009 году мы видим, что выполняется только одно из

неравенств А3>П3, (в будущем при своевременном поступлении денежных средств

от продаж и платежей организация может быть платежеспособной на период, равный

средней продолжительности одного оборота оборотных средств после даты

составления баланса), а в 2011 выполняются 2 неравенства А2>П2 и А3>П3,

что показывает повышение доли ликвидных активов предприятия и свидетельствует

об улучшении финансовой ситуации на Ярославском моторном заводе. Но на

предприятии наблюдается недостаточность высоколиквидных активов.

Таким образом, можно сделать вывод, что,

несмотря на нехватку высоколиквидных активов ОАО «Автодизель» является

стабильным, финансово устойчивым и платежеспособным предприятием. Ярославский

моторный завод занимает лидирующие позиции в отрасли производства дизельных

двигателей. Также мы видим большую долю долгосрочных обязательств, что говорит

о том, что исследуемое предприятие является привлекательным для инвесторов, как

российских, так и иностранных.

Актуальность определения ликвидности баланса

приобретает особое значение в условиях экономической нестабильности, а также

при ликвидации предприятия вследствие его банкротства. Здесь встает вопрос:

достаточно ли у предприятия средств для покрытия его задолженности. Такая же

проблема возникает, когда необходимо определить, достаточно ли у предприятия

средств для расчетов с кредиторами, т.е. способность ликвидировать (погасить)

задолженность имеющимися средствами. В данном случае, говоря о ликвидности,

имеется в виду наличие у предприятия оборотных средств в размере, теоретически

достаточном для погашения краткосрочных обязательств.

Однако следует отметить, что проводимый по

изложенной выше схеме анализ ликвидности баланса является приближенным, более

детальным является анализ платежеспособности при помощи финансовых

коэффициентов, представленный в таблице 6.

Таблица 2.7.- Коэффициенты ликвидности и

финансовой устойчивости

|

№

п/п

|

Показатель

|

Алгоритм

расчета

|

Значения

коэффициентов

|

Рекомендованное

значение коэффициента

|

|

|

|

На

конец 2010 г. (0)

|

На

конец 2011 г. (Ф)

|

|

|

1.

|

Ка..л.. коэффициент

абсолютной ликвидности

|

|

ДС/КП

|

0,09

|

0,02

|

от

0,1 до 0,7

|

|

2.

|

Кс.п. коэффициент

срочной ликвидности

|

|

(ОА-Зап)/КП

|

1,41

|

1,64

|

от

0,7 до 1,5

|

|

3.

|

К т..л. коэффициент

текущей ликвидности

|

|

ОА/КСО

|

1,85

|

2,13

|

допустимое

значение 1,5 оптимальный диапазон 2,0-3,5

|

|

4.

|

Кв коэффициент

восстановления платежеспособности

|

|

1,13

|

|

|

5.

|

Ку. коэффициент

утраты платежеспособности

|

|

|

|

6.

|

К ф..н коэффициент

финансовой независимости*

|

|

СК/ВБ

|

0,26

|

0,21

|

не

менее 0,5

|

|

7.

|

Кф.з коэффициент

финансовой зависимости*

|

|

ВБ/СК

|

0,74

|

0,79

|

не

более 1

|

|

8.

|

Км. коэффициент

маневренности

|

|

(СК-ВОА)/СК

|

-1,87

|

-2,35

|

0,5*

|

На основе проведенного исследования

коэффициентов ликвидности и финансовой устойчивости можно сделать вывод: низкое

значение коэффициента абсолютной ликвидности говорит о высоком финансовом

риске, связанном с тем, что предприятие не в состоянии стабильно оплачивать

текущие счета, коэффициенты срочной и текущей ликвидности показывают нам, что ОАО

«Автодизель» имеет хорошую платежеспособность, и может обеспечить свои текущие

обязательства быстрореализуемыми активами, в исследуемом периоде наблюдается

рост данных показателей, что говорит о повышении финансовой устойчивости и

рациональном использовании источников формирования активов.

Коэффициенты восстановления и утраты

платежеспособности говорят о том, что Ярославский моторный завод сможет

восстановить свою платежеспособность в течение 6 месяцев.

Исходя из значения коэффициента финансовой

независимости (0,21-в 2011 году) мы можем сделать вывод, что ОАО «Автодизель»

активно развивается за счет привлеченных средств инвесторов, использование

которых в настоящее время более выгодно, чем увеличение доли собственного

капитала. Большая доля заемного капитала говорит о высокой привлекательности

ОАО «Автодизель» для финансовых учреждений.

Низкие показатели коэффициента маневренности

(-2,35-в отчетном году) связаны с вводом в строй новых мощностей и большим

объемом строительства основных средств в 2011 году.

Финансовый результат деятельности предприятий в

конечном итоге характеризуется показателями прибыли (убытка). Известно, что без

получения прибыли предприятие не может развиваться в рыночной экономике.

Поэтому задача улучшения финансового результата является жизненно важной для

хозяйствующего субъекта. Анализ финансовых показателей позволяет выявить

возможности улучшения финансового положения и по результатам расчётов принять

экономически обоснованные решения.

В процессе анализа решаются следующие задачи:

· изучение данных о формировании

финансового результата и использовании прибыли;

· исследование динамики показателей

прибыли и рентабельности предприятия;

· выявление и измерение влияния

основных факторов, воздействующих на финансовый результат;

· выявление резервов и их

использование для повышения прибыли и рентабельности предприятия.

Проведем анализ доходов и расходов Ярославского

моторного завода, данные представим в таблице 2.8.

Таблица 2.8. - Структурно динамический анализ

финансовых результатов (тыс. руб.)

|

Показатели,

строки отчета

|

Сумма

|

Динамика

(+, -)

|

Удельный

вес, %

|

Изменение

удельного веса (+, -)

|

|

за

прошл. год (п.п.)

|

за

отчетн. год (о.п.)

|

Абсолютн.

сумма

|

в

%

|

п.п.

|

о.р.

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

|

1.

Выручка от реализации (без НДС и акцизов) (В), стр. 2110

|

13116494

|

17396609

|

4280115

|

32,63

|

100

|

100

|

-

|

|

2.

Себестоимость реализованной продукции (С), стр. 2120

|

11459755

|

16317598

|

4857843

|

42,

39

|

87,37

|

93,80

|

6,43

|

|

3.

Валовая прибыль (убыток) (ПВ), стр. 2100

|

1656739

|

1079011

|

-577728

|

-34,

87

|

12,63

|

6,20

|

-6,43

|

|

4.

Коммерческие расходы (КР), стр. 2210

|

62347

|

98979

|

36632

|

58,

76

|

0,48

|

0,57

|

0,09

|

|

5.

Управленческие расходы (УР), стр. 2220

|

350289

|

464236

|

113947

|

32,

53

|

2,67

|

2,67

|

-

|

|

6.

Прибыль (убыток) от продаж (ПР), стр. 2200 = стр.2100 - стр. 2210

- стр.2220

|

1244103

|

515796

|

-728307

|

-58,54

|

9,49

|

2,96

|

-6,52

|

|

7.

Прибыль (убыток) от финансовой деятельности (Пфд), стр.

2320- стр. 2330 + стр. 2310

|

(612786)

|

(703541)

|

-90755

|

14,81

|

-4,67

|

-4,04

|

0,63

|

|

8.

Прочие доходы (ПД), стр.2340

|

994835

|

1309319

|

314484

|

31,61

|

7,58

|

7,53

|

-0,06

|

|

10.

Прочие расходы (ПР), стр.2350

|

1230815

|

978708

|

-252107

|

-20,48

|

9,38

|

5,63

|

-3,76

|

|

11.

Прибыль до налогообложения (ПН), стр. 2300 = ПР

± Пфд + ПД - ПР

|

395337

|

142866

|

-252471

|

-63,86

|

3,01

|

0,82

|

-2,19

|

|

12.

Текущий налог на прибыль (НП), стр. 2410

|

21442

|

20569

|

-873

|

-4,07

|

0,16

|

0,12

|

-0,05

|

|

13.

Чистая прибыль (ПЧ), стр. 2400 = ПН - НП

|

216583

|

72584

|

-143999

|

-66,49

|

1,65

|

0,42

|

-1,23

|

Из таблицы 2.8 видно, что показатель чистой

прибыли ОАО «Автодизель» в исследуемом периоде снизился на 66% (на 143999 тыс.

руб. в абсолютном выражении), наибольшее влияние на падение чистой прибыли

оказали рост себестоимости реализованной продукции на 42 % и рост коммерческих

расходов на 59 %. Наибольшее влияние на чистую прибыль оказало увеличение

себестоимости продукции, которая в 2011 году составила 94 % от выручки от

реализации, увеличившись в исследуемом периоде на 6,5 %. Мы наблюдаем

отрицательную тенденцию изменения в большую сторону показателей, уменьшающих

выручку и наоборот - более низкие темпы роста самой чистой прибыли, а в

особенности - уменьшение чистой прибыли на 1 рубль прибыли от продаж.

Для наглядности представим результаты

проведенного факторного анализа прибыли до налогообложения в таблице 8

Таблица 2.9. - Сводная таблица влияния факторов

на прибыль отчетного периода (тыс. руб.)

|

Показатели

- факторы

|

Сумма

влияния фактора на изменение прибыли

|

|

1.

Выручка

|

376926

|

|

2.

Цена

|

162368

|

|

3.

Себестоимость

|

-113382

|

|

4.

Коммерческие расходы

|

-15657

|

|

5.

Управленческие расходы

|

0

|

|

6.

Суммарное влияние на прибыль от реализации (сумма строк 1-5)

|

425912

|

|

7.

Прибыль (убыток) от финансовой деятельности

|

109599

|

|

8.

Прочие доходы

|

-10437

|

|

9.

Прочие расходы

|

654113

|

|

10.

Суммарное влияние на прибыль до налогообложения (сумма строк 6-9)

|

1179187

|

Общее суммарное влияние приведенных выше

факторов на прибыль до налогообложения составляет 1179187 тыс. руб., Наиболее

отрицательной тенденцией изменения показателей финансово-хозяйственной

деятельности предприятия является то, что выручка от продаж растет меньшими

темпами, чем себестоимость реализуемой продукции ОАО «Автодизель». Кроме того,

на величину конечного финансового результата оказывают влияние прочие доходы и

расходы, связанные с предоставлением имущества в аренду, участием в уставных

капиталах других организаций, продажей прочего имущества, предоставлением

кредитов и займов, реализацией договорных условий и т.д. Поэтому с целью

получения максимальной суммы прибыли на Ярославском моторном заводе необходима

оптимизация структуры данных доходов и расходов с учетом влияющих на них

факторов (уровень инфляции, налоговая политика, состояние отрасли, в которой

функционирует предприятие, процентные ставки по кредитам).

Показатели рентабельности (доходности)

предприятия позволяют дать оценку его финансовых результатов и, в конечном

счете, эффективности. К этим показателям обычно относят уровень рентабельности,

который выражается как отношение того или иного вида прибыли к какой-либо базе.

Разные показатели отражают разные стороны деятельности предприятия. Вполне

естественно, что в целом эффективность работы предприятия может определяться

лишь системой показателей рентабельности. Она, включает в себя пять групп

показателей: рентабельность продукции, продаж, активов, собственного капитала и

прочие показатели. Проанализируем показатели рентабельности ОАО «Автодизель» в

таблице 2.10.

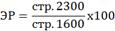

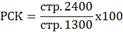

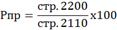

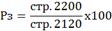

Таблица 2.10. - Коэффициенты рентабельности*

|

Название

показателя

|

Алгоритм

расчета

|

Значение,

%

|

|

|

2010

г.

|

2011

г.

|

Изменение

|

|

Коэффициент

рентабельности (экономическая рентабельность), ЭР**

|

|

3,01

|

0,88

|

-2,13

|

|

Коэффициент

рентабельности собственного капитала, РСК

|

|

6,46

|

2,11

|

-4,35

|

|

Коэффициент

рентабельности реализации (продаж), Рпр

|

|

9,48

|

2,96

|

-6,52

|

|

Коэффициент

рентабельности затрат, РЗ

|

|

10,85

|

3,16

|

-7,69

|

Снижение рентабельности ОАО «Автодизель»

свидетельствует о снижении конкурентоспособности продукции исследуемого

предприятия. Это снижение произошло по причине снижения рентабельности

оборота(которое в свою очередь произошло за счет уменьшения прибыли), а также

по причине ухудшения использования капитала.

Далее проведем оценку деловой активности

Ярославского моторного завода. Деловая активность имеет тесную взаимосвязь с

другими важнейшими характеристиками предприятия. Прежде всего, речь идет о

влиянии деловой активности на инвестиционную привлекательность, финансовую

устойчивость, кредитоспособность. Высокая деловая активность хозяйствующего

субъекта мотивирует потенциальных инвесторов к осуществлению операций с

активами этой компании, вложению средств.

Являясь важнейшей характеристикой

функционирования коммерческой организации, деловая активность может быть

оценена с помощью ряда показателей, а, следовательно, является объектом

экономического анализа в рамках анализа деловой активности. Результаты

исследования деловой активности ОАО «Автодизель» представим в таблице 2.11

Таблица 2.11. - Показатели деловой активности

(оборачиваемости)

|

Показатель

|

Алгоритм

расчета

|

Значение

|

|

|

2010

г.

|

2011

г.

|

Изменение

|

|

Коэффициент

оборачиваемости, Коб (количество оборотов)*

|

|

3,75

|

3,86

|

0,11

|

|

Оборачиваемость,

Об (продолжительность оборота, дни)**

|

Д -

количество дней в периоде Д -

количество дней в периоде

|

96

|

93

|

3

|

Из таблицы 2.11 мы видим, что коэффициент

оборачиваемости в исследуемом периоде повысился, что вызвало уменьшение

продолжительности одного оборота. Вследствие чего можно сказать о повышении

платежеспособности ОАО «Автодизель». Кроме того, увеличение скорости оборота

капитала отражает при прочих равных условиях повышение

производственно-технического потенциала предприятия.

Таким образом, мы можем сделать вывод, что ОАО

«Автодизель» является финансово устойчивым предприятием, руководство

рационально подходит к формированию и распределению источников формирования

активов. В исследуемом периоде наблюдалось снижение конкурентоспособности

продукции ОАО «Автодизель», что, скорее всего, связано с приходом на российский

рынок иностранных производителей грузовой техники и комплектующих к ней. В

балансе большая доля источников финансирования долгосрочные пассивы, что

говорит об инвестиционной привлекательности и потенциале ОАО «Автодизель».

2.2 Анализ состояния финансового менеджмента

на ОАО «Автодизель»

Для оценки состояния финансового менеджмента на

предприятии применяют четыре основных показателя, широко используемых в

анализе: добавленную стоимость (ДС), брутто-результат эксплуатации инвестиций

(БРЭИ), нетто-результат эксплуатации инвестиций (НРЭИ) и экономическую

рентабельность (ЭР).

Величина добавленной стоимости свидетельствует о

масштабах деятельности предприятия и о его вкладе в создание национального

богатства и определяется как стоимость продукции, произведённой предприятием за

анализируемый период (включая увеличение запасов готовой продукции и

незавершённое производство), за вычетом стоимости потреблённых материальных

средств производства и услуг других организаций.

.12-Расчет добавленной стоимости

|

Показатели

|

2010

|

2011

|

|

Выручка

|

13116494

|

17396609

|

|

Готовая

продукция

|

1731

|

422

|

|

Незавершенное

производство

|

202318

|

184086

|

|

Материальные

затраты на производство

|

816856

|

591514

|

|

Материальные

затраты в ГП

|

653

|

167

|

|

Материальные

затраты в НП

|

98547

|

75421

|

|

Добавленная

стоимость

|

14236599

|

18248219

|

Как мы видим из вышеприведенной таблицы показатель

добавленной стоимости увеличился на 28 %, что говорит нам о том, что ОАО

«Автодизель расширяло масштабы своей деятельности, укрепило свои конкурентные

преимущества и повысило свои конкурентные преимущества на рынке машиностроения.

Следующим показателем оценки финансового

менеджмента является брутто-результат эксплуатации инвестиций. БРЭИ

используется как один из основных промежуточных результатов

финансово-хозяйственной деятельности. По экономической природе БРЭИ

представляет собой прибыль до вычета амортизационных отчислений, финансовых

издержек по заёмным средствам и налога на прибыль. Величина БРЭИ является

первейшим показателем достаточности средств на покрытие всех этих расходов

(потенциал предприятия).

Удельный вес БРЭИ в добавленной стоимости является

показателем эффективности управления предприятием и ориентиром уровня его

потенциальной рентабельности.

БРЭИ получается вычитанием из добавленной

стоимости расходов на оплату труда и отчислений на социальные нужды.

2.12-расчет брутто-результата эксплуатации

инвестиции, тыс. руб.

|

Показатели

|

2010

|

2011

|

|

Добавленная