Сравнительный анализ двух брендов на рынке банковских услуг на примере Сбербанка России и CitiBank

Курсовая

работа

По

дисциплине Брендинг

На тему «

Сравнительный анализ двух брендов на рынке банковских услуг на примере

Сбербанка России и CITIBANK»

Содержание

Введение

. Деятельность Сберегательных банков

в России и за рубежом

.1 Зарубежные сберегательные банки

.2 Сбербанк России

.2.1 Северо - Западный Сбербанк

.2.2 История создания Сбербанка в

России

. Citibank

.1 История создания Citi

Bank

.2 История Citibank

в России

2.3 История CitiBank

в мире

. Кредитная политика Сбербанка и Citibank

.1 Условия предоставления Сбербанком

потребительского кредита

.2 Условия предоставления

потребительского кредита CitiBank

.3 Стратегия развития Сбербанка до

2014 года

Заключение

Список источников

Приложения

Введение

Современный уровень развития производительных

сил требует от банковского сектора предоставления все большего числа услуг

своим клиентам - промышленным, торговым и иным предприятиям и организациям, а

также населению. В последние десять-двадцать лет банковское дело в ряде

развитых стран вышло на качественно новый уровень. Этот уровень предполагает, в

частности, охват большинства населения банковскими услугами. Так, в

Великобритании, Франции, Германии больше половины взрослого населения имеют

текущий счет или вклад в банке. Что касается занятой части населения, то

большая часть ее имеют счет либо в банке, либо в страховом обществе, либо в

нескольких кредитно-финансовых институтах.

С переходом к системе рыночных отношений в

банковском деле одной из актуальных становится проблема детального изучения

роли и места банковских услуг в общей совокупности операций коммерческих

банков. Причин появления и развития новых услуг, а также их влияния на

показатели доходности и ликвидности банков. Поиски ответов на эти вопросы будут

способствовать развитию банковского дела в нашей стране, более полному

удовлетворению потребностей субъектов экономики и государства в банковских

услугах.

Темой работы является сравнительный анализ двух

брендов в сфере банковских услуг. Данный анализ будет проводиться на примере

таких банков как ООО «Сбербанк» и «Citibank».

В частности, будет рассматриваться такой вид услуги, как предоставление

потребительского кредита.

1. Деятельность Сберегательных

банков в России и за рубежом

В нашей стране значительная часть населения

доверяет свои сбережения Сберегательному банку России. А существуют ли подобные

учреждения в западных странах? В развитых странах система сберегательных

учреждений является хорошо развитой и активно привлекает средства населения.

Среди институтов подобного рода за рубежом можно выделить различные формы

сберегательных банков (доверительные, почтово-сберегательные,

взаимно-сберегательные), а также сберегательные кассы и ссудные товарищества.

1.1 Зарубежные сберегательные банки

Учреждения, подобные современным сберегательным

банкам, появились еще в конце 18 века в Англии и Германии. Основателями их были

как частные лица, которые направляли, таким образом, свои средства на

благотворительные цели, так и государство, а также органы местного

самоуправления. Сберегательные банки постепенно стали инструментом социальной

политики. На этом этапе своего развития сберегательные банки занимались в

основном только оказанием услуг по накоплению денежных средств, которыми

пользовались, как правило, малоимущие слои населения. Однако со временем роль

сберегательных банков расширилась, и они начали выполнять практически все

операции, свойственные коммерческим банкам.

В настоящее время большинство зарубежных

сберегательных банков можно отнести к универсальным финансовым учреждениям,

которые ведут кредитную, инвестиционную, валютную и другие виды деятельности.

Такие банки работают не только с частными лицами, но и с крупными промышленными

и торговыми компаниями. Во многих странах сберегательные банки по-прежнему

тесно связаны с государством, так как вкладывают привлеченные средства, в том

числе и в государственные ценные бумаги (Великобритания, Франция, Австралия). В

развитых странах сберегательные банки часто являются одними из крупнейших

финансово-кредитных учреждений в стране. В странах с неразвитой экономикой они

чаще всего служат для решения неотложных задач населения, поддержки социальных

программ.

В большинстве стран деятельность сберегательных

банков в значительной степени контролируется государством, которое является

гарантом по вкладам.

В Великобритании наибольшее распространение

получили доверительно-сберегательные банки. Крупнейшим сберегательным

учреждением страны является Национальный сберегательный банк, который ведет

свою деятельность через почтовые отделения. Население размещает средства на

депозитах с фиксированной ставкой, а банк, в свою очередь, размещает эти

средства в правительственные ценные бумаги. В США более популярны у населения

взаимно-сберегательные банки, которые представляют собой кооперативные

финансовые учреждения. По объему размещаемых депозитов эти банки занимают

третье место в кредитной системе страны. Особенность подобных банков

заключается в том, что они не обладают акционерным капиталом, первоначальный

капитал возвращается учредителям. Управление банком осуществляет совет

доверительных лиц, а государство регулирует их деятельность. Мелкие вкладчики

могут размещать средства на сберегательных или инвестиционных счетах, на

чековых счетах, по которым также выплачиваются проценты. Взаимно-сберегательные

банки выполняют практически все операции, характерные для коммерческих банков.

Во Франции, Египте, Японии, Финляндии, Индии и

других странах широко распространены почтово-сберегательные банки, которые

представляют собой финансовые институты, организационно связанные с почтовой

системой государства. Наибольшую популярность имеют их услуги в тех местностях,

где не ведут свою деятельность коммерческие банки. Основные направления

деятельности почтово-сберегательных банков - привлечение средств населения,

различные виды кредитования, денежные переводы.

1.2 Сбербанк России

Отличие российского Сбербанка от всех остальных

банков страны заключается в той исключительно важной социальной роли, которую

он играет в стране в силу складывавшихся на протяжении десятилетий социально-экономических

условий. Отделения Сберегательного банка, которые находятся, без преувеличения,

в любом уголке страны - банки Перми или Березников, Краснодара или Владивостока

всегда в качестве одного из лидеров (а чаще - безусловного лидера) представлены

именно Сбербанком России. Отделения "Сбербанка" в отдаленных уголках

Российской Федерации производят не только прием платежей за коммунальные

услуги, но и выплату пенсий. Вследствие такой ориентированности на нужды не

самых состоятельных граждан страны многие отделения банка являются убыточными.

Однако поддержка государства в лице Центрального банка ощущается Сбербанком

постоянно, что не может не вызвать определенного рода нарекания, связанные с

тем, что выполняющий регулирующую функцию на государственном уровне Центральный

банк одновременно владеет самым крупным банком страны.

По словам Германа Грефа, основная задача

Сбербанка должна заключаться в том, чтобы обеспечить поддержку населения в

сложной экономической ситуации путем обеспечения доходности их банковских

вкладов. А для этого банк должен отличаться высокой надежностью. Именно это

обусловливает довольно осторожное поведение банка и сбалансированность его

кредитной политики. Задачей банка на ближайшее время Греф видит расширение

спектра оказываемых услуг и предоставление населению новых видов современных

банковских продуктов.

Крупнейший банк в России как по масштабам

деятельности, так и по размеру филиальной сети. По состоянию на ноябрь 2011г.,

его активы составляли более четверти банковской системы страны (26%), а доля в

банковском капитале находилась на уровне 30%. На долю Сбербанка приходится

около половины всех частных вкладов в России, а его кредитный портфель включает

в себя около трети всех выданных в стране кредитов.

Филиальная сеть Сбербанка состоит из 17

территориальных банков и около 20 тыс. структурных подразделений по всей

России. Дочерние банки Сбербанка работают в Казахстане, Белоруссии и на

Украине. Банк имеет представительство в Германии, филиал в Индии, а также ведет

работу по открытию представительства в Китае. К 2014г. долю полученной за

пределами России чистой прибыли планируется увеличить до 5%.

Учредителем и основным акционером Сбербанка

является Центральный банк РФ, которому, по состоянию на январь 2012г.,

принадлежало 57,6% акций в уставном капитале кредитной организации. Остальными

акционерами Сбербанка России являются более 263 тысяч юридических и физических

лиц, из которых более 32% являются нерезидентами. Председателем наблюдательного

совета Сбербанка является глава Центрального банка РФ Сергей Игнатьев. Пост

президента, председателя правления банка с конца января 2008г. занимает Герман

Греф. Чистая прибыль Сбербанка по МСФО в 2011г. увеличилась в 1,7 раза по

сравнению с 2010г. до 315, 948 млрд. руб. Активы Сбербанка по МСФО на 1 января

2012г. составляли 10,835 трлн. руб. Чистая прибыль Сбербанка по РСБУ в 2011г. с

учетом событий после отчетной даты (СПОД) составила 310,6 млрд. руб. (+46% к

уровню 2010г.) Активы Сбербанка по РСБУ в 2011г. превысили 10,4 трлн. руб.

Акции банка торгуются на российской бирже

ММВБ-РТС и являются одними из наиболее ликвидных российских бумаг. С июня

2011г. акции Сбербанка в виде американских депозитарных расписок первого уровня

(ADR) представлены на

электронных торгах на Лондонской и Франкфуртской фондовой биржах, а также на

внебиржевом рынке США.

1.2.1 Северо-Западный банк Сбербанка

России

Крупнейшие подразделения Сбербанка на

Северо-Западе расположены в городах Калининград, Санкт-Петербург, Петрозаводск,

Мурманск, Новгород, Псков.

Северо-Западный банк Сбербанка РФ обслуживает

территорию, в состав которой входят Санкт-Петербург, Республика Карелия, а

также пять областей - Ленинградская, Калининградская, Мурманская, Псковская и

Новгородская.

Северо-Западный Сбербанк был создан в январе

2001 года на базе объединенных банков. Таких банков, как Санкт-Петербургский,

Мурманский, Карельский, Псковский, Калининградский и Новгородский банки

Сберегательного банка России.

Среди всех коммерческих банков региона

Северо-Западный Сбербанк обладает самой мощной филиальной сетью. На данный

момент, эта сеть насчитывает более одной тысячи подразделений.

Кредитный портфель банка является в достаточной

степени диверсифицированным, наибольшая доля в нем приходится на жилищное

строительство - 27% и ритэйл - 18%. Активы Сбербанка Северо-Западного региона

на начало 2008 года составили 406 млрд. рублей. Собственные средства банка

составляют около 30 млрд. рублей. Частный кредитный портфель банка насчитывает

более 82 млрд. руб. темпы кредитования составляют от 5,5 до 5,9 млрд. руб. в месяц.

Северо-Западный банк является одним из

крупнейших в регионе эмитентов банковских карт. В настоящее время Сбербанком

выдано более 2 млн. карт, обслуживание которых ведется с помощью более 1000

банкоматов и примерно такого же количества пунктов выдачи наличных средств. По

оценкам аналитиков банка, около 30% общего количества работоспособного

населения региона являются обладателем карты банка. Развитие программы

обслуживания населения с помощью пластиковых карт включает также установку

новых видов банкоматов - с возможностью валютного обмена и приема наличных. Уже

установлено более 40 подобных устройств. Заработную плату сотрудникам с помощью

Северо-Западного банка Сбербанка Российской Федерации выдают сегодня более 12

000 предприятий и организаций. Население активно пользуется услугами банка при

внесении коммунальных платежей, оплате услуг различных организаций, а также при

погашении кредитов, выданных Сберегательным банком России.

Банк ведет деятельность и в рамках международных

проектов, предоставляя своим клиентам возможность пользоваться международными

пластиковыми картами, одной из которых является Visa

Аэрофлот.

1.2.2

История Сбербанка России

Стабильный и безоговорочный успех в

экономической сфере - цель, на достижение которой всегда уходят годы, а чаще

всего десятилетия. Понять, как сумела добиться своего нынешнего положения самая

крупная в России финансовая организация, можно, только изучив историю создания

Сбербанка и его развития с момента основания и до сегодняшнего дня.

19 век: образование и становление

Сбербанка.

История Сбербанка начинается в 1841 году -

именно тогда российский император Николай 1 издал указ о создании в Москве и

Санкт-Петербурге первых сберегательных касс при сохранных казнах.

Самую первую сберегательную книжку в нашей стране

получил советник по имени Николай Антонович Кристофари. Он внес на счет в

только что основанной сберкассе 10 рублей и положил начало традиции доверять

свои деньги государственной финансовой организации.

История создания Сбербанка и его развития была

бы менее успешной без государственной поддержки - с самого начала правительство

вело активную работу по популяризации услуг финансовой организации. И

продвигалась она вполне успешно, ведь за первые 20 лет существования сберкасс

количество их клиентов увеличилось практически в 10 раз, причем среди них были

не только дворяне и духовенство, но и простые крестьяне.

В 1895 году был принят новый Устав

сберегательных касс, который гарантировал обладателям сберегательных книжек

полную коммерческую тайну. Благодаря этому, а также активной политике

государства по ознакомлению населения с услугами банка, к концу века деньги на

счетах хранили уже свыше 2 миллионов человек. 20 век: развитие Сбербанка

продолжается.

Не смотря на массу потрясений первой половины

прошлого века историю Сбербанка России этого периода сложно назвать печальной.

Крах одной страны и строительство новой не притормозили, а, напротив,

активизировали развитие главной финансовой организации государства. Во многом

этому способствовало то, что в революционные годы Сбербанк смог сохранить в

полной неприкосновенности вклады всех своих клиентов.

После создания СССР полностью изменилась

экономическая структура страны. Благодаря этому сберкассы значительно расширили

список своих услуг: теперь их клиенты могли не только открывать и пополнять

вклады, но и осуществлять денежные переводы и заемные операции, проводить

сделки с использованием ценных бумаг.

В годы Великой Отечественной войны и в период

восстановления страны Сбербанк тесно сотрудничал с государством, помогая ему

находить источники финансирования для развития военной и ядерной сфер

промышленности, привлекая средства путем организации лотерей.

К 1980-м годам на территории СССР

функционировало уже 79 тысяч сберегательных касс. В 1987 году крупнейший банк

страны обрел свое название - Сберегательный Банк СССР, а через два года начал

работать его первый банкомат.

После распада СССР Сбербанк остался единственным

сохранившим все свои полномочия банком на постсоветском пространстве. В 1991

году он стал коммерческим, а в 1995 году учредил свой Негосударственный

Пенсионный фонд.

21 век: направление движения

Сбербанка - будущее.

История Сбербанка России в последние годы богата

на события, которые показывают стремление организации создать себе перспективы

на будущее развитие. К ним относится, например, сотрудничество с Олимпийским

комитетом страны, которое началось в 2001 году.

В 2009 году главный банк страны обнародовал

Стратегию развития Сбербанка до 2014 года. В рамках выполнения задач,

обозначенных в этом документе, финансовая организация значительно расширила

пакет услуг, внедрила новые кредитные программы и Службу Заботы о клиентах,

начала активно использовать возможности сети Интернет путем создания Сбербанка

Онлайн.

Добившись многого, Сбербанк продолжает неустанно

совершенствоваться и предлагать своим клиентам все новые и новые возможности. А

это значит, что у истории банка появится еще много интересных страниц.

citibank сберегательный потребительский

кредит

2. Citi

Bank

В настоящее время CitiBank

является одним из ведущих банков не только в США, но и во всем мире. Это все

стало возможным благодаря доверию клиентов, высокому уровню профессионализма

сотрудников, удачному менеджменту и славным, уходящими корнями в прошлые века,

традициям. Традиции Citibank

основаны более чем на трехвековой истории, которая состояла из взлетов и

падений.

2.1 История Ситибанка

Банк был основан в 1812 году группой

нью-йоркских коммерсантов и ранее носил название City

Bank of

New York.

Первым главой банка стал Самуэль Осгуд, бывший первым генеральным почтмейстером

Соединенных Штатов. Впоследствии собственность и управление банком перешли к

Моисею Тэйлору (Moses

Taylor), протеже Джона

Якоба Астора и одному из гигантов бизнес-мира XIX

века. За время его управления банк развился как финансовый центр бизнес-империи

Тэйлора.

В 1834 году банк слился с национальной

банковской системой и получил название National

City Bank

of New

York. К 1867 году он

считался одним из крупнейших банков в Соединенных Штатах, а в 1897 году стал

первым крупным финансовым учреждением США, создавшим заграничное подразделение.

В 1896 году эта кредитная организация первой внесла средства в Федеральный

резервный банк Нью-Йорка.

ЗАО «КБ «Ситибанк», дочерний банк Citigroup,

начало свою деятельность в России в 1993 году, став одним из первых российских

финучреждений с иностранным капиталом, а также первым представив Citi

в СНГ. Однако впервые Citi

пришел в Россию еще в начале 1917 года, открыв отделения National

City Bank

в Петрограде и Москве, но после Октябрьской революции банки были

национализированы. Во время Гражданской войны в 1919 году было открыто

временное представительство во Владивостоке.

На 1 июня 2011 года в рентинге российских банков

по размеру активов-нетто (260 млрд. рублей) Ситибанк занимает 18-е место.

Сегодня в кредитной организации работает свыше 3 000 сотрудников в 11 городах

России. Банк обслуживает более 3 000 российских и международных компаний и свыше

1 млн. частных клиентов.

Банк обслуживает 1 млн физических лиц и 1600

корпоративных клиентов. Имеет 558 продажных офисов и 350 банкоматов. Имеет

представительства в 12 российских городах, а также в странах СНГ, Украине и

Казахстане.

Ситибанк считается одним из крупнейших

участников внутреннего рынка межбанковского кредитования, по традиции выступая

в роли нетто-заемщика.

2.2 История Citi

в России

В 2012 году Citi

празднует свой 200-летний юбилей по всему миру. В этой связи для нас особенно

важно помнить и ценить ту роль, которую в истории компании сыграла Россия.

История Citi

в России насчитывает почти сотню лет и тесно переплетена с драматической

историей страны в этот период. CitiBank

всегда выступал связующим звеном между российской и мировыми экономиками и

сыграл важную роль в развитии торговых и внешнеэкономических связей страны.

Впервые Citi

появился в России накануне Октябрьской революции. В 1916 году Citi,

называвшийся в то время National

City Bank

(NCB), организовал

выпуск государственных облигаций Российской империи для поддержки правительства

в период Первой мировой войны, когда ресурсы страны значительно истощились.

Будучи уверенными, что Россия скоро выйдет из военного кризиса и начнется

период активного подъема экономики, руководители NCB

15 января 1917 года открыли филиал в Петрограде. Спустя всего два месяца власть

перешла к Временному правительству. Несмотря на продолжающуюся гражданскую

войну, банк все-таки решил открыть еще один офис в Москве, который начал

работать уже в ноябре. К декабрю новое правительство большевиков захватило

основные города европейской части России, а 3 февраля 1919 года банк открыл

офис на востоке страны - в городе Владивостоке, который служил перевалочным

пунктом для отступающих солдат и беженцев. 13 марта 1920 года все три офиса NCB

были закрыты.

С 1920 по 1970 год дипломатические и

экономические трудности, которые повлекла за собой. Вторая мировая война и

последовавшая за ней холодная война, не позволили Citi

снова начать бизнес в России. Однако в 1970-х торговля между США и СССР начала

набирать обороты, и отношения между двумя странами значительно улучшились. В

июне 1973 года советское правительство дало Citi

разрешение на ограниченное присутствие в СССР, а в 1974 году банк открыл

представительство в Москве на улице Карла Маркса (сейчас улица Старая

Басманная). Однако шесть лет спустя в период войны в Афганистане трения между

Западом и Востоком вновь усилились, и офис опять был закрыт.

Вскоре, после распада Советского Союза, в 1992

году, Российская Федерация смогла выйти на международный рынок, и Citi

снова получил возможность вернуться в Россию. 1 октября 1992 года Citi

открыл представительство в Москве, а уже 1 ноября 1993 года компания получила

лицензию для ведения банковской деятельности в России, став одним из первых

международных банков, вышедших на российский рынок. В январе 1994 года Citi

торжественно открыл свой офис в России и направил свою деятельность на

корпоративный бизнес, финансирование и торговлю на биржах.

В 1995 году Citi

выступил консультантом компании «Мосэнерго» - крупнейшей из региональных

генерирующих компаний Российской Федерации и одного из крупнейших

производителей тепла в мире - при проведении первого среди российских компаний

размещения ADR. Эта была

первая крупная сделка Citi

в России с момента открытия банка. 7 февраля 1996 года был открыт региональный

офис в Санкт-Петербурге, где Citi

активно занялся развитием бизнеса и финансированием правительственных структур

и широкого спектра корпоративных клиентов.

В 1998 году Россия пережила финансовый кризис,

во время которого Citi

смог устоять, в отличие от многих других международных банков, которые ушли с

российского рынка. Благодаря этому у Citi

появилась возможность стать еще сильнее и расширить сеть своего присутствия в

России. В ноябре 2002 года банк начал развитие розничного бизнеса и стал

открывать новые филиалы и центры продаж по всей стране. К концу 2010 года число

частных клиентов Citi

в России превысило один миллион человек.

В 2010 году Citi

выступил соорганизатором размещения российских суверенных облигаций на сумму

5,5 миллиардов долларов США - второго по величине выпуска облигаций, когда-либо

размещенного страной с развивающейся экономикой, и первого размещения облигаций

правительства России на глобальных рынках с 1998 года.

году банк HSBC

выбрал Citi своим

банком-партнером по сворачиванию розничного бизнеса в России, и розничные

клиенты HSBC в Москве и

Санкт-Петербурге смогли перевести свои банковские счета на обслуживание в Сiti.

Сегодня ЗАО КБ «Ситибанк» - один из самых

крупных банков в стране по уровню капитала и размеру активов. Сегодня ЗАО КБ

«Ситибанк» является одним из ведущих российских банков, насчитывающим более 3

000 сотрудников в 12 городах России и обслуживающим более миллиона частных и 3

000 корпоративных клиентов, а его сеть включает более 50 отделений и свыше 400

банкоматов.

2.3 История Citi

в мире

В начале главы, было сказано несколько слов об

истории создания Citibank.

Теперь хотелось бы остановиться на этом немного подробнее.

Первый офис

National City bank на

Wall Street 38, 1812 год

Открытие National

City Bank

на Уолл-стрит, сентябрь 1812 года

В 1812 году в Америке ещё не было ни

национальной банковской системы, ни центрального банка. В штате Нью-Йорк

Государственное Собрание было поделено между двумя враждующими фракциями

Демократической Республиканской партии, каждая из которых хотела создать новый

банк. Политику Самуэлю Осгуду удалось достичь договорённости между обеими

фракциями, в соответствии с которой обе стороны получили представительство в

Совете директоров нового банка, который было решено назвать The

City Bank

of New

York. Этот банк и стал

прямым предшественником современного Citi.

National

City Bank

of New

York был основан 16

июня 1812 года, а 12 сентября 1812 года открыл свои двери для бизнеса.

В 1814 году банк получил статус федерального

депозитария, который был возобновлен во время гражданской войны; позднее, City

Bank получил

общенациональную лицензию. В 1856 году президентом банка стал Мозес Тейлор,

импортер кубинского сахара и владелец фирмы, имеющей торговые связи с Латинской

Америкой. При Мозесе и его преемнике и зяте Перси Пайне было выработано будущее

направление деятельности банка, базирующееся на рациональных деловых и

инвестиционных традициях и готовности выйти на международную арену. Несколькими

годами позже City

Bank of

New York

уже играл ключевую роль в развитии газового освещения, угольной,

металлургической, железнодорожной и судоходной индустрий в США.

Прокладка трансатлантического кабеля

В середине XIX

века City

Bank of

New York

совершил свой первый большой вклад в развитие промышленности в глобальном

масштабе: в 1866 году состоялась прокладка трансатлантического кабеля, детища

Фредерика Гисборна и Сайруса Филда, основателей «Нью-Йоркско-Ньюфаундлендской и

Лондонской телеграфной компании». Citi

принимал участие в финансировании этих компаний, а президент Citi

так же был их казначеем и директором.

году банк начал активно искать выходы за пределы

американских берегов. В 1897 году был образован отдел по работе с

международными клиентами, который приобрел много новых клиентов, занимающихся

бизнесом за рубежом и начал управлять их денежными потоками на международном

уровне при помощи солидной сети банков-корреспондентов. Благодаря политике поддержания

высокого уровня ликвидности, введенной Мозесом Тейлором, банк зарекомендовал

себя надежным брендом, особенно во время финансовых паник 1893 и 1907 годов,

когда высокий уровень норм резервирования позволил банку продолжать

кредитование и принимать депозиты.

Вначале 1900-х создаётся инвестиционная дочерняя

компания National

City Company,

председателем которй становится Джеймс Стиллман, а президентом - Фрэнк

Вандерлип. После принятия Закона о Федеральной Резервной Системе в 1913 году, National

City Bank

становится первым общенациональным банком с филиалами за рубежом. Эти первые

представительства в Латинской Америке первоначально создавались для

обслуживания американских корпоративных клиентов банка.

Панамский канал

Кроме того, начало ХХ-го века ознаменовалось,

строительством одного из величайших инженерных творений в человеческой истории

- Панамского канала. Создание крупнейшего в мире сквозного пути через Панамский

канал привело к процветанию торговли, росту мировых экономик, появлению новых

рынков и рабочих мест. Для того чтобы соединить Атлантический и Тихий океаны, и

тем самым, избавить 15 тысяч судов от ежегодной необходимости идти в обход

Южной Америки, было извлечено 30 миллионов кубометров грунта. Благодаря

американскому президенту Теодору Рузвельту Citi

сыграл ведущую роль в финансировании строительства канала.

По окончании Второй мировой войны National

City Bank

сосредоточил усилия на расширении своей деятельности в Европе. Послевоенная

реконструкция проводилась в рамках американской программы экономического

восстановления Западной Европы, более известной как «План Маршалла».

Экономическая помощь в размере почти 13 миллиардов долларов была предоставлена

не только союзникам, но и побеждённым странам - Германии и Италии. National

City Bank

сыграл важную роль в осуществлении «Плана Маршалла», предоставляя товарные

аккредитивы для обеспечения грузоперевозок в страны - получатели помощи.

В 1967 году Уолтер Ристон занял пост президента

банка. Ристон и Джон Экстер, бывший вице-президент Federal

Reserve Bank

of New

York, получили

известность благодаря изобретению т.н. свободнообращающегося депозитного

сертификата, который впоследствии получил чрезвычайно широкое распространение.

Другие инновации включали в себя финансирование крупномасштабных

трансформационных проектов, в том числе строительство супертанкеров. Эти

корабли впервые тесно связали поставщиков и покупателей нефти, что внесло

комфорт и простоту в повседневную жизнь и стимулировало развитие новых отраслей

промышленности и создание новых рынков. В 1948 году Citi

профинансировал строительство первого супертанкера Аристотеля Онассиса.

В 1970 году председателем Совета директоров

банка стал Уолтер. Спустя 14 лет его сменил на посту Джон Рид. В течение трех

десятилетий банковской группой управляли два менеджера с особыми талантами:

Ристон был финансовым гением, а сильной стороной Рида было умение успешно

решать поставленные задачи. Ристон руководил ребрендингом First

National

City Bank

в Citibank. При нём банк впервые

начал оказывать специализированные услуги международным компаниям. Ситибанк

стал влиятельным игроком на рынке иностранной валюты и производных финансовых

инструментов, таких как процентные и валютные свопы. Кроме того, банк сыграл

ключевую роль в утилизации нефтедолларов, заработанных экспортерами нефти во

время нефтяного бума 70-х.

При Риде операционный отдел банка претерпел

радикальные изменения. Кроме того, Рид вывел банк на розничный банковский рынок

национального масштаба. Несмотря на высокие затраты, розничный бизнес,

запущенный в 1975 году, стал важной опорой для банковской группы. Обслуживание

частных лиц было переведено из инвестиционного подразделения в розничное, где

вскоре достигло разительных успехов. Именно при Риде Citi

стал крупнейшим эмитентом кредитных карт в мире. В это же время Рид объединил

несколько подразделений в департамент, сейчас известный как Citi

Transactions

Services (CTS),

один из наиболее эффективных бизнесов Citi.

Здание Citicorp.

Фото со стороны Long

Island City

1980-е годы

В 1998 году, в результате слияния с Travelers

Group была создана новая

компания - Citigroup,

объединившая розничные, корпоративные, частные и инвестиционно-банковские

услуги под одной крышей. Под председательством Сэнфорда (Сэнди) Вэйла и его

преемника Чарльза (Чака) Принса, в первые годы ХХI

века, экспансия Citigroup

приобрела глобальный характер.

После расширения своего присутствия в Европе за

счет покупки одного из старейших инвестиционно-банковских британских домов,

компания осуществила ряд слияний и поглощений, создав, таким образом,

стратегические партнерства в Мексике, Корее, Польше, Китае, Турции, Чили и

Центральной Америке. Глобальное присутствие в десятках стран с развивающейся

экономикой оказало Citi

неоценимую услугу в противостоянии финансовым бурям, исходящим из некоторых

более развитых рынков.

Citi сегодня -

одна из ведущих компаний по предоставлению финансовых услуг по всему миру. На

сегодняшний день Citi

имеет около 200 миллионов клиентских счетов и осуществляет свою деятельность в

более чем 160 странах мира. Citi

предоставляет потребителям, корпорациям, правительствам и учреждениям широкий

спектр финансовых продуктов и услуг, включая банковское и потребительское

кредитование, корпоративные и инвестиционные услуги, брокерские операции с

ценными бумагами, транзакционные услуги и управление активами.

3. Кредитная

политика Сбербанка и CitiBank

В кредитной политике CitiBank

и Сбербанк есть сходства. Как кредитная политика CitiBank,

так и кредитная политика Сбербанка направлены на то, чтобы повысить

платёжеспособность обоих банков. Но в тоже время есть и некоторые различия,

например: кредитная политика CitiBank

по сравнению с кредитной политикой Сбербанка несколько мягче.

.1 Кредитная политика Сбербанка

России в текущих экономических условиях

Изменение кредитной политики Банка

19 ноября 2008 года - Сбербанк России как самый

крупный банк России, работающий для 70 миллионов вкладчиков и 240 тысяч

акционеров, в полной мере осознает свою роль в экономике и понимает

необходимость соблюдения баланса между интересами акционеров и клиентов, с

одной стороны, и интересами страны в целом, с другой стороны.

Сбербанк России, несмотря на сложные условия и

существенно возросшую нагрузку на Банк, его сотрудников и инфраструктуру,

продолжает свою деятельность в полном объеме, предоставляя все виды услуг

постоянным и новым клиентам, физическим и юридическим лицам, предприятиям

крупного, малого и среднего бизнеса, работающим во всех отраслях экономики.

Сложные экономические условия вызывают

необходимость изменения кредитной политики Банка. Эти условия характеризуются

следующими факторами:

· недостаток ликвидности в экономике,

как у банков, так и у предприятий;

· кризис доверия в экономических

отношениях (компании, банки, физические лица);

· низкая доступность кредитов и их

повышенная стоимость из-за возросших рисков («кредитное сжатие»);

· снижение платежеспособного спроса

как со стороны физических, так и со стороны юридических лиц;

· значительное падение цен как на

товары, сырье и материалы, так и на активы (недвижимость, ценные бумаги,

предприятия);

· повышенные колебания курсов всех

валют.

По оценкам экспертов Сбербанка России, этот

период будет длиться до полутора-двух лет.

Исходя из этого, Сбербанк особо рекомендует

клиентам использовать консервативный подход к прогнозированию и долгосрочным

планам развития бизнеса. Мы также призываем клиентов, испытывающих или

предвидящих финансовые трудности, обсудить их с нами как можно раньше - вместе

нам будет гораздо легче найти их решение, не доводя ситуацию до критической.

Если же критическая ситуация все же возникнет, Сбербанк России сделает все для

того, чтобы и клиент, и Банк вышли из нее с наименьшими потерями.

Кредитование юридических лиц.

В этих условиях Сбербанк России будет

придерживаться следующих приоритетов в кредитовании юридических лиц:

· поддержка следующих отраслей и

секторов экономики:

· отрасли, гарантирующие

удовлетворение ежедневных и самых необходимых жизненных потребностей населения

(розничные сети, аптеки и т. д.);

· отрасли, выполняющие

жизнеобеспечивающие функции (электро- и водоснабжение, транспорт и т. д.);

· оборонно-промышленный комплекс;

· малый бизнес;

· сельское хозяйство;

· поддержка существующих клиентов

Сбербанка России и выполнение Банком уже взятых на себя юридических

обязательств по кредитованию в рамках заключенных договоров, поддержка

заемщиков Банка, непрерывность деятельности которых является критичной для

других заемщиков Сбербанка России;

· кредитование оборотных средств и

текущих потребностей бизнеса клиентов.

Управление рисками.

Осознавая особую ответственность перед

акционерами и вкладчиками в это сложное время, Сбербанк России вводит

дополнительные меры по эффективному управлению рисками:

· изменение критериев устойчивости

бизнеса клиентов применительно к деятельности в сложных условиях;

· усиление обеспеченности кредитов:

· операционной доходностью бизнеса;

· залогами ликвидных активов;

· гарантиями/поручительствами

государства или собственников бизнеса;

· повышение уровня и качества контроля

со стороны Сбербанка России за ответственным поведением собственников и

менеджмента путем введения дополнительных условий и ограничений на деятельность

заемщика, в том числе:

ü снижение лимита максимальной

долговой нагрузки;

ü введение дополнительных ограничений

по смене контроля над бизнесом;

ü расширение перечня событий, влекущих

досрочное истребование задолженности Банком;

ü более четкое определение критериев

кросс-дефолта по обязательствам клиента перед другими кредиторами.

Для этого Сбербанк России усиливает внимание:

· к источникам погашения и их

надежности;

· к уровню текущей ликвидности

клиента;

· к уровню долговой нагрузки;

· к качеству и ликвидности

обеспечения;

· к адекватности финансовых планов и

действий заемщиков относительно резко изменившихся внешних условий;

· к консервативности подходов в

прогнозах платежеспособности клиентов;

· к мониторингу ссудной задолженности

для ранней диагностики потенциальных проблем у заемщиков.

Кредитование физических лиц.

В отношении физических лиц Сбербанк России будет

следовать следующим приоритетам:

мы повышаем доступность кредитов, предлагая

различные способы их погашения - равными ежемесячными (аннуитетными) или

дифференцированными платежами, с обязательным разъяснением клиентам всех

возможностей и ограничений того или иного вида платежей;

· банк помогает клиентам избежать

принятия на себя чрезмерной долговой нагрузки, усилив внимание к индивидуальной

платежеспособности при выдаче новых кредитов;

· банк сохраняет всю линейку розничных

кредитных продуктов, и будем продолжать оптимизировать ее, учитывая

необходимость сохранения качества кредитного портфеля;

· банк обеспечивает повышение

финансовой грамотности населения, консультации и разъяснения по всем продуктам

и услугам Банка;

· банк усиливает работу по сохранению

и повышению качества кредитного портфеля, тщательно оценивая финансовые

возможности заемщиков и предлагаемое обеспечение.

Гарантии Банка. Сбербанк

России работает исключительно в соответствии с действующим законодательством.

Усиливается борьба с коррупционным и иным незаконным давлением на наших

сотрудников. Растет непримиримость к недобросовестности в наших рядах. Для

этого Банк открывает круглосуточную телефонную линию для получения информации,

которая поможет нам обеспечить полное соблюдение прозрачных и справедливых

правил предоставления кредитов клиентам Сбербанка России.

3.1 Условия предоставления

Сбербанком потребительского кредита

Сбербанк предоставляет физическим лицам

различные кредитные программы, из которых наибольшим спросом пользуется

потребительское кредитование, потому что по сравнению с другими банками здесь

более выгодные условия как по процентным ставкам, так и по их получению. Ряд

кредитных программ вообще не предусматривают поручительства, но это не

означает, что кредит в Сбербанке могут взять все без исключения. Каждый

потенциальный заемщик проверяется на платежеспособность, изучается его

кредитная история. Благодаря такому подходу значительно снижен риск

невозвращения кредитов.

Потребительские кредиты Сбербанка в 2013 году

подразделяются на базовые и специальные. К числу первых относятся кредитные

программы без обеспечения и под поручительство физических лиц. Специальные

кредитные программы - под залог недвижимости, на оплату обучения в российских

образовательных учреждениях и образовательный кредит с государственным

субсидированием на оплату обучения в российских высших учебных заведениях.

Кредит без обеспечения.

Кредит выдается физическим лицам в возрасте от

21 до 65 лет на любые цели сроком до пяти лет в рублях, долларах США и евро.

Процентная ставка кредита в рублях составляет от 13,9% годовых, в иностранной

валюте - от 14%. Величина ставки зависит от срока и суммы кредита. Максимальные

суммы составляют 1,5 миллиона рублей, 38 тысяч евро и 50 тысяч долларов США.

Для получения потребительского кредита без обеспечения потребуется предоставить

справку о доходах, заявка рассматривается в сжатые сроки - минимум два часа,

максимум два дня. Одним из преимуществ данной кредитной программы - возможность

получения без залога и поручителей. Кредит можно погасить аннуитетными

платежами.

Кредит под поручительство физических

лиц.

Кредит может быть взят на любые цели, но в

отличие от предыдущего здесь потребуется поручительство физических лиц - их

может быть не боле двух. Если заемщику не исполнилось 21 год, то в качестве

поручителя выступает один из платежеспособных родителей. Данный кредит также

имеет возрастное ограничение - на момент возврата заемщику не может быть больше

75 лет. Максимальный срок кредита составляет пять лет. Процентные ставки в

рублях от 13,9%, а в иностранной валюте - от 13,5% годовых. В рублях сумма

кредита может достигать трех миллионов рублей, в долларах США - не более ста

тысяч, а в евро - максимум 76 тысяч. Заявка на получение потребительского

кредита под поручительство физических лиц рассматривается банком течение двух

дней с момента подачи заемщиком полного пакета документов.

Кредит под залог объектов

недвижимости

Данный специальный кредит может быть выдан на

любые цели, но одним из условий является - обязательный залог объекта

недвижимости, который служит гарантом возврата кредита. В связи с этим и суммы

здесь значительно выше. В рублях Сбербанк по этой программе кредитования выдает

до 10 миллионов рублей, до 355 тысяч долларов США и до 250 тысяч евро. Но есть

один нюанс - сумма кредита не может превышать семидесяти процентов от стоимости

объекта недвижимости, оформляемого в залог. Поэтому для оформления такого

кредита потребуется предоставить банку документ, в котором указывается

оценочная стоимость недвижимости. Также необходимо будет подтвердить свою

платежеспособность, предоставив справку о доходах. Срок возврата кредита

составляет семь лет. Процентные ставки в рублях колеблются в зависимости от

ряда параметров в диапазоне от 14,50 до 15,50% годовых, в иностранной валюте -

от 12,50 до 13,50% годовых. В качестве объекта недвижимости под залог по

кредиту может выступать квартира, земельный участок, гараж. Данный кредит

предусматривает поручительство. Одним из поручителей выступает супруг или

супруга заемщика, если брак зарегистрирован. Также на усмотрение банка может

потребоваться еще один поручитель - платежеспособное физическое лицо. Срок рассмотрения

заявки на получение кредита под залог объекта недвижимости может достигать

десяти дней.

3.2 Условия предоставления

потребительского кредита в CitiBank

CitiBank

в Санкт-Петербурге уделяет большое внимание частным клиентам. Курс CitiBank

на потребительское кредитование выражается в том, что банком предоставлена

широкая линейка кредитных программ.

Потребительский кредит Ситибанка - это кредит на

любые цели (покупка машины, ремонт квартиры), без залога и поручителей.

Сумма кредита, и условия получения зависят от

большого количества факторов. Для каждого случая кредитования физических лиц

решение принимается индивидуально.

Потребительский кредит выдаётся Ситибанком на

любую сумму от 50 000 рублей до 1 000 000 рублей. Размер предоставляемого

кредита зависит уровня дохода и от документов, которые предоставляются

заёмщиком в качестве подтверждения дохода.

Кредит наличными до 450 000 рублей с 2

документами

Паспорт + документы на автомобиль*

Документы на автомобиль: свидетельство о

регистрации ТС и водительские права (автомобиль не является залогом)

Паспорт + загранпаспорт**

Копия загранпаспорта: заграничный паспорт со

штампами паспортного контроля, подтверждающими факт поездки за рубеж в течение

последних 6 месяцев

Для получения суммы более 450 000 рублей необходимо

предоставить справку по Форме 2-НДФЛ

На какой срок.

Потребительский кредит наличными можно взять на

срок 12, 24, 36, 48 или 60 месяцев. Погашать кредит - ежемесячно равными

платежами.

Кредит - тарифы и процентные ставки***

Процентная ставка устанавливается в

индивидуальном порядке в пределах 16%-26% годовых на основании предоставленных

документов и информации

Полная стоимость кредита зависит от процентной

ставки по кредиту и устанавливается в пределах 17,2% до 29,5% годовых

Комиссия за оформление кредита

отсутствует.

Частичное или полное досрочное погашение

задолженности по кредиту возможно не ранее 30 календарных дней со дня получения

кредита. Частичное или полное досрочное погашение производится в дату

следующего ежемесячного платежа по кредиту.

Штраф за просрочку ежемесячного

платежа - 600 рублей

По желанию Заемщика - Страхование от несчастных

случаев и болезней заемщиков потребительских кредитов ЗАО КБ «Ситибанк» - 0,4%

от первоначальной суммы кредита ежемесячно

Полная стоимость кредита

В связи со вступлением в силу Указания Банка

России от 13.05.2008 №2008-У «О порядке расчета и доведения до заемщика -

физического лица полной стоимости кредита», регламентирующего применение полной

стоимости кредита (ПСК), Ситибанк начал публиковать значение ПСК по программам

кредитования.

Полная стоимость кредита - это расчетная

процентная ставка, включающая в себя помимо номинальной процентной ставки по

кредиту также затраты на обслуживание кредита: банковские комиссии,

обязательные по договору страховые взносы и т.п., то есть все обязательные

затраты, которые несет клиент по кредиту, выраженные в процентах годовых.

Ситибанк всегда придерживается политики

максимальной прозрачности и отсутствия скрытых комиссий.

Ситибанк рассчитывает полную стоимость кредита

строго в соответствии с порядком расчета полной стоимости кредита, изложенным в

Указании Банка России от 13.05.2008 №2008-У. В соответствии с этим указанием в

расчет ПСК не включаются штраф за возникновение просроченной задолженности по

кредиту, стоимость программы страхования, предоставляемой по желанию клиенту, и

т.п.

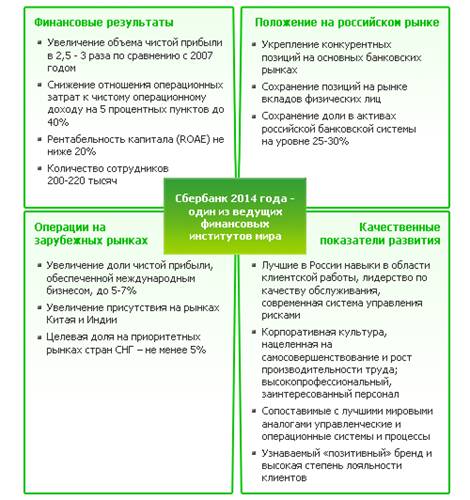

3.3 Стратегия развития Сбербанка до

2014 года

Стратегия развития Сбербанка до 2014

года.

октября 2008 года Наблюдательный совет Сбербанка

России единогласно одобрил Стратегию развития Сбербанка до 2014 года Основные

направления преобразований.

Основные направления преобразований

Максимальная ориентация на клиента и превращение

Сбербанка в «сервисную» компанию по обслуживанию индивидуальных и корпоративных

клиентов

Технологическое обновление Банка и

"индустриализация" систем и процессов.

Существенное повышение операционной

эффективности Банка на основе самых современных технологий, методов управления,

оптимизации и рационализации деятельности по всем направлениям за счет

внедрения Производственной Системы Сбербанка, разработанной на базе технологий Lean

Развитие операций на международных рынках,

прежде всего в странах СНГ

Цели и задачи до 2014 года

Реализация Стратегии развития позволит Банку

укрепить позиции на российском рынке банковских услуг и достичь финансовых и

операционных показателей, соответствующих уровню высококлассных универсальных

мировых финансовых институтов.

Цели и задачи до 2014

Банки - это сложный и хорошо продуманный

механизм влияния на экономику страны. Первоначально банковские операции

сводились к продаже, покупке и размену монет, приему вкладов, выдаче ссуд,

ломбардным и ипотечным операциям.

Но теперь банки предоставляют множество

финансовых услуг, да и количество подобных учреждений с каждым годом только

растет. И клиент оказывается перед выбором, в каком банке лучше осуществлять

необходимые операции. Тут наибольшим спросом пользуются «банки-старички»,

которые уже не один год работают на финансовом рынке и успели доказать свою

надежность и компетентность.

Так какие же банки пользуются популярностью у

российского населения, а какие нет? - разбирались аналитики отдела

"новости банков России" журнала "Биржевой лидер".

Самую высокую долю на рынке банковских услуг

занимают банки, контролируемые государством: ОАО «Сбербанк», ОАО «ВТБ», ОАО

«Газпромбанк». Банки с государственным участием имеют большие возможности по

финансированию крупного бизнеса за счет концентрации капитала в нескольких

банках. Благодаря им государство проводит инновационную и экономическую

политику, регулирует рынок финансовых ресурсов и кредитов для развития среднего

и малого бизнеса.

Бесспорно, единоличным лидером по популярности в

Интернете и среди населения является ОАО» Сбербанк России" (1991 г.) -

крупнейший в России банк по объёмам операций с юридическими и физическими, его

активы составляют около четверти банковской системы страны (26%), а доля в

банковском капитале примерно 30%. На долю Сбербанка приходится практически

половина всех частных вкладов в РФ, а его кредитный портфель включает в себя

треть всех выданных в стране кредитов. Сбербанк имеет 17 территориальных банков

и более 19292 филиалов и отделений по всей территории РФ. Дочерние банки

Сбербанка есть на Украине, в Казахстане, в Белоруссии, в Германии, в Индии.

Банк имеет большое количество различных международных наград. Деятельность

Сбербанка можно расценивать как положительно, так и отрицательно. К

преимуществам Сбербанка можно отнести:

широкий перечень услуг: кредиты, депозиты в

российских рублях, долларах, евро, гривне, фунтах, пластиковые карты, денежные

переводы, операционно-кассовое обслуживание, E-банкинг,

залоги недвижимости, авто, чеки;

отделения Сбербанка есть даже в сельской

глубинке; предлагает кредиты на различные товары и услуги;

огромная филиальная сеть по всей России;

предлагает своим клиентам информацию и в

электронном виде - на ресурсе Sbergazeta.ru

можно найти всю интересующую информацию, в виде аудио -, видеоконтента,

инфографики).

Недочёты в работе банка встречаются, и

выливаются они в виде претензии клиентов. Бесспорное лидерство на рынке

банковских услуг в России принадлежит ООО « Сбербанк». На мой взгляд, это можно

объяснить тем, что немалую долю участия в активах банка принимает государство.

К сожалению CitiBank

хоть и является одним из крупнейших банков, работающих на территории России, но

он занимает только 21-ю строчку в рейтинге банков в. Спектр услуг, оказываемых

Ситибанком, намного скромнее чем у Сбербанка. Но есть и некоторые преимущества,

например: заявку на получение потребительского кредита можно оформить через

интернет. Для этого надо зайти на официальный сайт CitiBank.

По мнению потребителей, успешный банковский

бренд характеризуют такие параметры, как надёжность и креативный подход к

продвижению новых услуг.

Примером такого подхода является рекламная

компания «Сбербанка», в преддверии олимпиады в Сочи в 2014 году. ООО «Сбербанк»

является официальным партнёром XIV

Зимних олимпийских игр, и поэтому вполне закономерно, что в рекламных роликах

мы видим богов, спустившихся с горы Олимп. Речь идёт о Гермесе (покровитель

достатка), Зевсе, Посейдоне и Афродите.

Но и CitiBank

тоже проводит различные акции по продвижению новых услуг. Примером такой акции

является рекламная акция по продвижению банковскогопакета услуг “CitiOne”.

Суть этого пакета заключается в том, что оплатить любую услугу можно через

интернет.

В рамках стратегии повышения

клиентоориентированности Сбербанка проведены по словам Г.О. Грефа( председателя

правления ОАО «Сбербанк»), следующие преобразования:

) Превращение Сбербанка в «сервисную»

компанию, которая максимально ориентирована на потребности клиентов.

) Проведена « Промышленная революция»-

перестройка систем и процессов банка, направленная на повышение уровня

управляемости, снижение затрат и повышение качества обслуживания клиентов.

В Сбербанке ведётся серьёзная работа по

выявлению предпочтений различных клиентских сегментов. С этой целью в Сбербанке

внедрены промышленные стандарты в области DATA

MINING и создано целое

подразделение, которое занимается выявлением потребностей клиента. Так же в

банке проведено внедрение систем операционного и аналитического CRM(

Customers

Realitions

Management

System- ( система

управления взаимоотношений с клиентами).

CitiBank

cо своей стороны,

тоже стремится к улучшению качества обслуживания клиентов и выявления их

потребностей, что говорит о высокой клиентоориентированности банка. Но CitiBank

, больше кредитная организация и поэтому можно понять, почему он не столь

популярен по сравнению со Сбербанком.

В отличии от Сбербанка, который находится на

российском рынке более ста лет, CitiBank

присутствует относительно мало, с 1993. Но это не в коей мере не понижает

степень значимости CitiBank.

И Сбербанк и CitiBank

выплачивают потребительские кредиты. Это общая черта. Но CitiBank

это коммерческий банк со 100% поддержкой иностранного капитала, а Сбербанк в

большей мере поддерживает государство. И поэтому у Сбербанка больше

возможностей в проведении финансовых операций. Ведь большая часть кредитного

портфеля находится в Сбербанке.

Отсюда можно сделать такой вывод: Если бы меня

(как клиента) спросили, какому банку я отдам предпочтение? То я, скорее всего,

ответила что это Сбербанк.

Хотя в CitiBank

мне очень нравится то, как они общаются с клиентами( без нажима, спокойно). А

это очень располагает.

Список источников

1. www.banki.ru/wikibank/istoriya_bankovskogo_dela_v_rossii_

2. www.sberloga.ru/istoriya-sberbanka-rossii.html

3. www.banki.ru/wikibank/istoriya_sitibanka

4. www.citibank.ru/russia/main/rus./home.htm

5. www.citibank.ru.russ/services/rus/cbl.htm

6. Sberbank.ru/moskow/ru/investor_relations/information_for_sharel

. www.banki.ru/banks/bank/citibank/

. www.rbc.ru/companies/cberbank/shtml

. www.yourbanks.ru/bank/4238.html

. Sberbank.ru/omsk/ru/today/credit_polcy/

. Sberbank.ru/tula/about/today/strategy/

. www.sbank.ru

. www.citibank.ru/russiya/citigroup/rus/history.htm

. www.citibank/ru/russiya/citigroup/rus/global/history.htm

. www.citibank.ru/russia/citigroup/rus/about.htm

. Sberbank.ru/moskow/ru/person/credits./money/

. www.profi-forex.org/biznes/banks/russia/entry1008143053html

. www.banki.ru/banks/bank/citibank/

. www.banki.ru/banks/raitings/

Приложение 1

Таблица 3.1 Сбербанк России. Программы

кредитования

|

Базовые

программы

|

Сумма

кредита

|

Ставка

в рублях

|

Ставка

в валюте

|

Срок

кредита

|

|

Потребительский

кредит под поручительство физических лиц

|

До

300000 руб До 100000$ До 76000 евро

|

От

16,5%

|

От

13,5 %

|

До

5 лет

|

|

Специальные

программы

|

|

Потребительский

кредит без обеспечения

|

До

150000 руб До 500000$ До 38000 евро

|

От

17 %

|

От

14 %

|

До

5 лет

|

|

Потребительский

кредит за счёт недвижимости

|

До

10 млн.руб. До 355000$ До 250000 евро, но не более 70% от оценочной стоимости

оформляемого в обеспечение предмета

|

От

13,5% до 14,5%

|

От

11,5% до 12,5%

|

До

7 лет

|

|

Образовательный

кредит

|

Не

более 90% стоимости обучения

|

12%

|

Не

предоставляется в валюте

|

|

Образовательный

кредит с государственной субсидией

|

Равен

стоимости обучения

|

5,06%**

|

В

валюте не предоставляется

|

Срок

обучения увеличивается на 10 лет

|

**- процентная ставка рефинансируется. Программа

банка России, ставка уплачивается заёмщиком, по вновь заключённым договорам,

рассчитывается исходя из ставки рефинанс. Банка+ пункта.

Приложение 2

Рейтинг банков России

|

Банк

|

Регион

|

Активы

(тыс. руб)

|

|

1.Сбербанк России

|

Москва

|

13 860 664 174 +2,82% за

мес. +7,97% за полгода +22,72% за год

|

|

2.

Банк ВТБ

|

Санкт-Петербург

|

4 490 203 889 +4,12% за

месяц +8,48% за полгода +17,69% за год

|

|

3.

Газпромбанк

|

Москва

|

3 041 697 648 -3,35% за

месяц +11,40% за полгода +30,31% за год

|

|

4.

Банк ВТБ 24

|

Москва

|

1 616 637 551 +4,68% за

месяц +4,68% за месяц +16,01% за полгода +35,71% за год

|

|

5.

Россельхозбанк

|

Москва

|

1 585 972 440 +0,62% за

месяц +4,84% за полгода +17,22% за год

|

|

6.

Банк Москвы

|

Москва

|

1 437 326 311 +4,94% за

месяц +7,65% за полгода +35,32% за год

|

|

7.

Альфа-Банк

|

Москва

|

1 228 474 902 -2,25% за

месяц +9,24% за полгода +32,50% за год

|

|

8.

Юникредит Банк

|

Москва

|

781 041 388 +4,88% за месяц +0,86% за

полгода -4,70% за год

|

|

9.

РОСБАНК

|

Москва

|

698 118 062 +3,96% за месяц +11,25%

за полгода +19,45% за год

|

|

10.

Райффайзенбанк

|

Москва

|

663 526 404 +8,62% за месяц +12,53%

за полгода +14,83% за год

|

|

11.

НОМОС-БАНК

|

Москва

|

648 064 011 -3,00% за месяц + 25,57%

за полгода +32,90% за год

|

|

12.

Промсвязьбанк

|

Москва

|

647 775 236 -3,33% за месяц +5,64% за

полгода

|

|

13.

Банк УРАЛСИБ

|

Москва

|

406 029 430 -1,50% за месяц -0,59%

за полгода

|

|

14.

Банк «Санкт-Петербург»

|

Санкт-Петербург

|

375 983 788 +10,57% за месяц +18,82%

за полгода

|

|

15.

ТрансКредитБанк

|

Москва

|

363 174 947 -11,72% за месяц - 29,78%

за полгода

|

|

16.

Банк АК БАРС

|

Казань

|

350 546 802 +0,34% за месяц +5,63%

за полгода

|

|

17.

Банк Русский Стандарт

|

Москва

|

343 262 319 +2,22% за месяц +29,23%

за полгода

|

|

18.

Хоум Кредит энд Финанс Банк

|

Москва

|

330 546 615 +3,33% за месяц +27,43%

за полгода +87,76% за год

|

|

19.

МОСКОВСКИЙ КРЕДИТНЫЙ БАНК

|

Москва

|

325 092 994 +1,80% за месяц +18,47%

за полгода +33,16% за год

|

|

20.

МДМ Банк

|

Новосибирск

|

|

21. Ситибанк

|

Москва

|

314 500 877 +0,33% за месяц -2,44%

за полгода +0,21% за год

|

Как видно из показателей рейтинга банков в

России, Сбербанк сохранил свою лидирующую позицию, то есть остался на первом

месте. Активы банка, составляющие более 13 млрд. рублей, увеличились за месяц:

на 2,82%; за 6 мес. На 7,97% и соответственно за год более чем на 20 %.

К сожалению CitiBank,

переместился с 18-го места, о чём говорилось ранее, на 21-ое. Активы банка,

составляющие более 300 млрд. рублей, увеличились за месяц всего на 0,33%, но за

полгода упали на 2,44 %. Прирост за год составил всего 0,21%. Но это не мешает CitiBank

оставаться в числе крупнейших банков, работающих на территории России.

Немаловажным критерием остаётся и то, что в период финансового кризиса 1998

года, случившегося в России, CitiBank,

в отличии от других иностранных банков, смог устоять и остаться на рынке

банковских услуг. Так же можно сказать, сто в отличии от Сбербанка, являющегося

полностью российским, CitiBank

основан при 100% участии иностранного капитала. И является дочерним баком Citigroup

Банк обслуживает 1 млн физических лиц и 1600

корпоративных клиентов. Имеет 558 продажных офисов и 350 банкоматов. Имеет

представительства в 12 российских городах, а также в странах СНГ, Украине и

Казахстане.