Банковская система РФ: проблемы и задачи ее развития

Банковская система РФ:

проблемы и задачи ее развития

1. Теоретические и методические основы банковской

системы РФ

1.1

Сущность и функции банковской системы РФ

Деятельность банковских учреждений так многообразна, что их

действительная сущность оказывается неопределенной. В современном обществе

банки занимаются самыми разнообразными видами операций. Они не только

организуют денежный оборот и кредитные отношения. Через них осуществляется

финансирование народного хозяйства, страховые операции, купля-продажа ценных

бумаг, посреднические сделки, управление имуществом и множество других

операций. Кредитные учреждения осуществляют консультирование, участвуют в

обсуждении народнохозяйственных программ, ведут статистику, имеют свои

подсобные предприятия.

Банк - это автономное, независимое, коммерческое предприятие

[13, с. 22]. В этом главное в понимании его сущности. Конечно, банк - это не

завод, не фабрика, но у него, как у любого предприятия, есть свой продукт.

Продуктом банка является, прежде всего, формирование платежных средств

(денежной массы), а также разнообразные услуги в виде предоставления кредитов,

гарантий, поручительств, консультаций, управления имуществом. Деятельность

банка носит производительный характер. В условиях рынка банки являются ключевым

звеном, питающим народное хозяйство дополнительными денежными ресурсами [2, с.

367]. Современные банки не только торгуют деньгами, одновременно они являются

аналитиками рынка. По своему местоположению банки оказываются ближе всего к

бизнесу, его потребностям, меняющейся конъюнктуре. Таким образом, рынок

неизбежно выдвигает банк в число основополагающих, ключевых элементов

экономического регулирования. На сегодняшний день банк определяется как

финансовое предприятие, которое сосредотачивает временно свободные денежные

средства (вклады), предоставляет их во временное пользование в виде кредитов

(займов, ссуд), посредничает во взаимных платежах и расчетах между

предприятиями, учреждениями или отдельными лицами, регулирует денежное

обращение в стране, включая выпуск (эмиссию) новых денег. Проще говоря, банки -

это организации, созданные для привлечения денежных средств и размещения их от

своего имени на условиях возвратности, платности и срочности.

Банковская система - совокупность различных видов национальных

банков и кредитных учреждений, действующих в рамках общего денежно-кредитного

механизма [1, с. 123]. Включает Центральный банк, сеть коммерческих банков и

других кредитно-расчетных центров. Центральный банк проводит государственную

эмиссионную и валютную политику, регулирует экономику и является ядром

резервной системы. Коммерческие банки осуществляют различные виды банковских

операций и услуг.

Таким образом, можно сказать, что основная функция банковской

системы - посредничество в перемещении денежных средств от кредиторов к

заёмщикам и от продавцов к покупателям. В создании для России новой рыночной

экономики с разнообразными формами собственности роль банковской системы

велика, с помощью неё осуществляется перераспределение и мобилизация капиталов,

регулируются денежные расчеты, опосредуются товарные потоки и т.д. Банки

призваны выполнять множество специальных функций. К их числу также относятся

проведение расчетных и кассовых операций, кредитование, инвестирование,

хранение денежных и других средств и управление ими, т.е. те услуги, без

которых сегодня не обойтись деловому человеку. Кейнс сравнивал банковскую

систему с кровеносной системой организма, а капиталы - с кровью, питающей

различные его части. Он считал, что государство, регулируя с помощью банков

движение потоков финансовых средств, может воздействовать на национальную

экономику и оказывать поддержку тем отраслям, которые отстают от общего

развития [13, с. 241].

1.2

Структура банковской системы РФ

Банковская система РФ имеет двухуровневую структуру. На

первом уровне находится Центральный банк РФ, на втором - различные кредитные

организации. Схематично банковская система России представлена на рисунке 1.1

[17].

Рисунок 1.1 - Структура банковской системы

В странах с развитой рыночной экономикой сложилась следующая

структура банковской системы [11, с. 123]:

. Центральный (эмиссионный) банк.

. Коммерческие банки которые включают в себя:

универсальные банки специализированные банки, инвестиционные банки, сберегательные

банки, инновационные банки, ипотечные банки, Банки потребительского кредита,

отраслевые банки, внутрипроизводственные банки.

Небанковские кредитно-финансовые институты: инвестиционные

компании, инвестиционные фонды, страховые компании, пенсионные фонды, ломбарды,

трастовые компании.

Эту структуру принято называть двухуровневой, так как

основными уровнями являются Центральный банк и коммерческий банк.

Центральный (эмиссионный) банк в большинстве стран

принадлежит государству. Но даже если государство формально не владеет его

капиталом (США, Италия, Швейцария) или владеет частично (Бельгия - 50%, Япония

- 55%), Центральный банк выполняет функции государственного органа [19].

Центральный банк обладает монопольным правом на выпуск в обращение (эмиссию)

банкнот - основной составляющей налично денежной массы. Он хранит официальные

золотовалютные резервы, проводит государственную политику, регулируя

кредитно-денежную сферу и валютные отношения. Центральный банк участвует в

управлении государственным долгом и осуществляет кассово-расчетное обслуживание

бюджета государства.

По своему положению в кредитной системе Центральный банк

играет роль «банка банков», т.е. хранит обязательные резервы и свободные

средства коммерческих банков и других учреждений, предоставляет им ссуды,

выступает в качестве «кредитора последней инстанции», организует национальную

систему взаимозачетов денежных обязательств либо непосредственно через свои

отделения, либо через специальные расчетные палаты.

Центральные, национальные банки подчинены представительным

законодательным, а не исполнительным органам власти (в России - Государственной

Думе) [12, с. 14-17]. Их взаимодействие определено законодательными актами, в

соответствии с которыми центральные банки являются автономными, независимыми

учреждениями. И решение только нескольких наиболее важных вопросов может

осуществляться на основе постановлений законодательных органов, которые в

дальнейшем являются руководством к действию для банков.

В России в систему управления Центрального банка (ЦБ) входят

более 80 национальных банков и главных управлений ЦБ, которые не обладают

автономией [4, с. 368]. В ряде стран центральные банки подчиняются

непосредственно исполнительной власти - правительству.

Вторым уровнем денежно-кредитного хозяйства, как уже

отмечалось, являются коммерческие банки и другие финансово-кредитные

учреждения. Они занимаются аккумуляцией свободных денежных ресурсов в форме

депозитов (вкладов), ведением текущих счетов и всех видов расчетов между

соответствующими хозяйственными субъектами, являющимися их клиентами.

Остановимся на важнейших принципах и функциях коммерческих банков.

Первым и основополагающим принципом деятельности

коммерческого банка является работа в пределах реально имеющихся ресурсов [11,

с. 132]. Это означает, что коммерческий банк должен не только обеспечивать

количественное соответствие между своими ресурсами и кредитными вложениями, но

и добиваться соответствия характера банковских активов специфике мобилизованных

им ресурсов. Прежде всего, это относится к срокам тех и других.

Вторым важнейшим принципом, на котором базируется

деятельность, является экономическая самостоятельность коммерческих банков,

подразумевающая и экономическую ответственность за результаты своей

деятельности. Экономическая самостоятельность предполагает свободу распоряжения

собственными средствами банка и привлеченными ресурсами, свободный выбор

клиентов и вкладчиков, распоряжение доходами банка. По своим обязательствам

коммерческий банк отвечает всеми принадлежащими ему средствами и имуществом.

Весь риск от своих операций коммерческий банк берет на себя.

Третий принцип заключается в рыночном характере

взаимоотношения коммерческого банка со своими клиентами. Предоставляя ссуды,

коммерческий банк исходит, прежде всего, из рыночных критериев прибыльности

риска и ликвидности.

Четвертый принцип работы коммерческого банка состоит в

регулировании его деятельности косвенными экономическими (а не

административными) методами. Государство определяет лишь «правила игры» для

коммерческих банков, но не может отдавать им приказов. Коммерческие банки -

основное звено кредитной системы. Они выполняют практически все виды банковских

операций. Исторически сложившимися функциями коммерческих банков являются прием

вкладов на текущие счета, кредитование промышленных и торговых предприятий,

осуществление расчетов между ними. Коммерческие банки создаются на паевых или

акционерных началах и могут различаться: по способу формирования уставного

капитала (с участием государства, иностранного капитала и др.), по специализации,

по территории деятельности, видам совершаемых операций и т.д. Средства

коммерческих банков делятся на собственные (уставной фонд, резервный фонд и

другие фонды, образованные за счет прибыли) и привлеченные (средства на счетах

предприятий, их вклады и депозиты, вклады граждан и т.д.).

Кроме банков, перемещение денежных средств на рынке

осуществляют и другие финансовые и кредитно-финансовые учреждения:

инвестиционные фонды, страховые компании, брокерские, дилерские фирмы и т.д. Но

банки как субъекты финансового риска имеют два существенных признака,

отличающие их от всех других субъектов.

Во-первых, для банков характерен двойной обмен долговыми

обязательствами: они размещают свои собственные долговые обязательства

(депозиты, вкладные свидетельства, сберегательные сертификаты и пр.), а

мобилизованные на этой основе средства размещают в долговые обязательства и

ценные бумаги, выпущенные другими. Это отличает банки от финансовых брокеров и

дилеров, осуществляющих свою деятельность на финансовом рынке, не выпуская

собственных долговых обязательств.

Во-вторых, банки отличает принятие на себя безусловных

обязательств с фиксированной суммой долга перед юридическими и физическими

лицами, например при помещении средств клиентов на счета и во вклады, при

выпуске депозитных сертификатов и т.п. Фиксированные по сумме долга

обязательства несут в себе наибольший риск для посредников (банков), поскольку

должны быть оплачены в полной сумме независимо от рыночной конъюнктуры, в то

время как инвестиционная компания (фонд) все риски, связанные с изменением

стоимости ее активов и пассивов, распределяет среди своих акционеров.

1.3

Банковские организационные структуры

Для эффективной организации банковской деятельности,

обеспечивающей наиболее благоприятные условия реализации банками их функций,

важное значение имеет формирование организационных структур банков. Они

обеспечивают упорядочение взаимодействия между отдельными подразделениями банка

(в частности, ускоряется процесс принятия решений, усиливаются надзор и контроль,

появляется мотивация о рационализации банковской деятельности) и улучшение их

взаимосвязи с внешней средой. В процессе организации деятельности банка должны

быть решены следующие задачи:

создание организационных подразделений банка (отделов, групп,

управлений, комитетов и т.п.), реализующих преимущества разделения труда;

определение целей и функций каждого структурного

подразделения, разработка правил и процедур осуществления различных видов

банковской деятельности;

организация работы персонала организационных подразделений в

соответствии с поставленными целями;

координация работы всех структурных подразделений на основе

эффективного информационного обеспечения.

Количество подразделений, распределение полномочий и

компетенций между ними, движение информации внутри банка определяются его

размерами и выбранной рыночной стратегией. Организационная структура банка

может строиться по различным принципам, отражающим специфику каждой конкретной

банковской организации.

Как известно, существует несколько различных линейных и

матричных моделей организационных структур, которые используются банками при

организации их деятельности. К линейным моделям относятся функциональная и

дивизионная, а к матричным - двух- и трехмерная модели [5, c. 28].

Функциональная модель банка предполагает выделение

структурных подразделений банка соответственно выполняемым функциям:

управленческие отделы (отдел планирования, финансовый отдел, отдел внутреннего

контроля, отдел управления персоналом, юридический отдел и т.п.),

вспомогательные отделы (бухгалтерия, материальный отдел, вычислительный центр и

т.п.) и отделы, организующие предоставление банковских услуг и

взаимодействующие с клиентами, которые создаются в соответствии с предлагаемыми

услугами (отдел кредитования, депозитный отдел, отдел расчетно-кассового

обслуживания клиентов, отдел валютных операций и т.п.). При небольшом объеме

некоторых услуг отделы, выполняющие разные операции, объединяются в одном

структурном подразделении. Функциональная модель является базовой моделью

организации банковской деятельности. Она характерна для небольших банков,

предоставляющих ограниченный набор традиционных услуг различным группам

клиентов. Для этой модели характерны высокий уровень внутри банковской

специализации, отработанность технологии предоставления каждой услуги. В то же

время функциональная модель не обеспечивает необходимой координации между

отделами и подразделениями банка, значение которой возрастает при усложнении и

диверсификации предоставляемых услуг. При этой модели сложно организовать

комплексное обслуживание клиентов в соответствии с их индивидуальными

потребностями: для получения различных услуг клиент вынужден обращаться в

разные отделы банка, каждый из которых оценивает только одну из сторон его

деятельности, не охватывая в совокупности общие потребности в финансовых

услугах.

Банки, достигшие достаточно крупных размеров и

предоставляющие широкий набор услуг различным группам клиентов, часто

используют дивизионную модель линейной организации, ориентированную на

определенные отрасли банковской деятельности [5, c. 29].

Дивизионная модель основана на выделении в

банке стратегических зон бизнеса, для каждой из которых определяется своя

целевая установка, разрабатывается стратегия и формируется ресурсное

обеспечение. При этом каждая стратегическая зона банковской деятельности

функционирует самостоятельно и взаимодействует с определенным сегментом рынка.

В современном банковском бизнесе в качестве таких стратегических зон обычно

выделяют коммерческую, инвестиционную и розничную банковскую деятельность.

Соответственно этим зонам происходит и специализация банковского персонала.

Стратегические зоны банковской деятельности могут выделяться

и по типу обслуживаемых групп клиентов, каждая из которых характеризуется

определенными финансовыми потребностями, а следовательно, нуждается в

специфическом обслуживании. Такое обслуживание осуществляется через

специализированные подразделения банка, оказывающие банковские услуги крупным

корпоративным клиентам, представителям малого и среднего бизнеса, состоятельным

частным клиентам, широкой рыночной клиентуре.

Линейная структура банка может ориентироваться и на географию

рынка. Это характерно для крупных универсальных банков, работающих во многих

странах и регионах мира, существенно отличающихся друг от друга уровнем риска,

размером и формами спроса на банковские услуги, доходностью финансовых

инструментов и т.п. В данном случае в банке выделяют подразделения, отвечающие

за деятельность в определенном географическом регионе. В рамках этих

подразделений работа организуется по продуктовому или клиентскому принципу.

Таким образом, дивизионная модель предполагает разделение

банка на ряд крупных дивизионов. Каждый из них может рассматриваться как центр

прибыли, поскольку на менеджеров возлагается полная ответственность за

прибыльную работу их дивизионов. В результате банк условно разделяется на ряд

относительно самостоятельных банков: либо коммерческий, инвестиционный,

розничный; либо крупных корпоративных клиентов, обслуживающий малый и средний

бизнес, широкой рыночной клиентуры; либо российских клиентов,

восточноевропейских клиентов, среднеазиатских клиентов.

При этом наряду с выделением дивизионов (банков внутри банка)

сохраняются и функциональные отделы, которые оказывают им поддержку и выполняют

отдельные управленческие функции (отдел внутреннего контроля, отдел сводной

финансовой отчетности и др.) [5, c. 30].

Матричные модели организационных структур банка

представляют собой комбинацию двух и более принципов построения организационных

структур [5, c. 31].

Двухмерная матричная модель основана на

комбинации двух принципов построения организационной структуры: по функции

управления и оказания группы услуг, что позволяет более обстоятельно решать

вопросы управления. Такая модель предполагает формирование двух групп подразделений,

выполняющих различные функции в банке: подразделений, занимающихся

непосредственной продажей услуг клиентам (фронт-офис), и подразделений,

осуществляющих планирование, регулирование и контроль данных операций

(бэк-офис). Для координации деятельности этих подразделений в банке создаются

так называемые группы поддержки продаж, задачами которых являются

консультирование менеджеров, обеспечивающих продажу услуг клиентам, по сложным

вопросам внешнеторговых операций, операций с недвижимостью, эмиссии ценных

бумаг и т.п., и клиентов по вопросам, не входящим в компетенцию менеджеров по

продажам, а также накопление информации и организация обмена опытом между

функциональными отделами и службами продаж.

Двухмерная матричная модель может быть основана и на

сочетании функционального и географического принципов. В этом случае сотрудники

подразделений, осуществляющих продажи банковских продуктов, будут

ориентироваться на требования функциональных отделов и потребности

географического сегмента рынка [5, c. 31].

Трехмерная матричная модель базируется на

комбинации трех равнозначных принципов, например функционального,

географического и разделения по группе клиентов. Сочетание продуктового и

клиентского принципов позволяет сосредоточить в одном отделе услуги, которые

могут пользоваться спросом у тех или иных групп клиентов.

Преимущества матричной организации заключаются в интенсивном

взаимодействии и обмене информацией между группами поддержки продаж и

функциональными отделами банка, в результате принимаемые решения обеспечивают

реализацию общих стратегических целей банка, предотвращая возможность получения

дополнительной прибыли одним из подразделений в ущерб долгосрочным интересам

всего банка.

Современные банковские рынки отличаются высокой

изменчивостью, банковские продукты постоянно модернизируются, приспосабливаясь

к потребностям клиентов, появляются новые каналы их сбыта и более совершенные

приемы маркетинга. В ответ на это банки вынуждены менять не только продуктовый

ряд и приемы рекламы, но и совершенствовать внутренние организационные

структуры, приспосабливать их к потребностям рынка, внедрять ориентированную на

клиента систему обслуживания. Эффективная организационная структура в

современных условиях становится важнейшим средством достижения конкурентных преимуществ

банками, залогом их динамичного, устойчивого развития [5, c. 32].

2.

Анализ банковской системы РФ

2.1 Анализ

банковского сектора РФ

Банковский сектор в любой стране является

важнейшей составной частью финансовой системы государства, и от его надежности

зависит рост экономики и благосостояния населения страны. [18, c. 39]. Анализ активов банка

следует начинать с выявления тенденций формирования активов банковского сектора

в целом. Итак, объемы активов банковской системы позволяют судить о ее величине

и степени влияния на развитие экономики страны. В России объемы активов

банковской системы представлены на рисунке 2.1.

Рисунок 2.1 - Динамика активов банковской

системы России (млрд. руб.)

Как показано на рисунке 2.1, динамика активов имела положительную

направленность и, если в 2008 г. их величина составляла 5576,4 млрд. руб., то

на 1 января 2012 г. - 20121,5 млрд. руб., что на 260,8% больше первоначального

в анализируемом периоде. Такой рост позволяет судить об активном развитии не

только банковского сектора, но и всей экономики в целом, так как отражает спрос

экономических субъектов на дополнительные ресурсы, связанный с увеличением

объема их спроса. [19, c. 22]. Динамика

темпов прироста суммарных объемов активов позволяет определить те периоды, в

которые активность банковских размещений была максимальна, как показано на

рисунке 2.2.

Рисунок 2.2 - Динамика темпов прироста банковских активов (%)

Анализ данных позволил определить, что наиболее быстрыми темпами

банковские активы росли в период 2011-2012 гг., и составили в этот период

44,2%. При этом следует отметить, что основной причиной роста величины активов

стало активное увеличение величины кредитного портфеля банков, что связано, в

первую очередь, с ростом объемов потребительского кредитования. Наиболее резкий

скачок прироста банковских активов наблюдается в 2009-2010 гг. и 2010-2011 гг.,

что объясняется теми же причинами - активный рост потребительского

кредитования.

2.2 Анализ

структуры собственного капитала

Важное значение в структуре собственного капитала занимают

субординированные кредиты, которые по содержанию являются привлеченными

средствами на длительные сроки на определенных условиях [18, c. 39].

Отметим, что, несмотря на кризисные явления 2008 г.,

собственный капитал продолжал увеличиваться, хотя темпы его прироста снижались.

Это связано с рядом причин, в т. ч. с убытками, которые понесли банки в связи с

резким снижением качества активов. Темпы прироста собственного капитала

представлены в таблице 2.1.

Таблица 2.1 - Динамика собственного капитала

Из данных таблицы 2.1. следует, что темп прироста

собственного капитала и темп прироста активов с 2004-2010 гг., продолжает

увеличиваться несмотря на кризис в 2008 г.

Крайне важным показателем, определяющим способность банков

осуществлять кредитные операции предприятиям реального сектора экономики,

является показатель достаточности собственного капитала, который используется в

качестве регулирующего инструмента Банком России [19, c. 23]. Данный показатель,

будучи основополагающим для допуска банка на рынок, рассчитывается как

отношение собственного капитала к активам. Банк России обозначил предельную

величину данного показателя 10%, ниже которой коммерческий банк не имеет

возможности оперировать на рынке. Поэтому контролю над данным показателем

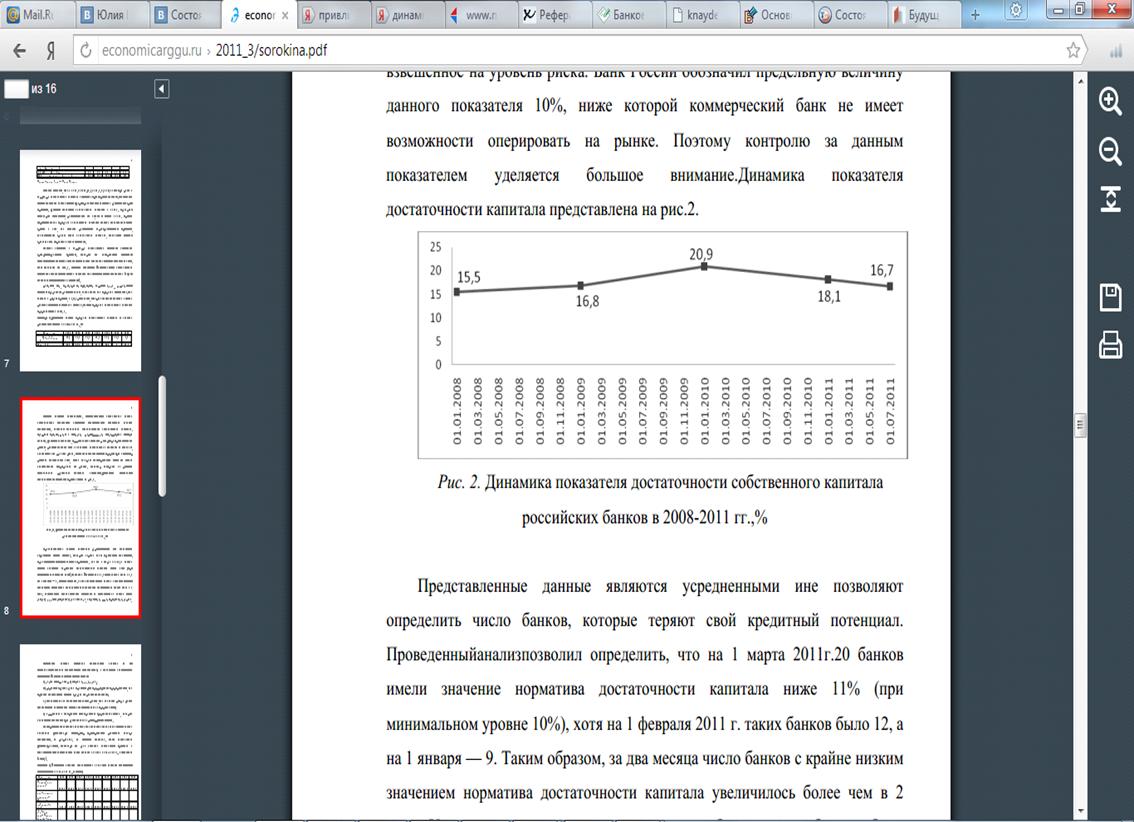

уделяется большое внимание. Динамика показателя достаточности капитала

представлена на рисунке 2.3.

Рисунок 2.3 - Динамика показателя достаточности собственного

капитала российских банков

Проведенный анализ позволил определить, что за 2008 г.,

достаточность собственного капитала банка составила 15,5%., за 2009 г., 16,8%.,

за 2010 г., 20,9%, а в 2011 г., 34,8%. Таким образом, за весь период число

банков с крайне низким значением норматива достаточности капитала увеличилось

практически 2 раза. Ухудшение достаточности капитала у большинства банков было

связано со снижением качества активов, вызванного ростом риска невозврата.

2.3 Анализ

привлеченных средств банками

Собственный капитал российских банков в динамике возрастал,

что давало возможность кредитным институтам формировать свои активы в виде

кредитного портфеля для нефинансового сектора. Однако собственный капитал не

является столь значимым источником формирования банковских активов. Поэтому

особое внимание следует обратить на привлекаемые банками ресурсы, к которым

относятся вклады физических лиц (Таблица 2.2) и депозиты юридических лиц

(Таблица 2.3).

Таблица 2.3. - Динамика привлеченных банками средств

физических лиц

|

Показатель

|

2007

|

2008

|

2009

|

2010

|

2011

|

3809714

|

5159200

|

5906990

|

7484970

|

10280337

|

|

Вклады населения на срок свыше 3 лет

|

260501

|

377202

|

423747

|

500404

|

983283

|

Исследования динамики привлеченных средств населения

показывают, насколько они выросли в структуре пассивов. Так, если в 2007 г. их

величина составляла 3,8 трлн. руб., то к 2011 г. она поднялась до 10,2 трлн.

руб. т.е. на 171%. При этом банки увеличили объем частных вкладов, привлекаемых

на срок более 3 лет, которые являются основным инвестиционным источником для

формирования долгосрочных портфелей ценных бумаг [18, c. 39]. Однако на фоне роста

вкладов населения в абсолютном выражении их доля увеличивалась незначительно и

в 2011 г. составила 29,8%, поднявшись сначала с 2010 г. на 17,3%. Объем вкладов

населения в рассматриваемый период в абсолютном выражении вырос на 39,2%.

Данное несоответствие темпов прироста вкладов объясняется тем, что доля

привлеченных средств от юридических лиц увеличивалась быстрее и,

соответственно, показывала все большее значение в структуре пассивов российских

банков.

Таблица 2.4. Динамика привлеченных средств от юридических лиц

|

Показатель

|

2007

|

2008

|

2009

|

2010

|

2011

|

|

Депозиты юридических лиц

|

2146732

|

3520009

|

4954434

|

5466580

|

6279173

|

|

Депозиты юридических лиц свыше 3 лет

|

520586

|

711599

|

1185163

|

1260663

|

1442573

|

Объем средств, привлекаемых от юридических лиц, также носил

положительную динамику. Доля срочных средств юридических лиц в структуре привлеченных

пассивов банков занимала к 2011 г., 18,6%. Таким образом, анализ состояния

банковского сектора в условиях нестабильности показал, что, во-первых, банки

обладают необходимым собственным капиталом, достаточным для выполнения ими

кредитно-инвестиционных операций; во-вторых, в настоящее время в структуре

пассивов банков значительную долю занимают срочные средства юридических и

физических лиц, сроки привлечения которых увеличились. Следовательно, можно

предположить, что банки имеют возможность оказывать адекватную потребностям

предприятий финансовую помощь [15, c. 27].

3. Проблемы и перспективы

развития банковской системы РФ

3.1

Проблемы банковской системы в РФ

Вопрос о роли банков в развитии экономики неоднозначен. Для

российской банковской системы, строящей систему рыночного типа, он имеет особое

значение. Идя от распределительной к рыночной модели необходимо понять, в чем

состоит предназначение банка в экономике? Центральный банк сконцентрировался на

темпах инфляции, валютном курсе, коммерческие банки долгое время были заняты

лишь собственными проблемами. Интересы экономики - не их дело, главное - как

можно больше заработать для себя. Все рассуждения воспринимались как идея,

далекая от реальности, и, что совсем недопустимо, некоторые банки стали «карманными»

не только в экономическом, но и политическом отношениях [16, с. 78].

Роль банков не зависит от того, реализована она или нет в

России? Речь идет о назначении банка. Роль банка выражается в том, что он

обеспечивает, во-первых, концентрацию свободных капиталов и ресурсов,

необходимых для поддержания непрерывности ускорения производства; во-вторых,

упорядочение рационализации денежного оборота. Реализуя общественное

назначение, банки посредством денежных монетарных инструментов оказывают

существенное влияние на состояние экономики и финансов, производство и

обращение товаров.

Первейшим приоритетом в развитии банковской системы считается

подготовка кадров с более высокими квалификацией, банковской культурой,

представлением о бизнесе, организаторскими способностями. Банкиры, слишком рано

уверовавшие в профессиональную силу, нуждаются в серьезном изучении банковского

дела [3, c.

52].

Вторым приоритетом следует признать формирование

законодательного обеспечения банковской деятельности. Недостаток правил игры

очевиден. Ярким примером этого является закон о гарантировании вкладов граждан

в банке. На очереди должен быть закон о кредитном деле, в котором речь должна

пойти об оздоровлении кредита в России, восстановлении его производительных

качеств и снижении инфляционных последствий для экономики.

Третьим приоритетом можно назвать формирование банковского

сектора как системы, отрасли народного хозяйства. Сегодня в ней отсутствуют

целые блоки: нет учреждений мелкого кредита, кредитной кооперации, банков

развития, банковской инфраструктуры, информационного, полного методического,

научного, кадрового обеспечения, без чего не обходится ни одна отрасль

современной экономики [8, c. 102].

Четвертым приоритетом считаем необходимость скорректировать

сложившиеся представления о связи банка с производством, клиентами, ради

которых они работают на рынке. У финансовых и банковских структур нет иного

пути выживания кроме поворота в сторону реальной экономики. Яркое подтверждение

тому состояние банковской системы в посткризисный период. Именно банки,

инвестировавшие неоправданно большой объем заемных средств, в т. ч. вкладчиков

в спекулятивные инструменты, и при этом не проводившие анализ кредитных рисков

и ликвидности в погоне за сверхприбылями, потерпели серьезное фиаско [3, c. 53].

Центральный банк выступает за повышение роли денег в

экономике. В реальности налицо рост значимости в современной России бартера,

существенных денежных потоков, идущих мимо банков. С этим же связана проблема

инфляции и поиска точки равновесия на денежном рынке [7, c. 117].

Глобальная задача экономической политики, ее важнейшего

денежно-кредитного сегмента состоит в стимулировании роста потребительского

спроса и обеспечение на этой основе устойчивого роста ВВП. Можно

констатировать, что в последние годы произошла серьезная эволюция в постановке

целей денежно-кредитной политики - от лобовой атаки на инфляцию до

конструктивного подхода в стимулировании потребительского спроса, роста ВВП,

обеспечения занятости и увеличения доходов населения. Большой проблемой для

банков является проблема кредитоспособности предприятий. Существуют

организации, которым нужны средства, но не у всех из них хорошая репутация.

Иногда трудно найти предприятие, пользующееся репутацией надежного плательщика.

К ней же добавляется неэффективность юридической системы по защите прав

заимодавцев, т.е. банков. Поэтому, выделяя ссуды, банки учитывают, что не

существует законодательно установленных эффективных методов возврата ссуд в

случае недобросовестности заемщика. В этой связи для обеспечения надежности

вложения банкам необходимо решение ряда проблем [3, c. 55]. Первая - закрепление

гарантий инвестиций на законодательном уровне. Это не означает, что государство

берет на себя материальную ответственность за инвестирование в промышленность.

Прежде всего это подразумевает выработку такой правовой базы, в которой

государство или частный инвестор, физическое или юридическое лицо нашли бы на

законодательном уровне подробно прописанные правила защиты интересов против

мошенничества и правила страхования риска. Должна быть детально прописана

договорно-правовая часть отношений, разработаны формы страхования инвестиций, а

судебная защита должна стать общедоступной, действенной, менее

коррумпированной. Понятно, что бюджет не может нести расходы по созданию такой

системы, но это и не нужно. Во многих странах институт гарантирования

инвестиций имеет собственные источники дохода, а судебная система окупается за

счет всевозможных пошлин.

3.2

Пути решения проблем банковской системы РФ

В решении банковских проблем в равной степени заинтересованы

как банковское сообщество, так и государство. Более того, ни власть, ни банки

не смогут их решить, если не научатся конструктивно взаимодействовать,

основываясь на принципах социального партнерства.

В общественном сознании довольно сильна позиция принижения

роли банковского сектора в экономике страны. Ее основание - глубинное

непонимание самой сути дела, а закономерное следствие - недооценка проблем, с

которыми банки сталкиваются, той реальной среды, в которой они вынуждены

работать, а также проблем, которые в результате возникают у потребителей

банковских услуг. Эту позицию разделяет и ряд высокопоставленных чиновников в

экономических ведомствах, непосредственно не связанных с банковским делом, но

во многом определяющих его условия. Указанная безграмотная позиция должна быть

преодолена, во что бы то ни стало. Свое отношение к банкам и их проблемам

должно изменить, прежде всего, государство, а его роль в решении указанных

проблем должна быть повышена. Банковский сектор (как и вся вообще экономика)

так или иначе, будет развиваться и «вопреки», но лучше - если «благодаря»

позиции государства. Необходимо активное организующее воздействие государства

на рынок, в том числе банковских услуг, на основе долгосрочного целеполагания

[14].

Актуальность проблемы формирования государственной политики в

области развития банковской системы очевидна. Но государство само должно

определиться - какой ему нужен банковский сектор и для чего. Все страны,

пережившие финансовый кризис, начинали восстановление экономики с разработки

модели банковской системы. Сколько и каких банков нужно стране, каким должно

быть участие государства в банковском капитале и место иностранных банков в

отечественной кредитно-финансовой системе - на все эти и множество других

вопросов можно ответить, только сформулировав модель российского банковского

сектора. При этом отнюдь не ключевым является вопрос, наиболее активно

обсуждаемый в последнее время, - о том, выходить государству из капиталов тех

или иных банков или не выходить. И не стоит забывать: когда государство

упускает из рук инициативу, то ее неизменно подхватывает кто-то со стороны.

Банковское сообщество со своей стороны должно определить и

консолидировать свою позицию. Соединение этих двух полюсов и сформирует

конкретное содержание политики, которая обеспечит успешное развитие, как

банковской системы страны, так и экономики в целом. При этом:

• ответ на вопрос: «какая государственная политика нам

нужна?» предполагает объективную оценку сложившейся ситуации и формулирование

на этой основе целей и задач, которые должны явиться консенсусом интересов

государства и экономических субъектов. Только в этом случае можно рассчитывать

на действительно работоспособный механизм [10];

• государственная политика в области развития банковской

системы должна соответствовать современной мировой практике и быть построенной

на эффективном сочетании рыночного регулирования с организующим воздействием

государства на динамику рыночных процессов;

• государственная политика в отношении банковского сектора

должна быть частью общей стратегии экономического развития, которую государству

предстоит четко сформулировать как минимум на среднесрочную перспективу.

Только поставив внятные цели перед страной, бизнесом, можно

нащупать в обозримой перспективе эффективное решение и экономических, и

социальных проблем.

банковский капитал российский политика

Заключение

Рассмотрев особенности, сущность и структуру банковской

системы РФ и её элементов я достигла поставленных в моей работе задач:

. Теоретические и методические основы банковской

системы РФ

. Анализ банковской системы РФ

. Выделить перспективы развития банковской системы в

России, а также рассмотреть проблемы.

В итоге исследования, основных направлений развития

банковской системы России можно сделать следующие выводы:

. В структуру банковской системы РФ включены все

кредитные организации (банки и небанковские кредитные организации, которые,

исходя из содержания их деятельности, можно назвать банками с ограниченным

кругом операций), имеющие лицензию Банка России и Центральный банк РФ.

. К основным принципам организации банковской системы

России относятся двухуровневая структура, осуществление банковского

регулирования и надзора центральным банком, универсальность деловых банков,

коммерческая направленность деятельности банков.

. Развитие банков исторически неразрывно связано с

развитием товарного производства и сферы обращения. Производя денежные расчеты,

кредитуя предприятия, выступая посредником в перераспределении капитала, банки

существенно влияют на деловую активность и общую эффективность экономики.

. Деятельность банков тесно связана с потребностями

воспроизводства. Удовлетворяя интересы производителей, они являются

посредниками в отношениях между промышленностью и торговлей, сельским хозяйством

и населением. Банки обладают существенной финансовой помощью и значительным

денежным капиталом.

В экономике банковская система занимает особое положение,

которое определяется тем, что банки - это воплощение заемщика и кредитора в

одном лице. Банковская деятельность играет очень важную роль в движении

капиталов и одновременно несет в себе опасность повышенного

социально-экономического риска. Поэтому во всех странах с развитой рыночной

экономикой банковская деятельность регулируется специальным законодательством.

Важными факторами, воздействующими на банковскую систему в

настоящее время, остаются негативные социально-экономические последствия

резкого инфляционного всплеска, последовавшего в 1998 году после трехкратной

девальвации рубля, а также кризис внутренней и внешней задолженности. Операции,

которые достаточно долгое время предопределяли относительно более благоприятные

по сравнению с другими секторами российской экономики финансовые результаты

банковской системы, включая интенсивное использование возможностей рынков

государственных бумаг, международных кредитных ресурсов, а также средств

населения, которые оказали в период кризиса разрушительное воздействие на

финансовой состояние подавляющего большинства банков.

Список

источников

1. Федеральный

закон от 10 июля 2002 г. №86-ФЗ «О Центральном банке Российской Федерации

(Банке России)» (с изменениями от 29 декабря 2012 г.). // Собрание

законодательства Российской Федерации от 15 июля 2002 г., №28, ст. 2790

. Алексеев

М.Ю. Финансы, денежное обращение, кредит. М.: Финансы и статистика, 2002. С.

367.

. Балабанова

И.Т. Банки и банковское дело. М.: Питер, 2003. С. 256.

. Батракова

Л.Г. Экономический анализ деятельности коммерческого банка. // Учебник для

ВУЗов. М.: Логос, 2001. С. 344.

. Белоглазова

Г.Н., Кроливецкая Л.П. Банковское дело. Организация деятельности коммерческого

банка: учебник. 2-е изд., перераб. и доп. М.: ЮРАЙТ, 2012. С. 605.

. Говальда

К., Стуфле Ж. Банковское право: пер с фр. / Лисняк В.Я.М.: Финстатинформ, 1996.

С. 55.

. Жарковская

Е.И., Арендс И.У. Банковское дело. М.: Омега-Л, 2010. С. 304.

. Коробов

Ю.А. Основы банковского дела. М.: ИНФРА-М, 2010. С. 448.

. Мигулин

П.П. Наша банковская политика. С. 496

. Пучкова

П. Банковский депозит: от информационного обеспечения к аналитическим решениям.

М., 2003. С. 132.

. Шатковская

Т. Развитие региональных рынков банковских услуг в 2005-2009 годах //

Банковское дела №12. М., 2007.

. Черкасов

В.Е. Финансовый анализ в коммерческом банке. М.: Консалтбанкир, 2005. С. 320.

. Эпштейн

Е. Российские коммерческие банки. М., 2011. С. 135.

. Банковская

система России: тенденции и прогнозы // Аналитический бюллетень [Электронный

документ] - 2012. URL: http://vid1.rian.ru/ig/ratings/b_banki_agu12.pdf.

С. 26.

16. Проблемы

банковской системы [Электронный ресурс] URL: http://www.credit67.ru/problemy-bankovskoj-sistemy/.

. Структура

банковской системы РФ [Электронный ресурс] URL: http://www.xliby.ru/delovaja_literatura/finansy_i_kredit_uchebnoe_posobie/p14.php.

. Хромов

М. Российский банковский сектор [Электронный документ] - 2013. №3. URL: http://www.vedi.ru/bank_sys/bank7013_bs.pdf.

С. 38-41.

19. Центральный

банк РФ [Электронный ресурс] URL: http://www.cbr.ru/.