Вексель, как вид ценных бумаг

Содержание

Введение

.

Историческая необходимость векселя. Американское и европейское вексельные

законодательства. Виды векселей. Вопрос определения подлинности векселя

. Общая

характеристика Векселей, отличия от долговой расписки. Особенности вексельного обращения

в России. Статистика вексельного рынка России: итоги 2004 г.

. Современные

возможности использования векселя организациями. Ассоциация участников

вексельного рынка

Заключение

Литература

Приложение

Введение

Ценная бумага представляет собой документ, который выражает связанные с

ним имущественные и неимущественные права, может самостоятельно обращаться на

рынке и быть объектом купли-продажи и других сделок, служит источником

получения регулярного или разового дохода. Таким образом, ценные бумаги выступают

разновидностью денежного капитала, движение которого опосредует последующее

распределение материальных ценностей.

Ценные бумаги - это прежде всего категория экономическая. Экономические

характеристики являются их неотъемлемым внутренним свойством. К ним относятся в

первую очередь ликвидность - способность ценной бумаги к реализации; доходность

- отношение дохода, полученного от ценной бумаги (дивиденда, процента, премии),

к инвестициям в нее; надежность - способность выполнять возложенные на нее функции

в течение определенного промежутка времени в условиях равновесного рынка;

наличие самостоятельного оборота - существование специфических стадий в

процессе обращения ценной бумаги. Данные экономические характеристики образуют

содержание ценной бумаги. Юридический подход определяет ее форму. Государство

извне - по отношению к ценной бумаге - придает ей этот статус.

Предметом рассмотрения нашей работы является один лишь вид ценных бумаг -

вексель.

В марте 1997 г. Президентом РФ был подписан Федеральный закон «О

переводном и простом векселе», который восстанавливает действие «Положения о

переводном и простом векселе» от 7 августа 1937 г. Основной целью данного

документа является создание условий для развития вексельного обращения и

формирования механизма включения векселей в хозяйственный оборот.

Совершенствование практики выпуска векселей и формирование рынка с их участием

является одним из немаловажных направлений развития сферы кредитно-финансовых

услуг.

1. Историческая необходимость векселя. Американское и

европейское вексельные законодательства. Виды векселей. Вопрос определения

подлинности векселя

Вексель как инструмент кредитно-расчетных отношений

является результатом многовекового развития товарно-денежного хозяйства.

История его возникновения уходит в далекое прошлое. Известно, что элементы

вексельного обращения появились еще в эпоху средневекового феодализма (XII-XIV

вв.).

Понять, "откуда есть пошел" вексель можно, задумавшись над тем,

почему его название на разных европейских языках содержит слово

"размен":di cambio (итал.);de change (фр.);of exchange (англ.);Brieff

(нем.), а также, почему первые документы, которые по содержанию могут быть

отнесены к первым векселям (середина XII века), написаны на итальянском языке.

Появление нового расчетного инструмента в средние века

многие специалисты истории вексельного права связывают с потребностью

средневековых торговцев, стремящихся сохранить свой капитал во время переездов

и переселений от разбоя на дорогах, в заменителе денег.

Вексель стал необходим при переводе денег из одной

местности в другую, а также при обмене монет, имеющих хождение в одном

государстве, на валюту другого государства. Тем более государство, защищая свое

право чеканки, запрещало обращение монет другого государства в своем и вывоз своих

монет в другие. Так потребовались услуги менял, которые имели своих

представителей в различных государствах. Желающий получить деньги в другом

месте, чтобы предупредить риск потери денег при переезде, уменьшить хлопоты и

убытки, стал заключать договор с менялой. По договору меняла, получив деньги в

одном месте, не отдавал эквивалент немедленно, а обещал выплатить его при

предъявлении договора в оговоренном месте в установленное время. Опасность

передвижения по средневековым дорогам способствовала развитию вексельных

расчетов. Роль векселя расширялась, и он превратился в расчетное средство за

поставленный товар. С его помощью фиксировался факт получения товара в том

случае, когда деньги передавались позже.

Развитие экономики, усиление роли государства, установление

прочных деловых отношений как между государствами, так и отдельными торговцами

и ремесленниками создавали условия для расширения объемов вексельного оборота и

изменения функций векселя. Распространению векселя способствовала конкуренция

между тремя финансовыми группами, наиболее значимыми в XII-XIII вв.:

· менялы, банкиры Италии, терминология

которых до сих пор составляет основу вексельного обращения;

· могущественные рыцари, которые,

помимо охраны торговых караванов и паломников, имели свои торговые конторы и

славились безукоризненным делопроизводством;

· евреи, которых периодически изгоняли

со своих земель и для которых наличие писем-гарантий давало возможность

сохранить капитал и облегчить вынужденные переезды и переселения.

Сфера применения векселя расширилась также благодаря

ярмарочной торговле. Его стали использовать для расплаты из-за недостатка

денег, поэтому время выдачи векселя и время исполнения по нему стало отдаляться

одно от другого. Это превратило вексель в особый вид денежной ценности и дало

возможность совершать крупные сделки без немедленной оплаты. Постепенно вексель

стал использоваться при оформлении долговых отношений.

Использование векселя при ярмарочной торговле

потребовало выработки специальных норм, связанных с передачей векселя другому

лицу и взысканием вексельных обязательств, которые установили строгость и

быстроту вексельных взысканий. Это дало возможность одним векселем

рассчитываться по нескольким сделкам, производя на них передаточные надписи.

Развитие вексельных отношений происходило в прямой

зависимости или, лучше сказать, в «рамках» экономического развития различных

государств. Следовательно, стали появляться различия в вексельных обычаях

разных стран, что значительно затрудняло использование векселей в международных

расчетах. Поэтому делается попытка повсеместно использовать законодательство в

отношении векселя отдельных государств. Первоначально использовалось

французское законодательство, а затем - германское.

В 1847 г. прусским правительством была предпринята попытка

создания Общегерманского Вексельного Устава, который был принят в 1848 г.

Именно этот устав был взят за основу вексельного законодательства Швеции в 1851

г., Финляндии - в 1858 г., Сербии - в 1860 г., Бельгии - в 1878 г., Норвегии в

1880 г., Италии - в 1882 г. Таким образом, во второй половине XIX в. появились

предпосылки для создания единого межгосударственного вексельного устава. Однако

лишь в 1930 г. в Женеве была принята конвенция, унифицировавшая основные нормы

международного вексельного права, которые действуют и по сей день. Принятый в

Женеве рядом стран Единообразный вексельный закон (ЕВЗ) был большим достижением

в истории развития вексельного права. Женевская конвенция обязала каждую из

стран-участниц строго придерживаться Единообразного вексельного закона и

принять его за основу местного вексельного законодательства. К настоящему

времени к Женевской конвенции присоединились Германия, Австрия, Бельгия,

Бразилия, Колумбия, Дания, Польша, Эквадор, Испания, Финляндия, Франция,

Греция, Венгрия, Италия, Япония, Люксембург, Норвегия, Нидерланды, Перу,

Швеция, Швейцария, Чехословакия, Турция, Югославия; СССР присоединился к

Женевской конвенции в 1937 г.

Другую основную систему вексельного права составляют страны англо-

американского права: Англия, где действует Закон о переводных векселях 1882 г.,

США, где вексель урегулирован в Единообразном Торговом Кодексе 1962 г., и

страны, чье законодательство основано на английском или американском законе.

Следует отметить, что Австралии, Израиле, Канаде,

Кипре, Филиппинах, ЮАР и некоторых других странах вексельное законодательство

основано на английском законе о переводных векселях (1882 г.), отличном от

Единообразного вексельного закона.

Далее обратимся к сравнительному анализу зарубежного законодательства

о составлении и форме векселя.

Вексель должен быть составлен в письменной форме и содержать определенный

перечень обязательных реквизитов.

В соответствии с Женевским Единообразным вексельным законом (далее

сокращенно ЕВЗ) переводный вексель должен содержать: наименование

"вексель", включенное в самый текст документа и выраженное на том

языке, на котором составлен документ ("вексельная метка"), простое и

ничем не обусловленное предложение уплатить определенную сумму денег,

наименование плательщика (трассата), указание срока платежа, указание места, в

котором должен быть совершен платеж, наименование того, кому или приказу кого

платеж должен быть совершен (получателя, ремитента), указание даты и места

составления векселя, подпись того, кто выдает вексель (векселедателя,

трассанта) (ст. 1 ЕВЗ).

Документ, в котором отсутствует какой-либо из вышеуказанных реквизитов,

не имеет силы переводного векселя, за исключением следующих случаев: а)

вексель, срок платежа по которому не указан, рассматривается как подлежащий

оплате по предъявлении; б) при отсутствии особого указания место, обозначенное

рядом с наименованием плательщика, считается местом платежа и одновременно

местом жительства плательщика; в) вексель, не указывающий места его

составления, рассматривается как подписанный в месте, обозначенном рядом с

наименованием трассанта (ст. 2 ЕВЗ).

Простой вексель должен содержать: "вексельную метку", простое и

ничем не обусловленное обещание уплатить определенную сумму денег, указание

срока платежа, места платежа, наименование получателя, указание даты и места

составления векселя, подпись векселедателя (ст. 75 ЕВЗ). Документ, в котором

отсутствует какой-либо из указанных реквизитов, не имеет силы простого векселя,

за исключением следующих случаев: а) вексель, срок платежа по которому не

указан, рассматривается как подлежащий оплате по предъявлении; б) при

отсутствии особого указания, место составления документа считается местом

платежа и вместе с тем местом жительства векселедателя; в) вексель, не

указывающий места его составления, рассматривается как подписанный в месте,

обозначенном рядом с наименованием векселедателя (ст. 76 ЕВЗ). Векселедатель по

простому векселю обязан так же, как акцептант по переводному векселю (ст. 78

ЕВЗ). К простому векселю применяются, поскольку они не являются несовместимыми

с природой этого документа, постановления, относящиеся к переводному векселю,

поэтому в дальнейшем будет использоваться термин "вексель" при

изложении положений общих как для переводного, так и для простого векселя.

Вексель предназначен для обращения, поэтому в принципе он является

оборотным документом, т.е. передаваемым по индоссаменту. Это качество

признается ЕВЗ за любым векселем, даже выданным без оговорки

"приказу". Напротив, лишь включение в вексель специальной пометки

"не приказу" или равнозначной оговорки может лишить вексель свойства

передачи по индоссаменту. Такой вексель может быть переуступлен только с

соблюдением формы и с последствиями обыкновенной цессии (ст. 11 ЕВЗ). Если

вексель выдан в форме оборотного документа (т.е. с оговоркой о приказе или без

нее), он продолжает оставаться таковым до конца, т.е. до его погашения. Никакая

оговорка на векселе, ограничивающая его переуступку по индоссаменту, сделанная

после выдачи векселя, или вневексельное соглашение сторон, не может отразиться

на оборотности векселя. Так, ЕВЗ предусматривает, что если индоссант воспретил

при переуступке новый индоссамент, то следствием этого является только то, что

он не несет ответственности перед теми лицами, в пользу которых вексель был

после этого индоссирован (ст. 15 ЕВЗ).

По английскому Закону о переводных векселях (далее сокращенно ЗПВ)

переводный вексель должен содержать следующие обязательные реквизиты:

безусловный приказ платить определенную денежную сумму, срок платежа,

наименование плательщика, наименование получателя или указание, что вексель

оплачивается предъявителю, и подпись векселедателя - трассанта. Вексель не

является недействительным по причине того, что он не имеет "вексельной

метки", не датирован, не указывает место выставления или место платежа

(ст. ст. 3, 6, 7 ЗПВ). Таким образом, в английском законе предусмотрено меньшее

число обязательных реквизитов, чем в ЕВЗ, и кроме того допускается выставление

векселей на предъявителя (однако в международных расчетах такие векселя не имеют

применения). Оборотным является вексель, выставленный платежом предъявителю или

приказу, причем вексель является платежом приказу, если он содержит оговорку о

приказе или если он оплачивается определенному лицу, но не содержит слов,

запрещающих передачу. Вексель с оговоркой, запрещающей передачу, будет

действительным между сторонами, но не может быть оборотным (ст. 8 ЗПВ).

Форма переводного векселя по Единообразному Торговому Кодексу США (далее

сокращенно ЕТК) соответствует положениям английского закона, с той

особенностью, что для оборотного векселя, выставленного в пользу определенного

лица, необходимо включение в вексель оговорки о приказе или пометки

"переводный" - "exchange" (ст. ст. 3.104, 3.111, 3.102,

3.110, 3.112 ЕТК).

Пометка о полученном по векселю встречном удовлетворении "for value

received" не является обязательным реквизитом по англо- американскому

законодательству, а в Женевском законе она вообще не предусмотрена. Тем не

менее, если вексель содержит такую пометку, то это не повлечет недействительности

векселя, если только текстуально она не обусловливает безоговорочный приказ или

обязательство о платеже. То же самое относится и к включаемым в векселя ссылкам

на контракт, инкассо, гарантию или аккредитив.

Переводный вексель может быть выдан в пользу самого трассанта или

выставлен на самого трассанта (ст. 3 ЕВЗ, ст. 5 БЕА, ст. 3.110, 3.118 ЕТК). В

случае, когда в переводном векселе трассант и трассат одно и то же лицо,

англо-американское законодательство предусматривает, что держатель может, по своему

усмотрению, рассматривать его либо как переводный, либо как простой вексель.

Кроме того, английский закон допускает указание в переводном векселе

нескольких плательщиков, однако, документ, содержащий приказ, адресованный двум

трассатам в альтернативе или двум или более трассатам в последовательности, не

является переводным векселем (ст. 6 ЗПВ). Американский закон также

предусматривает возможность выставления переводного векселя на двух или более

трассатов, при условии, что эти лица несут солидарную ответственность (ст.

3.118 ЕТК).

По англо-американскому законодательству вексель может быть выдан в пользу

самого плательщика, а также в пользу двух или более получателей (ремитентов)

платежом совместно или в альтернативе (ст. ст. 5 и 7 ЗПВ, ст. 3.110 ЕТК). При

этом, если вексель подлежит оплате двум или нескольким получателям не

альтернативно, то он должен быть оплачен всем им совместно и индоссироваться

ими тоже только совместно (ст. 32 ЗПВ и ст. 3.116 ЕТК).

Обязанность трассанта состоит в том, что он несет ответственность перед

держателем за акцепт и оплату векселя. Согласно Женевскому закону трассант,

выставляя вексель, может сложить с себя ответственность за акцепт, но всякая

оговорка на векселе (например, "без оборота на меня"), посредством которой

он слагает с себя ответственность за платеж, считается ненаписанной (ст. 9

ЕВЗ). Напротив, по англо-американскому законодательству трассант вправе сложить

с себя ответственность как за акцепт, так за платеж (ст. 16 ЗПВ, ст. 3.413

ЕТК).

Только подпись лица на векселе порождает соответствующее вексельное

обязательство этого лица (в качестве трассанта, акцептанта, индоссанта или

авалиста). При этом в соответствии с Женевским законом, если на векселе имеются

подписи лиц, неспособных обязываться по векселю, подписи подложные или подписи

вымышленных лиц, или же подписи, которые по всякому иному основанию не могут

обязывать тех лиц, которые их поставили, или от имени которых он подписан, то

подписи других лиц все же не теряют силы (ст. 7 ЕВЗ). В результате, наличие среди

индоссаментов подложной или неуполномоченной подписи не прерывает цепочку

индоссаментов, и добросовестная оплата плательщиком такого векселя держателю,

который основывает свое право на последовательном ряде индоссаментов, является

правильной. В отличие от Женевского подхода, по англо - американскому

законодательству подложный или неуполномоченный индоссамент является полностью

недействительным, вследствие чего лицо, владеющее таким векселем, не является

держателем, и оплата такому лицу не носит освободительного характера, т.е. не

освобождает плательщика от его вексельного обязательства (ст. 24 БЕА, ст. 3.404

ЕТК).

Вексель представляет собой разновидность письменного долгового

обязательства векселедателя безоговорочно оплатить в определенном месте сумму,

указанную в векселе, его владельцу (векселедержателю) при наступлении срока

исполнения платежа или по его предъявлении.

Векселя бывают простые и переводные (тратты).

Простой вексель является ничем не обусловленным обязательством

векселедателя уплатить по наступлении срока определенную сумму держателю

векселя.

Переводной вексель (тратта) представляет собой письменный приказ

векселедателя (трассанта), который адресован плательщику (трассату), с

предложением уплатить указанную в векселе сумму держателю векселя (ремитенту).

В этом случае трассат становится должником по векселю только после того, как

акцептует вексель, т.е. согласится на его оплату, поставив на нем свою подпись.

Такой вексель носит название акцептованный.

Тратты делятся на торговые, когда они выдаются в оплату товаров, и

финансовые, выдаваемые в результате предоставления кредита. В зависимости от

целей и характера сделок, лежащих в основе выпуска векселей, а также от их

обеспечения различают коммерческие, финансовые и фиктивные векселя.

Коммерческий вексель представляет собой документ, посредством которого

оформляется коммерческий кредит, т.е. средства, предоставляемые в товарной

форме продавцами покупателям в виде отсрочки платежа за проданные товары. Сфера

его обращения ограничена, поскольку он обслуживает только процесс продвижения

товаров на рынок и обусловливает кредитные обязательства, выданные для

завершения этого процесса посредством замены дополнительного капитала,

необходимого на время обращения.

Объектом коммерческого кредита служит товарный капитал, а его субъектами

выступают агенты товарной сделки: продавец-поставщик и покупатель. Коммерческий

вексель, как известно, является кредитным документом, средством инкассирования

долга и вместе с тем обладает платежными свойствами.

Коммерческие векселя появляются в обороте на основании сделки

купли-продажи товаров в кредит, когда покупатель, не обладая в момент покупки

достаточной суммой свободных денег, предлагает продавцу вместо них другое

платежное средство - вексель, который может быть как его собственным, так и

чужим, но индоссированным, содержащим передаточную надпись.

Таким образом, коммерческий, товарный вексель обеспечен теми суммами,

которые поступят к векселедателю от продажи купленных при помощи этого векселя

товаров. Именно такие покупательские векселя являются основой вексельного

оборота, поскольку они ограничены конкретными сроками и суммами проданных в

кредит товаров.

Финансовые векселя используют для оформления ссудных сделок в денежной

форме. Формализация денежного обязательства финансовым векселем является

способом дополнительного обеспечения своевременного и точного его выполнения с

целью защиты прав кредиторов,

Векселя могут также подразделяться на платежные, когда они подлежат

оплате, и обеспечительные, служащие лишь для обеспечения предоставляемого

кредита. Тратты, выставленные банком на банк, обычно являются финансовыми

траттами, посредством которых один банк предоставляет другому возможность

воспользоваться кредитом путем продажи этих тратт на рынке. Они служат в

основном для выравнивания сезонных разрывов платежного баланса и часто являются

способом финансирования спекулятивных операций с ценными бумагами.

Фиктивными называются векселя, происхождение которых не связано с

реальным перемещением ни товарных, ни денежных ценностей. К ним относятся

дружеские, бронзовые (дутые) и встречные векселя.

Дружеским называется вексель, когда одно предприятие, являющееся

кредитоспособным, «по дружбе» выписывает вексель другому, испытывающему

финансовые затруднения, с целью получения последним денежной суммы в банке

путем учета залога данного векселя.

Встречный вексель выписывается партнером с целью гарантии оплаты по

дружескому векселю.

Бронзовыми (дутыми) называются векселя, выданные от вымышленных или

некредитоспособных лиц.

Далее обратимся к вопросу подлинности векселя.

Вопрос о подлинности векселя решается при помощи

экспертизы.

Заинтересованными в проведении экспертизы лицами могут

быть как сам должник, обязанный по векселю, так и его держатель, который

намеревается либо приобрести, либо продать, либо предъявить вексель к оплате.

Если проверка ценных бумаг на подлинность выполняется

заинтересованным лицом с целью обезопасить себя от возможных неблагоприятных

финансовых последствий, то в этом смысле проведение экспертизы векселей на

подлинность выполняет профилактическую задачу. Можно говорить о

заинтересованной, так называемой «профилактической» экспертизе, преследующей

целью предотвращение неблагоприятных финансовых, гражданских и

уголовно-правовых последствий.

Результаты «профилактической» экспертизы нужны прежде

всего самому заинтересованному лицу для принятия решения о том, платить деньги

или не платить (по векселю или за вексель).

Помимо технической проверки векселя на подлинность, во

многих случаях служба безопасности организации-плательщика или

организации-приобретателя векселя собирает сведения о предъявителе или о

продавце векселя, а также сведения об обстоятельствах сделок, служащих

основанием выдачи или передачи этого векселя, сведения о лицах, уполномоченных

подписывать вексель. Это необходимо для минимизации рисков, обусловленных

возражениями при оплате со ссылкой на недействительность подписи обязанного по

векселю лица или ссылками на недобросовестность векселедержателя.

В целях профилактики рисков при принятии векселя к

платежу и при покупке векселя необходимо проверять те обстоятельства, которые

могут привести к потере денег заинтересованным лицом, т. е. к повторной оплате

векселя (для вексельного должника при предъявлении векселя к оплате) либо к

невозможности получения платежа по нему (для приобретателя векселя по договору

о приобретении векселя).

Иными словами, речь идет о проверке обстоятельств, в

силу которых могут быть заявлены возражения против требований об оплате векселя

либо об обстоятельствах, из-за которых у приобретателя векселя появляется право

отказаться от договора о приобретении векселя. Заинтересованное лицо,

опасающееся подделки векселя, должно исходить из того, что против требований об

оплате векселя могут быть, в частности, заявлены возражения, основанные на том:

что имеет место полная или частичная подделка текста

векселя, т. е. лицо либо не выдавало такой вексель вовсе, либо было обязано в

соответствии с другим текстом;

что отсутствуют полномочия у подписавшего вексель лица

или имеются пороки этих полномочий.

Таким образом, «профилактическая» экспертиза векселя

должна выявлять:

полную подделку ценной бумаги через воспроизведение

текста и признаков технической защиты бланка;

изменения первоначального текста векселя (в какой-то

его части), не видимые невооруженным глазом;

воспроизведение (подлог) подписи лица, уполномоченного

подписывать вексель;

При конструировании элементов технической защиты

бланков следует придерживаться того же. Данные элементы должны помочь

пользователям бланков оперативно обнаружить факт не только полной

(«зеркальной») подделки, но и исправления текста, а также выявить признаки

подлога подписей.

В целях обоснования в гражданском иске своих

требований или возражений необходимы сведения, соответствующие критериям

допустимости доказательств. В этом случае мы говорим о судебной экспертизе

векселя.

Судебную экспертизу векселей можно разделить на

судебно-почерковедческую и судебно-техническую.

Первая призвана дать ответ на вопрос о принадлежности

подписи тому или иному лицу, вторая - о наличии технической подделки, а также

невидимых исправлений текста.

2. Общая характеристика Векселей, отличия от долговой

расписки. Особенности вексельного обращения в России. Статистика вексельного

рынка России: итоги 2008 г.

В настоящее время вексель относится к инструментам

денежного рынка. Его считают неэмиссионной долговой ценной бумагой. Вексель

дает право векселедержателю требовать уплаты в установленный срок определенной

суммы денег от плательщика по векселю. Поэтому можно сравнить вексель с

долговой распиской. Однако следует иметь в виду, что от обычной долговой

расписки вексель отличается следующим.

. Вексель - это абстрактное обязательство, т.е.,

возникнув в результате конкретной сделки, он может быть передан любому лицу,

которое, не имея никакого отношения к условиям его возникновения, получает

право требовать платежа по векселю, являясь его держателем.

. Вексель рассматривается как безусловное

обязательство, т.е. платеж по векселю не зависит ни от каких условий.

Пример. Предприятие А заключает договор с предприятием

Б на поставку товара. Расчет по данной сделке происходит векселем, который

предприятие А (покупатель) выписывает в пользу предприятия Б (продавца).

Предприятие Б в силу каких-то обстоятельств полностью либо частично не

исполнило своих обязанностей по договору. В данном случае предприятие А не

освобождается от обязанности уплатить по векселю и не может использовать факт невыполнения

продавцом своих обязательств по данной сделке как основание для неуплаты по

векселю. В этом заключается основное свойство векселя, или вексельная сила, -

право безусловного требования платежа ко всем обязанным по векселю лицам.

Пример показывает, что вексель - безусловное денежное обязательство, т.е.

платеж по векселю не может быть ограничен никакими условиями. В тексте векселя

не допускаются никакие ссылки на основание его выдачи. Все условия, не

относящиеся к обязательным реквизитам векселя, будут считаться ненаписанными.

Поэтому добросовестному держателю векселя не могут быть противопоставлены

возражения, вытекающие из договора, который лежит в основе выдачи или

переуступки векселя.

. Вексель - это денежный документ со строго

определенным набором реквизитов. Это значит, что векселем является только тот

документ, который содержит все необходимые реквизиты векселя, сформулированные

в соответствии с Положением о переводном и простом векселе. При этом если не

будет хотя бы одного обязательного вексельного реквизита, то вексель теряет

свою вексельную силу, а все другие реквизиты, которые написаны сверх

обязательных, считаются ненаписанными. Совокупность надлежащим образом

оформленных реквизитов векселя составляет форму векселя, а отсутствие либо неверное

оформление хотя бы одного из них может привести к дефекту формы векселя. Дефект

формы векселя - это термин, определяющий несоответствие представленного как

вексель документа формальным требованиям вексельного права. Дефект формы

векселя ведет к потере документом вексельной силы, безусловности изложенного в

документе текста, абстрактности вексельного долга и солидарной ответственности

всех обязанных по векселю лиц.

. Вексель отличает солидарная ответственность, т.е.

полная ответственность каждого обязанного по векселю лица перед законным

векселедержателем. Векселедержатель в случае неплатежа и надлежащего протеста в

неплатеже имеет право предъявить иск ко всем или некоторым обязанным по векселю

лицам, не соблюдая очередности индоссаментов.

. Предметом вексельного обязательства могут

быть только деньги.

. Вексель передается от одного лица другому на

основании специальной передаточной надписи - индоссамента, которая не

требует нотариального заверения.

Особенности вексельного обращения в

Российской Федерации.

Обеспечение производства оборотными средствами и средствами для расчетов

является одной из узловых проблем нынешней экономической ситуации. Нужно иметь

ввиду, что отказ от старого расчетно-платежного механизма, просуществовавшего с

некоторыми изменениями с начала 30-х годов и вплоть до 90-х произошел в

условиях, когда новый расчетный механизм создан не был и не был даже намечен в

общих чертах. Его нужно создавать заново, хотя бы и с большим опозданием.

Лишившись дешевого и доступного банковского кредита, хозяйство, вполне

естественно, пошло по пути наращивания коммерческого кредита в форме

дебиторской и кредиторской задолженности. Однако этот коммерческий кредит

столкнулся с отсутствием в хозяйстве тех форм, которые придали бы ему

подвижность, мобильность, позволили бы временно свободным оборотным капиталам

быстро переходить от одного хозяйства к другому, обслуживать хозяйственный

оборот. Вместо цепочки расчетов возникла инертная масса неплатежей.

Сам факт огромной инертной массы дебиторской и кредиторской задолженности

позволяют сделать три кардинальных вывода. Во-первых, в народном хозяйстве

имеются ресурсы, которые могут быть реализованы и при определенных условиях

пополнить оборотные средства. Во-вторых, необходимо возродить цивилизованные

формы такой мобилизации - вексель и вексельное обращение. В-третьих, необходимо

провести соответствующую корректировку кредитной политики, с тем, чтобы

банковские ресурсы притекали в экономику, в частности, по каналам учета и

переучета векселей. Отсюда следует и четвертый вывод - о переориентации (хотя

бы частичной) эмиссионной политики Центробанка и политики рефинансирования на

переучет векселей.

Существует, хотя бы теоретически, несколько путей решения проблемы

неплатежей, кроме внедрения коммерческого векселя и вексельного кредита. Это,

прежде всего - прямой банковский кредит в оборотные средства. Однако банковский

(необеспеченный) кредит не может принять массовый и систематический характер в

условии отсутствия между контрагентами. Он рискован и может предоставляться под

высокие проценты, не приемлемые для товаропроизводителей. Банковский кредит под

обеспечение товарно-материальными ценностями извлекает из оборота эти ценности

и тем самым замедляет хозяйственный оборот. Такая форма кредита приемлема в

случае формирования больших сезонных запасов, но в других случаях она будет

вызывать замедление оборота и еще большую потребность в оборотных средствах.

В отличие от прямого банковского кредита, вексельный кредит не нуждается

в особом залоге и менее рискован, чем банковский кредит. В отличие от

дебиторской задолженности, вексельный кредит не связывает оборотные средства

кредиторов, ибо позволяет им расплачиваться векселями со своими поставщиками.

Другая альтернатива вексельному обращению основанному на оформлении

векселями задолженности предприятий - широкое использование в обороте векселей

банков. Векселя банков нужно отличать не только от векселей предприятий,

оформляющих товарную сделку (коммерческих векселей), но и от известных

вексельной практике, так называемых, финансовых векселей. Нынешние векселя

банков - это форма частной эмиссии расчетных средств, не обеспеченных

конкретной сделкой по продаже товара и услуги. По сути дела - это квази-деньги,

частные банкноты, не обладающие силой законного платежного средства, но обеспеченные

обязательством банка по обмену на банкноты Центробанка.

Векселя банков увеличивают общую денежную массу, восполняя недостаток

денежной эмиссии Центробанка. Они не мобилизуют внутренние резервы хозяйства, а

представляют собой суррогат денежной эмиссии и суррогат прямого банковского

кредитования. При этом эмиссионный доход достается коммерческим банкам. Если

векселя предприятий, уменьшают массу потребных экономике оборотных средств, то

векселя банков расширяют оборотные средства хозяйства за счет внешних вливаний

в экономику частных расчетных средств. Обращение векселей должно начинаться

снизу с первичных хозяйственных звеньев. Вексель должен мобилизовать внутренние

ресурсы хозяйства, придавать им мобильность, а не представлять собой

дополнительную частную эмиссию банкнот и сертификатов в дополнение к денежной

эмиссии Центробанка. Только в этом случае к обслуживанию вексельного обращения

может быль подключена банковская система. Задача банков в этом случае - не

эмиссия векселей банков, а учет векселей предприятий и соответствующее

использование значительной части кредитных ресурсов.

В связи с обострением дефицита денег в экономике, достаточно большую роль

в процессе кредитования реального сектора на современном этапе приобрело

вексельное кредитование. Необходимо отметить, что вексель как финансовый

инструмент играет двоякую роль для нынешнего состояния российской экономики. С

одной стороны, он как и другие долговые обязательства, представляет собой

все-таки квази-деньги, и вексельный оборот существенно повышает роль агрегата

денежной массы М2 за счет повышения скорости денежного обращения и за счет

того, что многие веселя фактически являются банковской эмиссией денег. В связи

с этим, вполне естественно введение ЦБ РФ экономического норматива Н13, цель которого

- ограничить объемы выпуска банковский векселей. С другой стороны, вексель

способствует развитию новых форм денежного обращения, генерирует новые формы

трансакций и трансфертов, частично решая, таким образом, проблему дефицита

денег в экономике и проблему неплатежей. Поэтому неудивительно, что вексель

сейчас остается одним из наиболее распространенных платежных инструментов на

финансовом рынке России. А вексельное кредитование - одним из наиболее широко

используемых видов кредитования корпоративных клиентов.

Схема вексельного кредитования достаточно проста. Когда предприятий

нуждается в дополнительных оборотных средствах, но из-за высокой стоимости

обычного банковского кредита не имеет возможности получить его

"живыми" деньгами, оно может прибегнуть к вексельному кредитованию. В

таком случае банк заключает с клиентом договор, по которому предприятие в

качестве кредита получает пакте векселей на сумму, указанную в этом договоре.

Кок правило, полученные векселя являются бездоходными. Ими предприятие рассчитывается

с поставщиками и подрядчиками. По истечении срока кредитного договора

предприятие - первых векселедержатель погашает полученные ранее

"живыми" деньгами кредит, выплачивая проценты. Последний владелец

векселя предъявляет его к оплате в указанный срок и получает вексельную сумму.

Это лишь общая схема операций по кредитованию с векселями. Возможны так же

варианты досрочного предъявления векселей в банк и учета их с последующим

дисконтом, последующего кредитования под залог банковских векселей, полученных

от первого векселедержателя и т.д.

Досрочный учет собственных векселей является, пожалуй, наиболее

интересной для банка активной операцией. Это связано не только с отсутствием

риска при проведении сделок, но и существующим порядком отражения учетного

дисконта непосредственно по счету доходов банка. Именно возможность

последующего досрочного учета собственных векселей служит серьезным стимулом

для выдачи коммерческими банками вексельных кредитов.

Предметом других учетных операций выступают прежде всего банковские

векселя. Падение объемов вексельного кредитования вынудило коммерческие банки

обратить внимание на отдельные корпоративные бумаги.

Из огромного перечня наводнивших российский рынок корпоративных векселей,

только очень узкий круг их можно отнести к действительным векселям -

безусловным долговым обязательствам.

Порядок обращения остальных бумаг регулируется не вексельным правом, а

внутренними положениями отдельных векселедателей, которые зачастую не только не

предполагают погашение векселей в денежной форме, но даже не предусматривают

прием векселей к погашению задолженности при отсутствии сопроводительных писем

или при наличии отдельных индоссаментов.

С учетом подобных моментов банки приобретают для собственного

инвестиционного портфеля очень ограниченный круг корпоративных векселей, в

частности РАО "Газпром", АО "Алмазы-России-Саха", АО

"Сиданко". Векселя других предприятий в силу имеющихся особенностей

их использования только в схемах взаиморасчетов выступают для банков

исключительно предметом сделок типа "рэпо" либо брокерских операций.

При использовании вексельного кредитования не происходит реального

отвлечения денежных средств на период выдачи ссуды. Кроме того, находящиеся в

обращении банковские векселя и как предмет высоко ликвидного обеспечения при

предоставлении банком каких-либо кредитных продуктов - кредитов, гарантий,

аккредитивов и т.п. Устанавливая достаточно низкие ставки по вексельным

кредитам, банк дополнительно привлекает и новых клиентов. При определении

процентной ставки по вексельному кредиту принимаются во внимание следующие

факторы:

·

необходимость

резервирования остатков по вексельным счетам в фонде обязательных резервов ЦБ

РФ, что обуславливает дополнительное привлечение средств аналогичной срочности;

·

вероятность

дополнительного привлечения денежных средств при разрыве сроков предоставления

кредита и сроках обращения векселя (на разницу в сроках);

·

необходимость

учета процентной ставки при определении риска, возникающего при операции

кредитования.

Выгода, извлекаемая предприятиями при использовании

вексельного кредита.

·

преодоление

необоснованного и неэффективного ограничения платежеспособного спроса и в целом

ряде случаев добиться роста производственной активности;

·

банковская

гарантия платежа путем предоставления векселя снимает необходимость для

предприятий предоплаты в тех нередких случаях, когда она служит исключительно

для защиты от риска неплатежей, тем самым появляется возможность ускорения

материального оборота;

·

банковские

векселя, предоставленные клиентам банка под депозиты, которые являются для

банка гарантией оплаты векселей, как правило, по сумме в два раза и более,

превосходят размер депозита и, таким образом величина, оборотных средств

оперативного управления предприятия увеличивается;

·

в прямой экономии

на налоговых выплатах, налог на доход, полученный по векселю для предприятия

намного ниже по сравнению с налогообложением аналогичного дохода на депозитном

вкладе в банке;

·

ликвидность

вложений; бурно развивающийся вексельный рынок предоставляет возможность

продать вексель или учесть его в банке.

Решение проблемы дефицита денег в экономике, безусловно, облегчит доступ

предприятий к получению кредитных "живых" денег, однако не приведет к

полному отказу от векселей в качестве получения источника дополнительных

оборотных средств, поскольку вексельное законодательство и унифицировано, а

стоимость "вексельных" денег всегда будет оставаться ниже стоимости

"живых". И поскольку ситуация, сложившаяся в финансовой системе

страны, такова, что только кредитование реального сектора (речь идет о

возвратных кредитах) может служить мощным источником улучшения положения

промышленных предприятий и обслуживающий их коммерческих банков, вексельное

кредитование будет с успехом использоваться между банками и их клиентами.

Самым существенным элементом инфраструктуры вексельного рынка является

механизм ликвидности этой ценной бумаги в законодательном порядке. Если он не

будет выработан и законодательно закреплен, то векселедержатели в России

столкнуться в недалеком будущем с проблемой массовых неплатежей по векселям.

Для обращения векселей в России основополагающими выступают следующие

нормативные документы.

1. Конвенция, устанавливающая Единообразный закон о

переводном и простом векселях от 7 июня 1930 г. (Россия как правопреемница СССР

является участником этой конвенции).

. Постановление ЦИК и СНК СССР «О введении в действие

Положения о переводном и простом векселе» от 7 августа 1937 г. № 104/1341.

. Федеральный закон «О переводном и простом векселе»

от 11 марта 1997 г. № 48 ФЗ.

Теперь обратимся к статистике вексельного рынка в

России.

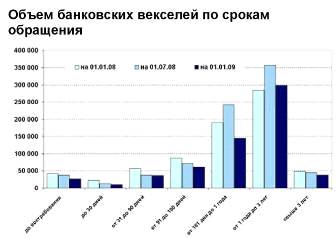

Опубликованные статистические данные Банком России и

рейтинг агентства Cbonds наглядно показывают и подтверждают наличие двух

разнонаправленных тенденций, наблюдаемых в первой и второй половине 2008 г. на

вексельном рынке и сложившихся под воздействием как мирового финансового, так и

внутреннего российского кризиса.

По данным Банка России на 1 января 2009 г. объем

выпущенных банковских рублевых векселей составлял около 627,292 млрд. рублей,

что на 16% ниже уровня начала 2008 г. и на 25% ниже максимального уровня,

зафиксированного на 1 июля 2008 г. Объем «рыночных» векселей (т.е. без учета

векселей «до востребования» и со сроком обращения более 3-х лет) снизился на

14% за год и на 18% - с максимальных значений до 551,428 млрд. рублей. Нельзя

не отметить, что доля «рыночных» векселей незначительно снизилась (до 88%)

после повышения в июле-октябре до 89%, но, тем не менее, сохранилась на

относительно высоком уровне (в среднем 87% за 2008 г.) по сравнению с 83% и 81%

в 2007 и 2006 гг. соответственно.

Можно отметить, что такие высокие темпы снижения

объема векселей в обращении не наблюдалось за всю историю вексельного рынка.

Отрицательная динамика наблюдалась только осенью 2004 г. (в результате летнего

кризиса «недоверия») и в середине 2007 г. (на фоне разрастания мирового

финансового кризиса, затронувшего в первую очередь мировой банковский сектор).

Однако максимальное снижение не превышало 10-11% против 25% в 2008 году.

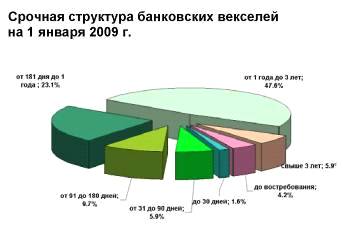

Рассматривая срочную структуру выпущенных банковских

векселей по состоянию на 1 января 2009 г., можно отметить преимущественное

сокращение объема и доли «краткосрочных» векселей.

Так, например, объем векселей со сроком до 30 дней

снизился с начала 2008 г. на 54% до 10,3 млрд. рублей, а их доля в общем объеме

снизилась с 3% до 1,6%.

На 30-35% снизились объемы векселей со сроком

обращения от 1 до 3-х и от 3-х- до 6-и месяцев до 36,8 и 60,9 млрд. рублей

соответственно. А их доля в общем объеме снизилась до порядка 6 и 10% соответственно.

На 24% снизился объем векселей со сроком обращения от

6 до 12 месяцев до 145,1 млрд. рублей, а их доля составила порядка 23% в общем

объеме.

Исключением на общем фоне стал сегмент векселей со

сроком обращения от 1 до 3 лет, объем которых вырос по сравнению с началом года

на 5% до 298,3 млрд. руб., а доля в суммарном объеме выпущенных банковских

векселей составила 47,6% против 38,1% на начало прошлого года. Объяснением

этого роста может служить активное размещение «долгосрочных» векселей в начале

прошлого года, а также более «длинные» сроки обращения (по сравнению с

рассматриваемым периодом).

Снижение затронуло и «нерыночный» сегмент банковских

векселей со сроком обращения до востребования и на срок свыше 3-х лет (-35% и

24% соответственно).

Существенное изменение произошло в банковском портфеле

учтенных векселей. Так большое сокращение (-54% с начала 2008 г.) было

зафиксировано по учтенным банковским векселям, объем которых снизился до 90,44

млрд. руб. против 196,3 млрд. руб. на начало прошлого года. В тоже время

впервые за четыре последних года был зафиксирован существенный рост учтенных

векселей предприятий (не относящихся к кредитным организациям): на 1 января

банки учли векселя на сумму более 94,1 млрд. рублей или на 84% выше уровня

начала прошлого года. Столь высокого уровня не наблюдалось с конца 2004 г. При

этом доля векселей некредитных организаций в вексельном портфеле коммерческих

банков составила более 51%, что наблюдалось в последний раз также в 2004 г.

Если говорить в целом о доле векселей в общем объеме

вложений банков в ценные бумаги, то она на 1 января 2009 г. составила 8% против

10% на начало и 12% на середину 2008 г.

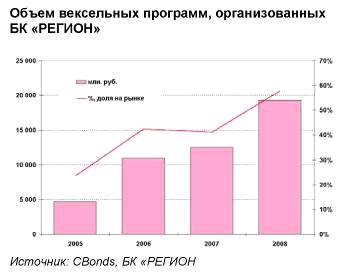

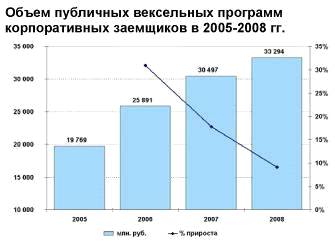

По данным агентства Cbonds объем публичных вексельных

программ корпоративных заемщиков в 2008 г. составил 33,294 млрд. руб., что на

9% выше, чем показатель 2007 г. Как видно из представленного графика, несмотря

на общий рост, темпы этого роста вексельных программ снижается второй год

подряд. Однако, если в первом полугодии 2008 г. было организовано вексельных

программ на 26,44 млрд. руб., что почти на 74% выше показателей предыдущего

года, то во втором - всего на 6,86 млрд. руб. (около 20% от годового

результата).

Сохранилась тенденция к снижению количества

профучастников, выступающих организаторами вексельных программ. В 2008 г. в

качестве организаторов выступило 11 компаний против 18 в предыдущем году, 26 и

28 - в2006 и 2005 гг. соответственно.

Безусловным лидером среди организаторов вексельных

программ остается БК «РЕГИОН», организовавшая размещение векселей в 2008 г. на

общую сумму более 19,27 млрд. руб. (что составило около 58% от суммарного

показателя).

Подводя итоги 2008 г., можно отметить следующее:

единой тенденции на вексельном рынке в 2008 г. не

наблюдалось;

в первой половине сохранялись высокие темпы роста всех

объемных показателей - к середине большинство из них достигли своих

исторических максимумов;

во второй половине года вексельный рынок практически

перестал «функционировать» - падение объема в обращении банковских и

корпоративных векселей было максимальным за историю рынка;

текущие уровни процентных ставок на вторичном рынке

остаются по-прежнему высокими и не интересными для банков для привлечения ими

финансирования путем выписке новых векселей. Таким образом, в первой половине

2009 г. можно ожидать дальнейшее сокращение обращающихся векселей кредитных

организаций;

в 2009 г. мы ожидаем сохранение тенденций конца

прошлого года по увеличению объемов векселей некредитных организаций, чему, в

частности, способствовали решения законодательных органов и Центрального Банка

РФ;

в конце ноября 2008 г. были приняты изменения в

Налоговом законодательстве, согласно которым правила принятия к вычету НДС при

получении товаров, работ или услуг не различаются в зависимости от способа

осуществления взаиморасчетов (денежный расчет или расчет векселями), т.е. можно

ожидать расширение практики вексельных расчетов между предприятиями, чего

не наблюдалось с конца 90-х гг. прошлого века;

в октябре 2008 г. была принята новая редакция

Положения Банка России от 12 ноября 2007 г. №312-П «О порядке предоставления

Банком России кредитным организациям кредитов, обеспеченных активами», согласно

которой изменился принцип предоставления ломбардных кредитов под залог векселей

различных предприятий;

в феврале 2009 г. Банк России включил в перечень

организаций, обязанных по векселям, правам требования по кредитным договорам,

принимаемым в обеспечение кредитов Банка России, предоставляемых в соответствии

с Положением Банка России от 12 ноября 2007 года № 312-П, 116 организаций,

входящих в Перечень системообразующих организаций, утвержденный Правительственной

комиссией по повышению устойчивости развития российской экономики (подробнее

см. наш обзор «Банк России повышает привлекательность векселей ряда

системообразующих предприятий» от 20.02.2009 г.).

Таким образом, уже в текущем году можно ожидать «коренного»

изменения структуры вексельного рынка на фоне роста доли «расчетных»

корпоративных векселей и сокращения «финансовых» банковских.

3. Современные возможности использования векселя

организациями. Ассоциация участников вексельного рынка

Прежде чем приступить к непосредственному рассмотрению

возможностей применения векселей организациями в современных условиях,

рассмотрим функции векселей, откуда собственно и вытекают возможности их

применения.

Вексель выполняет две главные функции: он выступает

средством расчета, и с его помощью можно оформить или получить кредит.

Являясь средством расчета, вексель заменяет деньги.

Деньги, заменив натуральный обмен, позволили отделить акт продажи от акта

покупки; вексель же, заменяя в этой части деньги, отделяет акт платежа

от акта получения денег, выступая универсальным средством платежа. Вексель

может служить средством сохранения денег, вместо наличных денег выступать

расчетным средством. К тому же вексель может не только сохранить деньги, но и

приумножить их.

Вексельное обращение способно ускорить расчеты,

уменьшить потребность в наличных деньгах, так как при развитом коммерческом

обороте вексель до срока оплаты может пройти через многих держателей, погашая

их обязательства друг перед другом. Вексель широко используется в качестве

платежного средства в международных расчетах, при экспорте и импорте.

Следующая функция векселя заключается в том, что его рассматривают в

качестве орудия кредита. С помощью векселя можно оформить различныё

кредитные операции: получить отсрочку в платеже при покупке (получении) товара,

возвратить полученный кредит, предоставить кредит заемщику и т.д. Особое

значение вексель в части этой функции имеет для покупателя (потребителя), так

как он дает ему возможность получить кредит от продавца (поставщика) без

посредничества банков и других финансовых институтов.

Рассмотрим современные схемы применения векселей организациями.

1. Пополнение оборотных средств предприятий.

Как правило, пополнение оборотных средств означает привлечение

краткосрочного кредита в той или иной форме. Поэтому важно разнообразить

источники кредита, организовать оперативное его привлечение при изменяющейся

финансово-хозяйственной обстановке, удешевить кредит. При решении такой задачи

также играет решающую роль ее специфика. Рассмотрим один из примеров.

Поставщик (промышленное предприятие, крупный импортер и т.д.) поставляет

предприятиям оптовой торговли (базам) или рознице товары на реализацию.

Продукция поставляется под векселя с процентной оговоркой. Далее

поставщик продает часть полученных векселя физическим и юридическим лицам.

Важная деталь состоит в том, что векселя выписываются не массой

разнородных покупателей, а промежуточным звеном в виде подконтрольной компании

- одним крупнейшим оптовиком. В этом случае формально вся продукция реализуется

этому оптовику и отгружается покупателям от его имени. Векселя выписывет, таким

образом, единственный векселедатель. В результате практическая реализация схемы

значительно упрощается, она становится более гибкой и управляемой. С этой же

целью заказываются фирменные бланки для векселей.

В договоре предприятия-поставщика и оптовика обусловлено, что товар

поставляется в кредит, проценты за который относятся на себестоимость и

проставлены в векселе в виде процентной оговорки. Физическим и юридическим

лицам векселя продаются поставщиком на основании договоров купли-продажи.

Векселя, помимо продажи, используются поставщиком в качестве расчетного

средства с производителями сырья, комплектуюших, топлива и пр. В последнем

случае не происходит обращения к денежному кредиту, а задействуется

коммерческий.

Таким образом, суммарная валюта проданных и использованных для расчетов

векселей и составляет массу привлеченных в оборот средств. Покупатель векселя

(инвестор) получает доход по ставке, указанной в процентной оговорке (если

вексель продан по номиналу).

Итак, между оптовиком и поставщиком заключен либо долгосрочный договор

поставки товаров, либо договоры заключаются всякий раз.

Главное состоит в том, что в разделе, относящимся к порядку расчетов имеются

пункты примерно следующего содержания.

“Продавец поставляет Покупателю продукцию в кредит. Покупатель выписывает

Продавцу вексель на сумму настоящего договора с процентной оговоркой 50%

годовых в качестве платы за предоставленный кредит.”

“Продавец поставляет Покупателю продукцию в кредит. Покупатель выписывает

Продавцу векселя на сумму настоящего договора и номиналами согласно

спецификации, с процентными оговорками в качестве платы за предоставленный

кредит.”

Эти пункты необходимы, чтобы указанные проценты были отнесены оптовиком

на себестоимость.

Векселя, которыми оформляется сделка, являются простыми, с процентной

оговоркой, сроком платежа по предъявлении, но не ранее определенной даты. Срок

предъявления также может быть ограничен.

Суммарная валюта векселей (сумма номиналов) равна общей цене продукции.

Приведем пример заполненного бланка такого векселя. Заполняемые поля

подчеркнуты. Напомним, что бланки должны быть заказаны у предприятия, имеющего

лицензию на производство бланков ценных бумаг, как то установлено действующим

законодательством.

Приведем примеры заполненных бланков. (см. Приложение)

Остановимся на некоторых деталях реализации схемы.

Основная задача, которая решается уже на практике, состоит в разбивке

векселей по номиналам и срокам и определении процентных ставок. Они зависят от

выбора круга возможных покупателей и успехов в организации продажи

(маркетинге). Вне зависимости от этих особенностей, рекомендуется начинать с

небольшого объема продаж векселей, с упором на начальные базовые величины

номинала и ставки.

Затем, по мере роста доверия к данным векселям и объема их продаж, можно

будет выйти на оптимальные базовые величины номиналов, сроков, ставок, мест

реализации и пр.

Понятно, что упомянутые величины тесно связаны со средними сроками и

объемами реализации. Средний срок векселей и их общая сумма должны

соответствовать скорости оборота. По крайней мере сроки не должны быть меньше,

во избежание трудностей с балансом ликвидности. Для начала запас прочности

должен быть, по крайней мере, процентов 50%. Ни в коем случае нельзя допускать

задержек в оплате векселей, это означает подрыв собственного кредита. Все это

должно тщательно отслеживаться финансовой службой.

2. Ссуды между предприятиями.

Каким образом предприятиям можно, строго следуя букве закона, давать друг

другу взаймы, избегая лишних и совершенно неоправданных налогов? В самом деле,

при заключении обычного договора займа заемщик не сможет отнести проценты на

себестоимость, а доход заимодавца облагался до принятия второй части НК РФ НДС,

в силу отсутствия у последнего банковской лицензии. Конечно, это абсурдно,

особенно в таких условиях, когда предприятия испытывают острую нужду в дешевом

и доступном кредите. В основе решения этой проблемы, как и многих других, лежит

идея векселедательского кредита.

Средства необходимы нуждающемуся, как правило, в целях пополнения

оборотных средств. Предположим, предприятию необходимо закупить в кредит

материалы и комплектующие, однако поставщик не желает отпускать их покупателю

без предоплаты. В то же время партнер данного предприятия, скажем, смежник в

кооперации, готов помочь деньгами. В этом случае наше предприятие-покупатель

выдает поставщику простой вексель с процентной оговоркой, сроком по

предъявлении, но не ранее такой-то даты. Этот товарный вексель тут же покупает

по номиналу партнер покупателя, у которого на то имеются денежные средства,

причем, возможно, по безоборотной передаточной надписи, чтобы вывести продавца

векселя (он же поставщик) из числа обязанных по векселю лиц (если последний заявит

о таком желании). Разумеется, продукция может отгружена поставщиком только

после покупки векселя, если у него имеются какие-либо сомнения.

При таком подходе векселеприобретатель покупает ценную бумагу, т.е.

инвестирует временно свободные средства в такие высококачественные ликвидные

активы, как товарные векселя, доход в размере процентной ставки в векселе

согласован заранее. У векселедателя проценты (как плата за кредит поставщика)

относятся на себестоимость.

При этом проценты относятся производителем на себестоимость, включаясь в

стоимость закупленных товаров, а на предприятиях торговли, общепита и

потребкооперации на издержки обращения. Причем, в отличие банковского кредита,

в полном размере. Дело в том, что законодательством не установлена ставка, свыше

которой проценты за кредит поставщика (это разновидность коммерческого кредита)

не относятся на себестоимость. Поставщик же получает свои “живые” деньги. В

заключение следует особо оговорить, что в договоре поставки должно быть

указано, что поставщик отгружает продукцию покупателю в кредит под его вексель,

покупатель уплачивает проценты поставщику за предоставленный кредит в размере,

указанном в векселе.

3. Активно-пассивные операции.

Каким образом можно финансовой организации осуществлять активно-пассивные

операции, избавляясь от лишних налогов и не нарушая законодательства о

банковской деятельности?

Как описано только что, финансовая организация приобретает процентные

векселя предприятий-заемщиков по номиналам, сразу после того, как они были

выданы поставщикам. Только в данном случае векселя выдаются и затем

приобретаются пакетами, заранее разложенными на суммы, сроки и

процентные ставки. В простейшем случае, процентных ставок две - повышенная и

пониженная. Векселя с повышенной ставкой оставляются в компании для

последующего получения дохода, с пониженной - продаются инвесторам с целью

привлечения денежных средств. Причем, чтобы избежать лишних операций

купли-продажи, покупка происходит уже за их счет и по их поручению. В общем

случае, разбиение пакетов определяется заранее, исходя из особенностей спроса

инвесторов - как физических, так и юридических лиц.

Нетрудно видеть, что таким образом фактическое кредитование за счет

собственных и привлеченных средств сводится к операциям купли- продажи ценных

бумаг. Заметим, кстати, что работать по такой схеме весьма удобно, имея

брокерско-дилерскую лицензию.

4. Заем под векселя.

В соответствии с соглашением сторон (ст. 815 ГК РФ), заемщик может выдать

заимодавцу вексель при получении у него взаймы денежной суммы. Такие векселя

называют финансовыми, имея в виду их происхождение из сделки займа.

Не пройдем мимо операции, с помощью которой привлекают и затем ссужают

средства - имеется в виду “продажа” своих векселей и затем “покупка” векселей

заемщика. Такая трактовка привлечения денег под выписываемый вексель и под

вексель же одалживания, как покупки ценной бумаги, неверна.

В самом деле, о чем договариваются “продавец” своего векселя, и

“покупатель”? О купле-продаже векселя? Нет, его не существует как реального

актива, его нет на балансе. Векселя не существует и юридически - в лучшем

случае есть бланк с незаполненными реквизитами. Следовательно, сделка

купли-продажи ценной бумаги ничтожна. Имеет место иная сделка и она явно

подпадает под определение займа (ст. 815 ГК РФ).

5. Коммерческие бумаги.

Вексель может быть и объектом купли-продажи как ценная бумага с целью

извлечения дохода.

В связи с этим напомним, что вексель может получить характер бумаги на

предъявителя. Это происходит в том случае, когда векселедержатель передает

вексель другому лицу не ставя в индоссаменте наименование последнего, а только

свою подпись (т.н. бланковый индоссамент).

Для предприятий возможность продажи векселей, обслуживающих налаженный

краткосрочный оборот на фондовом рынке - дополнительный источник ликвидности,

конкурент банковского кредита.

В последнее десятилетие за рубежом получили развитие т.н. коммерческие

бумаги . Это простые или переводные финансовые векселя с большими номиналами,

размещаемые сериями. По сути, это нечто вроде выпуска облигационного займа по

упрощенной схеме.

У нас в России схема их размещения будет обусловлена ЕВЗ и действующим

режимом налогообложения и регулирования рынка ценных бумаг. Исходя из

существующих на сей день особенностей этих режимов юридически корректными и экономически

оправданными являются, в частности, следующие схемы размещения.

а) Кредитный договор с новацией.

В данной схеме используются простые векселя. Причем размещение их

происходит следующим образом. С банком заключается обычный кредитный договор в

соответствии с которым заемщику перечисляется денежная сумма. Затем в

соответствии с соглашением кредитора и должника происходит новация - замещение

обязательства должника по кредитному договору вексельными обязательствами. При

этом векселя могут быть выданы на сумму кредитного договора плюс проценты, либо

проценты по кредиту могут быть указаны в векселях в виде процентной оговорки.

Полученные векселя банк продает на бирже, передавая их по бланковому

индоссаменту с безоборотной оговоркой.

В данном случае отсутствует размещение выпусками (имеет место новация),

проценты же, будь они в виде дисконта или процентной оговорки, подлежат

отнесению векселедателем на себестоимость в установленном порядке. Недостаток

схемы состоит в некоторой громоздкости.

б) Переводный вексель собственному приказу.

Использование такого типа векселя, когда трассант и ремитент совпадают в

одном лице, обусловлено невозможностью выдачи векселей на предъявителя в рамках

ЕВЗ. На выписанных векселях ремитент проставляет бланковый индоссамент и выставляет

их на продажу на бирже. По аналогии с облигационным займом в данном случае

заключается договор займа путем выписки и продажи векселей. В качестве трассата

может выступать сам трассант (т.н. переводно-простой вексель), или банк

трассанта. В последнем случае вексель может быть объявлен неподлежащим акцепту

ранее срока платежа минус один день, с целью избежать резервирования при

акцепте.

Положительные черты этой схемы состоят в простоте, полном соответствии

задаче, а также мировой практике. Недостаток состоит в невозможности уменьшить

налогооблагаемую базу на сумму дисконта.

Обратимся далее к рассмотрению деятельности ассоциации участников

вексельного рынка.

Анализ деловой практики в современном вексельном обороте, устранение

порочного элемента и закрепление всего положительного и рационального в

складывающемся деловом обычае, есть одна из важнейших функций Ассоциации

участников вексельного рынка (АУВЕР).

Эта функция направлена на обеспечение четкой и бесперебойной работы

вексельного рынка; защиту законных интересов всех его участников; устранение

ненадежного элемента вексельного оборота и укрепление вексельной дисциплины.

Именно в этих направлениях АУВЕР призвана проводить политику в интересах

своих членов, а также и регулирующих органов, инструментами при проведении

которой служат Стандарты АУВЕР. В стандартах собраны, проанализированы и

обобщены обычаи делового оборота. А после закона обычай является важным

источником вексельного права.

В ряду стандартов одними из важнейших являются Стандарты выдачи и

погашения, передачи векселей, разработанные в рамках Комитета по правилам и

стандартам АУВЕР. Данные стандарты наряду с императивной частью содержат также

определения и толкования по ряду неурегулированных и спорных вопросов и

составляют единое целое.

Характеризуя утвержденные стандарты, следует отметить следующие основные

моменты.

. Стандарт выдачи векселей.

Первоначально этот стандарт назывался стандартом выпуска, что, в силу

неэмиссионного характера бумаги, и было изменено. Одна из задач данного стандарта

состоит в обеспечении качественного вексельного материала в обороте. Если в

отношении векселей кредитных организаций положение дел можно считать более или

менее благополучным в силу нормативов ликвидности, устанавливаемых Банком

России, то в отношении векселей большинства других коммерческих организаций

вовсе нет какого-либо контроля. Конечно, прямой административный контроль здесь

и недопустим, идеи об установлении такого контроля путем регистрации нечто

вроде проспекта эмиссии следует отнести к не просто неудачным, но порочным по

своей сути. Исключение может быть сделано для коммерческих бумаг, и то порядок

регистрации должен быть значительно упрощенным и носить заявительный характер,

а лучше бы ограничиться раскрытием информации, позволяющей инвестору оценить

краткосрочный риск.

С целью выделить наиболее здоровую часть из вексельного материала в

обороте, т.е. в полной мере отвечающую стандартам АУВЕР, предусмотрена

возможность использования членами Ассоциации при выдаче векселя вексельного

бланка АУВЕР.

Единый вексельный бланк АУВЕР изготавливается по заказу АУВЕР при наличии

оплаченной заявки члена Ассоциации. Этот бланк выдается организациям,

неукоснительно соблюдающим правила и стандарты АУВЕР, как в части

рекомендательной, так и обязательной. Можно сказать, что данный бланк является

знаком качества векселя - т.е. знаком соответствия векселя и поведения

организации - участника рынка - стандартам и правилам АУВЕР.

. Стандарт передачи векселей.

Первоначально этот стандарт назывался стандартом обращения векселей, что

было изменено в силу того, что обращение векселей регулируется всей

совокупностью стандартов. Стандарт передачи векселей

регламентирует действия сторон, лишь непосредственно относящиеся к акту

передачи векселя. Он применяется равным образом ко всем сделкам, служащим

основанием передачи векселя, в т.ч. происходящим в рамках организованной

торговли, не противореча и не стесняя сложившуюся практику.

У участников рынка есть большая нужда в быстром, удобном и дешевом

способе проверки вексельного бланка на подлинность. Сейчас это довольно сложно

сделать. Все эти вопросы решаются на основе двусторонних договоренностей между

участниками рынка. Создание единого вексельного бланка подразумевает создание

удобного механизма проверки бланков на подлинность. Очень важно соблюсти меру в

количестве и качестве признаков защиты. Скажем, когда покупатель видит красивые

голографические наклейки на бланке, часто психологически он заранее

предполагает, что бланк подлинный.

Еще одна важная проблема - отсутствие рейтинга долговых бумаг, прежде

всего векселей, на основании которого любой инвестор, прежде всего

институциональный, мог бы оценить вероятность неплатежа по той или иной бумаге.

Понятно, что этот рейтинг не должен основываться только на кредитоспособности

клиента, а должен отражать именно риск, вероятность неплатежа по долговому

инструменту.

Заключение

Изучение вопросов, связанных с изучением вексельного обращения в России и

его перспектив необходимо вести, исходя из реалий не только сегодняшнего, но и

недалекого вчерашнего дня. Ведь постсоветская экономика в целом в начале своей

трудной эволюции в экономику “западную” отличалась существенным своеобразием:

рыночные отношения прошли только первый этап на пути отрицания господства

экономики командно-административного распределения;

финансовая сфера экономики с большим трудом обособляется от системы

государственных финансов (и виноваты в этом не только чиновника госаппарата);

становление кредитно-банковской системы в нашей стране происходило

параллельно с распространением рыночных отношений в производстве и обращении,

при этом нередко запаздывало;

долгие годы отсутствовал развитый рынок капитала, рынок ценных бумаг.

Серьезные трудности (зачастую искусственно вызываемые), испытываемые российской

экономикой далеко не способствуют развитию фондового рынка. Ценные бумаги -

векселя в том числе - порой используются не как средства накопления капитала,

целевого инвестирования в долгосрочные программы, а лишь в виде формально

действующих (для ухода от налогообложения, для решения сиюминутных проблем фирм

и компаний и т.п.).

Приходится подчеркивать очевидные вещи: вексельное обращение эффективно

при изобилии товаров. Лишь в таких условиях продавец начинает искать

покупателя, создавая для него наиболее выгодные условия. Конечно, в условиях

кризиса в России (страшно представить, что произойдет, когда на рынок вернутся

искусственно удерживаемые вне поля досигаемости населением огромные денежные

средства) рассчитывать на то, что поставщик будет кому-то отправлять товар с

рассрочкой платежа, не приходится. Но хочется надеяться на возможные перемены к

лучшему, повышение динамичности экономики, возникновение потребностей в

коммерческом кредите у предприятий-изготовителей. Тогда вексель займет свое

достойное место в экономической жизни.

Хотелось бы закончить данное исследование следующей цитатой:

“Пока нельзя сказать, что в России существует

организованный рынок векселей. Многочисленные системы, подобные РВС,

НКС-векселя и другие, представляют собой не более чем в той или иной степени

развитые электронные доски объявлений. Между тем организованный рынок

предполагает отбор и классификацию как бумаг, так и участников рынка с точки

зрения рисков и стандартных процедур, а его отсутствие влечет повышенные

трансакционные издержки, разнообразные риски и препятствует направлению средств

в реальный сектор экономики в целях пополнения оборотных средств.”

Литература

1. Конвенция, устанавливающая Единообразный закон о переводном и

простом векселях от 7 июня 1930 г. // Заключена в Женеве 07.06.1930 г.

. Гражданский кодекс Российской Федерации от 30.11.1994 г. №51-ФЗ

(Часть первая), от 26.01.1996 г. №14-ФЗ (Часть вторая).

. Федеральный закон №48 ФЗ «О переводном и простом векселе» от 11

марта 1997 г.

. Вексельный рынок России. Материалы Общероссийской конференции. /

Под ред. проф. Я.М.Миркина. М., “Астрея”, 1997.

. Войтова О. Вексельное обращение в странах - участницах ЕврАзЭС.

// Банковский вестник. - 2005. - Апрель.

. Грицун Ю.Н. Проблемы дефицита денег и особенности вексельного

кредитования. // Финансы. - 1997. - №12.

. Гудков Ф. Об экспертизе векселей. // Рынок ценных бумаг. - 2004.

- №18.

. Ермак А. Вексельный рынок: итоги 2004 г. // Рынок ценных бумаг.

- 2005. - №5 (284).

. Килячков А.А., Чалдаева Л.А. Рынок ценных бумаг и фондовая

биржа. М.: Юристъ, 2000.

. Макеев А.В. Неэмиссионные ценные бумаги. Часть 1. Векселя. - М.,

2001.

. Маневич В.Е., Перламутров В.Л. Вексельное обращение и вексельный

кредит. // Финансы. - 1996. - №5.

. Мешкова Е. Скромное "обаяние" векселя и управление

рисками. // Экономика и жизнь. - 1997. - №45.

. Рынок ценных бумаг / Под ред. В. А. Галанова, А. И. Басова. -

М.: Финансы и статистика, 2003.

. Семенкова Е.В. Операции с ценными бумагами. - М.: Инфра-М, 1997.

. статья «Вексельный рынок: обзор от Группы компаний РЕГИОН

(20.02.2009)» // опубликовано на сайте #"648135.files/image008.gif">