Развитие банковской системы в Республике Беларусь

МИНИСТЕРСТВО

ОБРАЗОВАНИЯ РЕСПУБЛИКИ БЕЛАРУСЬ

УО

«БЕЛОРУССКИЙ ГОСУДАРСТВЕННЫЙ ЭКОНОМИЧЕСКИЙ УНИВЕРСИТЕТ»

Кафедра

денежного обращения, кредита и фондового рынка

КУРСОВАЯ

РАБОТА

по

дисциплине: Деньги, кредит, банки

на

тему: «Развитие банковской системы в Республике Беларусь»

Студентка

ФФБД, 2 курс, ДФФ-1

В.Р.Лукин

Проверила

ассистент

Г.С.Кузьменко

Минск

2012

РЕФЕРАТ

Курсовая работа: 36 с., 4 рис., 4 табл., 6

диаграмм, 24 источника, 3 прил.

БАНК, БАНКОВСКАЯ СИСТЕМА, ЦЕНТРАЛЬНЫЙ БАНК,

ДЕНЕЖНО- КРЕДИТНАЯ ПОЛИТИКА, КОММЕРЧЕСКИЕ БАНКИ, БАНКОВСКИЙ КОДЕКС

Объект исследования - банковская система

Республики Беларусь.

Предмет исследования - банковская система и

перспективы ее развития.

Цель работы: раскрыть и изучить механизм

функционирования банковской системы в Республике Беларусь, обосновать

перспективы ее развития.

Методы исследования: анализ и синтез,

статистический, графический, теоретическое исследование и обобщение информации

по выбранной теме.

Автор работы подтверждает, что приведенный в

курсовой работе расчётно-аналитический материал правильно и объективно отражает

состояние исследуемого процесса, а все заимствованные из литературных и других

источников теоретические, методические положения и концепции сопровождаются

ссылками на их авторов.

ABSTRACT

: 49 p., 4 im., 4 tables., 8

diagramms, 24 sources, BANKING SYSTEM, CENTRAL BANK, MONETARY POLICY,BANKS, THE

BANKING CODEobject of research is the banking system of the Republic of

Belarus.subject of research is the banking system and the prospects of

development.: to discover and study the mechanism of the banking system in the

Republic of Belarus, to substantiate the prospects of development.: analysis

and synthesis, statistical, graphical, theoretical research and compile

information on a selected topic.author claims that all the analytical

information that has been introduced in the research illustrates the condition

of observable process correctly and impartially. And all the theoretical,

methodological and methodical propositions from borrowed literally and other

sources have quotations of authorities.

Cодержание

Введение

.

Экономические основы банковской системы

.1

Понятие банковской системы

.2

Структура и виды банковской системы

.

Банковская система Республики Беларусь

.1

Анализ показателей развития банковской системы Республики Беларусь

.2

Проблемы и перспективы развития банковской системы Беларуси

Заключение

Список

использованных источников

Приложение

А. Структура совокупных активов банковской системы Республики Беларусь

Приложение

Б. Структура собственного капитала банковской системы Беларуси

Приложение

В. Участие белорусских банков в кредитовании отечественной экономики

банковская система беларусь

Введение

Данная курсовая работа посвящена актуальной на

сегодняшний день теме, а именно рассмотрению банковской системы в целом и

особенностей становления банковской системы Республики Беларусь. Актуальность

этой темы определяется тем условием, что современная банковская система является

важнейшей сферой национального хозяйства любого развитого государства. Её

практическая роль определяется тем, что она управляет в государстве системой

платежей и расчетов; большую часть своих коммерческих сделок осуществляет через

вклады, инвестиции и кредитные операции; наряду с другими финансовыми

посредниками банки направляют сбережения населения к фирмам и производственным

структурам. Коммерческие банки, действуя в соответствии с денежно-кредитной

политикой государства, регулируют движение денежных потоков, влияя на скорость

их оборота, эмиссию, общую массу, включая количество наличных денег,

находящихся в обращении. Стабилизация же роста денежной массы - это залог

снижения темпов инфляции, обеспечение постоянства уровня цен, а это и является

на сегодняшний день приоритетным направлением продвижения финансовой политики

нашего государства. Создание устойчивой, гибкой и эффективной банковской

инфраструктуры - одна из важнейших (и чрезвычайно сложных) задач экономической

реформы в Беларуси.

Целью данной работы является раскрытие и

изучение механизма функционирования банковской системы в Республике Беларусь,

определение перспективы ее совершенствования.

Объект исследования данной курсовой работы -

банковская система и ее роль в национальной экономике. Предмет исследования -

банковская система Республики Беларусь и перспективы ее совершенствования.

Таким образом, для раскрытия цели курсовой

работы были определены следующие задачи: исследование теоретических основ

формирования и функционирования банковского сектора страны, анализ зарубежного

опыта развития банковской системы и анализ Программы развития банковского

сектора экономики Республики Беларусь на 2006-2010 гг.

В написании данной курсовой работы были

использованы работы Долана Э. Дж. «Деньги, банковское дело, денежно-кредитная

политика», сайт www.nbrb.by. Материал по Республики Беларусь основан на статьях

журнала «Банковский вестник», Банковском кодексе Республики Беларусь, Программе

развития банковского сектора Республики Беларусь на 2006-2010 гг.

1. Экономические основы банковской системы

.1 Понятие банковской системы

Банк - (итал. banco - скамья) -

денежно-кредитный институт, осуществляющий разнообразные виды операций с

деньгами и ценными бумагами и оказывающий финансовые услуги правительству,

предприятиям, гражданам и друг другу. Банки выпускают, хранят, предоставляют в

кредит, покупают и продают, обменивают деньги и ценные бумаги, контролируют

движение денежных средств, обращение денег и ценных бумаг, оказывают услуги по

платежам и расчетам [1, c. 41].

Банк - финансовое предприятие, которое

сосредотачивает временно свободные денежные средства (вклады), предоставляет их

во временное пользование в виде кредитов (займов, ссуд), посредничает во

взаимных платежах и расчетах между предприятиями, учреждениями или отдельными

лицами, регулирует денежное обращение в стране, включая выпуск (эмиссию) новых

денег [2, c. 57].

Банками являются государственные, акционерные,

кооперативные и другие организации, созданные для привлечения денежных средств

и размещения их в форме кредита, а также для осуществления иных операций в

соответствии с законом.

Функции банков:

функция собирания всех свободных денежных

средств. Банк собирает не свои, а чужие временно свободные денежные средства и

использует он их не на свои нужды, а на удовлетворение чужих потребностей. Тем

не менее, право собственности на эти средства остается у первоначального

владельца. Собирание временно свободных денежных средств становится основным

видом деятельности банков. Для этой деятельности обязательно нужна лицензия;

регулирование денежного оборота. Банки это

своего рода центры, через которые проходят расчетные обороты различных

хозяйственных и экономических субъектов. Через банки проходит оборот денежных

средств отдельных субъектов, а также средства экономики страны. То есть с

помощью банков происходит перелив денежных средств от одного субъекта к

другому, от одной отрасли к другой;

посредническая функция является третьей функцией

банка. Банк выступает как посредник в платежах. Через него проводятся платежи

различных организаций, предприятий, населения страны. Это своего рода миссия,

которую банк выполняет, находясь между этими субъектами. Банк способен собрать

небольшие суммы временно свободных денежных средств у многих клиентов, и

направить огромную сумму только одному клиенту. Доходы и расходы банков

формируются следующим образом:

Доходы банка. Считается, что основным источником

доходов банка является доход, получаемый от разницы между процентами по вкладам

в банке (депозитам) и процентами по кредитам. Дополнительно банки зарабатывают

комиссионные на конвертации валют, услугах по проведению платежей, сдачи в

аренду банковских сейфов для хранения ценностей, других дополнительных услугах.

Менее известно о сеньоражном доходе, который для некоторых частных банков,

например, для группы банков Федеральной резервной системы США или для Банка

Англии, значительно превосходит любые другие виды дохода.

Расходы банка. Каждая коммерческая организация

имеет как доходы так и расходы, банки не являются исключением. Расходы банка

можно разделить на обязательства перед вкладчиками, налоги, расходы на текущую

деятельность и развитие, расходы на выплату бонусов и дивидендов, а также

расходы на создание резервов на возможные потери. Использование на нужды банка

денег вкладчиков можно рассматривать как взятие банком кредита у этих

вкладчиков. Систематическое использование подобного кредита ведёт к увеличению

внутреннего долга банка, и может приводить к дефолту кредитной организации [3,

c. 201-202].

Если в стране в достаточном количестве имеются

действующие банки, кредитные учреждения, а также все те экономические

организации, которые выполняют отдельные банковские операции, то можно говорить

о наличии банковской системы.

Банковская система - совокупность разных

взаимосвязанных банков и других кредитных учреждений, действующих в рамках

единого финансово-кредитного механизма [1, c. 41].

Банковская система - совокупность различных

видов национальных банков и кредитных учреждений, действующих в рамках общего

денежно-кредитного механизма. Включает Центральный банк, сеть коммерческих

банков и других кредитно-расчетных центров [2, c. 58].

В разных странах на Центральный банк могут

возлагаться различные функции, однако он всегда является органом регулирования,

сочетающим черты банка и государственного ведомства. Центральный банк - это

прежде всего посредник, осуществляющий связь между государством и остальной

экономикой через банки. Он проводит государственную эмиссионную и валютную

политику, является ядром резервной системы, совместно с правительством ежегодно

разрабатывает и проводит единую денежно-кредитную политику в порядке,

установленном законодательными актами, а также пользуется монопольным правом

эмиссии национальной денежной единицы. Коммерческие банки в свою очередь

осуществляют все виды банковских операций.

Помимо них, в банковскую систему входят также

специализированные организации, не осуществляющие банковских операций, но

обеспечивающие деятельность банков и кредитных учреждений: расчетно-кассовые

центры, фирмы по аудиту банков, дилерские фирмы по работе с ценными бумагами

банков, организации, определяющие рейтинги банков, обеспечивающие их

специальным оборудованием и информацией, специалистами и т. д. При этом банки и

кредитные учреждения в разнообразных формах регулярно взаимодействуют со своими

клиентами (субъектами экономики), друг с другом, со вспомогательными

организациями, с центральным банком и другими органами государственной власти и

управления.

Банковская система в качестве составной

органической части входит в экономическую систему страны. Это значит, что

деятельность и развитие банков следует рассматривать в тесной связи с

производством, обращением и потреблением материальных и нематериальных благ.

Таким образом, банки участвуют в общем механизме

регулирования хозяйственной жизни, тесно взаимодействуя с бюджетной и налоговой

системой, системой ценообразования, с политикой цен и доходов, с условиями

внешнеэкономической деятельности. Это означает, что успех

социально-экономических преобразований в стране во многом зависит от

функционирования банковской системы, от умелой синхронизации ее усилий с

действием других звеньев общественно-хозяйственного механизма.

1.2 Структура и виды банковской системы

Структура банковской системы состоит из двух

уровней:

Центральный банк

Коммерческие банки

По своему положению в кредитной системе

центральный банк играет роль «банка банков», т.е. хранит обязательные резервы и

свободные средства коммерческих банков и других учреждений, предоставляет им

ссуды, выступает в качестве «кредитора последней инстанции», организует

национальную систему взаимозачетов денежных обязательств либо непосредственно

через свои отделения, либо через специальные расчетные палаты.

В процессе исторического развития роль

центрального банка возрастала и в современном мире он выполняет следующие

функции:

проведение единой государственной

денежно-кредитной политики;

валютное регулирование;

выполнение функций центрального депозитария;

организация и осуществление валютного контроля;

организация межбанковских расчетов и кассового

обслуживания банков;

консультирование, кредитование и осуществление

функций финансового агента;

государственная регистрация банков,

специализированных кредитно-финансовых учреждений;

выдача лицензий на осуществление банковских

операций;

надзор за деятельностью банков и

специализированных кредитно-финансовых учреждений по соблюдению безопасного и

ликвидного функционирования;

регулирование внешнеэкономической банковской

деятельности;

регулирование кредитных отношений;

осуществление контроля за соблюдением

установленного порядка кредитования;

установление правил проведения банковских

операций и обеспечение единого порядка бухгалтерского учета и правил

организации безналичных расчетов и отчетности в банковской системе;

определение и утверждение порядка и правил

организации безналичных расчетов и ответственности за их нарушение;

эмиссия денег;

разработка платежного баланса;

создание и накопление золотовалютных резервов;

осуществление всех видов банковских операций,

необходимых для выполнения основных целей Национального банка;

регистрация эмиссии ценных бумаг банков;

проведение анализа и прогнозирование

кредитно-денежных и валютных отношений;

инкассация и доставка денежной наличности,

валютных и других ценностей коммерческим банкам и другим субъектам хозяйствования

[4, с. 164].

Что касается организации и структуры управления

центральным банком, то следует отметить: четкое функционирование центральных

банков обеспечивается законодательно закрепленной системой управления этим

важнейшим финансово-кредитным механизмом. Центральные банки, в том числе

принадлежащие государству, строятся как акционерные общества. В связи с этим

построение органов управления центральных банков в общих чертах совпадает с

аналогичной структурой иных национальных компаний.

Второй уровень банковской системы составляют

коммерческие банки, которые относятся к особой категории деловых предприятий,

получивших название финансовых посредников. Они привлекают капиталы, сбережения

населения и другие денежные средства, высвобождающиеся в процессе хозяйственной

деятельности, и предоставляют их во временное пользование другим экономическим

агентам, которые нуждаются в дополнительном капитале. К основным функциям

учреждений второго уровня относят:

предоставление кредитов от своего имени за счет

собственных средств;

ведение счетов физических и юридических лиц,

осуществление расчетов по их поручению;

факторинг (операции по покупке на договорных

началах требований по товарным поставкам);

поручительство (предоставление гарантий);

доверительное управление активами;

инвестиционное и финансовое посредничество и

консультирование;

дилинг (деятельность по покупке и продаже акций,

иностранной валюты для финансовых рынков) с наличной и безналичной валютой;

деятельность депозитария;

деятельность инвестиционного банкира [3, с.

165].

Банки разделяют по сфере деятельности:

Инвестиционные банки (в Великобритании -

эмиссионные дома, во Франции - деловые банки) специализируются на

эмиссионно-учредительных операциях. Инвестиционные банки берут на себя

определение размера, условий, срока эмиссии, выбор типа ценных бумаг, а также

обязанности по их размещению и организации вторичного обращения.

Сберегательные банки (в США -

взаимосберегательные банки, в ФРГ - сберегательные кассы). Пассивные операции

сберегательных банков включают прием вкладов от населения на текущие и другие

счета. Активные операции представлены потребительским и ипотечным кредитом,

банковскими ссудами, покупкой частных и государственных ценных бумаг.

Сберегательные банки выпускают кредитные карточки.

Ипотечные банки - учреждения, предоставляющие

долгосрочный кредит под залог недвижимости (земли, зданий, сооружений).

Пассивные операции этих банков состоят в выпуске ипотечных облигаций.

Процентные ставки по ипотечному кредиту определяются спросом и предложением и

дифференцируются в зависимости от финансового положения заемщика. Ипотечный

кредит широко распространен в странах с рыночной экономикой. Ссуды выделяются

на жилищное и производственное строительство под высокий процент (10-20%).

Банки потребительского кредита - тип банков,

которые функционируют в основном, за счет кредитов, полученных в коммерческих

банках, и выдачи краткосрочных и среднесрочных ссуд на приобретение

дорогостоящих товаров длительного пользования и т.д.

Кроме того, выделяют инновационные, отраслевые и

внутрипроизводственные банки.

Главную роль в банковском деле играют банковские

группы, в составе которых выделяются головная компания (крупный банк -

холдинг), филиалы (дочерние общества), а также представительства, агентства,

отделения.

Банковский холдинг представляет собой

держательскую (холдинговую) компанию, владеющую пакетами акций и иных ценных

бумаг других компаний и осуществляющую операции с этими ценными бумагами.

Помимо чистых холдингов, занимающихся только указанными операциями, существуют

смешанные холдинги, которые, кроме того, ведут предпринимательскую деятельность

в различных сферах экономики. В этом случае холдинг создается, как правило, в

связи с основанием головной компанией дочерних производственных фирм. Наиболее

распространены холдинги, организованные как акционерные общества (в том числе и

с участием государства).

Особенностью банковских групп является наличие в

их составе филиалов. Банковский филиал выступает как юридическое лицо,

регистрируется в местных органах власти и считается резидентом страны

требования, имеет самостоятельный баланс. Пользуясь юридической независимостью

филиалов, коммерческие банки осуществляют через них запрещенные сделки с

ценными бумагами компаний небанковского сектора.

Существуют несколько форм банковских объединений

[4, c. 29].

Банковские картели - это соглашения,

ограничивающие самостоятельность отдельных банков и свободную конкуренцию между

ними путем согласования и установления единообразных процентных ставок,

проведения одинаковой дивидендной политики и т.п.

Банковские синдикаты, или консорциумы -

соглашения между несколькими банками для совместного проведения крупных

финансовых операций.

Банковские тресты - это объединения, возникающие

путем полного слияния нескольких банков, причем происходит объединение

капиталов этих банков и осуществляется единое управление ими.

Банковские концерны - это объединение многих

банков, формально сохраняющих самостоятельность, но находящихся под финансовым

контролем одного крупного банка, скупившего контрольные пакеты их акций.

Кроме банков, перемещение денежных средств на

рынке осуществляют и другие финансовые и кредитно-финансовые учреждения:

инвестиционные компании, страховые компании, брокерские, дилерские фирмы,

кредитные союзы, сберкассы и т.д. Но коммерческие банки как субъекты

финансового риска имеют два существенных признака, отличающие их от всех других

субъектов.

Во-первых, для банков характерен двойной обмен

долговыми обязательствами: они размещают свои собственные долговые

обязательства (депозиты, вкладные свидетельства, сберегательные сертификаты и

пр.), а мобилизованные на этой основе средства размещают в долговые

обязательства и ценные бумаги, выпущенные другими. Это отличает коммерческие

банки от финансовых брокеров и дилеров, осуществляющих свою деятельность на

финансовом рынке, не выпуская собственных долговых обязательств.

Во-вторых, банки отличает принятие на себя

безусловных обязательств с фиксированной суммой долга перед юридическими и

физическими лицами, например при помещении средств клиентов на счета и во

вклады, при выпуске депозитных сертификатов и т.п. Этим коммерческие банки

отличаются от различных инвестиционных фондов, мобилизующих ресурсы на основе

выпуска собственных акций [5, c. 25].

Действующие в стране банки могут иметь одноуровневую

и двухуровневую организацию.

Одноуровневая организация может быть реальной,

когда в стране еще нет центрального банка либо есть только одни центральные

банки. В этом случае говорить о банковской системе еще рано. Банковская система

как элемент рыночной экономики может быть только двухуровневой.

В странах с развитой рыночной экономикой

сложилась двухуровневая система, которая включает верхний уровень, или ярус -

это центральный банк. На нижнем уровне действуют коммерческие банки,

подразделяющиеся на универсальные и специализированные банки (инвестиционные

банки, сберегательные банки, ипотечные банки, банки потребительского кредита,

отраслевые банки, внутрипроизводственные банки), и небанковские

кредитно-финансовые институты (инвестиционные компании, инвестиционные фонды,

страховые компании, пенсионные фонды, ломбарды, трастовые компании).

При этом центральные банки являются главным

звеном денежно-кредитных систем практически всех стран, имеющих банковские

системы. Выделение из общего ряда банков одного из них на роль центрального

означает начало формирования двухуровневой банковской системы, на верхнем

уровне которой располагается Центральный банк.

Международная практика знает несколько типов

банковских систем:

распределительную централизованную банковскую

систему;

рыночную банковскую систему;

банковскую систему переходного периода [6, c.

101-120].

Распределительная банковская система работала в

основном в условиях централизованного планового хозяйства и

административно-командной системой экономики. Основным признаком таковой

системы является госмонополия на банки, наличие одного госбанка, его

подразделений, находившихся в его руководстве. Госбанк выполнял функции

эмиссионного центра, организации и проведения безналичных расчетов,

кредитования и так далее. Эта система именуется одноуровневой, так как все

банковские учреждения находились в ведении одного банка.

В противоположность распределительной

(планово-административной) системе банковская система рыночного типа

характеризуется:

отсутствием монополии государства на банковскую

деятельность;

наличием банковской конкуренции;

эмиссионные и кредитные функции разделены между

собой. Эмиссия денег сосредоточена в центральном банке, кредитование

предприятий и населения осуществляют различные деловые банки - коммерческие,

инвестиционные, инновационные, ипотечные, сберегательные и др;

коммерческие банки не отвечают по обязательствам

государства, так же как государство не отвечает по обязательствам коммерческих

банков [7, c. 194-197].

Логически напрашивается вывод, что

главенствующая роль в банковской системе принадлежит центральным банкам. ЦБ

выполняет четыре основные функции: осуществляет монопольную эмиссию банкнот,

является банкиром правительства, проводит денежно-кредитное регулирование.

Огромная роль в кредитном механизме принадлежит коммерческим банкам. В

современной банковской структуре выделяют также: инвестиционные,

сберегательные, ипотечные банки, банки потребительского кредита и банковские

холдинги.

2 Банковская система Республики Беларусь

.1 Анализ показателей развития банковской

системы Беларуси

Современная банковская система - это важнейшая

сфера национального хозяйства любого развитого государства, предоставляющая

многообразные услуги своим клиентам - от традиционных депозитно-ссудных и

расчетно-кассовых операций, определяющих основу банковского дела, до новейших

форм денежно-кредитных и финансовых инструментов, используемых банковскими

структурами (лизинг, факторинг, траст и т.д.). Кроме того, именно банковская

система управляет в государстве системой платежей и расчетов, направляет

сбережения населения к фирмам и производственным структурам, регулируют

движение денежных потоков, влияя на скорость их оборота, эмиссию, общую массу,

включая количество наличных денег, находящихся в обращении [8, с. 35].

Поэтому анализ показателей деятельности

банковской сферы является одной из основных составляющих изучения экономики

государства в целом.

Следует отметить, что по итогам 2006-2010 гг.

уровень развития банковского сектора Беларуси значительно приблизился к уровню

стран Центральной и Восточной Европы. Отношение активов банков к ВВП в

Беларуси, которое составило на 01.01.2012 г. 78,3 %, превышает соответствующее

значение в России (75,4 %), но пока уступает показателям Словакии (83 %),

Польши (85 %) и других стран (103 % и выше) (рис. 2.1).

Рис. 2.1 - Отношение активов банков к

номинальному ВВП за 2011 г. в различных государствах мира, %

Примечание - Источник: [9, c. 5, рис. 1а]

По объему нормативного капитала банков к ВВП

Беларусь (10,8 %) опережает Словакию (6,6 %), Польшу (6,7 %) и Чехию (7,3 %),

но уступает России (11,8 %), Италии (14,4 %) и другим странам (рис. 2.3).

Рис. 2.3 - Отношение нормативного капитала

банков к номинальному ВВП за 2011 г. в различных государствах мира, %

Примечание - Источник: [9, c. 5, рис. 1б]

Дальнейшему сближению с основными показателями

развития европейских банковских систем препятствует более медленное развитие

иных сегментов финансового рынка Беларуси по сравнению с банковским. В

настоящее время банковский сектор Беларуси обладает ограниченным набором

инструментов для привлечения и размещения финансовых ресурсов. Основным

инструментом финансирования экономики остаются банковские кредиты, в то время

как доля ценных бумаг в требованиях банков к экономике остается незначительной.

Следует отметить, что с 2000 г. наблюдается

стабильный рост активов белорусских банков к номинальному ВВП (рис. 2.4).

Рис. 2.4 - Динамика отношения

активов банков к номинальному ВВП в Республике Беларусь, млрд руб.

Примечание - Источник: собственная

разработка на основе

[10,

c. 33; 11, с.10-13, табл. 1.1]

На 01.01.2012 г. данный показатель составил 81,4

%, что ниже прогнозного показателя Программы развития на 2011-2015 гг. на 4,6

%. При этом на долю банков приходится более 95 % активов белорусского

финансового сектора. Подобная положительная тенденция позволила банковскому

сектору увеличить финансовую поддержку реального сектора экономики, в том числе

в ходе реализации государственных программ. Значительные кредитные ресурсы

предоставлялись банками для производственных инвестиций, модернизации

производств и структурной перестройки экономики [10, с. 30].

В 2012 г. лидирующие позиции по данному показателю

по-прежнему принадлежат системообразующим банкам Беларуси - ОАО «АСБ

«Беларусбанк», ОАО «Белагропромбанк», ОАО «БПС-Банк», ОАО «Белинвестбанк»,

«Приорбанк» ОАО и ОАО «Белвнешэкономбанк». (приложение А, табл. А1).

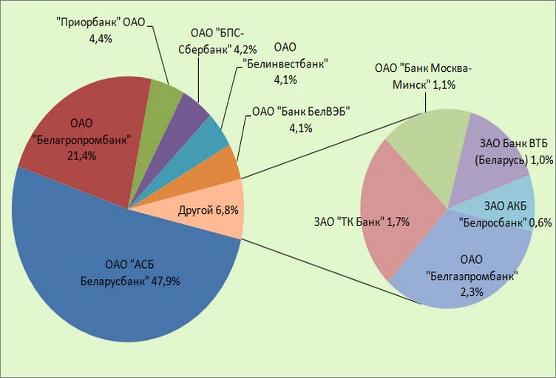

Как видно из рис. А1 приложения А на семерку

крупнейших банков страны приходится 93,4 % совокупных активов, при этом на долю

Беларусбанка и Белагропромбанка - 65,6 %. Оставшиеся 23 банка охватывают лишь

6,6 % суммарной величины активов, из них почти половина (4,0 %) приходится на

такие дочерние структуры российских банков как ОАО «Банк Москва-Минск», ЗАО

«Белросбанк» и ЗАО «Альфа-Банк».

В 2009-2012 гг., несмотря на проблемы, связанные

с преодолением последствий мирового финансового кризиса, белорусская банковская

система развивалась динамично. Так, активы банков возросли на 31,4 %, кредиты

экономике - на 42,2 %. В результате роста доходов домашних хозяйств депозиты

населения возросли на 36,9 %.

На 01.10. 2011 г. их доля в пассивах банков

составила 21,4 %. За январь-август 2010 г. средства, привлеченные от домашних

хозяйств, увеличились на 20,4 %. В среднем на одного жителя республики на

01.10.2011 г. приходилось 2, 3 млн. сбережений в белорусских рублях,

размещенных в банковских вкладах и сберегательных сертификатах, что

эквивалентно 750 долларам США.

Доля в обязательствах банков средств

нефинансовых организаций составляет 17,2 %, органов государственного управления

- 13,4 %, Национального банка - 15,7 %, нерезидентов- 12,8 %.

Структура активов банков в целом остается

стабильной (рис. 2.6). Основной удельный вес в ней приходится на кредиты

нефинансовым предприятиям (54,6 %) и домашним хозяйствам (17,7 %).

Требования банков к экономике (кредиты, ценные

бумаги, лизинг, факторинг, прочие требования) с 2000 г. возросли в 75,6 раз и

составили в 2010 г. 67 280,3 млрд руб. (на 01.03. 2011 г. - 97 815 млрд руб.).

Соотношение требований банков к экономике к ВВП возросло с 20,3 % на 01.01.2006

г. до 57 % на 01.01.2011 г. (рис. 2.7).

Рис. 2.7 - Динамика отношения требований

банковской системы к экономике к номинальному ВВП в Республике Беларусь

Примечание - Источник: собственная разработка на

основе [11, c. 150-151]

По итогам прошедшей пятилетки (2006-2010 гг.)

также наблюдается тенденция увеличения таких показателей, как собственный

капитал и совокупный зарегистрированный уставный фонд банков, адекватно

увеличению активных операций - в 4,1 и 4,4 раза соответственно (при прогнозных

2,7 и 3,1 раза). На 01.01.2011 г. совокупный уставный фонд составил 12 трлн.

руб., объем собственного капитала - 17,6 трлн. руб., что соответствует 10,8 %

ВВП [9, с. 6].

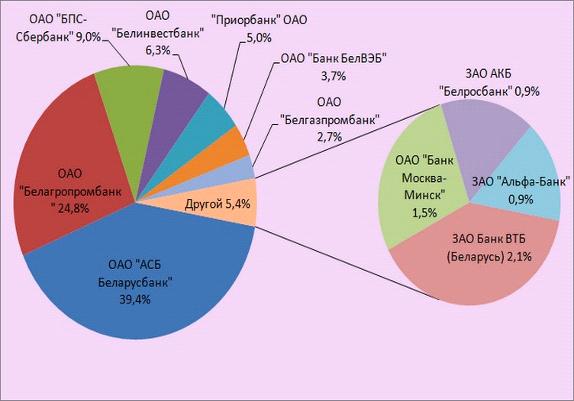

По объему собственного капитала 1-ое место

занимает ОАО «Белагропромбанк», а 2-ое - ОАО «АСБ «Беларусбанк» (приложение Б).

На долю банков, занимающих первые 8 позиций в рейтинге, приходится 88,5 %

совокупного капитала банковской системы. На банки, расположившиеся с 9-ой по

14-ую позицию, приходится 5,1 % совокупного капитала. Оставшиеся 6,4 % поделили

между собой остальные 17 банков.

2.2 Проблемы и перспективы развития банковской

системы Республики Беларусь

В связи с непростой ситуацией кризисных

2008-2010 гг., а также сегодняшней нестабильностью на валютном рынке, состояние

банковского сектора Республики Беларусь остается неустойчивым. Он достаточно

успешно справился с внешними шоками, основные показатели эффективности банков

оставались в приемлемых диапазонах, банками в основном выполнялись

пруденциальные нормативы и другие надзорные требования. В частности, это

подтвердила обновленная в 2011 г. оценка финансового сектора страны в рамках

Программы оценки финансового сектора МВФ и Всемирного банка, а также оценки

экспертов международных рейтинговых агентств (Fitch Ratings, Standart and

Poor’s). Однако кризис на валютном рынке Беларуси 2011 г. значительно усложнил

процесс «посткризисной» реабилитации. Негативные тенденции увеличили риск роста

проблемных активов у белорусских банков, что, в свою очередь, окажет давление

на их прибыльность, ликвидность и капитал. Положение усугубляется отсутствием

гибкости, особенно у крупных (государственных) банков, необходимой для

эффективной корректировки расходов, в частности сокращения расходов на

персонал.

Поэтому уже в апреле 2011 г. международный

рейтинг белорусской банковской системы был понижен агенством Moody’s со

«стабильного» до «негативного». В настоящее время рейтинги агентства имеют

шесть белорусских банков: Белагропромбанк, Беларусбанк, Белинвестбанк,

БПС-Банк, банк "Москва - Минск" и Минский транзитный банк. Под

наблюдение попали рейтинги первых 4 банков, которые находятся под контролем

государства [15].

Участие банковской системы, 80 % активов которой

сосредоточено в государственных банках, в непропорционально (по сравнению с

доходами государства) обширном кредитовании экономики, включая государственные

программы, приводит к тому, что система не успевает изменять условия

кредитования в соответствии с возникающими рисками.

Начавшийся в 2008 г. мировой финансовый кризис

показал, что и в белорусской относительно устойчивой банковской системе

существует немало проблем.

Динамика основных показателей функционирования

банковской системы Республики Беларусь в 2006-2010 гг. представлена в

приложении 7.

Сегодня, проанализировав итоги завершившейся

пятилетки (2006-2010гг.), можно выделить ряд нерешенных проблем и

макроэкономических рисков, которые ограничивают эффективность проводимой

денежно-кредитной политики и развитие банковского сектора.

Основными из них являются:

) все еще напряженное финансовое состояние

значительного числа предприятий реального сектора экономики, обусловливающее

высокие кредитные риски банков и ограничивающее возможности роста их ресурсной

базы, а также снижение ставки процента по кредитам и увеличение объемов

кредитования.

Это негативно влияет на структуру активов и

пассивов банков, на распределение денежных доходов населения по социальным

группам и регионам, долю неофициальных доходов, величину и направленность

социальных трансфертов как в целом, так и предоставленных с участием банковской

системы. В сложившейся системе экономических отношений рост заимствования предприятиями

денежных ресурсов в банках в 2 раза превышал рост их вкладов, что при

относительно низком уровне доходов и сбережений населения обусловливает

необходимость увеличения эмиссионного кредитования, которое сказывается на

динамике цен и устойчивости национальной валюты;

) сохраняющаяся в стране высокая налоговая

нагрузка (при ее незначительном снижении) ограничивает финансовые средства

субъектов хозяйствования, и соответственно, снижает их деловую и инвестиционную

активность, развитие частного сектора и конкурентоспособность белорусских

товаров на внутреннем и внешнем рынках;

) недостаточная эффективность общественного

производства вследствие его невысокого технологического уровня,

характеризующегося, в частности, значительным износом активной части основных

фондов. Это является одним из основных факторов, ограничивающих

конкурентоспособность отечественной продукции и обусловливающих низкую долю

добавленной стоимости в цене на нее, и выражается в высокой затрато- и

энергоемкости производства продукции, низком уровне производительности труда,

что в конечном итоге оказывает негативное влияние на финансовое положение

отечественных производителей;

) высокая материало- и энергоемкость

производства, сильная зависимость его от конъюнктуры цен на импортируемые топливно-энергетические

и сырьевые ресурсы, что негативно отражается на состоянии платежного баланса

страны;

) ограниченность инвестиционных ресурсов для

обновления основных фондов;

В Республике Беларусь наблюдается сильная

степень вмешательства государства в экономику. Ощущается недостаток

стратегического планирования прежде всего в сфере инвестиций и финансов под

инвестиции. Что касается производственной сферы, то инвестиции в нее, равно как

и распределение кредитов на инвестиции, трудно управляемы. Правительство и

другие органы централизованного государственного управления не имеют

достаточного количества рычагов воздействия на нее.

В качестве причин такого положения можно считать

недостаток внутренних источников инвестиций, которых нет в достаточном размере

ни у предприятий, ни у населения, ни у правительства, а также низкое внешнее

инвестирование государства вследствие мирового финансового кризиса.

) недостаточная инновационная активность,

отсутствие механизма трансферта новых знаний и технологий из-за рубежа, в том

числе путем привлечения иностранных инвестиций.

К числу других факторов, сдерживающих развитие

банковского сектора, можно отнести:

незначительную долю частного сектора в уставных

фондах банков, что ограничивает их инвестиционную привлекательность, снижает

уровень конкуренции и эффективность использования рыночных механизмов в

организации деятельности банковской системы, уровень ее интеграционных

возможностей;

невысокую эффективность деятельности отдельных

сегментов банковского бизнеса, связанную с реализацией крупными банками

государственных программ, а также бесплатным расчетно-кассовым обслуживанием

операций с бюджетными средствами, в совокупности с недостаточным уровнем

бюджетной компенсации банкам потерь от льготного кредитования и обслуживания;

высокие риски кредитования, связанные с

недостаточно устойчивым финансовым положением кредитополучателей некоторых

секторов экономики, в рамках их финансирования в соответствии с рядом решений,

принимаемых государственными органами управления;

наличие у банков неоправданных рисков при

выполнении ими посреднических (агентских) функций по обслуживанию внешних

государственных займов и принятии в полном объеме обязательств по возврату этих

займов иностранным кредиторам;

недостаточную развитость корпоративного

управления и владельческого надзора в отдельных банках, не учитывающую в полной

мере необходимость динамичного и устойчивого развития банков и

характеризующуюся отсутствием последовательной долгосрочной стратегии развития,

эффективного внутреннего контроля, постоянной работы по упреждению проблемных

ситуаций, что приводит к снижению показателей их безопасного и ликвидного

функционирования, а также эффективности работы данных банков;

низкую обеспеченность банковского сектора

долгосрочными ресурсами, что в условиях высокой инвестиционной активности

банков, и в первую очередь при реализации важнейших государственных программ,

приводит к несбалансированности активов и пассивов банков по срокам погашения

и, в свою очередь, к снижению устойчивости функционирования банковского

сектора, ограничению реальных возможностей для трансформации денежных средств в

долгосрочные кредиты экономике, а также к повышению спроса на эмиссионное

рефинансирование Национальным банком;

недостаточное развитие финансовых институтов долгосрочных

накоплений;

неразвитость рынка корпоративных ценных бумаг и

производных финансовых инструментов, что сдерживает как привлечение инвестиций

в банковскую систему, так и обусловливает недостаточное развитие инструментов

управления ликвидностью банков.

Для развития инфраструктуры банковского сектора

требуется разрешение ряда проблем, обусловленных недостаточной координацией

работ по развитию информационных технологий в банковской системе, отсутствием

эффективной системы разработки и предоставления банками типовых решений,

включая поставку готовых программно-аппаратных средств, центров аутсорсинговых

услуг (привлечение организаций - поставщиков услуг для выполнения отдельных

видов работ) для широкого спектра банковских информационных технологий; недостаточным

обеспечением держателей банковских пластиковых карточек надлежащей

инфраструктурой обслуживания в части проведения безналичных расчетов в

организациях торговли (сервиса) вследствие низкой их заинтересованности в

установке терминального оборудования и высокой его стоимости.

Стоит обратить внимание также на сотрудничество

Республики Беларусь с международными финансовыми организациями такими, как

Международный валютный фонд (МВФ), группа организаций Всемирного банка (ВБ),

Европейский банк реконструкции и развития (ЕБРР), которые предоставляет прямое

финансирование на конкретные проекты по линии частного сектора, структурной

перестройки и приватизации, а также финансирует инфраструктуру, обеспечивающую

эту деятельность.

Разработанная на 2011-2015 гг. Программа

развития Республики Беларусь призвана стать периодом обновления, модернизации и

совершенствования экономики в целом и банковского сектора в частности.

Предусматривается развитие финансового рынка, в

том числе страхового сектора, рынка ценных бумаг, производных финансовых

инструментов. Это увеличит институциональную способность экономики привлекать и

накапливать долгосрочные финансовые ресурсы, а также трансформировать

внутренние сбережения в долгосрочные финансовые инструменты. Необходимо будет создать

широкий спектр финансовых инструментов, предоставляющий инвесторам разнообразие

вариантов с точки зрения затрат, риска, прибыли, сроков, ликвидности.

Существенную роль в экономическом развитии

страны предстоит сыграть банковскому сектору. Важно обеспечить его развитие

темпами, опережающими темпы развития экономики.

В этой связи был подготовлен проект Стратегии

развития банковского сектора экономики Республики Беларусь на 2011-2015 гг.

Данный документ определяет направления совершенствования регулирования

деятельности банков Национальным банком и развития банковского сектора на

предстоящие 5 лет.

Прогноз динамики важнейших показателей

функционирования банковской системы Республики Беларусь на 2011-2015 гг.

представлен в приложении 8.

Национальный банк намерен использовать

преимущественно стандартные инструменты регулирования текущей ликвидности:

операции на открытом рынке (как основной инструмент регулирования текущей

ликвидности банков), постоянно доступные и двусторонние операции, механизм

усреднения резервных требований. Для повышения их эффективности планируется:

расширить формы приемлемого обеспечения;

распространить механизм усреднения на весь объем

резервных требований;

сузить границы коридора, задаваемого ставками по

постоянно доступным операциям, и придать ему симметричность относительно ставки

рефинансирования;

совершенствовать процесс раскрытия информации об

используемых инструментах регулирования ликвидности и влияющих на нее факторах.

Дальнейшее совершенствование системы

регулирования банковских операций будет направлено на формирование условий для

внедрения и развития передовых технологий и современных банковских продуктов на

основе:

расширения прав банков в установлении процедур

проведения банковских операций, закрепляемых в локальных нормативных правовых

актах;

развития институтов обеспечения прав банков как

кредиторов;

повышения информированности клиентов банков о

стоимости и содержании предоставляемых им услуг.

Особое внимание по-прежнему будет уделяться

операциям банков по кредитованию физических лиц. В целях развития жилищного

кредитования предусматривается:

совершенствование института ипотеки и ипотечных

ценных бумаг;

создание централизованной базы данных о

залогодержателях и залогодателях;

создание подменного фонда жилья и жилья для

сдачи в аренду;

разработка норм и рекомендаций о выпуске и

обращении ипотечных ценных бумаг [9, с. 13].

В рамках развития рыночных принципов в экономике

ожидается совершенствование участия банков в кредитовании государственных

программ. Участие банков, в том числе негосударственных, предполагается на

конкурсной основе. По мере развития инфраструктуры финансового рынка, создания

специализированных финансовых организаций роль банков в кредитовании

государственных программ будет снижаться.

В рамках развития банковского надзора

планируется совершенствовать пруденциальные требования и надзорные процедуры с

учетом международных стандартов и лучшей мировой практики. Основными

направлениями развития должны стать:

повышение независимости принятия решений в

рамках банковского надзора от иных функций государственного регулирования и

контроля;

дальнейшее внедрение рискориентированного

надзора;

повышение требований к допуску на рынок

банковских услуг и обеспечение их соблюдения банками в процессе

функционирования;

совершенствование консолидированного надзора за

деятельностью банковских групп и банковских холдингов, трансграничного надзора

[9, с.13].

Основными целями развития информационных

технологий в банковской системе будут повышение качества и увеличение

количества банковских услуг, обеспечение их доступности независимо от

территориальной принадлежности клиентов, а также повышение эффективности,

надежности и безопасности функционирования информационных систем,

совершенствование работы с электронными платежными документами, увеличение

безналичных расчетов в розничном товарообороте. Коэффициент доступности

автоматизированной системы межбанковских расчетов будет обеспечиваться на

уровне не ниже 99,5 % дневного фонда рабочего времени.

С учетом указанных условий ожидаются следующие

направления развития банковского сектора в 2011-2015 гг.:

в условиях роста конкуренции банкам необходимо

предпринимать меры по снижению управленческих и организационных издержек, что

будет способствовать снижению процентной маржи банков и повышению доступности

финансовых ресурсов для экономики. Ожидается, что банки будут переходить на

одноуровневую систему управления региональной структурой, осуществлять

централизацию бухгалтерского учета, кадровой и правовой работы, снабжения в

центральных подразделениях, преобразование филиалов и отделений в

расчетно-кассовые центры и центры по оказанию банковских услуг. Также ожидается

снижение концентрации посредством укрупнения и консолидации средних и небольших

банков. Основной тенденцией останется функционирование универсальных банков.

ожидается дальнейшее привлечение иностранного

капитала в уставные фонды банков. Соответственно, снизится участие государства

в акционерном капитале банков. Значительное привлечение иностранных ресурсов в

банковский сектор обеспечит трансферт современных банковских технологий на

отечественный рынок, расширит инвестиционные возможности банков.

важным направлением развития банковского сектора

должно стать расширение финансового посредничества банков за счет операций с

акциями, облигациями, закладными и другими финансовыми инструментами, а также

развитие института доверительного управления имуществом. Активность данных

процессов будет зависеть от ряда условий, в том числе от интенсивности процесса

приватизации и создания широкомасштабного частного сектора, обеспечения высокой

привлекательности страны для долгосрочных инвестиций, развития и либерализации

финансового рынка, диверсификации перечня объектов инвестирования при

доверительном управлении имуществом.

развитие новых сфер банковского бизнеса

определяется также сроками создания в стране регионального (международного)

финансового центра, который обеспечит более активное и целенаправленное

привлечение иностранных инвестиций в виде финансовых ресурсов и технологий.

Ожидается, что за 2011-2015 гг. на фоне

привлечения иностранных инвестиций банковский сектор значительно нарастит свой

финансовый потенциал. Объем активов банков может увеличиться в 2,3 раза и

достичь 85 % к ВВП. В случае интенсификации процессов качественных структурных

изменений в экономике, развития эффективного финансового рынка рост активов

банковской системы может быть значительно выше [9, с. 15].

либерализация финансового рынка, формирование

рыночной институциональной среды с развитыми финансовыми активами, снятие

ограничений по трансграничному перемещению капитала позволят банкам в

последующем активно выходить на национальные или международные рынки и

предлагать широкий спектр банковских услуг, адекватный услугам европейских

банков.

сохранится важная роль внутреннего финансового

рынка в активных операциях банков. Банковский сектор останется важнейшим

элементом финансового рынка, обеспечивающим потребности быстро растущей

экономики Беларуси необходимыми финансовыми ресурсами.

Ожидается, что требования банков к экономике за

2011-2015 гг. увеличатся в 2,7 раза и на конец 2015 г. составят не менее 70 % к

ВВП. В случае интенсификации экономических и финансовых преобразований

требования могут увеличиться в 3,7 раза (до 90 % к ВВП).

Таким образом, несмотря на все сложности, с

которыми столкнулась отечественная банковская сфера в период мирового

финансового кризиса и сегодняшней нестабильностью на внутреннем валютном рынке,

связанные в первую очередь с нехваткой внутренних и внешних инвестиционных

ресурсов, низкой кредитоспособностью реального сектора белорусской экономики, с

несоответствием объемов внутреннего кредитования имеющимся долгосрочным

ресурсам, она по-прежнему остается динамично развивающимся сектором экономики.

Разработанные в ходе подготовки Программы социально-экономического развития на

2011-2015 гг. направления развития банковского сектора республики позволят не

только в значительной степени приблизить его к уровню высокоразвитых стран, но

и значительно повысить его устойчивость к проявлениям внутригосударственной и

внешнеэкономической нестабильности.

Заключение

. В ходе рассмотрения данной темы в научной

работе было выяснено, что в Республике Беларусь сформировалась и функционирует

двухуровневая банковская система. Ядром белорусской банковской системы является

Национальный банк Республики Беларусь (первый уровень), основными целями

которого являются:

кредитно-денежное регулирование экономической

системы РБ;

поддержка общей экономической политики

Правительства РБ;

обеспечение устойчивости официальной денежной

единицы РБ.

Второй уровень, в силу относительной

неразвитости небанковских кредитно-финансовых учреждений, представлен

исключительно коммерческими банками (сегодня действует 31 банк). Наиболее

характерным для нашего государства банком является средний по размерам уставного

фонда банк государственной формы собственности универсальный по охвату

выполняемых операций.

. Функционирование отечественной банковской

системы регламентируется рядом законодательных (Конституция Республики

Беларусь, Банковский кодекс Республики Беларусь, законы Республики Беларусь и

т.д.) и нормативно-правовых (правила, инструкции Национального банка Республики

Беларусь и т.д.) актов, соблюдение которых обязательно для всех юридических и

физических лиц, действующих в данной сфере экономики страны.

. Анализ основных показателей функционирования

банковской системы за период с 2000 по 2010 гг. показал, что банковская система

Республики Беларусь - явление динамично развивающееся и расширяющееся. За

последнее десятилетие уровень развития отечественной банковской сферы

значительно приблизился к странам Центральной и Восточной Европы, о чем также

свидетельствуют высокие рейтинги, присваиваемые на протяжении многих лет

белорусской банковской системе международными рейтинговыми агентствами. Следует

отметить, что начиная с 2000 г. наблюдается устойчивый рост основных

показателей деятельности банковской системы, рассмотренных выше. Так, с 2000 по

2010 гг. активы отечественных банков возросли более чем в 30 раз и составили

81,4 % номинального ВВП на 01.01.2012 г.

. Белорусская банковская система, несмотря на

достаточно высокий уровень, достигнутый ею за последние десять лет, по-прежнему

нуждается в дальнейшем укреплении и стабилизации, т.к. именно от устойчивости

банковского сектора во многом зависит устойчивость экономики в целом.

И здесь следует отметить основные проблемы,

существующие в белорусском банковском секторе.

Во-первых, ограниченность инвестиционных

ресурсов для обновления основных фондов. В Республике Беларусь наблюдается

сильная степень вмешательства государства в экономику. Ощущается недостаток

стратегического планирования прежде всего в сфере инвестиций и финансов под

инвестиции.

Во-вторых, сохраняющаяся в стране высокая

налоговая нагрузка (при ее незначительном снижении) ограничивает финансовые

средства субъектов хозяйствования, и соответственно, снижает их деловую и

инвестиционную активность, развитие частного сектора и конкурентоспособность

белорусских товаров на внутреннем и внешнем рынках;

В-третьих, недостаточная эффективность

общественного производства вследствие его невысокого технологического уровня,

характеризующегося, в частности, значительным износом активной части основных

фондов.

В-четвертых, недостаточная инновационная

активность, отсутствие механизма трансферта новых знаний и технологий из-за

рубежа, в том числе путем привлечения иностранных инвестиций.

. К числу факторов, сдерживающих развитие

банковского сектора, можно отнести:

незначительную долю частного сектора в уставных

фондах банков, что ограничивает их инвестиционную привлекательность,

эффективность использования рыночных механизмов в организации деятельности

банковской системы, уровень ее интеграционных возможностей;

высокие риски кредитования, связанные с

недостаточно устойчивым финансовым положением кредитополучателей некоторых

секторов экономики;

низкую обеспеченность банковского сектора

долгосрочными ресурсами, что в условиях высокой инвестиционной активности

банков, и в первую очередь при реализации важнейших государственных программ,

приводит к несбалансированности активов и пассивов банков по срокам погашения

и, в свою очередь, к снижению устойчивости функционирования банковского

сектора, ограничению реальных возможностей для трансформации денежных средств в

долгосрочные кредиты экономике, а также к повышению спроса на эмиссионное

рефинансирование Национальным банком и т.д.

Таким образом, банковская система Беларуси

требует дальнейшего совершенствования и реформирования. Это связано с

определенным несовершенством нормативной базы, а именно с существованием

высоких барьеров для ведения банковской деятельности. Необходимо дальнейшее

осуществление либерализации данной сферы экономики. Это значительно бы

увеличило активность белорусских банков в денежно-кредитной сфере, что в свою

очередь могло бы поспособствовать оживлению и реального сектора экономики за

счет дополнительного инвестирования и повышения деловой активности населения

страны.

Несмотря на высокие показатели, достигнутые в

данной сфере, по-прежнему остаются нерешенными многие проблемы. И для того,

чтобы эти проблемы в дальнейшем не привели к серьезным последствиям, о них

необходимо задумываться уже сегодня.

Список использованных источников

Борисов,

А.Б. Большой экономический словарь/ А.Б. Борисов - Москва: Книжный мир, 2003 -

895 с.

Азрилиян,

А. Новый экономический словарь/ А. Азрилиян, Е. Калашникова. - Москва: Фонд

"Правовая культура", 2009 - 1088с.

Лутохина,

Э.Л. Макроэкономика: учебное пособие/ Э.Л. Лутохина. - Минск: ОДО

«Равноденствие», 2004. - 296 с.

Лаврушин,

О.И. Банковское дело: учебное пособие/ О.И.Лаврушин. - Москва: Кнорус, 2009 -

768с.

Боровков,

И. Деньги. Денежная система. Кредитно-банковская система. Открытый урок №50/ И.

Боровков. - Москва: Инфра-М, 2000 - 423с.

Все

банки Беларуси [Электронный ресурс]. - Минск, 2012. - Режим доступа:

#"585428.files/image005.jpg">

Рис. А1 - Доля банков по величине активов в

банковской системе страны в 2010 г., %

Примечание - Источник: 13.

Приложение Б

Структура собственного капитала банковской

системы Беларуси

Таблица Б1 - Собственный капитал белорусских

банков, млрд руб.

|

Банк

|

На

01.01.2011

|

На

01.01.2012

|

|

Место

в рейтинге

|

Величина

собственного капитала, млрд руб.

|

Доля

в системе страны, %

|

Место

в рейтинге

|

Величина

собственного капитала, млрд руб.

|

Доля

в системе страны, %

|

|

ОАО

"Белагропромбанк"

|

1

|

5

963,4

|

33,97

|

1

|

18

688,10

|

51,1

|

|

ОАО

"АСБ Беларусбанк"

|

2

|

5

086,4

|

28,97

|

2

|

8

046,70

|

22

|

|

ОАО

"БПС-Банк"

|

3

|

1

027,1

|

5,85

|

4

|

1

431,00

|

3,91

|

|

ОАО"Приорбанк"

|

4

|

961,2

|

5,47

|

3

|

1

402,00

|

3,83

|

|

ОАО

"Белинвестбанк"

|

5

|

826,1

|

4,71

|

6

|

1

068,20

|

2,92

|

|

ОАО

"Белвнешэкономбанк"

|

6

|

809,5

|

4,61

|

5

|

1

278,90

|

3,5

|

|

ОАО

"Белгазпромбанк"

|

7

|

611,4

|

3,48

|

7

|

767

|

2,1

|

|

ЗАО

Банк ВТБ (Беларусь)

|

8

|

254,2

|

1,45

|

8

|

677,2

|

1,85

|

|

ОАО

"Банк Москва-Минск"

|

9

|

253,2

|

1,44

|

9

|

377,1

|

1,03

|

|

ЗАО

АКБ "Белросбанк"

|

10

|

162,3

|

0,92

|

11

|

331,3

|

0,91

|

|

ОАО

"Паритетбанк"

|

11

|

130,5

|

0,74

|

12

|

209,6

|

0,57

|

|

ЗАО

"ТК Банк"

|

12

|

124,3

|

0,71

|

26

|

235,2

|

0,64

|

|

ЗАО

"МТБанк"

|

115,3

|

0,66

|

10

|

212,3

|

0,58

|

|

ОАО

"ХКБанк"

|

14

|

111,1

|

0,63

|

14

|

97,6

|

0,27

|

|

ОАО

"Белорусский народный банк"

|

15

|

107,3

|

0,61

|

13

|

224,6

|

0,61

|

|

"Франсабанк"

ОАО

|

16

|

93,9

|

0,53

|

17

|

211,4

|

0,58

|

|

ОАО

"Технобанк"

|

17

|

89,8

|

0,51

|

20

|

168,1

|

0,46

|

|

ЗАО

"Альфа-Банк"

|

18

|

88,4

|

0,50

|

16

|

143,6

|

0,39

|

|

ЗАО

"БелСвиссБанк"

|

19

|

87,0

|

0,50

|

24

|

126,7

|

0,35

|

|

ЗАО

"РРБ-Банк"

|

20

|

86,2

|

0,49

|

21

|

115,1

|

0,31

|

|

ЗАО

"Трастбанк"

|

21

|

78,1

|

0,44

|

15

|

129,5

|

0,35

|

|

ЗАО

"БТА Банк"

|

22

|

75,9

|

0,43

|

18

|

83,6

|

0,23

|

|

ЗАО

"СОМБелБанк"

|

23

|

75,3

|

0,43

|

22

|

102,5

|

0,28

|

|

ЗАО

"Дельта Банк"

|

24

|

71,6

|

0,41

|

19

|

86,5

|

0,24

|

|

ЗАО

"Кредэксбанк"

|

25

|

64,4

|

0,37

|

25

|

93,8

|

0,26

|

|

ЗАО

"Цептер Банк"

|

26

|

53,0

|

0,30

|

23

|

89

|

0,24

|

|

ЗАО

"Онербанк"

|

27

|

43,4

|

0,25

|

-

|

48,6

|

0,13

|

|

ЗАО

"Абсолютбанк"

|

28

|

34,8

|

0,20

|

26

|

-

|

-

|

|

ЗАО

"Банк ББМБ"

|

29

|

31,1

|

0,18

|

27

|

38,7

|

0,11

|

|

ЗАО

"Евробанк"

|

30

|

23,7

|

0,13

|

28

|

27,2

|

0,07

|

|

ОАО

"Международный резервный банк"

|

31

|

17,0

|

0,10

|

29

|

29,6

|

0,08

|

|

Всего:

|

|

17

556,9

|

100

|

|

36

569,9

|

0,08

|

|

|

|

|

|

|

|

|

|

|

|

|

Примечание - Источник: 13.

Рис. Б1 - Доля банков в совокупном капитале

банковской системы страны, %

Примечание - Источник: 13.

Приложение В

Участие белорусских банков в кредитовании

отечественной экономики

Таблица В1 - Кредитование банками Беларуси

отечественной экономики, млрд руб.

|

БАНК

|

На

01.01.2011 г.

|

На

01.01.2012 г.

|

|

Место

в рейтинге

|

Сумма

выданных кредитов, млрд. руб.

|

Доля

в системе страны, %

|

Место

в рейтинге

|

Сумма

выданных кредитов, млрд. руб.

|

Доля

в системе страны, %

|

|

ОАО"АСБ

Беларусбанк"

|

1

|

36

818,10

|

41,46

|

1

|

27

250,70

|

42,87

|

|

ОАО

"Белагропромбанк"

|

2

|

25

499,00

|

28,71

|

2

|

18

469,00

|

29,05

|

|

ОАО

"БПС-Банк"

|

3

|

6

287,90

|

7,08

|

4

|

3

456,30

|

5,44

|

|

ОАО

"Белинвестбанк"

|

4

|

4

874,40

|

5,49

|

5

|

3

352,90

|

5,27

|

|

"Приорбанк"

ОАО

|

5

|

4

038,70

|

4,55

|

3

|

3

676,90

|

5,78

|

|

ОАО

"Белвнешэкономбанк"

|

6

|

1

793,80

|

2,02

|

8

|

1

038,50

|

1,63

|

|

ОАО

"Белгазпромбанк"

|

7

|

1

779,10

|

2

|

6

|

1

294,50

|

2,04

|

|

ЗАО

Банк ВТБ (Беларусь)

|

8

|

1

522,60

|

1,71

|

7

|

1

151,00

|

1,81

|

|

ОАО

"Банк Москва-Минск"

|

9

|

1

236,90

|

1,39

|

10

|

944,4

|

1,49

|

|

ЗАО

АКБ "Белросбанк"

|

10

|

1

230,30

|

1,39

|

9

|

956,8

|

1,51

|

|

ЗАО

"Альфа-Банк"

|

11

|

868,7

|

0,98

|

11

|

393,5

|

0,62

|

|

ЗАО

"МТБанк"

|

12

|

416,6

|

0,47

|

12

|

263,2

|

0,41

|

|

ОАО"Паритетбанк"

|

13

|

372,5

|

0,42

|

13

|

247,7

|

0,39

|

|

ЗАО

"Трастбанк"

|

14

|

263,3

|

0,3

|

14

|

171,4

|

0,27

|

|

ЗАО

"РРБ-Банк"

|

15

|

238,9

|

0,27

|

17

|

115,1

|

0,18

|

|

ОАО

"ХКБанк"

|

16

|

230,7

|

0,26

|

16

|

137,6

|

0,22

|

|

ЗАО

"БТА Банк"

|

17

|

206,7

|

0,23

|

15

|

165,6

|

0,26

|

|

ОАО

"Технобанк"

|

18

|

188,1

|

0,21

|

18

|

76,5

|

0,12

|

|

ЗАО

"Дельта Банк"

|

19

|

187,4

|

0,21

|

19

|

70,5

|

0,11

|

|

ЗАО

"СОМБелБанк"

|

20

|

140,5

|

0,16

|

20

|

67,1

|

0,11

|

|

ОАО"Белорусский

народный банк"

|

21

|

125,2

|

0,14

|

23

|

40

|

0,06

|

|

"Франсабанк"

ОАО

|

22

|

118

|

0,13

|

22

|

46,4

|

0,07

|

|

ЗАО

"Банк ББМБ"

|

23

|

114,1

|

0,13

|

22

|

46,4

|

0,07

|

|

ЗАО

"Цептер Банк"

|

24

|

73,4

|

0,08

|

24

|

27,3

|

0,04

|

|

ЗАО

"Абсолютбанк"

|

25

|

62

|

0,07

|

21

|

51,7

|

0,08

|

|

ЗАО

"ТК Банк"

|

26

|

53,4

|

0,06

|

27

|

14,6

|

0,02

|

|

ЗАО

"Евробанк"

|

27

|

27,2

|

0,03

|

26

|

18,9

|

0,03

|

|

ЗАО

"Кредэксбанк"

|

28

|

25,9

|

0,03

|

25

|

20,4

|

0,03

|

|

ОАО"Международный

резервный банк"

|

29

|

0,01

|

28

|

6

|

0,01

|

|

ЗАО

"БелСвиссБанк"

|

30

|

1,5

|

0

|

29

|

2

|

0

|

|

ЗАО

"Онербанк"

|

31

|

0,9

|

0

|

-

|

0

|

-

|

|

Всего:

|

|

88

807,30

|

100

|

|

147

867,0

|

100

|

Примечание - Источник: 13.

Рис. В1 - Доля банков в кредитовании экономики

(юридических и

физических лиц), %

|

Примечание

- Источник: 13.

|

1.