Проблемы платежного баланса и пути их преодоления

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

.

ТЕОРЕТИЧЕСКИЕ ОСНОВЫ ПЛАТЕЖНОГО БАЛАНСА РФ

.1

Сущность и структура платежного баланса, его роль в хозяйственной деятельности

страны

1.2

Методы регулирования платежного баланса в РФ

.

АНАЛИЗ СОСТОЯНИЯ ПЛАТЕЖНОГО БАЛАНСА РФ

.1

Анализ динамики платежного баланса России за последние годы

.2

Прогноз платежного баланса

ПРОБЛЕМЫ

ПЛАТЕЖНОГО БАЛАНСА В РФ И ПУТИ ИХ ПРЕОДОЛЕНИЯ

.1

Проблемы достижения сбалансированности в экономике

.2

Пути преодоления платежного кризиса

ЗАКЛЮЧЕНИЕ

СПИСОК

ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

ВВЕДЕНИЕ

Платежный баланс - балансовый счет международных

операций - это стоимостное выражение всего наминала мирохозяйственных связей в

форме соотношения показателей вывоза и ввоза товаров, услуг, капиталов.

Балансовый счет международных операций

представляет собой количественное и качественное стоимостное выражение

масштабов, структуры и характера внешнеэкономических операций страны, ее

участия в мировом хозяйстве. На практике принято пользоваться термином

«платежный баланс», а показатели валютных потоков по всем операциям обозначать

как платежи и поступления.

Публикуемые платежные балансы охватывают не

только платежи и поступления, которые фактически произведены или подлежат

немедленному исполнению на определенную дату, но и показатели по международным

требованиям и обязательствам. Такая практика объясняется тем, что преобладающая

часть сделок, включая торговые операции, совершается в наше время на кредитной

основе.

В настоящее время практически все страны

являются участницами современного мирового хозяйства, поэтому проблемы

международной экономики объективно заняли центральное место в политике

абсолютного большинства государств.

Итог внешних связей страны с остальным миром

есть ее платежный баланс.

Цель курсовой работы - раскрыть сущность

платежного баланса и пути преодоления его проблем.

Задачи курсовой работы:

. Изучить теоретические основы платежного

баланса Российской Федерации.

. Проанализировать состояние платежного баланса

Российской Федерации.

. Выявить проблемы платежного баланса РФ и

определить пути их преодоления.

Предметом исследования курсовой работы являются

отношения в процессе осуществления платежей и поступлений.

Объектом исследования работы является платежный

баланс России.

Информационную базу исследования составили следующие

источники:

Научные источники (монографическая, учебная

литература).

Периодическая печать.

Интернет - ресурсы.

Теоретико-методологическую основу исследования

составляют базовые концепции исследования платежного баланса. Курсовая работа

опирается на современные труды отечественных экономистов в области исследования

платежного баланса - А.С. Обаевой, С.А. Андрюшина, В.Б. Гладковского, А.В.

Захарова и др.

1. ТЕОРЕТИЧЕСКИЕ И МЕТОДОЛОГИЧЕСКИЕ

ОСНОВЫ ПЛАТЕЖНОГО БАЛАНСА РФ

.1 Сущность и структура платежного

баланса, его роль в хозяйственной деятельности страны

Центральное место в балансах международных

расчетов занимает платежный баланс. Он представляет собой количественное и

качественное выражение масштабов, структуры и характера внешнеэкономических

связей государства.

Платежный баланс - это соотношение фактических

платежей, произведенных данной страной за границей, и поступлений, полученных

ею из-за границы, за определенный период времени.

Различают платежный баланс за определенный

период (год, месяц, квартал) и платежный баланс на определенную дату. Платежный

баланс за определенный период представляет собой соотношение платежей и

поступлений за данный отрезок времени и позволяет выявить изменения в

международных экономических отношениях страны, состояние и развитие ее

экономики. Платежный баланс на дату не фиксируется в форме публикуемых

статистических показателей, но он отражает изменения со дня на день соотношений

платежей и поступлений, которые подлежат исполнению на определенную дату.

Платежный баланс активен, если валютные

поступления превышают платежи, и пассивен, если платежи превышают поступления.

По методологии МВФ платежный баланс - это

систематический перечень всех экономических операций, осуществленных за

определенный отрезок времени между резидентами данной страны и нерезидентами,

иначе говоря, резидентами всех остальных стран мира. В платежном балансе

фактические денежные платежи по текущему коммерческому обороту объединяются с

безвалютными операциями, включающими товарообменные сделки и безвозмездную

денежную помощь, с перемещением краткосрочных и долгосрочных капиталов, с

такими операциями, которые в данный период не сопровождаются платежами, а лишь

порождают взаимные требования и обязательства денежного характера. В итоге

платежный баланс охватывает все операции, которые связаны с юридическим

переходом права собственности на товары, услуги и иные ценности от резидентов к

нерезидентам, а также передачей денег, финансовых и иных активов из одной

страны в другую.

Согласно принятым в международной практике

принципам деловой бухгалтерии всякое увеличение активов или уменьшение

обязательств (пассивов) отражается в дебете, а уменьшение активов или

увеличение пассивов - в кредите баланса. Дебетовая сторона платежного баланса

соответствует понятию «платежи», «расходы», и относимые на нее цифры

сопровождаются знаком «минус» (-). Кредитовая сторона соответствует понятию

«поступления», «доходы», и относимые на нее цифры либо сопровождаются знаком

«плюс» (+), либо проводятся вовсе без всякого знака. При этом «платежи» и

«поступления» в рамках платежного баланса охватывают не только фактическое

передвижение денежных средств в связи с проведенными внешнеэкономическими

операциями, но также изменения взаимных требований и обязательств между

странами, которые в ряде случаев заменяют денежные платежи, а иногда только их

символизируют.

Видимое противоречие между направлением

изменений в активах страны и отражением этих изменений в платежном балансе

объясняется тем, что в платежном балансе фиксируются не сами внешнеэкономические

операции в своем материальном выражении, а их денежный результат - фактический

или предполагаемый. В связи с этим экспорт товаров, например, всегда отражается

в кредитовой (доходной) части платежного баланса, поскольку в этом случае

уменьшению товарных ресурсов страны (активов) должно сопутствовать - как

результат продажи - эквивалентное поступление денег. Наоборот, импорт товаров

всегда фиксируется в дебетовой (расходной) части платежного баланса, так как

при этом происходит увеличение ресурсов (активов) страны, а это требует траты

определенной суммы денег. На тех же самых принципах распределяются по разделам

платежного баланса и все другие операции, связанные с предоставлением и

получением различных услуг, вывозом капиталов, получением и погашением кредитов

и т.п.

В международной практике применяется и так

называемый метод двойной записи, когда каждая внешнеэкономическая операция,

подлежащая включению в платежный баланс, заносится в него дважды. Одна запись

показывает, какие изменения в активах и пассивах страны вызывает данная

операция, тогда как вторая запись, уравновешивающая первую, говорит о том,

какими средствами регулируются взаимные требования и обязательства между

странами, возникающие в результате совершения названной внешнеэкономической

операции.

Первые попытки учета масштабов и оценки

последствий международных экономических операций относятся к концу XIV века. К

началу XX в. наиболее полное развитие получили методы составления платежного

баланса в США и Англии. Первая официальная публикация платежного баланса была

подготовлена в 1923 г. по показателям 1922 г.

По характеру операций публикуемые платежные

балансы включают два основных раздела:

. «Платежный баланс по текущим операциям»:

а) платежи и поступления по внешнеторговым

операциям, или торговый баланс;

б) баланс услуг (международные перевозки, фрахт,

страхование и пр.) и некоммерческих операций (расчеты по патентам технической

помощи), доходы и платежи по инвестициям;- «Баланс движения капиталов

(краткосрочные и долгосрочные операции) и кредитов».

За балансом движения капиталов и кредитов

следует статья «Ошибки и пропуски», которая показывает неучтенное движение

краткосрочного капитала. Изменение валютных резервов отражает международные

валютные операции центральных банков, связанные с выравниванием платежного

баланса и поддержанием курса национальной валюты.

Схема платежного баланса была создана в 1947 г.,

ее опубликовали как документ ООН, послуживший базой для разработки МВФ формы и

принципов составление платежного баланса. МВФ, издавая «Руководство по

платежному балансу», продолжал разработку унификации его схемы, которая в общих

чертах повторяет систему построения статей платежных балансов ведущих развитых

стран с некоторыми изменениями. Эти изменения делают схему более универсальной,

что позволяет сравнивать балансы развитых и развивающихся стран.

Классификация статей платежного баланса по

методике МВФ:

А. Текущие операции[I]

товары;

Услуги

Доходы от инвестиций

Прочие услуги и доходы

Частные односторонние переводы

Государственные односторонние переводы

Итого А: баланс текущих операций

В. Прямые инвестиции и прочий долгосрочный

капитал

Прямые инвестиции

Портфельные инвестиции

Прочий долгосрочный капитал

Итого: А+В (соответствует концепции базисного

баланса в США, действующей до 1958 г.)

С. Прочий краткосрочный капитал. Ошибки и

пропуски

Итого: А+В+С+D (соответствует концепции

ликвидности в США, введенной с 1958 г.)

Е. Балансирующие статьи

Переоценка золотовалютных резервов,

распределение и использование СДР

Движение золотовалютного резерва

Чрезвычайные источники покрытия сальдо

Обязательства, образующие валютные резервы

иностранных официальных органов

Итого: А+В+С+D+E (соответствует концепции

официальных расчетов в США с 1965 г.). Итоговое изменение резервов: золото;

СДР; резервная позиция в МВФ

Прочие требования

Кредиты МВФ

Платежный баланс является одним из объектов

государственного регулирования. Восстановление равновесия международных

расчетов требует целенаправленных государственных мероприятий. Уравновешивание баланса

международных расчетов входит в число главных целей экономической политики

государства наряду с обеспечением темпов экономического роста, борьбой с

инфляцией и безработицей. Далее рассмотрим методы регулирования платежного

баланса в РФ.

1.2 Методы регулирования платежного

баланса в РФ

Государственное регулирование платежного баланса

- это совокупность экономических, в том числе валютных, финансовых,

денежно-кредитных, мер, направленных на формирование основных статей платежного

баланса. Существуют различные методы регулирования платежного баланса,

используемые в целях стимулирования, либо ограничения внешнеэкономических

операций в зависимости от валютно-экономического положения и состояния

международных расчетов страны.

Странами с дефицитом платежного баланса обычно

применяются следующие меры в целях стимулирования экспорта, сдерживания импорта

товаров, привлечения иностранных капиталов, ограничения вывоза капитала:

) дефляционная политика;

) девальвация;

) валютные ограничения;

) финансовая и денежно-кредитная политика;

) специальные меры воздействия на платежный

баланс в ходе формирования его основных статей: торгового баланса, «невидимы»

операций (ограничение нормы вывоза валюты туристами данной страны,

регулирование миграции рабочей силы), движения капиталов.

При активном платежном балансе регулирование

направлено на устранение чрезмерно активного сальдо. Активное сальдо

используется для погашения внешней задолженности страны, предоставления

кредитов иностранным государствам, увеличения золотовалютных запасов.

Новым явлением с середины 70-х годов стали

попытки выработки принципов коллективного регулирования баланса международных

расчетов, в частности, на регулярных встречах на высшем уровне стран большой

«восьмерки».

К межгосударственным средствам регулирования

платежных балансов относятся:

) согласование условий экспортных кредитов;

) двусторонние правительственные кредиты,

краткосрочные взаимные кредиты ЦБ в национальных валютах по соглашениям «своп»:

) кредиты международных валютно-кредитных и финансовых

организаций, прежде всего МВФ.

Таким образом, регулирование платежного баланса

значительно усложнилось, а его инструментарий расширился. Оно приобрело

систематический характер в сочетании с другими формами экономической политики.

В рамках Бреттон-вудской системы был

предусмотрен принцип симметричного регулирования платежного баланса странами,

как с активным, так и с пассивным сальдо, но в разных направлениях, путем

воздействия на внутренний спрос, движение капиталов и кредитов, а также курс

национальной валюты.

Ямайская валютная реформа намечает принципы

межгосударственного регулирования платежного баланса. Они включают: критерии

несбалансированности платежного баланса и методы его выравнивания,

регулирование платежного баланса, санкции против нарушений международного

соглашения.

Методы регулирования платежных балансов

развивающихся стран. Развивающиеся страны применяют разнообразные методы

регулирования платежного баланса, в основном позаимствованные у развитых

государств, направленные на стимулирование экспорта, сдерживание импорта

товаров, привлечение иностранных капиталов, ограничение вывоза капиталов: 1)

дефляционная политика; 2) девальвация национальной валюты: для обеспечения ее

эффективности развивающиеся страны периодически вводят дифференцированные

налоги и субсидии на экспорт и импорт, множественность валютного курса, иногда

в форме двойного валютного рынка; 3) валютные ограничения; 4) финансовая и

денежно-кредитная политика (используются бюджетные субсидии экспортерам,

протекционистское повышение налога на импорт, денежно-кредитная политика); 5)

специальные меры воздействия государства на платежный баланс в ходе

формирования его основных статей. Важным объектом регулирования является

торговый баланс по линии преодоления монокультурности экспорта и его

диверсификации. Регулирование направлено на качественные сдвиги в структуре

внешней торговли страны, на ограничение импорта товаров, не являющихся

предметом первой необходимости.

В целях регулирования платежей и поступлений по

«невидимым» операциям развивающиеся страны принимают следующие меры:

• привлечение иностранных туристов путем

создания туристической инфраструктуры;

• регулирование миграции рабочей силы;

• уменьшение расходов по статьям «Транспорт»,

«Страхование» и др.

Развивающиеся страны стремятся создать

собственный флот. Некоторые из них (Панама, Кипр, Гондурас, Индия, Либерия и

др.) уже имеют крупный флот, хотя значительную его часть составляют суда под

подставными флагами. С середины 70-х годов значительные усилия, направленные на

создание собственного наливного флота, предпринимают страны-экспортеры нефти,

видя в этом способ вырвать из рук международных нефтяных монополий важное звено

на пути транспортировки нефти к потребителю.

Молодые государства, имеющие выход к морю (Шри

Ланка, Индия, Сингапур, Йемен и др.), получают значительные доходы от

обслуживания иностранных судов в своих портах. Кроме того, предпринимаются меры

для увеличения валютных поступлений от других транспортных услуг, например от

эксплуатации нефтепроводов, пролегающих по территории Сирии, Ирака, Ливана,

Ирана и других стран. В более тяжелом положении оказываются страны, не имеющие

выхода к морю (Непал, Чад, Эквадор, ЦАР и др.), которым приходится затрачивать

к тому же значительные суммы на перевозки по территориям соседних государств.

С 1965 г. действует трехстороннее соглашение

между Турцией, Ираном и Пакистаном о создании четырех пулов перестрахования

рисков от несчастных случаев, с 1960 г. - Азиатский синдикат по морскому

страхованию и т.д. Арабские страны создали Страховую федерацию арабских стран,

которая особое внимание уделяет страхованию операций, связанных с разведкой,

добычей и транспортировкой нефти.

Регулирование движения капиталов обычно

направлено на приток иностранных капиталов, сдерживание их отлива и перевода

прибылей.

Межгосударственное регулирование платежных

балансов развивающихся стран осуществляется через МВФ, который разрабатывает

программы стабилизации в виде макроэкономических агрегатов, количественных

ориентиров с поквартальной разбивкой. Стандартизация этих мероприятий Фонда, не

учитывающая национальные особенности, усиливает их слабую избирательность.

Применение рекомендуемых Фондом традиционных дефляционных мер сжатия спроса

подрывает возможности экономического роста. Жесткие программы стабилизации

экономики, в том числе платежного баланса, вынуждают развивающиеся страны

жертвовать капиталовложениями, что сдерживает экономический рост. В условиях

огромной внешней задолженности освободившихся стран государства-кредиторы

(Парижский клуб) соглашаются на урегулирование долга лишь при условии принятия

страной-заемщиком стабилизационной программы Фонда.

С конца 70-х годов в концепциях

межгосударственного регулирования платежного баланса, основанных на признании

структурного характера его дефицита, удлинился период стабилизации экономики и

изменилось его содержание. Фонд с начала 90-х годов стал выступать в роли

координатора по оказанию экстренной финансовой помощи странам, оказавшимся в

особо тяжелом экономическом положении. В «пакеты» предоставлявшихся ресурсов

входят не только средства МВФ, но и правительств ряда развитых государств

(прежде всего США, Японии и ФРГ) и крупных частных банков. Так в 1995 г. для

спасения экономики Мексики МВФ организовал предоставление этой стране

финансовых ресурсов в объеме 48,0 млрд. долл. В 1997 г. аналогично 17,2 млрд.

долл. было выделено Таиланду, 40,0 млрд. долл. - Индонезии и 58,0 млрд. долл. -

Республике Корее.

Платежный баланс имеет прямую и обратную связь с

воспроизводством. С одной стороны, он складывается под влиянием процессов,

происходящих в воспроизводстве, а с другой - воздействует на него, так как

влияет на курс валют, золотовалютные резервы, валютное положение, внешнюю

задолженность, направление экономической, в том числе валютной и внешней

кредитной политики, состояние мировой валютной системы. Анализ состояния

платежного баланса России дает представление об участии страны в мировом

хозяйстве, масштабах, структуре и характере ее внешнеэкономических связей.

2. АНАЛИЗ СОСТОЯНИЯ ПЛАТЕЖНОГО

БАЛАНСА РФ

.1 Анализ динамики платежного

баланса России за последние годы

В 2010 году улучшились внешние условия для

российской экономики.

В январе-сентябре 2010г. внешнеторговый оборот

России составил, по данным Банка России, 459,3 млрд.долларов США (135,4% к

январю-сентябрю 2009г.), в том числе экспорт - 287,0 млрд.долларов (138,1%),

импорт - 172,2 млрд.долларов (131,0%).

Счет (баланс) текущих операций является одним из

важнейших составляющих платежного баланса, рассмотрим структуру товаров и

услуг, которые Россия экспортирует и импортирует Рассмотрим (см. рис. 2.1).

Рисунок 2.1 - Динамика экспорта и импорта

Таблица 2.1 - Экспорт важнейших товаров

По данным таблицы видно, что экспорт товаров в

2009г. составил 283062 мл. долл., что больше уровня сопоставимых периодов 2008

годов на 12%, 16,1% и 45,4% соответственно. Практически по всем показателям

Россия стала намного меньше экспортировать, поскольку цены на ресурсы очень

упали. Экспорт упал на 30.5% И ситуация будет меняться. В условиях сжатия

мирового спроса продукция добывающих отраслей значительно подешевела к концу

2009 года, поэтому мы видим изменения в 30%. Выручка от экспорта продолжит

увеличиваться, и при текущем темпе роста других показателей в отрицательную

зону торговый баланс уйдет в 2010 году; а счет текущих операций - в 2009 году.

Следовательно, 2009-2010 годы стали периодом, когда ситуация с платежным

балансом резко ухудшаться, поскольку Россия была как и все страны в мировом кризисе.

Вариантов два: либо будет расходование общих валютных резервов страны, либо за

счет притока инвестиций произойдет общее ухудшение структуры счета текущих

операций.

Импорт товаров возрос в 2 раза с 56,9 млрд.

долл. До 137.7 в январе-сентябре 2009. Динамика импорта в значительной мере

определялась наращиванием ввоза машин, оборудования и транспортных средств.

Очень важный момент в рассуждениях - величина

ЗВР. Как уже говорилось, очень многое зависит от политики ЦБ РФ в области курса

национальной валюты. Отчетливо видно, что в период до 2010 года необходимость в

снижении ЗВР полностью отсутствует. В худшем варианте она появляется в 2010

году. С учетом стабилизационного фонда данная потребность может перешагнуть в

2011 год. Нельзя исключать, что могут возникнуть обстоятельства, которые

спровоцируют резкий отток капитала с одной стороны и изменение валютной

политики ЦБ РФ (в качестве профилактики) с другой стороны. Таким образом, можно

получить момент плавного разворота курса национальной валюты. Первым существенным

сигналом будет ситуация отказа ЦБ РФ от практики дальнейшего укрепления рубля.

Если в данный период будет наблюдаться ухудшение счета текущих операций, то это

и будет моментом изменения общей динамики курса рубля.

Проведенный анализ четко указывает на

формирование негативных факторов, влияющих на валютный курс рубля. Вне

зависимости от стоимости сырья на мировых биржах наступит момент, при котором

общий баланс по притоку валюты в страну будет отрицательным, что приведет к

снижению валютных накоплений. Периодом резкого возрастания валютных рисков

можно считать тот, при котором счет текущих операций войдет в отрицательную

зону. Как уже было сказано, в дальнейшем ситуация будет полностью зависеть от

политики ЦБ РФ. В любом случае об укреплении рубля можно будет забыть на

достаточно долгий период. Все будет зависеть от поведения портфельных

инвесторов. Если они примут решение о выводе части средств из российской

экономики, то существенного падения стоимости рубля не избежать.

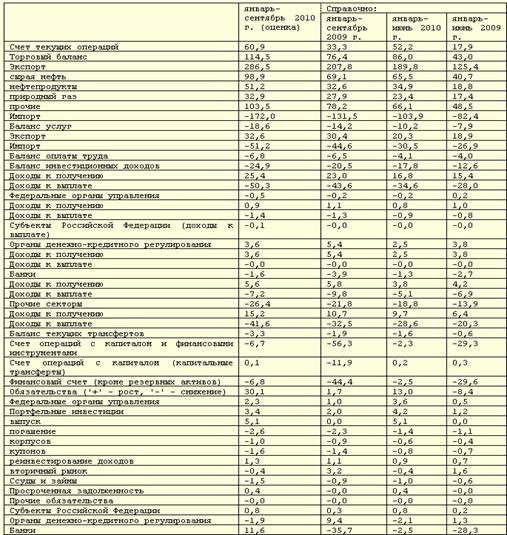

Оценка платежного баланса Российской Федерации

за январь-сентябрь 2010 года (млрд. долл. США).

В августе 2010 г. по сравнению с августом 2009

г. в географической структуре экспорта восходящая динамика торговли с дальним

зарубежьем превзошла динамику торговли со странами СНГ, что отражает ускорение

стоимостного роста топливно-энергетического экспорта, составляющего более

значительную долю российского экспорта в страны, не входящие в СНГ.

Можно отметить, что текущий баланс после

мирового кризиса начинает восстанавливаться. Практически все показатели ПБ

увеличились по сравнению с предыдущим годом. Тем не менее, мировой кризис очень

повлиял на состояние экономики в России. Экспорт из страны увеличился на 25%.

Таблица 2.2 - Снижение мировых цен

2.2 Прогноз платежного баланса

Международные финансовые институты и

экономические организации прогнозируют продолжение в 2012-2013 годах роста

мировой экономики темпами, близкими к ожидаемым в 2010 году показателям (не

менее 4%). Восстановление внешнего спроса будет поддерживать положительную

динамику отечественного производства и экспорта товаров. Однако не исключаются

более пессимистичные сценарии выхода мировой экономики из рецессии и развития

международной торговли.

В экономике европейских стран - торговых партнеров

России, входящих в зону евро, сохранение в прогнозный период отрицательных

разрывов выпуска будет способствовать сдерживанию развития инфляционных

процессов. Это ограничит риск ускорения роста цен в стране. В 2012 году не

предполагается существенного изменения среднегодового уровня процентных ставок

на денежных рынках по инструментам, номинированным в евро и долларах США.

Ожидается, что в среднесрочный период соотношение между процентными ставками в

России и зарубежных странах будет служить созданию условий для притока капитала

в российскую экономику. Тем не менее, сохраняется риск оттока капитала.

Одним из основных факторов, влияющих на развитие

российской экономики, является цена на нефть. В этой связи Банк России

рассмотрел три варианта условий проведения денежно-кредитной политики в

2012-2013 годах, один из которых соответствует прогнозу Правительства

Российской Федерации.

В рамках первого варианта Банк России

предполагает снижение в 2012 году среднегодовой цены на российскую нефть на

мировом рынке до 60 долларов США за баррель.

В этом случае в 2012 году темп прироста реальных

располагаемых денежных доходов населения может замедлиться до 2,5%, инвестиции

в основной капитал могут возрасти на 2,9%. Прирост ВВП ожидается на уровне

3,6%.

Рисунок 2.2 - Цены на нефть

В качестве второго варианта рассматривается

прогноз Правительства Российской Федерации, положенный в основу проекта

федерального бюджета. Предполагается, что в 2012 году цена на российскую нефть

может составить 75 долларов США за баррель.

Предполагается также, что меры по стимулированию

экономического роста и модернизации, рост банковского кредитования будут

способствовать восстановительным процессам в экономике. Согласно этому варианту

в 2011 году прогнозируется увеличение реальных располагаемых денежных доходов

населения на 3,6%. Прирост инвестиций в основной капитал ожидается на уровне

10,0%. В этих условиях объем ВВП может возрасти на 4,2%.

В рамках третьего варианта Банк России

предусматривает повышение в 2011 году цены на нефть сорта «Юралс» до 90

долларов США за баррель.

В условиях увеличения доходов от экспорта

российских товаров ожидается повышение инвестиционной активности. В 2012 году

прирост инвестиций в основной капитал может составить 11,0%, прирост реальных

располагаемых денежных доходов населения - 4,8%. Объем ВВП в этом случае может

увеличиться на 4,8%.

В 2013-2014 годах увеличение ВВП в зависимости

от варианта прогноза ожидается в диапазоне 3,7-5,0%.

В первом варианте прогноза в 2012 году ожидается

резкое падение положительного сальдо счета текущих операций платежного баланса

(до 4,7 млрд. долларов США) и существенное сокращение сальдо баланса товаров и

услуг (до 49,7 млрд. долларов США). Условия второго варианта предполагают менее

масштабное снижение профицита счета текущих операций - до 35,7 млрд. долларов

США и баланса товаров и услуг - до 86,4 млрд. долларов США. При более

благоприятной ценовой конъюнктуре топливно-энергетического рынка в третьем

варианте на фоне роста положительного сальдо баланса товаров и услуг до 121,0

млрд. долларов США профицит счета текущих операций составит 67,3 млрд. долларов

США.

Дефицит баланса доходов и текущих трансфертов в

разных вариантах прогнозируется в диапазоне 45,0-53,7 млрд. долларов США.

Сальдо счета операций с капиталом и финансовыми

инструментами в 2012 году в условиях первого варианта предполагается

отрицательным в сумме 13,0 млрд. долларов США. В рамках второго и третьего

вариантов опережающий рост внешних обязательств российской экономики по сравнению

с соответствующими активами обусловит его положительное сальдо в размере 12,0 и

22,0 млрд. долларов США соответственно. Во всех вариантах прогноза

предполагаются государственные внешние заимствования, при которых положительное

сальдо операций сектора государственного управления и органов

денежно-кредитного регулирования составит 2,0 млрд. долларов США.

Результирующая движения частного капитала по вариантам различается: в первом

варианте чистый отток капитала оценивается в 15,0 млрд. долларов США, во втором

и третьем вариантах нетто-приток может составить 10,0-20,0 млрд. долларов США.

В первом варианте профицит текущего счета будет

недостаточным для компенсации дефицита финансового счета, что обусловит

сокращение резервных активов на 8,3 млрд. долларов США. Во втором и третьем

вариантах положительное сальдо по текущим операциям будет дополнено притоком

ресурсов по финансовому счету, что обеспечит рост валютных резервов (на 47,7 и

89,3 млрд. долларов США соответственно).

Прогноз платежного баланса на 2012-2013 годы

также охватывает широкий спектр среднегодовых цен на нефть сорта «Юралс» - в

пределах 60-95 долларов США за баррель (см. таблицу 1).

В первом варианте ухудшение условий торговли

приведет к резкому уменьшению профицита баланса товаров и услуг - до 19,7 млрд.

долларов США в 2012 году - и его дефициту в сумме 5,7 млрд. долларов США в 2013

году. Дополнительное воздействие отрицательного баланса доходов и текущих

трансфертов обусловит формирование дефицита счета текущих операций (26,0 млрд.

долларов США в 2012 году и 53,0 млрд. долларов США в 2013 году). В условиях

второго варианта положительное сальдо счета текущих операций в 2012 году

уменьшится до 17,7 млрд. долларов США, а в 2013 году сложится отрицательным

(21,3 млрд. долларов США). Третий вариант прогноза предполагает сохранение

профицита счета текущих операций в 2012 году на уровне 46,8 млрд. долларов США,

и почти равновесное его состояние в 2013 году (0,8 млрд. долларов США).

Сальдо счета операций с капиталом и финансовыми

инструментами в результате более активного привлечения иностранного капитала

корпорациями и банками в 2012 - 2013 годах сложится положительным по всем

вариантам. Его значение будет изменяться от минимального (2,0-7,0 млрд.

долларов США) в первом варианте до максимального (27,0-32,0 млрд. долларов США)

в третьем.

Баланс (от франц. - весы) - это установление

равновесия или количественное выражение отношений между сторонами какой-либо

деятельности, которые должны уравновешивать друг друга.

Все имеющие взаимоотношения страны с другими

странами мирового хозяйства отражаются в различных балансах международных

расчетов. Такие балансы являются устоявшимися формами статистической отчетности

об экономическом развитии государства и его финансовом положении.

С бухгалтерской точки зрения платежный баланс

всегда находится в равновесии. Но по его основным разделам либо имеет место

активное сальдо, если поступления превышают платежи, либо пассивные - если

платежи превышают поступления. Поэтому методы составления платежного баланса и

измерения сальдо играют большую роль в правильном анализе показателей,

характеризующих внешнеэкономические операции страны.

Таблица 2.3 - Прогноз платежного баланса

Российской Федерации на 2012-2014 годы (млрд. долларов США)

|

2011

(оценка)

|

2012

|

2013

|

2014

|

|

76

долл. США за баррель

|

I

вар. (60долл. США за баррель)

|

IIвар.

(75долл. США за баррель)

|

IIIвар

(90долл. США за баррель)

|

Iвар.

(60долл. США за баррель)

|

IIвар.

(78долл. США за баррель)

|

IIIвар.

(95долл. США за баррель)

|

Iвар.

(60долл. США за баррель)

|

IIвар.

(79долл. США за баррель)

|

IIIвар.

(95долл. США за баррель)

|

|

Счет

текущих операций

|

70,5

|

4,7

|

35,7

|

67,3

|

-26,0

|

17,7

|

46,8

|

-53,0

|

-21,3

|

0,8

|

|

Баланс

товаров и услуг

|

118,3

|

49,7

|

86,4

|

121,0

|

19,7

|

69,0

|

101,2

|

-5,7

|

31,9

|

57,2

|

|

Экспорт

товаров и услуг

|

4390

|

388,3

|

448,5

|

495,8

|

389,6

|

471,1

|

535,9

|

395,8

|

489,6

|

561,1

|

|

Импорт

товаров и услуг

|

-320,6

|

-3386

|

-362,1

|

-374,8

|

-369,9

|

-402,2

|

-434,7

|

-401,4

|

-457,7

|

-503,9

|

|

Баланс

доходов и текущих трансфертов

|

-47,8

|

-45,0

|

-50,6

|

-53,7

|

-45,7

|

-51,3

|

-54,4

|

-53,2

|

-56,4

|

|

Счет

операций с капиталом и финансовыми инструментами

|

-20,5

|

-13,0

|

12,0

|

22,0

|

2,0

|

17,0

|

27,0

|

7,0

|

22,0

|

32,0

|

|

Финансовый

счет (кроме резервных активов)

|

-20,6

|

-13,0

|

12,0

|

22,0

|

2,0

|

17,0

|

27,0

|

7,0

|

22,0

|

32,0

|

|

Сектор

государственного управления и органы денежно- кредитного регулирования

|

1,4

|

2,0

|

2,0

|

2,0

|

20

|

20

|

2,0

|

2,

0

|

2,0

|

2,0

|

|

Частный

сектор (включая чистые ошибки и пропуски)

|

22,0

|

-150

|

100

|

200

|

0,0

|

150

|

250

|

5,0

|

20,0

|

300

|

|

Изменение

валютных резервов («+» - снижение, «-» - рост)

|

-50,0

|

8,3

|

-47,7

|

-89,3

|

24,1

|

-34,6

|

-73,8

|

46,0

|

-0,7

|

-32,8

|

Сбалансированность бюджета является одним из

основных принципов составления бюджета и построения бюджетной системы любого

государства. Сбалансированность бюджета, составленного путем достижения

равенства доходов и расходов, обеспечивается автоматически. Далее рассмотрим

проблемы платежного баланса в Российской Федерации.

3. ПРОБЛЕМЫ ПЛАТЕЖНОГО БАЛАНСА В РФ

И ПУТИ ИХ ПРЕОДОЛЕНИЯ

.1 Проблемы достижения

сбалансированности в экономике

платежный баланс экономика кризис

Сбалансированность бюджета, составленного с

превышением расходов над доходами (т.е. с дефицитом), достигается путем

изыскания источников финансирования дефицита. В этом случае сбалансированность

бюджета предполагает равенство планируемых расходов объему доходов и

поступлений из источников финансирования дефицита бюджета. Тогда происходит

завышение налоговой нагрузки на субъекты хозяйствования, что приводит к изъятию

из их оборота денежных средств и снижению эффективности функционирования

экономики в целом.

Подходы правительств различных государств к

выбору методов сбалансированности бюджетов различались на разных этапах

исторического развития.

Правительства государств с развивающейся и

переходной экономикой, где перспективы роста не могут быть точно

спрогнозированы и определяются многочисленными (зачастую случайными) факторами,

стремятся к составлению бюджета, основанного на равенстве доходов и расходов,

но в действительности получают бюджетный дефицит.

Некоторые из них (например, правительства стран,

экономика которых ориентирована на экспорт энергоресурсов) вынужденно проводят

политику профицитного бюджета и формирования на этой основе стабилизационных

(резервных) фондов.

Однако необходимо отметить, что достижение равенства

доходов и расходов бюджета является довольно редким случаем в практике

составления бюджетов. Его можно добиться только на пути сдерживания роста

государственных расходов и установления в стране уровня налогообложения,

достаточного для получения бюджетных доходов в целях покрытия всех необходимых

и разумных общественных потребностей.

Профицитный бюджет, как это было отмечено ранее,

не способствует эффективному функционированию экономики. В большинстве стран

мира бюджеты составляются с превышением расходов над доходами, и нередко

дефициты принимают размеры, угрожающие социально-экономическому развитию

государств.

Достижение сбалансированности бюджета в условиях

его дефицитности имеет ряд проблем. Если дефицит имеет краткосрочный характер,

то правительству достаточно проведения мер по ограничению роста бюджетных

расходов или сокращению налоговых поступлений. Если дефицит имеет долгосрочный

характер, то правительство не может обойтись только бюджетно-налоговыми мерами:

необходимы проведение реструктуризации экономики, внедрение новых технологий,

модернизация производства, финансовое оздоровление предприятий, принятие иных

мер общеэкономического характера по устранению причин, определяющих наличие

хронического дефицита. Всякий бюджетный дефицит нуждается в изыскании

источников его финансирования.

Основными способами привлечения средств для

покрытия разрыва между расходами и доходами бюджета являются проведение

государственных заимствований, продажа государственных запасов, имущества и

земельных участков, кредитно-денежная эмиссия (монетизация).

Кредитно-денежная эмиссия представляет собой

инфляционный способ покрытия бюджетного дефицита, поскольку непосредственно

ведет к увеличению количества денег в обращении. Это обстоятельство делает

использование монетизации довольно редким явлением в практике финансирования

дефицитов: применяется в годы военного противостояния, коренной ломки

социально-экономического уклада жизни общества, в условиях глубокого кризиса

государственных финансов и т.п.

Таким образом, под сбалансированностью бюджета следует

понимать состояние бюджета, при котором объем предусмотренных расходов

соответствует либо объему доходов (при равенстве доходов и расходов), либо

совокупному объему доходов и поступлений из источников финансирования дефицита

бюджета (при бюджетном дефиците). Сбалансированность бюджета достигается как

при составлении, так и исполнении бюджетов.

К методам сбалансированности бюджета, широко

используемым в практике бюджетного планирования, относятся:

)лимитирование бюджетных расходов с учетом

экономических возможностей общества и объема централизуемых доходов;

)совершенствование механизма распределения

доходов между бюджетами разных уровней, адекватного распределению расходных

полномочий между ними;

выявление и мобилизация резервов роста бюджетных

доходов;

построение эффективной системы бюджетного

регулирования и оказания финансовой помощи в сфере межбюджетных отношений;

планирование направлений бюджетных расходов,

положительно воздействующих на рост доходов и одновременно обеспечивающих

решение стоящих перед обществом социально-экономических задач при минимальных

затратах и с максим, эффектом;

сокращение масштабов государственного сектора

экономики на основе разумной приватизации государственной собственности;

жесткая экономия расходов путем исключения из их

состава лишних затрат, не обусловленная крайней необходимостью;

использование наиболее эффективных форм

бюджетных заимствований, способных обеспечить реальные поступления денежных

средств с финансовых рынков.

При формировании бюджета он должен быть

сбалансирован не только в сумме годовых назначений по доходам, расходам и

источникам финансирования дефицита, но и при их поквартальном распределении. В

этом случае органы, составляющие бюджет, используют оборотную кассовую

наличность, свободные остатки бюджетных средств, образовавшиеся на начало

текущего финансового года.

В ходе исполнения бюджета сбалансированность

достигается с помощью:

. Введения процедуры санкционирования бюджетных

расходов.

- строгого соблюдения установленных лимитов

бюджетных обязательств, ориентированных на реально поступающие доходы;

определения оптимальных сроков осуществления

расходов;

использования механизма сокращения и блокировки

расходов бюджета;

совершенствования системы бюджетного

финансирования на основе постепенного прекращения дотирования предприятий и

введения полной имущественной ответственности экономических субъектов за

выполнение взятых обязательств перед государством и партнерами;

мобилизации дополнительных резервов роста

бюджетных, доходов;

последовательного проведения финансового

контроля за целевым, экономным и эффективным расходованием бюджетных средств;

оказания финансовой помощи, в разных ее формах

другими бюджетами;

использования бюджетных резервов и т.д.

Состояние платежных систем развитых стран Запада

на современном этапе характеризуется высоким уровнем технической и

технологической оснащенности. Благодаря этому данные платежные системы

соответствуют высшим стандартам скорости и надежности осуществления расчетов.

Использование наработанного опыта в российской банковской практике позволит

совершенствовать отечественную систему безналичных расчетов и вывести ее на

качественно новый уровень. Далее рассмотрим пути преодоления платежного

баланса.

3.2 Пути преодоления платежного

кризиса

Некоторые последствия финансового кризиса

налицо, а с некоторыми России еще только предстоит столкнуться.

Сегодня помимо упадка фондового рынка мы имеем

снижение курса рубля по отношению к главным мировым валютам - доллару и евро. В

целом, ожидается общее снижение доходов населения на фоне роста цен на товары и

услуги.

Влияние финансового кризиса в России на себе

ощутили практически все предприятия, особенно работающие на экспорт. Даже самые

крупные компании сворачивают многие инвестиционные программы, всеми возможными

путями сокращают расходную часть своего бюджета, что, в свою очередь, влечет за

собой массовое увольнение и сокращение рабочих мест.

Что касается банковской системы, то здесь можно

отметить ужесточение требований банков к потенциальным заемщикам, повышение

ставок по вновь выдаваемым кредитам, свертывание многих ипотечных и

потребительских программ (например, беззалоговых и беспроцентных кредитов).

Государство сегодня всеми силами поддерживает сферу банковских услуг, понимая

ее большую значимость для страны, но все же некоторым мелким региональным

банкам не удастся избежать краха. Основные силы Правительства направлены на

поддержание наиболее крупных и значимых кредитных организаций. Поэтому больным

вопросом у россиян сегодня является сохранность их сбережений. На этот счет

особых причин для беспокойства быть не должно, так как если банк входит в

систему страхования вкладов, то все сбережения в сумме до 700 тыс. руб.

гарантировано будут сохранены.

Цены на землю и недвижимость также уже

претерпели изменение в сторону уменьшения. Но финансовый кризис в России сыграл

здесь скорее положительную роль, избавив рынок недвижимости от искусственного

завышения стоимости объектов и ее беспрерывного роста.

В целом, кроме негативных последствий любой

кризис имеет и определенные положительные моменты. На промышленном рынке

происходит так называемый «естественный отбор». На плаву остаются только

наиболее жизнеспособные предприятия, проводящие эффективную политику управления

ресурсами. Неконкурентоспособные же компании уходят с рынка. Но в борьбе

предприятий за выживание, в условиях жесткой конкуренции может также произойти

и снижение цен на некоторые товары и услуги, что, безусловно, тоже является

положительным моментом. Пример тому - бензин, земля, недвижимость. Кризис

приводит рынки к естественному ценообразованию. Помимо этого происходит общее

оздоровление экономики и выход на первый план отечественных производителей.

Рассмотрим несколько вариантов выходов из

финансового кризиса.

В данное время финансовый кризис в мире

становится с каждым днем все менее прогнозируемым и предсказуемым. Для

корпораций, холдингов, компаний и, вообще, для бизнеса в целом, можно выделить

некоторые шаги, которые помогут минимизировать потери во время финансового

кризиса и остаться на плаву:

снижение или прекращение роста заработной платы

во время финансового кризиса;

Такая возможность появилась в связи с

пополнением рынка труда профессиональными кадрами в различных секторах бизнеса.

Рынок труда, до того как наступил финансовый кризис, был подвержен кадровому

голоду - приходилось выплачивать кадрам сильно завышенные оклады даже не очень

профессиональным специалистам. Сейчас же, во время финансового кризиса,

появилась возможность принимать на работу более квалифицированные и

универсальные кадры, которые готовы работать в рамках ограниченной

работодателем заработной платы.

Сокращение программ инвестиций в период

финансового кризиса. В случае невозможности сокращения инвестиционной

программы, целесообразно было бы привлечь дополнительные финансовые средства.

Причем, чем выше будет прогнозируемая рентабельность этого бизнеса после

финансового кризиса, тем проще будет найти инвестора. Данный шаг гораздо

эффективней, чем привлечение инвестиций во время финансового кризиса в

негативные сектора экономики с неясной пост кризисной перспективой.

Конкурентоспособность бизнеса напрямую зависит

от методов, используемых для достижения поставленной цели. Преимущество перед

конкурентами в условиях финансового кризиса состоит в оперативном реагировании

на любые аспекты в процессе ежесекундно меняющихся «правил игры» на рынке, в

отслеживании ситуации, анализе и прогнозировании результатов, совершенствовании

системы управления вашим бизнесом и т.д.

Сохранение спокойствия, среди клиентов, в период

финансового кризиса. В особенности это актуально для банков или акционеров

компании. Под влиянием паники, во время финансового кризиса, акции продаются по

самым низким ценам. Из-за панических настроений в СМИ, соответственно, и в

обществе, в условиях финансового кризиса имеет место массовый отток вкладов.

Также ошибки, такие как привлечение невыгодных инвестиции, оформление кредитов

или принятие ошибочных сиюминутных решений, под влиянием эмоций и паники в

связи с финансовым кризисом, без анализа дальнейших действий.

Рассмотрим реальные меры предпринимаемые

российским правительством по выходу из кризиса:

. Усиление социальной защиты населения и

сохранение обязательств по выплате пенсий и здравоохранению.

Особое внимание - безработице.

Профпереподготовку пройдут 173 тысячи россиян. Для еще 1 миллиона создадут

временные рабочие места.

«Промышленный и технологичный потенциал страны

должен быть сохранен». Поддержка предприятий, налоговые льготы, субсидирование

сельского хозяйства.

покупать российское. «Основой восстановления

экономики должен стать внутренний спрос на отечественные товары». По сути,

возвращается лозунг «Покупай российское!». Чтобы стимулировать спрос на

отечественные товары, государство взяло на себя часть кредитов на покупки

граждан.

строить, но за меньшие деньги.

Финансовый кризис не пощадил ни одну из отраслей

российской экономики, но, пожалуй, сильнее всего ударил по строительству. Осень

2011 года, когда резко сократился спрос на жилую и коммерческую недвижимость, а

банки фактически прекратили выдачу кредитов девелоперам, стала шоковой для всей

отечественной строительной индустрии.

Надо сказать, шок не прошел до сих пор. Банки

относятся к строительству как с крайне рискованной отрасли и подняли ставки по

кредитам с 12-15% до 20-25% годовых.

Усугубляет положение и то, что спрос на недвижимость

продолжает снижаться. Например, с начала 2011 года спрос на офисы в Москве упал

на 45% и достиг значений 2002 года. Спрос на складские площади уменьшился не

менее чем на 30%.

В результате за первый квартал 2011 года в

среднем по стране падение строительства составило 19,3% по сравнению с

аналогичным периодом прошлого года. Но во многих регионах реальный спад

оказался гораздо серьезнее - 40-50%.

Многие эксперты в ближайшие пару лет не видят

перспективы в таких прежде высокодоходных направлениях, как возведение объектов

жилой недвижимости «бизнес- и «премиум»-классов, а также офисных зданий. Как

утверждают аналитики компании Price Waterhouse Coopers, в подобной ситуации

логично «искать альтернативы за пределами традиционных секторов».

Поэтому девелоперы и инвесторы проявляют интерес

к ранее незаслуженно обойденным вниманием сегментам - строительству

инфраструктурных, промышленных и сельскохозяйственных объектов. Сейчас эксперты

говорят о рентабельности строительства всего в 1-5%.

Одна из наилучших возможностей урезать

себестоимость проекта - это воспользоваться тем, что по всей стране значительно

упали цены на земельные участки под строительство

Серьезно упали и цены на строительные материалы.

Так, по данным Ассоциации строителей России, расценки на основные строительные

материалы (цемент, бетон, кирпич, щебень, песок) в России с начала кризиса в

октябре-ноябре 2011 года снизились в среднем на 12,4%.

По отдельным материалам (например, разным видам

кирпича) снижение достигло 30-40%.

В зависимости от конструкции здания, в структуре

затрат стоимость строительных материалов составляет 40-50%. Таким образом,

себестоимость строительства с середины 2011 года сократилась в среднем на 10%.

Уже хорошо проверенным на практике решением

является использование технологии быстровозводимых зданий на основе легких

металлоконструкций (ЛМК). Главным несущим элементом такого здания является

высокопрочный каркас из металлических профилей. Каркас имеет вертикальные

стойки и горизонтальные прогоны для крепления элементов внешней и внутренней

обшивки, для установки окон, дверей и внутренних перегородок.

Поскольку для соединения деталей вместо сварки

применяется сборка на резьбовых соединениях, монтаж не требует специальной

подготовки и сертификации рабочих. За счет этих нюансов достигается высокая

скорость сборки здания. Фактически, по сравнению с возведением зданий из

традиционных материалов, трудозатраты снижаются почти в два раза,

соответственно, вдвое ускоряется процесс строительства.

ЗАКЛЮЧЕНИЕ

Платежный баланс является сложной статистической

системой, непрерывно развивающейся и охватывающей учет все большего количества

разнообразных экономических операций. Платежный баланс представляет собой отчет

обо всех международных сделках резидентов той или иной страны с нерезидентами

за определенный период. Счет текущих операций в российском платежном балансе

обычно сводится с положительным сальдо, весьма большим даже по мировым меркам.

Оно обеспечивается как высокими мировыми ценами на важнейшие товары российского

экспорта, так и сильным отставанием размеров российского импорта от импорта

советских времен. Последнее объясняется прежде всего упадком импорта

инвестиционных товаров из-за того, что потребность в них невелика, так как

объем отечественных инвестиций в России даже в середине нынешнего десятилетия

все еще в два раза ниже, чем в конце 80-х годов.

Анализ платежного баланса производится с точки

зрения рассмотрения сальдо по различным статьям баланса или их группировкам. В

настоящее время общепринято анализировать три основных показателя сальдо

платежного баланса - торговый баланс, баланс по текущим операциям и общий

платежный баланс, хотя существуют и другие трактовки сальдо по статьям

платежного баланса. Таким образом, сальдо платежного баланса, его величина и

динамика являются важнейшим элементами платежного баланса как экономической

категории, необходимым для понимания экономических процессов в современных

условиях открытой экономики.

Рассмотрев платежный баланс за 2008-2010 годы,

следует отметить, если в течение первого полугодия 2010 года платежный баланс

оставался устойчивым главным образом благодаря сохраняющемуся активному сальдо

внешней торговли и масштабному притоку иностранного капитала, то в третьем

квартале обозначились первые признаки снижения так называемого "запаса

прочности" платежного баланса: дефицит по счету текущих операций (4 млрд.

долл. в первом квартале, 15 млн. долл. во втором и -1 млрд. долл. в третьем),

сокращение притока иностранного капитала (чистые портфельные инвестиции

сократились с 5,7 млрд. долл. в первом квартале до 1,8 млрд. долл. в третьем),

уменьшение иностранных резервов (активное сальдо по счету "резервные

активы" составило в третьем квартале 2010 года 1,6 млрд. долл.).

Платежный баланс представляет собой

статистический отчет обо всех международных сделках резидентов той или иной

страны с нерезидентами за определенный период времени. Он отражает соотношение

между объемом товаров и услуг, полученных данной страной из-за границы и

предоставленных загранице, а также изменения в финансовой позиции страны по

отношению к загранице.

В случае дефицита платежного баланса страна

может взять резервы со счета в МВФ, а при профиците - увеличить свои резервы в

МВФ. Если сальдо платежного баланса отрицательное, т.е. наблюдается дефицит,

его следует профинансировать. В этом случае центральный банк сокращает

официальные резервы, т.е. происходит интервенция (intervention - вмешательство)

центрального банка.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ

1. Курс

экономической теории / Под ред. М.Н. Чепурина, Е.А. Киселевой. - 7-е изд., доп.

и перераб. - Киров: АСА, 2011. - 875 с.

2. Международные

валютно - кредитные и финансовые отношения / Под ред. Л.Н. Красавиной. - 2 - е

изд., перераб. и доп. - М.: Финансы и статистика, 2008.

. Миклошивская

Н.А., Холопов А.В. Международная экономика. - М.: Дело и Сервис, 2011.

. Мировая

экономика / Под. Ред. И.П. Николаевой.- 2-е изд., перераб. и доп. -

М.:ЮНИТИ-ДАНА, 2010.

. Мировая

экономика: введение во внешнеэкономическую деятельность / Под ред.

А.К.Шуркалина, Н.С.Цыпиной. - М.: Логос, 2009.

. Основы

международных валютно-финансовых и кредитных отношений. - М.: ИНФРА - М, 2009.-

с.234.

7. Экономика

/ Под ред. А.С. Булатова. - 5-е изд., 2010. - 895 с.

. Аганбегян

А.Г. Об особенностях современного мирового финансового кризиса для России //

Деньги и кредит. - 2008. - №3. - С. 13-17.

. Адамбекова

А.А. Взаимодействие как основа повышения эффективности финансового рынка //

Деньги и кредит. - 2008. - №5. - С. 9-13.

. Гладковский

В.Б. Платежная система как индикатор экономических процессов // Деньги и

кредит. - 2011. - №10. - С. 56 - 58.

. Динкевич

А.И. Мировой финансово - экономический кризис (опыт структурно-функционального

анализа) // Деньги и кредит. - 2009. - №10. - С. 33-35.

. Егоров

А.В. Адаптация российского финансового сектора к кризисной ситуации на мировом

финансовом рынке // Деньги и кредит. - 2009. - №8. - С. 27 - 29.

. Захаров

А.В. Нестабильность мировых финансовых рынков: уроки и последствия для России

// Деньги и кредит. - 2008. - №6. - С.11 - 15.

. Корищенко

К.Н. К посткризисному развитию инфраструктуры и регулирования финансового рынка

// Деньги и кредит. - 2010. - №4. - С.42 - 47.

. Масленников

А.А. Мировой финансовый кризис: что дальше? // Деньги и кредит. - 2011. - №6. -

С.8 - 15.

. Обаева

А.С. Национальная платежная система: формирование и направления развития //

Деньги и кредит. - 2008. - №3 - С.45 - 48.

. Петрикова

Е.М. Взаимосвязь показателей платежного баланса и денежно-кредитной статистики

// Деньги и кредит. - 2011. - №3. - С.11 - 13.

. Улюкаев

А.В. Меры противодействия мировому финансовому кризису // Деньги и кредит. -

2008. - №10. - С.22 - 25.

. Чекмарева

Е.Н. Новые вызовы для российского финансового рынка в условиях глобализации //

Деньги и кредит. - 2008. - №9. - С.25 - 27.