Разработка бизнес-плана модернизации производства метанола ОАО 'Щекиноазот'

МИНИСТЕРСТВО

ОБРАЗОВАНИЯ И НАУКИ РФ

ГОСУДАРСТВЕННОЕ

ОБРАЗОВАТЕЛЬНОЕ УЧРЕЖДЕНИЕ

ВЫСШЕГО ПРОФЕССИОНАЛЬНОГО ОБРАЗОВАНИЯ

«ИВАНОВСКИЙ

ГОСУДАРСТВЕННЫЙ ХИМИКО-ТЕХНОЛОГИЧЕСКИЙ

УНИВЕРСИТЕТ»

Кафедра экономики и финансов

ДИПЛОМНАЯ РАБОТА

ТЕМА:

"Разработка бизнес-плана модернизации производства метанола ОАО

"Щекиноазот"

Аннотация

В данной дипломной работе рассмотрены теоретические и практические

аспекты бизнес-планирования, понятие, сущность, алгоритм разработки и структура

бизнес-плана, виды рисков и методы их определения.

Разработан бизнес-план модернизации производства метанола (на примере ОАО

«Щекиноазот»). Проведен анализ состояния отрасли, рынка метанола в России и

мире. Разработан маркетинговый, инвестиционный и операционный план.

Также в работе проведена оценка эффективности бизнес-плана и его рисков.

Дипломная работа содержит:

Страниц: 75

Рисунков: 5

Таблиц: 14

источников литературы: 30

Содержание

Введение

Глава 1. Теоретические и практические аспекты

бизнес-планирования

.1 Бизнес-план: понятие и сущность

.2 Алгоритм разработки бизнес-плана

.3 Структура бизнес-плана

.4 Показатели эффективности бизнес-плана

.5 Виды рисков и методы их определения

.6 Повышение эффективности бизнес-плана

Глава 2.Анализ внешней и внутренней среды предприятия

.1 Характеристика объекта исследования

.2 Характеристика отрасли метанола и его анализ на мировом и

внутреннем рынках

2.3 Маркетинговый план

.4 Организационный план

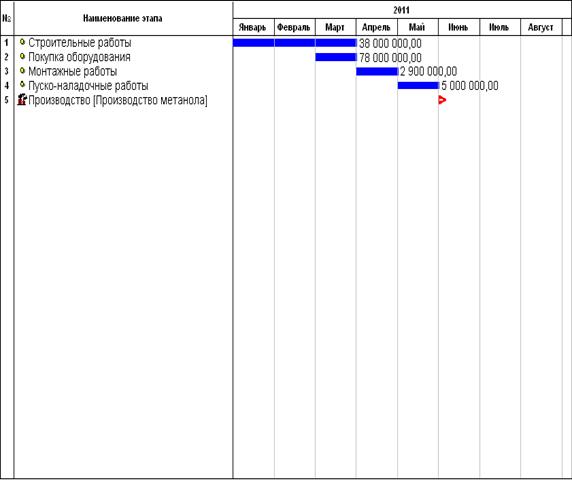

.5 Инвестиционный план

.6 Операционный план

Глава 3. Оценка эффективности бизнес-плана и его рисков

.1 Финансовый план

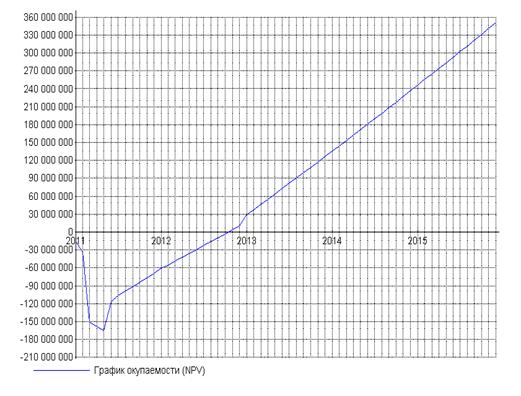

.2 Оценка эффективности инвестиций

3.3 Анализ рисков проекта

Заключение

Список используемой литературы

Введение

« ..Люди всегда хотят начать самостоятельное дело. Даже если им никогда

не удастся заработать больше, чем несколько тысяч долларов в год, все же есть

что-то привлекательное в возможности строить собственные планы и выполнять

разнообразные задачи, к каждодневному решению которых мелкий предприниматель

имеет склонность», - писал знаменитый американский экономист Пол Самуэльсон.

Но, к сожалению, одного желания мало. Каждый предприниматель, начиная

свою деятельность, должен ясно представлять потребность на перспективу в

материальных, финансовых, трудовых и интеллектуальных ресурсах, источники их

возможного получения, а также уметь четко определить эффективность

использования ресурсов в процессе работы фирмы. Все эти задачи помогает решить

бизнес-план, который является основой предпринимательской деятельности и

представляет собой всестороннее исследование различных сторон работы любой фирмы.

В нашей стране, бизнес-план пережил своеобразную эволюцию. Вначале и

практически до конца 90-х годов он рассматривался лишь как документ, при

наличии которого можно получить денежные средства из какого-либо

государственного источника или от иностранного инвестора. По словам

специалистов консалтинговых фирм «Агентство развития бизнеса», «Стратум

консалтинг» говорят, что обычно клиенты приходили к ним со словами: «Нам нужны

деньги, а не бизнес-план». Таково отношение отечественного предпринимателя к

бизнес-плану. Отношение, взращенное на почве, с одной стороны, отрицания

старого, директивного планирования, а с другой - прочной убежденности в том,

что кто-то должен дать деньги: не государство, так иностранный инвестор.

Понятно, что инвестор думает совсем наоборот: во-первых, он никому ничего не

должен, а во-вторых, он отчетливо понимает, что если предприниматель не может

сделать нормальный бизнес план, то решить поставленные в бизнес-плане задачи он

тем более он не сможет.

Сейчас же все чаще и чаще, а так и должно быть, бизнес-план считается

продуктом внутренней управленческой деятельности, который необходим для решения

многих вопросов функционирования фирмы, не связанных с привлечением внешних

инвестиций. Это вопросы открытия нового дела и определение профиля фирмы и

основных направлений ее коммерческой деятельности; перепрофилирования

существующей фирмы, а также выбора новых видов и способов осуществления

коммерческих операций.

Даже, когда бизнес несложный и все, кажется, заранее известно и

посчитано, вполне может быть, что на фирму сваливается какая-нибудь

неприятность, надо принять решение, а на основании чего его принимать? Именно

бизнес-план позволяет без проведения конкретных реальных шагов просчитать все

возможные варианты конечного результата и выбрать оптимальный. Таким образом,

бизнес-план не командует, а на базе его анализа принимаются решения, в то время

как обычна текучка, работа без плана на самом деле такого выбора лишает.

К тому же, достаточно отгораживаться от международных стандартов ведения

бизнеса, т.к. нельзя рассчитывать на сколько-нибудь долгое существование некоей

особой российской системы менеджмента, т.к. фирмам приходится иметь дело с

иностранными инвесторами, которые имеют совершенно другую методологию

организации учета, планирования и т.д. Для успешного развития дальнейших

отношений необходимо иметь «общий язык», который должен основываться на

международных стандартах.[11, с. 60]

Состав и структура бизнес-плана могут значительно варьироваться в

зависимости от назначения, требований инвестора.

Однако, зачастую для успешной реализации проекта требуется ясное

понимание как, в какой последовательности будет реализовываться проект, в какой

нормативной среде действует предприятие или будет осуществляться проект. Для

этого некоторые инвесторы требуют выделить отдельными разделами

«Организационный план», «Правовое обеспечение деятельности предприятия» и

некоторые другие.

В настоящее время появились специальные компьютерные программы для

разработки бизнес-плана. Среди них можно выделить несколько наиболее удачных: Success, разработанная компанией Pynamic Pathways, Project Expert, Альт-инвест.

Success

- это пакет интерактивного программного обеспечения, которое позволяет путем

диалога типа "вопрос - ответ" составить привлекательный и продуманный

бизнес-план.

Серия программ Project Expert for Windows (в настоящее время разработана 7 версия этой

прграммы). Данный пакет разрабатывается с 1992 г. российской компанией PRO-INVEST-CONSULTING. При этом данная программа наиболее подходит для российских условий

(позволяет учитывать инфляцию, изменение ставок налогообложения и введение

новых налогов). В последних модификациях (6 и 7 версия) дополнительно учтена

возможность моделирования бизнес-процессов с учетом случайных колебаний

различных параметров: цены и объема сбыта, стоимости комплектующих, сырья и

некоторых других.

Оценку эффективности бизнес-плана и его анализ будем проводить с помощью

программы Project Expert 7.

Цель работы - разработать бизнес план модернизации производства метанола

(на примере ОАО "Щекиноазот").

Задачи:

Рассмотреть:

· Бизнес-план: понятие и сущность

· Алгоритм разработки бизнес-плана

· Структура бизнес-плана

· Показатели эффективности бизнес-плана

· Виды рисков и методы их определения

· Повышение эффективности бизнес-плана

· Анализ состояния отрасли

· Характеристику продукции

· Анализ рынка

· Конкурентный анализ рынка

· Изучение потребителей и оценка спроса

Разработать:

o Маркетинговый план

o Организационный план и правовое обеспечение деятельности

o Инвестиционный план

o Операционный план

o Финансовый план

1.

Теоретические и практические аспекты

бизнес-планирования

.1 Бизнес-план: понятие и сущность

Бизнес-план представляет собой специальный инструмент управления, широко

применяемый практически во всех областях современной рыночной экономики

независимо от масштабов и сферы деятельности предприятия, формы собственности.

Задача бизнес-плана дать целостную, системную оценку перспектив

инвестиционного проекта. С этой точки зрения он выступает, как форма

предварительного технико-экономического обоснования крупных и средних проектов

в деловом планировании, реализация которых обеспечивает поддержание высокой

деловой активности компании. Применительно к малым предприятиям, промышленным и

бизнес-проектам он может являться документом, представляющим результаты полного

проекта.

Бизнес план используется:

Персоналом управления фирмой:

- для определения круга проблем, с которыми встретится предприятие,

при реализации своих намеченных целей;

- оценке финансового положения и конкурентоспособности предприятия

на существующем и новом рынке товаров и услуг;

формулировки и обеспечения решения этих проблем.

Потенциальными инвесторами и партнёрами:

- для оценки экономической эффективности намечаемых фирмой

бизнес-проектов, реальности получаемой прибыли;

- возврата кредиторам вложенных в проект средств.

Существует несколько целей составления бизнес-плана. В соответствии с

этими целями принято выделять следующие типы бизнес-планов:

1. Полный бизнес-план коммерческой идеи или инвестиционного проекта -

изложение для потенциального партнера или инвестора результатов маркетингового

исследования, обоснование стратегии освоения рынка, предполагаемых финансовых

результатов.

2. Концепт бизнес-плана коммерческой идеи или инвестиционного проекта -

основа для переговоров с потенциальным инвестором или партнером для выяснения

степени его заинтересованности или возможного вовлечения в проект.

. Бизнес-план компании (группы) - изложение перспектив развития компании

на предстоящий плановый период перед советом директоров или собранием

акционеров с указанием основных бюджетных наметок и хозяйственных показателей

для обоснования объемов инвестиций или других ресурсов.

. Бизнес-план структурного подразделения - изложение перед высшим

руководством корпорации плана развития хозяйственной (операционной)

деятельности подразделения для обоснования объемов и степени приоритетности

централизованно выделяемых ресурсов или величины прироста оставляемой в

распоряжении подразделения прибыли.

. Бизнес-план (заявка на кредит) для получения на коммерческой основе

заемных средств от организации-кредитора.

. Бизнес-план (заявка на грант) для получения средств из государственного

бюджета или благотворительных фондов для решения острых социально-политических

проблем с обоснованием прямых и косвенных выгод для региона или общества в

целом от выделения средств или ресурсов под данный проект.

. Бизнес-план развития региона - обоснование перспектив

социально-экономического развития региона и объемов финансирования

соответствующих программ для органов с бюджетными полномочиями.

Теперь конкретно о самих разделах бизнес-плана, об особенностях их

составления.

1.2

Алгоритм разработки бизнес-плана

Логику и внутреннюю взаимосвязь всего комплекса материалов, включаемых в

бизнес-план предприятия, можно отобразить алгоритмом работы над ним, показанным

на рис.1.

Как видно из приведенной схемы, особую важность представляют собой

следующие моменты:

• все составление бизнес-плана разбивается на две части: от блока 1 до

блока 5 и от блока 6 до блока 8;

• первая часть алгоритма бизнес-планирования, которую можно даже назвать

«романтической» (в смысле ее непривязанности к текущим финансовым показателям

предприятия как объекта инвестирования, налогообложения и аудита), выполняет

функцию показа перспектив работы с выбранным продуктом, как если бы все

проблемы с формированием необходимых стартовых и расширяющихся активов

предприятия, а также поддержания его устойчивого финансового состояния были

решены;

• вторая часть нацелена на «приземление» ранее обсуждавшихся перспектив с

точки зрения требований к необходимым инвестициям, покрывающим дефицит

собственных средств инициаторов проекта, а также на демонстрацию возможностей

обеспечения финансовой устойчивости предприятия (и только в зависимости от

этого - возможности распределить часть его прибылей на дивиденды для

инвесторов);

• существенно, что именно во второй части алгоритма (когда, как правило,

выясняется, что финансово-балансовые перспективы предприятия на ближайшее время

не столь уж радужны) возвращаются к вопросу о ценах, объемах выпуска продукта,

структуре текущих издержек и баланса предприятия, пытаясь их оптимизировать с

учетом располагаемых и минимально потребных дополнительных инвестиций

(содержание блока 8);

Рис. 1. Упрощенный алгоритм составления бизнес-плана предприятия

• в алгоритме бизнес-плана крайне важны обратные связи между его блоками

(причем важно и убедительно показать как их, так и их понимание составителями

плана инвестору). Таких обратных связей как бы три «пучка»: связи от блоков

части первой алгоритма на его первый, «запевный» блок так, что первоначально

уточняются исходные данные для расчета инвестиционной эффективности проекта);

связи от завершающего блока алгоритма к разделам, посвященным планированию

финансовых балансов, общих (без учета и с учетом налогов) и распределяемых

прибылей предприятия (при этом в финансовые показатели вносятся коррективы,

улучшающие этим показатели по результатам оптимизации политики предприятия по

поводу цен сбыта, структуры текущих затрат и объема выпуска); связи от

завершающего блока алгоритма опять-таки к его первому блоку (еще одно уточнение

исходных данных для интегральной оценки инвестиционной эффективности проекта);

• в остальном важно, чтобы указанная в схеме логическая

последовательность работы над бизнес-планом реализовывалась четко, без

пропусков и какого-либо «выхолащивания» стандартных стадий и разделов

бизнес-плана.

Далее следует перейти к более подробному описанию каждого из составляющих

частей бизнес-плана - подробного описания содержания бизнес - плана.

1.3 Структура бизнес-плана

Резюме

Многие кредиторы и инвесторы любят читать краткое содержание

бизнес-плана, объем которого не превышает двух листов. Это дает им возможность

увидеть важные особенности и преимущества данного проекта перед другими. По

содержанию резюме инвестор часто судит о том, стоит ли ему терять свое время и

читать бизнес-план до конца, поэтому необходимо четко и весьма убедительно

изложить основные положения предлагаемого проекта, чтобы кредиторы и инвесторы

смогли получить ответы на вопросы: «Что они получат в случае успешной

реализации этого бизнес-плана?» и «Каков риск потери ими денег?».

Для ответа на эти вопросы в этом разделе бизнес-плана определяются все

направления и сферы деятельности фирмы. Границами сфер деятельности могут

служить производимые товары, существующие сегменты рынка и технологические

возможности самой фирмы. После определения сфер и направлений деятельности по

каждому их них фирма устанавливает цели, к которым стремиться фирма. Этими

целями могут быть увеличение доли фирмы на сложившихся рынках до определенной

величины или повышение общего объема продаж в несколько раз, увеличение роста

чистого дохода, увеличение доли сервисных услуг или повышение качества

продукции, а также снижение срока освоения новых видов продукции, проникновения

на рынки и вытеснение старых товаров. [2, с. 8]

Каждая цель должна иметь стратегию своего достижения, а на основе

стратегии разрабатывается перечень определенных мероприятий с их сроком

выполнения и конкретными исполнителями, ответственными за проведение этих

мероприятий.

Часто в резюме включают основные данные о фирме: дата создания и

регистрации, форма собственности, контактные телефоны руководства фирмы,

краткое описание сферы, в которой уже действует фирма, или в которую она

собирается войти.

Последняя страница резюме должна быть посвящена финансовым результатам,

которые ожидаются от проекта в будущем. Надо отметить, что резюме составляется

после составления бизнес-плана.

Анализ

состояния отрасли

В этом разделе описываются основные направления и цели деятельности

будущего проекта. Очень важно преподнести идею нового проекта в контексте

сложившегося на определенный момент состояния дел в отрасли. Необходимо

продемонстрировать глубокое понимание соответствия состояний предприятия или

фирмы и той отрасли, в которой оно предположительно будет функционировать.

Кроме этого в этом разделе рекомендуется дать справку по новым продуктам

и достижениям в этой отрасли, описать новые рынки и покупателей, новые

потребности этих рынков, новые компании и социально-политические тенденции и

факторы, которые смогут оказать позитивное или негативное влияние на реализацию

проекта.

Виды товаров

(услуг)

С этого раздела начинается основная часть бизнес-плана. В нем описываются

те товары (услуги), которые собирается предложить фирма будущим покупателям и

ради производства которых задумывался весь проект. При спаде производства

разумно поступает тот, кто для своего бизнеса выбирает те товары (услуги),

производство которых требует минимальной кооперации и поставок со стороны и где

достижима широкая заменяемость исходного сырья и материала. С учетом быстрых

перемен во вкусах, технологии и состоянии конкуренции фирмы не могут полагаться

на существующие товары, т.к. потребитель ждет новых усовершенствованных

товаров.

Анализ рынка

Рынок и маркетинг являются решающими факторами для всех фирм. Самые

гениальные технологии оказываются бесполезными, если на них нет своих

покупателей. Поэтому данный раздел бизнес-плана является наиболее трудным для

написания. Необходимо убедить инвесторов и кредиторов в существовании рынка для

товара и показать, что предприниматель может продать свою продукцию на нем.

Анализ рынков сбыта осуществляется на основе маркетинговых исследованиях

и происходит в несколько этапов:

. Сегментирование. Под этим подразумевается разбивка рынка на четкие

группы покупателей по определенным принципам (географическому,

психографическому, поведенческому, демографическому).

. Решение об охвате сегментов рынка. После отбора нескольких сегментов

рынка перед фирмой стоит вопрос: ”Сколько сегментов следует охватить и как

определить самые выгодные сегменты?”. Фирма может пренебречь различиями в

сегментах и обратится ко всему рынку в целом с одним и тем же предложением

(недифференцированный маркетинг), вступить в несколько сегментов и для каждого

из них разработать отдельное предложение (дифференцированный маркетинг) или

сконцентрировать усилия на большой доле одного или нескольких субрынках

(концентрированный маркетинг). Какую бы стратегию маркетинга фирма не выбрала

ей необходимо учитывать свои ресурсы (при ограниченности ресурсов рациональной

является стратегия концентрированного маркетинга), степень однородности

продукции (для единообразных товаров подходит недифференцированный маркетинг, а

для отличающихся друг от друга товаров больше подходит стратегия

дифференцированного или концентрированного маркетинга), степень однородности

рынка.[7, с. 275]

. Выбор наиболее привлекательных сегментов. Здесь фирме необходимо

собрать информацию обо всех сегментах: об объемах продаж в денежном выражении,

прогнозируемых размерах прибыли, ожидаемых темпах роста сбыта. Наиболее

выгодный сегмент должен обладать высоким уровнем текущего сбыта, высокими

темпами роста, высокой нормой прибыли. Однако редко на практике один сегмент

отвечает всем этим требованиям, поэтому фирме приходится идти на компромисс и

выбирать наиболее значимые для нее сегменты с точки зрения установленных целей.

. Оценка емкости сегмента. Этот показатель характеризует возможные объемы

сбыта товаров (услуг) и определяется количеством реализованных или потенциально

реализуемых товаров (услуг) в течение определенного периода.

. Оценка потенциальной суммы продаж, т.е. той доли рынка, которую фирма

надеется захватить, и значит, той максимальной суммы продаж, на которую она

может рассчитывать при своих возможностях.

. Оценка реального объема продаж, т.е. необходимо оценить, сколько

реально сможет продать фирма в конкретных условиях деятельности, при затратах

на рекламу, а главное - как этот показатель может изменяться месяц за месяцем,

квартал за кварталом и т.д.

Любой бизнес, даже обладающий хорошими идеями по совершенствованию

продукции, рано или поздно столкнется с проблемой конкуренции. Поэтому в данном

разделе необходимо собрать следующую информацию о своих конкурентах: является

ли область деятельности фирмы новой и быстро меняющейся или давно существующей,

какова конкурентоспособность товара (услуги) на рынке, много ли внимания

конкуренты уделяют рекламе своих товаров, каков уровень цен на товары (услуги)

конкурентов, каков имидж фирм - конкурентов, какой рыночной стратегии

придерживаются конкуренты в данный момент времени, каких действий можно ожидать

от них в дальнейшем.

Если на выбранном фирмой сегменте рынка существует конкуренция, то

необходимо определить, на какое место она может претендовать. У нее есть 2

возможных пути: позиционировать себя рядом с существующими конкурентами и

начать борьбу за долю рынка (это возможно, если фирма располагает большими, чем

у конкурента, ресурсами и рынок достаточно велик, чтобы вместить двух

конкурентов) и разработать такой товар, которого еще нет на рынке. Однако при

принятии второго решения фирма должна быть уверена в том, что у нее имеются

достаточные технические, экономические возможности для создания принципиально нового

товара и найдется достаточное число покупателей данного товара.

Проводя подобный анализ конкурентов, предприниматель должен всеми силами

удержаться от страшной ошибки при составлении бизнес-плана - лакировки

действительности. Т.е. здесь нужно провести реалистичную оценку сильных и

слабых сторон конкурентов, поскольку даже если ему и удастся ввести в

заблуждение инвесторов и это в последствии обнаружится, то за предпринимателем

закрепится репутация недобросовестного бизнесмена или, может быть даже, обманщика.

И тогда о получении следующих кредитов не может быть и речи.

Анализ сегментов рынка, на которых собирается работать фирма, и решение о

ее конкурентоспособности в свою очередь позволяет фирме приступить к детальному

планированию комплекса (плана) маркетинга.

План

маркетинга

Данный раздел призван объяснить своим потенциальным инвесторам и

партнерам основные элементы своего маркетинга, т.е. для каждого товара (услуги)

необходимо разработать свои собственные планы маркетинга. В данный раздел

бизнес-плана любой предприниматель обязательно включает такие пункты, как цели

и стратегии маркетинга, ценообразование, схема распространения товаров, методы

стимулирования сбыта, организация послепродажного обслуживания клиентов,

формирование общественного мнения о фирме и ее товарах.

При рассмотрении данного пункта бизнес-плана необходимо детализировать

цели маркетинга по продаже конкретных товаров (услуг) в отдельности или в

ассортименте, по проникновению на конкретные рынки, по выпуску новых товаров

(услуг), по конкурентной борьбе на рынках сбыта и т.д. Целесообразно также

определить, будет ли товар (услуги) первоначально внедряться на международном,

общегосударственном или местном уровнях. После этого необходимо определить

конкретные стратегии маркетинга для достижения каждой из поставленных целей.

Фирма на основе целей маркетинга выбирает определенные стратегии

маркетинга, определяет сроки их реализации и ответственных за проведение этих

стратегий.

По сути дела маркетингом фирма начинает заниматься уже с момента выбора

товара (услуги), с которым она будет выходить на рынок.

Процесс формирования фирмой рыночных цен на свои товары включает как

минимум семь этапов: постановку задач ценообразования, определение спроса,

оценку издержек, проведение анализа цен и товаров конкурентов, выбор метода

установления цен, определение окончательной цены и правил ее будущих изменений,

учет мер государственного регулирования цен.

Постановка задач ценообразования является по сути дела попыткой

предпринимателя ответить на вопрос: чего желательно добиться с помощью политики

цен на свои товары? Самыми распространенными ответами на этот вопрос являются:

обеспечение выживаемости (эта цель ставится, когда на рынке царит очень острая

конкуренция и чтобы обеспечить работу фирмы и сбыт товара, она должна

устанавливать низкие цены в надежде на благожелательную ответную реакцию

потребителей); максимизация текущей прибыли (такая потребность вызывается

необходимостью быстро вернуть заимствованные средства, поэтому фирма

устанавливает цены с высокой долей прибыли в них, если можно надеяться на сбыт

товаров даже при такой цене); завоевание лидерства по показателям доли рынка

(при этом фирмы идут на максимально возможное снижение цен); завоевание

лидерства по показателям качества товара (обычно фирма устанавливает высокую

цену, чтобы покрыть издержки на достижение высокого качества и проведения

НИОКР).]

В принципе здесь речь идет об определении эластичности спроса на товар по

цене, по который фирма намеревается его продавать. Спрос будет менее

эластичным, когда товару нет замены или отсутствуют конкуренты, покупатели не

сразу замечают повышение цен, медленно меняют свои привычки и не торопятся

искать дешевые товары или покупатели считают, что повышенная цена оправдана

повышением качества товара. Если спрос можно считать эластичным, то продавцам

стоит задуматься о снижении издержек, поскольку сниженная цена принесет больший

объем общего дохода.

Точная оценка фирмы кривой спроса - дело довольно сложное и

дорогостоящее, требующее привлечения специалистов. Но без нее обойтись нельзя.

Поэтому если у фирмы нет средств на проведение таких исследований или

привлечения маркетологов, то такую оценку проводят на основе экспертных оценок

специалистов по торговле товарами, которые аналогичны тем, которые собирается

производить фирма.

На основе такой информации предприниматель может построить кривую

валового дохода реализации (рис.2, кривая 1), которая показывает, как при

данном состоянии рынка выручка будет меняться по мере роста объемов

производства.

Определившись со спросом, можно перейти к третьему этапу рыночного

ценообразования - оценке издержек. Оценка издержек, а затем поиск путей их

снижения - этап, обязательный для любого предпринимателя. Одной из причин,

оправдывающих необходимость такого анализа является то, что от вида издержек

зависит вид кривой предложения фирмы. Используя график рыночного равновесия

предприниматель может смоделировать различные варианты своей коммерческой

стратегии: чем ниже цена, по которой предполагается продавать товар, тем более

пологой будет кривая предложения, и в этом случае фирма теряет в прибыли с

единицы товара, но выигрывает в общей ее массе. И наоборот, когда кривая

предложения будет более крутой, абсолютное количество проданных товаров

уменьшится, хотя прибыль с каждой единицы будет достаточна велика. Какую из

этих стратегий выбрать - дело предпринимателя. Но нельзя забывать, что в

бизнес-плане необходимо обосновать причины этого выбора и показать, чем он

выгоден для инвесторов и кредиторов.

Еще одной предпосылкой анализа издержек является то, что издержки в

краткосрочном периоде времени делятся на постоянные (не зависящие от количества

выпускаемой продукции) и переменные (зависящие от количества произведенных

товаров). Сумма переменных и постоянных издержек дает валовые издержки, кривая

которых изображена на рис. 2. (кривая 2).

Как видно из графика, кривая вначале резко идет вверх, затем

выравнивается или даже снижается, а затем снова поднимается. Причина этих

изгибов в том, что в начале выпуска продукции производственная деятельность еще

не отлажена, низка производительность труда и высок уровень брака. Поэтому на

начальном этапе фирму ожидает временное снижение прибыльности производства, что

требует финансовой подстраховки.

На основе кривых валового дохода и кривой валовых издержек фирма может

определить для себя график прибыльности [8, с. 41].

Зона прибыльности

Валовые издержки (2)

А

Валовый доход (1)

Количество выпускаемой продукции

Рис. 2. График прибыльности.

Как видно, эти кривые пересекаются в точке А, которую называют точкой

безубыточности производства. Она отражает порог между убыточностью и

прибыльностью коммерческого предприятия, и, естественно, надо стремиться к ее

быстрому достижению. Хотя построение графика прибыльности необходимо делать при

подготовке раздела бизнес-плана, посвященного маркетингу, приводить этот график

лучше в разделе, который посвящен финансовым аспектам проекта.

Хотя максимальная цена определяется спросом, а минимальная - издержками,

на установление фирмой среднего диапазона цен влияют цены конкурентов. Фирме

необходимо знать цены и качество товаров своих конкурентов. Изучение товаров и

цен конкурентов преследует вполне конкретную цель - определить так называемую

цену безразличия, по которой покупателю будет безразлично, чей товар купить.

Если фирма собирается выпускать товар, аналогичный товару конкурента, то она

будет вынуждена назначить цену, близкую к цене конкурента. Если товар ниже по

качеству, чем у конкурента, фирма не сможет запросить за него такую же цену.

Зная кривую спроса, сумму издержек и цены конкурентов, фирма готова

приступить к выбору цены собственного товара. Самыми известными и популярными

методами являются: начисление определенной наценки на себестоимость товара (но

применять его можно, если на рынке нет конкурентов и фирма не опасается их

появления); «глупое следование за конкурентом» (фирма назначает цену на товар

такую же как и цена его конкурентов, не обращая внимание на показатели

собственных издержек или спроса; он удобен и приемлем для фирм, которым не по

карману проводить собственные маркетинговые исследования); метод установления

цен на основе ощущаемой ценности товара (основным фактором при этом считают не

издержки, а покупательское восприятие товара, и цена в этом случае призвана

соответствовать ощутимой ценностной значимости товара); метод установления цены

на основе закрытых торгов (фирма отталкивается от ожидаемых ценовых предложений

конкурентов, а не от взаимосвязи между ценой и издержками или спросом).

Цель всех предыдущих методик - сузить диапазон цен, в рамках которого

будет выбрана окончательная цена товара. Этап установления окончательных

размеров цен реализуется уже в ходе конкретных переговоров с покупателями, но

готовится к нему надо заранее. На этом этапе предстоит решить две главные

задачи:

. создать собственную систему скидок для покупателей и научиться ею

пользоваться. Все скидки преследуют одну цель - привлечь покупателя, предложив

ему наиболее заманчивые условия покупки товара.

. определить механизм корректировки цен в будущем с учетом стадий жизни

товара. Необходимо помнить, что товар имеет свой жизненный цикл, и в

зависимости от текущей стадии жизненного цикла необходимо проводить снижение

или увеличение цен (на стадии выпуска товара и на этапе уменьшения спроса

необходимо снижать цены, а на стадии зрелости и увеличения спроса на него -

поднимать цену).

Производственный

план

Данный раздел готовится только теми предпринимателями, которые собираются

заниматься производством товаров. Главная задача здесь - доказать потенциальным

партнерам, что фирма будет реально в состоянии производить нужное количество

товаров в нужные сроки и с требуемым качеством.

Организационный

план

Если фирма только создается или меняет направление работы, важно решить

проблему набора сотрудников и планирования их работы, для чего необходимо

набрать новый штат. Поэтому следующий раздел бизнес-плана - «Организационный

план». Команда управления является ключом к внедрению хороших идей в успешный

бизнес. Инвесторы отдают предпочтение сформировавшейся команде руководителей,

сочетающей технические, управленческие, коммерческие и деловые навыки.

В первую очередь, в этом разделе рассматриваются вопросы руководства и

управления фирмой. Объясняется, каким образом организована руководящая группа,

и описывается роль каждого ее члена. Приводятся краткие биографические данные о

всех членах директоров (возраст, образование), анализируются знания и

квалификация всей команды в целом. В идеальном случае таланты и умение каждого

ее члена будут дополнять друг друга и охватывать все функциональные области бизнеса

(маркетинг, финансы, производственный процесс). Также в этом же разделе должны

быть представлены данные о руководителях основных подразделений, их

возможностях и опыте, а также об их обязанностях; освещается механизм поддержки

и мотивации ведущих руководителей, т.е. каким образом они будут заинтересованы

в достижении намеченных в бизнес-плане целей, как будет оплачиваться труд

каждого руководителя.

Не менее важным является разработка системы подбора кадров. Фирмой

оговариваются принципы отбора сотрудников, принципы найма, создание системы

планирования профессиональной подготовки, повышения квалификации и

переподготовки кадров, выбор метода и периодичность оценки качества работы

сотрудников, система продвижения работников по службе.

Таким образом, ознакомившись с организационным планом, потенциальный

инвестор должен получить представление о том, кто именно будет осуществлять

руководство фирмой и каким образом будут складываться отношения между членами

руководства на практике, какова система расстановки кадров и какова кадровая

политика фирмы.

Правовое

обеспечение деятельности фирмы.

Этот раздел иногда называют «Юридическим планом». Он особенно важен для

тех фирм, которым необходимо определить форму ведения своего будущего дела.

Практически речь идет о форме собственности и правовом статусе организации:

частное владение, кооператив, государственное владение, открытая или закрытая

акционерная компания, совместное предприятие и т.д. Конкретное наполнение этого

раздела зависит от выбранной формы организации. Одно дело, если у

предпринимателя государственное предприятие и необходимо разъяснить систему

подчиненности и границы вмешательства регулирующих органов в хозяйственную

деятельность, а другое - акционерное общество и необходимо установить будущее

распределение акционерного капитала. Но главное необходимо обосновать причины

выбора той или иной формы собственности, наметить возможные перспективы

изменения этих форм и объяснить, почему данная стратегия является наилучшей.

В этом разделе указывают не только дату создания и регистрации фирмы, где

и кем она зарегистрирована, форму собственности и наиболее значительных

пайщиков, но и определяют какие аспекты деятельности фирмы подлежать

государственному регулированию, есть ли лицензии на виды деятельности,

являющиеся предметом рассмотрения в бизнес-плане, какие изменения в

законодательстве могут оказать влияние на деятельность фирмы и другие документы

(патенты, контракты, торговые марки и знаки).

Финансовый

план

Финансовый план составляется на срок реализации проекта и включает в

себя:

1. план доходов и расходов;

2. план денежных поступлений и выплат;

. анализ состояния потока реальных денег (наличности);

. балансовый план;

План доходов и расходов составляется, по крайней мере, на первые три

года, причем данные за первый год должны быть представлены в месячной разбивке.

Он включает такие показатели, как ожидаемый объем продаж, себестоимость

реализованных товаров и различные статьи расходов.

Поскольку основным источником доходов большинства фирм являются продажи,

составление финансового плана начинается с прогнозирования продаж. Для

составления планов доходов и расходов на первый год необходимо рассчитать

объемы продаж по месяцам. Для составления прогноза используются такие методы,

как опросы потребителей, опрос торговых работников, консультации с экспертами и

т.д. Объемы продаж у новых предпринимателей обычно нарастают постепенно, а

себестоимость реализованной продукции может «скакать» и в некоторые месяцы быть

несоизмеримо высокой или низкой. Все будет зависеть от ситуации, складывающейся

в тот или иной момент на рынке.

План расходов и доходов должен содержать также оценки всех статей

косвенных (накладных, общефирменных) расходов по месяцам первого года. Расходы

на заработную плату будут зависеть от численности сотрудников и их

специальностей (эти данные берутся из организационного плана). В плане доходов

и расходов следует предусмотреть и расходы на повышение заработной платы

работающим сотрудникам. Необходимо также помнить, что в первые месяцы освоения

рынка значительно выше расходы на командировки, выплаты комиссионных,

представительские работы. С ростом фирмы возрастают расходы на страхование, на

рекламу (если она предусмотрена планом маркетинга), на аренду дополнительных

складских помещений. Все это должно найти отражение в плане доходов и расходов.

Предложения,

выдвигаемые фирмой

В этом разделе бизнес-плана необходимо определить необходимый объем

средств на разработку проектов (указать, если возможно, какие суммы будут

направляться на конструирование, маркетинг и общие производственные нужды),

виды и размеры гарантий, предоставляемых инвесторам, перспективы увеличения

капитала, срок окупаемости проекта, а также изложить план получения средств.

Дается формулировка этих целей, подкрепляя их финансовыми предложениями, что может

стать первым шагом на переговорах с потенциальными инвесторами. Практически

речь здесь должна идти о том, какую долю необходимых средств можно и нужно

получить в форме кредита, а какую лучше привлечь в виде паевого капитала.

Соотношение этих двух источников финансирования - задача, не имеющая

однозначного решения.

Финансирование через кредиты предпочтительно для проектов, связанных с

расширением производства на уже действующих предприятиях, а для проектов,

которые связаны с созданием нового предприятия или реализацией технического

новшества, предпочтительным источником финансирования может служить паевой или

акционерный капитал.

1.4 Показатели

эффективности бизнес-плана

Несмотря на существенные различия между типами

проектов и многообразие условий их реализации, оценки эффективности проектов и

их экспертиза должны производиться в определенном смысле единообразно, на

основе единых обоснованных принципов. Их можно разделить на три группы:

) методологические, наиболее общие, обеспечивающие при

их применении рациональное поведение экономических субъектов независимо от

характера и целей проекта;

) методические, обеспечивающие экономическую

обоснованность оценок эффективности проектов и решений, принимаемых на их

основе;

) операциональные, соблюдение которых облегчит и

упростит процедуру оценок эффективности проектов и обеспечит необходимую

точность оценок.

Таблица 1.1

ПРИНЦИПЫ ОЦЕНКИ ЭФФЕКТИВНОСТИ ИНВЕСТИЦИЙ

|

Методологические

|

Методические

|

Операциональные

|

|

1.Измеримость 2.Сравнимость

3.Выгодность 4.Согласованность интересов 5.Платность ресурсов

6.Неотрицательность и максимум эффекта 7.Системность 8.Комплексность

9.Неопровергаемость методов

|

1.Сравнение ситуаций

"с проектом" и "без проекта" 2.Уникальность

3.Субоптимизация 4.Неуправляемость прошлого 5.Динамичность 6.Временная

ценность денег 7.Неполнота информации 8.Структура капитала 9.Многовалютность

|

1.Взаимосвязь параметров

2.Моделирование 3.Организационно-экономический механизм реализации проекта

4.Многостадийность оценки 5.Информационная и методическая согласованность

6.Симплификация

|

Наряду с ними существуют еще и "частные" принципы, а точнее -

правила, в соответствии с которыми осуществляются отдельные этапы оценки или

учитываются отдельные специфические для конкретного проекта обстоятельства.

Такие правила, иногда основанные на практическом опыте, иногда конкретизирующие

общие принципы применительно к определенной ситуации, в случае необходимости

излагаются при описании соответствующих этапов расчета.

В качестве основных показателей, используемых для

расчетов эффективности ИП, рекомендуются:

чистый доход (ЧД);

чистый дисконтированный доход (ЧДД);

внутренняя норма доходности (ВНД);

потребность в дополнительном финансировании (другие

названия - ПФ, стоимость проекта, капитал риска);

индексы доходности затрат и инвестиций (ИДДЗ и ИДДИ);

срок окупаемости (СО);

группа показателей, характеризующих финансовое

состояние предприятия - участника проекта.

Условия финансовой реализуемости и показатели

эффективности рассчитываются на основании денежного потока Фm.

Чистый доход и ЧДД

Чистым доходом (другие названия - ЧД, Net Value, NV)

называется накопленный эффект (сальдо денежного потока) за расчетный период:

ЧД= ∑Фm

m

где суммирование распространяется на все шаги

расчетного периода.

Важнейшим показателем эффективности проекта является чистый

дисконтированный доход (другие названия -- ЧДД, интегральный эффект, Net Present Value, NPV) -

накопленный дисконтированный эффект за расчетный период.

ЧДД рассчитывается по формуле:

ЧДД = ∑Фm *am

m

ЧД и ЧДД характеризуют превышение суммарных денежных

поступлений над суммарными затратами для данного проекта соответственно без

учета и с учетом неравноценности эффектов (а также затрат, результатов),

относящихся к различным моментам времени.

Разность ЧД - ЧДД нередко называют дисконтом проекта.

Для признания проекта эффективным с точки зрения

инвестора необходимо, чтобы ЧДД проекта был положительным.

Критерий ЧДД:)отражает прогнозную оценку изменения

экономического потенциала предприятия в случае принятия проекта;)аддитивен в

пространственно-временном аспекте, т.е. ЧДД зависит от длительности периода

расчета, а ЧДД различных проектов можно суммировать для нахождения общего

эффекта.

Проект считается эффективным, если ЧДД от его

реализации положителен. Чем больше значение ЧДД, тем эффективнее проект. При

отрицательном значении ЧДД проект убыточный. ЧДД является основным показателем

эффективности проекта. Критерий ЧДД предполагает дисконтирование денежного

потока по цене капитала проекта Е, а критерий ВНД - по норме, численно равной

ВНД(Ев), при котором ЧДД=0.

При расчете ЧДД, как правило, используется постоянная

норма дисконтирования, но могут использоваться и разные нормы по шагам расчёта.

Внутренняя норма доходности

Внутренняя норма доходности (другие названия - ВНД,

внутренняя норма дисконта, внутренняя норма рентабельности, Internal Rate of Return, IRR).

В наиболее распространенном случае ИП, начинающихся с (инвестиционных) затрат и

имеющих положительный ЧДД, внутренней нормой доходности называется

положительное число Ев, если:

при норме дисконта Е - Ев чистый дисконтированный

доход проекта обращается в О,

это число единственное.

Для оценки эффективности ИП значение ВНД необходимо

сопоставлять с нормой дисконта Е. Инвестиционные проекты, у которых ВНД > Е,

имеют положительный ЧДД и поэтому эффективны. Проекты, у которых ВНД < Е,

имеют отрицательный ЧДЦ и потому неэффективны (реализовывать данный про

нецелесообразно, так как возникнут проблемы с возвратом кредита).

Для оценки эффективности ИП за первые k шагов расчетного периода

рекомендуется использовать следующие показатели:

текущий чистый доход (накопленное сальдо):

k

ЧД(к)= ∑Фm

m=0

текущий чистый дисконтированный доход (накопленное

дисконтированное сальдо):

k

ЧДД(к)= ∑Фm*аm

m=0

текущую внутреннюю норму доходности (текущая ВНД),

определяемая как такое число ВНД(к), что при норме дисконта Е = ВНД(k) величина ЧДД(k) обращается в 0, при всех больших

значениях Е - отрицательна, при всех меньших значениях Е - положительна.

Срок окупаемости

Сроком окупаемости с учетом дисконтирования называется

продолжительность периода от начального момента до «момента окупаемости с

учетом дисконтирования». Моментом окупаемости с учетом дисконтирования

называется тот наиболее ранний момент времени в расчетном периоде, после

которого текущий чистый дисконтированный доход ЧДД(к) становится и в дальнейшем

остается неотрицательным.

Логика критерия СО такова:

* он показывает число базовых периодов (шагов

расчета), за которое исходная инвестиция будет полностью возмещена за счет

генерируемых проектом притоков денежных средств:

* можно выделять и дробную часть периода расчета, если

абстрагироваться от исходного предположения, что приток денежных средств

осуществляется только в конце периода.

Критерий СО:

а) не учитывает влияние доходов последних периодов,

выходящих за предел срока окупаемости;

б) в отличие от других критериев позволяет давать

оценки, хотя и грубые, о ликвидности и рискованности проекта.

Потребность в дополнительном финансировании

Потребность в дополнительном финансировании с учетом

дисконта (ДПФ) максимальное значение абсолютной величины отрицательного

накопленного дисконтированного сальдо от инвестиционной и операционной

деятельности. Величина ДПФ показывает минимальный дисконтированный объем

внешнего финансирования проекта, необходимый для обеспечения его финансовой

реализуемости.

Индексы доходности

Индексы доходности (ИД) характеризуют (относительную)

«отдачу проекта» на вложенные в него средства. Они могут рассчитываться как для

дисконтированных, так и для недисконтированных денежных потоков. При оценке

эффективности часто используются:

индекс доходности дисконтированных затрат - отношение

суммы дисконтированных денежных притоков к сумме дисконтированных денежных

оттоков.

индекс доходности дисконтированных инвестиций (ИДДИ) -

отношение суммы дисконтированных элементов денежного потока от операционной

деятельности к абсолютной величине дисконтированной суммы элементов денежного

потока от инвестиционной деятельности. ИДДИ равен увеличенному на единицу

отношению ЧДД к накопленному дисконтированному объему инвестиций.

При расчете ИДДИ могут учитываться либо все

капиталовложения за расчетный период, включая вложения в замещение выбывающих

основных фондов, либо только первоначальные капиталовложения, осуществляемые до

ввода предприятия эксплуатацию (соответствующие показатели будут, конечно,

иметь различные значения).

Индексы доходности дисконтированных затрат и

инвестиций превышают 1, если для этого потока ЧДД положителен.

Вопрос о реализации проекта рассматривается при ИД

> 1, в противном случае проект убыточный.

Логика критерия ИД такова:

он характеризует доход на единицу затрат;

этот критерий наиболее предпочтителен, когда

необходимо упорядочить независимые проекты для создания оптимального портфеля в

случае ограниченности общего объёма инвестиций.

Рентабельности инвестиций

В ряде случаев определяется показатель рентабельности

инвестиций (РИ), показывающий, сколько денежных единиц чистого дохода принесет

с учетом дисконтирования одна денежная единица, инвестированная в проект:

РИ=ЧДД/К

Взаимосвязь показателей эффективности

Показатели ЧДД, ВНД, ИД и Е связаны очевидными соотношениями:

- если ЧДД > 0, то одновременно ВНД>Е и ИД>1;

если ЧДД<0,то ВНД<Е, ИД<1;

если ЧДД = 0,то ВНД = Е, ИД = 1;

Основной недостаток ЧДД - это абсолютный показатель,

он не может дать информацию о «резерве безопасности проекта» (при ошибке в

прогнозе денежного потока насколько велика вероятность того, что проект

окажется убыточным).

ВНД и ИД - дают такую информацию. При прочих равных

условиях, чем больше ВНД по сравнению с ценой капитала (Е), тем больше «резерв

безопасности проекта».

Для анализа проектов используют график ЧДД =f(E). График - нелинейной зависимость, пересекает ось X в точке ВНД, а ось Y - в точке равной сумме всех

элементов недисконтированного денежного потока (включая величину исходных

инвестиций). Для неординарных потоков может иметь несколько точек пересечения.

Социальная эффективность

Социальные результаты проектов в большинстве случаев

поддаются стоимостной оценке и включаются в состав общих результатов проекта в

рамках определения его экономической эффективности. При определении

коммерческой и бюджетной эффективности проекта социальные результаты проекта не

учитываются.

Основными видами социальных результатов проекта,

подлежащих отражению в расчетах эффективности, являются:

· изменение количества рабочих мест в

регионе;

· улучшение жилищных и

культурно-бытовых условий работников;

· изменение условий труда работников;

· изменение структуры производственного

персонала;

· изменение надежности снабжения

населения регионов или населенных пунктов отдельными видами товаров;

· изменение уровня здоровья работников

и населения;

· экономия свободного времени населения.

1.5 Виды рисков. Методы их определения

В процессе своей деятельности предприниматели сталкиваются с

совокупностью различных видов риска, которые отличаются между собой по месту и

времени возникновения, совокупности внешних и внутренних факторов, влияющих на

их уровень и, следовательно, по способу их анализа и методам описания.

Как правило, все виды рисков взаимосвязаны и оказывают влияния на

деятельность предпринимателя. При этом изменение одного вида риска может

вызывать изменение большинства остальных.

Классификация рисков означает систематизацию множества рисков на

основании каких-то признаков и критериев, позволяющих объединить подмножества

рисков в более общие понятия.

Наиболее важными элементами, положенными в основу классификации рисков,

являются:

· время возникновения;

· основные факторы возникновения;

· характер учета;

· характер последствий;

· сфера возникновения и другие.

По времени возникновения риски распределяются на ретроспективные, текущие

и перспективные риски. Анализ ретроспективных рисков, их характера и способов

снижения дает возможности более точно прогнозировать текущие и перспективные

риски.

По факторам возникновения риски подразделяются на:

Политические риски - это риски, обусловленные изменением политической

обстановки, влияющей на предпринимательскую деятельность (закрытие границ,

запрет на вывоз товаров, военные действия на территории страны и др.).

Экономические (коммерческие) риски - это риски, обусловленные

неблагоприятными изменениями в экономике предприятия или в экономике страны.

Наиболее распространенным видом экономического риска, в котором

сконцентрированы частные риски, являются изменения конъюнктуры рынка,

несбалансированная ликвидность (невозможность своевременно выполнять платежные

обязательства), изменения уровня управления и др.

По характеру учета риски делятся на:

К внешним рискам относятся риски, непосредственно не связанные с

деятельностью предприятия или его контактной аудитории (социальные группы,

юридические и (или) физические лица, которые проявляют потенциальный и (или)

реальный интерес к деятельности конкретного предприятия). На уровень внешних

рисков влияет очень большое количество факторов - политические, экономические,

демографические, социальные, географические и др.

К внутренним рискам относятся риски, обусловленные деятельностью самого

предприятия и его контактной аудитории. На их уровень влияет деловая активность

руководства предприятия, выбор оптимальной маркетинговой стратегии, политики и

тактики и др. факторы: производственный потенциал, техническое оснащение,

уровень специализации, уровень производительности труда, техники безопасности.

По характеру последствий риски подразделяются на:

Чистые риски (иногда их еще называют простые или статические)

характеризуются тем, что они практически всегда несут в себе потери для

предпринимательской деятельности. Причинами чистых рисков могут быть стихийные

бедствия, войны, несчастные случаи, преступные действия, недееспособности

организации и др.

Спекулятивные риски (иногда их еще называют динамическими или

коммерческими) характеризуются тем, что могут нести в себе как потери, так и

дополнительную прибыль для предпринимателя по отношению к ожидаемому

результату. Причинами спекулятивных рисков могут быть изменение конъюнктуры

рынка, изменение курсов валют, изменение налогового законодательства и т.д.

Классификация рисков по сфере возникновения, в основу которой положены

сферы деятельности, является самой многочисленной группой. В соответствии со

сферами предпринимательской деятельности обычно выделяют: производственный,

коммерческий, финансовый и страховой риск.

Производственный риск связан с невыполнением предприятием своих планов и

обязательств по производству продукции, товаров, услуг, других видов

производственной деятельности в результате неблагоприятного воздействия внешней

среды, а также неадекватного использования новой техники и технологий, основных

и оборотных средств, сырья, рабочего времени. Среди наиболее важных причин

возникновения производственного риска можно отметить: снижение предполагаемых

объемов производства, рост материальных и/или других затрат, уплата повышенных

отчислений и налогов, низкая дисциплина поставок, гибель или повреждение

оборудования и др.

Коммерческий риск - это риск, возникающий в процессе реализации товаров и

услуг, произведенных или закупленных предпринимателем. Причинами коммерческого

риска являются: снижение объема реализации вследствие изменения конъюнктуры или

других обстоятельств, повышение закупочной цены товаров, потери товаров в

процессе обращения, повышения издержек обращения и др.

Финансовый риск связан с возможностью невыполнения фирмой своих

финансовых обязательств. Основными причинами финансового риска являются:

обесценивание инвестиционно-финансового портфеля вследствие изменения валютных

курсов, неосуществления платежей.

Страховой риск - это риск наступления предусмотренного условиями

страховых событий, в результате чего страховщик обязан выплатить страховое

возмещение (страховую сумму). Результатом риска являются убытки, вызванные

неэффективной страховой деятельностью как на этапе, предшествующем заключению

договора страхования, так и на последующих этапах - перестрахование,

формирование страховых резервов и т.п. Основными причинами страхового риска

являются: неправильно определенные страховые тарифы, азартная методология

страхователя.

Формируя классификацию, связанную с производственной деятельностью, можно

выделить следующие риски:

Организационные риски - это риски, связанные с ошибками менеджмента

компании, ее сотрудников; проблемами системы внутреннего контроля, плохо

разработанными правилами работ, то есть риски, связанные с внутренней

организацией работы компании.

Рыночные риски - это риски, связанные с нестабильностью экономической

конъюнктуры: риск финансовых потерь из-за изменения цены товара, риск снижения

спроса на продукцию, трансляционный валютный риск, риск потери ликвидности и

пр.

Кредитные риски - риск того, что контрагент не выполнит свои

обязательства в полной мере в срок. Эти риски существуют как у банков (риск не

возврата кредита), так и у предприятий, имеющих дебиторскую задолженность, и у

организаций, работающих на рынке ценных бумаг

Юридические риски - это риски потерь, связанных с тем, что

законодательство или не было учтено вообще, или изменилось в период сделки;

риск несоответствия законодательств разных стран; риск некорректно составленной

документации, в результате чего контрагент в состоянии не выполнять условия

договора и пр.

Технико-производственные риски - риск нанесения ущерба окружающей среде

(экологический риск); риск возникновения аварий, пожаров, поломок; риск

нарушения функционирования объекта вследствие ошибок при проектировании и

монтаже, ряд строительных рисков и пр.

Помимо вышеприведенных классификаций, риски можно классифицировать по

последствиям:

Допустимый риск - это риск решения, в результате неосуществления

которого, предприятию грозит потеря прибыли. В пределах этой зоны

предпринимательская деятельность сохраняет свою экономическую целесообразность,

т.е. потери имеют место, но они не превышают размер ожидаемой прибыли.

Критический риск - это риск, при котором предприятию грозит потеря

выручки; т.е. зона критического риска характеризуется опасностью потерь,

которые заведомо превышают ожидаемую прибыль и, в крайнем случае, могут

привести к потере всех средств, вложенных предприятием в проект.

Катастрофический риск - риск, при котором возникает неплатежеспособность

предприятия. Потери могут достигнуть величины, равной имущественному состоянию

предприятия. Также к этой группе относят любой риск, связанный с прямой

опасностью для жизни людей или возникновением экологических катастроф.

Существует большое количество видов и классификаций рисков в зависимости

от специфики деятельности компании. Отдельно классифицируются инвестиционные

риски, риски на рынке недвижимости, риски на рынке ценных бумаг и пр.

В мировой практике финансового менеджмента используются различные методы

анализа рисков инвестиционных проектов (ИП). К наиболее распространенным из них

следует отнести:

· метод корректировки нормы дисконта;

· метод достоверных эквивалентов (коэффициентов достоверности);

· анализ чувствительности критериев эффективности

(чистый дисконтированный доход (NPV), внутренняя норма доходности (IRR) и др.);

· метод сценариев;

· анализ вероятностных распределений потоков платежей;

· деревья решений;

· метод Монте-Карло (имитационное моделирование) и др.

Дальше кратко изложены преимущества, недостатки и проблемы их

практического применения, предложены усовершенствованные алгоритмы

количественного анализа рисков инвестиционных проектов и рассмотрено их

практическое применение.

Метод корректировки нормы дисконта. Достоинства этого метода - в простоте

расчетов, которые могут быть выполнены с использованием даже обыкновенного

калькулятора, а также в понятности и доступности. Вместе с тем метод имеет

существенные недостатки.

Метод корректировки нормы дисконта осуществляет приведение будущих

потоков платежей к настоящему моменту времени (т.е. обыкновенное

дисконтирование по более высокой норме), но не дает никакой информации о

степени риска (возможных отклонениях результатов). При этом полученные

результаты существенно зависят только от величины надбавки за риск.

Он также предполагает увеличение риска во времени с постоянным

коэффициентом, что вряд ли может считаться корректным, так как для многих

проектов характерно наличие рисков в начальные периоды с постепенным снижением

их к концу реализации. Таким образом, прибыльные проекты, не предполагающие со

временем существенного увеличения риска, могут быть оценены неверно и

отклонены.

Данный метод не несет никакой информации о вероятностных распределениях

будущих потоков платежей и не позволяет получить их оценку.

Наконец, обратная сторона простоты метода состоит в существенных

ограничениях возможностей моделирования различных вариантов, которое сводится к

анализу зависимости критериев NPV(IRR,PI и др.) „от изменений только одного

показателя - нормы дисконта.

Несмотря на отмеченные недостатки, метод корректировки нормы дисконта

широко применяется на практике.

Метод достоверных эквивалентов. Недостатками этого метода следует

признать:

сложность расчета коэффициентов достоверности, адекватных риску на каждом

этапе проекта;

невозможность провести анализ вероятностных распределений ключевых

параметров.

Анализ чувствительности. Данный метод является хорошей иллюстрацией

влияния отдельных исходных факторов на конечный результат проекта.

Главным недостатком данного метода является предпосылка о том, что

изменение одного фактора рассматривается изолированно, тогда как на практике

все экономические факторы в той или иной степени коррелированны.

По этой причине применение данного метода на практике как

самостоятельного инструмента анализа риска, по мнению авторов весьма

ограничено, если вообще возможно.

Метод сценариев. В целом метод позволяет получать достаточно наглядную

картину для различных вариантов реализации проектов, а также предоставляет

информацию о чувствительности и возможных отклонениях, а применение программных

средств типа Excel позволяет значительно повысить эффективность подобного

анализа путем практически неограниченного увеличения числа сценариев и введения

дополнительных переменных.

Анализ вероятностных распределений потоков платежей. В целом применение

этого метода анализа рисков позволяет получить полезную информацию об ожидаемых

значениях NPV и чистых поступлений, а также провести анализ их вероятностных

распределений.

Вместе с тем использование этого метода предполагает, что вероятности для

всех вариантов денежных поступлений известны либо могут быть точно определены.

В действительности в некоторых случаях распределение вероятностей может быть

задано с высокой степенью достоверности на основе анализа прошлого опыта при

наличии больших объемов фактических данных. Однако чаще всего такие данные

недоступны, поэтому распределения задаются исходя из предположений экспертов и

несут в себе большую долю субъективизма.

Деревья решений. Ограничением практического использования данного метода

является исходная предпосылка о том, что проект должен иметь обозримое или

разумное число вариантов развития. Метод особенно полезен в ситуациях, когда

решения, принимаемые в каждый момент времени, сильно зависят от решений,

принятых ранее, и в свою очередь определяют сценарии дальнейшего развития

событий.

Имитационное моделирование (метод Монте-Карло). Практическое применение

данного метода продемонстрировало широкие возможности его использования

инвестиционном проектировании, особенно в условиях неопределённости и риска.

Данный метод особенно удобен для практического применения тем, что удачно

сочетается с другими экономико-статистическими методами, а также с теорией игр

и другими методами исследования операций. Практическое применение авторами

данного метода показало, что зачастую он даёт более оптимистичные оценки, чем

другие методы, например анализ сценариев, что, очевидно обусловлено перебором

промежуточных вариантов.

Многообразие ситуаций неопределённости делает возможным применение любого

из описанных методов в качестве инструмента анализа рисков, однако, по мнению

авторов, наиболее перспективными для практического использования являются

методы сценарного анализа и имитационного моделирования, которые могут быть

дополнены или интегрированы в другие методики.

Глава 2. Анализ внешней среды предприятия и

обоснование модернизации производства метанола

.1 Характеристика объекта исследования

бизнес риск метанол инвестиция

Одно из крупнейших предприятий большой химии -

открытое акционерное общество «Щекиноазот» - входит в список двухсот крупнейших

в России по объему производства предприятий и успешно работает как на

российском, так и на мировых рынках. Министерством экономического развития

Российской Федерации Щекинский «Азот» признан «Лучшим экспортером 2002 года».

Удельный вес экспорта в объеме выпускаемой продукции составляет ~ 70 %.

Своим рождением предприятие обязано принятому 29

августа 1946 г Постановлению советского правительства о строительстве газового

завода в г. Щекино, Тульской области. 17 мая 1955 года началась промышленная

эксплуатация предприятия. Завод поставлял полученный из угля газ для нужд

столицы. 1 июня 1959 года газовый завод был переименован в Щекинский химический

комбинат.

В 1967 г. предприятие начало экономический

эксперимент, получивший название «Щекинский метод», направленный на повышение

эффективности производства. Цель эксперимента - производить больше продукции

при меньшей численности персонала.

В 1992 г. Щекинский химический комбинат стал

акционерными обществом ОАО «Щекиноазот».

В 1998-1999 гг. было выкуплено имущество, находящееся

в конкурсном производстве и 3 года не эксплуатировавшееся химическим заводом в

г. Ефремове Тульской области. Сегодня Ефремовский химический завод полностью

обеспечивает потребности «Щекиноазот» в серной кислоте, а также поставляет ее

на внутренний рынок. Возможна поставка серной кислоты на экспорт.

Основная продукция ОАО «Щекиноазот»:

Капролактам -

ГОСТ 7850-86

Метанол -

ГОСТ 2222-95

Сульфат аммония -

ТУ-113-03-625-90

Уротропин -

ГОСТ 1381-73

Серная кислота - ГОСТ

2184-77

Двуокись углерода жидкая - ГОСТ 8050-85

Двуокись углерода твердая - ГОСТ

12162-77

Пластификатор адипиновый щелочной (ПАЩ)

Плав соды кальцинированной - ТУ

213-636-00209023-97

щелочной

Бытовая химия

КФК

- ТУ 2494-002-52185836-2006

ОАО «Щекиноазот» - градообразующее предприятие, на

котором трудится около 4 тысяч человек. Предприятие содержит на балансе объекты

социальной сферы - ДК «Химик», поликлинику, детский оздоровительный лагерь,

общежития.

ОАО «Щекиноазот» уделяет большое внимание вопросам экологии. За период

2008 - 2009 годов предприятие инвестировало 26,28 млн. рублей на решение

экологических региональных проблем и уменьшение вредного воздействия

производства на окружающую среду.

Предполагается увеличить производство метанола с 360 тыс. тонн в год на

450. Это планируется произвести за счет построения новой стадии компрессии и не

только.

До этого на заводе работала компрессия высокого давления, а теперь строят

компрессию низкого давления, т.е.нет необходимости получать высокое давление

компрессорами, а, следовательно, уменьшаться затраты на энергию и сырье. Пуск в

промышленную эксплуатацию установки мощностью 450 тыс. тонн позволит не только

значительно увеличить объемы производства метанола, повысить его

рентабельность, но и серьезно сократить себестоимость продукции, снизив

расходные нормы сырья и энергоресурсов.

Себестоимость продукции понижается в связи с применением более

экономичных материалов, более современных катализаторов. М-450 уникален еще и

тем, что затраты на выпуск метанола электроэнергии, тепла и природного газа -

на уровне теоретических, идеальных для химических реакций, идущих при конверсии

природного газа и при синтезе метанола. Потери, безусловно, есть, обусловленные

физикой процессов, но они невелики.

Для компании "Щекиноазот" строительство данного производства -

крайне важно, так как даст возможность резко сократить потребление

электроэнергии и газа, выпускать конкурентоспособную продукцию. Метанол станет

сырьем для новых производств с высокой добавленной стоимостью, которые будут

построены на этой же площадке.

Сумма инвестиций в М-450 - более 150 млн. евро, это крупный проект, по

которому здесь будет построен самый современный, высокоэффективный завод в

России."

Цель проекта

Состоит в разработке бизнес-плана внедрения установки мощностью 450 тыс.

тонн на "Щекиноазот"

Задачи проекта

. Провести конкурентный анализ рынка метанола;

. Дать оценку целесообразности повышения выпуска метанола;

. Разработать маркетинговый, организационный, инвестиционный и

операционный планы.

. Провести оценку эффективности бизнес-плана и его анализ.

2.2 Характеристика отрасли метанола и его анализ

на мировом, внутреннем рынках

Одним из основных нефтехимических продуктов на мировом и региональных

рынках сбыта нефтехимической продукции является метанол. Метанол - метиловый

спирт, древесный спирт, CH3OH (ГОСТ 2222-95). Бесцветная ядовитая жидкость с

запахом, подобным запаху этилового спирта; tкип 64,5°C, плотность 0,7924 г/см3

(20°С). С воздухом в объёмных концентрациях 6,72-36,5% образует взрывоопасные

смеси; температура вспышки 15,6°С. Метиловый спирт смешивается во всех

соотношениях с водой и большинством органических растворителей, обладает всеми

свойствами одноатомных.

В промышленности метанол получают из окиси углерода и водорода. Процесс

получения метилового спирта основан на каталитической конверсии углеводородов

природного газа (метана или этана) с водяным паром. Сырьём служат природный,

коксовый и др. углеводородсодержащие газы, из которых получают смесь CO и H2

(синтез-газ) в соотношении 1 к 2.

Структура потребления метанола

В структуре потребления метанола существуют три основных направления, на

долю которых приходится более 60 % общего потребления данного продукта, это -

производство формальдегида, кислот и компонентов топлива (МТБЭ).

В 90-х годах потребление метанола в мире сильно увеличилось в связи со

стремительно растущим спросом на компоненты бензина, использующие метанол., а

во-вторых - в результате введения экологических законов.

Таблица 2.1

Спрос на мировом рынке, тыс. тонн

|

Продукты

|

2006

|

2007

|

2008

|

2009

|

2010

|

|

Формальдегид

|

9712

|

10173

|

10408

|

10018

|

10463

|

|

МТБЭ

|

7507

|

7696

|

8124

|

8266

|

7531

|

|

Кислоты

|

2331

|

2695

|

2840

|

2793

|

3027

|

|

Диметилтерефталат

|

584

|

584

|

579

|

588

|

588

|

|

Метилметакрилат

|

734

|

774

|

792

|

829

|

845

|

|

Топливо

|

776

|

854

|

888

|

830

|

844

|

|

Растворитель

|

1066

|

1101

|

1147

|

1209

|

1245

|

|

Другие

|

3995

|

4156

|

4342

|

4532

|

4738

|

|

Общий спрос

|

26705

|

28033

|

29120

|

29065

|

29281

|

По оценке специалистов, дальнейший активный рост производства метанола

будет вызван внедрением новых технологий, предполагающих использование метанола

в качестве топлива для прямого сжигания, а также для изготовления топливных

элементов.

В программы по созданию метанольных топливных элементов включились

крупнейшие компании по производству метанола - такие, как Methanex и Statoil, а

также ряд автомобилестроительных фирм. По прогнозам авторитетной американской

консультационной компании CMAI, активное использование метанола в качестве

топлива уже началось в 2007 году.

Кроме того, потребление метанола будет расти в связи с ростом химического

и мебельного производства. В последние годы в качестве перспективы применения

метанола рассматривается коммерческое внедрение технологии МТО - трансформации

метанола в олефины с целью получения пластических масс: полиэтилена и

полипропилена.

Таким образом, на ближайшее пятилетие при общем прогнозируемом ежегодном

росте мирового рынка в 3%, темы роста потребления метанола новыми направлениями

потребления составят около 4%.

Производители метанола.

Поскольку основным сырьем для производства метанола служит природный газ,

то современная локализация метанольных производств (исключая Китай) тесно

связана с географией газовых разработок. Истощение или, наоборот, открытие

новых крупных газовых месторождений ведет, в итоге, к перераспределению

метанольных мощностей.

В некоторых регионах мира, например в Северной Америке, продолжается

сокращение мощностей в связи с повышением локальных цен на природный газ,

который, как мы уже отметили, является основным сырьем для производства

метанола. Себестоимость производства метанола в США в настоящее время является

самой высокой в мире и на 40% превышает среднюю себестоимость в остальных

странах мира, что делает этот регион первоочередным объектом промышленной

рационализации.

В связи со значительными изменениями географической локализации

производственных мощностей, в последние годы подверглась изменениям и

сложившаяся в начале 90-х годов схема мировой торговли метанолом. Так, в США

продукт поставляется главным образом из Канады, Тринидада и Тобаго, в Западную

Европу - из России, Канады и стран Среднего Востока, в Японию - из Канады,

стран Среднего Востока и Океании.

Канада, в свое время поставлявшая более 40 % импортируемого США метанола,

более не является его основным экспортером в эту страну. Значительно

сократились ее продажи в Западную Европу и Японию. Теперь эти поставки

осуществляются из Чили. Эти значительные изменения должны послужить России

сигналом к действию, особенно учитывая ее перспективы вступления в ВТО.

Динамичное развитие российской экономики в первом полугодии 2008 года в

III квартале сменилось периодом стагнации. В IV квартале в экономике уже

наблюдался спад. Большинство индустриальных секторов попали под неблагоприятное

воздействие кризиса - это автомобильная промышленность, металлургия,

текстильная отрасль и машиностроение, электронная и электротехническая сферы,

строительство. Для химической отрасли данные сектора являлись крупными

потребителями, поэтому ухудшение ситуации в них отрицательно сказалось на

выпуске химических продуктов и их производных.

Доля химического комплекса в ВВП в 2009 году составила 3.4% против 4.0% в

2008 году. Таким образом, вклад отрасли в экономику страны снизился.

В целом в 2009 году производственные и финансовые показатели химического

комплекса упали по сравнению с 2008 годом.

Индекс химического производства в 2009 году составил 94.6% (к 2008 году),

резиновых и пластмассовых изделий - 87.8 %.

Товарооборот продукции химического комплекса в 2009 году по сравнению с

2008 годом сократился на 41% и составил 27.4 млрд долл.

Объем инвестиций в химический комплекс в 2009 году составил 106.9 млрд

руб. - на 17.6% меньше, чем в 2008 году.

Экспорт продукции химического комплекса в 2009 году по сравнению с 2008

годом сократился на 47.4% и составил 14 236 млн долл.; импорт сократился на

28.1 % - в стоимостном выражении составил 13 859 млн долл. Несмотря на

кризисные явления, внутренний рынок нуждался в продукции с высокой добавленной

стоимостью, закупаемой по импорту.

Рис. 2.1. Частный спрос на российские товары (без учета инвестиций в

запасы) и объем производства в основных отраслях в 2009-2010 гг.

С приходом кризиса химическая промышленность разделилась на две части:

сферу экспортных отраслей, зависящих от внешней конъюнктуры, и сферу

внутреннего рынка, которая зависит от потребительского спроса. Эти два сегмента

и отдельные их составляющие среагировали на кризис по-разному. Некоторые