Оценка земельного участка

ВВЕДЕНИЕ

Актуальность темы. Стоимость имущества лежит в

основе продажи, передачи недвижимости в залог, сдачи в аренду, в доверительное

управление, внесение в уставной капитал акционерного общества, дарения,

наследования (для исчисления налога) и многих других операций, совершающихся на

рынке недвижимости. Оценивание является достаточно регулярной процедурой, так

как подвижны многочисленные условия, характеризующие состояние объекта

недвижимости в частности и рынка недвижимости в целом и соответственно имеет

большое прикладное значение.

Оценка стоимости - не одномоментный акт, а

длительный и сложный процесс установления денежного эквивалента стоимости

объекта недвижимости. Она требует высокой квалификации оценщика, понимающего

главные принципы оценки, владеющего методами и инструментарием оценочной

деятельности, знающего состояние рынка недвижимости и особенно нужного

сегмента, понимания финансирования, налогообложения, детального значения

правовых особенностей сделок с недвижимостью и др. Курсовая работа посвящена

этой актуальной теме оценке стоимости недвижимого имущества.

Цель курсовой работы - определение рыночной

стоимости полного права собственности на объект недвижимости и права

долгосрочной аренды земельного участка под ним для последующей продажи объекта.

Задачи:

рассмотреть краткую характеристику объекта

оценки (тип и назначение здания, текущее использование здания, место

расположения объекта, правовой статус объекта);

охарактеризовать ситуацию на рынке недвижимости

в г. Челябинске;

проанализировать наилучшее и наиболее

эффективное использование объекта;

оценить стоимость земельного участка;

оценить стоимость объекта затратным, доходным и

сравнительным подходами;

провести согласование результатов оценки и

определить средневзвешенное значение стоимости объекта недвижимости.

Объект работы - оценка здания офисного типа и

земельного участка под ним.

1. ДЕЛОВАЯ СИТУАЦИЯ

1.1 Характеристика оцениваемого

объекта

Тип оцениваемого объекта недвижимости:

Здание офисного типа

Адрес:

Город Челябинск, улица Свободы, дом 12

Правовой режим объекта:

Полное право собственности на здание с правом

долгосрочной (50лет) аренды земли.

Собственники недвижимости:

Здание: ОАО "Урал-сервис". Земля:

Государство.

Местоположение объекта:

Здание расположено в центральной части города на

участке земли площадью 1042 кв.м. с ровным рельефом. К участку подходит дорога

с твёрдым покрытием. Имеется лёгкий доступ к центральным магистралям города.

Ставка земельного налога для данного участка составляет 70 руб. за 1 кв.м.

Описание здания

Здание представляет собой 5-ти этажное кирпичное

строение, которое имеет все виды благоустройства: оборудовано лифтами ,

системами горячего и холодного водоснабжения, канализацией, центральным

отоплением, вентиляцией, электроснабжением, противопожарной защитой. В здании

имеется необходимое количество телефонных линий. На каждом этаже расположены

офисные помещения с одним общим коридором. На первом этаже помещается кафе. В

здании имеется подвал, часть которого сдаётся в аренду под складские цели.

Здание введено в эксплуатацию 7 лет назад.

Нормативный срок эксплуатации здания составляет

100 лет.

Строительный объём здания - 18042 куб. м.

Полезная (арендная) площадь здания - 3492 кв. м.

Полезная (арендная) площадь подвала - 642 кв. м.

Прямые затраты на строительство данного типа

здания составляют в текущих ценах 3942 руб. / 1 куб. м.

Коэффициент отличий оцениваемого здания от

типового - 1, 40

Здание имеет все виды износа. В здании

отсутствует система охранной сигнализации, что не отвечает современным

требованиям к офисным зданиям. Стоимость устройства такой системы составляет

120,0% от полной восстановительной стоимости системы телефонизации здания.

Недавно ближайшие к зданию жилые дома поставлены

на реконструкцию и капитальный ремонт, что затрудняет подъезд к зданию.

Связанный с этим внешний износ составляет 0,25% от полной восстановительной

стоимости здания.

Существующее использование здания:

Здание сдаётся в аренду. Ставка арендной платы

за 1 кв. м. полезной площади здания составляет 342 руб. в месяц. Ставка арендной

платы за 1 кв. м. площади подвала составляет 192 руб. в месяц. Расположенное на

1-ом этаже здания кафе приносит чистый операционный доход в размере 40042 руб.

в месяц.

Для дальнейшего использования здания

предполагается выполнить ремонт помещений. Сметная стоимость ремонта помещений

в текущих ценах составляет 2442 тыс. руб. Срок выполнения ремонтных работ - 3

месяца. В этот период здание закрывается на ремонт. Его эксплуатация в этот

период доходов не приносит и текущих расходов не требует. После ремонта помещение

будет сдаваться в аренду. Типичный период коммерческого использования здания

после ремонта по данным рынка аренды нежилых помещений составляет 5 лет.

Ожидается, что в первый год будет сдано в аренду 60,0% площадей; во второй -

85,0 %; в третий 100,0 %; в четвёртый и пятый годы незанятых площадей не будет.

Текущие расходы по эксплуатации здания составят:

Основная и дополнительная заработная плата

персонала (фонд оплаты труда - ФОТ) - 60 000 руб. в месяц;

отчисления на социальные нужды персонала (единый

социальный налог) - 27,4% от ФОТ;

оплата коммунальных услуг - 70 руб. в месяц на 1

кв. м. полезной площади здания;

прочие расходы - 45 руб. в месяц на 1 кв. м.

полезной площади здания;

налог на прибыль в размере 24,0 %;

налог на имущество в размере 1,0 % от остаточной

стоимости здания.

Годовая норма амортизационных отчислений на

полное восстановление здания составляет 1,0 % от его полной восстановительной

стоимости.

Анализ рынка показывает, что, начиная со второго

года после ремонта здания, доходы и расходы будут ежегодно расти, в том числе:

арендная плата - на 10,0 %;

чистый доход от кафе - на 15,0%;

заработная плата персонала - на 5,0 %;

коммунальные и прочие расходы - на 7,5 %.

Ставка дисконтирования по данным финансового

рынка определена на уровне 19,0 % - для первого года коммерческого

использования здания; 22,0 % - для второго года; 24,0% - для третьего года;

25,0 % - для четвёртого и для пятого года.

1.2 Цель оценки

Целью оценки является определение рыночной

стоимости полного права собственности на объект недвижимости и права

долгосрочной аренды земельного участка под ним для последующей продажи объекта.

1.3 Краткая характеристика рынка

недвижимости

Обзор рынка офисной недвижимости г. Челябинска

на август 2011 г.

В первом полугодии 2011г. для Челябинска было

характерно улучшение экономической ситуации и, соответственно, усиление деловой

активности. Соответственно, было зафиксировано некоторое повышение спроса на

офисную недвижимость. С февраля по август прошлого года доля вакантных площадей

снизилась с 8,5% до 7,8%. В абсолютном выражении объем свободных площадей

сократился с 34 180 до 31 373 кв.м. Наибольшее сокращение доли вакантных

площадей было отмечено для качественной офисной недвижимости (с 9,5% до 7,4%).

Таблица 1.1 - Обзор рынка офисной недвижимости

г. Челябинска на август 2011 г.

|

Основные

показатели

|

Значение

|

|

Общая

площадь офисных центров( GBA и GLA), тыс. кв.м.

|

900

|

|

В

т.ч. площадь качественных офисных центров, тыс. кв.м.

|

352

|

|

Введено

в эксплуатацию в I полугодии 2011г., тыс. кв.м.

|

0

|

|

Средняя

доля вакантных площадей, %

|

7,4

|

|

Минимальная

арендная ставка, руб./мес., кв.м.

|

190

|

|

Максимальная

арендная ставка, руб./мес., кв.м..

|

1075

|

|

Средняя

арендная ставка, руб./мес., кв.м.

|

510

|

Финансовые условия

Арендная ставка в ОЦ г. Челябинска находится в

диапазоне 190-1075 руб. Средняя арендная ставка составляет 510 руб. За

последние полгода рассматриваемая величина немного возросла с 491 до 510 руб.

Темп прироста составил 3,9%, среднемесячный темп прироста - 0,6%.

За период кризиса средняя арендная ставка

сократилась на 55%. Падение арендных ставок прекратилось в начале 2010 г., что

было обусловлено улучшениями в экономике и активизацией деловой активности,

однако активного роста рассматриваемого показателя не было зафиксировано;

данному явлению препятствовала большая доля вакантных площадей в ОЦ и

нестабильность экономической ситуации. Устойчивый рост наблюдался только в

конце 2010 г., когда сократилась и доля вакантных площадей в ОЦ.

В целом 2010г. явился переходным годом от

падения арендных ставок к их росту.

В настоящий момент уже возможно зафиксировать

слабую положительную тенденцию в динамике рассматриваемого показателя. Так с

начала 2010г. арендная ставка возросла на 8,5%.

По мнению специалистов РК «Служба недвижимости»

в ближайшие полгода также ожидается небольшой рост арендных ставок пр. на 5-8%.

Характеристика рынка офисной недвижимости г.

Челябинска основана на статье, размещённой на сайте Информационного портала

недвижимости (#"559626.files/image001.gif">

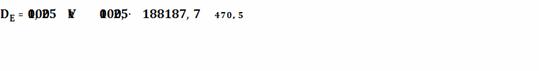

где: VL - стоимость земельного участка, тыс.

руб.; - ставка земельного налога, руб./ кв. м.; - площадь земельного участка,

кв. м.

В соответствии с заданием

Тогда

Тогда

определяется

следующим образом:

определяется

следующим образом:

Таким образом стоимость земельного участка

равняется 6929,3

тыс. руб.

равняется 6929,3

тыс. руб.

3. ОЦЕНКА ОБЪЕКТА ЗАТРАТНЫМ ПОДХОДОМ

Оценка объекта затратным подходом производится в

изложенной ниже последовательности.

3.1 Определение полной

восстановительной стоимости здания

Полная восстановительная стоимость здания VR

определяется по формуле

VR=CD+CI+P, (2)

где: CD - прямые затраты, тыс. руб.;

СI - косвенные затраты, тыс. руб.;

Р - предпринимательская прибыль застройщика,

тыс. руб.

Прямые затраты рассчитываются по формуле:

, (3)

, (3)

где:  -

прямые затраты на 1 куб. м. строительного объема типового проекта аналогичного

здания в текущих ценах, руб.;

-

прямые затраты на 1 куб. м. строительного объема типового проекта аналогичного

здания в текущих ценах, руб.;

- строительный

объем оцениваемого здания, куб. м.;

- строительный

объем оцениваемого здания, куб. м.;

- коэффициент

отличий оцениваемого здания от объекта аналога.

- коэффициент

отличий оцениваемого здания от объекта аналога.

В соответствии с заданием

K=1,40. Тогда

K=1,40. Тогда

определяется

следующим образом:

определяется

следующим образом:

Таким образом прямые затраты

составляют

составляют

тыс. руб.

тыс. руб.

Косвенные затраты CI составляют 40% от прямых

затрат:

Таким образом косвенные затраты

равняются

равняются

тыс. руб.

тыс. руб.

Предпринимательская прибыль застройщика Р

рассчитывается на основе статистических данных о рентабельности аналогичных

инвестиций в отрасли. В настоящее время строительные проекты являются

достаточно рентабельным бизнесом и приносят 30,0 - 40,0 % дохода на вложенный

капитал. В связи с этим процент предпринимательской прибыли рекомендуется

принять равным 35,0 % от суммы прямых и косвенных затрат.

Таким образом предпринимательская прибыль

равняется

равняется

тыс. руб. Полная

восстановительная стоимость здания VR составляет

тыс. руб. Полная

восстановительная стоимость здания VR составляет

тыс. руб.

тыс. руб.

3.2 Определение накопленного износа

здания

Накопленный износ здания D определяется по

формуле:

D = DP + DF + DE, (4)

где: DP - физический износ здания, тыс. руб.;-

функциональный износ здания, тыс. руб.;- внешний износ здания, тыс. руб.

Для определения физического износа определяется

восстановительная стоимость конструктивных элементов здания, а затем

рассчитывается их износ методом срока жизни. В результате расчётов было

установлено, что физический износ DP насчитывает

тыс. руб. Исходные

данные и результата расчётов по определению физического износа представлены в

таблице 3.1.

тыс. руб. Исходные

данные и результата расчётов по определению физического износа представлены в

таблице 3.1.

Согласно заданию в здании отсутствует система

охранной сигнализации, что не отвечает современным требованиям к офисным

зданиям. Стоимость устройства такой системы составляет 120,0% от полной

восстановительной стоимости системы телефонизации здания (

. Значит

функциональный износ определяется следующим образом:

. Значит

функциональный износ определяется следующим образом:

Таким образом функциональный износ

насчитывает

насчитывает

тыс. руб.

тыс. руб.

Недавно ближайшие к зданию жилые дома поставлены

на реконструкцию и капитальный ремонт, что затрудняет подъезд к зданию.

Связанный с этим внешний износ составляет 0,25% от полной восстановительной

стоимости здания и определяется следующим образом:

Таким образом, внешний износ

насчитывает

насчитывает

тыс. руб.

тыс. руб.

По итогам расчётов накопленный износ здания D

составил

3.3 Определение остаточной стоимости

здания

Остаточная стоимость здания VREM определяется

путем вычитания из полной восстановительной стоимости здания величины

накопленного его износа:

VREM = VR - D (5)

Таким образом, остаточная стоимость здания VREM

составляет

тыс. руб.

тыс. руб.

3.4 Определение общей стоимости

оцениваемого объекта недвижимости

Общая стоимость оцениваемого объекта

недвижимости затратным подходом VCA определяется как сумма остаточной стоимости

здания и стоимости земельного участка, рассчитанной по формуле (1)

здание продажа стоимость износ

VCA = VREM + VL (6)

Значит, общая стоимость оцениваемого объекта

недвижимости затратным подходом VCA насчитывает

тыс. руб.

тыс. руб.

Таблица 3.1 - Расчет физического износа

оцениваемого здания

|

Наименование

конструктивных элементов здания

|

Доля

в восстановительной стоимости всего здания, %

|

Восстановительная

стоимость элемента, тыс. руб.

|

Фактический

срок эксплуатации, лет

|

Нормативный

срок эксплуатации, лет

|

Коэффициент

износа

|

Сумма

износа, тыс. руб.

|

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

|

Фундамент

|

7

|

13173,1

|

7

|

100

|

0,07

|

922,1

|

|

Наружные

стены

|

16

|

30110,0

|

7

|

100

|

0,07

|

2107,7

|

|

Перекрытия

|

14

|

26346,3

|

7

|

100

|

0,07

|

1844,2

|

|

Кровля

|

8

|

15055,0

|

7

|

50

|

0,14

|

2107,7

|

|

Перегородки

|

8

|

15055,0

|

7

|

80

|

0,09

|

1355,0

|

|

Внутренняя

отделка

|

6

|

11291,3

|

2

|

5

|

0,40

|

4516,5

|

|

Наружная

отделка

|

3

|

5645,6

|

7

|

30

|

0,23

|

1298,5

|

|

Система

водоснабжения и канализации

|

10

|

18818,8

|

7

|

50

|

0,14

|

2634,6

|

|

Система

электроснабжения

|

7

|

13173,1

|

7

|

40

|

0,18

|

2371,2

|

|

Система

отопления

|

9

|

16936,9

|

7

|

50

|

0,14

|

2371,2

|

|

Система

вентиляции

|

2

|

3763,8

|

7

|

40

|

0,18

|

677,5

|

|

Система

пожаротушения

|

3

|

5645,6

|

7

|

50

|

0,14

|

790,4

|

|

Система

телефонизации

|

2

|

3763,8

|

7

|

40

|

0,18

|

677,5

|

|

Лифты

|

5

|

9409,4

|

7

|

30

|

0,23

|

2164,2

|

|

Всего

|

100

|

188187,7

|

-

|

-

|

-

|

25838,3

|

4. ОЦЕНКА ОБЪЕКТА РЫНОЧНЫМ ПОДХОДОМ

Стоимость объекта по рыночному подходу

(сравнительному подходу) методом парных продаж определяется в приведенной ниже

последовательности.

4.1 Характеристики сопоставимых

объектов аналогов

На основании исходных данных о характеристиках

объектов А, Б, В и Г, сопоставимых с оцениваемым объектом заполняется таблица

4.1.

Таблица 4.1 - Характеристики сопоставимых

объектов аналогов

|

Показатели

|

Сопоставимые

объекты

|

|

А

|

Б

|

В

|

Г

|

|

Цена

продажи, тыс. руб.

|

47250,0

|

19820,0

|

35960,0

|

21730,0

|

|

Полезная

площадь здания, кв. м.

|

3542

|

2042

|

3242

|

1842

|

|

Время

продажи, месяцы

|

3

|

3

|

1

|

1

|

|

Местоположение

объекта (хуже, лучше, аналог)

|

аналог

|

хуже

|

хуже

|

хуже

|

|

Состояние

объекта (хуже, лучше, аналог)

|

лучше

|

аналог

|

аналог

|

лучше

|

4.2 Корректировка цен продажи

сопоставимых объектов аналогов

Цены продажи сопоставимых объектов аналогов

подвергаются корректировке, так как они отличаются по своим характеристикам от

оцениваемого объекта. В качестве единицы сравнения объектов принимается 1 кв.

м. полезной площади здания.

Корректировка цен продажи сопоставимых объектов

в расчете на 1 кв. м. полезной площади осуществляется последовательно по

каждому из учитываемых факторов (время продажи, местоположение и состояние

объекта). Для этого выбираются два объекта, отличающиеся по данному фактору и

имеющие сходные иные характеристики. Разница в ценах выбранной пары объектов

является абсолютной величиной корректировки по данному фактору. На эту величину

цена каждого сопоставимого объекта либо уменьшается, либо увеличивается в

зависимости от того, лучше или хуже сопоставимый объект по данному фактору по

сравнению с оцениваемым.

Для корректировки по времени продажи

рассчитывается рост цены за 1 месяц, а затем определяются цены продажи

сопоставимых объектов на дату оценки.

Результаты расчетов приведены в таблице 4.2.

Величина корректировки по каждому фактору и каждому объекту записана в таблицу

4.2 либо со знаком (+), если сопоставимый объект по данному показателю хуже,

чем оцениваемый, либо со знаком (-), если сопоставимый объект по данному

показателю лучше, чем оцениваемый.

Таблица 4.2 - Определение скорректированной по

всем показателям цена продажи сопоставимых объектов

|

Показатели

|

Сопоставимые

объекты

|

|

А

|

Б

|

В

|

Г

|

|

Цена

продажи в расчете на 1 кв. м. полезной площади здания, тыс. руб.

|

13,3

|

9,7

|

11,1

|

11,8

|

|

Величина

корректировки по времени продаж, тыс. руб.

|

+

2,1

|

+

2,1

|

-

0,7

|

-

0,7

|

|

Скорректированная

по времени продажи цена, тыс. руб.

|

15,4

|

11,8

|

11,8

|

12,5

|

|

Величина

корректировки по местоположению, тыс. руб.

|

0,0

|

+

2,9

|

+

2,9

|

+

2,9

|

|

Скорректированная

по местоположению цена, тыс. руб.

|

15,4

|

14,7

|

14,7

|

15,4

|

|

Величина

корректировки по состоянию объекта, тыс. руб.

|

-

0,7

|

0,0

|

0,0

|

-

0,7

|

|

Скорректированная

по всем показателям цена, тыс. руб.

|

14,7

|

14,7

|

14,7

|

14,7

|

В результате расчетов была получена

скорректированная по всем показателям цена продажи сопоставимых объектов в

расчете на 1кв.м. полезной площади PC, которая принимается в качестве стоимости

1 кв. м. полезной площади оцениваемого объекта и составляет 14,7 тыс. руб./

кв.м.

Стоимость оцениваемого здания VB: определяется

по формуле

VB = PC SB, (7)

где: PC - стоимость 1 кв. м. полезной площади

оцениваемого здания, тыс. руб.;- полезная (арендная) площадь оцениваемого

здания (без учета сдаваемой в аренду площади подвала), кв.м.

Таким образом стоимость здания по сравнительному

подходу VB насчитывает

тыс. руб.

тыс. руб.

4.3 Определение общей стоимости

оцениваемого объекта недвижимости

Стоимость всего оцениваемого объекта

недвижимости сравнительным подходом методом парных продаж VSC определяется

путем суммирования стоимости здания VB и стоимости земельного участка VL,

которая была определена ранее по формуле (1)

VSC = VB + VL (8)

Таким образом, стоимость оцениваемого объекта

недвижимости согласно сравнительному подходу составляет 58261,7 тыс. руб.

5. ОЦЕНКА ОБЪЕКТА ДОХОДНЫМ ПОДХОДОМ

Для определения стоимости объекта доходным

подходом методом дисконтирования денежных потоков прогнозируются доходы

получаемые и расходы осуществляемые при эксплуатации объекта за весь период

коммерческого использования здания.

Расчеты производятся по приведенным далее

формулам для каждого анализируемого года и приводятся в таблице 5.1

5.1 Потенциальный валовой доход от

аренды здания

Потенциальный валовой доход от аренды здания PGI

определяется по формуле

PGI = (rB ∙SB + rb ∙Sb)∙m, (9)

В соответствии с задание для первого года

эксплуатации

5.2 Действительный валовой доход от

аренды здания

Действительный валовой доход от аренды помещений

здания EGI определяется по формуле

EGI = PGI ∙ k, (10)

где: k - коэффициент заполняемости здания (доля

сданных в аренду площадей).

5.3 Текущие операционные расходы по

эксплуатации здания, налог на прибыль и налог на имущество

Текущие операционные расходы СОЕ по эксплуатации

здания определяются путём суммирования:

фонда оплаты труда персонала;

отчислений на социальные нужды персонала (единого

социального налога);

платежей за коммунальные услуги;

прочих расходов;

амортизационных отчислений на полное

восстановление здания.

При расчёте общей суммы платежей за коммунальные

услуги и прочих расходов полезная площадь подвала не учитывается.

Текущие операционные расходы по эксплуатации

здания во время проведения его ремонта не начисляются.

Налог на имущество NI определяется в размере 1,0

% от остаточной стоимости здания в каждом прогнозируемом году

(11)

(11)

Остаточная стоимость здания  в

каждом прогнозируемом году, начиная со второго рассчитывается по формуле

в

каждом прогнозируемом году, начиная со второго рассчитывается по формуле

(12)

(12)

где:  -

остаточная стоимость здания в предыдущем году тыс. руб.;

-

остаточная стоимость здания в предыдущем году тыс. руб.;

- амортизационные

отчисления на полное восстановление здания в прогнозируемом году, тыс. руб.

- амортизационные

отчисления на полное восстановление здания в прогнозируемом году, тыс. руб.

Остаточная стоимость здания в первом

прогнозируемом году принимается равной остаточной стоимости здания, рассчитанной

ранее по формуле (5).

Налог на прибыль NU определяется по формуле

(13)

(13)

5.4 Чистый операционный доход от

аренды здания

Чистый операционный доход от аренды помещений

здания NOIЗ определяется по формуле

NOIЗ = (EGI - COE) - NI - NU + A (14)

5.5 Реальный денежный поток

Реальный денежный поток CF определяется как

общий чистый операционный доход от аренды помещений здания с учётом

дополнительного дохода от кафе

CF = NOIЗ + NOIК, (15)

где: NOIK - чистый операционный доход от кафе,

тыс. руб.

5.6 Коэффициент дисконтирования

Коэффициент дисконтирования для n-го года

эксплуатации здания определяется по

формуле

определяется по

формуле

, (16)

, (16)

где  -

ставка дисконтирования в k-ом году эксплуатации здания.

-

ставка дисконтирования в k-ом году эксплуатации здания.

5.7 Дисконтированный денежный поток

Дисконтированный денежный поток DCF для

конкретного года определяется по формуле:

DCF = CF∙ (17)

(17)

Так для пятого года дисконтированный денежный

поток DCFm определяется следующим образом:

5.8 Текущая стоимость перепродажи

здания (реверсия)

Текущая стоимость перепродажи здания (реверсия)  определяется

в конце срока его коммерческого использования по формуле

определяется

в конце срока его коммерческого использования по формуле

, (18)

, (18)

где:  -

дисконтированный денежный поток последнего 5-го года (m=5);

-

дисконтированный денежный поток последнего 5-го года (m=5);

- коэффициент

капитализации.

- коэффициент

капитализации.

Коэффициент капитализации для здания,

определяется на основе исходных данных по объектам, сопоставимым с оцениваемым,

приведённым в таблице 5.1

Таблица 5.1 - Определение коэффициента

капитализации для здания на основании данных по сопоставимым объектам

|

Показатели

|

Объекты

|

|

А

|

Б

|

В

|

Г

|

|

Полезная

(арендная) площадь здания, кв. м.

|

3542

|

2042

|

3242

|

1842

|

|

Цена

продажи, тыс. руб.

|

47250,0

|

19820,0

|

35960,0

|

21730,0

|

|

Чистый

операционный доход от аренды, тыс. руб.

|

6960,0

|

5950,0

|

12200,0

|

6950,0

|

|

Коэффициент

капитализации сопоставимых объектов

|

0,15

|

0,30

|

0,34

|

0,32

|

|

Коэффициент

капитализации для оцениваемого здания

|

0,28

|

Таким образом, коэффициент капитализации для

оцениваемого здания R равняется 0,28. Значит значение текущая стоимость

перепродажи здания (реверсия)

определяется

следующим образом:

определяется

следующим образом:

Текущая стоимость перепродажи здания (реверсия)

составляет

составляет

тыс. руб.

тыс. руб.

5.9 Текущая стоимость здания

Текущая стоимость здания PVB определяется по

формуле

, (19)

, (19)

где:  -

единовременные затраты (инвестиции) на ремонт помещений здания, тыс. руб.

-

единовременные затраты (инвестиции) на ремонт помещений здания, тыс. руб.

Таким образом, текущая стоимость здания PVB

равняется

руб.

руб.

Результаты по определению текущая стоимость

здания доходным подходом представлены в таблице 5.2

Стоимость объекта недвижимости

Стоимость объекта недвижимости по методу

дисконтирования денежных потоков VDI определяется по формуле

, (20)

, (20)

Стоимость земельного участка (VL) определена

ранее по формуле и составляет 6929,3 тыс. руб.

Таким образом стоимость объекта недвижимости по

методу дисконтирования денежных потоков VDI равняется

тыс. руб.

тыс. руб.

Таблица 5.2 -Расчёт стоимости здания доходным

подходом

|

Наименование

показателей

|

Значение

показателей по годам

|

|

1

год

|

2

год

|

3

год

|

4

год

|

5

год

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Полезная

площадь здания, кв.м.

|

3492

|

3492

|

3492

|

3492

|

3492

|

|

Полезная

площадь подвала, кв.м.

|

642

|

642

|

642

|

642

|

642

|

|

Ставка

арендной платы за 1 кв.м. полезной площади здания в месяц, тыс. руб.

|

342,0

|

376,2

|

413,8

|

455,2

|

500,7

|

|

Ставка

арендной платы за 1 кв.м. полезной площади подвала в месяц, тыс. руб.

|

192,0

|

211,2

|

232,3

|

255,5

|

281,1

|

|

Потенциальный

валовой доход от аренды здания, тыс.руб.

|

10748,4

|

15764,3

|

17339,9

|

19074,7

|

20981,3

|

|

Потенциальный

валовой доход от аренды подвала тыс.руб.

|

1109,4

|

1627,1

|

1789,6

|

1968,4

|

2165,6

|

|

Итого

потенциальный валовой доход, тыс. руб.

|

11857,8

|

17391,4

|

19129,5

|

21043,1

|

23146,9

|

|

Коэффициент

заполняемости

|

60,0

|

85,0

|

100,0

|

100,0

|

100,0

|

|

Действительный

валовой доход, тыс. руб.

|

7114,7

|

14782,7

|

19129,5

|

21043,1

|

23146,9

|

|

Фонд

оплаты труда персонала, тыс. руб.

|

540,0

|

567

|

595,4

|

625,2

|

656,5

|

|

Отчисления

на социальные нужды персонала, тыс. руб.

|

148

|

155,4

|

163,1

|

171,3

|

179,9

|

|

Плата

за коммунальные услуги, тыс. руб.

|

2200

|

2365

|

2542,4

|

2733,1

|

2938,1

|

|

Прочие

расходы, тыс. руб.

|

1414,3

|

1520,4

|

1634,4

|

1757

|

1888,8

|

|

Амортизационные

отчисления на полное восстановление здания, тыс. руб.

|

1573,6

|

1573,6

|

1573,6

|

1573,6

|

1573,6

|

|

Текущие

операционные расходы по эксплуатации здания, тыс. руб.

|

5875,9

|

6181,4

|

6508,9

|

6860,2

|

7236,9

|

|

Остаточная

стоимость здания, тыс. руб.

|

157362,3

|

155788,7

|

154215,1

|

152641,5

|

151067,9

|

|

Налог

на имущество, тыс. руб.

|

1573,6

|

1557,9

|

1542,2

|

1526,4

|

1510,7

|

|

Налог

на прибыль, тыс. руб.

|

0,0

|

1690,4

|

2658,8

|

3037,6

|

3455,8

|

|

Чистый

операционный доход от аренды помещений здания, тыс. руб.

|

1238,8

|

6926,6

|

9993,2

|

11192,5

|

12517,1

|

|

Чистый

операционный доход от аренды помещений кафе, тыс. руб.

|

360,4

|

414,5

|

476,7

|

548,2

|

630,4

|

|

Реальный

денежный поток, тыс. руб.

|

1599,2

|

7341,1

|

10469,9

|

11740,7

|

13147,5

|

|

Ставка

дисконтирования, %

|

19,0

|

22,0

|

24,0

|

25,0

|

25,0

|

|

Коэффициент

дисконтирования

|

0,84

|

0,69

|

0,56

|

0,45

|

0,36

|

|

Дисконтированный

денежный поток, тыс. руб.

|

1343,3

|

5065,4

|

5863,1

|

5283,3

|

4733,1

|

|

Затраты

на ремонт здания (инвестиции), тыс. руб.

|

2442,0

|

|

Текущая

стоимость перепродажи здания (реверсии), тыс. руб.

|

16903,9

|

|

Стоимость

здания по методу дисконтирования денежных потоков, тыс. руб.

|

36750,1

|

6. СОГЛАСОВАНИЕ РЕЗУЛЬТАТОВ ОЦЕНКИ

Полученные тремя подходами значения стоимости

объекта недвижимости необходимо проанализировать. Для этого кратко опишем

преимущества и недостатки каждого из использованных методов оценки

применительно к оцениваемому объекту с учетом его специфических особенностей

(времени продажи, местоположения, технического состояния, назначения и т.п.) и

конъюнктуры на рынке недвижимости.

Затратный метод основывается на соображении, что

затраты на восстановление, замещение оцениваемого объекта с добавленной

предпринимательской прибылью за вычетом износа и с учетом рыночной стоимости

земельного участка, на котором расположена недвижимость, являются приемлемой

рыночной оценкой ее стоимости.

Достоинство метода в том, что он опирается на

солидную сметно-нормативную и методологическую базу отечественного

строительства и вызывает большее доверие заказчика, чем гипотетические

умозаключения оценщика. Он является практически единственным методом оценки при

создании уникальных объектов, особенно недоходного назначения (больницы, музеи,

мемориальные комплексы и т.п.).

Недостатки в том, что он устанавливает не

стоимость обмена, а стоимость использования, игнорируя действие закона спроса и

предложения. Затраты на строительство лишь базис рыночной цены.

Область применения: новое строительство,

реконструкция, оценка недвижимости для страхования, налогообложения, оценка

недвижимости на малоактивных рынках, оценка объектов специального назначения и

т.д.

В рамках сравнительного подхода оценщик

рассматривает сопоставимые объекты, которые были проданы на соответствующем

рынке, затем вносятся поправки на возможные отличия между оцениваемым и

сопоставимым объектами.

Достоинства метода: простой и наглядный, т.к.

основан на очевидных сравнениях; допускает корректировки по отличающимся

признакам; дает статистически обоснованные оценки.

Недостатки метода: требует большого объема

достоверной информации, что возможно лишь на массовых рынках недвижимости; при

большом числе корректирующих поправок достоверность оценки снижается;

использует информацию о прошлых событиях на рынке недвижимости и не учитывает

ожидания.

Область применения: рынок жилья, рынок объектов

для малого бизнеса, некоторые сегменты рынка земельных участков (в черте

города, садовых участков под коттеджи).

Доходный подход базируется на постоянно

повторяющихся наблюдениях - чем выше доход, который приносит недвижимость, тем

дороже она стоит.

Достоинство: прямо связан с основным мотивом

предпринимательской деятельности и, следовательно, можно использовать обычный

инструментарий оценки доходности капитала и целесообразности инвестирования.

Недостаток: неопределенность результата оценки,

вытекающая из предпринимательского риска в результате прогнозирования

количества и продолжительности получаемых доходов от недвижимости. Прогнозы

являются результатом суждений оценщика и привлекаемых им экспертов на основе

имеющейся информации о состоянии рынка, тенденций развития, подсказываемых

экономической теорией, и интуиции.

Область применения: самая широкая, т.к. доход

может иметь форму аренды, дивидендов, прибыли, земельной ренты, быть

результатом продажи. Важно лишь, чтобы доход был продуктом оцениваемого актива

- недвижимости.

Оцениваемый объект недвижимости представляет

собой здание офисного типа, расположенное на земельном участке. Здание сдаётся

в аренду и имеет доход от арендных платежей. Расположенное на 1-ом этаже здания

кафе приносит чистый операционный доход в размере 40042 руб. в месяц.

Таким образом при оценке стоимости данного

объекта недвижимости надо опираться на доход, который он приносит. И поэтому

основу оценки составит стоимость объекта по доходному подходу. Затратный подход

в данном случае не достаточно эффективен, поскольку в основном он применяется

для оценки объектов нового строительства или объектов специального назначения.

Сравнительный подход гораздо более уместен в связи с наличием информации об

аналогичных объектах. Но всё же он более подходит для оценки жилых помещений,

На основании этого, полученным различными

методами оценкам присваиваются весовые коэффициенты (коэффициенты значимости) в

долях единицы. Общая сумма коэффициентов значимости должна быть равна единице.

Средневзвешенное значение стоимости объекта

недвижимости V и принимается в качестве его рыночной стоимости.

, (21)

, (21)

где  ,

,

,

,

-

коэффициенты значимости оценок стоимости объекта недвижимости, полученные

затратным, сравнительным и доходным подходом соответственно.

-

коэффициенты значимости оценок стоимости объекта недвижимости, полученные

затратным, сравнительным и доходным подходом соответственно.