Разработка продукта

Разработка

продукта

Содержание

Введение

.

Описание предприятия

.

Анализ ассортимента предприятия

.1

Анализ товаров - лидеров и товаров - аутсайдеров

.2

Анализ товарных линий

.3.Анализ

объёмов продаж каждого товара

.4

Построение матрицы Бостонской консультационной группы

.

Разработка товара

.

Определение цены товара

.

Разработка комплекса маркетинга для нового товара

Заключение

Список

литературы

Приложения

Введение

Предмет курсового проекта - разработка нового

продукта и маркетинговых мероприятий по его выводу на рынок как товара.

Продукт - результат хозяйственной деятельности,

представленный в материально-вещественной форме (материальный продукт),

информационной форме (интеллектуальный продукт); форме выполненных работ или

оказанных услуг». Понятие товар имеет два принципиально различных определения:

любой продукт производственно-экономической

деятельности в материально-вещественной форме (материальный продукт);

объект купли-продажи, рыночных отношений между

продавцами и покупателями (любой продукт).

Для данного курсового проекта была выбрана

товарная категория - поднос. Для исследования рассматривается ООО

"Пластиковый мир".

ассортимент товар матрица маркетинг

1. Описание предприятия

ООО «Пластиковый мир» успешно работает на рынке

с 1998 года. Юридический адрес организации: г. Санкт-Петербург, Энгельса пр.,

д. 12. Фактический адрес организации: г. Санкт-Петербург, наб. реки Фонтанки 12

Рассматриваемая компания занимается

производством и реализацией изделий из пластика. ООО «Пластиковый мир»

производит разнообразные изделия, которые участвуют в жизни каждого человека,

это различная посуда, бижутерия, игрушки, корпусы для мебели и др. В курсовой

работе, мы будем рассматривать - пластиковые подносы.

Перечень рассматриваемых нами изделий представлен

в таблице 1.

Таблица 1 Перечень товаров ООО «Пластиковый мир»

|

Номер

товарной линии

|

Номер

товара i

|

Название

|

|

I

(Поднос прикроватный)

|

1

|

Модель

«А1»

|

|

2

|

Модель

«А2»

|

|

3

|

Модель

«А3»

|

|

II

(Поднос столовый)

|

4

|

Модель

«Б1»

|

|

5

|

Модель

«Б2»

|

|

6

|

Модель

«Б3»

|

|

7

|

Модель

«Б4»

|

|

III

(Поднос на подушке )

|

8

|

Модель

«В1»

|

|

9

|

Модель

«В2»

|

|

10

|

Модель

«В3»

|

|

11

|

Модель

«В4»

|

|

12

|

Модель

«В5»

|

Данные об объёме продаж по описанным выше

товарам представлены в табл. 2.

Основная стратегия, используемая при сбыте товаров

- стратегия привлечения. Все усилия отдела маркетинга организации по

продвижению направлены на конечных потребителей, но без внимания не остаются

розничные посредники, для которых разрабатываются отдельные мероприятия по

стимулированию сбыта. У компании есть множество фирменных магазинов,

реализующие товары собственного производства. Численность сотрудников

организации - 195 человек. Это высококвалифицированные сотрудники.

Основные конкуренты и их стратегии в целом

представлены ниже:

Компания ООО «Ника Пластик» - существует на

рынке города с 2001 года. Фирма является современной, динамично развивающейся

компанией, которая специализируется на продаже товаров хозяйственно-бытового

назначения из пластмассы.

Компания ООО «ОСТ-3» - существует на рынке с

1992 года. Занимает одно из лидирующих положений на рынке. Высокие объемы

продаж продукции.

Компания ООО «Бытпласт» - компания существует на

рынке с 2000 года. С момента ее создания компания ориентировалась на продукцию

самого высокого качества. Хорошо развитая региональная сеть.

Остальные конкуренты - это небольшие компании,

они занимают небольшие доли на рынке города.

2. Анализ ассортимента предприятия

Целью ассортиментного анализа является

определение товарных линий и товаров, подлежащих снятию с производства или

модификации, а также определению товарной линии, в рамках которой целесообразна

разработка нового товара.

Исходными данными для проведения данного анализа

будут данные по объёму продаж рассматриваемых товаров, сведённые в Таблицу 2.

Таблица 2 Исходные данные для ассортиментного

анализа

|

Номер

товарной линии

|

Номер

товара

|

Объем

продаж по периодам (млн. руб.)

|

Итого

(млн. руб.)

|

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

|

1

|

1

|

9,5

|

7,7

|

7,4

|

8,9

|

8,5

|

5,7

|

47,7

|

|

2

|

6,6

|

6,5

|

8,8

|

6,9

|

6,4

|

8,1

|

43,3

|

|

3

|

14,7

|

14,2

|

12,8

|

14,3

|

11,9

|

13,7

|

81,6

|

|

2

|

4

|

22,0

|

24,1

|

24,1

|

23,2

|

24,9

|

25,8

|

144,1

|

|

5

|

22,9

|

22,9

|

21,5

|

22,1

|

23,3

|

22,3

|

135,0

|

|

6

|

17,7

|

20,6

|

18,9

|

19,0

|

18,4

|

20,5

|

115,1

|

|

7

|

13,0

|

12,2

|

11,8

|

10,9

|

13,4

|

10,8

|

72,1

|

|

3

|

8

|

9,1

|

10,5

|

10,9

|

9,1

|

10,2

|

11,6

|

61,4

|

|

9

|

10,3

|

8,6

|

10,5

|

10,6

|

10,9

|

8,1

|

59,0

|

|

10

|

8,5

|

9,6

|

10,8

|

8,0

|

10,4

|

7,9

|

55,2

|

|

11

|

10,3

|

9,0

|

10,9

|

11,6

|

8,6

|

9,0

|

59,4

|

|

12

|

6,9

|

5,7

|

7,3

|

6,6

|

8,5

|

6,6

|

41,6

|

|

Итоговый

объем периода (млн.руб.)

|

151,5

|

151,6

|

155,7

|

151,2

|

155,4

|

150,1

|

915,5

|

.1 Анализ товаров-лидеров и товаров-аутсайдеров

Доля товаров-лидеров в объеме продаж предприятия

определяет стратегическую гибкость ассортимента. Именно с этого показателя

начнём анализ ассортимента. Для анализа рассчитывается коэффициент С+ -

суммарная доля товаров, имеющих максимальный объем сбыта в каждом периоде.

Обычно берутся три товара, что и предлагается сделать в данном проекте.

Результат расчёта данного показателя представлен в Таблице 3.

Таблица 3 Объем продаж товаров-лидеров

|

Номер

товара

|

Объем

продаж по периодам (млн. руб.)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Объем

продаж, товара 4

|

22

|

24,1

|

24,1

|

23,2

|

24,9

|

25,8

|

|

Объем

продаж, товара 5

|

22,9

|

22,9

|

21,5

|

22,1

|

23,3

|

22,3

|

|

Объем

продаж, товара 6

|

17,7

|

20,6

|

18,9

|

19

|

18,4

|

20,5

|

|

Итоговый

объем периода (млн.руб.)

|

151,5

|

151,6

|

155,7

|

151,2

|

155,4

|

150,1

|

|

C+

|

0,41

|

0,45

|

0,41

|

0,43

|

0,43

|

0,46

|

На основании полученных данных можно провести

анализ полученных результатов по расчёту стратегической гибкости. Таким

образом, стратегическая гибкость:

Является скорее высокой, так как С+ ближе к

0,25, чем к 1. На долю трех товаров - лидеров из всех 12 товаров в последнем

периоде приходится около 0,46 объема выпуска. Поэтому можно утверждать, что

система сбыта предприятия не сильно зависит от товаров - лидеров,

следовательно, это говорит о товарной устойчивости организации.

В данном случае серьезных изменений показателя

нет, то есть доля продаж товаров - лидеров в общем, объёме продаж практически

не меняется. Основное увеличение продаж наблюдается в третьем периоде, а

уменьшение объема прибыли происходит в четвертом периоде на 4, 9 тыс. руб., в

шестом на 5, 8 тыс. руб. - по сравнению с максимальным значением третьего

периода.

В данном случае за весь период смена лидеров не

произошла, что требует более глубоко проанализировать их жизненные циклы.

Следует проверить некоторые из них, не пора ли модифицировать или заменять их

новыми.

Отношение долей товаров-лидеров и

товаров-аутсайдеров также достаточно наглядно показывает стратегическую

гибкость предприятия. Результат расчёта этого показателя представлен в Таблице

4.

Таблица 4 Расчет доли трех товаров-аутсайдеров и

отношения долей лидеров и аутсайдеров по периодам

|

Номер

товара

|

Объем

продаж по периодам (млн. руб.)

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Объем

продаж товара 1

|

9,5

|

7,7

|

7,4

|

8,9

|

8,5

|

5,7

|

|

Объем

продаж товара 2

|

6,6

|

6,5

|

8,8

|

6,9

|

6,4

|

8,1

|

|

Объем

продаж товара 12

|

6,9

|

5,7

|

7,3

|

6,6

|

8,5

|

6,6

|

|

Итоговый

объем периода (млн.руб.)

|

151,5

|

151,6

|

155,7

|

151,2

|

155,4

|

150,1

|

|

C-

|

0,15

|

0,13

|

0,15

|

0,15

|

0,15

|

0,14

|

|

С+/C-

|

2,72

|

3,40

|

2,74

|

2,87

|

2,85

|

3,36

|

Таким образом, можно сделать выводы:

Гибкость довольно высока, так как С+/С- ближе к

1.

В данном случае серьезных изменений показателя нет.

По сравнению с первым периодом гибкость, в общем, слегка ухудшилась, хотя в

предпоследнем периоде немного увеличилась.

Изучение динамики объемов продаж товаров-лидеров

позволит оценить краткосрочные и долгосрочные перспективы предприятия. Построим

диаграмму для наглядности.

Рис. 1 Динамика объёмов продаж товаров, хотя бы

раз входивших в группу лидеров.

Анализируя полученную диаграмму, делаем

следующие выводы:

Среди товаров-лидеров есть сменяемость при

завершении их жизненных циклов - товар 4 и 5 . Все товары находятся на стадии

упадка и их объёмы продаж падают.

В этом случае нельзя говорить о долгосрочной

стабильности, поскольку товары-лидеры не находятся на различных стадиях

жизненного цикла и не сменяют друг друга, за исключением товара 4 и 5. А

поэтому необходимо ставить вопрос о разработке нового товара или модификации

старого.

Товар может быть аутсайдером только небольшое

время на стадии роста жизненного цикла. Если же товар является аутсайдером

долгое время, то либо его вовремя не сняли с производства, и требуется его

немедленно исключить из ассортимента. Следовательно, можно снять с производства

один или два товара из-за постоянно снижающихся продаж и незначительной доли

продаж этих товаров в суммарных продажах.

2.2 Анализ товарных линий

После анализа ассортимента в целом можно перейти

к анализу товарных линий. Динамика объемов продаж товарных линий показана на

рис. 4. По этому графику можно оценить роль каждой линии в объеме продаж и ее

изменение. На рис. 5 показана динамика средних объемов продаж в каждой линии,

вычисляемых как отношение объема продаж всех товаров данной линии к числу

товаров линии. Эта величина отражает средний вклад товара, принадлежащего

данной линии, в продажи.

Чтобы дать общие рекомендации о том, что делать

с каждой товарной линией, их удобно проранжировать по общему и среднему объему

продаж в каждом периоде. Для ранжирования берется общий объем продаж по каждой

товарной линии и средний объем продаж по товарной линии. Ранг равен месту,

занимаемому товаром по соответствующему показателю: наилучшая линия имеет ранг

1. Результатом является пара значений рангов для каждой товарной линии.

Рис. 2. Объем продаж по товарным линиям

Рис. 3. Средний объем продаж товара в товарной

линии

Для выявления изменений в соотношениях товарных

групп следует выполнить аналогичную операцию по периодам, результаты которой

представлены в табл. 5.

Таблица 5 Ранг товарной линии по общему (первое

число) и по среднему (второе число) объемам продаж

|

Товарная

линия

|

Период

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

Поднос

прикроватный (1)

|

3_2

|

3_2

|

3_3

|

3_2

|

3_3

|

3_2

|

|

Поднос

столовый (2)

|

1_1

|

1_1

|

1_1

|

1_1

|

1_1

|

1_1

|

|

Поднос

на подушке (3)

|

2_3

|

2_3

|

2_2

|

2_3

|

2_2

|

2_3

|

После получения ранга товарной линии по общему и

среднему объемам продаж необходимо сделать выводы. Для анализа важен, прежде

всего, последний период, так как он наиболее близок к настоящему моменту и

отражает текущее состояние ассортимента организации. Следовательно, будут

проанализированы данные за последний период.

В случае, когда оба ранга высоки (1/1) - это

важная линия, состоящая из «сильных» товаров. Поэтому общая рекомендация по

данной товарной линии: развивать столовый поднос.

Линия, средняя по суммарному и среднему объему

(2/2), требует в будущем модернизации отдельных моделей.

Линия, занимающая последние места, как по

общему, так и по среднему объему продаж (3/3), как это имеет место у

прикроватного подноса, дает малый объем продаж за счет среднего числа товаров.

Поднос прикроватный в целом продаются плохо. Предварительная рекомендация:

убрать всю линию.

Случай (2/1) дает в целом средний объем продаж,

но товары продаются в среднем хорошо. Можно разработать новый товар, так как

весьма возможно, что и он будет хорошо продаваться. Товарная линия может

усилиться.

Ситуация (1/2) показывает, что максимальный

среди товарных линий объем продаж обеспечивается тем, что в данной линии много

товаров, хотя в среднем они продаются и неважно. Здесь предприятие не нашло

своей «изюминки» на перспективном рынке. Очевидно, надо как-то модифицировать

линию, чтобы она состояла из популярных товаров с большим объемом продаж.

Теперь на основании данных, полученных в табл.

5, на рис. 2 и рис. 3, сформулируем окончательные выводы по каждой товарной

линии:

Товарная линия 1 - «слабая» линия, состоящая из

небольшого числа товаров, которые в среднем плохо продаются и продажи которых

играют незначительную роль в суммарных продажах. Можно сказать, что какая-либо

доля продаж этой линии в суммарных продажах обеспечивается за счёт небольшого

количества товаров в этой линии. Предлагается снять эту линию с производства.

Товарная линия 3 - хорошая линия в данной

категории товаров, объём продаж организации средний. Данная линия содержит

товары, которые продаются хорошо. Поэтому, третью товарную линию нужно всячески

развивать.

Товарная линия 2 - многочисленная линия товаров,

поэтому продажи максимальны. Снимать с производства данную линию

нецелесообразно, поскольку данная товарная линия отличается достаточной

стабильностью, о чём свидетельствует практически постоянный объём продаж на

графике на рис. 1. Оптимальным будет модифицировать линию, чтобы она состояла

из популярных товаров с большим объемом продаж.

.3 Анализ объемов продаж каждого товара

Выбрав товарную линию для дальнейшего

рассмотрения, можно перейти к детальному изучению каждого товара данной линии.

Тем самым задача анализа ассортимента значительно упрощается.

Затем следует уточнить рекомендации, данные для

товарной группы в целом. Кроме того, можно проверить, каковы долгосрочные

перспективы предприятия: есть ли товары, которые обеспечат большой объем продаж

в будущем. Можно определить на каком этапе ЖЦ находиться товар. Ниже

представлена диаграмма с областями динамики объема продаж по всем периодам.

Рис. 6 Динамика объемов продаж товаров за 6

периодов

Матрица Бостонской консультационной группы (БКГ)

в своем «классическом» варианте является простым и наглядным инструментом для

анализа ассортимента в краткосрочной перспективе. На основании матрицы БКГ

можно разделить товары ассортимента на четыре группы: «дойные коровы» с малым

ростом, но большой долей в объеме продаж; имеющие большую долю в объеме продаж

и быстрорастущие «звезды»; «собаки», рост которых мал при малых объемах, и

«знаки вопроса», имеющие малый объем продаж, но быстрый рост. Матрица БКГ

представлена в Приложении 1 и построена на основе координат в табл. 6.

Таблица 6 Координаты точек матрицы БКГ

|

Коорди-наты

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

|

x

|

0,33

|

0,30

|

0,57

|

1,00

|

0,94

|

0,80

|

0,52

|

0,43

|

0,41

|

0,38

|

0,41

|

0,29

|

|

y

|

-0,73

|

0,26

|

-0,05

|

1,00

|

-0,06

|

0,36

|

-0,40

|

0,47

|

-0,19

|

-0,16

|

-0,34

|

0,30

|

На основе анализа данной матрицы построим

таблицу 7, в которой определим, к какой категории относится каждый из товаров.

Таблица 7 Анализ матрицы БКГ

|

Товар

|

Категория

|

|

1

|

Собаки

|

|

2

|

Знаки

вопроса

|

|

3

|

Дойная

корова

|

|

4

|

Звезда

|

|

5

|

Дойная

корова

|

|

6

|

Звезда

|

|

7

|

Дойная

корова

|

|

8

|

Знаки

вопроса

|

|

9

|

Знаки

вопроса

|

|

10

|

Собаки

|

|

11

|

Собаки

|

|

12

|

Знаки

вопроса

|

На основании матрицы БКГ можно разделить товары

ассортимента на четыре группы: «дойные коровы» с малым ростом, но большой долей

в объеме продаж; имеющие большую долю в объеме продаж и быстрорастущие

«звезды»; «собаки», рост которых мал при малых объемах, и «знаки вопроса»,

имеющие малый объем продаж, но быстрый рост.

Необходимо сделать выводы по всем линиям на

основе анализа матрицы БКГ.

Товарная линия 1. Предлагается снять ее

производства. Товар 1- «собака», следовательно, убираем товар из ассортимента.

Товар 2 - «знаки вопроса», с незначительным ростом продаж, поэтому предлагается

оставить его в ассортименте. Товар 3 - «дойная корова», следовательно,

укрепление и защита рыночных позиций до тех пор, пока товар приносит

дополнительные средства, далее применяем стратегию «снятие урожая» и

постепенное сокращение.

Товарная линия 2. Это самая сильная из трех

товарных линий организации, предлагается ее модернизировать. Товар 4,6 -

«звезда», следовательно, применяем стратегию сохранение и укрепление лидирующей

позиции. Товары 5,7 - «дойная корова», следовательно, укрепление и защита

рыночных позиций до тех пор, пока товар приносит дополнительные средства, далее

применяем стратегию «снятие урожая» и постепенное сокращение.

Товарная линия 3. Предлагается ее

модернизировать, потому как объемы продаж средние. Товар 8,9,12 - «знаки

вопроса», следовательно, применяем агрессивную стратегию инвестирования,

направленную на усиление рыночных позиций, в надежде вырастить звезду, если же

риск велик, а знак вопроса слабы, то применяем стратегию свертывания. Товар 10

и 11 - «собака», следовательно, убираем товар из ассортимента, но «сильные

собаки» могут обеспечить достаточный приток средств.

Таким образом, товарную линию - 1, необходимо

снять с производства, после того как «дойные коровы» перестанут приносить

дополнительные средства. Новый товар целесообразно разрабатывать в линии 1, так

как в этой линии нет ни одной «звезды» и одна «дикая кошка (А2)», которая может

так и не стать «звездой», так как объём продаж данного товара изменяется

скачкообразно то в большую, то в меньшую сторону.

Во всех товарных линиях необходимо уделять

внимание товарам «дойные коровы», потому как они могут стать звездами, но

необходимо внимательно следить за ними, так как они могут ими и не стать. А

также «знаки вопроса», из которых также могут вырасти звезды.

В товарной линии 1, предлагается уделить особое

внимание товарам 2,3. В товарной линии 2 следует оставить все имеющиеся в ней

товары, уделив особое внимание товарам 5, 7. В товарной линии 3 это будут

товары - 8,9,12. А товары 10 и 11 уберем из ассортимента.

Получается, что все рассматриваемые товарные

линии требуют изменений и модернизации.

Затем следует провести «АВС» и «XYZ» - анализ.

Суть «АВС» - анализа в том, что товары

распределяют на 3 группы по принципу Парето (оптимальности). К группе «А»

относятся товары - в натуральном выражении 10 - 20%, в стоимостном 70 -80 %.

Товары «С» в натуральном 40 - 50%, в стоимостном 5 - 10 %. Товары категории «В»

- плавающие. В табл. 8 представлены расчеты для проведения «АВС» - анализа.

Таблица 8 Объем продаж нарастающим итогом

|

№

товара

|

4

|

5

|

6

|

3

|

7

|

8

|

11

|

9

|

10

|

1

|

2

|

12

|

Итого

|

|

Объем

продаж

|

144,1

|

135

|

115,1

|

81,6

|

72,1

|

61,4

|

59,4

|

59

|

55,2

|

47,7

|

43,3

|

41,6

|

915,5

|

|

Нарастающим

итогом

|

144,1

|

279,1

|

394,2

|

475,8

|

547,9

|

609,3

|

668,7

|

727,7

|

782,9

|

830,6

|

873,9

|

915,5

|

|

Таблица 9 Коэффициент вариации

|

№

товара

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

11

|

12

|

|

Объем

продаж

|

47,7

|

43,3

|

81,6

|

144,1

|

135

|

115,1

|

72,1

|

61,4

|

59

|

55,2

|

59,4

|

41,6

|

|

Ср.

объем продаж

|

7,9

|

7,2

|

13,6

|

24

|

22,5

|

19,2

|

12

|

10,2

|

9,8

|

9,2

|

9,9

|

6,9

|

|

Коэффициент

вариации, %

|

15

|

13

|

7

|

5

|

3

|

5

|

8

|

9

|

11

|

12

|

11

|

12

|

Рис. 7 «АВС» - анализ

Из рисунка видно, что в данном случае товары «А»

- 4, 5, 6. Товары категории « С» - 3, 7, 8, 11, 9, 10. Товары категории «В» -

1, 2, 12.

Суть «XYZ» - анализ в том, что делит всю

совокупность сырья и материалов по различным факторам. Категория «Х» - со

стабильным характером потребления и стабильным доступом. Товары категории «Y» -

товары, спрос на который подвержен какому - либо тренду, сезонной составляющей.

Товары категории «Z» - это товары с нестабильным спросом и дефицитные товары.

При проведении «XYZ» - анализа довольно удобно воспользоваться коэффициентом

вариации. Предварительные расчеты для проведения «АВС» - анализа приведены в

табл. 9.

Рекомендуемое распределение коэффициента

вариации по группам:

Коэффициент вариации = 0-10% - группа Х

Коэффициент вариации = 10-25% - группа Y

Коэффициент вариации > 25% - группа Z

В данном случае к товарам групп «Х» относятся:

3, 4, 5, 6, 7 и 8 товары. к товарам групп «Y» относятся: 1, 2, 9, 10, 11 и 12

товары. Товары категории «Z» (товары с нестабильным спросом и дефицитные

товары) в данном случае отсутствуют.

3. Разработка товара

После определения товарной линии, в которой

целесообразно разработать новый товар, следует приступить непосредственно к его

разработке.

Для разработки нового товара, следует ответить

на вопросы:

Какие характеристики потребители рассматривают

при выборе товара?

Какова их важность?

Как оцениваются существующие товары по этим

характеристикам?

Каковы направления изменения характеристик,

предлагаемые потребителям?

Перед разработкой анкеты и проведением опроса,

прежде всего, необходимо сформировать перечень характеристик товара, которые

наиболее важны потребителю и которыми он руководствуется при выборе товара. Для

этого был проведён устный опрос среди 20 потребителей, результаты которого

представлены в табл. 8. При проведении опроса руководствовались следующими

принципами:

Чтобы потребители называли потребительские

характеристики, поэтому если респонденты при опросах указывают технические требования,

их надо попросить указать, какие потребительские требования они хотят

обеспечить.

Чтобы опрос проводился среди различных категорий

респондентов, для получения более полного списка характеристик.

Из всего многообразия свойств выделяют важнейшие

- потребительские - свойства подносов и классифицируют их. Самые общие и

сложные свойства - это, прежде всего, внешний вид, т.е. соответствие

представлениям потребителя, удобство и прочность. Классификация важнейших

потребительских свойств подноса представлена в таблице 8.

Таблица 9 Основные общие характеристики

столового подноса

|

№

п/п

|

Характеристика

|

Классификация

характеристики

|

Описание

|

|

1

|

Удобство

|

Эргономические

свойства

|

Удобно

держать в руках, устойчивость предмета на поверхности.

|

|

2

|

Дизайн

|

Внешний

вид

|

Внешний

вид материала, форма

|

|

|

Соответствие

тенденциям моды

|

Цвет,

фактура, стильное сочетание элементов, и др.

|

|

3

|

Долговечность

|

Прочность

материала

|

Устойчивость

материала к внешним воздействиям

|

|

|

Сохранение

внешнего вида

|

В

процессе эксплуатации не теряется яркость красок.

|

Из данной таблицы, видно, что все

вышеперечисленные характеристики определяют качество товара - степень

соответствия присущих характеристик требованиям.

Затем следует посмотреть и отобрать наиболее

популярные характеристики, которые называли респонденты. К примеру,

характеристику «удобство» из 10 респондентов назвали 9 человек, следовательно,

включаем данную характеристику в анкету для опроса. Больше половины из

опрошенных посчитали самой важной характеристикой подноса цену. Так же

большинство опрошенных посчитали достаточно важной такую характеристику как

«дизайн». Перечень наиболее популярных характеристик представлен в Таблице 9.

Таблица 10 Выбор характеристик респондентами

|

Потребительские

характеристики

|

Количество

респондентов, назвавших характеристику

|

|

Удобство

|

9

|

|

Приемлемая

цена

|

8

|

|

Дизайн,

внешний вид

|

7

|

|

Долговечность

|

5

|

|

Материал

|

2

|

При данном методе поиска характеристик,

исследователь получает список самых популярных характеристик, на которые

потребитель обращает внимание при выборе товара. После проведения опроса, среди

10 человек, выявились 5 самых потребительских характеристик, на которые

обращают внимание потребители.

Затем составляется анкета, содержащая

определенные на предыдущем шаге потребительские характеристики, и следующие

вопросы.

«Насколько, Вы, считаете важной каждую из данных

характеристик при выборе подноса?» Ответ представляется в виде шкалы от 1 до 5.

Значение шкалы: 1 - совершенно не важна, 2 - скорее не важна, 3 - имеет среднюю

важность, 4 - скорее важна, 5 - очень важна.

«В какой степени каждая из приведенных

характеристик реализуется в товарах, имеющихся в магазинах в настоящее время?»

Значение шкалы: 1 - совершенно не реализована, 2 - реализована лишь в малой

степени, 3 - реализована примерно наполовину, 4 - реализована в значительной

мере, 5 - реализована почти идеально.

«Какое значение характеристики Вы считаете

наилучшим или как можно улучшить данную характеристику?»

Анкета представляет собой бланк, состоящий из

трех вопросов с вариантами ответов. Анкета выдается каждому респонденту на

отдельном листе и является индивидуальной для каждого респондента. Это

необходимо для того, чтобы исключить влияние ответов предыдущих респондентов.

Собранные данные сводятся в Таблицах 10 и 11.

Таблица 11 Оценки важности характеристик товара

респондентами (для 10 респондентов)

|

Респонденты

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Удобство

|

5

|

5

|

4

|

4

|

4

|

5

|

4

|

3

|

4

|

4

|

|

Приемлемая

цена

|

3

|

3

|

5

|

5

|

3

|

3

|

3

|

4

|

5

|

5

|

|

Дизайн,

внешний вид

|

4

|

4

|

4

|

5

|

5

|

4

|

5

|

5

|

3

|

3

|

|

Долговечность

|

3

|

3

|

3

|

2

|

3

|

3

|

4

|

3

|

3

|

4

|

|

Материал

|

4

|

3

|

4

|

4

|

3

|

5

|

4

|

3

|

2

|

2

|

Таблица 12 Оценки респондентами характеристик

лучшего из товаров-аналогов (для 10 респондентов)

|

Респонденты

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Удобство

|

2

|

3

|

3

|

2

|

4

|

3

|

3

|

4

|

4

|

2

|

|

Приемлемая

цена

|

3

|

2

|

3

|

2

|

2

|

3

|

2

|

4

|

2

|

3

|

|

Дизайн,

внешний вид

|

3

|

3

|

2

|

3

|

2

|

3

|

3

|

2

|

3

|

3

|

3

|

4

|

2

|

3

|

3

|

2

|

4

|

4

|

3

|

3

|

|

Материал

|

4

|

3

|

4

|

2

|

4

|

4

|

3

|

4

|

4

|

4

|

Таблица 13 Оценки неудовлетворенности

респондентов (для 10 респондентов)

|

Респонденты

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Удобство

|

3

|

2

|

2

|

3

|

1

|

2

|

2

|

1

|

1

|

3

|

|

Приемлемая

цена

|

2

|

3

|

2

|

3

|

3

|

2

|

3

|

1

|

3

|

3

|

|

Дизайн,

внешний вид

|

2

|

2

|

3

|

2

|

3

|

2

|

2

|

3

|

2

|

2

|

|

Долговечность

|

2

|

1

|

3

|

2

|

2

|

3

|

1

|

1

|

2

|

2

|

|

Материал

|

1

|

2

|

1

|

3

|

1

|

1

|

2

|

1

|

1

|

1

|

В Таблице 13 рассчитывается оценка

неудовлетворенности респондентов:

=Smax - Sij,

где Dij - неудовлетворенность i-го респондента

j-й характеристикой; Smax - максимальная оценка удовлетворенности (в

предлагаемом варианте опроса она равна 5); Sij - оценка удовлетворенности i-го

респондента j-й характеристикой (в предлагаемом варианте опроса берется из

Таблицы 11 и находится в пределах от 1 до 5).

Рассчитаем Dij на примере первого респондента и

характеристики «удобство»: Dij = 5 - 2 = 3.

Таблица 14 Оценки взвешенной неудовлетворенности

респондентов

|

Респонденты

|

1

|

2

|

3

|

4

|

5

|

6

|

7

|

8

|

9

|

10

|

|

Удобство

|

15

|

10

|

8

|

12

|

4

|

10

|

8

|

3

|

4

|

12

|

|

Приемлемая

цена

|

6

|

9

|

10

|

15

|

9

|

6

|

9

|

4

|

15

|

15

|

|

Дизайн,

внешний вид

|

8

|

8

|

12

|

10

|

15

|

8

|

10

|

15

|

6

|

6

|

|

Долговечность

|

6

|

3

|

9

|

4

|

6

|

9

|

4

|

3

|

6

|

8

|

|

Материал

|

4

|

6

|

4

|

12

|

3

|

5

|

8

|

3

|

2

|

2

|

Таблица 14 содержит оценку взвешенной

неудовлетворенности:

=Dij * wij,

где Wij - взвешенная неудовлетворенность i-го

респондента j-й характеристикой; wij - важность для i-го респондента j-й

характеристики (в предлагаемом варианте опроса берется из Таблицы 10 и

находится в пределах от 1 до 5).

Рассчитаем Wij на примере первого респондента и

характеристики «удобство»: Wij = 3 * 5 = 15.

Выбор улучшаемых характеристик можно сделать

непосредственно по данным о взвешенной неудовлетворенности:

если какая-либо характеристика сильно не

удовлетворяет всех респондентов, то именно ее и надо будет улучшить;

если выделяется группа респондентов, недовольных

одной-двумя характеристиками, то улучшение этих характеристик позволит

удовлетворить сегмент, в который входят эти потребители. Существующие товары не

следует снимать с производства, так как не исключено, что новый товар

перестанет удовлетворять тех потребителей, которые довольны нашей продукцией..

Однако подобные ситуации возникают достаточно

редко. В других случаях выбор улучшаемых характеристик не столь тривиален.

Необходимо как-то сгруппировать респондентов по данным опроса.

Затем нам необходимо узнать какие группы имеются

среди исследованных элементов, насколько тесно расположены элементы внутри

группы и насколько далеко друг от друга находятся эти группы. Для выполнения

данной задачи следует воспользоваться кластерным анализом.

Как и любой математический метод, кластерный

анализ не гарантирует получение «красивого» результата, но поможет по-новому

взглянуть на имеющиеся данные, выявить в них неочевидные закономерности.

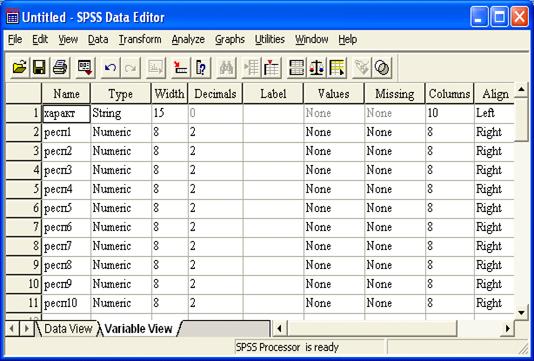

Исходными данными для кластерного анализа будет

таблица 14. Анализ будем осуществлять с помощью программы SPSS.

Рис. 8 Окно

SPSS, лист

Variable view

Рис. 9 Окно

SPSS, лист

Data view

Рис. 10 Дендрограмма кластеризации респондентов

(мера - квадратичное евклидово расстояние)

Начнем анализировать дендограмму, изображенную

на рис. 8 и выделим сегменты потребителей. Объекты Респ.5 и Респ.8 наиболее

близки друг к другу. Эти объекты будут формировать кластер, который назовём

Сегмент 1. Объекты Респ.2 и Респ.7 также близки друг к другу, они будут

формировать кластер, который назовём Сегмент 2. Объекты Респ.1 и Респ.6 менее

похожи. К ним можно добавить объект Респ.3, и, таким образом, получится третий

кластер, который назовём Сегмент 3. Объекты Респ.9 и Респ.10 формируют еще один

кластер, который назовём Сегмент 4. Объект Респ.4 составляет отдельный кластер,

который назовем Сегмент 5.

Таким образом, можно сделать вывод, что

кластерный анализ помог разбить респондентов на пять сегментов.

Далее необходимо на основе полученных данных

выбрать сегмент, с которым будем работать. Для этого всех респондентов

сгруппируем по сегментам и сведем все в таблицу 15.

Таблица 15 Группировка респондентов

|

Характеристика

товара

|

Сегмент

1

|

Сегмент

2

|

Сегмент

3

|

Сегмент

4

|

Сегмент

5

|

|

5

|

8

|

2

|

7

|

1

|

6

|

3

|

9

|

10

|

4

|

|

Удобство

|

4

|

3

|

10

|

8

|

15

|

10

|

8

|

3

|

12

|

12

|

|

Приемлемая

цена

|

9

|

4

|

9

|

9

|

6

|

6

|

10

|

8

|

15

|

15

|

|

Дизайн

|

15

|

15

|

8

|

10

|

8

|

8

|

12

|

15

|

6

|

10

|

|

Долговечность

|

6

|

3

|

3

|

4

|

6

|

9

|

9

|

3

|

8

|

4

|

|

Материал

|

3

|

3

|

6

|

8

|

4

|

5

|

4

|

3

|

2

|

12

|

Проанализируем более подробно полученные данные

для каждого сегмента:

Рассмотрим «Сегмент 1»:

Материал подноса удовлетворяет более всего всех

потребителей данного сегмента.

Также потребители данного сегмента достаточно

удовлетворены удобством и долговечностью товара.

В значительной степени потребителей не

устраивает цена товара.

Менее всего в данном сегменте потребители

удовлетворены дизайном подноса.

Таким образом, в сегменте 1 потребители

недовольны дизайном подноса, а также не удовлетворены ценой.

Рассмотрим «Сегмент 2»:

Удобством, ценой и дизайном неудовлетворенны все

респонденты данного сегмента в достаточно высокой степени.

В меньшей степени респонденты неудовлетворенны

материалом подноса.

Более всего потребители данного сегмента

удовлетворены сроком использования (долговечностью) подноса.

В сегменте 2 потребители недовольны в большей

степени удобством, ценой и дизайном кружки.

Рассмотрим «Сегмент 3»:

Почти все характеристики не устраивают

респондентов данного сегмента в значительной степени, за исключением материала

подноса.

Более всего потребители данного сегмента

недовольны удобством подноса, кроме того, в значительной степени не

удовлетворяет дизайн.

Более всего потребители данного сегмента

удовлетворены материалом, хотя и эта характеристика не совсем устраивает

потребителей данного сегмента.

Рассмотрим «Сегмент 4»:

В данном сегменте респондент 10 сильно

неудовлетворён удобством и ценой подноса, его удовлетворяет материал и цена.

Респондент 9 удовлетворён удобством, материалом

и долговечностью подноса, и не удовлетворен ценой.

Рассмотрим «Сегмент 5»:

В данном сегменте только один респондент. Он

неудовлетворён всеми потребительскими характеристиками подноса, за исключением

ее долговечности.

Для удобства и наглядности, полученные данные

анализа сведем во вспомогательную табл. 16.

Введем условные обозначения:

«У» - удовлетворен потребительской

характеристикой в значительной степени;

«Н» - неудовлетворен потребительской

характеристикой в значительной степени;

«О» - ни да, ни нет.

Таблица 16 Степень удовлетворённости

потребителей характеристиками

|

Характеристика

товара

|

Сегмент

1

|

Сегмент

2

|

Сегмент

3

|

Сегмент

4

|

Сегмент

5

|

|

5

|

8

|

2

|

7

|

1

|

6

|

3

|

9

|

10

|

4

|

|

Удобство

|

У

|

У

|

Н

|

Н

|

Н

|

Н

|

Н

|

У

|

Н

|

Н

|

|

Приемлемая

цена

|

Н

|

У

|

Н

|

Н

|

О

|

О

|

Н

|

Н

|

Н

|

Н

|

|

Дизайн

|

Н

|

Н

|

Н

|

Н

|

Н

|

Н

|

Н

|

Н

|

О

|

Н

|

|

Долговечность

|

О

|

У

|

У

|

У

|

О

|

Н

|

Н

|

У

|

Н

|

У

|

|

Материал

|

У

|

У

|

О

|

Н

|

У

|

О

|

У

|

У

|

У

|

Н

|

Таким образом, «Сегмент 1» содержит

респондентов, которые в большей степени удовлетворены тремя характеристиками

товара, а именно удобством, долговечностью и материалом. Однако они не

удовлетворены ценой и дизайном. Это хороший сегмент для дальнейшей работы.

В «Сегменте 3» три потребителя также не

удовлетворены всеми характеристиками, за исключением материала.

В «Сегменте 4» оба потребителя не совсем

удовлетворены всеми характеристиками товара, за исключением материала

«Сегмент 5» состоит из одного Респондента 4,

который удовлетворен только сроком использования кружки. Остальные

характеристики его не устраивают.

Таким образом, для дальнейшего рассмотрения

выбираем Сегмент 1, так как в остальных сегментах потребители не удовлетворены

почти всеми характеристиками товара и сделать их более лояльными к нашему

товару будет достаточно сложно.

Итак, мы выбрали «Сегмент 1». Покупатели данного

сегмента не удовлетворены двумя характеристиками товара, а именно дизайном и

ценой подноса. Определение приемлемой цены на товар мы рассмотрим в четвертом

разделе данного курсового проекта, следовательно, в данном разделе следует

уделить особое внимание второй характеристике, не удовлетворяющей требованиям

потребителей - дизайну подноса.

Необходимо разработать направления улучшения

данной характеристики и перейти к описанию идеи и концепции нового товара. От

правильности разработки идеи и концепции в значительной мере зависит успех

нового товара. Можно выделить четыре уровня новизны товара:

Изменение внешнего оформления при соблюдении

существующих потребительских свойств;

Частичное изменение потребительских свойств за

счет совершенствования основных технологических характеристик, но без

принципиальных изменений технологии изготовления;

Принципиальное изменение потребительских

свойств, вносящее существенные изменения в способ удовлетворения

соответствующей потребности;

Появление товара, не имеющего аналогов.

Рассмотрим идею нового товара. Так как

потребители хотят видеть свой поднос более оригинальным ярким и запоминающейся,

следует уделить особое внимание разработке формы для нашей нового товара.

На рис. 10 представлен вариант формы и внешнего

вида нового подноса.

Рис. 12 Форма нового подноса.

Затем следует провести тестирование концепции

товара. Представим вопросы для анкеты по тестированию концепции:

Верите ли Вы в информацию о данном товаре?

Близка ли Вам концепция товара, если да, то чем?

Какие Вы видите преимущества данного подноса по

сравнению с теми, которые имеются сейчас у Вас дома?

Готовы ли Вы заменить Ваш любимый поднос этим?

Что бы на Ваш взгляд может улучшить этот поднос?

Устраивает ли Вас цена данного подноса?

Согласны ли Вы с тем, что этот поднос выглядит

оригинальнее своих аналогов?

Далее изучаются требования нормативных и

нормативно-технических документов на выпускаемую продукцию. Плстиковый поднос

выпускаются согласно ГОСТ Р 50962-96 «Предметы и изделия хозяйственного

назначения из пластмасс»

Настоящий стандарт распространяется на посуду,

изделия культурно-бытового и хозяйственного назначения (в том числе детского

ассортимента) из пластмасс и пленочных полимерных материалов, изготовляемых

любым методом переработки пластмасс, и устанавливает общие требования к

продукции, а также обязательные требования, направленные на обеспечение ее

безопасности для жизни, здоровья, имущества населения и охраны окружающей

среды.

4. Определение цены товара

Прежде всего, необходимо рассчитать

себестоимость нового товара. Поскольку на данном этапе все элементы

себестоимости товара, за исключением затрат на материалы, рассчитать методом

прямого счета сложно, используется упрощенная структура себестоимости товара:

Материальные затраты (R);

Затраты на оплату труда производственных рабочих

и отчисления на социальные нужды (0,7..1,1 R);

Прочие общепроизводственные и общехозяйственные

расходы (0,4..1,2 R);

Коммерческие расходы (0,4..0,6 R).

Себестоимость представляет собой сумму всех

перечисленных статей затрат. Примерный расчёт себестоимости представлен в табл.

17.

Таблица 17 Расчёт себестоимости одной штуки

изделия

|

Статьи

затрат

|

Сумма,

руб.

|

|

Материальные

затраты, в том числе:

|

15

|

|

Затраты

на оплату труда производственных рабочих и отчисления на социальные нужды

|

17

|

|

Прочие

ОПР (общепроизводственные) и ОХР (общехозяйственные расходы)

|

10

|

|

Коммерческие

расходы (КР)

|

6

|

|

ИТОГО

|

30

|

Затем проводится опрос пяти человек. Они указали

приемлемую для себя цену в 60, 55, 50, 45, 40 и 35 руб. Себестоимость единицы

товара составляет 30 руб. Эффект объема не наблюдается, то есть себестоимость

не зависит от количества произведенной продукции.

На основе проведённого опроса сформируем таблицу

18.

Таблица 18 Результаты опроса по определению цены

|

Интервал

прием-лемой цены, руб.

|

Количество

респон-дентов, чел.

|

Кумулята

количества респондентов, чел.

|

Доход

от продаж, руб.

|

Суммарные

затраты, руб.

|

Прибыль,

руб.

|

Рентабельность

продаж, %

|

|

60

|

3

|

3

|

180

|

90

|

90

|

100

|

|

55

|

2

|

5

|

275

|

150

|

125

|

83,3

|

|

50

|

3

|

8

|

400

|

240

|

160

|

66,7

|

|

45

|

1

|

9

|

405

|

270

|

135

|

50

|

|

40

|

3

|

12

|

480

|

360

|

120

|

33,3

|

|

35

|

1

|

13

|

455

|

390

|

65

|

16,7

|

Из таблицы 18 видно, цена на поднос в размере 50

рублей обеспечивает максимальную прибыль. Эту цену установим в качестве

приемлемой цены для нового товара фирмы.

5. Разработка комплекса маркетинга для нового

товара

В этом разделе будут разработаны основы

комплекса маркетинга для нового товара. Сначала определим компоненты комплекса

маркетинга нового товара и их составляющие, ранжируя их по степени значимости

для внедрения нового товара на рынок. Основой для этого станут цели предприятия

в рамках данного товара на ближайшую перспективу. Эти цели включают:

Внедрение на рынок нового товара и обеспечение

максимального объёма продаж на этапе внедрения;

Создание благоприятного образа товара, его

имиджа.

Комплекс маркетинга для нового товара

представлен в табл. 19.

Таблица 19 Комплекс маркетинга для нового товара

|

Составляющие

|

Значимость

при внедрении товара на рынок

|

Что

позволяет достичь на этапе внедрения

|

|

Продвижение

|

|

Реклама

|

Очень

важна, без нее товар не будет иметь успеха

|

Дает

разностороннюю информацию о новом товаре, повышает объем продаж

|

|

Стимулирование

продаж

|

Важно

(может заметно облегчить достижение целей предприятия)

|

Усиливает

интерес к покупке и увеличивает продажи

|

|

Продукт

|

|

Слоган

или рекламный лозунг

|

Очень

важно (товар не будет иметь успеха; товар будет «безликим»)

|

Обеспечивает

юридическую защищённость товара, способствуют продвижению товара в

среднесрочной и долгосрочной перспективе на основе запоминаемости

|

|

Упаковка

|

Второстепенная

|

Защищает

от внешних воздействий, дополнительная реклама (слоган, рекламный образ)

|

Затем необходимо рассмотреть каждую составляющую

из табл. 19.

Идея рекламы строится на основании тезисов:

Пластиковая посуда никогда не выйдет из моды!

Яркая составляющая вашей жизни!

Наши новые подносы порадуют Вас стильным

дизайном и высоким качеством.

Лозунг для рекламной компании новой кружки будет

следующим: «Уют и радость принесут в Ваш дом незаменимые подносы «ПМ»!

Для распространения информации используются

следующие средства:

Реклама в Internet;

Распространение брошюр;

-Проведение рекламных акций на местах продаж

Предоставление скидок покупателям, при покупке

товара оптом.

Заключение

В курсовом проекте была поставлена задача

разработки нового товара, которая была выполнена. Для выполнения задачи был

проанализирован ассортимент в разрезе каждого товара и товарной линии,

рассчитана стратегическая гибкость ассортимента. После этого выделены товарные

линии, которые следует модифицировать, снять с производства и в которых следует

разрабатывать новый товар. Затем был проведён опрос, на основе результатов

которого был проведён кластерный анализ и выбран сегмент, для которого будет

разрабатываться новый товар. Определив идею и концепцию товара, мы рассчитали

цену товара. И в заключении мы определили основы комплекса маркетинга для

нового товара.

Список литературы

1.

Павлов Н.В., Пономарева О.А. Маркетинговые исследования: Учеб. пособие. СПб.:

Изд-во СПбГТУ, 2001. 314 с.

.

Павлов Н.В. Управление продуктом: Метод. указания. СПб.: Изд-во СПбГПУ, 2004.

61 с.

.

Котлер Ф. Маркетинг менеджмент. СПб.: Питер, 2003. 752 с.

.

Дуболазов В.А., Неелова Н.В., Павлов Н.В. Дипломное проектирование по

специальности 061500 - Маркетинг: Учеб. Пособие для студентов кафедры

«Предпринимательство и коммерция». СПб: Изд-во СПбГПУ, 2002. 60с.

Приложение 1

Результаты анкетирования

. «Насколько, Вы, считаете важной каждую из

данных характеристик при выборе подноса?» Ответ представляется в виде шкалы от

1 до 5. Значение шкалы: 1 - совершенно не важна, 2 - скорее не важна, 3 - имеет

среднюю важность, 4 - скорее важна, 5 - очень важна.

Ответ:

|

Удобство

|

|

|

Приемлемая

цена

|

|

|

Дизайн,

внешний вид

|

|

|

Долговечность

|

|

|

Материал

|

|

. «В какой степени каждая из приведенных

характеристик реализуется в товарах, имеющихся в магазинах в настоящее время?»

Значение шкалы: 1 - совершенно не реализована, 2 - реализована лишь в малой

степени, 3 - реализована примерно наполовину, 4 - реализована в значительной

мере, 5 - реализована почти идеально.

Ответ:

|

Удобство

|

|

|

Приемлемая

цена

|

|

|

Дизайн,

внешний вид

|

|

|

Долговечность

|

|

|

Материал

|

|

«Какое значение характеристики Вы считаете

наилучшим или как можно улучшить данную характеристику?»

Ответ:

|

Удобство

|

|

|

Приемлемая

цена

|

|

|

Дизайн,

внешний вид

|

|

|

Долговечность

|

|

|

Материал

|

|

Приложение 3

Тест. Концепция товара

Верите ли Вы в информацию о данном товаре?

_____________________________________________________________

Близка ли Вам концепция товара, если да, то чем?

_____________________________________________________________

Какие Вы видите преимущества данного подноса по

сравнению с теми, которые имеются сейчас у Вас дома?

_____________________________________________________________

Готовы ли Вы заменить Вашу поднос этим?

____________________________________________________________

Что бы на Ваш взгляд может улучшить этот поднос?

_____________________________________________________________

Устраивает ли Вас цена данного подноса?

_____________________________________________________________

Согласны ли Вы с тем, что этот поднос выглядит

оригинальнее своих аналогов?

_____________________________________________________________