Анализ финансовых результатов банка на примере ОАО "Дальневосточный банк"

Дипломная работа

АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ БАНКА НА ПРИМЕРЕ ОАО

«ДАЛЬНЕВОСТОЧНЫЙ БАНК»

СОДЕРЖАНИЕ

ВВЕДЕНИЕ

ГЛАВА 1

КРЕДИТНО-ИВЕСТИЦИОННАЯ ПОЛИТИКА БАНКА

1.1 Сущность

инвестиционной деятельности банков и предприятий

1.2 Сущность кредитования

для банков и предприятий

ГЛАВА 2 АНАЛИЗ ФИНАНСОВЫХ

РЕЗУЛЬТАТОВ БАНКА НА ПРИМЕРЕ ОАО «ДАЛЬНЕВОСТОЧНЫЙ БАНК»

2.1 Рынок банковских

услуг в Приморском крае

2.2 Организационно

экономическая характеристика ОАО «Дальневосточный банк»

2.3 Кредитная политика

ОАО «Дальневосточный банк» и пути ее совершенствования

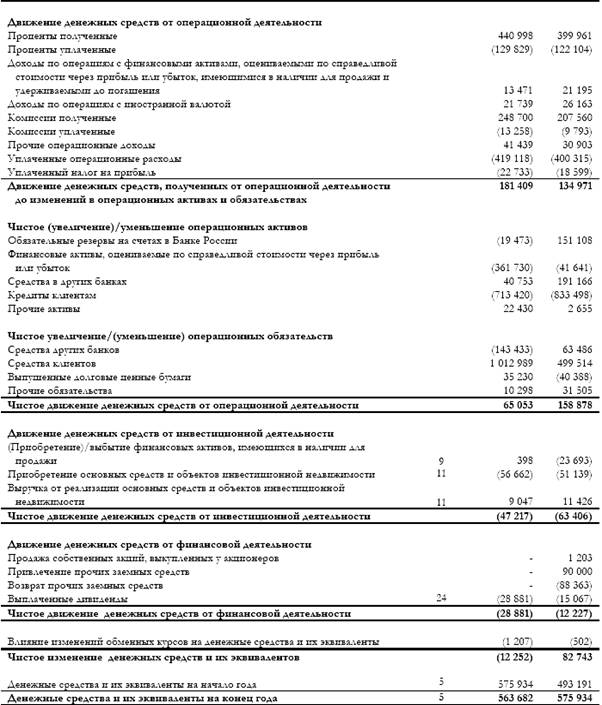

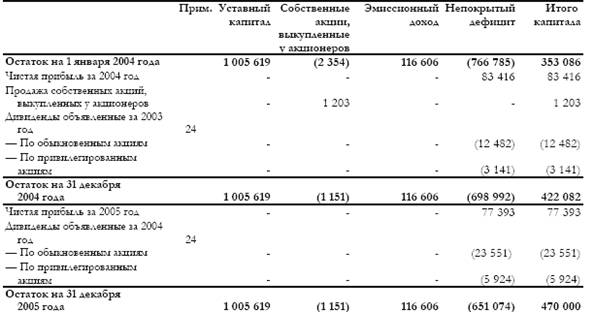

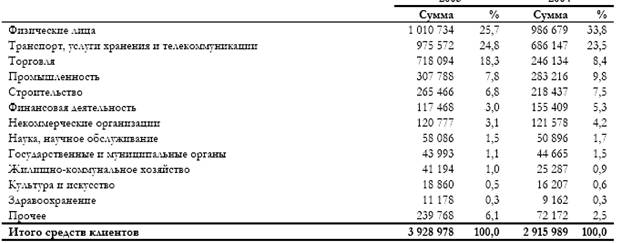

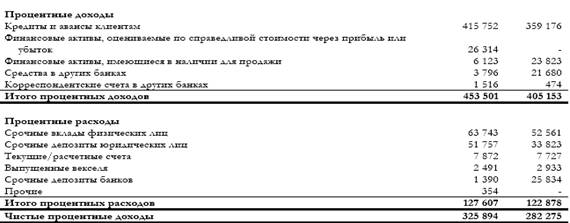

2.4 Финансовые показатели

за 2007 год «ДВ банка»

2.5 Финансовые риски

Дальневосточного Банка

ГЛАВА 3 ПУТИ ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ДЕЯТЕЛЬНОСТИ БАНКА

3.1 Общее состояние на рынке инвестиционных

кредитов в РФ

3.2

Методы снижения инвестиционного риска, применяемые банками РФ

ЗАКЛЮЧЕНИЕ

СПИСОК ЛИТЕРАТУРЫ

ВВЕДЕНИЕ

В связи с переходом РФ на рыночные отношения для успешного

развития и поддержания стабильного уровня, экономика РФ нуждается в постоянном

кредитовании своей деятельности со стороны банков.

Целью написания данной работы является анализ финансовых

результатов деятельности коммерческих банков на примере «Дальневосточный банк».

В процессе написания были решены следующие задачи:

·

Рассмотрена

кредитно-инвестиционная политика банка

·

Сделан

анализ финансовых результатов банка, на примере «Дальневосточный банк»

·

Рассмотрены

пути повышения эффективности деятельности банка

Актуальность исследования выражается в том, что кредитные операции

составляют основу активной деятельности коммерческих банков, поскольку:

·

во-первых,

их успешное осуществление ведет к получению основных доходов, способствует

повышению надежности и устойчивости банков, а неудачам в кредитовании

сопутствует их разорение и банкротство;

·

во-вторых,

банки призваны аккумулировать собственные и привлеченные ресурсы для

кредитования инвестиций в развитие экономики страны;

·

в-третьих,

эта деятельности при ее успешном осуществлении приносит прибыль всем ее

участникам: кредиторам, заемщикам и обществу в целом.

Важность правильной инвестиционной политики на предприятиях

определяется рядом факторов. Прежде всего, поскольку эффект принятия

инвестиционных решений может сказываться в течение нескольких лет, это приводит

к определенным ограничениям. С одной стороны, предприятие обладает ограниченными

инвестиционными ресурсами. Это толкает предприятие на инвестиции в недорогие

малопроизводительные технологии.

Кризис многих российских банков, проявляющийся, в частности, в

росте просроченной задолженности по кредитам, обусловлен грубыми нарушениями в

управлении балансами, рисками (ликвидности, кредитными, процентными, валютными

и т.д.) Слишком «дорогой ценой» обходится акционерам и клиентам банков

рискованная кредитная политика банкиров упрощенно понимающих специфику

банковского кредитования и игнорирующих мировой опыт, накопленный в этой

области.

Банк – это организация, работающая в особой сфере финансовых

услуг. В процессе своей деятельности банк вступает в контакт с различными

типами аудиторий: конкурентами, клиентами, государством, с которыми банк

взаимодействует с целью оптимизации прибыли.

Однако это не единственная цель, которую преследуют банки,

функционируя на рынке. Кроме этого банки стремятся обеспечить оптимальное

сочетание ликвидности и доходности финансовых ресурсов, создание и поддержку

репутации банков.

В свою очередь, хорошая репутация, известность банка влияет на

количество клиентов, обращающихся именно в этот банк.

Любые инвестиции связаны с инвестиционной деятельностью

предприятия, которая представляет собой процесс обоснования и реализации

наиболее эффективных форм вложений капитала, направленных на расширение

экономического потенциала предприятия.

Для осуществления инвестиционной деятельности предприятия

вырабатывают инвестиционную политику. Эта политика является частью стратегии

развития предприятия и общей политики управления прибылью.

Она заключается в выборе и реализации наиболее эффективных форм

вложения капитала с целью расширения объема операционной деятельности и

формирования инвестиционной прибыли.

Многие коммерческие банки делают немало для развития экспорта

страны, в частности, во Внешторгбанке, Внешэкономбанке, в том числе и в Сберегательном

банке работают профессионалы высокой квалификации, пришедшие из государственных

финансовых, коммерческих структур.

Они принесли с собой ценнейший опыт, знания в сфере торговли,

инвестирования, валютных и страховых операций, международного и страхового

права, что в изменившихся условиях российской экономики неизбежно будут

происходить серьезные метаморфозы в кредитной сфере, меняться ее приоритеты,

цели и задачи.

Совершенно очевидно, что в сложившейся в

России экономической и политической ситуации государственное финансирование

заметно сокращается и все чаще осуществляется через коммерческие структуры.

Это в свою очередь приводит к широкому охвату коммерческими

банками значительного числа предприятий, располагающих мощными финансовыми

ресурсами. В этой обстановке усиливается внимание к проблемам качественного

обслуживания и привлечения клиентов.

Тот факт, что отношения банков с

клиентурой и пути их совершенствования и развития в перспективе деятельности

банков не было предметом специального исследования специалистов в нашей стране,

подчеркивает новизну и актуальность в настоящий момент.

ГЛАВА 1. КРЕДИТНО-ИНВЕСТИЦИОННАЯ ПОЛИТИКА БАНКА

1.1

Сущность

инвестиционной деятельности банков

Само понятие инвестиции (от лат. investio – одеваю) означает вложения

капитала в отрасли экономики внутри страны и за границей.

Различают финансовые (покупка ценных бумаг) и реальные инвестиции

(вложения капитала в промышленность, сельское хозяйство, строительство,

образование).

В настоящее время инвестиционные операции банка связаны в основном

с кредитора или акционера; получение причитающейся доли имущества в случае

ликвидации общества[1].

Основными нормативными документами, которые регулируют инвестиционную

деятельность коммерческих банков, являются следующие:

1. Федеральный закон от 22 апреля 1996 г. N 39-ФЗ "О рынке ценных бумаг" (с изм. и доп. от 26 ноября 1998 г., 8 июля 1999 г., 7 августа 2001 г., 28 декабря 2002 г., 29 июня, 28 июля 2004 г., 7 марта, 18 июня 2005 г.)

2. Письмо ЦБР от 23 февраля 1995 г. N 26 "Об операциях коммерческих банков с векселями и изменениях в порядке бухгалтерского учета банковских

рынков появляются все новые их разновидности, а с внедрением информационных

технологий модифицируются традиционные виды, изменяется характер самих операций

с ценными бумагами.

В российской банковской практике в зависимости от каждый из

названных инструментов относится в одну из следующих групп: [16, c.33].

·

приобретенные

для перепродажи;

·

удерживаемые

до погашения;

·

имеются

в наличии для перепродажи.

К первой группе должны относиться котируемые на рынке ценные

бумаги, которые банк легко может продать по известной рыночной цене. Ко второй

группе относятся ценные бумаги, не имеющие рыночной котировки, которые с

большой вероятностью будут находиться в портфеле банка до их погашения

эмитентом. К третьей группе относятся бумаги, которые нельзя однозначно отнести

к бумагам, предназначенным для перепродажи, но которые вместе с тем могут быть

проданы банком до их погашения инвестором.

Облигации федерального займа (ОФЗ) являются именными

среднесрочными (ОГСЗ) были выпущены с целью привлечения средств населения для

финансирования государственных расходов в форме предъявительских долгов

Внешэкономбанка СССР.

Они эмитировались траншами, зависящими от срока погашения и на них

распространяются льготы по налогу на прибыль.

В отличие от них муниципальные облигации, т.е. облигации,

выпущенные местными органами власти, такой как по купонам, так и при погашении

управлении акционерным обществом-эмитентом; участие в процедуре банкротства в

качестве кредитора или акционера; получение причитающейся доли имущества в случае

ликвидации общества.

Инвестициями являются денежные средства, целевые банковские

вклады, паи, акции и другие ценные бумаги, технологии, машины, оборудование,

лицензии, в том числе на товарные знаки, кредиты, любое другое имущество или

имущественные права, интеллектуальные ценности, вкладываемые в объекты

предпринимательской и других видов деятельности в целях получения прибыли

(дохода) и достижения положительного социального эффекта. [16,c.37]

Инвестиционная деятельность - это вложение инвестиций, или

инвестирование, и совокупность практических действий по реализации инвестиций.

Инвестирование в создание и воспроизводство основных фондов осуществляется в

форме капитальных вложений.

В качестве цели инвестирования понимается только экономическая

выгода, так как социальный эффект определяется с большим трудом и с еще большим

включается в принятую в рыночной экономике систему расчетов эффективности

капиталовложений.

Что касается термина «инвестиционный проект», то под ним

понимается комплексный план мероприятий, включающий капитальное строительство,

приобретение новых технологий, закупку оборудования, подготовку кадров и т.д.,

направленный на создание нового или модернизацию (расширение) действующего

производства товаров и услуг с целью получения экономической выгоды.

Для того чтобы устранить в дальнейшем терминологическую

неопределенность (двоякость толкования) инвестиционной деятельности, сразу

проведем разграничение понятий «реальные» и «финансовые» инвестиции.

Реальные инвестиции - вложения в материальные активы (вещественный

капитал).

Финансовые инвестиции - вложения в ценные бумаги (акции, векселя,

облигации и др.). [39,c.48]

В практической деятельности коммерческие банки и предприятия могут

заниматься как финансовым, так и реальным инвестированием.

Российский рынок корпоративных облигаций прошел начальный этап

своего становления. Перспективы его развития связаны с продолжением.

Можно отметить, что банки предпочитают приобретать для своего портфеля

облигации тех предприятий, в которых им принадлежит пакет акций, обеспечивающий

их участие в управлении данным предприятием.

В своей инвестиционной политике предприятие может выбирать

различные ее виды:

·

Консервативная

инвестиционная политика

·

Компромиссная

(умеренная) инвестиционная политика

·

Агрессивная

инвестиционная политика

Консервативная инвестиционная политика - вариант политики

инвестиционной деятельности предприятия, приоритетной целью которой является

минимизация уровня инвестиционного риска. При осуществлении такой политики

инвестор не стремится ни к максимизации уровня текущей прибыльности инвестиций,

ни к максимизации темпов роста капитала.

Компромиссная (умеренная) инвестиционная политика - вариант

политики осуществления инвестиционной деятельности предприятия, направленной на

выбор таких объектов инвестирования, по которым уровни прибыльности и риска в

наибольшей степени приближены к среднерыночным.

Агрессивная инвестиционная политика - вариант политики

осуществления инвестиционной деятельности предприятия, направленной на выбор

таких объектов инвестирования, по которым уровни прибыльности и риска

значительно выше среднерыночных.

Для реализации инвестиционной политики предприятиями

разрабатывается инвестиционная программа, которая представляет собой

совокупность реальных инвестиционных проектов, сгруппированных по отраслевым,

региональным и привлекательным для инвестиций (инвестиционная привлекательность)

признакам. [30,c.55]

Программа представляет собой единый объект управления.

Инвестиционная привлекательность - обобщающая характеристика

преимуществ и недостатков отдельных объектов инвестирования с позиций

конкретного инвестора по формируемым им критериям.

Сформировав инвестиционную программу и определившись с объектами

инвестирования предприятие, может приступить к формированию инвестиционных

проектов.

Инвестиционный проект это объект реального инвестирования,

намечаемый к реализации в форме приобретения целостного имущественного

комплекса, реконструкции, модернизации, капитального ремонта и т.п. Подготовка

инвестиционного проекта к реализации требует обычно разработки бизнес-плана.

Общий объем затрат инвестиционных ресурсов, распределенный по

конкретным периодам осуществления инвестиций, описывается графиком инвестиций.

Он разрабатывается в составе бизнес-плана по реальным инвестиционным проектам,

требующим продолжительного периода реализации. График инвестиций включает

прогнозирование и расчет общего денежного потока предприятия.

Под денежным потоком понимается поступление (положительный

денежный поток) и расходование (отрицательный денежный поток) денежных средств

в процессе осуществления хозяйственной деятельности предприятия. Различают

следующие потоки: [14,c.22]

·

Денежный

поток по операционной (производственно-коммерческой) деятельности.

·

Денежный

поток по инвестиционной деятельности.

·

Денежный

поток по финансовой деятельности.

Разница между положительным и отрицательным денежным потоком по

конкретному виду деятельности или по хозяйственной деятельности предприятия в

целом представляет собой чистый денежный поток.

В практике используются обычно пять методов финансирования

инвестиционных проектов:

·

полное

самофинансирование;

·

акционирование;

·

кредитное

финансирование;

·

финансовый

лизинг;

·

смешанное

финансирование.

Таким образом, методы финансирования инвестиционных проектов это

принципиальные подходы к финансированию отдельных реальных инвестиционных

проектов, используемые предприятием при разработке политики формирования

инвестиционных ресурсов.

С целью привлечения и мобилизации финансовых ресурсов для

реализации инвестиционных проектов предприятия осуществляют эмиссионную

политику. Это система критериев и мер, разрабатываемых предприятием для обеспечения

привлечения необходимого объема финансовых ресурсов. За счет внешних источников

путем выпуска и размещения на первичном фондовом рынке собственных ценных

бумаг: акций или облигаций.

Различают следующие виды эмиссионной политики: [14,c.26]

·

Консервативная

дивидендная политика.

·

Компромиссная

(умеренная) дивидендная политика.

·

Агрессивная

дивидендная политика.

Консервативная дивидендная политика вариант дивидендной политики,

основной целью которой является первоочередное удовлетворение инвестиционных

потребностей предприятия, а выплата дивидендов осуществляется в минимальном

стабильном размере или по остаточному принципу.

Компромиссная (умеренная) дивидендная политика вариант дивидендной

политики, предусматривающий стабильный уровень выплаты дивидендов с надбавкой в

отдельные периоды. Эта политика в наибольшей степени увязана с результатами

финансовой деятельности предприятия и уровнем удовлетворения его инвестиционных

потребностей.

Агрессивная дивидендная политика вариант дивидендной политики, предусматривающий

стабильный уровень выплаты дивидендов с агрессивной надбавкой в отдельные

периоды с целью рыночной фондовой «раскрутки» предприятия. Эта политика в

наименьшей степени увязана с результатами финансовой деятельности предприятия.

Для оценки эффективности реальных инвестиций (проектов)

предприятия используют систему принципов и показателей, определяющих

эффективность выбора для реализации отдельных реальных инвестиционных проектов.

Основными из показателей являются:

·

Срок

окупаемости.

·

Учетная

доходность.

·

Чистый

приведенный эффект.

·

Внутренняя

доходность.

·

Модифицированная

внутренняя доходность.

·

Индекс

рентабельности.

·

Кроме

этого осуществляется:

·

Оценка

денежных потоков.

·

Оценка

инвестиционного риска.

·

Формирование

оптимального инвестиционного бюджета.

С учетом необходимости преодоления дальнейшего спада производства

и ограниченности финансовых возможностей государства инвестиционную

предусматривается осуществлять на основе следующих принципов:

·

последовательная

децентрализация инвестиционного процесса путем развития многообразных форм

собственности, повышение роли внутренних (собственных) источников накоплений

предприятий для финансирования их инвестиционных проектов;

·

государственная

поддержка предприятий за счет централизованных инвестиций;

·

размещение

ограниченных централизованных капитальных вложений и государственное

финансирование инвестиционных проектов производственного назначения строго в

соответствии с федеральными целевыми программами и исключительно на

конкурентной основе;

·

усиление

государственного контроля за целевым расходованием средств федерального бюджета;

·

совершенствование

нормативной базы в целях привлечения иностранных инвестиций;

·

значительное

расширение практики совместного государственно-коммерческого финансирования

инвестиционных проектов.

Основные типы инвестиционной стратегии

Как было уже сказано в предыдущем параграфе, инвестиционная деятельность

- это деятельность коммерческого банка или предприятия, соизмеримая со степенью

риска, основанная на активных операциях с ценными бумагами и направленная на

обеспечение доходности и ликвидности денежных средств в целом. [22,c.66]

Мировая практика проведения инвестиционной деятельности коммерческих

банков с ее основными целями, задачами, факторами, стратегией и тактикой

выработала так называемое «золотое правило инвестиций», которое гласит:

Доход от вложений в ценные бумаги всегда прямо пропорционален

факторы, определяющие цели инвестиционной деятельности банка, - получение

дохода, обеспечение ликвидности и готовность жертвовать ликвидностью ради

прибыли и наоборот, означают принятие банком решения идти на больший или

меньший инвестиционный риск. Это и определяет реализацию конкретной

инвестиционной деятельности конкретного коммерческого банка.

В соответствии с общей законодательной и нормативной базой ЦБ РФ,

и руководствуясь принятой банком инвестиционной стратегией, выбранным им совет

директоров несут ответственность за формулирование направлений инвестиционной

деятельности.

Как правило, должен быть подготовлен письменный документ. В этом

документе определяются следующие позиции:

·

основные

цели деятельности;

·

ответственные

за проведение деятельности;

·

состав

инвестиционного портфеля;

·

покупки

или продажи;

·

компьютерные

программы;

·

учет

курсовых выигрышей и потерь;

·

особенности

операций «своп» с ценными бумагами;

·

порядок

торговли ценными бумагами;

·

ведение

архива с материалами о платежеспособности эмитента.

С целью снижения риска по операциям с ценными бумагами во

внутрибанковских документах, регламентирующих инвестиционную деятельность,

банком

порядок принятия решений о приобретении/продаже ценных бумаг,

переводе их из инвестиционного портфеля в торговый и обратно.

Во внутрибанковских документах могут закрепляться и другие положения,

обеспечивающие снижение рисков по инвестированию в ценные бумаги и согласование

политики инвестирования с другими направлениями вложений банка. В учетной

политике банка должны быть регламентированы, каждая из которых обладает своим

исключительным набором преимуществ и недостатков.

В мировой практике различают два вида инвестиционной стратегии

банка: [27,c.10]

·

пассивная

(выжидательная);

·

агрессивная

(активная) (направленная на максимальное использование благоприятных

возможностей рынка).

Пассивная стратегия.

В реализации рациональной инвестиционной политики, коммерческие

банки и предприятия чаще всего бумаги в равной пропорции на каждом из нескольких

интервалов в рамках этого срока.

Эта стратегия не максимизирует доход от инвестиций, но обладает преимуществом

уменьшения отклонений дохода в ту или иную сторону, а ее осуществление не

требует значительных управленческих талантов.

Более того, этот подход, как правило, приносит инвестиционную

гибкость. Так как какие-то ценные бумаги все время погашаются наличными

средствами, банк может воспользоваться любыми многообещающими возможностями,

которые могут неожиданно возникнуть.

Политика краткосрочного акцента.

Другая распространенная, особенно среди коммерческих банков,

стратегия - покупка только краткосрочных ценных бумаг и размещение всех

инвестиций в пределах короткого временного промежутка.

Этот подход рассматривает инвестиционный портфель, прежде всего

как источник ликвидности, а не дохода.

Политика долгосрочного акцента.

Противоположный подход подчеркивает роль инвестиционного портфеля

как источника дохода. Банк, придерживающийся так называемой стратегии

долгосрочного акцента, может принять решение инвестировать в облигации с диапазоном

сроков погашения в несколько лет.

Для удовлетворения требований, связанных с ликвидностью, этот

банк, часть средств в бумаги с очень коротким и очень длительным сроком и лишь

небольшую часть портфеля держит в среднесрочных ценных бумагах.

Таким образом, вложения концентрируются на двух концах временного

спектра. При этом долгосрочные бумаги обеспечивают банку более высокий доход, а

краткосрочные ценные бумаги обеспечивают ликвидность банка.

Агрессивная стратегия.

Политике этого типа придерживаются крупные банки, имеющие большой

портфель инвестиционных бумаг и стремящиеся к получению относятся методы,

основанные на манипулировании кривой доходности и операции “своп” с ценными бумагами.

[27,c.16]

Подход процентных ожиданий. Наиболее агрессивной из всех стратегий

определения инвестиционного горизонта является та, согласно которой спектр

сроков погашения хранимых ценных бумаг постоянно обновляется в соответствии с

текущими прогнозами процентных ставок и капитальных приростов, но также

возможность существенных капитальных убытков.

Он требует глубокого знания рыночных факторов, сопряжен с большим

риском, если ожидания оказываются ошибочными, и связан с большими трансакционными

издержками, так как может потребовать частого выхода на рынок ценных бумаг.

Метод операций “своп” заключается в обмене одних облигаций на

другие в ожидании изменения процентных ставок или просто для обеспечения

сиюминутного более высокого дохода. Для проведения таких операций продавать

бумаги, которые переоценены из-за низких процентных ставок, или на основе

периодических отчетов и прогнозируемых данных инвестиционных отделов.

Государством законодательным образом частично регулируется инвестиционная

политика банков. Отсюда вытекает необходимость в государственном контроле за

инвестиционной деятельностью банков банковской сферы.

Регулирующие органы предписывают банкам формулировать свою

инвестиционную политику в письменном документе, выделяя в нем следующие

аспекты: [8,c.55]

степень диверсификации инвестиционного портфеля, с помощью которого

банк намерен снизить риск.

Проверяющие инстанции тщательно анализируют инвестиционный портфель

банка с тем, чтобы в инвестиционной политике банка спекулятивные цели не

вытеснили более важные инвестиционные задачи.

Поскольку коммерческие банки и предприятия по своей сути есть

коммерческие организации, работающие, главным образом, за счет чужих средств,

то следует рассмотреть в комплексе два вида операций банков - пассивные (по

привлечению ресурсов) и активные (по их размещению).

Формирование пассивов под будущие инвестиции имеет особенности:

1) это должны быть долгосрочные пассивы (обычно от 2 до10 и более лет);

2) они должны быть максимально дешевыми ресурсами, ибо в противном

случае будет весьма затруднительным обеспечить прибыльность вложений.

Поэтому в качестве пассивов под инвестирование могут

рассматриваться:

-средства инвесторов;

-собственные средства банка;

-остатки средств на счетах клиентов;

-долговременные срочные пассивы;

-залоговые обязательства клиентов;

-бюджетные средства, специально выделенные государством под

реализацию инвестиционных программ.

Попытаемся дать примерную оценку вышеперечисленных источников

ресурсов:

1) Средства инвесторов.

Инвесторы - субъекты инвестиционной деятельности, осуществляющие

вложения собственных, заемных или привлеченных средств в форме инвестиций и

осуществляющие их целевое использование.

Целью инвесторов не всегда может быть получение максимальной

прибыли от вложения. Как правило, инвестор заинтересован в реализации

конкретного инвестиционного объекта. Банк, в данном случае выступает посредником

между инвестором и объектом инвестирования.

Его задачей является управление и контроль за ходом инвестирования

и получением результата.

Прибыль банка и предприятия может быть получена за счет

комиссионных, а также за счет более эффективного управления реализацией

инвестиционного проекта.

Банк, также как и предприятие может объединять средства инвесторов

для реализации одного крупного проекта.

Риск относительно невелик.

Поэтому средства инвесторов - один из наиболее привлекательных

(для банка) источников финансирования инвестиционной деятельности.

2) собственные средства банка.

По ним не нужно выплачивать проценты за пользование, т.е. они

являются дешевыми средствами.

При решении вопроса о том, направлять их на инвестирование, или же

вкладывать в другие активы, банк руководствуется двумя моментами:

-экономической выгодой (эффектом от вложения);

-иная (если есть), кроме экономической, заинтересованность в

реализации конкретного инвестиционного проекта.

Если банк ориентируется только на экономическую выгоду, то банк

ищет способ вложения, приносящий максимальную отдачу.

Собственные средства банка есть, безусловно, очень привлекательный

источник финансирования инвестиций.

3) Остатки средств на счетах клиентов, долговременные пассивы,

залоговые обязательства клиентов и др. - более дорогие пассивы.

Поэтому при их использовании для инвестиций нужно быть очень

осторожным. Существуют риски востребования средств клиентами (для остатков на

счетах и залоговых обязательств).

За пользование долгосрочными пассивами нужно уплачивать

значительные проценты.

Таким образом, следует придерживаться следующих моментов:

а) для инвестирования может оказаться пригодной лишь небольшая

часть этих пассивов (например, 25%);

б) эти источники можно инвестировать только в проекты с самым

минимальным риском (например, в государственные или муниципальные ценные

бумаги);

в) при расчете окупаемости инвестиционных проектов нужно учитывать

значительную норму дисконтирования.

Таким образом, данный вид пассивов для инвестирования пригоден

лишь ограниченно.

4) Бюджетные средства.

Для финансирования проектов банки привлекаются на условиях маржи,

определенной правительством РФ - 3%.

При этом отбор банков осуществляется на конкурсной основе по

принципу минимальной комиссии.

В качестве оценки данного вида пассивов можно сказать следующее:

·

Размеры

таких проектов обычно велики, на них выделяют значительные суммы.

Следовательно, это хороший источник прибыли банков.

·

Государство

не всегда имеет целью получение экономического эффекта от проекта. Он может

быть социально значимым.

·

Риск

банка самый минимальный.

Таким образом, бюджетные вложения в инвестиционные проекты - очень

хороший вид пассивов. Следует прилагать максимум усилий для их привлечения.

На основании вышеизложенного, можно сформулировать сущность

инвестиционной политики применительно к коммерческим банкам:

Инвестиционная политика коммерческих банков представляет собой

совокупность действий банков на рынке инвестиций в соответствии с индивидуально

разработанной стратегией, направленной на извлечение максимальной прибыли и

упрочения своего положения на рынке.

1.2

Сущность

кредитования для банков

Кредит-это разновидность экономической сделки, договор между

юридическими и физическими лицами о займе, или ссуде.

Один из партнеров (кредитор) предоставляет другому (заемщику)

деньги (в некоторых случаях имущество) на определенный срок с условием возврата

эквивалентной стоимости, как правило, с оплатой этой услуги в виде процента.

Срочность, возвратность и, как правило, платность - принципиальные

характеристики кредита. [45, c.33]

Кредит представляет собой форму движения судного капитала, то есть

денежного капитала, предоставляемого в ссуду.

Он обеспечивает трансформацию денежного капитала в ссудный и

выражает отношения между кредиторами и заемщиками.

При помощи кредита свободные денежные капиталы и доходы

предприятий, граждан и государства аккумулируются, превращаясь в ссудный

капитал, который за плату передается во временное пользование.

Необходимость и возможность кредита обусловлена закономерностями

кругооборота и оборота капитала в процессе воспроизводства: на одних участках

высвобождаются временно свободные средства, которые выступают как источник

кредита, на других возникает потребность в них. [12,11].

Кредит - основной источник удовлетворения огромного спроса на

денежные ресурсы.

Даже при самом высоком уровне самофинансирования, при высоко

рентабельном ведении хозяйствующим экономическим субъектам недостаточно

собственных средств для осуществления инвестиций и текущей основной

деятельности.

Кредит стимулирует развитие производительных сил, ускоряет

формирование источников капитала для расширения производства на основе

достижений научно-технического прогресса.

Кредит необходим для поддержания непрерывности кругооборота фондов

действующих предприятий, обслуживание процесса реализации произведенных

товаров, что особенно важно на этапе становления рыночных отношений.

Кредит способен оказывать активное воздействие на объем и

структуру денежной массы, платежного оборота, скорость обращения денег.

Благодаря кредиту происходит более быстрый процесс капитализации

прибыли, то есть превращение прибыли в дополнительные производственные фонды,

что ведет к концентрации производства. Кредит стимулирует развитие

производительных сил, ускоряя формирование источников капитала для расширения

производства.

Сущность кредита проявляется в его функциях. В свою очередь

функция кредита есть проявление его сущности, выражение общественного

назначения кредита.

Посредством использования функций кредита предприятия различных

форм собственности и общество в целом добиваются эффективности производства,

ускорения обращения и роста доходов.

Выяснение функций кредита имеет большое практическое значение,

поскольку это позволяет использовать его наиболее эффективно.

Кредит выполняет следующие три основные функции:

·

распределительную;

·

эмиссионную;

·

контрольную.

Распределительная функция кредита заключается в распределении на

возвратной основе денежных средств. Она проявляется при аккумуляции средств, а

также при их размещении. Конкретно эта функция проявляется в процессе

временного предоставления средств предприятиям и организациям для

удовлетворения их потребностей в денежных ресурсах.

Предприятия, таким образом, обеспечиваются необходимым оборотным

капиталом и ресурсами для инвестиций. [44,32].

Содержание эмиссионной функции заключается в создании кредитных

средств обращения наличных денег. Она проявляется в том, что в процессе

кредитования создаются платежные средства, то есть оборот наряду с деньгами в

наличной форме входят также деньги в безналичной форме. Действие данной функции

проявляется и тогда, когда на основе замещения наличных денег происходят

безналичные расчеты.

Содержание контрольной функции состоит в осуществлении контроля за

эффективностью деятельности экономических субъектов.

Действие этой функции проявляется в том, что в хозяйстве, получившем

кредит, осуществляется всесторонний контроль рублем.

Именно на базе кредитных отношений строится наблюдение за

деятельностью заемщиков и кредиторов, оценивается кредитоспособность и

платежеспособность предприятий.

Ведь любой кредитор-банк или предприниматель - через ссуду своими

методами контролирует состояние заемщика, стремясь обеспечить своевременный

возврат ссуды, предотвратить несвоевременный возврат долга.

При кредитных сделках должны соблюдаться важнейшие принципы, то

есть главные правила, которые позволяют обеспечивать возвратное движение

средств. На основе этих принципов устанавливаются порядок выдачи и погашения

ссуд, их документальное оформление. Эти положения и правила определяются

природой, ролью, функциями кредита и теми конкретными общественными условиями,

в которых они проявляются.

Банковское кредитование всегда осуществляется при строгом

соблюдении принципов кредитования, которые представляют собой требования к

организации кредитного процесса и являются исходными правилами использования

определенной формы кредита, обеспечивающими его возвратное движение. [9,26].

К принципам кредитования, в том числе и ипотечного жилищного,

относятся: возвратность, срочность кредитования; целевой характер,

обеспеченность кредита; платность банковских ссуд, дифференцированный характер

кредитования. Рассмотрим подробнее каждый из данных принципов.

Возвратность кредита. Этот принцип выражает необходимость

своевременного возврата полученных от кредитора финансовых ресурсов по мере их

высвобождения из доходов заемщика.

Свое практическое выражение данный принцип находит в постепенном

погашении конкретной ссуды путем перечисления соответствующей суммы денежных

средств на счет предоставившей ее кредитной организации (или иного кредитора)

или путем внесения наличных денежных средств в кассу банка, что обеспечивает

возобновляемость кредитных ресурсов банка как необходимого условия продолжения

его уставной деятельности.

Гарантией возвратности являются документы о платежеспособности

клиента.

Ипотечные жилищные кредиты всегда предоставляются на возвратной

основе, а порядок погашения оговаривается в кредитном договоре.

Срочность кредита. Принцип отражает необходимость его возврата не

в любое приемлемое для заемщика время, а в точно определенный срок,

зафиксированный в кредитном договоре или заменяющем его документе.

Нарушение указанного условия является для кредитора достаточным

основанием для применения к заемщику экономических санкций в форме увеличения

взимаемого процента, а при дальнейшей отсрочке - предъявления финансовых

требований в судебном порядке. Нарушение срочности возврата кредита является

для банка дестабилизирующим фактором, поскольку нарушает сбалансированность

привлеченных и размещенных средств по срокам, что чревато финансовыми потерями.

Долгосрочный характер ипотечного жилищного кредита предполагает

установление длительного срока погашения. [45,67].

Платность кредита. Этот принцип выражает необходимость не только

прямого возврата заемщиком полученных от банка кредитных ресурсов, но и оплаты

права на их использование. Экономическая сущность платы за кредит отражается в

фактическом распределении дополнительно полученной за счет его использования

прибыли между заемщиком и кредитором. При ипотечном жилищном кредитовании

экономическая сущность платы за кредит выражается, в перераспределении части

личного дохода заемщика в пользу банка.

Рассматриваемый принцип находит применение в процессе установления

величины банковского процента по ипотечным жилищным кредитам, выполняющего три

основные функции:

Перераспределение части дохода физических лиц; регулирование

производства и обращения путем распределения ссудных капиталов на отраслевом,

межотраслевом и международном уровнях; на кризисных этапах развития экономики -

антиинфляционную защиту денежных накоплений клиентов банка. [12,33].

Ставка (или норма) ссудного процента, определяемая как отношение

суммы годового дохода, полученного на ссудный капитал, к сумме предоставленного

кредита, выступает в качестве цены кредитных ресурсов.

Подтверждая роль ипотечного жилищного кредита как одного из

предлагаемых на специализированном рынке товаров, его платность стимулирует

заемщика к его наиболее продуктивному использованию, а главное и к

своевременному возврату.

Именно эта стимулирующая функция не в полной мере использовалась в

условиях плановой экономики, когда значительная часть кредитных ресурсов

предоставлялась государственными банковскими учреждениями за минимальную плату

(1,5 - 5% годовых) под льготный процент или вообще на беспроцентной основе.

Принципиально отличаясь от традиционного механизма ценообразования

на другие виды товаров, определяющим элементом которого выступают общественно

необходимые затраты труда на их производство, цена ипотечного жилищного кредита

отражает общее соотношение спроса и предложения на рынке ссудных капиталов и

зависит от целого ряда факторов, в том числе чисто конъюнктурного характера:

-цикличности развития рыночной экономики (на стадии спада ссудный

процент, как правило, увеличивается, на стадии быстрого подъема — снижается);

-темпов инфляционного процесса (которые на практике даже несколько

отстают от темпов повышения ссудного процента);

-цены привлеченных ресурсов;

-эффективности государственного кредитного регулирования,

осуществляемого через учетную политику центрального банка в процессе кредитования

им коммерческих банков;

-динамики денежных накоплений физических лиц (при тенденции к их

сокращению ссудный процент, как правило, увеличивается);

-ситуации на международном кредитном рынке (например,

проводившаяся США в 80-х гг. политика удорожания кредита обусловила привлечение

зарубежного капитала в американские банки, что отразилось на состоянии

соответствующих национальных рынков);

-динамики производства и обращения, определяющей потребности в

кредитных ресурсах соответствующих категорий потенциальных заемщиков. [18,52].

Обеспеченность кредита. Этот принцип выражает необходимость

обеспечения защиты имущественных интересов кредитора при возможном нарушении

заемщиком принятых на себя обязательств.

При ипотечном жилищном кредитовании данный принцип соблюдается

обязательным предоставлением в залог приобретенной на кредитные средства

квартиры, а при необходимости используются и другие формы обеспечения,

например, гарантия организации - работодателя заемщика.

Целевой характер кредита.

Данный принцип распространяется и на ипотечные жилищные кредиты,

выражая необходимость целевого использования средств, полученных от кредитора.

Основной целью получения ипотечного жилищного кредита является

удовлетворение потребности заемщика в жилье путем приобретения квартиры. Это

находит практическое выражение в соответствующем разделе кредитного договора,

устанавливающего конкретную цель предоставления ссуды, а также в процессе

банковского контроля за соблюдением этого условия заемщиком.

Нарушение данного обязательства может стать основанием для

досрочного отзыва кредита. Целевое использование ипотечного жилищного кредита

обеспечивается прямым переводом средств продавцу квартиры, что подтверждается

соответствующими документами об использовании заемщиком полученной ссуды.

Дифференцированный характер кредита.

Этот принцип определяет дифференцированный подход со стороны

кредитной организации к различным категориям потенциальных заемщиков по

ипотечным жилищным кредитам.

Практическая реализация его может зависеть как от индивидуальных

интересов конкретного банка, так и от проводимой государством централизованной

политики поддержки отдельных категорий граждан при приобретении ими жилья в

кредит. Этот принцип соблюдается при разработке банком собственной методики

анализа кредитоспособности заемщика (включая анкету-заявление на получение

ипотечного жилищного кредита), при составлении различных федеральных,

республиканских и городских программ льготного ипотечного жилищного

кредитования, целью которых является поддержка отдельных категорий граждан при

приобретении жилья. [50,23].

ГЛАВА 2. АНАЛИЗ ФИНАНСОВЫХ РЕЗУЛЬТАТОВ БАНКА НА ПРИМЕРЕ ОАО

«ДАЛЬНЕВОСТОЧНЫЙ БАНК»

2.1 Рынок банковских услуг в Приморском крае

Возрастающие потребности субъектов экономической деятельности при

одновременном сокращении количества кредитных организаций создают благоприятную

для банка ситуацию на рынке услуг.

В настоящий момент спрос на высококачественные банковские продукты

существенно превышает предложение, и банк имеет уникальную возможность

расширения объемов и спектра предоставляемых услуг.

Вместе с тем, сложившиеся стереотипы в обществе свидетельствуют об

отсутствии культуры повсеместного использования банковских услуг, что

предопределяет необходимость формирования самим банком спроса на качественные банковские

продукты, развивая, в том числе, российский рынок безналичных расчетов.

Положительные тенденции в экономике создают основу для расширения

банковских операций, позволяют Дальневосточному банку России более эффективно

использовать накопленную ресурсную базу, расширяют сферу возможных инвестиций,

повышают потребность клиентов в получении качественных банковских услуг.

Широкая филиальная сеть, возможность унификации банковских продуктов

и технологий позволяют банку консолидировать затраты на развитие и становление

новых банковских продуктов с использованием новейших технологий и снизить срок

их окупаемости за счет возможностей широкого тиражирования.

Конкуренция как процесс состязания на рынках банковских услуг за

наиболее выгодные источники привлечения денежных ресурсов и сферы их размещения

изучена недостаточно. Это связано с отсутствием необходимой информации о

субъектах, методах и объектах конкуренции. В то же время актуальность данного

вопроса связана именно с ее усилением после кризиса 1998г.

На рынке банковских услуг Приморского края в настоящий момент взаимодействуют

8 региональных банков, имеющих 26 филиалов и 50 филиалов из других регионов.

Одним из лидеров по разветвленности сети в крае является

Дальневосточный банк. Более 150 низовых звеньев предоставляют банку достаточные

возможности по привлечению корпоративных клиентов и обслуживанию населения

края.

К числу банков, занимающих лидирующие позиции в крае по величине

клиентской базы следует также отнести ОАО «Дальневосточный банк», АКБ «Приморье»,

ОАО СК БП «Примсоцбанк».

Для клиентов, решающих вопрос о выборе банка для обслуживания

своей финансовой деятельности, одним из самых важных критериев, определяющих

выбор, является спектр и качество предоставляемых банковских услуг.

Сравнение этих показателей позволяет выявить конкурентоспособность

банков по следующим параметрам:

·

потребительская

ценность для клиента;

·

разновидность

одной услуги;

·

технология

обслуживания клиентов.

Банки края оказывают следующие виды услуг:

юридическим лицам:

·

расчетно-кассовое

обслуживание; кредитование;

·

депозиты;

операции с ценными бумагами;

·

конверсионные

операции; документарные операции;

·

обслуживание

с помощью системы «Клиент-Банк»;

·

услуги

инкассации;

·

зарплатные

проекты;

·

обслуживание

эквайринговой торговой сети.

физическим лицам:

·

вклады;

·

денежные

переводы в рублях РФ;

·

прием

коммунальных платежей;

·

валютно-обменные

операции;

·

операции

с дорожными чеками; операции с банковскими чеками;

·

аренда

сейфовых ячеек; кредитование.

Для оценки конкурентной позиции банка на рынке банковских услуг использовалась

балльная шкала: 3 – хорошее качество предоставляемых услуг; 2 –

удовлетворительное; 1 – невысокое (таблица 2.1).

Экспертные оценки показывают, что конкурентную среду на рынке формируют

три региональных банка и три московских филиала, которые имеют важнейшие

внутренние условия конкуренции – генеральную лицензию, высокую квалификацию

персонала, специальные службы по развитию услуг, стратегию развития.

Рассмотрим факторы успеха банковских учреждений Приморского края

(Таблица 2.1).

Таблица 2.1

Конкурентная позиция банковских учреждений Приморского края

|

Наименование

|

Разнообразие услуг

|

Качество услуг

|

Конкурентная позиция

|

|

Физическим лицам

|

Юридическим лицам

|

|

Приморское ОСБ

|

3

|

1,8

|

2,4

|

7,2

|

|

ОАО «Дальневосточный банк»

|

3

|

2,4

|

1,8

|

7,2

|

|

ОАО СК БП «Примсоцбанк»

|

3

|

1,8

|

1,8

|

6,6

|

|

АКБ «Приморье»

|

3

|

2,2

|

2,3

|

7,5

|

|

ОАО «Примтеркомбанк»

|

1

|

0,9

|

1,2

|

3,1

|

|

ОАО «Востокбизнесбанк»

|

1

|

1,5

|

1,1

|

3,6

|

|

ОАО «Большой Камень Банк»

|

1

|

1,6

|

1,2

|

3,6

|

|

Филиал Внешторгбанка

|

2

|

1,5

|

1,4

|

4,9

|

3

|

2,3

|

1,9

|

7,2

|

|

Филиал Банка Москвы

|

2

|

1,7

|

2,0

|

5,7

|

|

Филиал АКБ «Менатеп СПб»

|

1

|

1,6

|

1,0

|

3,6

|

|

Филиал ОАО «Альфа-банк»

|

3

|

2,0

|

1,4

|

6,4

|

Фактически конкуренция между банками за счет средств вкладчиков

идет только на рынке краткосрочных сбережений и не затрагивает средств накопления.

Экономическая нестабильность последнего десятилетия, недоверие граждан

к российской валюте, многочисленные факты банкротства крупных финансовых

компаний и банков сдерживают вовлеченность средств населения в хозяйственный

оборот.

По мере стабилизации ситуации в стране возможности привлечения

данных средств будут возрастать.

Конкурентные преимущества будут иметь банки, способные

гарантировать клиентам сохранность вкладов, обеспечить предоставление полного

спектра качественных банковских услуг. (Таблица 2.2)

Таблица 2.2

Факторы успеха банковских учреждений Приморского края

|

Банковские учреждения

|

Факторы успеха

|

|

Приморское ОСБ

|

наличие генеральной лицензии;

направленность политик банка на предоставление

клиентам полного перечня банковских услуг;

наличие в структуре банка подразделений по

внедрению и совершенствованию услуг;

широкая филиальная сеть

|

|

ОАО «Дальневосточный банк»

|

наличие генеральной лицензии;

значительный опыт;

высокая квалификация персонала;

широкая филиальная сеть

|

|

ОАО СК БП «Примсоцбанк»

|

наличие генеральной лицензии;

направленность политик банка на предоставление

клиентам полного перечня банковских услуг;

высокая квалификация персонала

|

|

АКБ «Приморье»

|

высокая квалификация персонала;

наличие генеральной лицензии;

наличие в структуре банка подразделений по

внедрению и совершенствованию услуг

|

Несмотря на сильные позиции Сбербанка на рынке банковских услуг,

Дальневосточный банк имеет значительные преимущества в конкурентной борьбе,

продолжает развиваться, увеличивать свои капиталы, расширять клиентуру, а также

объемы кредитных и других банковских услуг.

2.2 Организационно-экономическая характеристика ОАО

«Дальневосточный банк»

Дальневосточный банк создан в ноябре 1990

года во Владивостоке как региональный банк универсального типа. Банковская

лицензия № 843 выдана Центральным банком Российской Федерации 19 июня 1991

года.

Имеет генеральную лицензию Центрального

банка, лицензию на право совершения операций с драгоценными металлами, лицензию

профессионального участника рынка ценных бумаг.

Является открытым акционерным обществом.

В числе акционеров банка - крупнейшие

предприятия морского транспорта, рыбодобывающей, судоремонтной, оборонной

промышленности Дальнего Востока, строительства и торговли, а также граждане -

всего более 7000 юридических и физических лиц.

Дальневосточный банк - учредитель

Московской межбанковской и Азиатско-Тихоокеанской валютной бирж,

Владивостокской фондовой биржи, член Ассоциации Российских банков, Ассоциации

Азиатских банков.

Банк является членом Международной системы

электронных расчетов Visa International,

международного сообщества финансовых телекоммуникаций S.W.I.F.T., пользователем системы Reuters Dealing, участником Программы

развития финансовых учреждений России, осуществляемой Мировым банком и Европейским

банком реконструкции и развития совместно с Министерством финансов России,

Инвестиционным фондом США - Россия.

Центральный офис банка находится во

Владивостоке. Банк имеет 9 филиалов по России, 10 отделений во Владивостоке,

Находке и Уссурийске, 5 выносных операционных касс, 21 пункт обмена валюты. Численность

служащих Банка - 656 человек.

Официальные аудиторы - ОАО «Дальаудит» (по

российским стандартам) и Moore Stephens

(по международным стандартам банковской отчетности).

Филиалы банка проводят следующие операции:

- осуществляет расчеты по поручению клиентов и их кассовое обслуживание;

- заключает договоры с физическими и юридическими лицами от имени

головного офиса по депозитным, вкладным счетам, на расчетно-кассовое

обслуживание, о приеме коммунальных платежей;

- открывает и ведет счета клиентов, в том числе иностранных, в

рублях и иностранной валюте;

- осуществляет валютный контроль по экспортно-импортным операциям;

- осуществляет все виды валютно-обменных операций;

- оформляет и выдает кредиты предприятиям и организациям в

соответствии с установленными требованиями правил кредитования под реальное

обеспечение, оформленное надлежащим образом;

- оформляет и выдает потребительские кредиты на приобретение

бытовой техники в магазинах города, на условиях, определенных кредитной

политикой банка;

- осуществляет продажу кредитных ресурсов;

- привлекает денежные средства населения во вклады, под векселя банка

в рублях и иностранной валюте;

- оказывает консультационные услуги клиентам.

Работая по классическим принципам (срочность, платность,

возвратность) и видам кредитов, Банк сосредотачивает также усилия на развитии

новых форм кредитования, используя различные экономические инструменты,

присутствующие на Российском рынке.

В настоящее время клиентам предлагаются:

·

кредитование

под залог государственных ценных бумаг;

·

кредитование

под залог депозита (рублевого, валютного);

·

кредитование

под гарантии других Банков;

·

кредитование

под поручительство третьих лиц;

·

кредитование

под залог товарно-материальных ценностей;

·

весельное

кредитование;

·

валютное

кредитование и кредитные линии.

Кредитная деятельность является одним из основных направлений, обеспечивающих

рентабельную работу ОАО « Дальневосточный банк».

За последние три года филиалом проводился широкий круг банковских

операций: кредитование юридических и физических лиц, осуществление операций с

иностранной валютой, прием вкладов у населения и оформление депозитов юридических

лиц, а также расчетно-кассовое обслуживание юридических и физических лиц.

Общее руководство деятельностью Банка осуществляет собрание участников

и Совет Банка, избираемый собранием участников. Количество членов Совета банка

определяет собрание участников.

Управление текущей деятельностью Банка осуществляет коллегиальный

орган в составе Правления Банка и единоличный исполнительный орган в лице

Председателя Правления банка, который и возглавляет Правление Банка.

Высшим органом банка является общее собрание участников банка.

В перерывах между собраниями участников Банка Высшим органом управления

банка является Совет Банка, который подотчетен общему собранию участников

банка. Совет банка избирается собранием участников простым большинством

голосов. Количество членов Совета банка и срок полномочий Совета определяются

собранием участников банка.

Руководство деятельностью Совета Банка осуществляет Председатель

Совета, который избирается членами Совета из своего состава (если проголосовало

не менее 60% членов Совета).

Совет Банка осуществляет общее руководство Банком в пределах полномочий,

предоставленных ему собранием участников, Положением о Совете Банка и Уставом

банка. Совет вправе делегировать часть своих полномочий Правлению банка.

Из вышеизложенного можно определить, что ОАО «Дальневосточный

банк» существует 3-х ступенчатая линейно-функциональная система управления.

Что касается кредитной политики банка, то здесь главной целью является

увеличение кредитного портфеля за счет улучшения качества и увеличения его

доходности, путем снижения кредитных рисков, применения разработанных кредитным

управлением банка методов финансового анализа заемщика, положений по

формированию и оценке принимаемого обеспечение залога, оценке рейтинга

кредитных рисков, мониторинга и других положений.

Как показывают данные, приведенные в таблице 2.3. наибольший удельный

вес в разрезе отраслей, при кредитовании занимают предприятия промышленности

36% и торговли 26%, кредитование различных фермерских хозяйств составляет лишь

0,1% , что непосредственно связано с высоким риском предоставления кредита

данной отрасли экономики.

Таблица 2.3.

Кредитный портфель ОАО «Дальневосточного банка» в разрезе отраслей

за 2007 год

|

№п/п

|

Отрасль экономики

|

Удельный вес, %

|

|

1

|

Промышленность

|

36

|

|

2

|

Торговля

|

26

|

|

3

|

Прочие отрасли

|

19

|

|

4

|

Физические лица

|

9

|

|

5

|

Транспорт и связь

|

6,1

|

|

6

|

Строительство

|

4,8

|

|

7

|

Сельское хозяйство

|

0,1

|

|

Итого:

|

|

100

|

Проводя анализ структуры доходов по видам деятельности филиала (таблица

2.3) можно сделать вывод, что основную часть доходов составляют в 2007 году операции

по расчетно-кассовому обслуживанию.

Банк в основном обслуживает крупные и мелкие предприятия города.

Тем не менее, по анализу структуры доходов за 2007 г. по сравнению 2005 г. данная статья по доходам увеличилась в два раза и составила в 2007 году 3380

тыс. руб. Это связано с тем, что больше и больше предприятий в городе предпочитают

качественное, удобное и быстрое обслуживание в банке

Наблюдается увеличение доходов и по полученным процентам в ОАО

«Дальневосточный банк» на 22 % (415 тыс. руб.)

Причины такого увеличения доли кредитования, объясняется, прежде

всего, тем, что в данном банке действует программа Европейского Банка

Реконструкции и Развития малого бизнеса (ЕБРР). Удобство, надежность и,

конечно, предоставление кредита в максимально короткие сроки под приемлемый процент

дает возможность банку и клиенту успешно вместе сотрудничать.

На 12 % (100 тыс. руб.) увеличились доходы в филиале по валютным

операциям. Причиной такого увеличения является возрастающее доверие клиентов к валютным

операциям, проводимым в банке. Не маловажную роль в увеличении доходов по

валютным операциям играет увеличение доходов по расчетно-кассовому обслуживанию

и по полученным процентам по кредитам, что рассматривалось выше.

Таблица 2.4

Структура доходов и расходов по видам деятельности ОАО «Дальневосточный

банк» за 2005 – 2007гг.

|

Виды доходных статей

|

Годы

|

2007 г. к 2005 г.

|

|

2005

|

2006

|

2007

|

|

Тыс. руб.

|

Уд. вес, %

|

Тыс. руб.

|

Уд. вес, %

|

Тыс. руб.

|

Уд. вес, %

|

|

Доходы:

|

|

Полученные проценты по

кредитам

|

1865

|

43,6

|

1985

|

43,1

|

2280

|

34,5

|

122

|

|

Доходы по валютным

операциям

|

850

|

19,9

|

865

|

18,7

|

950

|

14,4

|

112

|

|

Доходы по

расчетно-кассовому обслуживанию

|

1560

|

36,5

|

1760

|

38,2

|

3380

|

51,1

|

217

|

|

Итого доходов

|

4275

|

100

|

4610

|

100

|

6610

|

100

|

155

|

|

Расходы:

|

|

Расходы за

расчетно-кассовое обслуживание

|

8

|

0,93

|

8

|

0,88

|

8

|

0,74

|

100

|

|

Заработная плата

|

350

|

40,84

|

381

|

41,87

|

480

|

44,57

|

126

|

|

Прочие расходы

|

499

|

58,23

|

521

|

56,26

|

589

|

54,69

|

113

|

|

Всего расходов

|

857

|

100

|

910

|

100

|

1077

|

100

|

118

|

Что же касается непосредственно расходов анализируемого

банка, то наибольший удельный вес занимают прочие хозяйственные расходы,

которые взросли на 13% в 2007 к 2006 гг. и куда входит оплата услуг охране,

текущий ремонт, налоги, амортизационные отчисления, аудит. Второй статьей

расходов является заработная плата сотрудников, которая возросла на 26 % в 2007 г. по сравнению с 2006 г. и составила 44,57% в структуре расходов.

Из выше сказанного, можно сделать вывод, что 2007 г. был одним из успешных годов в деятельности ОАО «Дальневосточный банк».

Доходы по сравнению с 2005 г. увеличились на 55 % (2335 тыс. руб.).

Таблица 2.5

Анализ доходов и расходов ОАО «Дальневосточный банк» с 2005по 2007гг.,

в тыс. руб.

|

Показатели

|

2005 г.

|

2006 г.

|

2007 г.

|

2007 г. к 2006 г.

|

|

1. Процентный доход

2. Процентный расход

3. Процентная разница

4.Уровень покрытия процентных расходов,

процентными доходами, в %

5. Непроцентный доход

6. Непроцентный расход

7. Непроцентная разница

8. Уровень покрытия непроцентных расходов

непроцентными доходами, в %

9. Налоги в бюджет

10. Прибыль по балансу

|

7865

4500

3365

175

2770

5000

2230

133

1135

|

9085

4000

5085

227

3618

5319

1701

157

3384

|

11280

3300

7980

342

4038

5500

1462

175

6518

|

135

83

157

151

112

103

86

132

193

|

Проведя анализ доходов и расходов в ОАО «Дальневосточный банк»

(таблица 2.5), приходим к выводу, что в 2007 году получено банком прибыли на

93% больше, чем 2006 году, что в первую очередь связано с увеличением процентных

доходов на 35% и непроцентных доходов на 12%.

Кроме того, отметим и рост уровня процентных расходов процентными

доходами. На конец 2007 года он составил 342% против 175% в 2005 году, что

связано со снижением процентных расходов на 17%. Сокращение данных расходов

говорит о том, что Банк использует более дешевые привлеченные ресурсы и не

пользуется дорогостоящими. Уровень покрытия непроцентных расходов непроцентными

доходами увеличился на 7% в 2007 году по сравнению с 2006годом, причем непроцентная

разница в 2007 году составила 1462 тыс. руб.

Анализ динамики и структуры баланса – таблица 2.6 показывает, что

за счет снижения расходной части филиала на 7 %, удалось увеличить балансовую

прибыль в пять раз, при увеличении доходной части на 44 %, что на прямую

отразилось на чистой прибыли, которая увеличилась в шесть раз.

Таблица 2.6

Динамика и структура

баланса ОАО «Дальневосточный банк» за 2005 –2007гг. (тыс. руб.)

|

Показатели

|

Годы

|

2007 г. к 2005г.

|

|

2005

|

2006

|

2007

|

|

Финансовая деятельность

Доходы

Расходы

Балансовая прибыль

Налоги в бюджет

Чистая прибыль

Пассивные операции

Привлечено средств всего

Средства юридических лиц

Средства физических лиц

Активные операции

Остаток ссудной

задолженности

Межфилиальные

Кредиты

Сформированные резервы под возможные потери по ссудам

|

10635

9500

1135

133

1002

11150

10950

200

11150

4000

1912

|

12703

9319

3384

157

3227

12251

12034

217

12251

4600

2751

|

15318

8800

6518

175

6343

21319

21014

305

21319

6133

2200

|

144

93

574

132

633

191

192

153

191

153

115

|

|

Валюта баланса

|

22051

|

27242

|

42845

|

194

|

В 2007 г. по сравнению с 2005 г. происходит увеличение пассивных операций за счет увеличения размера привлеченных средств на

91 %, причем происходит увеличение как за счет привлечения средств юридических

лиц на 92% , так и физических лиц на 53%, что говорит о доверии со стороны

вкладчиков ОАО «Дальневосточный банк».

Увеличение ссудной задолженности на 91 %, увеличение в два

раза объема межфилиальных кредитов, увеличение сформированных резервов под возможные

потери по ссудам на 15 % отразилось как на увеличении валюты баланса (94 %),

так и на доходной части в целом.

При анализе актива и пассива баланса банка (таблицы 2.6) следует

отметить тот факт, что процент обязательств в общей сумме баланса неуклонно растет

и в 2007 году составил 89,85 %, за счет увеличения числа клиентов банка.

Этот факт подтверждает высокий уровень процента активов,

приносящих доход в общей сумме баланса, который равен 72,95 % в 2007 году.

Исходя из данных таблицы 2.6. видно, что наблюдается увеличение по

всем приведенным показателям, что сказалось на валюте баланса, которая увеличилась

на 57% в 2007 г., за счет того, что только активы, приносящие доход возросли на

53 % в 2007 году по сравнению с 2006 годом, что произошло в основном за счет

увеличения выдачи кредитов на 16% в этом же периоде.

Наблюдается и увеличение отчислений в резервные и страховые фонды

банка на 1% в 2007 году, за счет увеличения прибыли на 92% в этом же году по

сравнению с предыдущим, кроме того, возросли и доходы будущих периодов на 63% ,

что говорит о безусловно эффективной работе банка на протяжении всего анализируемого

периода.

Говоря о доверии к ОАО «Дальневосточный банк» со стороны клиентов

следует отметить и рост вкладов граждан, который составили 7981 тыс. руб. в

2007г. против 3500 тыс. руб. в 2005 году.

Таблица 2.7

Анализ актива и пассива баланса ОАО «Дальневосточный банк» за 2005-2007

гг.

|

Наименование показателя

|

2005 г.

|

2006г.

|

2007г.

|

|

Актив

Процент активов, не приносящих доход в общей

сумме баланса

Процент активов, приносящих доход в общей сумме

баланса

Пассив

Процент собственных средств в общей сумме

баланса

Рост прибыли к предыдущему году, в %

|

37,36

62,64

13,97

86,03

151

|

25,08

74,92

13,44

86,56

296

|

27,05

72,95

10,15

89,85

192

|

На основании, проведенного анализа финансовой деятельности филиала

(таблица 2.8), наблюдается увеличение прибыли и доходов филиала, что в свою

очередь приводит к увеличению рентабельности. По сравнению с 2005 г. имеется увеличение на 31,9 пункта. Рентабельность в банках зависит от процентной маржи и

производственных издержек.

Таблица 2.8

Основные экономические показатели работы ОАО «Дальневосточный банк»

за 2005 – 2007 гг., тыс. руб.

|

Показатели

|

2005

|

2006

|

2007

|

Отклонение 2006 к 2005 в %

|

Отклонение 2007 к 2006 в %

|

|

Кредиты клиентам

|

24000

|

24122

|

27892

|

101

|

116

|

|

Итого активы, приносящие доход

|

13813

|

20411

|

31255

|

148

|

153

|

|

Резервные и страховые фонды в банке

|

2000

|

2021

|

2032

|

101

|

101

|

|

Доходы будущих периодов

|

130

|

145

|

237

|

112

|

163

|

|

Добавочный капитал

|

158

|

158

|

158

|

100

|

100

|

|

Итого собственные средства

|

3081

|

3661

|

4348

|

119

|

199

|

|

Остатки по привлеченным ресурсам

|

3500

|

3696

|

7981

|

106

|

216

|

|

Сумма полученной прибыли

|

1017

|

3243

|

6365

|

319

|

196

|

|

Валюта баланса

|

22051

|

27242

|

42845

|

124

|

157

|

ОАО «Дальневосточный банк» пытается снижать производственные

издержки в условиях роста инфляции, повышения затрат на содержание техники,

электронной обработки данных, информационных услуг, услуг связи, коммунальных

услуг, инкассации и охраны, но при этом увеличивает доходную часть от оказания филиалом

услуг в, частности, сфере кредитования и расчетно-кассового обслуживания

клиентов.

Отметим так же, что валовой расход на 1 работника в 2007г.,

по сравнению с 2005 г. снизился на 7%, и при этом наблюдается рост валового

дохода на 1 работника в 2007 г. он увеличился на 44 %.

С точки зрения рентабельности следует не только

перепроверять установление цен, но и развивать заключение сделок с получением

комиссионных: посредничество, страхование, операции с недвижимостью.

Количество клиентов ОАО «Дальневосточный банк» (таблица 2.9) за

анализируемый период увеличивается и в 2007 г. составляет 130000 человек, что на 78% больше, чем в 2005 г., основная масса клиентов – юридические лица –75145

человек в 2007 г.

Таблица 2.9

Основные показатели

финансовой деятельности ОАО «Дальневосточный банк» за 2005 –2007 гг.

|

Показатели

|

Периоды

|

|

2005 г.

|

2006 г.

|

2006 к 2005 г.

|

2007 г.

|

2007г. к 2005 г.

|

|

Финансовый результат (прибыль, тыс. руб.)

Среднегодовая численность, чел.

Уровень рентабельности (прибыль на рубль дохода),%

Валовой доход на 1 человека, тыс. руб.

|

1150

48

10,8

221,6

|

3400

48

26,8

264,6

|

296

-

-

119

|

6540

48

42,7

319,1

|

569

-

-

144

|

|

Валовой расход на 1 человека,

тыс. руб.

|

197,9

|

194,1

|

98

|

183,3

|

93

|

|

Количество

Клиентов - всего

В т. ч. юридических лиц

физических лиц

|

73152

44000 29152

|

112125

62186 49939

|

153

141

171

|

130 000

75145 54855

|

178

170

188

|

Подведя итог проведенного анализа, можно говорить о высоком

рейтинге доверия населения к данному банку, хорошей репутации филиала, как

юридического лица, так и репутации менеджеров, а также качестве оказания

банковских услуг.

2.3 Кредитная политика

ОАО «Дальневосточный банк» и пути ее совершенствования

Кредитная политика ОАО «Дальневосточный банк» строится не только с

учетом соблюдения общепринятых основных принципов кредитования: срочность,

платность, возвратность, обеспеченность, но и таких как:

1. Формы предоставления кредитов.

Основная форма - срочный коммерческий кредит.

К особым видам кредитования относятся кредиты, предоставляемые в

форме кредитной линии и кредиты в форме овердрафта. Кредитование в форме

открытия кредитной линии кредитование в форме овердрафта возможно при наличии

постоянных стабильных денежных оборотов в Банке.

2. Концентрация ссудной задолженности по одному заемщику - рассчитывается

в зависимости от величины капитала Банка с целью соблюдения нормативов по

определению размеров кредитных ресурсов, предоставляемых одному заемщику.

3. Целевое использование - выдача кредитов осуществляется с

обязательным указанием по тексту кредитного договора целевого назначения

выдаваемого кредита, за которым устанавливается постоянный контроль.

4. Установление процентных ставок - ценообразование по ссудам осуществляется

в зависимости от таких основных положений как: действующие ставки

рефинансирования ЦБ РФ и межбанковского кредита, степень кредитного риска по

конкретному кредитному проекту, ликвидность баланса заемщика, наличие имеющихся

депозитов в Банке, стоимость осуществления мониторинга за кредитом со стороны

Банка, наличие позитивной кредитной истории и стабильных денежных оборотов в

Банке, стоимости привлекаемых ресурсов.

5. Срок кредитования - обосновывается технико-экономическими обоснованиями

и бизнес-планами заемщиков, но, как правило, краткосрочные кредиты

предоставляются на срок не более 6 месяцев, среднесрочные до 1 года,

долгосрочные - не более 3 лет. Более длительные сроки (свыше 3 лет) могут быть

установлены по проектам отдельных клиентов, имеющих комплексное взаимодействие

с Банком по разным операциям.

6. Источники погашения - выдача кредитов осуществляется только при

наличии реального первичного источника погашения предоставляемого кредита, а

также с учетом предлагаемой заемщиком формы обеспечения возврата кредита

(вторичный источник погашения в форме залога, заклада имущества).

7. Кредитная информация - кредитными договорами обязательно предусмотрено

реальное осуществление Банком контроля за состоянием финансово-хозяйственной

деятельности заемщиков и состоянием залогового обеспечения, с правом

затребования необходимых бухгалтерских, финансовых или хозяйственных документов,

на всем протяжении срока действия кредитного договора.

8. Синдицированное кредитование - Банком допускается участие в совместных

кредитных проектах (с участием других коммерческих банков) по кредитованию

заемщиков с обязательным соблюдением необходимых условий такого кредитования.

[44,32].

9. Приоритетное право получения кредита - приоритетное право получения

кредита имеют предприятия и организации, обслуживающиеся в Банке и являющиеся

его постоянными клиентами или акционерами, а также прочие предприятия и

организации, имеющие достаточные обороты по счетам в Банке.

10. Взаимосвязь кредитных и депозитных взаимоотношений - клиенты,

имеющие депозиты в Банке, также пользуются приоритетом при рассмотрении

вопросов о предоставлении кредитов.

Все вышеперечисленные принципы кредитования играют важную роль в

дальнейшем процветании и финансовой стабильности банка, который, в свою очередь,

предлагает огромный спектр услуг населению, среди которых:

1) срочные кредиты;

2) кредитные линии;

3) кредиты по линии TUSRIF (Инвестиционный Фонд США - Россия);

4) овердрафты по расчетному счету.

5) лизинговое финансирование

6) банковские гарантии

7) кредиты по линии Европейского Банка реконструкции и развития;

8) документарные операции.

9) вексельное кредитование

Получение кредита в ОАО «Дальневосточный Банк» возможно после

осуществления ряда процедур, заключающихся в анализе достигнутых потенциальным

заемщиком финансовых показателей и бизнес-плана компании (в ряде случаев -

технико-экономического обоснования получения кредита), анализе достаточности

залогового обеспечения.

Кредит может быть выдан на следующие цели:

·

приобретение

активов (зданий, оборудования, автотранспорта, судов и т.д.) для расширения

производства;

·

на

пополнение оборотных средств;

·

оплату

услуг;

·

приобретение

сырья и материалов для производства;

·

приобретение

товаров для перепродажи, то есть на коммерческие цели;

·

иные

цели.

Для планирования конкретных действий по решению проблем клиента

банковскими аналитическими службами проводится бизнес-диагностика клиента, с

помощью, которой уточняется существующее положение клиента на рынке, его

потенциальные возможности, степень рациональности деятельности.

Показатели оборачиваемости средств клиента

(по данным баланса и отчета о прибылях и убытках)

Совокупный капитал клиента Кск= ВР/ВБ

Пск= Вб х Т/ ВР

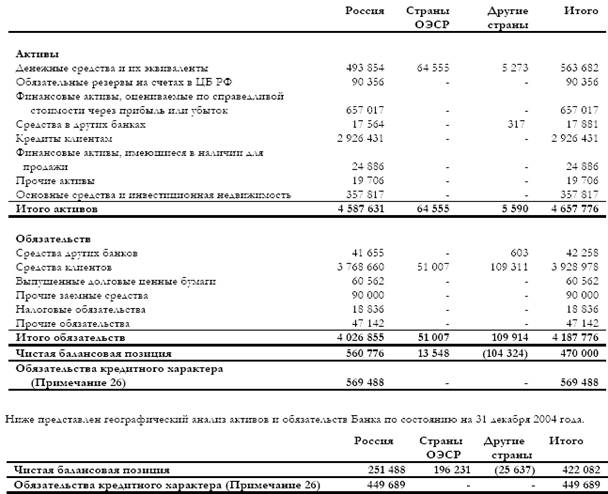

Кск - скорость оборота совокупных активов клиента, раз