Формирование внутреннего равновесия между спросом и предложением денег

Содержание

1. Роль и значение

равновесия между спросом и предложением на денежном рынке

1.1 Спрос на

деньги, его виды и факторы формирования

1.2

Предложение денег

1.3

Равновесие денежного рынка

2. Проблемы

регулирования равновесия на денежном рынке

2.1

Нестабильность национальной валюты

2.2 Спрос и

предложение денег в Республике Беларусь

2.3

Равновесие денежного рынка Республики Беларусь

2.4 Основные

направления совершенствования равновесия денежного рынка Беларуси

Заключение

Список

использованных источников

Деньги - это товар, всеобщий эквивалент; это товар, служащий

для выражения (измерения) стоимости других товаров; это любой товар, который продавцы,

как правило, принимают в обмен на свои товары и услуги.

Наиболее полно сущность денег проявляется в их функциях. Деньги

выполняют пять основных функций:

1 Деньги как мера стоимости, т.е. при помощи денег субъекты измеряют

и соизмеряют стоимость всех товаров. Эту функцию деньги выполняют при помощи масштаба

цен (весовое количество металла, принятое в стране за денежную единицу).

2 Деньги как средство обмена, т.е. они выступают в качестве посредника

в бесконечном процессе товарно-денежного обращения (Т - Д - Т). Для выполнения этой

функции нужны реальные деньги и её с успехом выполняют бумажные деньги.

3 Деньги как средство накопления, т.е. деньги покидают сферу

обращения и оседают в разных местах (в сейфах, на счетах в банках, вклады и т.д.).

Эту функцию выполняют золото и неполноценные деньги (бумажные).

4 Деньги как средство платежа, т.е. деньги выступают как средство

уплаты долга при несовпадении покупок и продаж во времени и пространстве (при выплате

заработной платы, при уплате коммунальных платежей и т.д.). Товары могут быть проданы

в кредит проводятся под векселя и банкноты.

5 Мировые деньги, т.е. деньги используются для международных

расчётов, на мировом рынке деньги выступают как всеобщее покупное средство и всеобщее

средство платежа. В роли мировых денег выступает золото (с учётом пробы, веса и

т.п.).

Виды денег:

1. Товарные (золото, серебро в слитках и монетах, а также любой

товар при бартерных сделках).

2. Символические (медные и никелевые монеты и бумажные деньги).

3. Кредитные (чеки и кредитные карточки).

Таким образом, сущность денег заключается в следующем:

они являются всеобщим эквивалентом, средством для выражения стоимости

любого товара;

посредством денег происходит учёт общественного труда частных

товаропроизводителей;

деньги являются средством регулирования общественных отношений;

деньги - это не вещь, а экономические отношения.

Денежное обращение - это движение денег, опосредующее оборот

товаров и услуг. Движение денег при выполнении ими своих функций и представляет

собой денежное обращение.

Существуют две основные причины спроса на деньги. Они связаны

с функциями денег как средства обращения и средства сбережения. Первая причина связана

с тем, что люди нуждаются в деньгах как средстве приобретения товаров и услуг или

заключения торгово-производственных сделок. Так, домашнему хозяйству нужны деньги,

чтобы производить закупки товаров, оплачивать коммунальные услуги, а предприятиям

нужны деньги для оплаты труда, материалов, энергии и т.д. За рубежом необходимые

для всех этих целей деньги называются просто спросом на деньги для сделок. Их количество

определяется номинальной величиной валового национального продукта (ВНП). Чем больше

общая денежная стоимость находящихся в обмене товаров и услуг, тем больше потребуется

денег для заключения сделок. Спрос на деньги поэтому изменяется пропорционально

номинальному валовому национальному продукту и находится в обратной пропорциональной

зависимости по отношению к скорости оборота одноимённой денежной единицы. Если каждая

денежная единица в среднем за год оборачивается три раза, естественно, что суммарная

величина денежной массы должна быть в три раза меньше номинальной величины ВНП.

Это можно записать формулой 1.1.

Кд = ВНП / О, (1.1)

где Кд - количество денег;

ВНП - валовый национальный продукт;

О - скорость оборота денежной единицы.

Вторая причина, по которой держат деньги, вытекает из их функции

как средства сбережения. Люди могут держать свои финансовые активы в различных формах:

в виде акций корпораций, частных или государственных облигаций или же в наличности.

Следовательно, существует спрос на деньги со стороны активов. Чтобы ответить на

поставленный вопрос, надо осознать, что каждая из разнообразных форм, в которых

могут находиться финансовые активы, имеет свои преимущества и недостатки. Возьмём

для примера облигации и деньги. Преимуществом владения деньгами является их ликвидность,

т.е. то, что деньги можно незамедлительно использовать для приобретения покупок.

Как форма владения активами деньги особенно привлекательны, когда ожидается падение

цен на товары, услуги, а также на другие финансовые активы. Когда падают цены на

облигации, их владелец терпит убытки в том случае, если облигации должны быть проданы

по истечении определённого срока.

Недостаток владения деньгами как активом по сравнению с владением

облигациями заключается в том, что они не приносят дохода в виде процента или, по

крайней мере, не дают такого процента, как облигации или бессрочные вклады.

равновесие денежный рынок спрос

Некоторые банки и сберегательные учреждения обусловливают выплату

процента вкладчику некоторым минимальным размером чекового вклада в том случае,

если они не приносят процента. Но если и выплачивается процент с чековых вкладов,

превышающих установленный минимум, он меньше того, который уплачивается с облигаций

и различных бессрочных вкладов. Значит, спрос на деньги со стороны активов должен

меняться в зависимости от какого-то фактора, и этим фактором выступает ставка процента.

Когда процентная ставка низка, люди предпочитают владеть большим количеством денег,

и наоборот, когда процент высок, обладать наличностью невыгодно, лучше их поместить

в банк или приобрести акции или облигации. Иначе говоря, когда владеть деньгами

как активом невыгодно, люди держат меньшее их количество, а когда владение деньгами

выгодно, люди имеют их больше. В итоге существует обратная зависимость между процентной

ставкой и количеством денег, которые люди хотят иметь в качестве актива.

На сегодняшний день экономисты выделяют следующие виды спроса

на деньги:

1. Трансакционный. Поскольку деньги являются средством обращения,

т.е. выступают посредником в обмене, они необходимы людям для покупки товаров и

услуг, для совершения сделок. Трансакционный спрос на деньги (transaction demand

for money) - это спрос на деньги для сделок (transactions), т.е. для покупки товаров

и услуг.

Этот вид спроса на деньги был объяснен в классической модели,

считался единственным видом спроса на деньги и выводился из уравнения количественной

теории денег, т.е. из уравнения обмена (предложенного американским экономистом И.

Фишером) и кэмбриджского уравнения (предложенного английским экономистом, профессором

Кэмбриджского университета А. Маршаллом).

Из уравнения количественной теории денег (уравнения Фишера):

M x V= P x Y следует, что единственным фактором реального спроса на деньги (M/Р)

является величина реального выпуска (дохода) (Y).

Аналогичный вывод следует и из кэмбриджского уравнения. Выводя

это уравнение А. Маршалл предположил, что если человек получает номинальный доход

(Y), то некоторую долю этого дохода (k) он хранит в виде наличных денег. Для экономики

в целом номинальный доход равен произведению реального дохода (выпуска) на уровень

цен (Р х Y), отсюда получаем формулу: М = k РY, где М - номинальный спрос на деньги,

k - коэффициент ликвидности, показывающий, какая доля дохода хранится людьми в виде

наличных денег, Р - уровень цен в экономике, Y - реальный выпуск (доход). Это и

есть кэмбриджское уравнение, которое также показывает пропорциональную зависимость

спроса на деньги от уровня совокупного дохода (Y). Поэтому формула трансакционного

спроса на деньги имеет вид: (М/Р) DТ = (М/Р) D

(Y) = kY (из кэмбриджского уравнения можно получить уравнение обмена, так как k

= 1/V).

Поскольку трансакционный спрос на деньги зависит только от уровня

дохода (и эта зависимость положительная) (рисунок 1.1 (б)) и не зависит от ставки

процента (рисунок 1.1 (а)), то графически он может быть представлен двумя способами,

проиллюстрированными на рисунке 1.1.

Рисунок 1.1 - Трансакционный спрос на деньги

Примечание - Источник: [15].

Точка зрения о том, что единственным мотивом спроса на деньги

является использование их для совершения сделок существовала до середины 30-х годов,

пока не вышла в свет книга Кейнса "Общая теория занятости, процента и денег",

в которой Кейнс к трансакционному мотиву спроса на деньги добавил еще 2 мотива спроса

на деньги - мотив предосторожности и спекулятивный мотив - и соответственно предложил

еще 2 вида спроса на деньги: предусмотрительный и спекулятивный.

2. Предусмотрительный спрос на деньги (спрос на деньги из мотива

предосторожности - precautionary demand for money) объясняется тем, что помимо запланированных

покупок люди совершают и незапланированные. Предвидя подобные ситуации, когда деньги

могут потребоваться неожиданно, люди хранят дополнительные суммы денег сверх тех,

которые им требуются для запланированных покупок. Таким образом, спрос на деньги

из мотива предосторожности проистекает также из функции денег как средства обращения.

По мнению Кейнса, этот вид спроса на деньги не зависит от ставки процента и определяется

только уровнем дохода, поэтому его график аналогичен графику трансакционного спроса

на деньги.

3. Спекулятивный спрос на деньги (speculative demand for money)

обусловлен функцией денег как запаса ценности (как средства сохранения стоимости,

как финансового актива). Однако в качестве финансового актива деньги лишь сохраняют

ценность (да и то только в неинфляционной экономике), но не увеличивают ее. Наличные

деньги обладают абсолютной (100% -ной) ликвидностью, но нулевой доходностью. При

этом существуют другие виды финансовых активов, например, облигации, который приносят

доход в виде процента. Поэтому чем выше ставка процента, тем больше теряет человек,

храня наличные деньги и не приобретая приносящие процентный доход облигации. Следовательно,

определяющим фактором спроса на деньги как финансовый актив выступает ставка процента.

При этом ставка процента выступает альтернативными издержками хранения наличных

денег. Высокая ставка процента означает высокую доходность облигаций и высокие альтернативные

издержки хранения денег на руках, что уменьшает спрос на наличные деньги. При низкой

ставке, т.е. низких альтернативных издержках хранения наличных денег, спрос на них

повышается, поскольку при низкой доходности иных финансовых активов люди стремятся

иметь больше наличных денег, предпочитая их свойство абсолютной ликвидности. Таким

образом, спрос на деньги отрицательно зависит от ставки процента, поэтому кривая

спекулятивного спроса на деньги имеет отрицательный наклон (рисунок 1.2).

Рисунок 1.2 - Спекулятивный спрос на деньги

Примечание - Источник: [15].

Такое объяснение спекулятивного мотива спроса на деньги, предложенное

Кейнсом, носит название теории предпочтения ликвидности. Отрицательная зависимость

между спекулятивным спросом на деньги и ставкой процента может быть объяснена и

другим способом - с точки зрения поведения людей на рынке ценных бумаг (облигаций).

Из теории предпочтения ликвидности исходит современная портфельная теория денег.

Эта теория исходит из предпосылки, что люди формируют портфель финансовых активов

таким образом, чтобы максимизировать доход, получаемый от этих активов, но минимизировать

риск. А между тем именно самые рискованные активы приносят самый большой доход.

Теория исходит из уже знакомой нам идеи об обратной зависимости между ценой облигации,

которая представляет собой дисконтированную сумму будущих доходов, и ставкой процента,

которую можно рассматривать как норму дисконта. Чем ставка процента выше, тем цена

облигации меньше. Биржевым спекулянтам выгодно покупать облигации по самой низкой

цене, поэтому они обменивают свои наличные деньги, скупая облигации, т.е. спрос

на наличные деньги минимален. Ставка процента не может постоянно держаться на высоком

уровне. Когда она начинает падать, цена облигаций растет, и люди начинают продавать

облигации по более высоким ценам, чем те, по которым они их покупали, получая при

этом разницу в ценах, которая носит название capital gain. Чем ставка процента ниже,

тем цена облигаций выше и тем выше capital gain, поэтому тем выгоднее обменивать

облигации на наличные деньги. Спрос на наличные деньги повышается. Когда ставка

процента начинает расти, спекулянты снова начинают покупать облигации, снижая спрос

на наличные деньги. Поэтому спекулятивный спрос на деньги можно записать как: (M/P)

DA = (M/P) D = - hR.

4 Общий спрос на деньги складывается из трансакционного и спекулятивного:

(M/P) D = (M/P) DT + (M/P) DA

= kY - hR, где Y - реальный доход, R - номинальная ставка процента, k - чувствительность

(эластичность) изменения спроса на деньги к изменению уровня дохода, т.е. параметр,

который показывает, на сколько изменяется спрос на деньги при изменении уровня дохода

на единицу, h - чувствительность (эластичность) изменения спроса на деньги к изменению

ставки процента, т.е. параметр, который показывает, на сколько изменяется спрос

на деньги при изменении ставки процента на один процентный пункт (перед параметром

k в формуле стоит знак "плюс", поскольку зависимость между спросом на

деньги и уровнем дохода прямая, а перед параметром h стоит знак "минус",

так как зависимость между спросом на деньги и ставкой процента обратная). Общий

спрос на деньги можно представить рисунком 1.3.

Рисунок 1.3 - Общий спрос на деньги

Примечание - Источник: [15].

В современных условиях представители неоклассического направления

также признают, что фактором спроса на деньги является не только уровень дохода,

но и ставка процента, причем зависимость между спросом на деньги и ставкой процента

обратная. Однако они по-прежнему придерживаются точки зрения, что существует единственный

мотив спроса на деньги - трансакционный. И именно трансакционный спрос обратно зависит

от ставки процента. Эта идея была предложена и доказана двумя американскими экономистами

Уильямом Баумолем (1952 г.) и лауреатом Нобелевской премии Джеймсом Тобином (1956 г.) и получила название модели управления наличностью Баумоля-Тобина.

Таким образом, согласно классической количественной теории денег,

на величину спроса на деньги влияет главным образом уровень цен.

В кейнсианской теории спрос на деньги является предпочтением

ликвидности, основанным на трех психологических мотивах: транзакционном; спекулятивном;

предосторожности.

Также спрос на деньги зависит от номинальной величины валового

национального продукта, скорости оборота одноимённой денежной единицы и ставки процента

по активам [1, с.423].

Денежная система состоит из следующих элементов:

1. Национальная денежная единица, в которой выражаются цены товаров

и услуг (например, рубль, доллар, франк).

2. Масштаб цен.

3. Регламентация безналичного оборота.

4. Системы кредитных и бумажных денег, которые являются законными

платёжными средствами в наличном обороте.

5. Система эмиссии денег - это законодательно закреплённый порядок

обеспечения выпуска денег в обращение и их изъятие.

6. Государственные органы (регулируют денежное обращение).

Определяющим элементом данной системы являются деньги.

система обращения металлических денег (золотые и серебряные монеты);

система обращения кредитных или бумажных денег.

Деньги покупаются и продаются на денежном рынке.

Денежный рынок - это система экономических отношений между продавцами

и покупателями денег, реализуемых через спрос и предложение. Предложение денег создаётся

банковской системой. В Республике Беларусь существует Национальный банк и коммерческие

банки.

Национальный банк занимается эмиссией денег, контролирует коммерческие

банки; последние же, в свою очередь, занимаются приёмом и хранением депозитов, выплатой

процентов по вкладам, предоставлением ссуд юридическим и физическим лицам.

Для определения предложения денег денежную массу разбивают на

несколько групп, которые называются денежными агрегатами (М) и подразделяются на:

М 1, включает наличные деньги, деньги на текущих счетах

в банках;

М 2, второй агрегат включает в себя все компоненты

М 1

+ деньги на срочные депозиты;

М 3, включает в себя М 2 + крупные срочные вклады и

суммы контрактов по перепродаже ценных бумаг;

L, состоит из агрегата М 3 + коммерческие

бумаги.

Рассмотрим данные агрегаты более подробно.

В узком смысле предложение денег, обозначаемое М 1, состоит из двух элементов: наличность, т.е.

металлические и бумажные деньги, находящиеся в обращении; чековые вклады, т.е. вклады

в коммерческих банках, различных сберкассах и сберегательных учреждениях, на которые

могут быть выписаны чеки.

Денежный агрегат М1 включает наличные деньги (бумажные и металлические,

т.е. банкноты и монеты - currency) (в некоторых странах наличные деньги выделяют

в отдельный агрегат - М0) и средства на текущих счетах (demand deposits), т.е. чековые

депозиты или депозиты до востребования.

Металлические и бумажные деньги являются обязательствами государства

и государственных агентов. Текущие же счета представляют обязательства коммерческих

банков и сберегательных учреждений.

Наличность = металлические + бумажные деньги.

Металлические деньги в цивилизованных странах составляют малую

часть денежного предложения. В США, например, они составляют около 2 - 3 процентов

от всего денежного предложения. Металлические деньги - это, по существу, "удобные

деньги" в том смысле, что они позволяют совершать любые виды мелких покупок.

К тому же они являются символическими деньгами.

Символическое их свойство состоит в том, что действительная стоимость,

т.е. стоимость металлического слитка, содержащегося в самой монете, очень незначительная.

Это делается специально для того, чтобы предотвратить переплавку символических денег

с целью их прибыльной продажи в качестве золотых или серебряных слитков. Если бы,

например, 20-копеечная монета содержала серебряный слиток стоимостью 30 копеек,

то было бы очень выгодно переплавить эти монеты и продать в качестве слитков, несмотря

на незаконность подобных действий. В этом состоит один из потенциальных недостатков

металлических денег. Если их ценность металла превысит их ценность как денег, то

они прекратят функционировать в качестве средства обращения.

Бумажные деньги гораздо более значимы в количественном отношении.

В тех же США они составляют примерно 25 процентов денежного предложения.

Второй составляющей денежного предложения выступают чековые вклады.

В США в долларовом выражении 90 процентов всех сделок осуществляется с помощью чеков.

Чековые расчёты очень удобны и безопасны. Если необходимо заплатить долг, выписывается

чек на данную сумму и высылается по почте. Чек должен быть индексирован (подписан

на обратной стороне) лицом, получившим по нему наличными. Лицо, выписавшее чек,

затем получает его погашенным в качестве заверенной квитанции, подтверждающей выполнение

обязательства. Поскольку выдача чека также требует передаточной подписи, кража или

потеря того же количества наличных денег здесь невозможна.

Кроме этого, более удобно всё же выписать чек, чем транспортировать,

пересылать и подсчитывать большие суммы наличных денег. В силу этих причин деньги

безналичного расчёта стали основной формой денег в зарубежных странах.

Более широко предложение денег включает в себя предложение денег

в узком смысле (М 1) плюс "почти деньги".

Или можно записать так: более широкое предложение (определение) денег (М 2) = М 1

(наличные деньги + чековые вклады) + бесчековые сберегательные счета + мелкие (не

превышающие 100 тыс. долл.) срочные вклады. Два последних слагаемых образуют понятие

"почти деньги".

"Почти деньги" - это определённые высоколиквидные финансовые

активы, такие, как бесчековые сберегательные срочные счета, срочные вклады и краткосрочные

государственные ценные бумаги, которые хотя и не функционируют непосредственно как

средство обращения, но могут легко и без риска финансовых потерь переводиться в

наличность или чековые счета.

Хотя срочные вклады становятся доступными вкладчику по истечении

обозначенного срока, но и они могут после этого быть переведены на текущий счёт.

Таким образом, в рыночной экономике предложение денег увеличивается за счёт дополнительной

суммы расчётных средств, образующих понятие "почти деньги".

Ещё более широкое предложение (определение) денег - М 3, которое = М 2

+ крупные (100 тыс. долл. и более) срочные вклады. Оно исходит из того, что крупные

срочные вклады, которыми обычно владеют предприятия в форме депозитных сертификатов,

также легко обращаются в чековые вклады. Действующий рынок таких сертификатов на

самом деле существует, и поэтому их можно в любое время продать (ликвидировать),

хотя и с возможным риском потерь.

Добавление этих крупных срочных вкладов к М 2 и даёт ещё более широкое определение предложения

денег.

Денежный агрегат L включает денежный агрегат М 3 и краткосрочные государственные ценные бумаги

(в основном казначейские векселя - treasury bills). L = М 3 + краткосрочные государственные ценные бумаги,

казначейские сберегательные облигации, коммерческие бумаги. Ликвидность денежных

агрегатов увеличивается снизу вверх (от L до М 0),

а доходность - сверху вниз (от М 0 до L).

Таким образом, предложение денег определяется экономическим поведением:

Центрального банка, который обеспечивает и контролирует наличные

деньги;

коммерческих банков (банковского сектора экономики), которые

хранят средства на своих счетах;

населения (домохозяйств и фирм, т.е. небанковского сектора экономики),

которые принимают решения, в каком соотношении разделить денежные средства между

наличными деньгами и средствами на банковских счетах (депозитами).

Из вышеизложенного можно сделать вывод о том, что в общей совокупности

предлагаемых рынку денежных средств наличные денежные знаки занимают около 5 процентов

от всего денежного оборота, в то время как чековые вклады - около 15 процентов,

а мелкие срочные вклады - примерно 45 процентов от всего оборота денежных средств.

В итоге можно сказать, что на современном рынке деньги в нашем понимании играют

относительно малую роль.

Величина предложения денег задается государством и зависит от

количества наличных и безналичных денег в экономике, а на величину спроса на деньги

влияет главным образом уровень цен.

Оптимальным для денежного рынка является равновесие между спросом

на деньги и их предложением. Равновесие может нарушаться, если спрос не равен предложению.

Денежный рынок - это рынок, на котором спрос на деньги и их предложение

определяют уровень процентной ставки, это сеть институтов, обеспечивающих взаимодействие

спроса и предложения денег.

Равновесие на денежном рынке устанавливается, когда спрос на

деньги равен их предложению, что может быть достигнуто при определенной банковской

процентной ставке. Сохраняться равновесие на денежном рынке будет в том случае,

когда процентная ставка будет изменяться в том же направлении, что и доход. Например,

если доходы в экономике возрастут, то это приведет к росту спроса на деньги, и следовательно,

к увеличению процентной ставки, в этом случае будет увеличиваться альтернативная

стоимость хранения денег и снижаться курс ценных бумаг, что уменьшит спекулятивный

спрос на деньги, увеличит покупку фирмами и домашними хозяйствами финансовых активов

и даст возможность поддерживать денежный рынок в равновесном состоянии. При снижении

доходов возникает обратная ситуация.

Графически данное условие можно изобразить в виде кривой ликвидности

денег LM, известной как модель Хансена (рисунок 1.4).

Рисунок 1.4 - Кривая ликвидности денег LM

Примечание - Источник: [15].

Увеличение предложения денег в экономике приводит к понижению

банковской процентной ставки.

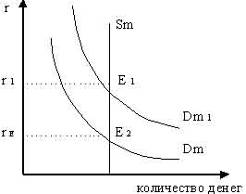

Также, можно сказать о том, что равновесие на денежном рынке

устанавливается посредством равновесной цены, складывающейся под воздействием спроса

на деньги и их предложения. Графическое выражение данного процесса представлено

на рисунках 1.5 и 1.6.

Рисунок 1.5 - Равновесие денежного рынка с учётом изменения

предложения денег

Примечание - Источник: [1, с.425].

Графически оно достигается при пересечении кривых Dm и Sm в точке Е. Эта точка определяет равновесную ставку процента r Е,

т.е. цену денег. Равновесие денежного рынка может нарушаться вследствие изменения

как предложения, так и спроса на них. Процентная ставка, реагируя на эти изменения,

восстанавливает равновесие денежного рынка. Рассмотрим, как это происходит.

Рисунок 1.6 - Равновесие денежного рынка с учётом изменения

спроса на деньги

Примечание - Источник: [1, с.425].

Предположим, что предложение денег уменьшилось, тогда кривая

Sm сдвинется в положение Sm 1.

При ставке процента r E спрос на деньги будет больше предложения. Чтобы получить необходимое

количество денег, банки, население начнут продавать облигации. Рост предложения

облигаций приведёт к снижению их рыночной цены. Однако, чем ниже цена облигаций,

тем выше процентная ставка. Докажем эту зависимость. Пусть цена облигации 100 долларов.

Она приносит годовой доход, равный 10 долларов. Тогда ставка процента будет равна

10 % (10 долл. / 100 долл. х 100 %). Рост предложения облигаций снизит их рыночную

цену до 80 долларов. Так как доход на облигации фиксирован, процентная ставка будет

равна 12,5% (10долл. / 80долл. х 100 %). Следовательно, продажа облигаций приведёт

к снижению их рыночной цены и росту процентной ставки. По мере её увеличения будет

расти спрос на ценные бумаги и уменьшаться спрос на деньги, что соответствует движению

вверх и влево по кривой спроса Dm. Когда ставка процента

станет равной r Е 1, денежный

рынок достигнет нового положения равновесия в т. Е 1.

Увеличение предложения денег сдвинет кривую Sm вправо в положение Sm 2.

При существующей ставке процента r Е предложение денег будет больше спроса. Пытаясь

наиболее эффективнее задействовать имеющиеся "лишние" деньги, банки, население

начнут покупать облигации. Спрос на них возрастёт, что приведет к повышению рыночной

цены облигаций и, соответственно, к уменьшению ссудного процента. По мере его снижения

будет сокращаться спрос на облигации и увеличиваться спрос на наличные деньги до

тех пор, пока денежный рынок не достигнет нового положения равновесия в т. Е 2 при ставке процента r 2.

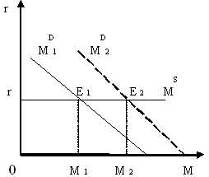

Теперь выясним, как будет влиять на равновесие денежного рынка

изменение спроса на деньги. Допустим, увеличение ВВП (валовой внутренний продукт)

привело к росту спроса на деньги с Dm до

Dm 1 (см. рисунок 1.6). При ставке процента r E 1,

спрос на деньги будет больше предложения. Попытка приобрести необходимое количество

денег приведёт к продаже облигаций. Рыночная цена ценных бумаг снизится, что обусловит

повышение процентной ставки. По мере её роста будет сокращаться спрос на деньги.

Этот процесс закончится, когда ставка процента станет равной r E. Новое положение

равновесия наступит в т. Е 1.

Уменьшение спроса на деньги приведёт к сдвигу кривой Dm 1

в положение Dm (см. рисунок 1.6). В этом случае при ставке

процента r E 1 предложение будет превышать спрос. Банки, население

попытаются избавиться от "лишних" денег, покупая ценные бумаги. Эти действия

вызовут рост цен на облигации и снижение процентной ставки, но не смогут изменить

количество денег, находящихся в обращении. Равновесие будет достигнуто в т.е. когда

ставка процента станет равна r E.

Таким образом, нарушения равновесия на денежном рынке приводят

к колебаниям процентной ставки. Изменяясь, она влияет на спрос банков, населения

на деньги и восстанавливает равновесие на рынке денег [1, c.426].

Один из самых распространенных способов государственного воздействия

на экономику получил название кейнсианской денежной политики, которая заключается

в систематическом нарушении равновесия денежного рынка.

Эта политика используется государством для воздействия на реальный

сектор экономики путем изменения уровня процентных ставок, который в свою очередь

оказывает влияние на инвестиции, занятость, объем производства и уровень доходов.

Однако активное использование данной политики может привести к попаданию экономики

в ликвидную ловушку.

Ликвидная ловушка - это такая ситуация в экономике, когда процентные

ставки находятся на минимально возможном уровне и дальнейшее увеличение предложения

денег не способно оказать на них никакого влияния, в результате чего происходит

разрыв между товарным и денежным рынками, растет спрос на деньги и усиливается инфляция.

Выход из ликвидной ловушки возможен лишь силами государства с

использованием активной финансовой ловушки. Денежная политика в условиях ликвидной

ловушки оказывается непригодной

Равновесие денежного рынка в кейнсианской модели можно представить

в трех вариантах: в условиях "жесткой", "гибкой" и "смешанной"

политики государства.

"Жесткая" политика.

"Жесткая" политика регулирования денежной массы подразумевает,

что предложение денег является фиксированным. Значит, предложение не меняется, независимо

от колебаний рыночной ставки процента (пока государство не примет решения об изменении

величины предложения денег) (рисунок 1.7).

Рисунок 1.7 - "Жесткая" политика регулирования денежной

массы

Примечание - Источник: [15].

По вертикальной оси откладываем банковскую процентную ставку

(г), а по горизонтальной - объем денежной массы (М). Сплошная вертикальная линия

МS 1 показывает первоначальное предложение

денег. Наклонная линия МD показывает спрос на деньги. Проведя от точки равновесия

Е 1 горизонтальную пунктирную линию до оси

процента, получаем банковскую процентную ставку r 1.

Если государство сократит количество денег в обращении, то линия

предложения МS 1 сдвинется влево в положение

МS 2 и появится новая точка равновесия Е 2, которая определит более высокую ставку процента

r 2 вместо r 1. При увеличении денежной массы события будут развиваться

в противоположном направлении. Кривая предложения денег сдвинется вправо, понижая

тем самым ставку процента.

"Гибкая" политика.

"Гибкая" политика регулирования денежной массы означает,

что государство старается сохранить процентную ставку на одном уровне. График денежного

равновесия принимает другую форму, представленную на рисунке 1.8.

Рисунок 1.8 - "Гибкая" политика регулирования денежной

массы

Примечание - Источник: [15].

Например, государство через центральный банк может изменить величину

резервов коммерческих банков, которые те держат на его счетах. Тем самым достигается

расширение или сжатие денежной массы и предложения денег в силу того, что высвобождается

или связывается часть денежной массы, обслуживающей хозяйственный оборот.

"Смешанная" политика.

Иногда государство прибегает к совмещению "жесткой"

и "гибкой" политики. Тогда проводится "смешанная" политика

(рисунок 1.9).

Рисунок 1.9 - "Смешанная" политика регулирования

денежной массы

Примечание - Источник: [15].

Линии с положительным наклоном (сплошная МS 1 и пунктирная МS 2) показывают два уровня предложения денег, а линии с отрицательным

наклоном (сплошная МD 1 и пунктирная МD 2) два уровня спроса на деньги.

Изменение спроса на деньги (с МD 1 до МD 2) при уровне предложения

денег МS 1,

вызывает рост процентной ставки (с r 1 до r

2) и расширение денежной массы (с М

1 до М 2).

Рыночное равновесие перемещается из точки Е 1

в точку Е 2.

Изменение уровня предложения денег (с МS 1 до МS 2)

при уровне спроса МD 1 ведет к падению процентной

ставки (с r 1 до r

2) и опять-таки к увеличению денежной

массы. Рыночное равновесие перемещается из точки Е 1 в точку Е 3.

В кейнсианской денежной теории за государством остается основная

роль по регулированию количества денег в обращении. Тем самым данная теория подтверждает

позицию Кейнса, согласно которой государство в лице правительства является активным

участником и регулятором рынка и экономики в целом.

Долгосрочное равновесие денежного рынка.

В долгосрочном периоде спрос на деньги не зависит от изменения

процентных ставок. Уравнение долгосрочного равновесия на денежном рынке, получившее

название денежного (монетарного) правила М. Фридмена (формула 1.2).

M = Y + Pe, (1.2)

где М - долгосрочный (среднегодовой) темп увеличения предложения

денег;

Y - долгосрочный (среднегодовой) темп изменения национального

дохода;

Ре - темп ожидаемой инфляции.

Целью долгосрочной денежной политики является антиинфляционное

регулирование. Краткосрочная денежная политика, направленная на регулирование процентных

ставок, допустима только в рамках долгосрочной денежной стратегии, основанной на

монетарном правиле М. Фридмена [1, c.426].

Таким образом, постоянные колебания спроса на деньги и их предложения

вокруг точки (процентной ставки) равновесия держат денежный рынок в равновесном

состоянии.

Следует иметь ввиду, что идеального равновесия денежного рынка

не бывает вообще, т.к. на денежное равновесие оказывает влияние множество факторов.

Поэтому государство, определяя монетарную политику, должно обеспечивать устранение

причин, порождающих разбалансированность рынков товаров, денег, ценных бумаг, и

рабочей силы.

Одним из наиболее важных аспектов нестабильности экономики является

инфляция. Она представляет собой обесценивание денег, и в силу этого идёт процесс

повышения общего уровня цен. Но это внешнее проявление процесса. Инфляция сопряжена

с состоянием экономики, её спадом, нарушением финансов, разбалансированностью бюджета,

денежно-кредитной системы, лихорадкой в фискальной политике и т.д. Проще говоря,

инфляция поражает все стороны и все звенья экономики.

Причинами инфляции в Республике Беларусь являются:

1 Деформация народно-хозяйственной структуры, выражающаяся в

существенном отставании отраслей потребительского сектора при явно гипертрофированном

развитии отраслей тяжёлой индустрии и особенно военного машиностроения.

2 Рост издержек - это период повышения цен из-за увеличения стоимости

производства продукции. Например, когда профсоюзы добиваются повышения заработной

платы рабочих, руководство фирмы может принять решение повысить цены, дабы сохранить

прибыль.

Можно говорить о том, что необоснованное увеличение денежной

массы, как правило, служит необходимым условием для возникновения и развития инфляции

(следует иметь ввиду, что увеличение денежной массы может быть и вынужденным действием,

обусловленным ростом цен под воздействием факторов, не связанных с денежным обращением).

Но оно не всегда является достаточным условием, то есть сам по себе избыток денег

в обращении не всегда приводит к возникновению инфляции. В частности, органы кредитно-денежного

регулирования могут осуществить успешные мероприятия по стерилизации избыточной

массы денег, стимулируя их помещение в срочные вклады, инвестирование в ценные бумаги

и т.д.

В то же время инфляционный рост цен может произойти в условиях,

когда в обращении нет избыточной денежной массы (темпы роста денежной массы не превышают

темпы роста производства). Например, если по причинам, не зависящим от денежного

обращения, повысятся издержки на единицу продукции, то при существующем уровне цен

это приведёт к снижению прибыли производителей и, соответственно, объёмов производства.

В результате уменьшится предложение товаров и услуг в масштабе экономики, что повлечёт

за собой повышение уровня цен. Инфляционный рост цен при стабильном предложении

может быть вызван также увеличением скорости оборота денег.

Чтобы бороться с инфляцией, надо уметь её измерять. Инфляция

измеряется с помощью индекса цен, который определяет их общий уровень по отношению

к предшествующему периоду, выраженный в процентах [2, с.143].

В таблице 1.1 представлен уровень инфляции в нашей стране за

1995 - 2009 года. Индексы приведены в сопоставимых ценах, за 2000 год - с учетом

деноминации 2000 года (уменьшение в 1000 раз).

Начиная с 2006 года, индекс промышленного производства рассчитан

на основе динамики производства товаров-представителей (в натуральном или стоимостном

выражении).

Таблица 1.1 -

Темп роста цен в республике Беларусь за период 1995 - 2009 годы (%)

|

Показатель

|

1995

|

2000

|

2001

|

2002

|

2003

|

2004

|

2005

|

2006

|

2007

|

2008

|

2009

|

|

Индекс потребительских цен (декабрь к декабрю предыдущего года)

|

344,0

|

207,5

|

146,1

|

134,8

|

125,4

|

114,4

|

108,0

|

106,6

|

112,1

|

113,3

|

110,1

|

|

Индекс цен производителей промышленной продукции (декабрь к декабрю

предыдущего года)

|

221,8

|

268,0

|

139,1

|

142,6

|

128,1

|

18,8

|

110,0

|

109,0

|

116,8

|

116,4

|

111,1

|

Примечание - Источник: [11].

Проанализировав таблицу 1.1, можно говорить о том, что в 1995

году цены на потребительские товары возросли в три с половиной раза по сравнению

с предыдущим годом (из-за нестабильности в стране в те годы), затем цены стали расти

более низкими темпами. А после деноминации 2000 года ситуация на денежном рынке

постепенно начала стабилизироваться и индекс потребительских цен становился всё

ниже и ниже с каждым годом, что свидетельствует об укреплении доверия народа к национальной

валюте и постепенной стабилизации экономической и политической ситуации в стране.

Минимальный уровень роста цен на потребительские товары наблюдается в 2006 году

по сравнению с предшествующим периодом. Далее цены увеличивались примерно на одинаковый

процент по годам. И даже не смотря на влияние мирового финансово-экономического

кризиса в этот период, денежный рынок остаётся относительно стабильным.

Что касается индекса цен производителей промышленной продукции,

то здесь та же ситуация до 2000 года (уменьшение денежных знаков в 1000 раз). А

в последующие года идёт тенденция к значительному снижению индекса цен до 2004 года,

затем уровень инфляции за год варьируется в примерно одинаковом диапазоне. Что говорит

о стабильно развивающейся экономике нашей страны. Ведь, как известно, уровень потребительских

цен в большей степени регулируется государством, а уровень цен производителей промышленной

продукции регулируется заводом-изготовителем, а также поставщиками сырья и материалов.

Но, безусловно, эти показатели взаимосвязаны между собой и тем или иным образом

влияют друг на друга. В результате этого влияния устанавливается равновесие на денежном

рынке либо дисбаланс, который необходимо регулировать и стабилизировать.

В нынешнем, 2010 году, ситуация следующая:

индекс потребительских цен в Беларуси на товары и услуги в июне

2010 г. по сравнению с маем 2010 г. составил 100,2 %, с декабрем 2009 г. - 104,1 %. Следует отметить, что белорусы самые медленные в обнародовании внутренних индексов

инфляции. На первом месте по скорости - Россия.

индекс цен производителей промышленной продукции в июне 2010 г. по сравнению с маем 2010 г. составил 100,9 %, в том числе на инвестиционные товары - 100,6 %,

промежуточные товары - 100,9 %, потребительские товары - 100,9 %.

Это говорит о стабильно развивающейся экономике по сравнению

со странами соседями, хотя и не без проблем, но, тем не менее, находящейся на пути

стабильного роста.

Сбалансированность между ростом денежного предложения и реальным

спросом экономики на деньги является необходимой предпосылкой для достижения макроэкономической

и финансовой стабилизации, постепенного расширения банковской системой кредитной

поддержки экономики и поэтому является одним из элементов макроэкономической политики

Республики Беларусь.

Проблемы мировой финансовой системы в последнее время оказывают

все большее влияние на личное благосостояния каждого жителя Беларуси: ипотечный

кризис в США привел к росту ставок по депозитам в иностранной валюте, а рост темпов

инфляции поднял проценты по рублевым вкладам в белорусских банках.

Ипотечный кризис, поразивший вначале США, а затем и Европу, косвенным

образом затронул и нашу страну. Невозврат ипотечных кредитов, убытки и даже банкротство

некоторых финансовых учреждений в США и Европе заставили зарубежные банки стать

более осторожными. Соответственно, ставки по кредитам пошли вверх. Подорожали ресурсы

и для белорусских банков, заимствующих средства за рубежом.

Столкнувшись с новой проблемой, банки начали уделять больше внимания

внутреннему рынку, повышая ставки по депозитам и улучшая условия их предоставления

физическим и юридическим лицам.

Поэтому проценты по вкладам в валюте в белорусских банках в последнее

время растут как на дрожжах. Если полтора года назад, то есть в начале ипотечного

кризиса в США, ставки по депозитам в долларах, равные 8-9% казались высокими, то

сегодня есть предложение и 12%. В среднем, правда, рост не столь значителен. По

данным Национального банка, средняя ставка по вновь открытым депозитам в иностранной

валюте на срок свыше 1 года в январе 2007 года составляла 7,8% годовых, а в июне

текущего года - 9%.

Но в отдельных банках рост процентов по некоторым вкладам намного

превышает средний уровень. Так, в начале августа текущего года ОАО "Белгазпромбанк"

увеличило ставки по вкладам в евро до 12% годовых, а в долларах - до 11,5%. Как

сообщила директор департамента розничного бизнеса Белгазпромбанка Елена Антони,

это осуществлено в соответствии с наблюдаемой сейчас в Беларуси тенденцией роста

доходности валютных вкладов. Долгое время ставки по рублевым депозитам в белорусских

банках были намного выше, чем по валютным, но сейчас они все больше сближаются.

Евро в настоящее время является более привлекательной валютой, чем доллар, в связи

с этим и ставки по вкладам в евро выше, чем в долларах.

Вместе со ставками по валютным депозитам растут и ставки по вкладам

в рублях, хотя ипотечный кризис в США здесь уже ни при чем. На этот раз виновата

инфляция. Ее подъем начался в мировой экономике немногим позже ипотечного кризиса

- примерно во второй половине прошлого года. Многие развивающиеся страны, в первую

очередь Китай и Индия, увеличили потребление продуктов и ряда других товаров, что

и стало одной из основных причин роста цен во всем мире.

Жители Беларуси это тоже почувствовали, отчасти в прошлом и особенно

в текущем году. В июле 2008 года потребительские цены в годовом выражении (по отношению

к июлю 2007 года) выросли на 13,3 %.

Однако Национальный банк, так же как центральные банки в других

странах, предпринимает меры, направленные на уменьшение темпов роста цен, для чего

стремится повысить привлекательность банковских вкладов посредством повышения процентов

по ним. В этих целях Национальный банк увеличивал ставку рефинансирования во второй

половине текущего года 2 раза - с 10 до 10,5%. Российский Центробанк действует более

решительно: в текущем году он уже трижды повышал ставку рефинансирования, доведя

ее до 11%, а также увеличил нормы отчисления средств в банковские резервы.

Некоторая осторожность Национального банка объясняется, по-видимому,

тем, что ставки по депозитам в белорусских рублях в начале текущего года и так находились

на довольно высоком уровне и достигали до 14-15% годовых, что обеспечивало привлекательность

вкладов и превышало инфляцию.

Кроме того, бюджет Беларуси выполняется с профицитом, средств

в нем достаточно, а за счет внешних заимствований и продажи имущества в государственной

казне образовался даже некоторый избыток рублевых ресурсов. По-видимому, в связи

с этим средние ставки по депозитам в национальной валюте в белорусских банках после

роста в конце прошлого года в первой половине текущего даже снижались. Но, тем не

менее, руководство РБ продолжает брать кредиты, что в конечном итоге может привести

к переизбытку денежной массы и, как следствие, к увеличению темпов инфляции и к

очередной деноминации.

Ведь, как известно, денежную массу необходимо контролировать

для поддержания некоторой стабильности на рынке. Для более правильного представления

сложившейся ситуации в республике Беларусь приведём ряд цифр.

По данным Министерства финансов РБ,

внешний государственный долг Беларуси в августе вырос на 3,3 трлн. бел. руб. и на

1 сентября 2010 года составил 28,5 трлн. бел. руб., то есть примерно 9,5 млрд. долл.

Увеличение долга объясняется размещением первых еврооблигаций Беларуси на

1 млрд. долл. В связи с этим внешний долг центрального правительства вырос за месяц

на 3,2 трлн. бел. руб., достигнув 27,9 трлн. бел. руб. В то же время, внутренний

долг центрального правительства в августе даже снизился на символическую величину

- 1,3 млрд. бел. руб., составив на 1 сентября 2010 года 2.171,7 млрд. бел. руб.

Внешний долг, гарантированный центральным правительством, в августе

вырос на 36,5 млрд. бел. руб., до 548,4 млрд. бел. руб.

Внутренний долг, гарантированный центральным правительством,

за август увеличился на 122,8 млрд. бел. руб., и составил 6.368,2 млрд. бел. руб.

Реальные денежные доходы населения Беларуси в 2009 году, по сообщению БЕЛТА, возросли

по сравнению с 1995 годом в 5,3 раза, с 2005-м - на 53 %.

Реальная заработная плата к уровню 1995 года возросла в 4,9 раза,

в том числе за 2006-2009 годы - в 1,4 раза. Среднемесячная заработная плата в эквиваленте

по средневзвешенному курсу Национального банка увеличилась с 66 долл. в 1995 году

до 350 долл. в 2009 году.

В июле нынешнего года средняя заработная плата достигла 1 млн.282,8

тыс. бел. руб., или 427 долл. Среди стран СНГ по величине заработной платы Беларусь

находится на третьем месте после Российской Федерации и Казахстана.

Когда говорят о зарплатах, неизбежно возникает вопрос о пенсиях.

БЕЛТА отвечает на это так: "По уровню пенсионного обеспечения Беларусь занимает

второе место среди стран СНГ. Средний размер назначенных пенсий в республике на

конец 2009 года составил 429,5 тыс. бел. руб., или 150 долл. Следует отметить, что

на конец 1995 года пенсия составляла только 34 долл.

И приводит сравнение: в декабре 2009 года средний размер пенсий

в России составил 204 долл., в Азербайджане, Казахстане и Украине - по 125 в эквиваленте

[12].

А ведь гордиться нечем. От России по пенсионному обеспечению

намного отстаем и находимся практически на одном уровне с Казахстаном и Украиной.

Хотя по установившемуся стилю обсуждения социальных неурядиц населения нашей южной

соседки можно было бы предположить гораздо худшее для них и несравненно лучшее для

нас.

По итогам оценки существующей ситуации, можно говорить о том,

что на сегодняшний день денежный рынок в РБ является достаточно стабильным (увеличиваются

зарплаты, пенсии, соц. пособия), за исключением вопроса о большом государственном

долге РБ перед другими странами, что безусловно должно отразиться на экономике нашего

государства в будущем.

Сегодня государство может эмитировать (эмиссия) дополнительную

денежную массу и снабдить предприятия достаточным количеством белорусских рублей,

но наша промышленность в основном нуждается в высокоэффективном импортном оборудовании,

которое можно закупить за твёрдую валюту или за российские рубли. Таким образом,

возможность увеличения инвестиций с помощью традиционных методов денежно-кредитного

регулирования ограничена.

В таблице 1.2 представлено предложение денег в РБ за 2010 год.

** обозначены юридические лица - коммерческие и некоммерческие

организации, индивидуальные предприниматели, небанковские финансовые организации.

Таблица 1.2 -

Денежная масса РБ по состоянию на 01.09.2010 года (млрд. руб.)

|

Показатель

|

01.01.2010

|

01.04.2010

|

01.07.2010

|

01.08.2010

|

01.09.2010

|

|

1

|

2

|

3

|

4

|

5

|

6

|

|

71. Наличные деньги в обороте - М0

|

3 647.2

|

3 681.3

|

4 287.8

|

4 588.1

|

4 635.1

|

|

2. Переводные депозиты

|

7 694.8

|

5 815.4

|

6 957.2

|

8 170.5

|

7 348.4

|

|

2.1 Физических лиц

|

2 105.3

|

1 986.3

|

2 557.2

|

2 874.5

|

2 668.0

|

|

2.2 Юридических лиц**

|

5 589.5

|

3 829.1

|

4 400.0

|

5 296.0

|

4 680.4

|

|

Денежный агрегат - М1

|

11 342.0

|

9 496.7

|

11 245.0

|

12 758.7

|

11 983.5

|

8 849.5

|

9 898.7

|

10 947.7

|

11 281.9

|

11 998.8

|

|

3.1 Физических лиц

|

5 907.2

|

6 867.7

|

7 608.8

|

7 872.7

|

8 102.9

|

|

3.2 Юридических лиц**

|

2 942.4

|

3 031.0

|

3 338.9

|

3 409.1

|

3 896.0

|

|

Денежная масса в национальном определении - М2

|

20 191.6

|

19 395.4

|

22 192.8

|

24 040.5

|

23 982.3

|

|

4. Ценные бумаги, выпущенные банками (вне банковского оборота) в национальной

валюте

|

545.5

|

887.6

|

920.8

|

1 049.9

|

1 127.5

|

|

Рублевая денежная масса - М2*

|

20 737.0

|

20 283.0

|

23 113.6

|

25 090.4

|

25 109.8

|

|

5. Депозиты в иностранной валюте

|

16 214.1

|

16 648.5

|

16 727.4

|

17 626.5

|

17 816.8

|

|

5.1 Переводные депозиты

|

4 748.1

|

4 634.2

|

4 879.7

|

5 204.2

|

5 170.9

|

|

5.1.1 Физических лиц

|

366.3

|

484.2

|

561.2

|

581.8

|

613.4

|

|

5.1.2 Юридических лиц**

|

4 381.8

|

4 150.0

|

4 318.5

|

4 622.4

|

4 557.4

|

|

5.2 Срочные депозиты

|

11 466.0

|

12 014.3

|

11 847.7

|

12 422.3

|

12 646.0

|

|

5.2.1 Физических лиц

|

9 774.5

|

10 108.3

|

9 974.6

|

10 249.1

|

|

5.2.2 Юридических лиц**

|

1 691.6

|

1 906.0

|

1 873.2

|

2 173.2

|

2 169.4

|

|

6. Ценные бумаги, выпущенные банками (вне банковского оборота) в иностранной

валюте

|

1 149.0

|

1 455.0

|

1 556.9

|

1 564.8

|

1 566.5

|

|

7. Депозиты в драгоценных металлах

|

7.0

|

8.1

|

7.8

|

7.7

|

7.7

|

|

Широкая денежная масса - М3

|

38 107.1

|

38 394.6

|

41 405.7

|

44 289.4

|

44 500.8

|

Примечание - Источник: [11].

Из данной таблицы можно сделать следующие выводы: денежная масса

из месяца в месяц увеличивается, следовательно, и цены растут. Хотя, следует отметить,

что предложение наличных денег увеличивается незначительно, возрастает выпуск ценных

бумаг государством, что говорит о том, что государство стремится изъять часть наличных

денег у населения в обмен на ценные бумаги с целью сдерживания роста денежной массы

в обороте и инфляции. Ценные бумаги, выпущенные в иностранной валюте остаются практически

на одном уровне на протяжении всего рассматриваемого периода, что говорит о доверии

белорусского народа к рублю нежели к иностранной валюте.

Устойчивость денежного обращения проявляется в относительной

стабильности покупательной способности денег, что выражается в постоянстве или росте

количества пользующихся спросом товаров, которые можно приобрести на денежную единицу.

Для поддержания стабильности покупательной способности денег

необходимо выполнение следующих условий:

1. Поддержание экономически обоснованного соотношения между денежной

массой в обращении и массой реализуемых товаров.

2. Обеспечение эластичности денежного обращения, т.е. способности

денежной массы расширяться и сокращаться в зависимости от потребностей товарного

оборота.

3. Обеспечение стабильности курса национальной валюты; покупательная

способность национальной валюты зависит не только от внутренних, но и от внешних

факторов. Влияние внешних факторов находит отражение в платёжном балансе страны.

Устойчивость денежного обращения зависит от предложения денег

и экономически обоснованного спроса на них, а так же от сбалансированности денежно-кредитной

и финансовой сфер национального хозяйства.

Особенно важно соблюдение основных воспроизводственных пропорций

между:

сферой материального производства и непроизводственной сферой;

между фондом накопления и фондом потребления в национальном доходе;

между отдельными стадиями процесса воспроизводства: производство,

распределение, обмен и потребление;

между темпами роста производительности труда и средней заработной

платой.

Несоблюдение всех факторов, влияющих на устойчивость денежного

обращения, вызывает инфляцию.

Основные методы и инструменты регулирования денежного оборота

сводятся к тому, чтобы не вызывать инфляцию.

К таким мерам относятся:

1. В сфере экономики: регулирование структурной политики денежного

обращения по отраслям народного хозяйства, территориям и регионам; ограничение деятельности

монополий.

2. В сфере финансов: снижение государственных расходов; увеличение

ставок налогообложения; сокращение дефицита государственного бюджета и государственного

долга.

3. В денежно-кредитной сфере: ограничение или прекращение эмиссии

денег; снижение скорости оборота денег; общие и селективные методы денежно-кредитного

регулирования.

4. В сфере ценообразования: регулирование монопольного ценообразования;

установление пределов роста цен; контроль над ценами в государственном секторе экономики.

5. В рамках политики доходов: контроль за ростом цен для ограничения

доходов; установление нормативных пределов роста заработной платы; политика заработной

платы в государственном секторе; замораживание заработной платы и цен.

6. В валютной сфере: ревальвация национальной валюты (повышение

курса); ограничение притока краткосрочного иностранного капитала; денежные реформы;

частичные изменения денежной системы.

Государственное регулирование предложения денег.

Одной из основных функций государства является обеспечение рыночного

хозяйства достаточным количеством денежной наличности. Эта функция реализуется через

Национальный банк, который обладает монопольным правом эмиссии денег. Денежный рынок

связан с товарным рынком, поэтому государство должно вести денежную политику так,

чтобы обеспечить регулирующую функцию денег и не допустить инфляции. Этого можно

добиться следующими способами:

операции на открытом рынке казначейских ценных бумаг;

политика учетной ставки;

изменение нормы обязательных резервов;

увеличение или уменьшение предложения денег;

страхование вкладчиков, т.к. в случае банкротства коммерческих

банков обязательные резервы используются для погашения их долговых обязательств.

Этот инструмент монетарной политики является наиболее мощным, но достаточно грубым,

т.к. затрагивает основы всей банковской системы. Даже незначительное изменение нормы

обязательных резервов способно вызвать значительные изменения в объёме банковских

депозитов и кредитов, поэтому в большинстве стран данный инструмент монетарной политики

применяется в исключительных случаях. Если государство командными приёмами будет

заставлять коммерческие банки принимать вклады и выдавать ссуды под строго определённый

процент, то возможно нарушение механизмов саморегуляции рынков товаров и денег.

Сбережения будут перемещаться в теневую экономику, поэтому необходимо оценивать

и анализировать любые изменения очень тщательно.

При формировании устойчивого превышения предложения иностранной

валюты над спросом на нее Национальный банк допускает возможность увеличения рублевой

денежной эмиссии, связанной с покупкой иностранной валюты.

Для достижения предусмотренных на 2010 год параметров ограничения

роста цен и снижения официального обменного курса белорусского рубля в условиях

допускаемого роста денежного предложения в национальной валюте необходимо повышение

реального спроса экономики на деньги в 1,24-1,68 раза.

Направления повышения реального спроса экономики на деньги представляют

собой развитие определенных качественных характеристик экономики, формирующих реальный

спрос на деньги. Его удовлетворение не должно приводить к росту цен и снижению обменного

курса белорусского рубля. Достижение целевых параметров по данным направлениям повышения

реального спроса на деньги возможно при выработке и реализации соответствующих им

экономических, институциональных, законодательно-нормативных и иных мер.

Основными инструментами воздействия на совокупный спрос и совокупное

предложение являются налогово-бюджетная и денежно-кредитная политика, контроль над

заработной платой и ценами, индексация.

При инфляционном, избыточном спросе государство ограничивает

свои расходы и повышает налоги. Однако такая политика может привести к возникновению

инфляции, сопряжённой со спадом.

В условиях спада налогово-бюджетная политика направлена на повышение

совокупного спроса путём наращивания государственных капитальных вложений, понижения

налогов. Недостатком стимулирования совокупного спроса является опасность возникновения

инфляционного спроса и ограниченная возможность маневрирования налогами и расходами

вследствие большого бюджетного дефицита.

С помощью денежно-кредитного регулирования можно добиться замедления

инфляционных процессов путем изменения ставки ссудного процента. И количества денег

в обращении, однако ему присущи те же недостатки, что и налогово-бюджетной политике.

Довольно эффективной временной мерой по преодолению инфляции,

сопряженной со спадом является контроль за заработной платой и ценами. Такой контроль

при наличии доверия к правительственным мерам должен сократить уровень ожидаемой

инфляции.

При разработке антиинфляционной политики с определённой долей

условности можно выделить антиинфляционную стратегию, включающую цели и меры долговременного

характера, и антиинфляционную тактику, результаты которой становятся очевидными

уже в краткосрочном периоде.

К антиинфляционной стратегии можно отнести:

1) преодоление антиинфляционных ожиданий, страха перед обесцениванием

сбережений. В мировой практике положительные результаты достигаются при создании

конкурентной среды и условий для развития предпринимательства, стимулировании диверсификации

производства, проведении антимонопольной политики, ослаблении таможенных и импортных

ограничений;

2) долгосрочная денежно-финансовая политика, направленная на

введение жёстких лимитов на ежегодные приросты денежной массы;

3) сокращение бюджетного дефицита и перестройка структуры д ходов

и расходов государственного бюджета в соответствии с требованиями рыночной экономики;

4) увеличение совокупного предложения посредством структурного

преобразования народного хозяйства, государственное стимулирование научно-технического

прогресса, мотивации инвестиционных процессов, конверсии.

К мерам антиинфляционной тактики можно отнести:

1) при необходимости увеличения совокупного предложения без адекватного

увеличения совокупного спроса применяются льготное налогообложение, приватизация

государственной собственности;

2) для снижения текущего спроса без соответствующего падения

предложения используются повышение процентных ставок по вкладам и депозитам, развитие

акционерных форм собственности, стимулирование приобретения недвижимости, проведение

денежных реформ.

1. Величина предложения денег задаётся государством и зависит

от количества наличных и безналичных денег в экономике. На величину спроса на деньги

влияет главным образом уровень цен. Также спрос на деньги зависит от номинальной

величины валового национального продукта, скорости оборота одноимённой денежной

единицы и ставки процента по активам.

2. В общей совокупности предлагаемых рынку денежных средств наличные

денежные знаки занимают около 5 процентов от всего денежного оборота, в то время

как чековые вклады - около 15 процентов, а мелкие срочные вклады - примерно 45 процентов

от всего оборота денежных средств. В итоге можно сказать, что на современном рынке

деньги в нашем понимании играют относительно малую роль.

3. Постоянные колебания спроса на деньги и их предложения вокруг

точки (процентной ставки) равновесия держат денежный рынок в равновесном состоянии.

Следует иметь ввиду, что идеального равновесия денежного рынка не бывает вообще,

т.к. на денежное равновесие оказывает влияние множество факторов. Поэтому государство,

определяя монетарную политику, должно обеспечивать устранение причин, порождающих

разбалансированность рынков товаров, денег, ценных бумаг, и рабочей силы.

4. В нынешнем, 2010 году, ситуация следующая:

индекс потребительских цен в Беларуси на товары и услуги в июне

2010 г. по сравнению с маем 2010 г. составил 100,2 %, с декабрем 2009 г. - 104,1 %. Следует отметить, что белорусы самые медленные в обнародовании внутренних индексов

инфляции. На первом месте по скорости - Россия.

индекс цен производителей промышленной продукции в июне 2010 г. по сравнению с маем 2010 г. составил 100,9 %, в том числе на инвестиционные товары - 100,6 %,

промежуточные товары - 100,9 %, потребительские товары - 100,9 %. Это говорит о

стабильно развивающейся экономике по сравнению со странами соседями, хотя и не без

проблем, но, тем не менее, находящейся на пути стабильного роста.

5. Предложение наличных денег в РБ за период 01.01.2010-01.09.2010гг.

увеличивается незначительно, возрастает выпуск ценных бумаг государством, что говорит

о том, что государство стремится изъять часть наличных денег у населения в обмен

на ценные бумаги с целью сдерживания роста денежной массы в обороте и инфляции.

Ценные бумаги, выпущенные в иностранной валюте остаются практически на одном уровне

на протяжении всего рассматриваемого периода, что говорит о доверии белорусского

народа к рублю нежели к иностранной валюте.

1. Базылев Н.И., Базылева М.Н. Экономическая теория: Учебник для студентов

экономических специальностей высших учебных заведений. - Мн.: Книжный дом, 2004.

- 608 с.

2. Бункина М.К., Семёнов В.А. Макроэкономика. - М., 1996. - 563 с.

3. Волков О.И., Скляренко В.К. Экономика предприятия: Курс лекций.

- М.: ИНФРА-М, 2003. с.133 - 145. - (Серия "Высшее образование").

4. Кравцова Г.И., Кузьменко Г.С., Кравцов Е.И. Деньги, кредит, банки:

учеб. - Мн.: БГЭУ, 2003, - 527 с.

5. Маркова В.Д., Кузнецова С.А. Стратегический менеджмент: курс лекций.

- М.: ИНФРА-М; Новосибирск: Сибирское соглашение, 2002 г. - 288 с.

6. Матвеева Т.Ю. Макроэкономика: Курс лекций для экономистов. - М.:

ИНФРА-М, 2001. - 629 с.

7. Розанова В.А. Психологические основы предпринимательской деятельности

руководителей. - Управление персоналом. - 2007 г. - №11.

8. Семенов Б.Д. Антикризисный менеджмент: учебно-методическое пособие.

- Мн.: ФУАинформ, 2002 г. - 80 с.

9. Экономика, организация и планирование промышленного производ-ства:

учеб. пособие для вузов / Н.А. Лисицын [и др.]; под общ. ред. Н.А. Лисицына, Ф.П.

Висюлина, В.И. Выборнова. - 2-е изд., перераб. и доп. - Минск: Высш. Шк., 2001.

- 446 с.

10 Экономика предприятия / В.Я. Хрипач [и др.]; под общ. ред. В.Я. Хрипач,

Г.З. Суша, Г.К. Оноприенко; - 2-еизд. Стереотипное. - Минск: Экономпресс, 2001.

- 464 с.

11. Яругова, А.М. Управленческий учет: опыт экономически развитых стран

/ А.М. Яругова. - Минск: Финансы и статистика, 2004. - 114 с.

12. Денежная масса Республики Беларусь [Электронный ресурс]. - 2010.

- Режим доступа: www.belstat.gov. by

13. Доходы населения [Электронный ресурс]. - 2009. - Режим доступа:

www.infox.ru/business/finances/2009/11/09/world_bank. phtml

14. Промышленная политика. Слабое звено. - № 4 (890) 25-31 января 2010 г. [Электронный ресурс]. - 2010. - Режим доступа: www.rambler.ru

15. Рост спада или спад роста? [Электронный

ресурс]. - 2009. - Режим доступа: www.tut. by

16. Цены и тарифы [Электронный ресурс]. - 2010. - Режим доступа: www.belmarket. by

A