Налоговые платежи организации и пути их оптимизации (на примере РГ УП "Усть-Джегутинский ДРСУч")

Министерство образования и науки РФ

ГОУ ВПО

"Карачаево-черкесская государственная

технологическая академия"

Экономический институт

Предметная комиссия "Налоги и налогообложение"

Дипломная работа

"Налоговые

платежи организации и пути их оптимизации (на примере РГ УП "Усть-Джегутинский

ДРСУч")"

Черкесск 2010

Содержание

Введение

ГЛАВА 1. Теоретические аспекты

налогообложения предприятия

1.1 Генезис налогообложения

организаций в РФ

ГЛАВА 2. Анализ существующей системы

налогообложения и оценка налоговой нагрузки на РГ УП "Усть-Джегутинский

ДРСУч"

2.1 Организационно-экономическая

характеристика РГ УП "Усть-Джегутинский ДРСУч"

2.2 Структура налоговых платежей

предприятия

2.3 Расчет налоговой нагрузки РГ УП "Усть-Джегутинский

ДРСУч"

ГЛАВА 3. Пути оптимизации налоговых

платежей

3.1 Сущность и методы оптимизации

налоговых платежей предприятия

3.2 Проблемы оптимизации

налогообложения бюджетных организаций в РФ

Заключение

Монографический список литературы

Приложения

налогообложение платеж

пошлина бюджетный

Введение

Невозможно увильнуть от

налогов. От них можно уклониться законным или незаконным способом. Оба способа

так же стары, как и сама налоговая система.

Сирил Паркинсон. Закон и

доходы

Чрезвычайно сложно

создать справедливую налоговую систему, при которой каждый вносит свой

справедливый вклад, невозможно даже оценить вклад каждого, и перед обществом

встает проблема "переноса налогового бремени" (чаще всего богатых

обвиняют в том, что они "перекладывают" налоги на бедных). Возникает

противоборство между заинтересованностью налогоплательщиков по избежанию

излишних, с их точки зрения, налоговых выплат и заинтересованностью государства

в пополнении госбюджета и пресечению уклонения от налогов. Существование

специальных государственных органов и предусмотренных в законодательстве

карательных мер не позволяют среднему налогоплательщику безнаказанно и по

собственному желанию изменять объем выплачиваемых налогов, поэтому

налогоплательщикам приходится предпринимать специальную активность, именуемую налоговой

оптимизацией.

Налоговая оптимизация —

обычно под этим термином понимается деятельность, реализуемая

налогоплательщиком с целью снижения налоговых выплат.

Определение оптимальных

объемов налоговых платежей — проблема каждого конкретного предприятия или

физического лица. Действия компании по определению оптимальных объемов называют

системой корпоративного налогового менеджмента. При этом на практике

минимальные выплаты оказываются не всегда оптимальными. Например, предприятие,

выделяющееся из общей массы слишком маленькими выплатами, рискует навлечь на

себя дополнительные проверки, что чревато дополнительными издержками. Налоговый

менеджмент предполагает оптимизацию бремени и структуры налогов со всех точек

зрения.

Оптимизация налогов — это

только часть более крупной — главной — задачи, стоящей перед финансовым

менеджментом (финансовым управлением предприятием). Главная задача финансового

менеджмента — финансовая оптимизация, т.е. выбор наилучшего пути управления

финансовыми ресурсами предприятия, а также привлечение внешних источников

финансирования.

Оптимизация

налогообложения предполагает: минимизацию налоговых выплат (в долгосрочном и

краткосрочном периоде при любом выпуске) и недопущение штрафных санкций со

стороны фискальных органов, что достигается правильностью начисления и

своевременностью уплаты налогов.

"Минимизация налогов"

— термин, который вводит в заблуждение. В действительности, конечно, целью

должна быть не минимизация (снижение) налогов, а увеличение прибыли предприятия

после налогообложения. В результате складывается казусная ситуация:

корпоративные менеджеры, которые должны стремиться увеличить размер чистой

прибыли, с помощью юристов, бухгалтеров и финансовых консультантов прилагают

нередко значительные усилия для того, чтобы уменьшить размер "прибыли для

целей налогообложения".

Все методы оптимизации

складываются в оптимизационные схемы. Ни один из методов сам по себе не

приносит успеха в налоговом планировании, лишь составленная грамотно и с учетом

всех особенностей схема позволяет достичь намечаемого результата; напротив,

некачественная схема налоговой оптимизации может нанести компании ощутимый

вред. Любая схема перед внедрением проверяется на соответствие нескольким

критериям: разумности, эффективности, соответствия требованиям закона,

автономности, надежности, безвредности.

Цель минимизации налогов

— не уменьшение какого-нибудь налога как такового, а увеличение всех финансовых

ресурсов предприятия. Оптимизация налоговой политики предприятия позволяет

избежать переплаты налогов в каждый данный момент времени, пусть не намного,

но, как известно, сегодняшние деньги гораздо дороже завтрашних. В условиях

высоких налоговых ставок неправильный или недостаточный учет налогового фактора

может привести к весьма неблагоприятным последствиям или даже вызвать

банкротство предприятия. Ситуация, когда предприятие платит налоги "в лоб",

т. е. следуя букве закона формально, без привязки к особенностям собственного

бизнеса, встречается все реже и свидетельствует о том, что над налогами на

предприятии никто не работал.

Сокращение налоговых

выплат лишь на первый взгляд ведет к увеличению размера прибыли предприятия.

Эта зависимость не всегда бывает такой прямой и непосредственной. Вполне

возможно, что сокращение одних налогов приведет к увеличению других, а также к

финансовым санкциям со стороны контролирующих органов. Поэтому наиболее

эффективным способом увеличения прибыльности является не механическое

сокращение налогов, а построение эффективной системы управления предприятием;

как показывает практика, такой подход обеспечивает значительное и устойчивое

сокращение налоговых потерь на долгосрочную перспективу. Государство

предоставляет множество возможностей для снижения налоговых выплат. Это

обусловлено и предусмотренными в законодательстве налоговыми льготами, и

наличием различных ставок налогообложения и существованием пробелов или

неясностей в законодательстве, не только из-за низкой юридической квалификации

законодателей, но и ввиду невозможности учета всех обстоятельств, возникающих

при исчислении и уплате того или иного налога.

В соответствии с выше

изложенным, цель курсовой работы – рассмотреть налоговые платежи и особенности

их оптимизации.

Актуальность темы

исследования. В течение последних лет основой государственной политики в

области налогообложения, являлось стремление к совершенствованию налоговой

системы, которая по-прежнему избыточно ориентирована на фискальную функцию, в

ущерб другим – прежде всего, функции стимулирования роста

конкурентоспособности. В Бюджетных посланиях Президента Федеральному Собранию

РФ из года в год глава государства указывает на это, выделяя среди основных

направлений налоговой политики снижение совокупной налоговой нагрузки на

предприятия [послание], отмечая при этом то, что налоговая система должна быть

ориентирована на создание максимально комфортных условий для расширения

экономической деятельности и увеличения инвестиционной активности предприятий

[1, c.98].

В то же время

предпринимаемые на протяжении двух последних десятилетий меры, связанные с

изменением российской налоговой системы, не привели к развитию стимулирующей

функции налогов. Российскую систему налогообложения в процессе ее реформ не

избавили от такого серьезного недостатка, как высокий уровень изъятия доходов и

недостаток налоговых льгот. Это привело к потере предприятиями, вынужденными

отчислять большую часть доходов в бюджет в виде налоговых платежей, финансовой

устойчивости, произошел спад инвестиционной активности, отмечены низкие темпы

развития и внедрения новых технологий, образование большой кредиторской

задолженности у предприятий по налоговым платежам. На макроуровне высокая

налоговая нагрузка привела к формированию и интенсивному развитию теневого

сектора экономики. Система же налогообложения, напротив, призвана

способствовать выходу предприятий из "тени" и не должна разорять тех,

кто уплачивает налоги в соответствии с законодательством. Кроме того, для

российской экономики характерно то, что сырьевые и обслуживающие их отрасли

имеют высокую конкурентоспособность, которая обеспечивается не только благодаря

возрастающему уровню управленческих решений руководителей компаний, но и мировыми

ценами на нефть, газ, металлы. Эти отрасли находятся в более благоприятных

условиях, чем другие. Эффективная налоговая система обеспечивает финансовыми

ресурсами необходимые потребности бюджета, стимулирует деятельность

хозяйствующих субъектов [17, с.99]. Её влияние в последнем случае во многом

определяется налоговой нагрузкой, которая является существенным и иди кагором

налогового климата. Налоговая нагрузка важнейший показатель, отражающий как

финансовое обеспечение, так и роль государства в экономике, ею взаимодействие с

бизнесом. Этим объясняется всеобщий живой интерес к налоговой нагрузке на

экономику страны в целом и ее определению на микроуровне.

В настоящее время в

России налоговая нагрузка на макроуровне характеризуется долей налогов в

валовом внутреннем продукте (далее — ВВП), исчисляемой на базе показателей

развития экономики страны. В то же время нет единого подхода в отношении

методологии её определения на микроуровне — на уровне хозяйствующих субъектов.

Сегодня нет общепринятой методики исчисления абсолютной и относительной

налоговой нагрузки организации.

В литературе имеются

методики определения налоговой нагрузки на экономические субъекты, которые

различаются составом налогов, включаемых в расчет, а также выбором базового

показателя деятельности организаций, с которым соотносится сумма налогов. В

этой связи представляет немалый интерес анализ налоговой нагрузки на экономику

России, характеризующей эффективность её налоговой системы, а также определение

универсальною показателя налоговой нагрузки, позволяющего сравнивать уровни

налогообложения в организациях различных отраслей народного хозяйства.

Общепринятая методика

расчета налоговой нагрузки позволяла бы организациям самостоятельно

рассчитывать и оценивать ее уровень, обосновывать управленческие решения, а

также прогнозировать эту нагрузку на перспективу. В случае необходимости

организации смогли бы оптимизировать налоговую нагрузку путем применения различных

законных методов.

Степень

разработанности проблемы. В отечественной экономической литературе сущность

налогов и процессы налогообложения, рассмотрены в научных трудах А. В. Аронова,

А. Д. Аюшиева, А. В. Брызгалина, В. В. Глухова,И. В. Дольдэ, Е. Н. Евстигнеева,

Г. Карпова, А. П. Киреенко,Г. П. Комаровой, И. М. Кулишера, И. X. Озерова, Л.

П. Окуневой,Л. П. Павловой, В. Г. Панскова, М. В. Романовского, Б. М.

Сабанти,В. Л. Салина, Т. В. Сорокиной, Г. М. Тарасовой, И. И. Тургенева,М. И.

Фридмана, Д. Г. Черника, Т. Ф. Юткиной, П. И. Янжула и др.

Теоретическим

и практическим вопросам налогообложения посвящены также труды зарубежных

ученых: А. Вагнера, К. Гока, К. Маркса, У. Петти, Д. Рикардо, К. Родбертуса, П.

Самуэльсона, А. Смита, Дж. Стиглица.

Недостаточная

изученность теоретического и практического материала приводит к тому, что

нераскрытыми остаются методология и конкретные механизмы влияния налоговой

нагрузки. В связи с этим все более актуальными становятся проблемы

совершенствования налоговой системы России, законодательства о налогах и

сборах, уровня налоговой нагрузки на основе целенаправленного взаимодействия

органов исполнительной и законодательной властей.

Практическая

потребность в изучении влияния налоговой нагрузки, определила цели, задачи, объект,

и предмет данного исследования.

Целью дипломной работы

является изучение налоговых платежей организации и разработка предложений по ее

снижению.

Исходя из определенной

цели, были определены и решены следующие задачи:

1.

раскрыта сущность

и рассмотрены существующие методы оценки налоговой нагрузки;

2.

раскрыто

содержание налоговой оптимизации как метода снижения налоговых платежей

организации;

3.

проведен анализ

международной практики оптимизации налогообложения;

4.

раскрыто влияние

налоговой политики государства на налоговую нагрузку предприятий;

5.

проведен анализ

системы налогообложения на исследуемом предприятии;

6.

проведен расчет

налоговой нагрузки РГ УП "Усть-Джегутинский ДРСУч" по методике

Министерства финансов, …;

7.

разработаны

рекомендации по оптимизации налоговой нагрузки РГ УП "Усть-Джегутинский

ДРСУч";

8.

рассмотрено

применение информационных технологий в налогообложении на предприятии.

Хронологические рамки

исследования: период 2007-2009 гг.

Объектом исследования

является РГ УП "Усть-Джегутинский ДРСУч"

Предметом исследования –

система отношений, складывающихся в процессе оптимизации налоговых платежей

предприятия.

Теоретическую и

методологическую базу исследования составляют фундаментальные положения,

посвященные вопросам оценки налоговых платежей и схем оптимизации налогов. При

разработке основных положений и рекомендаций учитывались научные исследования

отечественных ученых в области налогового контроля, а также законодательные и

нормативные акты, регулирующие различные аспекты организации налоговых органов

и тематические публикации в периодической печати.

В работе использовались

следующие методы научных исследований: системный подход, методы классификации,

анализ и синтез, метод аналогий, метод наблюдения и сравнения, методы

статистической обработки данных.

Информационной базой

дипломной работы послужили статистические данные Российской службы

государственной статистики, сборники статистических материалов по

Карачаево-Черкесской республике, нормативные и правовые документы,

интернет-ресурсы, документы бухгалтерской отчетности и налоговые декларации РГ

УП "Усть-Джегутинский ДРСУч".

Практическая значимость

дипломной работы. В рамках дипломной работы проведен анализ налогообложения

конкретного предприятия, а так же произведены расчеты его налоговой нагрузки.

По результатам проведенного анализа выявлены основные проблемы налогообложения

организации и пути его совершенствования, через оптимизацию налогообложения.

Объем и структура работы

обусловлены целью и задачами исследования.

Дипломная работа состоит

из введения, четырех глав, заключения, списка использованной литературы,

включает 1 приложений, 12 таблиц, 9 рисунков, 7 формул расчета общим объемом 103

страниц машинописного текста.

ГЛАВА 1. Теоретические

аспекты налогообложения предприятий

1.1 Генезис

налогообложения организаций в РФ

В истории развития

общества еще ни одно государство не смогло обойтись без налогов, поскольку для

выполнения своих функций по удовлетворению коллективных потребностей ему

требуется определенная сумма денежных средств, которые могут быть собраны

только посредством налогов. Исходя из этого минимальный размер налогового

бремени определяется суммой расходов государства на исполнение минимума его

функций: управление, оборона, суд, охрана порядка, - чем больше функций возложено

на государство, тем больше оно должно собирать налогов.

В развитии форм и методов

взимания налогов можно выделить три крупных этапа. На начальном этапе развития

от древнего мира до начала средних веков государство не имеет финансового

аппарата для определения и сбора налогов. Оно определяет лишь общую сумму

средств, которую желает получить, а сбор налогов поручает городу или общине.

Очень часто оно прибегает к помощи откупщиков. На втором этапе (XVI — начало

XIX вв.) в стране возникает сеть государственных учреждений, в том числе

финансовых, и государство берет часть функций на себя: устанавливает квоту

обложения, наблюдает за процессом сбора налогов, определяет этот процесс более

или менее широкими рамками. Роль откупщиков налогов в этот период еще очень

велика. И, наконец, третий, современный, этап - государство берет в свои руки

все функции установления и взимания налогов, ибо правила обложения успели

выработаться. Региональные органы власти, местные общины играют роль помощников

государства, имея ту или иную степень самостоятельности.

Среди экономических

рычагов, при помощи которых государство воздействует на рыночную экономику, так

же важное место отводится налогам. В условиях рыночной экономики любое

государство широко использует налоговую политику в качестве определенного

регулятора воздействия на негативные явления рынка. Налоги, как и вся налоговая

система, являются мощным инструментом управления экономикой в условиях рынка[17,].

Применение налогов является

одним из экономических методов управления и обеспечения взаимосвязи

общегосударственных интересов с коммерческими интересами предпринимателей,

предприятий, независимо от ведомственной подчиненности, форм собственности и

организационно-правовой формы предприятия. С помощью налогов определяются

взаимоотношения предпринимателей, предприятий всех форм собственности с государственными

и местными бюджетами, с банками, а также с вышестоящими организациями. При

помощи налогов регулируется внешнеэкономическая деятельность, включая

привлечение иностранных инвестиций, формируется хозрасчетный доход и прибыль

предприятия.

В условиях перехода от

административно-директивных методов управления к экономическим резко возрастают

роль и значение налогов как регулятора рыночной экономики, поощрения и развития

приоритетных отраслей народного хозяйства. Через налоги государство может

проводить энергичную политику в развитии наукоемких производств и ликвидации

убыточных предприятий.

Экономическое

развитие большинства стран к концу XX в. столкнулось с рядом серьезных

трудностей, и одним из приоритетных направлений выхода из сложившейся ситуации

явилось расширение сферы и масштабов деятельности малого бизнеса во всех формах

и видах. Гибкой по структуре и небольшой по размеру компании легче следовать

потребительским предпочтениям, производить широкую номенклатуру

конкурентоспособных изделий и услуг, использовать современную технику и

технологию.

Необходимость

адекватной реакции на изменения рыночной конъюнктуры, развитие

научно-технического прогресса и выход на первый план качественных характеристик

продукта обусловили роль малого бизнеса как необходимого элемента экономики

любого государства. И реальная поддержка конкурентоспособности малых

предприятий может быть реализована лишь через налоговую политику, которая

учитывает не только интересы государства, но и отдельного налогоплательщика.

Налогообложение

в РФ

История налогообложения

насчитывает тысячелетия. С момента возникновения государства налог стал

единственно возможным способом удовлетворения его потребностей независимо от

организационных основ государства и форм собственности. Менялось количество

взимаемых налогов, их название, способы установления и уплаты. Суть налогов

всегда была плата юридических и физических лиц в пользу государства за право

тои или иной деятельности, за имеющееся в их собственности имущество.

Государство, как

получатель налогов, устанавливало правила их исчисления и уплаты

налогоплательщиками, то есть форма, и порядок их взимания всегда были узаконены

в том или ином виде. Закон определял плательщиков налогов, объекты

налогообложения, размер и способы взимания налогов. Налоги стали мощным орудием

в руках тех, кто вырабатывает социально-политические и экономические ценности и

приоритеты в государстве.

Но наряду с законами в

Российской Федерации действует целый ряд других нормативных документов по

вопросам налогообложения (инструкции Госналогслужбы, законы субъектов РФ,

решения органов власти местного самоуправления, письма и разъяснения

Госналогслужбы и Высшего арбитражного суда и т.д.). Работа с таким количеством

нормативных документов требует знаний теоретических основ налогообложения и

большого практического опыта.

Закон Российской

Федерации "Об основах налоговой системы в Российской Федерации" [4,] определяет

общие принципы построения налоговой системы в Российской Федерации, налоги,

сборы, пошлины и другие платежи, а также права, обязанности и ответственность

налогоплательщиков и налоговых органов. В нем в частности говорится, что

"под налогами, сбором, пошлиной и другим платежом понимается обязательный

взнос в бюджет соответствующего уровня или во внебюджетный фонд, осуществляемый

плательщиками в порядке и на условиях, определяемыми законодательными

актами".

Таким образом, налоги

выражают обязанность всех юридических и физических лиц, получающих доходы,

участвовать в формировании государственных финансовых ресурсов. Поэтому налоги

выступают важнейшим звеном финансовой политики государства в современных

условиях.

Закон также определяет

круг налогоплательщиков: "Плательщиками налогов являются юридические лица,

другие категории плательщиков и физические лица, на которых в соответствии с

законодательными актами возложена обязанность уплачивать налоги"[4].

В дополнение ко всему

необходимо выделить объекты налогообложения, льготы по налогам согласно закона.

"Объектами

налогообложения являются доходы (прибыль), стоимость отдельных товаров,

отдельные виды деятельности налогоплательщика, операции с ценными бумагами,

пользование природными ресурсами, имущества юридических и физических лиц,

передача имущества, добавленная стоимость продукции, работ и услуг и другие

объекты, установленные законодательными актами"[4].

По налогам могут

устанавливаться в порядке и на условиях, законодательными актами, следующая

льгота:

- необлагаемый минимум

объекта налога;

- изъятие из обложения

определенных элементов объекта налога;

- освобождение от уплаты

налога отдельных лиц или категории плательщиков;

- понижение налоговых

ставок;

- вычет из налогового

оклада (налогового платежа за расчетный период);

- целевые налоговые льготы,

включая налоговые кредиты (отсрочку взимания налогов);

- прочие налоговые

льготы.

Для более детального

рассмотрения проблем налоговой системы России необходимо также рассмотреть

понятие "налоговое бремя".

Налоговое

бремя - это величина налоговой суммы, взимаемой с налогоплательщика. Оно

зависит, прежде всего, от размеров прибыли налогоплательщика. В 80-х-90-х годах

на Западе в большинстве стран идет снижение ставок налогов. В результате, если

в целом по ОЭСР (Организации экономического сотрудничества и развития) фирмы

выплачивали в 1986 году в счет налогов 46% своей прибыли, то в 1990 году - 36,

а в 1993 году - 31%. В России сейчас налоговое бремя распределено крайне

неравномерно. Основная масса его приходится на юридические лица.

Законом "Об основах

налоговой системы в Российской Федерации" [4] введена трехуровневая

система налогообложения предприятий, организаций и физических лиц.

Первый уровень — это федеральные налоги России. Они

действуют на территории всей страны и регулируются общероссийским законодательством,

формируют основу доходной части федерального бюджета и, поскольку это наиболее

доходные источники, за счет них поддерживается финансовая стабильность бюджетов

субъектов Федерации и местных бюджетов.

Второй уровень — налоги

республик в составе Российской Федерации и налоги краев, областей, автономной

области, автономных округов. Для краткости в дальнейшем мы будем именовать их региональными налогами.

Этот последний термин был введен в научный оборот еще несколько лет назад. Региональные

налоги устанавливаются представительными органами субъектов Федерации, исходя

из общероссийского законодательства. Часть региональных налогов относится к

общеобязательным на территории РФ. В этом случае региональные власти регулируют

только их ставки в определенных пределах, налоговые льготы и порядок взимания.

Третий уровень — местные

налоги, то есть налоги

городов, районов, поселков и т.д. В понятие "район" с позиций

налогообложения не входит район внутри города. Представительные органы

(городские Думы) городов Москвы и Санкт-Петербурга имеют полномочия на

установление как региональных, так и местных налогов.

Как и в других странах,

наиболее доходные источники сосредоточиваются в федеральном бюджете. К числу

федеральных относятся: налог на добавленную стоимость, налог на прибыль

предприятий и организаций, акцизы, таможенные пошлины. Перечисленные налоги

создают основу финансовой базы государства.

Наибольшие доходы

региональным бюджетам приносит налог на имущество юридических лиц. В основном

это соответствует мировой практике, с той разницей, что в большинстве стран не

делается различия между налогом на имущество юридических лиц и налогом на

имущество физических лиц. Чаще всего это один налог, хотя в некоторых странах

имеется и такая практика, как в России.

Среди местных налогов

крупные поступления обеспечивают: подоходный налог с физических лиц, налог на

имущество физических лиц, земельный налог, налог на рекламу и далее — большая

группа прочих местных налогов.

Бюджетное устройство

Российской Федерации, как и многих европейских стран, предусматривает, что

региональные и местные налоги служат лишь добавкой в доходной части

соответствующих бюджетов. Главная часть при их формировании — это отчислением

от федеральных налогов.

Закрепленные и

регулирующие налоги полностью или в твердо фиксированном проценте на

долговременной основе поступают в нижестоящие бюджеты. Такие налоги, как

гербовый сбор, государственная пошлина, налог с имущества, переходящего в

порядке наследования или дарения, имея федеральный статус, обычно полностью

зачисляются в местные бюджеты.

Налог на прибыль

предприятий и организаций делится между федеральным (11%), региональным (19%) и

местным (5%) бюджетами.

Акцизы, налог на

добавленную стоимость, подоходный налог с физических лиц распределяются между

бюджетами, причем в зависимости от обстоятельств, включая финансовое положение

отдельных территорий, проценты отчислений могут меняться. Нормативы

утверждаются ежегодно при формировании федерального бюджета.

Налог на имущество

юридических лиц является местным налогом и 100% его поступлений направляется в

местные бюджеты.

Начиная

с древних времен и практически до XVIII века, налоги в России носили

исключительно фискальный характер. Об этом свидетельствуют исторические факты

существования дани с конца IX века, различного рода податей, сборов и

повинностей: в эпоху Золотой Орды - выход, ям, дорожная пошлина и другие; в

XII-XIX вв. - оброчная система; с XV века - система откупов (таможенные,

соляные и винные), представляющих собой передачу купцам-откупщикам права на

взимание государственных сборов с населения, а также права па осуществление

реализации определенных товаров; посошное и подворное обложение; в XVI-XVII вв.

- система натуральных повинностей (дорожная, трудовая, гужевая, земские и

мирские повинности) [24].

При

Петре I в сфере налогообложения происходят радикальные изменения - вводятся

новые виды налогов (горная подать, гербовые сборы, гильдейский сбор, пробирная

пошлина, налог на бороды), реформируется организационная система сбора налогов

(учреждаются финансовые коллегии), были заложены основы системы местных налогов

и сборов. В это же время начинает формироваться система научных представлений о

налогах, что находит отражение в работе русского экономиста и публициста И. Т.

Посошкова Древнерусские летописи употребляют термин ≪дань≫ прежде всего в смысле военной

контрибуции, которой облагались покоренные племена и первые русские князья,

впоследствии дань приобретает характер подати, уплачиваемой населением

государству.

В

XII-XIII вв. получает распространение натуральный оброк - один из видов

феодальной ренты, уплачиваемой зависимыми крестьянами феодалам. В XV-XVI вв.

натуральный оброк заменяется денежным оброком. После реформы 1861г. оброк был

заменен на выкупные платежи.

Посошное

обложение получил свое название от ≪сохи≫ - единицы обложения в Московском

государстве, под которой понималось либо количество труда (фиксированное

количество крестьян-работников), либо определенный размер обрабатываемой земли,

либо самостоятельные хозяйственные единицы (кузницы, невода, лавки и др.). В

1679г. посошное обложение окончательно заменено подворным, существенно

расширившим круг налогоплательщиков за счет ≪задворных≫ и ≪деловых≫ людей, обслуживавших хозяйство

феодала, но живших особыми дворами и имевших свое хозяйство.

Книга

о скудости и богатстве (1724г.). Автор предлагал содействовать развитию

отечественной промышленности, строительству промышленных предприятий за счет

государства и частных лиц, выступал за усиление протекционизма в сфере торговли

и более равномерное распределение налогового бремени. Таким образом, можно

сказать о том, что в этот период значения регулирующей функции налогов

повышается. В период правления Александра III (1881-1894) министрами финансов

Н. X. Бунге, а впоследствии И. А. Вышнеградским в сфере налогообложения были

осуществлены следующие мероприятия: снижаются выкупные платежи для улучшения

благосостояния сельского населения, для уменьшения налогового бремени издается

Высочайший Манифест о прошении недоимок по окладным сборам, для усиления

протекционистской политики повышаются ввозные таможенные пошлины [27].

Деятельность

С. Ю. Витте на посту министра финансов (1892-1903) в период царствования

Николая II ознаменовалась огромным увеличением бюджета, широким развитием

государственного хозяйства и реформами в области финансового законодательства.

Так, за период с 1892 по 1902 гг. рост государственного бюджета составил

114,5%, среднегодовое увеличение - 10,5%, тогда как в предшествуюшие годы среднегодовое

увеличение бюджета составляло от 2,7 до 5% . При С. Ю. Витте были заключены

торговые договоры с иностранными государствами (Франция, Германия,

Австро-Венгрия и др.), которые предусматривали взаимные торговые преференции. В

числе мер, предложенных П. А. Столыпиным для увеличения доходов

государственного бюджета, были намечены такие, как повышение акцизов на водку и

вина с целью уменьшения их потребления населением; введение прогрессии в

подоходном налогообложении с тем, чтобы малоимущие классы были бы по

возможности совершенно освобождены от всяких налогов; установление сравнительно

небольшого налога с оборота, как в пользу государственного бюджета, так и в

пользу местных бюджетов [27].

Результатом

проводимых по инициативе таких государственных деятелей, как С. Ю. Витте и П.

А. Столыпин, мероприятий стала отлаженная система финансовых поступлений.

Политика государства была направлена на поддержку отечественных производителей.

Налоги обеспечивали стабильные доходы бюджета при минимальных затратах.

В

начальный период становления социалистической экономики наблюдается ярко

выраженный фискальный характер налогов, об этом свидетельствует тот факт, что

до налоговой реформы 1930г. существовало 86 видов различных налоговых и

парафискальных платежей в бюджет и внебюджетные фонды. После проведенной

реформы большое количество налогов было заменено такими налогами, как налог с

оборота, отчисления от прибыли госпредприятий, подоходный налог, единая

пошлина, промысловый налог и другие. Таким образом, несмотря на изменение

соотношения налоговых функций в пользу регулирующей, по нашему мнению,

последняя носила исключительно административный характер. Рассматривая эволюцию

налогообложения в России, можно констатировать о том, что превалирование

фискальной функции налогов особенно проявляется в периоды военных действий,

когда для покрытия военных расходов государству требуются значительные

бюджетные поступления, которые и обеспечиваются повышением ставок существующих

налогов и/или введением так называемых чрезвычайных налогов. Так, в эпоху

правления Петра I для покрытия расходов на ведение войн с Турцией и Швецией, а

также на строительство флота вводится ряд чрезвычайных налогов: деньги

драгунские, рекрутские, корабельные, подать на покупку драгунских лошадей и

другие. В период Первой мировой войны (1914-1918 гг.) правительство повышает

ставки действующих налогов и сборов (акцизов на сахар, табак, спички и другие

предметы первой необходимости) и вводит такие чрезвычайные налоги, как военный

налог, налог на прирост прибылей, подоходный налог. Во время Великой

Отечественной войны в качестве чрезвычайных налогов вводятся налог на

холостяков, одиноких и малосемейных граждан СССР, единый налог со зрелищ, сбор

с владельцев скота, сбор за регистрацию охотничье-промысловых собак. Формирование

современной налоговой системы Российской Федерации началось с конца 1991г. с

принятием основного закона "Об основах налоговой системы в Российской

Федерации" [4] и ряда законов, регулирующих налоговые отношения по

конкретным видам налогов. К числу проблем в сфере налогообложения в этот период

можно отнести: чрезмерное количество различных налогов и сборов (более 150

видов), вследствие этого высокий уровень налоговой нагрузки (49,0%); сложность

в толковании и методологическая неотработанность законодательных норм и правил исчисления

налоговых платежей (около 900 законов, подзаконных актов, инструкций и

разъяснений) ;наличие множественных необоснованных льгот и др. Таким образом,

на протяжении всей истории развития российского налогообложения, в зависимости

от целей и задач проводимой государством политики в тот или иной период,

наблюдается изменение соотношения действия фискальной и регулирующей налоговых

функций с преобладающим значением одной либо другой. Исходя из этого, мы

выделили основные периоды развития налогообложения в России, представленные в

таблице 1, именно с точки зрения характера соотношения налоговых функций.

Таблица

1. Основные периоды развития налогообложения в России в разрезе соотношения

налоговых функций

|

Периоды

|

Функция налога

|

Примечания

|

|

фискальная

|

регулирующая

|

|

|

IX -начало XVIII вв.

|

+ + + +

|

+

|

|

|

1700-1721 гг.

|

+ + + +

|

+ + +

|

Северная война (Петр 1)

|

|

начало XVIII в. -1892 г.

|

+ + +

|

+ + +

|

Реформы С. Ю. Витте, П. А.

Столыпина

|

|

1892 -1914 гг.

|

+ +

|

+ + + +

|

|

|

1914- 1918 гг.

|

+ + + +

|

+ + +

|

Первая мировая война

|

|

1918 -1930 гг.

|

+ + +

|

+ + + + j

|

Налоговая реформа в 1930 г.

|

|

1930-1941 гг.

|

+ +

|

+ + + +

|

|

|

1941 -1945 гг.

|

+ + + +

|

+ + +

|

Великая Отечественная война

|

|

1946 -1985 гг.

|

+ + +

|

+ + + +

|

Перестройка в 1985г.

|

|

1985 -1991 гг.

|

+ +

|

+ + +

|

|

|

199 1-1999 гг.

|

+ + + +

|

+ + +

|

В 1999г. введение первой части

НКРФ, в 2001г. - второй части ПК РФ

|

|

2000 -наст.вр.

|

+ +

|

+ + +

|

|

Примечания:

Обозначения слияния налоговых функций:

+ слабое

+ + умеренное

+ + +

сильное

+ + +

+ очень сильное

Умеренный

характер действия фискальной функции, который следует изданных таблицы 1, по

нашему мнению, проявляется в том, что, во-первых, начиная с 2000 года и по

настоящее время, наблюдается устойчивый профицит консолидированного бюджета

Российской Федерации, во-вторых, появилась определенная стабильность в сфере

налогового законодательства с постепенной отменой существовавшего ранее

множества подзаконных актов или законов, в некоторых положениях противоречащих

друг другу. Таким образом, подытоживая вышеизложенное, нами сделаны следующие

выводы:

Занадворов

В.С. выделяет в системе экономических категорий налоговую категорию как

совокупность налоговых форм, центральное место среди которых занимает общая

категория налог [21,].

1.

Налог есть не только экономическая (Д. Г. Черник, Л. П. Павлова, М. В.

Романовский и др.), но и правовая (А. В. Брызгалин), и философская (Т. Ф.

Юткина), и социальная категория. Как экономическая категория, налог

представляет собой совокупность отношений, возникающих между налогоплательщиком

и государством по поводу формирования централизованных денежных фондов

государства. Правовая природа налога заключена в том, что ни один налоговый

платеж не может быть взыскан в отсутствие принятого в установленном порядке законодательного

акта, регулирующего порядок исчисления и взимания данного налога. Философия

налога проявляется в существовании последних на протяжении всей истории

человечества, характерны для любой формации и представляют собой форму

пожертвования средств во благо всего общества. Социальный характер налога

выражается в государственном регулировании посредством него общественных

процессов и явлений.

2.

Относительно налоговых функций, посредством которых проявляется экономическая

сущность налога, мы поддерживаем точку зрения Т. Ф. Юткиной, А. П. Киреенко, Ю.

Воронина, что налогу присущи две функции - фискальная и регулирующая, значение

которой в настоящее время является приоритетным. Другие функции

(распределительная, контрольная, социальная, поощрительная и так далее),

которые, так или иначе, выделяются различными авторами (Д. Г. Черник, В. Г.

Князев, М. Ю. Березин, А. В. Брызгалин и др.) характерны для категории финансы

либо являются подфункциями регулирующей функции, нежели самостоятельными

функциями налога, которые необходимо выделять.

3.

Процесс налогообложения для любого государства независимо от уровня и

исторического этапа его развития, представляет собой важнейший инструмент

государственной финансовой политики. Поэтому проблемы в сфере налогообложения являются

достаточно актуальными и их решение требует обоснованного и взвешенного

подхода. Как часть государственного регулирования налоговое регулирование

преследует общественные интересы, связанные с обеспечением условий для роста

благосостояния каждого члена общества.

Это

достаточно сложный и многогранный процесс, поскольку внутреннее содержание

налогообложения представляет собой противостояние экономических интересов и

нахождение оптимальных границ налоговых изъятий.

4.

Современные принципы налогообложения, в соответствии с которыми происходит

непосредственно процесс налогообложения, мы дополнили принципом оптимальности

налогообложения, поскольку считаем, что в настоящее время проводимая

государством налоговая политика должна быть направлена на достижение

компромисса обеих сторон налоговых отношений, другими словами, величина

налоговых изъятий должна быть оптимальной, то есть способной удовлетворить

финансовые потребности государства и быть посильной для отдельно взятого

налогоплательщика.

ГЛАВА 2. Анализ

существующей системы налогообложения и оценка налоговой нагрузки на РГ УП "

Усть-Джегутинский ДРСУЧ"

2.1

Организационно-экономическая характеристика РГ УП "Усть-Джегутинский

ДРСУч"

Усть-Джегутинское

дорожное ремонтно-строительное управление является обособленным подразделением

Государственного унитарного предприятия по подрядному строительству, ремонту и

содержанию автомобильных дорог республики без прав юридического лица.

Усть-Джегутинский ДРСУ

создан с целью удовлетворения общественных потребностей в результатах его

деятельности и получения прибыли.

Для реализации указанных

целей РГУП "Усть-Джегутинский ДРСУ" осуществляет следующие виды

деятельности:

- строительство,

реконструкция, ремонт и содержание автомобильных дорог и дорожных сооружений;

- производство и

реализация дорожно-строительных материалов и изделий;

- представление

юридическим и физическим лицам транспортных и строительных услуг.

Кроме этого предприятие

так же осуществляет и другие сопутствующие виды деятельности:

1 Выполнение строительно-монтажных

работ.

1.1.Подготовка

строительной площадки.

1.2.Земляные работы.

1.3.Специальные работы в

грунтах.

1.4.Возведение несущих и

ограждающих конструкций зданий и

Сооружений высотой до 40 метров.

1.5.Работы по устройству

наружных инженерных сетей и оборудования.

1.6.Работы по устройству

внутренних инженерных сетей.

1.7.Работы по защите

конструкций и оборудования.

1.8.Отделочные работы.

1.9.Монтаж

технологического оборудования.

1.10.Контроль качества

строительно-монтажных работ.

1.11.Осуществление

функций генерального подрядчика.

1.12.Выполнение функций

заказчика.

1.13.Геолезические работы

на площадке.

2. Инжиниринговые услуги.

2.1.Проектный,

технологический и строительный инжиниринг.

2.2.Посреднические работы

и услуги в строительстве.

Общество также

осуществляет любые виды деятельности, не запрещенные действующим

законодательством в соответствии с целью своей деятельности.

Общество обеспечивает

выполнение мобилизационных работ и работ по гражданской обороне.

Имущество предприятия

находится в республиканской собственности, является неделимым и не может быть

распределено по видам, в том числе между работниками РГУП ДРСУ, принадлежит

предприятию на правах хозяйственного ведения и отражения на его самостоятельном

балансе.

Источниками формирования

имущество РГУП ДРСУ являются:

- имущество, переданное

РГУП ДРСУ по решению республиканского органа по управлению государственным

имуществом

- прибыль, полученная в

результате хозяйственной деятельности;

- заемные средства, в том

числе кредиты банков и других кредитных организаций;

- амортизационные

отчисления;

- капитальные вложения и

дотации из бюджета;

- целевое бюджетное

финансирование;

- дивиденды, поступающие

от хозяйственных общество и товарищество в уставных капиталах в которых участвует

предприятие;

- добровольные взносы

организаций и граждан.

"Усть-Джегутинский

ДРСУ" вправе по доверенности ГУП "Черкесскавтодор" осуществлять

внешнеэкономическую деятельность.

Внешнеэкономические

операции с товарами (видами работ, услуг), экспорт и импорт которых

регулируется государством, осуществляется при наличии специального разрешения

(лицензия), получаемого в порядке, устанавливаемом действующим

законодательством.

РГУП "Усть-Джегутинский

ДРСУ" обслуживает 482,4 км автодорог, из которых 2525,7 км с асфальтобетонным, 198,4 км гравийным покрытием, 31,3 км грунтовых.

Все выделенные средства в

2009 году по территориальному заказу на содержание автодорог в сумме 15857 тыс.

рублей освоено полностью.

На балансе Усть–Джегутинского

ДРСУ имеются:

- типовая ремонтная

мастерская на 8 условных единиц.

- автогараж на 22 единиц.

- котельная, работающая

на газовом топливе.

- АЗС.

На балансе ДРСУ имеются –

35 единиц автотранспорта, коэффициент готовности в 2009 году составил – 0,87 и

коэффициент использования парка – 0,72.

Имеются – 24 единицы

дорожно-строительной техники, коэффициент технической готовности которых – 0,87

и коэффициент использования парка – 0,55.

Имеющийся автотранспорт в

среднем с 1992-1993 года, средний износ составляет 63,1%, в т.ч. у

автосамосвалов еще больше, из 14 действующих самосвалу у 12 сроки службы

исчерпаны полностью.

По дорожно-строительной

технике средний износ составляет 67,3% из двух действующих асфальтосмесительных

установок у одной марки ДС-117 построенный в 1983 году срок службы вышел еще в

1993 году. Таких механизмов и дорожно-строительной техники можно будет

посчитать достаточно много: автогрейдеры, погрузчики, катки, трактора разной

марки и т.д.

Обеспеченность

производственной базы составляет 29%.

Для обеспечения

выполнения производственной программы по строительству, ремонту и содержанию

автомобильных дорог организованы бригады и звенья, которые обеспечены

необходимыми обученными кадрами, в том числе:

- бригада по выпуску и

укладке асфальтобетонной смеси

- бригада по содержанию и

ремонту автодорог

- бригада по ремонту и

уходу дорожно-строительных машин и т.д.

Заготовка всех основных

строительных материалов в основном ведется через УПТК ГУП "Черкесскавтодор"

(щебень, ПГС, нефтебитум, трубы, железобетон и др.). Качество стройматериалов

проверяется как в своей лаборатории, так и в центральной строительной

лаборатории ГУП БАД. Лаборатория, которая имеет сертификат обеспечена всем

необходимым оборудованием, что позволяет производить на месте все виды работ по

контролю за качеством поступающего материала.

Качество выпускаемой

асфальтобетонной смеси обеспечивает за счет выполнения таких видов работ,

предварительное дозирование инертных материалов, подаваемых на установки

(имеются подземная галерея с четырьмя течками), ведется жесткий контроль за

температурным режимом подготавливаемого битума для подачи в установку.

Подбор состава смеси

ведется ежедневно согласно паспортов, выданных центральной строй лабораторией

ГУП "Черкесскавтодор".

Бригада по укладке

асфальтобетонной смеси оснащена всеми необходимыми механизмами и инструментами,

что позволяет вести работу на должном уровне. Состояние охраны труда и техники

безопасности находятся под постоянным контролем администрации и профсоюзного

комитета. Своевременно проводятся все виды инструктажей и обучение работников.

Назначены ответственные лица за соблюдение техники и пожарной безопасности.

Проблема тяжести

налогового бремени волнует различных агентов хозяйственной деятельности:

- государство - как

субъект управления хозяйственной деятельностью на своей территории и

перераспределения доходов от нее (в виде налогов) в пользу прочих элементов

государственной и социальной жизнедеятельности; организации и предприятия - как

объекты управляющего воздействия государства и субъекты собственно

предпринимательской деятельности, обеспечивающие формирование источника

предпринимательского дохода и, соответственно, налогооблагаемой базы; наемных

работников - как участников предпринимательской деятельности, обеспечивающих

для себя средства существования и развития, и являющихся участниками

государственной жизни.

Каждого из

вышеперечисленных агентов вопросы налогообложения волнуют со своей точки

зрения, поэтому различны и потенциальные альтернативы по отношению к

действующей налоговой системе. Государство сравнивает тяжесть налогового

бремени, существующего в России, с налоговым бременем в других странах;

население сравнивает доходность своего труда (оценку своих навыков, умений и

интеллекта) с оценкой аналогичного труда в других компаниях или в условиях "теневой"

занятости, или в крайнем случае - за рубежом. А вот для предприятий -

собственно хозяйствующих субъектов - наиболее близкой альтернативой пока

является "теневой", т.е. налогонеоблагаемый или частично

налогооблагаемый ("серый") бизнес, будь-то в форме "неучтенного"

дохода/затрат или "оффшорного" бизнеса. С одной стороны, почти все

эксперты, занимающиеся оценкой инвестиционного климата в России, считают, что

налогообложение реального сектора экономики слишком обременительно. Оно

угнетающе действует на производителя, который может работать без убытка, как

правило только в условиях сокрытия своих доходов от налогового учета. По существующим

оценкам суммарные налоги, взимаемые с работников как физических лиц и с

предприятия как юридического лица, достигают 70-75% от заработанного. По другим

расчетам налоговое бремя российского производителя еще тяжелее и составляет

93-95 коп. на 1 руб. дохода. Высказываются, впрочем, и мнения, что российские

налоги не так уж обременительны. Как правило, они основаны на использовании

показателей налоговой нагрузки как доли в валовом внутреннем продукте (ВВП).

Налоговые доходы консолидированного бюджета РФ составляют 17-18% от ВВП [53].

По некоторым оценкам сумма налогов и отчислений в России составляет около 35%

ВВП, что в принципе соответствует аналогичному показателю в западных странах,

подтверждая тезис о том, что "фискальные системы стран с устоявшейся

рыночной экономикой ни количеством, ни составом платежей в целом не отличаются

от российский"[54]. Все приведенные мнения по-своему верны. Но как

совместить их правоту в рамках единого концептуального подхода к построению

налоговой системы государства?! Как нам кажется, для решения этого противоречия

необходимо, попытаться выразить налоговую нагрузку в количественном выражении

по отношению к некоторому интегральному показателю. Кроме того, как нам

кажется, фактором, способным увязать правоту этих противоположных друг другу

точек зрения, может быть подход, при котором оценивается справедливость

налогового бремени хозяйствующих субъектов. Здесь можно выделить "внешнюю"

и "внутреннюю" справедливость. "Внешнюю" - с точки зрения

государства - субъекта, оказывающего управляющее воздействие на

предпринимательство; критерии такой справедливости лежат в области сравнения

налогового бремени с аналогичным в сравнимых по базовым экономическим критериям

странах и получения желаемых экономических результатов хозяйствования в

управляемой экономике. "Внутренняя" справедливость - это создание

равнозначных условий налогообложения и развития для предприятий с различной

экономической структурой расходов. Экономисты, подчеркивающие идентичность

налогового бремени в нынешней России и странах Запада - странах с устоявшейся

рыночной экономикой, забывают или умалчивают, что задачи, решаемые налоговой

системой в этих странах, и условия ее применения существенно отличаются. Так,

например, в странах Запада налоги в значительной степени являются регулятором

экономики, с помощью которого государство в определенные моменты времени

способно ограничивать производство товаров и услуг. В России ограничивать

производство нет необходимости. Кроме того, эксперты отмечают, что ни в одной

стране с переходной экономикой не удалось компенсировать растущие

государственные расходы при снижающемся ВВП путем повышения налоговых

отчислений (фактически, именно с выживающих в условиях кризиса предприятий и

работающего населения). Увеличение налогового пресса приводит к разрастанию

теневой экономики. (По оценке некоторых экспертов доля ВВП, производимая в

теневом секторе экономики, составляет около 26,6% ВВП. По данным Госкомстата РФ

[55], 25% ВВП приходится на "теневой" сектор. По иным оценкам, "есть

все основания утверждать, что в России теневой капитал набрал критическую

массу: до 50% ВВП"). Поэтому в значительной степени для российских

хозяйствующих субъектов (особенно в сфере малого бизнеса) альтернативой для

сравнения условий хозяйствования (особенно ценообразования) являются не

зарубежные условия хозяйствования, а существующие в "полутеневом"

бизнесе - наиболее прямом конкуренте. Поэтому с точки зрения регулирующей роли

налогов их "внешняя" справедливость должна обеспечивать "посильность"

и "создание условий для развития эффективного производства на основе

самофинансирования".

Таблица 2 Показатели

налоговой нагрузки при применении различных режимов

|

Факторы

|

Общий режим

|

УСН

|

|

Ведение бухгалтерского учета

|

Обязательно

в полном объеме

|

Обязательны ведение кассовых операций и бух. учет основных

средств и нематериальных активов; требуется ведение бухгалтерского учета для

выплаты дивидендов;

|

|

Оформление первичных документов

|

Обязательно в полном объеме

|

Обязательно, если объектом выбраны доходы за вычетом

расходов

|

|

Ведение налогового учета

|

В рамках бухгалтерского учета - для всех налогов, отдельный

учет - для налога на прибыль

|

Если объектом выбраны доходы, то учет только доходов; если

объектом выбраны доходы за вычетом расходов, то учет и доходов, и расходов

|

|

Налоговая отчетность

|

Отчетность по всем налогам

|

Отчетность только по ЕН, НДФЛ и взносам в ПФР

|

|

Доходы

|

Для всех налогов (в основном) - по методу начисления; для

НДС - как по отгрузке, так и по оплате

|

Только кассовым методом; авансы включаются в состав доходов

|

|

Расходы

|

В бухгалтерском учете - на основании ПБУ 10/99; в налоговом

учете - согласно главе 25 НК РФ; расходы определяются методом начисления

|

Если объектом выбраны доходы, то ведение бухгалтерского

учета необязательно; если объектом выбраны доходы за вычетом расходов, то

учет расходов ведется согласно ст. 346.16 НК РФ; расходы определяются

кассовым методом

|

|

Возможность быть плательщиком НДС

|

Актуально, если клиент не работает с населением и по УСН;

неактуально при реализации товаров населению

|

Неактуально при реализации товаров (работ, услуг) населению

и клиенту, работающему с населением и по УСН

|

|

Высока доля расходов на оплату труда в общем объеме затрат

|

Увеличивается размер НДС, уплачиваемый в бюджет; высока

доля ЕСН

|

Возможно уменьшение оплаты ЕН (до 50%) из-за увеличения

доли взносов в ПФР

|

|

Пособие по временной нетрудоспособности

|

По установленным нормам выплачивается из средств

работодателя и ФСС РФ;

|

Если объектом выбраны доходы, то ЕН может быть уменьшен без

ограничений на размер выплаченного пособия, превышающего 1 МРОТ

|

|

Порядок включения в состав расходов стоимости основных

средств (ОС)

|

Путем начисления амортизации:

- бухгалтерском учете - согласно ПБУ 6/01;

-в налоговом учете - согласно ст. 258 НК РФ

|

Расходы уменьшают налогооблагаемую базу в момент их ввода в

эксплуатацию, кроме приобретенных до перехода на УСН;

|

|

Реализация ОС, приобретенных после перехода на УСН, до

истечения 3 лет

|

Негативных последствий не влечет

|

Необходимо пересчитать налоговую базу и дополнительно

заплатить налоги и пени

|

|

Убыток, полученный до перехода на УСН

|

Уменьшает налогооблагаемую базу по налогу на прибыль

|

Не уменьшает налогооблагаемую базу по ЕН

|

|

Налогообложение дивидендов

|

33% (24% - налог на прибыль + 9% - НДФЛ)

|

От 12 до 15% (от 3 до 6% - ЕН в зависимости от взносов в

ПФР + 9% - НДФЛ)

|

|

НДС по приобретаемым товарам

|

Принимается к вычету НДС

|

При исчислении ЕН включается в состав расходов

|

Проанализировав

размер налоговой нагрузки по данным за предыдущие налоговые периоды (или на

основании прогнозных значений) и влияние иных факторов, можно принять

оптимальное решение по выбору налогового режима для организации. Если организация все же решила

применять УСН, то ей следует выбрать из двух объектов налогообложения: доходы

(первый вариант) или доходы, уменьшенные на величину расходов (второй вариант).

При этом необходимо учитывать, что объект налогообложения выбирается

налогоплательщиком самостоятельно и не может добровольно им изменяться в

течение всего срока применения УСН согласно ст. 346.14 НК РФ [6]. В первом

варианте налоговая ставка устанавливается в размере 6%. Во втором варианте

налоговая ставка равна 15%, но в этом случае уплачивается минимальный налог.

Сумма минимального налога составляет 1% доходов. Минимальный налог

уплачивается, только если ЕН меньше суммы минимального налога.

При выборе варианта УСН

(с учетом всего ранее сказанного) необходимо проанализировать сумму

исчисленного ЕН. На величину ЕН непосредственно влияют суммы доходов, расходов,

начисленных страховых взносов в ПФР и выплаченных пособий по временной

нетрудоспособности.

ЕН в первом варианте: ЕН

во втором варианте:

Д х 6% - П - Б. (Д - Р) х

15%.

В приведенных

выражениях обозначено: Д - доходы, Р - расходы, П - сумма начисленных страховых

взносов в ПФР, Б - сумма выплаченных пособий по временной нетрудоспособности.

2.2

Структура налоговых платежей предприятия

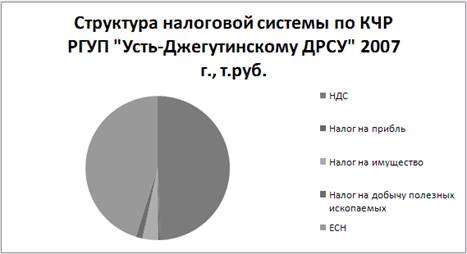

Таблица 3 Структура налоговой системы по КЧ РГУП "Усть-Джегутинскому ДРСУч"

|

Налоги

|

ед. изм.

|

2007г.

|

2008г.

|

2009г.

|

|

НДС

|

т.руб

|

773,8

|

1465,9

|

1647,6

|

|

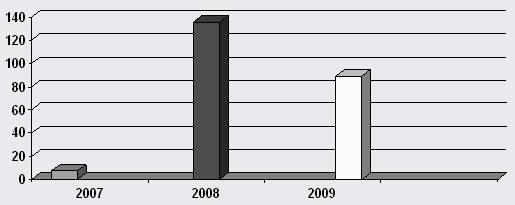

Налог на прибыль

|

т.руб

|

7,4

|

135,8

|

89,1

|

|

Налог на имущество

|

т.руб

|

53,9

|

69,1

|

66,6

|

|

Налог на добычу полезных ископаемых

|

т.руб

|

23,8

|

90,5

|

33,4

|

|

ЕСН

|

т.руб

|

705,1

|

1147,6

|

1047,9

|

|

НДФЛ

|

т.руб

|

305,8

|

530,7

|

485,8

|

|

ИТОГО:

|

т.руб

|

1869,8

|

3439,6

|

3370,4

|

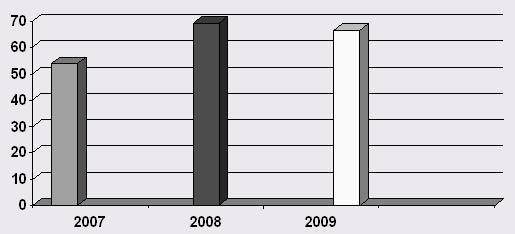

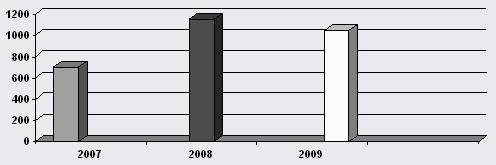

Рис 1

Рис 2

Анализ налоговых платежей

уплачиваемых предприятием РГ УП "Усть-Джегутинский ДРСУч" за 2008 год

по сравнению с соответствующим периодом прошлого года показал, что общая сумма

налогов уплаченных в бюджеты различных уровней составила 3439,36 тыс.руб. что

на 1569,8 тыс.руб. больше чем сумма налога уплаченная за аналогичный период

прошлого года. При этом сумма налога на прибыль увеличилась 128,4 тыс.руб.

причиной является тот факт, что в 2008 году предприятие "Усть-Джегутинский

ДРСУч" получило значительно больше прибыли нежели в 2007 году.

Одновременно с этим сумма

налога на добавленную стоимость, увеличилась на 692,1 тыс.руб. , налог на

имущество так же увеличился на 15,2 тыс.руб., так же произошло увеличение

налога на добычу полезных ископаемых (НДПИ) на 66,7 тыс.руб.

В 2008 году предприятие "Усть-Джегутинский

ДРСУч" значительно увеличило численность работников, что послужило

причиной увеличения суммы Единого социального налога на 442,5 тыс.руб. и

увеличение налога на доходы физических лиц на 224,9тыс руб.

Рис 3

В 2009 году предприятие "Усть-Джегутинский

ДРСУч" значительно увеличилось ремонт и содержание дорог, так же произошло

становление новых партнерских отношений, что послужило причиной увеличения

налога на добавленную стоимость на 181,7 тыс.руб., предприятие получило больше

прибыли чем в 2008 году, поэтому сумма налога на прибыль увеличилась на 181,7

тыс.руб., так же была продано несколько транспортов в связи с этим сумма налога

на имущество снизилась на 2,5 тыс.руб.,

В 2009 году сумма налога на

добычу полезных ископаемых составила 33,4тыс.руб., что на 57,1 тыс.руб. меньше чем

за аналогичный период прошлого года, так же снизилась сумма налога на Единый

социальный налог на 99,7 тыс.руб.

В 2009 году в связи с

кризиса численность работников уменьшилось, что послужило причиной снижения

суммы налога на доходы физических лиц на 44,9 тыс.руб.

Анализ налогов уплачиваемых

РГ УП "Усть-Джегутинский ДРСУч".

Налог на добавленную

стоимость (НДС) введен в России начиная с 1992 года. Он представляет собой

форму изъятия в бюджет части прироста стоимости, которая создается на всех

стадиях процесса производства товаров, работ.

НДС – это разновидность

косвенного налога на товары и услуги. Налог устанавливается в процентах от

облагаемого оборота. НДС является формой изъятия части добавленной стоимости,

создаваемой на всех этапах производства и реализации товара до перехода его к

конечному потребителю. Это один из самых распространенных косвенных налогов на

товары и услуги.

НДС представляет собой

форму изъятия в бюджет части добавленной стоимости, создаваемой на всех стадиях

производства и реализации товаров и услуг.

С 1 января 2001 г. порядок обложения предприятий данным налогом регулируется главой 21 Налогового кодекса РФ

(часть II). В целях реализации положений указанной главы Министерством по

налогам и сборам изданы "Методические рекомендации по применению главы 21

"Налог на добавленную стоимость" части второй Налогового кодекса РФ,

утвержденные Приказом МНС РФ от 20.12.2000 № БГ-3-03/447.

Объектом обложения НДС на

РГ УП "Усть-Джегутинский ДРСУч" согласно статьи 146 НК РФ являются

следующие операции:

1.

реализация

товаров (работ, услуг) на территории РФ;

2.

передача на

территории Российской Федерации товаров (работ, услуг) для собственных нужд;

Налоговая база при реализации товаров (работ,

услуг) определяется бухгалтерией в соответствии со статьями 153-162 НК РФ в

зависимости от особенностей реализации произведенных им или приобретенных на

стороне товаров (работ, услуг). Возмещение вычетов по НДС производится в

порядке, предусмотренном ст.176 НК РФ, только по результатам камеральной

проверки декларации, при условии, что не будет выявлено нарушений. Наряду с

этим порядком, с 2010 г. у фирмы появилась возможность быстрее возместить НДС

еще до окончания камеральной проверки (ст.176.1. НК РФ).

Налогоплательщики

Налогоплательщиками

налога на добавленную стоимость признаются:

организации;

индивидуальные

предприниматели;

лица,

признаваемые налогоплательщиками налога на добавленную стоимость в связи с

перемещением товаров через таможенную границу Российской Федерации,

определяемые в соответствии с Таможенным кодексом Российской Федерации [9, с.98].

Налоговые ставки

Налогообложение

производится по налоговой ставке 18 процентов при получении денежных средств,

связанных с оплатой товаров (работ, услуг), предусмотренных статьей 162 НК РФ,

а также при получении оплаты, частичной оплаты в счет предстоящих поставок

товаров (выполнения работ, оказания услуг), передачи имущественных прав,

предусмотренных пунктами 2-4 статьи 155 НК РФ, при удержании налога налоговыми

агентами в соответствии с пунктами 1-3 статьи 161 НК РФ, при реализации

имущества, приобретенного на стороне и учитываемого с налога в соответствии с

пунктом 3 статьи 154 НК РФ, при реализации сельскохозяйственной продукции и

продуктов ее переработки в соответствии с пунктом 4 статьи 154 НК РФ, при

реализации автомобилей в соответствии с пунктом 51 статьи 154 НК РФ, при

передаче имущественных прав в соответствии с пунктами 2-4 155 НК РФ, а также в

иных случаях, когда в соответствии с НК РФ должна определяться расчетным

методом, налоговая ставка определяется как процентное отношение налоговой

ставки предусмотренной пунктом 2 или пунктом 3 статьи 164 НК РФ, к налоговой

базе, принятой за 100 и увеличенной на соответствующий размер налоговой ставки.

Порядок исчисления налога

1.

Сумма налога при

определении налоговой базы в соответствии со статьями 154-159 и 162 НК РФ

исчисляется как соответствующая налоговой ставке процентная доля налоговой

базы, а при раздельном учете – как сумма налога, полученная в результате

сложения сумм налогов, исчисляемых отдельно как соответствующие налоговым

ставкам процентные доли соответствующих налоговых баз.

2.

Общая сумма

налога при реализации товаров(работ, услуг) представляет собой сумму,

полученную в результате сложения сумм налога, исчисленных в соответствии с

порядком, установленным пунктом 1 статьи 166 НК РФ.

3.

Общая сумма

налога не исчисляется налогоплательщиками – иностранными организациями, не

состоящими на учете в налоговых органах в качестве налогоплательщика. Сумма

налога при этом исчисляется налоговыми агентами отдельно по каждой операции по

реализации товаров(работ, услуг) на территории Российской Федерации в

соответствии с порядком, установленным пунктом 1 статьи 166 НК РФ.

4.

Общая сумма

налога исчисляется по итогам каждого налогового периода применительно ко всем

операциям, признаваемым объектом налогообложения в соответствии с подпунктами

1-3 пункта 1 статьи 146 НК РФ, момент определения налоговой базы которых,

установленный статьей 167 НК РФ, относится к соответствующему налоговому

периоду, с учетом всех изменений, увеличивающих или уменьшающих налоговою базу

в соответствующем налоговом периоде.

5.

Общая сумма

налога при ввозе товаров на таможенную территорию РФ исчисляется как

соответствующая налоговой ставке процентная доля налоговой базы, исчисленной в

соответствии со статьей 160 НК РФ

Если в соответствии с

требованиями, установленными пунктом 3 статьи 160 НК РФ, налоговая база

определяется отдельно по каждой группе ввозимых товаров, по каждой из указанных

налоговых баз сумма налога исчисляется отдельно в соответствии с порядком,

установленным абзацем первым настоящего пункта. При этом общая сумма налога

исчисляется как сумма, полученная в результате сложения сумм налогов,

исчисленных отдельно по каждой из таких налоговых баз.

6.

Сумма налога по

операциям реализации товаров (работ, услуг), облагаемых соответствии с пунктом

1 статьи 164 НК РФ по налоговой ставке 0 процентов, исчисляется отдельно по

каждой такой операции в соответствии с порядком, установленным пунктом 1

настоящей статьи.

7.

В случае

отсутствия у налогоплательщика бухгалтерского учета или учета объектов

налогообложения налоговые органы имеют право исчислять суммы налога, подлежащие

уплате. Расчетным путем на основании данных по иным аналогичным

налогоплательщиком.

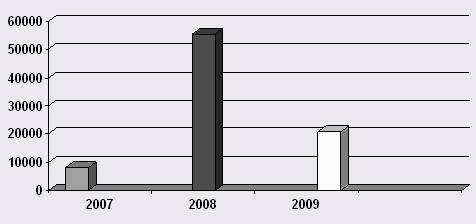

Таблица 4 Динамика НДС

уплачиваемого РГ УП "Усть-Джегутинским ДРСУч"

|

Показатели

|

2007г

|

2008г

|

2009г

|

Коэффициент прироста

|

|

НДС

|

|

|

|

2008-2007

|

2009-2008

|

|

8217

|

55527

|

20782

|

47310

|

-34745

|

Рис 4

Единый социальный налог

перечислялся в государственные внебюджетные фонды - Пенсионный фонд Российской

Федерации, Фонд социального страхования Российской Федерации и Фонды

обязательного медицинского страхования Российской Федерации. С 01.01.2010 г.

Глава 24 НК РФ отменена, теперь предприятия вместо ЕСН платят страховые взносы

по тем же ставкам: на обязательное пенсионное страхование, на случай временной

нетрудоспособности и в связи с материнством, на обязательное медицинское

страхование.

Основное предназначение

этого налога состоит в том, чтобы обеспечить мобилизацию средств для реализации

права граждан России на государственное пенсионное и социальное обеспечение и

медицинскую помощь. Единый социальный налог (ЕСН) введен в действие с 1 января

2001г. И заменил собой действовавшие ранее отчисления в три государственных

внебюджетных социальных фонда – Пенсионный фонд (ПФ) РФ, Фонд социального

страхования (ФСС) РФ и фонды обязательного медицинского страхования (ФОМС). При

этом необходимо отметить, что замена отчислений на единый социальный налог не

отменила целевого назначения налога.

Для исчисления единого

социального налога и взноса на обязательное пенсионное страхование объектом

налогообложения для работодателей являются: выплаты по трудовым договорам;

1.

вознаграждения в

пользу физических лиц по гражданско-правовым договорам, предметом которых

является выполнение работ, оказание услуг, а также по авторским договорам;

2.

выплаты в виде

материальной помощи и иные безвозмездные выплаты;

При определении налоговой

базы учитываются любые выплаты и вознаграждения, вне зависимости от формы, в

которой осуществляются данные выплаты.

При расчете налоговой

базы по вознаграждениям в натуральной форме в виде товаров (работ, услуг) учитывается

стоимость этих товаров (работ, услуг) на день их выплаты. Налоговая база

рассчитывается исходя из рыночных цен. При этом в стоимость товаров включается

соответствующая сумма налога на добавленную стоимость.

Налогоплательщик РГ УП "Усть-Джегутинский

ДРСУч" определяет налоговую базу отдельно по каждому работнику с начала

налогового периода по истечении каждого месяца нарастающим итогом (п.2 ст.237

НК РФ). Согласно п.3 ст.236 НК РФ не облагаются единым социальным налогом

выплаты, если они производятся за счет средств, остающихся в распоряжении

организации после уплаты налога на доходы организаций.

Сумма налога исчисляется

и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый из

фондов, и определяется как соответствующая процентная доля налоговой базы.

Сумма налога, подлежащая

уплате в Фонд социального страхования Российской Федерации, подлежит уменьшению

налогоплательщиками на сумму произведенных ими самостоятельно расходов на цели

государственного социального страхования, предусмотренных законодательством

Российской Федерации. Налогоплательщики представляют налоговую декларацию по

налогу, не позднее 30 марта года, следующего за истекшим налоговым периодом.

Налогоплательщики

1.

Налогоплательщиками налога признаются:

1)

лица, производящие выплаты физическим лицам: организации;

индивидуальные

предприниматели;

2)физические

лица, не признаваемые индивидуальными предпринимателями;

3)

индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной

практикой.

2. Если

налогоплательщик одновременно относится к нескольким категориям налогоплательщиков,

указанным в подпунктах 1 и 2 пункта 1 235 статьи НК РФ, он исчисляет и

уплачивает налог по каждому основанию.

Налоговый и отчетный

периоды

Налоговым периодом

признается календарный год.

Отчетными периодами по

налогу признаются первый квартал, полугодие и девять месяцев календарного года.

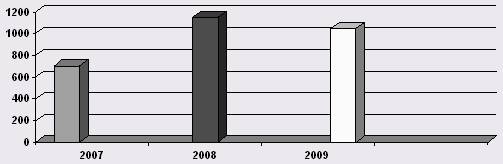

Таблица 5 Динамика ЕСН

уплачиваемого РГ УП "Усть-Джегутинским ДРСУч".

|

Показатели

|

2007г

|

2008г

|

2009г

|

Абсолютное отклонение (+/-)

|

Относительное отклонение отчет/базис

|

|

2008-2007

|

2009-2008

|

2008/2007

|

2009/2007

|

|

ЕСН

|

705,1

|

1147,6

|

1047,9

|

442,50

|

-100,00

|

0,63

|

-0,09

|

Рис 5

Налог на прибыль. Налог

на прибыль организаций является основным прямым налогом с юридических лиц. Этот

налог имеет высокое фискальное значение. Он занимает второе место по доходности

в консолидированном бюджете РФ. Одновременно налог вступает регулятором

хозяйственной деятельности предприятия и организаций.

Налог на прибыль

организаций является таким налогом, с помощью которого государство может

наиболее активно воздействовать на развитие экономики. Он влияет на инвестиционные

потоки и процесс наращивания капитала.

РГ УП "Усть-Джегутинский

ДРСУч" является плательщиком налога на прибыль в соответствии со ст.246

НК. Порядок исчисления и уплаты налога на прибыль регламентируется главой 25 НК

РФ.

Объектом обложения согласно

ст.247 является прибыль, полученная за отчетный период и определяемая как

полученный доход, уменьшенный на величину произведенных расходов.

В доходах, получаемых РГ

УП "Усть-Джегутинским ДРСУч" выделяют (ст.248-250):

·

доходы от

реализации товаров (работ, услуг) – это выручка от реализации покупных товаров;

·

внереализационные

доходы.

Налоговой базой является

денежное выражение прибыли, подлежащей налогообложению.

Налогоплательщики

1.

Налогоплательщиками налога на прибыль организаций признаются:

российские

организации;

иностранные

организации, осуществляющие свою деятельность в Российской Федерации через

постоянные представительства и (или) получающие доходы от источников в

Российской Федерации.

Объект налогообложения

Объектом

налогообложения по налогу на прибыль организаций признается прибыль, полученная

налогоплательщиком.

Прибылью

в целях 25 главы признается:

1)

для российских организаций - полученные доходы, уменьшенные на величину

произведенных расходов, которые определяются в соответствии с 25 главой;

2)

для иностранных организаций, осуществляющих деятельность в Российской Федерации

через постоянные представительства, - полученные через эти постоянные

представительства доходы, уменьшенные на величину произведенных этими

постоянными представительствами расходов, которые определяются в соответствии с

25 главой;

3)

для иных иностранных организаций - доходы, полученные от источников в

Российской Федерации. Доходы указанных налогоплательщиков определяются в

соответствии со статьей 309 Налогового Кодекса РФ [6, с.98].

Налоговая

декларация

1.

Налогоплательщики независимо от наличия у них обязанности по уплате налога и

(или) авансовых платежей по налогу, особенностей исчисления и уплаты налога

обязаны по истечении каждого отчетного и налогового периода представлять в

налоговые органы по месту своего нахождения и месту нахождения каждого

обособленного подразделения, если иное не предусмотрено настоящим пунктом,

соответствующие налоговые декларации в порядке, определенном 289 статьей НК РФ.

Налоговые

агенты обязаны по истечении каждого отчетного (налогового) периода, в котором

они производили выплаты налогоплательщику, представлять в налоговые органы по

месту своего нахождения налоговые расчеты в порядке, определенном настоящей

статьей.

Налогоплательщики,

в соответствии со статьей 83 НК РФ отнесенные к категории крупнейших,

представляют налоговые декларации (расчеты) в налоговый орган по месту учета в

качестве крупнейших налогоплательщиков.

2. Налогоплательщики по итогам отчетного периода представляют

налоговые декларации упрощенной формы. Некоммерческие организации, у которых не