Субъекты процесса финансирования недвижимости

Содержание

1. Субъекты

процесса финансирования недвижимости

2. Затратный подход к

оценке недвижимости

Список используемой

литературы

1. Субъекты

процесса финансирования недвижимости

Всех

участников на рынке недвижимости можно объединить в три группы:

1) продавцы.

Продавцами могут быть граждане, предприятия, иностранные лица, которые являются

собственниками недвижимых объектов;

2) покупатели-инвесторы,

они вкладывают заемные, собственные средства в форме капитала и обеспечивают

целевое распределение капитала;

3)

профессиональные участники – это инфраструктурные предприятия, с помощью

которых обеспечивается функционирование рынка в соответствии с установленными

нормами.

Традиционно к

субъектам (участникам) процесса финансирования недвижимости относятся: местные

и федеральные органы власти и управления, кредитно-финансовые учреждения, инвесторы

и пр.

Экономико-правовые

отношения, которые создаются между участниками процесса финансирования

недвижимости, обеспечивает либо государство, либо общественные организации.

1)

Государственные органы наряду с общественными организациями (ассоциации оценщиков, риэлторов

(сейчас создаются самоуправляющие организации)) обеспечивают экономико-правовые

отношения между участниками процесса финансирования недвижимости, при этом роль

государства очень велика, так как государство является собственником множества

объектов недвижимого имущества, которое:

- контролирует

и устанавливает соблюдение правил и определенных норм, которые тесно связаны с

функционированием рынка недвижимости;

- регулирует

градостроительное развитие и регистрацию прав собственности на определенные

объекты недвижимости;

- устанавливает

льготы либо накладывает ограничения на инвестиции в недвижимость;

-

устанавливает районирование, обязательность получения разрешения на

строительство, обязательность развития транспортной инфраструктуры для

инвестора и как следствие - это влияние на управление проектом финансирования

недвижимости.

2) Кредитно-финансовые

учреждения. Их роль заключается в предоставлении капитала инвесторам не

располагающим достаточными средствами.

Как правило,

в общем, объёме инвестиций в недвижимость собственные средства инвесторов

составляют небольшой %, остальное - заёмные средства. При предоставлении

кредита обязательно проверяется кредитоспособность заёмщика. Кредитоспособность

определяться на основе независимой оценки объекта недвижимости. Устанавливаются

соответствие стоимости недвижимости запрашиваемой сумме кредита (в мировой

практике не более 60%).

3) Инвесторами

могут

выступать физические и юридические лица, приобретающие недвижимость и

поддерживающие ее в пригодном состоянии.

Инвесторы

решают, какой проект, когда и сколько инвестировать. Существует два типа

инвесторов:

1) активные

инвесторы занимаются строительством или финансируют его, развивают объект или

управляют им;

2) пассивные

инвесторы только финансируют проект и принимают дальнейшее участие в нем.

По статусу всех инвесторов делят на

3 группы: индивидуальные и институциональные (коллективные):

1) государство

в лице органов управления, муниципальные органы. Уполномоченные государством

органы инвестируют в основном объекты отраслей материального,

производственного, социально-бытового, культурного назначения и других сфер;

2) корпорации

и специализированные институты:

а)

специализированные фонды;

б)

инвестиционные институты (инвестиционные фонды, инвестиционные кампании).

3) профессиональные:

риэлтерские фирмы, банки и финансовые кампании, фондовые посредники,

специализированные фонды и компании.

Участники

рынка недвижимости – это профессиональные посредники, которые реализуют объекты

недвижимости: брокеры, юридические фирмы, маклеры, риелторы, дилеры, страховые

компании, уполномоченные лица.

Риелтор – лицо, занимающееся

предпринимательской деятельностью на рынке недвижимости, осуществляя при этом

различные виды сделок с недвижимым имуществом и правами на него. Риелторы

продают только свои услуги.

В настоящее

время на рынке недвижимости получил развитие особый вид профессиональной

деятельности по управлению инвестиционным проектом в сфере недвижимости, одной

из задач которой является снижение рисков, связанных с развитием недвижимости,

и называемый девелопмент, а организатор этой деятельности называется девелопер.

Деятельность которых можно разделить на 3 этапа:

1. на

начальном этапе анализируется возможность реализации проекта, а именно

учитываются состояние и тенденции изменения законодательства, потребительские

предпочтения, финансово-экономические условия, перспективы развития региона;

2. на втором

этапе разрабатывается план по реализации проекта, а именно определяться площадь

требуемого для реализации проекта земельного участка, выбирается местоположение

с соответствующим окружением, коммуникациями, выполняется оценка эффективности

проекта, затем определяться источники финансовых ресурсов, и получается

разрешение на строительство;

3. на третьем

этапе происходит реализация инвестиционного проекта, а именно привлечение

финансовых ресурсов, проектно-строительных организаций, контроль хода

строительства, аренда, продажа объекта полностью или по частям.

Девелопер

старается организовать создание объекта недвижимости так, чтобы окупить все

ресурсы, которые были инвестированы в этот объект недвижимости. В конечном

счете, его главной целью является получение прибыли от реализации объекта.

2.

Затратный подход к оценке недвижимости

Затратный

подход к оценке недвижимости – это совокупность методов оценки стоимости

объекта оценки, основанных на определении затрат, необходимых для

восстановления либо замещения объекта оценки, с учетом его износа. При

применении этого подхода учитываются затраты инвестора, а не подрядчика.

Затратный

подход к оценке недвижимости базируется на сравнении стоимости строительства

аналогичного объекта со стоимостью существующего объекта. Предполагается, что

затраты, необходимые для создания оцениваемого объекта недвижимости в его

существующем.

Такое

предположение психологически оправдано, так как типичный покупатель вряд ли

пожелает платить за объект недвижимости больше того, что может стоить

приобретение равноценного земельного участка и создание на нем улучшений

(зданий и сооружений) аналогичной полезности (принцип замещения).

Согласно

затратному подходу общая стоимость объекта недвижимости определяется как суммы

стоимости участка земли и восстановительной стоимости (стоимости замещения или

воспроизводства) объекта недвижимости за минусом накопленного износа. Базовая

модель подхода:

V = LV +

(IV – D),

где V –

стоимость объекта недвижимости;

LV –

стоимость земельного участка;

IV –

стоимость зданий и сооружений;

D – износ.

Информация,

необходимая для применения затратного подхода: уровень заработной платы; величина

накладных расходов; затраты на оборудование; нормы прибыли строителей в данном

регионе; рыночные цены на строительные материалы.

В зависимости

от способа воспроизведения зданий и сооружений различают:

- стоимость воспроизводства

(чаще именуется восстановительной стоимостью) – это денежное выражение расходов

в текущих ценах на строительство точного объекта – аналога с использованием точно

таких же материалов, стандартов, дизайна и с тем же качеством работ, которые воплощают

все недостатки, несоответствия, что и у объекта оценки;

- стоимость замещения

– это денежное выражение расходов на строительство здания, имеющего эквивалентную

полезность (функциональную пригодность) с объектом оценки, но построенного из

новых материалов и в соответствии с современными рыночными стандартами, с

использованием современных материалов, дизайна и планировкой.

С теоретической

точки зрения в большинстве случаев более обосновано определение стоимости замещения,

поскольку маловероятно, что потенциальному покупателю нужна именно точная копия

оцениваемого здания со всеми его функциональными недостатками или излишками. Но

при этом есть риск определения стоимости строительства здания отличного от

оцениваемого, что зачастую противоречит целям оценки.

Исходя из них

на практике чаще всего отдают предпочтение учету затрат на воссоздание копии оцениваемых

улучшений. Однако граница между восстановительной стоимостью и стоимостью замещения

всегда условна, и в каждом конкретном случае надо решать вопрос о выборе того или

иного вида стоимостной оценки в зависимости от условий применения затратного подхода.

Применение

затратного подхода к оценке недвижимости состоит из следующих этапов:

оценка

рыночной стоимости земельного участка;

оценка

восстановительной стоимости (стоимости замещения) оцениваемого здания, в том

числе оценка величины предпринимательской прибыли;

расчет

выявленных видов износа;

расчет

итоговой стоимости объекта оценки путем корректировки восстановительной

стоимости на износ с последующим увеличением полученной величины на стоимость

земельного участка.

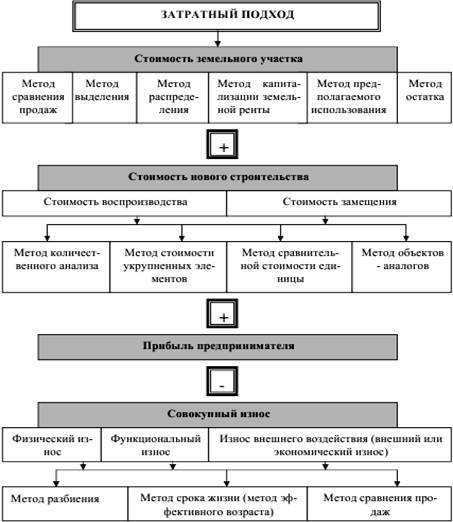

Основные

этапы затратного подхода при оценке недвижимости и соответствующие им методы представлены

на рис.1.

Рисунок 1 –

Алгоритм затратного подхода к оценке недвижимости

К наиболее

сложным и проблемным вопросам методологии затратного подхода относятся:

- оценка

земельного участка, которая является не только частью этого подхода, но и самостоятельным

этапом оценки недвижимости;

- поиск

адекватных подходов к оценке стоимости нового строительства;

- современные

подходы к определению функционального и внешнего износа объектов; определение

сути и методик расчета прибыли предпринимателя.

Определение

стоимости участка земли, входящего в состав оцениваемой затратным методом

недвижимости, основано на предположении его наилучшего и наиболее эффективного

использования как свободного от застройки.

Для оценки

рыночной стоимости земли применяют следующие методы:

метод

сравнения продаж;

метод

распределения;

метод

выделения;

метод

разбивки на участки;

техника

остатка для земли;

Метод

сравнения продаж при наличии необходимой информации является наиболее предпочтительным

и общеприменимым.

Основными

элементами сравнения для земли являются:

права

собственности;

условия

финансирования;

условия

продажи;

условия

рынка;

месторасположение;

физические

характеристики;

доступные

коммунальные услуги;

условия

зонирования;

наилучшее и

наиболее эффективное использование.

При оценке

земли можно использовать несколько единиц сравнения, корректируя цену каждой из

них и получая в конце несколько значений стоимости, определяющих диапазон

стоимости.

Метод

распределения основан на положении о том, что для каждого типа недвижимости

существует нормальное соотношение между стоимостью земли и стоимостью построек.

Такое соотношение наиболее достоверно для новых улучшений, которые отражают

наилучшее и наиболее эффективное использование земли.

Метод

выделения

является разновидностью метода распределения. Стоимость земли выделяется из

стоимости недвижимости вычитанием стоимости улучшений с учетом их износа. Этот

метод используется для оценки загородных участков, для которых вклад улучшений

в общую стоимость мал и достаточно легко определяется. Метод применяется при

отсутствии информации о продажах свободных участков в ближних окрестностях.

Метод

разбивки на участки применяется в случаях, когда разбивка участка на несколько

меньших по размеру представляет наилучшее и наиболее эффективное использование

земли. При этом внешние и внутренние улучшения участков, создаваемые при

разбивке, обеспечивают условия для наилучшего и наиболее эффективного

использования земли.

Издержки на

улучшение включают:

расходы на

разбивку, расчистку и планировку участков;

расходы по

устройству дорог, тротуаров, инженерных сетей, дренажа;

налоги,

страховка, заработная плата ИТР;

расходы на

маркетинг;

прибыль и

накладные расходы подрядчика;

прибыль

предпринимателя.

Техника

остатка для земли применяется при отсутствии данных о продажах свободных участков

земли.

Метод

капитализации чистой земельной ренты основан на принципе добавочной продуктивности,

согласно которому после распределения между всеми факторами производства

регулярных доходов от бизнеса, реализуемого на объекте недвижимости, часть этих

доходов может быть отнесена к земельному участку. Если оценивается земельный

участок, сданный в аренду, то его стоимость можно определять по формуле, и при

этом в качестве чистого операционного дохода используют арендную плату. Преимущества

и недостатки затратного метода оценки недвижимости приведены в табл.1.

Таблица 1

–Преимущества и недостатки затратного метода оценки

|

Преимущества

|

Недостатки

|

|

1. Наиболее надежен при

оценке новых или недавно построенных объектов, готовых для более эффективного

использования.

2. Оценка на основе

затратного подхода является целесообразной и (или) единственно возможной в

следующих случаях:

технико-экономический

анализ нового строительства или реконструкции;

оценка незавершенного

строительства;

оценка

общественно-государственных и специальных объектов, т.к. они не предназначены

для получения дохода и низка вероятность найти данные об аналогичных

продажах;

оценка объектов на малоактивных

рынках;

оценка для целей

страхования и налогообложения;

если имеется недостаток

информации для использования других подходов

|

1. Затраты не всегда

эквивалентны рыночной стоимости.

2. Попытки достижения

более точного результата оценки сопровождаются быстрым ростом затрат труда.

3. Несоответствие

затрат труда на приобретение оцениваемого объекта недвижимости затраты на

новое строительство точно такого же, так как в процессе оценки из стоимости

строительства вычитается износ.

4. Проблематичность

расчета стоимости воспроизводства старых строений.

5. Отдельная оценка

земельного участка от строений. Однако такое разделение на практике

невозможно либо связано со значительными затратами.

6. Проблематичность

оценки земельных участков в России.

7. Сложность

определения величины износа

старых зданий и

сооружений, так как в большинстве случаев суждение о степени износа

основывается на экспертном мнении оценщика, и точность результатов во многом

зависит от квалификации

и опыта.

|

В настоящее

время в России затратный подход является в оценке определяющим, так как для

применения других методов требуется обширная рыночная информация, которая из-за

неразвитого рынка отсутствует. Однако всегда следует помнить, что затраты на строительство

являются лишь базисом рыночной стоимости и чаще всего бывают или больше, или

меньше ее. Например, рыночная стоимость шикарной гостиницы, расположенной в

неудачном месте, будет меньше, чем стоимость, определенная затратным методом.

Или если предприятие производит никому не нужную продукцию, и его

производственные площади не поддаются реконструкции под новое производство, то

рыночная стоимость такой недвижимости стремится к нулю. Применение же затратного

метода приведет в этом случае к неправильной ориентации потенциальных покупателей.

Список

используемой литературы

1.

Гриненко, С.В.

Экономика недвижимости. Конспект лекций / С.В. Гриненко. – Таганрог: Изд-во

ТРТУ, 2004. - 107с.

2.

Елисеева, М.Л.

Экономика недвижимости: конспект лекций / М.Л. Елисеева. – Красноярск: Краснояр.

гос. торг.-экон. ин-т, 2005. – 56 с.

3.

Татарова, А.В. Оценка

недвижимости и управление собственностью: Учебное пособие / А.В. Татарова. -

Таганрог: Изд-во ТРТУ, 2003. – 70 с.

4.

Экономика недвижимости: Учебное пособие / Сост.:

Д.В. Виноградов. – Владимир: Владим. гос. ун-т, 2007. – 136 с.

5.

Экономика

недвижимости: Учебное пособие / Сост.: Я.В. Паттури. - Великий Новгород: НовГУ

им. Ярослава Мудрого, 2002. – 66 с.