Паевые инвестиционные фонды как форма коллективного инвестирования

СОДЕРЖАНИЕ

Введение

1 Сущность и основы деятельности паевых

инвестиционных фондов

1.1 Понятие, отличительные особенности и

классификация паевых инвестиционных фондов

1.2 Законодательное регулирование деятельности

паевых инвестиционных фондов

2 Анализ деятельности российских паевых

инвестиционных фондов

2.1 Развитие паевых инвестиционных фондов на

современном этапе

2.2 Основные субъекты инвестирования в паевые

инвестиционные фонды

2.3 Сравнительный анализ различных инструментов

инвестирования

3 Проблемы повышения эффективности деятельности

российских паевых инвестиционных фондов

3.1 Развитие инструментов инвестирования паевых

инвестиционных фондов

3.2 Необходимость и основные направления

реформирования законодательства о паевых инвестиционных фондах

Заключение

Список использованной литературы

Введение

Паевые инвестиционные фонды (ПИФ) в Российской Федерации действуют

на основании «Закона об инвестиционных фондах» N 156-ФЗ от 4 декабря 2001 года,

который дает следующее определение ПИФа:

Паевой инвестиционный фонд - обособленный имущественный комплекс,

состоящий из имущества, переданного в доверительное управление управляющей

компании учредителями доверительного управления с условием объединения этого

имущества с имуществом иных учредителей доверительного управления, и из

имущества, полученного в процессе такого управления, доля в праве собственности

на которое удостоверяется ценной бумагой, выдаваемой управляющей компанией.

Паевой инвестиционный фонд не является юридическим лицом.

Основная деятельность инвестиционного фонда - выпуск акций, их

продажа и вложение мобилизованных средств в другие ценные бумаги, приносящие

доход. Таким образом, цель инвестиционного фонда - обеспечение доходности

вложений и приращение вложенных средств. В отличие от инвестиционных компаний у

инвестиционных фондов отсутствует ограничение на источники формирования

ресурсов. Они могут формировать свои ресурсы за счет средств населения.

Паевые инвестиционные фонды в России были образованы по зарубежному

образцу для совершенствования инвестиционной деятельности на вторичном рынке

ценных бумаг. Законодательной основой создания ПИФов в России послужил Указ

Президента РФ “О дополнительных мерах по повышению эффективности инвестиционной

политики Российской Федерации” от 26 июля 1995 г. ПИФ денежного рынка является юридическим лицом, обычно акционерным обществом, которое

выпускает акции и погашает их при выходе инвестора из фонда. В настоящее время

издан ряд нормативно-правовых документов, которые обеспечивают приоритетное

развитие ПИФов в России[1].

Актуальность дипломной работы обусловлена тем, что в настоящее время

коллективные инвестиции – одна из самых динамично развивающихся отраслей в

России. Как известно, большинство российских предприятий не обладает реальными

источниками восполнения и наращивания собственных ресурсов, что обусловливает

необходимость использования заемных и привлеченных ресурсов. Низкий уровень

рентабельности определяет невозможность развития как за счет реинвестирования

прибыли, так и путем эмиссии ценных бумаг. Состояние рынка корпоративных ценных

бумаг не позволяет рассматривать вложения в акции и облигации акционерных

обществ как ликвидные. Вследствие неразвитости фондового рынка банковский

кредит выступает как одна из основных форм поддержки инвестиционных проектов. В

то же время сложился ряд факторов, которые служат серьезными препятствиями для

инвестиционной деятельности банков.

Сейчас, в связи с развитием различных способов инвестирования в

нашей стране, и растущей информированностью населения о фондовом рынке, паевые

инвестиционные фонды становится все более популярным инструментом осуществления

инвестиций. Однако, следует понимать, что паевые фонды, в большинстве своем

рассчитаны на среднесрочные и долгосрочные инвестиции.

Цель дипломной работы – рассмотреть функционирование и деятельность

паевых инвестиционных фондов.

Для реализации поставленной цели необходимо осуществить следующие

конкретные задачи:

- дать понятие инвестиций и инвестиционной деятельности;

- рассмотреть сущность коллективных инвестиций и развитие рынка

коллективных инвестиций;

- описать историю развития паевых инвестиционных фондов в России и за

рубежом;

- дать характеристику паевых инвестиционных фондов;

- рассмотреть виды паевых инвестиционных фондов;

- описать правовое регулирование паевых инвестиционных фондов;

- проанализировать деятельность VIP на

российском рынке коллективных инвестиций.

Объектом данной дипломной работы является виды деятельности паевых

инвестиционных фондов.

Предметом – паевые инвестиционные фонды на рынке коллективных

инвестиций.

Проблемы развития паевых инвестиционных фондов освящены в работах

Витрянского В.В. , Игнатьевой Д. А., Михайлова Д. М., Окулова В. Л., Петрова В.

С., В. В. Семенихина и др. Работы этих и других авторов были использованы для

написания данной дипломной работы.

1 Сущность и

основы деятельности паевых инвестиционных фондов

1.1 Понятие, отличительные особенности и

классификация паевых инвестиционных фондов

Паевой инвестиционный фонд - обособленный имущественный комплекс,

состоящий из имущества, переданного в доверительное управление управляющей компании

учредителями доверительного управления с условием объединения этого имущества с

имуществом иных учредителей доверительного управления, и из имущества,

полученного в процессе такого управления, доля в праве собственности на которое

удостоверяется ценной бумагой, выдаваемой управляющей компанией.

В строгом соответствии с Инвестиционной декларацией и Правилами

доверительного управления паевым инвестиционным фондом Управляющая компания

размещает эти средства в различные активы, снижая риски инвесторов.

Имущество, составляющее паевой инвестиционный фонд, не принадлежит

управляющей компании, а является общим имуществом владельцев инвестиционных

паев и принадлежит им на праве общей долевой собственности.

Объединение денежных средств в паевом инвестиционном фонде

предоставляет инвесторам возможность:

• совершать

сделки на более выгодных условиях, наряду в крупными инвесторами;

• снизить

брокерские и депозитарные затраты;

• снизить

затраты по банковским переводам;

• Уменьшить

риски путем распределения средств в различные активы.

Деятельность Управляющей компании строго регулируется российским

законодательством и находится под контролем Федеральной службы по финансовым

рынкам России.

Инвестиционный пай – именная ценная бумага, удостоверяющая право ее

владельца на долю в имуществе паевого инвестиционного фонда.

Инвестиционный пай имеет свою стоимость, которая регулярно

рассчитывается Управляющей компанией на основе стоимости активов, составляющих

паевой фонд.

Владелец инвестиционного пая называется пайщиком ПИФа.

Права, удостоверенные инвестиционным паем, фиксируются в Реестре

владельцев инвестиционных паев.

Пайщик имеет право требовать от Управляющей компании погашения

принадлежащий ему паев в соответствии с Правилами доверительного управления

фондом.

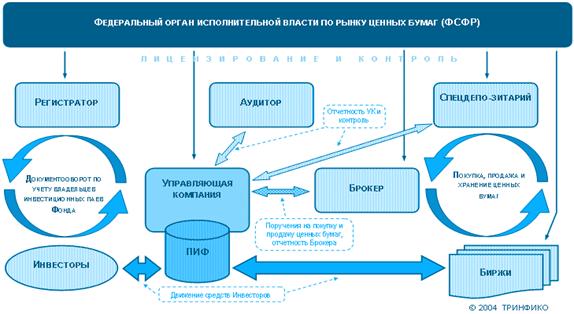

Организационная структура ПИФа[2]

Поскольку паевой инвестиционный фонд представляет собой совокупность

имущества и не является юридическим лицом, он не может осуществлять свою

деятельность самостоятельно. Система отношений между организациями,

участвующими в управлении и обслуживании паевого инвестиционного фонда, и

владельцами инвестиционных паев представлена на рис. 1.1.

Рис. 1.1 – Система отношений ПИФов

В инфраструктуре ПИФа, каждая организация выполняет четко

регламентированные функции, которые призваны защищать интересы пайщиков. Кроме

того, комплект отчетности ПИФа (бухгалтерский баланс, отчет о

приросте/уменьшении стоимости имущества, справка о несоблюдении требований к

порядку и структуре ПИФов, справка о стоимости активов, справка о стоимости

чистых активов и т.д.) ежемесячно предоставляется управляющей компанией в

Федеральную службу по финансовым рынкам.

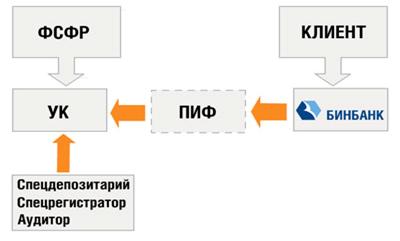

Рис. 1.2 – Инфраструктура ПИФов

Управляющая компания - юридическое лицо, имеющее лицензию

Федеральной службы по финансовым рынкам России (ФСФР) на осуществление

деятельности по управлению паевыми инвестиционными фондами, инвестиционными

фондами и негосударственными пенсионными фондами.

БИНБАНК - выполняет функции агента фондов, осуществляя прием заявок

на покупку, обмен или погашение паев.

Специализированный депозитарий – компания, осуществляющая учет и

хранение имущества, составляющего ПИФ, а также контролирует выполнение

управляющей компанией нормативных актов и правил по управлению инвестициями

пайщиков. Депозитарий имеет право запретить сделку Управляющей Компании с

активами, если она совершается не в интересах пайщиков.

Регистратор – компания, осуществляющая ведение реестра владельцев

инвестиционных паев. Реестр – система записей об общем количестве выданных и

погашенных инвестиционных паев, а также о владельцах и о количестве

принадлежащих им паев. Функции по ведению реестра может осуществлять

Специализированный депозитарий ПИФа.

Аудитор – компания, осуществляющая аудиторскую проверку

бухгалтерского учета, состава и структуры активов ПИФа, методику расчета

стоимости чистых активов и оценки стоимости одного инвестиционного пая, а также

соблюдение управляющей компанией и специализированным депозитарием требований,

предъявляемым к ним ФСФР. Проверка проводится не менее одного раза в год. Ее

результаты в обязательном порядке предоставляются в Федеральную комиссию.

Федеральная Служба по Финансовым Рынкам (ФСФР) – государственный

орган, регулирующий деятельность управляющих компаний, специализированных

депозитариев, аудиторов и регистраторов и, при этом, выполняет следующие

действия:

·

выдача (а также приостанавливает действие и аннулирует) лицензии

УК;

·

установление требования к деятельности фондов, в том числе

требований к составу и структуре активов паевых инвестиционных фондов, к

предоставлению и опубликованию информации о деятельности, связанной с

управлением имуществом паевых инвестиционных фондов, требований к представлению

отчетности;

·

контроль за соблюдением требований законодательных и нормативных

актов, регламентирующих деятельность фондов, а также правил инвестиционных

фондов;

·

контроль и анализ отчетность ПИФов.

Риски инвестора, вкладывающего в паевые инвестиционные фонды:

• Стоимость

паев может не только увеличиваться, но и уменьшаться;

• Результаты,

показанные паевым фондом в прошлом году, не определяют их в будущем;

• Государство

не гарантирует доходность инвестиций в паевые фонды;

• Надбавки

и скидки к стоимости пая при приобретении и погашении паев уменьшают доходность

инвестиций в паи паевых инвестиционных фондов[3].

Таблица 1.1 Основные функции участников инфраструктуры[4]

|

Наименование участника

|

Основные функции

|

|

Управляющая компания

|

Доверительное управление имуществом фонда; прием заявок на

приобретение, погашение и обмен паев фонда

|

|

Агент управляющей компании

|

Прием заявок на приобретение, погашение и обмен паев фонда

|

|

Специализированный депозитарий

|

Хранение и учет имущества фонда; контроль за распоряжением управляющей

компанией имуществом фонда; контроль за действиями управляющей компании по

совершению сделок с имуществом фонда, по соблюдению законодательства и правил

доверительного управления фондом

|

|

Специализированный регистратор

|

Ведение реестра владельцев паев Фонда; учет количества паев на лицевых

счетах владельцев инвестиционных паев

|

|

Аудитор

|

Проверка правильности ведения управляющей компанией бухгалтерского

учета фонда и составления отчетности фонда

|

|

Независимый оценщик

|

Оценка имущества фонда, не имеющего рыночной стоимости

|

|

Расчетный банк Фонда

|

Расчетно-кассовое обслуживание счетов фонда

|

|

Брокер управляющей компании

|

Оказание управляющей компании фонда посреднических услуг на фондовом

рынке

|

|

ФСФР России

|

Лицензирование и контроль деятельности участников инфраструктуры фонда

|

|

Инвесторы

|

Любые граждане и юридические лица, приобретающие паи фонда

|

По характеру работы с инвесторами и степени ликвидности

инвестиционных паев фонды подразделяют на открытые, интервальные и закрытые.

В открытом паевом фонде выдача и погашение паев осуществляются

ежедневно по рабочим дням. Активы открытого фонда могут составлять только

ликвидные ценные бумаги, имеющие биржевые котировки.

В интервальном паевом фонде выдача и погашение паев производится в

соответствии с датами, указанными в Правилах фонда, обычно 2 - 3 раза в год в

течение 14 дней. Активы такого фонда могут составлять менее ликвидные ценные

бумаги, не имеющие биржевых котировок.

В закрытом паевом фонде выдача паев производится в период

формирования фонда. Погашение паев производится по окончании срока, на который

создан фонд. Обычно такие фонды создаются под конкретные проекты.

В зависимости от направления инвестирования средств фонда различают

несколько так называемых категорий фондов. Это фонды денежного рынка,

облигаций, акций, смешанных инвестиций, особо рисковых (венчурных) инвестиций,

недвижимости, ипотечные, индексные и фонды фондов.

Фонды смешанных инвестиций, к которым относится ПИФ "ТРИНФИКО

Сбалансированные инвестиции", состоят как из высокодоходных инструментов

повышенного риска (акции), так и из инструментов с фиксированным доходом

(облигации). Это позволяет не только получать текущий доход и защищать тем

самым инвестированные средства от инфляции, но и преумножать их при разумных

рисках. Фонды предпочтительны для умеренных инвесторов.

Фонды акций. Стоимость активов таких фондов, состоящих в основном из

акций, подвержена сильному колебанию в зависимости от ситуации на рынке.

Потенциально являются наиболее доходными (при долгосрочном инвестировании), но

при высоком уровне риска. Фонды ориентированы на агрессивных инвесторов.

Фонды облигаций. Стоимость их активов (состоящих в основном из

облигаций, т.е. долговых инструментов) слабо подвержена сильным рыночным

колебаниям и позволяет с наименьшими рисками обеспечивать стабильный, но

невысокий доход. Фонды ориентированы на консервативных инвесторов.

Закрытый паевой инвестиционный фонд предопределяет участие в нем с

начала его формирования до окончания работы. При этом договор доверительного

управления должен быть заключен не менее чем на год, а в доверительное

управление может передаваться иное имущество, предусмотренное инвестиционной

декларацией. В состав активов закрытых паевых инвестиционных фондов,

относящихся к категории фондов недвижимости, могут входить, например,

недвижимое имущество, права на недвижимое имущество, строящиеся и

реконструируемые объекты недвижимого имущества, проектно-сметная документация.

Одним из преимуществ закрытых паевых фондов является то, что инвесторы,

приобретая пай фонда недвижимости, получают некие гарантии, обусловленные тем,

что недвижимость является длительное время существующим активом, способным

приносить прибыль в перспективе. Рассматривая недвижимость как надежный объект

вложения капитала, инвестор заинтересован в этом активе, а значит, и в выборе

организации фонда.

Осуществить вклады и стать участниками интервальных фондов, так же

как и из них выйти, можно только в определенный период, который устанавливает

сам фонд. Большинство интервальных фондов на покупку-продажу паев отводят две

недели в квартал, однако они не имеют права совершать подобные операции реже

одного раза в год. Открытый паевой инвестиционный фонд по желанию участника

выкупает и продает паи в любой день[5].

Положительным качеством интервальных фондов по сравнению с открытыми

фондами.считается их большая доходность. Ситуация объяснима различными

правилами в отношении возможности выкупа паев.

Принципами формирования интервального паевого инвестиционного фонда

не предусмотрен внезапный выкуп паев, что предопределяет долгосрочность

инвестиций, приносящих больший доход. Открытые же паевые инвестиционные фонды

вынуждены резервировать значительную сумму на случай подобного выкупа.

Несмотря на видимое преимущество, существует отрицательная сторона в

невозможности реализовать в любой момент паи интервальных паевых инвестиционных

фондов, — их меньшая ликвидность по сравнению с паями открытых фондов.

При выборе паевого фонда немаловажно ориентироваться на такие

показатели качества и стабильности работы паевых инвестиционных фондов, как

динамика стоимости чистых активов и динамика стоимости пая за определенный

период (как правило, месяц, квартал, полгода или год). Информацию об изменении

стоимости чистых активов и пая можно почерпнуть из публикуемых рейтингов, а

также с сайтов фондов. К тому же отчеты о работе фондов в обязательном порядке

регулярно представляются пайщикам.

Стабильное увеличение стоимости пая свидетельствует об эффективном и

качественном управлении средствами фонда.

По объектам инвестирования различают облигационные, корпоративные и

смешанные фонды.

В облигационном фонде основную долю активов, как правило, составляют

облигации федерального займа (ОФЗ), долговые обязательства субъектов РФ, а

также облигации внешнего государственного валютного займа (ОВГВЗ), и только

небольшая их часть представлена корпоративными облигациями. Считается, что

доходность облигационных фондов ниже доходности корпоративных и смешанных

фондов. При резком падении цен на рынке акций гарантируется получение дохода по

облигациям благодаря высокой надежности государственных ценных бумаг.

При оценке качества управления облигационным фондом в первую очередь

нужно сравнивать темпы роста стоимости пая с темпами инфляции или ростом курса

доллара за тот же период: темпы роста стоимости пая должны опережать темпы

роста инфляции и курса доллара США.

В корпоративном фонде средства инвестируются в акции наиболее

перспективных компаний. До недавних пор предпочтение отдавалось акциям

нефтегазового комплекса, энергетического, телекоммуникационного и

горно-металлургического секторов экономики. Паи корпоративных инвестиционных

фондов признаются потенциально более доходными, но, как уже упоминалось, более

рискованными, чем паи облигационных фондов, так как их цена напрямую зависит от

ситуации на фондовом рынке. Для объективной оценки качества управления таким

фондом прирост стоимости пая корпоративного фонда следует сравнивать с уровнем

изменения индекса РТС: темпы роста цены пая должны быть аналогичны или

превышать темпы роста индекса РТС.

В смешанном (сбалансированном) фонде объединены основы облигационных

и корпоративных фондов, поэтому для оценки качества и стабильности их

деятельности требуется учесть особенности инвестирования обоих видов фондов.

Отмечается более высокая доходность смешанных фондов, чем доходность

фондов облигаций, но в то же время они более чувствительны к колебаниям рынка.

Структура активов смешанных фондов определяется инвестиционной стратегией

управляющей компании, обычно ориентированной на корпоративные облигации и акции

нефтегазового комплекса.

При оценке качества управления такими фондами следует сравнивать

темпы роста стоимости пая смешанного фонда с темпами роста инфляции, курса

доллара США и индекса РТС.

Перспективным свойством фонда является возможность использовать его

для извлечения дохода от имущества фонда, что, как правило, не считается

коммерческой деятельностью. Нет никаких ограничений на характер имущества в

собственности фонда: это могут быть акции любых компаний, любые другие ценные

бумаги, недвижимость, банковские депозиты и счета, все формы интеллектуальной

собственности и любое другое имущество.

Паевые фонды как форма коллективного инвестирования имеют ряд

характерных отличий от других инвестиционных фондов. Лица, передающие свои

деньги в доверительное управление, сами несут риски, связанные с

инвестированием. Фонд снижает риск, который несет каждый отдельный вкладчик. В

отличие от банка управляющий паевого фонда не гарантирует получение заранее

оговоренного процента по вкладу. Инвестор паевого фонда осведомлен о

направлениях инвестирования, и поэтому имеет возможность выбрать фонд,

соответствующий его предпочтениям.

Перечислим главные экономические преимущества паевого фонда:

- эффективность - операции с крупными пакетами ценных бумаг снижают

трансакционные издержки;

- диверсификация - владение акциями компаний разных отраслей снижает

инвестиционный риск;

- профессиональное управление - управляющий паевого фонда,

анализируя рынок, находит самые выгодные моменты для покупки и продажи акций;

- ликвидность - при выходе из паевого фонда инвестор забирает свои

деньги;

- удобство - инвестиционный пай можно купить или продать у торгового

агента;

- налоговые льготы - паевой фонд освобожден от уплаты налога на

прибыль;

- информационная прозрачность

- управляющий регулярно публикует всю информацию, связанную с

работой паевого фонда;

Основные условия надежной работы паевого фонда: 1) при покупке -

перевод инвестором денег непосредственно на расчетный счет фонда с передачей

агенту заявки на приобретение пая; 2) при продаже - передача агенту заявки с

последующим получением денег на счет инвестора в банке[6].

Механизм действия Паевого Инвестиционного Фонда

Фактически ПИФ - это форма коллективного инвестирования, при которой

средства множества вкладчиков инвестируются профессиональным управляющим в

ценные бумаги с целью получения прироста на вложенный капитал. Покупая паи

ПИФа, частное лицо получает возможность размещать средства в ценные бумаги, так

же, как это делают крупные институциональные инвесторы - банки, компании,

фонды. При этом собственниками всего имущества ПИФа являются пайщики;

управляющая компания лишь осуществляет доверительное управление исключительно в

интересах пайщиков и в рамках законодательства.

Деятельность по организации фонда и управлению его активами

осуществляется управляющей компанией, на основании лицензии на осуществление

деятельности по управлению инвестиционными фондами, паевыми инвестиционными

фондами и негосударственными пенсионными фондами, выдаваемой федеральным

органом исполнительной власти по рынку ценных бумаг (ФКЦБ/ФСФР). Контроль за

распоряжением средствами инвесторов обеспечивается системой мер юридического и

организационного характера, включающей:

- разграничение функций управления, хранения и учета средств фонда

между независимыми друг от друга структурами - управляющей компанией,

специализированным депозитарием и регистратором;

- государственное лицензирование управляющей компании,

специализированного депозитария, регистратора, аудитора, независимого оценщика.

Паевой инвестиционный фонд (ПИФ) - российский аналог международных

взаимных фондов. Во всем мире это наиболее распространенная и эффективная форма

привлечения средств частных и корпоративных инвесторов на фондовый рынок. В США

объем средств в таких фондах - более 7 трлн. долларов, число фондов превышает

8200. Около 95 млн. человек в Соединенных Штатах инвестируют свои средства во

взаимные фонды.

Инвестировать через ПИФ можно путем приобретения инвестиционных паев.

Требования о приобретении и выкупе (погашении) инвестиционных паев

предъявляются в управляющую компанию в форме заявок. Цена размещения и выкупа

пая формируется на основе стоимости пая, с учетом надбавки к стоимости пая при

покупке и скидки к стоимости пая при продаже. Стоимость инвестиционного пая

рассчитывается путем деления стоимости чистых активов (СЧА) фонда на количество

паев в обращении.

Главным документом ПИФ являются Правила паевого инвестиционного

фонда, в которых прописаны условия, на которых инвестор передает в фонд свои

деньги, а также инвестиционная декларация Фонда.

Механизм действия паевого инвестиционного фонда основан на

объединении денежных средств множества вкладчиков для возможности затем в

качестве крупного инвестора осуществлять операции на фондовом рынке, что

позволяет соотносить доходность вложений частных инвесторов по уровню с

доходностью от операций профессиональных участников торгов. Распоряжение

средствами пайщиков, которые составляют фонд, отдается во власть управляющей

компании паевого инвестиционного фонда юридического лица, имеющего лицензию

ФКЦБ РФ на доверительное управление, которая и использует их в качестве

капитала для операций на фондовом рынке. Управляющая компания не ограничена в

количестве паевых фондов, взятых ею в управление, и может поручить проводить

сделки от своего имени агентам, в основном инвестиционным компаниям, которые

также покупают и продают паи фонда.

Для обеспечения надежности работы паевого инвестиционного фонда в

управлении фондом принимают участие еще три независимых организации:

- аудиторская компания (для ежегодного проведения аудита

деятельности фонда);

- специализированный регистратор (для осуществления реги

страции всех сделок с паями фонда и ведения лицевых счетов его

участников);

- депозитарий (уполномочен хранить все ценные бумаги, при

обретенные за счет средств паевого инвестиционного фонда).

Для приобретения пая необходимо обратиться в управляющую компанию

или к агенту, подать заявку на приобретение паев и перечислить деньги на счет

фонда. Произведя указанные действия, лицо, вложившее средства, становится

участником паевого инвестиционного фонда и владельцем инвестиционного пая —

именной ценной бумаги, удостоверяющей право собственности в паевом фонде и

существующей в бездокументарном виде. Инвестор получает выписку из реестра

участников фонда с перечислением количества приобретенных паев. Выписка дает

вкладчику право на продажу паев управляющей компании, а также на обмен их на

паи другого фонда той же управляющей компании при наличии данного условия в

правилах фонда[7].

При удачном выборе фонда его эффективная деятельность, учитывающая

конъюнктуру рынка, приводит к увеличению стоимости пая, повышению его

доходности от возможности его продажи по более высокой цене.

Но и обратная ситуация не исключена. При неблагоприятных условиях

рынка и отсутствии должного реагирования на эти изменения со стороны

управляющей компании неминуемо снижение стоимости пая, а значит, и получения

убытка.

Поэтому при выборе паевого инвестиционного фонда необходимо уметь

ориентироваться в его важнейших показателях и формах организации.

Следствием роста или уменьшения стоимости чистых активов может быть

не только снижение или повышение оценочной стоимости ценных бумаг или иного

имущества в активах фонда, но и возможное изменение числа участников (пайщиков)

фонда. Увеличение числа пайщиков подтверждает доверительное отношение пайщиков

и признание фонда. Тогда как отток пайщиков является свидетельством отсутствия

должной стабильности в управлении фондом.

Определяясь с выбором фонда для вложения средств, следует обратить

внимание также на величину минимального размера вклада и платы за услуги

паевого инвестиционного фонда.

У большинства паевых инвестиционных фондов сумма минимального вклада

незначительна, а в некоторых принимаются суммы только от 10 тыс. долл. США.

Плата за услуги фонда взимается при покупке и продаже паев и

определяется в зависимости от суммы взноса и периода, в течение которого длится

участие пайщика. Так, при покупке пая на сумму меньше определенного размера

(несколько сотен тысяч рублей) придется заплатить фонду так называемую надбавку

в размере до 1,5% от суммы покупки. При продаже пая через непродолжительный

срок фонд возьмет до 3% от его общей стоимости (так называемая скидка). Таким образом,

использование такой системы позволяет паевым инвестиционным фондам, с одной

стороны, возмещать свои расходы, а с другой стороны, стимулирует вкладчиков

держать средства в фонде в течение продолжительного времени. Кроме того, паевой

инвестиционный фонд берет со всех участников плату за доверительное управление

в размере от 1 до 7% от суммы вклада в год.

Особенно следует оценить стратегию фонда в выборе объектов

инвестирования, поскольку непосредственное влияние на рискованность и

доходность вложений оказывает вид ценных бумаг, преобладающих в активах фонда.

Преимущества ПИФа[8]

Профессиональное управление. Средствами инвесторов в паевых фондах

управляют профессиональные менеджеры, квалификация которых подтверждена

аттестатами Федеральной комиссии по рынку ценных бумаг.

Диверсификация рисков. Профессиональный управляющий диверсифицирует

инвестиции Фонда, что существенно уменьшает зависимость инвестиционного

портфеля от падения цен на акции или облигации отдельных компаний.

Многоуровневая система защиты инвестиций. Защита инвестиций в ПИФ

обеспечивается следующими мероприятиями:

- государственное лицензирование управляющей компании,

специализированного депозитария, регистратора и аудитора Фонда;

- аттестация специалистов управляющей компании, спецдепозитария и

регистратора в ФКЦБ России;

- разделение функций управления, хранения и учета имущества Фонда

между независимыми структурами;

- система ограничений деятельности управляющей компании Фонда,

нацеленная на снижение инвестиционных рисков;

- контроль за составом и структурой инвестиций Фонда;

- паевой инвестиционный фонд не может обанкротиться, так как не

является юридическим лицом, а средства ПИФа не являются собственностью

управляющей компании. Все имущество ПИФа делится на всех владельцев

инвестиционных паев, что исключает возможность погашения инвестиционных паев

одними пайщиками и потерю своих средств другими.

Удобные условия инвестирования. В открытом паевом фонде инвестор

может приобретать и предъявить к погашению инвестиционные паи в любой удобный

для него момент.

Льготное налогообложение. Прирост имущества паевого фонда, в том

числе в виде дивидендов и процентов, налогом на прибыль не облагается.

Инвестиции на фондовом рынке. Паевые фонды дают возможность своим

вкладчикам выйти на рынок с высоким потенциалом дохода, доступный лишь крупным

инвесторам из-за относительно высоких издержек индивидуальной работы на рынке.

Информационная прозрачность. Управляющие компании паевых фондов

обязаны регулярно публиковать и предоставлять всем желающим важную информацию о

деятельности фондов. Информацию о стоимости чистых активов и стоимости

инвестиционных паев крупнейших ПИФов можно найти на страницах газет

"Коммерсант-Daily" и "Ведомости". Естественно,

информационная прозрачность Фонда не касается данных о конкретных инвесторах и

их вкладах - такая информация может быть предоставлена только им, и вопросу

сохранения тайны относительно такой информации уделяется большое внимание.

При образовании фонда информация об

Учредителе может оставаться не известной никому, кроме регистрирующего фонд

доверенного лица. При этом полномочия Учредителя по управлению фондом могут

быть весьма широкими.

Условия договора доверительного управления паевым инвестиционным

фондом (правила) определяются управляющей компанией в стандартных формах и

могут быть приняты учредителем доверительного управления только путем

присоединения к указанному договору в целом.

Присоединение к договору доверительного управления паевым

инвестиционным фондом осуществляется путем приобретения инвестиционных паев

паевого инвестиционного фонда, выдаваемых управляющей компанией, осуществляющей

доверительное управление этим паевым инвестиционным фондом.

Имущество, составляющее паевой инвестиционный фонд, является общим

имуществом владельцев инвестиционных паев и принадлежит им на праве общей

долевой собственности. Раздел имущества, составляющего паевой инвестиционный

фонд, и выдел из него доли в натуре не допускаются.

Присоединяясь к договору доверительного управления паевым

инвестиционным фондом, физическое или юридическое лицо тем самым отказывается

от осуществления преимущественного права приобретения доли в праве

собственности на имущество, составляющее паевой инвестиционный фонд. При этом

соответствующее право прекращается.

Владельцы инвестиционных паев несут риск убытков, связанных с

изменением рыночной стоимости имущества, составляющего паевой инвестиционный

фонд.

Инвестиционный пай

Инвестиционный пай является именной ценной бумагой, удостоверяющей

долю его владельца в праве собственности на имущество, составляющее паевой

инвестиционный фонд, право требовать от управляющей компании надлежащего

доверительного управления паевым инвестиционным фондом, право на получение

денежной компенсации при прекращении договора доверительного управления паевым

инвестиционным фондом со всеми владельцами инвестиционных паев этого паевого

инвестиционного фонда (прекращении паевого инвестиционного фонда).

Инвестиционный пай открытого паевого инвестиционного фонда

удостоверяет также право владельца этого пая требовать от управляющей компании

погашения инвестиционного пая и выплаты в связи с этим денежной компенсации,

соразмерной приходящейся на него доле в праве общей собственности на имущество,

составляющее этот паевой инвестиционный фонд, в любой рабочий день.

Инвестиционный пай интервального паевого инвестиционного фонда

удостоверяет также право владельца этого пая требовать от управляющей компании

погашения инвестиционного пая и выплаты в связи с этим денежной компенсации,

соразмерной приходящейся на него доле в праве общей собственности на имущество,

составляющее этот паевой инвестиционный фонд, не реже одного раза в год в

течение срока, определенного правилами доверительного управления этим паевым

инвестиционным фондом.

Инвестиционный пай не является эмиссионной ценной бумагой. Права,

удостоверенные инвестиционным паем, фиксируются в бездокументарной форме.

Инвестиционные паи свободно обращаются по окончании формирования

паевого инвестиционного фонда. Учет прав на инвестиционные паи осуществляется

на лицевых счетах в реестре владельцев инвестиционных паев паевого

инвестиционного фонда и, если это предусмотрено правилами доверительного

управления паевым инвестиционным фондом, на счетах депо депозитариями, которым

для этих целей в реестре владельцев инвестиционных паев открываются лицевые

счета номинальных держателей.

На сегодня в России существуют три вида ПИФ, классифицируемых по

характеру работы с инвесторами, в каждом из этих видов различается финансовый

механизм инвестирования.

Открытый паевой фонд. В нем выдача и погашение паев осуществляются

каждый рабочий день. Активы открытого фонда могут составлять только ликвидные

ценные бумаги, имеющие биржевые котировки. Такими ликвидными бумагами являются

государственные и муниципальные облигации, облигации и акции крупных российских

ОАО.

Интервальный паевой фонд. В интервальном паевом фонде погашение паев

производится в течение 14 дней не менее одного раза в год и строго в

соответствии с датами, указанными в правилах фонда. Активы интервального

паевого фонда кроме ликвидных ценных бумаг могут составлять ценные бумаги, не

имеющие биржевой котировки.

Закрытый паевой фонд. Здесь выдача паев происходит только в период формирования

фонда. Погашение паев производится по окончании срока, на который создан фонд.

Активы закрытого паевого фонда могут составлять ценные бумаги ОАО и ЗАО,

недвижимость и права на недвижимость. Обычно такие фонды создаются под

конкретные проекты.

Классификация фондов по типу активов в портфеле фонда:

- Фонды акций. Стоимость активов таких фондов, состоящих в основном

из акций, подвержена сильному колебанию в зависимости от ситуации на рынке.

Можно в определенный промежуток времени получить как высокий доход, так и

остаться в убытке. Фонд ориентирован на агрессивных инвесторов.

- Фонды облигаций. Стоимость активов таких фондов, состоящих в

основном из облигаций, практически не подвержена сильным колебаниям и позволяет

с наименьшими рисками обеспечить стабильный, но невысокий доход. Фонд

предназначен для консервативных инвесторов.

- Фонды смешанных инвестиций. Состоят как из высокодоходных, но

рисковых инструментов (акций), так и из низкодоходных, но менее рисковых

инструментов (облигаций). Такая инвестиционная политика фондов позволяет не

только защитить деньги, но и приумножить их при разумных рисках. Фонд

предназначен для умеренных инвесторов[9].

1.2

Законодательное регулирование деятельности паевых инвестиционных фондов

Отношения, связанные с привлечением денежных средств и иного

имущества путем размещения акций или заключения договоров доверительного

управления в целях их объединения и последующего инвестирования в объекты,

регулируется Федеральным законом от 29 ноября 2001 г. №156-ФЗ «Об инвестиционных фондах». Кроме того, правила управления (доверительного

управления) имуществом инвестиционных фондов, учета, хранения имущества

инвестиционных фондов и методы контроля распоряжения указанным имуществом

регламентированы положениями указанного Закона.

Инвестиционный фонд представлен как находящийся в собственности

акционерного общества либо в общей долевой собственности физических и

юридических лиц имущественный комплекс, пользование и распоряжение которым

осуществляются управляющей компанией исключительно в интересах акционеров этого

акционерного общества или учредителей доверительного управления. При этом Закон

об инвестиционных фондах различает акционерный инвестиционный фонд и паевой

инвестиционный фонд. Ответ на часто задаваемый вопрос, чем отличается один фонд

от другого, содержится в определениях, данных в ст. 10 Закона об инвестиционных

фондах.

Акционерный инвестиционный фонд является открытым акционерным

обществом, исключительным предметом деятельности которого является

инвестирование имущества в ценные бумаги и иные объекты при отсутствии прав на

иные виды предпринимательской деятельности[10].

Паевой инвестиционный фонд представлен как обособленный

имущественный комплекс, не являющийся юридическим лицом. В составе данного

комплекса входит как имущество, переданное в доверительное управление

управляющей компании учредителем (учредителями) доверительного управления с

условием объединения этого имущества с имуществом иных учредителей доверительного

управления, так и имущество, полученное в процессе такого управления. Доля в

праве собственности на данное имущество удостоверяется ценной бумагой,

выдаваемой управляющей компанией. Основное различие состоит в том, что

акционерный инвестиционный фонд является юридическим лицом, а паевой

инвестиционный фонд таким лицом не является.

Кроме Закона об инвестиционных фондах для обеспечения условий

функционирования паевых инвестиционных фондов принят ряд нормативных актов ФКЦБ

РФ. Постановление ФКЦБ РФ от 18 февраля 2004 г. № 04-5/пс «О регулировании деятельности управляющих компаний акционерных инвестиционных фондов и паевых

инвестиционных фондов» содержит требования к осуществлению управляющими

компаниями указанных фондов управления акционерными инвестиционными фондами,

доверительного управления инвестиционными резервами акционерных инвестиционных

фондов, а также доверительного управления паевыми инвестиционными фондами. Эти

требования касаются:

— выдачи, обмена и погашения инвестиционных паев паевого

инвестиционного фонда, а также определения расчетной стоимости инвестиционного

пая паевого инвестиционного фонда;

— управления акционерным инвестиционным фондом (доверительного

управления инвестиционными резервами акционерного инвестиционного фонда) и

доверительного управления паевым инвестиционным фондом;

— учета имущества, составляющего инвестиционные резервы акционерного

инвестиционного фонда и паевой инвестиционный фонд, и хранения документов;

— внутреннего контроля управляющей компании[11].

С 2006 года стоимость чистых активов инвестиционных фондов

определяется так, как установлено положением, утвержденным постановлением ФКЦБ

России № 03-42/пс. Она рассчитывается как разница между стоимостью активов

фонда и величиной обязательств, которые должны быть погашены за их счет. К

активам относятся не только деньги и иное имущество, но и часть сумм, которые

должны заплатить фонду. Не увеличивают стоимость активов дивиденды по акциям,

принадлежащим фонду, если они начислены, но не выплачены. Также в стоимость

активов не включается начисленный, но не полученный доход по облигациям, если у

выпустившей их организации есть признаки банкротства или же она не погасила

прошлые процентные выплаты.

Решение стратегических задач национальной экономики путем

активизации инвестиционной деятельности кредитных институтов требует

действенного государственного участия, степень этого участия во многом

определяется сформированностью рыночных механизмов, формы и методы -

особенностями конкретной экономической ситуации. Эффективность тесного

взаимодействия государства, банков, нефинансовых предприятий, необходимого для

достижения общих национальных интересов, особенно важна на этапах выхода из

экономического кризиса.

В России в настоящее время происходит процесс развития рыночной

экономики. И сейчас уже можно утверждать, что его характерной чертой является

стремительное заимствование различных конструкций, ранее неизвестных не только

отечественному законодательству, но и отечественной экономике. Именно одной из

таких конструкций (или, как говорят экономисты, схем), направленных на

привлечение инвестиций, и стал паевой инвестиционный фонд (далее - ПИФ). С

появлением ПИФа в нашей экономике в законодательство "пришли" новая

разновидность имущественного комплекса и новая ценная бумага (инвестиционный

пай). Тем самым мы в очередной раз стали свидетелями внедрения в нашу

(континентальную) правовую систему института зарубежной (американской) правовой

системы.

В отношении этого М.В. Плющев заметил: "...внедрение паевых

инвестиционных фондов в российскую правовую действительность было осуществлено

без сколько-нибудь существенного их юридического анализа. Задействованные в

рамках американской модели таких фондов правовые конструкции

"security", "trust" были восприняты как безусловные аналоги

российских ценных бумаг, доверительного управления, невзирая на очевидные для

любого грамотного юриста серьезные различия между ними[12]".

Введение ПИФа и инвестиционного пая еще раз подтверждает поговорку,

которой так часто руководствуется законодатель: "Хотели как лучше, но

получилось как всегда".

Считаем целесообразным первоначально рассмотреть историю появления и

бытия ПИФов и инвестиционных паев в российской правовой действительности.

Введение ПИФов было определено Указом Президента РФ от 26 июля 1995 г. N 765[13]

(далее - Указ), который в п. 1 определял, что "инвестиционная деятельность

в Российской Федерации может осуществляться... физическими и юридическими

лицами инвестиционных паев паевых инвестиционных фондов, являющихся

имущественным комплексом без создания юридического лица, доверительное

управление имуществом которых осуществляют управляющие компании паевых

инвестиционных фондов... в целях прироста имущества соответствующих паевых

инвестиционных фондов", а согласно п. 2 вводился инвестиционный пай,

который признавался "именной ценной бумагой, удостоверяющей право

инвестора по предъявлении им управляющей компании требования о выкупе

инвестиционного пая на получение денежных средств в размере, определяемом

исходя из стоимости имущества паевого инвестиционного фонда на дату

выкупа".

Тем самым благодаря этому Указу хозяйственный оборот России

обогатился еще одним имущественным комплексом, правовое положение инвесторов

которого в некоторой степени оставалось неясным, как и сама правовая природа, а

также новой бумагой, суть которой как ценной до сих пор ставится под сомнение.

По своей природе оно было сравнимо с правовым положением участника

общества с ограниченной ответственностью или члена производственного

кооператива, но при всех сходствах можно встретить некоторые существенные

особенности (например, возможность осуществления права выхода из ПИФа согласно

п. 8 Указа в некоторой степени ограничивалась, поскольку в открытом ПИФе

управляющая компания принимала на себя обязанность выкупить выпущенные ею

инвестиционные паи по первому требованию инвестора в срок, не превышающий 15

рабочих дней с даты предъявления пая к выплате, а в интервальном ПИФе

исполнение указанной обязанности управляющей компанией проводилось в сугубо

установленные периоды времени, интервалы между которыми не могли составлять

более одного года, причем данные промежутки времени, в течение которых возможна

была выплата, устанавливались правилами самого ПИФа, а для выхода участника

общества с ограниченной ответственностью или члена производственного

кооператива такого ограничения по времени не существует - они имеют право

потребовать выплаты стоимости своей доли в любой момент в случае выхода из

состава юридического лица, членами которого являются. Следует отметить, что п.

19 Указа определялось право инвестора в любое время предъявить управляющей

компании требование о выкупе инвестиционного пая, но при этом управляющая

компания была обязана выкупить инвестиционный пай в порядке и в сроки, которые

установлены правилами паевого инвестиционного фонда и проспектом эмиссии

инвестиционных паев. То есть налицо ситуация, когда право требования расходится

во временном интервале с обязанностью его удовлетворения).

В.А. Белов отмечает, что "ценность инвестиционного пая, предопределяющая

смысл его приобретения, заключается в удостоверенном им требовании его

владельца (инвестора) к эмитенту (управляющему компанией) о выкупе пая по цене,

соответствующей стоимости имущества, составляющего паевой инвестиционный фонд,

приходящейся на инвестиционный пай".

Сейчас правовому регулированию инвестиционных фондов посвящен

Федеральный закон "Об инвестиционных фондах" (далее - Закон). В

соответствии с указанным Законом (ч. 2 ст. 1) инвестиционный фонд закреплен как

находящийся в собственности акционерного общества либо в общей долевой

собственности физических и юридических лиц имущественный комплекс, пользование

и распоряжение которым осуществляются управляющей компанией исключительно в

интересах акционеров этого акционерного общества или учредителей доверительного

управления, а согласно ч. 1 ст. 10 Закона ПИФ представляет собой обособленный

имущественный комплекс, состоящий из имущества, переданного в доверительное

управление управляющей компании учредителем (учредителями) доверительного управления

с условием объединения этого имущества с имуществом иных учредителей

доверительного управления, и из имущества, полученного в процессе такого

управления, доля в праве собственности на которое удостоверяется ценной

бумагой, выдаваемой управляющей компанией.

Следует признать, что данная конструкция ПИФа, указанная в Законе,

представляется небезупречной и была заслуженно подвержена критике в юридической

литературе. Однако позиции критиков разделились в отношении правовой природы

отношений между пайщиками ПИФа, а также правовой природы имущества,

находящегося у пайщиков.

Например, М.В. Плющев в процессе своих исследований установил, что

"ПИФ - находящийся в общей долевой собственности физических и юридических

лиц... обособленный имущественный комплекс, доля в праве собственности на

имущество которого удостоверяется бездокументарной ценной бумагой. Ядро

гражданско-правовых отношений, возникающих в процессе функционирования ПИФа,

составляют обязательственные отношения по доверительному управлению имуществом...

и вещно-правовые отношения общей долевой собственности, опосредуемые

специальным видом бездокументарных ценных бумаг[14]".

Однако следует признать более обоснованными выводы В.А. Белова о

том, что ПИФ несопоставим с рамками института общей собственности. Автор верно

отметил, что: во-первых, не существует такого способа образования общей долевой

собственности, как заключение каждым пайщиком в отдельности с управляющей

компанией договора доверительного управления имуществом, внесенным в качестве

пая в ПИФ; во-вторых, происходит нарушение принципа участия в общем праве

собственности - принципа добровольности, ведь не допускается раздел имущества,

составляющего ПИФ, а также выдел из ПИФа доли в натуре; в-третьих, пайщики не

имеют преимущественного права приобретения доли в праве собственности на общее

имущество; в-четвертых, пайщики не связаны никакими юридическими отношениями друг

с другом. Как указывает автор: «...законодательная квалификация отношений

пайщиков друг к другу и другим лицам по поводу сформированного ими паевого

инвестиционного фонда в качестве правоотношений общей долевой собственности,

несколько не соответствует признакам данного понятия».

Резюмируя итог в отношении правовой природы ПИФа, отметим, что ее

законодательное определение остается до конца не понятным (как жаль, что

устанавливать институты, реципированные российским законодателем как печальный

опыт отечественной правовой системы в целях привлечения инвестиций, нельзя,

поскольку право не знает и не должно знать таких определений).

В соответствии с ч. 1 ст. 14 Закона инвестиционный пай является

именной ценной бумагой, удостоверяющей долю его владельца в праве собственности

на имущество, составляющее паевой инвестиционный фонд, право требовать от

управляющей компании надлежащего доверительного управления паевым

инвестиционным фондом, право на получение денежной компенсации при прекращении

договора доверительного управления паевым инвестиционным фондом со всеми

владельцами инвестиционных паев этого паевого инвестиционного фонда

(прекращении паевого инвестиционного фонда), а в ч. 2 ст. 14 делается уточнение

о том, что инвестиционный пай не является эмиссионной ценной бумагой, тем самым

уже налицо противоречие. Но зачем и кому оно нужно?

На этот вопрос дает ответ В.А. Белов, указывая, что

"практическая цель данного предписания очевидна: поставить регулирование

выпуска и обращения инвестиционных паев вне сферы действия Закона о рынке

ценных бумаг... оставив его в исключительной сфере влияния... ФСФР РФ".

Таким образом, и в отношении природы инвестиционного пая опять

приходится утверждать также печальные факты: она не идеальна, она не

выдерживает критики, она требует доработки в свете приведения ее в соответствие

с общегражданским законодательством[15].

2 Анализ

деятельности российских паевых инвестиционных фондов

2.1 Развитие паевых инвестиционных

фондов на современном этапе

Закончившийся 2008 год, ураганом пронесшийся над мировыми рынками,

не позволил российскому фондовому рынку стать той «тихой гаванью», где

инвесторы могли бы переждать мировой финансовый кризис. Американский ипотечный

кризис, неумолимо приближавшийся с лета 2007 года, принес мировой финансовой

системе поток многомиллиардных списаний долговых активов, банкротств и резкое

ухудшение условий кредитования. Однако после снижения российского фондового

рынка в I квартале в дальнейшем казалось, что начнут сбываться оптимистичные

ожидания. На фоне слабеющего доллара и вливаний ликвидности в мировую

финансовую систему росли мировые цены на сырье и энергоносители.

Макроэкономические показатели страны были превосходны, и, несмотря на

инфляционное давление, темпы роста экономики превосходили ожидания.

Формирование нового правительства и тот факт, что Владимир Путин остался во

власти, сняли опасения о политической нестабильности после выборов президента

Дмитрия Медведева. Индекс РТС установил во II квартале новый абсолютный рекорд,

достигнув 2498,1 пункта.

Однако в III квартале кредитный кризис на мировых финансовых рынках

настиг и российскую финансовую систему. Усилившиеся в глазах инвесторов

политические риски после военных действий в Южной Осетии и «дела Мечела», а

также схлопывание раздутого нефтяного пузыря усугубили ситуацию для российского

рынка. Цена на «черное золото» упала в 3,5 раза с максимальных уровней и

стабилизировалась лишь в районе чуть выше $40 за баррель Urals. Глобальный

спрос на сырье упал из-за явных сигналов рецессии в мировой экономике и

снижения потребления. Возросшие кредитные ставки, многочисленные дефолты по

облигациям, недоверие участников денежного рынка друг к другу и спекулятивное

движение на понижение привели к банкротствам даже старейших мировых финансовых

институтов. Следствием финансового коллапса стали убытки и списания финансовых

компаний по всему миру на сумму около $1 трлн.

В этой ситуации инвесторы предпочли переждать непогоду в наименее

рискованных активах, а именно американских долларах и казначейских облигациях,

выводя средства со всех развивающихся рынков. По оценкам компании EPFR Global,

выведенная сумма составила в 2008 году $67,2 млрд. Это половина всех вложений в

развивающиеся рынки за последние 5 лет. Ухудшила ситуацию и раскручивающаяся

спираль вынужденных margin calls российских инвесторов, лишившихся кредитных

ресурсов. ФСФР неоднократно приходилось останавливать торги на российских

биржах и запретить короткие продажи без обеспечения.

В итоге за год российский фондовый рынок уменьшил свою капитализацию

втрое, а индекс РТС рухнул на 72,4% до отметки 631,89. Все аналогичные

развивающиеся рынки понесли двузначные, хоть и меньшие потери: китайский рынок

упал на 65%, бразильский и индийский – более чем на 40%. Рынок США потерял

рекордный со времен Великой депрессии 41%, и все основные европейские и

азиатские рынки понесли сопоставимые процентные потери.

Пакеты мер, принимаемых мировыми денежными властями и

правительствами предполагают масштабные денежные вливания: федеральное

казначейство США запланировало на борьбу с кризисом $1,5 трлн, Япония – $275

млрд, Китай выделяет стимулирующий пакет на сумму в $550 млрд, страны Евросоюза

– около $220 млрд. Федеральная резервная система США сполна воспользовалась

своим любимым инструментом – снижением базовой процентной ставки, доведя ее

значение за год с 4,25% до минимальных за последние 50 лет 0,25%.

Меры, предпринятые в России для борьбы с последствиями кризиса,

также впечатляют – в различных программах выделено около 5,5 трлн руб. В

частности, правительство разместило более 1 трлн. руб. временно свободных

средств бюджета на счетах системообразующих банков, а ЦБ уменьшил нормативы

обязательного резервирования сразу на 4%, высвободив более 300 млрд. руб. для

банковской системы. Через «Внешэкономбанк» из инвестиционного фонда

отечественным предприятиям позволили рефинансировать валютную задолженность

отечественных предприятий. ВЭБ также начал оказывать поддержку фондовому рынку,

на что было выделено 175 млрд. руб. из Фонда национального благосостояния.

По среднему прогнозному показателю «цена / прибыль» на 2009 год

российский рынок акций выглядит на фоне остальных беспрецедентно дешевым, – его

коэффициент «цена / прибыль» на уровне 3,0 в 2 раза ниже, чем у Бразилии, в 2,5

раза – чем у Китая, в 3 раза – чем у Индии при среднем коэффициенте у развивающихся

рынков в 7,0. Замедление российской экономики и некоторое ухудшение

макроэкономических показателей, безусловно, вызывают озабоченность, однако все

это учтено в текущих ценах активов.

Очевидно, что инвесторы по-прежнему избегают компаний с высоким уровнем

долга, а также компаний, наиболее зависимых от цикличных колебаний цен на

ресурсы. С другой стороны, на рынке есть эмитенты со здоровым финансовым

положением, прозрачными денежными потоками и предсказуемой дивидендной

политикой; есть экспортеры, которые выигрывают от девальвации рубля – их

выручка деноминирована в растущей валюте, а затраты – в дешевеющих рублях. И

те, и другие стоят в разы дешевле, чем их зарубежные аналоги, и могут

предложить инвесторам привлекательную доходность.

Начавшийся 2009 год не обещает быть простым. Фондовый рынок будет

по-прежнему волатильным и нервозным, особенно в первой половине года. Вместе с

тем кризис принесет и новые инвестиционные возможности – резко подешевевшие

российские активы хорошего качества в конечном итоге найдут своего покупателя.

Ожидающийся рост цен на сырье, в частности нефть, во второй половине 2009 года,

выход мировой экономики из кризиса за счет развивающихся стран и

катастрофическая перепроданность российского фондового рынка по сравнению с

аналогами позволяют смотреть в будущее со сдержанным оптимизмом. При

восстановлении международных рынков капитала российский рынок имеет все шансы

выйти в лидеры роста.

В первой половине 2008 года, несмотря на потрясения на мировом

финансовом рынке, на российском долговом рынке царил позитивный настрой,

подкрепленный высокой стоимостью нефти, а также высоким уровнем ликвидности в

банковской системе и ставками, редко превышающими 6%. Тем не менее спрос

сосредоточивался в основном в «коротких» выпусках эмитентов хорошего кредитного

качества.

Ситуация резко изменилась в августе, когда на фоне целого ряда

факторов, таких как рост оттока капитала, снижение цен на нефть и базовые

металлы, снижение экспортной выручки, ослабление курса рубля, закрытие доступа

к внешнему финансированию российским компаниям и кризис доверия между

контрагентами, к массовому выводу с рынка средств нерезидентов добавились

продажи активов российскими инвесторами.

На фоне нарастания кризиса доверия и закрытия источников

финансирования часть инвесторов вынуждена была закрывать позиции в

облигационных портфелях практически по любым ценам, что привело к резкому росту

доходности бумаг. Наиболее пострадали облигации эмитентов финансового и

строительного секторов, розничной торговли, транспортных компаний и предприятий

АПК. На текущий момент основной интерес сосредоточен в бумагах 1-го эшелона,

доходность которых составляет порядка 15-19%. Доходности по выпускам 2-го

эшелона составляют порядка 25%, 3-го – свыше 30% при довольно низкой

ликвидности. Для сравнения, на начало года доходность выпусков эмитентов 1-го

эшелона составляла менее 9%, 2-го – 9-11%, 3-го – свыше 11%.

На первичном рынке рублевых облигаций за год было размещено займов

на 685 млрд руб. Основной объем новых займов пришелся на докризисный период

(557 млрд руб.), причем в этот период довольно успешно размещались даже

эмитенты 3-го эшелона. С конца лета на рынок выходили преимущественно крупные

корпорации и компании с государственным участием, и размещения носили

нерыночный характер. Так, за IV квартал РЖД разместило 30 млрд. руб., МТС – 20

млрд. руб., «Газпромбанк» и «Россельхозбанк» – по 10 млрд. руб.

2008 год стал примечателен и объемом дефолтов. Успешные прохождения

оферт были возможны в течение I полугодия, при этом эмитенты с невысоким кредитным

качеством предлагали более высокие ставки купона, чтобы убедить инвесторов

оставить бумаги в рынке. Во II полугодии на фоне глобального кризиса и

постоянно ухудшающейся ситуации в России подобная практика перестала

срабатывать: к оферте предъявлялись практически все выпуски, независимо от

кредитного качества эмитентов. Большинство эмитентов, имевших запас

ликвидности, выкупали свои выпуски полностью. Некоторым представителям 1-го и

2-го эшелонов государство опосредованно выделяло необходимые денежные средства,

в то же время большинству компаний 3-го эшелона приходилось рассчитывать сугубо

на свои силы. В результате около 50 компаний объявили технические дефолты,

общий объем неисполненных в срок обязательств оценивается примерно в 37 млрд

руб.

В 2009 году на рынке можно ожидать увеличения доли облигаций

госкорпораций или компаний с непосредственной поддержкой государства, а также

снижения доли эмитентов 3-го эшелона. В ситуации нормализации валютного рынка

текущие доходности 1-го и «качественного» 2-го эшелонов являются

привлекательными с точки зрения соотношения риск-доходность. В 2009 году

«реальная» доходность (за вычетом инфляции) по рублевым облигациям наконец

стала положительной. Так, доходности по облигациям таких компаний как

«ГидроОГК», МТС, «Вымпелком», ТГК-10 и АИЖК составляют 20% и более.

Рассмотрим деятельность паевых инвестиционных фондов «Добрыня

Никитич», «Илья Муромец» и «Дружина».

Открытый паевой инвестиционный фонд облигаций “Тройка Диалог – Илья

Муромец”

Цель инвестирования

Фонд нацелен на получение прибыли за счет повышения курсовой стоимости

и получения купонного дохода путем инвестирования в российские долговые

инструменты – государственные, муниципальные и корпоративные облигации.

Инвестиционная стратегия

Объектами инвестирования являются номинированные в рублях российские

государственные, муниципальные и корпоративные облигации, имеющие потенциал

роста курсовой стоимости в средне- и долгосрочной перспективе и обладающие

достаточным уровнем надежности. Выбор бумаг для данной стратегии основывается

на тщательном анализе кредитных качеств эмитента с учетом перспектив

положительной переоценки кредитного риска / повышения рейтинга и возможных

изменений в рыночной конъюнктуре.

Таблица 2.1 Показатель риска на 31.12.2008

|

Показатель

|

ТД – Илья Муромец (gross)

|

Индекс

TDBI / RUX – Cbonds

|

|

Стандартное отклонение

|

18,78%

|

14,23%

|

|

Коэффициент Шарпа

|

(1,57)

|

(2,03)

|

|

Коэффициент Сортино

|

(1,40)

|

(1,89)

|

|

Коэффициент U-P

|

0,53

|

0,36

|

|

Корреляция

|

|

(0,07)

|

|

Альфа

|

|

–0,62%

|

|

Бета

|

|

(0,09)

|

|

R-квадрат

|

|

0,00

|

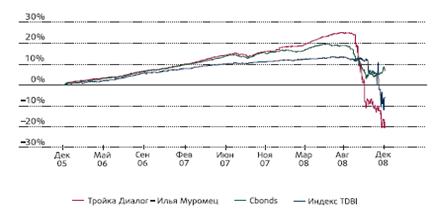

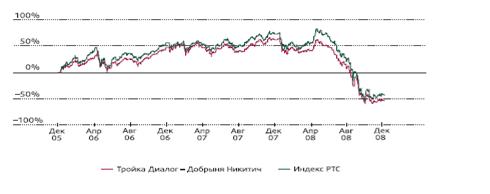

Рис. 2.1 – Динамика стоимости пая инвестиционного фонда «Илья

Муромец»

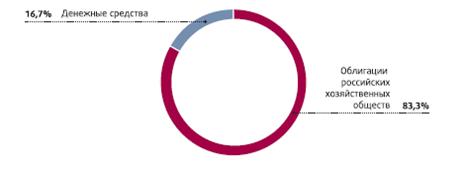

Рис. 2.2 – Структура портфеля фонда «Илья Муромец»

Открытый паевой инвестиционный фонд акций “Тройка Диалог – Добрыня

Никитич”

Цель инвестирования

Фонд нацелен на получение дохода на инвестиционном горизонте от года

до трех лет путем инвестирования в акции российских эмитентов, имеющих наиболее

высокий потенциал роста. Рассчитан на инвесторов, толерантных к высокому уровню

риска. Фонд является одним из самых крупных открытых паевых фондов в России.

Инвестиционная стратегия

Фонд инвестирует средства в диверсифицированный портфель акций российских

эмитентов, обладающих достаточной ликвидностью и высоким потенциалом роста

курсовой стоимости. Данная стратегия использует подход, основанный на

совмещении пассивного и активного управления активами фонда. Основная часть –

“ядро” – управляется в соответствии со стратегией “покупать и держать”. Отбор

акций происходит на базе тщательного фундаментального анализа эмитентов с

использованием собственных расчетов справедливой стоимости, а также оценки

текущей стоимости акций относительно их долгосрочного потенциала роста. Меньшая

часть портфеля используется для спекулятивных операций покупки и продажи ценных

бумаг при достижении ими расчетных пороговых ценовых уровней. Портфель фонда

сформирован с уклоном в сторону акций компаний с большой капитализацией,

“голубых фишек”, с целью повышения ликвидности вложений и уменьшения рисков.

Таблица 2.2 Показатель риска на 31.12.2008 паевого инвестиционного

фонда «Добрыня Никитич»

|

Показатель

|

ТД – Добрыня Никитич (gross)

|

Индекс

TDBI / RUX – Cbonds

|

|

Стандартное отклонение

|

51,85%

|

65,5%

|

|

Коэффициент Шарпа

|

(1,39)

|

(1,052)

|

|

Коэффициент Сортино

|

(1,87_

|

(1,765)

|

|

Коэффициент U-P

|

3,32

|

4,60

|

|

Корреляция

|

|

0,92

|

|

Альфа

|

|

–0,8%

|

|

Бета

|

|

0,72

|

|

R-квадрат

|

|

0,85

|

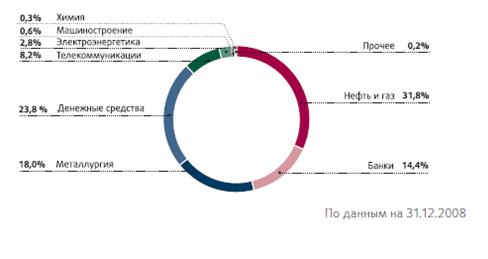

Рис. 2.3 – Динамика стоимости пая паевого инвестиционного фонда

«Добрыня Никитич»

Рис. 2.4 – Структура портфеля фонда «Добрыня Никитич»

Открытый паевой инвестиционный фонд смешанных инвестиций «Тройка

Диалог – Дружина»

Цель инвестирования

Фонд нацелен на получение прибыли за счет прироста капитала и получения

купонного дохода путем инвестирования в акции и облигации российских эмитентов

для обеспечения баланса между приемлемым уровнем риска и ожидаемой доходностью.

Стратегия объединяет преимущества консервативной и агрессивной стратегий (“Илья

Муромец” и “Добрыня Никитич” соответственно) и рассчитана на инвесторов, предпочитающих

долгосрочный взвешенный подход к вложению средств.

Инвестиционная стратегия

Активы фонда инвестированы в диверсифицированный портфель акций и

облигаций. Стратегия фонда основывается на динамичном распределении средств

между классами активов (акциями и облигациями). Выбор бумаг для данной

стратегии основывается на тщательном фундаментальном анализе эмитентов, а также

оценке их кредитных качеств. Соотношение облигаций и акций в структуре фонда

может меняться в зависимости от конъюнктуры рынка.

Таблица 2.3 Показатель риска на 31.12.2008 «Дружина»

|

Показатель

|

ТД – Дружина (gross)

|

Индекс

TDBI / RUX – Cbonds

|

|

Стандартное отклонение

|

34,37%

|

38,3%

|

|

Коэффициент Шарпа

|

(1,82%)

|

(1,478)

|

|

Коэффициент Сортино

|

(2,18)

|

(2,071)

|

|

Коэффициент U-P

|

1,91

|

2,39

|

|

Корреляция

|

|

0,59

|

|

Альфа

|

|

–0,9%

|

|

Бета

|

|

0,52

|

|

R-квадрат

|

|

0,35

|

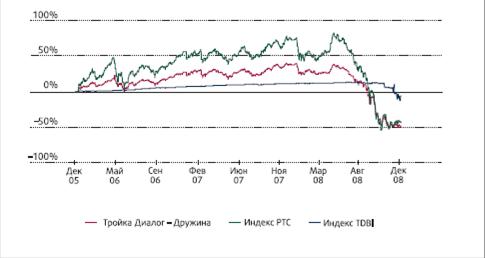

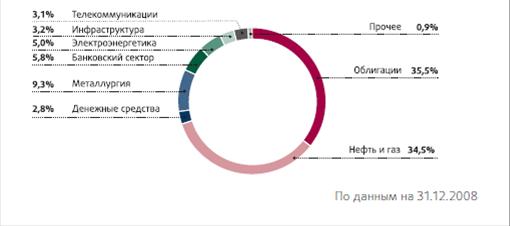

Рис. 2.5 – Динамика стоимости пая паевого инвестиционного фонда

«Дружина

Рис. 2.6 – Структура портфеля фонда «Дружина»

2.2 Основные

субъекты инвестирования в паевые инвестиционные фонды

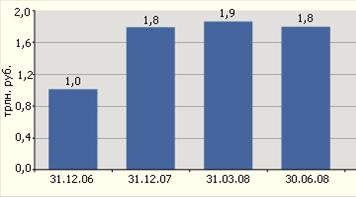

По оценке "Эксперта РА" объем рынка доверительного

управления на конец первого полугодия 2008 года составил 1,8 трлн рублей ,

сократившись по сравнению с первым кварталом на 5% (100 млрд рублей) до уровня

начала года. Рынок не смог взять планку в 2 трлн рублей, более того впервые за

все время проведения мониторинга "Экспертом РА" объем рынка в

денежном выражении уменьшился по отношению к предыдущему периоду.

Рис. 2.7 – Объем рынка российских ПИФов

За второй квартал 2008 года сегмент коллективных инвестиций рынка

доверительного управления активами вырос на 6%, в результате чего СЧА ПИФов

превысила 842 млрд рублей.

Рост рынку коллективных инвестиций уже традиционно обеспечили ЗПИФы,

СЧА которых за второй квартал увеличилась на 8%, до отметки в 685 млрд рублей

(график 2). Резкое сокращение формирующихся ЗПИФов в течение второго квартала

2008 года (график 3) было связано с отсутствием типовых правил ДУ, из-за чего

управляющие не имели возможности создавать ЗПИФы для квалифицированных

инвесторов. Мы ожидаем, что утверждение правительством РФ новых типовых правил

ДУ ПИФами приведет к повышению деловой активности в сегменте закрытых фондов и

дополнительному притоку активов в отрасль уже в третьем квартале 2008 года.

Открытый сегмент рынка коллективных инвестиций пережил второй

квартал с потерями. В период с апреля по июнь активы розничных ПИФов

сократились на 4%, а с начала года – на 12%, до 158 млрд рублей. Причинами

сокращения стали негативная динамика фондового рынка, которая привела к

снижению стоимости активов, а также выход пайщиков из фондов.

По итогам первого полугодия 2008 года чистый отток средств из ПИФов

составил 10 мрлд. рублей. Массовый вывод активов с рынка, начавшийся в феврале,

продолжился уже до конца второго квартала. Крупнейший отток средств наблюдался

в мае, когда рынок покинуло чуть более 7 млрд. рублей: инвесторы фиксировали

прибыль, воспользовавшись непродолжительным ралли, которое случилось в мае

после озвученных премьером В. В. Путиным планов государства по снижению

налоговой нагрузки на нефтяные компании.

Уход пайщиков ощутили открытые фонды практически всех типов. Самые

серьезные потери понесли фонды смешанных инвестиций и фонды акций. За первое

полугодие 2008 года они "похудели", соответственно, на 5,1 и 4,8 млрд.

рублей. Индексные фонды акций потеряли 900 млн. рублей. Только два типа

открытых фондов смогли показать в полугодии положительные результаты по привлечению

средств. Активы фондов денежного рынка выросли на 294 млн. рублей, а лидером по

чистому привлечению стали фонды облигаций, "потяжелевшие" на 632 млн.

рублей.

В институциональном сегменте рынка доверительного управления, а

также в секторе прочих видов ИДУ заметных изменений за полугодие не произошло.

Незначительно вырос рынок управления средствами НПФ (с 465 до 491 млрд.

рублей).

Рис. 2.8 – СЧА закрытых и открытых ПИФов

Рис. 2.9 – Структура закрытых российских ПИФов

Рис. 2.10 – Структура рынка доверительного управления активами по

источникам средств на 31.12.2007 и на 30.06.2008

Анализируя результаты работы рынка коллективных инвестиций за первое

полугодие 2008 года, мы получили подтверждение отрицательной тенденции. Сегмент

коллективных инвестиций, в теории призванный обеспечивать мелким инвесторам

доход в средне- и долгосрочном периоде, у нас пока в значительной степени

представлен спекулянтами.

Динамика чистого привлечения средств в отрасль демонстрирует, что в

период волатильности на фондовом рынке с наиболее заметными выводами активов

столкнулись самые крупные игроки. Масштабы этих УК не позволяют им оперативно

реагировать на все изменения, происходящие на фондовом рынке. Стратегии крупных

управляющих практически всегда ориентированы на долгосрочный рост и не

предусматривают постоянных активных действий. Их размеры не позволяют вести

себя агрессивно, аналогично поведению более мелких игроков, которым значительно

легче обыграть рынок на коротком отрезке за счет спекулятивных стратегий и

небольших оборотов. В итоге крупные управляющие, как правило, показывают в

период нестабильности доходность ниже, чем их более мелкие коллеги.

Уход пайщиков с рынка в период волатильности в целом и в частности

от крупных управляющих (в том числе – с высокими рейтингами) говорит о

непопулярности "стратегического" подхода к инвестированию. А значит,

профессиональному сообществу еще предстоит проделать большую имиджевую работу,

чтобы инвесторы приходили к ним в расчете на долгосрочный рост, а не за

заработком на очередном нефтяном или металлургическом ралли.

Можно выделить несколько факторов, которые оказывают наибольшее

влияние на положение дел на рынке доверительного управления активами. Это

фактор "мировых рынков", фактор "старых" рисков", а

также фактор "финансового центра". Совокупность этих характеристик и

задаст вектор развития рынка на ближайшую перспективу.

Фактор "мировых рынков" в первую очередь проявляется на

фондовом рынке, для которого внешний новостной фон уже давно стал основным

драйвером изменений. До тех пор, пока кризис на американском финансовом рынке

не успокоится, нам, скорее всего, не придется ожидать снижения зависимости

динамики котировок российских эмитентов от различных последствий списания

убытков, негативных прогнозов и прочих проявлений проблем в американской

экономике. Фактор "мировых рынков" сейчас настолько силен, что

обесценивает влияние фактических результатов работы российских компаний на

стоимость их акций, и значит, на капитализацию и привлекательность рынка.

Фактор "старых" рисков" означает, что риск серьезного

вмешательства государства в хозяйственные дела отдельных компаний по-прежнему

высок и даже приобретает актуальность. Наиболее свежий пример – публичные

комментарии В. В. Путина по поводу деятельности "Мечела", обрушившие

рынок в конце июля. Очередной прецедент прямолинейного публичного решения проблем

негативно влияет на инвестиционную привлекательность российского рынка,

охлаждая интерес инвесторов к отечественным финансовым инструментам.

Фактор "финансового центра" во многом служит противовесом

двум предыдущим характеристикам рынка, по сути – серьезным угрозам. Идея

создания в России финансового центра, озвученная президентом, а также усилия

чиновников всех уровней по продвижению и реализации этой задачи будут

сдерживать негативное влияние угроз рынка, поскольку существование финансового

центра невозможно без сильного высоко капитализированного фондового рынка, а

также развитого рынка коллективных инвестиций и доверительного управления

активами.

Несмотря на все проблемы отрасли доверительного управления активами,

двадцатка крупнейших управляющих-участников мониторинга Эксперта РА совокупно

смогла продемонстрировать положительную динамику активов в первом полугодии

2008 года. Наибольший прирост наблюдался у УК "Тройка Диалог". За

первое полугодие ее активы выросли более, чем вдвое и на 30.06.2008 составили

247 млрд рублей. В обзоре рынка за первый квартал 2008 года мы упоминали этот

кейс, связанный с передачей в финансовое консультирование "Тройки"

130 млрд рублей госкорпорацией "Роснанотех". Однако сейчас можно

говорить об условном учете этих активов в составе рынка, ведь вся сумма ушла в

банковский сектор на депозиты. Значительное увеличение средств под управлением

продемонстрировали УК "ТРИНФИКО" и УК "КОНКОРДИЯ – эссет

менеджмент", активы которых, согласно мониторингу "Эксперта РА"

выросли на 79% (до 27,6 млрд рублей) и 73% (до 34 млрд рублей) соответственно.

УК "Кит Фортис Инвестмент Менеджмент" увеличила активы под

управлением на 42% (с 37 до 63 млрд рублей). Столь заметный рост связан со

знаковым событием на российском рынке – передачей российской команде

управляющих активов западных инвесторов. Активы УК «Росбанк» по итогам

полугодия выросли на 36% (до 49,7 млрд. рублей). У остальных УК из верхней

двадцатки, чьи активы увеличились за полугодие, прирост составил менее 10%.

Около половины наиболее крупных участников рынка понесли потери.

Хуже всех пришлось УК "ЯМАЛ". За полугодовой период активы этой

компании упали на 34% (с 18,5 до 12,2 млрд. рублей). Чуть менее значительным

сокращением средств (на 29%) завершилось полугодие для УК «Атон-менеджмент». На

конец июня активы компании составили 9,7 млрд. рублей по сравнению с 13,7 млрд.