Инфляция: причины, виды, последствия, способы борьбы

одержание

ведение………........……………………………………………………………………......…3-

4

сновная часть

1. Инфляция как социально-экономическое явление в

рыночной экономике.........5

1.1.

ущность и причины

инфляции…………………………………………...............5- 10

1.2.

иды и формы инфляции……………………………………………..........…..…10-

16

1.3.

кономические последствия

инфляции………………………………..............16- 21

2. Особенности инфляционных процессов в

современной России…………….....22

1.4.

арактерные причины возникновения и

развития инфляции в РФ…..........22- 25

1.5.

нализ динамики уровня инфляции в

период 2004-2009гг…………............25- 26

1.6.

нтиинфляционная политика

государства…………………………….............26- 28

3. Методы борьбы с

ифляцией....................................................................................29

.1. Адаптационная

политика................................................................................29-

30

.2. Антиинфляционные

меры...............................................................................30-

31

.3. Особенности противодействия инфляции в

современных условиях...........31- 34

аключение…………………………………………………………………………….........35- 36

иблиографический

список…………………………………………………………...............37

ведение

Инфляция является сложным

социально-экономическим явлением. Как экономическое явление инфляция существует

уже длительное время. Считается, что она появилась, чуть ли не с возникновением

денег, с функционированием которых неразрывно связана. Но если ранее инфляция возникала,

как правило, в чрезвычайных обстоятельствах, (например, во время войны

государство выпускало большое количество бумажных денег для финансирования

своих военных расходов), то в последние два-три десятилетия во многих странах

она стала хронической.

В наше время, кажется, нельзя прожить

и дня, не услышав этого коварного и интригующего слова. О ней говорят, с ней

борются, ее боятся. Что же такое - инфляция?

Инфляция

представляет собой одну из наиболее острых проблем современного развития

экономики во многих странах мира, отрицательно влияя на все стороны жизни

общества. Она обесценивает результаты труда, уничтожает сбережения юридических

и физических лиц, препятствует долгосрочным инвестициям и экономическому росту.

Высокая инфляция разрушает денежную систему, провоцирует бегство национального

капитала за границу, ослабляет национальную валюту, способствует ее вытеснению

во внутреннем обращении иностранной валютой, подрывает возможности

финансирования государственного бюджета. Инфляция является самым эффективным

средством перераспределения национального богатства – от более бедных слоев

общества к более богатым, усиливая тем самым его социальное расслоение.

Явление

инфляции присуще в той или иной степени любой экономике, как рыночной, так и

переходной. Однако в развитых странах она не представляет серьезной угрозы,

поскольку там отработаны и достаточно широко используются методы её ограничения

и регулирования.

В последнее

время в США, Японии и странах Западной Европы преобладает тенденция замедления

темпов инфляции.

менно потому, что эта

тема столь популярна в наши дни, следует остановиться на ней как на предмете

исследования. Хотелось бы уяснить, что это за феномен, насколько он опасен для

экономики, и как с ним борется государство.

Объект исследования – инфляция, как

социально-экономическое явление.

Предметом исследования будут являться

инфляционные процессы и их особенности в Российской Федерации.

Целью данной работы является раскрытие

сущности и особенностей инфляции, как социально-экономического явления.

Для достижения данной цели необходимо

решить следующие задачи:

·

ассмотреть

сущность и причины инфляции, формы ее проявления;

·

характеризовать

виды и формы инфляции;

·

ыявить

экономические последствия инфляции;

·

скрыть характерные

причины возникновения и развития инфляции в РФ;

·

роанализировать

динамику уровня инфляции в период 2004-2008гг;

·

знакомиться с

антиинфляционной политикой государства.

|

1

1.1.

сущность и причины инфляции

Инфляция –

это явление,

присущее экономике, использующей бумажные деньги. Её проявление заключается в

форме повышения общего уровня цен и удорожания иностранной валюты.

Вместе с тем многие

экономисты отмечают, что изменяются цены не только товаров, но и измерителя их

ценности, т. е. денег.

Говоря иными словами, инфляция

(от лат. inflatio – вздутие) рассматривается как

процесс обесценения денег и, соответственно, роста цен, который происходит в

результате переполнения каналов обращения денежной массы сверх необходимой для

товарооборота. Повышение цен – основное проявление и движущая сила инфляции.

Однако необходимо

отметить, что не всякое повышение цен служит показателем инфляции. Существуют и

не инфляционные факторы роста цен. Например, ухудшение условий добычи сырья

(большая глубина залегания полезных ископаемых); более высокое качество

продукции, производство более сложных и современных её моделей; сезонные

колебания цен (в производстве сельскохозяйственной продукции); циклические

колебания экономической конъюнктуры и др.

Современное

макроэкономическое определение инфляции учитывает более широкий спектр факторов

ценообразования: помимо потребительского спроса к ним относят предложение

товаров и услуг, формирование цен на факторы производства, степень

монополизации рынка.

Инфляция измеряется с

помощью такого макроэкономического показателя, как индекс цен:

Цены стандартного набора товаров

в измеряемом году

ндекс цен =

---------------------------------------------------------- Х 100%

Цены того же набора товаров

в базовом году

Темп инфляции в измеряемом году

вычисляется так:

(Индекс

цен - Индекс цен

измеряемого

года базового года)

Темп =

------------------------------------------------------------- Х 100%

нфляции Индекс

цен базового года

роме того, существует так

называемое эмпирическое «правило 70», позволяющее подсчитать количество лет, в

течение которых при данном темпе инфляции произойдет удвоение общего уровня

цен:

70

Правило 70» =

---------------------------------------- .

Годовой темп инфляции

«Правило 70» применяется

обычно и для того, чтобы вычислить, сколько потребуется времени для удвоения

реального ВВП или личных сбережений.

апример, объем личных

сбережений «А» равен 1000 руб. Ежегодный темп инфляции равен 10%. Согласно

«правилу 70» удвоение цен произойдет за 7 лет.

ледовательно, чтобы

остаться в исходной экономической ситуации, в течение 7лет величину сбережений

необходимо довести до 2000.

Для измерения общего

уровня цен чаще используется индекс цен валового национального продукта -

дефлятор ВНП. Его корзина включает в себя все конечные товары и услуги,

произведенные в обществе. То есть дефлятор ВНП более полно отражает изменение

цен в обществе, охватывает не только отдельные группы товаров и услуг.

Номинальный ВНП

ефлятор ВНП =

------------------------------------- Х 100%

Реальный ВНП

де номинальный ВНП –

расходы в нынешнем году по текущим ценам; реальный ВНП – расходы в нынешнем

году по ценам базового года.

Инфляция проявляется в

различных формах, основными из которых являются:

1)

ост цен на товары

и услуги, причем неравномерный, что приводит к обесцениванию денег, снижению

покупательской способности;

2)

онижение курса

национальной денежной единицы по отношению к иностранной. Например, в 1991г.

доллар США равнялся 90 коп., а на 2009г. 1 доллар США равен 29 руб. 39 коп.

3)

величение цены

драгоценных металлов (серебро, золото, палладий, платина и т.д.).

При инфляции снижается

объем производства, поскольку колебание и рост цен делают неуверенным

перспективы развития производства; происходит перелив капитала из производства

в торговлю и посреднические операции, где быстрее оборот капитала и больше

прибыль, а также легче уклониться от налогообложения; расширяется спекуляция в

результате резкого изменения цен; обесцениваются финансовые ресурсы

государства. Возникает социальная напряженность в связи с тем, что инфляция

перераспределяет национальный доход в ущерб наименее обеспеченным слоям

общества. Она снижает доходы, а следовательно, и общий уровень жизни населения.

|

Особенно тяжела

инфляция для лиц с фиксированными доходами (пенсиями, пособиями, заработной

платой госслужащих). Кроме того, инфляция обесценивает сбережения и накопления

граждан. В связи с этим, чтобы задержать резкое падение жизненного уровня,

государство осуществляет индексацию доходов, индексацию налоговых льгот.

Для современной

рыночной экономики инфляция стала неотъемлемым явлением прежде всего из-за

того, что современный рынок далёк от условий совершенной конкуренции. Выделяют

следующие инфляционные факторы, которые присущи развитым странам:

·

ост

государственного сектора и вмешательства государства в экономику. Все это ведет к несбалансированности

государственных расходов и доходов, которая выражается в дефиците госбюджета.

Финансирование последнего за счет займов в Центральном банке, т.е.

неконтролируемой денежной эмиссии, неизбежно приводит к росту массы денег в

обращении. Аналогичные последствия может вызвать и непроизводительное

потребление национального дохода (например, на военные цели);

·

оявление

крупных институтов частной власти в лице крупнейших фирм и транснациональных

корпораций, с одной

стороны, и профсоюзов, с другой. Любой монополист или олигополист

заинтересован в создании дефицита (сокращении производства и предложения

товаров), который позволяет ему поддерживать высокий уровень цен. Аналогичным

образом действуют и профсоюзы, ссылаясь на необходимость поддержания жизненного

уровня своих членов. Таким образом, совместные усилия заставляют цены и

зарплату двигаться только вверх;

·

кономика

становится все более сервисно ориентированной. Производительность же труда в сфере услуг растет

медленнее, чем в производстве товаров, что, впрочем, не сказывается на оплате

труда занятых в ней рабочих;

·

ост открытости

национальных экономик

и расширение мирохозяйственных связей увеличивает опасность «импортируемой»

инфляции, т.е. той, которая является следствием роста цен на зарубежные ресурсы

и колебаний курсов валют;

·

тсутствие

должного контроля за денежной массой и неоправданная эмиссия бумажных денег. Это неизбежно

приводит к появлению на рынке денежной массы, не обеспеченной товарами. В

результате цены на товары начинают расти на всех рынках, создавая основу

инфляционного процесса;

·

ерациональная

структура экономики,

например, несоответствие структуры производства товаров и услуг реальным

потребностям экономики и потребительского сектора.

Как и большинство других

явлений, характерных для рыночной экономики, инфляция не может быть оценена

однозначно. Негативные последствия инфляции хорошо известны в нашей стране.

Гораздо менее известен тот факт, что инфляция вместе с тем способствует и

экономическому росту. Поэтому, как и большинство других процессов, характерных

для рыночного регулирования экономики, инфляция не должна рассматриваться как

абсолютное зло, которое должно быть подавлено и уничтожено. Она является

инструментом, который может быть использован государством для блага общества и

его экономического развития.

Научный подход к

проблемам инфляции отличается от обыденного мифологизированного трезвой оценкой

опасности выхода инфляции из-под контроля и выработкой рекомендаций по ее

регулированию, четко оценивающих конкретно-исторические и

национально-государственные условия и особенности функционирования национальной

экономики.

Инфляция, способствуя

повышению цен и нормы прибыли, вначале выступает как фактор оживления

конъюнктуры, но по мере углубления она превращается из двигателя в тормоз,

усиливая социально-экономическую неустойчивость в стране.

В странах с развитой

рыночной экономикой ползучая инфляция рассматривается в качестве нормального

фактора экономического роста. Однако галопирующая, а тем более, гиперинфляция

воспринимается как явление негативное, поскольку несет в себе огромные

социально-экономические издержки.

Борьба с инфляцией

представляет собой задачу макроэкономическую. Перед правительством стоит

главный вопрос: или ликвидировать инфляцию посредством радикальных мер, или

адаптироваться к ней. Различные страны решают эту дилемму по-своему. США,

Великобритания активно борются с инфляцией, другие же страны разрабатывают

комплекс адаптивных государственных мер.

Кроме того причины

возникновения инфляции могут быть как внутренние, так и внешние. К внешним

причинам относятся, в частности, сокращение поступлений от внешней торговли,

отрицательное сальдо внешнеторгового и платежного балансов. Инфляционный

процесс у нас усиливало падение цен на мировом рынке на топливо и цветные

металлы, составляющие важную статью нашего экспорта, а также неблагоприятная

конъюнктура на зерновом рынке в условиях значительного импорта зерновых. В

Венгрии, экономика которой в большей мере зависит от состояния

внешнеэкономических связей, именно внешний фактор (ухудшение условий

международной торговли, увеличение внешнего долга) играл едва ли не

определяющую роль в усилении инфляционных процессов. При этом политика

наращивания экспорта и сдерживания импорта снижала насыщенность внутреннего

рынка и – при неизменном спросе – порождала рост внутренних, оптовых и

потребительских цен.

Инфляционный рост цен

наряду с отмеченными факторами обусловливается более глубокими причинами,

имеющими основополагающий характер. Рассмотрим их на примере России.

Во-первых, как правило, одним из

источников инфляционных процессов служит деформация народнохозяйственной

структуры, выражающаяся в существенном отставании отраслей потребительского

сектора при явном гипертрофированном развитии отраслей тяжелой индустрии, и

особенно военного машиностроения.

Во-вторых, неспособность

преодолеть инфляцию порождается недостатками хозяйственного механизма. В

условиях централизованной экономики практически отсутствовала обратная связь,

не было эффективных экономических рычагов, которые были способны регулировать

соотношение между денежной и товарной массой; что касается административных

ограничителей, то они «работали» недостаточно эффективно. В системе финансового

планирования определяющую роль играл Госплан, а не Минфин и не Госбанк, которые

работали под него, подкрепляя плановые задания финансовыми и денежными

ресурсами без каких либо ограничений.

Ставшая традиционной

политика высоких темпов экономического развития игнорировала реальные ресурсные

возможности. Чтобы поддержать темпы, постоянно наращивались капиталовложения. В

результате сдерживался рост потребления; эффективность капиталовложений падала,

что отрицательно сказывалось на экономическом росте и текущем производстве.

Средств на новую технологию не хватало, а непрерывные приросты фонда накопления

не давали желаемого результата. Проблема упиралась уже не в количество

капитальных вложений, а в их эффективность, структуру, перестроить которую

мешал сам хозяйственный механизм.

Противоречия и дефициты

пожирали все больше средств, а финансовые и бюджетные ограничители были очень

слабы или практически отсутствовали. Несбалансированность имела место не только

на потребительском рынке. Ее основа – нарастающая диспропорция в самом

производстве, углубление материально-финансового неравновесия, недочеты в

системе планирования, в механизме денежного обращения, в отсутствии

антиинфляционного регулирования.

1.2. Виды и формы инфляции

Различают следующие

виды и формы проявления инфляции:

1) по степени

проявления:

·

ормальная инфляция (рост цен до 5% в год);

·

олзучая (умеренная) инфляция;

·

галопирующая

инфляция;

·

иперинфляция;

Ползучую (умеренную) инфцию

(рост цен до 10% в год). Западные экономисты рассматривают её как элемент

нормального развития экономики, так как, по их мнению, незначительная инфляция

(сопровождаемая соответствующим ростом денежной массы) способна при

определенных условиях стимулировать развитие производства, модернизацию его

структуры. Рост денежной массы ускоряет платежный оборот, удешевляет кредиты,

способствует активизации инвестиционной деятельности и росту производства. Рост

производства, в свою очередь, приводит к восстановлению равновесия между

товарной и денежной массами при более высоком уровне цен. Средний уровень

инфляции по странам ЕС за последние годы составил 3—3,5%. Вместе с тем всегда

существует опасность выхода ползучей инфляции из-под государственного контроля.

Она особенно велика в странах, где отсутствуют отработанные механизмы

регулирования хозяйственной деятельности, а уровень производства невысок и

характеризуется наличием структурных диспропорций;

Галопирующая инфляция (темп роста цен - до 100% в год).

Месячные темпы роста измеряются в двухзначных числах. Такая инфляция оказывает

негативное влияние на экономику: сбережения становятся убыточными (процент по

вкладам ниже темпов инфляции), долгосрочные инвестиции становятся слишком

рискованными, уровень жизни населения значительно понижается. Она характерна

для стран со слабой экономикой или стран с переходной экономикой. Такие высокие

темпы в 80-х гг. наблюдались, к примеру, во многих странах Латинской Америки,

некоторых странах Южной Азии, в 90-е годы в бывших социалистических странах;

Гиперинфляция (темп роста цен до 1000%.). Такая

инфляция действует разрушительно на экономику, уничтожая сбережения,

инвестиционный механизм, производство в целом. Цены растут астрономически,

расхождение цен и заработной платы становится катастрофическим, разрушается

благосостояние даже наиболее обеспеченных слоев общества, бесприбыльными и

убыточными становятся крупнейшие предприятия (МВФ за гиперинфляцию сейчас

принимает 50%-й рост цен в месяц). Потребители пытаются

избавиться от «горячих денег», превращая их в материальные ценности. Процветает

спекуляция. Гиперинфляция, помимо негативных экономических последствий, опасна

еще тем, что, как правило, остановить ее можно только неэкономическими мерами:

жестким контролем цен, принудительным изъятием продовольствия у производителей

и т. п.

2) по способам

возникновения:

·

дминистративная

инфляция – инфляция, порождаемая административно управляемыми ценами;

·

нфляция издержек

– инфляция , проявляющаяся в росте цен на ресурсы, факторы производства,

вследствие чего растут задержки производства обращения, а с ними и цены на

выпускаемую продукцию;

|

и

·

нфляция

предложения – инфляция, проявляющаяся в росте цен, обусловленном увеличением

издержек производства в условиях неполного использования производственных

ресурсов;

·

мпортируемая

инфляция – инфляция, вызываемая воздействием внешних факторов, например

чрезмерным притоком в страну иностранной валюты и повышением импортных цен;

·

ндуцированная

инфляция – инфляция, обусловленная какими-либо другими экономическими

факторами;

·

редитная инфляция

– инфляция, вызванная чрезмерной кредитной экспансией.

3) по степени сбалансированности

роста цен по различным товарным группам:

·

балансированная

инфляция;

·

есбалансированная

инфляция.

При сбалансированной инфляции цены

различных товаров неизменны относительно друг друга, а при несбалансированной -

цены различных товаров постоянно изменяются по отношению друг к другу, причем в

различных пропорциях.

балансированная инфляция

не страшна для бизнеса. Необходимо лишь периодически повышать цены товаров:

подорожало сырье - соответственно увеличивается цена конечной продукции. В

основном, риск потери доходности присущ предпринимателям, которые стоят

последними в цепочке повышения цен, это, как правило, производители сложной

продукции, основанной на интенсивных внешних кооперационных связях.

В России и СНГ

преобладает несбалансированная инфляция. Рост цен на сырье опережает рост цен

на конечную продукцию, стоимость комплектующего компонента превышает цену всего

сложного прибора и т.п.

есбалансированность инфляции –

составляет большую проблему для экономики. Но еще сложнее, когда нет прогноза

на будущее. Невозможно рационально выбрать сферы приложения капитала,

рассчитать и сравнить доходность вариантов инвестирования.

4) с точки зрения ожидаемости или предсказуемости инфляции:

·

жидаемую

(прогнозируемая);

·

еожидаемую

(непрогнозируемая).

Под ожидаемой инфляцией

подразумевается, что она прогнозируется (предсказывается) заранее. Фактор

ожидаемости, предсказуемости позволяет по-новому взглянуть на вопрос влияния

инфляции на стратегию бизнеса. Если все фирмы и все население знает наверняка,

что в следующем году цены возрастут, то в условиях идеального свободного рынка

имеется целый год на заблаговременную адаптацию к спрогнозированному скачку

цен. Предприятия и население, соответственно, повысят цену на свой товар

(станки, оборудование, услуги, рабочая сила и т. д.).

Наиболее часты сочетания

сбалансированной и ожидаемой инфляции либо несбалансированной и неожидаемой,

что особенно опасно.

ри инфляции, которую можно предвидеть

и учитывать, имеется возможность скорректировать номинальные доходы (внести в

трудовые договоры поправок на рост стоимости жизни), внести изменения в

распределение доходов между кредиторами дебиторами и т. п. Если же

ситуация резко изменяется, цены быстро растут и инфляция принимает не

предсказуемый характер,то создаётся не уверенность в будущем как у домашних

хозяйств, так и у тех, кто принимает решения в деловом мире. Слишком великриск

при принятии хозяйственных решений, инвестиции не желательны, действия начинают

принимать спекулятивные направления.

5) по форме проявления:

·

одавленная

инфляция;

·

крытая инфляция;

·

ткрытая инфляция.

Подавленная инфляция –

цены не повышаются при резком росте неудовлетворенности спроса. Возникает

дефицит, товары уходят на черный рынок, ассортимент их сокращается. Этот вид

инфляции характерен для административно-командной экономики с централизованным

регулированием цен.

Скрытая инфляция: а)

снижается качество товаров и услуг при неизменном уровне цен; б) официальная

статистика не отражает рост уровня цен из-за произвольно выбранной потребительской

корзины; в) инфляция захватывает и инвестиционную сферу – растет сметная

стоимость основных производственных фондов. Подобная ситуация характера для

СССР, Болгарии, Румынии конца 80-х гг. ХХ в.

Открытая инфляция –

рост уровня цен, падение покупательной способности денежной единицы, рост

стоимости потребительской корзины.

6) Стагфляция

тагфляция – ситуация, когда

возрастание общего уровня цен происходит с одновременным сокращением

производства, т.е. цена и объем выпуск изменяются в разных направлениях.

Экономисты по-разному объясняют

причины стагфляции. Одна точка зрения: существование структурных несовершенств.

В экономике с хорошо отлаженным рыночным механизмом рост цен на одни товары

ведет к снижению цен на другие товары, т.е. должно соблюдаться рыночное

равновесие, а при отсутствии должного уровня конкуренции наблюдается

«жесткость» цен в направлении их понижения.

ругая точка зрения: стагфляцию

вызывают монополии и их власть над рынком. Ведь кривая спроса фирмы-монополиста

совпадает с кривой спроса на товар, следовательно, количество продукции,

которое может быть продано, растет по мере того, как снижается цена и часто

монополисту выгоднее производить меньше и продавать дороже.

Существует также мнение, что

причиной стагфляции могут быть инфляционные ожидания, когда владельцы факторов

производства начинают завышать стоимость своих услуг, ожидая падения своих

доходов от инфляции.

ассматривая причины инфляции,

экономисты проводят различия между двумя ее видами – «инфляцией покупателей»

(инфляцией спроса) и «инфляцией продавцов» (инфляцией предложения). Ниже

(таблица - См.Приложение 1) приведены эти различия и рассмотрены их

особенности.

Инфляцию спроса и инфляцию

предложения по праву можно считать основными, так как экономисты рассматривают

инфляцию, как правило, анализируя факторы повышения цен, связанные с

формированием потребительского спроса, с предложением товаров и услуг, с

соотношением спроса и предложения, влияющих на формирование цен, и факторы

производства. Эти факторы как раз и определяют два вида инфляции: инфляцию

спроса и инфляцию издержек. В сущности это две, как правило, взаимосвязанные,

но неравнозначные причины инфляции: одна лежит со стороны спроса (избытка

денежных средств у покупателей), другая – со стороны предложения (роста

производственных издержек).

|

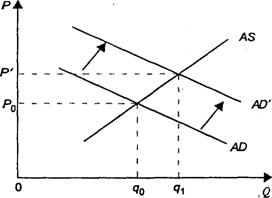

Инфляция спроса (рис.1) и инфляция

издержек (рис.2) может быть представлена

рафически:

Рис.1 Инфляция

спроса:

Рис.2 Инфляция

издержек

Таким образом, при

инфляции спроса повышение общего уровня цен происходит вследствие возникновения

избыточного спроса. Государство может по пытаться тратить больше, чем оно

производит, оно может стремиться к какой -то точке, находящейся вне кривой его

производственных возможностей. В такой ситуации производственный сектор не в

состоянии ответить на этот избыточный спрос увеличением объема производства, а

значит, просто повышаются цены.

Теория инфляции,

обусловленной ростом издержек, объясняет рост цен такими факторами, которые

приводят к увеличению издержек на единицу продукции. Повышение издержек на

единицу продукции в экономике сокращает прибыли и объем продукции, которые

фирмы готовы предложить при существующем уровне цен. В результате уменьшается предложение

товаров и услуг в масштабе всей экономики. Это уменьшение предложения, в свою

очередь, повышает уровень цен. Следовательно, по этой схеме издержки, а не

спрос (как это происходит при инфляции спроса) взвинчивают цены.

На практике весьма

трудно отличить один из вышеназванных типов инфляции от другого, не зная

первичного источника, т.е. подлинной причины роста цен и зарплаты. Для того,

чтобы лучше понять эту мысль, приведем такой пример: допустим, что для

обеспечения своих дефицитных расходов государство напечатало дополнительное

количество бумажных денег, что вызвало увеличение денежной массы, находящейся в

обращении, и повышение платежеспособного спроса. Это, в свою очередь, вызовет

инфляцию спроса. Когда повышение спроса будет происходить на рынках товаров и

ресурсов, то многие фирмы обнаружат, что их расходы на факторы производства

растут, и они вынуждены будут повысить цену на свою продукцию. Как мы видим, в

данном случае имеет место инфляция спроса, но для многих фирм она выглядит как

инфляцияиздержек. Такое сочетание инфляции двух типов наиболее часто

встречается и наиболее трудно излечимо.

Однако большая часть

экономистов считает, что эти два последних вида инфляции отличаются в одном

важном отношении. Время действия инфляции спроса ограничено периодом, когда

существуют чрезмерные общие рас- ходы, в то время как инфляция издержек сама

себя ограничивает автоматически, т.е. либо постепенно исчезает, либо

самоизлечивается. Это объясняется тем, что из-за уменьшения предложения

реальный объем национального продукта и занятости сокращается, что ограничивает

дальнейшее увеличение издержек. Другими словами, этот тип инфляции порождает

спад, который, в свою очередь, сдерживает дополнительное увеличение издержек.

1.3. Экономические последствия инфляции

В начале кратко перечислим основные

последствия инфляции:

-- перераспределение

доходов и богатства;

-- отставание цен

государственных предприятий от рыночных;

-- скрытая

государственная конфискация денежных средств через налоги;

-- ускоренная

материализация денежных средств;

-- не стабильность

экономической информации;

-- падение реального

процента;

– обратная

пропорциональность темпа инфляции и уровня безработицы.

Рассмотрим каждое из

последствий более подробно. Первое из них--перераспределение доходов и

богатства. Предположим, что некий господин А взял ссуду у господина Б на 5

месяцев и за эти пять месяцев инфляция обесценила рубль в 2 раза. Это означает,

что через положенный срок А вернет Б формально, по номиналу всю сумму кредита,

а реально - только 50%. Обиднее всего то, что полностью избавиться от

подобного негативного эффекта нельзя в силу непредсказуемости и

несбалансированности инфляции. При инфляции, следовательно, невыгодно давать в

долг надолго не только по фиксированной ставке, но зачастую даже по

нарастающей. Если же давать в долг под слишком высокий процент нарастания, то

подобные ссуды вряд ли кто возьмет по той же причине--непредсказуемость

инфляции. Например, в США бум индивидуального жилищного строительства 70-х гг.

(период сильной непредсказуемой инфляции) финансировался за счет кредиторов.

Понятно, что

неожиданнее, быстрее а несбалансированнее по отношению друг к другу растут

цены, тем лучше для одних и хуже для других. К примеру, если коллективный

договор уже заключен на 5 лет вперед и, причем, без должного учета возможности

резкого роста цен (а такое случается), то рабочие могут проиграть, если цены

вдруг резко, неожиданно и несбалансированно возрастут. Пострадает и

предприниматель, если, в свою очередь, цены именно на его товар вырастут меньше

по сравнению с ценами других, т. е. несбалансированно. Другой же

предприниматель выиграет при условии, что его цены выросли относительно быстрее

и т. д.

Второе последствие

инфляции - отставание цен государственных предприятий от рыночных цен. В

государственном (регулируемом) секторе рыночной экономики цены издержек

производства и товаров пересматриваются реже и дольше, чем в частном секторе. В

условиях инфляции каждое повышение своих цен госпредприятия вынуждены

обосновывать, получать на это разрешение всех вышестоящих организаций. Это

долго и неэффективно. В условиях ежемесячного резкого, неожиданного и

скачкообразного роста инфляции подобный механизм даже технически трудно-

осуществим. В итоге нарастает дисбаланс частного и общественного секторов,

государство утрачивает свой экономический потенциал воздействия на рынок.

Данный эффект особенно опасен.Практический совет предприятиям - вычленять из

структуры мелкие и средние предприятия, поскольку они свободны для самостоятельного

проведения ценовой стратегии.

Третье

последствие несбалансированной, пусть даже и ожидаемой инфляции сказывается

через налоговую систему. В такой ситуации прогрессивное налогообложение по мере

роста инфляции автоматически все чаще зачисляет различные социальные группы и

виды бизнеса во все более состоятельные или доходные, не разбирая: возрос ли

доход реально или только номинально. Это позволяет правительству собирать

возрастающую сумму налогов даже без принятия новых налоговых законов и ставок.

Отношение бизнеса и населения к правительству, естественно, ухудшается. Об

опасности подобной скрытой государственной конфискации денежных средств писал

еще Дж. Койне в ЗО-х годах XX века.

Естественно, что

промышленно развитые страны Запада проводят индексацию налоговых законов с

учетом темпа инфляции (в США, например, с 1985 г.). Подобная индексация, к

сожалению, малоэффективна, ибо в силу несбалансированного роста цен происходит

перераспределение богатства, усиливается отрыв номинального значения дохода от

реального, причем у различных групп бизнеса и населения по-разному, в разное

время и с различной скоростью. Единая индексация не может уловить подобных

нюансов, она оценивает все доходы преимущественно формально, по номиналу. Для

США, к примеру, полученный банкирами (1984 г.) 10-процентный доход на

авансированный капитал (процентная ставка) не есть реальный доход, а лишь плата

за инфляцию. Темп роста цен в 1984 г. был как раз около 10%. Налоговая система

этого не может гибко учесть.

Еще одно последствие

несбалансированной инфляции - население и корпорации стремятся

материализовать свои быстро обесценивающиеся денежные запасы. Фирмы

разрабатывают планы по активизации использования денежных ресурсов.

Отрицательное здесь заключается в том, что стимулируется слабопродуманный,

поспешный и чрезмерный темп накопления материальных запасов впрок. Пример тому

- паническая материализация денежных средств на всей территории СНГ. Дефицит

нарастает параллельно с “затовариванием” складских помещений предприятий и организаций,

захламлением квартир населения.

Очередное последствие

инфляции -нестабильность и недостаточность экономической информации, мешающие

составлению бизнес - планов. Цены есть главный индикатор рыночной экономики.

Ценовая информация - главная для бизнеса. В ходе же инфляции цены постоянно

меняются, продавцы и покупатели товаров все чаще ошибаются в выборе оптимальной

цены. Падает уверенность в будущих доходах, население утрачивает экономические

стимулы, снижается активность бизнеса.

Яркую аналогию

проводит П. Самуэльсон: предположим, что ваш телефонный номер каждый год растет

(назовем это “инфляция телефонного номера”). Представьте, какие неудобства

причинил бы вам подобный рост номеров важнейших для вас телефонных абонентов, -

усиленный скачкообразным и непредсказуемым изменением номера телефона самой

справочной службы. Итак, непредсказуемыми скачками меняются нужные вам

телефоны, да к тому же еще меняется по неизвестным законам телефон справочной

службы АТС. Таким же образом, в силу отсутствия качественной информации о

ценах, усиливается дезориентация субъектов рыночного хозяйства, снижается

эффективность размещения экономических ресурсов. У предприятий возрастают

издержки, связанные с потребностью адаптироваться к постоянным изменениям, заранее

готовиться к множеству сценариев экономики завтрашнего дня.

Следующее последствие

инфляции - реальная денежная процентная ставка уменьшается на величину

ежегодного процента роста инфляции. Так, если в 1990 г. темп инфляции в США

был 4%, то обладатели денег в этом же году получили реальный доход на валюту на

эти же 4% ниже.

И в завершение особо

отметим, что рост инфляции практически всегда сочетается с высокой, хотя и

неполной занятостью и большим объемом национального производства. И наоборот,

снижение инфляции совпадает по времени со спадом производства и ростом

безработицы. Пример - Польша весной 1990 г., где частичная стабилизация роста

цен сопровождалась продолжающимся спадом производства и значительным ростом

безработицы. (только за весну 1990 г. безработица возросла в 2 раза -- с 200

тыс. до 400 тыс. человек).

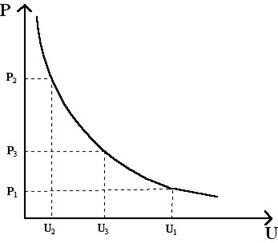

Зависимость между

инфляционным ростом цен и сокращением безработицы была выведена в 1958 году

английским экономистом А.Филлипсом. Используя данные статистики Великобритании

за 1861-1956гг. он построил кривую, отражающую обратную зависимость между

изменением ставок заработной платы и уровнем безработицы. Теоретическую базу

под расчеты А. Филлипса подвел экономист Р. Липси. В дальнейшем американские

экономисты П.Самуэльсон и Р.Солоу модифицировали кривую Филлипса, заменив

ставки заработной платы на темпы роста товарных цен.

Кривая Филлипса:

где P - темп роста

товарных цен;

U - уровень

безработицы

Отметим заранее, что

зависимость снижения (стабилизации) инфляции ценою роста безработицы лежит в

основе многих государственных антиинфляционных программ (США, Великобритания,

Польша, Венгрия и, похоже, СНГ).

2.Особенности инфляционных процессов в

современной России

2.1.

Характерные причины возникновения и развития инфляции в РФ

Одной из центральных

проблем для России в ходе социально-экономических преобразований стала

инфляция.

Чтобы рассмотреть

причины инфляции в России, сначала нужно вспомнить историю инфляции в России по

годам. С момента распада Советского Союза в 1991 году, в России, в период с

1992 по 1998 годы складывалась ситуация, когда цены неуклонно росли, что

вызывало необходимость систематической индексации заработной платы, в частности

работникам бюджетной сферы. Это и замыкало порочный круг инфляции в России,

развивающейся по спирали.

После августовского

кризиса 1998г., ситуация не изменилась, а обесценивание рубля вследствие

девальвации и значительного роста курса доллара, вынудило руководство страны

составить бюджет на 1999 и 2000 годы таким образом, чтобы в нем уже заранее

были учтены денежные средства для увеличения заработной платы бюджетникам. Это

заведомо провоцировало рост уровня инфляции.

Теперь постараемся

обобщить причины, влияющие на проявления инфляции в России. К таким причинам

можно отнести:

·

во-первых,

несбалансированность государственных расходов и доходов, выражающаяся в

дефиците госбюджета. Если этот дефицит финансируется за счет займов в

Центральном эмиссионном банке страны, другими словами, за счет активного

использования «печатного станка», это приводит к росту массы денег в обращении.

·

во-вторых,

инфляционный рост цен может происходить, если финансирование инвестиций

осуществляется аналогичными методами. Особенно инфляционно опасными являются

инвестиции, связанные с милитаризацией экономики. Так, непроизводительное

потребление национального дохода на военные цели означает не только потерю

общественного богатства. Одновременно военные ассигнования создают

дополнительный платежеспособный спрос, что ведет к росту денежной массы без

соответствующего товарного покрытия. Рост военных расходов является одной из

главных причин хронических дефицитов государственного бюджета и увеличения

государственного долга во многих странах, для покрытия которого государство

увеличивает денежную массу.

·

в-четвертых,

с ростом «открытости» экономики той или иной страны, все большим втягиванием ее

в мирохозяйственные связи увеличивается опасность «импортируемой» инфляции

через рост цен на импортное сырье, через потоки спекулятивных капиталов и т. д.

·

в-пятых,

инфляция приобретает самоподдерживающийся характер в результате инфляционных

ожиданий. Инфляция может воспроизводиться и из-за политической нестабильности.

Причины инфляции

заключаются в несбалансированности экономики – отставании производства товаров

и услуг от размеров совокупного спроса (денежных доходов потребителей). В

массовое сознание внедряются представления, что проведенные в стране рыночные

преобразования устранили существовавший в советский период дефицит товаров и

услуг, привели их предложение в большее и лучшее соответствие с

платежеспособным спросом как денежным выражением реальных общественных

потребностей. Это отчасти верно, хотя упомянутые констатации не отражают всей

полноты и противоречивости реальной ситуации. Появились новые (уже рыночные)

деформации структуры спроса, из которых выделим главные:

·

концентрация

потребительского спроса преимущественно у богатой части населения (пятая группа

населения с наибольшими доходами получает после 1995 г. около 46-47% общей

суммы доходов);

·

низкая

покупательная способность семей, чьи душевые доходы остаются ниже официально

действующего (и заниженного) прожиточного минимума или в его зоне. Официальная

статистика показывает уменьшение масштабов бедности, измеряемой по этому

критерию, в 2007г. до 13,4%. При оценке российской бедности по европейским

стандартам (менее 60,0% среднего по стране уровня душевых доходов) она

охватывает около 40% численности населения;

·

высокая доля

теневых доходов – скрытая оплата труда составляет в 2006г. 26,9% общей ее суммы

и почти 12% объема ВВП;

·

сосредоточение

инвестиционного спроса преимущественно в сырьевых, добывающих отраслях

промышленности, торговле финансовых видах деятельности при его ограниченности

в сельском хозяйстве, обрабатывающей промышленности и других отраслях реальной

экономики. В 2006 г. при средней рентабельности проданной продукции 14,0% она

составляла в добыче полезных ископаемых 30,9%, металлургическом производстве

36,3%, финансовой деятельности 17,6%, сельском хозяйстве 9,0%, машиностроении

6-10%.

Большинство отраслей

реальной экономики испытывают ставший хронический дефицит инвестиций, не в

состоянии наращивать объемы производства при том, что доля сбережений в ВВП

составляла в 2006 г. 30,7%, а уровень валовых инвестиций в основной капитал

всего 17%. Рыночные механизмы саморегулирования работают так, что российская

экономика в состоянии реально использовать на накопление 58-60 имеющихся

финансовых ресурсов (при постоянных жалобах на нехватку капитала). Это

обуславливает усиление диспропорций в самом производстве, а также сохранение в

новых формах отставания динамики производства от увеличения номинальных и

реальных параметров рыночного спроса на товары и услуги.

Поскольку указанная

сбалансированность предложения и спроса не достигнута, то для инфляции остается

широкое поле действий, которое в лучшем случае можно только несколько

ограничить. Не случайно, что все намерения правительства в этой области чаще

всего в полном объеме не осуществлялись (уровень инфляции выходил за объявленные

границы), а в 2007 г. отмечен очередной всплеск инфляции, который продолжался и

в 2008г.

Цели запуска

механизма инфляции:

1.

разрушение

системы социалистической плановой экономики, использование инфляции как рычага

ее разгосударствления и приватизации. Переход к рыночному ценообразованию сразу

же ухудшил финансовое положение большинства государственных предприятий –

возросли задолженность и неплатежи, многие предприятия стали убыточными, их

активы резко обесценились. Все это подталкивало руководство предприятий к их

приватизации и акционированию;

2.

использование

инфляции как инструмента первоначального накопления частного капитала.

Государственные предприятия приобретались по заниженным (по отношению к

реальной рыночной стоимости) ценам. Инфляция расширила возможности быстрого

первоначального накопления путем легализации спекулятивных торговых и

финансовых операций, разного рода посреднической деятельности, рейдерства.

Через механизм инфляции частный капитал снижал реальную заработную плату

наемного персонала, а формирующееся буржуазное государство уменьшило реальный

размер (покупательную способность) пенсий, пособий и других социальных гарантий

населению; фактически были демонтированы существовавшие ранее общественные

фонды потребления. Быстрый рост числа частных состояний происходил на фоне

снижения объемов производства и ухудшения качественных показателей работы

большинства приватизированных предприятий;

3.

использование

государством и частным сектором экономики инфляции как ценового инструмента

перераспределения доходов населения и предприятий. Благодаря инфляции

государство получает дополнительный инфляционный налог, уплачиваемый

потребителями товаров и услуг. При уровне инфляции один процент в месяц этот

налог составит за год 12% к номинальной сумме конечных доходов (или конечных

расходов) экономики. Соответственно в тех же размерах сократится покупательная

способность конечных доходов. Те корпорации и банки, которые повышали цены

производимых товаров и услуг в больших размерах, получили дополнительную прибыль.

Наоборот, другие корпорации и предприятия, которые сделать это не смогли,

столкнулись с увеличением издержек производства снижением прибыли, их

финансовое состояние ухудшилось; часть из них разорились или были поглощены

конкурентами.

2.2. Анализ динамики уровня инфляции в период 2004-2009гг.

Высокий уровень

инфляции продолжает оставаться серьезной проблемой для экономики России.

В период с 2000 по

2004г. в результате проведения последовательной политики по

сдерживанию роста цен

вновь наметилась устойчивая тенденция к снижению данного показателя, который

уменьшился за указанный период с 20,2 до 11,7%.

Наше правительство

всегда предполагает, какой будет процент инфляции в России на ближайший год или

какой-нибудь период, но, как правило, эти цифры оказываются на порядок ниже,

чем реальные факты. За последние шесть лет Центральному Банку России лишь

однажды удалось уложиться в заявленные ориентиры по инфляции: в 2003г. уровень

инфляции составлял 11,9% при ориентире ЦБ РФ в 10-12%.

По итогам 2005 г. цены

в России выросли в среднем на 12,5% по сравнению с 2004г. (110,88% декабрь

2005г. к декабрю 2004г.), при этом заявленный ориентир Центрального Банка по

инфляции составлял 7,5-8,5%, однако это не удалось, и он составил 10,9%.

При официальном

прогнозе на 2009г. инфляция должна составлять 11-12% , а статистика показывает,

что в этом году инфляция может быть 10,5-11% , за август и сеньтябрь этого года

инфляция была нулевая, в первую неделю октября -тоже нулевая, в целом по

октябрю -0,2-0,3%. Что показывает снижение уровня инфляции.

Инфляция в России

развивается совсем не так, как в других странах мира, в силу территориального

устройства нашей страны, а также преобладания сырьевой промышленности, она в

большей степени зависит от факторов мировой общественности, и, по мнению многих

экспертов, оказывает сильное негативное влияние на стабильность нашего рынка.

Интересно, но именно для России характерна повышенная инфляция не только в

кризисные периоды, но и при обычных условиях.

2.3. Антиинфляционная политика государства

С сентября 2008г ,

когда мировой экономический кризис начал оказывать серьёзное воздействие на

российскую экономику, правительство Р.Ф. и Банк России приступили к

осуществлению антикризисных мер. В соответствии с поручением президента Р.Ф.

Д.А.Медведева в ноябре 2008г утверждён план действий, направленных на

оздоровление ситуации в финансовом секторе и отдельных отраслях экономики. Он

включает оперативные меры, призванные защитить граждан и экономику страны от

кризисного шока, сохранить жизнеспособность российской финансовой системы. В

настоящее время реализация этого плана в основном завершена. Принятые

антикризисные меры позволили не допустить разрастания кризиса, его перехода в

формы, угрожающие основам функционирования экономики.

Программа

антикризисных мер Правительства Р.Ф. на 2009г. является документом,

определяющим приоритетные задачи по преодалению кризисных явлений в экономике

страны и пути их решения.

Программа обеспечивает

оптимальное сочетание антикризисных мер и долгосрочных проектов,

ориентированных на строительство новой, более эффективной экономики.

Программа учитывает

решения глав государств и правительств, выработанные на саммите «Группы

двадцати», который состоялся 2 апреля 2009г. в Лондоне. К их числу относятся меры

по восстановлению темпов экономического роста и расширению числа рабочих мест,

укреплению финансовой системы и финансового регулирования, возобновению

полномасштабного кредитования, сдерживанию протекционизма.

Основные положения

программы были представлены в рамках отчёта Правительства Р.Ф. о результатах

его деятельности за 2008г., с которым выступил Председатель Правительства Р.Ф.

В.В.Путин в Государственной Думе 6апреля 2009г.

Программы мероприятия

учтены в параметрах федерального бюджета на 2009г.,который имеет ярко

выраженный антикризисный характер. Прогнозируемые доходы в 2009г. сокращаются

до 6713,8млрд.рублей, утверждённых Федеральным законом от 24ноября 2008г

№204-Ф3 «О федеральном бюджете на 2009г и на плановый период 2010 и 2011годов».

Это потребовало существенной переструктуризации расходов федеральго бюджета в

соответствии с приоритетами антикризисной политики. Общая величина расходов

увеличивается до 9692,2млрд. рублей против 9024,7млрд. рублей, предусмотренных

Федеральным законом №204-Ф3. При этом бюджетные расходы, не отвечающие

приоритетам программы, сокращаются на 943,3млрд. рублей, а расходы,

непосредственно связанные с финансовым обеспечением программных мероприятий,

увеличены на 1379,9млрд. рублей.

Приоритеты

антикризисных мероприятий:

Первый приоритет —

выполнение в полном обьёме социальных обязательств государства перед населением

и развитие человеческого потенциала.

Второй приоритет —

сохранение и развитие промышленного и технологического потенциала для будущего

роста.

Третий приоритет —

активизация внутреннего спроса на российские товары как основы для

восстановления экономического роста. Правительство Р.Ф. предпринимает усилия,

чтобы компенсировать сжатие рынков, ослабить зависимость от внешних факторов,

максимально эффективно задействовать внутренние ресурсы.

Четвёртый приоритет —

стимулирование инноваций и структурная перестройка экономики.

Пятый приоритет —

создание благоприятных условий для экономического подъёма за счёт

совершенствования важнейших рыночных институтов, снятие барьеров для

предпринимательской деятельности.

Шестой приоритет —

формирование мощной финансовой системы как надёжной основы для развития

национальной экономики.

Седьмой приоритет —

обеспечение макроэкономической стабильности, сохранение российских и

иностранных инвесторов.

Реализация отмеченных

приоритетов обьективно требует временного усиления роли роли государства в

экономической жизни страны. Правительство Р.Ф. с максимальной ответственностью

подходит ко всем своим действиям, с тем, что бы не создавать в экономике

неправильных стимулов, искажения мотиваций предприятий и населения, подрывающих

долгосрочные перспективы развития. Приоритетность частной инициативы должна

соблюдаться и в кризисных условиях. При этом участие государства в экономике по

мере преодаления кризиса будет снижаться.

Важную роль в

преодалении кризиса играет сотрудничество с другими странами, как на

двусторонней основе, так и в рамках международных организаций. Были приняты

меры по ускорению интеграционных процессов на на базе Содружества Независимых

Государств, формирование Таможенного союза России, Белорусии и Казахстана.

3. Методы борьбы с инфляцией

Борьба с инфляцией

и разработка специальной антиинфляционной программы является необходимым

элементом стабилизации экономики. В основе такой программы должен лежать анализ

причин и факторов, определяющих инфляцию, набор мер экономической политики,

способствующей устранению или снижению уровня инфляции до разумных пределов.

Возможны два подхода

к управлению хозяйством в условиях инфляции: один заключается в поиске

адаптационной политики, т.е. приспособлении к инфляции, другой - в попытке

ликвидировать инфляцию антиинфляционными мерами.

3.1. Адаптационная политика

Адаптационная

политика построена на том, что все субъекты рыночной экономики (домохозяйства,

фирмы, государство) в своих действиях учитывают инфляцию - прежде всего через

учет потерь от снижения покупательнойспособности денег.

История знает много

вариантов адаптационной политики правительства. В 60-70-х гг. XX века в Англии

и в других странах внедрялась политика «стоп - вперед», т.е. крайне осторожное

движение вперед. Но эта политика оказалась неэффективной в плане снижения инфляции,

так как сдерживание цен оплачивалось снижением производительности труда и

жизненного уровня населения.

В основе иной

политики лежит контроль за соотношением цен и заработной платы. Эта политика

дает положительный эффект в краткосрочном плане (например, в США в 1951-1952

гг., в Финляндии в 1967-1971 гг.), но в долгосрочном периоде эта политика не

прижилась, не стала популярной.

В мировой практике

существует два метода компенсации потерь от снижения покупательной способности

денег. Наиболее распространена индексация ставки процента. Как правило, эта

операция сводится к увеличению ставки процента на величину инфляционной премии.

Другой метод компенсации инфляции - индексация первоначальной суммы инвестиций,

которая периодически корректируется, согласно движению определенного, заранее

оговоренного индекса.

Домохозяйства

пытаются адаптироваться к инфляции через поиск дополнительных источников

доходов. Работники пытаются защитить себя от инфляции через введение в контракт

инфляционной корректировки заработной платы. Другими способами адаптации

являются перестройка семейного бюджета в сторону наиболее неэластичных товаров

и услуг, быстрая материализация денег в товарно-материальные ценности и т.п.

Фирмы также изменяют

свою экономическую политику в условиях инфляции. Это выражается, например, в

том, что они берутся лишь за реализацию краткосрочных проектов, которые сулят

более быстрое возвращение инвестиций.

Недостаток собственных

оборотных средств толкает фирмы на поиск новых внешних источников финансирования

через выпуск акций и облигаций, лизинг, факторинг. Это приводит к росту доли

заемных средств относительно собственных и повышению финансового риска

предприятий, риска неплатежеспособности (банкротства). В области управления

запасами многие фирмы переходят на формирование спекулятивного запаса. Они

стараются иметь превышение кредиторской задолженности над дебиторской и лишь

незначительное количество денег хранить на счетах в банке.

В условиях инфляции

фирмы вынуждены изменять политику использования прибыли. С одной стороны, для

стимулирования экономического интереса к деятельности фирмы менеджеры вынуждены

увеличивать средства, направляемые на материальное поощрение. С другой стороны,

ввиду того, что в условиях инфляции поток доходов уменьшается, а поток расходов

растет, собственники фирмы, если они не хотят допустить сворачивания своего

капитала, вынуждены все большую часть чистой прибыли направлять на развитие

производства.

Сторонники

кейнсианской трактовки инфляции, представители теорий «структурной инфляции» и

«экономики предложения» в своей программе предусматривают более активное

регулирующее воздействие государства, включая временное замораживание роста цен

и заработной платы, налоговое стимулирование предпринимательства, сбережений

населения, поддержку жизненно важных отраслей и производств.

3.2. Антиинфляционные меры

Одним из вариантов

государственной политики в условиях инфляции является минимизация

государственного вмешательства в игру рыночных сил при использовании антиинфляционных

мер.

Ортодоксальная

программа чисто монетаристского характера предусматривает широкое поле

деятельности для рыночных регуляторов наряду со свертыванием хозяйственной

активности государства. Примером такой программы служит программа МВФ, принятая

в России: либерализация условий деятельности предприятий на внутреннем и

мировом рынках, свободные цены при ограничении роста заработной платы и

поддержании плавающего курса национальной валюты.

На практике борьба с

высокой инфляцией в различных западных странах используются смешанные

программы, в которых в различной степени используются рекомендации обеих

программ.

Посмотрим на основные

экономические меры, предпринятые в Соединенных Штатах Америки в период

президентства Рейгана. Антиинфляционная политика предусматривала заметное

сокращение социальных программ и хозяйственных государственных расходов,

ликвидацию дефицита государственного бюджета и последовательное проведение

жестко ограничительной кредитно-денежной политики. Целью программы провозглашалась

борьба и с высокой инфляцией и с высокой безработицей. Таким образом,

«рейганомика» сочетала методы и концепции «экономики предложения»,

монетаристской и кейнсианской. В результате галопирующая инфляция была снижена

до уровня 4-6% годовых при ускорении научно-технического прогресса и роста

производительности труда.

Страны с рыночной

экономикой практически все прошли через инфляцию. Изучение их опыта дает ответ

на многие вопросы. Однако в России своя специфика: отсутствие самонастраивающейся,

саморегулирующейся рыночной экономической системы. Многие причины и факторы

инфляции в России вообще не относятся к экономике.

3.3. Особенности противодействия инфляции в современных условиях

В странах-лидерах

отработаны разнообразные процедуры контроля за установлением и регулирования

рыночных цен. Как правило, абсолютного снижения цен страны-лидеры добиваются на

мировом рынке по энергоносителям, металлам и другой импортируемой ими

продукции.

На внутренних товарных

рынках стран-лидеров ценовые диспропорции, возникающие при инфляции,

устраняются обычно путем регулирования паритетов цен. При этом на продукцию

отраслей, создавших диспаритеты, цены замораживаются, что приводит к их

относительному снижению по сравнению с ценами на продукцию отраслей,

потерпевших урон от диспаритета. Последним, в свою очередь,

"дозволяется" динамика цен в рамках допустимого темпа инфляции.

Процедура относительного снижения цен на товарных рынках является сложной и

применяется лишь по особо важным ценовым пропорциям. В частности, в США, в ЕС,

в Японии и в других развитых странах регулируются паритеты цен сельского

хозяйства. Относительное снижение цен достигается и за счет регулирования цен и

тарифов естественных монополий, контроля за ценами на важнейшие виды продукции

машиностроения, химической промышленности, потребительских товаров и бытовых

услуг.

Однако регулирование

паритетов цен не в состоянии устранить все последствия инфляции. Поэтому в

развитых экономиках широко используется снижение цен потребительских товаров по

отношению к цене труда, а цен на инвестиционные ресурсы относительно цены

кредита.

По данным

департамента статистики Международного валютного фонда (МВФ), в 23х промышленно

развитых странах инфляционный рост цен полностью компенсируется повышением цены

труда. Если заработная плата растет быстрее, чем цены, то одновременно

происходит как бы относительное снижение цен.

Опережающий рост

заработной платы (и соответственно платежеспособного спроса населения) при

развитой системе регулирования цен не только не приводит к неконтролируемой

инфляции, но и является инструментом антиинфляционной политики, обеспечивая

относительное повышение покупательной способности (такая тенденция обусловлена

снижением материалоемких, удельных накладных и сбытовых расходов,

трансакционных издержек при росте и улучшение структуры производства).

Важным направлением

антиинфляционной политики в развитых экономиках является регулирование

валютного курса. Рост инфляции ведет к снижению курса национальных валют.

Задача регулирования состоит в том, чтобы не допустить обратного воздействия

обесценения национальной валюты на рост внутренних цен, т.е. не допустить

возникновения инфляционной спирали.

России требуется

перейти от политики регулирования инфляции по абсолютным ценам к активному

регулированию относительных цен. Перед правительством, Центральным банком и

законодательной властью стоят конкретные задачи: а) повысить покупательную

способность населения путем выплат задолженности из федерального и местных

бюджетов соответствующим группам работников; б) привести денежную массу и

процентные ставки в соответствие с потребностями производства, товарного рынка,

капитальных вложений и бюджетных выплат; в) сократить, а в перспективе

ликвидировать диспаритеты цен по основным ценообразующим отраслям: сельскому

хозяйству, топливно-энергетическому комплексу, транспорту и т.п.

Решение названных

задач осложняется наличием в экономике России инфляционно-перераспределительных

"синдикатов", теневых и криминальных механизмов, сложившихся, как

отмечайтесь выше, еще при предоставлении экономических свобод по реформам 1987

г. Бюджетные средства не доходят до адресатов либо поступают с задержками,

банки не выполняют функций кредитования капитальных вложений и т.п. Сложилась

ситуация, когда решение задачи приведения денежной массы в соответствие с

потребностями экономики встречает сопротивление со стороны структур, имеющих

большие доходы от манипуляций с денежными суррогатами и от спекуляции денежными

ресурсами.

Очевидно, что без принятия

жестких мер в денежно-кредитной сфере даже обоснованная и адресная эмиссия

денег будет иметь негативные последствия из- за нецелевого использования

денежных средств.

Организационные усилия

нужны и для восстановления паритетов цен по ценообразующим отраслям. Данная

акция будет поддержана отраслями при условии соблюдения демократических

процедур обсуждения и принятия решений по ценам с использованием выработанных в

развитых промышленных странах механизмов заключения ценовых соглашений между

ассоциациями товаропроизводителей.

Сложной является

проблема товарной сбалансированности доходов населения на безинфляционной

основе. Для решения этой задачи нужно либо возвращаться к директивному

планированию, либо использовать методы рыночных экономик: товарную интервенцию,

организацию продажи товаров в кредит, отвлечение средств населения на жилищное

строительство и т.п. В рыночных условиях, как и в прежней системе, нужны

детальные расчеты баланса денежных доходов и расходов потребителей. Например,

даже при стопроцентном наполнении доходов бюджета необходим детальный анализ

последствий выплат долгов по заработной плате. В частности, следует уточнить,

за какой срок выплачивается задолженность. Если в среднем это долги за два

месяца, то эта сумма эквивалентна уже не половине, а четверти месячного

товарооборота, что соответственно облегчает достижение сбалансированности без

повышения цен.

Рост денежной массы

не ведет к инфляции, если он обусловлен замещением скорости оборота денег,

которое, в свою очередь, происходит при инвестициях в реальный сектор

экономики. Для России проблема заключается не в том, чтобы не допустить

кредитной эмиссии, а в использовании остро необходимых кредитных средств для

финансирования капитальных вложений в подъем экономики, а также для

кредитования оборотных средств Последнее для России очень важно в силу ее

природных особенностей. В экономике России большую роль играют сезонные затраты

в сельском хозяйстве, в промышленности северных территорий, в строительстве. В

.мировой практике под сезонное кредитование создаются специализированные банки

или кредитные учреждения. В России этот элемент рынка, как и многие другие

рыночные институты, не создан. Следовательно, нужно либо возвращать бывшие

отраслевые банки к исполнению своих функций, либо создавать новые кредитные

учреждения в ведении отраслевых и региональных ассоциаций товаропроизводителей.

Наряду с инвестициями

в производство замедлению оборота денег способствуют и меры по организации

банковской деятельности: увеличение доли безналичного оборота; расширение

долгосрочных кредитов и т.п. В этом направлении пока не предпринимается

необходимых усилий, хотя резервы здесь велики.

Заключение

В настоящее время

инфляция - один из самых болезненных и опасных процессов, негативно

воздействующих на финансы, денежную и экономическую систему в целом. Инфляция

означает не только снижение покупательной способности денег, она подрывает

возможности хозяйственного регулирования, сводит на нет усилия по проведению

структурных преобразований, восстановлению нарушенных

пропорций.

По своему характеру,

интенсивности, проявлениям инфляция бывает весьма различной, хотя и

обозначается одним термином. Инфляционные процессы не могут рассматриваться как

прямой результат только определенной политики, политики расширения денежной

эмиссии или дефицитного регулирования производства, ибо рост цен оказывается

неизбежным результатом глубинных процессов в экономике, объективным следствием

нарастания диспропорций между спросом и предложением, производством предметов

потребления и средств производства, накоплением и

потреблением и т.д. В итоге процесс инфляции - в различных его проявлениях -

носит не случайный характер, а весьма устойчивый.

К негативным

последствиям инфляционных процессов относятся снижение реальных доходов

населения, обесценение сбережений населения, потеря у производителей

заинтересованности в создании качественных товаров, ограничение продажи

сельскохозяйственных продуктов в городе деревенскими производителями в силу

падения заинтересованности, в ожидании повышения цен на продовольствие,

ухудшение условий жизни преимущественно у представителей социальных групп с

твердыми доходами (пенсионеров, служащих, студентов, доходы которых формируются

за счет госбюджета).

В странах с развитой

рыночной экономикой инфляция может рассматриваться в качестве неотъемлемого

элемента хозяйственного механизма. Однако она не представляет серьезной угрозы,

поскольку там отработаны и достаточно широко используются методы ограничения и

регулирования инфляционных процессов. В последние годы в США, Японии, странах

Западной Европы преобладает тенденция замедления темпов инфляции.

В отличие от Запада в

России и других странах, осуществляющих преобразование хозяйственного

механизма, инфляционный процесс развертывается, как правило, в возрастающих

темпах. Это весьма необычный, специфический тип инфляции, плохо поддающийся

сдерживанию и регулированию. Инфляцию поддерживают инфляционные отрицаожидания,

нарушения народнохозяйственной сбалансированности (дефицит госбюджета, тельное

сальдо внешнеторгового баланса, растущая внешняя задолженность, излишняя

денежная масса в обращении).

Правительство всегда

прогнозирует процент инфляции в России на ближайший год, какой-нибудь иной

период и уже заявлен уровень инфляции на 2009г., который колеблется в пределах

13-14%.

Управление инфляцией

представляет важнейшую проблему денежно-кредитной и в целом экономической

политики. Необходимо учитывать при этом многосложный, многофакторный характер

инфляции. В ее основе лежат не только монетарные, но и другие факторы. При всей

значимости сокращения государственных расходов, постепенного сжатия денежной

эмиссии требуется проведение широкого комплекса антиинфляционных мероприятий.

Среди них - стабилизация и стимулирование производства, совершенствование

налоговой системы, создание рыночной инфраструктуры, повышение ответственности

предприятий за результаты хозяйственной деятельности, изменение обменного курса

рубля, проведение определенных мер по регулированию цен и доходов.

Нормализация денежного

обращения и противодействие инфляции требуют выверенных, гибких решений,

настойчиво и целеустремленно проводимых в жизнь.

Библиографический список

1.

Указ Президента

Российской Федерации от 3 июня 1993г. № 842 “О некоторых мерах по сдерживанию

инфляции”;

2.

Постановление

Правительства Российской Федерации от 18 января 1993 г. № 33 (в ред. от

26.06.1995 № 600) “О дальнейших мерах по государственному регулированию

инфляционных процессов и частичном изменении постановления Правительства РФ от

31.01.1992 №1041 “О государственном регулировании цен на отдельные виды

продукции и товаров”;

3.

Гукасьян Г.М.

Экономическая теория: проблемы «новой экономики». СПб.: Питер. 2004.;

4.

Дерябин А.А.

Система ценообразования и финансов: пути совершенствования. М.: Политздат.

2006.;

5.

Макконнелл К.Р.,

Брю С.Л. Экономикс: Принципы, проблемы и политика: В 2 т.: Пер. с англ. М.:

ИНФРА-М, 2001.;

6.

Николаева И.П.

Экономическая теория. Учебник. Издание 4-е, М.: Финстатинформ. 2005.;

7.

Тарасевич Л.С.

Макроэкономика. – М.: Высшее образование, 2006.

9.

Экономическая

теория. Учебник. /Под ред. С.С.Носова. М.: ВЛАДОС. 2004.;

10.

Андрианов В.

Инфляция: основные виды и методы регулирования// Экономист. 2006. № 6.

с.34-42.;

11.

Плышевский Б.

Инфляция: причины и механизмы // Экономист. 2008. № 7. с.25-33.;

12.

Рогова О.

Инфляция и воспроизводство // Экономист. 2007. № 1. с.37-45;

13.

Смирнов В.,

Лукьянчикова Т. Инфляция и трудовые доходы // Экономист. 2007. № 2. с.48-54.;

14.

Амосов А.

Особенности инфляции и возможность противодейсвия ей //

15.

Официальный сайт

Федеральной службы государственной статистики: www.gks.ru.

17.

Официальный сайт Минфина РФ: www.minfin.ru;

18.

Официальный сайт РИАНовости: www.rian.ru/

19.

Официальный сайт Росийская газета:

www.rg.ru/